Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| De Nederlandsche Bank | Staatscourant 2015, 26805 | Besluiten van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| De Nederlandsche Bank | Staatscourant 2015, 26805 | Besluiten van algemene strekking |

De Nederlandsche Bank N.V.,

Gelet op de artikelen 3:62a en 3:72 van de Wet op het financieel toezicht;

Gelet op de artikelen 48, 105 en 105e van het Besluit prudentiële regels Wft;

Gelet op Richtlijn nr. 2013/36/EU van het Europees Parlement en de Raad van 26 juni 2013 betreffende toegang tot het bedrijf van kredietinstellingen en het prudentieel toezicht op kredietinstellingen en beleggingsondernemingen, tot wijziging van richtlijn nr. 2002/87/EG en tot intrekking van de richtlijnen nr. 2006/48/EG en nr. 2006/49/EG (richtlijn kapitaalvereisten of Capital Requirements Directive IV, afgekort CRD IV; PbEU L 176), in het bijzonder de artikelen 31, 133, 134 en 162, zesde lid;

Gelet op Verordening (EU) nr. 575/2013 van het Europees Parlement en de Raad van 26 juni 2013 betreffende prudentiële vereisten voor kredietinstellingen en beleggingsondernemingen en tot wijziging van Verordening (EU) nr. 648/2012 (verordening kapitaalvereisten of Capital Requirements Regulation, afgekort CRR; PbEU L 176), in het bijzonder de artikelen 26, 99, 115, 116, eerste lid, 478 en 480;

BESLUIT:

De Regeling specifieke bepalingen CRD IV en CRR wordt gewijzigd als volgt:

A

Artikel 1:4 (toetsing AT1 en T2 instrumenten door DNB) vervalt.

B

In artikel 1:5, tweede lid, vervalt de tweede volzin.

C

In artikel 1:6, eerste lid, wordt ‘vraagt de instelling deze toestemming aan DNB’ vervangen door: dient de instelling een aanvraag tot instemming in bij DNB.

D

Artikel 1:7 wordt als volgt gewijzigd:

1. Het eerste lid, aanhef en onderdeel a komt te luiden:

1. Onder regionale en lokale overheden als bedoeld in artikel 115 van de CRR worden verstaan:

a. In Nederland: provincies, gemeenten en waterschappen, alsmede gemeenschappelijke regelingen als bedoeld in de Wet gemeenschappelijke regelingen waarvoor een openbaar lichaam is ingesteld;

2. Onder vervanging van de puntkomma aan het slot van het eerste lid, onderdeel b, komt het eerste lid, onderdeel c, te vervallen.

3. Het tweede lid komt te luiden:

2. Onder publiekrechtelijk lichaam als bedoeld in artikel 116, eerste lid, van de CRR wordt verstaan:

a. in Nederland:

1°. gemeenschappelijke regelingen, als bedoeld in de Wet gemeenschappelijke regelingen, voor zover zij niet vallen onder het eerste lid, onderdeel a;

2°. kerkgenootschappen en andere godsdienstige gemeenschappen met een publiekrechtelijke grondslag;

3°. universiteiten, hogescholen of academische ziekenhuizen, als genoemd in de Bijlage behorende bij de Wet op het hoger onderwijs en wetenschappelijk onderzoek;

b. in andere lidstaten van de Europese Economische Ruimte: publiekrechtelijk lichamen die door de toezichthouder op financiële ondernemingen in het betrokken land worden aangemerkt als een publiekrechtelijk lichamen en voldoen aan de definitie van publiekrechtelijk lichaam in artikel 4, eerste lid, onderdeel 8, van de CRR.

4. Er wordt een derde lid toegevoegd luidende:

3. Voor de toepassing van dit artikel worden onder derde landen die toezicht- en reguleringsvereisten toepassen die ten minste gelijkwaardig zijn aan die welke in de Unie worden toegepast, uitsluitend verstaan de derde landen en grondgebieden die zijn opgenomen in het Uitvoeringsbesluit van de Commissie van 12 december 2014 betreffende de gelijkwaardigheid van de toezicht- en reguleringsvereisten van bepaalde derde landen en grondgebieden ten behoeve van de behandeling van blootstellingen overeenkomstig Verordening (EU) nr. 575/2013 van het Europees Parlement en de Raad (2014/908/EU; PbEU L 359).

E

Het opschrift van Paragraaf 2.1 wordt vervangen door: Paragraaf 2.1 – Onderdelen van de kapitaalbuffer

F

In Paragraaf 2.1 wordt ‘[gereserveerd]’ geschrapt en wordt een nieuw artikel ingevoegd, luidende:

1. Een bank met zetel in Nederland als bedoeld in artikel 3:62a, eerste lid, van de wet, die naar het oordeel van de Nederlandsche Bank een dominante positie heeft in het financiële stelsel van Nederland of anderszins is blootgesteld aan systeemrisico's, bedoeld in artikel 133 van de richtlijn kapitaalvereisten, beschikt over een systeemrisicobuffer, bedoeld in artikel 105, eerste lid, onderdeel d, van het Besluit.

2. Voor een bank als bedoeld in het eerste lid bedraagt de systeemrisicobuffer drie procent van het overeenkomstig artikel 92, derde lid, van de CRR berekende totaal van risicoposten.

3. Een bank als bedoeld in het eerste lid voldoet aan de verplichting van het tweede lid op basis van de geconsolideerde positie, overeenkomstig afdeling 2 van deel een van de CRR. De systeemrisicobuffer wordt aangehouden op het hoogste geconsolideerde niveau in Nederland.

4. De vereiste omvang van de systeemrisicobuffer wordt gedurende de hierna genoemde perioden vermenigvuldigd met de daarbij vermelde percentages:

a. tot en met 31 december 2015: 0%;

b. voor de duur van het kalenderjaar 2016: 25%;

c. voor de duur van het kalenderjaar 2017: 50%;

d. voor de duur van het kalenderjaar 2018: 75%;

e. vanaf 1 januari 2019: 100%.

H

Het opschrift van Hoofdstuk 5 komt te luiden:

I

Artikel 5:5 wordt als volgt gewijzigd:

1. De aanhef van het vierde lid komt te luiden:

4. Gelet op artikel 478, derde lid, onderdeel b, van de CRR worden de percentages voor onderdeel c van artikel 36, eerste lid, van de CRR, voor zover de uitgestelde belastingvorderingen die op toekomstige winstgevendheid berusten en voortvloeien uit tijdelijke verschillen, als volgt vastgesteld:

2. Onder vernummering van het vijfde en zesde lid tot het zesde en zevende lid, wordt een nieuw vijfde lid ingevoegd, luidende:

5. Gelet op artikel 478, derde lid, onderdeel b, van de CRR worden de percentages voor onderdeel i van artikel 36, eerste lid, van de CRR, als volgt vastgesteld:

a. voor de periode van 1 januari 2014 tot en met 31 december 2014: 20%;

b. voor de periode van 1 januari 2015 tot en met 31 december 2015: 40%;

c. voor de periode van 1 januari 2016 tot en met 31 december 2016: 60%;

d. voor de periode van 1 januari 2017 tot en met 31 december 2017: 80%;

e. voor de periode vanaf 1 januari 2018: 100%.

3. In het zesde lid (nieuw) wordt ‘artikel 56, eerste lid,’ vervangen door: artikel 56.

4. In het zevende lid (nieuw) wordt ‘artikel 66, eerste lid,’ vervangen door: artikel 66.

J

Het opschrift van artikel 5:7 komt te luiden:

De Regeling staten financiële ondernemingen Wft 2011 wordt als volgt gewijzigd:

A

Artikel 2:2, elfde lid, vervalt.

B

In bijlage 6, onderdeel 6.3 Beleggingsondernemingen in Nederland, worden in subonderdeel Beleggingsondernemingen in de zin van artikel 4 lid 1 onderdeel 2 sub c CRR met een vergunning voor beleggingsdienst a en/of d zoals gedefinieerd in artikel 1:1 van de wet met eigen vermogenseisen op grond van artikel 31 CRD IV zoals geïmplementeerd in artikel 48 van het Besluit in de kolom ‘Frequentie’ de woorden ‘Per kalenderkwartaal’ telkens vervangen door: Per kalender halfjaar (per Q2 en per Q4).

C

In bijlage 6, onderdeel 6.5 Beheerders, wordt ‘Geconsolideerde’ telkens vervangen door: Solo (enkelvoudige)

Deze regeling wordt aangehaald als: Wijziging van de Regeling specifieke bepalingen CRD IV en CRR in verband met introductie van systeemrisicobuffer en enkele technische aanpassingen.

Deze regeling zal met de toelichting in de Staatscourant worden geplaatst.

Amsterdam, 18 augustus 2015

De Nederlandsche Bank N.V. J. Sijbrand, directeur

Deze regeling strekt hoofdzakelijk tot wijziging van de Regeling specifieke bepalingen CRD IV en CRR (de Regeling; Stcrt. 2013, 35423 ) van De Nederlandsche Bank N.V. (DNB). Belangrijk onderdeel van deze wijzigingsregeling is de introductie van de systeemrisicobuffer (SRB), zoals opgenomen in artikel 133 van de richtlijn kapitaalvereisten (CRD IV). Een andere belangrijke wijziging betreft de afschaffing van de voorafgaande goedkeuring (‘pre-approval’) door DNB van voorgenomen emissies van zogeheten AT1- of T2-kapitaalinstrumenten, door artikel 1:4 van de Regeling specifieke bepalingen CRD IV en CRR te laten vervallen. Daarnaast wordt met deze wijzigingsregeling aan aantal meer technische aanpassingen doorgevoerd in de Regeling specifieke bepalingen CRD IV en CRR en in de Regeling staten financiële ondernemingen Wft 2011. De introductie van de SRB, het vervallen van de ‘pre-approval’ van AT1- en T2-kapitaalinstrumenten en de overige technische aanpassingen zijn hieronder nader toegelicht.

Op grond van artikel 3:62a, eerste lid, van de Wet op het financieel toezicht (Wft) in samenhang met artikel 105e van het Besluit prudentiële regels Wft (Besluit) kan DNB regels stellen ten aanzien van de systeemrisicobuffer (SRB), als bedoeld in artikel 105, eerste lid, onderdeel d, van het Besluit. In dat kader is DNB tevens bevoegd de omvang van de door een bank of beleggingsonderneming aan te houden SRB vast te stellen. Met deze wijzigingsregeling wordt onder meer een nieuw artikel 2:1:1 toegevoegd aan de Regeling specifieke bepalingen CRD IV en CRR (de Regeling; Stcrt. 2013, 35423 ) van DNB, waarmee in Nederland de SRB zoals opgenomen in artikel 133 van de richtlijn kapitaalvereisten (CRD IV) wordt geïmplementeerd. Op basis van artikel 105e Besluit kan DNB, met inachtneming van de artikelen 133 en 134 CRD IV, regels stellen ten aanzien van de SRB. Met de inzet van een SRB beoogt de (Europese) wetgever niet-cyclische langetermijnsysteemrisico’s, in de zin van risico op verstoring van het financiële stelsel met mogelijk ernstige nadelige gevolgen voor dat stelsel of de reële economie in een bepaalde lidstaat, te voorkomen of te verminderen.

Op 29 april 2014 kondigde De Nederlandsche Bank N.V. aan een kapitaalbuffervereiste in te stellen voor de vier grootste Nederlandse banken1. Deze systeembuffer bedraagt voor ING Bank, Rabobank en ABN AMRO Bank 3% van de naar risico gewogen activa en 1% voor SNS Bank2. De buffer wordt stapsgewijs ingevoerd in de periode 2016-2019, wat is geregeld in het vierde lid van het nieuwe artikel 2:1:1 van de Regeling specifieke bepalingen CRD IV en CRR. DNB heeft gekozen voor gefaseerde in plaats van onmiddellijke invoering van de buffer3, om de Nederlandse banken voldoende tijd te geven om de buffer geleidelijk op te bouwen door middel van winstinhouding of het aantrekken van kapitaal. Als de winstgroei de komende jaren gelijke tred blijft houden met de huidige macro-economische verwachtingen zouden de banken aan alle vereisten moeten kunnen voldoen en daarbij in de verwachte vraag naar leningen moeten kunnen blijven voorzien4.

Na de aankondiging van deze macroprudentiële maatregel heeft DNB een openbare consultatie gehouden5. In een aantal bijeenkomsten met marktpartijen werd de noodzaak van hogere kapitaalvereisten voor de belangrijkste systeemrelevante banken toegelicht. In een afzonderlijk feedback document heeft DNB gereageerd op de consultatiereacties en op de vragen die tijdens deze raadpleging aan de orde zijn gekomen.

Sinds de financiële crisis is men het er algemeen over eens dat een grote en geconcentreerde bancaire sector een systeemrisico inhoudt dat de reële economie in geval van een crisis ernstige schade kan toebrengen. Dit structureel aanwezige systeemrisico komt voort uit de hoge mate van vervlechting binnen de sector en het risico van negatieve doorwerkingseffecten bij de val van een systeemrelevante instelling. De schokbestendigheid van een financieel systeem wordt vooral bepaald door de veerkracht van zijn systeeminstellingen – de essentiële knooppunten voor het functioneren van het systeem. Hoe meer deze knooppunten met elkaar verweven zijn, des te groter en veelomvattender is het effect van schokken. Die vervlechting kan schokken zelfs versterken, omdat meer partijen erdoor geraakt worden. De reactie van de reële economie, in combinatie met de uitverkoop van activa en krappere leenvoorwaarden, kan het financiële systeem dan nog verder onder druk zetten.

De mogelijkheid bestaat dat individuele systeembanken hierbij te weinig rekening houden met het effect van hun handelingen of falen op anderen. De verwachting dat de overheid zal bijspringen, verergert het probleem, omdat dit de marktdiscipline aantast. Marktpartijen zijn zich immers maar al te zeer bewust dat instellingen die ‘too big to fail’ zijn, niet gemakkelijk afgewikkeld kunnen worden vanwege hun positie als schakel in het financiële systeem, hun complexiteit en het feit dat ze diensten bieden die op korte termijn niet zomaar te vervangen zijn.

Om de hierboven beschreven systeemrisico’s te verminderen, heeft de Financial Stability Board (FSB) voorgesteld om de verliesabsorberende capaciteit van systeemrelevante financiële instellingen te vergroten door middel van kapitaalopslagen. Acht andere Europese landen hebben inmiddels een SRB ingesteld voor hun nationale systeembanken, variërend van 1%-3%. Sommige van deze landen hebben een fors kleinere bancaire sector dan Nederland (in verhouding tot hun economie) of een geringere mate van concentratie binnen de financiële sector6. Deze landen hebben ervoor gekozen om hun SRB volledig in werking te laten treden. De macroprudentiële autoriteiten in twee andere Europese landen (het Verenigd Koninkrijk en Zwitserland) zijn eveneens van plan om een systeemrisicobuffer voor hun systeembanken in te stellen7.

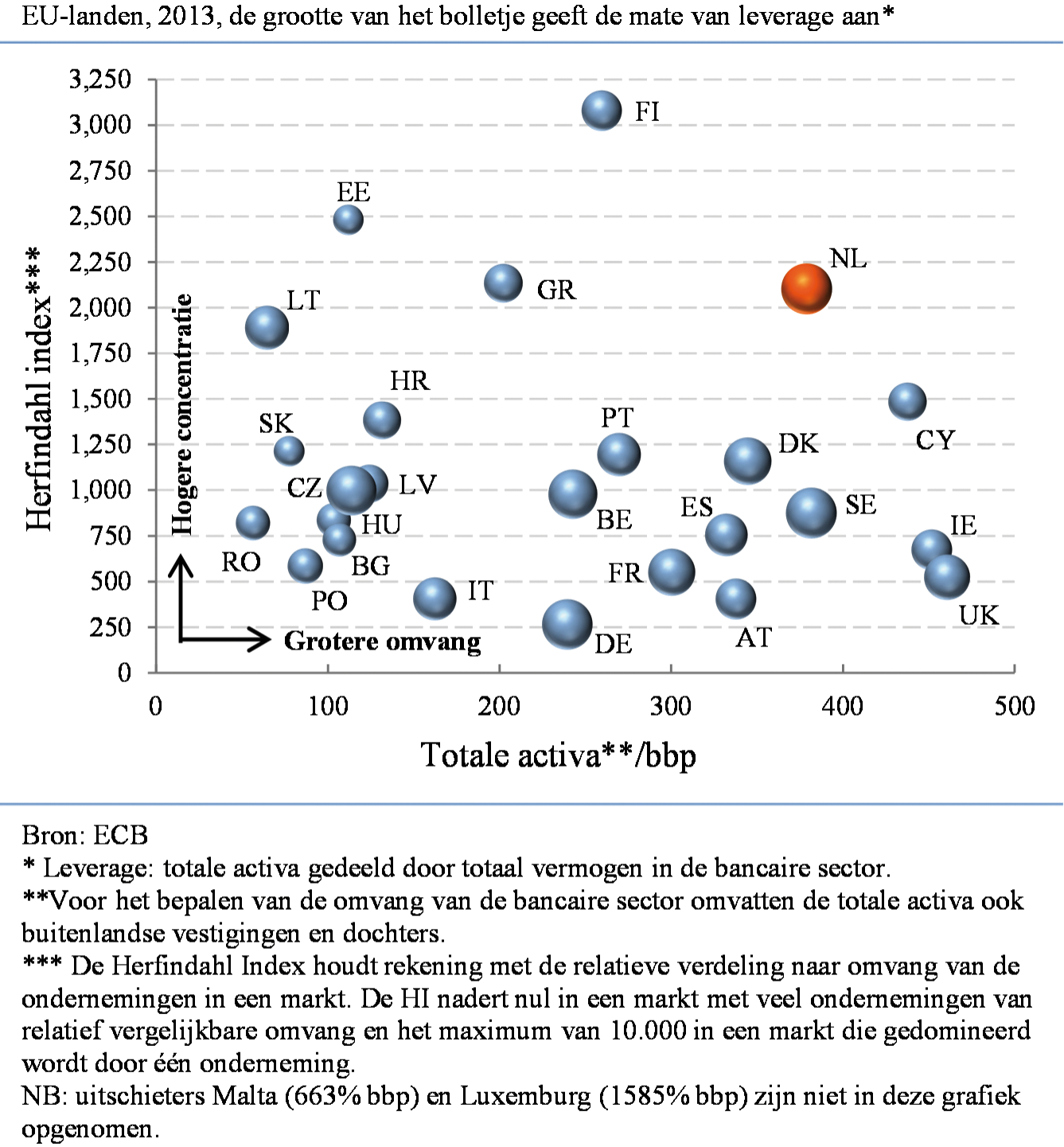

DNB wil de structurele risico's die voortvloeien uit de omvang en concentratie van de bancaire sector in Nederland aanpakken door additionele buffers in te stellen voor systeemrelevante instellingen. De Nederlandse bancaire sector was volgens de Herfindahl Index op drie na de meest geconcentreerde en de zevende grootste (als percentage van het bbp) in de EU in 2013 (zie figuur 1). De drie grootste Nederlandse banken samen (ING Bank, Rabobank en ABN AMRO Bank) vertegenwoordigen ongeveer driekwart van de sector, wat ook geldt voor het bedrag aan deposito's. De omvang van deze drie afzonderlijke banken samen is goed voor meer dan 50% van het Nederlandse bbp8. Ook zijn zij de grootste kredietverstrekkers aan Nederlandse huishoudens en niet-financiële ondernemingen. Daarom hebben deze banken een spilfunctie in het Nederlandse financiële systeem en de reële economie.

Figuur 1: Omvang, concurrentie en leverage in de bancaire sector

DNB bepaalt conform de richtlijnen van de FSB op basis van een aantal criteria wat de systeemrelevante banken zijn. Ten eerste kijkt DNB naar de omvang van een bank ten opzichte van het Nederlandse bbp en andere banken (omvang). Vervolgens bekijkt DNB de mate van verwevenheid van de bank binnen het financiële systeem (vervlechting). Banken kunnen met elkaar verbonden zijn door middel van leningen, repo's en derivaten. Daarnaast zijn de Nederlandse banken nauw met elkaar verbonden door het Deposito Garantie Stelsel (DGS). Ten derde wordt onderzocht of een bank cruciale functies vervult die andere partijen niet zonder meer kunnen overnemen (vervangbaarheid), zoals beheer van de financiële infrastructuur of kredietverstrekking aan de private sector. Ten vierde onderzoekt DNB of er belemmeringen voor resolutie zijn in het geval de bank zou omvallen (afwikkelbaarheid). Ten slotte bekijkt DNB in hoeverre de bedrijfsvoering van een bank zou kunnen leiden tot ongewenste effecten op de financiële markten. Zo kan het omvallen van een bank met een bepaald bedrijfsmodel leiden tot vertrouwensverlies in andere banken met een vergelijkbaar bedrijfsmodel.

Op grond van deze criteria heeft DNB ING Bank, Rabobank ABN AMRO Bank en SNS Bank aangeduid als de Nederlandse systeembanken. De eerste drie zijn in hoge mate systeemrelevant. ING Bank is het grootst in omvang en heeft de meeste internationale uitzettingen, terwijl de nationale activiteiten van Rabobank en ABN AMRO Bank relatief moeilijk te vervangen zijn. Het zijn immers relatief grote kredietverschaffers voor het Nederlandse bedrijfsleven. SNS scoort relatief lager op de gehanteerde criteria dan de drie eerder genoemde banken. 9

DNB heeft besloten dat een O-SII-buffer van 2% (conform artikel 131 CRD) onvoldoende is om de systeemrisico's van deze systeemrelevante financiële instellingen effectief te mitigeren. Een onderzoek van de European Systemic Risk Board (ESRB) toont aan dat een buffer van 2% de verliezen van de grote systeembanken tijdens de recente crisis onvoldoende had kunnen absorberen10. In een steekproef met 116 Europese banken lieten 17 banken een verlies zien van meer dan 9% Tier-1 kernkapitaal (CET1) als aandeel van risicogewogen activa (RWA) over de periode 2008-201211. Daarom heeft DNB een buffer van 3% ingesteld voor de drie grootste banken, om structurele systeemrisico's substantieel te verminderen. Conform de CRR/ CRD IV kan dit via de SRB. Diverse andere Europese landen hebben de SRB voor hun grootste banken eveneens ingesteld op 3%.

Het huidige artikel 1:4 van de Regeling specifieke bepalingen CRD IV en CRR betreft de voorafgaande goedkeuring van een voorgenomen emissie van aanvullend-tier 1-instrumenten (AT1) of tier 2-instrumenten (T2). Dit vereiste van voorafgaande goedkeuring (‘pre-approval’) komt te vervallen. Om als AT1-kapitaal dan wel als T2-kapitaal in aanmerking te kunnen worden genomen, behoeven banken en beleggingsondernemingen deze AT1- en T2 -instrumenten dus niet langer vooraf te laten toetsen en goedkeuren door de bevoegde autoriteiten. Dit geldt zowel voor ‘significante instellingen’ (SI’s) die in het kader van het Single Supervisory Mechanism (SSM) rechtstreeks onder toezicht van de Europese Centrale Bank (ECB) vallen, als voor niet-significante instellingen (LSI’s) waarop DNB – in samenwerking met de ECB – toezicht houdt. Dit is in lijn met de werkwijze die de ECB volgt ten aanzien van de voorgenomen uitgifte van AT1- of T2-kapitaalinstrumenten door SI’s. Er is voor gekozen om LSI’s op dezelfde manier te behandelen als SI’s. In die gevallen waarin een instelling voor het eerst een AT1- of T2-instrument uitgeeft, of sprake is van een complexer instrument of anderszins bijzondere situatie, kan een instelling erbij gebaat zijn om zich toch vooraf te wenden tot de bevoegde autoriteiten, om meer duidelijkheid te krijgen over de kwalificatie van een instrument. Instellingen worden aangemoedigd om in die gevallen instrumenten voor te leggen aan de bevoegde autoriteiten. Bij het vooraf voorleggen zal voortaan echter géén formeel goedkeuringsbesluit volgen. De toezichthouder blijft te allen tijde bevoegd een instrument achteraf te beoordelen. Niet kan worden uitgesloten dat het oordeel over de kwalificatie als AT1- of T2-kapitaal achteraf anders uitpakt.

Artikel 1:5 betreft de pre-approval van CET1-instrumenten en blijft in stand. De verplichting tot voorafgaande goedkeuring door de bevoegde autoriteiten bij de voorgenomen uitgifte van CET1-instrumenten volgt uit artikel 26, derde lid, van de CRR. Wel is een technische aanpassing nodig in artikel 1:5, tweede lid, aangezien dat artikellid verwijst naar het derde en vijfde lid van het vervallen artikel 1:4. Deze beide verwijzingen kunnen worden geschrapt. De beslistermijn van acht weken (zie nu nog artikel 1:4, derde lid) volgt reeds uit artikel 4:13 van de Algemene wet bestuursrecht (Awb), welke beslistermijn aanvangt nádat de aanvraag compleet is. De bevoegdheid van DNB om aanvullende informatie op te vragen die nodig is voor de beoordeling van een aanvraag om goedkeuring voor de uitgifte van CET1-instrumenten (zie nu nog artikel 1:4, vijfde lid), volgt reeds uit de eerste volzin van artikel 1:5, tweede lid. Om die redenen kan de tweede volzin van artikel 1:5, tweede lid, in zijn geheel worden geschrapt.

Met het woordelijk overnemen van de bepalingen uit de Regeling solvabiliteitseisen kredietrisico Wft 2010 (ingetrokken per 1 januari 2014, gelijktijdig met de inwerkingtreding van de CRR) in de Regeling specifieke bepalingen CRD IV en CRR, is geen recht gedaan aan de nieuwe definitie en bepalingen in de CRR inzake regionale- en lokale overheden en publiekrechtelijke lichamen. Bovendien heeft het huidige artikel 1:7 van de Regeling specifieke bepalingen CRD IV en CRR nog verwijzingen naar enkele ‘rijksuniversiteiten’ (welke met uitzondering van de Rijksuniversiteit Groningen niet langer zo worden aangeduid) en ‘publiekrechtelijke regelingen met een bestuurlijk karakter’ (welke aanduiding onvoldoende onderscheidend is om mee te werken). Dit wordt bij deze wijzigingsregeling hersteld. De bepaling is toekomstbestendig gemaakt door voor bepaalde publiekrechtelijke lichamen te verwijzen naar de bijlage behorende bij de Wet op het hoger onderwijs en wetenschappelijk onderzoek (Whw) en naar de Wet gemeenschappelijke regelingen (Wgr). Uit de Wgr volgt dat alleen aan gemeenschappelijke regelingen waarvoor een zogeheten openbaar lichaam is ingesteld, de bevoegdheid kan worden overgedragen om belastingen te heffen12. Deze wijziging van artikel 1:7 betreft geen beleidswijziging. Een exposure die voorheen kwalificeerde als een vordering op een publiekrechtelijk lichaam of regionale overheid en die in aanmerking kwam voor een gunstige risicoweging, doet dat ook nu nog.

De wijziging van artikel 5:5 van de Regeling betreft het herstel van een kennelijke verschrijving. Door de vele kruisverwijzing kan de indruk zijn ontstaan dat significante deelnemingen in financiële sector-ondernemingen volgens de transitiestaffel 10%-20%-30%-...-90%-100% moeten worden afgetrokken. De infasering van deze aftrekpost verloopt echter sneller. Abusievelijk werd in de oorspronkelijke regeling aangesloten bij de percentagebandbreedtes zoals gegeven in artikel 478, tweede lid, van de CRR. De aftrekpost van significante deelnemingen in financiële sectorondernemingen dient echter te worden ingefaseerd, conform de bandbreedtes van artikel 478, eerste lid, van de CRR. DNB kiest in het nieuwe vijfde lid van artikel 5:5 van de Regeling voor de onderste grens van de bandbreedte, te weten 20%, aftrek in 2014, 40% in 2015 en zo verder tot volledige aftrek van dergelijke deelnemingen vanaf 1 januari 2018.

Artikel 5:7 stelt de in Nederland geldende factor vast waarmee de posten van artikel 480 CRR in Nederland worden ingefaseerd. Het opschrift van artikel 5:7 refereerde slechts aan minderheidsbelangen, terwijl bedoeld is de in Nederland vastgestelde factor ‘1’ te laten gelden voor beide in artikel 480 CRR genoemde posten (minderheidsbelangen en in aanmerking komend aanvullend-tier 1- en tier 2-kapitaal). Deze verwarring wordt weggenomen door in het opschrift van artikel 5:7 beide elementen van artikel 480 CRR te benoemen.

Met deze wijzigingsregeling is voorts een tweetal spellingsfouten in de opschriften van hoofdstuk 4 en hoofdstuk 5 van de Regeling specifieke bepalingen CRD IV en CRR hersteld, evenals een fout in de opmaak van het opschrift van hoofdstuk 6.

In artikel 1:6, eerste lid, van de Regeling specifieke bepalingen CRD IV en CRR inzake een voorafgaande toestemming voor het uitoefenen van een optie of discretie door de instelling, is ten slotte een wijziging doorgevoerd in de formulering die meer in lijn is met de Awb. Hiermee is geen inhoudelijke wijziging in de aanvraagprocedure beoogd.

Bij de Wijziging Regeling staten financiële ondernemingen Wft 2011 van DNB van 17 april 2014 (Stcrt. 2014, 12086) is abusievelijk het huidige elfde lid van artikel 2:2 van de Regeling staten financiële ondernemingen Wft ingevoegd. Deze bepaling was echter op dat moment al in die regeling opgenomen (inclusief een bedoelde verwijzing naar uitgezonderde staten), zodat dit elfde lid moet komen te vervallen. Daarnaast worden enkele omschrijvingen van staten in subonderdeel 6.3 van bijlage 6 gecorrigeerd.

Een andere omissie in de Wijziging Regeling staten financiële ondernemingen Wft 2011 van 17 april 2014 (Stcrt. 2014, 12086) is dat hierin de indieningsfrequentie van een vijftal staten die betrekking hebben op beleggingsondernemingen abusievelijk op elk kwartaal is gesteld, terwijl het de bedoeling was om deze frequentie op halfjaarlijks te stellen. Het betreft hier de in onderdeel 6.3 van bijlage 6 genoemde staten die moeten worden ingediend door Beleggingsondernemingen in de zin van artikel 4 lid 1 onderdeel 2 sub c CRR met een vergunning voor beleggingsdienst a en/of d zoals gedefinieerd in artikel 1:1 van de wet met eigen vermogenseisen op grond van artikel 31 CRD IV zoals geïmplementeerd in artikel 48 van het Besluit. Van de gelegenheid wordt gebruik gemaakt om deze verschrijving in dit subonderdeel 6.3 van bijlage 6 bij de Regeling staten financiële ondernemingen Wft 2011 te herstellen en voor deze vijf staten de juiste indieningsfrequentie (halfjaarlijks) vast te stellen. Met deze correctie wordt de rapportagefrequentie voor deze vijf staten weer in overeenstemming gebracht met de reeds door DNB gehanteerd praktijk.

De Nederlandsche Bank N.V., J. Sijbrand, directeur

Voor het instellen van systeembuffervereisten maakt de CRR/CRD IV onderscheid tussen de systeemrelevantiebuffer voor systeemrelevante instellingen (SII-buffer) en de systeemrisicobuffer (SRB). In die gevallen waar de SRB op hetzelfde niveau (geconsolideerd, gesubconsolideerd of individueel) van toepassing is als de SII buffer, waarbij de SRB betrekking heeft op zowel nationale als grensoverschrijdende posities, geldt de hoogste van de twee. In gevallen waar de SRB alleen betrekking heeft op nationale posities zijn zowel de SRB als de SII-buffer van toepassing. DNB heeft een O-SII buffer van 2% opgelegd aan ABN AMRO Bank, ING Bank en Rabobank en een O-SII-buffer van 1% aan SNS bank. De eerste drie banken moeten daarnaast voldoen aan een SRB van 3% op geconsolideerd niveau, die hoger is dan hun O-SII-buffer.

Hebbink, G., Kruidhof, M. en Slingenberg, J.W. (2014). Bank lending and capital. DNB Occassional Studies 12(3).

Consultatie wijziging van de Regeling ‘Specifieke bepalingen CRD IV en CRR’ ter introductie van de Systeemrisicobuffer.

Deze acht Europese landen zijn: Bulgarije (3% SRB, ingevoerd in oktober 2014), Kroatië (SRB van 1,5% en 3% voor twee subgroepen (marktaandeel < 5%, marktaandeel > 5%), ingevoerd in mei 2014), Tsjechië (SRB van 1%-3% afhankelijk van systeemrelevantie, ingevoerd in november 2014), Denemarken (SRB van 1%-3% afhankelijk van systeemrelevantie, ingevoerd in januari 2015), Estland (SRB van 2%, ingevoerd in augustus 2014), Zweden (SRB van 3%, ingevoerd in januari 2015), Noorwegen (SRB van 3%, ingevoerd in juli 2014) en Slowakije (SRB van 0,5% of 1%, in te voeren met ingang van 1 januari 2017 of 1 januari 2018). Bron: European Systemic Risk Board (ESRB), Updated overview of measures of macro-prudential interest and updated overview of countercyclical capital buffer rates, laatste update: 17 juli 2015 (https://www.esrb.europa.eu/mppa/html/index.en.html). De Financial Market Stability Board van Oostenrijk adviseerde om een systeemrisicobuffer tussen 1% en 3% vast te leggen voor 12 instellingen, toe te passen vanaf 1 juli 2016.

Zie voor het Verenigd Koninkrijk het secundaire wetsontwerp van het Britse Ministerie van Financiën (www.gov.uk/government/uploads/system/uploads/attachment_data/file/223566/PU1488_Banking_reform_consultation_-_online-1.pdf); en de Macroprudentiële Voortgangsrapportage van Zwitserland (www.snb.ch/en/mmr/speeches/id/ref_20131011_jpd/source/ref_20131011_jpd.en.pdf).

In 2014 bedroegen de totale activa van ING Bank, Rabobank en ABN AMRO Bank als percentage van het bbp van Nederland respectievelijk 123%, 105% en 58%.

Ook SNS Bank is systeemrelevant, vooral wat vervlechting betreft. Deze bank beheert een relatief groot aandeel van het spaargeld van Nederlandse huishoudens en bedrijven en een gedeelte van dit spaargeld is gegarandeerd onder het depositogarantiestelsel. Daarnaast is SNS Bank een belangrijke speler op de hypotheekmarkt. Deze bank is echter minder systeemkritisch dan de drie grootste banken, aangezien zij veel kleiner is (11,5% van het bbp in 2014) en het aandeel van de dienstverlening aan de reële economie geringer is.

Zie voor de ‘revenue-raising powers’ – in de zin van artikel 115, tweede lid, van de CRR – van gemeenschappelijke regelingen die een openbaar lichaam hebben ingesteld, steeds het eerste lid, onderdeel a, van de artikelen 30, 43, 54, 76 en 86 van de Wet gemeenschappelijke regelingen (Wgr). Deze onderdelen verwijzen op hun beurt naar relevante bepalingen inzake belastingheffing uit de Gemeentewet (hoofdstuk XV), de Provinciewet (hoofdstuk XV) en de Waterschapswet (hoofdstuk XVIII) en in sommige gevallen ook naar wettelijke regelingen inzake milieuheffingen. Deze bevoegdheid tot belastingheffing komt niet toe aan gemeenschappelijke regelingen die alleen een gemeenschappelijk orgaan of een bedrijfsvoeringsorganisatie hebben ingesteld. Artikel 1:7 van de Regeling specifieke bepalingen CRD IV en CRR heeft bovendien geen betrekking op de openbare lichamen Bonaire, Sint Eustatius en Saba (de BES-eilanden, ook Caribisch Nederland genoemd), omdat de Caribische delen van het Koninkrijk der Nederlanden buiten het grondgebied van de Europese Unie vallen en derhalve de CRR aldaar niet van toepassing is.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2015-26805.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.