Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36603 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2024-2025 | 36603 nr. 3 |

|

Inhoudsopgave |

blz. |

|||

|

I. |

ALGEMEEN |

2 |

||

|

1. |

Inleiding |

2 |

||

|

2. |

Algemene toelichting maatregelen |

3 |

||

|

2.1 |

Vereenvoudigde rechtstreekse zusterfusie |

3 |

||

|

2.2 |

Wijziging van «Staat der Nederlanden» in de Wet op de loonbelasting 1964 |

5 |

||

|

2.3 |

Fiscale premiegrens ouderdomspensioen en partnerpensioen bij overlijden op of na pensioendatum |

5 |

||

|

2.4 |

Samenloop onderworpenheidstoetsen in de vennootschapsbelasting en Pijler 2 |

7 |

||

|

2.5 |

De objectvrijstelling ten aanzien van buiten beschouwing blijvende vaste inrichtingen |

9 |

||

|

2.6 |

De GAAR uit ATAD1 in de vennootschapsbelasting |

10 |

||

|

2.7 |

Wijziging inhoudingsvrijstelling in de Wet op de dividendbelasting 1965 |

11 |

||

|

2.8 |

Vervallen bpm-vrijstelling voor de bestelauto van een ondernemer |

13 |

||

|

2.9 |

Begripsbepaling afvalverbrandingsinstallatie verbranding stedelijk afval |

16 |

||

|

2.10 |

Verduidelijking van de vermindering afvalstoffenbelasting |

17 |

||

|

2.11 |

Wijziging wet fiscale klimaatmaatregelen glastuinbouw |

18 |

||

|

2.12 |

Vervallen bepalingen naheffing en teruggaaf veraccijnsde voorraad brandstof |

18 |

||

|

2.13 |

Wijzigen boetebepalingen Algemene douanewet |

19 |

||

|

2.14 |

Wijzigingen in voorwaarden voor internationale waardeoverdracht van pensioen |

20 |

||

|

3. |

Budgettaire aspecten |

22 |

||

|

4. |

Grenseffecten |

23 |

||

|

5. |

EU-aspecten |

23 |

||

|

6. |

Gegevensbescherming |

23 |

||

|

7. |

Doenvermogen |

23 |

||

|

8. |

Gevolgen voor burgers en het bedrijfsleven |

28 |

||

|

9. |

Uitvoeringsgevolgen Belastingdienst, Douane en Toeslagen |

28 |

||

|

10. |

Advies en consultatie |

29 |

||

|

II. |

ARTIKELSGWIJZE TOELICHTING |

29 |

||

Fiscale wetgeving is constant aan veranderingen onderhevig. Dit vergt voortdurend inhoudelijke wijzigingen en technisch onderhoud van deze wetgeving. In lijn met eerdere jaren bevat het pakket Belastingplan 2025 een wetsvoorstel Overige fiscale maatregelen (OFM 2025). De maatregelen in dit wetsvoorstel hebben geen gevolgen voor het budgettaire beeld. Het is wenselijk dat deze maatregelen per 1 januari 2025 in werking treden, zoals blijkt uit de toelichting per maatregel hieronder.

Dit wetsvoorstel bevat de volgende wijzigingen:

• Vereenvoudigde rechtstreekse zusterfusie

• Wijziging van «Staat der Nederlanden» naar «Nederlandse publiekrechtelijke rechtspersoon» in de Wet op de loonbelasting 1964 (Wet LB 1964);

• Fiscale premiegrens ouderdomspensioen en partnerpensioen bij overlijden op of na pensioendatum;

• Samenloop onderworpenheidstoetsen in de vennootschapsbelasting en Pijler 2;

• De objectvrijstelling ten aanzien van buiten beschouwing blijvende vaste inrichtingen;

• De «general anti-abuse rule» (GAAR) uit de eerste EU-richtlijn antibelastingontwijking (bekend als ATAD1) in de vennootschapsbelasting;

• Wijziging inhoudingsvrijstelling in de Wet op de dividendbelasting 1965 (Wet DB 1965);

• Vervallen bpm-vrijstelling voor de bestelauto van een ondernemer;

• Begripsbepaling afvalverbrandingsinstallatie verbranding van stedelijk afval;

• Verduidelijking in-/uitmethode afvalstoffenbelasting;

• Wijziging wet fiscale klimaatmaatregelen glastuinbouw;

• Vervallen van bepalingen naheffing en teruggaaf veraccijnsde voorraad brandstof;

• Wijzigen boetebepalingen Algemene douanewet (Adw);

• Wijzigingen in voorwaarden voor internationale waardeoverdracht van pensioen.

Verzamelwetsvoorstellen

Het onderhavige wetsvoorstel is een inhoudelijk verzamelwetsvoorstel en voldoet aan de criteria uit de notitie Verzamelwetgeving1 en aanwijzing 6.42 uit de aanwijzingen voor de regelgeving. In het onderhavige wetsvoorstel is sprake van thematische samenhang, omdat alle wijzigingen aanpassingen in bestaande wetgeving betreffen die veelal beperkt beleidsmatig en meer technisch van aard zijn. Het wetsvoorstel bestaat uit verschillende maatregelen die te klein zijn om als zelfstandig wetsvoorstel in te dienen. Het is op voorhand niet de verwachting dat één van de onderdelen van dit wetsvoorstel dermate politiek omstreden is dat een goede parlementaire behandeling van andere onderdelen in het geding komt.

Comptabiliteitswet artikel 3.1

Artikel 3.1 van de Comptabiliteitswet 2016 schrijft voor dat beleidsvoorstellen aan de Tweede Kamer dienen te zijn voorzien van een toelichting op nagestreefde doelstellingen, doeltreffendheid en doelmatigheid, beleidsinstrumentarium, financiële gevolgen voor het rijk en een evaluatieparagraaf. De afwegingskaders waarin de toelichting op voornoemde beleidskeuzes van het kabinet, per in dit wetsvoorstel opgenomen maatregel, worden beschreven, zijn toegevoegd als bijlage bij het pakket Belastingplan 2025.

In deze paragraaf is een algemene toelichting per maatregel opgenomen. Voor enkel technische wijzigingen is geen toelichting opgenomen. De toelichting op enkel technische wijzigingen is te vinden in de artikelsgewijze toelichting.

Een fusie tussen rechtspersonen kan leiden tot fiscale gevolgen op het niveau van de belasting- of inhoudingsplichtige fuserende rechtspersonen (in de vennootschaps- en dividendbelasting) en op het niveau van de bij de fusie betrokken belastingplichtige aandeelhouders (in de inkomstenbelasting, de dividendbelasting, de bronbelasting en de vennootschapsbelasting). In dit wetsvoorstel worden maatregelen voorgesteld om de fiscale begeleiding van bepaalde juridische fusies uit te breiden voor de belastingplichtige aandeelhouders die betrokken zijn bij een fusie.

In Boek 2 van het Burgerlijk Wetboek (BW) wordt de juridische fusie van rechtspersonen geregeld. Bij een juridische fusie gaat het om vermogen van een of meer bestaande rechtspersonen onder algemene titel over op een bestaande fuserende partij (fusie door overneming) of een nieuw op te richten rechtspersoon (fusie door oprichting). Met uitzondering van de verkrijgende rechtspersoon houden de fuserende rechtspersonen door de fusie op te bestaan. In beginsel worden de aandeelhouders van de verdwijnende rechtspersonen van rechtswege aandeelhouders van de verkrijgende rechtspersoon. Bepaalde juridische fusies zijn civielrechtelijk vereenvoudigd mogelijk (vereenvoudigde juridische fusie).3 Dit is onder andere het geval wanneer het gaat om een fusie tussen vennootschappen, alle aandelen in de fuserende vennootschappen – rechtstreeks of indirect – door dezelfde persoon worden gehouden (zusterfusie) en er geen aandelen worden toegekend door de verkrijgende vennootschap.4 De huidige fiscale wetgeving kent regelingen die onder voorwaarden voorkomen dat juridische fusies enerzijds fiscaal tot belemmeringen leiden en anderzijds tot een belastingclaimverlies leiden. Een aantal van die regelingen gaat ervan uit dat bij de juridische fusie aandelen worden uitgereikt door de verkrijgende rechtspersoon aan de aandeelhouder van de verdwijnende rechtspersoon, maar van het uitreiken van aandelen is zoals gezegd niet altijd sprake. Uit de praktijk volgen signalen dat in geval van een vereenvoudigde zusterfusie de fiscale regelingen – zelfs als aan alle overige voorwaarden wordt voldaan – niet kunnen worden toegepast, dan wel dat er onduidelijkheid kan bestaan over de uitwerking van die fiscale regelingen. Dat de fiscale regelingen niet aansluiten bij de civiele wetgeving (waarbij de mogelijkheid bestaat om geen aandelen uit te reiken), is onbedoeld en kan ongewenste gevolgen hebben. Daarom worden maatregelen voorgesteld om de vereenvoudigde fusies waarbij iemand rechtstreeks alle aandelen houdt in het kapitaal van de te fuseren vennootschappen (de vereenvoudigde rechtstreekse zusterfusie) ook onder het toepassingsbereik van de fiscale regelingen te laten vallen. De vereenvoudigde zusterfusie waarbij iemand indirect alle aandelen houdt in de te fuseren vennootschappen (de vereenvoudigde indirecte zusterfusie) wordt met deze maatregel niet onder het bereik van de fiscale regelingen gebracht. De reden hiervoor is tweeledig. In de eerste plaats zijn er vooralsnog geen concrete signalen uit de praktijk vernomen met betrekking tot die vereenvoudigde indirecte zusterfusies. In de tweede plaats is afgezien van maatregelen voor de vereenvoudigde indirecte zusterfusies omdat die maatregelen aanzienlijk complexer en bewerkelijker zijn dan de voorgestelde maatregelen.

Op 14 maart 2024 is het besluit van de Staatssecretaris van Financiën van 9 maart 20185 gewijzigd vooruitlopend op de aanpassing van de wet door middel van dit wetsvoorstel een goedkeuring opgenomen waardoor onder voorwaarden de fiscale doorschuiffaciliteit voor het aanmerkelijk belang kan worden toegepast bij een vereenvoudigde zusterfusie.6 Deze goedkeuring is aangekondigd en kort toegelicht in een Kamerbrief.7 Voorgesteld wordt deze goedkeuring en de voorwaarden die daarvoor gelden te codificeren. De goedkeuring in genoemd besluit vervalt per 1 januari 2025, indien dit wetsvoorstel tot wet wordt verheven en die wet per 1 januari 2025 in werking treedt. De goedkeuring in het Verzamelbesluit aanmerkelijk belang is getoetst en voldoet volgens het kabinet aan de voorwaarden uit het Afwegingskader voor regelingen door middel van een goedkeurend beleidsbesluit dat zonder wettelijke basis afwijkt van wetgeving, vooruitlopend op de inwerkingtreding van een wetsvoorstel. Het – tot de wetswijziging – in aanmerking nemen van een vervreemdingsvoordeel bij aanmerkelijkbelanghouders in geval van een vereenvoudigde juridische fusie is niet passend bij een overheid die recht wil doen aan de algemene rechtsbeginselen. Civielrechtelijk is het mogelijk om onder voorwaarden een vereenvoudigde zusterfusie procedure te volgen, maar dit werd fiscaal belemmerd. Dit leidde in de praktijk met name voor aanmerkelijkbelanghouders tot problemen. Daarnaast werd geconstateerd dat er variatie in de uitvoering bestond, waardoor de rechtsgelijkheid en rechtszekerheid van belastingplichtigen in geding was. De goedkeuring neemt de fiscale belemmering voor de toekomst weg en bevordert de rechtsgelijkheid en rechtszekerheid. Bovendien is er inhoudelijk geen reden om deze categorie fusies niet fiscaal te faciliteren en is de goedkeuring volledig in lijn met de bestaande doorschuiffaciliteiten, waarbij het uitgangspunt is dat de fiscaliteit geen belemmering moet vormen bij civielrechtelijke rechtshandelingen als de belastingclaim behouden blijft. Om die redenen bestaat er naar de mening van het kabinet voldoende maatschappelijk en politiek draagvlak. De motivering van het goedkeurende beleidsbesluit staat daarmee in verhouding tot het belang dat daarmee wordt gediend.

Doeltreffendheid, doelmatigheid en evaluatie

De maatregelen hebben als doel om de vereenvoudigde rechtstreekse zusterfusie ook onder het toepassingsbereik van de fiscale regelingen te laten vallen. Met de maatregelen worden de fiscale regelingen aangepast zodat zij ook toegepast kunnen worden in het geval van een vereenvoudigde rechtstreekse zusterfusie. Daarmee zijn de maatregelen doeltreffend en doelmatig. In monitoring en evaluatie van dit wetsvoorstel dan ook niet voorzien.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De voorgestelde aanpassingen in het kader van de vereenvoudigde rechtstreekse zusterfusie is door de Belastingdienst beoordeeld met een uitvoeringstoets. Voor alle maatregelen geldt dat de Belastingdienst die uitvoerbaar acht per de voorgestelde datum van inwerkingtreding. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is bijgevoegd. Hierin wordt onder andere opgemerkt dat door de maatregelen eerdere onduidelijkheden worden weggenomen waardoor de complexiteit afneemt. De in dit wetsvoorstel voorgestelde maatregelen leiden niet tot uitvoeringskosten bij de Belastingdienst.

Iemand die niet in Nederland woont en zijn dienstbetrekking geheel buiten Nederland vervult, wordt in de regel niet als werknemer in de zin van de Wet LB 1964 aangemerkt en is in dat geval niet loonbelastingplichtig. Dit lijdt op grond van de huidige wettekst echter onder meer uitzondering indien de werknemer in dienstbetrekking staat tot de Staat der Nederlanden. Deze regeling in de Wet LB 1964 kent een tegenhanger in de Wet inkomstenbelasting 2001 (Wet IB 2001). Echter, naar aanleiding van jurisprudentie8 wordt sinds 2008 in die tegenhanger in de Wet IB 2001 niet meer verwezen naar «een dienstbetrekking bij de Staat der Nederlanden», maar naar «een dienstbetrekking bij een Nederlandse publiekrechtelijke rechtspersoon». Die jurisprudentie is eveneens van belang voor de loonbelasting. Om dit ook voor de loonbelasting te regelen wordt voorgesteld ook in de Wet LB 1964 de verwijzing naar het beperktere begrip «de Staat der Nederlanden» te vervangen door een verwijzing naar «een Nederlandse publiekrechtelijke rechtspersoon».

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel is technisch van aard en beoogt de Wet LB 1964 aan te laten sluiten op de eerdere wetswijziging in de Wet IB 2001. Er is niet voorzien in een evaluatie.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De voorgestelde maatregel is technisch van aard en heeft geen impact op de uitvoering door de Belastingdienst.

De Wet toekomst pensioenen voorziet in een (gezamenlijke) fiscale premiegrens van 30% voor de opbouw van een ouderdomspensioen en een partnerpensioen bij overlijden op of na pensioendatum. Met het voorliggende wetsvoorstel wordt een aanscherping van de wettekst voorgesteld wat betreft de toekomstige berekening van deze premiegrens. Voor de berekening van deze premiegrens wordt op grond van de wet gebruikgemaakt van de meest recente versie van de door De Nederlandsche Bank (DNB) gepubliceerde scenarioset.9 Bij indiening bij de Tweede Kamer van het wetsvoorstel Wet toekomst pensioenen10 in maart 2022 hadden de scenario’s in de door DNB gepubliceerde scenarioset een looptijd van zestig jaar. De fiscale premiegrens is daardoor indertijd berekend met een gemiddelde rendementsverwachting die is gebaseerd op die looptijd van zestig jaar. Na het laatste advies van de Commissie Parameters heeft DNB de scenarioset vervangen door een scenarioset met een looptijd van honderd jaar. Zonder nadere aanpassing van de wettekst betekent dit dat ook de gemiddelde rendementsverwachting ten behoeve van het bepalen van de premiegrens over een looptijd van honderd jaar berekend zou moeten worden. Hierdoor zou de rendementsverwachting voor de jaren in de nabije toekomst minder zwaar meewegen dan was bedoeld in genoemd wetsvoorstel. Voor de herberekening per 1 oktober 2023 (peildatum) van de premiegrens maakte het overigens geen verschil of werd uitgegaan van een looptijd van honderd jaar of van een looptijd van zestig jaar. Op de peildatum van 1 oktober 2023 bedroeg de gemiddelde rendementsverwachting van het 27e percentiel conform de te hanteren berekeningssystematiek11 over een periode van honderd jaar 1,56% en over een periode van zestig jaar 1,37%. Dit zou – zonder rekening te houden met de in de wet opgenomen bandbreedte van 5%-punt – tot een premiegrens van 30% leiden als wordt uitgegaan van een looptijd van honderd jaar en tot een premiegrens van 32% bij een looptijd van zestig jaar. Bij beide uitkomsten zou de in de wet opgenomen premiegrens niet zijn gewijzigd, aangezien het resultaat van de berekening in beide gevallen binnen de voorgeschreven bandbreedte (van 5%-punt) ten opzichte van de huidige 30%-premiegrens bleef.12

Met de voorgestelde wijziging wordt wettelijk vastgelegd dat de rendementsverwachting over een looptijd van zestig jaar moet worden berekend. Voorgesteld wordt de voorgestelde wijziging terug te laten werken tot en met 1 oktober 2024 zodat voor de berekening van het nieuwe percentage met peildatum 1 oktober 2024 gerekend kan worden met een rendementsverwachting die is gebaseerd op een looptijd van zestig jaar zoals dat ook het uitgangspunt was bij de introductie van de premiegrens.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel is technisch van aard en is alleen van belang ter bepaling van de fiscale premiegrens. Er is niet voorzien in een evaluatie.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De voorgestelde maatregel is technisch van aard en heeft geen impact op de uitvoering door de Belastingdienst. De maatregel heeft alleen betrekking op het berekenen en vaststellen van de premiegrens. Deze berekening en vaststelling worden door het Ministerie van Financiën gedaan.

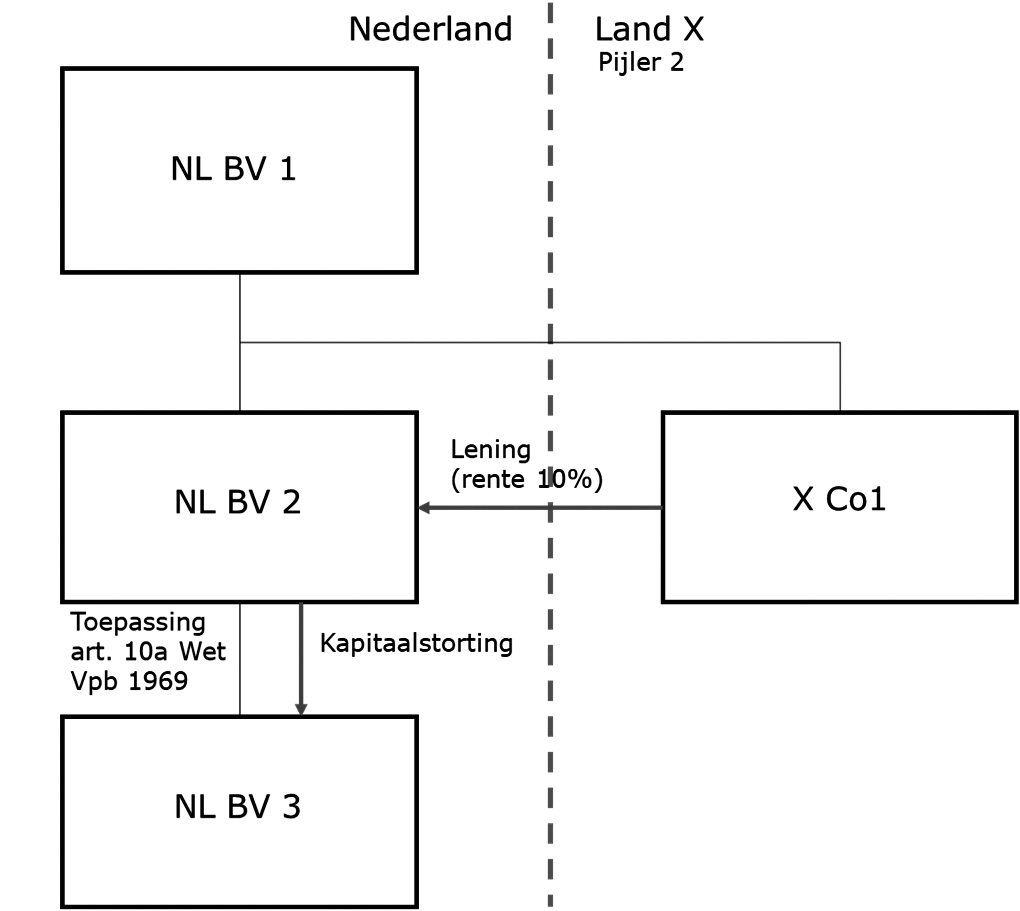

In de vennootschapsbelasting zijn ten aanzien van uiteenlopende (antimisbruik)bepalingen onderworpenheidstoetsen opgenomen. Met de voorgestelde wijzigingen wordt ten aanzien van de toepassing van enkele onderworpenheidstoetsen in algemene zin verduidelijkt dat onder een naar de winst geheven belasting mede een kwalificerende Pijler 2-bijheffing wordt verstaan. Een dergelijke kwalificerende Pijler 2-bijheffing is in verschillende landen per 31 december 2023 van toepassing. Omdat de onderworpenheidstoetsen verschillend zijn vormgegeven en daarmee een eigen uitleg kennen, wordt voorgesteld om deze verduidelijking per afdeling te regelen. Met de voorgestelde verduidelijkingen is geen inhoudelijke wijziging beoogd ten opzichte van de werking van de bestaande onderworpenheidstoetsen en de uitleg daarvan.

Pijler 2 bewerkstelligt dat multinationale groepen en binnenlandse groepen met een omzet van € 750 miljoen of meer ten minste effectief 15% aan belasting over hun winst betalen. Op basis van de EU-richtlijn minimumniveau van belastingheffing zijn EU-lidstaten verplicht de Pijler 2-regels per 31 december 2023 te implementeren.13 Deze richtlijn is gebaseerd op de OESO-modelregels zoals aangenomen door het Inclusive Framework (IF) op 14 december 202114 en komt daarmee in hoofdzaak overeen. Nederland heeft aan deze verplichting voldaan met de Wet minimumbelasting 2024 die op 31 december 2023 in werking is getreden. Het doel van de Pijler 2-regels is tweeledig. Ten eerste beogen de Pijler 2-regels de prikkel voor bedrijven om winst te verschuiven naar laagbelastende staten te verminderen. Ten tweede beogen de Pijler 2-regels een ondergrens te stellen aan belastingconcurrentie tussen staten.

De Pijler 2-regels bevatten gedetailleerde regels over hoe het effectieve belastingtarief in een staat berekend dient te worden. Het effectieve belastingtarief wordt berekend door de aangepaste betrokken belastingen te delen door het netto kwalificerende inkomen. Voor de bepaling van het kwalificerende inkomen of het kwalificerende verlies van een groepsentiteit in een verslagjaar wordt uitgegaan van de nettowinst of het nettoverlies van de betreffende groepsentiteit volgens de financiële verslaggeving (voorafgaande aan consolidatie en eliminatie van intra-groepstransacties). De betrokken belastingen omvatten – kort gezegd – de winstbelasting van een groepsentiteit in een staat. Het uitgangspunt bij de berekening van betrokken belastingen zijn de in de financiële verslaggeving opgenomen acute en latente belastinglasten.

Indien het effectieve belastingtarief voor een staat bijvoorbeeld 10% is, dan wordt over het verschil van 5% (15% -/- 10%) bijgeheven. De entiteiten van de groep die in die staat zijn gevestigd worden als laagbelast aangemerkt. De wijze waarop deze minimumbelasting wordt geheven, is afhankelijk van de maatregel op grond waarvan wordt geheven. Hiervoor zijn er drie mechanismen: de binnenlandse bijheffing, de inkomen-inclusiemaatregel en de onderbelastewinstmaatregel. Daarnaast bevatten de Pijler 2-regels verschillende uitzonderingen, vrijstellingen en bijzondere bepalingen die in overeenstemming zijn met de internationaal overeengekomen regels.

De voorgestelde wijzigingen zien op enkele onderworpenheidstoetsen in de vennootschapsbelasting die betrekking hebben op uiteenlopende (antimisbruik)bepalingen, namelijk: i) een specifieke renteaftrekbeperking gericht tegen winstdrainage, ii) de deelnemingsvrijstelling en iii) de objectvrijstelling. In het algemeen geldt dat als gevolg van deze onderworpenheidstoetsen voorgenoemde (antimisbruik)bepalingen geen toepassing vinden als er sprake is van voldoende onderworpenheid. Voor onderworpenheid bij deze onderworpenheidstoetsen dient – kort gezegd – te worden gekeken naar een bepaalde mate van effectieve belastingdruk. De onderworpenheidstoetsen zijn uiteenlopend vormgegeven en kennen daarmee een zelfstandige toepassing. Zo zien bijvoorbeeld sommige toetsen op de onderworpenheid van het lichaam, waar andere toetsen betrekking hebben op de onderworpenheid van een specifiek inkomensbestanddeel. Met de voorgestelde wijzigingen wordt ten aanzien van de toepassing van deze onderworpenheidstoetsen in algemene zin verduidelijkt dat onder een naar de winst geheven belasting mede een kwalificerende Pijler 2-bijheffing wordt verstaan. Hiermee is voor deze onderworpenheidstoetsen een kwalificerende Pijler 2-bijheffing een relevante belasting voor het bepalen van de effectieve belastingdruk. De beoordeling of sprake is van voldoende onderworpenheid in een specifiek geval geschiedt aan de hand van een feitelijke toets.

De voorgestelde wijzigingen hebben geen betrekking op de onderworpenheidstoetsen die zien op (antimisbruik)bepalingen om mismatches tegen te gaan die ontstaan door toepassing van verschillen tussen vennootschapsbelastingstelsels. Aan deze onderworpenheidstoetsen wordt thans voldaan als de betreffende transactie, het vermogensbestandsdeel of de entiteit als zodanig in een naar de winst geheven belasting wordt betrokken. Voor de vraag of een transactie, het vermogensbestandsdeel of de entiteit in een naar de winst geheven belasting wordt betrokken zijn alleen reguliere winstbelastingen (die vergelijkbaar zijn met de vennootschapsbelasting) in de andere staat van belang. Betrekking in het kwalificerend inkomen voor het bepalen van een kwalificerende Pijler 2-bijheffing als zodanig leidt er op voorhand dan ook niet toe dat per definitie sprake is van een betrekking in een naar de winst geheven belasting. In het geval de belastingplichtige aannemelijk maakt dat een kwalificerende Pijler 2-heffing leidt tot toepassing van een bijheffingspercentage van 15% is er sprake van betrekking in een naar de winst geheven belasting voor de toepassing van deze onderworpenheidstoetsen. Dit bijheffingspercentage van 15% dient van toepassing te zijn ten aanzien van de betreffende transactie of het vermogensbestandsdeel met betrekking tot de onderworpenheidstoetsen die zien op het tegengaan van mismatches in de toepassing van transfer pricingregels en mismatches uit de tweede EUrichtlijn antibelastingontwijking (bekend als ATAD215). Bij de onderworpenheidstoets in de bepaling die betrekking heeft op de CFC-maatregel uit de eerste EU-richtlijn antibelastingontwijking (bekend als ATAD1)16 is een bijheffingspercentage van 15% ten aanzien van de entiteit van belang.

Voor wat onder een kwalificerende Pijler 2-bijheffing wordt verstaan wordt verwezen naar de Wet minimumbelasting 2024, om te waarborgen dat de maatregelen in overeenstemming zijn met de maatregelen uit de EU-richtlijn minimumniveau van belastingheffing of de OESO-modelregels. Daarnaast kan er sprake zijn van een Pijler 2-bijheffing die niet als een kwalificerende bijheffing wordt gezien voor de toepassing van de Wet minimumbelasting 2024. De voorgestelde wijzigingen betekenen niet dat een dergelijke Pijler 2-bijheffing niet op gelijke wijze als een naar de winst geheven belasting in de onderworpenheidstoetsen in beschouwing kan worden genomen. Per geval zal moeten worden bezien hoe een dergelijke heffing past binnen de reikwijdte van de onderworpenheidstoets in de vennootschapsbelasting en de uitleg daarvan.

Doeltreffendheid, doelmatigheid en evaluatie

In enkele onderworpenheidstoetsen wordt in algemene zin verduidelijkt dat onder een naar de winst geheven belasting mede een kwalificerende Pijler 2-bijheffing wordt verstaan. Met de voorgestelde verduidelijkingen is geen inhoudelijke wijziging beoogd ten opzichte van de werking van de bestaande onderworpenheidstoetsen en de uitleg daarvan. Daarmee is deze maatregel doeltreffend en doelmatig. In een separate evaluatie van de hier voorgestelde maatregelen is niet voorzien.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De voorgestelde aanpassing van de kwijtscheldingswinstvrijstelling in de vennootschapsbelasting is door de Belastingdienst beoordeeld met de uitvoeringstoets. Voor alle maatregelen geldt dat de Belastingdienst die uitvoerbaar acht per de voorgestelde data van inwerkingtreding. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is bijgevoegd. De in dit wetsvoorstel voorgestelde maatregelen leiden niet tot uitvoeringskosten bij de Belastingdienst.

Bij de implementatie van ATAD217 is geregeld dat de objectvrijstelling voor buitenlandse ondernemingswinsten ten aanzien van buiten beschouwing blijvende vaste inrichtingen niet wordt toegepast. Zodoende wordt de winst van een vaste inrichting in Nederland in de heffing betrokken, indien de andere staat die vaste inrichting niet als zodanig erkent. Hiermee wordt beoogd om mismatches te bestrijden die kunnen ontstaan ten aanzien van buiten beschouwing blijvende vaste inrichtingen. In de praktijk blijkt de implementatie van ATAD2 in de Nederlandse wet in voorkomende gevallen tot dubbele belastingheffing ten aanzien van buiten beschouwing blijvende vaste inrichtingen te leiden. Het gaat dan om situaties waarin de winst van de buiten beschouwing blijvende vaste inrichting in de andere staat wordt betrokken in een naar de winst geheven belasting. Het ontstaan van deze dubbele belastingheffing is niet in lijn met het doel van ATAD2 om mismatches te neutraliseren. Om die reden voorziet de onderhavige maatregel in een aanpassing van de regels met betrekking tot de objectvrijstelling voor buitenlandse ondernemingswinsten. Als gevolg van deze aanpassing vindt deze vrijstelling wel toepassing voor zover de winst van de buiten beschouwing blijvende vaste inrichting is onderworpen aan een naar de winst geheven belasting in de staat waarin die vaste inrichting voor de toepassing van de objectvrijstelling wordt beschouwd als te zijn gelegen. Hiermee wordt beoogd dubbele belastingheffing in deze situaties te voorkomen.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel heeft ten doel om dubbele belastingheffing te voorkomen ten aanzien van vaste inrichtingen die in Nederland in de heffing worden betrokken, terwijl de andere staat die vaste inrichting niet als zodanig erkent. De maatregel is daarvoor doeltreffend en doelmatig. Er is niet voorzien in een evaluatie van de maatregel.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De uitvoeringsgevolgen van de voorgestelde aanpassing zijn door de Belastingdienst vastgesteld aan de hand van een uitvoeringstoets. Hieruit volgt dat de impact van deze maatregel beperkt is en het risico op procesverstoringen klein is. De maatregel is derhalve uitvoerbaar per 1 januari 2025.

Met ingang van 1 januari 2019 heeft Nederland ATAD118 geïmplementeerd.19 ATAD1 legt EUlidstaten onder meer de verplichting op een algemene antimisbruikbepaling, afgekort GAAR («general anti-abuse rule»), te implementeren. Bij de implementatie van ATAD1 heeft Nederland ervoor gekozen om de GAAR niet in nationale wetgeving om te zetten, omdat de GAAR uit ATAD1 met het leerstuk van fraus legis reeds in het Nederlandse belastingrecht is geïmplementeerd. Fraus legis is een algemeen rechtskader waarmee het met de GAAR uit ATAD1 beoogde doel wordt bereikt.20 De Europese Commissie (EC) heeft in het kader van de implementatieverplichting van Nederland ten aanzien van de GAAR uit ATAD1 aandacht gevraagd voor de wettelijke verankering van de GAAR in de vennootschapsbelasting. Met de voorgestelde maatregel wordt hierin voorzien. Met de voorgestelde maatregel is derhalve geen materiële wijziging beoogd ten opzichte van de toepassing van het leerstuk van fraus legis. Voor de volledigheid wordt opgemerkt dat de voorgestelde maatregel in de vennootschapsbelasting ook geen effect beoogt ten aanzien van andere belastingen.

Het doel van de in ATAD1 opgenomen algemene antimisbruikbepaling is om misbruik te bestrijden zonder dat deze maatregel de toepasselijkheid van specifieke antimisbruikbepalingen doorkruist.21 De toepassing van een specifieke antimisbruikbepaling in de vennootschapsbelasting wordt derhalve niet belemmerd door de toepassing van de voorgestelde algemene antimisbruikbepaling in de vennootschapsbelasting. Voor een specifieke antimisbruikbepaling in de vennootschapsbelasting kan bijvoorbeeld worden gedacht aan de antiwinstdrainagebepaling of de maatregel tegen handel in verlieslichamen. Ingeval een specifieke antimisbruikbepaling niet van toepassing is op een constructie, kan de algemene antimisbruikbepaling de betreffende constructie alsnog een halt toeroepen, mits aan de voorwaarden voor toepassing daarvan is voldaan.

Doeltreffendheid, doelmatigheid en evaluatie

Met de voorgestelde wettelijke verankering van de GAAR uit ATAD1 is geen materiële wijziging beoogd. Om die reden is in een separate evaluatie van de voorgestelde maatregel niet voorzien.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De voorgestelde wettelijke verankering van de GAAR uit ATAD1 is door de Belastingdienst beoordeeld met de uitvoeringstoets. De Belastingdienst acht deze maatregel uitvoerbaar per de voorgestelde datum van inwerkingtreding. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is bijgevoegd. De in dit wetsvoorstel voorgestelde maatregelen leiden niet tot uitvoeringskosten bij de Belastingdienst.

Voorgesteld wordt om de keuzemogelijkheid voor een inhoudingsvrijstelling in de dividendbelasting aan te passen. Dividendbelasting wordt geheven door middel van inhouding door een in Nederland gevestigd lichaam (inhoudingsplichtige) dat een opbrengst (dividend) in de zin van de Wet DB 1965 uitkeert aan een aandeelhouder (opbrengstgerechtigde). Op deze opbrengst wordt in beginsel dividendbelasting ingehouden en de ingehouden dividendbelasting wordt vervolgens op aangifte afgedragen. In de Wet DB 1965 zijn voor verschillende situaties inhoudingsvrijstellingen opgenomen. Indien een inhoudingsvrijstelling van toepassing is, dan hoeft geen dividendbelasting te worden ingehouden. De Wet DB 1965 kent zowel facultatieve als imperatieve inhoudingsvrijstellingen. Bij een facultatieve inhoudingsvrijstelling kan de inhoudingsplichtige ervoor kiezen om die inhoudingsvrijstelling niet toe te passen met als gevolg dat zij in dat geval op de opbrengst dividendbelasting in moet houden. Bij de inhoudingsvrijstelling in deelnemingssituaties en binnen een fiscale eenheid is sprake van een facultatieve inhoudingsvrijstelling.

Voorgesteld wordt om de facultatieve inhoudingvrijstelling voor deelnemingssituaties en situaties waarin de inhoudingsplichtige en aandeelhouder deel uitmaken van dezelfde fiscale eenheid voor de vennootschapsbelasting (hierna: de inhoudingsvrijstelling) te vervangen door een imperatieve inhoudingsvrijstelling. De inhoudingsplichtige is daardoor in deze situaties bij de uitkering van dividend verplicht de inhoudingsvrijstelling toe te passen.

Onder de huidige wetgeving is de aandeelhouder voor het toepassen van de inhoudingsvrijstelling afhankelijk van de keuze van de inhoudingsplichtige. Als de inhoudingsplichtige ervoor kiest om de inhoudingsvrijstelling niet toe te passen, terwijl dit wel had gekund, dan kan de aandeelhouder in bezwaar niet bewerkstelligen dat wordt teruggekomen op deze keuze. Alleen de inhoudingsplichtige zelf kan in bezwaar op deze keuze terugkomen. Het belang van de aandeelhouder bij het direct toepassen van de inhoudingsvrijstelling kan groot zijn. Deze situatie kan worden toegelicht aan de hand van het volgende voorbeeld.

Voorbeeld 1

Een aandeelhouder houdt een deelneming in X B.V. De voordelen uit deze deelneming voldoen aan de voorwaarden voor de facultatieve inhoudingsvrijstelling. X B.V. keert op 15 maart 2024 een dividend van € 1.000 uit aan de aandeelhouder. De inhoudingsplichtige kiest ervoor de inhoudingvrijstelling niet toe te passen en houdt € 150 dividendbelasting in en draagt dit bedrag af aan de Belastingdienst. De aandeelhouder ontvangt daarmee een netto dividend van € 850. De inhoudingsplichtige maakt 15 april 2024 bezwaar tegen de afdracht van de dividendbelasting en herroept daarbij zijn keuze om de facultatieve inhoudingsvrijstelling niet toe te passen. Deze keuzeherziening leidt op 1 juni 2024 tot een terugbetaling van € 150 aan de inhoudingsplichtige. De afhandeling van het bezwaar leidt er niet toe dat het bedrag van € 150 aan de aandeelhouder toekomt. De aandeelhouder heeft daarmee slechts de beschikking over het netto dividend van € 850. De aandeelhouder kan het terugbetaalde bedrag alleen krijgen door een aanvullende betaling door de inhoudingsplichtige. Indien de inhoudingsplichtige van meet af aan de inhoudingsvrijstelling had toegepast, zou de aandeelhouder op 15 maart 2024 een bedrag van € 1.000 hebben ontvangen.

Indien de inhoudingsplichtige ervoor kiest de vrijstelling niet toe te passen, dan heeft de aandeelhouder niet de mogelijkheid om de dividendbelasting in bezwaar, zonder tussenkomst van de inhoudingsplichtige, direct terug te ontvangen. De aandeelhouder kan in dat geval de ingehouden dividendbelasting als voorheffing in aanmerking nemen en verrekenen met de aanslag vennootschapsbelasting. De latere mogelijkheid van verrekening van deze ingehouden dividendbelasting met de aanslag vennootschapsbelasting, betekent echter een liquiditeits- en rentenadeel voor de aandeelhouder. Bovendien is sinds 1 januari 2022 de verrekeningsmogelijkheid voor de aandeelhouder temporeel beperkt.22 Sinds deze wetswijziging kan de verrekening van de geheven dividendbelasting niet tot een teruggaaf van vennootschapsbelasting leiden, bijvoorbeeld als de aandeelhouder zich in een verliessituatie bevindt waardoor de te betalen vennootschapsbelasting lager is dan het bedrag aan ingehouden dividendbelasting.23

Het kabinet vindt het onwenselijk dat de aandeelhouder voor de toepassing van de inhoudingsvrijstelling afhankelijk is van de keuze van de inhoudingsplichtige, terwijl de aandeelhouder wel direct de gevolgen hiervan ondervindt in de vorm van een liquiditeits- en rentenadeel of temporele beperking van de mogelijkheid van verrekening. Verder acht het kabinet van belang dat de argumenten voor het invoeren van een keuzemogelijkheid inmiddels achterhaald zijn. De keuzemogelijkheid voor de inhoudingsplichtige is oorspronkelijk in de wetgeving opgenomen, omdat het voor een inhoudingsplichtige lastig kan zijn om vast te stellen of er bij een aandeelhouder recht bestaat op de inhoudingsvrijstelling. Daarnaast zou de inhoudingsplichtige het risico van een naheffingsaanslag lopen indien naderhand zou blijken dat zij ten onrechte de inhouding achterwege had gelaten in de veronderstelling dat sprake was van een deelnemingsdividend.24 Om deze redenen heeft de wetgever in het wetsvoorstel Wet op de dividendbelasting 1960 de toepassing van de inhoudingsvrijstelling facultatief gemaakt.25 Deze argumenten zijn thans minder relevant omdat inhoudingsplichtigen tegenwoordig wel vaak de beschikking hebben over informatie met betrekking tot hun aandeelhouders. Hierdoor zal het onjuist toepassen van de inhoudingsvrijstelling zich minder snel voordoen. Tot slot acht het kabinet van belang dat in deelnemingssituaties en binnen een fiscale eenheid veelal de keuze zal worden gemaakt om de inhoudingsvrijstelling wel toe te passen. Voor EU-, EER-, en verdrag-situaties waarin sprake is van een deelneming geldt overigens nu al een imperatieve inhoudingsvrijstelling. Gelet op al het voorgaande, stelt het kabinet voor om de keuzemogelijkheid in de onderhavige inhoudingsvrijstelling te laten vervallen. Dit heeft tot gevolg dat toepassing van de inhoudingsvrijstelling verplicht wordt en dat de aandeelhouder het dividend ontvangt zonder dat daarop dividendbelasting wordt ingehouden. De voorwaarden voor toepassing van de inhoudingsvrijstelling blijven ongewijzigd. De inhoudingsplichtige dient derhalve – ook na de voorgestelde wijziging – op dezelfde wijze te toetsen of aan de voorwaarden van de inhoudingsvrijstelling is voldaan. Mocht de inhoudingsvrijstelling ten onrechte niet zijn toegepast door de inhoudingsplichtige, dan heeft de aandeelhouder de mogelijkheid bezwaar te maken tegen de inhouding. Als gevolg van het imperatieve karakter van de inhoudingsvrijstelling is inhouding van dividendbelasting niet toegestaan. De (ten onrechte) toch ingehouden dividendbelasting kan dan via een bezwaar tegen de inhouding worden teruggekregen. Uiteraard blijft naheffing mogelijk indien achteraf toch blijkt dat niet wordt voldaan aan de voorwaarden van de inhoudingsvrijstelling.

Doeltreffendheid, doelmatigheid en evaluatie

Met de aanpassing van de inhoudingsvrijstelling wordt bewerkstelligd dat de aandeelhouder voor de toepassing van de inhoudingsvrijstelling niet meer afhankelijk is van de keuze van de inhoudingsplichtige. Dit heeft tot gevolg dat de inhoudingsplichtige verplicht wordt om in deelnemingssituaties of wanneer er sprake is van een fiscale eenheid voor de vennootschapsbelasting inhouding van dividendbelasting achterwege te laten. Met de voorgestelde wijziging wordt een bezwaarmogelijkheid voor de opbrengstgerechtigde geïntroduceerd die bij gegrondverklaring tot gevolg zal hebben dat de ingehouden dividendbelasting aan hem zal worden uitbetaald. Daarmee is de maatregel doeltreffend en naar verwachting doelmatig. Een evaluatie is niet aan de orde.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De uitvoeringsgevolgen van de voorgestelde aanpassing zijn door de Belastingdienst vastgesteld aan de hand van een uitvoeringstoets. Hieruit volgt dat de impact van deze maatregel beperkt is en het risico op procesverstoringen klein is. De maatregel is derhalve uitvoerbaar per 1 januari 2025.

Als gevolg van het Belastingplan 2023 (BP 2023) vervalt de bpm-vrijstelling voor de bestelauto van een ondernemer met ingang van 1 januari 2025. Met ingang van deze datum wordt de grondslag van de belasting van personenauto’s en motorrijwielen (bpm) voor bestelauto’s de CO2-uitstoot. Voorgesteld wordt om de uitvoering van deze maatregelen op twee manieren te verbeteren. In de eerste plaats door een specifiek forfait te introduceren voor (zware) bestelauto’s waarvoor geen CO2-uitstootwaarde op basis van de Worldwide Harmonised Light Vehicle Test Procedure (hierna: WLTP) is vastgesteld. Ten tweede door op een andere manier te borgen dat een bestelauto voor een gehandicapte gebruik kan maken van de teruggaafregeling zonder dat de bpm eerst moet worden voorgefinancierd. Hierdoor ontstaat ook ruimte om in alle gevallen de bpm te heffen van degene die de inschrijving, wijziging van de inschrijving of herinschrijving van een bestelauto aanvraagt. Deze voorstellen worden hieronder nader toegelicht.

Forfait voor bestelauto’s waarvoor geen CO2-waarde is vastgesteld

De bpm-vrijstelling voor de bestelauto van een ondernemer vervalt met ingang van 1 januari 2025. Met ingang van deze datum wordt de grondslag voor bestelauto’s de CO2-uitstoot. Voor wat betreft de wijze waarop de CO2-uitstoot wordt vastgesteld wordt aansluiting gezocht bij de wetgeving die reeds voor lichtere (personen)voertuigen is vastgesteld. In overleggen met de sector is naar voren gekomen dat de wijze waarop de CO2-uitstoot voor met name zware en incomplete bestelauto’s wordt bepaald, op onderdelen kan afwijken van de situatie voor personenauto’s. De afwijkingen komen voort uit de noodzaak om rekening te houden met de specifieke kenmerken, manier van gebruik en regelgevende context van deze voertuigen. Het zal in alle gevallen mogelijk zijn om voor bestelauto’s met een referentiemassa tot 2.610 kilogram de CO2-uitstoot vast te stellen. Onder voorwaarden (afhankelijk van de fabrikant van de bestelauto) zal ook de CO2-uitstoot kunnen worden vastgesteld voor bestelauto’s met een referentiemassa tot maximaal 2.840 kilogram. Voor bestelauto’s die niet aan deze voorwaarden voldoen en voor bestelauto’s met een referentiemassa van meer dan 2.840 kilogram geldt dat deze bestelauto’s niet worden toegelaten op basis van de normen die gelden voor lichtere (personen)-voertuigen (EURO 6), maar op basis van de normen die zijn vastgesteld voor zware (vracht)voertuigen (EURO VI). De CO2uitstoot van bestelauto’s die op basis van EURO VI zijn toegelaten ontbreekt. Daarnaast ontbreekt bij een deel van de tweedehands geïmporteerde bestelauto’s de CO2-waarde, met name wanneer deze bestelauto’s van buiten Europa afkomstig zijn.

Afgaande op de in 2023 ingeschreven bestelauto’s (zowel nieuw als parallelimport) gaat het daarbij om naar verwachting minder dan 5% van de bestelauto’s. Circa 4,5% is een tweedehands geïmporteerde bestelauto en circa 0,5% is een nieuwe bestelauto.

Voorgesteld wordt om voor (mede) door fossiele brandstoffen aangedreven bestelauto’s waarvoor geen CO2-uitstoot is of kan worden vastgesteld een forfait toe te passen van 330 gram per kilometer. Het aan te leveren tegenbewijs moet een vergelijkbare betrouwbaarheid opleveren als de WLTP-methode. Het kan hierbij gaan om een testrapport van een individuele keuring van de auto, waarbij de CO2-uitstoot is gemeten overeenkomstig de WLTP-methode.

Het forfait van 330 gram per kilometer is gebaseerd op data van de Dienst Wegverkeer (RDW) waarbij is gekeken naar de CO2-waarde van bestelauto’s met een datum eerste toelating vanaf 1 januari 2018. Dit forfait is lager dan het forfait in het BP 2023 omdat uit analyse en uit gesprekken met de sector is gebleken dat de gemiddelde CO2-waarde van bestelauto’s met een referentiemassa vanaf 2.585 kg lager is dan de gehanteerde CO2-waarde in BP 2023, namelijk 395 gram per kilometer voor dieselauto’s.

Gelet op dat het nieuwe bpm-tarief straks niet van toepassing is op bestaande bestelauto’s met een datum eerste toelichting tot 1 januari 2025, zal het forfait van 330 gram per kilometer met name van toepassing zijn op tweedehandse geïmporteerde bestelauto’s en voor een klein deel op nieuwe bestelauto’s.

Verbeteren teruggaafregeling voor de bestelauto van een gehandicapte

Bpm wordt geheven van degene die de inschrijving, wijziging van de inschrijving of herinschrijving van het motorrijtuig in het Nederlandse kentekenregister aanvraagt. In het BP 2023 is evenwel een uitzondering gemaakt voor bestelauto’s die voor een bepaald doel zijn ingericht, zoals voor gehandicaptenvervoer. Voor deze bestelauto’s is vastgesteld dat de belasting moet worden geheven van degene op wiens naam het motorrijtuig wordt of is gesteld in het kentekenregister. Hiermee zou moeten worden voorkomen dat deze bestelauto’s met voorfinanciering van bpm te maken krijgen.

Bij de implementatie van deze uitzondering is duidelijk geworden dat het voor de importeur of dealer van een bestelauto lastig zal zijn om vast te stellen of hijzelf of degene op wiens naam deze bestelauto wordt ingeschreven belastingplicht is. Dit geldt met name voor niet-omgebouwde bestelauto’s bestemd voor gehandicaptenvervoer. Deze motorrijtuigen zijn door de inschrijver vooraf moeilijk te identificeren. Wanneer de belastingplicht voor de inschrijver niet afdoende bekend is zal deze de bpm afdragen en vervolgens aan de tenaamgestelde (de gehandicapte) doorberekenen. De bpm wordt daarmee alsnog voorgefinancierd door de inschrijver en de doelstelling om van het BP 2023 om deze situatie te voorkomen niet gerealiseerd.

Met het onderhavige voorstel wordt het voor de houder van een vergunning op basis waarvan de bpm per tijdvak kan worden voldaan mogelijk gemaakt om de bpm bij de inschrijving te verrekenen met de door gehandicapte gecedeerde teruggaaf voor een bestelauto die is ingericht om te worden gebruikt voor het vervoer van een gehandicapte persoon in de cabine en voor het gelijktijdige vervoer van een niet-opvouwbare rolstoel ten behoeve van die persoon. Dit heeft tot gevolg dat de belasting niet eerst door de gehandicapte betaald hoeft te worden, om die vervolgens weer terug te ontvangen als het verzoek om teruggaaf wordt gehonoreerd. Een vergunninghouder, met een vergunning als bedoeld in artikel 8 Wet BPM 1992, op basis waarvan de bpm per tijdvak kan worden voldaan behoudt de keuze of hij van de regeling gebruikmaakt. De verwachting is evenwel dat er voldoende vergunninghouders zijn die dat zullen doen. Indien een vergunninghouder geen verrekening wenst te faciliteren blijft de mogelijkheid voor een gehandicapte bestaan om de betaalde bpm zelf bij de Belastingdienst terug te vragen. Met het voorstel om de teruggaafregeling voor de bestelauto van een gehandicapte te verbeteren ontstaat ruimte om in alle gevallen de bpm te heffen van degene die de inschrijving, wijziging van de inschrijving of herinschrijving van een bestelauto aanvraagt. Hierdoor kunnen voor alle motorrijtuigen die bestemd zijn voor onder andere politie, brandweer, vervoer van zieken en gewonden en die in aanmerking komen voor teruggaaf dezelfde regels gelden. Er wordt geen aanleiding gezien om specifieke voor bestelauto’s die voor deze doelen worden verworven de mogelijkheid te bieden om de bpm bij de inschrijving te verrekenen met een gecedeerde teruggaaf. De reden hiervoor vormt het zeer beperkte aantal bestelauto’s dat hiervoor in aanmerking zou komen (enkele tientallen per jaar) en de verwachting dat de eventuele voorfinanciering van bpm door deze gebruikers niet tot problemen zal leiden.

Doeltreffendheid, doelmatigheid en evaluatie

De bpm-vrijstelling voor de bestelauto van een ondernemer vervalt met ingang van 1 januari 2025. Met ingang van deze datum wordt de grondslag voor bestelauto’s de CO2-uitstoot. Zowel het voorstel om een specifiek forfait te hanteren voor bestelauto’s waarvoor geen CO2-waarde is vastgesteld als het voorstel om de teruggaafregeling voor de bestelauto van een gehandicapte leiden ertoe dat de bpm zoals die met ingang van 1 januari 2025 op bestelauto’s wordt geheven doeltreffender en doelmatiger kan worden uitgevoerd. Ook het voorstel om in alle gevallen de bpm te heffen van degene die de inschrijving, wijziging van de inschrijving of herinschrijving van een bestelauto aanvraagt draagt hier aan bij. Met het specifieke forfait voor bestelauto’s waarvoor geen CO2-waarde is vastgesteld wordt beter aangesloten op de CO2-uitstoot van deze voertuigen in de praktijk. Er wordt bovendien rekenschap gegeven van de omstandigheid dat niet in alle gevallen een CO2-waarde beschikbaar is voor deze voertuigen. Met het voorstel om de teruggaafregeling voor de bestelauto van een gehandicapte aan te passen kan beter worden voorkomen dat een gehandicapte met voorfinanciering van bpm te maken krijgt. Er wordt geen specifieke evaluatie van deze maatregelen voorzien.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De maatregelen zijn door de Belastingdienst beoordeeld met een uitvoeringstoets. De Belastingdienst acht de maatregelen uitvoerbaar per 1 januari 2025. De gevolgen voor de uitvoering zijn beperkt en beschreven in de uitvoeringstoets die als bijlage is bijgevoegd.

De regelgeving over de CO2-heffing industrie sluit nauw aan bij het Europese systeem van handel in broeikasgasemissierechten (hierna: het EU ETS). Per 1 januari 2024 vallen afvalverbrandingsinstallaties (AVI’s) onder het EU ETS met betrekking tot de monitoring-, rapportage- en verificatieverplichting.

De wijzigingsrichtlijn ETS algemeen is geïmplementeerd door wijzigingen van de Wet milieubeheer (hierna: Wm) en van de Wet op de economische delicten. Ook is het Besluit handel in emissierechten gewijzigd. Door deze wijzigingen worden AVI’s vanaf 1 januari 2024 aangemerkt als «broeikasgasinstallaties voor de verbranding van stedelijk afval».

Voor de CO2-heffing industrie is het gevolg dat (broeikasgas)installaties voor de verbranding van stedelijk afval vanaf 1 januari 2024 niet alleen zouden voldoen aan de definitie van een afvalverbrandingsinstallatie, maar ook aan de definitie van een broeikasgasinstallatie. Dit zou meerdere problemen opleveren. Zo is het geldende tarief van de CO2-heffing industrie voor afvalverbrandingsinstallaties anders dan voor broeikasgasinstallaties. Afvalverbrandingsinstallaties hoeven geen EU ETS emissierechten in te leveren voor hun uitstoot. Daarom wordt het tarief van de CO2-heffing industrie niet gecorrigeerd met de verwachte ETS-prijs, wat wel bij broeikasgasinstallaties gebeurt. Strikt genomen vallen broeikasgasinstallaties voor de verbranding van stedelijk afval in de huidige situatie onder beide definities, waardoor het wettelijk gezien onduidelijk is welk tarief van toepassing zou zijn. Dat is vanzelfsprekend niet de bedoeling. Daarom wordt voorgesteld dit te herstellen door met ingang van 1 januari 2025 expliciet te regelen dat als een broeikasgasinstallatie tevens een afvalverbrandingsinstallatie is, de regels voor een afvalverbrandingsinstallatie van toepassing zijn.

Deze wetswijziging biedt geen oplossing en daarmee duidelijkheid voor het jaar 2024 omdat in dit jaar broeikasgasinstallaties voor de verbranding van stedelijk afval nog onder beide definities vallen. Het kabinet stelt daarom voor om uitsluitend voor het jaar 2024 de onduidelijkheid uit te leggen in het voordeel van de belastingplichtigen, wat neerkomt op toepassing van het tarief dat geldt voor broeikasgasinstallaties. De Nederlandse Emissieautoriteit is voornemens de wet op die wijze uit te voeren. Dit is weliswaar niet in de geest van het doel en de strekking van de wet, maar voorkomt geschillen. Het heeft voor het jaar 2024 naar verwachting een zeer beperkt materieel effect, omdat marktpartijen in 2024 nog voldoende beschikking hebben over dispensatierechten.

Doeltreffendheid, doelmatigheid en evaluatie

Het wetsvoorstel is beperkt tot een aanpassing terug naar de oorspronkelijk beoogde wetgeving waarbij AVI’s onder één definitie vallen. Met deze wetswijziging verwacht het kabinet dat helderheid wordt verschaft hierover. Aparte evaluatie van dit wetsvoorstel is niet voorzien, maar kan meelopen bij de reguliere evaluatie van de CO2-heffing industrie.

Uitvoeringsgevolgen NEa

De NEa heeft een uitvoeringstoets uitgevoerd op dit wetsvoorstel26. De NEa acht de voorgestelde wetswijziging van de Wbm uitvoerbaar. Sommige punten van de toelichting zijn verduidelijkt naar aanleiding van de uitvoeringstoets.

De Rechtbank Noord Nederland/Groningen heeft op 16 mei jl. een uitspraak gedaan over afvalstoffenbelasting.27 De belanghebbende is door de rechtbank in het gelijk gesteld, en oordeelt dat het uit het afval afkomstige gedeelte van de CO2 die bij verbranding vrijkomt en via de schoorsteen wordt afgevoerd, in mindering kan worden gebracht op de grondslag van de afvalstoffenbelasting via de zogenoemde in-/uitmethode. De rechtbank hanteert een grammaticale uitleg van de betreffende wettekst. De rechtbank geeft echter ook aan dat deze uitkomst op gespannen voet staat met doel en strekking van de wettelijke bepaling. De Belastingdienst heeft hoger beroep aangetekend tegen deze uitspraak.

De rechterlijke uitspraak is een indicatie dat de wettekst mogelijk onvoldoende duidelijkheid biedt.

Het kabinet stelt daarom voor om de bedoeling van de wet te verduidelijken.

De in-/uitmethode28 beoogt een prikkel te geven om de verbranding of storting van afval te voorkomen. Voorbeelden hierbij zijn de bewerking en/of scheiding van afvalstoffen, waardoor stoffen elders kunnen worden aangewend of al dan niet gedeeltelijk kunnen worden verwerkt zonder verbranding. De in-/uitmethode biedt hiermee een prikkel om circulair om te gaan met afvalstoffen. Dit voorkomt vervuiling die direct en indirect het gevolg is van verbranding en storting.

Het wetsvoorstel verduidelijkt dat alle stoffen, waaronder CO2, die via de schoorsteen vrijkomen na verbranding niet in aanmerking komen voor het in mindering brengen op de grondslag. De in/uitmethode beoogt immers verbranding en resulterende vervuiling te voorkomen. Verbranding en vervuiling worden niet voorkomen bij de uitstoot van stoffen via de schoorsteen van de verbrandingsinstallatie.

Doeltreffendheid, doelmatigheid en evaluatie

Het wetsvoorstel is beperkt tot het verduidelijken en bestendigen van de huidige toepassing van de vermindering van afvalstoffenbelasting. Het kabinet is van mening dat met dit wetsvoorstel de wettekst duidelijker doel en strekking van de in-/uitmethode zal weerspiegelen. Evaluatie van dit wetsvoorstel is niet voorzien, en kan meelopen bij de reguliere evaluatie van de afvalstoffenbelasting.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

Deze aanpassing van de Wet belastingen op milieugrondslag betreft enkel een verduidelijking en brengt daarom geen uitvoeringsgevolgen mee.

In de Wet belastingen op milieugrondslag (Wbm) is binnen de energiebelasting een vrijstelling opgenomen voor de levering of het verbruik van aardgas en elektriciteit die worden gebruikt voor het opwekken van elektriciteit in een installatie met een elektrisch rendement van minimaal 30%. Daarnaast bestaat er een vrijstelling voor elektriciteit die de verbruiker heeft opgewekt door middel van een installatie voor warmtekrachtkoppeling. In de Wet fiscale klimaatmaatregelen glastuinbouw is geregeld dat deze regelingen per 1 januari 2025 worden beperkt. Daarbij is destijds beoogd dat verschillende regimes gelden voor middelgrote en grote installaties voor elektriciteitsopwekking met niet meer dan, respectievelijk meer dan, 20 megawatt aan totaal opgesteld thermisch vermogen. De essentie van het verschil is dat de exploitant van de middelgrote installatie niet zelf belastingplichtig wordt over zijn eigen elektriciteitsverbruik en de exploitant van de grote installatie wel. Deze laatste is overigens veelal al belastingplichtig voor de energiebelasting. Omdat na nader onderzoek van de Belastingdienst het thermisch vermogen minder goed te controleren blijkt dan het elektrisch vermogen, stelt het kabinet voor om de grens voor de twee verschillende regimes te laten aansluiten bij het totaal opgesteld elektrisch vermogen van niet meer dan of meer dan 20 megawatt.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel heeft ten om de grens voor de twee verschillende regimes te laten aansluiten bij het totaal opgesteld elektrisch vermogen. De maatregel is daarvoor doeltreffend en doelmatig. Er is niet voorzien in een evaluatie van de maatregel.

Uitvoeringsgevolgen

De uitvoeringsgevolgen van de voorgestelde aanpassing zijn door de Belastingdienst vastgesteld aan de hand van een uitvoeringstoets. Hieruit volgt dat de impact van deze maatregel beperkt is en het risico op procesverstoringen klein is. De maatregel is derhalve uitvoerbaar per 1 januari 2025.

In de Wet op de accijns (WA) zijn artikelen opgenomen die een naheffing van accijns regelen voor veraccijnsde brandstof in het geval van een verhoging van de brandstofaccijns en die een teruggaaf van accijns regelen voor veraccijnsde brandstof in het geval van een verlaging van de brandstofaccijns.

Het doel van deze bepalingen is voor brandstof waarvoor al accijns is afgedragen, maar waarbij na het belastbare feit een wijziging van de brandstofaccijns heeft plaatsgevonden, de belastingdruk te corrigeren naar het gewijzigde accijnstarief. Deze bepalingen kunnen bij beleidsmatige wijzigingen en bij indexatie van de brandstofaccijns wettelijk, onderscheidenlijk bij ministeriële regeling, buiten werking worden gesteld.

De bepalingen bestaan sinds 1995 en worden bijna altijd buiten werking gesteld, omdat deze voor de Douane onuitvoerbaar zijn. De enige uitzondering hierop is de beleidsmatige accijnsverlaging van 1 april 2022. Het niet buiten werking stellen van deze teruggaaf bij de accijnsverlaging van 1 april 2022 heeft tot grote uitvoeringsproblemen geleid bij de Douane.

Het kabinet stelt daarom voor de bepalingen die naheffing dan wel teruggaaf van accijns bij veraccijnsde voorraad regelen te laten vervallen. Daarmee wordt de WA vereenvoudigd. Ook wordt hiermee vooraf duidelijkheid geboden voor de Douane en het bedrijfsleven over de vraag of de betreffende bepalingen worden toegepast of (telkens) wettelijk buiten werking worden gesteld.

Doeltreffendheid, doelmatigheid en evaluatie

De bepalingen die naheffing en teruggaaf van veraccijnsde voorraad brandstof regelen, zijn onuitvoerbaar voor de Douane en leiden bij het bedrijfsleven tot onduidelijkheid. De voorgestelde maatregel is doeltreffend en doelmatig omdat de bepalingen komen te vervallen.

Er is niet voorzien in een evaluatie omdat de bepalingen in het verleden bijna altijd buiten werking zijn gesteld. In feite verandert er daarom niets aan de uitvoeringspraktijk voor het bedrijfsleven.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De maatregel betreft een vereenvoudiging voor de Douane, omdat vooraf duidelijkheid wordt geboden over de vraag of de artikelen worden toegepast of (telkens) wettelijk buiten werking worden gesteld.

Douane verricht taken die deels onder de reikwijdte van de Algemene wet inzake rijksbelastingen (AWR) en deels onder de reikwijdte van de Adw vallen. Met de voorgestelde wijzigingen van de Adw wordt bereikt dat de inspecteur die boetes oplegt onder de toepassing van de Adw dezelfde regels hanteert als bij het opleggen van boetes op grond van de AWR. Adw wordt dus in overeenstemming gebracht met de AWR. Het betreft de bepaling dat de inspecteur die aangifte behandelt en een overtreding constateert ook een boete kan opleggen. Daarnaast gaat het om de bepaling dat er na een verzuimboete ook een vergrijpboete opgelegd kan worden voor hetzelfde feit, als er nieuwe bezwaren bekend zijn geworden. De reeds betaalde verzuimboete wordt dan verrekend. Bij de omschrijving van nieuwe bezwaren die aanleiding kunnen geven voor het opleggen van een vergrijpboete na een verzuimboete wordt in de Adw wel aangesloten bij het DWU, omdat DWU boven AWR staat.

Beide wijzigingen zijn geïnitieerd door de nieuwe boetebepalingen met betrekking tot herstel regulier navorderingstermijn die per 1 juli 2024 in werking zijn getreden.29 Bij de Douane ontstaat daardoor verschuiving van strafrechtelijke boetes naar bestuurlijke boetes en daarmee ook de behoefte om de boetebepalingen in de Adw in lijn te brengen met AWR.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde maatregel beoogt de boetebepalingen in de Adw in lijn te brengen met AWR. Er is niet voorzien in een evaluatie.

Uitvoeringsgevolgen Belastingdienst, Toeslagen en Douane

De uitvoeringsgevolgen van de voorgestelde aanpassing zijn door de Belastingdienst vastgesteld aan de hand van een uitvoeringstoets. Hieruit volgt dat de impact van deze maatregel beperkt is en het risico op procesverstoringen klein is. De maatregel is derhalve uitvoerbaar per 1 januari 2025. Met de wijzigingen wordt bereikt dat de inspecteur die boetes oplegt onder de toepassing van de Adw dezelfde regels hanteert als bij het opleggen van boetes op grond van de AWR.

Op 16 november 2023 heeft het HvJ EU-arrest30 gewezen in een tweetal zaken van de EC tegen Nederland inzake internationale waardeoverdracht van pensioen bij – kortgezegd – een wisseling van baan. Bij brief van 22 december 202331 heeft het kabinet de Tweede Kamer geïnformeerd over de inhoud, impact en gevolgen van deze arresten. Met dit wetsvoorstel worden de IW 1990, de Pensioenwet (Pw) en de Wet verplichte beroepspensioenregeling (Wvb) met terugwerkende kracht tot en met 16 november 2023 aangepast om de wetgeving in lijn te brengen met deze arresten. De arresten hebben reeds directe werking vanaf 16 november 2023 en worden door DNB en de Belastingdienst vanaf die datum gerespecteerd. Dit is ook opgenomen in een beleidsbesluit.32 Als een werknemer in Nederland pensioen heeft opgebouwd en gaat werken bij een andere werkgever in Nederland met een pensioenregeling, dan heeft de werknemer op grond van de Pw en de Wvb onder voorwaarden recht op een waardeoverdracht van zijn opgebouwde pensioen naar de pensioenregeling van zijn nieuwe werkgever. Een vergelijkbare regeling geldt als de werknemer gaat werken bij een buitenlandse werkgever en gaat deelnemen aan de buitenlandse pensioenregeling. Het bij de Nederlandse werkgever opgebouwde pensioen kan dan onder voorwaarden worden overgedragen aan de pensioenregeling van de nieuwe buitenlandse werkgever. Van twee voorwaarden die golden bij een waardeoverdracht naar een buitenlandse werkgever heeft het Hof van Justitie van de Europese Unie (HvJ EU) geoordeeld dat deze strijdig zijn met het vrije verkeer van werknemers.33 Op deze twee voorwaarden wordt hierna ingegaan. De voorgestelde aanpassingen van de IW 1990, de Pw en de Wvb met betrekking tot internationale waardeoverdracht van een pensioen volgen uit de genoemde arresten en hebben gevolgen voor werknemers die gaan deelnemen aan een buitenlandse pensioenregeling bij een werkgever die is gevestigd in een van de andere lidstaten van de EU of een andere staat die partij is bij de Overeenkomst betreffende de Europese Economische Ruimte (EER). Ook voor internationale waardeoverdracht van pensioen naar Zwitserland werken de arresten door op grond van de overeenkomst met Zwitserland over het vrije verkeer van personen.34

Voorwaarde 1: aansprakelijkheidsstelling buitenlandse pensioenuitvoer of zekerheidsstelling

De IW 1990 bepaalt dat een pensioenverzekeraar aansprakelijk kan worden gesteld voor de inkomstenbelasting en revisierente die een pensioengerechtigde verschuldigd is ten gevolge van door hem gepleegde zogenoemde verboden handelingen zoals de afkoop, vervreemding of verpanding van de pensioenpolis of in geval van emigratie. Hierdoor worden verzekeraars gestimuleerd om met de verzekeringnemer overeen te komen dat verboden handelingen niet zullen plaatsvinden of dat er een zekerheidsstelling wordt verleend waardoor de pensioenverzekeraar – in geval van een verboden handeling of emigratie – deze zekerheid kan uitwinnen. Voor de situatie waarin het Nederlandse pensioen wordt overgedragen aan de buitenlandse pensioenregeling stelt Nederland de voorwaarde dat de buitenlandse pensioenuitvoerder de aansprakelijkheid moet aanvaarden in een overeenkomst met de Nederlandse Belastingdienst voor de Nederlandse belastingschuld die ontstaat als bijvoorbeeld het pensioen in het andere land zou worden afgekocht. Als alternatief voor deze aanvaarding van aansprakelijkheid kan de werknemer een zekerheidsstelling geven. Het HvJ EU heeft geoordeeld dat deze voorwaarde – in de situatie van wisseling van baan – een belemmering is voor het vrije verkeer van werknemers. Een werknemer zou hierdoor belemmerd kunnen worden in zijn keuze om een dienstbetrekking in het buitenland te aanvaarden. Dit betekent dat deze voorwaarde niet langer gesteld kan worden voor een internationale individuele waardeoverdracht van pensioenen aan binnen de EU, Overeenkomst betreffende de Europese Economische Ruimte (EER) of Zwitserland gevestigde pensioenfondsen of lichamen die het verzekeringsbedrijf uitoefenen. Voorgesteld wordt om deze voorwaarde voor deze situatie te laten vervallen in lijn met de arresten van het HvJ EU.

Voorwaarde 2: ruimere afkoopmogelijkheden in het buitenland

In de Pw en de Wvb is bepaald dat pensioenaanspraken alleen voor internationale waardeoverdracht in aanmerking komen wanneer de mogelijkheden tot afkoop in het buitenland niet ruimer zijn dan de afkoopmogelijkheden op grond van de Pw of de Wvb. Als aan deze voorwaarde was voldaan, kon de waarde worden overgedragen naar een pensioeninstelling uit een andere lidstaat, een verzekeraar met zetel buiten Nederland die in Nederland het levensverzekering- of schadebedrijf mag uitoefenen of een buitenlandse instelling.35 Als aan deze voorwaarde niet was voldaan en er vond toch waardeoverdracht plaats, dan hief Nederland op het moment van internationale waardeoverdracht belasting alsof de overdrachtswaarde werd afgekocht.36

Het HvJ EU heeft geoordeeld dat deze voorwaarde in strijd is met de bepalingen inzake het vrije verkeer van werknemers. Deze voorwaarde kan volgens het HvJ EU werknemers ervan weerhouden om, ten eerste, een nieuwe dienstbetrekking aan te gaan in een andere lidstaat van de EU, een staat die partij is bij de Overeenkomst betreffende de EER of Zwitserland37 en, ten tweede, om pensioenen over te dragen.

Voorgesteld wordt om bij een uitgaande individuele waardeoverdracht naar de (beroeps)pensioenregeling van de nieuwe werkgever, ondergebracht bij een pensioeninstelling, een verzekeraar of buitenlandse instelling in een andere lidstaat van de EU of een staat die partij is bij de Overeenkomst betreffende de EER, de voorwaarde te laten vervallen dat de mogelijkheden voor afkoop na waardeoverdracht niet ruimer mogen zijn dan op grond van de Pw of de Wvb.38 Zoals hiervoor toegelicht werkt dit ook door op een waardeoverdracht naar Zwitserland. De voorwaarde dat de mogelijkheden tot afkoop in het buitenland niet ruimer zijn dan de afkoopmogelijkheden op grond van de Pw of de Wvb blijft wel gelden voor andere individuele internationale waardeoverdrachten buiten de EU, de EER en Zwitserland.

Doeltreffendheid, doelmatigheid en evaluatie

De voorgestelde wijzigingen hebben tot doel opvolging te geven aan de hiervoor genoemde arresten van het HvJ EU. Daarmee wordt de wetgeving in lijn gebracht met deze arresten en wordt dit doel bereikt. Er is niet voorzien in een evaluatie van de maatregelen. Nederland is vanwege de arresten verplicht deze maatregelen te nemen. Wel zal de Belastingdienst, zoals is aangegeven in de hiervoor genoemde Kamerbrief van 22 december 2023, monitoren naar welke landen waardeoverdrachten plaatsvinden, om hoeveel waardeoverdrachten dit gaat en om welke kapitalen het gaat, om eventueel oneigenlijk gebruik van de mogelijkheid tot internationale waardeoverdracht tegen te gaan.

Uitvoeringsgevolgen Belastingdienst, Douane en Toeslagen

De voorgestelde maatregelen zijn beoordeeld door de Belastingdienst met een uitvoeringstoets en als uitvoerbaar gekwalificeerd. De voorgestelde maatregelen raken de uitvoering door de Belastingdienst beperkt.

Aan wijzigingen die zijn opgenomen in dit wetsvoorstel zijn geen of geringe budgettaire gevolgen verbonden. Het betreft hier enkel de budgettaire gevolgen voor de ontvangstenkant van de Rijksbegroting. Hieronder worden een aantal wijzigingen en de conclusie dat er geen of geringe gevolgen zijn nader toegelicht. In paragraaf 9 wordt ingegaan op de uitvoeringskosten die aan de uitgavenkant van de Rijksbegroting vallen.

Wijziging van «Staat der Nederlanden» naar «Nederlandse publiekrechtelijke rechtspersoon» in de Wet op de loonbelasting 1964

Gelet op het feit dat de voorgestelde maatregel betrekking heeft de loonbelasting als voorheffing op de inkomstenbelasting en het een beperkte doelgroep betreft, zijn de budgettaire aspecten van de voorgestelde maatregel naar verwachting verwaarloosbaar (kleiner dan € 0,5 miljoen).

Vervallen bpm-vrijstelling voor de bestelauto van een ondernemer

De budgettaire aspecten van de voorgestelde maatregel zijn naar verwachting verwaarloosbaar (kleiner dan € 0,5 miljoen).

Aan het wetsvoorstel Overige Fiscale Maatregelen 2025 zitten geen noemenswaardige grenseffecten verbonden.

Wanneer er sprake is van Europeesrechtelijke aspecten van een maatregel, wordt dat hieronder toegelicht. Wordt een maatregel niet toegelicht in deze paragraaf, dan zijn er geen noemenswaardige Europeesrechtelijke aspecten.

Vervallen van bepalingen voor naheffing en teruggaaf veraccijnsde voorraad brandstof

De betreffende artikelen in de WA volgen uit artikel 22 van Richtlijn 2003/96/EG van de Raad van 27 oktober 2003 tot herstructurering van de communautaire regeling voor de belasting van energieproducten en elektriciteit (PbEU 2003, L 283) en artikel 8, laatste volzin, van Richtlijn (EU) 2020/262 van de Raad van 19 december 2019 houdende een algemene regeling inzake accijns (herschikking) (PbEU 2020, L 58). In beide richtlijnen gaat het om een zogenoemde kan-bepaling waardoor het op grond van die richtlijnen dus mogelijk is de artikelen in de WA te laten vervallen.

Wanneer er sprake is privacy aspecten van een maatregel, wordt dat hieronder toegelicht. Wordt een maatregel niet toegelicht in deze paragraaf, dan zijn er geen noemenswaardige privacy aspecten.

Over het volledige pakket Belastingplan 2025 is advies gevraagd aan de Autoriteit Persoonsgegevens (AP). De AP heeft aangegeven geen opmerkingen te hebben bij het pakket Belastingplan 2025.

Per maatregel is een inschatting gemaakt van de «doenlijkheid». Het gaat er dan om in hoeverre een maatregel (direct) kan leiden tot (problematische) belasting van het doenvermogen van de betreffende burgers of ondernemers. Deze inschatting is gemaakt door de dossierhouder in overleg met de gedragsexperts. Er is hierbij geen aanvullend empirisch onderzoek gedaan en/of contact geweest met burgers over de inschattingen van de doenlijkheid.

Secundaire effecten van maatregelen zijn effecten die het doenvermogen kunnen beïnvloeden, bijvoorbeeld via inkomenseffecten. Secundaire effecten worden hieronder bij de inschatting van de doenlijkheid van maatregelen buiten beschouwing gelaten. Bij he doenvermogen wordt gekeken naar een aantal factoren zoals:

• op welke groep burgers of ondernemers is het wetsvoorstel van toepassing,

• (ii) welke extra acties worden er van deze doelgroep gevraagd ten opzichte van de huidige situatie, en

• (iii) in hoeverre kunnen deze acties samenvallen met omstandigheden die het doenvermogen kunnen inperken, zoals financiële stress en life events.

Bij maatregelen die enkel betrekking hebben op grote of middelgrote ondernemingen die gebruik maken van professionele fiscale adviseurs en bij maatregelen die geen extra acties vergen (zoals een technische wijziging of parameterwijziging) wordt door middel van de doenvermogenscan de inschatting gegeven dat doenvermogen hierbij geen aandachtspunt zal zijn. Bij overige maatregelen zijn er drie oordelen mogelijk:

• de maatregel doet een kleiner beroep op het doenvermogen,

• de maatregel doet een groter beroep op het doenvermogen maar dit is geen aandachtspunt want de doelgroep zal naar verwachting deze benodigde acties goed kunnen uitvoeren,

• de maatregel doet een groter beroep op het doenvermogen en dit is wel een aandachtspunt.

Elke maatregel krijgt derhalve één van de volgende vier oordelen:

– Oordeel 1: doenlijkheid niet relevant of onveranderd; wanneer de maatregel ten opzichte van de huidige situatie geen extra acties vergt van mensen, enkel grote ondernemingen raakt, of een technische wijziging betreft

– Oordeel 2: kleiner beroep op het doenvermogen van belastingplichtigen; wanneer de maatregel ertoe leidt dat burgers of MKB ondernemers minder acties hoeven nemen, bijvoorbeeld wanneer een regeling die mensen voorheen zelf moesten toepassen nu automatisch wordt toegepast.

– Oordeel 3: groter beroep op het doenvermogen van belastingplichtigen, geen aandachtspunt; Wanneer de maatregel ertoe leidt dat burgers of MKB ondernemers meer acties moeten nemen, maar zij deze naar verwachting correct zullen uitvoeren.

– Oordeel 4: groter beroep op het doenvermogen van belastingplichtigen, wel aandachtspunt; wanneer de maatregel ertoe leidt dat burgers of MKB ondernemers meer acties moeten nemen, en zij deze naar verwachting niet (altijd) goed kunnen/zullen uitvoeren. Bij dit oordeel wordt ook een uitgebreidere doenvermogenscan doorlopen.

|

Maatregel |

Oordeel |

|---|---|

|

Vereenvoudigde zusterfusie |

Oordeel 1 |

|

Wijziging van «Staat der Nederlanden» naar «Nederlandse publiekrechtelijke rechtspersoon» in de Wet op de loonbelasting 1964 |

Oordeel 1 |

|

Fiscale premiegrens ouderdomspensioen en partnerpensioen bij overlijden op of na pensioendatum |

Oordeel 1 |

|

Samenloop onderworpenheidstoetsen vennootschapsbelasting Pijler 2 |

Oordeel 1 |

|

De objectvrijstelling ten aanzien van buiten beschouwing blijvende vaste inrichtingen |

Oordeel 1 |

|

De GAAR uit ATAD1 in de vennootschapsbelasting |

Oordeel 1 |

|

Wijziging inhoudingsvrijstelling in de Wet op de dividendbelasting 1965 |

Oordeel 1 |

|

Forfait voor bestelauto’s waarvoor geen CO2-waarde is vastgesteld |

Oordeel 1 |

|

Verbeteren teruggaafregeling voor de bestelauto van een gehandicapte |

Oordeel 3 |

|

Verduidelijking grondslag afvalstoffenbelasting |

Oordeel 1 |

|

Begripsbepaling afvalverbrandingsinstallatie en broeikasgasinstallatie voor de verbranding van stedelijk afval |

Oordeel 1 |

|

Wijziging wet fiscale klimaatmaatregelen glastuinbouw |

Oordeel 1 |

|

Vervallen van bepalingen voor naheffing en teruggaaf veraccijnsde voorraad brandstof |

Oordeel 1 |

|

Wijzigen boetebepalingen Algemene douanewet |

Oordeel 1 |

|

Wijzigingen in voorwaarden voor internationale waardeoverdracht van pensioen |

Oordeel 1 |

Vereenvoudigde zusterfusie

De voorgestelde maatregelen betreffen technische wijzigingen die de doenlijkheid van de betreffende wetgeving onveranderd laten.

Wijziging van «Staat der Nederlanden» naar «Nederlandse publiekrechtelijke rechtspersoon» in de Wet op de loonbelasting 1964

De voorgestelde maatregel is technisch van aard en heeft dus geen implicaties qua doenlijkheid.

Fiscale premiegrens ouderdomspensioen en partnerpensioen bij overlijden op of na pensioendatum

De voorgestelde maatregel betreft een technische wijziging die de doenlijkheid van de betreffende wetgeving onveranderd laat.

Samenloop onderworpenheidstoetsen vennootschapsbelasting Pijler 2

Het wetsvoorstel is van toepassing op groepsentiteiten (veelal vennootschappen) van zowel multinationale groepen als binnenlandse groepen, met een jaaromzet van ten minste € 750 miljoen. Het kabinet acht dat deze doelgroep over afdoende doenvermogen beschikt om de voorgestelde wijzigingen uit voeren.

Toepassing objectvrijstelling ten aanzien van buiten beschouwing blijvende vaste inrichting

De maatregel is vooral relevant voor grote ondernemingen die gebruik maken van professionele fiscaal adviseurs. Het doenvermogen blijft hiermee onveranderd.

De GAAR uit ATAD1 in de vennootschapsbelasting

Er zijn geen gevolgen voor het doenvermogen, omdat met de voorgestelde maatregel geen materiële wijziging is beoogd. De voorgestelde maatregel leidt er niet toe dat belastingplichtigen extra handelingen moeten verrichten

Wijziging inhoudingsvrijstelling in de Wet op de dividendbelasting 1965

De voorgestelde wijziging van de facultatieve inhoudingvrijstelling in een imperatieve inhoudingsvrijstelling doet geen aanvullend beroep op het doenvermogen van inhoudingsplichtige entiteiten. Op basis van de huidige wet hebben inhoudingsplichtigen de keuze om die inhoudingsvrijstelling niet toe te passen met als gevolg dat zij in dat geval op de opbrengst dividendbelasting in moeten houden. Op grond van de voorgestelde wijziging zijn zij verplicht om die inhoudingsvrijstelling toe te passen. Daarvoor dienen zij na te gaan of sprake is van een deelnemingssituatie of een situatie waarin sprake is van een fiscale eenheid. Veelal zal deze informatie beschikbaar zijn voor de inhoudingsplichtige of zal de inhoudingsplichtige dit eenvoudig kunnen nagaan.

Vervallen bpm-vrijstelling voor de bestelauto van een ondernemer

Met de maatregel wordt explicieter bepaald aan de hand waarvan de bpm van bestelauto wordt vastgesteld indien de CO2-uitstoot onbekend is. Het betreft een technische aanpassing waarmee geen aanvullend beroep wordt gedaan op het doenvermogen van de belastingplichtige.

Verbeteren teruggaafregeling voor de bestelauto van een gehandicapte

De maatregel maakt het voor vergunninghouders, als in de zin van artikel 8 Wet op de belasting van personenauto’s en motorrijwielen (Wet BPM 1992), mogelijk om de bpm bij de inschrijving te verrekenen met de teruggaaf die de gehandicapte persoon heeft gecedeerd voor een bestelauto. Deze bestelauto moet zijn ingericht om te worden gebruikt voor het vervoer van een gehandicapte persoon in de cabine, en tegelijkertijd voor het vervoer van een niet-opvouwbare rolstoel ten behoeve van die persoon (artikel 15a Wet BPM 1992). Hierdoor hoeft de belasting niet eerst door de gehandicapte te worden betaald, om die vervolgens weer terug te ontvangen als het verzoek om teruggaaf wordt gehonoreerd. Met de regeling wordt het voor degene die aanspraak wil maken op teruggaafregeling makkelijker om daar gebruik van te maken omdat ten opzichte van het eerdere voorstel de voorfinanciering door middel van een teruggaafverklaring kan worden voorkomen, en wordt de doenbaarheid van de teruggaafregeling vergroot. De informatie die moet worden aangeleverd op basis waarvan de Belastingdienst beoordeelt of aanspraak kan worden gemaakt op de teruggaafregeling wijzigt niet. De regeling doet wel een groter beroep op het doenvermogen van de vergunninghouder die van de regeling gebruik wil maken. Het afstemmen van een teruggaafverklaring en verwerking hiervan in de administratie van de vergunninghouder levert naar verwachting evenwel geen grote belasting op voor de vergunninghouder. Gegeven dat vergunninghouders zelf de keuze kunnen maken of ze van de regeling gebruikmaken, het om professionele partijen gaat die juist ook gebaat kunnen zijn bij het voorkomen van voorfinanciering van bpm worden geen problemen met het doenvermogen voorzien.

Verduidelijking grondslag afvalstoffenbelasting

De voorgestelde maatregel betreft een technische wijziging die de doenlijkheid van de betreffende wetgeving onveranderd laat.