Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 36202 nr. H |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 36202 nr. H |

Ontvangen 2 december 2022

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van het CDA, GroenLinks, PvdA en 50PLUS.

De leden van de fractie van de PvdA en GroenLinks vragen hoe het kabinet uitvoering gaat geven aan de motie van de Schalk en Van Dijk1 om te onderzoeken hoe een alternatieve overgangsregeling voor de IACK kan worden vormgegeven en bij de behandeling van het Belastingplan 2023 de contouren hiervan te schetsen. Het kabinet komt tegemoet aan deze motie middels het antwoord op deze vraag. Het kabinet heeft bij de behandeling van het Belastingplan 2023 in de Tweede Kamer reeds gekeken naar alternatieve afbouwtrajecten voor de IACK. Deze alternatieven hielden in dat de afschaffing van de IACK met het bijbehorende overgangsrecht per 2025 komt te vervallen. Daarvoor in de plaats wordt het maximale kortingsbedrag in een aantal jaarlijkse stappen verlaagd tot nihil, waarna de IACK volledig wordt afgeschaft. Tijdens het debat in de Tweede Kamer is gebleken dat er in de Tweede Kamer vooralsnog onvoldoende draagvlak is voor een dergelijke alternatief afbouwtraject. Hieronder worden in tabel 1 drie alternatieve afbouwtrajecten geschetst.

|

Jaar |

Afbouwpad maximum variant 1 |

Afbouwpad maximum variant 2 |

Afbouwpad maximum variant 3 |

|---|---|---|---|

|

2024 |

€ 2.760 |

€ 2.760 |

€ 2.760 |

|

2025 |

€ 2.350 |

€ 2.470 |

€ 2.600 |

|

2026 |

€ 1.880 |

€ 2.110 |

€ 2.350 |

|

2027 |

€ 1.410 |

€ 1.760 |

€ 2.100 |

|

2028 |

€ 940 |

€ 1.410 |

€ 1.850 |

|

2029 |

€ 470 |

€ 1.060 |

€ 1.600 |

|

2030 |

€ 0 |

€ 700 |

€ 1.400 |

|

2031 |

€ 0 |

€ 350 |

€ 1.200 |

|

2032 |

€ 0 |

€ 0 |

€ 1.000 |

|

2033 |

€ 0 |

€ 0 |

€ 800 |

|

2034 |

€ 0 |

€ 0 |

€ 600 |

|

2035 |

€ 0 |

€ 0 |

€ 400 |

|

2036 |

€ 0 |

€ 0 |

€ 200 |

|

2037 |

€ 0 |

€ 0 |

€ 0 |

In variant 1 wordt de IACK in zes jaar afgebouwd, in variant 2 in acht jaar en in variant 3 in dertien jaar. Bij deze varianten hebben ook ouders met kinderen geboren na 31 december 2024 nog recht op IACK, maar wordt de hoogte van dit recht elk jaar verlaagd. Het budgettaire effect per jaar is uiteengezet in tabel 2. Dit is het verschil in opbrengst met het afbouwpad van de IACK zoals afgesproken in het coalitieakkoord. Structureel is de opbrengst van deze varianten onveranderd, maar incidenteel leiden ze tot een budgettaire opbrengst, die cumulatief varieert tussen 0,7 en 6,9 miljard euro.

|

Jaar |

Budgettair variant 1 |

Budgettair variant 2 |

Budgettair variant 3 |

|---|---|---|---|

|

2024 |

0 |

0 |

0 |

|

2025 |

143 |

86 |

28 |

|

2026 |

266 |

150 |

34 |

|

2027 |

403 |

207 |

38 |

|

2028 |

570 |

282 |

44 |

|

2029 |

810 |

470 |

57 |

|

2030 |

1.132 |

511 |

89 |

|

2031 |

1.006 |

738 |

112 |

|

2032 |

859 |

859 |

114 |

|

2033 |

707 |

707 |

111 |

|

2034 |

538 |

538 |

91 |

|

2035 |

338 |

338 |

40 |

|

2036 |

111 |

111 |

– 38 |

|

2037 |

0 |

0 |

0 |

|

Struc |

0 |

0 |

0 |

|

cumulatief |

6.883 |

4.998 |

720 |

Deze leden vragen aanvullend hoe ervoor wordt gezorgd dat bij de uitfasering van de IACK geen problemen ontstaan zoals die recent geconstateerd werden door de Centrale Raad van Beroep. De situatie waarover de Centrale Raad van Beroep een uitspraak heeft gedaan ziet op een specifieke groep bijstand- en toeslaggerechtigden die als gevolg van een samenstel van regelingen rondom de afbouw van de overdraagbaarheid van de algemene heffingskorting onder het sociaal minimum belanden. Bij de IACK doet zich dit specifieke probleem niet voor.

De leden van de fractie van 50PLUS vragen waarop de wens om de AHK rechtvaardiger te maken, is gebaseerd. Het hebben van een rechtvaardig belastingstelsel is voor het kabinet belangrijk en het kabinet wil ook maatregelen nemen om een dergelijk stelsel te hebben en te behouden. Het gelijker belasten van arbeidsinkomen en inkomen uit vermogen maakt het belastingstelsel rechtvaardiger en deze maatregel helpt daarbij. Het IBO vermogensverdeling adviseert ook om fiscale onevenwichtigheden in het stelsel op de korte termijn aan te pakken en niet te wachten op een herziening van het stelsel op de langere termijn.

De leden van de fractie van 50PLUS vragen of wordt erkend dat het feit dat de AHK altijd wordt verzilverd door alle belastingplichtigen, ook tegen box 2 en box 3 inkomen, op zich geen afdoende argument is voor de koppeling van AHK aan het verzamelinkomen. De verzilvering van de AHK is volgens deze leden een bijkomend aspect. Het kabinet trachtte met de verwijzing naar het verzilveren van de AHK niet een afdoende argument voor de koppeling van de AHK aan het verzamelinkomen te geven, maar een antwoord te geven op de vraag van deze leden uit de vorige schriftelijke ronde. Zij vroegen waarom alle belastingplichtigen in dezelfde mate te maken moeten hebben met de afbouw van de algemene heffingskorting en waarom dit gewenst is. Bij de voorgestelde afbouw van de algemene heffingskorting op basis van het verzamelinkomen speelt de wens om deze heffingskorting rechtvaardiger uit te laten werken. De algemene heffingskorting is voor iedere belastingplichtige, ongeacht het soort inkomen. Om die reden is de AHK ook altijd verzilverbaar geweest tegen de gehele inkomstenbelasting, ongeacht het soort inkomen. De afbouw geldt echter alleen voor belastingplichtigen met box 1 inkomen. Deze onevenwichtigheid beoogt het kabinet weg te nemen en de korting op dezelfde manier voor alle belastingplichtige van toepassing te laten zijn.

De leden van de fractie van 50PLUS vragen waarom het kabinet nu van mening is dat de afbouw van de AHK met het box 1-inkomen onevenwichtig is, terwijl deze maatregel al jaren bestaat. Zij vragen of het kabinet erkent dat zij al die jaren onevenwichtig beleid heeft gevoerd en dat bij het wijzigen van grondslagen een sterkere onderbouwing nodig is. Voorts vragen deze leden wat de onderbouwing voor deze specifieke maatregel dan is en of de huidige argumentatie geen gelegenheidsargument is en hier sprake is van doelredenering om te komen tot een voor de schatkist financieel gunstige uitkomst. Bij het introduceren van de afbouw van de AHK is bewust de keuze gemaakt om de AHK af te bouwen met het box 1-inkomen. Destijds kende box 1 nog vier tariefschijven en had deze maatregel als doel om box 1-inkomen in de tweede en derde schijf zwaarder te belasten. In de afgelopen jaren is ons belastingstelsel op verschillende onderdelen gewijzigd waaronder de tariefstructuur in box 1, die nu nog maar twee tariefschijven kent. Kijkend naar ons huidige belastingstelsel is het kabinet van mening dat de afbouw van de AHK met alleen het box 1-inkomen niet evenwichtig is. Het kabinet wil die onevenwichtigheid wegnemen en stelt daarom voor om de AHK af te bouwen met het verzamelinkomen. Dat hier sprake zou zijn van een doelredenering en een gelegenheidsargument om te komen tot een voor de schatkist financieel gunstige uitkomst ben ik met deze leden oneens. Op het moment dat een bepaald type inkomen door een maatregel zwaarder wordt belast dan leidt dat altijd tot een budgettaire opbrengst voor de schatkist. Daar is belastingheffing primair ook voor bedoeld. Het gaat hier over de belangrijke vraag hoe wij willen dat ons belastingstelsel eruitziet en wie welke lasten draagt. Daarin is het kabinet steeds op zoek naar een balans die past bij onze samenleving en het kabinet is van mening dat deze maatregel het belastingstelsel zoals dat nu vormgegeven is evenwichtiger en rechtvaardiger maakt. Dat neemt niet weg dat budgettaire overwegingen ook altijd een rol spelen bij beslissingen over het belastingstelsel.

De leden van de fractie van 50PLUS vragen of kan worden uitgelegd wat wordt bedoeld met een «extraatje voor de oude dag». Aanvullend vragen deze leden of kan worden uitgelegd waarom dat zogenaamde «extraatje voor de oude dag» een onderbouwing is voor de koppeling aan het verzamelinkomen. Het kabinet bedoelde daarmee elke mogelijke aanvulling op de AOW-uitkering die kwalificeert als inkomen uit box 1, box 2 of box 3. De ouderenkorting is een instrument om de inkomenspositie van ouderen te verbeteren. Het kabinet acht het nog steeds passend dat de afbouw van de ouderenkorting op basis van het verzamelinkomen is, waardoor de korting voor alle gerechtigden op gelijke wijze tot verbetering van de inkomenspositie leidt, ongeacht het soort inkomen.

De leden van de fractie van 50PLUS vragen of het klopt dat het kabinet de gewenste opbrengst ook kan genereren met tariefmaatregelen opdat ook mensen met de grootste vermogens een bijdrage leveren en waarom daar niet voor is gekozen. Zoals staat toegelicht in de memorie van toelichting van het Belastingplan 2023 is het dekken van een deel van de budgettaire derving die is ontstaan door de herstelwetgeving en de overbruggingswet box 3 niet het voornaamste doel van de afbouw van de algemene heffingskorting met het verzamelinkomen. Dit is één van de doelen. Bij de voorgestelde afbouw van de algemene heffingskorting op basis van het verzamelinkomen speelt allereerst de wens om deze heffingskorting rechtvaardiger uit te laten werken. Gevolg hiervan is dat voor een beperkt aantal belastingplichtigen het inkomen uit vermogen zwaarder wordt belast.

De leden van de fractie van 50PLUS vragen of het kabinet erkent dat inkomen in box 1 gaat om werkelijk genoten inkomen en dat inkomen in box 3 fictief wordt bepaald. Daarnaast vragen deze leden of wordt erkend dat belastingplichtigen bij wie de AHK (mede) op basis van het inkomen in box 3 wordt afgebouwd, in voorkomende gevallen helemaal geen werkelijk rendement genoten hebben en in voorkomende gevallen zelfs een negatief rendement hebben waardoor in feite geen sprake is van inkomen. Zij vragen of het kabinet erkent dat deze belastingplichtigen door deze maatregel zwaarder belast worden waardoor zij (extra) moeten interen op hun vermogen om de heffing te kunnen betalen. Tot slot vragen deze leden of het niet beter is om deze maatregel uit te stellen tot de invoering van een stelsel naar werkelijk rendement in box 3. Het klopt inderdaad dat in box 3, ook na inwerkingtreding van de overbruggingswet box 3 per 1 januari 2023, belasting wordt geheven over forfaitair rendement. In box 1 wordt echter net zo goed op onderdelen het inkomen forfaitair bepaald. Uit de ontstaansgeschiedenis van de Wet IB 2001 blijkt dat het boxenstelsel de resultante is van verschillende eisen, doelstellingen en randvoorwaarden, maar niet zozeer het onderscheid tussen werkelijk en fictief inkomen.

Naar aanleiding van het kerstarrest van de Hoge Raad en de overbruggingswet box 3 wordt de fictieve vermogensmix geschrapt en wordt het forfaitaire rendement bepaald aan de hand van de individuele vermogensmix van belastingplichtigen. Belastingplichtigen met (vrijwel) alleen spaargeld die momenteel nauwelijks rendement behalen, zullen weinig tot geen box 3-inkomen hebben, waardoor zij bij de inwerkingtreding van deze maatregel per 1 januari 2025 ook weinig zullen merken van de extra afbouw van de AHK. Het is inherent aan een forfait dat in individuele situaties verschil kan optreden tussen het forfait en het werkelijke rendement, maar het kabinet ziet dit niet als een reden om deze maatregel uit te stellen tot de invoering van een stelsel naar werkelijk rendement in box 3 vanaf 1 januari 2026.

De leden van de fractie van 50PLUS vragen of het kabinet de zienswijze deelt dat een regeling die minder begrepen wordt aan bestaansrecht inboet. Het kabinet acht de algemene heffingskorting een fundamenteel onderdeel van de inkomstenbelasting, maar deelt met deze leden dat de afbouw van de AHK het in sommige gevallen bijvoorbeeld ingewikkelder maakt voor belastingplichtigen om hun marginale druk in te schatten. Het kabinet heeft de ambitie om het belastingstelsel te vereenvoudigen en transparanter te maken. Hier is het kabinet met dit Belastingplan al mee begonnen en daar gaat het kabinet de komende jaren mee verder. Aanvullend wijst het kabinet graag naar de bij de Tweede Kamerbehandeling van het Belastingplan aangenomen motie van de leden Grinwis c.s.2 Het kabinet is verzocht om te bezien hoe de inkomstenbelasting transparanter kan worden gemaakt, bijvoorbeeld door de afbouw van de heffingskortingen te verwerken in de nominale belastingtarieven, en hierover in het voorjaar 2023 te rapporteren. Op de korte termijn wordt met de voorgestelde maatregel beoogd om de afbouw van de AHK op een rechtvaardige manier op alle belastingplichtigen toe te passen.

De leden van de fractie van 50PLUS vragen of het klopt dat niet de groep met de hoogste vermogens, maar juist de groep met minder vermogen, geraakt wordt door het afbouwen van de AHK met verzamelinkomen. Dit is niet per definitie waar. Of een belastingplichtige nadeel ondervindt van deze maatregel hangt af van de hoogte van het inkomen in box 1. Iemand met een hoog vermogen kan best een laag inkomen hebben in box 1. In dat geval kan het nadeel maximaal oplopen tot de hoogte van de AHK (€ 3.070 in 2023, € 1.583 voor AOW-gerechtigde). Dit maximale effect treedt bijvoorbeeld op bij een AOW-gerechtigde met een inkomen in box 1 van ongeveer € 23.031 en een vermogen van € 5.057.000 voornamelijk bestaande uit spaargeld, zodat het effectieve rendementspercentage 1% bedraagt. Voor deze AOW-gerechtigde bedraagt het box 3-inkomen € 50.000 en komt het verzamelinkomen uit op € 73.031. In algemene zin geldt echter wel dat belastingplichtigen met een groot vermogen ook vaak een aanzienlijk inkomen hebben in box 1. Als dat het geval is worden zij niet, of in minder mate, geraakt door het afbouwen van de AHK met verzamelinkomen.

De leden van de fractie van 50PLUS vragen of het klopt dat huishoudens met een inkomen boven de afbouwgrens van de algemene heffingskorting helemaal niet worden geraakt door de maatregel. Voor het effect van deze maatregel is niet het huishoudinkomen, maar het individuele inkomen van belang. De maatregel heeft geen effect wanneer een belastingplichtige een box 1 inkomen heeft boven de € 73.031 (bedrag 2023). Bij dat inkomen is de AHK immers al afgebouwd tot nihil. De maatregel kan wel effect hebben wanneer het verzamelinkomen meer dan € 73.031 bedraagt. De belastingplichtige verliest dan namelijk een deel van het recht op AHK voor zover zijn of haar individuele inkomen in box 1 minder dan € 73.031 bedraagt.

De leden van de fractie van 50PLUS vragen hoeveel gepensioneerde en niet-gepensioneerde huishoudens worden geraakt door het baseren van het recht op de AHK op het verzamelinkomen. Door het afbouwen van de AHK met het verzamelinkomen daalt het besteedbaar inkomen van ongeveer 814.000 belastingplichtigen, waarvan ongeveer 364.000 AOW-gerechtigden. Dit betreft dus AOW-gerechtigden met een inkomen in box 1 van in ieder geval minder dan € 73.031, die daarnaast – in de meeste gevallen – ook nog een inkomen hebben in box 3. Om een inkomen te hebben in box 3 moet het vermogen hoger zijn dan € 57.000 in 2023 (€ 114.000 voor paren).

De leden van de fractie van 50PLUS vragen om een onderbouwing waarom het volgens het kabinet niet wenselijk is om de arbeidskorting op en af te bouwen met verzamelinkomen. Deze leden merken op dat de kabinetsdoelstelling om mensen met meer vermogen zwaarder te belasten ook bereikt wordt door de arbeidskorting afhankelijk te maken van het verzamelinkomen. Het kabinet acht het onwenselijk om de arbeidskorting met verzamelinkomen te laten op- en afbouwen, omdat de arbeidskorting (mede) tot doel heeft om arbeidsparticipatie te stimuleren. Wanneer het arbeidsinkomen als inkomensbegrip voor de arbeidskorting wordt vervangen door het verzamelinkomen, daalt de doelmatigheid van deze heffingskorting. Ook wordt de prikkel om (meer) te werken kleiner, omdat ook niet-werkenden dan de arbeidskorting ontvangen.

Een verschil met de AHK is dat de arbeidskorting ook een opbouwtraject kent, dat loopt tot een arbeidsinkomen van ongeveer € 38.000. Als de arbeidskorting van het verzamelinkomen af zou gaan hangen, dan krijgen belastingplichtigen met (vooral) inkomen uit vermogen én zonder arbeidsinkomen op de eerste plaats een extra heffingskorting. Hierdoor daalt de belastingdruk juist voor mensen met vermogen. Ten tweede neemt die heffingskorting ook nog eens toe naarmate het inkomen uit vermogen stijgt en voor zover dit inkomen niet meer gaat bedragen dan de eerdergenoemde € 38.000. Het is daarmee niet juist dat het op- en afbouwen van de arbeidskorting met verzamelinkomen per definitie leidt tot een hogere belastingdruk voor vermogenden. Bij de AHK is dit wel het geval, omdat het recht op AHK enkel kan dalen door de maatregel in het Belastingplan 2023.

De leden van de fractie van 50PLUS vragen om inzicht in de doorrekeningen die aantonen dat het op- en afbouwen van de arbeidskorting met verzamelinkomen nadelige arbeidsmarkteffecten heeft. Deze leden vragen zich af waar deze negatieve effecten op het arbeidsaanbod zich concentreren, hoe groot deze effecten zijn en of die effecten gemitigeerd kunnen worden. Deze leden menen verder dat fundamentele cijfermatige argumenten ten aanzien van de grondslagen van het belastingstelsel met de bijbehorende berekeningen aangetoond dienen te worden en vragen zich af of het kabinet deze mening deelt.

Deze variant is niet doorgerekend met het arbeidsaanbodmodel (MICSIM) dat standaard gebruikt wordt bij doorrekeningen van dit type maatregelen. Een doorrekening is niet altijd nodig om de effecten van een maatregel te schetsen. In geval van het op- en afbouwen van de arbeidskorting met verzamelinkomen is het ook zonder doorrekening goed mogelijk een voorspelling te doen over de arbeidsmarkteffecten. Het ligt voor de hand dat de grootste effecten op het arbeidsaanbod zich voordoen bij belastingplichtigen met een loongerelateerde uitkering, zoals de WW of een arbeidsongeschiktheidsuitkering. Zij zouden als gevolg van deze maatregel recht krijgen op de arbeidskorting wanneer deze heffingskorting afhankelijk wordt van het verzamelinkomen. Dit zorgt ervoor dat de prikkel om te gaan werken (vanuit de WW of WIA) kleiner wordt.

Omdat het effect van deze maatregel dus equivalent is aan een verhoging van de WW of WIA kan ter illustratie worden gekeken naar beleidsvarianten uit Kansrijk Arbeidsmarktbeleid (CPB, 2020)3. In deze publicatie is bijvoorbeeld een variant doorgerekend waarin de WW wordt verhoogd naar 80% (een variant die minder ver gaat). Dit leidt tot een daling van de werkgelegenheid met 0,2 procent. In hoeverre het op- en afbouwen van de arbeidskorting van invloed is op de bijstand (en AOW) is onzeker en hangt af van de vormgeving. Als er twee heffingskortingen bestaan die allebei afhangen van het verzamelinkomen en waar elke belastingplichtige recht op heeft, dan ligt het voor de hand dat de arbeidskorting opgaat in de AHK. In dat geval zou ook de netto bijstandsnorm omhooggaan en zijn arbeidsmarkteffecten nog veel groter. Daarnaast gaat dan ook de netto AOW omhoog.

De effecten die gepaard gaan met het op- en afbouwen van de arbeidskorting met het verzamelinkomen kunnen tot op zekere hoogte wel gemitigeerd worden. Dit zou dan bijvoorbeeld kunnen gebeuren door de uitkeringen te verlagen, zodat het netto-inkomen van uitkeringsgerechtigden gelijk blijft. In het geval van AOW-gerechtigden zou het ook nog mogelijk zijn om de ouderenkorting te verlagen of af te schaffen ter compensatie. Een dergelijke grote structuurwijziging zal waarschijnlijk wel gepaard gaan met forse inkomenseffecten voor individuele gevallen.

De leden van de fractie van 50PLUS vragen zich af of het kabinet de arbeidskorting afhankelijk zou maken van het verzamelinkomen als er geen arbeidsmarkteffecten zijn. Dit betreft een puur hypothetische vraag, omdat de maatregel wel effecten heeft op de arbeidsmarkt. Ook als dit niet het geval zou zijn zal het kabinet deze maatregel niet overwegen. Bij het nemen van een maatregel spelen meerdere overwegingen een rol, denk bijvoorbeeld aan budgettaire gevolgen en het doel van de maatregel. Deze maatregel zou leiden tot een forse budgettaire derving en zou de arbeidskorting minder doelmatig maken.

De leden van de fractie van 50PLUS vragen naar de budgettaire opbrengst wanneer ook de arbeidskorting afhankelijk zou worden gemaakt van het verzamelinkomen. Het veranderen van het inkomensbegrip in de arbeidskorting naar verzamelinkomen levert geen geld op. Integendeel, het kost ongeveer € 7,35 miljard per jaar bij invoering in 2023. Dit komt voornamelijk doordat ook niet-werkenden in dat geval arbeidskorting zouden ontvangen. Van de € 7,35 miljard euro komt ongeveer € 3,0 miljard terecht bij AOW-gerechtigden en € 3,7 miljard bij ontvangers van uitkeringen die jonger zijn dan de AOW-leeftijd. In de berekening is ervan uitgegaan dat de arbeidskorting in dit geval niet gaat meelopen in de netto-nettokoppeling en de brutering van de AOW en ook niet in het referentieminimumloon en de brutering van de bijstandsuitkeringen. Dat betekent dat bijstandsontvangers en AOW-gerechtigden er in dit scenario op vooruit gaan vanwege de extra arbeidskorting die zij ontvangen bij dezelfde brutobijstand of brutoAOW. Zo werkt nu ook de ouderenkorting voor AOW’ers. Mocht bij eventuele invoering niet worden gekozen voor deze doorwerking naar de bijstandsuitkeringen en de AOW, dan is de budgettaire derving kleiner, maar nog steeds aanzienlijk.

De leden van de fractie van 50PLUS vragen of het mogelijk is om met budgettaire opbrengst van het veranderen van het inkomensbegrip in de arbeidskorting naar verzamelinkomen de negatieve arbeidsmarkteffecten van genoemde maatregel te mitigeren. Gezien het feit dat de maatregel geen geld oplevert, maar per jaar € 7,35 miljard kost, ziet het kabinet die mogelijkheden niet. Deze leden vragen daarnaast of scenario’s van voornoemde strekking zijn uitgewerkt. Dergelijke scenario’s zijn niet uitgewerkt.

De leden van de fractie van 50PLUS vragen of het kabinet toegeeft dat de maatregel om de algemene heffingskorting af te bouwen met het verzamelinkomen volledig gericht is op het afnemen van een fiscaal voordeel voor mensen met een laag of een middeninkomen, of zij nu werken of niet. Deze leden vragen of deze werkwijze past bij de kabinetsdoelstellingen. Belastingplichtigen met laag box 1-inkomen – al dan niet uit arbeid – maar juist een hoog inkomen uit box 2 en 3 gaan door deze maatregel meer belasting betalen, op gelijke voet met belastingplichten met een hoog inkomen uit alleen box 1.

De belastingplichtigen die door deze maatregel extra belasting zullen betalen, hebben ofwel een vermogen van (ruim) meer dan € 57.000 of een (hoog) box 2-inkomen. Doorgaans zijn dit mensen met relatief veel draagkracht. Dit past bij het streven van dit kabinet om de belastingdruk op inkomen uit verschillende bronnen meer in evenwicht te brengen.

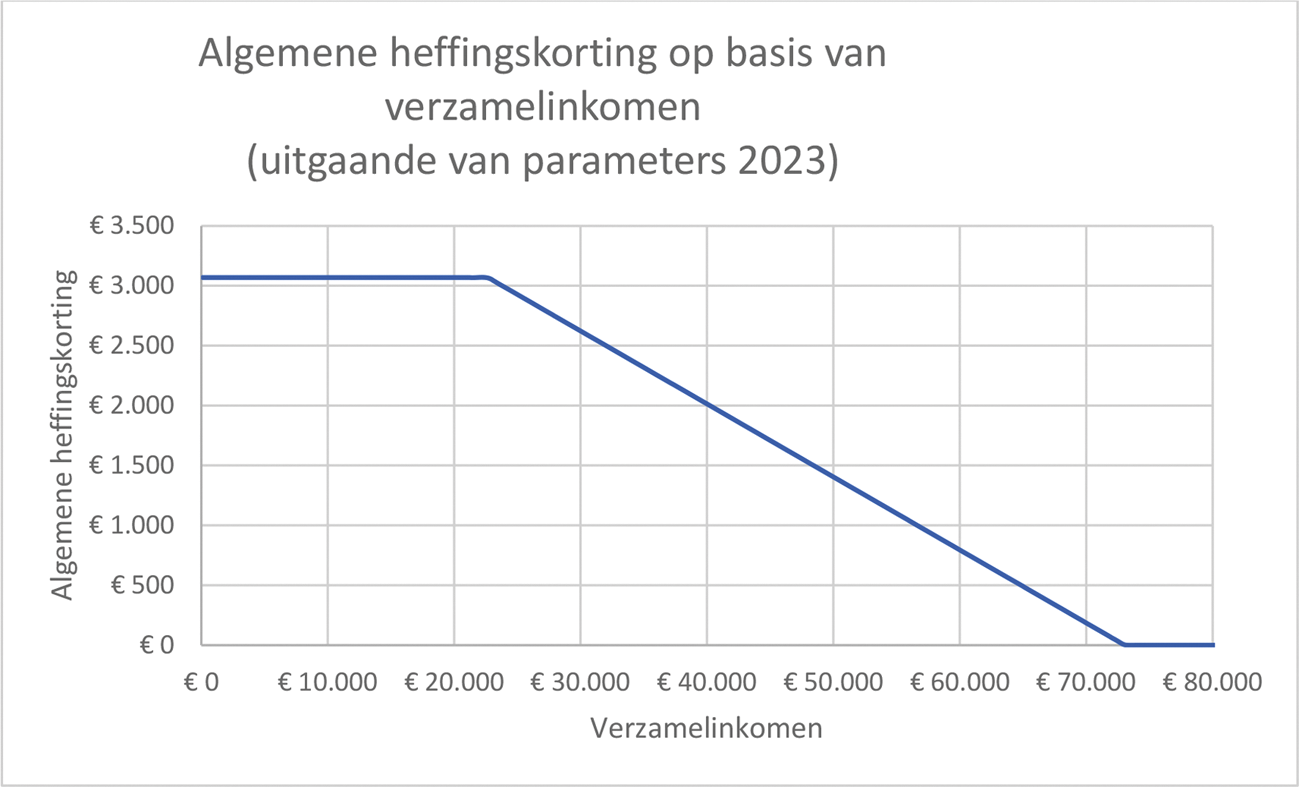

De leden van de fractie van 50PLUS vragen om een weergave van de hoogte van de algemene heffingskorting wanneer deze afbouwt met het verzamelinkomen, bij diverse hoogten van het vermogen in box 3, oplopend van € 57.000 tot € 657.000 in stappen van € 100.000. Deze leden vragen ook of het kabinet erkent dat het maken van zulke grafieken die in één oogopslag duidelijkheid geven complexer wordt voor zowel ambtenaren als belastingplichtigen. De duidelijkste manier om de algemene heffingskorting grafisch weer te geven is zoals in onderstaande grafiek met op de horizontale as het verzamelinkomen, zoals ook nu gebeurt voor de ouderenkorting die afhangt van het verzamelinkomen. Het verzamelinkomen is de som van de inkomens uit boxen 1, 2 en 3. In onderstaande grafiek is nog uitgegaan van de hoogte en de grens zoals die gelden in 2023. Bij invoering van de maatregel per 2025 zullen deze bedragen zijn geïndexeerd.

Figuur 1 Algemene heffingskorting op basis van verzamelinkomen

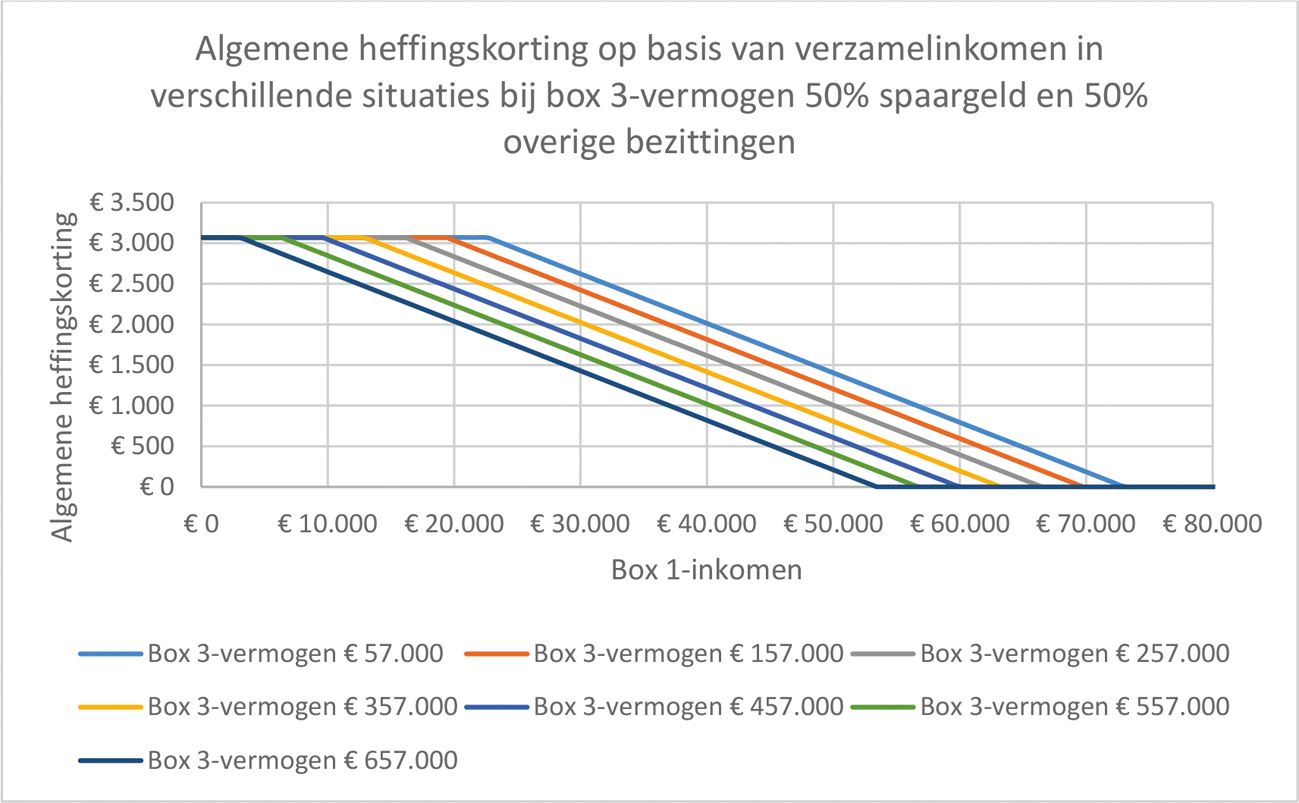

Het klopt dat het voor sommige individuele belastingplichtigen complexer wordt om te bepalen wat hun marginale belastingdruk is in box 1. Dat gaat afhangen van hun inkomen in box 2 en box 3. De onderstaande grafiek geeft weer hoe de algemene heffingskorting afhangt van het box 1-inkomen bij een vast vermogen in box 3 en géén box 2-inkomen. Hierbij is aangenomen dat 50% van het vermogen in box 3 bestaat uit spaargeld en 50% uit overige bezittingen. Opnieuw zijn de parameters getoond zoals deze gelden in 2023.

Figuur 2 Algemene heffingskorting op basis van verzamelinkomen in verschillende situaties bij box 3-vermogen

De leden van de fractie van 50PLUS vragen waarom de voordelen van het afbouwen van de algemene heffingskorting met het verzamelinkomen opwegen tegen het nadeel dat het marginale tarief af gaat hangen van het inkomen uit boxen 2 en 3. Deze leden vragen ook of is onderzocht of een verminderd inzicht van belastingplichtigen in hun marginale druk vanwege deze maatregel, die ziet op de algemene heffingskorting, de arbeidsmarktprikkels van de arbeidskorting vermindert. Bij de voorgestelde afbouw van de algemene heffingskorting op basis van het verzamelinkomen speelt allereerst de wens om deze heffingskorting rechtvaardiger uit te laten werken. De algemene heffingskorting is voor iedere belastingplichtige en wordt ook altijd al verzilverd door alle belastingplichtigen, ook tegen box 2 en box 3 inkomen. De afbouw geldt echter alleen voor belastingplichtigen met box 1 inkomen. Deze onevenwichtigheid beoogt het kabinet weg te nemen en de korting op dezelfde manier voor alle belastingplichtige van toepassing te laten zijn, ongeacht het soort inkomen. Het kabinet vindt dit voordeel opwegen tegen het neveneffect geschetst door deze leden. Omdat deze maatregel geen effect heeft op de bepaling van de arbeidskorting, wordt geen effect verwacht met betrekking tot de arbeidsmarktprikkel die uitgaat van de arbeidskorting.

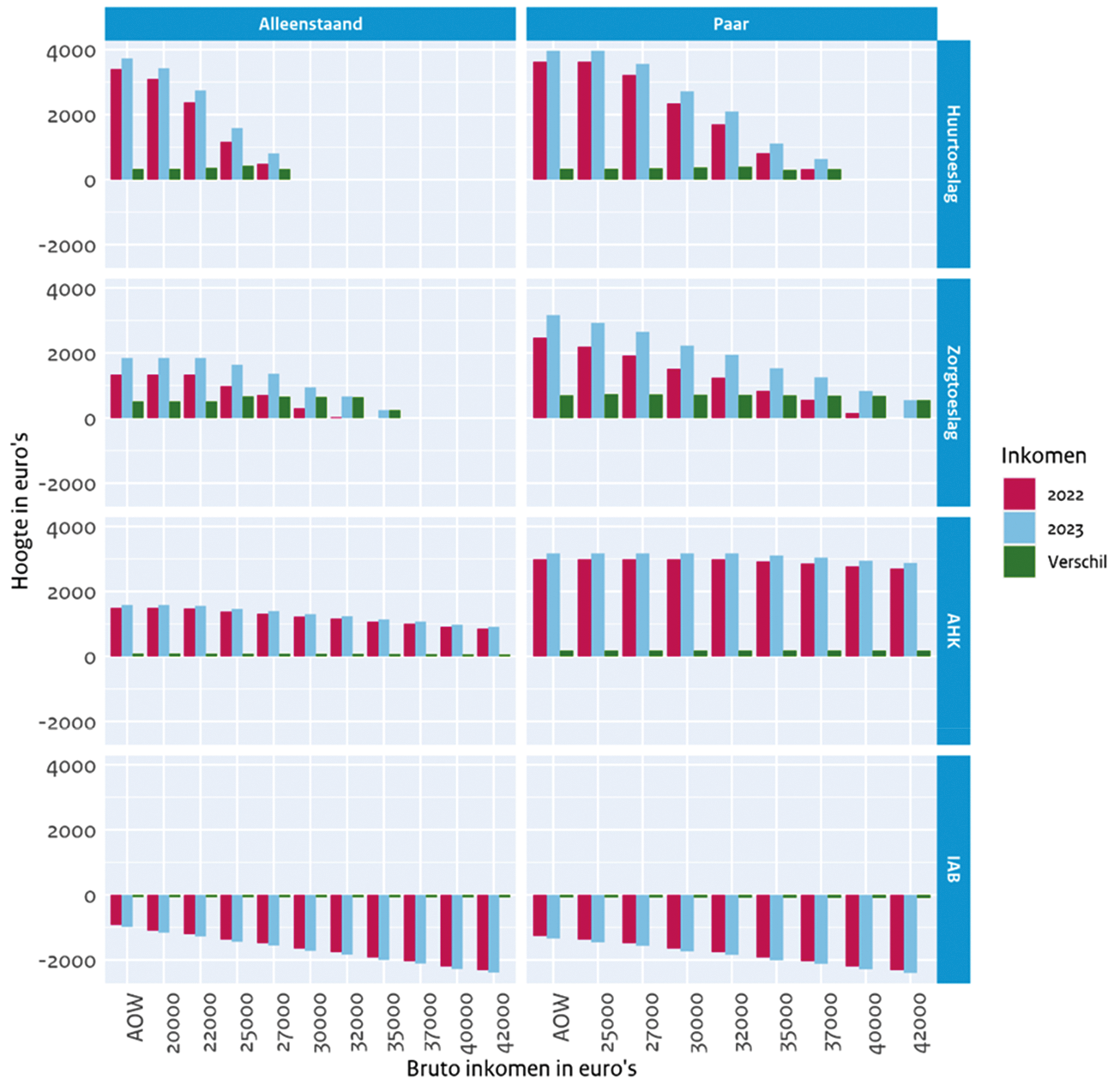

De leden van de fractie van 50PLUS verzoeken om aan te geven wat het effect is voor de huur- en zorgtoeslag, en de combinatie van de huur- en zorgtoeslag voor inkomens van AOW-alleenstaanden en AOW-partners met aanvullend pensioen van 20.000, 22.000, 25.000, 27.000, 30.000, 32.000, 35.000, 37.000, 40.000 en 42.000 euro. Daarbij vragen zij voor deze inkomens met de combinatie van de huur- en zorgtoeslag wat voor AOW-alleenstaanden en AOW-partners met aanvullend pensioen het effect op de afbouw van de algemene heffingskorting en op de zorgpremie IAB is.

In onderstaande figuur en tabellen zijn de gevolgen voor de gevraagde huishoudens voor 2022, 2023 en het verschil tussen deze jaren weergegeven. Bij paren is uitgegaan van de situatie waarbij één gezinslid aanvullende pensioen heeft opgebouwd.

Voor 2022 is gerekend met de gevraagde inkomenshoogtes (voor paren ligt 20.000 en 22.000 euro onder de AOW-hoogte, daarom zijn deze bedragen niet meegenomen), in 2023 wordt het aanvullend pensioen voor deze huishoudens geïndexeerd op basis van de gemiddelde gewogen pensioenindexatie4 en stijgt de AOW als gevolg van de stijging van het wettelijk minimumloon (WML) met 10,15%. Ter illustratie: Een alleenstaande met € 8.250 aanvullend pensioen heeft in 2022 een bruto inkomen van € 25.000. In 2023 stijgt dit bruto inkomen naar circa € 26.500 door indexatie van het aanvullend pensioen en AOW-verhoging.

In de figuur worden in de paarse balken bedragen getoond op basis van het inkomen in 2022 (deze bedragen staan ook in de x-as). De blauwe balk toont de bedragen op basis van het verhoogde inkomen. In de groene balken met het verschil worden de bedragen bij het inkomen in 2022 vergeleken met de bedragen na verhoging van dat inkomen in 2023. De tabellen tonen de inkomenshoogtes in 2022. Ook hier zijn de bedragen voor 2023 gebaseerd op het verhoogde inkomen.

De huurtoeslag is berekend op basis van een gemiddelde huur van circa 600 euro. Het punt waarop de inkomensafhankelijke afbouw van toeslagen begint is gekoppeld aan het wettelijk minimumloon, waardoor dit afbouwpunt meestijgt met verhoging van het WML.

De zorgtoeslag en huurtoeslag worden beleidsmatig verhoogd als onderdeel van het koopkrachtpakket voor 2023. Daarnaast stijgt de zorgtoeslag automatisch mee met de hogere zorgpremie.

De hoogte en het afbouwpunt in de algemene heffingskorting (AHK) wordt jaarlijks geïndexeerd met de tabelcorrectiefactor. Doordat het afbouwpunt van de AHK niet wordt gekoppeld aan het WML komen huishoudens verder in het afbouwtraject door de stijging van de AOW.

De inkomensafhankelijke bijdrage voor de Zorgverzekeringswet (IAB) daalt in 2023 van 5,50% van het bruto inkomen naar 5,43%. Huishoudens betalen desondanks meer IAB doordat het bruto inkomen stijgt.

Figuur 3 Verschil in hoogte huurtoeslag, zorgtoeslag, algemene heffingskorting (AHK) en inkomensafhankelijke bijdrage voor de Zorgverzekeringswet (IAB) voor gepensioneerde alleenstaanden en paren. Inkomen en lastenverminderende maatregelen zijn positief getoond, lastenverzwarende maatregelen negatief.

|

Gezinstype |

Inkomen 2022 |

2022 |

2023 |

Verschil |

|---|---|---|---|---|

|

Alleenstaand |

AOW |

3.399 |

3.727 |

328 |

|

Alleenstaand |

20.000 |

3.094 |

3.427 |

332 |

|

Alleenstaand |

22.000 |

2.378 |

2.743 |

364 |

|

Alleenstaand |

25.000 |

1.160 |

1.588 |

428 |

|

Alleenstaand |

27.000 |

486 |

809 |

323 |

|

Alleenstaand |

30.000 |

0 |

0 |

0 |

|

Alleenstaand |

32.000 |

0 |

0 |

0 |

|

Alleenstaand |

35.000 |

0 |

0 |

0 |

|

Alleenstaand |

37.000 |

0 |

0 |

0 |

|

Alleenstaand |

40.000 |

0 |

0 |

0 |

|

Alleenstaand |

42.000 |

0 |

0 |

0 |

|

Paar |

AOW |

3.627 |

3.962 |

335 |

|

Paar |

25.000 |

3.627 |

3.962 |

335 |

|

Paar |

27.000 |

3.217 |

3.562 |

345 |

|

Paar |

30.000 |

2.343 |

2.716 |

373 |

|

Paar |

32.000 |

1.701 |

2.097 |

396 |

|

Paar |

35.000 |

814 |

1.113 |

298 |

|

Paar |

37.000 |

319 |

639 |

320 |

|

Paar |

40.000 |

0 |

0 |

0 |

|

Paar |

42.000 |

0 |

0 |

0 |

|

Gezinstype |

Inkomensgroep 2022 |

2022 |

2023 |

Verschil |

|---|---|---|---|---|

|

Alleenstaand |

AOW |

1.336 |

1.850 |

514 |

|

Alleenstaand |

20.000 |

1.336 |

1.850 |

514 |

|

Alleenstaand |

22.000 |

1.336 |

1.850 |

514 |

|

Alleenstaand |

25.000 |

976 |

1.642 |

666 |

|

Alleenstaand |

27.000 |

704 |

1.362 |

659 |

|

Alleenstaand |

30.000 |

296 |

943 |

648 |

|

Alleenstaand |

32.000 |

23 |

664 |

640 |

|

Alleenstaand |

35.000 |

0 |

244 |

244 |

|

Alleenstaand |

37.000 |

0 |

0 |

0 |

|

Alleenstaand |

40.000 |

0 |

0 |

0 |

|

Alleenstaand |

42.000 |

0 |

0 |

0 |

|

Paar |

AOW |

2.468 |

3.166 |

697 |

|

Paar |

25.000 |

2.194 |

2.927 |

733 |

|

Paar |

27.000 |

1.921 |

2.647 |

726 |

|

Paar |

30.000 |

1.513 |

2.228 |

715 |

|

Paar |

32.000 |

1.241 |

1.948 |

708 |

|

Paar |

35.000 |

833 |

1.529 |

697 |

|

Paar |

37.000 |

560 |

1.250 |

689 |

|

Paar |

40.000 |

152 |

830 |

678 |

|

Paar |

42.000 |

0 |

551 |

551 |

|

Gezinstype |

Inkomensgroep 2022 |

2022 |

2023 |

Verschil |

|---|---|---|---|---|

|

Alleenstaand |

AOW |

1.494 |

1.583 |

89 |

|

Alleenstaand |

20.000 |

1.494 |

1.583 |

89 |

|

Alleenstaand |

22.000 |

1.473 |

1.556 |

83 |

|

Alleenstaand |

25.000 |

1.380 |

1.459 |

80 |

|

Alleenstaand |

27.000 |

1.317 |

1.395 |

78 |

|

Alleenstaand |

30.000 |

1.224 |

1.299 |

74 |

|

Alleenstaand |

32.000 |

1.162 |

1.234 |

72 |

|

Alleenstaand |

35.000 |

1.069 |

1.138 |

69 |

|

Alleenstaand |

37.000 |

1.007 |

1.073 |

67 |

|

Alleenstaand |

40.000 |

913 |

977 |

63 |

|

Alleenstaand |

42.000 |

851 |

912 |

61 |

|

Paar |

AOW |

2.988 |

3.166 |

178 |

|

Paar |

25.000 |

2.988 |

3.166 |

178 |

|

Paar |

27.000 |

2.988 |

3.166 |

178 |

|

Paar |

30.000 |

2.988 |

3.166 |

178 |

|

Paar |

32.000 |

2.988 |

3.166 |

178 |

|

Paar |

35.000 |

2.920 |

3.102 |

182 |

|

Paar |

37.000 |

2.858 |

3.038 |

180 |

|

Paar |

40.000 |

2.765 |

2.941 |

177 |

|

Paar |

42.000 |

2.702 |

2.877 |

175 |

|

Gezinstype |

Inkomensgroep 2022 |

2022 |

2023 |

Verschil |

|---|---|---|---|---|

|

Alleenstaand |

AOW |

– 921 |

– 985 |

– 64 |

|

Alleenstaand |

20.000 |

– 1 100 |

– 1 166 |

– 66 |

|

Alleenstaand |

22.000 |

– 1 210 |

– 1 277 |

– 67 |

|

Alleenstaand |

25.000 |

– 1 375 |

– 1 444 |

– 69 |

|

Alleenstaand |

27.000 |

– 1 485 |

– 1 555 |

– 70 |

|

Alleenstaand |

30.000 |

– 1 650 |

– 1 722 |

– 72 |

|

Alleenstaand |

32.000 |

– 1 760 |

– 1 834 |

– 74 |

|

Alleenstaand |

35.000 |

– 1 925 |

– 2 001 |

– 76 |

|

Alleenstaand |

37.000 |

– 2 035 |

– 2 112 |

– 77 |

|

Alleenstaand |

40.000 |

– 2 200 |

– 2 279 |

– 79 |

|

Alleenstaand |

42.000 |

– 2 310 |

– 2 390 |

– 80 |

|

Paar |

AOW |

– 1 264 |

– 1 344 |

– 80 |

|

Paar |

25.000 |

– 1 375 |

– 1 456 |

– 81 |

|

Paar |

27.000 |

– 1 485 |

– 1 568 |

– 83 |

|

Paar |

30.000 |

– 1 650 |

– 1 735 |

– 85 |

|

Paar |

32.000 |

– 1 760 |

– 1 846 |

– 86 |

|

Paar |

35.000 |

– 1 925 |

– 2 013 |

– 88 |

|

Paar |

37.000 |

– 2 035 |

– 2 124 |

– 89 |

|

Paar |

40.000 |

– 2 200 |

– 2 291 |

– 91 |

|

Paar |

42.000 |

– 2 310 |

– 2 402 |

– 92 |

De leden van de fractie van 50PLUS vragen of er uitvoeringstechnische belemmeringen zijn om alle heffingskortingen (inclusief de arbeidskorting) op basis van hetzelfde inkomensbegrip af te bouwen. Uniformering van het bij de afbouw van heffingskortingen gebruikte inkomensbegrip door koppeling aan het verzamelinkomen is systeemtechnisch maakbaar. Dit vergt aanpassing van de systemen voor de inkomstenbelasting. Het portfolio voor gewenste aanpassingen van die systemen kent op dit moment een overvraag met als belangrijkste oorzaak de samenloop van de aanpassingen die nodig zijn voor onder meer het wetsvoorstel excessief lenen, de heffing in box 3 en de modernisering van die systemen. Inpassing in het portfolio van aanpassingen in de afbouwsystematiek van een of meer heffingskortingen maakt naar de huidige stand dan ook herprioritering in het portfolio noodzakelijk met gevolgen voor een of meerdere maatregelen die zijn gericht op het verbeteren van dienstverlening, beheer en onderhoud of wetgeving en nieuwe beleidswensen.

De leden van de fractie van 50PLUS vragen welke begrotingsnorm gehanteerd wordt als een structurele meeropbrengst ingezet wordt voor een incidentele inspanning. Voor komend jaar worden, naast een structureel pakket, veel incidentele maatregelen genomen met een forse budgettaire impact. Deze maatregelen acht het kabinet noodzakelijk om te voorkomen dat veel Nederlanders te maken krijgen met een uitzonderlijk groot koopkrachtverlies. Een deel van de hoge incidentele uitgaven is gedekt door incidentele opbrengsten en incidentele maatregelen, zoals extra gasbaten, de solidariteitsbijdrage, de inframarginale heffing en de mijnbouwheffing.

Het klopt dat er op de korte termijn sprake is van een dekkingstekort, dat gedeeltelijk wordt gecompenseerd met juist een overschot op de lange termijn. Daarnaast resteert nog een dekkingsopgave voor komend voorjaar. Gezien de uitzonderlijke tijden en uitzonderlijke vormgeving van het pakket is niet strikt vastgehouden aan de begrotingsregels, aangezien dat in dit geval niet tot de beste uitkomsten voor de samenleving zou leiden. Deze uitzondering van de norm betekent niet dat dit de nieuwe norm wordt. Uiteraard blijft staan dat extra uitgaven of lastenverlichtingen voorzien dienen te worden van dekking.

De leden van de fractie van het CDA vragen toe te lichten wat de balansverstoring bij zeer hoge periodieke giften precies inhoudt, nu de schenkers die het betreft allen meer schenken dan zij via de giftenaftrek aan fiscale voordeel terugkrijgen. Voor periodieke giften aan ANBI’s of verenigingen geldt geen drempel of plafond, zoals bij de aftrek van gewone giften wel het geval is. Het is dan ook logisch dat mede daarom voor grote giften vaker wordt gekozen voor een periodieke gift. De afgelopen jaren is het aantal zeer hoge giften toegenomen. Dit blijkt zowel uit het IBO Vermogensverdeling als uit de aangiften 2019 en 2020 (de meest recente cijfers). Dat is op zichzelf genomen – dus los van de giftenaftrek – een verheugend feit. Deze zeer hoge periodieke giften leiden echter tot een zodanige hoge giftenaftrek dat vervolgens het belastbare inkomen per saldo sterk gereduceerd of zelfs tot nihil teruggebracht wordt. Daarmee is in de optiek van het kabinet sprake van genoemde balansverstoring.

Met deze maatregel wordt de giftenaftrek gecontinueerd, maar wordt tevens de balans in de giftenaftrek meer rechtgetrokken waar het gaat om zeer hoge giften in combinatie met zeer hoge inkomens.

De leden van de fractie van het CDA vragen vervolgens of de balansverstoring, als die er al is, al niet voldoende is weggenomen door de maximering van het aftrektarief in box 1 (art. 2.10, lid 3, onderdeel e jo. lid 2 Wet IB 2001) en zo nee waarom niet. De balansverstoring wordt niet weggenomen door de maximering van het aftrektarief in box 1. Het kan gaan om (extreem) hoge bedragen aan periodieke giften met als gevolg dat de giftenaftrek in die gevallen de volledige grondslag voor de inkomstenbelasting (box 1, 2 en 3) tot 0 reduceert. Dit acht het kabinet ongewenst. Persoonsgebonden aftrekposten, waaronder de giftenaftrek, worden verrekend met – achtereenvolgens – box 1, box 3 en vervolgens box 2. Voor zover de giftenaftrek wordt vergolden met het inkomen in box 1, geldt dus het aftrektarief in box 1 van 36,93% (2023). Voor zover de giftenaftrek wordt vergolden met het inkomen in box 3 is het van toepassing zijnde tarief van box 3 relevant. Voor zover de giftenaftrek echter wordt vergolden met het inkomen in box 2 – waar het overgrote deel van het inkomen van de geraakte belastingplichtigen uit bestaat – is het tarief van box 2 relevant. Het box 2 tarief bedraagt 26,9% in 2022 en 2023 en zal, zoals voorgesteld in het Belastingplan 2023, per 2024 een tweeschijventarief worden van 24,5% voor de eerste € 67.000 (bedrag 2024) aan inkomsten uit aanmerkelijk belang per belastingplichtige en een tarief van 31% voor het meerdere.

De leden van de fractie van het CDA vragen waarom de geplande evaluatie in 2023 niet is afgewacht. Het kabinet hecht er aan om de in het IBO Vermogensverdeling opgenomen signalen en constructies voortvarend op te pakken en heeft er daarom voor gekozen om deze beleidswijziging bij de giftenaftrek, die al per 2023 mogelijk is, zo snel mogelijk in te voeren.

De leden van de fractie van het CDA vragen voorts om toe te lichten of door deze maatregel geen belemmering ontstaat voor het schenken van aandelen in box 2, omdat de giftenaftrek de box 2-heffing niet meer (volledig) kan neutraliseren. Verder vragen de leden of de maatregel zonder flankerend beleid ertoe zal leiden dat er geen bedrijfsaandelen meer geschonken zullen worden. Wanneer een belastingplichtige afstand doet van een box 2-belang zonder tegenprestatie – zoals geschetst door de leden – is dit een vervreemding als bedoeld in art. 4.12, onderdeel b, Wet IB 2001, waarbij het belastbare vervreemdingsvoordeel bestaat uit de overdrachtsprijs (de waarde economisch verkeer van de aandelen) verminderd met de verkrijgingsprijs. De belastingplichtige is hierover inkomstenbelasting (box 2) verschuldigd. Als de belastingplichtige afstand doet van die aandelen in de vorm van een (periodieke) gift aan een ANBI, kan de giftenaftrek in de inkomstenbelasting vervolgens ook van toepassing zijn. De waarde van die gift is de waarde in het economisch verkeer van de aandelen. De giftenaftrek is daardoor momenteel doorgaans hoger dan de box 2-heffing, omdat daar de verkrijgingsprijs nog in mindering is gebracht. Het doel van de giftenaftrek is echter het stimuleren van giften en is niet bedoeld om box 2-heffing te neutraliseren. De voorgestelde maatregel om de aftrek van periodieke giften te beperken stelt een grens tot waar de gemeenschap bijdraagt aan een particuliere gift. Een gevolg van de maatregel kan zijn dat in bepaalde gevallen wel (gedeeltelijk) box 2-heffing verschuldigd zal zijn, die anders volledig (of zelfs meer dan 100%) zou zijn geneutraliseerd door de giftenaftrek. Het kabinet is echter niet van mening dat het verschuldigd zijn van belasting in de weg staat aan vrijgevigheid. Het kabinet deelt ook niet de mening dat de voorgestelde begrenzing van de periodieke giftenaftrek ertoe zal leiden dat schenking van aandelen zich in het geheel niet meer zal voordoen. Zoals in de memorie van antwoord is vermeld, blijkt uit het rapport Beter Geven 2020 dat als de giftenaftrek wordt beperkt, 60% van de grote gevers de donaties hetzelfde zou laten en 40% van de grote gevers overweegt om minder te schenken. Dit rapport geeft ook aan dat in dat geval 25% van de grote gevers overweegt de donaties iets te verlagen en 15% overweegt de donaties aanzienlijk te verlagen.

Tot slot vragen de leden van de fractie van het CDA of het kabinet bereid is om een aanvullende maatregel te treffen voor schenkingen van box 2-aandelen. Een verzachtende maatregel, zoals een uitzondering voor box 2 aandelen, zou tot een ongelijke behandeling van giften leiden. Giften in de vorm van box 2 aandelen worden fiscaal dan immers gunstiger behandeld dan giften in de vorm van geld of andere goederen. De vraag daarbij is of dit verschil in behandeling voldoende kan worden onderbouwd en gerechtvaardigd. Daarbij komt dat een dergelijke maatregel ook constructies in de hand werkt. Het wordt aantrekkelijk om in plaats van geld een bv waarin iemand het geld heeft gestort, te geven. Dat lijkt ongewenst. In dit kader wijst het kabinet erop dat ook reeds in de vennootschapsbelasting de mogelijkheid bestaat om giften in aftrek te brengen.5 Daar kan per kalenderjaar ook ten hoogste 50% van de winst met een maximum van € 100.000 aan giften in aftrek worden gebracht van de winst.

De leden van de fractie van het CDA vragen naar het beleid van de Belastingdienst ten aanzien van splitsingen van fiscale eenheden die louter of hoofdzakelijk vanwege fiscale motieven zijn doorgevoerd met het oog op het lage Vpb-tarief van 15% voor winsten beneden € 395.000. Deze leden merken op dat in dat kader eerder is aangegeven dat de Belastingdienst met behulp van de fiscale rechts- en bestrijdingsmiddelen die hem ter beschikking staan in «bepaalde gevallen» optreedt tegen het bedoelde fiscaal gekunstelde gebruik van fiscale eenheden in de vennootschapsbelasting. Dit antwoord suggereert dat men in niet alle gevallen van gekunsteld gebruik optreedt. Mede gelet op de parlementaire behandeling van deze maatregel vorig jaar in de Eerste Kamer, waarin is benadrukt dat deze voor het mkb bedoelde maatregel niet zou gelden voor kunstmatige constructies, vergt voormelde beantwoording een nadere verduidelijking. Deze leden vragen verduidelijking ten aanzien van het beleid en wat wordt bedoeld met «in bepaalde gevallen». De Belastingdienst heeft hier aandacht voor en bestrijdt gevallen waarin er sprake is van gekunsteld gebruik van fiscale eenheden in de vennootschapsbelasting. Dit kan bijvoorbeeld het geval zijn indien op gekunstelde wijze een groot aantal boekjaren in één kalenderjaar wordt gecreëerd. De Belastingdienst maakt keuzes gegeven de beschikbare capaciteit en middelen. Daarbij moet worden bedacht dat niet in alle gevallen waarin een fiscale eenheid wordt verbroken sprake hoeft te zijn van gekunsteld gebruik.

De leden van de fracties van de PvdA en GroenLinks vragen of is overwogen om een vliegbelasting te introduceren met verschillende tarieven, om recht te doen aan de extra emissie die gepaard gaat met lange vluchten. Verder vragen deze leden waarom niet is gekozen voor deze tariefstructuur. Differentiatie naar afstand is voor de invoering van de vliegbelasting onderzocht, waarbij is gekeken naar een belasting met een hoger tarief op verre vluchten en naar een belasting met hoger tarief op korte vluchten.6 Er is toen voor een vlak tarief gekozen omdat dit korte vluchten al relatief zwaar belast en eenvoudig is in de uitvoering. Als gevolg daarvan worden alternatieve vervoersmiddelen, die voor korte afstanden vaak aanwezig zijn, relatief voordeliger. Daarnaast bleek dat de economische en milieueffecten bij een andere tariefstructuur minimaal verschillen van een vlak tarief. Voor de verhoging van de vliegbelasting is niet overwogen te differentiëren naar afstand.

De leden van de fracties van de PvdA en GroenLinks vragen welke hoogte de vliegbelasting zou moeten hebben als het halen van emissiereductiedoelen het belangrijkste motief was in het bepalen van het tarief. Voor de vliegbelasting is geen emissiereductiedoelstelling geformuleerd en onderzocht, omdat dit ook niet het doel van de vliegbelasting is. De afname in vliegbewegingen door de verhoogde vliegbelasting zorgt in het algemeen voor een positief duurzaamheidseffect. Als we het effect van uitwijking meenemen is er alsnog een nettoreductie van well-to-wing-CO2-emissies van – 0,18 tot – 0,53 miljoen ton in 2024 (en – 0,20 tot – 0,36 miljoen ton in 2030).7 De emissies van het landen en opstijgen (ook wel LTO-emissies zijnde koolstofmonoxide (CO), stikstofoxiden (NOx), zwaveldioxide (SO2), vluchtige organische verbindingen (VOS) en fijnstof (PM10)) dalen tot 5% in 2024. Alleen in scenario’s waarbij de capaciteit op Schiphol knellend is zouden de LTO-emissies licht kunnen toenemen.8 Daarom heeft het kabinet in het coalitieakkoord eveneens een budgettair uitgangspunt genomen.

De leden van de fractie van de PvdA en de leden van de fractie van GroenLinks vragen of er door het kabinet is overwogen om andere mobiliteit dan motorvoertuigen betaalbaar te houden en of hier overleg over is geweest met degenen die momenteel de tariefbevoegdheid hebben? De bevoegdheid voor het aanpassen van de OV-tarieven ligt bij de decentrale overheden en NS. De jaarlijkse tariefindexatie door vervoerders verloopt via een vaste systematiek waarbij de ontwikkeling van verschillende kostensoorten leidt tot een verhoging van de tarieven. Dit is nodig om toch een adequaat voorzieningenniveau te kunnen blijven bieden.

Uiteraard vind ik het van belang dat het ov betaalbaar en toegankelijk is. Dit onderwerp komt vaak ter sprake in gesprekken met de decentrale overheden en vervoerders. In de Kamerbrief van 25 november 2022 over de OV-tarieven is aangegeven dat de betaalbaarheid en aantrekkelijkheid van het OV belangrijk zijn om het OV-gebruik te stimuleren.9 OV-bedrijven zijn reeds bezig het OV-gebruik te stimuleren met verschillende tijdelijke kortingsacties en nieuwe flexibele soorten abonnementen. Dit is een uitvloeisel van afspraken in het Nationaal OV Beraad. De kosten voor derving reizigersopbrengsten worden dit jaar nog gecompenseerd via de beschikbaarheidsvergoeding OV en in 2023 via de Transitievergoeding OV (die gemaximeerd is met een plafond van € 150 miljoen).

De leden van de fractie van de PvdA en de leden van de fractie van GroenLinks vragen of en zo ja hoe het kabinet van plan is om de extra uitstoot door de tijdelijke verlaging van de brandstofaccijnstarieven elders te compenseren. De brandstofprijzen zijn aanhoudend hoog. Dit heeft impact op veel huishoudens. Het kabinet heeft er daarom voor gekozen om de hoge prijzen te dempen door de verlaging van de brandstofaccijns tijdelijk te verlengen. De accijnstarieven stijgen per 1 juli 2023. De verhoging wordt gemitigeerd, omdat de verlaging niet in één keer wordt beëindigd. Per 1 juli 2023 blijft de helft van de verlaging die geldt sinds 1 april 2022 in stand en worden de accijnstarieven vermeerderd met het bedrag van de – uitgestelde – indexatie die zou hebben plaatsgevonden per 1 januari 2023 zonder verlaging van de accijnstarieven. Ook wordt per 1 juli 2023 de – uitgestelde – verhoging doorgevoerd van het accijnstarief voor diesel. Omdat de brandstofprijzen nog steeds relatief hoog zijn, is er nog altijd sprake van een prijsprikkel om zuinig om te gaan met brandstof. De accijnsverlaging is nadrukkelijk tijdelijk en wordt per 1 januari 2024 volledig beëindigd. De impact op de CO2-reductie is daarom naar verwachting beperkt. Het kabinet besluit in het voorjaar of en welke aanvullende klimaatmaatregelen nodig zijn om de aangescherpte doelstelling te realiseren van ten minste 55% emissiereductie in 2030 (ten opzichte van 1990).

Concreet ziet de ontwikkeling van de brandstofaccijnzen in 2022 en 2023 er per liter als volgt uit:

|

Brandstof |

Tarieven per 1-1-2022 |

Tarieven per 1-4-2022 |

Tarieven per 1-1-2023 |

Tarieven per 1-7-2023 |

|---|---|---|---|---|

|

Benzine |

82,4 |

65,1 |

65,1 |

78,91 |

|

Diesel |

52,8 |

41,7 |

41,7 |

51,63 |

|

LPG |

19,43 |

15,35 |

15,35 |

18,62 |

De leden van de fractie van het CDA stellen enkele vragen over de aangekondigde maatregel in de aanbiedingsbrief bij het Belastingplan 2023 met betrekking tot de zogenoemde vastgoed-fbi10. Deze leden vragen of door deze maatregel, te weten het afschaffen van de mogelijkheid voor een fbi om direct te beleggen in vastgoed, het Nederlandse systeem gaat afwijken van de fiscale regimes voor collectief beleggen in de ons omringende landen. Verder vragen zij of het door deze maatregel voor particuliere beleggers moeilijker wordt om – zonder dubbele heffing – collectief te beleggen in vastgoed en of er geen betere alternatieven zijn om potentiële heffingslekken te voorkomen.

Het kabinet heeft op Prinsjesdag 2022 de zogenoemde vastgoedmaatregel aangekondigd.11 De maatregel houdt, kort gezegd, in dat een fiscale beleggingsinstelling (fbi) niet meer direct in vastgoed mag beleggen om voor de fbi-status in aanmerking te komen. Er wordt daarbij geen onderscheid gemaakt tussen in Nederland en buiten Nederland gelegen vastgoed. Als gevolg van de vastgoedmaatregel wordt de winst van vastgoed-fbi’s belast tegen het normale vennootschapsbelastingtarief (in plaatst van het nultarief onder het fbi-regime). De vastgoedmaatregel heeft geen gevolgen voor de effecten-fbi’s. Het kabinet heeft deze maatregel onder meer genomen ter dekking van het koopkrachtpakket dat volgt uit de augustusbesluitvorming. Daarnaast kunnen in bepaalde gevallen resultaten uit (Nederlands) vastgoed in handen van een fbi niet worden belast. Het vorige kabinet heeft dit heffingslek al in 2019 uitgebreid toegelicht.12 In die brief is uiteengezet dat in bepaalde situaties met buitenlandse beleggers resultaten uit (Nederlands) vastgoed in handen van fbi’s effectief niet worden belast, terwijl Nederland juist een sterk – en internationaal onomstreden – heffingsrecht heeft ten aanzien van dit vastgoed. Hierdoor loopt de Nederlandse schatkist belastingontvangsten mis.

Voor de zomer van 2022 is met uw Kamer het evaluatierapport van de Stichting Economisch Onderzoek (SEO) gedeeld.13 Hierin is de doeltreffendheid en de doelmatigheid van de het fbi-regime en het regime voor de vrijgestelde beleggingsinstelling in de Wet op de vennootschapsbelasting 1969 geëvalueerd. In het evaluatierapport wordt aangegeven dat het regime bij een vastgoed-fbi in binnenlandse verhoudingen tot een evenwichtige heffing leidt, maar dat in buitenlandse verhoudingen in bepaalde gevallen sprake kan zijn van een heffingslek. SEO doet een aantal aanbevelingen om dit gesignaleerde heffingslek te dichten, waaronder de vastgoedmaatregel. Door de vastgoedmaatregel, die voortkomt uit de augustusbesluitvorming, hebben de overige aanbevelingen van SEO ten aanzien van de vastgoed-fbi grotendeels hun belang verloren. Het is mijn voornemen om de integrale kabinetsreactie op het evaluatierapport nog voor het kerstreces te versturen aan de Eerste en Tweede Kamer. In de kabinetsreactie zal ook een korte schets worden opgenomen van het verdere proces van de uitwerking van de maatregel(en) in een wetsvoorstel.

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, M.L.A. van Rij

Well-to-wing-CO2-emissie is de totale hoeveelheid CO2 die vrijkomt bij de productie van de brandstof en de verbranding van die brandstof in de vliegtuigmotor.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36202-H.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.