Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35925-IX nr. 31 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35925-IX nr. 31 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 10 juni 2022

De vaste commissie van Financiën heeft op 6 april 2022 het kabinet verzocht te reageren op de policy brief van het CPB over ongelijkheid en herverdeling.1 Het kabinet heeft met interesse kennisgenomen van de analyse van het CPB. De studie geeft een integraal beeld van de gevolgen van belastingen en overheidsuitgaven voor de herverdeling van inkomen en daarmee biedt dit onderzoek een goede basis voor toekomstig beleid. Zo laat de studie zien dat herverdeling voornamelijk het gevolg is van overheidsuitgaven en dat de belastingdruk voor de meeste inkomens gelijk is. De belastingdruk voor topinkomens is daarentegen substantieel lager dan voor andere inkomensgroepen.

De uitkomsten van de studie ondersteunen het breed gedragen beeld dat er serieuze stappen nodig zijn om werk en vermogen gelijker te belasten. Het kabinet zal deze uitkomsten, samen met de uitkomsten van het interdepartementaal beleidsonderzoek naar vermogensongelijkheid, meenemen in aanloop naar Prinsjesdag. Hierbij zal het kabinet kijken naar de wijze waarop de verhouding tussen lasten op vermogen en arbeid meer in balans kan worden gebracht. In deze brief zal ik eerst kort de belangrijkste conclusies van het CPB-onderzoek noemen, om vervolgens per punt een reactie te geven.

Conclusies van de policy brief «Ongelijkheid en herverdeling»

Hieronder ga ik in op de belangrijkste conclusies van de policy brief van het CPB.

Conclusie 1: Herverdeling vindt plaats via de overheidsuitgaven

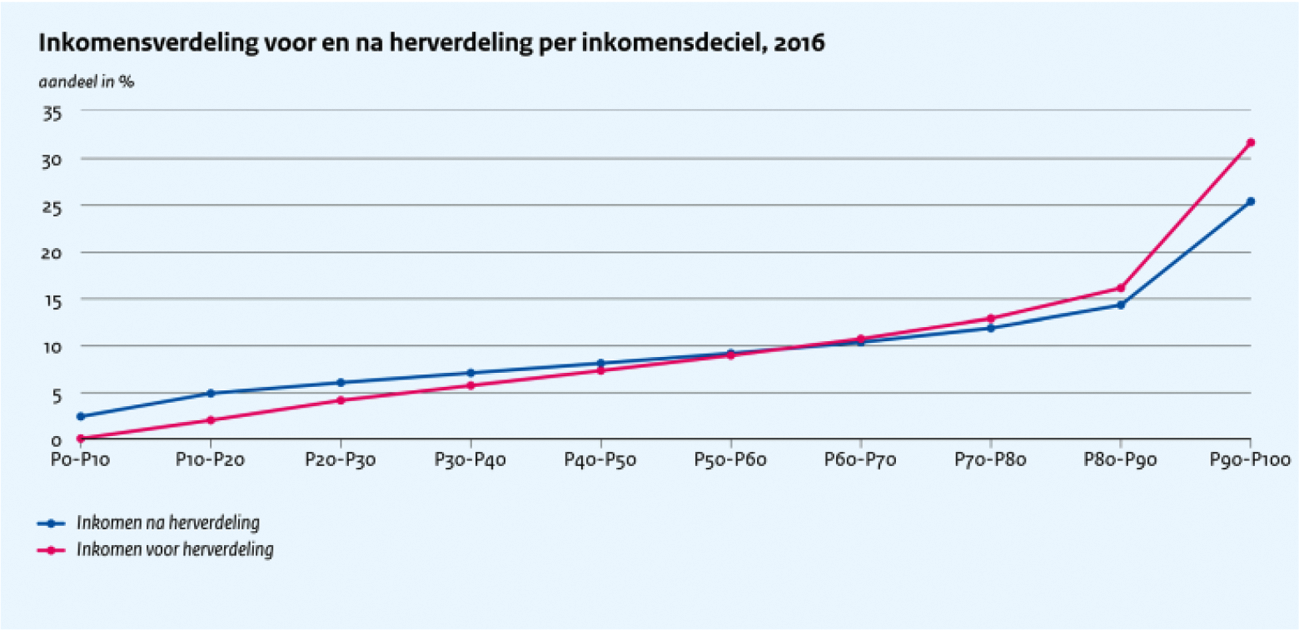

De studie van het CPB laat zien dat de overheid bijdraagt aan herverdeling van hoge inkomens naar lage inkomens. Hierbij is gekeken naar de belastingdruk per inkomensgroep en de ontvangsten van overheidsuitgaven, zowel in natura als

financieel. Door de betaalde belasting van het ontvangen voordeel (in de vorm van overheidsuitgaven) af te trekken, wordt berekend hoeveel profijt burgers hebben van de overheid. In figuur 1 staan de uitkomsten van deze analyse in een grafiek weergegeven. De vijftig procent huishoudens met de laagste inkomens hebben na herverdeling een hoger inkomen. Zij profiteren van herverdeling door de overheid. De dertig procent huishoudens met de hoogste inkomens betalen juist meer aan de overheid dan zij ontvangen. Voor de twintig procent daar tussenin is het profijt ongeveer nul.

Figuur 1: Inkomensverdeling voor en na herverdeling door overheid (bron: CPB)

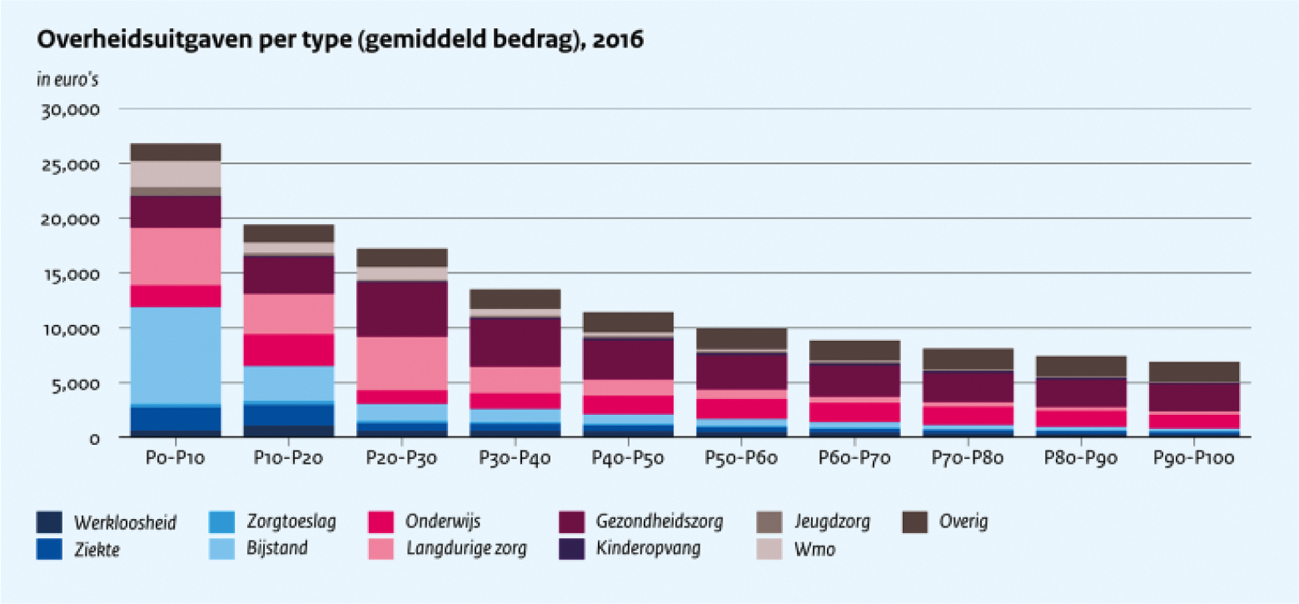

Deze herverdeling wordt voornamelijk veroorzaakt doordat huishoudens met lage inkomens meer baat hebben bij collectieve uitgaven dan huishoudens met hogere inkomens. In de policy brief kijkt het CPB hoe de collectieve uitgaven worden verdeeld over de verschillende inkomensgroepen. Deze zijn hoger voor lagere inkomensgroepen als gevolg van hogere uitgaven aan inkomensondersteuning als uitkeringen, bijstand of toeslagen. Ook uitgaven aan langdurige zorg en maatschappelijke ondersteuning zijn hoger voor lage inkomensgroepen, en werken dus herverdelend. In figuur 2 zijn de uitgaven per inkomensdeciel weergegeven.

Figuur 2: Uitsplitsing van de overheidsuitgaven naar inkomensdeciel (bron: CPB)

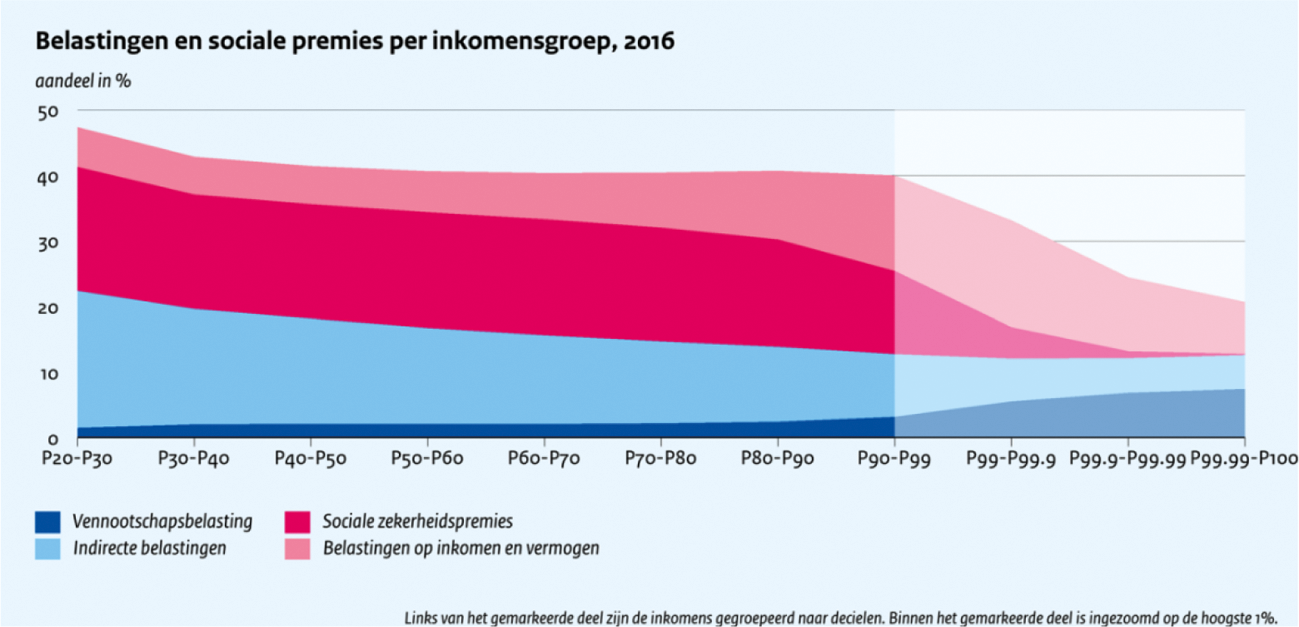

Conclusie 2: De totale belastingdruk is ongeveer gelijk voor verschillende inkomensgroepen

Door zowel naar de directe als indirecte belastingen te kijken laat het CPB zien dat de meeste inkomensgroepen ongeveer een gelijk aandeel van hun inkomen kwijt zijn aan belastingen. Aan de ene kant heeft de inkomstenbelasting een progressief karakter waardoor hogere inkomensgroepen relatief meer belasting betalen. Aan de andere kant geven huishoudens met lage inkomens een groter deel van hun inkomen uit. Doordat zij een groter deel van hun inkomen besteden aan consumptie (in plaats van sparen) betalen zij relatief veel aan indirecte belastingen (zoals btw). Hierdoor hebben de indirecte belastingen een degressief karakter.

Tellen we de directe en indirecte belastingen bij elkaar op dan is de belastingdruk voor de meeste inkomensgroepen gelijk. Dit is duidelijk te zien in figuur 3 die de verdeling van de totale belastingdruk inzichtelijk maakt.

Figuur 3: Belastingdruk per inkomensdeciel uitgesplitst naar belastingsoort (bron: CPB)

Conclusie 3: De totale belastingdruk van huishoudens met de hoogste inkomens is lager dan bij andere groepen

In figuur 3 komt ook naar voren dat binnen de groep met de hoogste 1% inkomens de belastingdruk sterk afneemt met de hoogte van het inkomen: van 40 procent naar 21 procent. De reden voor deze dalende belastingdruk is dat binnen deze groep het voornamelijk bestaat uit inkomen uit kapitaalinkomsten en winst. Inkomen uit vermogen wordt minder belast dan inkomen uit werk.

Kabinetsreactie

Het kabinet verwelkomt de analyse van het Centraal Planbureau en onderkent het belang van een evenwichtige verdeling van zowel overheidsuitgaven als inkomsten. De studie geeft een integraal beeld van de gevolgen van belastingen en overheidsuitgaven en biedt daarmee een goed basis voor toekomstig beleid. De uitkomsten van de studie ondersteunen het breed gedragen beeld dat er serieuze stappen nodig zijn om de vermogensongelijkheid te verkleinen.

Voor het overgrote deel van de Nederlandse bevolking geldt dat sterkste schouders de zwaarste lasten dragen. De 1% huishoudens met de hoogste inkomens vormen hier volgens deze studie een uitzondering op. De totale belastingdruk is voor huishoudens in deze groep lager dan voor de overige huishoudens. Dit benadrukt het belang van aandacht voor de manier waarop vermogens belast worden. Tegelijkertijd is juist de inkomensongelijkheid in Nederland ten opzichte van andere landen beperkt. Zeker na herverdeling door de overheid behoort de inkomensongelijkheid in Nederland tot de laagste van Europa.

Deze kabinetsreactie is als volgt opgebouwd: eerst worden de rol van overheidsuitgaven bij herverdeling besproken, vervolgens wordt ingegaan op de ontwikkeling om belastingen meer te gebruiken voor gedragsverandering, gevolgd door de kabinetsreactie op de positie van topinkomens.

Herverdeling door overheidsuitgaven

Uit de CPB-studie blijkt dat inkomensverschillen kleiner zijn doordat de overheid inkomen herverdeelt. Een beperkte ongelijkheid hoort bij de normale werking van de economie. Dit zorgt er ook voor dat werken en ondernemen voldoende loont. Te veel ongelijkheid heeft echter negatieve effecten. Zo is uit de literatuur bekend dat in landen met een grote ongelijkheid een lager sociaal vertrouwen2 is en dat grotere inkomensongelijkheid kan leiden tot lagere economische groei.3 Voor de samenleving als geheel heeft (te) grote ongelijkheid dus nadelige effecten. Het kabinet vindt het dan ook belangrijk dat inkomensverschillen in de Nederlandse samenleving niet te groot zijn en iedereen gelijke kansen heeft.

De overheid kan de inkomensongelijkheid op verschillende manieren beïnvloeden.

Het belastingstelsel heeft invloed op de inkomensongelijkheid in het hier en nu, maar ook via de overheidsuitgaven kan de overheid de ongelijkheid beïnvloeden. Zo zijn de uitgaven aan onderwijs en zorg medebepalend voor de kansen die mensen later krijgen. Op deze manier kan de overheid ervoor zorgen dat ongelijke uitkomsten (in inkomen, woonsituatie of gezondheid) de kansen van burgers op andere fronten minder beïnvloeden. Daarmee zijn de overheidsuitgaven belangrijk voor de inkomensverdeling in de toekomst.

In het coalitieakkoord (Bijlage bij Kamerstuk 35 788, nr. 77) staan verschillende maatregelen gericht op kansengelijkheid. Zo trekt het kabinet extra geld uit om de kwaliteit van het onderwijs te verbeteren en verhoogt het kabinet de kinderopvangtoeslag tot 95 procent.

In de voorjaarsnota (Kamerstuk 36 120, nr. 1) heeft het kabinet aangekondigd dat het wettelijk minimumloon stapsgewijs versneld wordt verhoogd met 7,5 procent. Dit gebeurt een jaar eerder dan het kabinet in het coalitieakkoord heeft aangegeven. Deze maatregel grijpt rechtstreeks aan op de ongelijkheid in de inkomens voor herverdeling. De verhoging van het minimumloon leidt tot een stijging van (vooral) lage inkomens en zorgt zo voor een afname van de ongelijkheid in deze inkomens. Het kabinet zet hier dus serieuze stappen op.

Belastingen om gedrag te beïnvloeden

Naast herverdeling en het ophalen van budget voor overheidsuitgaven wordt het belastingstelsel ook ingezet om de consumptie te beïnvloeden. Producten en diensten die negatieve effecten (op bijvoorbeeld de gezondheid) hebben, worden op deze manier ontmoedigd. Een voorbeeld hiervan zijn de accijnzen op fossiele brandstoffen, tabak en alcohol. Door de prijzen hiervan te verhogen zal het gebruik afnemen.

Afgelopen jaren zijn er verschillende aanpassingen gedaan om het gedrag van burgers te sturen. Zo zijn de accijnzen op tabak en brandstof verhoogd4 en is de energiebelasting verschoven van elektriciteit naar gas. Deze maatregelen stimuleren burgers om minder te roken en hun woning te verduurzamen en leveren zo een belangrijke bijdrage aan prioriteiten van dit kabinet: een goede gezondheid en terugdringing van de uitstoot van broeikasgassen. Tegelijkertijd hebben deze maatregelen, zoals het onderzoek van het CPB laat zien, een groter effect op de belastingindruk voor lagere inkomensgroepen doordat lagere inkomensgroepen een groter deel van hun inkomen hieraan uitgeven.

Maatregelen gericht op gedragsverandering zijn nodig om de doelen van dit kabinet, zoals de klimaatdoelen, te bereiken. In sommige gevallen kunnen deze echter nadelig uitpakken voor huishoudens met lage inkomens. Het kabinet houdt daarom rekening met de effecten van deze maatregelen op het inkomen. Zo heeft het kabinet extra geld uitgetrokken om de koopkrachteffecten van klimaatmaatregelen beter in kaart te brengen. Op deze manier kan een goede balans gevonden worden tussen het fiscaal stimuleren van gedrag aan de ene kant en herverdeling aan de andere kant.

Belastingdruk topinkomens

Huishoudens met hoge inkomens, vooral de top 1%, verkrijgen hun inkomen vaak op een andere manier dan de rest van Nederland. Waar de meeste Nederlanders hun inkomen verkrijgen uit loon, toont het onderzoek van het CPB aan dat voor de hoogste inkomensgroep het inkomen ook voor een aanzienlijk deel bestaat uit winsten en rendement op kapitaal en welke gevolgen dit heeft voor de belastingdruk bij deze groep. Dit geeft het kabinet een beter inzicht in de belastingdruk voor deze groep huishoudens en een betere basis voor toekomstig beleid. Het kabinet is van mening dat er serieuze stappen gezet moeten worden om inkomen uit werk en vermogen gelijker te belasten.

In het begin van de 21e eeuw was het inzicht van economen dat het niet wenselijk is om vermogen zwaar te belasten. Dit zou leiden tot een uitvlucht van deze vermogens naar landen waar de belasting op winst en vermogen lager is. Dit zien we ook gebeuren: vermogens worden verplaatst naar landen met lagere belastingen. Deze zogenaamde race naar de bodem is onwenselijk. Dit heeft er bijvoorbeeld toe geleid dat de belasting op inkomen uit vermogen of ondernemerschap een stuk lager is komen te liggen dan de belasting op arbeid.

Om belastingconcurrentie tussen landen tegen te gaan, is in veel westerse landen de belasting op (inkomen uit) vermogen verlaagd. Door in Europees verband (of zelfs wereldwijd) samen te werken, kan dit worden tegengegaan. Een voorbeeld hiervan is het voorstel om wereldwijd een minimumtarief voor belasting op winst te hanteren van 15%. Het kabinet is hier voorstander van.

Naast deze internationale inzet, heeft het kabinet in het coalitieakkoord een aantal maatregelen aangekondigd om de ongelijkheid in belasting op arbeid en vermogen in Nederland meer in balans te brengen. Zo wordt de overdrachtsbelasting op niet-woningen verhoogd (bijvoorbeeld voor verhuurders) en werkt het kabinet aan een stelsel voor vermogensrendementsheffing op basis van werkelijk rendement. In het coalitieakkoord is afgesproken dat dit nieuwe stelsel per 2025 zal worden ingevoerd. Deze maatregelen voorkomen dat inkomen uit vermogen niet (voldoende) belast wordt.

In de voorjaarsnota heeft het kabinet verdere maatregelen aangekondigd. Vanaf volgend jaar wordt de schijfgrens in de vennootschapsbelasting verlaagd van 395.000 euro naar 200.000 euro. Daarnaast komen er een aantal aanpassingen in box 2 en box 3 van de inkomstenbelasting: er komt een tweede schijf in box 2, het gebruikelijk loon voor directeur-grootaandeelhouders wordt verhoogd en zowel box 2 als box 3 gaan meetellen voor de algemene heffingskorting. Door deze aanpassingen zullen winst en inkomen uit vermogen meer worden belast. Dit brengt de belasting op arbeid en vermogen meer met elkaar in balans.

In aanloop naar Prinsjesdag zal het kabinet kijken naar de wijze waarop de verhouding tussen lasten op vermogen en arbeid meer in balans kan worden gebracht. Hierbij wordt voor maatregelen in ieder geval gekeken naar de uitkomsten van het Interdepartementaal Beleidsonderzoek (IBO) Vermogensverdeling, wat voor de zomer wordt afgerond, en de evaluatie van de bedrijfsopvolgingsregeling (BOR).

Tot slot

Tot slot wil ik opmerken dat uit de policy brief van het CPB een aantal belangrijke punten naar voren zijn gekomen. Zo zijn overheidsuitgaven verantwoordelijk voor het grootste deel van de herverdeling door de overheid en is de totale belastingdruk voor de meeste inkomensgroepen gelijk. De belastingdruk voor topinkomens is substantieel lager dan voor andere inkomensgroepen. Het kabinet zal deze inzichten meenemen in de discussie over lasten op arbeid en vermogen. Uiterlijk op Prinsjesdag komt het kabinet hier bij uw Kamer op terug.

Mede namens de Minister van Sociale Zaken en Werkgelegenheid en de Staatssecretaris van Financiën,

De Minister van Financiën, S.A.M. Kaag

Graafland, J., Lous, B. (2019), Income Inequality, Life Satisfaction Inequality and Trust: A Cross Country Panel Analysis. J Happiness Stud 20, 1717–1737, https://doi.org/10.1007/s10902-018-0021-0.

Cingano, F. (2014), «Trends in Income Inequality and its Impact on Economic Growth», OECD Social, Employment and Migration Working Papers, No. 163, OECD Publishing, Paris, https://doi.org/10.1787/5jxrjncwxv6j-en.

Dit is de trend in het beleid. Vanwege de oorlog in Oekraïne heeft het kabinet enkele indirecte belastingen, namelijk de energiebelasting, btw op energie, en de brandstofaccijnzen, eenmalig verlaagd. Hiermee beoogt het kabinet de effecten van de hoge energieprijzen voor huishoudens te dempen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35925-IX-31.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.