Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35576 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35576 nr. 6 |

Ontvangen 20 oktober 2020

|

Inhoudsopgave |

blz. |

|||

|

I. |

ALGEMEEN |

1 |

||

|

1. |

Inleiding |

1 |

||

|

2. |

Hoofdlijnen van het voorstel |

11 |

||

|

2.1. |

Startersvrijstelling |

11 |

||

|

2.2. |

Hoofdverblijfcriterium voor verlaagde tarief en startersvrijstelling |

20 |

||

|

2.3. |

Uitzondering bepaalde fictieve onroerende zaken en economische eigendom |

31 |

||

|

2.4. |

Verhoging algemene tarief |

32 |

||

|

2.5. |

Aangifteplicht bij toepassing van een vrijstelling |

32 |

||

|

3. |

Budgettaire aspecten |

33 |

||

|

4. |

Evaluatie en horizonbepaling |

34 |

||

|

5. |

Uitvoerings- en handhavingsaspecten |

36 |

||

|

6. |

Advies en consultatie |

39 |

||

|

7. |

Administratieve lasten |

40 |

||

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

41 |

||

|

8. |

OVERIG |

43 |

||

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, de PVV, het CDA, D66, GroenLinks, de SP, de PvdA, de ChristenUnie, de SGP en 50PLUS. Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

De leden van de fracties van de VVD en het CDA vragen om te reageren op het commentaar van de Vereniging van Estate Planners in het Notariaat (EPN), het Register Belastingadviseurs (RB) en de Nederlandse Orde van Belastingadviseurs (NOB). De leden van de fractie van de VVD vragen ook in te gaan op het commentaar van het Netwerk Notarissen en VNO-NCW. De reactie op deze commentaren vindt zo veel mogelijk plaats waar dat onderwerp in deze nota aan bod komt.

De leden van de fracties van de VVD en het CDA vragen wanneer of bij welk percentage de wetswijziging voor het kabinet geslaagd is. De leden van de fractie van het CDA vragen aanvullend naar de beoogde stijging van het aantal koopstarters is en bij welk percentage het kabinet de tariefdifferentiatie succesvol acht. Het effect van de tariefdifferentiatie op het aantal starters kent inderdaad een aanzienlijke onzekerheidsmarge en het kabinet hecht eraan deze helder te communiceren; het kabinet wil geen schijnprecisie wekken. Het kabinet heeft dan ook geen specifieke kwantitatieve doelstelling, maar beoogt met deze maatregel te zorgen dat zo veel mogelijk mensen op een verantwoorde manier in een woning terecht kunnen die bij hun situatie past. Met de tariefdifferentiatie wordt de positie van kopers die een woning zelf als hoofdverblijf gaan gebruiken versterkt ten opzichte van andere potentiële kopers. In het bijzonder komt het kabinet een groep op de koopwoningmarkt tegemoet waar de inbreng van eigen middelen het meest knelt, namelijk starters.

Motie Dik-Faber en Ronnes

De leden van de fractie van de PvdA vragen waarom niet is aangesloten bij amendement Nijboer1, zodat alle koopstarters onder de vrijstelling kunnen vallen. De leden vragen verder waarom het Kadaster het woningbezit niet met zekerheid uit de systemen kan halen. Ook vragen zij waarom er niet voor een startersverklaring is gekozen, waarin de belastingplichtige stelt dat dit zijn eerste koopwoning is, of het eerste huis waarop hypotheekrenteaftrek zal worden toegepast. Ook de leden van de fractie van de ChristenUnie vragen of het kabinet nader kan toelichten waarom zij een onderscheid maken tussen starters, doorstromers en beleggers en waarom niet kan worden gekomen tot een generieke regeling voor koopstarters.

Bij de voorbereiding van de maatregel in het wetsvoorstel is door Dialogic onderzocht of het mogelijk is de vrijstelling in zijn algemeenheid toegankelijk te maken voor mensen die voor het eerst een woning kopen. Uit dit onderzoek bleek dat een vrijstelling gebaseerd op dit criterium niet uitvoerbaar en misbruikgevoelig is. Het Kadaster kan niet met 100% zekerheid vaststellen of een persoon een woning in bezit heeft of ooit heeft gehad. De data van het Kadaster zijn geschikt om statistische analyses te doen, maar niet volledig en toereikend om op individueel niveau een betrouwbaar en rechtszeker beeld te geven. De bestaande systemen kunnen in veel gevallen vaststellen of iemand actuele eigendomsrechten heeft. Om te achterhalen wat iemand in het verleden op naam heeft gehad is een titelonderzoek nodig. Dit onderzoek leidt tot kosten voor de starter. Dit onderzoek leidt ook tot aanzienlijke uitvoeringskosten voor het Kadaster. Om dit beter te laten verlopen zouden aanpassingen nodig zijn in de basisregistraties, processen en systemen. Maar zelfs na deze ingrijpende aanpassingen is het naar verwachting van het Kadaster niet mogelijk het volledige beeld van iemands (historische) woningbezit te krijgen. Dit komt onder andere doordat het Kadaster niet aansluit bij het begrip «woning» voor de overdrachtsbelasting, geen data heeft die zijn gericht op de huidige situatie en geen volledige registratie heeft van eigenaren van woningen, waaronder de verkrijging van eigendomsrechten buiten een notariële akte om. Het kadaster kan uit de gegevens over rechtspersonen ook niet opmaken wie de achterliggende natuurlijke personen zijn en kan ook niet het bezit van woningen in het buitenland vaststellen of het bezit van woningen in Nederland door buitenlandse verkrijgers vaststellen. Zowel het notariaat als de Belastingdienst kunnen met gegevens uit het Kadaster dus niet met zekerheid vaststellen of een koper eerder een woning heeft gehad of al meerdere woningen bezit. Om die reden heeft een startersverklaring geen toegevoegde waarde. Deze kan namelijk niet achteraf door de Belastingdienst op juistheid worden getoetst. Een koppeling aan de hypotheekrenteaftrek acht het kabinet niet wenselijk, omdat daarmee starters zullen worden uitgesloten die de woning anders financieren dan met een annuïteitenhypotheek of lineaire hypotheek. Om toch een vorm van een vrijstelling gericht op starters mogelijk te maken, heeft het kabinet gekozen voor een alternatief dat is gebaseerd op de drie voorwaarden (eenmalig, hoofdverblijf en leeftijdscriterium) die in het wetsvoorstel staan genoemd. Een hoofdverblijfverklaring is wel achteraf verifieerbaar voor de Belastingdienst op basis van objectieve gegevens.

De leden van de fractie van de VVD vragen hoe het Stimuleringsfonds Volkshuisvesting Nederlandse gemeenten (SVn) controleert of starters hun eerste woning kopen. Bij de starterslening tekent een starter voor het feit dat diegene eerder geen andere woning in bezit heeft gehad. Dit wordt gecontroleerd via de aangifte inkomensbelasting van het jaar ervoor. Ook een Kadastercheck geeft, zij het zeer beperkt, inzicht in de situatie van maximaal de afgelopen twee jaar. Deze check is zoals geschreven niet 100% waterdicht.

Economische wenselijkheid van een differentiatie in de overdrachtsbelasting

De leden van de fracties van de VVD, het CDA, de PVV, GroenLinks, de SP, ChristenUnie en de SGP hebben vragen over het verwachte effect van de tariefdifferentiatie op woningprijzen. Zo vragen de leden van de fracties van het CDA en de PVV een nadere toelichting op de verwachte prijsopdrijvende en prijsdrukkende effecten van de maatregelen en of hiernaar onderzoek is gedaan. De leden van de fractie van de VVD vragen of alsnog onderzoek gedaan kan worden naar een eventueel drukkend effect op de prijzen door de hogere belasting voor beleggers. De leden van de fracties van het CDA, GroenLinks en de ChristenUnie vragen of het kabinet de zorgen deelt dat de overdrachtsbelastingvrijstelling zal worden verdisconteerd in de verkoopprijs en zo nee, waar het kabinet dit op baseert. De leden van de fractie van de SP vragen aanvullend of het op peil houden van huizenprijzen heeft meegewogen in de vormgeving van dit wetsvoorstel.

Het is inderdaad de verwachting dat de tariefdifferentiatie een effect zal hebben op de huizenprijzen. Het Centraal Planbureau (CPB) schat in dat volledige afschaffing van het verlaagde overdrachtsbelastingtarief van 2% een opwaarts effect op de woningprijs heeft van 2,4%.2 Het effect op de huizenprijzen van de voorgestelde tariefsdifferentiatie zal waarschijnlijk lager zijn en per saldo mogelijk prijsbeperkend. Deze inschatting wordt in de eerste plaats gedaan, omdat het CPB in zijn berekening – anders dan het voorstel – uitgaat van een afschaffing van overdrachtsbelasting voor alle woningen en dus ook voor doorstromers. Daarnaast wordt in het huidige wetsvoorstel het verlaagde tarief beperkt tot eigenaar-bewoners en wordt het standaardtarief verhoogd. Dit mitigeert mogelijk het opwaartse prijseffect van de startersvrijstelling. Ook daar is in de berekening van CPB geen rekening mee gehouden. Hoewel het uiteindelijke prijseffect moeilijk is in te schatten, ligt voor de woningmarkt als geheel in de rede dat de differentiatie prijsbeperkend uitvalt. Per saldo wordt de woningmarkt namelijk minder fiscaal gestimuleerd door de differentiatie. Prijsontwikkelingen kunnen per deelsegment op de koopmarkt verschillend uitvallen, maar vanwege het bovenstaande verwacht het kabinet dat er betaalbaarheidswinst voor starters optreedt en dat de positie van de starter en, in iets mindere mate, van de doorstromer ten opzichte van de belegger op de koopwoningmarkt wordt verbeterd. Ook zonder dit effect zijn de meest beknelde starters geholpen door deze maatregel. Starters bij wie de Loan-to-Value (LTV) knelt maar de Loan-to-Income (LTI) niet hoeven immers minder (lang) te sparen alvorens zij voldoende eigen middelen hebben om een woning te kopen. Opgemerkt zij tot slot dat huizenprijzen jaarlijks fluctueren door het samenspel van verschillende economische factoren, zoals ontwikkelingen in huishoudinkomen, rentestanden of consumentenvertrouwen. Ten opzichte van deze andere economische factoren is het effect van de overdrachtsbelastingmaatregel op huizenprijzen naar verwachting beperkt.

De leden van fractie van de VVD vragen op welke manier de gevolgen van het afschaffen van de overdrachtsbelasting en het handhaven van het verlaagde tarief gemonitord worden op het punt van de woningprijsontwikkeling en het aantal transacties. Woningprijsontwikkeling en het aantal transacties door starters zullen onderdeel zijn van de geplande evaluatie. In deze evaluatie zal gekeken worden naar de doelmatigheid en doeltreffendheid van de voorgestelde maatregelen.

De leden van de fractie van GroenLinks vragen of de prijs van een nu aangeboden nieuwbouwwoning gemiddeld een ton boven de prijs van een gemiddelde bestaande woning ligt. De transactieprijs op basis van afgesloten koopovereenkomsten van een bestaande koopwoning lag in het tweede kwartaal 2020 op € 335.000. Voor een nieuwbouwwoning werd € 401.000 betaald. Het prijsverschil is dus € 66.000.3 Wanneer wordt gekeken naar geregistreerde eigendomsoverdrachten in het tweede kwartaal van 2020 dan is de prijs voor een bestaande koopwoning € 328.000 en voor een nieuwbouwkoopwoning € 410.000, een verschil van € 82.000.4 De eigendomsoverdracht volgt 2 à 3 maanden na de afsluiting van de koopovereenkomst.

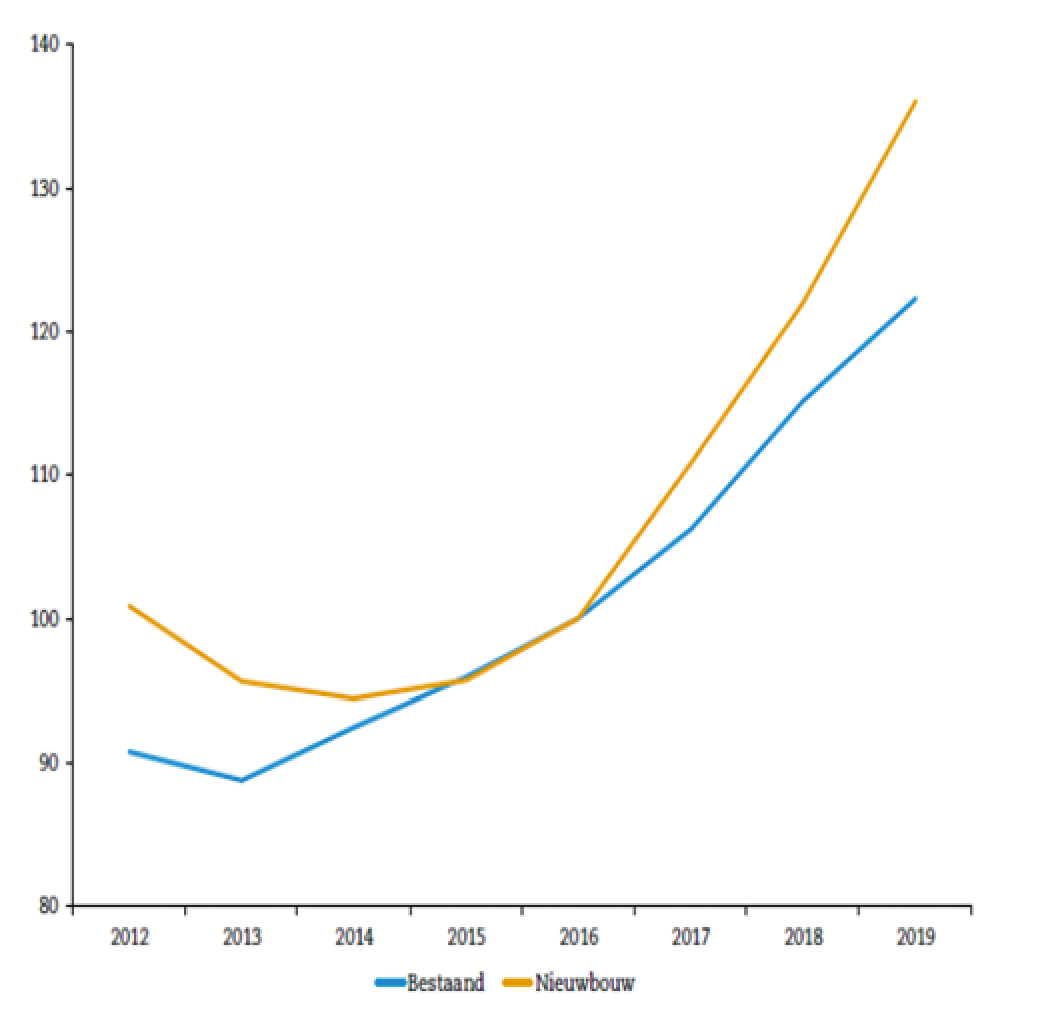

De leden van de fractie van GroenLinks vragen of het kabinet een overzicht kan geven van de verhouding tussen de gemiddelde verkoopprijs van een nieuwbouwwoning en bestaande woningen over de jaren 2010 tot 2020 en of het kabinet kan aangeven hoe zij verwacht dat deze verhouding zich de komende tien jaar ontwikkelt en wat de effecten van dit wetsvoorstel zijn voor deze verhouding. De index van de prijsontwikkeling van bestaande en nieuwe koopwoningen is in onderstaande grafiek getoond. Voorspellingen over het verloop van de prijzen zijn niet goed mogelijk. De differentiatie van de overdrachtsbelasting heeft naar verwachting een gering effect op het gemiddelde prijsniveau van bestaande woningen en is niet van toepassing op nieuwbouwwoningen.

Prijsindex voor bestaande en nieuwbouwwoningen per vierkante meter, ongecorrigeerd voor samenstellingseffecten, basisjaar 2016.

Bron: De ontwikkeling van woningprijzen, EIB 2020.

De leden van de fractie van de SP vragen in hoeverre het kabinet heeft overwogen dat prijzen van huizen zullen stijgen door concurrentie van starters onderling.

Dat effect is inderdaad overwogen. Woningprijzen kunnen door het afschaffen van de overdrachtsbelasting voor starters inderdaad stijgen. Daar staat tegenover dat de verhoging voor beleggers juist een drukkend effect hebben op de prijs kan hebben. Hoewel het uiteindelijke prijseffect moeilijk in te schatten is, ligt het voor de woningmarkt als geheel in de rede dat de differentiatie prijsbeperkend uitvalt. Per saldo wordt de woningmarkt namelijk minder fiscaal gestimuleerd door de differentiatie.

De leden van de fractie van D66 vragen wat de verwachte ontwikkelingen zijn op de woningmarkt voor wat betreft de prijsontwikkeling en de vraag- en aanbodzijde voor de jaren 2021 en 2022, met inbegrip van de door het kabinet voorgestelde maatregelen. Ook vragen deze leden of het totale woonaanbod naar verwachting verandert als gevolg van de maatregel en vragen zij wat er gebeurt met het woonaanbod voor starters. Tot slot vragen deze leden of de maatregel leidt tot het meer aanbieden van starterswoningen. De woningprijsontwikkelingen voor de jaren 2021 en 2022 zijn voor het overgrote deel afhankelijk van macro-economische ontwikkelingen en zeer lastig te voorspellen. De door het kabinet voorgestelde maatregelen zullen naar verwachting een zeer beperkt prijseffect hebben ten opzichte van deze macro-economische factoren. Deze maatregel heeft geen invloed op het huidige woningaanbod. De maatregel heeft naar verwachting ook geen invloed op het woningaanbod voor starters. Wel kan er een verschuiving plaatsvinden in het aanbod van huurwoningen ten opzichte van het aantal koopwoningen. Voor het aanbod van het aantal koopwoningen voor starters zou het kunnen zijn dat meer starterswoningen worden aangeboden. De relatieve positie van starters wordt immers versterkt. Daardoor wordt het voor investeerders aantrekkelijker om te verkopen aan starters dan aan beleggers (met een beperkte beleggingshorizon).

De leden van de fractie van de SP vragen naar de effecten van het wetsvoorstel op het algehele prijsniveau, of het daadwerkelijk afschrikwekkend werkt tegen beleggers en zo niet of het kabinet bereid is alternatieve maatregelen te nemen. Het netto-prijseffect van de differentiatie van de overdrachtsbelasting is lastig op voorhand in te schatten. De verhoging voor beleggers kan een drukkend effect hebben op de prijs, terwijl als gevolg van het afschaffen van de overdrachtsbelasting voor starters de woningprijzen in het starterssegment kunnen stijgen. Voor het neerwaartse prijseffect van de verhoging voor beleggers zijn door het CPB geen inschattingen gemaakt. Het kabinet zet ook in op een verhoging van het woningaanbod, wat weer een drukkend effect op de prijzen kan hebben. Het kabinet heeft al verschillende maatregelen aangekondigd om de betaalbaarheid van huren te verbeteren. In de Kamerbrief van 15 mei 2020 kondigde de Minister van Binnenlandse Zaken en Koninkrijksrelaties (BZK) aan om de jaarlijkse huurprijsverhogingen tijdelijk te maximeren.5 In aanvulling daarop is zij in gesprek met de sector om te bezien hoe de transparantie over de totstandkoming van de aanvangshuurprijs kan worden verhoogd. Hiermee kunnen verhuurders zich beter verantwoorden voor de aanvangshuurprijs die zij vragen. Eerder heeft de Minister van BZK al aangekondigd om de impact van de WOZ-waarde in het Woningwaarderingsstelsel te maximeren. Dit zorgt ervoor dat sociale huurwoningen in woninggebieden met grote schaarste het gereguleerde huursegment niet te snel ontstijgen.

De leden van de fractie van GroenLinks vragen welke andere (fiscale) maatregelen het kabinet overwogen heeft om starters een betere toegang tot de woningmarkt te geven. Daarbij vragen de leden in te gaan op mogelijke maatregelen die de aanbodkant extra sturen op het bouwen van betaalbare woningen. Naast het verlagen van de overdrachtsbelasting wordt voor starters ingezet op het bouwen van extra woningen en het verbeteren van de informatievoorziening. Ook hebben gemeenten mogelijkheden om actief te sturen op betaalbare nieuwbouw. Recentelijk heeft Platform 31 in opdracht van de Minister van BZK een overzicht gemaakt van maatregelen die gemeenten kunnen nemen om starters te kunnen helpen, zowel bij koop als huur.6 Vanuit de woningbouwimpuls wordt specifiek gebouwd voor deze doelgroep. Van de 51.0007 woningen die met behulp van de woningbouwimpuls gerealiseerd worden zal een aanzienlijk deel ook gericht zijn op starters. Met name de 33.000 betaalbare woningen zullen starters helpen. Daarnaast stimuleert het kabinet, door middel van de heffingsvermindering, nieuwbouw de woningbouw door corporaties, waar starters ook van profiteren. Over de realisatie van die nieuwbouw zijn onlangs bestuurlijke afspraken gemaakt met VNG en Aedes. Om de informatievoorziening voor starters te verbeteren organiseerde de Minister van BZK in de week van 27 september tot en met 3 oktober samen met woonpartijen de «Week van de Starter». Het doel van deze week was om de positie van starters op de woningmarkt te verbeteren door te zorgen voor een compleet en onafhankelijk overzicht van informatie. Ook is hierin een onderzoek gepresenteerd naar de middelen die gemeenten hebben om starters op de woningmarkt te helpen. Ook heeft het kabinet een opkoopbescherming aangekondigd die voorkomt dat goedkope en middeldure koopwoningen zomaar kunnen worden opgekocht om vervolgens te worden verhuurd. Mensen die op zoek zijn naar een koopwoning, bijvoorbeeld groepen als starters en woningzoekenden met een middeninkomen, krijgen hierdoor een grotere kans om te slagen. Naast het zorgen voor meer aanbod voor starters, wil het kabinet zich inzetten voor het verbeteren van de positie van de starter. Daarbij is naast het verlagen van de overdrachtsbelasting ook gekeken naar het landelijk invoeren van startersleningen. Deze maatregel heeft een ander effect dan een verlaging van de overdrachtsbelasting. Een starterslening maakt het makkelijker voor starters om een hypotheek af te sluiten, terwijl de verlaging van overdrachtsbelasting de kosten koper verlaagt die uit eigen middelen betaald moet worden. Omdat een deel van de doelgroep niet over eigen middelen beschikt, is het verlagen van de overdrachtsbelasting een passend instrument voor deze doelgroep.

De leden van de fracties van het CDA, de PVV, D66 en de SGP vragen naar de effecten op de huurprijzen van de tariefdifferentiatie. De leden van de fractie van de PVV vragen of onderzocht is in welke mate het 8%-tarief voor beleggers zal doorwerken in door te berekenen kostenverhogingen door die beleggers.

Wat het effect op huurprijzen is, is op voorhand lastig te bepalen. Dit is ook niet onderzocht, maar het kabinet verwacht dat het effect op huurprijzen naar verwachting beperkt zal zijn. Het wetsvoorstel maakt het kopen van een eigen woning voor starters aantrekkelijker, waardoor naar verwachting de vraag naar koopwoningen toeneemt en die naar huurwoningen mogelijk afneemt. Dit laatste kan op zichzelf een drukkend effect op de huurprijzen hebben, waardoor de huurmarkt mogelijk toegankelijker wordt. Daar staat tegenover dat het hogere tarief voor beleggers het kopen van woningen, om deze vervolgens te verhuren, minder aantrekkelijk maakt. Dat verkleint het aanbod en mogelijk berekenen beleggers de additionele kosten door in hogere huren. Echter, voor verhuurders die voor de langere termijn op de woningmarkt actief zijn, zal dit minder aan de orde zijn.

De leden van de fractie van de VVD vragen of het effect op het aantal huurwoningen in de vrije sector gekwantificeerd kan worden en hoe zich dit verhoudt tot het andere kabinetsbeleid. Beleggers zijn nodig voor een stabiele woningmarkt. Dankzij hun investeringen worden er woningen gebouwd en hebben we op dit moment een groeiend middenhuursegment. In 2019 is een record gevestigd in het transactievolume op de Nederlandse woningbeleggingsmarkt.8 Ook draagt het tijdelijk opschorten van de marktverkenning hier naar verwachting aan bij. Hoewel het effect niet of nauwelijks te kwantificeren is, is de verwachting dat de verhoging van het OVB-tarief voor beleggers het aanbod van vrije sector huurwoningen mogelijk wat zal dempen. Een differentiatie van de overdrachtsbelasting zou kunnen leiden tot een kleiner aanbod in de (vrije) huursector, indien beleggers vanwege het hogere tarief kiezen voor een andere beleggingsvorm. De verwachting is dat het voor beleggers die als een goede verhuurder voor de langere termijn in de Nederlandse woningmarkt willen investeren, een aantrekkelijke belegging zal blijven.

De leden van de fractie van het CDA vragen of er ook kwalitatieve verschillen worden verwacht op de huurmarkt, bijvoorbeeld doordat woningen eerder voor lange tijd verhuurd zullen worden in plaats van tijdelijk. Het kabinet zou het toejuichen dat mede als gevolg van deze maatregel beleggers investeringen doen op de woningmarkt voor de lange termijn en dat speculatie op de woningmarkt afneemt. Zij verwacht dat er geen relatie is tussen de duur van de huurovereenkomst en de voorgestelde verhoging van de overdrachtsbelasting. Het gebruik van tijdelijke huurovereenkomsten wordt jaarlijks gemonitord door het Centraal Bureau voor de Statistiek (CBS). Verwacht wordt dat de resultaten van deze enquête voor het einde van het jaar naar uw Kamer worden gestuurd.

De leden van de fractie van 50PLUS vragen of het kabinet kan aangeven op welke leeftijd de gemiddelde student aan het hoger onderwijs klaar is met het aflossen van een studieschuld. Mensen die voor september 2015 zijn begonnen met hun studie in het hoger onderwijs hebben in de meeste gevallen te maken met een terugbetaalperiode van 15 jaar om de studielening af te lossen. Ongeveer 60% heeft de lening binnen 5 jaar afgelost en circa 80% binnen 10 jaar. Studenten die na augustus 2015 zijn begonnen in het hoger onderwijs hebben te maken met het sociaal leenstelsel waarbij een terugbetaalperiode van 35 jaar hoort. Aangezien nog maar weinig studenten onder het leenstelsel zijn begonnen met terugbetalen, is er nog geen informatie beschikbaar hoe lang zij hierover doen.

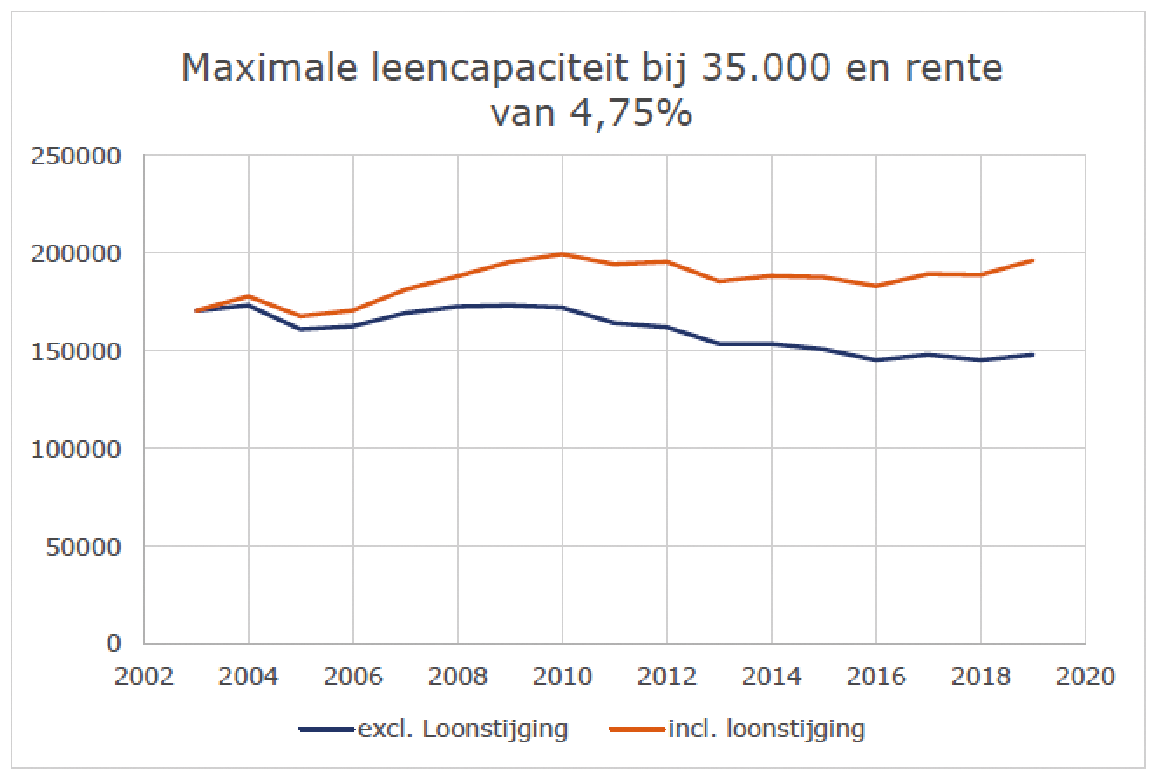

De leden van de fractie van de VVD vragen naar een tijdlijn van de aanscherpingen van de leennormen, bijvoorbeeld de LTV en de LTI, en hoeveel een starter minder kan lenen dan een decennium geleden. In 2013 is de maximale hoogte van een hypothecair krediet ten opzichte van de woningwaarde (LTV) wettelijk verankerd op 106%. Daarna is de LTV-limiet door het vorige kabinet en dit kabinet stapsgewijs verlaagd met 1%-punt per jaar tot 100% in 2018. De gedachte hierachter is dat een verlaging van de LTV-limiet bijdraagt aan de financiële stabiliteit en ook de consument beter beschermt tegen een mogelijke restschuld. De figuur hieronder geeft de ontwikkeling weer van de maximale leencapaciteit ten opzichte van het inkomen (LTI) van een huishouden met een inkomen van € 35.000 bij een vaste rente van 4,75%. Zichtbaar is dat de maximale leencapaciteit bij een nominaal gelijkblijvend inkomen over de periode van 2003 tot en met 2019 is afgenomen; waar een huishouden (starter of doorstromer) met een inkomen van € 35.000 in 2003 een maximale hypotheek kon krijgen van ongeveer € 170.000, was dat in 2019 ongeveer € 150.000. Dit komt vooral doordat de leennormensystematiek rekening houdt met de gemiddelde uitgaven van een huishouden en die zijn over de periode door inflatie hoger geworden. Hierdoor blijft dus minder ruimte over voor woonlasten. Rekening houdend met een gemiddelde CAO-loonstijging is de maximale leencapaciteit toegenomen tot ongeveer € 200.000 in 2019.

Figuur: de maximale leencapaciteit bij een inkomen van € 35.000 en vaste rente van 4,75% (bron: Nibud, 2019, «Inkomenscriteria voor huurders en kopers»).

De leden van de fractie van de VVD vragen hoeveel eigen vermogen een starter moet hebben vergeleken met een decennium geleden. Een starter moet nu ongeveer maximaal 6% aan eigen middelen inleggen om de kosten koper te financieren, bovenop de maximale LTV van 100%. Bij een woning van € 250.000 komt dit neer op € 15.000. In 2013 kon dit bedrag volledig geleend worden. Door dit wetsvoorstel hoeft een starter geen 2% overdrachtsbelasting te betalen, wat neerkomt op € 5.000 bij een starterswoning van € 250.000.

De leden van de fractie van de VVD vragen om de stijging van de prijzen van woningen voor starters te vergelijken met de loonstijgingen over dezelfde periode om te bepalen hoeveel minder «betaalbaar» een woning is geworden. Volgens de cijfers van het CBS lagen de prijzen van bestaande koopwoningen in augustus 2020 43,3% hoger dan in 2015 en 26,8% hoger dan in 2010. In diezelfde periode stegen de cao-lonen met respectievelijk circa 8% en 14,5%. Er is daarbij niet een specifiek onderscheid te maken voor starters. Voor de betaalbaarheid van woningen spelen meer factoren dan loonstijgingen een rol. Met name de dalende rente is van grote invloed. Hierdoor kunnen mensen meer lenen waardoor woningen van een hogere prijs voor meer mensen betaalbaar worden. Ook de leennormen spelen hierbij, zoals hiervoor geschreven, een rol. De Nederlandsche Bank laat zien dat tussen 2009 en 2018 de maximale leenruimte (met name door de lagere rente) eerst meer is gestegen dan de prijs van een koopwoning en dat dit verschil vervolgens weer is ingelopen.9 Daarbij wordt echter niet specifiek gekeken naar koopstarters die niet kunnen profiteren van een hogere overwaarde van de huidige woning bij stijgende prijzen. De laatste jaren is de prijs van woningen bovendien sneller gestegen dan de maximale leenruimte.

De leden van de fractie van de VVD vragen of er cijfers bekend zijn over de spaarmogelijkheden van starters. Ook vragen de leden hoe lang starters er gemiddeld over doen om het benodigde bedrag bij elkaar te sparen, inclusief kosten koper. Het is belangrijk dat starters niet onverantwoord veel lenen. Daarom zijn na de vorige crisis de leennormen aangescherpt waardoor huizenkopers ook zelf een bedrag aan (spaar)geld moeten inbrengen. De zogenaamde kosten koper kunnen zich, onder andere afhankelijk van de waarde van het huis, ergens rond de € 10.000 en € 15.000 euro bevinden.10 Precieze cijfers zijn er niet, maar dit bedrag is voor veel starters lastig op te brengen. Mede daarom stelt het kabinet nu voor om starters vrij te stellen van overdrachtsbelasting, zodat zij minder spaargeld hoeven in te brengen. Ook heeft de verlaging van de NHG-premie naar 0,7% per 1 januari 2020 voor een deel van de starters geholpen om de kosten koper te verlagen.

Alternatieve definitie starter en belegger

De leden van de fracties van de VVD, de PVV en D66 vragen een uitgebreidere toelichting van de verschillende overwogen alternatieven, waarom deze zijn afgevallen en waarom uiteindelijk voor de voorgestelde afkadering van starter is gekozen. Hierbij vragen de leden van de VVD vooral om in te gaan op alternatieven in relatie tot de handhaafbaarheid. In de memorie van toelichting bij dit wetsvoorstel wordt op de pagina’s 5 en 6 ingegaan op de alternatieven en de redenen dat deze zijn afgevallen. Hierna bleven een aantal mogelijkheden over die door Dialogic zijn onderzocht. Het resultaat van dit onderzoek maakte het nodig om ook de begrippen starter en belegger verder te definiëren om tot een regeling te komen die uitvoerbaar en handhaafbaar is voor de Belastingdienst.

De leden van de fracties van GroenLinks, D66, 50PLUS en de SGP vragen, zoals ook de Afdeling advisering van de Raad van State zich afvraagt, waarom het kabinet er niet voor heeft gekozen om voor de startersvrijstelling een woningwaardegrens op te nemen. Ook vraagt D66 hierbij in te gaan op de voor-en nadelen hiervan en of zo’n grens de doelmatigheid ten goede komt. Het doel van de maatregelen is om de positie van alle starters jonger dan 35 jaar te versterken ten opzichte van die van andere kopers, waaronder beleggers. Het kabinet heeft de mogelijkheid van een woningwaardegrens overwogen en er uiteindelijk voor gekozen deze niet op te nemen als aanvullende voorwaarde. Hierdoor kunnen al deze jonge starters in aanmerking komen voor de vrijstelling, ongeacht de waarde van de woning. Iedere vorm van een woningwaardegrens is voor de uitvoering complexiteitverhogend. Het achterwege laten van een woningwaardegrens maakt het wetsvoorstel gemakkelijker voor de Belastingdienst. Tot slot zijn ingewikkelde antimisbruikbepalingen overbodig. Dit heeft het kabinet ertoe bewogen geen maximumaankoopbedrag aan deze vrijstelling te verbinden.

De leden van de fractie van de SGP vragen of het kabinet nader kan ingaan op het verschijnsel dat een starter die een woning van € 1 miljoen koopt een veel groter voordeel heeft dan een starter die een woning aanschaft van € 100.000, terwijl de financiële ruimte van de eerstgenoemde waarschijnlijk veel groter is. Een woningwaardegrens zou de uitvoering van de startersvrijstelling compliceren. Gevallen waarin een koopstarter een woning koopt die duurder is dan € 1 miljoen komen volgens een indicatie van het Kadaster daarentegen nagenoeg niet voor.

De leden van de fractie van D66 vragen of er een soortgelijke grens is overwogen voor de toepassing van het 2%-tarief voor doorstromers.

Nee, dit is niet overwogen, omdat niet beoogd is om de verkrijging van een woning die dient als hoofdverblijf bij mensen die niet in aanmerking komen voor de startersvrijstelling zwaarder te belasten dan tegen 2%.

De leden van de fractie van de ChristenUnie vragen hoe het kabinet staat tegenover het volledig schrappen van de overdrachtsbelasting voor woningeigenaren, of dit aanvullend circa € 700 miljoen zou kosten en of dit gedekt kan worden uit verdere beperking van de hypotheekrenteaftrek. Uit de fiscale sleuteltabel 2021 volgt dat ook het schrappen van de overdrachtsbelasting voor doorstromers in 2021 € 944 miljoen (twee keer de sleutel van € 472 miljoen per procentpunt) kost. Structureel zou dit zo’n € 1,1 miljard kosten. De afwijking tussen de structurele kosten voor het schrappen van de overdrachtsbelasting en de fiscale sleuteltabel 2021 heeft te maken met de ingroei. Er komen steeds meer kopers die onder het 2%-tarief vallen in plaats kopers van die gebruik kunnen maken van de startersvrijstelling. De kosten nemen dus toe met het verschil tussen de kosten van de startersvrijstelling in 2021 (€ 388 miljoen) en de structurele kosten (€ 221 miljoen). Het wetsvoorstel beoogt de positie van koopstarters én doorstromers te verstevigen ten opzichte van andere kopers zoals beleggers. Voornamelijk de starters worstelen vaak om toe te kunnen treden tot de woningmarkt. Het schrappen van de overdrachtsbelasting voor alle woningeigenaren geeft de koopstarter geen extra voordeel ten opzichte van andere woningkopers en schiet daarmee zijn doel voorbij.

De leden van de fractie van de ChristenUnie vragen of het budgettair overschot als gevolg van de maatregel kan worden aangewend voor het verder verbeteren van de positie van starters. De vrijstelling van de overdrachtsbelasting betreft al een betekenisvolle stap om de concurrentiepositie van starters te verbeteren. De budgettaire opbrengst van het verhogen van het standaardtarief is bij de augustusbesluitvorming meegenomen in het totale plaatje en niet geoormerkt voor verdere verbetering van de positie van de starter.

De leden van de fractie van de SP vragen het kabinet waarom de maatregel in dit wetsvoorstel meer doeltreffend zal zijn dan de variant die door Dialogic is onderzocht. Met de voorgestelde maatregel valt een grotere groep onder het 8%-tarief, hetgeen de doeltreffendheid van de maatregel ten goede komt. Beleggers vallen al vanaf de eerste woning onder het tarief van 8%, indien zij deze woning niet zelf gaan bewonen. Hiermee wordt ook ontwijking door grote beleggers voorkomen. Verder zijn door de introductie van een zelfbewoningverklaring (die alleen natuurlijke personen kunnen afgeven) en de leeftijdsgrens de mogelijke ontwijkingsconstructies beperkt. Bijkomend voordeel van de huidige beleggersmaatregel is dat het onderscheid tussen een woning en een niet-woning in veel gevallen irrelevant wordt (namelijk in alle gevallen dat niet aan het hoofdverblijfcriterium wordt voldaan). Dit spaart de notaris werk uit en doet het aantal gerechtelijke procedures over dit onderwerp afnemen.

Deze leden van de fractie van de SP vragen of dit nu de meest doelmatige manier is om starters te helpen. Een differentiatie in de overdrachtsbelasting is vanzelfsprekend niet dé oplossing voor alle structurele problemen op de woningmarkt. Zo vergroot de maatregel niet het aanbod van woningen. Dergelijke structurele problemen worden onder andere geadresseerd met maatregelen die het vergroten van het woningaanbod vergroten, zoals de woningbouwimpuls. Tegelijkertijd verwacht het kabinet – alles overziend – dat deze maatregel de toegankelijkheid en betaalbaarheid van een koopwoning voor starters zal verbeteren, omdat de verwachting is dat het mogelijke prijsopdrijvende effect van de startersmaatregel wordt ingehaald door het prijsdrukkende effect van de maatregel voor beleggers. Daardoor zal de besparing van de kosten koper een voordeel voor de starter opleveren.

De leden van de fractie van de VVD vragen naar informatie over het begrip starters, wanneer mensen over het algemeen hun eerste huis kopen, tegen wat voor prijs, of deze prijs de afgelopen jaren fors is toegenomen en, zo ja, met hoeveel. Ook vragen deze leden de drie soorten koopstarters te kwalificeren. Starters op de woningmarkt zijn mensen die voor het eerst een zelfstandige woonruimte willen huren of kopen. Met dit wetsvoorstel beoogt het kabinet de positie van de koopstarter te verbeteren. Koopstarters zijn mensen die voor het eerst een huis kopen. Zij zijn te verdelen naar mensen die vanuit onzelfstandige woonruimte een woning kopen en mensen die een zelfstandige huurwoning achterlaten. In een recent onderzoek van het Kadaster uit mei 2020 worden koopstarters in drie leeftijdscategorieën ingedeeld: jonge koopstarters (jonger dan vijfentwintig jaar), koopstarters (de groep tussen de vijfentwintig en vijfendertig jaar) en overige koopstarters (ouder dan vijfendertig jaar).11 Uit dit onderzoek blijkt dat het merendeel van de starters behoort tot de categorie tussen de vijfentwintig en vijfendertig jaar. Met de door het kabinet gekozen leeftijdsgrenzen van meerderjarig en jonger dan vijfendertig jaar wordt aangesloten bij deze leeftijdsgrens voor de meest actieve koopstarters. De gemiddelde leeftijd waarop de eerste woning wordt gekocht is heel constant. Die schommelt al jaren rond de 30 jaar. De gemiddelde leeftijd van een starter vanaf 2010 wordt in de tabel hieronder weergegeven.12

|

2010 |

28,6 |

|

2011 |

29,1 |

|

2012 |

29,0 |

|

2013 |

29,9 |

|

2014 |

31,1 |

|

2015 |

31,0 |

|

2016 |

30,8 |

|

2017 |

30,4 |

|

2018 |

30,2 |

|

2019 |

30,2 |

|

2020 |

29,8 |

Bron: Kadaster 8-10-2020

De gemiddelde huizenprijzen laten een stijging zien sinds 2014. Sinds 2016 schommelt de prijsstijging tussen de 5 en de 10 procent.

|

Koopjaar |

Gemiddelde koopsom starter |

Verschil gemiddeld koopsom t.o.v. voorgaand jaar |

Verschil (aandeel gemiddelde koopsom t.o.v. voorgaand jaar) |

|---|---|---|---|

|

2006 |

€ 182.950 |

||

|

2007 |

€ 189.588 |

€ 6.638 |

3,6% |

|

2008 |

€ 191.748 |

€ 2.160 |

1,1% |

|

2009 |

€ 188.197 |

€ – 3.551 |

– 1,9% |

|

2010 |

€ 190.426 |

€ 2.229 |

1,2% |

|

2011 |

€ 190.024 |

€ -402 |

– 0,2% |

|

2012 |

€ 184.379 |

€ – 5.645 |

– 3,0% |

|

2013 |

€ 177.168 |

€ – 7.211 |

– 3,9% |

|

2014 |

€ 186.094 |

€ 8.926 |

5,0% |

|

2015 |

€ 190.168 |

€ 4.074 |

2,2% |

|

2016 |

€ 200.101 |

€ 9.933 |

5,2% |

|

2017 |

€ 217.064 |

€ 16.963 |

8,5% |

|

2018 |

€ 239.034 |

€ 21.970 |

10,1% |

|

2019 |

€ 258.604 |

€ 19.570 |

8,2% |

|

2020 |

€ 273.590 |

€ 14.986 |

5,8% |

Bron: Kadaster 8-10-2020

Leeftijd van de verkrijger (meerderjarig en jonger dan vijfendertig jaar)

De leden van de fracties van de VVD en D66 vragen waarom het kabinet heeft gekozen voor de harde grens van 35 jaar. Ook de leden van de fractie van de ChristenUnie vragen of het uitsluitend om uitvoeringstechnische redenen is dat de startersvrijstelling niet van toepassing is op koopstarters van 35 jaar of ouder. In de aanloop naar het wetsvoorstel is onderzocht of het mogelijk is de vrijstelling enkel toegankelijk te maken voor alle mensen die voor het eerst een woning kopen (koopstarters). Hiervoor verwijs ik ook naar pagina 1 van de memorie van toelichting bij het onderhavige wetsvoorstel en het rapport en addendum van Dialogic.13 Uit dit onderzoek blijkt dat een vrijstelling gebaseerd op dit criterium niet uitvoerbaar is. Dit leidt tot de conclusie dat een differentiatie in de overdrachtsbelasting die gekoppeld is aan het woningbezit van een persoon geen begaanbare route is. Het kabinet heeft met het oog op de door uw Kamer aangenomen motie vervolgens gezocht naar een uitvoerbaar alternatief voor de uitvoeringsinstanties en zo veel mogelijk koopstarters helpt, zonder dat niet-koopstarters hiervan meeprofiteren. Hieruit is naar voren gekomen dat het best passende alternatief om de groep «starters» af te bakenen bestaat uit een leeftijdsgrens in combinatie met de voorwaarde «gebruik als hoofdverblijf». Ook kan een persoon maar één keer een beroep doen op de vrijstelling. Het kabinet realiseert zich dat er koopstarters zijn boven de 35 jaar die daardoor niet in aanmerking komen voor de vrijstelling en dat er doorstromers zijn die jonger zijn dan 35 jaar en toch gebruik kunnen maken van de startersvrijstelling. Bij het vaststellen van de hoogte van de leeftijdsgrens is rekening gehouden met de gemiddelde leeftijd waarop een eerste huis wordt gekocht. Uit een recent onderzoek van het Kadaster uit mei 2020 blijkt dat het merendeel van de starters behoort tot de categorie tussen de vijfentwintig en vijfendertig jaar. Met de door het kabinet gekozen leeftijdsgrenzen van meerderjarig en jonger dan vijfendertig jaar wordt aangesloten bij deze leeftijdsgrens voor de meest actieve koopstarters. Daarnaast is aangetoond dat bij de leeftijdsgroep jonger dan vijfendertig jaar de financiële buffer het laagst is van alle leeftijdsgroepen en dat deze over de jaren toeneemt.

De leden van de fractie van D66 vragen wat het percentage starters is van de afgelopen 5 jaar dat een leeftijd heeft van boven de 35 jaar. Uit data van het Kadaster vanaf 2015 blijkt dat het percentage koopstarters van 35 jaar en jonger jaarlijks toeneemt en boven de 35 jaar jaarlijks afneemt.

|

Koopjaar |

Koopstarters 35 jaar en jonger |

Koopstarters ouder dan 35 jaar |

|---|---|---|

|

2015 |

79,3% |

20,7% |

|

2016 |

80,3% |

19,6% |

|

2017 |

81,6% |

18,4% |

|

2018 |

82,5% |

17,5% |

|

2019 |

82,6% |

17,4% |

|

2020 |

84,6% |

15,4% |

Bron: Kadaster 8-10-2020

De leden van de fractie van de ChristenUnie vragen welke oorzaken het kabinet ziet voor het feit dat jonge huishoudens over lage liquide buffers beschikken. Jongere huishoudens, huishoudens met lagere inkomens, huurders, flexwerkers en huishoudens die een hoger aandeel van hun inkomen spenderen aan vaste en noodzakelijke lasten hebben vaker minder buffers. Dit zijn allemaal gecorreleerde factoren. Jongere huishoudens hebben over het algemeen minder inkomen, vaker een flexibele arbeidsrelatie, bevinden zich deels in het «spitsuur» van hun leven, waardoor ze ook hogere lasten hebben en hebben minder tijd gehad dan oudere huishoudens om te sparen. Aangezien buffers meestal worden opgebouwd vanuit het inkomen dat overblijft na consumptie, is ook hun buffer lager.

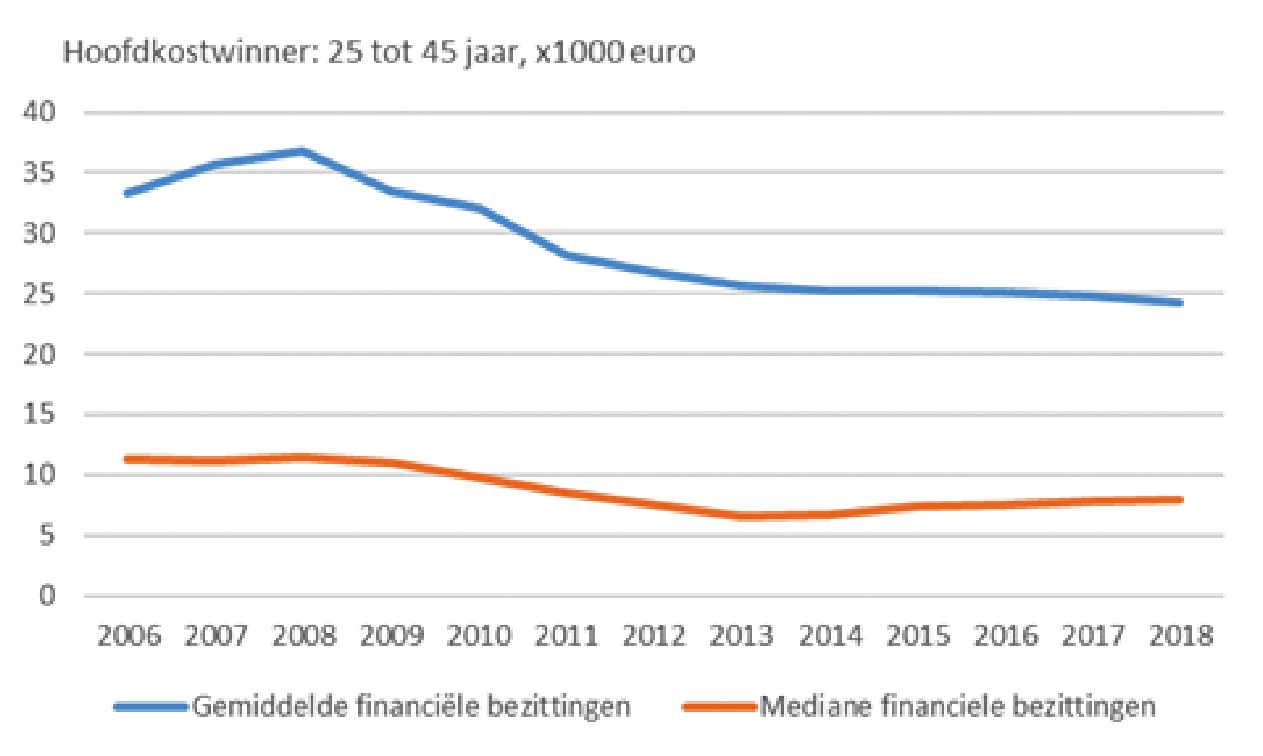

De leden van de fractie van de ChristenUnie vragen hoe de liquide buffer van jonge huishoudens zich de afgelopen jaren heeft ontwikkeld. Onderstaande grafiek toont de ontwikkeling van de financiële bezittingen (de som van bank- en spaartegoeden en effecten) van de groep 25–35 jarigen en de groep tot 25 jaar. In de jaren 2008–2013 namen liquide buffers in doorsnee af, met name doordat bank- en spaartegoeden zijn afgenomen (ook de waarde van het effectenbezit daalde, maar de impact hiervan is kleiner, en er zijn veel minder huishoudens met effecten). Sindsdien zijn de liquide vermogens weer wat gestegen.

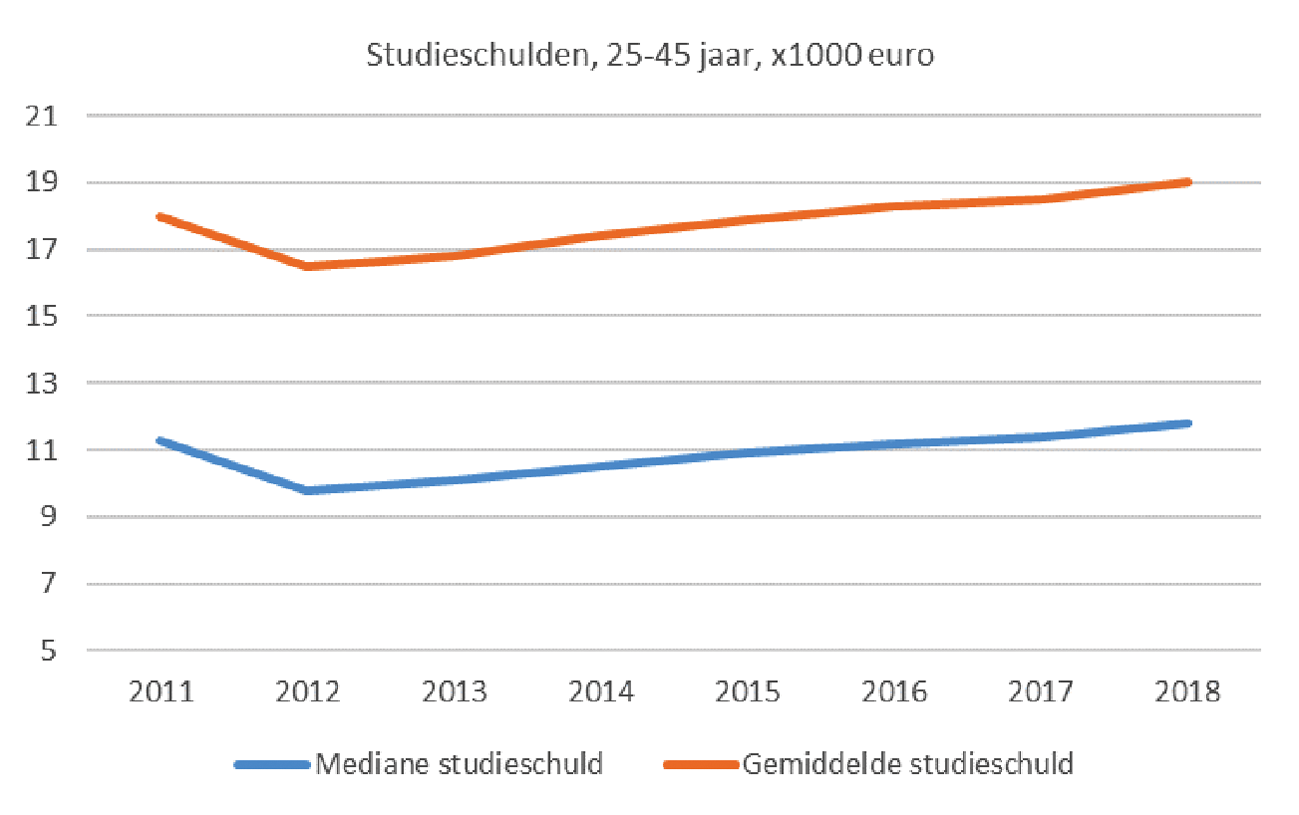

De leden van de fractie van de ChristenUnie vragen naar de rol van het leenstelsel in de ontwikkeling van de liquide buffers van huishoudens. De studieschulden van personen tot 25 jaar vertonen sinds 2016 een stijging (zie onderstaande figuur). Het bedrag aan uitstaande schulden wordt niet in mindering gebracht op de liquide buffers. Wat het effect van het leenstelsel op liquide buffers is, is lastig vast te stellen. Enerzijds verhogen de rentelasten en aflossingen de vaste lasten, waardoor huishoudens minder kunnen sparen. Anderzijds kan het geleende geld zijn aangewend om de liquide buffer op peil te houden of zelfs te verhogen.

De leden van de fractie van de PvdA vragen of het kabinet onderschrijft dat mensen ouder dan 35 jaar die in de vrije sector huren waarschijnlijk ook weinig mogelijkheden hebben gehad om te sparen om te overdrachtsbelasting te financieren. De positie van deze groep op de koopmarkt van woningen wordt versterkt ten opzichte van beleggers door de tariefdifferentiatie. Door het tekort aan woningen staat voor meerdere mensen de betaalbaarheid van wonen onder druk. Het kabinet zet daarom ten eerste sterk in op de bouw van extra woningen. Ook mensen boven de 35 jaar hebben mogelijk weinig spaarmogelijkheden gehad. Voor de toekomst draagt de vrijstelling van de overdrachtsbelasting eraan bij dat starters meer kansen op een koopwoning krijgen en daardoor minder snel nog ongewenst toegewezen zijn op de vrije huursector als ze boven de 35 zijn. Daarnaast zet het kabinet onder andere met de maatregelen die in mei zijn aangekondigd in op verantwoorde prijzen in de vrije huursector.

De leden van de fractie van de SP vragen hoeveel niet-starters onder deze regeling komen te vallen en hoeveel overdrachtsbelasting zij hiermee gaan ontlopen.

Het structurele budgettaire belang van € 221 miljoen gaat volgens het Kadaster om circa 50.000 kopers in de leeftijdsgroep van 18 tot 35 jaar die nog niet eerder een woning hebben bewoond. Op de korte termijn gaat het naar schatting om in totaal ruim 83.000 duizend kopers in deze leeftijdscategorie, die al wel een woning in bezit kunnen hebben. Uit het verschil tussen het structurele effect en het effect op de korte termijn blijkt hoeveel niet-starters onder deze regeling komen te vallen en hoeveel overdrachtsbelasting daarmee gemoeid is: naar schatting dus 33.000 niet-starters met een budgettair belang van ongeveer € 153 miljoen. Op de langere termijn zullen er geen niet-starters meer zijn die gebruik kunnen maken van de vrijstelling, omdat hierop door een persoon maar één keer beroep kan worden gedaan.

De leden van de fracties van de VVD, D66 en de SGP vragen naar de budgettaire gevolgen van het verhogen van de leeftijdsgrens van de startersvrijstelling naar 40 jaar. Het budgettaire belang van de startersvrijstelling tot 35 jaar is in 2021 € 388 miljoen en structureel € 221 miljoen. Bij een leeftijdsgrens van 40 jaar bedraagt het geraamde budgettaire belang € 538 miljoen in 2021 en structureel € 250 miljoen. Per saldo zou dit een aanvullende lastenverlichting zijn van € 150 miljoen in 2021 en structureel € 29 miljoen, waarvoor dekking moet worden gevonden.

De leden van de fractie van D66 vragen welke maximumprijs de startersvrijstelling zou moeten worden gezet om een leeftijdsgrens van 40 jaar budgettair neutraal in te kunnen voeren. Allereerst moet worden opgemerkt dat niet tegelijkertijd budgetneutraliteit kan worden bereikt in 2021 én structureel. Dit komt omdat het gebruik van de startersvrijstelling door niet-koopstarters relatief groter is bij een hogere leeftijd. Daarnaast zijn op dit moment ten aanzien van een leeftijdsgrens van 40 jaar alleen cijfers beschikbaar over transacties zonder grenswaarde en transacties bij een grenswaarde van € 310.000. Op basis van uitgebreidere gegevens bij een leeftijdsgrens van 35 jaar is de verwachting dat structureel een startersvrijstelling met een leeftijdsgrens van 40 jaar budgetneutraal is bij een maximumprijs tussen € 400.000 en € 450.000.

De leden van de fractie van de VVD vragen wat de gevolgen zijn als het kabinet had gekozen voor de leeftijdgrens tot 45 jaar. Het budgettaire belang in 2021 bedraagt dan niet € 388 miljoen in 2021 en structureel € 221 miljoen (huidige voorstel, tot 35 jaar), maar € 659 miljoen in 2021 en structureel € 266 miljoen.

De leden van de fractie van de VVD vragen naar een budgettaire sleutel van dit voorstel en vragen daarbij hoeveel het kost om de leeftijdsgrens met 1 jaar te verhogen of te verlagen. Deze sleutel is niet voorhanden. Aan het Kadaster is een dataverzoek gedaan om de startersvrijstelling te bekijken bij 35 jaar (voorstel) 40 jaar en 45 jaar.

De leden van de fracties van de VVD en de SGP vragen naar het verschil in leeftijdsgrens voor de startersvrijstelling en de eenmalig verhoogde vrijstellingen voor schenkingen die verband houden met de eigen woning in de Successiewet 1956. Deze leden vragen waarom er niet voor is gekozen om deze leeftijdsgrenzen op elkaar af te stemmen. Aanvullend vragen de leden van de fractie van de SGP of het feit dat de startersvrijstelling en de schenkbelastingvrijstelling in de Successiewet 1956 gedeeltelijk een andere doelgroep beogen, de enige reden is om de leeftijdgrenzen niet op elkaar af te stemmen. Hiervoor verwijs ik graag naar pagina 10 van de memorie van toelichting. De startersvrijstelling heeft een andere doelstelling dan de schenkbelastingvrijstelling. Waar de startersvrijstelling tot doel heeft de positie van starters op de woningmarkt te verstevigen ten opzichte van die van beleggers heeft de schenkbelastingvrijstelling ten behoeve van de vrijstelling ook tot doel een bijdrage te leveren aan de reductie van de eigenwoningschuld. Er is derhalve geen noodzaak de leeftijdsgrenzen van deze vrijstellingen gelijk te stellen. Gelet op de gemiddelde leeftijd van een koopstarter acht het kabinet een leeftijd van 35 jaar ook passender bij de voorgestelde vrijstelling van overdrachtsbelasting.

De leden van de fractie van D66 vragen wat het toetsingsmoment is voor de leeftijdseis. Is dat het moment dat een bod wordt uitgebracht, de koopakte wordt ondertekend of het moment van passeren van de notariële akte. Het toetsingsmoment voor de leeftijdseis is het moment van verkrijging van het onroerend goed, in verreweg de meeste gevallen het moment van passeren van de notariële akte.

De leden van de fractie van D66 vragen of de veronderstelling klopt dat een koper van onder de 35 die al eerder een huis heeft gekocht aanspraak kan maken op de vrijstelling. Dat klopt. Deze persoon moet dan wel voor de eerste keer de vrijstelling toepassen, en aan alle overige voorwaarden voldoen. Er wordt niet gekeken naar vroeger of huidig woningbezit, maar wel of de vrijstelling eerder is toegepast. Dit soort gevallen zullen vanwege de eenmalig toepassing over de tijd wel minder worden.

De leden van fractie van de SP vragen het kabinet voorts in hoeverre er volgens haar sprake is van een leeftijdgerelateerd probleem of een sociaaleconomisch probleem. Indien het tweede het geval is, vragen deze leden het kabinet te beargumenteren waarom dan voor een oplossing wordt gekozen in de leeftijdssfeer.

Door het tekort aan woningen staat voor meerdere mensen de betaalbaarheid van wonen onder druk. Het is daarmee niet alleen een leeftijdgerelateerd of sociaaleconomisch probleem al kunnen deze factoren wel een rol spelen. Het kabinet zet daarom ten eerste in op de bouw van extra woningen. Omdat dit tijd kost, resulteert dit niet op korte termijn al in meer betaalbare woningen. Daarom zet het kabinet ook maatregelen in op waar de problematiek het grootst is zoals met de vrijstelling van de overdrachtsbelasting voor starters en op meer betaalbare huurprijzen met de maatregelen die de Minister van Binnenlandse Zaken en Koninkrijksrelaties met de Kamerbrief van 15 mei 2020 heeft aangekondigd.

De leden van de fractie van de VVD vragen hoe de leeftijdsgrens van 35 jaar in de praktijk uitwerkt. Deze leden noemen als voorbeeld de situatie dat een koppel (1 boven de 35 en 1 onder de 35 jaar) de randen van de wetgeving opzoekt door bijvoorbeeld de persoon onder de 35 het huis te laten kopen. Ook de leden van de fractie van D66 vragen of onbedoelde gedragseffecten in het civiele recht kunnen worden gedempt. Als voorbeeld noemen deze leden de situatie dat het huis volledig op de naam van de jongere partner te kopen (en te leveren) waarbij de hypothecaire geldlening wel op twee namen komt te staan of in de eigendomsverhouding 1%–99% aan te kopen en vervolgens in de wettelijke gemeenschap van goederen te trouwen. Het kabinet acht het risico klein dat in de gevallen dat één partner de startersvrijstelling kan toepassen en de ander niet, eerstgenoemde partner het huis volledig op zijn naam zet. Het kabinet verwacht namelijk dat de banken in die gevallen bij het verlenen van een hypotheek verzoeken dat de partner, die de startersvrijstelling toepast, de woning alleen op zijn eigen inkomen kan financieren. Het is aannemelijk dat het merendeel van de huizenkopers wil dat voor de hoogte van de beschikbare hypotheek rekening wordt gehouden met het inkomen van beide partners. Dan kunnen zij immers een hoger bedrag lenen. Daarom zullen partners er doorgaans voor kiezen om de woning samen te kopen. Het staat koppels natuurlijk vrij om te bepalen in welke verhouding zij de eigendom willen verkrijgen; dat is nu ook al zo en dat blijft.

De leden van de fractie van het CDA vragen een nadere motivering van de juridische houdbaarheid van de leeftijdsgrens van 35 jaar en of deze stand zal houden voor de rechter. Een leeftijdsgrens is op zich niet iets nieuws in de wet- en regelgeving. Zo kent de schenkingsvrijstelling eigen woning in de Successiewet 1956 een leeftijdsgrens en ook in de huurtoeslagregeling zit een leeftijdsgrens. Een ongelijke behandeling van gelijke gevallen is toegestaan, mits er een objectieve en redelijke rechtvaardiging voor is. Op pagina 9 en 10 van de memorie van toelichting wordt toegelicht waarom het kabinet van mening is dat er een objectieve en redelijke rechtvaardiging is voor de leeftijdsgrenzen voor toepassing van de startersvrijstelling. Het kabinet verwacht dan ook niet dat de voorgestelde leeftijdsgrens op gespannen voet staat met artikel 26 IVBPR of artikel 14 EVRM.

De leden van de fractie van het CDA vragen naar aanleiding van een voorbeeld in de memorie van toelichting over een stel van 32 en 37 dat een woning koopt of schenkbelasting verschuldigd is als zij alle kosten daarvan samen – dus ieder voor de helft – betalen.14 Ja, in beginsel is dit een schenking tot de helft van het bedrag aan overdrachtsbelasting door de persoon van 32 jaar (in het voorbeeld € 1.500). De woning wordt door de aankoop gezamenlijk eigendom van beide partners, ieder voor de onverdeelde helft. Indien zij niet in gemeenschap van goederen zijn gehuwd, behoort de woning tot een eenvoudige gemeenschap. Bij de koop komen de aanschafkosten, zoals de overdrachtsbelasting, voor rekening van de koper. Deze kosten behoren niet tot de eenvoudige gemeenschap. Als één van de partners overdrachtsbelasting is verschuldigd, komt deze last voor zijn of haar rekening. Als de andere partner de helft van deze kosten (in het voorbeeld € 3.000) betaalt, is dat een schenking tot de helft van dat bedrag. Dit is niet anders als de partners een notarieel samenlevingscontract hebben, waarin is opgenomen dat de kosten van de huishouding worden verdeeld op basis van de draagplicht. De verschuldigde overdrachtsbelasting kwalificeert immers niet als kosten van de huishouding.

De leden van de fractie van het CDA vragen daarnaast naar de mogelijke gevolgen voor de schenkbelasting in de situatie dat:

a. Het stel in gemeenschap van goederen is gehuwd en het huis bij aankoop enkel op naam van één van de partners wordt gezet en ook wat de gevolgen zijn als zij die tenaamstelling een jaar later veranderen door het huis bij het Kadaster op beider namen te laten zetten.

b. Het stel is gehuwd in koude uitsluiting en het huis, dat geheel met vreemd vermogen wordt gefinancierd, bij de aankoop enkel op naam gezet wordt van de 32-jarige en zij een half jaar later huwelijkse voorwaarden opmaken voor een beperkte gemeenschap van woonhuis; en

c. Het stel op huwelijkse voorwaarden is gehuwd met een periodiek dan wel finaal verrekenbeding en het huis enkel op naam wordt gezet van de 32-jarige.

In situatie a en b is geen sprake is van een schenking, als ieder de helft van de aanschafkosten betaalt. In situatie c kan wel sprake zijn van een schenking. Dit ligt ik hieronder nader toe.

Als een echtpaar dat getrouwd is in de wettelijke gemeenschap van goederen een woning koopt, valt deze in de gemeenschap, tenzij die woning voor meer dan de helft wordt gefinancierd met privévermogen. De woning maakt deel uit van de huwelijksgoederengemeenschap. Op wiens naam de woning staat is van belang voor de privaatrechtelijke vraag welke echtgenoot het bestuur over de woning heeft (zie artikel 1:97 BW). Hoewel de woning gaat behoren tot de huwelijksgoederengemeenschap is de overdrachtsbelasting verschuldigd door degene(n) die de woning in eigendom verkrijgt. Afhankelijk van de leeftijd van de verkrijger kan dit betekenen dat de startersvrijstelling van toepassing is. Degene op wiens naam de woning komt te staan is dus de «formele» belastingplichtige. Omdat de woning gaat behoren tot de wettelijke gemeenschap van goederen, vormt de verschuldigde overdrachtsbelasting een last die ook tot de die gemeenschap behoort (artikel 1:94, zevende lid, BW). Hoewel de overdrachtsbelasting wordt geheven van één van de echtgenoten behoort deze last door beiden te worden gedragen, zodat er geen sprake is van een schenking als ieder de helft van de aanschafkosten betaalt. Als de echtgenoten een altijd werkend wederkerig periodiek en finaal verrekenbeding zijn overeengekomen om bij het einde van het huwelijk af te rekenen alsof tussen hen een wettelijke gemeenschap van goederen had bestaan (waartoe de woning gaat behoren), geldt hetzelfde. Als de echtgenoten buiten gemeenschap van goederen zijn gehuwd, is de verkrijgende echtgenoot niet alleen juridisch maar ook in economisch opzicht de enige partij van wie de woning is. De overdrachtsbelasting wordt dan geheven en gedragen door die echtgenoot. Als de echtgenoten later hun huwelijkse voorwaarden wijzigen en een beperkte gemeenschap van het woonhuis overeenkomen, kan dat een schenking zijn.15

De leden van de fractie van het CDA schetsen het volgende voorbeeld. Een man van 29 jaar koopt een woning en maakt gebruik van de startersvrijstelling. Een jaar later gaat hij samenwonen en trouwen in gemeenschap van goederen met een vrouw van 28 jaar. Nog een jaar later strandt het huwelijk, verkopen ze samen het huis en kopen ze allebei een nieuwe eigen woning. De leden vragen wie er dan nog recht heeft op de startersvrijstelling.

De man heeft de startersvrijstelling al een keer gebruikt en kan daarop bij de aankoop van zijn tweede woning derhalve niet nogmaals een beroep doen. De vrouw heeft de startersvrijstelling nog niet gebruikt, en kan daarop bij de aankoop van haar eigen woning dus wel een beroep doen.

De leden van de fractie van het CDA schetsen het volgende voorbeeld. Een vrouw van 28 jaar en een man van 29 jaar zijn getrouwd in gemeenschap van goederen. Omwille van de overdrachtsbelasting koopt de vrouw de woning, die zij samen gaan bewonen, alleen. Vier jaar later gaan ze groter wonen en koopt de man een woning. De leden vragen of de echtgenoten voor beide woningen dan recht hebben op de startersvrijstelling. Ook vragen deze leden of het kabinet dit een rechtvaardige uitkomst acht. Wordt de eerste woning alleen verkregen door de vrouw van 28 jaar, dan kan de vrouw aanspraak maken op de startersvrijstelling als zij aan alle voorwaarden voldoet. De man heeft dan nog geen aanspraak gemaakt op deze vrijstelling. Dit betekent dat hij nog aanspraak kan maken op de startersvrijstelling voor de aankoop van een woning, als hij aan alle voorwaarden voldoet. Het kabinet heeft er bewust voor gekozen om de startersvrijstelling per individu te laten gelden en niet per koppel. Het staat echtgenoten vrij om de verkrijging zo vorm te geven, waardoor elk van beide echtgenoten aanspraak maakt op de startersvrijstelling bij de aankoop van een andere woning, mits zij aan alle overige voorwaarden voldoen. Dat de andere echtgenoot hiervan mee kan profiteren, is inherent aan het feit dat het onwenselijk wordt geacht om een fiscale drempel op te werpen voor het aangaan of beëindigen van een huwelijk. De verkrijgingen van onroerende zaken door boedelmening of verdeling van een huwelijksgemeenschap zijn daarom niet belast met overdrachtsbelasting. Het kan daardoor voorkomen dat echtgenoten opeenvolgend een woning kunnen verkrijgen met gebruik van de startersvrijstelling. Naar verwachting zullen banken, ingeval slechts één van de echtgenoten de eigendom van de woning verkrijgt, verzoeken dat deze echtgenoot de gehele woning op zijn of haar eigen inkomen kan financieren. Aangezien de meeste partners hun woning op hun beide inkomens zullen willen financieren om een hoger bedrag te kunnen lenen, verwacht het kabinet dat dit voorbeeld zich in praktijk niet veelvuldig zal voordoen.

De NOB en de EPN zijn in hun commentaren op het Belastingplan 2021 nader ingegaan op het geval dat één van twee samenwonende partners voldoet aan de voorwaarden voor toepassing van de startersvrijstelling. Onder meer is ten aanzien van dit geval gevraagd te bevestigen dat:

a. hebben van een samenlevingscontract met een meerwaardeclausule of verrekenbeding als bedoeld in paragraaf 8 van het Besluit van 25 oktober 2015, niet in de weg staat aan het toepassen van de vrijstelling;

b. als deze partners gaan trouwen in gemeenschap van goederen de startersvrijstelling niet wordt teruggenomen, ook al is dat zeer kort na aankoop van de woning; en

c. als deze partners gaan trouwen op huwelijkse voorwaarden met daarin een verrekenbeding ten aanzien van de woning, de startersvrijstelling niet wordt teruggenomen, ook al wordt het huwelijk aangegaan kort na de aankoop van de woning.

De uitkomst van de onder a, b en c geschetste gevallen kan worden bevestigd. Als de jongere partner die de woning verkrijgt aan de voorwaarden voldoet, is de verkrijging vrijgesteld van overdrachtsbelasting. Een meerwaardeclausule of verrekenbeding in een samenlevingscontract kan een economische eigendomsverkrijging door de andere partner tot gevolg hebben. Het bedoelde besluit van 15 oktober 201516 bevat een goedkeuring op grond waarvan, onder bepaalde voorwaarden, heffing van overdrachtsbelasting achterwege blijft bij een dergelijke mogelijke verkrijging.

De leden van de fracties van de ChristenUnie, 50PLUS en de SGP vragen naar het effect van het wetsvoorstel voor kopers boven de 35 jaar. De leden van de fractie van de 50PLUS vragen of het kabinet erkent dat koopstarters van boven de 35 jaar juist worden benadeeld, omdat zij wél koopstarter zijn maar geen vrijstelling ontvangen. Ook de leden van de fractie van de SGP vragen of het kabinet erkent dat er voor doorstromers van boven de 35 geen sprake is van een extra stimulans.

Kopers boven de 35 jaar blijven het huidige tarief van 2% betalen als zij de woning zelf gaan bewonen. Koopstarters van boven de 35 jaar gaan ten opzichte van de huidige situatie er financieel niet op achteruit. Wel zal deze groep doorstromers een voordeel ondervinden van de verhoging van het tarief voor de groep die de woning niet als hoofdverblijf gaat gebruiken. Deze groep gaat immers vanaf 1 januari 2021 8% betalen. Hierdoor zal ook de concurrentiepositie van deze oudere koopstarters ten opzichte van beleggers verbeteren.

De leden van de fractie van 50plus vragen het kabinet om het woord «startersregeling» niet meer te gebruiken.

Het klopt dat niet alle koopstarters onder de regeling vallen. Dit betekent niet dat men daarom niet van een «startersregeling» zou kunnen spreken. Uit onderzoek is namelijk gebleken dat het overgrote deel van de doelgroep – degenen die voor het eerst een huis kopen – jonger is dan 35 jaar.

Eenmalige vrijstelling

De leden van de fractie van het CDA vragen of de notaris de startersvrijstelling altijd moet weigeren indien dezelfde koper voor de tweede keer bij dezelfde notaris een startersverklaring afgeeft.

De notaris mag in beginsel vertrouwen op de verklaring van de koper. Als er echter duidelijke indicatoren zijn dat de door een koper afgegeven verklaring weleens vals zou kunnen zijn, zoals in het geval dat de koper bij de notaris al eerder een beroep heeft gedaan op de startersvrijstelling en dat nu voor de tweede keer doet, wordt de notaris geacht door te vragen. Als de koper aannemelijk kan maken dat ter zake van de eerdere verkrijging de startersvrijstelling uiteindelijk niet is toegepast, hoeft de notaris de toepassing van de startersrijstelling niet te weigeren.

De leden van de fractie van de VVD vragen wat precies wordt bedoeld met «na verkrijging anders dan tijdelijk als hoofdverblijf gaat gebruiken» in relatie tot de vrijstelling of het tarief van 2%. Het begrip «hoofdverblijf» is synoniem met het begrip «centrale levensplaats». Het gaat daarbij om het antwoord op de vraag waar zich het middelpunt van de persoonlijke en economische belangen van een persoon zich bevindt. Hierbij kan onder andere worden gedacht aan de school of opvang waar de kinderen naartoe gaan en speelmaatjes hebben, waar de sportclub is, waar de persoon lid is van zijn geloofsgemeenschap of sportvereniging. De bewijslast om aannemelijk te maken dat het middelpunt van de persoonlijke en economische belangen van de koper van een woning zich na de verkrijging van de woning op het adres van de verkregen woning bevindt, ligt bij de koper. Een persoon kan slechts één woning als hoofdverblijf hebben. Dit betekent doorgaans dat pied-à-terre’s of een huis voor uitwonende kinderen dat op naam van de ouders staat niet als hoofdverblijf zullen worden aangemerkt. Hetzelfde geldt in verreweg de meeste gevallen ook voor recreatiewoningen. Dit is slechts anders als de recreatiewoning daadwerkelijk anders dan tijdelijk als hoofdverblijf wordt gebruik door de verkrijger. Is de woning niet de centrale levensplaats, dan geldt vanaf 2021 het tarief van 8%.

Netwerk Notarissen en de NOB vragen welk tarief van toepassing is ingeval één van de echtgenoten de echtelijke woning verlaat, een andere woning tijdelijk aankoopt en daar alleen in gaat wonen. Netwerk Notarissen vragen specifiek of bij verkrijging van een recreatiewoning in gemeenten waarin inschrijving in het Basisregistratie Personen niet mogelijk is, omdat permanente bewoning in recreatiewoningen niet is toegestaan, geen beroep kan worden gedaan op de startersvrijstelling en het tarief van de overdrachtsbelasting 8% bedraagt. Zij noemen hierbij het voorbeeld dat in het kader van een echtscheiding door een van de ex-partners een recreatiewoning wordt gekocht, zodat daarin gewoond kan worden totdat de hele scheiding is afgewikkeld (wat vaak één tot twee jaar duurt). Doorgaans zal aan het hoofdverblijfcriterium niet worden voldaan ingeval de echtgenoot in een recreatiewoning gaat wonen, waarvoor permanente bewoning niet is toegestaan en inschrijving in het BRP niet mogelijk is, zodat de koper niet in aanmerking komt voor de vrijstelling of het verlaagde tarief. De woning moet het middelpunt van de persoonlijke en economische belangen van de koper zijn. Daarnaast moet de beoogde bewoning een bepaalde duurzaamheid bevatten. Hierop ziet de bewoording «anders dan tijdelijk». Het is afhankelijk van de feiten en omstandigheden of een recreatiewoning in aanmerking komt voor het verlaagde tarief of de vrijstelling. Hiervoor zal de koper aannemelijk moeten maken dat zijn persoonlijke en economische belangen zich op het adres van de verkregen (recreatie)woning bevinden en ook dat er sprake is van een mate van duurzaamheid. De beoordeling hiervan is in de eerste plaats aan de inspecteur en uiteindelijk aan de rechter.

De leden van fractie van de VVD vragen of iedere verkrijging wordt getoetst op het daadwerkelijk anders dan tijdelijk als hoofdverblijf gebruiken van de woning, en zo nee, op welke manier dit wel plaatsvindt. Voor een adequate en een efficiënte handhaving zal de Belastingdienst, na realisatie van de geautomatiseerde ondersteuning, een risicomodel ontwikkelen dat mede gebruik maakt van de gegevens in het aangiftebericht. Zolang de geautomatiseerde ondersteuning niet is gerealiseerd, zal de controle steekproefsgewijs plaatsvinden.

De leden van de fractie van de VVD vragen of het kabinet een uitputtende lijst van omstandigheden kan geven die voor de koper onvoorzienbaar zijn op het moment dat de hoofdverblijfverklaring wordt afgegeven. Het kabinet heeft er bewust voor gekozen om geen uitputtende opsomming van onvoorziene omstandigheden te geven, omdat zij op voorhand geen omstandigheden wil uitsluiten. Zonder een uitputtende lijst kan juist de menselijke maat bij deze maatregel goed worden gewaarborgd. Bij onvoorziene gebeurtenissen na de verkrijging kan worden gedacht aan: het overlijden van een verkrijger, echtscheiding van de verkrijgers, baanverlies, het aanvaarden van een baan in een andere regio of emigratie. Deze opsomming is niet limitatief. Wel geldt dat de onvoorziene gebeurtenis er redelijkerwijs toe moet leiden dat een verkrijger niet de woning anders dan tijdelijk als hoofdverblijf kon gaan gebruiken.

De leden van de fracties van de VVD en 50PLUS hebben diverse vragen over de termijn dat een persoon in de woning moet gaan wonen om aan het hoofdverblijfcriterium te voldoen. De leden van de VVD vragen bovendien hoe lang een starter in de woning moet blijven wonen om aanspraak te maken op de vrijstelling of 2% overdrachtsbelasting, of het klopt dat een starter die te snel verhuist met terugwerkende kracht alsnog 2% overdrachtsbelasting moet betalen en hoe hij of zij dit weet, waarom deze termijn niet in de wet is gedefinieerd en hoe starters geïnformeerd worden over de termijnen die aan de startersvrijstelling verbonden zijn. Ook vragen deze leden of de vrijstelling vervalt als een starter een jaar na aankoop van de woning voor zijn werk twee jaar naar het buitenland gedetacheerd wordt en zijn woning voor die periode verhuurt, of dat de starter in die casus als belegger wordt aangemerkt en met terugwerkende kracht 8% overdrachtsbelasting moet betalen. De leden van de fractie van de VVD vragen ook hoe een starter, die te snel verhuist, weet dat hij/zij nog overdrachtsbelasting verschuldigd is. De leden van de fractie van 50PLUS vragen of het klopt dat uit de controlepraktijk op de hoofdverblijfverklaring automatisch volgt dat de koper de woning slechts tot 12 maanden na het tekenen van de koopovereenkomst als hoofdverblijf hoeft te gebruiken om niet als belegger te worden aangemerkt. Er geldt geen strikte minimumtijd dat de woning anders dan tijdelijk als hoofdverblijf moet worden gebruikt na de verkrijging van de woning. Of de koper de woning daadwerkelijk als hoofdverblijf is gaan gebruiken, zal worden beoordeeld naar de feiten en omstandigheden. De beoordeling of in specifieke gevallen aan het hoofdverblijfcriterium is voldaan is aan de inspecteur. In de memorie van toelichting is als voorbeeld opgenomen dat bij natuurlijke personen, die na de overdracht de woning minimaal een half jaar daadwerkelijk als hoofdverblijf hebben gebruikt, geen naheffing van overdrachtsbelasting volgt. Daarnaast kunnen zich na de overdracht onvoorziene gebeurtenissen voordoen die er redelijkerwijs toe leiden dat een verkrijger de woning niet anders dan tijdelijk als hoofdverblijf is of kon gaan gebruiken. Hiermee zal rekening worden gehouden bij de beoordeling. Dit neemt niet weg dat in bepaalde situaties niet aan het hoofdverblijfcriterium wordt voldaan, ondanks dat een verkrijger het een half jaar als hoofdverblijf heeft gebruikt. Hierbij kan bijvoorbeeld gedacht worden aan een situatie waarbij de woning na 6 maanden en 1 dag wordt verhuurd en de huurovereenkomst door de belegger aansluitend op de verkrijging reeds is gesloten. Ook kan gedacht worden aan andere vormen van oneigenlijk gebruik, zoals situaties waarin een persoon zich gedurende die periode wel inschrijft op het adres van de verkregen woning maar niet de intentie heeft om er te gaan wonen of een belegger die gedurende een half jaar in een woning gaat wonen enkel om gebruik te kunnen maken van het verlaagde tarief (of zelfs eenmalig van de startersvrijstelling) en dit mogelijk ook herhaalt bij andere woningen. Daartegenover staat dat een gebruik als hoofdverblijf korter dan 6 maanden in principe leidt tot een naheffing. Als niet aan de voorwaarden voor toepassing van het tarief van 2% of de startersvrijstelling wordt voldaan, is immers het algemene overdrachtsbelastingtarief van 8% van toepassing. Een verkrijger die weet dat hij niet aan de voorwaarden voldoet, kan de inspecteur zelf verzoeken om een naheffingsaanslag op te leggen. Daarnaast kan de inspecteur informatie krijgen waaruit blijkt dat niet aan de voorwaarden is voldaan. Hij zal de belastingplichtige daar eerst over informeren middels een vooraankondiging. De belastingplichtige kan dan nog een toelichting geven. Daarna zal de inspecteur met inachtneming van alle informatie al dan niet een naheffingsaanslag opleggen. Dit is mogelijk binnen de gebruikelijke termijnen. Vanzelfsprekend staan voor de verkrijger rechtsmiddelen open tegen een naheffingsaanslag en een eventuele boete. Een verkrijger die vermoedt dat hij mogelijk niet aan de voorwaarden voldoet en duidelijkheid wenst te verkrijgen kan om vooroverleg met de inspecteur verzoeken. Informatie over tarieven, vrijstellingen en de toepasselijke voorwaarden, waaronder het hoofdverblijfcriterium, zal op de website van de Belastingdienst worden geplaatst. Als een starter of andere verkrijger dan nog vragen heeft, bijvoorbeeld over het afgeven van de hoofdverblijfverklaring, kan deze bij de Belastingdienst om vooroverleg verzoeken.

De leden van de fractie van de VVD vragen wat het hoofdverblijfcriterium betekent voor woningen die na aankoop eerst nog grondig verbouwd moeten worden alvorens de koper het huis als hoofdverblijf kan betrekken en noemen hierbij het voorbeeld van een gezin dat tijdelijk tussen twee woningen in zit. Aanvullend vragen de leden of de intentie voldoende is of dat het kabinet hecht aan een specifieke termijn waarbinnen de woning als hoofdverblijf fungeert.

Het voordeel van een hoofdverblijfcriterium ten opzichte van een toetsing op woningbezit is dat natuurlijke personen die tijdelijk tussen twee woningen in zitten niet onbedoeld tegen het hogere tarief aanlopen. Uit data van het Kadaster blijkt dat in minimaal 96% van de gevallen kopers binnen 12 maanden in de woning gaan wonen. Mocht het zijn dat een verbouwing langere tijd in beslag neemt, dan kan het zijn dat de inspecteur contact opneemt, omdat uit de objectieve gegevens niet blijkt dat de verkrijger de woning daadwerkelijk anders dan tijdelijk als hoofdverblijf is gaan gebruiken. In dat geval kan een verkrijger met een nog in gang zijnde verbouwing aannemelijk maken dat de woning toch is gekocht om anders dan tijdelijk te gaan gebruiken als hoofdverblijf. Wel zal de verkrijger de woning na voltooiing van de verbouwing daadwerkelijk anders dan tijdelijk als hoofdverblijf moeten gaan gebruiken.

De NOB vraagt in relatie tot het hoofdverblijfcriterium te bevestigen dat als 90% van de woning bestemd is voor bewoning, de startersvrijstelling op de gehele verkrijging van toepassing kan zijn. Voor het overige deel kan het verlaagd tarief van 2% worden toegepast, als de woning qua oppervlakte voor ten minste 90% voor bewoning is bestemd en aan het hoofdverblijfcriterium wordt voldaan. Bij onroerende zaken die naar hun aard gedeeltelijk zijn bestemd voor bewoning en gedeeltelijk voor andere doeleinden dan bewoning (bijvoorbeeld bedrijfsdoeleinden) kan de startersvrijstelling enkel worden toegepast ter zake van het deel van de woning dat voor bewoning is bestemd én dat anders dan tijdelijk als hoofdverblijf wordt gebruikt. Is geen sprake van splitsbare delen maar wordt een woning die voor ten minste 90% voor bewoning is bestemd volledig verkregen door een verkrijger die voldoet aan de voorwaarden voor toepassing van de startersvrijstelling, dan kan ter zake van de gehele onroerende zaak de startersvrijstelling worden toegepast.

De EPN vraagt in hoeverre de startersvrijstelling en het verlaagd tarief van toepassing kunnen zijn op een verkrijging van een woning door een persoon die zelf duurzaam in deze woning gaat wonen maar deze tegelijkertijd voor meer dan de helft verhuurt aan anderen. Als slechts een deel van de verkregen woning anders dan tijdelijk als hoofdverblijf zal worden gebruikt en een deel van de woning verhuurd zal worden, dan geldt de startersvrijstelling niet voor het deel dat voor verhuur bestemd is. Hetzelfde geldt voor de toepassing van het lage tarief. Voor het deel van de woning dat voor de verhuur is bestemd kunnen de genoemde faciliteiten niet worden toegepast. Derhalve dient een splitsing te worden gemaakt tussen deze twee delen op basis van het oppervlaktegebruik. Als de onroerende zaak qua oppervlakte voor 90% bestemd is voor bewoning en anders dan tijdelijk als hoofdverblijf wordt gebruikt, kan voor de verkrijging van de gehele onroerende zaak het verlaagde tarief worden toegepast.

De leden van de fractie van het CDA vragen in welke gevallen woningbouwcorporaties overdrachtsbelasting zijn verschuldigd. Is dat alleen wanneer woningen onderling tussen corporaties worden overgedragen of bijvoorbeeld ook wanneer woningbouwcorporaties grond aankopen voor de bouw van nieuwe woningen. Verder vragen deze leden in welke situaties woningbouwcorporaties nog meer overdrachtsbelasting zijn verschuldigd.

Als een woningcorporatie van een ondernemer grond koopt die bestemd is om te worden bebouwd (bouwterrein) dan is in de regel geen overdrachtsbelasting verschuldigd, maar btw. Ook wanneer een woningcorporatie een woning van een ondernemer (een andere corporatie daaronder begrepen) koopt vóór of binnen twee jaar nadat de woning in gebruik is genomen zal btw verschuldigd zijn. Voor verkrijgingen van «oud» onroerend goed zullen woningcorporaties, net als andere verkrijgers, in de regel overdrachtsbelasting verschuldigd zijn. De overdrachtsbelasting kent met het oog op een gelijk speelveld met andere marktpartijen geen algehele vrijstelling voor overdrachten tussen woningcorporaties. In specifieke gevallen, waarin een ANBI in het kader van een taakoverdracht onroerende zaken overdraagt aan een andere ANBI, bestaat een vrijstelling van overdrachtsbelasting. De meeste woningcorporaties hebben een ANBI-status en kunnen mogelijk hiervoor in aanmerking komen. Daarvoor moet wel aan een aantal in de regelgeving vastgelegde strikte voorwaarden worden voldaan. Indien dit niet mogelijk is, dan zal de Minister van BZK andere alternatieven onderzoeken.