Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35420 nr. 412 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 35420 nr. 412 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 11 oktober 2021

Op 30 augustus jl. informeerde het kabinet u over het steun- en herstelpakket vanaf het vierde kwartaal van 2021.1 Daarin heeft het kabinet bevestigd dat er per 1 oktober 2021 een einde komt aan het generieke deel van het steunpakket. Dat geldt ook voor het bijzonder uitstel van betaling van belastingen in verband met de coronacrisis2.

In deze brief beschrijf ik allereerst hoe het kabinet omgaat met bedrijven die belastingschulden hebben opgebouwd vanwege de coronacrisis (paragraaf 2). Vervolgens sta ik stil bij ondernemers die een problematische schuldpositie hebben opgebouwd (paragraaf 3). Het kabinet kondigt daarbij een tijdelijke stap aan van de Belastingdienst en Douane om sanerings- en herstructureringstrajecten meer kans van slagen te geven. Ook heeft het kabinet een aanvullende maatregel getroffen om in uitzonderingsgevallen aanvullend uitstel van betaling te verlenen na 1 oktober 2021 (paragraaf 4). Tot slot beschrijf ik de tegemoetkoming voor bedrijven die geen verlenging van het uitstel van betaling hebben aangevraagd (paragraaf 5). Met deze brief geeft het kabinet invulling aan de motie van het lid Aartsen c.s.3 waarin het kabinet wordt verzocht uiteen te zetten hoe om te gaan met ondernemers met probleemschulden.

Vanaf de start van de crisis heeft het kabinet zich ingezet om ondernemers te ondersteunen tijdens de coronacrisis. Omvangrijke steun- en herstelpakketten zijn in een bijzonder korte tijd op poten gezet, waaronder de Tijdelijke Noodmaatregel Overbrugging voor Werkgelegenheid (NOW), de Tegemoetkoming in de Vaste Lasten (TVL) en de Tijdelijke overbruggingsregeling zelfstandig ondernemers (Tozo). Daarnaast is veelvuldig gebruik gemaakt van de mogelijkheid om belastingbetalingen uit te stellen.

Nu de economie langzaam weer op gang komt, betekent dit een natuurlijk einde aan het generieke steunpakket. De uitgestelde belastingbetalingen hebben echter geleid tot een opbouw van schulden op de balansen van ondernemers. Een groep van 376.000 ondernemers stelde een totaalbedrag van € 41,9 miljard aan belasting uit. Hiervan is een groot deel inmiddels afgelost (€ 17 miljard) of verminderd als bijvoorbeeld de belastingaanslag te hoog was vastgesteld (€ 5,4 miljard). Per saldo staat per 29 september 2021 € 19,7 miljard aan belastingschulden open bij 274.000 ondernemers. Hiervan is het grootste deel uitgestelde loonheffing inclusief premies werknemersverzekeringen (€ 10,4 miljard) gevolgd door omzetbelasting (€ 5,8 miljard), inkomensheffing (€ 1,9 miljard) en vennootschapsbelasting (€ 1,4 miljard). Voor een opsplitsing van sectoren en een uitgebreidere analyse van de schulden verwijs ik naar bijlage 1.

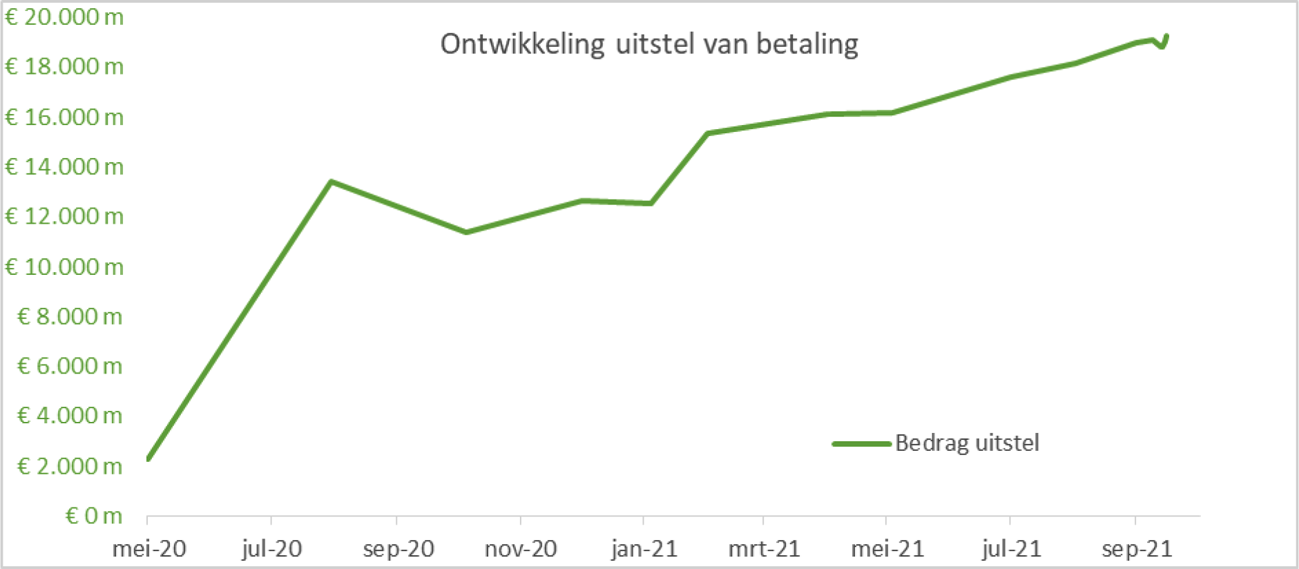

Het verloop van de uitgestelde belastingbetalingen is dit jaar anders dan vorig jaar. Opvallend is dat er dit jaar minder wordt afgelost. Zoals te zien is in figuur 1 hieronder, daalde de totale schuld tussen augustus en november vorig jaar, voordat het bedrag weer opliep. Van de openstaande schuld (€ 19,7 miljard) zijn grote ondernemingen voor 42%, het middenbedrijf voor 40% en het kleinbedrijf voor 18% van het totaal verantwoordelijk. Met name grote ondernemingen losten verhoudingsgewijs vorig jaar meer af. Een mogelijke verklaring hiervoor is dat het benutte uitstel vorig jaar niet nodig bleek omdat corona minder hard insloeg dan verwacht en daardoor versneld werd afgelost. Dat sentiment was tijdens of na de tweede en derde golf niet of minder aanwezig, zo lijken de cijfers te suggereren.

Figuur 1: ontwikkeling van het bijzonder uitstel van betaling van belastingen

Per 1 oktober 2021 zijn ondernemers weer verplicht om tijdig hun nieuw opkomende belastingverplichtingen te voldoen. Het kabinet ondersteunt ondernemers om aflossingen van de belastingschuld zo soepel mogelijk te laten verlopen. De datum waarop ondernemers uiterlijk beginnen met het aflossen van de opgebouwde belastingschuld is vastgesteld op 1 oktober 2022. Zo hebben ondernemers een adempauze van een jaar voordat de aflossingsverplichting begint. De aflossingstermijn is verlengd naar vijf jaar, wat betekent dat de opgebouwde belastingschuld pas uiterlijk op 1 oktober 2027 volledig moet zijn afgelost. Door de verplichte aflossing over een langere periode te spreiden, hebben ondernemers meer financiële ruimte. De invorderingsrente, die tot en met het einde van het huidige kalenderjaar 0,01% bedraagt, wordt geleidelijk teruggebracht naar het oorspronkelijke niveau dat gold voorafgaande aan de coronacrisis. Het percentage van 0,01% dat tot en met het einde van 2021 geldt, wordt per 1 januari 2022 vastgesteld op 1%. Op 1 juli 2022 wordt de rente verhoogd naar 2%. Hierna wordt de rente op 1 januari 2023 vastgesteld op 3% en vervolgens wordt pas vanaf 1 januari 2024 weer het gebruikelijke tarief van 4% gehanteerd.

De Nederlandse economie heeft tijdens de coronacrisis grote veerkracht getoond en de vooruitzichten zijn gunstig. De verwachting is dat de Nederlandse economie snel herstelt en eind 2021 terug is op het niveau van voor de coronacrisis. De verwachting is daarom dat het overgrote deel van de ondernemers hun opgebouwde schulden binnen een periode van vijf jaar geheel kunnen aflossen.

Zoals in de Miljoenennota al is vermeld, raamt het kabinet dat een bedrag van € 1,5 miljard euro van de openstaande belastingschuld niet zal worden afgelost.4 Dit bedrag is overigens met veel onzekerheid omgeven. Het voorkomen van alle faillissementen in deze fase van de coronacrisis is geen doelstelling voor het kabinet. Ook onder normale economische omstandigheden kampen bedrijven immers met ondernemersrisico’s en omzetfluctuaties. Voorkomen van faillissementen in alle gevallen hindert een gezonde dynamiek in de economie, waarbij baancreatie en nieuwe bedrijvigheid een belangrijke pilaar zijn voor het toekomstig verdienvermogen. Dat neemt niet weg dat sommige in de kern gezonde ondernemingen ondanks de ruime aflossingsregeling in betalingsproblemen kunnen komen. Het kabinet wil deze ondernemers ondersteunen waar dat nodig en mogelijk is.

Het kabinet kiest er nadrukkelijk niet voor om schulden generiek kwijt te schelden. Kwijtschelding kent een mate van willekeur die onrechtvaardig is. Het versoepelde uitstelbeleid stond voor alle bedrijven open, ongeacht of zij direct geraakt werden door de coronamaatregelen (zoals tijdelijke sluiting). Sommige ondernemers hebben deels hun eigen reserves aangesproken of zijn een lening aangegaan om de belastingen te kunnen betalen. Een generieke gehele of gedeeltelijke kwijtschelding van de openstaande belastingschulden zou daarom onrechtvaardig zijn tegenover al deze ondernemers die hun belastingschuld wel hebben voldaan. Bovendien verstoort een generieke kwijtschelding de concurrentieverhoudingen tussen ondernemers. Dit is onwenselijk en brengt het risico van ongeoorloofde staatssteun met zich mee. Tot slot is een eenzijdige, generieke kwijtschelding slechts beperkt effectief voor de totale schuldproblematiek van bedrijven. Als andere schuldeisers niet tegelijk hun schulden zouden kwijtschelden, dan zou kwijtschelding betekenen dat belastinggeld deels zou verschuiven naar private schuldeisers en niet naar de getroffen ondernemer zelf.

Het kabinet ziet twee argumenten om terughoudend te zijn met aanvullend beleid op dit moment. Ten eerste is onzeker of versoepelingen in het beleid noodzakelijk zijn. In de praktijk doen zich nog geen onoverkomelijke problemen voor en in de rondetafelgesprekken die in de zomer zijn gevoerd bleken de meningen over de noodzaak van aanvullend beleid verdeeld.5 In veel gevallen zal het bestaande vangnet voor problematische schulden – met regelingen als de wettelijke schuldsanering natuurlijke personen (WSNP) en de Wet homologatie onderhands akkoord (WHOA) – volstaan, is de verwachting. Ook belangrijke schuldeisers met wie dit jaar frequent gesproken is, voorzien o.b.v. de huidige situatie geen onoverkoombare knelpunten. Ten tweede kunnen beleidsaanpassingen voor een specifieke groep ondernemers tot concurrentieverstoring leiden.

Desondanks wil het kabinet voorkomen dat in de kern gezonde bedrijven toch tussen wal en schip raken als zij vanaf 1 oktober 2022, door een uitgestelde belastingschuld, bovenop hun vaste lasten een extra maandelijkse aflossingslast krijgen die zij niet kunnen voldoen. Met vertegenwoordigers van enkele belangrijke schuldeisers is daarom afgesproken om de komende tijd gezamenlijk de economische ontwikkelingen in het algemeen en de ontwikkelingen ten aanzien van de groep ondernemers met uitstel van betaling voor belastingschulden in het bijzonder te monitoren. Hiertoe wordt een schuldeisersoverleg ingesteld. Eventuele knelpunten in de praktijk worden dan snel zichtbaar, zodat partijen bij het overleg aanbevelingen kunnen doen voor wenselijke en mogelijke acties. De deelnemers aan het overleg zullen daarnaast verkennen of en hoe de samenwerking tussen Belastingdienst en private schuldeisers kan worden versterkt teneinde zo efficiënt en effectief mogelijk herstructurering en schuldhulpverlening te bieden. Te denken valt daarbij bijvoorbeeld aan expertisedeling, korte communicatielijnen en eenduidige communicatie richting getroffen ondernemers.

Sanering van schulden kan in uiterste nood een oplossing zijn voor in de kern gezonde bedrijven om een faillissement af te wenden. In een saneringsakkoord spreekt de ondernemer met zijn schuldeisers af dat een deel van de schulden van de onderneming wordt kwijtgescholden. Daarbij moeten alle schuldeisers -waaronder ook vaak de banken- dus een beoordeling maken van de levensvatbaarheid van het bedrijf. Het kabinet zal de Belastingdienst de ruimte geven om hier als schuldeiser genoegen te nemen met een lagere opbrengst. Het kabinet wil in de kern gezonde bedrijven met een problematische schuldenlast extra ondersteunen door in specifieke situaties voor een afgebakende periode saneringsakkoorden kansrijker te maken. Onder huidig beleid stemt de Belastingdienst als schuldeiser pas in met een saneringsakkoord als het te ontvangen deel van de belastingschuld ten minste het dubbele percentage bedraagt van hetgeen aan concurrente schuldeisers op hun vorderingen wordt uitgekeerd. Dit heeft te maken met de preferente positie van de Belastingdienst.

Als gevolg van de inzet van het kabinet zullen de Belastingdienst en Douane zich tijdelijk soepeler opstellen bij een minnelijk saneringsakkoord6 en genoegen nemen met hetzelfde uitkeringspercentage als aan concurrente schuldeisers toekomt. Een saneringsakkoord komt in principe pas tot stand als alle schuldeisers bereid zijn een offer te brengen door een deel van hun vordering kwijt te schelden. Deelname aan een saneringsakkoord wordt naar verwachting aantrekkelijker voor private schuldeisers door deze maatregel van het kabinet. Het kabinet verwacht dat saneringsakkoorden voor bedrijven die hiervoor in aanmerking komen een grotere kans van slagen krijgen en dus sneller gerealiseerd kunnen worden. Dat vergroot de overlevingskansen van in de kern gezonde bedrijven. Deze maatregel ondersteunt ondernemingen om met al hun schuldeisers tot een totaaloplossing voor hun schuldpositie te komen.

De Belastingdienst en Douane passen dit versoepelde beleid toe in de periode van 1 augustus 2022 tot en met 30 september 2023. Als er geen saneringsakkoord tot stand komt en de onderneming alsnog failliet gaat of in een dwanginvorderingstraject terecht komt, dan heeft en houdt de Belastingdienst een preferente positie. Het kabinet schat de budgettaire derving van deze maatregel voor de belastingontvangsten op ongeveer 75 miljoen euro.

In de brief van 30 augustus jl. heeft het kabinet gemeld dat het steun- en herstelpakket per 1 oktober 2021 eindigt. Dat geldt ook voor het versoepelde uitstel van betaling van belastingen. Zoals eerder gesteld, betekent dit dat ondernemers per 1 oktober 2021 weer verplicht zijn om hun nieuw opgekomen betalingsverplichtingen tijdig te voldoen.

Het kabinet verwacht dat dit voor het overgrote deel van de betreffende ondernemers haalbaar is. Tegelijk zijn er mogelijk in de kern gezonde bedrijven die corona-uitstel hebben gekregen en die vanaf 1 oktober 2021 niet onmiddellijk aan hun nieuw opgekomen betalingsverplichtingen kunnen voldoen. Deze ondernemers zullen bij de Belastingdienst en Douane een verzoek doen om uitstel van betaling voor deze nieuwe schuld. In het reguliere uitstelbeleid geldt de voorwaarde dat voor uitstel van betaling de lopende verplichtingen bijgehouden moeten worden. Zonder nadere tegemoetkoming wordt een dergelijk verzoek om uitstel daarom afgewezen; deze ondernemers kunnen immers niet aan hun nieuw opkomende verplichtingen voldoen. Dat zou betekenen dat ze onmiddellijk met invorderingsmaatregelen te maken kunnen krijgen, met het risico dat ze daardoor alsnog hun onderneming niet kunnen voortzetten. Om deze groep ondernemers te ondersteunen, heeft het kabinet dan ook een tijdelijke versoepeling van het reguliere uitstelbeleid getroffen van 1 oktober 2021 tot en met 31 januari 2022.7

De tegemoetkoming geldt alleen voor ondernemers die al corona-uitstel hebben gekregen vóór 1 oktober 2021. De regeling is daarnaast beperkt tot de belastingmiddelen die onder het corona-uitstel vallen. Het voorstel biedt ondernemers alleen in uitzonderingsgevallen (en onder strikte voorwaarden) de mogelijkheid om voor beperkte tijd aanvullend uitstel te genieten. Ondernemers kunnen tot en met 31 januari 2022 een verzoek om uitstel van betaling doen.

Voor deze tegemoetkoming gelden de volgende voorwaarden 8

• Er is sprake van werkelijk bestaande betalingsproblemen.

• De betalingsproblemen zijn van tijdelijke aard.

• De betalingsproblemen zijn voor een bepaald tijdstip opgelost.

• Het gaat om een levensvatbare onderneming.

• Een derdenverklaring waarin bovenstaande is vastgelegd alsmede een beoordeling van de aard van de betalingsproblemen. Om te voorkomen dat ondernemers met een relatief kleine schuld hoge kosten moeten maken voor een derdenverklaring, kunnen ondernemers bij een totale schuld onder de € 20.000 volstaan met een eigen verklaring (met dezelfde inhoud).

Uiteraard moeten ondernemers aan hun aangifteverplichtingen voldoen. Aan de hand van het uitstelverzoek toetst de Belastingdienst of de ondernemer aan de voorwaarden voldoet. Bij toewijzing van een verzoek worden de uitgangspunten van het corona-uitstel gevolgd:

• De nieuwe schuld wordt meegenomen in de ruimhartige betalingsregeling van 60 maanden.

• In het uitstel worden de belastingschulden betrokken die betaald hadden moeten zijn in de periode van 1 oktober 2021 tot en met 31 januari 2022. Hierdoor valt ook bijvoorbeeld het 4e kwartaal 2021 voor OB en eindejaarsuitkeringen in de loonheffing in de betalingsregeling.

De betalingsverzuimboetes die vanaf oktober 2021 weer worden opgelegd, worden achteraf vernietigd voor ondernemers die voldoen aan de voorwaarden van deze tegemoetkoming. Deze ondernemers hoeven de boete dan ook niet te betalen.

In de Kamerbrief van 30 augustus jl. heeft het kabinet aangegeven dat de ruimhartige betalingsregeling van 60 maanden voor de totale vanwege corona uitgestelde belastingschuld geldt, ook als een ondernemer geen verlenging van het bijzonder uitstel van betaling heeft gevraagd.9 Voor alle ondernemers die corona-uitstel hebben gekregen, is hiermee geregeld dat de gehele belastingschuld waarvoor eerder uitstel is verleend onder dezelfde ruimhartige betalingsregeling van 60 maanden valt. Deze «harmonisatie» levert ondernemers – naast een eenduidige, ruimhartige betalingsregeling- nog een voordeel op. De maatregel voorkomt namelijk dat de schuld die is ontstaan in de periode vóór de coronacrisis en de schuld die is ontstaan na de eerste drie maanden uitstel (zonder dat de ondernemer het uitstel heeft verlengd), direct ingevorderd wordt. Zonder deze tegemoetkoming zouden deze schulden direct opeisbaar zijn vanaf 1 oktober 2021. Ongeveer 55.000 ondernemers worden met deze maatregel geholpen.

Het al dan niet kunnen voldoen aan de nieuw opkomende betalingsverplichtingen in de periode tot 1 oktober 2022 heeft overigens geen effect op de ruimhartige betalingsregeling van 60 maanden. Ondernemers die in de betreffende periode niet kunnen voldoen aan hun nieuw opgekomen betalingsverplichtingen, kunnen voor hun coronaschulden nog steeds gebruik maken van deze betalingsregeling.

Naast de hierboven genoemde maatregelen op het gebied van belastingschulden heeft het kabinet ook andere initiatieven en maatregelen genomen om in de kern gezonde ondernemingen te ondersteunen bij de afhandeling van hun schuldposities. Dat betreft onder meer garantieregelingen, maatregelen bij sanering, bedrijfsbeëindiging en problematische schulden, en advies en ondersteuning door de Kamer van Koophandel. Het kabinet verwijst voor deze initiatieven en maatregelen naar de Kamerbrief van 30 augustus jl., met als aanvulling dat de in die brief genoemde faciliteit op het Digitale Ondernemersplein inmiddels operationeel is.

Met deze brief heb ik uw Kamer inzicht gegeven wat het kabinet voor ogen staat voor de aanpak van belastingschulden die ondernemers vanwege corona hebben en de dilemma’s die daarbij spelen. Met de beschreven maatregelen hoopt het kabinet ondernemers te kunnen ondersteunen in het terugbetalen van de uitgestelde belastingbetalingen. Het kabinet zal de Kamer op de hoogte houden van nieuwe inzichten en vraagstukken.

De Staatssecretaris van Financiën, J.A. Vijlbrief

|

tot € 20.000 |

€ 20.000-< € 50.000 |

€ 50.000-< € 100.000 |

€ 100.000-< € 1.000.000 |

vanaf € 1.000.000 |

totaal |

|

|---|---|---|---|---|---|---|

|

kleinbedrijf |

114.800 |

23.382 |

8.020 |

5.232 |

161 |

151.595 |

|

middenbedrijf |

54.680 |

26.900 |

15.127 |

16.072 |

677 |

113.456 |

|

grote ondernemingen |

1.078 |

1.045 |

988 |

3.265 |

1.185 |

7.561 |

|

totaal |

170.558 |

51.327 |

24.135 |

24.569 |

2.023 |

272.612 |

|

Loonheffing |

Omzetbelasting |

Inkomens-heffing |

Vennootschaps-belasting |

totaal |

|

|---|---|---|---|---|---|

|

kleinbedrijf |

€ 1.134 m |

€ 1.095 m |

€ 1.043 m |

€ 229 m |

€ 3.500 m |

|

middenbedrijf |

€ 3.634 m |

€ 2.648 m |

€ 785 m |

€ 691 m |

€ 7.759 m |

|

grote ondernemingen |

€ 5.602 m |

€ 2.101 m |

€ 20 m |

€ 468 m |

€ 8.191 m |

|

totaal |

€ 10.370 m |

€ 5.844 m |

€ 1.848 m |

€ 1.388 m |

€ 19.450 m |

Naast deze grote middelen is er nog voor ca 200 miljoen euro uitstel verleend voor m.n. BPM, Energiebelasting en kansspelbelasting. Daarmee komt de totale uitstaande schuld op € 19,7 miljard.

|

nov-20 |

feb-21 |

apr-21 |

jun-21 |

aug-21 |

sep-21 |

|

|---|---|---|---|---|---|---|

|

Totale bedrag van aanslagen in uitstel |

€ 24.184 m |

€ 30.945 m |

€ 34.403 m |

€ 37.066 m |

€ 39.717 m |

€ 41.892m |

|

Reeds betaald |

– € 10.156 m |

– € 12.550 m |

– € 13.718 m |

– € 14.969 m |

– € 16.174 m |

– € 16.696 m |

|

Vermindering aanslagen |

– € 2.401 m |

– € 2.896 m |

– € 3.851 m |

– € 4.199 m |

– € 4.519 m |

– € 5.467 m |

|

Huidige bedrag uitstel |

€ 11.628 m |

€ 15.499 m |

€ 16.834 m |

€ 17.898 m |

€ 19.024 m |

€ 19.450 m |

|

Branche |

aantal ondernemers |

% van totaal |

open bedrag in miljoen euro |

% van totaal |

|---|---|---|---|---|

|

Zakelijke diensten (divers) |

57.032 |

21% |

€ 3.641 m |

19% |

|

Horeca |

23.868 |

9% |

€ 1.132 m |

6% |

|

Detailhandel |

22.701 |

8% |

€ 1.320 m |

7% |

|

Holdings |

21.243 |

8% |

€ 1.731 m |

9% |

|

Bouw |

17.782 |

7% |

€ 800 m |

4% |

|

Groothandel en Tussenhandel |

15.020 |

6% |

€ 1.929 m |

10% |

|

Industrie |

13.269 |

5% |

€ 1.904 m |

10% |

|

Klusjesmannen e.d. |

12.876 |

5% |

€ 393 m |

2% |

|

(Sociaal-)culturele instellingen |

11.156 |

4% |

€ 340 m |

2% |

|

Wegvervoer |

10.146 |

4% |

€ 629 m |

3% |

|

Maatschappelijke dienstverlening |

6.783 |

3% |

€ 292 m |

2% |

|

Sport en recreatie |

6.600 |

2% |

€ 442 m |

2% |

|

Gezondheidsdiensten |

6.448 |

2% |

€ 450 m |

2% |

|

Reparatiebedrijven |

6.142 |

2% |

€ 308 m |

2% |

|

Onderwijs |

6.114 |

2% |

€ 161 m |

1% |

|

Landbouw en visserij |

6.007 |

2% |

€ 212 m |

1% |

|

Overige dienstverlening |

5.078 |

2% |

€ 246 m |

1% |

|

Kappersbedrijven |

4.851 |

2% |

€ 57 m |

0% |

|

Schoonheidsinstituten |

4.130 |

2% |

€ 54 m |

0% |

|

Arbeidsbemidd/uitzendbranche |

3.990 |

1% |

€ 817 m |

4% |

|

Schoonmaakbranche |

3.041 |

1% |

€ 173 m |

1% |

|

Bankwezen |

2.583 |

1% |

€ 199 m |

1% |

|

Transport |

2.468 |

1% |

€ 1.893 m |

10% |

|

Overig |

615 |

0% |

€ 43 m |

0% |

|

269.943 |

€ 19.167 m |

Het bijzonder uitstel van betaling vanwege de coronacrisis geldt voor alle aanslagen inkomstenbelasting, Zorgverzekeringswet, vennootschapsbelasting, loonheffingen en omzetbelasting (btw), assurantiebelasting, kansspelbelasting, verhuurderheffing, milieubelastingen (opslag duurzame energie, energiebelasting, kolenbelasting, afvalstoffenbelasting, belasting op leidingwater), binnenlandse accijnzen (bier, wijn, tussenproducten, overige alcoholhoudende producten, minerale oliën en tabaksproducten) en verbruiksbelasting van alcoholvrije dranken. Een bpm-vergunninghouder kan ook voor bpm bijzonder uitstel aanvragen. De Douane voert het beleid uit voor binnenlandse accijnzen en verbruiksbelasting van alcoholvrije dranken.

Er hebben rondetafelgesprekken plaatsgevonden met onder anderen experts op het gebied van schuldhulpverlening en insolventie en beleidsmakers waaronder het CPB, DNB en AFM.

Daaronder mede begrepen akkoorden in het kader van de MSNP (minnelijke schuldsanering natuurlijke personen) en de WHOA.

De maatregel is uitgewerkt in het Besluit noodmaatregelen coronacrisis, Stcrt. 2021, nr. 42308.

De maatregel is uitgewerkt in het Besluit noodmaatregelen coronacrisis, Stcrt. 2021, nr. 42308.

De verschillende tabellen geven afwijkende totaaltellingen. Deze afwijkingen ontstaan door een verschil in de peildatum van de bronnen.

De verschillende tabellen geven afwijkende totaaltellingen. Deze afwijkingen ontstaan door een verschil in de peildatum van de bronnen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35420-412.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.