Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35026 nr. 22 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35026 nr. 22 |

Ontvangen 5 november 2018

Inhoudsopgave

|

1. |

Inleiding |

1 |

|

2. |

Correctie box 2-tarief |

1 |

|

3. |

Verkorten maximale looptijd 30%-regeling |

6 |

|

4. |

Overig |

11 |

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, het CDA, D66, de SP, de PvdA, de ChristenUnie, 50PLUS en de SGP.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het nader verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen worden beantwoord.

De leden van een aantal fracties hebben vragen gesteld over onderwerpen die geen directe relatie hebben met het pakket Belastingplan 2019 zoals dat nu voorligt. Voor zover die vragen in deze nota nog niet beantwoord zijn, worden deze vragen bij afzonderlijke brief beantwoord. Het ligt voor de hand deze brief na afronding van het parlementaire traject betreffende het pakket Belastingplan 2019 begin 2019 aan uw Kamer te sturen.

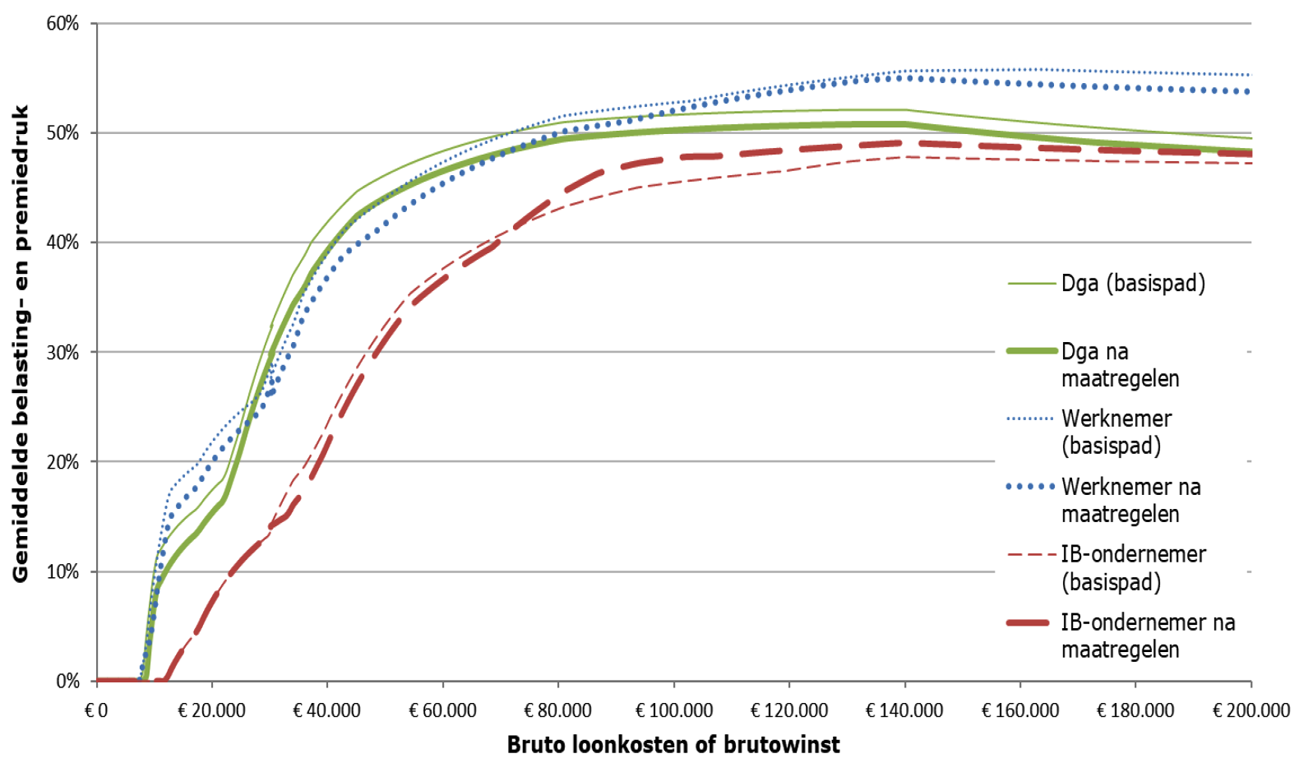

De leden van de fractie van de VVD vragen naar de houdbaarheid van het principe van het globale evenwicht. Ook vragen deze leden om een reactie op de studie van het Centraal Planbureau (CPB) «fiscaliteit en de rechtsvorm van ondernemingen». De leden van de fractie van het CDA vragen of het niet juist van belang is dat de behandeling van ondernemers in de inkomstenbelasting (IB-ondernemers) en ondernemers met een besloten vennootschap (bv) rechtsvormneutraler wordt. De leden van de fractie van de D66 vragen of het globale evenwicht is geborgd. De leden van de fractie van 50PLUS vragen of het klopt dat als gevolg van de huidige belastingplannen het per saldo iets minder aantrekkelijk wordt voor werknemers om zelfstandige zonder personeel (zzp’er) te worden. Verder vragen deze leden om te reageren op het commentaar van VNO-NCW inzake de belastingdruk van IB-ondernemers en directeuren-grootaandeelhouders (dga’s). Tot slot vragen de leden van de fractie van de SP of het kabinet in een aantal voorbeelden kan toelichten hoe de wijzigingen in box 2 uitpakken voor box 2-ondernemers in verschillende winst- en inkomensklassen. In de tweede nota van wijziging bij het wetsvoorstel Wet bronbelasting 2020 (dat als gevolg van die nota van wijziging nu wordt aangeduid als het wetsvoorstel Wet bedrijfsleven 2019) heeft het kabinet de overwegingen die ten grondslag liggen aan de besluitvorming bij de heroverweging van de afschaffing van de dividendbelasting toegelicht. Daarbij is onderkend dat een (verdere) verlaging van de tarieven in de vennootschapsbelasting (Vpb) zonder correctie van het box 2-tarief het globale evenwicht in principe niet ten goede komt en dat een verstoring van het globale evenwicht economisch gezien niet de voorkeur heeft. Het uitgangspunt voor het kabinet is dat de fiscale behandeling van een rechtsvorm zo veel mogelijk rechtsvormneutraal is. In de heroverweging heeft het kabinet echter de ondernemers die hun onderneming door middel van een rechtspersoon uitoefenen tegemoet willen komen. Om die reden is weloverwogen gekozen – ondanks de (verdere) verlagingen van de tarieven in de Vpb – voor het niet verder verhogen van het box 2-tarief. In het IBO-ZZP1 is aanbevolen om het verschil in gemiddelde belasting- en premiedruk tussen de werknemer, de dga en de IB-ondernemer te verkleinen. Het pakket Belastingplan 2019 – inclusief het pakket heroverweging vestigingsklimaat2 – draagt hieraan bij. De gemiddelde belasting- en premiedruk van werknemers komt dichter bij de gemiddelde belasting- en premiedruk van IB-ondernemers en dga’s te liggen. Ook wordt het verschil in belasting- en premiedruk tussen dga’s en IB-ondernemers kleiner als gevolg van het pakket aan maatregelen waardoor de fiscale factor in het maken van een keuze in ondernemingsvorm nog minder relevant wordt. Wel blijft de gemiddelde belasting- en premiedruk van de IB-ondernemer (en bij hogere inkomens ook de gemiddelde belasting- en premiedruk van de dga) ruim onder die van de werknemer liggen. Dit wordt getoond in figuur 1. Daarnaast daalt per saldo de gemiddelde belasting- en premiedruk voor circa 93% van de IB-ondernemers. Voor de kleine groep IB-ondernemers met een brutowinst in het toptarief zal per saldo de gemiddelde belasting- en premiedruk iets hoger uitvallen, maar blijft deze druk tot een winst van circa € 200.000 lager dan die van de dga. Hierbij merkt het kabinet wel op dat de dga de gemaakte winsten niet onmiddellijk en volledig hoeft uit te laten keren. In dat geval kan de (effectieve) belasting- en premiedruk van een dga lager uitvallen. In deze figuur is ook zichtbaar hoe de wijzigingen in box 2 uitpakken voor dga’s in verschillende winst- en inkomensklassen.

Figuur 1: Gemiddelde belasting- en premiedruk na maatregelen Belastingplan 2019, inclusief pakket heroverweging vestigingsklimaat

Het kabinet is het eens met het CPB dat de keuze van de rechtsvorm van een onderneming van meer dan slechts fiscale factoren afhangt. Daarbij merkt het kabinet op dat de fiscaliteit een van de factoren is die meespeelt bij de keuze voor een rechtsvorm en dat een vergelijking van de gemiddelde belasting- en premiedruk relevant is. Tot slot merkt het kabinet in reactie op het commentaar van VNO-NCW op dat de voorgestelde statutairtariefsverlagingen in de Vpb een groter (budgettair) effect sorteren dan de voorgestelde verbredingen van de belastbare grondslagen. Daarmee daalt de effectieve Vpb-druk, hetgeen ten goede komt aan het bedrijfsleven en het vestigingsklimaat.

De leden van de fractie van D66 vragen tot slot om een actualisatie van de vergelijking van het marginale toptarief voor verschillende situaties. In tabel 2 is de gevraagde actualisatie van de vergelijking opgenomen.

|

Huidig |

Structureel, na maatregelen (2023) |

Zonder correctie box 2-tarief |

|

|---|---|---|---|

|

Werknemer |

51,95% |

49,50% |

|

|

IB-ondernemer |

44,72% |

44,31% |

|

|

DGA winst < € 200.000 |

40,00% |

37,87% |

36,25% |

|

DGA winst > € 200.000 |

43,75% |

41,89% |

40,38% |

De leden van de fractie van de ChristenUnie vragen in hoeverre het kabinet verwacht dat door het pakket aan maatregelen er meer ondernemers zullen kiezen voor het onderbrengen van een onderneming in een rechtspersoon in plaats van ondernemen als een IB-ondernemer. Als eerste is in dit kader van belang dat de gemiddelde belasting- en premiedruk tot een brutowinst van circa € 200.000 voor een IB-ondernemer lager is dan die van een dga, uitgaande van een onmiddellijke en volledige winstuitkering. De dga heeft echter de mogelijkheid om de aanmerkelijkbelangheffing uit te stellen (door de winst niet onmiddellijk en volledig uit te laten keren), waardoor de gemiddelde belasting- en premiedruk van de dga in de praktijk lager kan liggen dan van de IB-ondernemer.

Figuur 1 toont dat de gemiddelde belasting- en premiedruk van dga’s dichter bij de gemiddelde belasting- en premiedruk van IB-ondernemers komt te liggen. Als de gemiddelde belasting- en premiedruk dichter bij elkaar ligt, zal de fiscaliteit een nog minder grote rol gaan spelen voor ondernemers in de rechtsvormkeuze van hun ondernemingen. Het kabinet verwacht dat de groep ondernemers die ondernemen als natuurlijk persoon als gevolg van de maatregelen nu of in de toekomst, op grond van louter fiscale redenen zal kiezen voor het ondernemen door middel van een rechtspersoon, beperkt zal zijn.

De leden van de fractie van de ChristenUnie vragen met welk percentage de tarieven in box 1 hadden moeten worden verlaagd dan wel het tarief in box 2 had moeten worden verhoogd teneinde geen wijziging te bewerkstelligen in het globale evenwicht in belastingdruk tussen een ondernemer als rechtspersoon dan wel een ondernemer als natuurlijk persoon in de situatie na inwerkingtreding van het pakket maatregelen Belastingplan 2019, inclusief het pakket heroverweging vestigingsklimaat. Het globale evenwicht kan op verschillende manieren worden berekend. Vanuit het marginale toptarief bezien zou het toptarief na maatregelen Belastingplan 2019 – inclusief het pakket heroverweging vestigingsklimaat – structureel 47,1% in plaats van 49,5% moeten worden om te komen tot eenzelfde marginale druk voor de IB-ondernemer als de dga met een winst boven de € 200.000 (41,9%). Het huidige marginale toptarief van een IB-ondernemer is structureel na de maatregelen van het kabinet 44,3% (49,5% verminderd met de MKB-winstvrijstelling die in de structurele situatie ten hoogste aftrekbaar zal zijn tegen het basistarief van 37,05%). Het box-2 tarief zou voor eenzelfde marginaal toptarief voor een dga met een winst boven de € 200.000, dan moeten neerkomen op 29,9% (uitgaande van onmiddellijke en volledige winstuitkering aan de dga).

De leden van de fractie van de VVD vragen naar het gekozen pad van de verhoging van het box 2-tarief. Deze leden vragen hoe deze verhoging zich verhoudt tot het pad van verlaging van het Vpb-tarief en of daar rekening mee gehouden is.

De tarieven in de Vpb en het tarief in box 2 worden de komende jaren als volgt in tabel 3 gewijzigd.

|

2019 |

2020 |

2021 |

||

|---|---|---|---|---|

|

Vpb |

Laag (tot € 200.000 |

19% (– 1%-punt) |

16,5% (– 2,5%-punt) |

15% (– 1,5%-punt) |

|

Hoog (>€ 200.000) |

25% (–) |

22,55% (– 2,45%-punt) |

20,5% (– 1,75%-punt) |

|

|

Box 2 |

25% (–) |

26,25% (+ 1,25%-punt) |

26,9% (+ 0,65%-punt) |

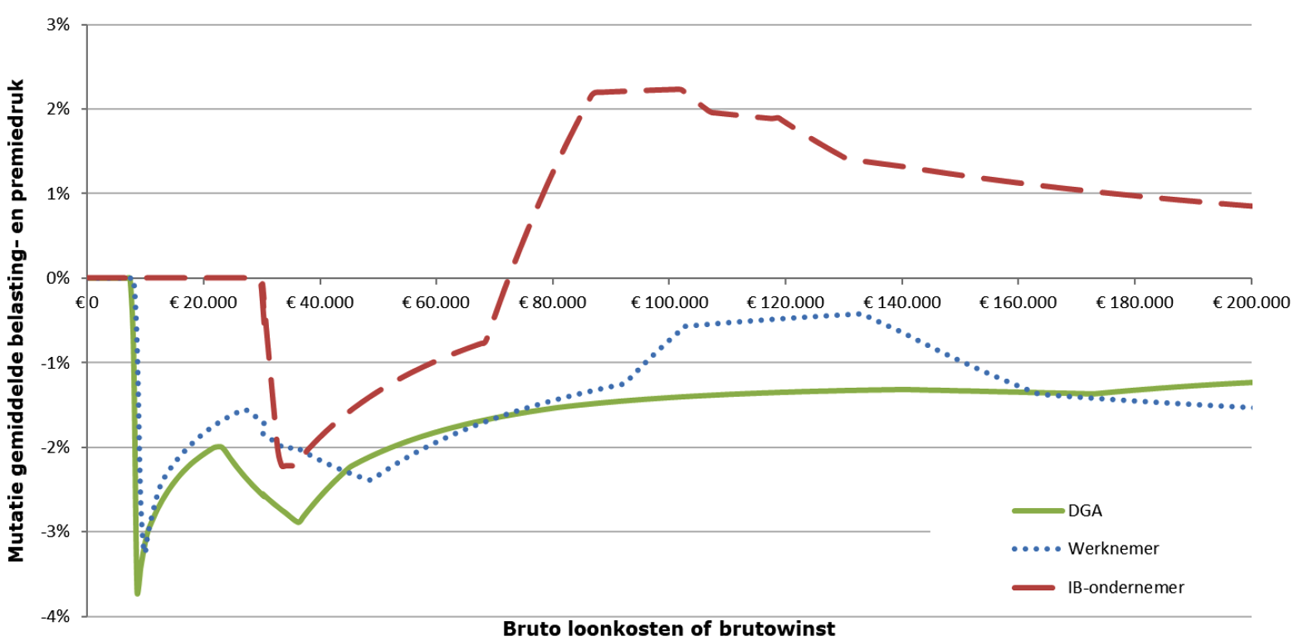

De leden van de fractie van de VVD vragen hoe het kabinet omgaat met al bestaande winstreserves in box 2 en hoe wordt voorkomen dat dga’s erop achteruitgaan. De leden van de fractie van het CDA vragen het kabinet de verhoging van het box 2-tarief te rechtvaardigen en vragen waarom er niet voor gekozen is om te compartimenteren. De aanmerkelijkbelanghouder kan in 2019 de winsten van zijn bv tegen het huidige box 2-tarief laten uitkeren of van de mogelijkheid gebruikmaken box 2-heffing over winstreserves (langdurig) uit te stellen en de reserves te gebruiken om te herinvesteren binnen de onderneming. De herinvestering van deze reserves zal vervolgens renderen tegen het verlaagde Vpb-tarief, wat in beginsel uiteindelijk leidt tot een verlaagde belastingdruk. De aanmerkelijkbelanghouder heeft dus een handelingsperspectief. Bovendien is het compartimenteren van winstreserves zeer complex in de uitvoering voor de Belastingdienst. Zo vergt het een ingrijpende structuurwijziging in de systemen van de Belastingdienst en een onevenredige investering in toezichtcapaciteit. Dit maakt compartimenteren onwenselijk. Ook vergt het maken van overgangsrecht budgettaire dekking. Vanuit deze gedachten is besloten geen overgangsrecht te maken voor winsten die gemaakt zijn onder de «oude» tarieven. Verder is door de matiging – ten opzichte van het regeerakkoord – van de verhoging van het box 2-tarief – dat nu uitkomt op 26,9% – het maken van regelgeving voor compartimentering minder voor de hand liggend. Overigens komt de dga er als gevolg van het totaal aan maatregelen na de heroverweging nog beter vanaf dan aanvankelijk voorzien in het pakket Belastingplan 2019. In figuur 2 is de mutatie van de belasting- en premiedruk zichtbaar, waaruit blijkt dat de belasting- en premiedruk voor de dga na de maatregelen van het kabinet inclusief pakket heroverweging vestigingsklimaat zal dalen als gevolg van de maatregelen.

Figuur 2: mutatie gemiddelde belasting- en premiedruk in 2023 als gevolg van de maatregelen in het pakket Belastingplan 2019 en heroverweging vestigingsklimaat

De leden van de fractie van de ChristenUnie vragen een overzicht van de verhouding in belasting- en premiedruk tussen de IB-ondernemer en de dga sinds de introductie van het huidige belastingstelsel (vanaf 2001), zowel in algemene zin als met specifieke voorbeelden. De methode die in de memorie van toelichting bij het wetsvoorstel Belastingplan 2019 is gebruikt om de verschillen in belasting- en premiedruk weer te geven, is gebaseerd op de methode van het IBO-ZZP.3 Op basis van deze methode was het goed mogelijk om een inschatting te maken van het effect van wetswijzigingen op de belasting- en premiedruk van de IB-ondernemer, de dga en de werknemer. In deze vergelijking in belasting- en premiedruk is rekening gehouden met een groot aantal uitgangspunten. Een overzicht waarin de belasting- en premiedruk van alle jaren vanaf de stelselwijziging in 2001 is opgenomen, is niet beschikbaar en niet zonder een grote hoeveelheid aan aannames te maken, hetgeen het nut van vergelijking niet ten goede komt. In het verlengde hiervan wijst het kabinet op het IBO-ZZP, waarin een vergelijking in belasting- en premiedruk tussen de IB-ondernemer, de dga en de werknemer is opgenomen voor het jaar 2015. Daarnaast is in de nota naar aanleiding van het verslag bij het wetsvoorstel Belastingplan 2019 een aantal concrete voorbeelden opgenomen ten behoeve van de verschillen in belasting- en premiedruk tussen IB-ondernemers en dga’s voor de jaren 2018, 2019 en 2020.

De leden van de fractie van de SP vragen of het box 2-tarief van invloed is op het vestigingsklimaat. In algemene zin geldt dat belastingheffing een belangrijke factor kan zijn voor een ondernemer of onderneming om zich ergens te (blijven) vestigen.

De leden van de fractie van 50PLUS vragen of het kabinet erkent dat het verzachten van (de verhoging van) het box 2-tarief enkel voordeel oplevert voor zelfstandige ondernemers met een vennootschap. Het box 2-tarief is relevant voor de natuurlijk persoon als aandeelhouder met een aanmerkelijk belang in een vennootschap.

De leden van de fractie van D66 vragen hoeveel ondernemers voor de IB, zoals een vennootschap onder firma of een maatschap, personeel in loondienst hebben. De cijfers van het Centraal Bureau voor de Statistiek (CBS) laten zien dat er in 2015 (de laatst beschikbare cijfers) 213.800 zelfstandige ondernemers waren die personeel in dienst hadden.

In het wetsvoorstel Belastingplan 2019 is voorgesteld om de verkorting van de looptijd van de 30%-regeling per 1 januari 2019 met drie jaar te laten gelden voor zowel de nieuwe als de bestaande gevallen. Bij de vraag of overgangsrecht moet worden getroffen is een afweging gemaakt tussen de belangen van degenen die (mogelijk) geraakt worden door de nieuwe wetgeving en de belangen van andere inhoudingsplichtigen en belastingplichtigen die niet een dergelijke tegemoetkoming krijgen. Het kabinet acht het juridisch houdbaar om de looptijd van de 30%-regeling voor bestaande gevallen te verkorten. Dit geldt ook als op de beschikking niet staat dat de beschikking geldig is onder voorbehoud van wijzigingen in wet- en regelgeving. Het is immers algemeen bekend dat belastingwetten kunnen wijzigen. Belanghebbenden mogen er daarom niet op vertrouwen dat de beschikking ook na een wetswijziging onverkort zal blijven gelden. Desalniettemin heeft het kabinet er in het kader van de heroverweging voor gekozen om alsnog overgangsrecht op te nemen voor ingekomen werknemers voor wie de looptijd van de 30%-regeling door de voorgestelde verkorting zou eindigen in de periode van 1 januari 2019 tot en met 31 december 2020. Op deze manier hebben de betrokken partijen meer tijd om te anticiperen op de voorgestelde verkorting van de looptijd van de 30%-regeling.

De leden van de fracties van de VVD en D66 vragen hoe groot de groep is die voordeel heeft van het overgangsrecht bij de verkorting van de looptijd van de 30%-regeling. Zij vragen ook of er nog gevallen zijn die gedurende de looptijd door de verkorting worden geraakt en zo ja, hoe de effecten hiervan worden geminimaliseerd. De leden van de fracties van D66 en de SGP vragen naar de precieze vormgeving van het overgangsrecht. De leden van de fractie van de SGP vragen hoe het overgangsrecht uitpakt voor degenen die de regeling al toegekend hebben gekregen. Met de tweede nota van wijziging is in het wetsvoorstel Belastingplan 2019 een specifieke overgangsbepaling opgenomen voor ingekomen werknemers voor wie de looptijd van de 30%-regeling door de voorgestelde verkorting van de looptijd van de regeling zou eindigen in de periode van 1 januari 2019 tot en met 31 december 2020. Zij hebben tot uiterlijk 31 december 2020 recht op toepassing van de 30%-regeling. In juni 2018 zijn de werkgevers en werknemers die het betreft per brief geïnformeerd over de voorgenomen verkorting van de looptijd van de 30%-regeling. De Belastingdienst zal de betrokkenen in een nieuwe brief informeren over het overgangsrecht. Voor de verschillende groepen werknemers geldt het volgende:4

1. als de huidige einddatum valt in 2019 of 2020: voor deze werknemers zorgt het overgangsrecht ervoor dat zij niet uit de 30%-regeling vallen per 1 januari 2019, maar dat zij die huidige einddatum kunnen aanhouden;

2. als de huidige einddatum valt in 2021, 2022 of 2023: voor deze werknemers eindigt de looptijd door het overgangsrecht op 31 december 2020;

3. als de huidige einddatum valt in of na 2024: voor deze werknemers wordt de looptijd verkort met drie jaar.

De groepen 1 en 2 kunnen profijt hebben van het overgangsrecht. De gezamenlijke omvang van deze groepen wordt geraamd op 31.000 werknemers. Ongeveer de helft van deze groep zal meteen op 1 januari 2019 van het overgangsrecht gebruik kunnen maken. De andere helft kan daarvoor in de loop van 2019 of 2020 in

aanmerking komen.

De leden van de fractie van het CDA vragen het kabinet te bevestigen dat het overgangsrecht voor de verkorting van de looptijd van de 30%-regeling ook geldt als de werkgever niet het forfait toepast, maar de werkelijke extraterritoriale kosten vergoedt. Dat is het geval. Deze leden vragen verder hoe de verkorting van de termijn voor het vergoeden van de werkelijke extraterritoriale kosten wetstechnisch is geregeld. Voor het onbelast kunnen vergoeden of verstrekken van de werkelijke extraterritoriale kosten geldt dat de werknemer tijdelijk buiten zijn land van herkomst moet zijn in het kader van de dienstbetrekking. Die tijdelijkheid wordt ingevuld met dezelfde termijn als die geldt voor de 30%-regeling voor ingekomen werknemers.5 In het evaluatierapport heeft Dialogic geconstateerd dat circa 80% van de werknemers met een beschikking 30%-regeling deze niet langer gebruikt dan vijf jaar.6 Daarbij wordt opgemerkt dat van de circa 20% van de gebruikers die de 30%-regeling langer dan vijf jaar gebruikt, een substantieel aandeel zich niet tijdelijk, maar langdurig in Nederland vestigt.7 Voor het kabinet is het uitgangspunt voor de verkorting van de looptijd van de 30%-regeling dat na een verblijf van vijf jaar geen sprake meer is van tijdelijk verblijf. Per 1 januari 2019 wordt deze termijn van vijf jaar voor de 30%-regeling voor ingekomen werknemers wettelijk vastgelegd. De Belastingdienst zal bij de uitleg van de vraag of een werknemer tijdelijk in Nederland verblijft in het kader van zijn dienstbetrekking voor de mogelijkheid de werkelijke extraterritoriale kosten onbelast te vergoeden zijn huidige beleid continueren, maar daarbij uitgaan van de nieuwe, kortere maximale looptijd van de 30%-regeling. In dezelfde lijn zal het voorgestelde overgangsrecht bij de verkorting van de looptijd van de 30%-regeling voor ingekomen werknemers doorwerken naar deze groep, zodat voor deze groep eenzelfde overgangstermijn zal gelden. Overigens kan in de door de NOB beschreven situatie dat een in Nederland gevestigde werkgever in het buitenland wonende werknemers in dienst heeft die af en toe in Nederland werken, anders dan de NOB veronderstelt – voor die werknemers ook buiten deze overgangstermijn na vijf jaar sprake zijn van extraterritoriale kosten die onbelast kunnen worden vergoed.

De leden van de fractie van D66 vragen op welke wijze betrokkenen geconsulteerd zijn bij de uitwerking van het overgangsrecht. Ten tijde van de heroverweging zijn betrokkenen niet geconsulteerd. Wel hebben in de maanden juni en juli van 2018 op ambtelijk niveau sessies plaatsgevonden met vertegenwoordigers van werknemers, werkgevers, belastingadviseurs, (semi-)overheid, buitenlandse kamers van koophandel, een ambassade en individuele bedrijven.

De leden van de fractie van D66 vragen nader te specificeren in welke sectoren met name gebruik wordt gemaakt van de 30%-regeling. In het evaluatierapport van Dialogic is de volgende verdeling gebruikers van de 30%-regeling over de sectoren getoond.

|

Sector |

Aandeel 30%-gebruikers |

Aandeel Nederlandse beroepsbevolking |

|---|---|---|

|

Universitair hoger onderwijs |

7,5% |

0,7% |

|

Ontwikkelen, produceren en uitgeven van software |

6,3% |

1,3% |

|

Financiële holdings |

4,3% |

0,8% |

|

Holdings (geen financiële) |

3,9% |

0,4% |

|

Concerndiensten binnen eigen concern |

3,5% |

0,4% |

|

Advisering op het gebied van informatietechnologie |

3,1% |

0,7% |

|

Ingenieurs en overig technisch ontwerp en advies |

2,9% |

1,3% |

|

Organisatieadviesbureaus |

2,5% |

1,5% |

|

Uitleenbureaus |

2,5% |

1,0% |

|

Universitair medische centra |

2,1% |

0,8% |

|

Groothandel in computers, randapparatuur en software |

1,9% |

0,4% |

|

Arbeidsbemiddeling |

1,8% |

0,3% |

|

Algemene banken |

1,8% |

0,9% |

|

Overige |

56,0% |

89,5% |

De getoonde verdeling is opgesteld aan de hand van de gegevens van de gebruikers van de 30%-regeling in 2015, ongeacht de looptijd van de beschikking. Uit de rapportage van Dialogic blijkt dat er in vergelijking tot de Nederlandse beroepsbevolking relatief veel gebruikers van de 30%-regeling werkzaam zijn in de academische sector en de ICT-sector.8

De leden van de fractie van de SP geven aan dat het voordeel van de 30%-regeling voor een deel naar werkgevers gaat en voor een groot deel bij werknemers met hoge inkomens terechtkomt. Ook geven zij aan dat de Nederlandse regeling ruimer is dan regelingen in andere landen. Verder stellen zij dat de 30%-regeling meer zou vergoeden dan aan werkelijke kosten wordt gemaakt en dat zij het vreemd vinden dat een jaarloon van € 37.296 leidt tot specifieke deskundigheid die schaars is op de Nederlandse arbeidsmarkt. Zij vragen het kabinet hierop in te gaan. Dat het voordeel in bepaalde gevallen voor een deel bij de werkgever terechtkomt, past bij de doelen van de 30%-regeling, met name bij het leveren van een bijdrage aan het aantrekkelijk en competitief houden van het Nederlandse vestigingsklimaat. Dialogic constateert in het evaluatierapport dat gemiddeld genomen de hoogte van het forfait passend is bij de werkelijke extraterritoriale kosten. Het feit dat het forfait voor een groep te ruim is en voor een andere groep te krap, is een inherent gevolg van het hanteren van een generiek forfait van 30%. Uit het evaluatierapport blijkt ook dat het gebruik van een forfait eenvoudig, transparant en voorspelbaar is voor zowel werkgevers als werknemers. Dialogic heeft verder aangegeven dat de maximale looptijd van de regeling van acht jaar ruimer was dan in veel andere landen. Met de verkorting van de looptijd is dit niet langer het geval. De salarisnorm is geïntroduceerd om duidelijkheid te scheppen en eenvoud te bereiken en leidt daar ook toe, zo concludeert Dialogic. Zoals dat voor iedere absolute norm geldt, kent ook de salarisnorm een zekere grofmazigheid. In de meeste gevallen is het salaris volgens Dialogic echter een goede indicatie voor specifieke deskundigheid.

De leden van de fractie van de SP vragen in hoeverre het overgangsrecht het vestigingsklimaat verbetert, aangezien de betreffende werknemers al in Nederland zijn. Verder vragen deze leden of bedrijven wilden vertrekken vanwege het versoberen van de 30%-regeling en of het voorgestelde overgangsrecht hierin verandering brengt. Het overgangsrecht zorgt ervoor dat tot 1 januari 2021 niemand wordt geconfronteerd met de verkorting van de looptijd. Het biedt aan bestaande gevallen tot twee jaar extra tijd om te anticiperen op de verkorting van de looptijd. Deze tegemoetkoming geeft werkgevers en werknemers lucht, hetgeen positief is voor het Nederlandse vestigingsklimaat. Het kabinet heeft geen concrete signalen ontvangen dat werkgevers vanwege de verkorting van de looptijd uit Nederland zouden vertrekken. Wel werden signalen ontvangen van werkgevers die aangaven met ingang van 2019 een grotere uitloop van werknemers te verwachten en dat ze weinig tijd hadden om daarop te anticiperen.

De leden van de fractie van de PvdA vragen of onderzocht is wat het effect is van de 30%-regeling op de huurprijzen en de toegankelijkheid tot de vrije sector in de grote steden voor mensen die deze regeling niet genieten. Ook vragen zij of dit alsnog kan worden gedaan indien dit niet het geval is. De 30%-regeling voor ingekomen werknemers is een regeling die op een administratief eenvoudige wijze tegemoetkomt aan het onbelast vergoeden of verstrekken van de extra kosten die bepaalde werknemers uit het buitenland hebben omdat ze in het kader van hun dienstbetrekking tijdelijk in Nederland verblijven. Nederlandse werknemers hebben deze extra kosten niet. Uit de evaluatie uit 2017 blijkt dat de hoogte van het forfait gemiddeld genomen passend is bij de extra kosten die deze ingekomen werknemers maken. Het kabinet ziet dan ook geen aanleiding om een relatie van deze fiscale regeling met de toegankelijkheid van de huursector te onderzoeken. Wel maakt het kabinet de 30%-regeling nog doelmatiger door de looptijd van de regeling te verkorten van acht jaar naar vijf jaar. Het kabinet is zich er verder wel van bewust dat sommige groepen, zoals starters en gezinnen, in gebieden met een zeer krappe woningmarkt moeite hebben om een betaalbare woning te vinden. Daarom geeft het kabinet in het regeerakkoord prioriteit aan meer en passende woningbouw. Om het aanbod middenhuurwoningen in de vrije sector te stimuleren, heeft de Minister van Binnenlandse Zaken en Koninkrijksrelaties het wetsvoorstel Wet maatregelen middenhuur aan uw Kamer aangeboden.9

De leden van de fractie van de PvdA vragen verder waarom ervoor is gekozen de 30%-regeling niet te maximeren. Deze leden vragen of het kabinet bereid is om een dergelijke beperking van de 30%-regeling op te nemen en de opbrengst te besteden aan bijvoorbeeld betere arbeidsomstandigheden in de publieke sector. Voor het vestigingsklimaat lijkt het beter te kiezen voor een optie waarbij de looptijd wordt beperkt dan voor een optie waarbij een maximum met betrekking tot de onbelaste vergoeding per jaar wordt aangebracht. Het invoeren van een plafond voor hogere inkomens kan wringen met de eerste doelstelling van de regeling, namelijk het aantrekken van werknemers met een specifieke deskundigheid die op de Nederlandse arbeidsmarkt niet of schaars aanwezig is. Uit het evaluatierapport van Dialogic blijkt hiernaast dat de kracht van de 30%-regeling voor een belangrijk deel zit in de eenvoud en de begrijpelijkheid van de regeling. Een aanpassing van de regeling door het invoeren van een plafond zou leiden tot complexere en lastiger uitvoerbare regelgeving, hogere administratieve lasten en hogere uitvoeringskosten. Om deze redenen is het kabinet geen voorstander van een maximering van het forfait. Anders dan de leden van de fractie van de PvdA lijken te veronderstellen, voldoet overigens lang niet iedereen die werkzaam is in de top van het bedrijfsleven aan de voorwaarden voor de 30%-regeling. Niet valt in te zien dat – zoals deze leden stellen – specifiek door de 30%-regeling de kloof tussen de beloning van gewone mensen op de werkvloer en de top van het bedrijfsleven steeds groter wordt.

De leden van de fractie van 50PLUS vragen of de te verwachten gedragseffecten van de verkorting van de looptijd van de 30%-regeling noemenswaardig veranderd zijn als gevolg van het overgangsrecht. Bij de raming van de opbrengst van de verkorting van de looptijd van de 30%-regeling zonder overgangsrecht is verondersteld dat er geen sprake is van significante gedragseffecten. De verwachting van het kabinet is dat dit met het overgangsrecht niet anders zal zijn. De leden van de fractie van 50PLUS vragen daarnaast of het denkbaar is dat beperking van de mogelijkheid om extraterritoriale kosten onbelast te vergoeden of te verstrekken leidt tot meer private initiatieven waarbij grote bedrijven gezamenlijk optrekken om hooggekwalificeerd personeel naar Nederland te halen, of dit effect meetbaar is en zo ja, of daar al onderzoek naar is gedaan. Indien het voor bedrijven – om welke reden dan ook – moeilijk is om hooggekwalificeerd personeel naar Nederland te halen of om dat personeel vast te houden, is het mogelijk dat bedrijven (extra) initiatieven gaan nemen. Of, en zo ja in welke mate, deze initiatieven genomen gaan worden als gevolg van een beperking van de fiscale regeling zal bijzonder moeilijk meetbaar zijn. Zo wordt bijvoorbeeld de in- en uitstroom van gebruikers van de 30%-regeling beïnvloed door vele factoren zoals de economische situatie, het aanbod van Nederlands personeel en regelingen in andere landen, waarbij het effect van genoemde initiatieven zeer waarschijnlijk niet te onderscheiden is.

De leden van de fractie van de SGP vragen waarom de overgangsregeling structureel geld oplevert. Dit hangt samen met ramingsregels. Door de overgangsregeling heeft de verkorting van de looptijd van de 30%-regeling pas effect in 2021. De basis voor de raming van de kosten van de verkorting zijn dan de kosten van de 30%-regeling in 2021 wanneer de huidige regeling ongewijzigd zou voortbestaan. Door de verwachte endogene groei zijn deze kosten hoger dan in 2019. Dit heeft tot gevolg dat het aangepaste wetsvoorstel meer opbrengt dan het oorspronkelijke wetsvoorstel. De budgettaire gevolgen blijken uit de onderstaande tabel.

|

(Bedragen in mln. euro) |

2019 |

2020 |

2021 |

Struc. |

|

|---|---|---|---|---|---|

|

1 |

Overgangsrecht bij verkorting maximale looptijd 30%-regeling |

– 369 |

– 337 |

56 |

54 |

|

2 |

Overgangsrecht bij doorwerking 30%-regeling naar ETK-regeling |

– 5 |

– 5 |

1 |

1 |

|

3 |

Overgangsrecht bij doorwerking wijziging 30%-regeling naar keuzeregeling partiële buitenlandse belastingplicht |

– 19 |

– 17 |

3 |

3 |

|

4 |

Vervallen overgangsrecht schoolgelden voor internationale scholen |

1 |

0 |

0 |

0 |

|

Totaal |

– 392 |

-359 |

60 |

58 |

De overgangsregeling leidt dus niet alleen tot een budgettaire derving van € 392 miljoen in 2019 en € 359 miljoen in 2020, maar aanvullend tot een budgettaire opbrengst van € 60 miljoen in 2021 en structureel € 58 miljoen.

De leden van de fractie van 50PLUS vragen aandacht voor de maatregel waarin het tarief waartegen de MKB-winstvrijstelling en de terbeschikkingstellingsvrijstelling in aftrek worden gebracht wordt beperkt. Deze leden vragen met voorbeelden te verduidelijken wat de uitwerking is van deze maatregel indien er sprake is van een negatieve winst uit onderneming of een negatief resultaat uit werkzaamheden. De tariefmaatregel is voor de MKB-winstvrijstelling en de terbeschikkingstellingsvrijstelling alleen van toepassing indien het gezamenlijke bedrag van de met de ondernemersaftrek verminderde winst, onderscheidenlijk het gezamenlijke bedrag van het resultaat uit werkzaamheden, positief is. In verliessituaties, waarin de MKB-winstvrijstelling en de terbeschikkingstellingsvrijstelling niet het karakter hebben van een grondslagverminderende post, maar juist van een grondslagvermeerderende post, wordt de tariefmaatregel dus niet op die twee posten toegepast. Daardoor wordt voorkomen dat de tariefcorrectie voor die posten in voorkomende gevallen leidt tot een vermindering van verschuldigde belasting ten opzichte van de huidige situatie. Dat laatste zou zich dan overigens alleen kunnen voordoen indien er ook sprake zou zijn van ander (niet winst-)inkomen in box 1 en het totale box 1-inkomen, zonder rekening te houden met de grondslagverminderende posten waar de tariefmaatregel op ziet, hoger zou zijn dan de grens van € 68.507. Een voorbeeld is een belastingplichtige met een looninkomen van € 100.000 en een negatieve winst die de belastingplichtige als ondernemer geniet van € 20.000. De MKB-winstvrijstelling heeft in dat geval een grondslagvermeerderend karakter en bedraagt € 2.800 (14% van € 20.000). De negatieve winst uit onderneming leidt per saldo tot een vermindering van het box 1-inkomen met (het saldo van € 20.000 verminderd met de ondernemersaftrek (stel nihil) en de MKB-winstvrijstelling ten bedrage van € 2.800, ofwel € 17.200. De tariefmaatregel is in dit geval niet op de MKB-winstvrijstelling van toepassing. Voor de terbeschikkingstellingsvrijstelling werkt de tariefmaatregel op eenzelfde wijze uit ingeval er sprake is van een negatief resultaat uit werkzaamheden (waarop de terbeschikkingstellingsvrijstelling ziet).

De leden van de fractie van 50PLUS vragen hoeveel extra belasting over de toegevoegde waarde (btw) wordt opgehaald met kraanwater als gevolg van de verhoging van het verlaagde btw-tarief. Deze generieke tariefsverhoging heeft op het gebied van kraanwater een opbrengst van bijna € 40 miljoen.

De leden van de fractie van 50PLUS vragen of het klopt dat de belasting op leidingwater meer invloed heeft op de prijs van kraanwater dan de voorgestelde btw-verhoging. Dat is inderdaad het geval. De prijs van leidingwater wordt in rekening gebracht per kubieke meter (1.000 liter), waarbij de prijs per regio kan verschillen. De btw wordt berekend over de door het waterbedrijf in rekening gebrachte vergoeding, inclusief het vastrecht en de door het waterbedrijf doorberekende overige belastingen en rechten. Bij een vergoeding van in totaal € 1,75 per m3bedraagt de btw op dit moment € 0,105. Bij een btw-tarief van 9% wordt dat € 0,1575, een verhoging met 5,25 cent per m3. Bij een gemiddeld verbruik van 100 m3per jaar betekent dit op jaarbasis een verhoging met € 5,25. Het totale btw-bedrag per jaar is dan € 15,75. Bij een lagere waterprijs zijn deze bedragen lager. De belasting op leidingwater wordt per kubieke meter in rekening gebracht, maar hier geldt een vast tarief, onafhankelijk van de prijs. In 2019 is het tarief € 0,343 per m3. Bij een verbruik van 100 m3 per jaar bedraagt deze belasting in 2019 € 34,30.

De leden van de fractie van 50PLUS vragen daarnaast of het klopt dat de belasting op leidingwater een degressieve belasting is waar de grootste verbruikers relatief minder belasting betalen. Deze leden vragen of het kabinet het met deze leden eens is dat belastingen in de milieusfeer waar mogelijk progressief zouden moeten zijn. Ook vragen zij of het draagvlak voor de btw-verhoging zal toenemen als naast de verlaging van belastingtarieven de dubbele belasting op kraanwater wordt afgeschaft. Het tarief van de belasting op leidingwater is op zichzelf een vast tarief per kubieke meter, maar de belasting wordt alleen geheven voor het verbruik tot en met 300 m3 per aansluiting per jaar. Bij een groter verbruik per aansluiting is over het meerdere geen belasting verschuldigd. Het antwoord op de vraag hoe de tariefstructuur van een milieubelasting het beste kan worden vormgegeven zal per milieubelasting verschillen en is onder meer afhankelijk van de aard en opzet van de belasting en de beoogde opbrengst. Voor de belasting op leidingwater is in de periode 2013–2014 onderzocht wat de gevolgen waren van de afschaffing van het heffingsplafond van 300 m3 Deze maatregel in het Belastingplan 2014 vloeide voort uit de begrotingsafspraken 2014. De conclusie van het onderzoek luidde dat het vervallen van het heffingsplafond leidde tot een groot aantal niet beoogde gevolgen, zoals negatieve milieueffecten, ontmoediging van innovatie en willekeurig ogende gevolgen voor een beperkt aantal bedrijven. Voor een nadere toelichting verwijs ik u naar de brief van de toenmalige Staatssecretaris van Financiën aan uw Kamer van 4 juni 2014, waarin hierop uitgebreid wordt ingegaan.10 Bij het Belastingplan 2015 is vervolgens de afschaffing van het heffingsplafond met terugwerkende kracht ongedaan gemaakt. Het kabinet is niet voornemens op dit moment een maatregel te treffen in de sfeer van de belasting op leidingwater en ziet daartoe ook geen aanleiding in de verhoging van het verlaagde btw-tarief.

De Staatssecretaris van Financiën, M. Snel

Bijlage bij Kamerstukken II 2015/16, 31 311, nr. 154: Eindrapport IBO Zelfstandigen zonder personeel.

Bijlage bij Kamerstukken II 2015/16, 31 311, nr. 154: Eindrapport IBO Zelfstandigen zonder personeel.

De datum vanaf wanneer de 30%-regeling voor een bepaalde werknemer mag worden toegepast geeft geen correct beeld van de looptijd van de 30%-regeling na de verkorting en met inachtneming van het overgangsrecht. Ten eerste is die looptijd niet alleen afhankelijk van het jaar, maar ook van de maand waarin met de toepassing van de 30%-regeling mag worden gestart. Ten tweede kan sprake zijn van perioden van eerdere tewerkstelling en verblijf waarmee de maximale looptijd wordt verkort. En dat komt niet tot uitdrukking in de datum vanaf wanneer de 30%-regeling mag worden toegepast.

Besluit van de Staatssecretaris van Financiën van 23 augustus 2013, nr. DGB 2013/70M, vraag 9 en antwoord daarop (St.crt. 2013, 25663). Dit besluit zal overigens na de verkorting van de looptijd van de 30%-regeling worden geactualiseerd.

De «Evaluatie 30%-regeling» van onderzoeksbureau Dialogic is opgenomen als bijlage bij Kamerstukken II 2016/17, 34 552, nr. 84.

Het bij koninklijke boodschap van 18 september 2018 ingediende voorstel van tot wijziging van de Huisvestingswet 2014 ter verduidelijking van woonruimteverdeling van middenhuurwoningen en van de Woningwet ter vereenvoudiging van de goedkeuringsprocedure voor werkzaamheden die niet behoren tot diensten van algemeen economisch belang (Wet maatregelen middenhuur) (Kamerstukken 36 036).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35026-22.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.