Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35007 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35007 nr. 6 |

Ontvangen 12 oktober 2018

|

Inhoudsopgave |

blz. |

|||

|

I. |

Inleiding |

1 |

||

|

II. |

Algemeen |

1 |

||

|

1. |

Inleiding |

2 |

||

|

2. |

Hoofdlijnen van het voorstel |

6 |

||

|

2.1 |

Algemeen rente op studiefinanciering |

6 |

||

|

2.2 |

Het verkleinen van de rentesubsidie |

8 |

||

|

2.3 |

Doelgroep |

10 |

||

|

2.4 |

Gevolgen voor de student |

14 |

||

|

3. |

Gevolgen voor de regeldruk en gevolgen voor de privacy |

22 |

||

|

4. |

Financiële gevolgen |

22 |

||

|

5. |

Uitvoering |

27 |

||

|

6. |

Gevolgen voor Caribisch Nederland |

28 |

||

De vaste commissie voor Onderwijs, Cultuur en Wetenschap heeft een uitgebreid verslag uitgebracht over het bovengenoemde wetsvoorstel. De regering heeft vragen en opmerkingen ontvangen van de fracties van CDA, D66, PvdA, VVD, PvD, SGP, SP, ChristenUnie, DENK en GroenLinks. De regering is de vaste commissie voor Onderwijs, Cultuur en Wetenschap erkentelijk voor de gestelde vragen en de gemaakte opmerkingen en zal daarop reageren in de hiernavolgende tekst. Daarbij is zoveel mogelijk de volgorde van het verslag aangehouden.

De leden van de PvdA-fractie vragen zich af waarom deze regering het jaar niet gebruikt heeft om te luisteren naar de commentaren en bezwaren tegen dit voornemen en om hiervan af te zien.

De regering heeft geluisterd naar de commentaren op en bezwaren tegen het wetsvoorstel. Een conceptversie van het wetsvoorstel is van 24 mei 2018 tot en met 7 juni 2018 openbaar gemaakt voor internetconsultatie.1 De internetconsultatie heeft 160 reacties opgeleverd. Een groot deel van deze reacties is afkomstig van studenten. De regering realiseert zich dat studenten geen voorstander zijn van deze maatregel. Een groot deel van die reacties lijkt echter gebaseerd op de angst dat het effect van de gewijzigde rentemaatstaf fors is en voor studenten een factor is die hun gedrag beïnvloedt. Voor een (potentiele) student is naar verwachting de beslissing over het te lenen bedrag echter veel meer afhankelijk van de dan geldende hoogte van de rente dan van de maatstaf waarop die rente is gebaseerd.

De leden van de fracties van VVD, GroenLinks en DENK hebben een vraag gesteld over de rentesubsidie. Vanwege de onderlinge samenhang zijn die vragen hieronder uit de verschillende paragrafen van het verslag onder elkaar opgenomen en vervolgens gezamenlijk beantwoord.

De leden van de VVD-fractie vragen of de regering een cijfermatige onderbouwing kan geven van de huidige rentesubsidie van de overheid aan de student en de verwachte rentesubsidie zoals in het voorliggende wetsvoorstel wordt voorgesteld.

De leden van de GroenLinks-fractie zijn benieuwd naar de zogenoemde «rentesubsidie». Volgens de regering is er sprake van een dergelijke subsidie van de overheid aan de student. De leden zijn benieuwd naar een verdere onderbouwing: wat is het verschil tussen de kosten die de Staat betaalt op de kapitaalmarkt om de lening te kunnen verstrekken en het rentepercentage dat (onlangs) afgestudeerden moeten betalen? Wat zijn de precieze meerkosten die het Rijk maakt bij studentenschulden met de huidige rentemaatstaf, zo vragen deze leden.

De leden van de DENK-fractie vragen zich af of er überhaupt wel gesproken kan worden van rentesubsidie als niet exact duidelijk is tegen welke rentes de overheid de kosten voor het verstrekken van studieleningen zelf leent. De leden van de DENK-fractie lezen in de derde voetnoot in de memorie van toelichting dat de Staat bij het financieren van de Staatsschuld geen onderscheid maakt naar schuldsoort, waardoor niet exact kan worden bepaald wat de rentekosten van de studieschuld zijn voor de overheid zijn. Voornoemde leden zouden daar graag een toelichting op willen.

Er kunnen twee subsidie-elementen onderscheiden worden. Ten eerste kunnen studenten bij de Dienst Uitvoering Onderwijs (hierna: DUO) een lening aangaan die zij over een periode oplopend tot ruim 35 jaar aflossen. Daarvoor betalen zij niet de rente die hoort bij een dergelijke lening, maar slechts de 5-jaarsrente (die hoort bij een lening met een looptijd van 5 jaar), of straks de 10-jaarsrente op staatsobligaties. Ten tweede geldt dat deze rente zeer gunstig is vanwege de hoge kredietwaardigheid van de Nederlandse Staat, waar studenten direct van meeprofiteren door de koppeling van de rente aan staatsobligaties. De rente op studieleningen is en blijft daarmee relatief laag.

De Staat financiert de Staatsschuld integraal. Dit betekent dat de extra leningen die de Staat moet aangaan vanwege de verstrekking van studieleningen niet één op één te linken zijn aan een specifieke staatslening. De financiering t.b.v. studieleningen is onderdeel van de totale Staatsschuld. Keuzes voor de wijze van financiering van de Staatsschuld zijn afhankelijk van het financierings- en risicobeleid voor de schuldfinanciering. Dit beleid wordt steeds voor een periode van vier jaar vastgesteld en is gebaseerd op de afweging van kosten en risico’s op de middellange termijn. Hierdoor is het niet mogelijk om deze «rentesubsidie» te kwantificeren.

De leden van de D66-fractie vragen de regering of de 10-jaarsrente in het verleden lager is geweest dan de 5-jaarsrente.

Hoewel zeer ongebruikelijk, is de 10-jaarsrente op Nederlandse staatsobligaties in de periode 2000–2017 één keer, op 4 aaneengesloten dagen, lager geweest dan de 5-jaarsrente (16 t/m 19 juni 2008). De gemiddelde 10-jaarsrente over die 4 dagen was 0,02 procentpunt lager dan de 5-jaarsrente.

De leden van de fracties van D66, GroenLinks en SP hebben een vraag gesteld over houdbaarheid van het studiefinancieringsstelsel. Vanwege de onderlinge samenhang zijn die vragen gezamenlijk beantwoord.

De leden van de D66-fractie willen weten op welke manier de 5-jaarsrente voor een financieel onhoudbaar stelsel zorgt.

De leden van de GroenLinks-fractie lezen in de memorie van toelichting dat de regering «de financiële houdbaarheid van het studiefinancieringsstelsel en de overheidsfinanciën in den brede op de lange termijn» aanhaalt om de wetswijziging te motiveren. Dat roept de vraag op of de regering kan toelichten hoe de huidige rentemaatstaf het studiefinancieringsstelsel financieel onhoudbaar maakt. Zijn er onafhankelijke partijen die deze conclusie onderschrijven?

De leden van de SP-fractie stellen vast dat de rentemaatstaf wordt aangepast vanwege de financiële houdbaarheid van het studiefinancieringsstelsel en de overheidsfinanciën in den brede op de lange termijn. De leden herkennen dit argument niet uit de discussies bij de invoering van het leenstelsel, waarbij de nadruk werd gelegd op de financiële voordelen van het stelsel (extra geld vrijmaken voor onderwijskwaliteit). Zij vragen of voor de invoering van het schuldenstelsel niet is voorzien dat de financiële houdbaarheid eventueel onder druk zou kunnen komen te staan. Was toen al bij de regering bekend dat het mogelijk onhoudbaar zou zijn? Zo nee, op welk moment is deze realisatie bij de regering ontstaan? Zo ja, waarom heeft deze informatie de Kamer niet bereikt bij het debat over de invoering van het leenstelsel?

De regering is niet van mening dat het studiefinancieringsstelsel financieel onhoudbaar is, wel ziet de regering ruimte om de financiële houdbaarheid van het stelsel te verbeteren. Hier liggen geen bevindingen van onafhankelijke partijen aan ten grondslag. Studenten kunnen bij DUO een lening aangaan die zij over een periode oplopend tot ruim 35 jaar kunnen aflossen. Daarvoor betalen zij niet de rente die hoort bij een dergelijke lening, maar slechts de 5-jaarsrente (die hoort bij een lening met een looptijd van 5 jaar). Omdat de 10-jaars rente in het algemeen hoger ligt dan de 5-jaarsrente, vergroot dit de financiële houdbaarheid. Op basis van de gemiddelde rentes in de afgelopen tien jaar, zouden de terugbetaalbedragen bij een gemiddelde schuld van 21.000 euro ongeveer met 12 euro per maand stijgen wat ten gunste komt van de financiële houdbaarheid.

De op deze plaats in het verslag gestelde vraag van de GroenLinks-fractie over de houdbaarheid van het studiefinancieringsstelsel is hierboven beantwoord.

Waarin verschillen de kosten van de huidige rentemaatstaf met de ramingen die werden gemaakt tijdens het overeenkomen van het stelsel studievoorschotmiddelen, zo vragen de leden van de D66-fractie.

In de Wet studievoorschot hoger onderwijs werd gerekend met een rentepercentage van 2,5% als benadering van de gemiddelde rente op studieleningen (de werkelijke rente lag significant lager). De rente-ontvangsten staan echter los van de opbrengst van het wetsvoorstel studievoorschot; die opbrengst kwam voort uit het vervangen van de basisbeurs door de leenmogelijkheid, aangevuld met de kosten voor flankerend beleid zoals de verhoging van de aanvullende beurs en de kwijtschelding voor studenten met een functiebeperking. De opbrengsten uit het wetsvoorstel studievoorschot zijn en worden geïnvesteerd in de kwaliteit van het hoger onderwijs. Het onderhavige wetsvoorstel verandert daar niets aan, maar genereert daarnaast extra renteopbrengsten. Die komen ten goede aan de houdbaarheid van de overheidsfinanciën, omdat de balans tussen wat de regering betaalt voor de financiering van studieschulden en wat de oud-student betaalt voor zijn lening, iets verschuift in de richting van de oud-student. De regering acht dit redelijk.

Tevens vragen de leden van de GroenLinks-fractie waarom de toch al krappe portemonnee van studenten door de regering wordt aangesproken voor «de overheidsfinanciën in den brede op lange termijn». Met belangstelling kijken de leden uit naar een nadere onderbouwing.

Het onderhavige wetsvoorstel verandert tijdens de studie niets aan het besteedbaar inkomen van studenten. Pas bij de terugbetaling krijgen zij te maken met hogere maandlasten en alleen als hun inkomen daarvoor toereikend is. De sociale terugbetaalvoorwaarden beschermen oud-studenten immers tegen te hoge maandlasten. Deze maatregel verschuift de balans tussen wat de regering betaalt voor de financiering van studieschulden en wat de oud-student betaalt voor zijn lening, iets in de richting van de oud-student. De regering acht dit redelijk.

De op deze plaats in het verslag gestelde vraag van de GroenLinks-fractie over de rentesubsidie is hiervoor opgenomen en beantwoord.

De op deze plaats in het verslag gestelde vraag van de SP-fractie over de houdbaarheid van het studiefinancieringsstelsel is hiervoor opgenomen en beantwoord.

Voornoemde leden constateren dat de regering met dit wetsvoorstel is teruggekomen van het voornemen uit het Regeerakkoord om ook de huidige studenten in het leenstelsel onder de 10-jaarsrente te laten vallen, zoals ook beschreven onder 2.3 in de memorie van toelichting. Hoewel de leden hierover verheugd zijn, ontbreekt het aan een motivatie. De leden horen deze graag, en specifiek of het rechtszekerheidsbeginsel hier een rol heeft gespeeld.

Dit wetsvoorstel regelt inderdaad dat de nieuwe rentemaatstaf gaat gelden voor nieuwe studenten die op of na de datum van inwerkingtreding beginnen aan een opleiding in het hoger onderwijs. Hiermee worden voor de huidige studenten die onder het studievoorschot zijn gaan studeren en die al studiefinanciering toegekend hebben gekregen, de regels niet tijdens de studie gewijzigd. In het Regeerakkoord staat dat bij het studievoorschot in de toekomst aangesloten wordt bij de 10-jaarsrente. Vanaf het begin is reeds gecommuniceerd dat de maatregel niet voor de huidige studenten zou gaan gelden. Door de rentewijziging alleen door te voeren voor studenten die nog geen studiefinanciering toegekend hebben gekregen in het hoger onderwijs, is recht gedaan aan het rechtszekerheidsbeginsel.

De leden van de fracties van SGP en PvdA hebben een vraag gesteld over de verlaging van het collegegeld en de aanpassing van de rentemaatstaf. Vanwege de onderlinge samenhang zijn die vragen hieronder uit de verschillende paragrafen van het verslag onder elkaar opgenomen en vervolgens gezamenlijk beantwoord.

De leden van de SGP-fractie hebben vragen naar de samenhang tussen de verschillende besluiten die door de regering ten aanzien van de financiële positie van studenten zijn genomen, de psychologische effecten op het gedrag van studenten en de verwachtingen die studenten van de overheid mogen hebben. Deze leden constateren allereerst dat de regering recent het verlaagd wettelijk collegegeld heeft ingevoerd in de hoop dat daardoor de drempel tot het hoger onderwijs verlaagd zou worden. Met het onderhavige wetsvoorstel wordt echter een nadeel geïntroduceerd dat dit voordeel grotendeels of meer dan geheel teniet kan doen. Waarom is de regering niet bang dat het door haar gehoopte positieve effect van het verlaagde collegegeld hierdoor in een klap verdwenen is, aangezien beide maatregelen in de beleving van studenten tegen elkaar weggestreept kunnen worden? Deze leden vragen waarom deze ingewikkelde exercitie wordt ondernomen wanneer het saldo voor studenten ongeveer nul is.

De leden van de PvdA-fractie wijzen nogmaals op de «sigaar uit eigen doos» waarvan hier sprake is richting studenten die in aanmerking komen voor de halvering van het collegegeld, zeker omdat de kosten van deze rentemaatregel het financiële voordeel hiervan weer ongedaan maken. Kan de regering aangeven waarom zij er voor kiest om met de ene hand een korting op het eerstejaars collegegeld te bieden en met de andere hand studenten ongeveer 12 euro per maand extra aan rente te gaan doorberekenen, voor de duur van de gehele leningstermijn?

Wanneer iemand voor de keuze staat om te gaan studeren, dan heeft het verlaagde collegegeld een direct effect omdat de eerste kosten waar deze persoon als student mee te maken krijgt lager zijn geworden. De hogere rente op de studielening heeft pas een effect als deze persoon geen student meer is en alleen als hij een inkomen heeft dat toereikend is om de hogere rentekosten te kunnen dragen.

De twee verschillende maatregelen hebben elk een eigen doel. Het verlagen van het collegegeld heeft als doel de toegankelijkheid van het hoger onderwijs verder te verbeteren. Het doel van de rentemaatregel is het verbeteren van de houdbaarheid van de overheidsfinanciën. De bedragen die gepaard gaan met de verlaging van het collegegeld kunnen daarnaast niet zomaar gesaldeerd worden met eventuele hogere rentebedragen omdat deze bedragen op verschillende perioden betrekking hebben. Op de rente-uitgaven heeft de student daarnaast nog zelf invloed door zijn leen- en terugbetaalgedrag.

De leden van de SGP-fractie merken daarbij op dat het verlaagd collegegeld voor instellingen tot meer complexiteit en risico’s in de uitvoering heeft geleid. Deze leden vragen hoe deze maatregelen te rijmen zijn met de behoefte aan een stabiele overheid, in een klimaat waarin toch al zorgen bestaan over de toegankelijkheid van het hoger onderwijs als gevolg van de invoering van het leenstelsel.

Het verlagen van het collegegeld heeft juist als doel het verder verbeteren van de toegankelijkheid van het hoger onderwijs. En door de nieuwe rentemaatstaf alleen van toepassing te laten zijn op nieuwe studenten in het hoger onderwijs vanaf de inwerkingtredingsdatum, heeft de regering geen wijzigingen aangebracht voor huidige studenten. Over de risico’s in de uitvoering als gevolg van het verlagen van het collegegeld merkt de regering op dat DUO, Studielink en de hoger onderwijsinstellingen in april 2018 al gereed waren met de benodigde aanpassingen. Hierdoor konden de juiste machtigingen verstuurd worden naar studenten die vanaf 1 september 2018 in aanmerking kwamen voor halvering collegegeld. Het gaat om een geautomatiseerd proces met juist een zeer laag risico.

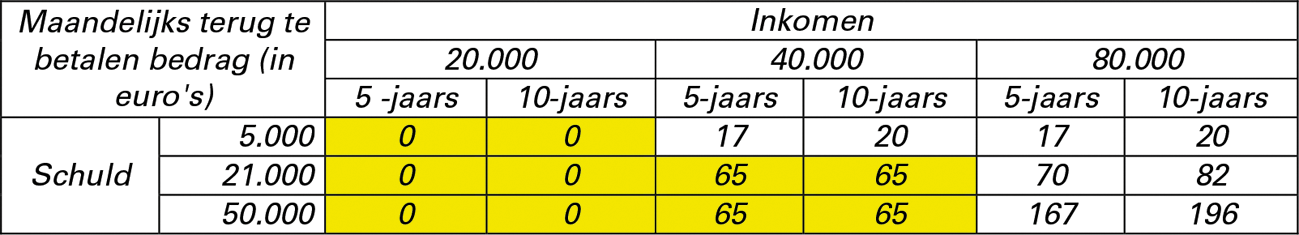

De leden van de D66-fractie hebben nog enkele vragen over de verwachte effecten van de 10-jaarsrente. Kan de regering in een tabel uitsplitsen wat de verwachte effecten zijn voor het maandelijkse terug te betalen bedrag voor verschillende inkomensgroepen bij een lage studieschuld, gemiddelde studieschuld en maximale studieschuld?

In de onderstaande tabel is uitgegaan van de gemiddelde rentes in de afgelopen tien jaren, waarin de 5-jaarsrente gemiddeld 1,78% en de 10-jaarsrente gemiddeld 2,56% was.

In de gearceerde cellen is weergeven welke inkomensgroepen met welke schuld onder de draagkrachtregeling vallen.

Heeft de verhoging van de rentemaatstaf een progressief effect waarbij de hoogste inkomens de zwaarste lasten dragen, zo vragen deze leden.

De sociale leenvoorwaarden zorgen ervoor dat het terug te betalen bedrag in verhouding staat tot het inkomen. Wanneer het inkomen niet toereikend is om het bedrag terug te betalen dat bij de schuld hoort, betaalt de oud-student minder of niets terug. Lage inkomensgroepen zullen bij een zelfde schuld relatief vaker onder de draagkrachtregeling vallen dan midden inkomensgroepen en midden inkomensgroepen weer relatief vaker dan hoge inkomensgroepen (zoals ook in bovenstaande tabel te zien is). De renteverhoging heeft alleen effect op het terugbetaalbedrag van mensen die niet onder de draagkrachtregeling vallen. Aangezien de hoge inkomens relatief minder vaak in de draagkrachtregeling vallen, dragen zij de zwaarste lasten.

Genoemde leden lezen dat bij wijziging van de rentemaatstaf in het jaar na afstuderen het rentepercentage wordt vastgezet voor 5 jaar op basis van het rentepercentage van staatsobligaties met een resterende looptijd van 10 jaar. Wat zijn de gevolgen als het gemiddeld rentepercentage van de afgelopen 10 jaar over staatsobligaties met een resterende looptijd van 10 jaar als rentemaatstaf wordt genomen in plaats van het rentepercentage op dat moment om te voorkomen dat de percentages sterk fluctueren, zo vragen de leden van de D66-fractie.

In het wetsvoorstel wordt aangesloten bij de meest actuele situatie van de rente. Voor studenten verandert dit percentage elk jaar waardoor deze actueel blijft. Voor de terugbetalers wordt deze telkens voor vijf jaren vastgezet. Wanneer zou worden aangesloten bij een gemiddelde over de afgelopen tien jaren dan is de gehanteerde rente veel minder actueel. Wanneer in een periode van tien jaar de 10-jaarsrente een neerwaartse trend had, zal het hanteren van de gemiddelde rente negatief uitpakken voor de student ten opzichte van de actuele 10-jaarsrente. Naast onvrede zou dit kunnen leiden tot de mogelijkheid om elders goedkoper te lenen, omdat actuele rentes lager zijn. Wanneer er juist sprake is van een stijgende trend in een periode van tien jaar zal dat een voordeel zijn voor de student en zou dat kunnen leiden tot rentearbitrage (maximaal lenen om met dat bedrag obligaties te kopen of het op de bank te zetten, omdat dat winstgevend is). Ook voor terugbetalende oud-studenten kunnen verschillen tussen de meer actuele rente en de rente die deels op de historie is gebaseerd leiden tot ongewenste gedragseffecten. Zo kan in de ene periode het gunstig zijn om geleend geld te verschuiven van de studielening naar bijvoorbeeld een hypothecaire lening en in een andere periode kan dit andersom gelden (door bijvoorbeeld een aflossingsvrije periode aan te vragen voor de studielening). Overigens wordt het fluctueren al gemitigeerd doordat niet naar de rentestand op een bepaalde datum wordt gekeken, maar naar een gemiddelde over een 12-maandsperiode.

Zij vragen de regering waarom ervoor is gekozen om de rente voor 5 jaar vast te zetten terwijl een 10-jaarsrente wordt gehanteerd.

De periode dat de rente vaststaat en de maatstaf waarop de rente is gebaseerd, zijn twee verschillende zaken. Tijdens de studie wordt de rente elk jaar gewijzigd. Tijdens de terugbetaalperiode wordt de rente voor 5 jaar vastgezet om oud-studenten dan enige stabiliteit en zekerheid te geven in de terugbetaling. Zoals hierboven wordt aangegeven, heeft het vastzetten van de rente voor bijvoorbeeld 10 jaar als nadeel dat de gehanteerde rente dan ook gemiddeld minder actueel is en dat de verschillen tussen de in omloop zijnde rentepercentages groter zijn wat kan leiden tot onvrede bij de oud-student.

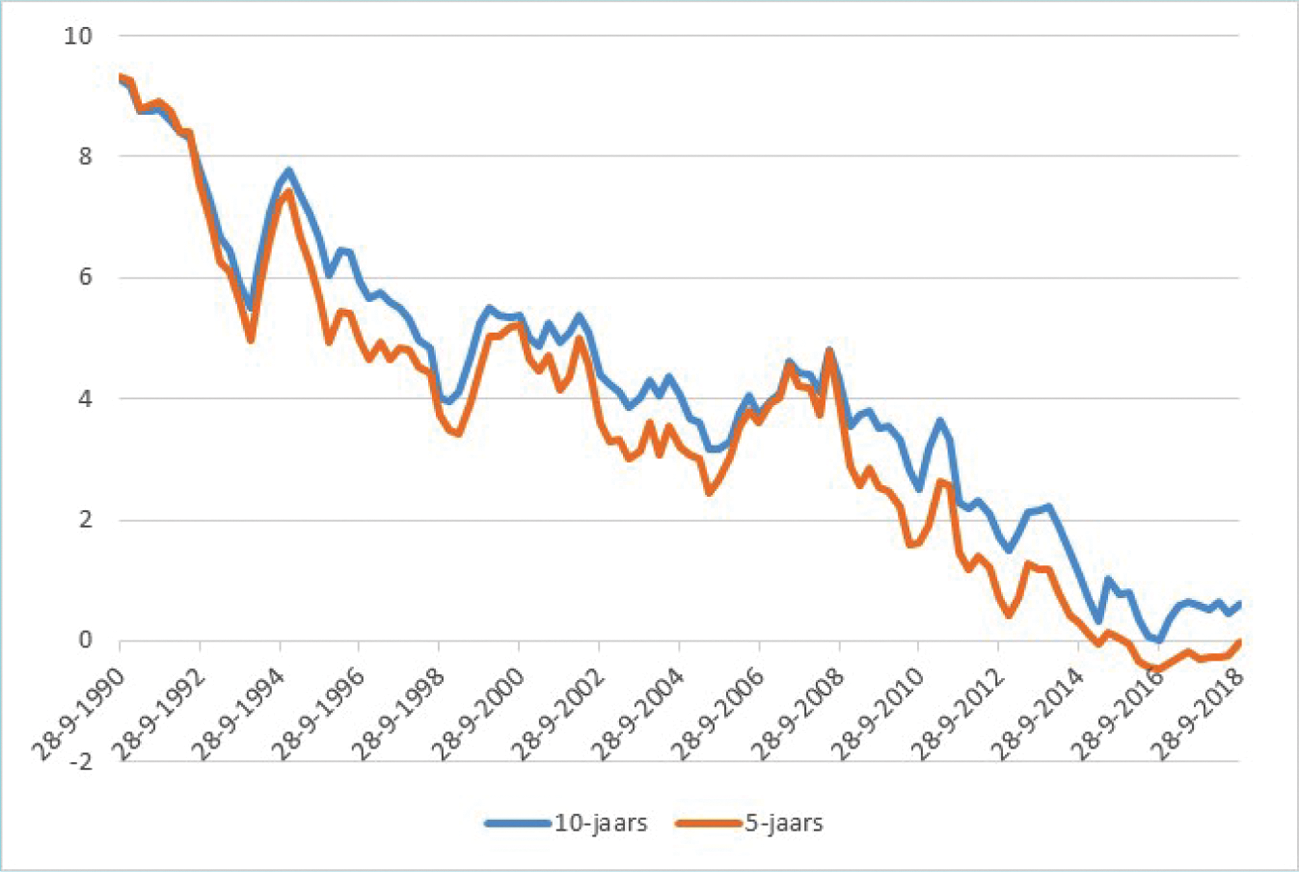

De leden van de fracties van SP, ChristenUnie en DENK hebben een vraag gesteld over de jaarlijkse gemiddelde rentepercentages op staatsobligaties in de afgelopen dertig jaar. Vanwege de onderlinge samenhang zijn die vragen hieronder uit de verschillende paragrafen van het verslag onder elkaar opgenomen en vervolgens gezamenlijk beantwoord.

De leden van de SP-fractie zouden graag een vergelijking zien van de volgende cijfers van de afgelopen 30 jaar: de rente op 5-jarige staatsobligaties, de rente op 10-jarige staatsobligaties en de rente die de overheid op de kapitaalmarkt moet betalen voor leningen.

De leden van de ChristenUnie-fractie hebben begrip voor de voorgestelde maatregel om de rente op studieleningen te baseren op de 10-jaarsrente in plaats van de 5-jaarsrente. Deze leden waren geen voorstander van de invoering van het leenstelsel, maar zij constateren dat studenten onder het leenstelsel 35 jaar gelegenheid hebben om hun lening terug te betalen. Zij vragen de regering, inzichtelijk te maken wat de afgelopen dertig jaar het niveau was van de 5-jaarsrente en de 10-jaarsrente.

Tevens willen de leden van de fractie van DENK een overzicht van de jaarlijkse gemiddelde rentepercentages op staatsobligaties in de afgelopen dertig jaar.

Onderstaande figuur toont voor de periode 1990 tot en met 2018 de ontwikkeling van de 5- en 10-jaars Nederlandse staatsrentes. Gegevens van voor 1990 waren niet voorhanden. De kapitaalmarkt bestaat uit een verzameling van leningen met een looptijd van 1 jaar of langer. Het is daarom niet mogelijk om één rente te geven die de overheid voor leningen moet betalen.

Deze leden van de SP-fractie vragen de regering of zij op het standpunt staat dat een rentesubsidie op studieleningen principieel onjuist of onredelijk is.

De regering vindt een rentesubsidie op studieleningen niet principieel onjuist of onredelijk. De financiële houdbaarheid van het studiefinancieringsstelsel en de overheidsfinanciën in den brede zijn echter gediend bij het hanteren van de 10-jaarsrente in plaats van de 5-jaarsrente.

De op deze plaats in het verslag gestelde vraag van de ChristenUnie-fractie over de jaarlijkse gemiddelde rentepercentages op staatsobligaties in de afgelopen dertig jaar is hiervoor opgenomen en beantwoord.

De leden van de D66-fractie lezen dat er een directe koppeling wordt gemaakt tussen de studielening van de student en de lening die de Staat aangaat op de kapitaalmarkt terwijl in de voetnoot staat aangegeven dat de Staat geen rente betaalt specifiek voor studieleningen maar voor de totale uitstaande Staatsschuld. Waarom is deze onjuiste koppeling gemaakt als het belangrijkste argument voor het invoeren van de 10-jaarsrente, houdbaarheid van de overheidsfinanciën is. Deze leden vragen of de regering het verband tussen de Staatsschuld en de studieleningen nader kan toelichten.

Het verstrekken van studieleningen resulteert in een studieschuld die gefinancierd moet worden. Het financieren van de studieschuld wordt niet separaat gedaan, maar maakt onderdeel uit van de Staatsschuld die integraal gefinancierd wordt. Dit betekent dat de extra leningen die de Staat moet aangaan vanwege de verstrekking van studieleningen niet één op één te koppelen zijn aan een specifieke staatslening. De rentesubsidie kan hierdoor niet gekwantificeerd worden.

Wel kunnen twee subsidie-elementen onderscheiden worden. Ten eerste kunnen studenten bij DUO een lening aangaan die zij over een periode oplopend tot ruim 35 jaar aflossen. Daarvoor betalen zij niet de rente die hoort bij een dergelijke lening, maar slechts de 5-jaarsrente (die hoort bij een lening met een looptijd van 5 jaar), of straks de 10-jaarsrente op staatsobligaties. Ten tweede geldt dat deze rente zeer gunstig is, vanwege de hoge kredietwaardigheid van de Nederlandse Staat, waar studenten direct van meeprofiteren door de koppeling van de rente aan staatsobligaties. De rente op studieleningen is en blijft daarmee relatief laag.

De leden van de fracties van SP en D66 hebben een vraag gesteld over de kwijtschelding. Vanwege de onderlinge samenhang zijn die vragen hieronder uit de verschillende paragrafen van het verslag onder elkaar opgenomen en vervolgens gezamenlijk beantwoord.

De leden van de SP-fractie willen graag weten wat de inschattingen zijn van het aantal studenten dat de lening na 35 jaar niet, dan wel niet geheel, zal hebben afbetaald. Wat zijn de huidige verwachtingen over de aantallen niet-terugbetalers en de bedragen die daarmee gemoeid zijn tot 2060 en daarna? In hoeverre is dit een mogelijke bedreiging voor de houdbaarheid van de overheidsfinanciën?

Kan de regering nader toelichten hoe ze tot de geraamde extra kwijtschelding van 36 miljoen euro is gekomen, zo vragen de leden van de D66-fractie.

In de raming is er rekening mee gehouden dat 13,6% van de studieschuld uiteindelijk niet wordt betaald en dus wordt kwijtgescholden als gevolg van de sociale terugbetaalvoorwaarden. Dit percentage is gebaseerd op de door CPB geraamde aflosquote van 86,4%.2 De verwachting is dat de wijziging van de rentemaatstaf tot gevolg heeft dat circa 36 miljoen euro extra wordt kwijtgescholden vanaf 2060. Zonder deze wijziging is de verwachting dat het om circa 200 miljoen euro zal gaan in 2060. In de jaren daarvoor is dit verwachte bedrag lager en loopt het langzaam op naar dit bedrag. In totaal zijn de structureel geraamde kwijtscheldingen daarmee 236 miljoen euro. Er is geen sprake van een bedreiging voor de houdbaarheid van de overheidsfinanciën omdat al met deze kwijtscheldingen rekening is gehouden, zowel bij de Wet studievoorschot hoger onderwijs als gevolg van de sociale terugbetaalvoorwaarden als bij het onderhavige wetsvoorstel.

Deze leden merken op dat de regering zich niet baseert op de kosten voor het feitelijk afsluiten van staatsleningen om het leenstelsel te bekostigen, maar op de kosten van de Staatsschuld in het algemeen. De Staatsschuld is opgebouwd uit verschillende soorten leningen, waaronder 10-jarige staatsobligaties, maar ook nog langduriger leningen met dus hogere rente. De leden vragen zich af waarom er niet voor gekozen is specifiek voor bekostiging van het leenstelsel met 5-jarige staatsobligaties, waardoor er geen sprake zou zijn van rentesubsidies.

Het Agentschap van de Generale Thesaurie van het Ministerie van Financien maakt bij het financieren van de Staatsschuld nooit onderscheid naar de oorsprong van de schuld. De Staatsschuld is het resultaat van alle inkomsten en uitgaven van de hele rijksoverheid; aflossingen en het begrotingssaldo worden integraal gefinancierd. Dit betekent dat de leningen die de Staat moet aangaan vanwege de verstrekking van studieleningen niet één op één te linken zijn aan een specifieke staatslening.

De op deze plaats in het verslag gestelde vraag van de DENK-fractie over de rentesubsidie is opgenomen en beantwoord onder paragraaf 1 van deze nota naar aanleiding van het verslag.

De op deze plaats in het verslag gestelde vraag van de DENK-fractie over de jaarlijkse gemiddelde rentepercentages op staatsobligaties in de afgelopen dertig jaar is opgenomen en beantwoord onder paragraaf 2.1 van deze nota naar aanleiding van het verslag.

De leden van de VVD-fractie willen weten of de gewijzigde rentemaatstaf gaat gelden voor studenten die nu al lenen voor hun bachelor en die na 1 januari 2020 beginnen aan de masterfase van de studie. Of is het zo dat studenten die al een studielening hebben voor 2020 onder de huidige rentemaatstaf blijven vallen ongeacht of zij een nieuwe opleiding starten?

De maatregel wordt voorgesteld voor studenten die op of na de datum van inwerkingtreding (1 januari 2020) beginnen aan een opleiding in het hoger onderwijs. Het gaat dus om studenten die voor de eerste keer aan een ho-opleiding beginnen. De gewijzigde rentemaatstaf gaat niet gelden voor studenten die bijvoorbeeld reeds een bacheloropleiding zijn gestart voor de inwerkingtreding en daarna doorstromen naar een master.

Zijn de mogelijke gedragseffecten op mbo-afgestudeerden die vanaf 2020 doorstromen naar het hoger onderwijs en daarmee onder het studievoorschot gaan vallen onderzocht?

Gedragseffecten van het onderhavige wetsvoorstel zijn niet onderzocht. Wel is recent verdiepend onderzoek bij de monitor beleidsmaatregelen uitgevoerd naar leenaversie bij mbo-studenten 3 , waaruit blijkt dat leenaversie geen bepalende factor is bij de keuze om al dan niet door te studeren. De regering is van mening dat de wijziging van de rentemaatstaf geen invloed zal hebben op de doorstroom van mbo naar het hbo. Andere (inhoudelijke) overwegingen spelen een veel grotere rol bij de keuze voor het hbo. Denk bijvoorbeeld aan de betere carrièremogelijkheden of de wens om je als student verder te ontwikkelen. Wanneer een mbo-student doorstroomt naar het hbo, wordt een eventuele lening die hij tijdens de mbo-opleiding is aangegaan, overgezet naar de ho-leenvoorwaarden. Daarmee gaan ook de langere terugbetaaltermijn van 35 jaar en de gunstige draagkrachtregeling gelden; de rentemaatstaf is slechts één van de voorwaarden. Als gevolg daarvan dalen de maandlasten.

Waarom gelden er verschillende rentemaatstaven voor een studievoorschot in het hoger onderwijs, het middelbaar onderwijs en voor het levenlanglerenkrediet, zo vragen leden van de VVD-fractie?

Voor een ho-lening en voor een lening levenlanglerenkrediet geldt op dit moment de rente die is gebaseerd op een effectief rendement van Staatsobligaties met een resterende looptijd van 5 jaren, voor een mbo-lening van 3 tot 5 jaren. Deze verschillen in de gehanteerde rentemaatstaf hebben te maken met de terugbetaaltermijnen die zijn verbonden aan de verschillende leningen. Voor een ho-lening geldt een terugbetaaltermijn van 35 jaar en voor een mbo-lening en een lening levenlanglerenkrediet geldt een terugbetaaltermijn van 15 jaar. Voor een lening levenlanglerenkrediet geldt dat het terugbetalingsrisico voor de overheid van het levenlanglerenkrediet naar verwachting groter is, omdat deze lening ook op latere leeftijd nog kan worden opgenomen.4

Hoe wordt er gekeken naar een student die onder verschillende maatstaven valt, bijvoorbeeld omdat hij of zij vanuit het mbo is doorgestroomd naar het hoger onderwijs, als het gaat om de verschillende rentemaatstaven en de effecten op zijn of haar terugbetalingsverplichting, zo vragen leden van de VVD-fractie?

Vanaf de dag waarop een student met een mbo-lening tevens een ho-lening aangaat, wordt de mbo-lening aangemerkt als ho-lening. Op deze manier wordt voorkomen dat een student meerdere leningen naast elkaar heeft lopen met verschillende looptijden en terugbetaalregimes. Dit is zowel complex in de uitvoering, maar kan tevens onoverzichtelijk en complex zijn voor de student. De student wordt geïnformeerd over de gevolgen voor de studielening wanneer hij met een mbo-lening studiefinanciering aanvraagt voor het hoger onderwijs. De student ontvangt naast een beschikking van DUO een separate brief waarin wordt gemeld dat er vanaf de start van de toekenning in het hoger onderwijs een ander renteregime (en andere terugbetaalvoorwaarden) van toepassing is op zijn gehele studieschuld. Voorafgaand aan een inschrijving kan de student op de website van DUO via een wizard nagaan wat de gevolgen voor de studieschuld zijn wanneer hij besluit zich te gaan inschrijven voor een hbo-studie. Samen met DUO wordt bekeken of de communicatie en voorlichting hierover op de website kan worden uitgebreid.

De regels die gelden in geval van samenloop met een lening levenlanglerenkrediet zijn uitgewerkt in het Besluit studiefinanciering 2000 en zijn gebaseerd op de volgende uitgangspunten:

– Een debiteur lost nooit meer af dan de hoogste draagkracht die voor één van zijn studieleningen geldt. Zijn financiële draagkracht wordt derhalve bepaald op basis van één set draagkrachtregels.

– Bij onvoldoende draagkracht voor de volledige aflossing van beide studieleningen, wordt het eerst afgelost op de studielening met de kortste resterende looptijd van de terugbetaalperiode. Wanneer de resterende looptijd gelijk is, wordt eerst afgelost op het levenlanglerenkrediet.

– Op de afzonderlijke studieleningen wordt nooit meer afgelost dan het daarvoor geldende maximum.

– De inzet van jokerjaren gedurende de periode van samenloop met de terugbetaling van een levenlanglerenkrediet schort deze laatste lening niet op.5

De leden van de SP-fractie constateren dat een mbo-student met een studieschuld die vanaf 2020 hoger onderwijs volgt, onder het nieuwe stelsel zal gaan vallen. Is het correct dat in dit geval ook de opgebouwde schuld in de mbo-periode zal overgaan naar de nieuwe voorwaarden? Zo ja, is hier dan niet sprake van veranderende voorwaarden, omdat de mbo-schuld is aangegaan onder de voorwaarden van de 3 tot 5-jaarsrente. De leden menen dat er in dat geval sprake is van schending van het rechtszekerheidsbeginsel, en wijzen ten overvloede in dit kader op uitspraken hierover van de Hoge Raad in het kader van de Harmonisatiewet (1986). De leden zien graag een reactie op het argument dat het rechtszekerheidsbeginsel wordt aangetast met dit wetsvoorstel.

Mbo-afgestudeerden die vanaf de inwerkingtredingsdatum van de onderhavige wet zich inschrijven voor een opleiding in het hoger onderwijs, en daarmee onder het studievoorschot komen te vallen, zullen te maken krijgen met de 10-jaarsrente. Wanneer een mbo-student zich inschrijft voor een hbo-opleiding zijn de leenvoorwaarden bekend die op dat moment gaan gelden. Van aantasting van het rechtszekerheidsbeginsel is dan ook geen sprake. Ook nu al wordt wanneer een mbo-student zich inschrijft voor een hbo-opleiding, de lening die tijdens de mbo-opleiding is aangegaan overgezet naar de ho-leenvoorwaarden. Daarbij geldt tevens dat de langere terugbetaaltermijn van 35 jaar en de gunstige draagkrachtregeling van toepassing worden op de mbo-lening; de rentemaatstaf is slechts één van de voorwaarden. De reden voor de overzetting is dat voor de student duidelijker is wat zijn totale studielening is en welke maandlasten daarbij horen, in plaats van dat die lening uit diverse onderdelen bestaat met verschillende termijnen en bedragen. De ho-leenvoorwaarden leiden, ook na de wijziging van de rentemaatstaf, tot lagere maandlasten.

Deze leden vragen met het oog op de positie van mbo-studenten die doorstromen om een nadere toelichting op de volgende zin uit de memorie van toelichting: «Bij doorstuderen na het mbo werkt het immers zo dat ook de lening die tijdens de mbo-opleiding is aangegaan, wordt overgezet naar de ho-leenvoorwaarden.» Op welke wijze veranderen in de huidige situatie de voorwaarden op leningen aangegaan door mbo’ers wanneer zij doorstromen naar het hbo?

Op grond van de huidige wet is het reeds zo dat vanaf de dag waarop een student met een mbo-lening tevens een ho-lening aangaat, de mbo-lening wordt aangemerkt als ho-lening. Dit wordt niet gewijzigd met onderhavig wetsvoorstel. Aanleiding voor deze omzetting naar een ho-lening was de invoering van het studievoorschot waarin de terugbetalingsregels voor ho-studenten werden gewijzigd. Om te voorkomen dat één student meerdere leningen naast elkaar heeft lopen met verschillende looptijden en terugbetaalregimes, is ervoor gekozen om de reeds aangegane mbo-lening aan te merken als een ho-lening. In de huidige situatie betekent dit dat de reeds opgebouwde mbo-schuld met een gemiddelde 3- tot 5-jaarsrente wordt omgezet naar een ho-lening met een 5-jaarsrente. Ook betekent dit dat de lening binnen 35 jaar in plaats van 15 jaar kan worden terugbetaald, en bovendien dat de draagkracht wordt berekend volgens de voorwaarden die gelden voor een ho-lening. Een van die voorwaarden is dat studenten na hun afstuderen nooit meer dan 4% van hun meerinkomen boven het minimumloon hoeven in te zetten voor aflossing.

De leden van de SP-fractie wijzen erop dat wanneer een mbo’er met een schuld een hogere rente moet betalen over deze schuld wanneer hij of zij doorstroomt naar het hbo, dit feitelijke neerkomt op een extra negatieve financiële prikkel tegen doorstromen, wat vervolgonderwijs zal ontmoedigen. De al opgebouwde schuld wordt immers feitelijk groter, nog voor het eerste college is gevolgd. Is dit billijk te noemen? De leden horen graag de reactie van de regering hierop.

De regering is van mening dat de wijziging van de rentemaatstaf geen invloed zal hebben op de doorstroom van mbo naar het hbo. Andere (inhoudelijke) overwegingen spelen een veel grotere rol bij de keuze voor het hbo. Denk bijvoorbeeld aan de betere carrièremogelijkheden of de wens om je als student verder te ontwikkelen. Overigens, wanneer een mbo-student doorstroomt naar het hoger onderwijs, wordt een eventuele lening die hij tijdens de mbo-opleiding is aangegaan, overgezet naar de ho-leenvoorwaarden. Daarmee gaan ook de langere terugbetaaltermijn van 35 jaar en de gunstige draagkrachtregeling gelden; de rentemaatstaf is slechts één van de voorwaarden. Als gevolg daarvan dalen de maandlasten.

De leden wijzen erop dat het leenstelsel sowieso al lijkt te hebben geleid tot een verslechtering van de doorstroming van mbo naar hbo.

De regering deelt de opvatting van de leden van de SP-fractie niet. Er zijn geen signalen die erop wijzen dat de invoering van het studievoorschot heeft geleid tot een verslechtering van de doorstroom van het mbo naar het hbo. De daling in de instroom van mbo-studenten in het hbo heeft zich al voor de invoering van het studievoorschot ingezet. Uit recent verdiepend onderzoek bij de monitor beleidsmaatregelen naar leenaversie bij mbo-studenten, blijkt dat leenaversie geen bepalende factor is bij de keuze om al dan niet door te studeren.6 Waar de daling dan wel mee te maken heeft, is vooralsnog niet bekend. Een aantrekkende arbeidsmarkt kan een logische verklaring zijn, maar welke verklaring de daling heeft wordt onderwerp van nader onderzoek.

De leden vragen in het verlengde hiervan of het niet tegenstrijdig is dat het kabinet aan de ene kant verschillende maatregelen neemt om doorstroming van mbo naar hbo te bevorderen, maar aan de andere kant doorstroming onaantrekkelijker maakt voor (lenende) mbo-studenten die willen doorstromen.

De regering is van mening dat hier geen sprake is van tegenstrijdigheid. Zoals hiervoor aangegeven is de verwachting van de regering dat de wijziging van de rentemaatstaf geen invloed zal hebben op de doorstroom van het mbo naar het hbo. Andere (inhoudelijke) overwegingen spelen een veel grotere rol bij de keuze voor het hbo. Denk bijvoorbeeld aan de betere carrièremogelijkheden of de wens om je als student verder te ontwikkelen. De regering hecht groot belang aan het verbeteren van de doorstroom van het mbo naar het hbo. Daar zet de regering de komende jaren op in, zoals uiteen zal worden gezet in de beleidsbrief over toegankelijkheid en kansengelijkheid in het hoger onderwijs die uw Kamer binnenkort ontvangt.

De leden van de ChristenUnie-fractie vinden het een goede zaak dat de voorgestelde maatregel alleen gaat gelden voor nieuwe studenten die na de beoogde inwerkingtreding beginnen met een opleiding. Deze leden vragen hoe de regering gaat zorgen voor goede voorlichting over de wijzigingen, zodat duidelijk is voor wie de maatregel wel en niet gaat gelden.

De regering is het eens met de leden van de fractie van de ChristenUnie dat het belangrijk is dat studenten goed voorgelicht worden. Op de website van DUO zal uiteengezet worden welk terugbetaalregime geldt voor welke situatie. Ook wordt in de individuele communicatie vanuit DUO aan de student aangegeven welk rentepercentage in zijn situatie geldt.

De leden van de Partij voor de Dieren-fractie stellen dat studeren voor iedereen betaalbaar moet zijn. Daarom willen zij onder meer dat het leenstelsel wordt afgeschaft, de basisbeurs terugkeert en het collegegeld flink wordt verlaagd. Het is tijd om afscheid te nemen van het doorgeschoten marktdenken in het hoger onderwijs, aldus deze leden. Zij constateren dat de regering de toegankelijkheid van het hoger onderwijs klaarblijkelijk niet voorop heeft staan in haar afwegingskader. Studeren wordt door dit voorstel van de regering minder aantrekkelijk, zeker voor mensen met een beperkt budget. Studenten zullen door de voorgestelde wetswijziging nog verder worden opgejaagd tijdens hun opleiding. Het verhogen van de rentemaatstaf op studieleningen staat bovendien in schril contrast met het aanpakken van de schuldenproblematiek.

Deze leden vragen de regering of zij erkent dat de voorgestelde wetswijziging het hoger onderwijs wederom een stuk onaantrekkelijker zal maken. Zo nee, waarom niet?

De regering is het met de leden eens dat het hoger onderwijs voor iedereen toegankelijk moet zijn en blijven. De aanpassing van de rentemaatstaf zal het hoger onderwijs echter niet minder aantrekkelijk maken, ook niet voor studenten met een beperkt budget. Het hoger onderwijs is en blijft toegankelijk voor iedereen. Studenten kunnen gebruik maken van een reisvoorziening en voor studenten met minder draagkrachtige ouders bestaat de aanvullende beurs. Ook kunnen studenten lenen onder gunstige sociale terugbetaalvoorwaarden. Bij onvoldoende draagkracht heeft de gewijzigde rentemaatstaf geen gevolgen voor het te betalen maandbedrag. De draagkrachtregeling zorgt er immers voor dat een student nooit meer hoeft te betalen dan hij met zijn inkomen kan betalen.

Erkent de regering dat de voorgestelde wetswijziging, vanuit het oogpunt van een zo aantrekkelijk mogelijk hoger onderwijs, niet valt uit te leggen? Zo nee, waarom niet?

Zoals hiervoor is aangegeven is de regering van mening dat het hoger onderwijs toegankelijk voor iedereen is, en blijft.

De leden van de Partij voor de Dieren-fractie vragen of de regering erkent dat de voorgestelde wetswijziging studenten nog verder zal opjagen in het zo snel mogelijk afstuderen? Zo nee, waarom niet?

De regering is van mening dat de voorgestelde wetswijziging er niet toeleidt dat studenten verder worden opgejaagd om zo snel mogelijk af te studeren. Er is geen aanleiding te verwachten dat de student zich laat «opjagen» omdat de rentemaatstaf is aangepast. Tijdens de studie heeft de gewijzigde rentemaatstaf geen effect op het besteedbaar inkomen van studenten. Pas bij de terugbetaling krijgen zij te maken met hogere maandlasten en alleen als hun inkomen daarvoor toereikend is. De sociale terugbetaalvoorwaarden beschermen oud-studenten immers tegen te hoge maandlasten. Voor die maandlasten is de dan geldende hoogte van de rente bepalend en niet zozeer de maatstaf waarop die rente is gebaseerd.

De leden van de Partij voor de Dieren-fractie vragen of de regering erkent dat de weg naar een schuldenvrije samenleving niet gebaat is bij het verhogen van de rentemaatstaf voor studieleningen? Zo nee, waarom niet?

De regering wil dat meer mensen uit een uitzichtloze schuldensituatie komen. Met de Brede schuldenaanpak moet het aantal mensen met problematische schulden worden teruggedrongen. Dat doet de regering onder meer door in te zetten op betere preventie en een maatschappelijk verantwoorde incasso. Niet iedere schuld is echter problematisch. De sociale terugbetaalvoorwaarden die verbonden zijn aan de studielening, zorgen ervoor dat niemand in de problemen hoeft te komen door het terug moeten betalen van een studieschuld.

Erkent de regering dat met de voorgestelde wetswijziging de verlaging van het collegegeld voor bepaalde groepen studenten de facto door studenten zelf wordt betaald? Zo nee, waarom niet, zo vragen voornoemde leden.

De regering is niet van mening dat met voorgestelde wetswijziging de verlaging van het collegegeld voor bepaalde groepen studenten de facto door studenten zelf betaald wordt. De doelgroepen van de twee maatregelen zijn niet hetzelfde en de bedragen zijn niet vergelijkbaar, omdat deze betrekking hebben op verschillende perioden. De kosten voor de overheid van het verlagen van het collegegeld vangen aan in studiejaar 2018/2019 terwijl de verwachte opbrengsten van het aanpassen van de rentemaatstaf pas vanaf 2025 langzaam op beginnen te lopen.

De leden van de fracties van VVD en CDA hebben een vraag gesteld over oud-studenten die niet kunnen voldoen aan hun terugbetalingsplicht. Vanwege de onderlinge samenhang zijn die vragen hieronder uit de verschillende paragrafen van het verslag onder elkaar opgenomen en vervolgens gezamenlijk beantwoord.

De leden van de VVD-fractie vragen de regering hoeveel mensen naar verwachting onvoldoende draagkracht zullen hebben door de verhoging van de rentemaatstaf om volledig aan de terugbetalingsverplichting binnen de grenzen van het sociale leenstelsel kunnen voldoen, bijvoorbeeld voor het jaar 2060. Hoe hoog zou dat aantal zijn als de huidige rentemaatstaf gehandhaafd bleef, zo vragen voornoemde leden.

De leden van de CDA-fractie horen graag, met welk percentage niet-betalers de regering rekening heeft gehouden en hoe dit in de begroting tot uiting komt. Deze leden vragen hoe eventuele tegenvallers bij het terugbetalen moeten worden opgevangen op de begroting.

Voor het terugbetalen van een studieschuld gelden sociale terugbetaalvoorwaarden. Dat houdt in dat wanneer het inkomen relatief laag is, er minder hoeft te worden terugbetaald dan het berekende termijnbedrag op basis van de studieschuld. Deze verlaging van de terugbetaling wordt echter niet direct kwijtgescholden, omdat mogelijk in latere jaren wel sprake is van een hoger inkomen waarbij de gehele schuld alsnog terugbetaald kan worden. Pas aan het eind van de aflosfase wordt een eventuele restschuld kwijtgescholden. In de raming is er rekening mee gehouden dat 13,6% van de studieschuld uiteindelijk niet wordt betaald en dus wordt kwijtgescholden. Dit percentage is gebaseerd op de door CPB geraamde aflosquote van 86,4%.7 De geraamde extra kwijtscheldingen als gevolg van de aanpassing van de rentemaatstaf bedragen 36 miljoen euro in 2060.

De leden van de CDA-fractie vragen de regering, wat de huidige gebruikelijke kanalen zijn via welke studenten kennis kunnen nemen van de hoogte van de rente.

Op de website van DUO wordt een overzicht gegeven van de geldende rentepercentages in een bepaald jaar. Een student kan ook in MijnDUO nagaan wat het actuele rentepercentage is. Na afstuderen wordt het rentepercentage vermeld in de berichten over het terugbetalen. Het rentepercentage dat voor de student van toepassing is, wordt voor het eerst gemeld in het bericht dat hij ontvangt als hij in het terugbetalingssysteem van DUO komt te staan. Ook op alle berichten daarna die betrekking hebben op het terugbetalen, wordt het rentepercentage genoemd.

Zou het volgens de regering wenselijk zijn om meer informatie aan te bieden over hoe het werkt met rente en de rentestanden van de afgelopen tien jaar, aan studenten die nog moeten beginnen met lenen of die momenteel lenen? Dit om een indicatie te geven van de renteontwikkeling en wat dit op termijn voor studenten betekent, zo stellen deze leden.

Op de website van DUO worden studenten reeds geïnformeerd over de regels en voorwaarden rondom het terugbetalen. Op de website wordt tevens een overzicht gegeven van de geldende rentepercentages vanaf 1992.

De leden van de D66-fractie lezen dat het onbekend is wat het verschil is met het huidig terug te betalen bedrag omdat het afhangt van onbekende rentes in toekomst. Kan de regering diverse scenario’s schetsen voor de maandlasten bij 5-jaarsrente en de 10-jaarsrente in geval van verschillende hoogtes van rente, zo vragen deze leden.

De regering kan dergelijke gevraagde scenario’s schetsen. De scenario’s zijn hieronder opgenomen.

Scenario 1: gemiddelde rentes in de afgelopen tien jaren, wat resulteert in een 5-jaarsrente van 1,78% en een 10-jaarsrente van 2,56%

Bij een gemiddelde schuld bij afstuderen van 21.000 euro zou het maandbedrag bij de 5-jaarsrente ongeveer 70 euro zijn en bij de 10-jaarsrente ongeveer 82 euro. Het maandelijks terug te betalen bedrag is ongeveer 18% hoger uitgaande van volledige draagkracht.

Scenario 2: Kleinste verschil tussen de rentes op jaarbasis in de afgelopen tien jaren, wat resulteert in een 5-jaarsrente van 4,17% en een 10-jaarsrente van 4,29%.

Bij een gemiddelde schuld bij afstuderen van 21.000 euro zou het maandbedrag bij de 5-jaarsrente ongeveer 104 euro zijn en bij de 10-jaarsrente ongeveer 108 euro. Het maandelijks terug te betalen bedrag is ongeveer 4% hoger uitgaande van volledige draagkracht.

Scenario 3: Grootste verschil tussen de rentes op jaarbasis in de afgelopen tien jaren, wat resulteert in 5-jaarsrente van 1,90% en een 10-jaarsrente van 3,01%.

Bij een gemiddelde schuld bij afstuderen van 21.000 euro zou het maandbedrag bij de 5-jaarsrente ongeveer 72 euro zijn en bij de 10-jaarsrente ongeveer 90 euro. Het maandelijks terug te betalen bedrag is ongeveer 25% hoger uitgaande van volledige draagkracht.

De leden van de GroenLinks-fractie hebben vragen over de financiële implicaties voor afgestudeerden met volledige draagkracht. De leden merken op dat de memorie van toelichting slechts met één voorbeeld toelicht wat de hogere rente voor afgestudeerden kan betekenen. Daarom vragen de leden zich af: hoeveel gaat de eerste lichting studenten (vanaf 2020) die te maken krijgt met deze nieuwe rentemaatstaf extra betalen volgens de ramingen? De leden zijn benieuwd naar verschillende ramingen over studieschulden van 15.000 euro, 24.000 euro, en 35.000 euro bij studenten met volledige draagkracht. De leden zijn zich er terdege van bewust dat dit ramingen zijn vanwege de koppeling van de rentemaatstaf met de rente op staatsobligaties.

Op basis van de gemiddelde rentes in de afgelopen tien jaren was de 10-jaarsrente (2,56%) 0,78 procentpunt hoger dan de 5-jaarsrente (1,78%). De tabel hieronder toont de maandelijks terug te betalen bedragen voor verschillende schulden. De bedragen gelden alleen bij volledige draagkracht, wat in dit voorbeeld betekent dat het huishoudinkomen minimaal 62.000 euro moet zijn.

|

Maandelijks terug te betalen bedragen (in euro's) |

5-jaarsrente (1,78%) |

10-jaarsrente (2,56%) |

|

|---|---|---|---|

|

Schuld |

15.000 |

50 |

59 |

|

24.000 |

80 |

94 |

|

|

35.000 |

117 |

137 |

|

In alle drie de situaties is het maandelijks terug te betalen bedrag ongeveer 18% hoger uitgaande van volledige draagkracht.

De leden van de SP-fractie wijzen erop dat een algemene consequentie is dat jongeren uit minder draagkrachtige families, voor zover zij niet in aanmerking komen voor een aanvullende beurs, meer zullen (moeten) lenen dan hun welgestelde leeftijdsgenoten. Een renteverhoging zal deze groepen dan ook boven proportioneel raken. Erkent de regering dat dit feitelijk een denivellerende maatregel is?

De regering is het niet met de leden eens dat dit een denivellerende maatregel is en dat studenten van ouders met lagere inkomens meer zullen gaan lenen. De aanvullende beurs loopt door tot een inkomen van circa 50.000 per jaar. Een renteverhoging zal deze groep ook niet buitenproportioneel raken. Studenten die in 2020 of daarna beginnen aan een studie in het hoger onderwijs, zullen door het onderhavig wetsvoorstel te maken kunnen krijgen met een hogere rente op hun studielening. Tijdens de studie heeft dat geen effect op het besteedbaar inkomen van studenten. Pas bij de terugbetaling krijgen zij te maken met hogere maandlasten en alleen als hun inkomen daarvoor toereikend is. De sociale terugbetaalvoorwaarden beschermen oud-studenten immers tegen te hoge maandlasten. Juist oud-studenten met een relatief laag inkomen zullen dus gemiddeld minder hoeven terug te betalen dan oud-studenten met een hoger inkomen.

De gemiddelde studieschuld (nu 21.000 euro) zal door de samengestelde rente met ongeveer 5.000 euro groeien. Vindt de regering dit niet een onacceptabel hoog bedrag, zelfs wanneer de betaling wordt gespreid over 35 jaar?

De stelling dat een gemiddelde studieschuld van 21.000 euro met 5.000 euro groeit door deze maatregel is niet correct. Als gevolg van de hogere rente, stijgt de schuld bij afstuderen van 21.000 euro naar circa 21.500 euro. Dat er gespreid over 35 jaren een bedrag van 5.000 euro meer terugbetaald moet worden is wat anders. Het gaat hier over een rentebedrag.

Rente is bij uitstek een vergoeding voor het tijdsverloop tussen lenen en terugbetalen onder andere omdat geld doorgaans minder waard wordt met het verstrijken van de tijd. Dat bedrag moet dan ook zeker in de context van die terugbetaalperiode van 35 jaar worden gezien en kan ook niet één op één worden vergeleken met de studieschuld van 21.000 euro omdat het een optelsom is van bedragen over verschillende maanden en jaren. Een hoger maandbedrag van 12 euro in 2050 is niet hetzelfde als een hoger maandbedrag van 12 euro in 2025 en kan dus niet zomaar bij elkaar opgeteld worden. Hierin is overigens geen rekening gehouden met vervroegde of extra aflossing, waarmee oud-studenten een deel van deze rentelasten kunnen voorkomen. Dat gebeurde ook bij de 15-jaars terugbetaaltermijn op grote schaal en de verwachting is dan ook dat veel studenten ervoor zullen kiezen om niet de volledige terugbetaaltermijn te benutten.

Wanneer we ervan uitgaan dat de lagere inkomens meer zullen lenen zal dit bedrag nog substantieel stijgen. Ziet de regering hier, met de leden van de SP-fractie, niet een duidelijke verslechtering van de toegankelijkheid van het hoger onderwijs, specifiek voor lagere inkomens of jongeren uit groepen met bovengemiddelde leenangst, bijvoorbeeld wanneer ze eerstegeneratie-studenten zijn?

De regering is het niet eens met de leden van de SP-fractie dat studenten van ouders met lagere inkomens meer zullen gaan lenen. Een renteverhoging zal deze groep ook niet buitenproportioneel raken. Studenten die in 2020 of daarna beginnen aan een studie in het hoger onderwijs, zullen door het onderhavig wetsvoorstel te maken kunnen krijgen met een hogere rente op hun studielening. Tijdens de studie heeft dat geen effect op het besteedbaar inkomen van studenten. Pas bij de terugbetaling krijgen zij te maken met hogere maandlasten en alleen als hun inkomen daarvoor toereikend is. De sociale terugbetaalvoorwaarden beschermen oud-studenten immers tegen te hoge maandlasten. Voor die maandlasten is de dan geldende hoogte van de rente bepalend, en niet zo zeer de maatstaf waarop die rente is gebaseerd.

Ondermijnt de regering hiermee niet al haar andere pogingen om de toegankelijkheid in het hoger onderwijs juist te vergroten?

Zoals aangegeven herkent de regering zich niet in een verslechtering van de toegankelijkheid van het hoger onderwijs door deze maatregel. Het hoger onderwijs is en blijft toegankelijk voor iedereen. Studenten kunnen gebruik maken van een reisvoorziening en kunnen lenen onder sociale terugbetaalvoorwaarden. De draagkrachtregeling zorgt ervoor dat een student nooit meer hoeft te betalen dan hij met zijn inkomen kan betalen. Voor studenten met minder draagkrachtige ouders bestaat de aanvullende beurs.

Wel vraagt een aantal ontwikkelingen in het hoger onderwijs de aandacht van de regering. Daar zet de regering de komende jaren op in zoals uiteen zal worden gezet in de beleidsbrief die binnenkort naar uw Kamer wordt gestuurd over toegankelijkheid en kansengelijkheid in het hoger onderwijs.

De leden van de SP-fractie wijzen op het onlangs door het Interstatelijk Studentenoverleg (ISO) gepubliceerde onderzoek naar studieschulden en hypotheken. Het te betalen maandbedrag blijkt een serieuze hindernis voor het verkrijgen van een hypotheek op een toch al overspannen huizenmarkt. Omdat een renteverhoging per definitie zal leiden tot een hoger maandbedrag ligt het voor de hand dat dit probleem erger zal worden. De Minister heeft op vragen van de leden Ronnes en Van der Molen geantwoord, geen aanleiding te zien aanvullende maatregelen te treffen. Erkent de regering dat het probleem met de renteverhoging erger zal worden?

Studieleningen worden meegewogen bij hypotheekverstrekking. Dit is van belang om overkreditering en betalingsproblemen te voorkomen. Studieleningen wegen minder zwaar mee dan consumptieve kredieten (daar wordt 2% van de hoofdsom als maandlast verondersteld), en studieleningen onder het studievoorschot wegen weer minder zwaar mee dan leningen onder het oude stelsel (een zogeheten wegingsfactor van 0,75% in het oude stelsel versus 0,45% in het nieuwe stelsel). Met de wegingsfactor worden de maandlasten benaderd. De rente die de student tijdens de studie heeft opgebouwd, wordt als gevolg van het onderhavige wetsvoorstel iets hoger. Bij een gemiddelde studieschuld van 21.000 euro zorgt dit voor een schuld van circa 21.500 euro. Dit heeft nauwelijks effect op de hypotheekruimte. Hoeveel de student heeft geleend, is een veel grotere factor voor de hoogte van de schuld bij afstuderen en als gevolg daarvan op de hypotheek die hij kan krijgen. Alles afwegend, is de regering van mening dat dit wetsvoorstel nauwelijks invloed heeft op het verkrijgen van een hypotheek.

Wat zal de maandlast waarbij zijn met de hypotheek rekening gehouden moeten worden, wanneer wordt uitgegaan van de hogere gemiddelde studieschuld onder de 10-jaarsrente? Is het waar dat deze nog hoger is dan die onder het oude stelsel van vóór het leenstelsel, waarbij de gemiddelde schuld lager is maar met een hogere wegingsfactor wordt gerekend? En zo ja, ligt het dan niet voor de hand dat de door het ISO geconstateerde problematiek onder de 10-jaarsrente erger zal worden en de positie van afgestudeerden op de woningmarkt onder de 10-jaarsrente dus verder zal verslechteren?

De gemiddelde schuld stijgt als gevolg van deze maatregel van 21.000 euro naar circa 21.500 euro. Onderstaande tabel geeft weer wat voor effect dat heeft op de maandlasten waarmee rekening wordt gehouden.

|

Oude stelsel |

Nieuwe stelsel |

Nieuwe rente |

|

|---|---|---|---|

|

Gemiddelde schuld |

15.000 |

21.000 |

21.500 |

|

Wegingsfactor |

0,75% |

0,45% |

0,45% |

|

Maandlast waarmee voor hypotheek rekening wordt gehouden |

€ 112,50 |

€ 94,50 |

€ 96,75 |

De maandlast is dus lager dan onder het oude stelsel met de hogere wegingsfactor. Het effect op de maandlast als gevolg van het onderhavige wetsvoorstel is 2,25 euro per maand. Dit heeft dus nauwelijks effect op de hoogte van de hypotheek en op de positie van afgestudeerden op de woningmarkt.

De leden van de SP-fractie wijzen op het onderzoek naar gezondheidsrisico’s onder jongeren van het RIVM, waarbij het RIVM onder de oorzaken van psychologische klachten onder jongeren de financiële situatie van jongeren en daarbij specifiek de invoering van het leenstelsel noemt. In haar antwoord op schriftelijke vragen van het lid Futselaar ontkent de Minister dit verband. De leden constateren dat ook in dit wetsvoorstel geen aandacht wordt besteed aan de mogelijke gevolgen voor het welzijn van jongeren en gaan ervan uit dat de Minister volhardt in haar eerdere standpunt. De leden horen graag welke onderzoeken de regering heeft die de conclusies van het RIVM op dit gebied ondergraven.

De oorzaak van de hoge mentale druk onder jongeren is niet enkelvoudig maar het gevolg van een opstapeling van factoren, zoals de eisen die studenten zichzelf opleggen, druk die zij ervaren door social media en de druk die het succesvol afronden van een opleiding met zich meebrengt. In het onderzoek van het RIVM is opgenomen dat studentpsychologen ook de versobering van de studiefinanciering aanhalen als één van deze factoren.

Uit de monitor beleidsmaatregelen hoger onderwijs 2017–2018 blijkt dat het aandeel studenten dat financiële problemen ervaart sinds 2012 is afgenomen. Het aandeel studenten dat onder het oude stelstel valt en financiële moeilijkheden ervaart, is bovendien hoger dan het aandeel studenten dat financiële problemen ervaart onder het nieuwe stelsel. De regering zal dit uiteraard blijven monitoren. Naar aanleiding van de recente publicatie van het RIVM heeft er overleg plaatsgevonden tussen OCW en het RIVM. Naar aanleiding hiervan bezie ik of verder onderzoek opportuun is. Hier wordt op korte termijn op terug gekomen in de beleidsbrief toegankelijkheid en kansengelijkheid in het hoger onderwijs.

Deze leden wijzen erop dat de rente de afgelopen decennia behoorlijk heeft gefluctueerd. Op dit moment is de rente historisch laag maar het ligt voor de hand dat dit niet zo zal blijven. De leden maken zich zorgen of studenten die nu en in de nabije toekomst studieleningen afsluiten zich dit wel geheel realiseren. De leden vragen zich af of het in dit verband niet logisch was geweest een maximum rentepercentage in te bouwen, om te voorkomen dat de samengestelde rente op termijn leidt tot nog veel hogere schulden dan studenten verwachten bij aanvang.

Dat rente fluctueert is een gegeven. Dat geldt zowel voor de 5-jaarsrente als de 10-jaarsrente. Het hanteren van een maximum rentepercentage kan studenten stimuleren tot onwenselijke rentearbitrage (maximaal lenen om met dat bedrag obligaties te kopen of het op de bank te zetten omdat dat winstgevend is). Een maximum op de rente is bovendien niet nodig omdat de sociale terugbetaalvoorwaarden studenten beschermen tegen hogere maandlasten dan zij gezien hun inkomen kunnen dragen.

De op deze plaats in het verslag gestelde vraag van de PvdA-fractie over de verlaging van het collegegeld en de aanpassing van de rentemaatstaf is opgenomen en beantwoord onder paragraaf 1 van deze nota naar aanleiding van het verslag.

Is de regering het met de leden eens dat zij hiermee de gegeven korting van 1.000 euro op het collegegeld na circa zeven jaar terugbetalen weer ongedaan heeft gemaakt voor de student?

De regering is het daar niet mee eens. De bedragen die gepaard gaan met de verlaging van het collegegeld zijn niet vergelijkbaar met eventuele hogere rentebedragen omdat deze bedragen op verschillende perioden betrekking hebben. Daarnaast hoeft de hogere rente als gevolg van de sociale terugbetaalvoorwaarden alleen terugbetaald te worden als de oud-student beschikt over voldoende inkomen.

De leden van de SP-fractie vragen of de regering nogmaals kan toelichten waarom zij de eerder door de leden gelegde koppeling tussen de korting op het eerstejaars collegegeld en de invoering van de 10-jaarsrente ontkent, aangezien de rentemaatregel een effect kan hebben op vertrouwen, zeker ook omdat de collegegeldkorting eenmalig is en de verhoging van de rente op de studieschuld een structureel karakter kent over vele jaren van terugbetalen.

De twee verschillende maatregelen hebben elk een eigen doel. Het verlagen van het collegegeld heeft als doel de toegankelijkheid van het hoger onderwijs verder te verbeteren. Het doel van de rentemaatregel is het verbeteren van de houdbaarheid van de overheidsfinanciën. Daarnaast zijn de bedragen die ermee gepaard gaan niet vergelijkbaar omdat ze op verschillende perioden betrekking hebben.

Is de regering het met de leden eens dat een bedrag van 1.000 euro eenmalig wel degelijk vergelijkbaar is met een renteverhoging van gemiddeld 144 euro per jaar, met een maximum terugbetaaltermijn van 35 jaar voor de studielening?

De regering is het daar niet mee eens. De verlaging van het collegegeld heeft betrekking op het eerste jaar van de studie. De eventuele hogere terugbetaalbedragen hebben betrekking op de terugbetaalperiode die aanvangt ongeveer twee jaar na het beëindigen van de studie en vervolgens 35 jaar kan duren. De bedragen zijn niet vergelijkbaar omdat ze op verschillende perioden betrekking hebben.

De leden van de ChristenUnie-fractie vinden het van groot belang dat problematische schulden bij studenten en afgestudeerden worden voorkomen. Ook al is de voorgestelde maatregel begrijpelijk en ook al zijn er gunstige voorwaarden voor het terugbetalen van studieleningen, deze leden zien het risico dat studieschulden lang impact zullen hebben op het leven van jongeren. Genoemde leden vragen de visie van de regering ten aanzien van dit risico.

De regering deelt de mening van de leden dat problematische schulden bij studenten en afgestudeerden moet worden voorkomen. De regering zet zich met de Brede schuldenaanpak dan ook in om het aantal mensen met problematische schulden terug te dringen. Dat doet de regering onder meer door in te zetten op betere preventie en een maatschappelijk verantwoorde incasso. Niet iedere schuld is echter problematisch. De sociale terugbetaalvoorwaarden die verbonden zijn aan de studielening zorgen ervoor dat niemand in de problemen hoeft te komen door het terug moeten betalen van een studieschuld. De regering is er dan ook van overtuigd dat een hogere rente op de studielening oud-studenten niet in een problematische situatie brengt.

Ook vragen de leden van de SP-fractie de regering om in de brede schuldenaanpak expliciet aandacht te besteden aan studenten, en om studentenorganisaties te betrekken bij de uitwerking van de brede schuldenaanpak. Kan de regering toelichten of en hoe zij dit gaat doen?

De staatsecretaris van Sociale Zaken en Werkgelegenheid heeft tijdens het algemeen overleg over de Brede schuldenaanpak van 14 juni jl. aangegeven een organisatie met expertise op het gebied van jongeren en schulden te betrekken bij de uitwerking van relevante punten uit het actieplan. Deze organisatie zal ook worden gevraagd aan te sluiten bij het Samenwerkingsverband Brede Schuldenaanpak. De Minister van Onderwijs, Cultuur en Wetenschap spreekt daarnaast op reguliere basis met studenten en studentenorganisaties over studiefinanciering en zal studenten en studentenorganisatie ook betrekken bij initiatieven om schuldenproblematiek onder studenten tegen te gaan.

Deze leden vinden het van groot belang dat gemonitord wordt wat het effect van de voorgestelde maatregel is. Zo zouden zij willen weten of de hoogte van de studieleningen verandert, of de hogere rente jongeren ervan weerhoudt om te gaan studeren en of het meespeelt in de overwegingen van studenten om extracurriculaire activiteiten te ondernemen, aangezien de druk om snel af te studeren mogelijk toeneemt door de hogere rente. Voornoemde leden vragen of de regering bereid is om dit nauwkeurig te monitoren en de Kamer hierover geregeld te rapporteren.

De regering monitort jaarlijks in de Monitor beleidsmaatregelen hoger onderwijs onder andere de instroom in het hoger onderwijs, de hoogte van de studieleningen en het studiegedrag van studenten. Het effect van de aanpassing van de rentemaatstaf is daarin slechts een onderdeel en niet te isoleren, omdat beslissingen van studenten door meerdere zaken worden beïnvloed; door beleidswijzigingen in het hoger onderwijs, in de studiefinanciering, maar ook door de arbeidsmarkt. Specifiek voor de rente geldt dat de actuele stand van de rente veel bepalender is dan de maatstaf waarop die is gebaseerd.

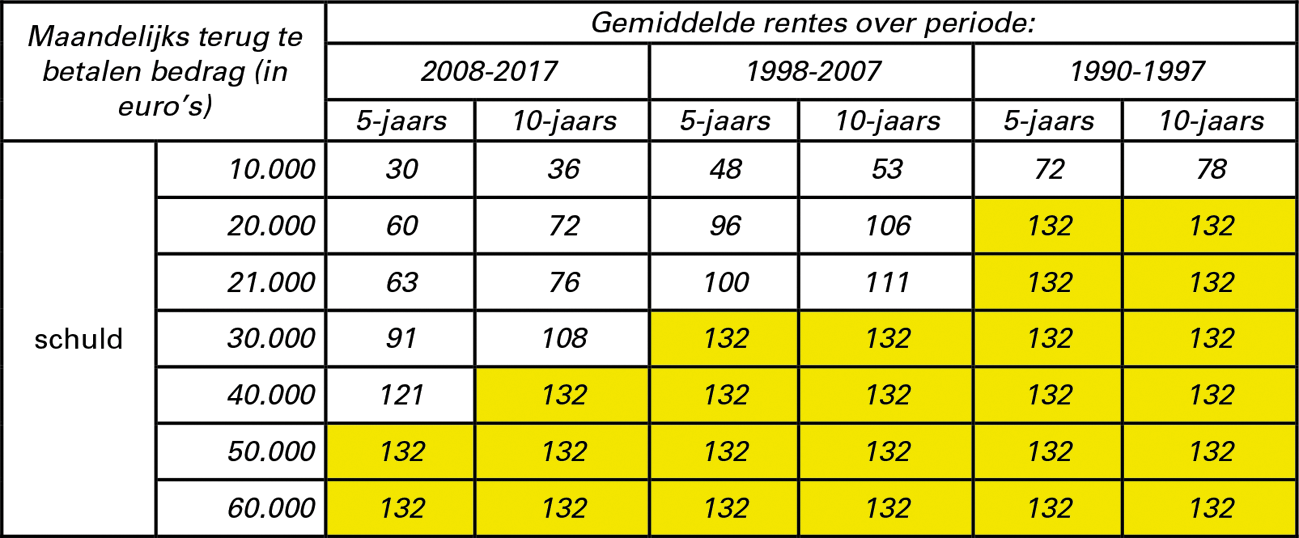

De leden van de DENK-fractie zouden graag wat meer voorbeelden zien om de gevolgen voor de studenten in kaart te brengen, en willen graag, analoog aan het voorbeeld dat in deze paragraaf van de memorie van toelichting wordt gegeven, een doorberekening van de verschillen in het maandbedrag bij een schuld van 10.000 euro, van 20.000 euro, van 21.000 euro, van 30.000 euro, van 40.000 euro, van 50.000 euro en van 60.000 euro, waarbij voor elk van deze bedragen de verschillen worden getoond zoals deze er zouden zijn bij de gemiddelde rentes zoals deze er waren in de jaren 2008–2017, 1998–2007, 1988–1997 en 1978–1987.

De gemiddelde rentes over 2008–2017 waren 1,23% voor de 5-jaarsrente en 2,08% voor de 10-jaarsrente. De gemiddelde rentes over 1998–2007 waren 3,94% voor de 5-jaarsrente en 4,43% voor de 10-jaarsrente. De gemiddelde rentes over 1990–1997 waren 6,79% voor de 5-jaarsrente en 7,21% voor de 10-jaarsrente. Gegevens over de rentepercentages voor 1990 waren niet voorhanden.

Uitgaande van een inkomen van ruim anderhalf keer modaal (60.000 euro per jaar), zijn er de volgende maandelijks terug te betalen bedragen

In de gearceerde cellen is weergeven welke inkomensgroepen met welke schuld onder de draagkrachtregeling vallen.

Uit de tabel is af te lezen dat het effect van de renteverhoging (het verschil tussen de 5-jaarsrente en de 10-jaarsrente) veel kleiner is dan het effect van de absolute hoogte van de rente. Verder is de gemiddelde rente in de toekomst onzeker. Als aanname is het CPB bij de doorrekening van het regeerakkoord uitgegaan van deze gemiddelde rente over de afgelopen tien jaar. Als de rente in de toekomst hoger uitvalt, beschermen de sociale terugbetaalvoorwaarden studenten tegen hogere maandlasten dan zij gezien hun inkomen kunnen dragen.

De leden van de SP-fractie constateren dat de regering meldt dat het wetsvoorstel geen consequenties heeft voor privacy van studenten. Dit is feitelijk correct. De leden constateren echter eveneens dat DUO op 1 oktober j.l. in een rondetafelgesprek in de Tweede Kamer over de «Overheid als schuldeiser» heeft ingebracht de huidige privacywetgeving als een knelpunt te zien voor een effectieve schuldenaanpak. De leden constateren tot hun verwondering dat er in een voorstel dat effectief studieschulden zal verhogen, geen aandacht is voor de schuldenproblematiek onder jongeren. De leden verzoeken de regering verder in te gaan op dit voorstel in het kader van de schuldenproblematiek onder jongeren en daarbij ook aandacht te besteden aan toekomstige mogelijke aanvullende maatregelen op het gebied van privacy.

DUO en andere uitvoeringsorganisaties hebben, in het rondetafelgesprek «Overheid als schuldeiser» van 1 oktober 2018, aangegeven dat het delen van bepaalde gegevens van debiteuren bij kan dragen aan het voorkomen van problematische schulden. De organisaties geven aan dat vanwege privacyregelgeving het echter niet mogelijk is, dan wel zeer moeilijk, om die gegevens onderling en met gemeenten te delen. De meest betrokken departementen en de partners binnen de brede schuldenaanpak beraden zich momenteel over dit vraagstuk. Zij bezien welke gegevensuitwisseling noodzakelijk c.q. passend is gezien ook de verschillende wettelijke taken van de verschillende organisaties.

Dit wetsvoorstel leidt bij een gemiddelde studieschuld tot een iets hogere studieschuld bij afstuderen (21.500 euro in plaats van 21.000 euro). Vanwege de sociale terugbetaalvoorwaarden is de regering van mening dat dit wetsvoorstel niet bijdraagt aan de schuldenproblematiek; alleen als het inkomen toereikend is, worden de maandlasten iets hoger.

De leden van de VVD-fractie lezen dat de regering verwacht dat het voorliggende wetsvoorstel leidt tot structureel 36 miljoen euro aan kwijtscheldingen. Zij vragen de regering hoe hoog de gemiddelde kwijtschelding is per student.

In de raming van die 36 miljoen euro is er rekening mee gehouden dat 13,6% van de studieschuld uiteindelijk niet wordt betaald en dus wordt kwijtgescholden. Dit percentage is gebaseerd op de door CPB geraamde aflosquote van 86,4%.8 Dit wordt geraamd aan de hand van de verwachte ontwikkeling van de uitstaande studieschuld, niet op basis van kwijtscheldingen per student.

De op deze plaats in het verslag gestelde vraag van de CDA-fractie gesteld over oud-studenten die niet kunnen voldoen aan hun terugbetalingsplicht is opgenomen en beantwoord onder paragraaf 2.4 van deze nota naar aanleiding van het verslag.

De leden van de D66-fractie vragen de regering om nader toe te lichten hoe ze tot de opbrengsten van 226 miljoen euro zijn gekomen, aangezien onduidelijk is hoe hoog de rente in de toekomst is en hoeveel mensen in aanmerking komen voor een hogere kwijtschelding. Hoeveel mensen gaan naar verwachting gebruik maken van de draagkrachtregeling, waarbij ze niet hoeven af te lossen aangezien ze het minimumloon verdienen of de restschuld na 35 jaar wordt kwijtgescholden?

In de raming is uitgegaan van een structureel uitstaande studieschuld inclusief 5-jaarsrente van circa 33,5 miljard euro vanaf 2060. Dit is in lijn met de verwachtingen bij het studievoorschot. De studieschuld stijgt als gevolg van stijgende aantallen terugbetalers en een langer uitstaande studieschuld door de langere terugbetaalperiode bij het studievoorschot. Bij een renteverhoging van gemiddeld 0,78 procentpunt moet jaarlijks circa 262 miljoen euro (0,78 procent van 33,5 miljard euro) extra rente worden betaald over deze schuld als de draagkrachtregeling er niet zou zijn. Deze 0,78 procentpunt betreft het verschil tussen de 5-jaarsrente en de 10-jaarsrente in de afgelopen tien jaar. In de raming bij de Wet studievoorschot hoger onderwijs is er rekening mee gehouden dat 13,6%van de studieschuld uiteindelijk niet wordt betaald als gevolg van de sociale terugbetaalvoorwaarden en dus wordt kwijtgescholden. Dit percentage is ook gebruikt in de raming van onderhavig wetsvoorstel. Dit percentage is gebaseerd op de door CPB geraamde aflosquote van 86,4%.9 Gegeven deze aflosquote resulteert dit in een raming van 262 miljoen euro extra ontvangsten en 36 miljoen euro extra kwijtscheldingen als gevolg van de draagkrachtregeling.

Deze leden vragen de regering met welke inkomensgroepen zij rekening houdt, die gebruik gaan maken van deze draagvlakregeling.

Voor het terugbetalen van een studieschuld gelden sociale terugbetaalvoorwaarden. Dat houdt in dat wanneer het inkomen relatief laag is er minder hoeft te worden terugbetaald dan het berekende termijnbedrag op basis van de studieschuld. Deze verlaging van de terugbetaling wordt echter niet direct kwijtgescholden, omdat mogelijk in latere jaren wel sprake is van een hoger inkomen waarbij de gehele schuld alsnog terugbetaald kan worden. Pas aan het eind van de aflosfase wordt een eventuele restschuld kwijtgescholden. Op de ramingen van het percentage studieschuld dat niet betaald wordt is ingegaan in het antwoord op de vraag hiervoor.

De op deze plaats in het verslag gestelde vraag van de D66-fractie over de kwijtschelding is opgenomen en beantwoord onder paragraaf 2.2 van deze nota naar aanleiding van het verslag.

Voorts vragen deze leden of het te verwachten is dat de 10-jaarsrente als effect heeft dat mensen eerder hun totale restschuld terugbetalen en wat hiervan de financiële gevolgen zijn.

Vervroegd of tussentijds aflossen gebeurde ook in het oude stelsel veelvuldig. Nu de terugbetaling over 35 jaar mag worden verspreid, is het aannemelijk dat dit blijft gebeuren. Of de gewijzigde rentemaatstaf daarop een effect heeft, is niet bekend. Het is mogelijk, maar waarschijnlijk is de actuele hoogte van die rente veel bepalender dan rentemaatstaf waarop de rente is gebaseerd.

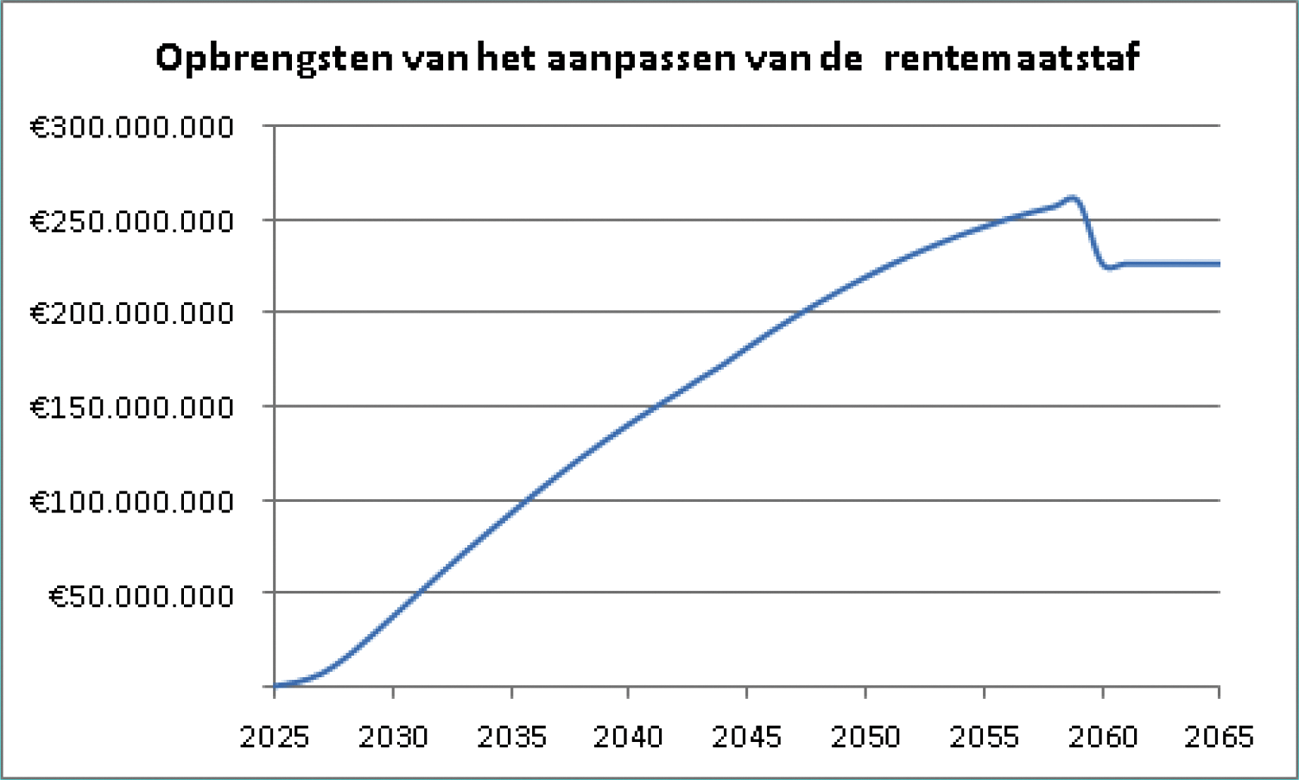

De leden van de fracties van D66 en GroenLinks hebben beide een vraag gesteld over de financiële opbrengsten van de wijziging van de rentemaatstaf. Vanwege de onderlinge samenhang zijn die vragen hieronder onder elkaar opgenomen en vervolgens gezamenlijk beantwoord.

Kan de regering in een reeks tot 2040 nader toelichten wat de financiële gevolgen zijn, zo vragen de leden van D66.

De leden van de GroenLinks-fractie lezen dat deze wetswijziging in 2060 structureel 226 miljoen euro moet opleveren. De totale opbrengsten in eerdere jaartallen ontbreken. Deze leden vragen de regering daarom, wat de geraamde opbrengsten zijn van de gewijzigde rentemaatstaf in 2025, 2030, 2035, 2040, 2045, 2050.

De grafiek hieronder toont de opbrengsten voor de periode 2025 tot en met 2065. De extra ontvangsten vangen ongeveer in 2025 aan met een klein bedrag (de eerste studenten onder het nieuwe renteregime beginnen dan terug te betalen) en lopen dan langzaam op naar het structurele bedrag in 2060. Na een aflosperiode van 35 jaar wordt de extra restschuld, een bedrag van structureel 36 miljoen euro, kwijtgescholden. Omdat er in de jaren voor 2060 nog geen kwijtscheldingen plaatsvinden, is in die jaren alleen sprake van extra renteontvangsten. Vanaf ongeveer 2060 zijn er daarnaast de extra kwijtscheldingen, waardoor de opbrengst per saldo iets lager ligt dan in de jaren daarvoor.

De op deze plaats in het verslag gestelde vraag van de GroenLinks-fractie over de financiële opbrengsten van de wijziging van de rentemaatstaf is hierboven beantwoord.

De leden van de SP-fractie verbazen zich erover dat de regering zo actief stuurt op de overheidsfinanciën in het jaar 2060, en wijzen erop dat een vergelijkbare maatregel om onze huidige financiën houdbaar te maken in het jaar 1976 zou moeten zijn genomen, midden in de koude oorlog, tussen twee oliecrises in, ver vóór de uitvinding van het internet en überhaupt vóór het bestaan van de basisbeurs. In dit kader vragen de leden zich af hoeveel praktische waarde de inschatting van overheidsfinanciën zo ver in de toekomst heeft en in hoeverre hier sprake is van een gelegenheidsargument.

Het is gebruikelijk om bij een beleidswijziging aan te geven wanneer het effect van die wijziging structureel is en wat de financiële consequenties zijn in die structurele situatie. Bij deze beleidswijziging is pas ongeveer in het jaar 2060 sprake van de structurele situatie omdat tot die tijd een (steeds kleiner wordend) deel van de terugbetalers nog te maken heeft met de 5-jaars rente. De financiële effecten vangen echter al veel eerder aan, namelijk als de eerste oud-studenten voor wie de 10-jaarsrente is gaan gelden, gaan beginnen met terugbetalen. De verwachting is dat in 2025 de eerste effecten optreden en die lopen dan langzaam op tot 2060. De maatregel is ook gericht op de lange termijn; de houdbaarheid van de overheidsfinanciën in de toekomst.

Deze leden vragen zich af waar het bedrag van 226 miljoen euro vandaan komt. Zij constateren dat dit bedrag ook in het regeerakkoord stond, terwijl er daar nog van werd uitgegaan dat ook de eerstegeneratie-leenstelselstudenten onder de 10-jaarsrente zouden vallen. Het bedrag van 226 miljoen euro is in het wetsvoorstel echter onveranderd, terwijl toch verwacht zou moeten worden dat het financiële consequenties heeft dat deze groep (gelukkig) wordt uitgesloten. Graag zouden de leden inzicht krijgen in de ramingen, berekeningen en voorspellingen van dit bedrag. De leden willen graag per jaar tot 2060 zien wat de verwachting is dat de renteverhoging moet gaan opleveren voor de overheidsfinanciën.