Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34788 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34788 nr. 3 |

|

Inhoudsopgave |

blz. |

|||

|

I. |

ALGEMEEN |

1 |

||

|

1. |

Inleiding |

1 |

||

|

2. |

Achtergrond van het wetsvoorstel |

2 |

||

|

2.1 |

Inhoudingsplicht houdstercoöperatie |

3 |

||

|

2.2 |

Uitbreiding inhoudingsvrijstelling |

3 |

||

|

2.3 |

Antimisbruikbepalingen |

5 |

||

|

3. |

Internetconsultatie |

9 |

||

|

4. |

Budgettaire aspecten |

13 |

||

|

5. |

EU-aspecten |

14 |

||

|

6. |

Uitvoeringskosten Belastingdienst |

14 |

||

|

7. |

Gevolgen voor bedrijfsleven en burger |

14 |

||

|

8. |

Overleg koepel- en belangenorganisaties |

14 |

||

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

15 |

||

Dit wetsvoorstel bevat zowel maatregelen die een aanscherping als maatregelen die een versoepeling in de dividendbelasting inhouden. Dividendbelasting wordt geheven van, kort gezegd, degenen die gerechtigd zijn tot de opbrengst van aandelen in, winstbewijzen van en hybride leningen aan – met name – in Nederland gevestigde naamloze vennootschappen (nv’s) en besloten vennootschappen (bv’s). De groep belastingplichtigen wordt uitgebreid met gerechtigden tot de opbrengst uit hoofde van kwalificerende lidmaatschapsrechten in in Nederland gevestigde houdstercoöperaties.

Daarnaast kent de dividendbelasting een inhoudingsvrijstelling in deelnemingsverhoudingen. Kort gezegd mag in nationale verhoudingen inhouding van dividendbelasting achterwege blijven in deelnemingsrelaties waarbinnen dividenden bij de ontvanger onder de deelnemingsvrijstelling in de vennootschapsbelasting vallen. De inhoudingsvrijstelling geldt ook voor situaties binnen de Europese Unie (EU) en de Europese Economische Ruimte (EER). Voorgesteld wordt de inhoudingsvrijstelling uit te breiden richting derde landen waarmee Nederland een belastingverdrag heeft gesloten dat voorziet in een dividendbepaling. Deze uitbreiding van de inhoudingsvrijstelling gaat gepaard met een wijziging en tegelijkertijd aanscherping van de huidige nationale antimisbruikbepalingen in de dividend- en vennootschapsbelasting.

Internationaal opererende bedrijven in Nederland zorgen voor economische groei en werkgelegenheid. Het behouden en aantrekken van deze bedrijven blijft daarom een belangrijk aandachtspunt. Zij leveren namelijk een grote bijdrage aan de open Nederlandse economie en de economische activiteit in ons land. Een goed en aantrekkelijk fiscaal vestigingsklimaat past hierbij. Bij een aantrekkelijk fiscaal vestigingsklimaat is het van belang om oog te hebben voor eventueel misbruik van het Nederlandse fiscale systeem en de belastingverdragen, waarvoor een en ander eigenlijk niet is bedoeld. In dit kader is het toenemende gebruik van de coöperatie in internationale structuren voor het kabinet aanleiding geweest kritisch te kijken naar het gebruik daarvan.

Nv’s en bv’s zijn in beginsel inhoudingsplichtig voor de dividendbelasting. Een coöperatie, ook als die niet voor haar oorspronkelijke doel wordt benut en als houdstercoöperatie in internationale structuren wordt gebruikt, is echter in zijn algemeenheid al bij voorbaat uitgezonderd van de inhoudingsplicht. Om dit verschil op te heffen heeft het kabinet, mede gelet op de mededeling van de Europese Commissie inzake staatssteun van 19 mei 20161, in de brief van 20 september 2016 voorstellen gedaan.2 Hierbij is aangegeven dat bij de uitwerking van de voorstellen als randvoorwaarde is gesteld dat het reële coöperatieve bedrijfsleven niet geraakt wordt. Tevens is het internationaal gedragen uitgangspunt gehanteerd om geen dividendbelasting te heffen in deelnemingsverhoudingen. Daarbij moet uiteraard voorkomen worden dat onvoorwaardelijk een onbelaste doorstroom van dividenden via Nederland naar een ander land plaatsvindt. Vanuit die optiek is de herbezinning over het gebruik van de coöperatie aanleiding geweest om de heffing van dividendbelasting in breder verband te bezien. In het licht daarvan acht het kabinet het wenselijk om de inhoudingsvrijstelling voor deelnemingsdividenden uit te breiden naar deelnemingsverhoudingen waarbij de aandeelhouder die het belang onmiddellijk houdt is gevestigd in een land waarmee Nederland een belastingverdrag heeft gesloten. Fiscale belemmeringen binnen een ondernemingsstructuur dienen namelijk zo veel mogelijk te worden voorkomen. Uiteraard wordt daarbij voorzien in een adequate regeling voor de bestrijding van misbruik.

Het onderhavige wetsvoorstel bevat de voor deze beoogde herziening benodigde aanpassingen in de dividend- en vennootschapsbelasting. De maatregelen passen in de strategie zoals aangekondigd in de brief van 20 september 2016 over het fiscale vestigingsklimaat: én krachtig voortzetten van de proactieve aanpak van internationale belastingontwijking, én het behoud van een goed fiscaal vestigingsklimaat.3

Randvoorwaarde bij de uitwerking van de voorstellen is dat het reële coöperatieve bedrijfsleven niet geraakt wordt. Deze randvoorwaarde is met name van belang bij het afbakenen van de inhoudingsplicht voor houdstercoöperaties. Om ervoor te zorgen dat het reële coöperatieve bedrijfsleven zo veel mogelijk buiten de inhoudingsplicht blijft, wordt een houdstercoöperatie gedefinieerd als een coöperatie waarvan de feitelijke werkzaamheid hoofdzakelijk bestaat uit het houden van deelnemingen of het direct of indirect financieren van met haar verbonden lichamen of natuurlijke personen. De term «hoofdzakelijk» komt neer op een grens van 70%. Bij de toets of sprake is van een houdstercoöperatie wordt gekeken of de feitelijke werkzaamheid in het aan de dividenduitkering voorafgaande jaar doorgaans aan de grens van 70% voldoet. Hiermee wordt voorkomen dat er gestructureerd kan worden rondom het tijdstip van een dividenduitkering, waardoor de werkzaamheid alleen op dat tijdstip onder de grens van 70% komt te liggen. De term «doorgaans» houdt in dat, afhankelijk van de omstandigheden van het geval, in het jaar voorafgaand aan de dividenduitkering gedurende een korte periode, of gedurende een beperkt aantal korte perioden, kan worden afgeweken van de grens van 70%.

Daarnaast wordt met het reële coöperatieve bedrijfsleven rekening gehouden doordat de houdstercoöperatie alleen inhoudingsplichtig wordt voor zover sprake is van kwalificerende lidmaatschapsrechten. Nederland kent grote houdstercoöperaties met zeer veel leden in onder andere de verzekeringsbranche, de bancaire sector en de landbouwsector. Dit zijn coöperaties waarvan de onderneming kan zijn «uitgezakt» in een dochtermaatschappij. Hierdoor kan de feitelijke werkzaamheid van deze coöperatie hoofdzakelijk bestaan uit het houden van deelnemingen. Voor dergelijke coöperaties brengt een inhoudingsplicht voor de dividendbelasting veel administratieve lasten met zich, terwijl de in het onderhavige wetsvoorstel opgenomen uitbreiding van de inhoudingsplicht niet is bedoeld voor deze coöperaties. Van een kwalificerend lidmaatschapsrecht is daarom pas sprake indien het lidmaatschapsrecht betrekking heeft op ten minste 5% van de jaarwinst van een coöperatie dan wel op ten minste 5% van wat bij liquidatie van die coöperatie wordt uitgekeerd. Hiermee wordt aangesloten bij het aanmerkelijkbelangbegrip in de inkomstenbelasting. Om te voorkomen dat om de drempel van 5% heen wordt gestructureerd, worden bij de beoordeling of sprake is van een kwalificerend lidmaatschapsrecht de lidmaatschapsrechten van een lid en de met dat lid verbonden natuurlijke personen en verbonden lichamen gezamenlijk in aanmerking genomen.

Nederland is voorstander van het zo veel mogelijk voorkomen van fiscale belemmeringen bij ondernemingen.4 Winsten van de dochtermaatschappij dienen na belastingheffing over de winst bij de dochtermaatschappij niet nogmaals te worden belast bij de moedermaatschappij. Nederlandse ondernemingen in het buitenland kunnen zo concurreren op basis van een gelijkwaardige fiscale positie met lokale ondernemingen. Daarnaast dienen geldstromen binnen een ondernemingsstructuur niet te worden belemmerd door bronheffingen. Dit geldt niet alleen voor nationaal opererende bedrijven, maar ook voor internationaal opererende bedrijven. In de vennootschapsbelasting is dit vormgegeven door de deelnemingsvrijstelling, op basis waarvan dividenden bij de ontvanger onder voorwaarden worden vrijgesteld. Flankerend hieraan geldt in de dividendbelasting een inhoudingsvrijstelling indien bij de ontvanger de deelnemingsvrijstelling van toepassing is.

Deze visie wordt ook internationaal breedgedragen. Binnen de EU komt dit naar voren in de Moeder-dochterrichtlijn5 (MDR). Ook in bilaterale verhoudingen voorzien veel belastingverdragen in het beperken of geheel achterwege blijven van een bronbelasting over deelnemingsdividenden. Het Nederlandse verdragsbeleid, zoals onder meer is toegelicht in de Notitie Fiscaal Verdragsbeleid 20116, is er ook op gericht in belastingverdragen een uitsluitende woonstaatheffing voor deelnemingsdividenden overeen te komen. Dit streven wordt door Nederland echter niet altijd (ten volle) gerealiseerd. Daarom wordt in het onderhavige wetsvoorstel de inhoudingsvrijstelling uitgebreid richting derde landen.

Naast beleidsmatige redenen zijn er ook juridische overwegingen om de inhoudingsvrijstelling uit te breiden richting derde landen. De huidige inhoudingsvrijstelling geldt nu alleen nationaal en richting lidstaten van de EU en landen die partij zijn bij de Overeenkomst betreffende de EER. Het huidige fiscale stelsel maakt dus onderscheid richting derde landen. Dit onderscheid is op grond van artikel 64 van het Verdrag betreffende de werking van de Europese Unie, de zogenoemde standstillbepaling, toegestaan. De standstillbepaling regelt dat een lidstaat van de EU bepaalde beperkingen van de vrijheid van kapitaalverkeer met derde landen mag handhaven als die beperkingen al bestonden op 31 december 1993 (Verdrag van Maastricht waarin vrijheid van kapitaalverkeer met derde landen is opgenomen). Met betrekking tot kapitaalvennootschappen kan Nederland dus een beroep doen op de standstillbepaling omdat het onderscheid ten aanzien van kapitaalvennootschappen in Nederland (wel inhoudingsvrijstelling) en kapitaalvennootschappen in derde landen (geen inhoudingsvrijstelling) al bestond op 31 december 1993.

Met betrekking tot houdstercoöperaties kan Nederland zich daarentegen niet beroepen op de standstillbepaling. In derde landen gevestigde leden van een houdstercoöperatie kunnen zich in een gelijke situatie bevinden met leden die gevestigd zijn in Nederland. De leden in derde landen kunnen in dat geval een beroep doen op de vrijheid van kapitaalverkeer. Een onderscheid tussen leden in Nederland van houdstercoöperaties en leden in derde landen van houdstercoöperaties bestond op 31 december 1993 immers nog niet. Een inhoudingsvrijstelling in de dividendbelasting voor houdstercoöperaties kan daarom niet beperkt worden tot Nederland en de EU/EER zoals nu het geval is voor kapitaalvennootschappen, maar moet ook gelden richting derde landen. In het licht van het streven om kapitaalvennootschappen en houdstercoöperaties zo veel mogelijk gelijk te behandelen ligt een beperking van de uitbreiding van de inhoudingsvrijstelling tot alleen houdstercoöperaties niet voor de hand. Houdstercoöperaties zouden in dat geval alsnog niet gelijk behandeld worden met kapitaalvennootschappen.

Het vereiste van een verdrag ter voorkoming van dubbele belasting met een dividendbepaling

De uitbreiding van de inhoudingsvrijstelling richting derde landen wordt echter niet ongelimiteerd vormgegeven. Initiatieven van de EU en de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) op het gebied van de bestrijding van belastingontwijking vraagt om een proactieve houding van landen. De verbintenis van Nederland aan het Base Erosion and Profit Shifting-project van de G20/OESO (BEPS-project) en de totstandkoming van de Europese richtlijn tegen belastingontwijking (Anti Tax Avoidance Directive)7 onder het Nederlandse voorzitterschap laten zien dat Nederland deze proactieve houding heeft. Een ongelimiteerde doorstroom van vrijgestelde dividenden staat haaks op het gevoerde beleid. Dientengevolge geldt de uitbreiding van de inhoudingsvrijstelling richting derde landen alleen als er sprake is van een met Nederland gesloten verdrag ter voorkoming van dubbele belasting (een regeling ter voorkoming van dubbele belasting die geldt voor de relatie met een of meer landen binnen het Koninkrijk daaronder begrepen) en richting een openbaar lichaam binnen het Koninkrijk waarvoor Nederland (dat wil zeggen het in Europa gelegen deel van het Koninkrijk) een regeling ter voorkoming van dubbele belasting heeft getroffen en in dat verdrag of die regeling een dividendbepaling is opgenomen. Daarnaast wordt in de wet voorzien in een adequate regeling voor de bestrijding van misbruik.

De nieuwe bepaling om misbruik te bestrijden ten aanzien van het uitbreiden van de inhoudingsvrijstelling richting derde landen waarmee Nederland een belastingverdrag dat voorziet in een dividendartikel heeft gesloten (een regeling ter voorkoming van dubbele belasting die geldt voor de relatie met een of meer landen binnen het Koninkrijk daaronder begrepen) of een openbaar lichaam binnen het Koninkrijk waarvoor Nederland een zodanige regeling heeft getroffen, vraagt om afstemming met de huidige nationale antimisbruikbepalingen voor kapitaalvennootschappen en coöperaties in de vennootschaps- en dividendbelasting, en ook met de Europeesrechtelijke en verdragsrechtelijke antimisbruikbepalingen. De nieuwe nationale antimisbruikbepaling dient dus in lijn te zijn met de antimisbruikbepalingen die worden gehanteerd op Europees niveau en de antimisbruikbepalingen die als inzet bij de verdragsonderhandelingen gelden. Dit is nodig om een uniform beleid te creëren. Voordat verder wordt ingegaan op de nieuwe antimisbruikbepaling worden hierna de huidige nationale antimisbruikbepalingen in de vennootschaps- en dividendbelasting en de verdragsrechtelijke antimisbruikbepaling kort beschreven.

Als gevolg van de implementatie van de in Richtlijn 2015/121/EU8 opgenomen algemene antimisbruikbepaling is een bepaling in de wet opgenomen voor de bestrijding van misbruik in moeder-dochterrelaties. De huidige nationale antimisbruikbepaling komt er in het kort op neer dat moet worden getoetst of het belang in het Nederlandse lichaam (gehouden door het dividendontvangende lichaam) wordt gehouden met als hoofddoel of een van de hoofddoelen het ontgaan van belastingheffing (subjectieve toets) en de structuur niet is opgezet op grond van geldige zakelijke redenen die de economische realiteit weerspiegelen (objectieve toets). Dit laatste wordt getoetst aan de hand van de beoordeling of voldoende substance aanwezig is bij het dividendontvangende lichaam. De algemene antimisbruikbepaling voor kapitaalvennootschappen is geïmplementeerd in de buitenlandse aanmerkelijkbelangregeling in de vennootschapsbelasting (buitenlandse AB-regeling). De buitenlandse AB-regeling ziet niet alleen op reguliere voordelen (zoals dividenden) maar ook op vervreemdingsvoordelen. Daarnaast bevat de dividendbelasting nog een specifieke antimisbruikbepaling voor coöperaties die is afgeleid van de buitenlandse AB-regeling. Deze bepaling creëert een inhoudingsplicht voor de dividendbelasting bij coöperaties in geval van misbruik.

De uitbreiding van de inhoudingsvrijstelling betekent het eenzijdig afzien van de heffing over dividenden in deelnemingssituaties. Indien op basis van de nieuwe nationale antimisbruikbepaling er toch geen recht bestaat op de inhoudingsvrijstelling, wordt er alsnog dividendbelasting ingehouden. In dat geval wordt ook het van toepassing zijnde belastingverdrag van belang. Het is dan niet wenselijk dat de antimisbruikbepaling in het betreffende belastingverdrag soepeler is dan de nieuwe nationale antimisbruikbepaling in de wet, omdat men anders op grond van dat verdrag alsnog voor een vermindering van dividendbelasting in aanmerking zou kunnen komen.

Bij het BEPS-project is onder actiepunt 6 een minimumstandaard afgesproken om verdragsmisbruik tegen te gaan. Nederland heeft aangegeven dat bij het sluiten van nieuwe verdragen en bij de herziening van bestaande verdragen gehoor gegeven wordt aan het genoemde actiepunt 6, zodat dit ook deel uitmaakt van het Nederlandse verdragsbeleid.9 Actiepunt 6 is ook opgenomen in het multilateraal instrument van de OESO (actiepunt 15 van het BEPS-project). Nederland heeft als implementatie van actiepunt 6 in dit multilateraal instrument gekozen voor een Principal Purposes Test (PPT).10 Met een PPT worden verdragsvoordelen niet toegekend voor een bestanddeel van het inkomen indien het verkrijgen van dit verdragsvoordeel een van de voornaamste redenen was voor een constructie of transactie die tot dat voordeel heeft geleid.

De nieuwe nationale antimisbruikbepaling is in lijn met de algemene antimisbruikbepaling uit de MDR en de implementatie van de PPT uit actiepunt 6 van het BEPS-project. De nieuwe nationale antimisbruikbepaling geldt voor zowel kapitaalvennootschappen als houdstercoöperaties, zodat kapitaalvennootschappen en houdstercoöperaties ook in dat opzicht gelijk worden behandeld. De bepaling houdt in dat de inhoudingsvrijstelling toepassing mist als sprake is van misbruik.

Ingevolge de voorgestelde antimisbruikbepaling is sprake van misbruik indien – kort gezegd – de aandelen in de in Nederland gevestigde vennootschap of houdstercoöperatie worden gehouden met als hoofddoel of een van de hoofddoelen om de heffing van dividendbelasting bij een ander te ontgaan (subjectieve toets) en er sprake is van een kunstmatige constructie of transactie (objectieve toets). Om te bepalen of het hoofddoel of een van de hoofddoelen is gelegen in het ontgaan van de heffing van dividendbelasting bij een ander wordt een vergelijking gemaakt tussen de situatie dat de aandelen of de lidmaatschapsrechten in het uitdelende, in Nederland gevestigde lichaam worden gehouden door de belastingplichtige (het lichaam dat de aandelen of de lidmaatschapsrechten in het in Nederland gevestigde lichaam onmiddellijk houdt), ten opzichte van de situatie dat de aandelen of de lidmaatschapsrechten rechtstreeks zouden worden gehouden door de achterligger(s) die – onmiddellijk of middellijk – de aandelen of lidmaatschapsrechten in de belastingplichtige bezit(ten), dus zonder tussenkomst van de belastingplichtige (de zogenoemde wegdenkgedachte). Indien de situatie zonder tussenkomst van de belastingplichtige niet zou leiden tot een hogere Nederlandse dividendbelastingclaim, zal er geen sprake zijn van het ontgaan van dividendbelasting bij een ander. Deze toetsing vindt steeds plaats op het moment van uitkering.

Indien wel sprake is van het ontgaan van dividendbelasting bij een ander moet vervolgens worden beoordeeld of er sprake is van een kunstmatige constructie of transactie. Net als bij de huidige antimisbruikbepalingen wordt een constructie als kunstmatig beschouwd voor zover zij niet is opgezet op grond van geldige zakelijke redenen die de economische realiteit weerspiegelen. Van geldige zakelijke redenen is sprake indien deze worden gereflecteerd in de substance van het lichaam dat het belang in het Nederlandse lichaam onmiddellijk houdt. Hiervan is bijvoorbeeld sprake indien het lichaam dat het belang houdt een materiële onderneming drijft, dat wil zeggen een duurzame organisatie van kapitaal en arbeid die met een winstoogmerk deelneemt aan het economische verkeer, en het belang in dat Nederlandse lichaam functioneel tot zijn ondernemingsvermogen kan worden gerekend. Hierbij is geen inhoudelijke wijziging beoogd ten aanzien van het bestaande begrippenkader, waaronder de begrippen ondernemen en beleggen.

Als de aandeelhouder die het belang onmiddellijk houdt zelf geen materiële onderneming uitoefent, kan ook nog steeds sprake zijn van geldige zakelijke redenen als die aandeelhouder bijvoorbeeld een schakelfunctie vervult (de zogenoemde schakelende tussenhoudster) en beschikt over relevante substance. De wijze waarop beoordeeld wordt of sprake is van een schakelfunctie wijzigt niet ten opzichte van het huidige beleid. Wat onder een schakelfunctie moet worden verstaan, is aan de orde gekomen tijdens de parlementaire behandeling van Overige fiscale maatregelen 2010.11 Van een schakelfunctie is sprake indien de tussenhoudster een relatie legt tussen de bedrijfsmatige activiteiten of hoofdkantooractiviteiten van de moedermaatschappij en de activiteiten van haar kleindochtermaatschappij(en). De term relevant is nieuw. Voor de aanwezigheid van relevante substance dient er in ieder geval ook te worden voldaan aan een tweetal aanvullende nieuwe criteria: het loonkostencriterium van € 100.000 en het vereiste van een eigen kantoorruimte. Indien voldaan wordt aan de criteria, wil dit zeggen dat zowel de constructie (het houden van aandelen/lidmaatschapsrechten) als de transactie (bijvoorbeeld de winstuitdeling of vervreemding) niet kunstmatig is en er dus sprake is van geldige zakelijke redenen die de economische realiteit weerspiegelen. Voor de verdere invulling van relevante substance wordt verwezen naar de artikelsgewijze toelichting. In de praktijk doet zich een grote verscheidenheid aan casusposities voor. Of in een concreet geval sprake is van een ontgaansconstructie zal van geval tot geval, op basis van de concrete omstandigheden van het voorliggende geval, moeten worden beoordeeld. Voor de vraag of de inhoudingsvrijstelling van toepassing is, kan zekerheid vooraf worden gevraagd bij de Belastingdienst.

De vraag hoe de nieuwe nationale antimisbruikbepaling uitwerkt laat zich dus het beste uitleggen aan de hand van casuïstiek. Hierna volgt een drietal voorbeelden.

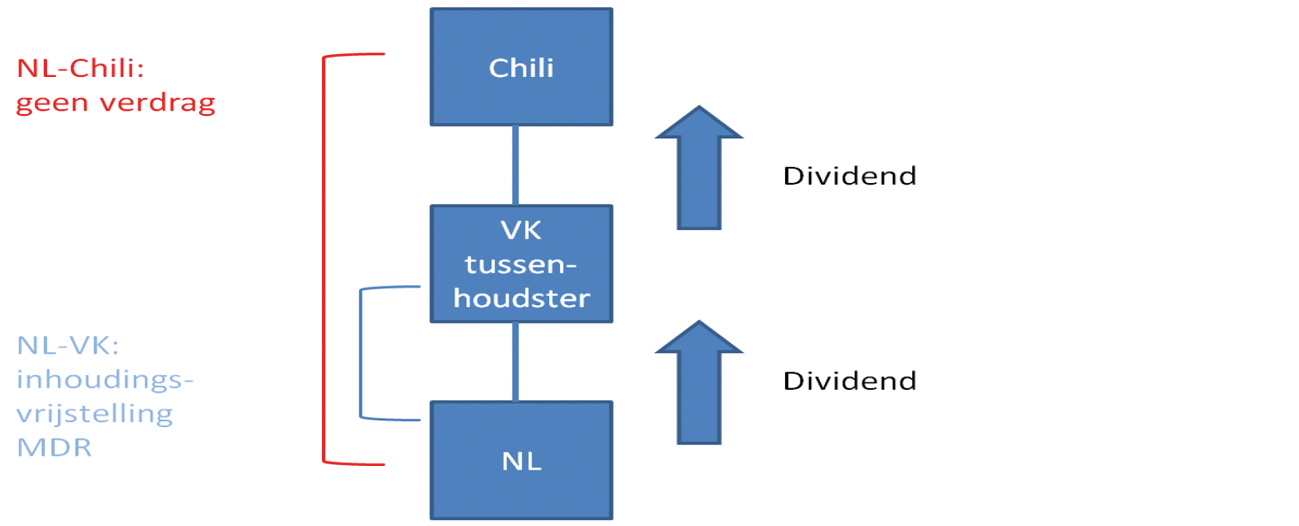

Voorbeeld 1:

In Chili wordt een materiële onderneming gedreven. Tussen Nederland en Chili is geen belastingverdrag van toepassing. In het Verenigd Koninkrijk (VK) is een tussenhoudster gevestigd. Bekeken moet worden of de tussenhoudster in het VK is tussengeschoven om Nederlandse dividendbelasting te ontgaan.

In dit voorbeeld is er sprake van het ontgaan van Nederlandse dividendbelasting omdat op een rechtstreekse uitkering aan Chili dividendbelasting zou zijn ingehouden. De inhoudingsvrijstelling geldt alleen nationaal alsmede richting EU/EER-landen en verdragslanden. De tussenhoudster in het VK is hier tussengeschoven om Nederlandse dividendbelasting te ontgaan. Dit betekent dat voor toepassing van de subjectieve toets sprake is van een ontgaansmotief, zodat vervolgens de objectieve toets moet worden toegepast. Dit betekent dat alleen indien de tussenhoudster in het VK voldoet aan het vereiste van relevante substance de inhoudingsvrijstelling van toepassing is.

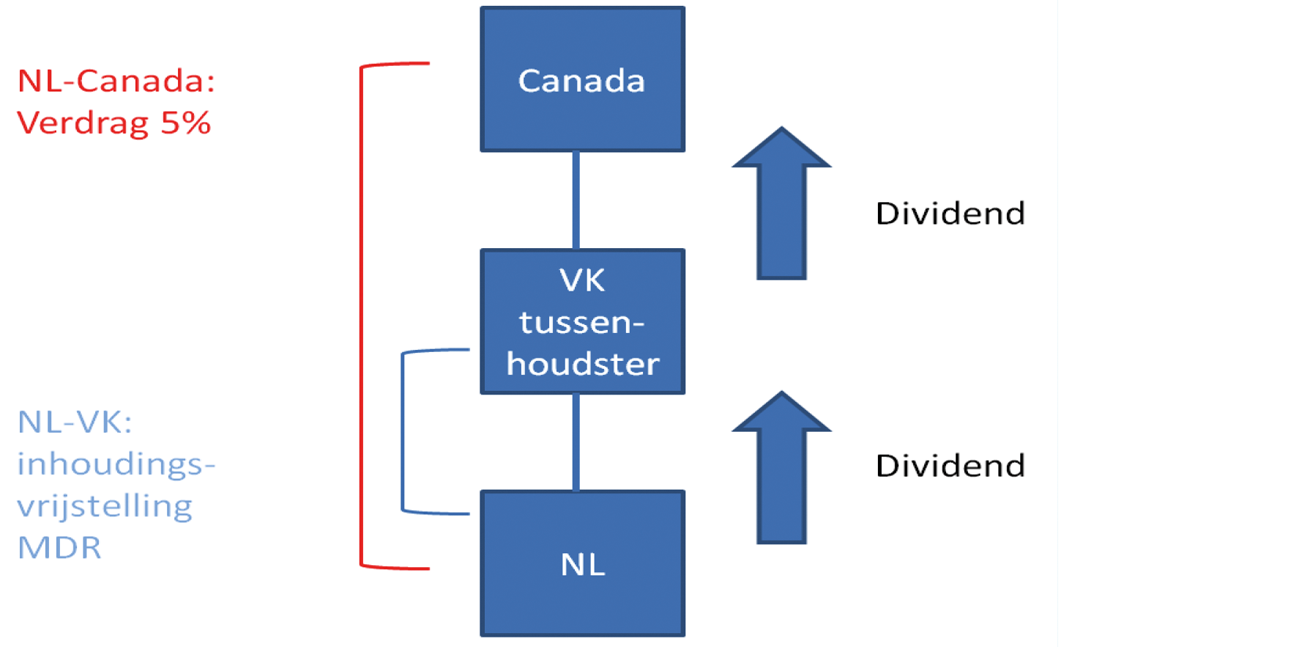

Voorbeeld 2:

In voorbeeld 2 wordt in Canada een materiële onderneming gedreven. Tussen Nederland en Canada is een verdrag van toepassing, waarin een tarief van 5% voor deelnemingsdividenden is overeengekomen. In het VK is een tussenhoudster gevestigd.

In dit voorbeeld is er geen sprake van het ontgaan van dividendbelasting. Bij een rechtstreekse uitkering van Nederland aan Canada was de inhoudingsvrijstelling van toepassing geweest omdat het verdrag tussen Nederland en Canada voorziet in een dividendartikel. Het feit dat een 5%-tarief is overeengekomen in het verdrag tussen Nederland en Canada, doet daar niet aan af. Aan de objectieve toets wordt niet meer toegekomen.

Voorbeeld 3:

In voorbeeld 3 wordt in Chili een materiële onderneming gedreven. In de Verenigde Staten (VS) wordt een functie als regionaal hoofdkantoor uitgeoefend. De tussenhoudster in Hongkong drijft geen materiële onderneming, maar vervult wel een schakelfunctie.

Ook in dit voorbeeld is er geen sprake van het ontgaan van Nederlandse dividendbelasting. Nederland heeft een verdrag met de VS dat voorziet in een dividendartikel. Bij een rechtstreekse dividenduitkering aan de VS zou daarmee de inhoudingsvrijstelling gelden. De tussenhoudster in Hongkong kan dus niet zijn tussengeschoven om Nederlandse dividendbelasting te ontgaan. Aan de objectieve toets wordt niet meer toegekomen.

In de voorbeelden is steeds sprake van een 100%-belang in de inhoudingsplichtige. Indien het belang in de inhoudingsplichtige is verdeeld over meerdere aandeelhouders wordt de toepassing van de inhoudingsvrijstelling per aandeelhouder die het belang onmiddellijk houdt beoordeeld. Ook bij de leden van een houdstercoöperatie wordt de toepassing van de inhoudingsvrijstelling per lid beoordeeld.

Op de internetconsultatie12, die liep van 16 mei 2017 tot en met 13 juni 2017, zijn in totaal 11 reacties binnengekomen, waarvan 10 openbaar zijn. De reacties zijn afkomstig van koepel- en belangenorganisaties (in totaal 5) en particulieren en bedrijven (in totaal 6). Voorafgaand aan de internetconsultatie is de Nationale Coöperatieve Raad (NCR) geconsulteerd, waarbij de NCR in een gesprek op ambtelijk niveau heeft aangegeven zich te kunnen vinden in de geconsulteerde tekst. De NCR deed de suggestie om in de toelichting te verduidelijken dat van een samenwerkende groep (waardoor er mogelijk toch een inhoudingsplicht voor de dividendbelasting kan ontstaan, ondanks dat individuele leden, op zichzelf beschouwd, geen kwalificerende lidmaatschapsrechten bezitten) geen sprake is bij de samenwerking tussen de leden van een coöperatie in de vorm van een ledenraad bestaande uit afgevaardigden uit regio’s of districten die gekozen zijn uit en door leden. Deze suggestie is overgenomen en in de memorie van toelichting verwerkt. De NCR schat in dat het reële coöperatieve bedrijfsleven door de in het consultatiedocument opgenomen maatregelen niet wordt geraakt.

De volgende koepel- en belangenorganisatie hebben openbaar gereageerd op de internetconsultatie:

• Nederlandse Vereniging van Participatiemaatschappijen;

• VNO-NCW;

• Verbond van Verzekeraars;

• The Netherlands British Chamber of Commerce;

• de Nederlandse Orde van Belastingadviseurs.

De volgende particulieren en bedrijven hebben openbaar gereageerd op de internetconsultatie:

• STP Tax Lawyers;

• Redactie Vakstudie Nieuws;

• Prof. dr. R.P.C.W.M. Brandsma;

• Van Campen/Liem;

• Baker & McKenzie Amsterdam N.V.

Naar aanleiding van de reacties op de internetconsultatie is de geconsulteerde tekst op een aantal punten gewijzigd. Daarnaast is, mede vanwege verzoeken die zijn gedaan in reacties op de internetconsultatie, in de memorie van toelichting op enkele plekken een bevestiging gegeven van bestaand beleid, is een aantal verduidelijkingen aangebracht en zijn enkele omissies hersteld.

Hierna worden de meest in het oog springende punten besproken.

Overgangsrecht

In de consultatie wordt gepleit voor een overgangsregeling zodat ondernemingen de tijd krijgen om hun structuren aan te passen en voldoende gelegenheid krijgen om in overleg te treden met de Belastingdienst.

De geconsulteerde tekst voorziet niet in overgangsrecht. Met de aankondiging van de maatregelen zoals opgenomen in de brief van 20 september 2016, het schriftelijk overleg over deze brief van 16 december 201613 en de internetconsultatie hebben belastingplichtigen voldoende tijd en inzicht in de maatregelen gekregen. Echter, het wetsvoorstel heeft ook tot gevolg dat de relevante lopende rulings hun geldigheid verliezen op basis van de in de advance tax ruling (ATR)14 opgenomen bepaling dat de ATR vervalt bij een relevante wetswijziging. Nieuwe rulings kunnen pas na de beoogde inwerkingtreding van 1 januari 2018 worden afgegeven. Daarom vindt het kabinet het – bij nader inzien – redelijk om belastingplichtigen drie maanden de tijd te geven om aan de twee nieuwe substancevoorwaarden, te weten het loonkostencriterium en de eigen kantoorruimte, te kunnen voldoen. Om dit te bewerkstelligen, treden de wijzigingen in de ministeriële regelingen (aanpassing van de Uitvoeringsbeschikking vennootschapsbelasting 1971 en de Uitvoeringsbeschikking dividendbelasting 1965) – waarmee nadere regels worden gegeven om te bepalen of er sprake is van geldige zakelijke redenen die de economische realiteit weerspiegelen – alleen ten aanzien van de reeds bestaande substancevoorwaarden in werking met ingang van 1 januari 2018. De wijzigingen in dezelfde ministeriële regelingen ten aanzien van de twee nieuwe substancevoorwaarden zullen pas in werking treden met ingang van 1 april 2018. Belastingplichtigen waarvan de ATR per 1 januari 2018 als gevolg van de in het onderhavige wetsvoorstel opgenomen wijzigingen komt te vervallen, maar die wel voldoen aan de tot dan reeds bestaande substancevoorwaarden, kunnen er dus tot 1 april 2018 van uitgaan dat zij voor de toepassing van de inhoudingsvrijstelling voldoen aan de daarvoor gestelde substancevoorwaarden.

Antimisbruikbepaling

In de consultatie wordt meerdere keren verzocht om een verduidelijking van de antimisbruikbepaling ten aanzien van de ondernemingseis. Opgemerkt is dat het onduidelijk is bij welke stap van de antimisbruikbepaling het ondernemingsvereiste een rol speelt.

Ingevolge de Wet implementatie van de wijzigingen van de Moeder-dochterrichtlijn 2015 zijn met ingang van 1 januari 2016 de in de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) en de Wet op de dividendbelasting 1965 (Wet DB 1965) opgenomen bepalingen voor de bestrijding van misbruik in moeder-dochterrelaties aangepast. De in het onderhavige wetsvoorstel opgenomen antimisbruikbepaling borduurt voort op die aanpassingen. Dit betekent dat er geen inhoudelijke wijziging is beoogd ten aanzien van het bestaande begrippenkader, waaronder de begrippen beleggen en ondernemen. Voor de vraag of de inhoudingsvrijstelling van toepassing is dient eerst op het niveau van de aandeelhouder die het belang onmiddellijk houdt, dan wel het lid, te worden getoetst of sprake is van misbruik. Dit betekent dat nog steeds in alle gevallen – dus zowel wanneer het belang tot het ondernemingsvermogen behoort als wanneer dat niet het geval is – getoetst moet worden of het belang wordt gehouden met als hoofddoel of een van de hoofddoelen om de heffing van dividendbelasting bij een ander te ontgaan (subjectieve toets), en zo ja, of er sprake is van een kunstmatige constructie of transactie (objectieve toets). Net als bij de huidige antimisbruikbepalingen wordt een constructie als kunstmatig beschouwd voor zover zij niet is opgezet op grond van geldige zakelijke redenen die de economische realiteit weerspiegelen. Van geldige zakelijke redenen is sprake indien deze worden gereflecteerd in de substance van het lichaam dat het belang in het in Nederland gevestigde lichaam onmiddellijk houdt.

Bij de objectieve toets speelt het ondernemingsvereiste een rol bij het vaststellen of sprake is van geldige zakelijke redenen die de economische realiteit weerspiegelen. Daarvan is namelijk bijvoorbeeld sprake als de aandeelhouder die het belang in het in Nederland gevestigde lichaam onmiddellijk houdt een materiële onderneming drijft en dat belang ook functioneel tot het vermogen van die onderneming kan worden gerekend. Ook bij een schakelende tussenhoudster is er sprake van geldige zakelijke redenen die de economische realiteit weerspiegelen indien voldaan wordt aan de criteria voor relevante substance.

Substancevoorwaarden

In de consultatie wordt gevraagd of het niet overnemen van enkele voorwaarden voor het in behandeling nemen van een verzoek tot zekerheid vooraf over de fiscale gevolgen van een voorgenomen transactie (of samenstel van transacties) van houdstervennootschappen in internationale structuren15 een bewuste keuze is. Het gaat hierbij om de voorwaarde dat het lichaam dat als houdstervennootschap fungeert op correcte wijze aan zijn aangifteverplichtingen heeft voldaan en om de voorwaarde die geldt voor verzoeken met betrekking tot een transactie tot een deelneming, dat de kostprijs van de deelneming voor ten minste 15% is gefinancierd met eigen vermogen.

Het is een bewuste keuze om de bedoelde twee voorwaarden niet te stellen, omdat dit vanuit uitvoeringsperspectief niet voor de hand ligt. De Belastingdienst beschikt namelijk niet over de informatie of de in het buitenland gevestigde tussenhoudster aan alle aangifteverplichtingen heeft voldaan en welk deel van het eigen vermogen is toe te rekenen aan de deelneming in het in Nederland gevestigde lichaam.

Daarnaast wordt ten aanzien van de substancevoorwaarden in de consultatie verschillende keren aangegeven dat met betrekking tot het loonkostencriterium de grens van € 100.000 te hoog is en wordt verzocht om een tegenbewijsregeling, dan wel het criterium van relevante substance per land toe te passen in plaats van per entiteit. Om het verder oprekken van de criteria te voorkomen, is de geconsulteerde tekst op dit punt niet aangepast.

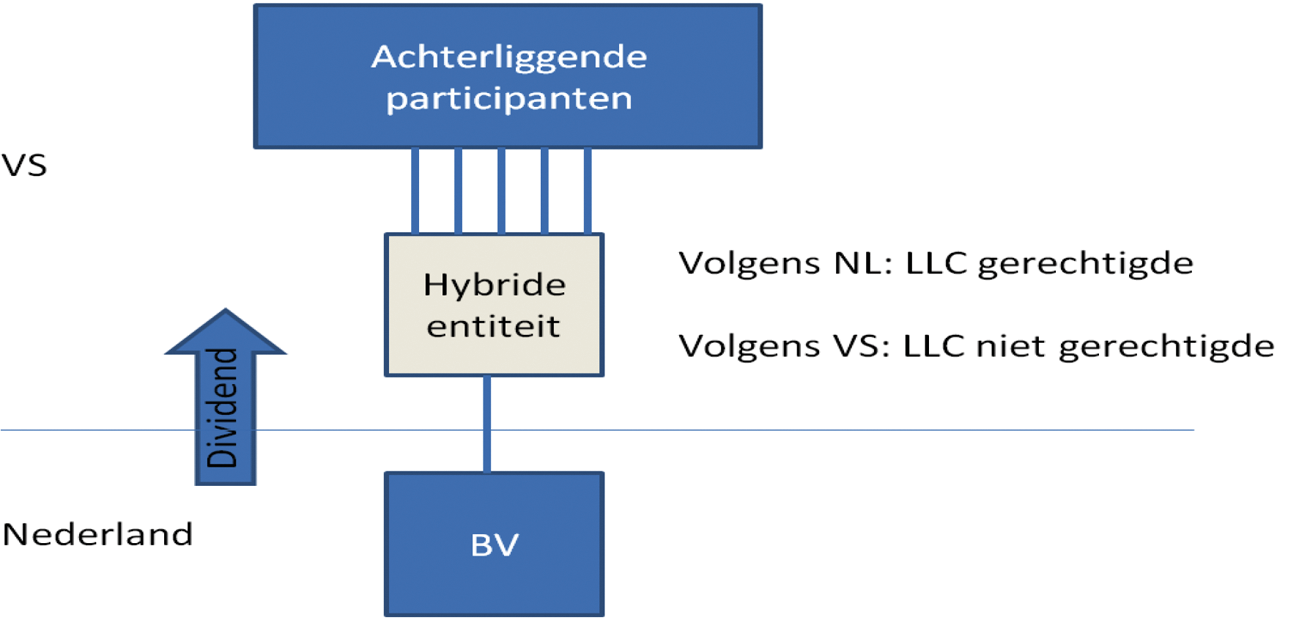

Hybride entiteiten

In de internetconsultatie wordt ervoor gepleit om voor toepassing van de inhoudingsvrijstelling de eis te laten vervallen dat de opbrengstgerechtigde volgens de fiscale wetgeving van de betreffende andere staat aldaar is gevestigd en naar de maatstaven van dat verdragsland niet fiscaal transparant is. In dit kader wordt gewezen op het beleidsbesluit van 19 maart 1997.16

Het gaat hier om de situatie dat de opbrengstgerechtigde naar Nederlandse maatstaven niet-transparant is, maar in het land waarin de achterligger van die opbrengstgerechtigde is gevestigd fiscaal als transparant wordt behandeld. In dat geval is de inhoudingsvrijstelling niet van toepassing. Op grond van het genoemde besluit kunnen de achterliggende participanten recht hebben op teruggaaf van dividendbelasting onder de voorwaarde dat zij bij een onmiddellijk aandelenbezit recht hadden op een vrijstelling dan wel op vermindering op basis van het belastingverdrag.

Naar aanleiding van dit verzoek is de geconsulteerde tekst aangepast. Onder voorwaarden is het mogelijk om in situaties waarin naar Nederlandse maatstaven de hybride entiteit als opbrengstgerechtigde wordt aangemerkt, maar die entiteit naar buitenlandse maatstaven niet als de gerechtigde tot de opbrengst wordt beschouwd en voor de omgekeerde situatie waarbij de hybride entiteit naar Nederlandse maatstaven niet als opbrengsgerechtigde wordt aangemerkt, maar die entiteit naar buitenlandse maatstaven wel als de gerechtigde tot de opbrengst wordt beschouwd, in aanmerking te komen voor de inhoudingsvrijstelling.

Uitbreiden inhoudingsvrijstelling naar niet-verdragslanden

In de geconsulteerde tekst wordt de inhoudingsvrijstelling uitgebreid richting derde landen ingeval sprake is van een gesloten belastingverdrag met Nederland waarin een dividendbepaling is opgenomen. In de consultatie wordt een aantal keer gevraagd om de inhoudingsvrijstelling nog verder uit te breiden, namelijk ook naar niet-verdragslanden. Zoals uiteengezet in paragraaf 2.2 staat een ongelimiteerde doorstroom van vrijgestelde dividenden haaks op het door Nederland gevoerde beleid. Het huidige klimaat binnen de EU en de OESO op het gebied van de bestrijding van belastingontwijking vraagt om een proactieve houding van landen. Dientengevolge is de uitbreiding van de inhoudingsvrijstelling beperkt tot bedoelde verdragslanden en is tevens voorzien in een adequate regeling voor de bestrijding van misbruik. Daarnaast schaadt een uitbreiding richting niet-verdragslanden de onderhandelingspositie bij het sluiten van belastingverdragen en bij het heronderhandelen van bestaande belastingverdragen. Immers, de voorgenomen inhoudingsvrijstelling maakt mogelijk deel uit van de onderhandelingsinzet. Een verdere uitbreiding van de inhoudingsvrijstelling heeft bovendien een extra budgettaire derving tot gevolg. De geconsulteerde tekst is op dit punt daarom niet aangepast.

Buitenlandse aanmerkelijkbelangregeling

Naar aanleiding van de ontvangen reacties in de consultatie wordt de buitenlandse AB-regeling aangepast waardoor deze regeling alleen nog toepassing vindt in situaties waarin sprake is van het ontgaan van inkomstenbelasting. In verband hiermee wordt het «ontgaan van dividendbelasting» geschrapt uit de subjectieve toets en vervalt het artikelonderdeel dat hierop specifiek ziet. Dit om een overlap met de voorgestelde aanpassingen in de Wet DB 1965 te voorkomen. De buitenlandse AB-regeling blijft wel toepassing vinden op reguliere voordelen om een anders te behalen tariefsvoordeel bij het omzetten van vervreemdingsvoordeel (20%/25% vennootschapsbelasting) in reguliere voordelen (15% dividendbelasting) te vermijden. Door aan te blijven sluiten bij het inkomensbegrip van het aanmerking belang in de zin van hoofdstuk 4 van de Wet inkomstenbelasting 2001 kan bovendien rekening worden gehouden met eventuele aftrekbare kosten, zoals in een van de reacties in de consultatie is gevraagd.

Fiscale eenheid vennootschapsbelasting

De toets of sprake is van een houdstercoöperatie vindt plaats op het niveau van de coöperatie. In de consultatie wordt gevraagd om bij die toets ook rekening te houden met de werkzaamheden van de dochtermaatschappijen die deel uitmaken van een fiscale eenheid waarvan die coöperatie de moedermaatschappij is. Omdat de Wet DB 1965 bij het bepalen van de inhoudingsplicht geen fiscale eenheid kent, is de geconsulteerde tekst op dit punt niet aangepast.

Terugbetaling van inleggelden

In een van de reacties wordt gewezen op het verschil in behandeling tussen de nv/bv en de coöperatie met betrekking tot terugbetaling van kapitaal/inleggelden. Een terugbetaling van kapitaal door een nv/bv is onder voorwaarden vrijgesteld van belastingheffing, ook indien er zuivere winst is. Een terugbetaling van ingelegde gelden door een coöperatie is echter niet zonder heffing van dividendbelasting mogelijk17. De coöperatie kent namelijk geen nominaal waarde van het kapitaal en heeft ook geen algemene vergadering van aandeelhouders. Heffing van dividendbelasting over de teruggaaf aan een lid van – eerder door dat lid – gestort inleggeld is echter niet beoogd. Daarom is de geconsulteerde tekst op dit punt aangepast en is expliciet bepaald dat gehele of gedeeltelijke teruggaaf van inleggelden niet tot de opbrengst behoort.

Het onder de dividendbelasting brengen van de houdstercoöperatie heeft een zeer beperkte tot verwaarloosbare budgettaire opbrengst. Het is namelijk te verwachten dat deze houdstercoöperaties goeddeels zullen verdwijnen doordat buiten Nederland geherstructureerd zal worden. Het uitbreiden van de inhoudingsvrijstelling in de dividendbelasting leidt tot een budgettaire derving van € 30 miljoen. Door deze maatregel verdwijnt bovendien de naar verwachting zeer beperkte overblijvende opbrengst van de inhoudingsplicht bij houdstercoöperaties. De budgettaire derving wordt gedekt binnen het totale lastenbeeld voor 2018.

|

Derving x € mln |

2018 |

2019 |

2020 |

2021 |

struc. |

|---|---|---|---|---|---|

|

Uitbreiding inhoudingsvrijstelling |

– 30 |

– 30 |

– 30 |

– 30 |

– 30 |

Aan dit wetsvoorstel zijn geen EU-aspecten verbonden.

Dit wetsvoorstel is door de Belastingdienst beoordeeld met de uitvoeringstoets nieuwe stijl. Voor dit wetsvoorstel geldt dat de Belastingdienst dit uitvoerbaar en handhaafbaar acht per de voorgestelde inwerkingtredingsdatum. Bij dit voorstel worden door de Belastingdienst kanttekeningen geplaatst, waarmee duidelijk is welke potentiële problemen en risico’s de Belastingdienst voorziet bij de invoering daarvan. In de bijlage is de uitvoeringstoets opgenomen18. Dit wetsvoorstel heeft uitvoeringskosten voor de Belastingdienst tot gevolg. Deze zijn opgenomen in de hierna opgenomen tabel. De uitvoeringskosten bij de Belastingdienst zullen binnen begroting IX worden ingepast.

|

2017 |

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|---|

|

Additionele uitvoeringskosten |

100 |

1.300 |

900 |

450 |

450 |

Zoals hiervoor al is vermeld, heeft de introductie van de inhoudingsplicht voor coöperaties door de materiële afbakening van de inhoudingsplichtige coöperaties geen gevolgen voor de reële coöperaties. Aangezien voor het overgrote deel van de overige houdstercoöperaties zal gelden dat door de nieuwe antimisbruikbepaling het niet meer aantrekkelijk is om in Nederland gevestigd te zijn, zal ook hier geen of nauwelijks effect op de administratieve lasten te verwachten zijn. Daarnaast treedt er een geringe verlichting op voor kapitaalvennootschappen die momenteel deelnemingsdividenden onder inhouding van dividendbelasting uitkeren aan gerechtigden in landen waarmee Nederland een verdrag met een dividendbepaling heeft gesloten. Zij zullen profiteren van de uitbreiding van de inhoudingsvrijstelling in die situatie. Daar staat tegenover dat de vrijstelling gepaard gaat met een separate meldingsplicht. Per saldo is het effect van dit wetsvoorstel op de omvang van de administratieve lasten voor bedrijven verwaarloosbaar.

In de brief van 20 september 2016 zijn voorstellen gedaan om het verschil in fiscale behandeling in de dividendbelasting op te heffen tussen een kapitaalvennootschappen en een coöperatie, ook als die niet voor haar oorspronkelijk doel wordt gebruikt en als houdstercoöperatie in internationale structuren wordt gebruikt. Daarbij is als randvoorwaarde gesteld dat het reële coöperatieve bedrijfsleven niet geraakt wordt. Om dit te waarborgen, is aangegeven dat bij de verdere invulling van de maatregelen de NCR zou worden betrokken. Over de maatregelen in dit wetsvoorstel is daarom overleg gevoerd met de NCR.

Artikel I, onderdeel A (artikel 17 van de Wet op de vennootschapsbelasting 1969)

Op grond van het huidige artikel 17, derde lid, onderdeel b, van de Wet Vpb 1969 wordt een in het buitenland gevestigd lichaam dat een aanmerkelijk belang houdt in een in Nederland gevestigd lichaam in de heffing van vennootschapsbelasting betrokken voor de dividenden uit en de voordelen behaald bij de vervreemding van de aandelen in dat laatstgenoemde lichaam als het aanmerkelijk belang wordt gehouden met als hoofddoel of een van de hoofddoelen het ontgaan van Nederlandse inkomsten- of dividendbelasting en de structuur niet is opgezet op grond van geldige zakelijke redenen die de economische realiteit weerspiegelen (de buitenlandse AB-regeling).

Door de voorgestelde antimisbruikbepaling in artikel 4 van de Wet DB 1965 zou er een overlap ontstaan met de huidige buitenlandse AB-regeling en de flankerende regeling voor coöperaties in de dividendbelasting (het huidige artikel 1, zevende lid, van de Wet DB 1965) in situaties waarin sprake is van het ontgaan van dividendbelasting. De wijziging van het derde lid, onderdeel b, van artikel 17 van de Wet Vpb 1969 strekt ertoe om deze overlap te voorkomen doordat de buitenlandse AB-regeling voortaan alleen nog toepassing vindt in situaties waarin sprake is van het ontgaan van inkomstenbelasting bij een ander.

De buitenlandse AB-regeling blijft wel toepassing vinden op reguliere voordelen. Indien de buitenlandse AB-regeling niet langer van toepassing is op reguliere voordelen zou een tariefsvoordeel behaald kunnen worden bij het omzetten van vervreemdingsvoordelen (nog wel 20%/25% vennootschapsbelasting bij toepassing van de buitenlandse AB-regeling) in reguliere voordelen (alleen 15% dividendbelasting). En ten aanzien van belangen van ten minste 5% in een coöperatie die niet kwalificeert als houdstercoöperatie, zou – in situaties waarin sprake is van het ontgaan van inkomstenbelasting – anders helemaal niet meer kunnen worden geheven over reguliere voordelen.

Indien de buitenlandse AB-regeling van toepassing is op een – door de in Nederland gevestigde vennootschap uitgekeerd – dividend (regulier voordeel) aan de buitenlandse belastingplichtige, kan de ten laste van die belastingplichtige ingehouden dividendbelasting ter zake van dat dividend ingevolge de eerste volzin van het eerste lid van artikel 25 van de Wet Vpb 1969 worden verrekend met de door die belastingplichtige over het reguliere voordeel verschuldigde vennootschapsbelasting. Het dividend vormt dan ingevolge artikel 17, derde lid, onderdeel b, van de Wet Vpb 1969 immers een bestanddeel van zijn Nederlandse inkomen.

Voorts wordt de uitleg van het begrip «kunstmatig» in het derde lid, onderdeel b, van genoemd artikel 17 in overeenstemming gebracht met de redactie van dit begrip in de voorgestelde nationale antimisbruikbepaling van artikel 4, derde lid, onderdeel d, van de Wet DB 1965.

Ingevolge het huidige vijfde lid van artikel 17 van de Wet Vpb 1969 wordt de vennootschapsbelastingheffing gesteld op 15% indien het aanmerkelijk belang wordt gehouden om alleen de heffing van dividendbelasting te ontgaan. Dit lid vervalt in verband met de voorgestelde aanpassingen in het derde lid, onderdeel b, van genoemd artikel 17.

In het voorgestelde vijfde lid (nieuw) van genoemd artikel 17 wordt geregeld dat bij ministeriële regeling regels worden gesteld voor de bepaling van hetgeen wordt verstaan onder geldige zakelijke redenen die de economische realiteit weerspiegelen. Voor een verdere toelichting wordt verwezen naar de artikelsgewijze toelichting bij artikel II, onderdeel C.

Artikel I, onderdeel B (artikel 25 van de Wet op de vennootschapsbelasting 1969)

Artikel 25, eerste lid, tweede volzin, van de Wet Vpb 1969 is nodig om effectief dividendbelasting te kunnen heffen bij de leden van een coöperatie die ingevolge het huidige artikel 1, zevende lid, van de Wet DB 1965 belastingplichtig zijn voor de dividendbelasting. Deze volzin vervalt in verband met de voorgestelde aanpassingen in de artikelen 1 en 4 van de Wet DB 1965.

Artikel II, onderdeel A (artikel 1 van de Wet op de dividendbelasting 1965)

Artikel 1 van de Wet DB 1965 regelt de subjectieve belastingplicht voor de heffing van dividendbelasting. Op grond van het huidige artikel 1, tweede lid, van de Wet DB 1965 zijn deelgerechtigden in fondsen voor gemene rekening onder de subjectieve belastingplicht gebracht. Dit wordt bewerkstelligd door een gelijkstelling van bewijzen van deelgerechtigdheid in fondsen voor gemene rekening met aandelen in vennootschappen en door een gelijkstelling van fondsen met vennootschappen. Deze gelijkstelling wordt uitgebreid met kwalificerende lidmaatschapsrechten in houdstercoöperaties. De uitbreiding van de subjectieve belastingplicht geldt dus alleen voor gerechtigden tot de opbrengst uit – de in het zevende lid van genoemd artikel 1 nader omschreven – kwalificerende lidmaatschapsrechten.

Daarnaast wordt voor de duidelijkheid in het tweede lid van artikel 1 van de Wet DB 1965 expliciet neergelegd dat de dividendbelasting ook over de opbrengst van winstbewijzen van en geldleningen als bedoeld in artikel 10, eerste lid, onderdeel d, van de Wet Vpb 1969 aan fondsen voor gemene rekening en houdstercoöperaties wordt geheven.

In verband met de voorgestelde antimisbruikbepaling en de aanpassing van de buitenlandse AB-regeling vervallen de eerste tot en met vierde volzin van het huidige zevende lid van artikel 1 van de Wet DB 1965, inclusief de regeling die bedoeld is om te voorkomen dat een coöperatie in een structuur wordt opgenomen om een latente Nederlandse dividendbelastingclaim ongedaan te maken. Deze laatste regeling is niet meer nodig aangezien houdstercoöperaties voortaan inhoudingsplichtig zijn, tenzij – met inachtneming van de voorgestelde antimisbruikbepaling – de inhoudingsvrijstelling van toepassing is. De vijfde volzin van het huidige zevende lid wordt opgenomen in het voorgestelde negende lid.

In het voorgestelde zevende lid van artikel 1 van de Wet DB 1965 wordt omschreven wat onder een kwalificerend lidmaatschapsrecht moet worden verstaan. Een kwalificerend lidmaatschapsrecht is een lidmaatschapsrecht dat, al dan niet tezamen met de lidmaatschapsrechten van de met het lid verbonden lichamen of verbonden natuurlijke personen, recht geeft op ten minste 5% van de jaarwinst van de coöperatie dan wel op ten minste 5% van hetgeen bij liquidatie wordt uitgekeerd. Hierbij is aansluiting gezocht bij de beoordeling of er sprake is van een aanmerkelijk belang in een coöperatie zoals geregeld in artikel 4.5a van de Wet IB 2001 in verbinding met artikel 4.6, onderdeel c, van die wet. Met betrekking tot de begrippen «verbondenheid» en «samenwerkende groep» is aansluiting gezocht bij artikel 10a van de Wet Vpb 1969, met dien verstande dat ook verbonden natuurlijke personen deel kunnen uitmaken van een samenwerkende groep. Tijdens de parlementaire behandeling van de wijzigingen in de voornoemde renteaftrekbeperking in het Belastingplan 2017 is aangegeven dat de beoordeling of sprake is van een samenwerkende groep afhankelijk is van de feiten en omstandigheden van het individuele geval.19 Het gaat in dit geval om een door een samenwerkende groep gecoördineerde investering die gezamenlijk tot een belang van meer dan 5% leidt, maar waarbij een of meer van de leden van die groep individueel onder de grens van 5% blijven als gevolg waarvan in beginsel ten aanzien van deze individuele leden geen sprake zou zijn van inhoudingsplicht. Zo kan bijvoorbeeld sprake zijn van een samenwerkende groep bij een bundeling van portfoliobelangen (belangen <5%) in een houdstercoöperatie. Voor de vaststelling of sprake is van een samenwerkende groep is van belang of de bundeling van portfoliobelangen gecoördineerd plaatsvindt. Dit is bijvoorbeeld het geval als een beleggingsmaatschappij de coördinatie op zich neemt en het lidmaatschapsrecht als beleggingsproduct aanbiedt of als een van de leden deze taak op zich neemt. Van een samenwerkende groep is in beginsel geen sprake bij een samenwerking vanuit het coöperatieve gedachtegoed, zoals bijvoorbeeld de samenwerking tussen de leden in de vorm van een ledenraad bestaande uit afgevaardigden uit regio’s of districten die gekozen zijn uit en door leden. Het louter vertegenwoordigen in de ledenraad van leden met een minderheidsbelang in een coöperatie zal in een dergelijke situatie geen samenwerkende groep tot gevolg hebben.

In het voorgestelde achtste lid van artikel 1 van de Wet DB 1965 wordt omschreven wat onder een houdstercoöperatie wordt verstaan. Een houdstercoöperatie is een coöperatie waarvan de feitelijke werkzaamheid doorgaans in het aan de dividenduitkering voorafgaande jaar hoofdzakelijk heeft bestaan uit het houden van deelnemingen of het direct of indirect financieren van met haar verbonden lichamen in de zin van artikel 10a, vierde en zesde lid, van de Wet Vpb 1969 of natuurlijke personen in de zin van het vijfde lid van genoemd artikel 10a. Voor de term «jaar» dient te worden aangesloten bij artikel 7, vierde lid, eerste volzin, van de Wet Vpb 1969, zodat hieronder wordt verstaan boekjaar, dan wel, in het geval er niet met geregelde jaarafsluitingen wordt boekgehouden, kalenderjaar. De toets vindt plaats op het niveau van de coöperatie zelf. Maakt de coöperatie als moedermaatschappij deel uit van een fiscale eenheid als bedoeld in de artikelen 15 en 15a van de Wet Vpb 1969, dan vindt de toets eveneens plaats op het niveau van de coöperatie zelf. De toerekening van vermogen en werkzaamheden als gevolg van de fiscale eenheid in de vennootschapsbelasting wordt immers niet doorgetrokken naar de heffing van de dividendbelasting.

Het begrip «hoofdzakelijk» wil zeggen dat de werkzaamheid voor 70% of meer bestaat uit houdsterwerkzaamheden. Deze toets is ontleend aan artikel 20, vierde lid, van de Wet Vpb 1969 (houdsterverliesregeling), met dien verstande dat in die regeling een grens van 90% geldt. De grens van 90% is niet overgenomen omdat deze grens gemakkelijk te omzeilen zou zijn door een extra werkzaamheid door de houdstercoöperaties te laten verrichten. In eerste aanleg wordt aan de hand van het balanstotaal bekeken of aan de grens van 70% wordt voldaan. Ook andere factoren spelen een rol, zoals soorten van activa en passiva op de balans, omzet, activiteiten waaruit de winst afkomstig is en de tijdsbesteding van werknemers.20 Zo zal een tophoudster die voor meer dan 70% aan deelnemingen op haar balans houdt, maar deze deelnemingen actief houdt, personeel in dienst heeft en overige hoofdkantoorfuncties uitoefent, niet als houdstercoöperatie in de zin van genoemd achtste lid worden aangemerkt. Ook is het onder omstandigheden voorstelbaar dat een coöperatie die gebruikt wordt in een private-equitystructuur waarbij het balanstotaal voor meer dan 70% bestaat uit deelnemingen, toch niet als houdstercoöperatie wordt aangemerkt op basis van de overige factoren, zoals werknemers, kantoorruimte en actieve betrokkenheid bij de onderneming van de deelnemingen. Voor de vraag of sprake is van een houdstercoöperatie kan zekerheid vooraf worden gevraagd bij de Belastingdienst.

De dividendbelasting is een tijdstipheffing. Om constructies rondom het tijdstip van een dividenduitkering te voorkomen, vindt de beoordeling of sprake is van een houdstercoöperatie plaats aan de hand van de vraag of in het aan het tijdstip waarop de opbrengst ter beschikking wordt gesteld voorafgaande jaar doorgaans aan de genoemde grens van 70% is voldaan.

Artikel II, onderdeel B (artikel 3 van de Wet op de dividendbelasting 1965)

Artikel 3 van de Wet DB 1965 regelt wat in ieder geval onder de opbrengst waarnaar dividendbelasting wordt geheven, moet worden verstaan. Aan het eerste lid van dat artikel wordt een onderdeel toegevoegd.

Het voorgestelde onderdeel i van genoemd artikel 3, eerste lid, heeft betrekking op de houdstercoöperatie. Uitdelingen van winst door de houdstercoöperatie aan de leden behoren ingevolge onderdeel a van genoemd artikel 3, eerste lid, tot de opbrengst waarnaar dividendbelasting wordt geheven. De inleggelden bij een coöperatie zijn civielrechtelijk echter niet goed vergelijkbaar met het aandelenkapitaal bij een kapitaalvennootschap. Daarom wordt voor de duidelijkheid expliciet bepaald dat ook renten op inleggelden en, in het algemeen, alle vergoedingen voor kapitaalverstrekkingen aan een houdstercoöperatie door leden als zodanig tot de opbrengst behoren. Hiermee is aangesloten bij de tekst van artikel 10, eerste lid, onderdeel c, van de Wet Vpb 1969 op basis waarvan dergelijke vergoedingen bij het bepalen van de winst van de coöperatie niet in aftrek komen. Bij gehele of gedeeltelijke teruggaaf van inleggelden kan niet worden voldaan aan de voorwaarden van artikel 3, eerste lid, onderdeel d, van de Wet DB 1965, zodat over een dergelijke teruggaaf dividendbelasting zou worden geheven. Heffing van dividendbelasting over de teruggaaf aan een lid van – eerder door dat lid – gestort inleggeld is echter niet beoogd. Daarom wordt voorts expliciet bepaald dat gehele of gedeeltelijke teruggaaf van inleggelden niet tot de opbrengst behoort.

Artikel II, onderdeel C (artikel 4 van de Wet op de dividendbelasting 1965)

Het huidige artikel 4, tweede lid, van de Wet DB 1965 regelt de inhoudingsvrijstelling in deelnemingssituaties binnen de EU/EER. Voorgesteld wordt deze inhoudingsvrijstelling uit te breiden naar derde landen waarmee Nederland een verdrag ter voorkoming van dubbele belasting heeft gesloten of richting een openbaar lichaam binnen het Koninkrijk waarvoor Nederland een regeling ter voorkoming van dubbele belasting heeft getroffen dat, onderscheidenlijk die, voorziet in een regeling voor dividenden. Daarbij moet dat verdrag of die regeling in werking zijn getreden. Onder een verdrag wordt mede verstaan een regeling ter voorkoming van dubbele belasting die geldt voor de relatie met een of meer landen binnen het Koninkrijk. Dit betekent dat de inhoudingsvrijstelling ook van toepassing is in relatie tot landen binnen het Koninkrijk waarvoor de Belastingregelingen tussen Nederland en Curaçao en Nederland en Sint Maarten van toepassing zijn of waarvoor de Belastingregeling voor het Koninkrijk tussen Nederland en Aruba van toepassing is. De Belastingregeling voor het land Nederland kwalificeert als een hiervoor bedoelde regeling ter voorkoming van dubbele belasting voor een openbaar lichaam binnen het Koninkrijk, zodat de inhoudingsvrijstelling ook van toepassing is in relatie tot Bonaire, Sint Eustatius en Saba. Dat het verdrag (of de regeling) een regeling voor dividenden dient te bevatten, betekent dat een verdrag dat gesloten is alleen ten behoeve van natuurlijke personen, en waarin dividend-, interest- en royalty-artikelen ontbreken, zoals het verdrag tussen Nederland en Bermuda, niet voldoet. Hetzelfde geldt voor zogenoemde Tax Information Exchange Agreements. De hiervoor beschreven uitbreiding van de inhoudingsvrijstelling wordt bewerkstelligd door het tweede lid, onderdeel a, van genoemd artikel 4 te wijzigen. De inhoudingsvrijstelling is thans van toepassing indien de opbrengstgerechtigde gevestigd is in een EU/EER-land en wordt met de voorgestelde uitbreiding ook van toepassing indien de opbrengstgerechtigde gevestigd is in een derde land waarmee Nederland een verdrag ter voorkoming van dubbele belasting heeft gesloten dat voorziet in een regeling voor dividenden. Daarbij moet de opbrengstgerechtigde in het land van vestiging in beginsel fiscaal als niet-transparant worden behandeld. Voor hybride entiteiten wordt een specifieke regeling voorgesteld die hierna verder wordt toegelicht.

Het voorgestelde derde lid, onderdeel a, van genoemd artikel 4 regelt dat de inhoudingsvrijstelling niet van toepassing is indien de opbrengstgerechtigde in de staat van vestiging volgens een door die staat met een andere staat gesloten verdrag ter voorkoming van dubbele belasting geacht wordt te zijn gevestigd in een staat waarmee Nederland geen verdrag ter voorkoming van dubbele belasting heeft gesloten dat voorziet in een regeling voor dividenden, niet zijnde een EU/EER-land.

Het huidige artikel 4, derde lid, onderdeel c, van de Wet DB 1965 vervalt en wordt vervangen door de voorgestelde nieuwe nationale antimisbruikbepaling. Ingevolge de voorgestelde antimisbruikbepaling is sprake van misbruik indien – kort gezegd – de aandelen in de in Nederland gevestigde vennootschap of de lidmaatschapsrechten in een houdstercoöperatie worden gehouden met als hoofddoel of een van de hoofddoelen om de heffing van dividendbelasting bij een ander te ontgaan (subjectieve toets) en er sprake is van een kunstmatige constructie of transactie (objectieve toets). In het algemeen deel van de toelichting is de werking van deze toetsen nader toegelicht.

Ten aanzien van de subjectieve toets is het ontgaan van buitenlandse belasting, zoals genoemd in het huidige artikel 1, zevende lid, van de Wet DB 1965, niet overgenomen in de voorgestelde antimisbruikbepaling. Door de implementatie van de algemene antimisbruikbepaling van de MDR en de uitkomsten uit het BEPS-project hebben landen zelf de mogelijkheid om het ontgaan van hun eigen belastingheffing tegen te gaan. Daarbij geldt dat via een verzoek om inlichtingenuitwisseling de buitenlandse autoriteiten voldoende informatie kunnen verkrijgen van de Belastingdienst.

Ten opzichte van de objectieve toets in de huidige antimisbruikbepalingen geldt voor de nieuwe antimisbruikbepaling dat het, kort gezegd, om «relevante» substance moet gaan, en wordt voorgesteld om in de wettekst naast «(reeks van) constructie(s)» ook «(samenstel van) transactie(s)» op te nemen. Hiermee wordt aansluiting gezocht bij de PPT van actiepunt 6 van het BEPS-project. Net als een constructie kan een transactie uit verscheidene stappen of onderdelen bestaan.

Op grond van het voorgestelde artikel 17, derde lid, onderdeel b, van de Wet Vpb 1969, onderscheidenlijk het voorgestelde artikel 4, twaalfde lid, van de Wet DB 1965, zullen in de Uitvoeringsbeschikking vennootschapsbelasting 1971, onderscheidenlijk de Uitvoeringsbeschikking dividendbelasting 1965, nadere regels worden gesteld voor de invulling van geldige zakelijke redenen die de economische realiteit weerspiegelen (relevante substance) indien het belang in het in Nederland gevestigde lichaam wordt gehouden door een schakelende tussenhoudster. Hiervan zal ingevolge de te stellen voorwaarden sprake zijn indien de tussenhoudster cumulatief voldoet aan de volgende voorwaarden:

• Ten minste de helft van het totale aantal statutaire en beslissingsbevoegde bestuursleden van de tussenhoudster woont of is feitelijk gevestigd in de staat waarin de tussenhoudster is gevestigd.

• De in de staat waarin de tussenhoudster is gevestigd wonende of gevestigde bestuursleden beschikken over de benodigde professionele kennis om hun taken naar behoren uit te voeren, tot welke taken ten minste behoort de besluitvorming, op grond van de eigen verantwoordelijkheid van de tussenhoudster en binnen het kader van de normale concernbemoeienis, over door de tussenhoudster af te sluiten transacties, alsmede het zorg dragen voor een goede afhandeling van de afgesloten transacties.

• De tussenhoudster beschikt over gekwalificeerd personeel voor de adequate uitvoering en registratie van de door de tussenhoudster af te sluiten transacties.

• De bestuursbesluiten van de tussenhoudster worden genomen in de staat waarin de tussenhoudster is gevestigd.

• De belangrijkste bankrekeningen van de tussenhoudster worden aangehouden in de staat waarin de tussenhoudster is gevestigd.

• De boekhouding van de tussenhoudster wordt gevoerd in de staat waarin de tussenhoudster is gevestigd.

• De tussenhoudster heeft een bedrag aan loonkosten dat een vergoeding vormt voor de werkzaamheden ten behoeve van een schakelfunctie en dat overeenkomt met wat vertaald naar Nederlandse maatstaven ten minste € 100.000 zou bedragen.

• De tussenhoudster heeft gedurende een periode van ten minste 24 maanden een in de staat waarin de tussenhoudster is gevestigd gelegen onroerende zaak of deel van een onroerende zaak ter beschikking waarbij zich in die onroerende zaak, onderscheidenlijk dat deel, een kantoor bevindt dat is voorzien van gebruikelijke faciliteiten voor de uitoefening van een schakelfunctie en de werkzaamheden ten behoeve van de schakelfunctie ook daadwerkelijk in dat kantoor worden uitgeoefend.

Hierna wordt kort ingegaan op de (nieuwe) voorwaarden met betrekking tot het loonkostencriterium en de aanwezigheid van een eigen kantoorruimte. De overige voorwaarden zijn ontleend aan de voorwaarden voor het in behandeling nemen van een verzoek tot zekerheid vooraf over de fiscale gevolgen van een voorgenomen transactie (of samenstel van transacties) van houdsters in internationale structuren.21

Het loonkostencriterium is opgenomen naar aanleiding van de motie Grashoff c.s. van 20 januari 2017.22 In deze motie wordt gepleit voor substance-eisen met het oog op het terugdringen van brievenbus-bv’s en wordt een loonsomcriterium een kansrijke benadering genoemd. Hoewel de motie is gericht op inkomende dividendstromen – dat wil zeggen dat het gaat om de substance van een tussenhoudster in Nederland – wordt het loonkostencriterium in ieder geval passend geacht voor het onderhavige wetsvoorstel dat betrekking heeft op uitgaande dividendstromen waarbij het gaat om de substance van de betreffende (tussen)houdster in het buitenland. Het bedrag van € 100.000 representeert een loonsom die, naar Nederlandse maatstaven, in het licht van een tussenhoudster die een schakelfunctie vervult als een realistische beloning kan worden beschouwd. Daarbij wordt deze norm vertaald naar de maatstaven van de staat waarin de tussenhoudster is gevestigd. Op die wijze wordt rekening gehouden met het welvaartsniveau van de staat waarin de tussenhoudster is gevestigd. Indien bijvoorbeeld aldaar in zijn algemeenheid een veel lager loon gebruikelijk is dan in Nederland, wordt hierdoor de minimumnorm dienovereenkomstig naar beneden bijgesteld. Gezien het bovenstaande zal het loonkostencriterium naar verwachting in de praktijk niet tot onredelijke uitkomsten leiden.

Bij het loonkostencriterium hoeft personeel niet in dienst te zijn bij de tussenhoudster zelf, maar is het ook mogelijk om personeel in te lenen binnen het concern dat meetelt voor de loonkosten, mits sprake is van relevantie. Hiervan is bijvoorbeeld geen sprake indien de werkzaamheden louter ondersteunend zijn of ondergeschikt aan de houdsterwerkzaamheden. Het gaat bij een loonkostencriterium erom dat aan de tussenhoudster voldoende loonkosten kunnen worden toegerekend ten aanzien van relevante werkzaamheden ten behoeve van de schakelfunctie die voor rekening en risico van de tussenhoudster worden uitgeoefend. Hierbij kan ook gebruik worden gemaakt van de mogelijkheid van een zogenoemde salary split,23 mits de loonkosten die worden toegerekend aan de tussenhoudster betrekking hebben op de houdsterwerkzaamheden. Hierbij dienen de houdsterwerkzaamheden te worden uitgeoefend in het land waar de tussenhoudster is gevestigd. Het gaat hierbij alleen om de toerekening. Het is niet relevant of het land waar de tussenhoudster is gevestigd ook heffingsbevoegd is over het loon (vergoeding voor de schakelwerkzaamheden).

Het vereiste van de aanwezigheid van een eigen kantoorruimte is ontleend aan de Belastingwet BES. Ten aanzien van het vereiste van de eigen kantoorruimte wordt opgemerkt dat het niet volstaat dat de kantoorruimte alleen wordt gehuurd of in bezit is. Vereist is dat de kantoorruimte ook feitelijk wordt gebruikt voor de uitoefening van de werkzaamheden ten behoeve van de schakelfunctie. Het voldoen aan het vereiste van ten minste 24 maanden zou aannemelijk kunnen worden gemaakt aan de hand van het feit dat de tussenhoudster de onroerende zaak (of een deel daarvan) in eigendom heeft of beschikt over een huurcontract dat nog ten minste 24 maanden zal lopen. Ook ingeval de kantoorruimte op het moment dat de opbrengst ter beschikking wordt gesteld nog niet gedurende een periode van 24 maanden aan de tussenhoudster ter beschikking heeft gestaan, kan aan het vereiste worden voldaan, tenzij op dat moment reeds bekend is dat niet aan de voorwaarde van ten minste 24 maanden zal worden voldaan.

Belastingplichtigen krijgen drie maanden extra de tijd om aan de twee nieuwe substancevoorwaarden, te weten het loonkostencriterium en de eigen kantoorruimte, te kunnen voldoen. De wijzigingen in de Uitvoeringsbeschikking vennootschapsbelasting 1971 en de Uitvoeringsbeschikking dividendbelasting 1965 treden alleen ten aanzien van de reeds bestaande substancevoorwaarden met ingang van 1 januari 2018 in werking. De twee nieuwe substancevoorwaarden zullen pas in werking treden met ingang van 1 april 2018. Belastingplichtigen waarvan de ATR per 1 januari 2018 als gevolg van de in het onderhavige wetsvoorstel opgenomen wijzigingen komt te vervallen, maar die wel voldoen aan de tot dan reeds bestaande substancevoorwaarden, kunnen er dus tot 1 april 2018 van uitgaan dat zij voor de toepassing van de inhoudingsvrijstelling voldoen aan de daarvoor gestelde substancevoorwaarden.

In lijn met de parlementaire behandeling van de Wet implementatie van de wijzigingen van de Moeder-dochterrichtlijn 2015 wordt deze substance niet op het niveau van het concern beoordeeld, maar op het niveau van de aandeelhouder die het belang onmiddellijk houdt.24

Voorts wordt opgemerkt dat de voorgestelde antimisbruikbepaling het leerstuk van fraus legis niet vervangt. Dat betekent dat de inspecteur in daartoe aanleiding gevende gevallen zich kan beroepen op zowel het leerstuk van fraus legis als de voorgestelde antimisbruikbepaling. Ook de toets of sprake is van uiteindelijke gerechtigdheid blijft aan de orde. Indien de inhoudingsvrijstelling ten onrechte is toegepast, zal de Belastingdienst in lijn met het beleidsbesluit van 21 november 201125 niet bij de inhoudingsplichtige naheffen indien de inhoudingsplichtige te goeder trouw is en de onjuiste toepassing van de inhoudingsvrijstelling te wijten is aan onjuiste informatie van de opbrengstgerechtigde.

In het voorgestelde artikel 4, negende lid, van de Wet DB 1965 is een specifieke regeling opgenomen voor de situatie dat de opbrengstgerechtigde in de staat op grond van wiens recht die opbrengstgerechtigde is opgericht niet wordt behandeld als de gerechtigde tot de opbrengst (bijvoorbeeld de dividenduitkering). Het gaat hier bijvoorbeeld om de situatie waarin de opbrengstgerechtigde naar Nederlandse maatstaven fiscaal niet-transparant is, maar naar het van toepassing zijnde buitenlandse recht wel. In een dergelijke situatie is de opbrengstgerechtigde volgens de fiscale wetgeving van het land op grond van wiens recht de opbrengstgerechtigde is opgericht niet aldaar gevestigd. Zonder een nadere regeling zou de inhoudingsvrijstelling dan per definitie worden uitgesloten, dus ook in de gevallen waarin de achterliggende participanten bij een rechtstreeks belang in de inhoudingsplichtige wel recht zouden hebben op de toepassing van de inhoudingsvrijstelling. Dit wordt verduidelijkt aan de hand van een in de praktijk vaak voorkomende situatie waarbij aandelen in een in Nederland gevestigd lichaam worden gehouden door een LLC die is opgericht naar het recht van de VS.

Nederland beschouwt de LLC als de opbrengstgerechtigde aangezien de LLC naar Nederlandse fiscale maatstaven niet transparant is. De LLC wordt naar de fiscale maatstaven van de VS echter als transparant aangemerkt en is zodoende niet aldaar gevestigd in de zin van het voorgestelde artikel 4, tweede lid, onderdeel a, onder 2°, van de Wet DB 1965. Dientengevolge zou de inhoudingsvrijstelling dus niet van toepassing zijn. In dergelijke situaties dient te worden teruggevallen op het betreffende belastingverdrag waarbij in voorkomende gevallen sprake kan zijn van zwaardere voorwaarden of een lagere vermindering (bijvoorbeeld als er in het belastingverdrag geen uitsluitende woonstaatheffing voor deelnemingsdividenden is overeengekomen).

Om ook in dergelijke situaties toepassing van de inhoudingsvrijstelling op basis van artikel 4 van de Wet DB 1965 mogelijk te maken, wordt – in lijn met het bestaande (verdrags)beleid26 – ingevolge genoemd negende lid iedere direct achterliggende participant naar rato van zijn gerechtigdheid tot de opbrengst van aandelen, winstbewijzen en geldleningen als bedoeld in artikel 10, eerste lid, onderdeel d, van de Wet Vpb 1969 voor de toepassing van de voorgestelde inhoudingsvrijstelling in genoemd artikel 4 als de opbrengstgerechtigde aangemerkt, mits ieder van die participanten in de hybride entiteit – bij een rechtstreeks belang in de inhoudingsplichtige – individueel zou kwalificeren voor toepassing van de inhoudingsvrijstelling en iedere participant aangemerkt wordt als gerechtigde tot de opbrengst op grond van het recht van de staat waarin de participant is gevestigd. Dit laatste houdt in dat het door de inhoudingsplichtige uitgekeerde dividend bij iedere direct achterliggende participant in de hybride entiteit volgens de fiscale wetgeving van de staat waarin de participant is gevestigd, wordt behandeld als bestanddeel van het inkomen, de winst of het voordeel van die achterliggende participant. Het aanmerken van de direct achterliggende participant als de opbrengstgerechtigde heeft tot gevolg dat die participant dient te voldoen aan de – in het tweede, derde en vierde lid van artikel 4 van de Wet DB 1965 – voor de toepassing van de inhoudingsvrijstelling opgenomen vereisten ten aanzien van de opbrengstgerechtigde. De inhoudingsvrijstelling wordt ingevolge het voorgestelde negende lid slechts toegepast indien alle direct achterliggende participanten in de hybride entiteit aan de in genoemd negende lid opgenomen voorwaarden voldoen. In voorkomende gevallen is het daarbij mogelijk dat de direct achterliggende participanten in de betreffende hybride entiteit in verschillende (verdrags)landen zijn gevestigd. In dat geval worden de direct achterliggende participanten naar rato van hun gerechtigdheid tot de opbrengst van aandelen, winstbewijzen en geldleningen als bedoeld in artikel 10, eerste lid, onderdeel d, van de Wet Vpb 1969 als de opbrengstgerechtigde aangemerkt, mits de betreffende hybride entiteit zowel volgens de fiscale wetgeving van de staat op grond van wiens recht die entiteit is opgericht alsook volgens de fiscale wetgeving van alle staten waarin de verschillende direct achterliggende participanten zijn gevestigd, als transparant wordt aangemerkt.

In het voorgestelde artikel 4, tiende lid, van de Wet DB 1965 is een specifieke regeling opgenomen voor de omgekeerde situatie met een hybride entiteit. In die situatie wordt de hybride entiteit naar Nederlandse fiscale maatstaven niet als de opbrengstgerechtigde aangemerkt, maar wordt de hybride entiteit wel als de gerechtigde tot de opbrengst aangemerkt volgens de fiscale wetgeving van de staat waarin deze entiteit volgens die fiscale wetgeving is gevestigd. Een voorbeeld hiervan is de Belgische vennootschap onder firma (vof). Zonder een nadere bepaling worden op basis van artikel 1, eerste lid, van de Wet DB 1965 de achterliggende participanten van de vof als de opbrengstgerechtigden aangemerkt voor toepassing van de inhoudingsvrijstelling. Ingeval de achterliggende participanten bijvoorbeeld niet zijn gevestigd in een land waarmee Nederland een belastingverdrag met een dividendartikel heeft gesloten, zou de inhoudingsvrijstelling dus niet van toepassing zijn. In lijn met het bestaande (verdrags)beleid wordt ingevolge de tweede volzin van genoemd tiende lid in dergelijke situaties de hybride entiteit als de opbrengstgerechtigde aangemerkt ingeval de hybride entiteit volgens de fiscale wetgeving van de staat waarin die entiteit is gevestigd aldaar wordt behandeld als de gerechtigde tot de opbrengst. Dat wil zeggen dat de hybride entiteit volgens de fiscale wetgeving van de staat waarin deze is gevestigd niet-transparant is en de dividenduitkering door die staat wordt behandeld als bestanddeel van het inkomen, de winst of het voordeel van die entiteit.

Een ander voorbeeld waar genoemd tiende lid op ziet, is de structuur waarbij de achterliggende participanten in een commanditaire vennootschap (cv) zijn gevestigd in de VS, maar de cv zelf is gevestigd in een ander land (cv/bv-structuur).

Genoemd tiende lid regelt dat ook in deze situatie de hybride entiteit als opbrengstgerechtigde wordt aangemerkt onder de voorwaarde dat volgens de fiscale wetgeving van de staat waarin de hybride entiteit is gevestigd, die entiteit als de gerechtigde tot de opbrengst wordt behandeld. Dat wil zeggen dat de dividenduitkering door die staat wordt behandeld als bestanddeel van het inkomen, de winst of het voordeel van de in die staat gevestigde hybride entiteit.

In dit voorbeeld zijn de achterliggende participanten op grond van de reguliere systematiek – dat wil zeggen naar Nederlandse maatstaven op basis van artikel 1, eerste lid, van de Wet DB 1965 – de opbrengstgerechtigden. De in Nederland gevestigde bv is de inhoudingsplichtige. De hybride entiteit is het in genoemd tiende lid bedoelde lichaam door tussenkomst waarvan de opbrengstgerechtigde een belang heeft in de inhoudingsplichtige. Wordt dat lichaam volgens de fiscale wetgeving van het land waar dat lichaam is gevestigd, behandeld als gerechtigde tot de opbrengst, dan wordt ingevolge de tweede volzin van het voorgestelde tiende lid dat lichaam geacht de opbrengstgerechtigde te zijn. In dat geval dient dat lichaam voor de toepassing van de inhoudingsvrijstelling te voldoen aan de – in het tweede, derde en vierde lid van artikel 4 – opgenomen vereisten ten aanzien van de opbrengstgerechtigde.

Ingeval niet aan de voorwaarde wordt voldaan dat de hybride entiteit volgens de fiscale wetgeving van de staat waarin die entiteit is gevestigd aldaar als de gerechtigde tot de opbrengst wordt behandeld, wordt die entiteit niet als opbrengstgerechtigde aangemerkt. In dat geval is – in lijn met het bestaande (verdrags)beleid – het tweede lid van genoemd artikel 4 (de inhoudingsvrijstelling) niet van toepassing. Zonder nadere regeling zouden in het geschetste voorbeeld de achterliggende participanten in de VS als opbrengstgerechtigden worden aangemerkt waarvoor dan mogelijk een inhoudingsvrijstelling kan gelden. Hierdoor kan er een inhoudingsvrijstelling gelden met betrekking tot een dividendstroom die mogelijk fiscaal niet wordt «opgepikt». De eerste volzin van het voorgestelde artikel 4, tiende lid, van de Wet DB 1965 verhindert dit door in de beschreven situatie de achterliggende participanten voor de toepassing van genoemd artikel 4 uit te sluiten als opbrengstgerechtigden. In die situatie kan onder omstandigheden nog wel worden teruggevallen op het betreffende belastingverdrag met de staat waarin de opbrengstgerechtigden zijn gevestigd (in het voorbeeld de staat waarin de achterliggende participanten zijn gevestigd).

In het voorgestelde artikel 4, elfde lid, van de Wet DB 1965 is een informatieverplichting opgenomen. Voor de juiste toepassing van de in artikel 4, tweede lid, van de Wet DB 1965 opgenomeninhoudingsvrijstelling dient de inspecteur in de eerste plaats op de hoogte te zijn van het feit dat er door een in Nederland gevestigde inhoudingsplichtige dividend wordt uitgekeerd aan een opbrengstgerechtigde. Voorts dient hij in dat geval over de nodige informatie te beschikken om te kunnen beoordelen of de inhouding van dividendbelasting terecht achterwege blijft. Die benodigde informatie is voor in Nederland gevestigde opbrengstgerechtigden bij de Belastingdienst aanwezig, maar dit is niet het geval voor niet in Nederland gevestigde opbrengstgerechtigden. In verband hiermee bevat het voorgestelde artikel 4, elfde lid, van de Wet DB 1965 een informatieverplichting voor de inhoudingsplichtige ten aanzien van uitgekeerde dividenden aan een niet in Nederland gevestigde opbrengstgerechtigde waarbij de inhouding van dividendbelasting op grond van genoemde inhoudingsvrijstelling achterwege is gebleven. De belastingplichtige dient te verklaren dat in de in het tweede, derde en vierde lid van genoemd artikel 4 gestelde voorwaarden is voldaan. Daarnaast dient de belastingplichtige een opgaaf te doen waaraan bij ministeriële regeling nadere regels worden gesteld. De voorgestelde procedure dat binnen een maand na de terbeschikkingstelling van het dividend de benodigde informatie moet worden verstrekt, sluit aan bij de termijn waarbinnen een aangifte dividendbelasting moet worden ingediend. Hiermee is beoogd een zowel voor de inhoudingsplichtige als de Belastingdienst zo licht mogelijke procedure voor te schrijven.