Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34785 nr. 9 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34785 nr. 9 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 3 november 2017

Het regeerakkoord bevat een aantal fiscale maatregelen waarvoor het kabinet in het voorjaar van 2018 een wetsvoorstel bij uw Kamer zal indienen. Voor een deel van de in het regeerakkoord opgenomen maatregelen is het noodzakelijk dat deze voor 1 januari 2018 al zijn vastgesteld en bekendgemaakt, met andere woorden, voor die datum reeds in het Staatsblad zijn gepubliceerd. Alleen dan is het mogelijk dat deze maatregelen op 1 januari 2019 in werking treden. Voor deze maatregelen wordt aangehaakt bij de behandeling van het pakket Belastingplan 2018 dat reeds bij uw Kamer aanhangig is en voor een deel zijn deze opgenomen in de nota van wijziging op het wetsvoorstel Belastingplan 2018 die uw Kamer heeft ontvangen (Kamerstuk 34 785, nr. 8). Voor de gefaseerde afschaffing van de aftrek wegens geen of geringe eigenwoningschuld (regeling Hillen of Hillen-aftrek) heeft het kabinet ervoor gekozen om deze maatregel in een separaat wetsvoorstel op te nemen om beide Kamers de gelegenheid te bieden daarover een zelfstandig oordeel te vellen (Kamerstuk 34 819).

Vragen parlementaire proces pakket Belastingplan 2018

Ik maak tevens van de gelegenheid gebruik om een aantal vragen, die eerder in het parlementaire proces bij de behandeling van het pakket Belastingplan 2018 door uw Kamer zijn gesteld en betrekking hebben op de voorliggende maatregel, te beantwoorden.

De heer Van Rooijen vraagt hoeveel tijd de Belastingdienst nodig heeft om de uitfasering van de regeling Hillen in de systemen te regelen. In de huidige systematiek wordt de aftrek wegens geen of een geringe eigenwoningschuld toegepast voor het bedrag waarmee het eigenwoningforfait de aftrekbare kosten van de eigen woning overstijgt. In de nieuwe systematiek dient slechts een deel van dat bedrag in aanmerking te worden genomen. De systemen en processen van de Belastingdienst moeten hierop worden aangepast aangezien de uitfasering van de aftrek wegens geen of een geringe eigenwoningschuld niet kan worden gerealiseerd door een reeds in de systemen aanwezig percentage aan te passen. Dat moet apart worden ingebouwd. Mijn ambtsvoorganger heeft de afgelopen twee jaar met de Kamer gedeeld wat de doorlooptijden zijn voor de Belastingdienst voor systeemwijzigingen.1 Voor de inkomstenbelasting starten de voorbereidingen 15,5 maanden voorafgaand aan het belastingjaar. Dat wil zeggen dat afgelopen september de voorbereidingen voor 2019 zijn gestart. De Belastingdienst spant zich maximaal in om wijzigingen voor 2019 die opkomen tijdens de parlementaire behandeling van het Belastingplanpakket nog zoveel mogelijk te verwerken. Dat gebeurt nu ook met de maatregelen uit de nota van wijziging, waaronder de uitfasering van de aftrek wegens geen of een geringe eigenwoningschuld. De maatregelen uit de nota van wijziging worden nu nog in samenhang met alle andere aanpassingen ingepast in het pakket van IT-specificaties. Deze specificaties moeten uiterlijk 1 maart 2018 gereed zijn voor aanlevering bij de softwareontwikkelaars. Zij bouwen de software die belastingadviseurs gebruiken voor de inkomstenbelasting van hun klanten. Ook de Belastingdienst moet op 1 maart starten met het bouwen en testen van de systemen voor de voorlopige aanslagregeling 2019. Om de specificaties tijdig gereed te hebben, moet het pakket aan te verwerken maatregelen circa drie maanden voorafgaand aan de opleverdatum van 1 maart stabiel zijn. Terugrekenend betekent dit dat de Belastingdienst de uitfasering van de aftrek wegens geen of een geringe eigenwoningschuld nog in de voorlopige aanslagregeling 2019 kan verwerken indien deze meeloopt met de behandeling van het Belastingplan 2018.

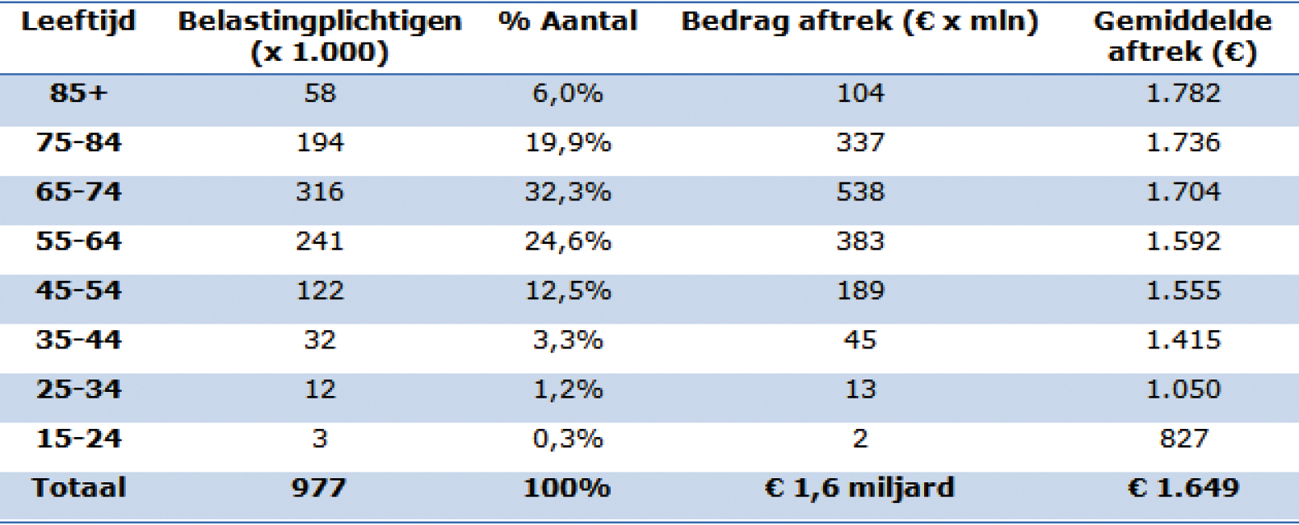

De heer Van Rooijen vraagt naar meer informatie over de groep belastingplichtigen die wordt geraakt door de geleidelijke uitfasering van de Hillen-aftrek. De hierna opgenomen tabel 1 toont op basis van de integrale aangiften inkomstenbelasting over het jaar 2015 de verdeling naar leeftijd. Dit is het meest recente jaar waarvoor de belastingaangiften vrijwel volledig beschikbaar zijn. Hieruit blijkt dat 58,2% ouder is dan 65 jaar. Door de per 1 januari 2013 ingevoerde aflossingseis om in aanmerking te komen voor aftrek van rente en kosten, zullen naar verloop van tijd relatief steeds meer belastingplichtigen met een lagere leeftijd in aanmerking komen voor de Hillen-aftrek. Voor het vergelijken van de bedragen in de tabel moet worden bedacht dat voor veel belastingplichtigen die de AOW-gerechtigde leeftijd hebben bereikt veelal een lager marginaal tarief van toepassing is dan voor belastingplichtigen die die leeftijd nog niet hebben bereikt.

Tabel 1: Verdeling Hillen-aftrek naar leeftijd in 2015

De heer Van Rooijen heeft in het verslag bij het Belastingplan 2018 gevraagd om een overzicht van de inkomenseffecten voor verschillende huishoudtypen en inkomenscategorieën van de Hillen-aftrek. Daarnaast heeft hij gevraagd inzichtelijk te maken wat in individuele gevallen de financiële gevolgen zijn van het afschaffen van de Hillen-aftrek bij een woningwaarde van respectievelijk € 200.000, € 300.000, € 400.000, € 500.000, € 700.000 en € 1 miljoen.

Het is van belang om de maatregelen in het regeerakkoord en de gevolgen daarvan voor de koopkracht van mensen in samenhang te bezien. Er zitten plussen en minnen in, waarbij er onder de streep voor bijna alle huishoudens – ook degenen die profiteren van de Hillen-aftrek – een plus overblijft. De koopkrachtramingen van het Ministerie van Sociale Zaken en Werkgelegenheid geven aan dat vrijwel iedere eigenwoningbezitter (circa 96%) erop vooruitgaat in deze kabinetsperiode.

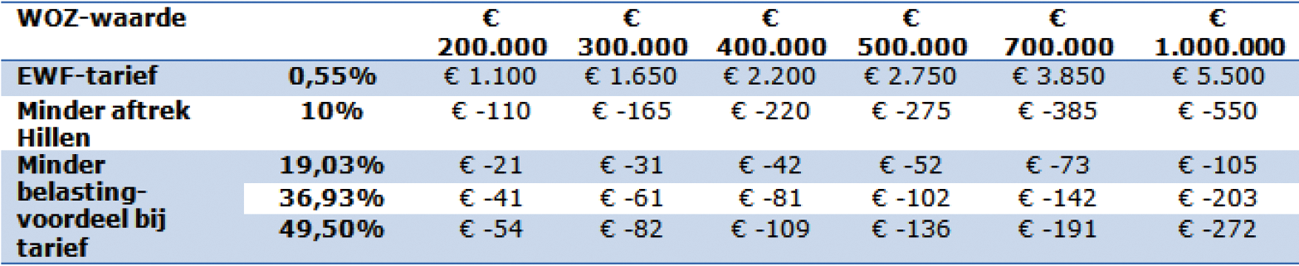

Wat betreft de gevraagde voorbeelden voor verschillende WOZ-waarden geldt dat aan het einde van de kabinetsperiode de regeling Hillen nog voor 90% van kracht is. Tabel 2 toont het effect van de regeling Hillen in 2021 gegeven het dan voorziene tarief in de inkomstenbelasting (IB-tarieven), het voorziene EWF-percentage en de gevraagde WOZ-waarden:

Tabel 2: Kosten Hillen-aftrek in 2021 naar WOZ-waarde en IB-tarief

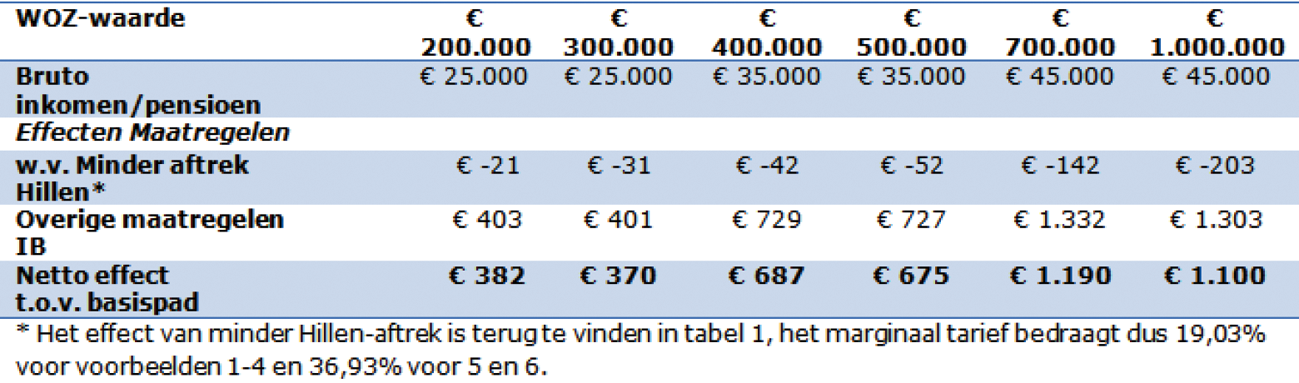

Daar staat tegenover dat de IB-tarieven op grond van het regeerakkoord omlaag gaan en de ouderenkorting en de algemene heffingskorting stijgen in deze kabinetsperiode. Voor een belastingplichtige die AOW-gerechtigd is, toont tabel 3 de (partiële) inkomenseffecten bij een fictief inkomen van € 25.000, € 35.000 en € 45.000 in 2021. Deze voorbeelden zijn niet gekozen op basis van representativiteit maar uitsluitend om de spreiding van de inkomenseffecten te tonen.

Tabel 3: Inkomenseffecten voor Hillen-gevallen in 2021, AOW-gerechtigd

De heer Van Rooijen vraagt in samenhang met het afschaffen van de regeling Hillen wat de rechtvaardiging is van de discriminatie tussen aflossingvrije hypotheken en hypotheken met een aflossingsverplichting. De regeling Hillen is van toepassing op alle belastingplichtigen bij wie de aftrekbare rente en kosten lager zijn dan het eigenwoningforfait. Dit kan zowel belastingplichtigen betreffen met een zogenoemde aflossingsvrije hypotheek als belastingplichtigen met een hypotheek met aflossingsverplichting. Dat laatstgenoemde groep als gevolg van de verplichte geleidelijke aflossing op de schuld mogelijk eerder in aanmerking komt voor de Hillen-aftrek en daarmee ook sneller wordt geraakt door de uitfasering van deze aftrek, maakt de regeling als zodanig niet discriminatoir. Overigens zullen belastingplichtigen met een zogenoemde aflossingsvrije hypotheek van voor 2013 in ieder geval op termijn ook onder de uitfasering van de regeling Hillen komen te vallen. De aftrek van rente en kosten is ook voor bestaande eigenwoningschulden namelijk beperkt tot maximaal 30 jaar. Na afloop van deze termijn kunnen belastingplichtigen voor die schulden geen rente en kosten meer in aftrek brengen. Uiterlijk op dat moment krijgen zij dus volledig met de gevolgen van de dan (deels of al geheel) uitgefaseerde Hillen-aftrek te maken.

De heer Van Rooijen vraagt of het gevolg van de tariefmaatregel eigen woning waarbij per saldo een bijtelling op de verschuldigde inkomstenbelasting kan ontstaan kan worden weggenomen. Mevrouw Leijten stelt in dit kader voor om een keuzemogelijkheid te bieden voor het gebruikmaken van renteaftrek. Een maatregel waarmee zou worden voorkomen dat per saldo belasting moet worden betaald over de eigen woning staat haaks op de in het regeerakkoord voorziene (geleidelijke) afschaffing van de regeling Hillen. Met het afschaffen van de Hillen-aftrek gaat een steeds grotere groep voor een toenemend bedrag per saldo belasting betalen over de eigen woning. Het afschaffen van de regeling Hillen houdt de bewuste keuze in om een per saldo heffing niet tegen te gaan. Vanaf het moment dat de regeling Hillen wordt uitgefaseerd, kan een matiging van de tariefcorrectie per definitie niet meer voorkomen dat er per saldo belasting over de eigen woning moet worden betaald.

De vraag over het optioneel zijn van de renteaftrek is al eerder aan de orde geweest bij de beantwoording van Kamervragen over de tariefmaatregel eigen woning.2 Daarbij is geconcludeerd dat een belastingplichtige, zolang een schuld voldoet aan alle voorwaarden en kwalificeert als eigenwoningschuld, verplicht is deze schuld en de daarmee verband houdende aftrekbare kosten eigen woning als zodanig op te voeren in zijn aangifte. Dit is geen keuze. Wel is het mogelijk om een schuld die na 31 december 2012 is afgesloten en waarvoor een fiscale aflossingseis geldt en die kwalificeert als eigenwoningschuld zodanig aan te passen dat die schuld niet meer kwalificeert als eigenwoningschuld, waardoor de rente en kosten niet langer aftrekbaar zijn in box 1. Dit kan door deze schuld om te zetten in een aflossingsvrije lening waardoor niet langer aan de wettelijk vereiste vormgeving wordt voldaan. Dat de schuld dan in box 3 valt, neemt niet weg dat de eigen woning zelf nog in box 1 valt en hiervoor het eigenwoningforfait in aanmerking wordt genomen. Door het uitfaseren van de Hillen-aftrek leidt een dergelijke keuze tot heffing over een deel van het eigenwoningforfait waardoor alsnog per saldo belasting wordt betaald over de eigen woning. In die zin biedt het voorstel van mevrouw Leijten dan ook geen oplossing.

De heer Van Rooijen vraagt verder of de eigen woning gedefiscaliseerd zou moeten worden. Het defiscaliseren van de eigen woning betreft een aanzienlijk verdergaande maatregel dan waarin is voorzien in het regeerakkoord. Daar heeft het kabinet niet voor gekozen.

De Staatssecretaris van Financiën, M. Snel

Een totaaloverzicht van de termijn voor de aanpassing van systemen voor de verschillende door de Belastingdienst uitgevoerde taken is opgenomen in de zogenoemde parameterbrief. Een geactualiseerde versie van de parameterbrief is op 4 april 2017 aan de Tweede en de Eerste Kamer gestuurd (bijlage bij Kamerstuk 31 066, nr. 352).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34785-9.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.