Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2016-2017 | 34418 nr. C |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2016-2017 | 34418 nr. C |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 20 september 2016

Nederland heeft altijd een aantrekkelijk vestigingsklimaat gehad voor ondernemers. Zo hebben we een goede infrastructuur, een goed opgeleide beroepsbevolking en ook een goed fiscaal klimaat. Dit is belangrijk voor het aantrekken en behouden van binnen- en buitenlandse investeerders en daarmee voor economische groei en werkgelegenheid. Tegelijkertijd zijn er de nodige internationale ontwikkelingen op het gebied van met name de winstbelasting. Deze ontwikkelingen vragen om een visie op de toekomst van ons fiscale vestigingsklimaat om aantrekkelijk te blijven voor investeerders, zonder dat afbreuk wordt gedaan aan het uitgangspunt dat ook van het bedrijfsleven een rechtvaardige bijdrage aan de collectieve voorzieningen wordt gevraagd.

In dat kader heeft het kabinet aangekondigd, daartoe verder aangemoedigd door een drietal door de Tweede Kamer aangenomen moties, met Prinsjesdag te komen met een visie op ons fiscale vestigingsklimaat. Ook in uw Kamer is aandacht gevraagd voor het fiscale vestigingsklimaat van Nederland.2 Om die reden wordt deze brief gelijktijdig aan beide Kamers der Staten-Generaal aangeboden.

In de eerste motie, de motie Neppérus3, heeft de Tweede Kamer het kabinet verzocht een plan te ontwikkelen om het Nederlandse fiscale vestigingsklimaat op een verantwoorde manier blijvend aantrekkelijk te houden. Die motie is ingediend tegen de achtergrond van het OESO-actieplan tegen belastingontwijking door «Base Erosion and Profit Shifting» (BEPS). Na het presenteren van het – inmiddels in aangepaste vorm aangenomen – richtlijnvoorstel tegen belastingontwijking door de Europese Commissie heeft de Tweede Kamer een tweede motie, de motie Neppérus c.s.4, aangenomen. In deze motie wordt het kabinet meer concreet verzocht om de budgettaire opbrengst van de maatregelen uit de richtlijn zo gericht en verantwoord mogelijk terug te sluizen naar het bedrijfsleven en daarbij maximaal in te zetten op het bevorderen van de werkgelegenheid en behoud van een goed fiscaal vestigingsklimaat. Ten slotte heeft de Tweede Kamer de motie Nijboer aangenomen, waarin het kabinet wordt opgeroepen een «race to the bottom» op vpb-tarieven te voorkomen.5

In deze brief zet het kabinet zijn toekomstvisie op het fiscale vestigingsklimaat uiteen. Een én-én-strategie; krachtig voortzetten van de proactieve aanpak van internationale belastingontwijking én tegelijkertijd het behoud van een goed fiscaal vestigingsklimaat met een voldoende concurrerend vpb-tarief.

...is essentieel voor investeringen en werkgelegenheid...

Een goed vestigingsklimaat betekent een goed klimaat voor bedrijven om in Nederland te investeren. Investeringen in Nederland zorgen voor economische groei en werkgelegenheid. Zowel binnen- als buitenlandse bedrijven zullen bij de keuze waar zij gaan investeren de aantrekkelijkheid van het investeringsklimaat van meerdere landen met elkaar vergelijken. Nederland is van oudsher relatief sterk in het aantrekken en behouden van met reële werkgelegenheid gepaard gaande activiteiten binnen multinationale groepen, waaronder (regionale) hoofdkantoren, centrale in- en verkoopafdelingen en onderzoekscentra. In die gevallen, waar fiscaliteit bij locatiekeuze een grote rol speelt, lijken we binnen Europa vooral in concurrentie te zijn met het Verenigd Koninkrijk, Ierland, Zwitserland en België.

Het aantrekken en behouden van deze internationaal opererende ondernemingen (multinationals) is geen doel op zich. Het gaat om wat zij ons brengen. Deze bedrijven zijn van groot belang voor de open Nederlandse economie en de economische activiteit in ons land. Het CBS becijfert in een recent rapport dat multinationals goed zijn voor ruim de helft van de toegevoegde waarde van alle bedrijven in Nederland en voor ruim 80 procent van onze internationale handel in goederen. Ook volgt uit dit CBS-rapport dat 40 procent van de Nederlanders met een baan werkt voor een multinational. Buitenlandse multinationals genereren bijna een vijfde van al onze banen, introduceren nieuwe technologieën en zorgen voor kennisoverdracht.6 Door die kennisoverdracht, maar ook door bijvoorbeeld het leveren van goederen en diensten, profiteert ook het MKB direct en indirect van de aanwezigheid van multinationals en (regionale) hoofdkantoren.

... is breder dan alleen fiscaliteit...

De vestigingsplaatskeuze van bedrijven wordt bepaald door een breed palet aan vestigingsvoorwaarden, waaronder bereikbaarheid, opleidingsniveau, leefklimaat en betrouwbaarheid van de overheid. Op veel van deze factoren scoort Nederland goed.7 Zo is de ligging van Nederland gunstig, is onze infrastructuur goed en is onze beroepsbevolking goed opgeleid. Ook het leefklimaat in Nederland is gunstig en ons hoge voorzieningenniveau en de betrouwbaarheid van de overheid dragen daar aan bij. Ook hechten bedrijven veel waarde aan begrijpelijke wetgeving.

...maar ook de fiscaliteit is belangrijk

Het Nederlandse belastingsysteem kent verschillende sterke elementen die bijdragen aan een goed vestigingsklimaat. Vanwege onze open, op internationale handel gerichte, economie en vanwege het belang van de buitenlandse markt voor Nederlandse ondernemers heeft ook het Nederlandse fiscale systeem van oudsher een internationale focus. Binnen de vennootschapsbelasting is bijvoorbeeld de deelnemingsvrijstelling van belang om dubbele belasting over bedrijfswinsten te voorkomen. Belangrijke elementen buiten de vennootschapsbelasting zijn bijvoorbeeld ons uitgebreide verdragennetwerk, de afwezigheid van bronheffingen op rente en royalty’s en onze efficiënte geschilbeslechtingsprocedures. Ook de mogelijkheid van zekerheid vooraf bij de Belastingdienst is een belangrijke pijler van het Nederlandse fiscale vestigingsklimaat. Voorts zijn het fiscaal stimuleren van innovatie en de hoogte van de lasten op arbeid van belang. Het kabinet heeft dit jaar nog een lastenverlichting van € 5 miljard op arbeid doorgevoerd.

De strijd tegen belastingontwijking...

Internationaal opererende bedrijven zorgen niet alleen voor investeringen en werkgelegenheid. De hiervoor genoemde internationale focus van ons fiscale systeem en de verschillen tussen nationale belastingstelsels hebben ook een keerzijde. Zo is het verleidelijk gebruik te maken van het Nederlandse systeem en onze verdragen in gevallen waarvoor deze eigenlijk niet bedoeld zijn, waardoor de belastinggrondslag van andere landen met kunstmatige structuren kan worden uitgehold. Op die manier wordt buitenlandse belasting ontweken. Daarnaast wordt ook onze grondslag in voorkomende gevallen uitgehold door in te spelen op verschillen in belastingstelsels, bijvoorbeeld in de sfeer van de renteaftrek. Beide ontwikkelingen zijn ongewenst en stuiten op een groeiende maatschappelijke weerstand. Om die reden heeft Nederland zich steeds nadrukkelijk gecommitteerd aan het BEPS-project van de OESO.

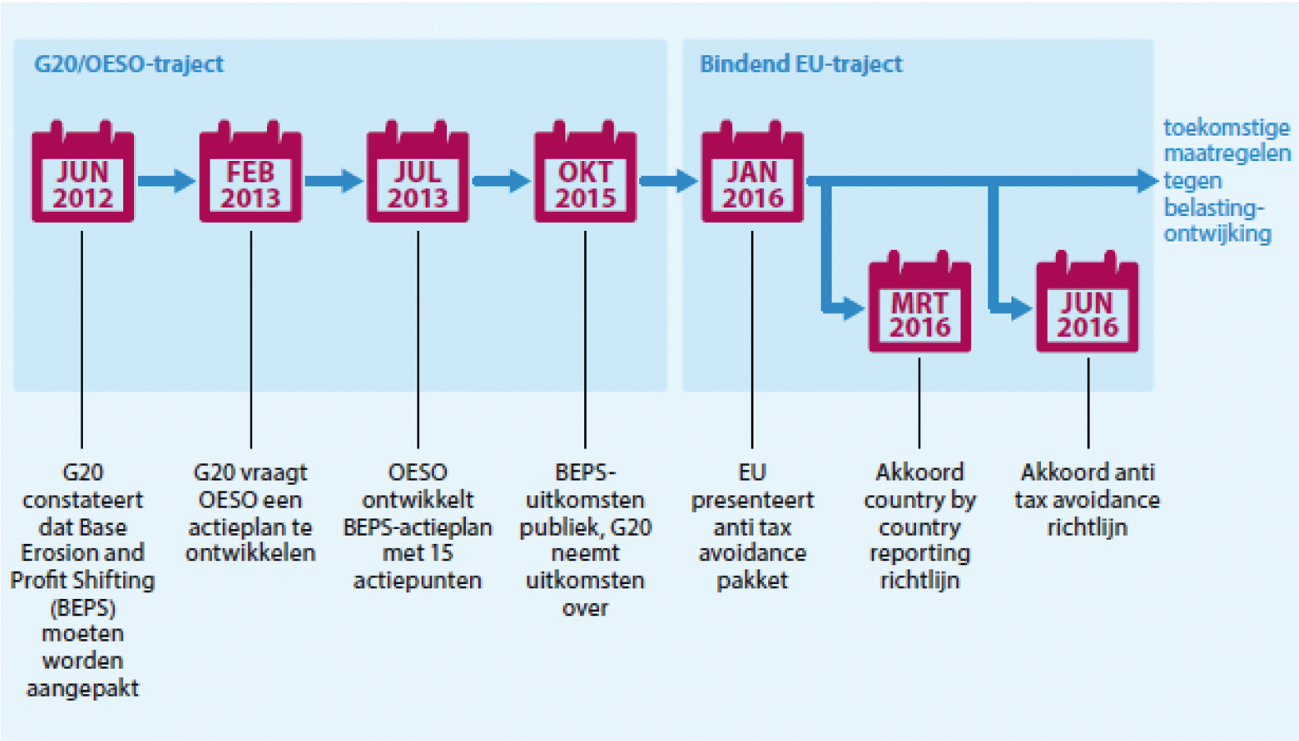

Eind 2015 zijn de eindrapporten van het BEPS-project verschenen en door de G20 onderschreven. Nederland wil op verschillende manieren gevolg geven aan de eindrapporten. Zo wordt misbruik van belastingverdragen tegengegaan door het implementeren van de nieuwe, in het BEPS-project overeengekomen, minimumstandaard tegen verdragsmisbruik. Hierdoor wordt het onaantrekkelijker om in een internationale structuur Nederlandse vennootschappen zonder noemenswaardige substance te gebruiken. Verder heeft Nederland naar aanleiding van BEPS bijvoorbeeld al voor aanvang van het Nederlandse voorzitterschap van de Raad van de Europese Unie de afspraken over country-by-country-reporting omgezet in nationale wetgeving. Het Nederlandse voorzitterschap heeft zich succesvol ingespannen om country-by-country-reporting EU-breed in een richtlijn vast te leggen. Vervolgens is in juni 2016 onder het Nederlandse voorzitterschap een Europese richtlijn tegen de aanpak van belastingontwijking, de «Anti Tax Avoidance Directive» (ATAD), aangenomen.8 Deze aanpak garandeert dat de winstbelastinggrondslagen, bijvoorbeeld door de introductie van een generieke renteaftrekbeperking in de vorm van een earningsstripping-maatregel, in verschillende landen steeds meer naar elkaar toegroeien. Dat is positief, omdat hierdoor gelijktijdig in alle EU-lidstaten en op een zoveel mogelijk eenvormige wijze verschillende vormen van belastingontwijking worden aangepakt en de eigen grondslag wordt beschermd. Voorts ziet de Europese Commissie om een gelijk speelveld te waarborgen er op toe dat de staatssteunregels worden gerespecteerd, bijvoorbeeld in afspraken waarin belastingdiensten individuele bedrijven zekerheid vooraf geven over de toepassing van de fiscale wetgeving.

Figuur 1: tijdslijn met stappen rond bestrijding van belastingontwijking

...maakt dat het vpb-tarief steeds belangrijker wordt

Met een toekomst waarin vestiging onherroepelijk minder gedreven is door mogelijkheden voor fiscale planning, zetten andere aantrekkelijke vestigingslanden in op lagere tarieven. Zo is in het Verenigd Koninkrijk, Ierland en Zwitserland een statutair winstbelastingtarief van minder dan 20% van kracht of in het vooruitzicht gesteld. Ook in België zijn recent plannen aangekondigd om het winstbelastingtarief te verlagen, naar een uniform tarief van 20%. In Denemarken, Finland en Zweden is het statutaire (top)tarief inmiddels lager dan in Nederland. De fiscale vestigingsconcurrentie verschuift van «grondslag» naar «tarief». Dat maakt dat ook wij ons fiscale vestigingsklimaat opnieuw moeten doordenken en een langetermijnperspectief moeten bieden; om te voorkomen dat reële economische activiteiten, met échte banen, aan onze neus voorbij dreigen te gaan. Zonder nadere maatregelen wordt Nederland voor multinationals, die hier worden geconfronteerd met een statutair (top)tarief van 25%, een minder aantrekkelijk land om in te investeren. Ons vestigingsklimaat, ook het fiscale, is goed. Maar om dat – ook in de toekomst – goed te houden is actie nodig.

Internationale ontwikkelingen vragen om een offensieve reactie van Nederland...

Fiscale planningsstructuren, die hier en elders een rol speelden in de vestigingsplaatskeuze, zijn hun geloofwaardigheid, en daarmee hun aantrekkelijkheid, bij de acquisitie van bedrijven aan het verliezen. Dit leidt tot onzekerheid, en onzekerheid is slecht voor het vestigingsklimaat. Dit vraagt een gelijktijdige beweging op twee fronten: (1) én de proactieve aanpak van belastingontwijking krachtig voortzetten waarbij Nederland internationaal het voortouw neemt, én (2) het tarief van de vennootschapsbelasting verlagen tot een concurrerend niveau. Concreet betekent dit dat naarmate we slagen in de vergaande aanpak van belastingontwijking, we ook het vpb-tarief navenant verlagen. Met deze strategie geeft het kabinet uitvoering aan de motie Neppérus.

...met én een actieve aanpak van belastingontwijking...

Met het OESO-akkoord en daaropvolgend ATAD is duidelijk geworden welke internationale fiscale structuren als achterhaald moeten worden beschouwd. Zonder zichzelf te isoleren, kan Nederland deze structuren actief aanpakken in een uitvoerbare en rechtszekere vorm waarbij zo nodig wordt voorzien in redelijke overgangstermijnen. Het kabinet maakt bij de aanpak van belastingontwijking een scherp onderscheid tussen reële activiteiten en kunstmatige constructies.9 En kiest hierbij voor een proactieve aanpak in internationaal verband. Zo wordt de implementatie van ATAD voortvarend opgepakt. Het kabinet streeft er naar om in de tweede helft van 2017 een conceptwetsvoorstel voor consultatie aan te bieden. Het kabinet beperkt zich niet alleen tot de aanpak van belastingontwijking. Ook de aanpak van belastingontduiking (fraude) is en blijft een speerpunt van het Nederlandse kabinetsbeleid. De Panama papers onderstrepen eens te meer het belang hiervan. Het kabinet is daarom voornemens later dit jaar met voorstellen op dit vlak te komen, die vervolgens, bij voldoende draagvlak verder kunnen worden uitgewerkt en omgezet in wetgeving.

...én een stapsgewijze route naar een concurrerend vpb-tarief

Met het verminderen van fiscale planningsmogelijkheden groeit het belang van het statutaire vennootschapsbelastingtarief, naast de traditionele sterktes van Nederland binnen en buiten de fiscale sfeer. Een aantrekkelijk statutair tarief speelt een belangrijke – en soms zelfs dominante – rol om op de shortlist te komen van binnenlandse en buitenlandse ondernemingen. De vennootschapsbelasting is daarom een belangrijke factor voor bedrijven bij hun vestigingsplaatskeuze. Bedrijven kiezen bij een hoge belasting op winst, en overigens vergelijkbare (niet fiscale) vestigingsplaatsfactoren, er eerder voor om in een ander land te investeren. Dat vraagt om een concurrerend vpb-tarief.

Het kabinet vindt dat Nederland op dit terrein een stap moet maken om fiscaal concurrerend te blijven, maar zonder daardoor mee te doen aan een tarievenstrijd. Een race to the bottom is niet gewenst. Zonder te willen treden in de autonomie van landen, is er wel een gedeeld belang tussen landen om een dergelijke race te voorkomen. Met ons voorzieningenniveau kunnen en willen we ons de status van de «discounter» niet veroorloven. Bovendien dient er een evenwicht te zijn in de (gecombineerde) belastingtarieven van de vpb en de inkomstenbelasting. Ook internationaal opererende bedrijven moeten hun «fair share» bijdragen. Een verlaging van het vpb-tarief mag niet afgewenteld worden op de particuliere belastingbetaler; het mag dus niet leiden tot een lastenverzwaring voor burgers. Op deze manier geeft het kabinet invulling aan de genoemde motie Nijboer, waarin het kabinet wordt opgeroepen een «race to the bottom» op vpb-tarieven te voorkomen.

Een tariefsverlaging moet als vanzelfsprekend op een passende wijze gedekt worden. Ter dekking kan gekeken worden naar de opbrengsten van grondslagverbredingen en -harmoniseringen. In het rapport van de Studiegroep Duurzame Groei zijn bovendien dekkingsmaatregelen gepresenteerd waarmee allerlei politieke keuzes mogelijk zijn om het (top)tarief te verlagen.10 Ook een deel van eventuele toekomstige lastenverlichting kan ingezet worden voor vpb-tariefsverlaging. Besluitvorming hierover moet plaatsvinden in het bredere kader van onderhandelingen over een regeerakkoord.

Deze gecombineerde strategie betekent dat Nederland een aantrekkelijk fiscaal vestigingsklimaat behoudt, maar wel één waarin internationale agressieve planningsstructuren plaats hebben gemaakt voor een meer duurzaam fiscaal instrumentarium. Waarin nieuw fiscaal agressief gedrag niet mogelijk is dan wel snel wordt aangepakt en waarin Nederland, door middel van een concurrerend vpb-tarief, over de volle breedte aantrekkelijk blijft voor nieuwe investeringen, welke resulteren in nieuwe werkgelegenheid en het behoud daarvan.

Nu nemen we eerste stappen...

De afgelopen twee jaar is meer ondernomen tegen internationale belastingontwijking dan in de tien jaar daarvoor. Het Nederlandse EU-voorzitterschap heeft de kans aangegrepen om op dit terrein Nederland een nieuw gezicht te geven. Er is een groot pakket Europese regels aangenomen om belastingontwijking tegen te gaan. Bovendien liggen thans in de Tweede Kamer wetsvoorstellen om vanaf volgend jaar de richtlijn voor de automatische uitwisseling van inlichtingen over rulings te implementeren en de innovatiebox in lijn te brengen met de internationaal overeengekomen standaard. Daarnaast zullen de regels voor trustkantoren verder worden aangescherpt.11 De komende tijd staat ook de implementatie van ATAD op de rol.

Maar ook wordt de eerste stap gezet ten aanzien van de vennootschapsbelasting om het Nederlandse fiscale vestigingsklimaat op een verantwoorde manier blijvend aantrekkelijk te houden. In het Belastingplan 2017 wordt de eerste schijf van de vennootschapsbelasting (het 20%-tarief) stapsgewijs verlengd van een winst van € 200.000 naar € 250.000 in 2018, naar € 300.000 in 2020 en naar € 350.000 in 2021. Dit komt ook ten goede aan het MKB.

...om daarna de vervolgstappen te concretiseren op basis van een breder draagvlak

De keuze voor én een proactieve aanpak van internationale belastingontwijking én het verlagen van het vpb-tarief vormen een nieuwe fiscale strategie voor de komende jaren.

De Staatssecretaris van Financiën, E.D. Wiebes

CBS, Internationaliseringsmonitor (derde kwartaal, 2015). Dit rapport is eveneens aangehaald in Rapport werkgroep Fiscaliteit ten behoeve van de Studiegroep Duurzame groei, juli 2016, te raadplegen via https://www.rijksoverheid.nl/documenten/rapporten/2016/07/06/advies-studiegroep-duurzame-groei. Onder multinationals worden in dit kader verstaan: enerzijds bedrijven in Nederland waarvan de uiteindelijke zeggenschap in het buitenland ligt, anderzijds bedrijven in Nederlandse handen, met dochterbedrijven in het buitenland.

Richtlijn (EU) 2016/1164 van de Raad van 12 juli 2016 tot vaststelling van regels ter bestrijding van belastingontwijkingspraktijken welke rechtstreeks van invloed zijn op de werking van de interne markt.

Kamerstukken II 2015/16, 34 306, nr. 6, p. 2 (Wet implementatie wijzigingen Moeder-dochterrichtlijn 2015).

Kiezen voor duurzame groei, Rapport Studiegroep Duurzame Groei, juli 2016 en Rapport werkgroep Fiscaliteit ten behoeve van de Studiegroep Duurzame groei, juli 2016,te raadplegen via https://www.rijksoverheid.nl/documenten/rapporten/2016/07/06/advies-studiegroep-duurzame-groei.

Het streven is de aangescherpte regels voor trustkantoren uiterlijk in 2018 in werking te laten treden.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34418-C.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.