Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32847 nr. 437 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32847 nr. 437 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 30 oktober 2018

Met deze brief informeer ik u over de voorgenomen wijzigingen ten aanzien van de Nationale Hypotheek Garantie (NHG). Voor 1 november zal de NHG de Voorwaarden & Normen voor 2019 publiceren. Onderdeel hiervan zijn de hoogte van de NHG-premie en de kostengrens voor 2019. Aan deze wijzigingen in de Voorwaarden & Normen heb ik mijn goedkeuring verleend.

Tevens geef ik met deze brief invulling aan een tweetal moties. Beide moties adresseren de toegankelijkheid van de NHG. De motie van het lid Koerhuis c.s.1 verzoekt de regering de verlaging van de NHG-premie mee te nemen in de evaluatie van het solvabiliteits- en liquiditeitsbeleid van het Waarborgfonds Eigen Woningen (WEW). De NHG-premie wordt jaarlijks vastgesteld op basis van actuarieel onderzoek. Dit jaar is tevens het solvabiliteits- en liquiditeitsbeleid geëvalueerd. Hierin zijn de mogelijkheden voor een verlaging van de NHG-premie meegenomen. Gegeven de huidige financiële positie van het waarborgfonds acht ik een verlaging van de NHG-premie naar 0,9% verantwoord.

Om invulling te geven aan de motie van het lid Van Eijs c.s.2 heb ik onderzocht of en hoe de NHG-premie meegefinancierd kan worden in de hypotheek. Op basis van het onderzoek naar het meefinancieren van de NHG-premie zie ik geen aanleiding om een dergelijke uitzondering in de hypotheekregels toe te staan.

De regering is met de motie van het lid Koerhuis c.s. verzocht de mogelijkheden voor een verlaging van de NHG-premie mee te nemen in de evaluatie van de NHG-regeling. Jaarlijks wordt de hoogte van de NHG-premie op basis van actuarieel onderzoek vastgesteld. Voorafgaand aan deze vaststelling is dit jaar besloten het solvabiliteits- en liquiditeitsbeleid van het WEW te evalueren. Gegeven de huidige financiële positie van het fonds is een verlaging van de NHG-premie mogelijk. Het WEW heeft een voorstel gedaan voor een premie in 2019 en premiesystematiek welke leiden tot een premie die stabiel is over de economische cyclus heen. Naar aanleiding daarvan heeft overleg plaatsgevonden tussen het WEW, het Ministerie van BZK en het Ministerie van Financiën. Uit dit overleg is gebleken dat er nog vragen zijn die beantwoord moeten worden om tot deze nieuwe systematiek te komen. Dit onderzoek wordt in 2019 afgerond. Tegelijkertijd is het mogelijk om de premie met ingang van 2019 te verlagen naar 0,9%. Hiertoe heeft het WEW dan ook besloten. Dit besluit is vervolgens door mij goedgekeurd. Voor de huizenkopers resulteert dit bij een aankoopsom van € 250.000 in een besparing op de kosten van NHG van € 250.

Voor het aangaan van een hypotheek met NHG geldt een kostengrens. De koopsom of marktwaarde van de woning mag niet boven dit bedrag liggen als de hypotheek met NHG wordt afgesloten. De kostengrens voor de NHG wordt bepaald op basis van de gemiddelde koopsom in de maanden juni, juli en augustus. Op basis hiervan heeft NHG de kostengrens voor woningen zonder energiebesparende voorzieningen het jaar 2019 gesteld op € 290.000,-. Voor woningen met energiebesparende voorzieningen is de kostengrens 6% hoger, namelijk € 307.400,-.

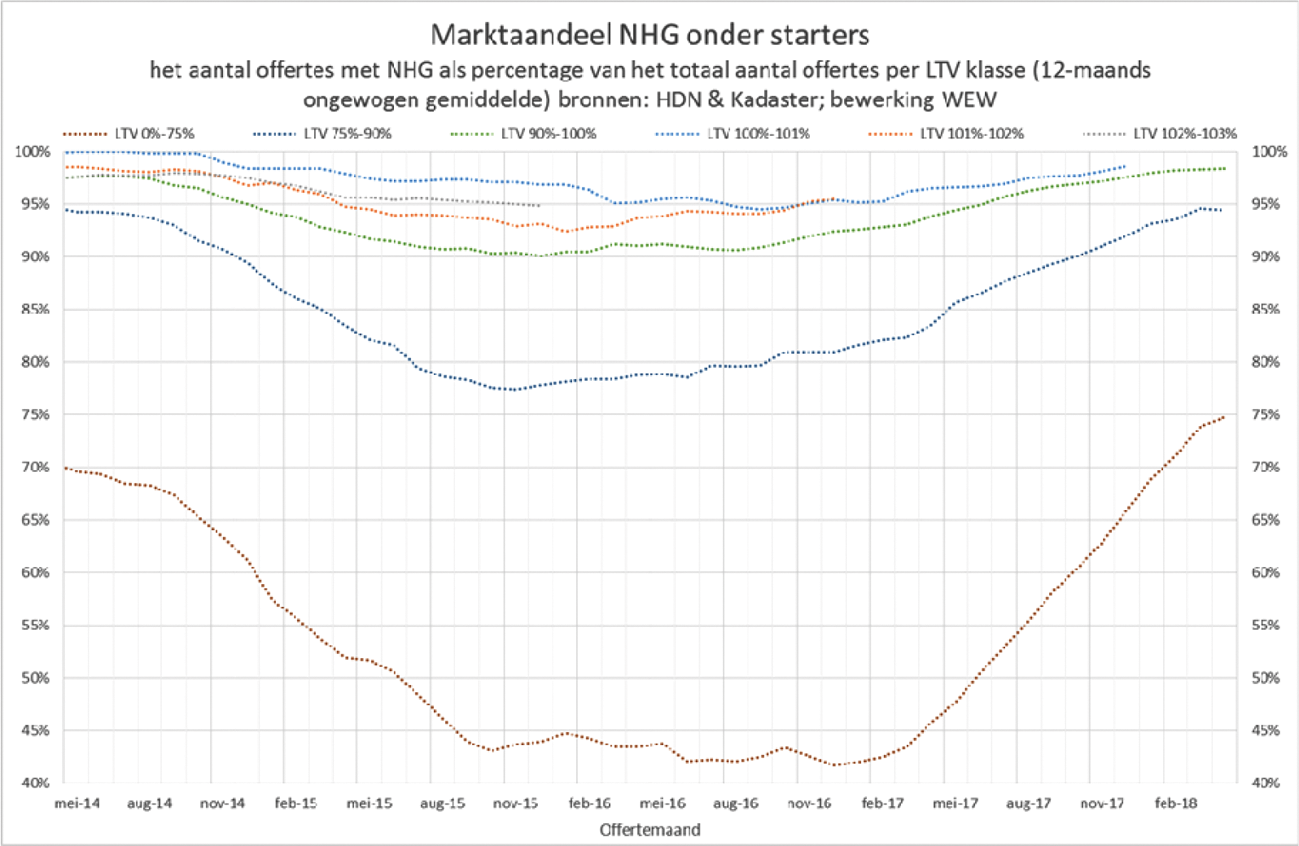

Een maatregel die tevens een effect kan hebben op de toegankelijkheid van de NHG-hypotheek voor de starter, is het meefinancieren van de NHG-premie in de hypotheek. Voordat wordt ingegaan op de mogelijkheden om de NHG-premie mee te financieren in de hypotheek, wordt eerst in kaart gebracht hoe het marktaandeel van NHG onder starters zich de afgelopen jaren heeft ontwikkeld. Belangrijke vraag hierbij is of starters sinds de stapsgewijze verlaging van de maximale loan-to-value (LTV) naar 100% in 2018 vaker afzien van het afsluiten van een NHG-hypotheek. Een dergelijke ontwikkeling zou een reden kunnen vormen om de NHG-premie mee te financieren.

Het marktaandeel NHG onder starters

Met cijfers van het Hypotheken Data Netwerk (HDN) en het Kadaster is deze ontwikkeling inzichtelijk gemaakt. Figuur 1 laat het marktaandeel NHG onder starters3 zien. De gekleurde stippellijnen zijn de verschillende LTV-klassen. De groep LTV 100–101% (de lichtblauwe lijn) is met name relevant, omdat dit starters zijn met een hoge LTV en het betalen van de NHG-premie voor hen een probleem zou kunnen vormen. Omdat de maximale LTV per 1 januari 2018 verlaagd is naar 100%, stopt de lijn LTV 100–101% bij december 2017. Zichtbaar is dat het marktaandeel NHG voor starters in deze LTV-klasse eind 2017 tegen de 100% aanzat. Voor de LTV-klasse 90–100% zien we in de eerste twee maanden van 2018 een stabiel, licht stijgend marktaandeel van 98%. In de LTV-klasse 75–90% zien we met ingang van 2018 een zeer lichte daling. In deze LTV-klasse zouden starters af kunnen zien van NHG omdat het rentevoordeel tussen een hypotheek met NHG en een hypotheek zonder NHG kleiner wordt. Ook lopen deze groepen een minder groot risico op een restschuld en kunnen daarom afzien van NHG.

Figuur 1: Marktaandeel NHG onder starters naar LTV-klasse

Bron: Hypotheken Data Netwerk en Kadaster, bewerking Waarborgfonds Eigen Woningen, juli 2018

De data van De Nederlandsche Bank (DNB) geven tevens inzicht in de ontwikkeling van het NHG-aandeel onder starters. DNB verzamelt sinds eind 2012 elk kwartaal data over de hoogte van hypotheken, zowel voor nieuwbouw als bestaande bouw. Deze verzameling heet het Loan Level Data Initiatief. De data zijn bedoeld om officiële statistieken aan te vullen. De data over zes miljoen hypotheken en drie miljoen hypotheekgevers worden vrijwillig aangeleverd door tien banken en twee verzekeraars.

|

LTV: <95% |

LTV: 95% – max |

LTV = max |

LTV: > max |

Totaal |

||

|---|---|---|---|---|---|---|

|

2015 |

Geen NHG |

2.608 |

1.545 |

473 |

845 |

5.471 |

|

NHG |

7.705 |

11.027 |

4.166 |

5.245 |

28.157 |

|

|

% NHG |

75% |

88% |

90% |

86% |

84% |

|

|

2016 |

Geen NHG |

3.240 |

1.284 |

619 |

770 |

5.915 |

|

NHG |

6.524 |

9.576 |

6.023 |

4.687 |

26.810 |

|

|

% NHG |

67% |

88% |

91% |

86% |

82% |

|

|

2017 |

Geen NHG |

4.552 |

1.331 |

831 |

781 |

7.495 |

|

NHG |

7.743 |

9.491 |

6.614 |

6.060 |

29.908 |

|

|

% NHG |

63% |

88% |

89% |

89% |

80% |

|

|

2018 Q1 |

Geen NHG |

1.227 |

290 |

107 |

389 |

2.013 |

|

NHG |

1.869 |

1.819 |

748 |

1.767 |

6.203 |

|

|

% NHG |

60% |

86% |

87% |

82% |

75% |

Bron: Data afkomstig van de financiële stabiliteit divisie van de Nederlandsche Bank, voorlopige berekeningen op basis van CBS loan level data

In 2015 koos 90% van de starters4 met een maximaal toegestane LTV voor NHG. In 2016 was dit 91%, in 2017 89% en over het eerste kwartaal van 2018 was dit een aandeel van 87%. Deze cijfers laten een lichte afname door de jaren heen zien. Er is geen significante daling met ingang van 2018 zichtbaar toen de LTV het niveau van 100% bereikte. Bij de lagere LTV categorieën (waar de consument over voldoende eigen middelen beschikt) is zelfs een vergelijkbare of iets grotere afname in het aandeel NHG zichtbaar.5 Dit duidt erop dat de afname van het NHG-marktaandeel vooral verklaard kan worden door het afnemende rentevoordeel bij NHG en de verminderde risico’s op de huizenmarkt.

Zowel in de data van het Waarborgfonds Eigen Woningen als de Loan Level Data van DNB zien we geen of een zeer lichte afname in het marktaandeel NHG onder starters. Starters die de woning financieren met een hoge LTV blijven kiezen voor een hypotheek met NHG. Dit is te verklaren door de voordelen die NHG biedt, zoals de restschuldverzekering en het rentevoordeel.

Juridische en budgettaire implicaties

De motie verzoekt ook om te onderzoeken hoe de NHG-premie meegefinancierd zou kunnen worden in de hypotheek bij de aanschaf van een woning. Hiervoor zou wettelijk moeten worden geregeld dat voor het financieren van de NHG-premie mag worden afgeweken van de maximale LTV van 100%.

Het beleid om de LTV te verlagen is ingezet in 2013 en na een afbouwpad van enkele jaren is in 2018 een LTV van 100% bereikt. De afbouw van de maximale LTV is in 2013 ingezet om excessieve schulden tegen te gaan en consumenten beter te beschermen tegen het risico op restschulden. In het Regeerakkoord is afgesproken dat de LTV op 100% wordt gehandhaafd en geen verdere verlaging wordt ingezet om van de toegankelijkheid van bepaalde doelgroepen tot de koopmarkt niet onnodig te belemmeren. Het kabinet blijft voorstander van deze maximering van de LTV op 100% en de afspraken hierover in het Regeerakkoord. Een verruiming zou ook samenvallen met een periode dat de woningmarkt tekenen van oververhitting laat zien. Verruiming van de kredietruimte in tijden van hoogconjunctuur kan prijsopdrijvend werken.

Budgettair gezien heeft het meefinancieren van de NHG-premie voor alle huizenkopers een negatief effect op de Rijksbegroting via hogere kosten van de hypotheekrenteaftrek. De derving van een verhoging van de LTV-limiet met 1%-punt voor NHG-hypotheken loopt jaarlijks op van € 1 miljoen in 2019 tot structureel € 25 miljoen per jaar in 2049. Deze kosten komen voort uit het feit dat de hypotheekschuld van deze groep door het meefinancieren 1% hoger zal zijn waarover dan hypotheekrenteaftrek mogelijk is.6

Op dit moment is de NHG-premie reeds een eenmalige aftrekpost voor de inkomstenbelasting. Hierdoor ontvangen huizenkopers die kiezen voor NHG in het opvolgende jaar dus een deel van de NHG-premie terug.

Conclusie

De NHG zal de Voorwaarden en Normen voor 2019 zoals elk jaar voor 1 november publiceren. De hoogte van de NHG-premie als ook de kostengrens voor 2019 zullen hierin worden verwerkt. Met deze kamerbrief heb ik u ook van een reactie voorzien op een tweetal moties.

De mogelijkheden om de NHG-premie te verlagen zijn betrokken bij de evaluatie van het solvabiliteits- en liquiditeitsbeleid van het WEW. De verlaging van de NHG-premie naar 0,9% zal de toegang tot een hypotheek met NHG verbeteren doordat de kosten afnemen.

Verschillende databronnen laten zien dat het marktaandeel van NHG onder starters in de eerste helft van 2018 niet significant is afgenomen. Het marktaandeel NHG onder starters blijft gelijk ondanks de LTV-verlaging naar 100%. Hiermee is er onvoldoende aanleiding om aan te nemen dat starters door de LTV-verlaging afzien van het afsluiten van een NHG-hypotheek.

Het kabinet blijft voorstander van de eerder met de Kamer afgesproken maximering van de LTV op 100% en de afspraken hierover in het Regeerakkoord. Bovendien zou het meefinancieren van de NHG-premie leiden tot een budgettaire derving voor de Rijksbegroting. Om deze redenen ben ik geen voorstander van het meefinancieren van de NHG-premie in de hypotheek.

Net als uw Kamer, heb ik natuurlijk blijvende aandacht voor de positie van de starter op de woningmarkt. Naar mijn idee is het probleem hierbij niet zozeer de toegang van de starter tot de NHG-hypotheek maar het beperkte aanbod aan woningen en de daarmee gepaard gaande prijsstijgingen in met name de grote steden. Het beleid van dit kabinet is er daarom op gericht om het aanbod aan woningen te vergroten en de bouwproductie te versnellen. Dit najaar spreek ik verder met de regio’s over het vergroten van het woningaanbod. Het is hierbij belangrijk dat het woningaanbod is toegesneden op specifieke doelgroepen zoals starters, maar ook op ouderen en gezinnen.

De Minister van Binnenlandse Zaken en Koninkrijksrelaties, K.H. Ollongren

De starter is in de bovenstaande tabellen gedefinieerd als een hypotheekgever die jonger is dan 35 jaar bij de totstandkoming van de eerste hypotheek.

Dit betreft wel enkel de data over het eerste kwartaal van 2018. Het jaarbeeld over 2018 kan hiervan afwijken.

Bij de raming is uitgegaan van gemiddeld bijna 60.000 consumenten die jaarlijks gebruik zullen maken van de mogelijkheid om de NHG-premie mee te financieren en een gemiddelde NHG-hypotheek van circa € 210.000 in 2019. Het CPB gaat uit van een structurele rente van 4%. Voor NHG-hypotheken is dat gemiddeld circa 0,5%-punt lager; vandaar dat er is gerekend met een structurele rente van 3,5% voor deze groep. Op de korte termijn is er gerekend met een hypotheekrente van 2%. De hypotheekrenteaftrek zal vanaf 2049 voor deze groep vervolgens 1%-punt structureel hoger zijn. Er is bij deze raming vanuit gegaan dat er geen significante gedragseffecten optreden, conform de bevindingen op basis van tabel 1.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-437.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.