Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34550 nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 34550 nr. 1 |

20 september 2016

Overzicht kerncijfers

|

blz. |

||

|

Voorwoord |

7 |

|

|

Samenvatting |

9 |

|

|

1. |

Nederland staat er beter voor |

11 |

|

1.1 |

Inleiding |

11 |

|

1.2 |

Economische ontwikkelingen |

13 |

|

1.3 |

Overheidsfinanciën |

20 |

|

1.4 |

Hoofdpunten van beleid 2017 |

21 |

|

1.5 |

Structurele hervormingen kabinet |

26 |

|

2 |

De Nederlandse economie in de wereld: uitdagingen voor de toekomst |

41 |

|

2.1 |

Inleiding |

41 |

|

2.2 |

De Europese economie vindt de weg omhoog |

42 |

|

2.3 |

Voortgang richting een solide en goed functionerende financiële sector in Europa |

47 |

|

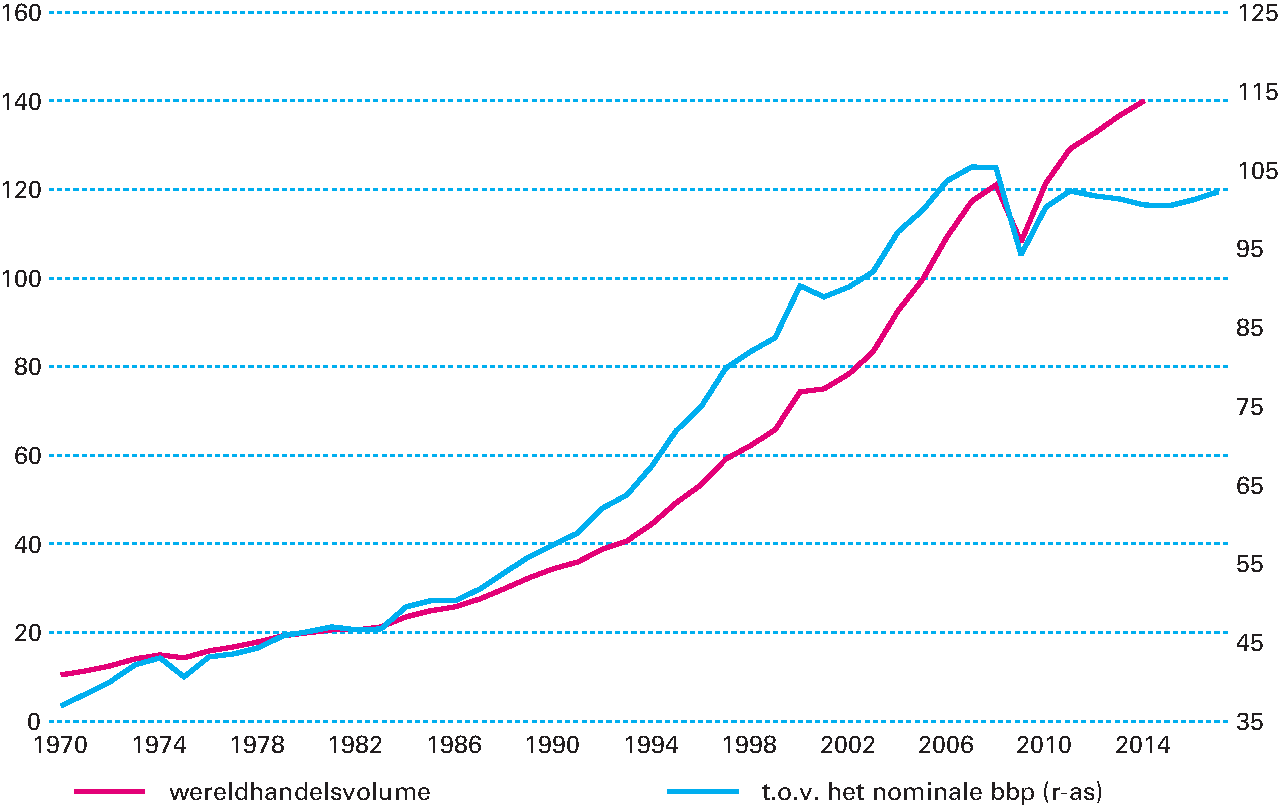

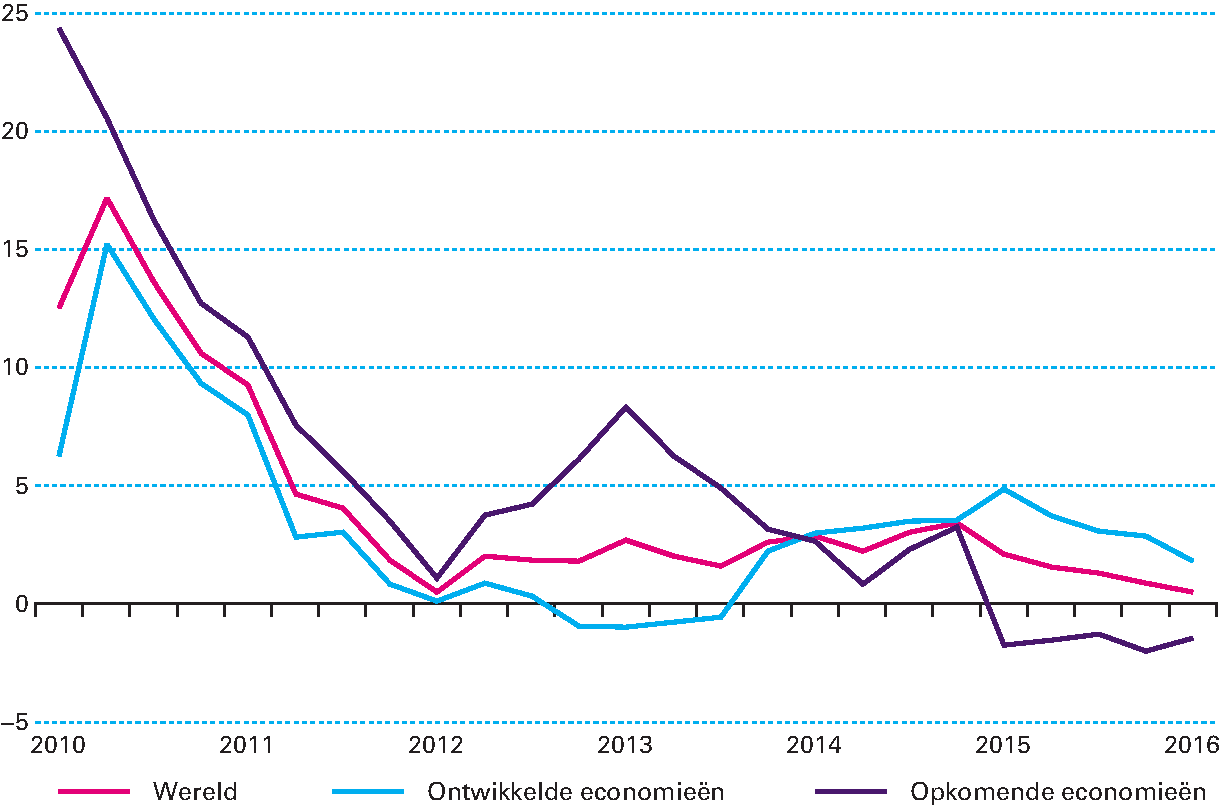

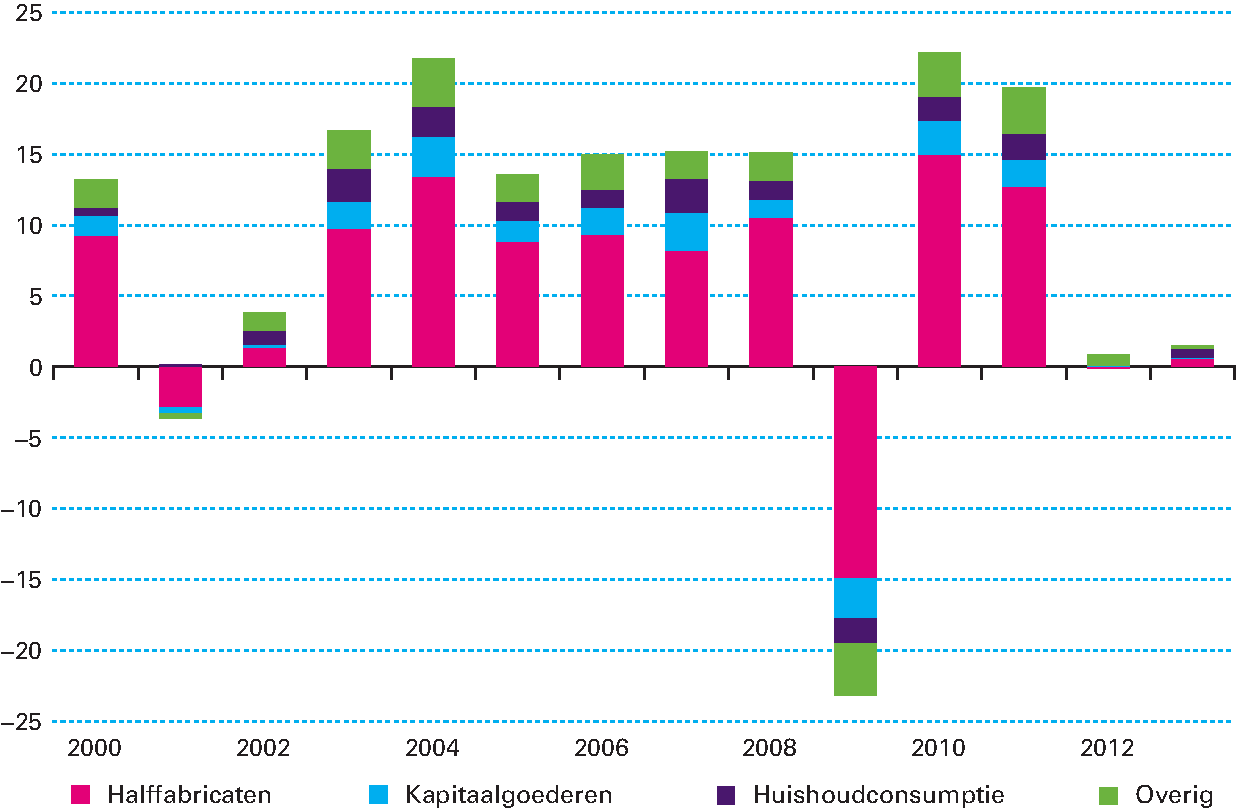

2.4 |

Haperende groei van de wereldhandel: conjunctureel of structureel? |

50 |

|

2.5 |

Bestrijden van ongewenste belastingpraktijken |

55 |

|

2.6 |

Komst van asielzoekers vraagt inzet van overheid, samenleving en asielzoekers zelf |

56 |

|

2.7 |

Naar een CO2-armere economie |

59 |

|

3 |

Het budgettair beleid |

63 |

|

3.1 |

Inleiding |

63 |

|

3.2 |

Belangrijkste budgettaire ontwikkelingen 2017 |

64 |

|

3.3 |

Overheidsfinanciën in 2017 |

66 |

|

3.4 |

Eisen Stabiliteits- en Groeipact (SGP) |

72 |

|

3.5 |

Ontwikkeling van de inkomsten en uitgaven |

76 |

|

3.6 |

Kadertoetsen |

91 |

|

4 |

Risicoanalyse en -beleid |

101 |

|

4.1 |

Inleiding |

101 |

|

4.2 |

Financieringsbeleid staatschuld |

102 |

|

4.3 |

Financiële sector |

103 |

|

4.4 |

Ontwikkeling van risicoregelingen |

107 |

|

4.5 |

Verplicht schatkistbankieren voor decentrale overheden |

110 |

|

4.6 |

Europa |

111 |

|

Lijst van gebruikte termen en hun betekenis |

115 |

|

|

Lijst van gebruikte afkortingen en hun betekenis |

122 |

|

|

Trefwoordenregister |

125 |

|

|

Bijlagen bij de Miljoenennota |

||

|

De internetbijlagen worden gepubliceerd op overheid.nl |

||

Voorwoord

Voor u ligt de vierde Miljoenennota van het kabinet Rutte-Asscher. Toen dit kabinet eind 2012 begon, waren de gevolgen van de economische crisis alom zichtbaar. Het kabinet heeft de afgelopen jaren richting gegeven aan het herstel van de economie met beleid dat op drie pijlers rust: de overheidsfinanciën op orde, eerlijk delen en hervormen om de economie weer te laten groeien.

De overheidsfinanciën zijn inmiddels beter in balans. Niet alleen neemt het overheidstekort af, maar ook de overheidsschuld is vorig jaar voor het eerst gedaald. Om te zorgen dat iedereen er ook volgend jaar op vooruit gaat hebben we extra geld uitgetrokken voor koopkracht voor minima en ouderen. Daarnaast heeft het kabinet veel gedaan om de kansen voor mensen op de arbeidsmarkt te vergroten en via die weg inkomens te herstellen.

Al met al is Nederland sterk uit de crisis gekomen. De economie zit in de lift. Er komen veel banen bij en de consumptie is toegenomen. Mensen hebben weer meer vertrouwen in de toekomst. Terecht, want het groeivermogen van de Nederlandse economie is toegenomen dankzij de structurele hervormingen van dit kabinet. Zo zijn bijvoorbeeld de schulden en risico’s voor huizenbezitters verkleind, loopt de groei van de zorgkosten weer in de pas met onze welvaartsontwikkeling en kunnen de banken weer extra krediet verstrekken. Maar de veranderingen waren niet pijnloos en de gevolgen van de crisis zijn nog niet weggewerkt.

Eind 2012 moest het kabinet keuzes maken en daarna breed steun verwerven. Dat is gebeurd, maar toch past hier bescheidenheid. Het zijn tenslotte alle Nederlanders samen die de economie dragen. Mensen die hun baan waren kwijtgeraakt zochten nieuw werk. Veel Nederlanders werken langer door. Ondernemers gingen door en vinden nieuwe mogelijkheden. Huizenbezitters losten af op hun hypotheek.

En dankzij al deze inzet staan we er nu veel beter voor, maar het werk is nog niet gedaan. Daarom werkt het kabinet volgend jaar gewoon verder aan duurzame economische groei die rust op een sterke en sociale basis. De wereld wacht niet op verkiezingen.

Minister van Financiën, Jeroen Dijsselbloem

Nederland heeft zich na een lastige periode weer opgericht. Het kabinet heeft daartoe steeds gewerkt aan drie pijlers: overheidsfinanciën op orde, eerlijk delen en werken aan duurzame economische groei. Nederland is sterk uit de crisis gekomen, maar de schade van de crisis is voor veel mensen nog niet weggewerkt en dus is het kabinet nog niet klaar. Komend jaar trekt het 1,5 miljard euro uit om de economie krachtiger te maken, te investeren in defensie en veiligheid en kansen voor kinderen. Ook maakt het kabinet geld vrij voor reparatie van koopkracht zodat we de crisis steeds verder achter ons kunnen laten.

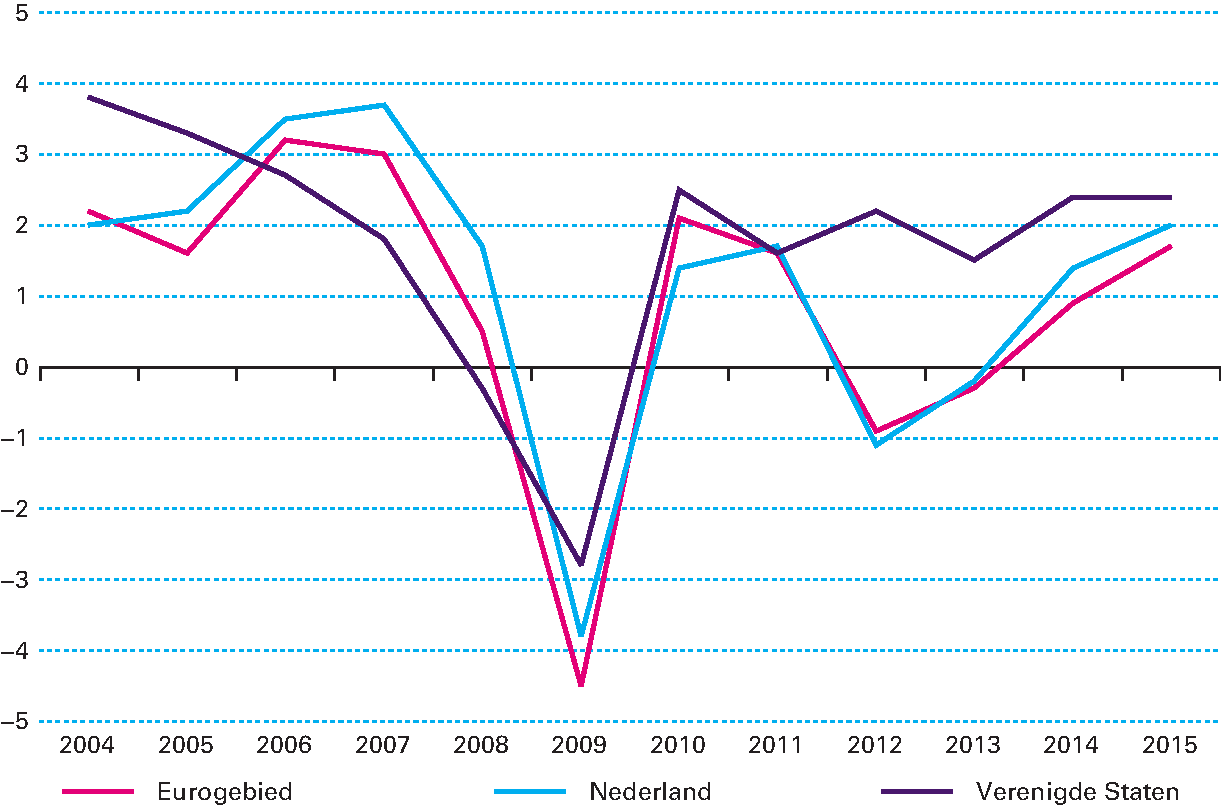

Het herstel van de economie zet door met een groei van 1,7 procent dit en volgend jaar. Daarbij is rekening gehouden met 0,4 procentpunt minder groei door de onzekerheid na het Brexitreferendum. Het CPB gaat voor de periode tussen 2018 tot 2021 uit van een gemiddelde groei van 1,7 procent.

De consumptie van huishoudens heeft daarin een steeds groter aandeel. Volgend jaar neemt de consumptie toe met 1,8 procent. Dat is goed voor de economie en het zegt ook iets over vertrouwen.

Er worden weer meer huizen verkocht. Het aantal «onderwaterhypotheken» neemt af, al is ook dat probleem nog niet weg. Er is voor meer mensen werk, maar de werkloosheid (6,2 procent dit jaar) daalt langzaam omdat ook weer meer mensen zich op de arbeidsmarkt begeven.

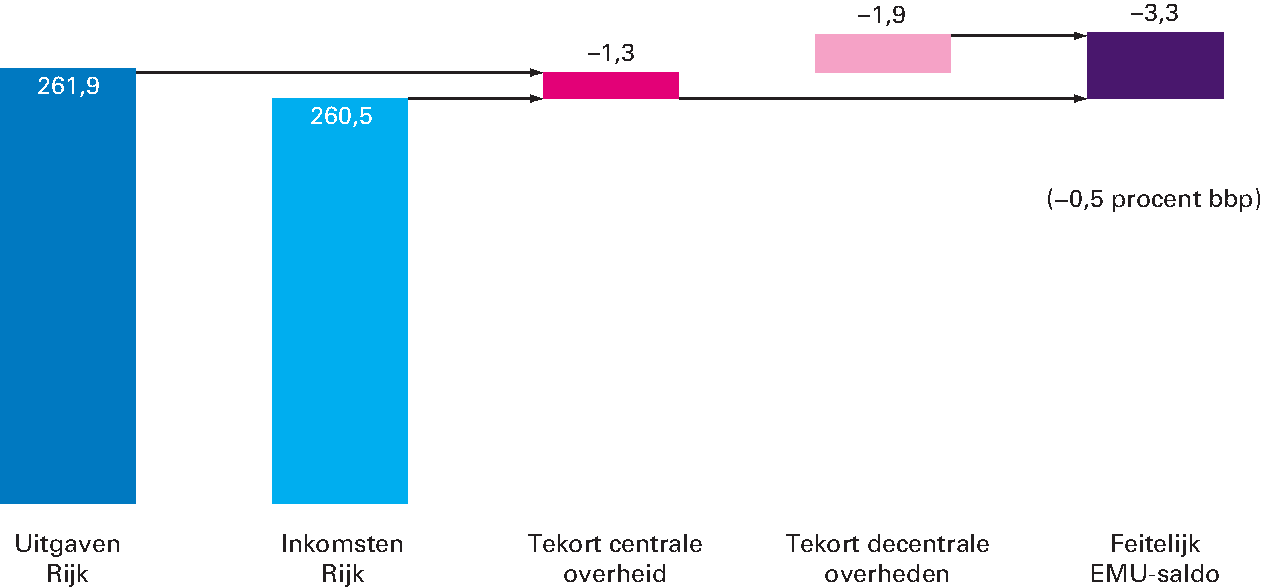

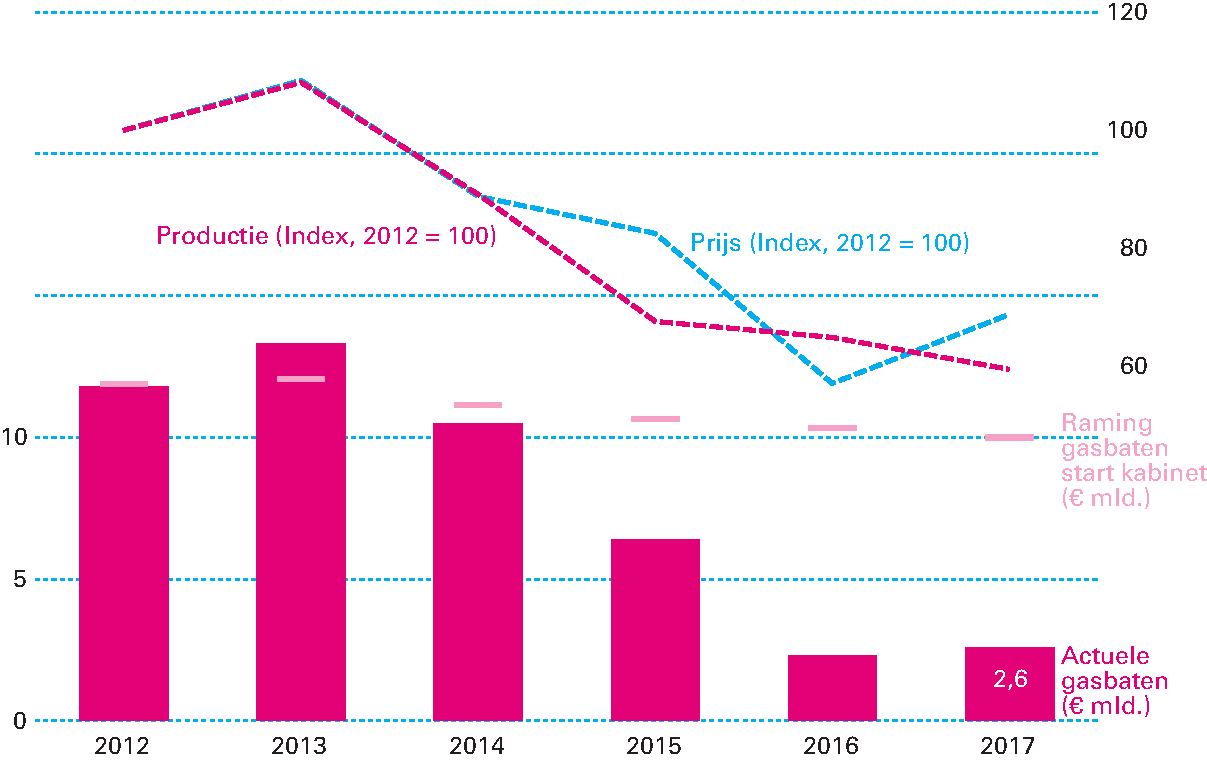

De overheidsfinanciën zijn weer meer in balans. Het overheidstekort dat tijdens de crisis was opgelopen tot boven de 5 procent, is sterk verbeterd van 3,9 procent van het bruto binnenlands product (bbp) in 2012 tot 1,1 procent dit jaar. Naar verwachting komt het volgend jaar uit op 0,5 procent. Waarin inbegrepen de 7,5 miljard euro lagere gasbaten. Ook de overheidsschuld daalt ten opzichte van het bbp. De overheidsfinanciën zijn houdbaar op de lange termijn. Dat betekent dat ook toekomstige generaties kunnen rekenen op een goede verzorgingsstaat. Met andere woorden: we hebben voor onze kinderen en kleinkinderen belangrijke zaken als sociale zekerheid, zorg en onderwijs veilig gesteld.

Het kabinet heeft vorig jaar en dit jaar extra gelet op herstel van de koopkracht. Volgend jaar trekt het kabinet 1,1 miljard uit om met name de koopkracht van ouderen en minima te herstellen. De lastenverlichting was vorig jaar vooral op de lage en middeninkomens op de arbeidsmarkt gericht. Dit jaar zetten we daar verdere stappen in met het lage inkomensvoordeel en de verhoging van het minimum jeugdloon.

Het kabinet heeft met structurele hervormingen het groeivermogen van de Nederlandse economie verbeterd. De woningmarkt staat er gunstiger voor, de kostenstijging in de zorg loopt weer in de pas met de economische groei en de betaalbaarheid van het pensioenstelsel is verbeterd. Het ontslagrecht is hervormd, dankzij het studievoorschot gaat er de komende jaren extra geld naar de kwaliteit van het hoger onderwijs en de Nederlandse banken staan steviger in hun schoenen dankzij ingrepen in de financiële sector. Hogere investeringen kunnen de kracht van de Nederlandse economie versterken. Het kabinet ziet op dit vlak met name een rol voor zichzelf weggelegd bij innovatie, klimaat en ondernemerschap en komt met een voorstel voor een nieuwe Nederlandse financieringsinstelling.

Met zijn open economie heeft Nederland veel te winnen bij een stabiel groeiende wereldeconomie. De vooruitzichten voor de mondiale economie zijn over het algemeen goed, maar de toenemende instabiliteit in bepaalde regio’s brengt risico’s met zich mee, ook voor ons. Het kabinet heeft dus een goede reden om te ijveren voor internationale samenwerking. Dat is belangrijk voor de aanpak van zaken als migratie, klimaatverandering en de bestrijding van belastingontduiking.

We zijn er nog lang niet. Net zoals ieder huishouden vooruit moet kijken en probeert een spaarpotje aan te leggen, moet het kabinet altijd oog houden voor de risico’s voor de schatkist. Tijdens de crisis is gebleken dat de omstandigheden vrij plotseling kunnen verslechteren. Er moeten dan buffers zijn die bescherming bieden. Het kabinet heeft de overheidsfinanciën beter in balans gebracht. Dat is een eerste voorwaarde om schokken te kunnen opvangen en de rekening en het risico niet voor volgende generaties te laten liggen.

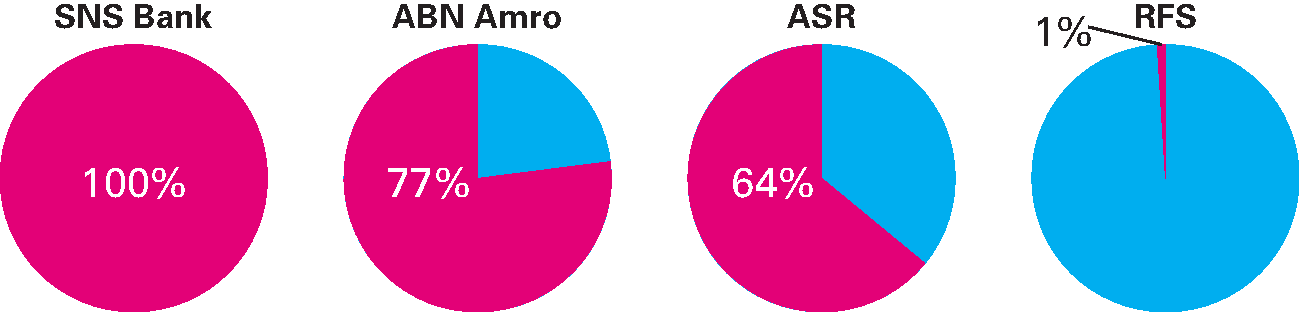

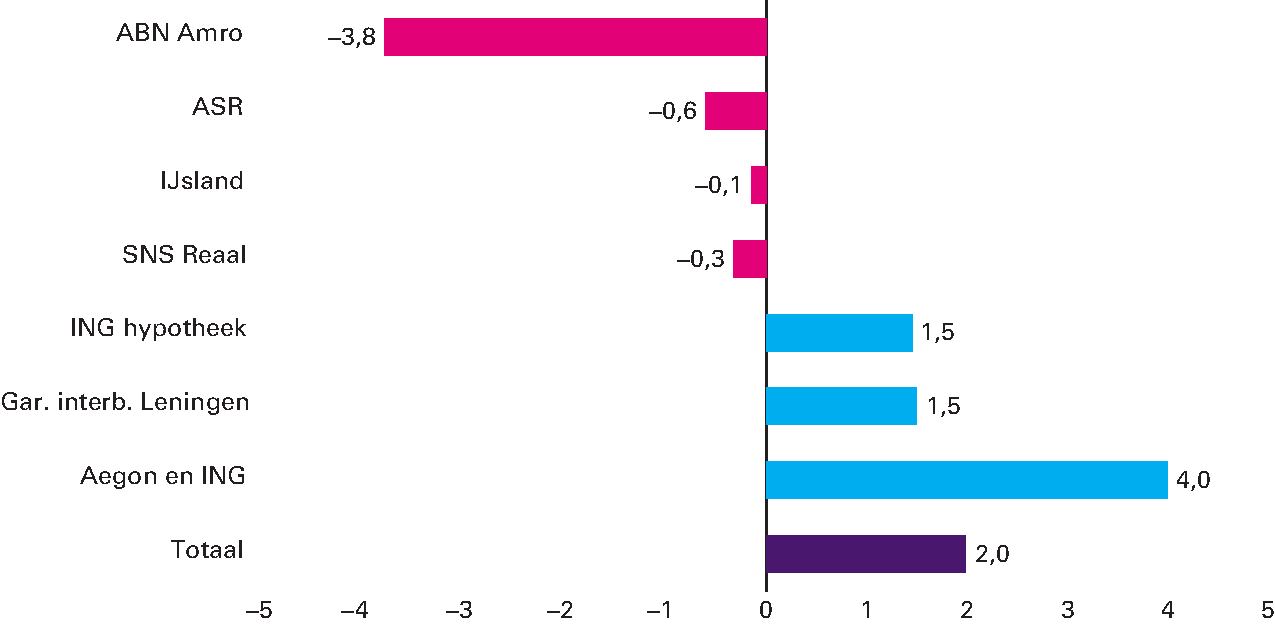

De ingrepen bij banken en verzekeraars om verdere economische schade tijdens de crisis te voorkomen, hadden grote budgettaire impact.

De beursgang van ABN AMRO en ASR en de verkoop van Vivat en de voorgenomen verkoop van Propertize waren eerste stappen om de rekening aan de belastingbetaler af te lossen. De komende jaren zullen op een verantwoorde manier verdere stappen worden gezet.

De economie groeit weer gestaag, de overheidsfinanciën zijn stabieler en mensen hebben weer meer vertrouwen in de toekomst. Maar we kunnen onze ogen niet sluiten voor oude rekeningen van de crisis en nieuwe onzekerheden in de wereld om ons heen. De toegenomen migratiestroom, terreuraanslagen in onze buurlanden, de Brexit, spanningen in Turkije maar ook schokken in de energieprijzen zouden de komende tijd hun weerslag kunnen hebben op de ontwikkeling van de Nederlandse economie en dus op de overheidsfinanciën. Het kabinet gaat daarom komend jaar door met de versterking van de economie en blijft streven naar internationale samenwerking om economische en maatschappelijke vraagstukken het hoofd te kunnen bieden.

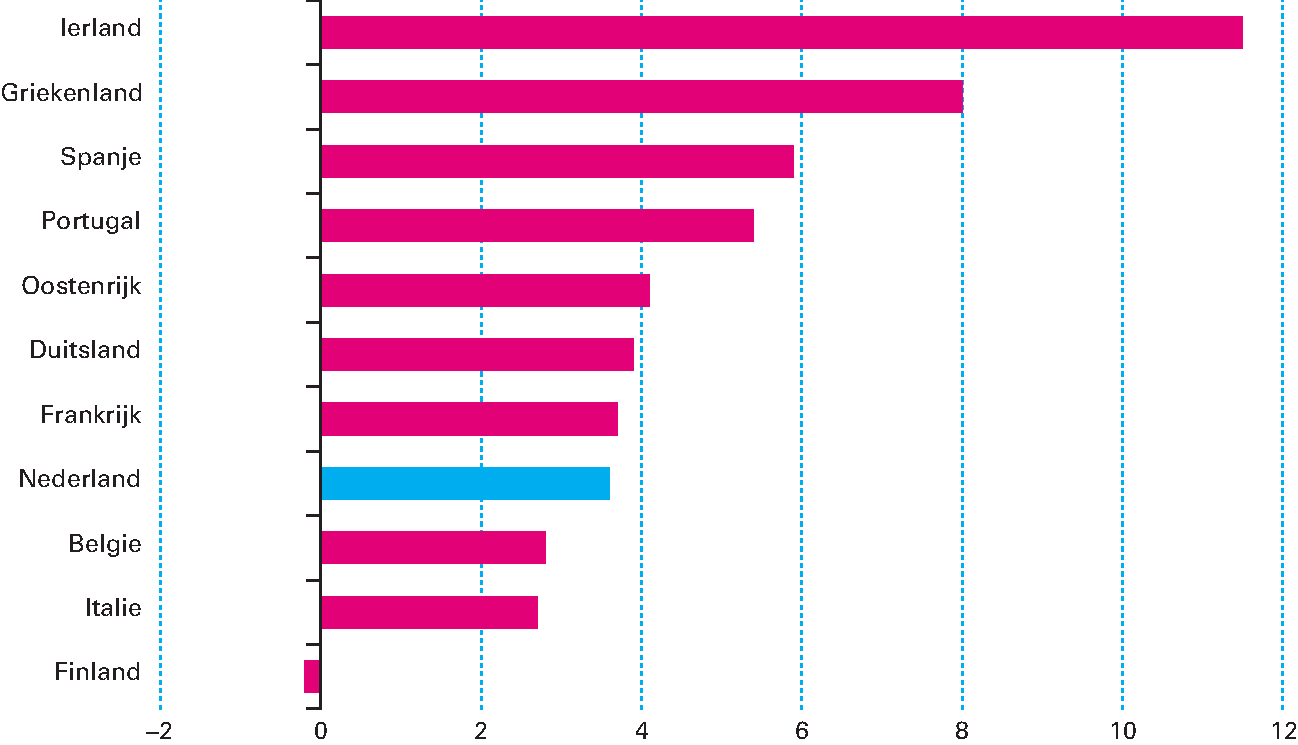

Na economisch zware jaren, met ingrijpende maatschappelijke gevolgen, staat de Nederlandse economie er weer duidelijk beter voor. Door de financiële crisis en de schuldencrisis heeft de Nederlandse economie een forse klap gekregen, waarbij de schokbestendigheid van huishoudens, de overheid en bedrijven sterk op de proef is gesteld. Na een periode van langdurige laagconjunctuur, heeft de Nederlandse economie zich vanaf 2014 hersteld. De economische groei zet volgens de laatste ramingen ook in 2016 en 2017 door. De werkgelegenheid neemt toe en dit heeft – ondersteund door de lastenverlichting van 5 miljard euro – een positief effect op de binnenlandse consumptie. De consumptie wordt daardoor steeds meer een drijvende kracht van de economische groei. Dit onderstreept dat het vertrouwen van burgers in de economie geleidelijk is hersteld. De werkloosheid daalt in 2016 en stabiliseert in 2017. Het herstel van de woningmarkt zet door en de bedrijfsinvesteringen groeien in 2017 voor het vierde jaar op rij harder dan het bbp.

Het economisch herstel moet ook duurzaam zijn. Daarom is het groeivermogen van Nederland structureel versterkt met forse hervormingen op tal van terreinen. De woningmarkt is uit een diep dal gekomen en er zijn diverse stappen gezet om de risico's en schulden van eigenwoningbezitters te verkleinen. De kosten van de zorg lopen nu in de pas met de ontwikkeling van onze welvaart. Verschillende maatregelen hebben de schokbestendigheid en betaalbaarheid van het pensioenstelsel al verbeterd. Het ontslagrecht is hervormd en de kwetsbaarste mensen op de arbeidsmarkt krijgen een betere bescherming. In de financiële sector is stevig ingegrepen om zeker te stellen dat deze weer positief bijdraagt aan onze economische groei. Ondanks de noodzaak voor sobere overheidsfinanciën heeft het kabinet de afgelopen jaren de uitgaven voor onderwijs steeds op peil gehouden. Dankzij het studievoorschot kan er de komende jaren meer geld worden geïnvesteerd in de kwaliteit van het hoger onderwijs. Voor al deze hervormingen heeft het kabinet draagvlak kunnen vinden in de Kamers. De zorgvuldige uitvoering ervan vergt nog steeds veel aandacht. Om het economisch herstel duurzaam te laten zijn, zijn voldoende investeringen nodig – dus van het kleinbedrijf tot grootschalige infrastructurele investeringen. Daar waar het marktaanbod tekortschiet stimuleert en ondersteunt het kabinet financiering en investeringen, bijvoorbeeld in energietransitie, verduurzaming, bereikbaarheid, onderwijs en ondernemerschap. Het kabinet zal nog deze kabinetsperiode een voorstel uitwerken voor een Nationale financieringsinstelling.

Hervormingen en bezuinigingen bieden perspectief voor de toekomst, maar waren ingrijpend voor burgers en bedrijven. Veel burgers en bedrijven zijn door de economische crisis en de hervormingen zelf of in hun directe omgeving geconfronteerd met baanverlies, waardedaling van bezit, hogere lasten en onzekerheid. Om dergelijke gevolgen op de korte termijn te verzachten, heeft het kabinet in overleg met maatschappelijke partners gekozen voor een geleidelijke invoering van hervormingen, zoals bij de decentralisatie van de Wet maatschappelijk ondersteuning. Het kabinet volgt de effecten van de verschillende hervormingen nauwgezet. Bij onbedoelde en ongewenste gevolgen voor burgers en bedrijven, is wetgeving aangepast. Zo heeft het kabinet de bezuinigingen in de langdurige zorg verzacht en is de Wet werk en zekerheid aangepast toen bleek dat er knelpunten waren voor seizoensarbeid. Ook heeft het kabinet zich er steeds voor ingezet dat lusten en lasten eerlijk worden gedeeld. Ter ondersteuning van deze pijler van het Regeerakkoord heeft het kabinet veel aandacht gehad voor de koopkracht van niet-werkenden, waaronder gepensioneerden en uitkeringsgerechtigden. Ook zij profiteren inmiddels mee van het economisch herstel.

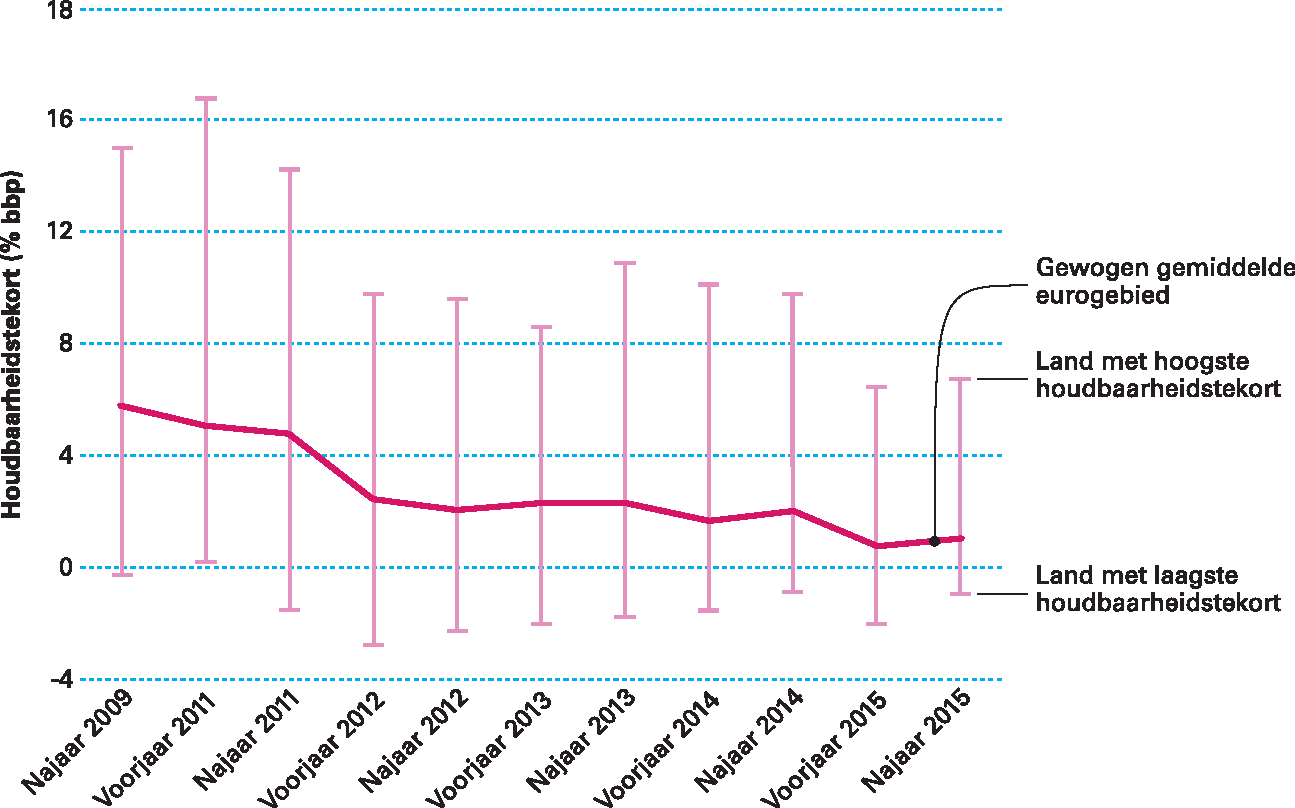

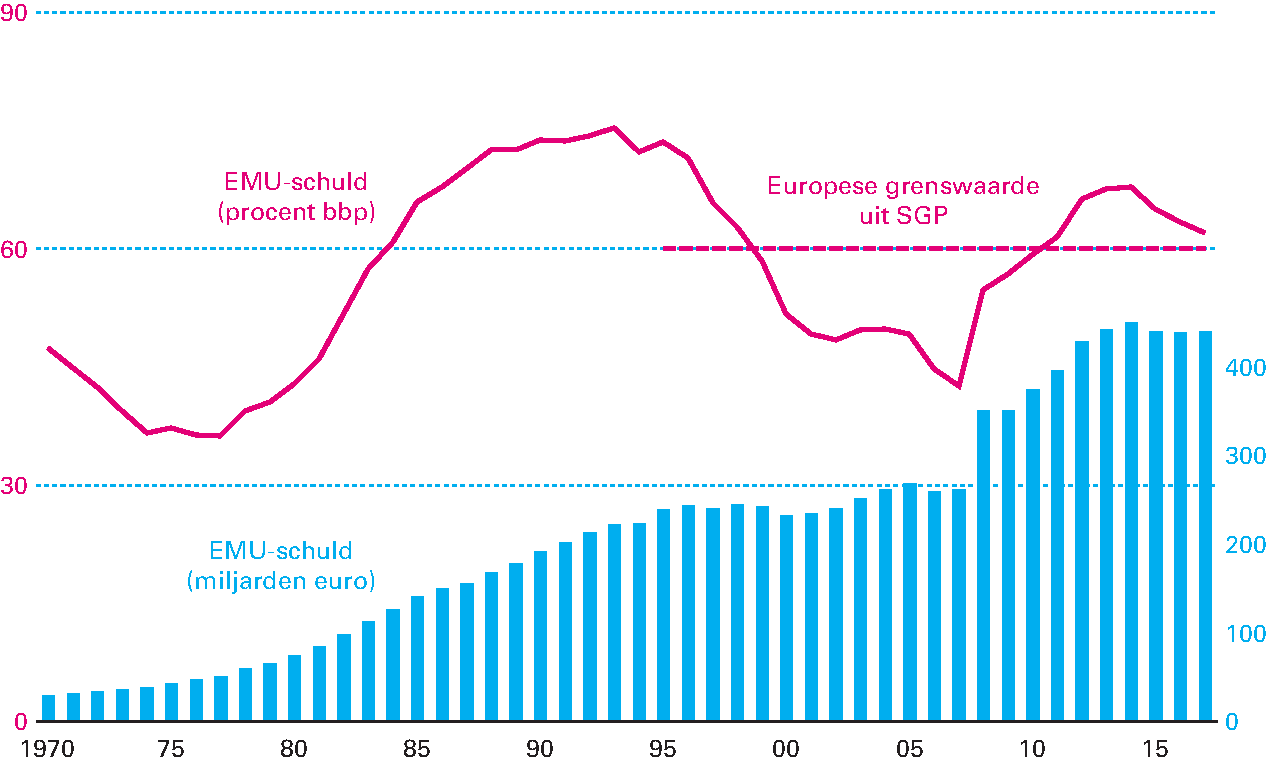

De overheidsfinanciën zijn mede door de hervormingen beter in balans en voor het eerst sinds jaren houdbaar op de lange termijn. De overheidsfinanciën hebben het zwaar te verduren gehad als gevolg van de crisis. Door het gematigd economisch herstel in combinatie met bezuinigingen en hervormingen van het kabinet daalt sinds 2013 het overheidstekort en is ook de overheidsschuld in 2015 voor het eerst weer gedaald. Dankzij de aantrekkende economie en de stijgende werkgelegenheid nemen de belastingontvangsten toe en dalen de uitkeringslasten. Daarnaast heeft ook de aanhoudend lage rente een positief effect op de overheidsfinanciën. Hier staat een negatief budgettair effect tegenover, dat vooral wordt veroorzaakt door de lagere gasbaten en in mindere mate door hogere uitgaven als gevolg van de instroom van asielzoekers. Op de lange termijn ontwikkelen de overheidsfinanciën zich gunstiger dan bij de start van het kabinet werd verwacht. Vooral door de verhoging van de AOW-leeftijd en de beperking van de kostenstijgingen in de zorg zijn de Nederlandse overheidsfinanciën voor het eerst sinds jaren weer houdbaar op de lange termijn. Hiermee is zekergesteld dat de zorg, sociale zekerheid en onderwijs ook voor toekomstige generaties beschikbaar blijven, zonder dat daarvoor de belastingen verhoogd hoeven te worden.

(Internationale) onzekerheden vragen de komende jaren om behoedzaamheid. Nederland is als open economie gevoelig voor internationale ontwikkelingen. Onverwachte stijgingen van de olie- en grondstoffenprijzen of de rente kunnen de groei remmen. Ook de uittreding van het Verenigd Koninkrijk uit de Europese Unie, de spanningen in Turkije en de terreuraanslagen in onze buurlanden brengen onzekerheden met zich mee. Deze onzekerheid kan leiden tot vertraging in de wereldhandel, een verdere afkoeling van de groei van opkomende economieën en een toenemende roep om handelsbarrières. Een rem op de vrije handel binnen de EU zou grote negatieve gevolgen hebben voor de Europese economie en de Nederlandse economie in het bijzonder. Huishoudens, bedrijven en de overheid kampen nog steeds met aanzienlijke schulden, ondanks dat zij de eerste vruchten plukken van de herstellende economie. Al met al vragen deze onzekerheden om behoedzaamheid en blijft de schokbestendigheid van de economie van belang.

In dit hoofdstuk gaat paragraaf 1.2 in op de economische ontwikkeling. In paragraaf 1.3 staan de overheidsfinanciën centraal. Paragraaf 1.4 richt zich op de hoofdpunten van het beleid voor 2017. Ten slotte worden in paragraaf 1.5 de structurele hervormingen besproken, die het kabinet heeft doorgevoerd op de verschillende beleidsterreinen.

Box 1.1 Belangrijkste budgettaire punten begroting 2017

• Het kabinet trekt 1,1 miljard euro uit voor een evenwichtig en positief koopkrachtbeeld. De algemene heffingskorting, de zorgtoeslag, de huurtoeslag, de ouderenkorting en het kindgebonden budget worden verhoogd.

• De veranderende veiligheidssituatie vraagt meer van de Nederlandse strijdkrachten. Het kabinet verhoogt de uitgaven aan defensie daarom structureel met 300 miljoen euro.

• Het kabinet maakt structureel 450 miljoen euro vrij voor een veilig Nederland, waarvan 200 miljoen euro voor de Nationale politie. Hiermee wordt onder andere de wijkagent ontlast, zodat deze zich meer kan wijden aan zijn taken op straat.

• Het kabinet trekt 100 miljoen euro uit ter bestrijding van armoede onder kinderen.

• Er wordt geïnvesteerd in kansengelijkheid in het onderwijs en de geplande bezuinigingen in 2017 op de langdurige zorg worden geschrapt.

De Nederlandse economie herstelt gestaag van de grote recessie en de schuldencrisis. Het kabinet trad aan in een periode van langdurige laagconjunctuur. Door de crisis kreeg de economie een forse klap te verduren. Om de schokbestendigheid van banken, huishoudens en overheden te verbeteren was balansherstel noodzakelijk. Voor de crisis werd veel krediet verstrekt, werden hoge schulden opgebouwd en werden investeringen vooral met vreemd vermogen gefinancierd. Dat was een ongezonde en onhoudbare situatie. Het proces van balansherstel nam veel tijd in beslag en was voor veel betrokkenen pijnlijk. Mede hierdoor kwam het herstel vanaf 2014 relatief langzaam op gang. Dit herstel zet nu door, met een groei van 1,7 procent in 2016 en 2017. Ook op de middellange termijn raamt het CPB een economische groei van 1,7 procent per jaar1. In 2017 is de groei vooral door de onzekerheid na het Brexitreferendum ten opzichte van eerdere ramingen met 0,4 procentpunt naar beneden bijgesteld. De gevolgen van een Brexit op de langere termijn zijn onzeker en onder meer afhankelijk van de vraag of handelsbarrières na een uittreding zullen toenemen.

Box 1.2 Economische gevolgen van Brexit

Op 23 juni heeft een meerderheid van de Britse stemmers ervoor gekozen om de EU te verlaten. In het referendum over het Britse lidmaatschap van de EU stemde 51,9 procent voor leave. De Britse regering heeft aangegeven uittredingsonderhandelingen met de EU te zullen starten.

De reactie van de financiële markten direct na de uitslag was sterk negatief. Alle belangrijke beursindexen in de wereld leverden kortstondig flink in, waarbij bankenaandelen en aandelen van kleinere Britse bedrijven relatief het hardst werden geraakt. Het Britse pond daalde ten opzichte van de dollar tot het laagste niveau in 31 jaar en ongeveer 10 procent ten opzichte van de euro. Op de uitslag van het referendum volgde in het Verenigd Koninkrijk een periode van grote politieke onzekerheid. Het is aan de op 13 juli benoemde premier May om artikel 50, dat de procedure voor uittreding regelt, te activeren. Hierna kunnen de onderhandelingen over een terugtrekkingsakkoord beginnen. Daarnaast is het wenselijk en aannemelijk dat er nieuwe afspraken voor de periode na de Brexit worden gemaakt tussen de EU en het Verenigd Koninkrijk.

De Brexit heeft op korte termijn negatieve effecten op de Nederlandse consumptie, de investeringen en de voor Nederland relevante wereldhandel. De omvang van het effect op de economische groei is door het CPB geschat op – 0,4 procentpunt in 2017. Nederland wordt daarbij relatief hard geraakt doordat onze economie open is en Nederland intensieve handelsrelaties onderhoudt met het Verenigd Koninkrijk. De gevolgen op de langere termijn zijn afhankelijk van de vraag of handelsbarrières na een uittreding zullen toenemen. Die effecten zullen structureler van aard zijn2. Of handelsbarrières toenemen, is afhankelijk van de (handels)overeenkomst die tussen het Verenigd Koninkrijk en de EU tot stand zal komen. Langdurige onzekerheid over de toekomstige situatie is economisch schadelijk, omdat het bedrijven terughoudender maakt om te investeren.

Het herstel op de woningmarkt, dat in 2014 is ingezet, duurt voort. Het aantal transacties nam in 2015 verder toe en benadert het niveau van voor de crisis. De woningprijzen stijgen weer en daardoor neemt de onderwaterproblematiek – de situatie waarbij de waarde van de woning lager is dan de hypotheekschuld – af. Het aandeel onderwaterhypotheken is tussen begin 2013 en begin 2016 gedaald van 36 procent naar 22,5 procent3. Dit is niet alleen te danken aan de aantrekkende economie. Ook als we de effecten van de conjunctuur buiten beschouwing laten, zien we dat huishoudens beter bestand zijn tegen prijsschommelingen op de woningmarkt (zie ook paragraaf 1.5.3). Toch blijft het van belang om in regio’s met hoge prijsstijgingen alert te zijn op de opbouw van nieuwe risico’s.

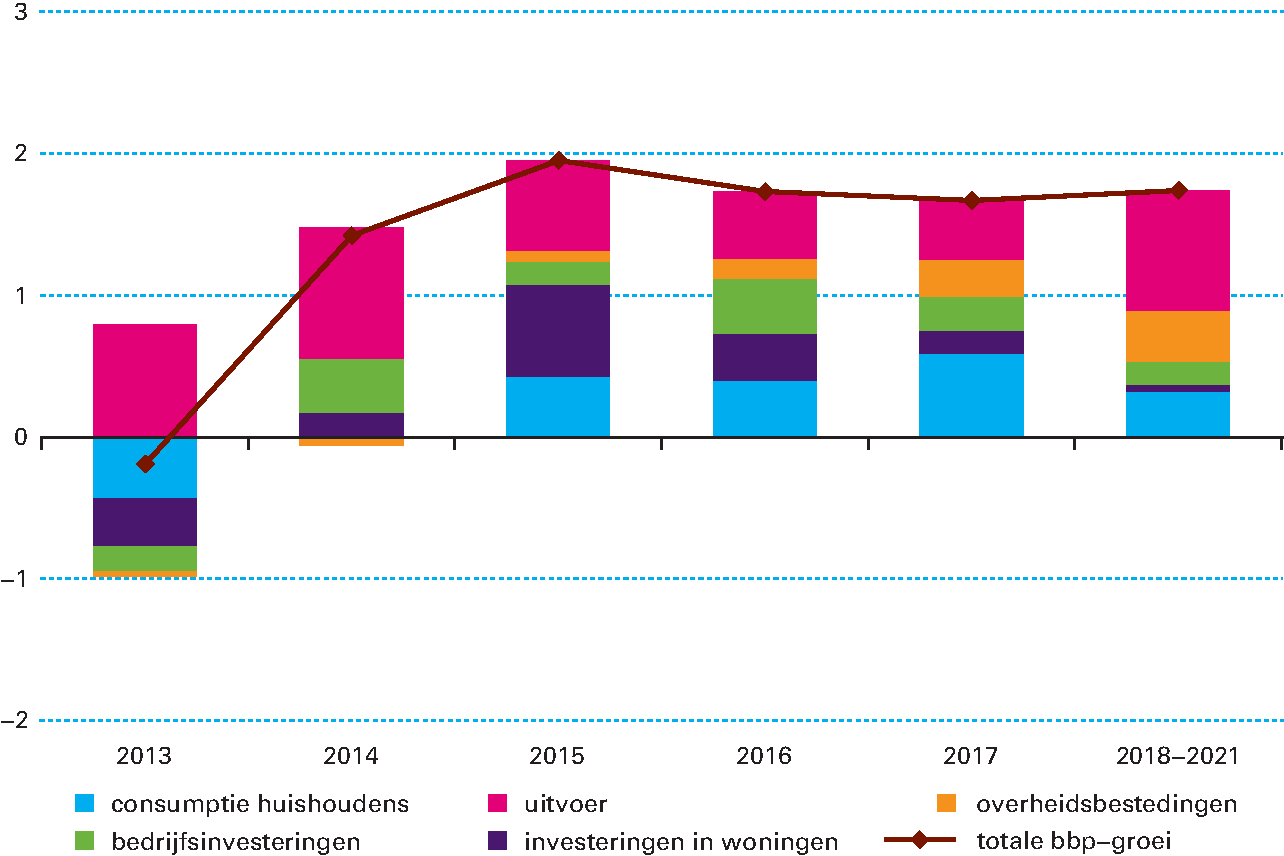

De stijgende consumptie van huishoudens draagt steeds steviger bij aan de economische groei. Vanaf 2014 is er sprake van economisch herstel. In 2015 zette dit herstel door, vooral dankzij het positieve effect van binnenlandse factoren. Het consumentenvertrouwen herstelde onder invloed van de dalende werkloosheid, stijgende koopkracht en een aantrekkende woningmarkt. Dit vertaalde zich in 2015 in een toename van de consumptie van huishoudens en meer investeringen in woningen. Ook in 2016 en in 2017 groeit de consumptie van huishoudens, met 1,3 procent en 1,8 procent. Die draagt daarmee belangrijk bij aan de groei van de economie (zie figuur 1.2.1). Vanaf 2016 dragen ook de overheidsbestedingen weer bij aan de groei. De bedrijfsinvesteringen – die tijdens de crisis onder druk stonden – groeien in 2017 onder invloed van de toegenomen bestedingen en de lage rente voor het vierde jaar op rij harder dan het bbp. Ondanks de afname van de gasproductie en de onzekerheid als gevolg van de Brexit blijft de uitvoer – in lijn met de groei van de wereldhandel – in 2016 en 2017 sterker groeien dan het bbp. Ook op de middellange termijn dragen alle bestedingscategorieën bij aan de groei, waarbij de uitvoer – die toeneemt in lijn met de relevante wereldhandel – de grootste bijdrage levert.

Figuur 1.2.1 De bijdrage van de verschillende bestedingscategorieën aan de jaarlijkse groei

Bron: CPB (2016). <<Macro Economische Verkenning 2017>>.

De wereldeconomie en relevante wereldhandel herstellen zich, maar de groei blijft in historisch perspectief matig. Ondanks de recente groeivertraging in met name opkomende economieën zet het gematigde economische herstel mondiaal naar verwachting door met een groei van 3,1 procent in 2016 en 3,5 procent in 2017. Onder invloed van de Brexit daalt in 2016 en 2017 de groei van de voor Nederland relevante wereldhandel naar 3,4 en 3,2 procent. De groei van de wereldeconomie keert op de middellange termijn naar verwachting terug naar het langjarige gemiddelde van 4 procent per jaar. De voor Nederland relevante wereldhandel groeit op de middellange termijn met 4,3 procent per jaar. De laatste jaren oefende de daling van de olieprijs een neerwaartse druk uit op de inflatie, die in 2016 op 0 procent wordt geraamd. Voor 2017 wordt onder invloed van stijgende olieprijzen een iets hogere inflatie verwacht van 0,5 procent. Op de middellange termijn neemt de inflatie weer toe tot gemiddeld 1,2 procent, wat nog steeds lager is dan het langjarig gemiddelde van 2 procent4.

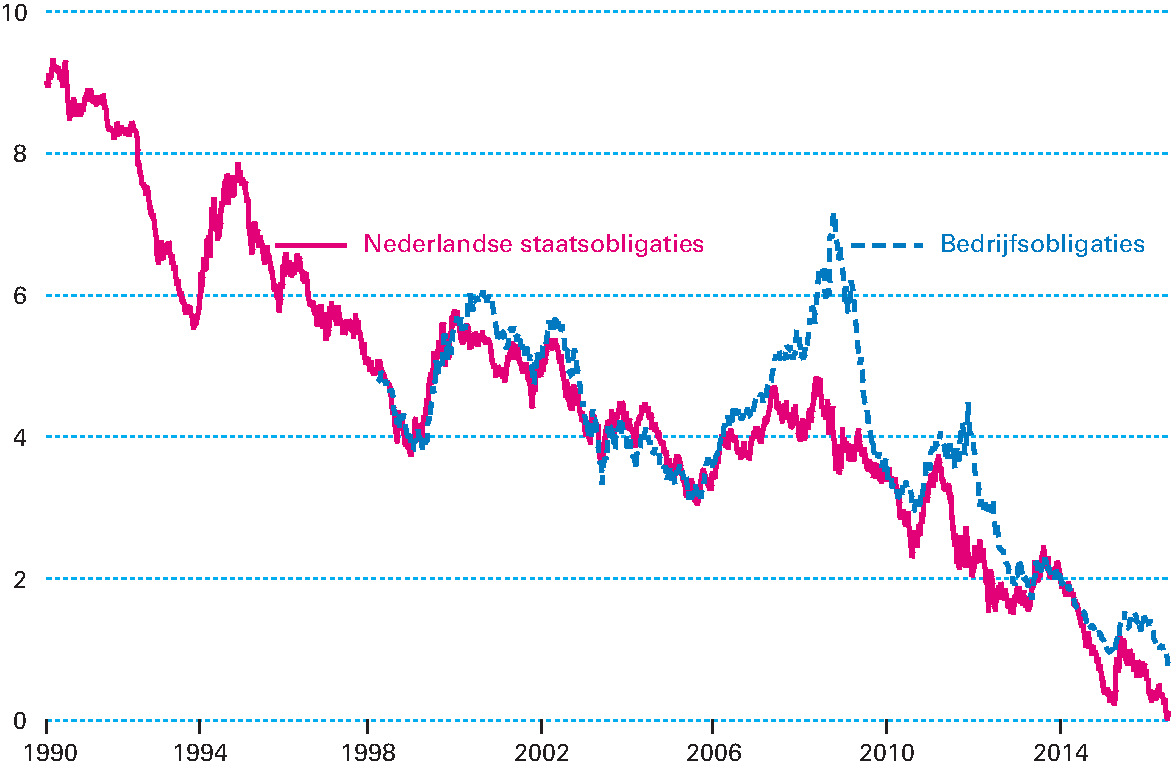

Box 1.3 De rente daalt al ruim 20 jaar

Ook in 2016 bereikte de rente in Nederland, evenals in andere landen in de wereld, nieuwe laagterecords. Dit jaar handelden Nederlandse 10-jaarsobligaties voor het eerst tegen een negatieve rente. De neerwaartse trend is, anders dan soms wordt verondersteld, geen recent fenomeen. Dit is duidelijk te zien in figuur 1.2.2.

Figuur 1.2.2 De rente op Nederlandse 10-jaarsstaatsobligaties en bedrijfsobligaties met een minimale looptijd van 18 maanden sinds 1990

Bron: Ministerie van financiën en The Bank of America / Merrill Lynch.

Er zijn diverse verklaringen voor de aanhoudende daling van de rentes5. Zo zijn de mondiale besparingen toegenomen, met name door toegenomen pensioenbesparingen als gevolg van een hoger aandeel van oudere werknemers en een hogere levensverwachting. Daarnaast spelen ook de gestegen besparingen in opkomende economieën een rol. De mate waarin bedrijven willen investeren blijft achter bij dit aanbod van spaargeld. Dit houdt onder meer verband met de verschuiving in de economische structuur van een kapitaalintensieve maakindustrie naar een diensteneconomie. Vergrijzing en een lagere groei van de beroepsbevolking zorgen ervoor dat investeringen minder hard hoeven te groeien om de hoeveelheid kapitaal per werknemer constant te houden. Een andere oorzaak voor de aanhoudende daling van de rentes is de afnemende (verwachte) inflatie en potentiële groei.

Vanwege de lage inflatievooruitzichten en het trage herstel van de economie voert de Europese Centrale Bank (ECB) de afgelopen jaren een zeer ruim monetair beleid, net als de centrale banken van onder andere de Verenigde Staten en het Verenigd Koninkrijk. De beleidsrentes liggen al lange tijd op historisch lage niveaus, waarbij de depositorente (de rente die banken ontvangen om geld bij de ECB aan te houden) sinds 2014 negatief is. Overigens voert niet alleen de ECB dergelijk beleid. Ook in bijvoorbeeld Denemarken, Zwitserland en Japan is de centrale bank overgegaan naar negatieve beleidsrentes. De ECB heeft ook minder conventionele instrumenten ingezet. Hij koopt bijvoorbeeld overheids- en bedrijfsobligaties op in het kader van «kwantitatieve verruiming» (QE). Het langdurig ruime monetair beleid is, via het kanaal van een stijgende vraag naar staatsobligaties en private waardepapieren, gericht op het behalen van de inflatiedoelstelling op of rond de 2 procent. Dit kan de voorwaarden verbeteren waartegen bedrijven en huishoudens financiering kunnen krijgen. Het ruime monetaire beleid verlaagt ook de koers van de euro, wat een stimulans geeft aan de export en invoer duurder maakt. Via deze kanalen kan er een opwaartse werking zijn op de inflatie.

De lage langetermijnrente heeft per saldo een negatief effect op de vermogenspositie van Nederlandse pensioenfondsen en verzekeraars. Doordat de toekomstige verplichtingen van deze financiële instellingen veelal een lange looptijd kennen, stijgt bij een daling van de rente – en daarmee de discontovoet waarmee de verplichtingen worden verdisconteerd – de waarde van de verplichtingen snel. De aangehouden beleggingen die hiertegenover staan, stijgen ook in waarde, maar door de veelal kortere looptijd stijgen deze relatief minder in waarde dan de verplichtingen. De financiële positie van pensioenfondsen komt hierdoor onder druk te staan, wat tot gevolg kan hebben dat premies stijgen en/of dat pensioenaanspraken van deelnemers gekort moeten worden.

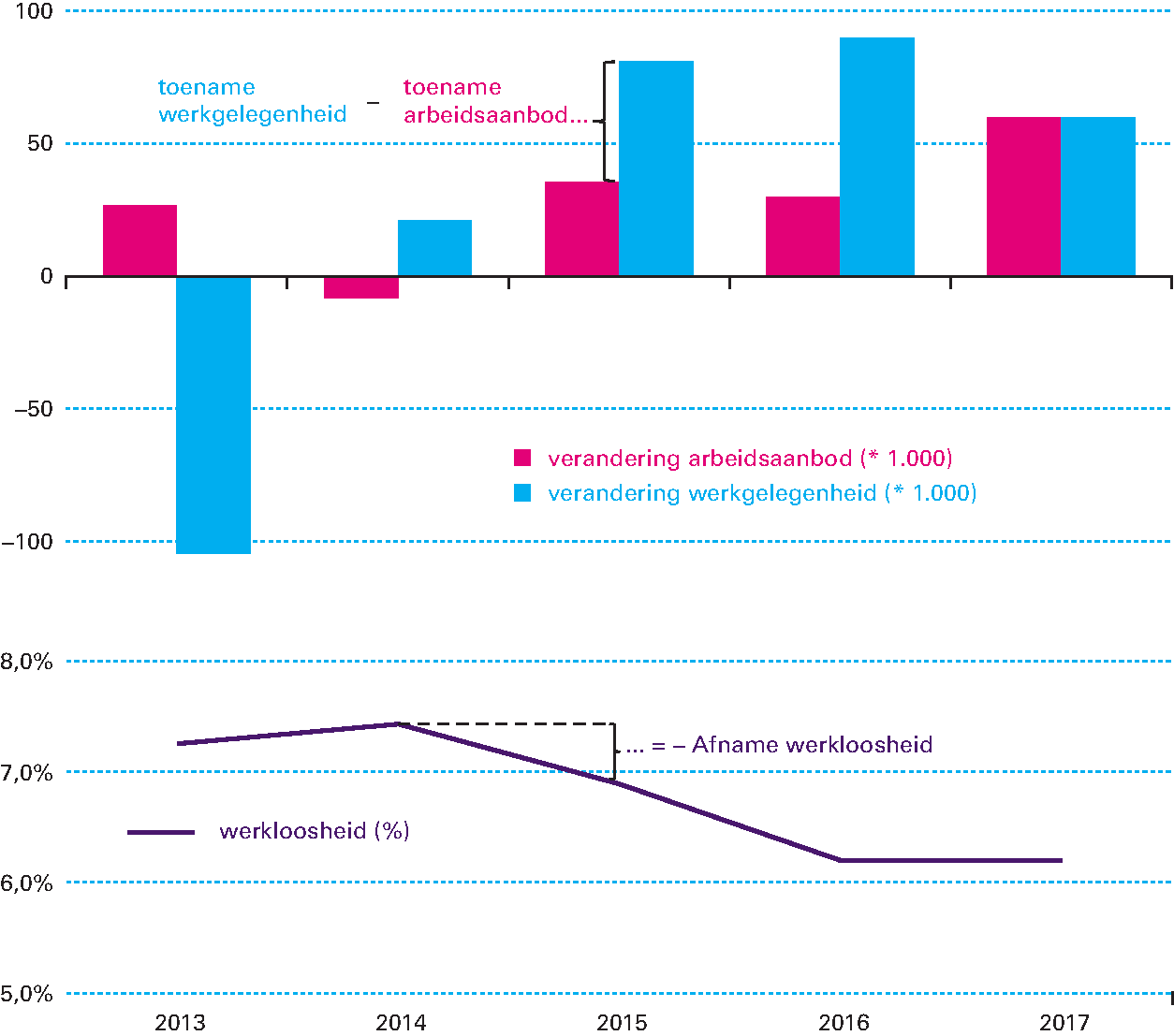

Het aantal banen stijgt snel. Als gevolg van de aantrekkende economie en de toegenomen productie blijft de werkgelegenheid in met name de marktsector ook in 2016 en 2017 stijgen. Op de middellange termijn zal ook de werkgelegenheid in de zorg weer toenemen, maar de werkgelegenheid bij de overheid blijft dalen. Ook het arbeidsaanbod blijft toenemen. Naast de trendmatige groei door de toenemende participatie van vijftigplussers en vrouwen, heeft ook de lastenverlichting in het 5-miljardpakket een positief effect, zeker waar deze middelen zijn gericht op de onderkant van de arbeidsmarkt (zie ook paragraaf 1.5.1). Werkzoekenden die zich tijdens de crisis hebben teruggetrokken, vinden onder invloed van de herstellende economie hun weg terug naar de arbeidsmarkt. De verhoogde instroom van asielzoekers heeft met vertraging effect op het arbeidsaanbod, omdat asielzoekers pas betaald werk mogen doen als zij een verblijfstatus hebben.

Figuur 1.2.3 Ontwikkeling van vraag en aanbod op de arbeidsmarkt en werkloosheid van 2013 tot en met 2017 (in duizenden personen)

Bron: CPB (2016). <<Macro Economische Verkenning 2017>>.

De werkloosheid daalt vooralsnog langzaam. Als gevolg van de grote recessie nam de werkloosheid aan het begin van de kabinetsperiode snel toe. Baanverlies is zeer ingrijpend voor mensen die het treft en voor hun directe omgeving. In het eerste kwartaal van 2014 waren er bijna zevenhonderdduizend werklozen. De werkgelegenheid nam snel af, terwijl tegelijkertijd het arbeidsaanbod bleef stijgen. Dit komt doordat vijftigplussers steeds vaker en langer actief blijven op de arbeidsmarkt (zie ook paragraaf 1.5.1) en ook de arbeidsparticipatie van vrouwen nog toeneemt. Vanaf 2014 daalt de werkloosheid door het economisch herstel. De afname gaat relatief langzaam, omdat er niet alleen maar banen maar ook werkzoekenden bijkomen. Ook moet de groei van de werkgelegenheid vrijwel helemaal van de marktsector komen. De werkgelegenheid bij de overheid en in de zorg neemt op dit moment immers niet of nauwelijks toe. Doordat de overheidsuitgaven zijn beperkt, is het aantal banen in de zorgsector de laatste jaren afgenomen. Bovendien past de langzame daling van de werkloosheid bij het huidige economische beeld, waarbij het herstel relatief bescheiden is in vergelijking met eerdere herstelperiodes. De werkloosheid daalt volgens de meest recente raming van het CPB naar 6,2 procent in 2016 en stabiliseert in 2017. Vanaf 2016 neemt de langdurige werkloosheid af. Vooral onder 25- tot 45-jarigen loopt het aantal mensen dat meer dan een jaar op zoek is naar werk terug6.

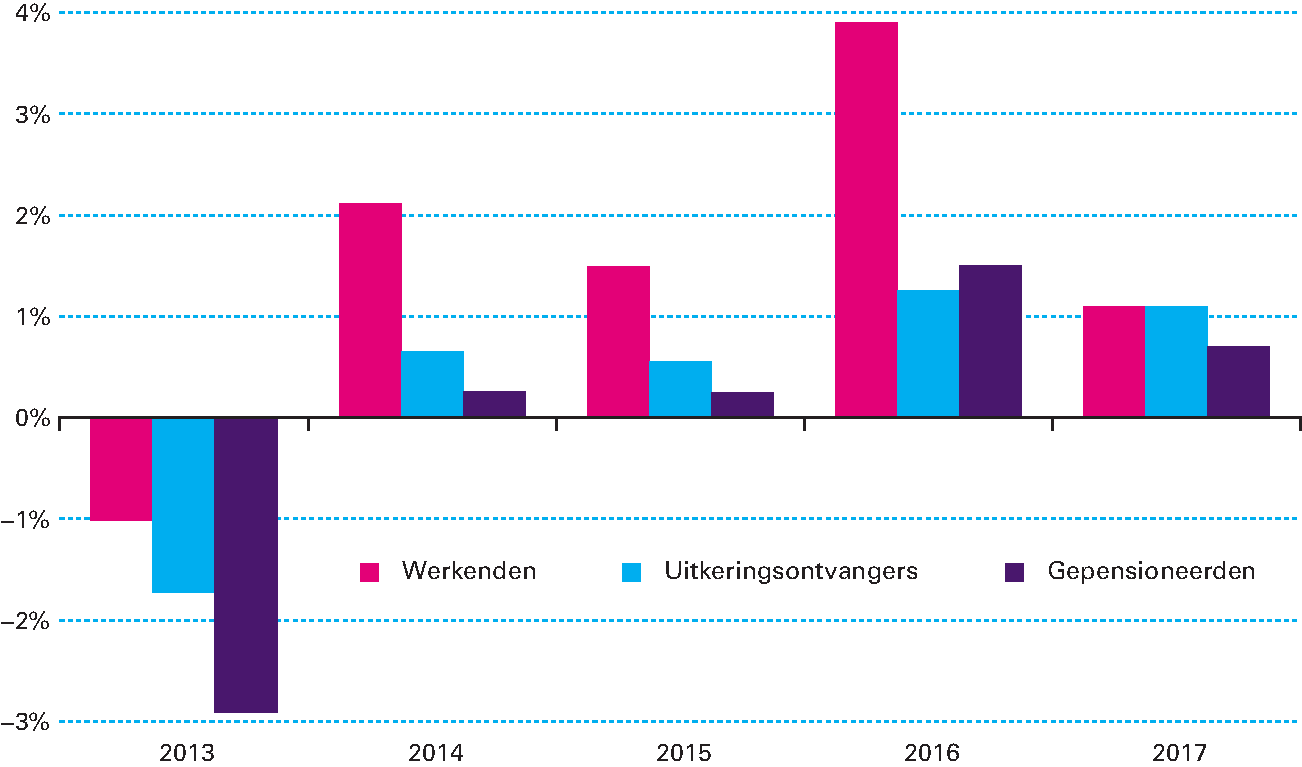

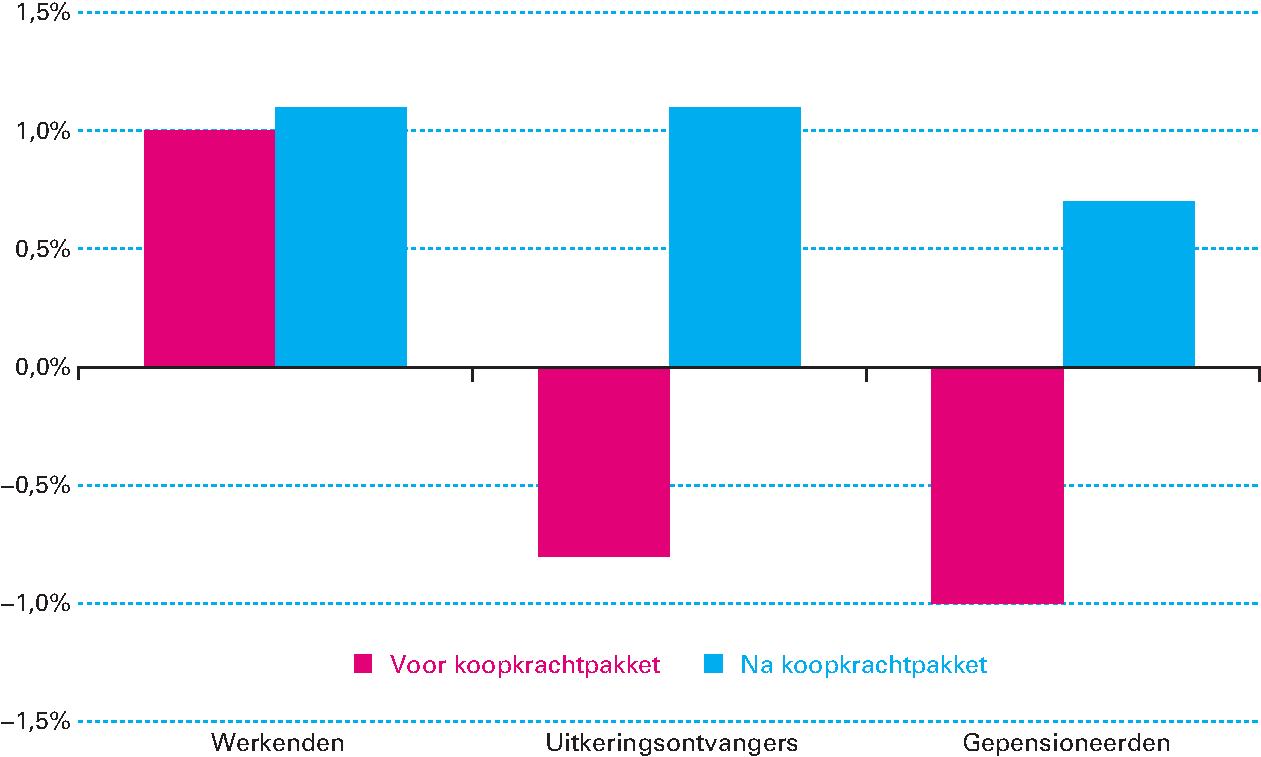

De koopkracht van alle huishoudens verbetert verder in 2017. Door de crisis nam de koopkracht tussen 2010 en 2013 af. In 2013 was de negatieve koopkrachtontwikkeling daarnaast het gevolg van het Lenteakkoord. Vanaf 2014 kregen mensen er weer wat bij. Vooral werkenden gingen erop vooruit door stijgende lonen, lagere pensioenpremies en de verlaging van lasten op arbeid met structureel 5 miljard euro vanaf 2016. In het voorjaar werd nog verwacht dat niet-werkenden er in 2017 overwegend in koopkracht op achteruit zouden gaan. De koopkracht van niet-werkenden, onder wie gepensioneerden en uitkeringsgerechtigden, heeft steeds aandacht en inzet gevraagd van het kabinet. Daarmee heeft het kabinet gewerkt aan de tweede pijler van het Regeerakkoord: eerlijk delen. Voor 2017 heeft het inkomensbeleid van het kabinet ervoor gezorgd dat – in tegenstelling tot de in eerste instantie voorspelde negatieve koopkrachtontwikkeling – ook uitkeringsgerechtigden en gepensioneerden meeprofiteren van de verbeterde economische situatie. Mensen die tijdens de economische crisis hun baan verloren, leden het grootste koopkrachtverlies. Zij die nu weer werk vinden, gaan er juist het meest in koopkracht op vooruit. Dit blijft buiten beeld in de koopkrachtplaatjes. Het kabinet heeft divers beleid ingezet (zie ook paragraaf 1.5.1) om werklozen snel weer aan het werk te helpen, werken aantrekkelijker te maken of de kans op werk te vergroten. Ook in 2017 wordt de armoedeval weer kleiner, doordat werkenden met lage lonen er het meeste op vooruitgaan.

Figuur 1.2.4 Ontwikkeling mediane koopkracht 2013–2017

Bron: CPB, bewerkingen door Ministerie van Sociale Zaken en Werkgelegenheid.

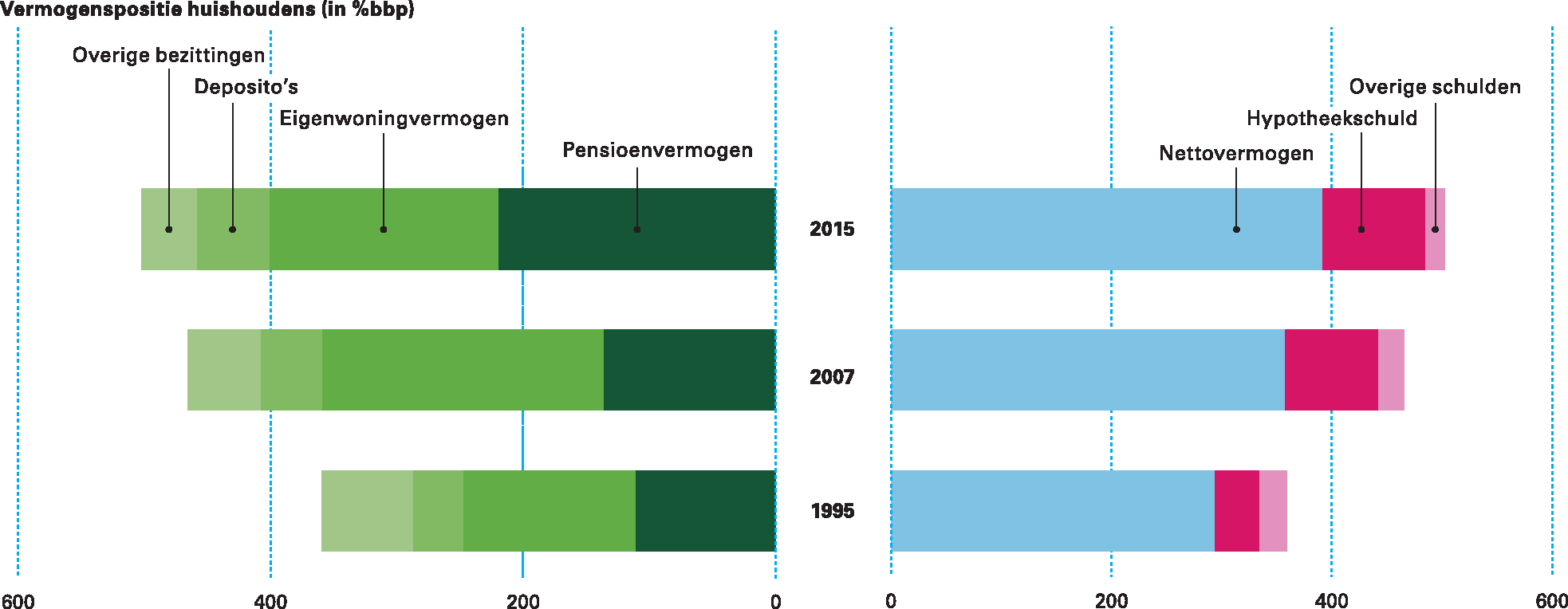

Nederlandse huishoudens hebben gemiddeld een goede netto vermogenspositie7. Het pensioen- en woningvermogen van huishoudens is in de loop der jaren flink toegenomen. Hier staat tegenover dat huishoudens ook meer (hypotheek)schulden hebben gemaakt. Dit zijn de zogenoemde «lange balansen» van Nederlandse huishoudens. Na aftrek van hun schulden hebben Nederlandse huishoudens samen een nettovermogen van bijna 400 procent van het bbp. Achter deze gemiddelde cijfers gaan grote verschillen schuil. Veel jonge huishoudens met een koophuis hebben bijvoorbeeld een fors negatief vermogen, omdat zij nog weinig eigen vermogen hebben opgebouwd, maar wel een hypotheekschuld hebben.

Figuur 1.2.5 Vermogenspositie huishoudens in Nederland (in % bbp)

Bron: DNB.

De lange balansen maken huishoudens en de Nederlandse economie kwetsbaar. De relatief grote pensioenvermogens en grote hypotheekschulden maken huishoudens en onze economie gevoelig voor schokken op de huizenmarkt en financiële markten. Aanzienlijke groepen huishoudens kregen tijdens de crisis en de jaren daarna te maken met een negatief vermogen in de eigen woning, toen de woningmarkt stagneerde. Pensioenuitkeringen staan nu onder druk als gevolg van de lage rente. Vooral jonge huishoudens hebben relatief weinig financiële ruimte om zelf schokken op te vangen. Het kabinet heeft diverse maatregelen getroffen om de financiële schokbestendigheid van huishoudens te verbeteren. Vooral op de woningmarkt zijn stappen gezet om de opbouw van hypotheekschulden te verminderen. Daarnaast is de bestedingsruimte toegenomen, doordat mensen – na de inperking van het Witteveenkader – minder verplicht pensioen opbouwen. Deze maatregelen worden besproken in de paragrafen 1.5.2 en 1.5.3.

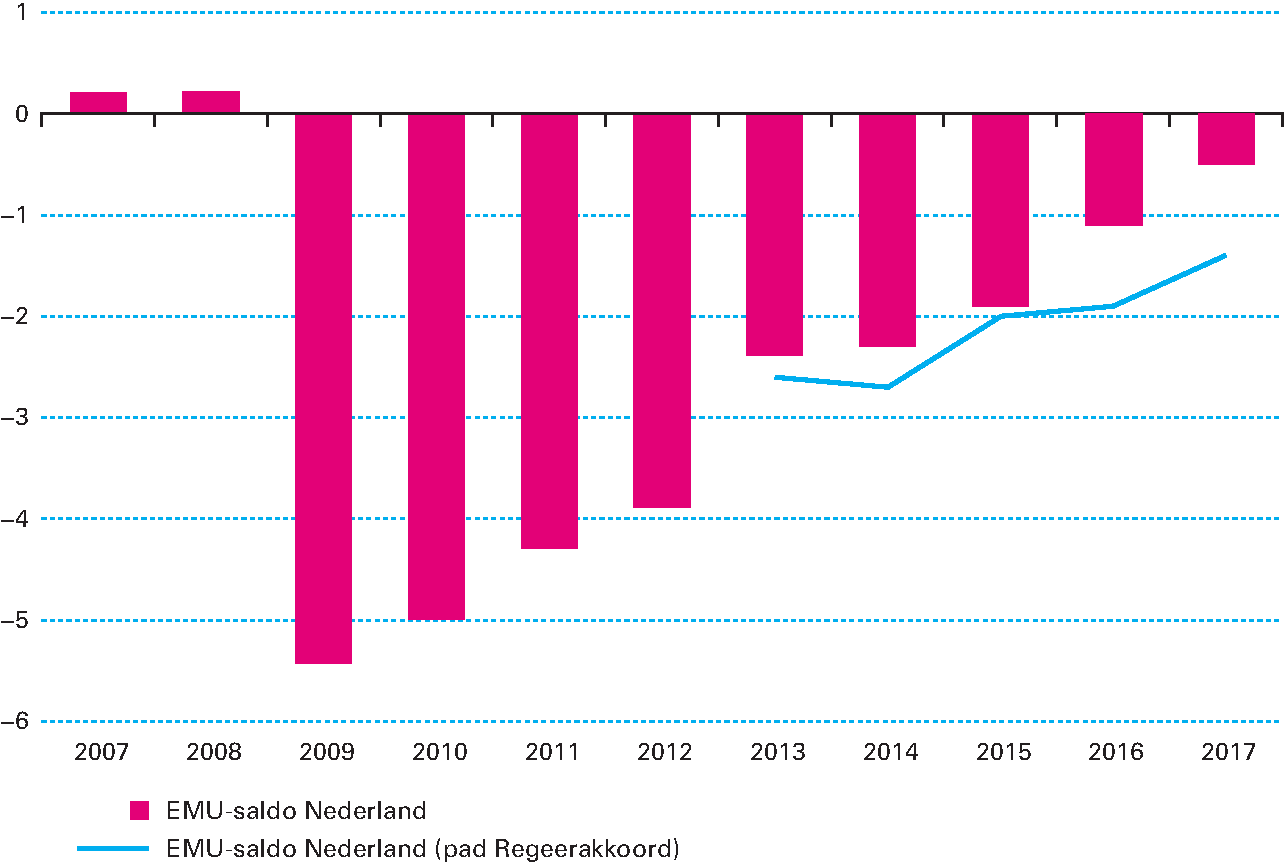

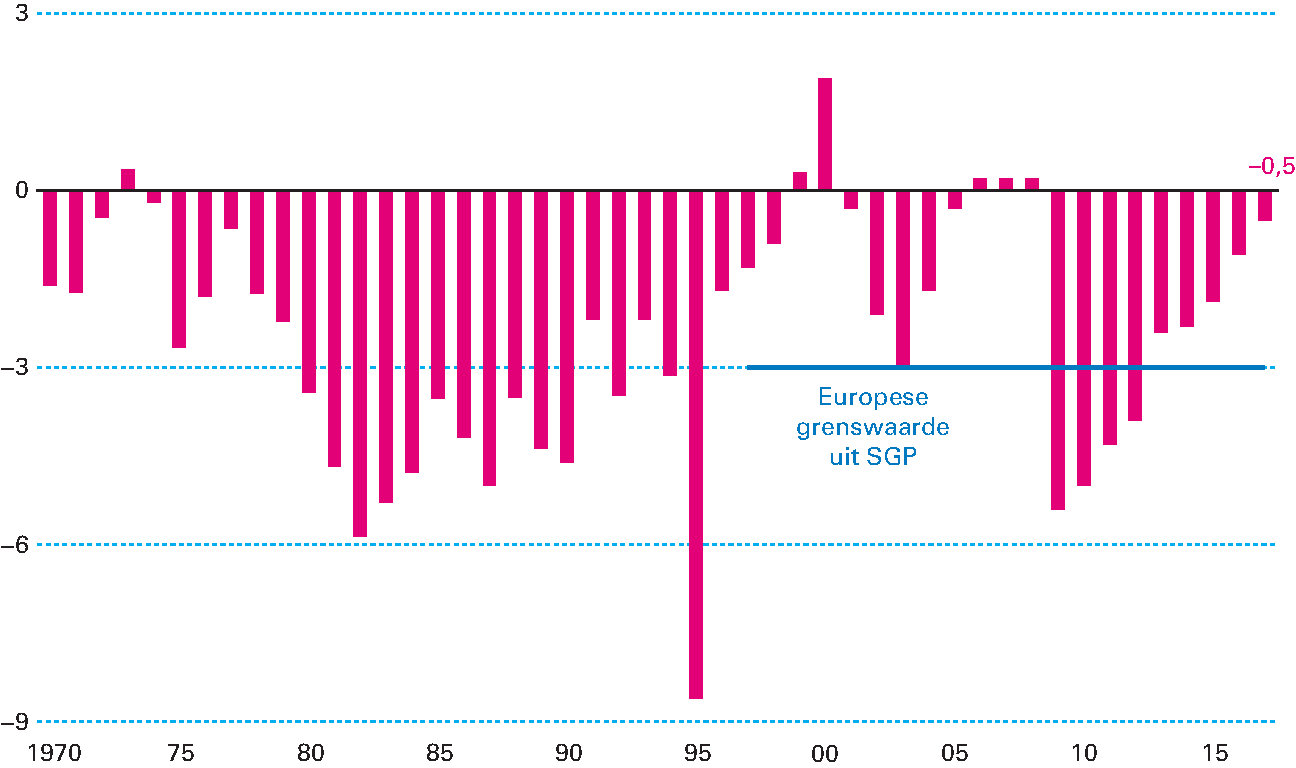

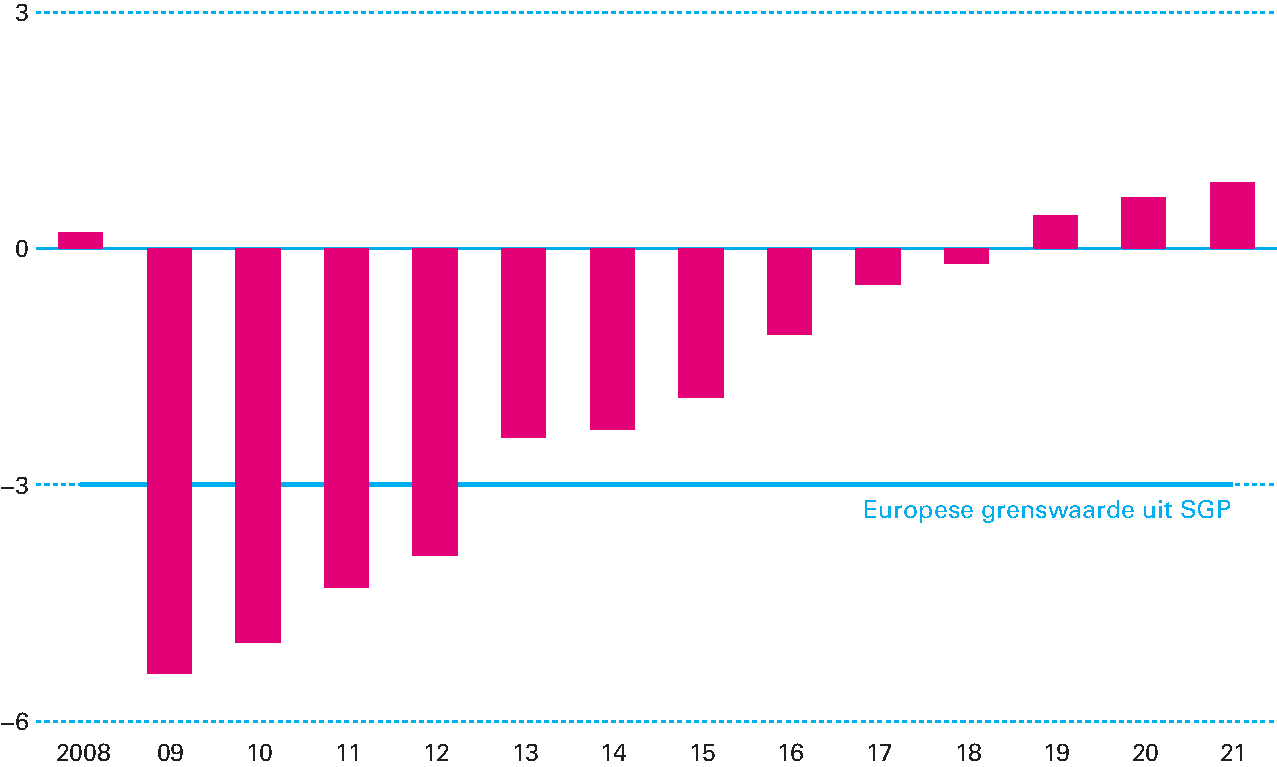

Door het aanhoudende economische herstel in Nederland daalt het overheidstekort. Onder invloed van de crisis was het overheidstekort bij de start van het kabinet te groot. In recente jaren is het overheidstekort sterk verbeterd, van 3,9 procent procent van het bbp in 2012 naar 1,1 procent van het bbp in 2016. Het aanhoudend gematigde herstel van de economie en de daling van de werkloosheid hebben gezorgd voor hogere belastingontvangsten en lagere werkloosheidsuitkeringen. Lagere gasbaten, door zowel een lagere productie als door een lagere prijs, dempen dit positieve effect deels (zie ook box 3.2). Het overheidstekort daalt in 2017 naar verwachting verder naar 0,5 procent van het bbp. In 2021 wordt een begrotingsoverschot verwacht van 0,8 procent van het bbp. Door de uitgebreide hervormingsagenda van het kabinet (zie paragraaf 1.5) en het economisch herstel is de verbetering van het overheidstekort groter dan werd verwacht in het Regeerakkoord (zie figuur 1.3.1).

Figuur 1.3.1 Nederlands overheidstekort: realisaties, ramingen en tijdpad Regeerakkoord (in % bbp)

Bron: CPB (2016). «Macro Economische Verkenning 2017».

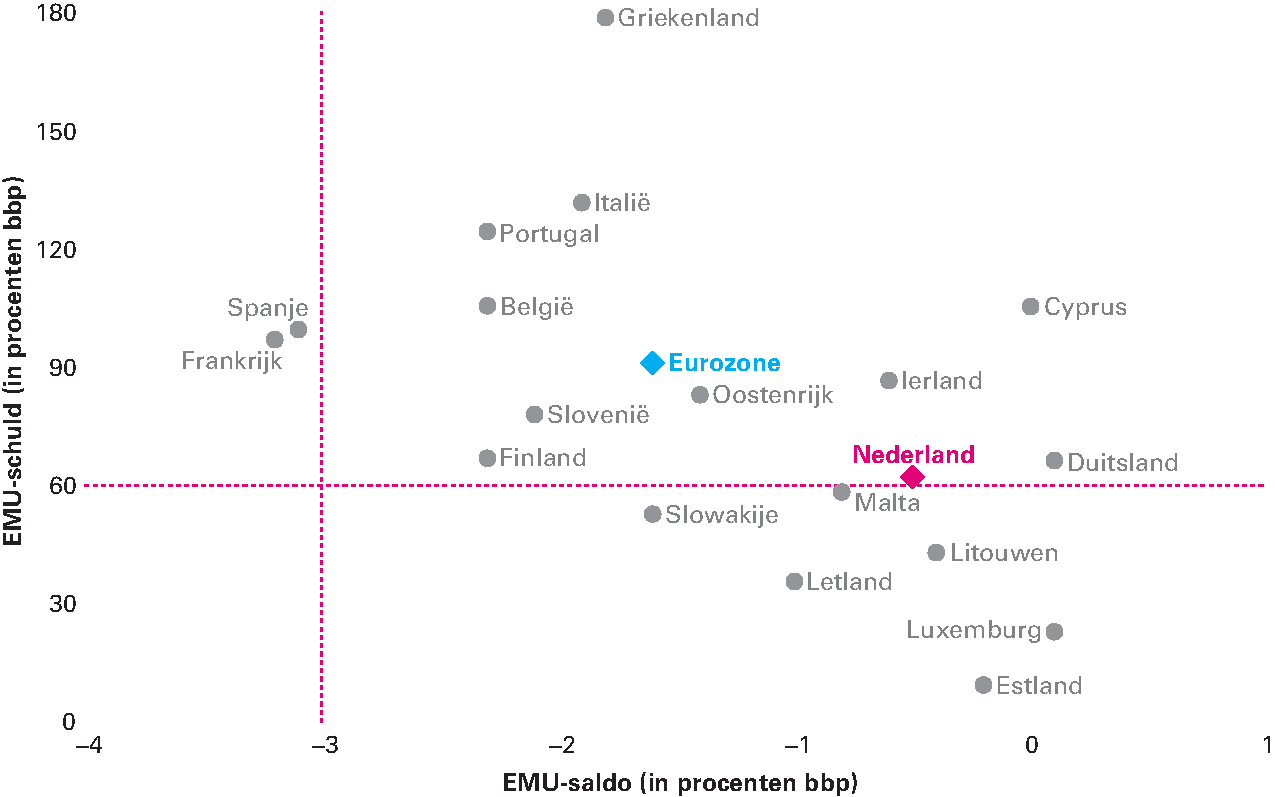

Nederland heeft met extra inspanningen voldaan aan de Europese begrotingsregels. Bij de start van de huidige kabinetsperiode stond Nederland onder verscherpt toezicht van de Europese Commissie (EC), omdat de overheidsfinanciën niet voldeden aan de Europese normen uit het Stabiliteits- en Groeipact (SGP) (zie paragraaf 3.4). Door een uitgebreid pakket aan structurele hervormingen en besparingen is Nederland in 2014 ontslagen uit deze «correctieve arm». Sindsdien valt Nederland onder de preventieve arm van het SGP. Het structureel saldo van Nederland moet jaarlijks verbeteren richting de middellangetermijndoelstelling en moet ook voldoen aan de uitgavenregel. De vereiste inspanning voor het structureel saldo in 2017 is een verbetering van 0,4 procent van het bbp. De gecorrigeerde uitgaven moeten in 2017 met 0,2 procent afnemen.

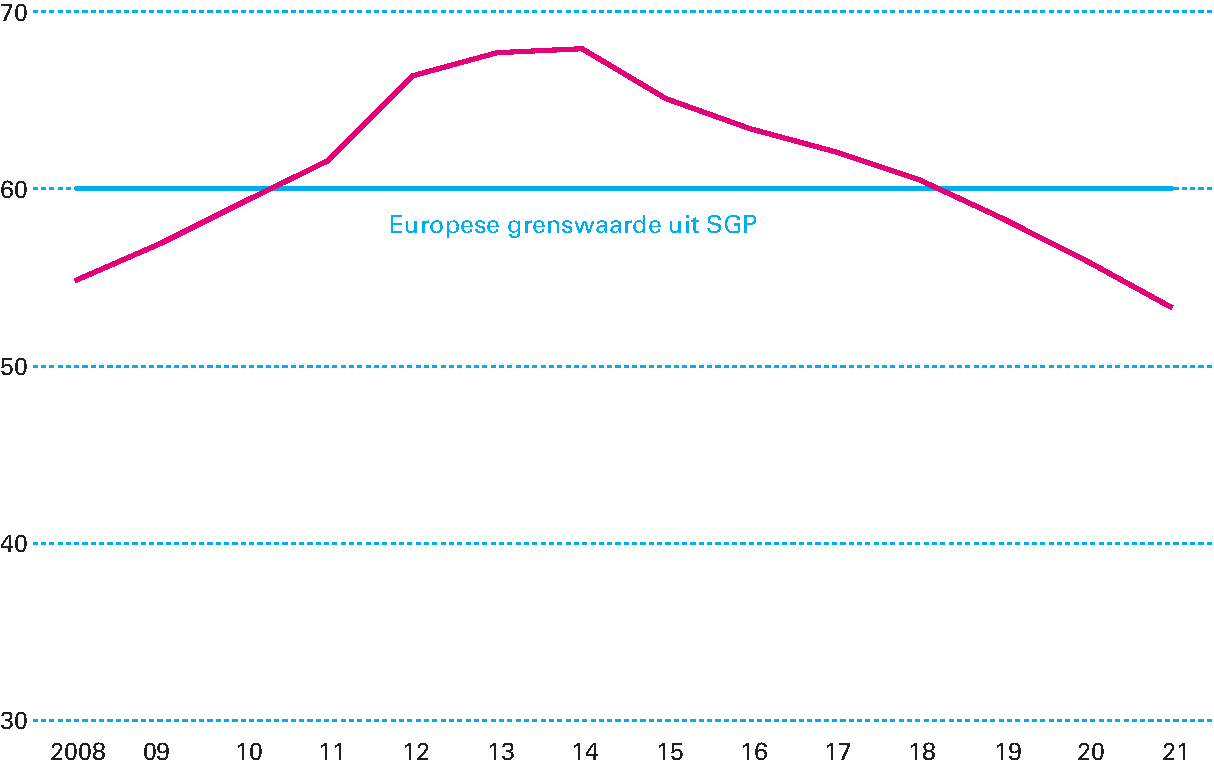

De Nederlandse overheidsfinanciën begeven zich voor het eerst sinds jaren weer op een houdbaar pad. De schatkist is weer op orde en daarmee is ook deze pijler van het Regeerakkoord gerealiseerd. Het houdbaarheidssaldo geeft aan in hoeverre toekomstige generaties kunnen profiteren van hetzelfde collectieve voorzieningenniveau als de huidige generatie. In de jaren voor de crisis was dit saldo negatief, en onder invloed van de crisis verslechterde het houdbaarheidssaldo verder. Om toekomstige generaties ook van bestaande voorzieningen te laten profiteren, zijn maatregelen genomen om de overheidsfinanciën op een houdbaar pad te brengen. De twee voornaamste zijn: de verhoging van de AOW-leeftijd en de koppeling ervan aan de levensverwachting, en de beperking van de kostenstijgingen in de zorg. Burgers leveren een belangrijke bijdrage, bijvoorbeeld doordat zij langer doorwerken. Het resultaat is dat het houdbaarheidstekort is omgebogen tot een overschot van 0,4 procent van het bbp8. Dit betekent dat onze zorg, sociale zekerheid en onderwijs ook voor toekomstige generaties beschikbaar blijven, zonder dat we daarvoor de belastingen hoeven te verhogen. Daarnaast is van belang dat de verwachte overheidsschuld van 62,1 procent bbp in 2017 ook in de toekomst verder wordt afgebouwd. Bij ongewijzigd beleid neemt de overheidsschuld naar verwachting af tot 53,3 procent van het bbp in 2021. De Studiegroep Begrotingsruimte9 beschrijft nader wat de financiële uitgangspositie is van de overheid voor de komende jaren.

Het kabinet trekt extra geld uit voor maatschappelijke prioriteiten en een evenwichtig koopkrachtbeeld. Het kabinet geeft structureel 1,5 miljard euro extra uit. De uitgaven aan het defensieapparaat en de Nationale Politie worden verhoogd, vanwege de toegenomen onrust in de wereld en de dreiging van terrorisme. Het kabinet investeert in kansengelijkheid in het onderwijs, trekt geld uit om armoede onder kinderen te bestrijden en schrapt de geplande bezuinigingen op de langdurige zorg. Om een evenwichtig en positief koopkrachtbeeld voor 2017 te krijgen, waarbij zo veel mogelijk mensen meeprofiteren van de betere economische situatie, verlicht het kabinet de lasten voor burgers structureel met 1,1 miljard euro. Zowel werkenden, uitkeringsontvangers als gepensioneerden gaan er in doorsnee op vooruit.

Daarbij houdt het kabinet houdbare overheidsfinanciën in het oog. De overheidsfinanciën ontwikkelen zich gunstiger dan bij de start van het kabinet werd verwacht. Het overheidstekort daalt in 2017 naar verwachting verder naar 0,5 procent van het bbp. De overheidsschuld daalt ook volgend jaar weer fors, en is hard op weg richting de grens van 60 procent van het bbp. Ook na de intensiveringen en lastenverlichting voor volgend jaar bevindt het structureel saldo zich binnen de marges van het SGP.

De veranderende veiligheidssituatie vraagt meer van de Nederlandse strijdkrachten. Zij leveren dagelijks een essentiële bijdrage aan een veilige samenleving in buiten- en binnenland. Om dit ook in de toekomst te kunnen verzekeren, verhoogt het kabinet de uitgaven aan defensie structureel met 300 miljoen euro. Hiermee wordt geïnvesteerd in het op orde brengen van de basisgereedheid van de krijgsmacht en het versterken van de inzetbaarheid. Dat betekent dat er ruimte komt voor meer training, opleiding en inzet. Verder zal de onderhoudsketen worden versterkt en wordt de beschikbaarheid van reserveonderdelen vergroot, zodat het materieel sneller kan worden gerepareerd. Door de strijdkrachten te versterken, levert Nederland zijn bijdrage aan de internationale stabiliteit. Dit kabinet heeft vanaf 2014 gefaseerd budget toegevoegd aan de defensiebegroting, oplopend tot structureel 870 miljoen euro in 2020.

Het kabinet blijft zich sterk maken voor een veilig Nederland. De veranderende veiligheidssituatie heeft meer druk gezet op de inzet van de Nationale Politie. Met extra middelen wordt de wijkagent ontlast, zodat deze zich meer kan wijden aan zijn taken op straat en wordt geïnvesteerd in de toerusting van politiemensen. Verbeteringen in het financieel beheer van de Nationale Politie worden met kracht voortgezet. Er worden extra middelen vrijgemaakt voor cybersecurity, de aanpak van ondermijnende criminaliteit en de bestrijding van terrorisme.

Het kabinet bestrijdt armoede onder kinderen. Alle kinderen verdienen een gelijke kans. Dat geldt dus ook voor kinderen die opgroeien in een gezin met een kleine portemonnee. In 2014 leefden 421 duizend kinderen in een huishouden met een laag inkomen, waarvan 131 duizend al vier jaar of langer. Om deze kinderen te ondersteunen, stelt het kabinet extra geld beschikbaar voor benodigdheden die ervoor zorgen dat zij kunnen meedoen. Het gaat bijvoorbeeld om schoolbenodigdheden, sportattributen, zwemles of een schoolreis. Om er zeker van te zijn dat de middelen direct bij de kinderen terechtkomen, vindt ondersteuning plaats in natura. Hierbij worden erkende partners zoals het Jeugdsportfonds, het Jeugdcultuurfonds en de Stichting Leergeld betrokken.

Het kabinet maakt geld vrij voor kansengelijkheid in het onderwijs. Nederland kent kwalitatief goed onderwijs, dat bovendien breed toegankelijk is voor kinderen met verschillende sociaaleconomische achtergronden. Tegelijkertijd constateerde de onderwijsinspectie dit jaar dat de kansenongelijkheid in het onderwijs toeneemt. Kinderen van laagopgeleide ouders volgen niet altijd onderwijs op het niveau dat ze aan zouden kunnen en daardoor blijft talent onbenut10. Het kabinet is van mening dat elk kind het beste uit zichzelf moet kunnen halen, en wil daarom zorgen voor gelijke onderwijskansen voor ieder kind. Daarom trekt het kabinet hier extra middelen voor uit. Hiermee wordt ook invulling gegeven aan de motie-Nijboer-Harbers11. Verder verbetert het kabinet de doorstroom tussen onderwijsniveaus, waarmee het gemakkelijker wordt gemaakt om diploma’s te stapelen. Ook is besloten om een interdepartementaal beleidsonderzoek (IBO) «Onderwijsachterstandenbeleid» in te stellen. Er wordt ook geld beschikbaar gesteld voor het verlagen van schoolkosten voor de minder draagkrachtige minderjarige mbo’ers en voor gemeentelijk onderwijsachterstandenbeleid. Daarnaast wordt er geld vrijgemaakt voor onderwijs voor asielzoekerskinderen, het onderwijstoezicht en cultuur.

Het kabinet schrapt de geplande bezuinigingen op verpleeghuizen. De toename van de zorgvraag, de grotere behoefte van ouderen aan maatwerk en de ontwikkeling van de medische technologie, vragen veel van professionals in de verpleeghuiszorg. Het kabinet is van mening dat de woonplaats van ouderen een plek moet zijn waar zij waardig kunnen leven, waar familie en andere verwanten zich welkom voelen en waar kwalitatief goede en veilige zorg wordt geleverd. Om zorgaanbieders ruimte te bieden om de kwaliteit van de ouderenzorg te verbeteren, heeft het kabinet de voorgenomen bezuiniging op verpleeghuizen teruggedraaid.

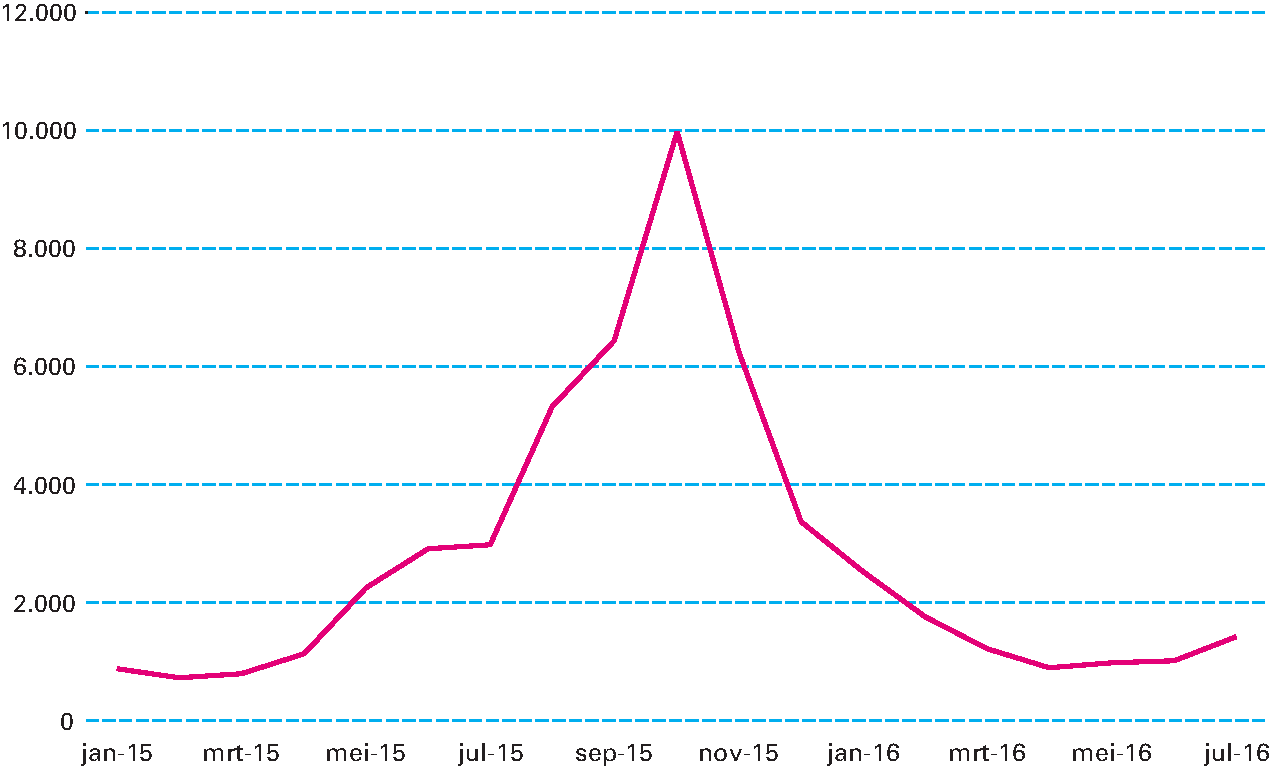

Het kabinet vangt asielzoekers sober op en zet in op de snelle integratie van de mensen die mogen blijven. De toestroom van asielzoekers is in de eerste helft van 2016 substantieel gedaald ten opzichte van de laatste maanden van 2015. Het kabinet gaat daarom voor 2017 uit van een lagere instroom dan voor 2016, namelijk van 42 duizend asielzoekers. Dit is in lijn met de MEV-raming van het CPB. Voor mensen die in Nederland asiel aanvragen, wordt sobere opvang geregeld. Het kabinet wil mensen zo snel mogelijk zekerheid geven over hun verblijfsstatus. Voor hen die mogen blijven, is een snelle integratie in Nederland essentieel, met name op de arbeidsmarkt. Hiervoor is een grote inzet nodig van de vergunninghouder, die zich door het ondertekenen van een participatieverklaring bereid toont bij te dragen aan de Nederlandse samenleving. Vanuit de overheid wordt de integratie bevorderd, bijvoorbeeld door integratietrajecten om de Nederlandse taal en waarden en normen te leren. Het Rijk en gemeenten gaan deze opgaven gezamenlijk aan.

Naast werkenden profiteren ook ouderen en uitkeringsgerechtigden van het economisch herstel door diverse koopkrachtmaatregelen van het kabinet. De verbeterde koopkracht in 2017 ten opzichte van het beeld dat in het voorjaar nog voor 2017 werd verwacht is enerzijds te danken aan een lagere geraamde inflatie en hypotheekrente, waardoor de reële loonontwikkeling hoger uitvalt en huishoudens minder kwijt zijn aan vaste lasten. Anderzijds is het verbeterde koopkrachtbeeld een direct gevolg van koopkrachtmaatregelen van dit kabinet. Zo komt het kabinet huishoudens met lage inkomens tegemoet door de algemene heffingskorting, zorgtoeslag en huurtoeslag te verhogen. Ook wordt het kindgebonden budget verhoogd om de koopkracht van gezinnen met kinderen aan de onderkant van de inkomensverdeling te verbeteren. Om ouderen financieel tegemoet te komen wordt daarnaast de ouderenkorting met meer dan 200 euro verhoogd. Dit alles resulteert in een evenwichtig koopkrachtbeeld voor 2017, waarbij de mediane inkomensontwikkeling van alle groepen (alle inkomensniveaus, met en zonder kinderen, eenverdieners, tweeverdieners, alleenstaanden) positief is. Ongeveer 90 procent van alle huishoudens gaat er in 2017 op vooruit.

Figuur 1.4.1 Ontwikkeling mediane koopkracht 2017 voor en na koopkrachtpakket

Bron: CPB, bewerkingen door het Ministerie van Sociale Zaken en Werkgelegenheid.

Na jaren van herstel van de economie moet de aandacht nu verschuiven naar investeringen in nieuwe kansen. Aan de ene kant vragen maatschappelijke uitdagingen een grote investeringsopgave, zoals de energietransitie, verduurzaming, bereikbaarheid en onderwijs. Aan de andere kant zijn er rond het bedrijfsleven knelpunten in de financiering van nieuwe investeringen, vooral bij de doorgroei van kansrijke, nieuwe bedrijven. Bij beide vindt financiering steeds vaker plaats op een snijvlak van publiek en privaat, om investeringen op grotere schaal van de grond te krijgen. Het vergt een goede organisatie om markt en overheid op elkaar aan te sluiten en nieuwe investeringskansen vorm te geven. Op beide terreinen is de overheid al met veel instrumenten en instellingen actief om financiering mogelijk te maken. Dat gebeurt met leningen, risicokapitaal, borgstellingen, garanties en verzekeringen. Hierbij is de afgelopen jaren ook sprake van verschuiving van subsidies naar ondersteuning van financiering. Een verschuiving die met het Junckerplan nu ook zichtbaar is op Europees niveau. In de meeste Europese landen wordt hierop ingespeeld met een national promotional bank die instrumenten bundelt en zo snel en adequaat kan inspelen op nieuwe financieringsbehoeften.

Het kabinet wil nog deze kabinetsperiode besluiten nemen om de export uit en de investeringen in Nederland verder te stimuleren. Dit doet het kabinet door de capaciteit en middelen op het snijvlak van publiek en privaat beter te organiseren. Daarbij richt het zich enerzijds op de faciliteiten voor het bedrijfsleven en anderzijds op de grote maatschappelijke opgaven. Meer bundeling van kennis en middelen rond deze twee thema's ligt voor de hand. Het kabinet zal de voorstellen van Jeroen Kremers12 en het VNO-NCW hierbij betrekken.

Het kabinet werkt verder aan een arbeidsmarkt die iedereen kansen op goed werk biedt. Er wordt vanaf 2017 toegewerkt naar een volwaardig minimumloon vanaf 21 jaar en een hoger minimumjeugdloon voor 18-, 19- en 20-jarigen. Daarnaast wordt wettelijk geregeld dat wie meer dan 40 uur per week werkt («meerwerk»), ook recht krijgt op evenredig meer dan het wettelijke minimumloon en dat werknemers die stukloon ontvangen, ook ten minste het wettelijk minimumloon verdienen. Om de arbeidsmarktkansen voor mensen met een laag inkomen te vergroten, is er vanaf 2017 het lage-inkomensvoordeel (LIV): een financieel voordeel voor werkgevers die een werknemer in dienst nemen – of houden – die het wettelijk minimumloon verdient of net iets meer. De Belastingdienst betaalt het lage-inkomensvoordeel automatisch uit. In 2018 worden ook de premiekortingen die werkgevers krijgen voor het in dienst nemen van ouderen en mensen met een arbeidsbeperking omgezet in eenvoudigere loonkostenvoordelen, die onafhankelijk van de afgedragen premies worden uitbetaald. Ook kleine werkgevers krijgen dan altijd de volledige tegemoetkoming in de loonkosten voor deze doelgroepen.

Het kabinet zet ondersteuning voor werkzoekenden door. Met ingang van 2017 wordt het budget voor de WW-dienstverlening van het UWV verhoogd tot 160 miljoen euro. Hiermee zal het UWV een persoonlijkere dienstverlening gaan leveren aan werkzoekenden met een WW-uitkering. Dat vergroot de kans op snelle werkhervatting. Daarnaast zijn er ook in 2017 scholingsvouchers beschikbaar, waarmee mensen zich kunnen omscholen naar een beroep met een beter perspectief op werk. Verder ondersteunt het kabinet in 2017 en 2018 projecten die zijn gericht op dienstverlening aan werkzoekenden en op nauwere samenwerking in de regio. De langdurige werkloosheid onder vijftigplussers pakt het kabinet samen met de sociale partners aan met het actieplan Perspectief voor Vijftigplussers, dat in 2017 van start gaat. Ook biedt het kabinet werkgevers en werknemers meer mogelijkheden om in cao’s afspraken te maken over transitievoorzieningen, omscholing en van-werk-naar-werkbegeleiding van werknemers, in geval van ontslag om bedrijfseconomische redenen.

Het kabinet zorgt voor een gelijkere verdeling van verantwoordelijkheden tussen werkgevers en werknemers bij ziekte van een werknemer. Tegelijkertijd behouden zieke werknemers de maximale kans op terugkeer naar werk. Bij ontslag wegens langdurige arbeidsongeschiktheid kunnen werkgevers compensatie krijgen voor de wettelijke transitievergoeding. Het kabinet gaat ook de beoordeling van re-integratietrajecten door het UWV, in het bijzonder de re-integratie bij een nieuwe werkgever (het «tweede spoor»), begrijpelijker en voorspelbaarder maken. Daarnaast moeten zowel werknemers als werkgevers straks het initiatief kunnen nemen voor een vervroegde WIA-aanvraag, als een zieke werknemer geen perspectief meer heeft op terugkeer op de arbeidsmarkt.

Met ingang van 2017 wordt de eerste stap gezet naar een vermogensrendementsheffing in box 3 die beter aansluit op werkelijk behaalde rendementen. Daarnaast is verkend of, onder welke voorwaarden en wanneer het mogelijk is een systeem te introduceren waarbij geheven wordt over een werkelijk rendement op vermogen. Per vermogensbestanddeel is gekeken wat de beste manier is om dit te belasten. Daarbij zijn zowel de voor- als de nadelen geschetst. Op basis van deze uitkomsten zijn drie varianten opgesteld waarvan het kabinet invoering in Nederland in beginsel denkbaar acht.

Het kabinet maakt in lijn met de doelen van het Energieakkoord werk van het verminderen van de C02-uitstoot. Om energiebesparing in de energie-intensieve industrie extra te stimuleren, maakt het kabinet geld vrij om de Energie-investeringsaftrek (EIA) te verruimen.

Het kabinet zet in op het verder versterken van het innovatieve bedrijfsleven. Zo maakt het kabinet het voor innovatieve start-ups gemakkelijker om te investeren in het eigen bedrijf door de gebruikelijkloonregeling te versoepelen. Daarnaast komt extra budget beschikbaar voor de Wet Bevordering Speur- en Ontwikkelingswerk (WBSO), zodat bedrijven meer zekerheid hebben als zij investeren in onderzoek en ontwikkeling. Ten slotte verbetert het kabinet – vanuit de opbrengst van de aanpak van belastingontwijking (BEPS) – het fiscale klimaat voor het mkb door vanaf 2018 de eerste schijf van de vennootschapsbelasting stapsgewijs te verlengen tot 350 duizend euro. Vanwege de bijzondere waarde van Brainport Eindhoven voor het verdienvermogen van Nederland stelt het kabinet geld beschikbaar ter versterking van het regionale voorzieningenniveau. Het kabinet gaat er vanuit dat de provincie deze impuls matcht.

De pensioenklem waarmee directeuren-grootaandeelhouders (DGA's) te maken hebben wordt opgelost. Veel DGA's die pensioen opbouwen via het Pensioen in Eigen Beheer (PEB) hebben hierdoor geld vastzitten in het eigen bedrijf: het zogenoemde «beklemd vermogen». DGA’s kunnen nu gebruikmaken van een regeling met een belastingkorting, om deze pensioenregeling af te kopen. Zo worden zij extra geprikkeld om te stoppen met PEB en op die manier beklemd eigen vermogen vrij te spelen. Door het PEB af te schaffen, worden bv’s meer solvabel, waardoor er meer ruimte voor dividenduitkeringen en investeringen ontstaat. Voor DGA's die de pensioenregeling niet afkopen, wordt een spaarvariant geïntroduceerd. Het afschaffen van PEB gaat gepaard met een aanzienlijke verlaging van de administratieve lasten voor DGA’s. Ook levert het een belangrijke vereenvoudiging voor de Belastingdienst op, waar op dit moment ongeveer 75 personen fulltime bezig zijn met het PEB.

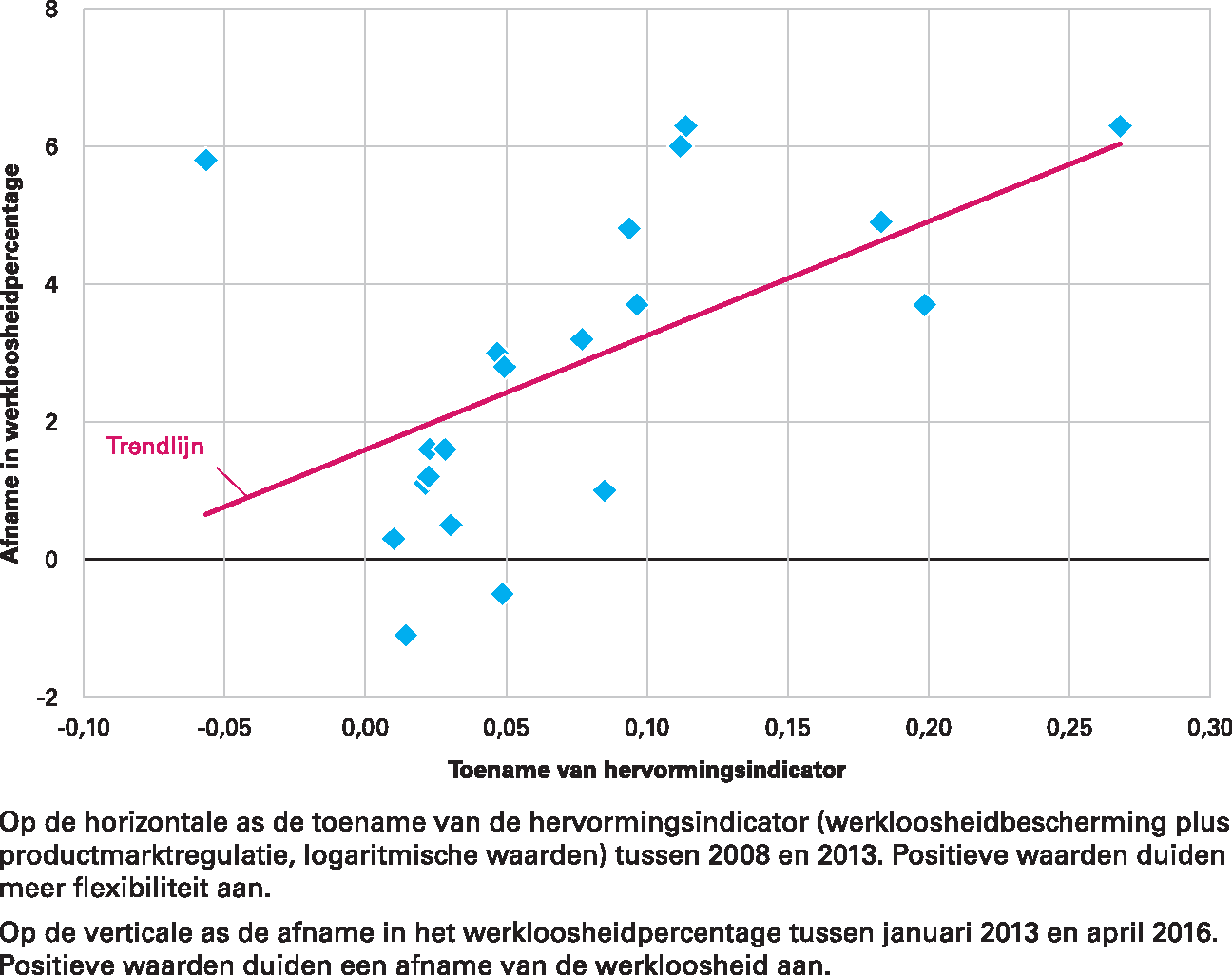

Het kabinet heeft met structurele hervormingen een impuls gegeven aan het groeivermogen van de Nederlandse economie. Hervormen om de economie te laten groeien was een van de drie pijlers van het Regeerakkoord. Met een omvangrijk pakket aan hervormingen heeft het kabinet gewerkt aan een toekomstbestendige groei voor de Nederlandse economie. Deze hervormingen zijn uitgewerkt in afspraken met fracties in de Eerste en Tweede Kamer en diverse maatschappelijke organisaties, zodat zij kunnen rekenen op breed maatschappelijk draagvlak. De hervormingen stimuleren ook de welvaart in de brede zin13. Mensen hechten aan goed onderwijs, toegankelijke gezondheidszorg, een fijne leefomgeving en sociale contacten. Ook vinden ze het belangrijk dat welvaart vandaag in Nederland niet ten koste gaat van welvaart in de toekomst of elders in de wereld. Om deze reden wordt bijvoorbeeld met het Energieakkoord een duurzame ontwikkeling gestimuleerd, zodat er minder druk ontstaat op natuurlijke hulpbronnen en het klimaat. Toekomstige generaties in Nederland en in de rest van de wereld profiteren hiervan. Hervormingen als de verhoging van de AOW-leeftijd zorgen ervoor dat onze sociale zekerheid, ons goede onderwijsstelsel en onze toegankelijke gezondheidszorg ook voor toekomstige generaties beschikbaar blijven.

Aandacht voor een goede en zorgvuldige uitvoering blijft essentieel. Hervormingen bieden perspectief voor de toekomst, maar hebben op korte termijn ingrijpende effecten voor burgers en bedrijven. Om die reden heeft het kabinet gekozen voor een geleidelijke invoering van enkele grote hervormingen en is flankerend beleid ingezet om negatieve gevolgen op korte termijn zo veel mogelijk te verzachten. Het kabinet houdt de vinger aan de pols en bekijkt of de beoogde doelen worden bereikt. Waar dit niet het geval is, zijn plannen aangepast. Zo heeft het kabinet in april 2016 werkgevers en werknemers de mogelijkheid gegeven voor seizoensarbeid bij cao af te wijken van de Wet werk en zekerheid en worden werkgevers gecompenseerd voor de verschuldigde transitievergoeding bij ontslag na langdurige ziekte. Ook heeft het kabinet de bezuinigingen in de langdurige zorg verzacht, en is extra geïnvesteerd in de kwaliteit van zorg, om daarmee de medewerkers in verpleeghuizen te steunen die zich inspannen om ook in tijden van grote verandering goede zorg te leveren. Daarnaast vergt een aantal hervormingen – zoals de decentralisaties in het sociale domein – een cultuuromslag. Dit vraagt om een lange adem en vertrouwen.

Nieuwe ontwikkelingen zullen ook de komende jaren om bijsturing vragen. Goed beleid sluit aan op de wensen van burgers en bedrijven. Deze wensen veranderen steeds, bijvoorbeeld onder invloed van trends zoals internationalisering en individualisering van de arbeidsmarkt. Maar ook de flexibilisering van de arbeidsmarkt is van invloed. Daarom moeten we na blijven denken over hoe onze toekomst het beste vormgegeven kan worden en hoe beleid dit kan ondersteunen. Het kabinet heeft de aanpak van een drietal complexe vraagstukken al in de steigers gezet en voor een deel uitgewerkt in opties. In de eerste plaats gaat het om de positie van zelfstandigen. Een interdepartementaal beleidsonderzoeksrapport zet de problematiek en de opties voor deze groep uiteen. In de tweede plaats betreft het de toekomst van het pensioenstelsel. Het kabinet heeft stapsgewijs, en na consultatie van de Sociaal-Economische Raad (SER), al een aantal belangrijke keuzes voorbereid, zoals afschaffing van de doorsneesystematiek14. Het kabinet wil op belangrijke punten collectieve risicodeling behouden. Tot slot betreft het een verdere verlaging van de belastingdruk op arbeid, in vervolg op de lastenverlichting van 5 miljard, door een verschuiving naar het lokale belastinggebied. Hiervoor heeft het kabinet recent een mogelijke uitwerking aan de Kamer gestuurd. Daarnaast heeft de Studiegroep Duurzame Groei opdracht gekregen om op diverse deelterreinen nieuwe beleidsopties te verkennen.

De sociale zekerheid en arbeidsmarktinstituties zijn gemoderniseerd en eerlijker gemaakt. Een goed werkende arbeidsmarkt met faire regels is van groot belang voor een evenwichtige economische ontwikkeling. Het kabinet heeft daarom in april 2013 met de sociale partners het Sociaal Akkoord gesloten. Daarin is het ontslagrecht aangepast en zijn er wijzigingen in het arbeidsrecht doorgevoerd om de positie van flexwerkers te versterken en schijnconstructies tegen te gaan. De ingekorte maximale WW-duur en de van-werk-naar-werkbegeleiding stimuleren werklozen om zo snel mogelijk weer aan de slag te gaan. Door het minimumjeugdloon voor jongeren van 18 jaar en ouder te verhogen, en door het loon voor 21- en 22-jarigen tot op het niveau van het algemene minimumloon te brengen, wordt beter aangesloten bij de maatschappelijke opvattingen over een eerlijke arbeidsmarkt- en inkomenspositie van jongeren. Werkgevers krijgen deels compensatie voor de loonkostenstijgingen die hieruit volgen.

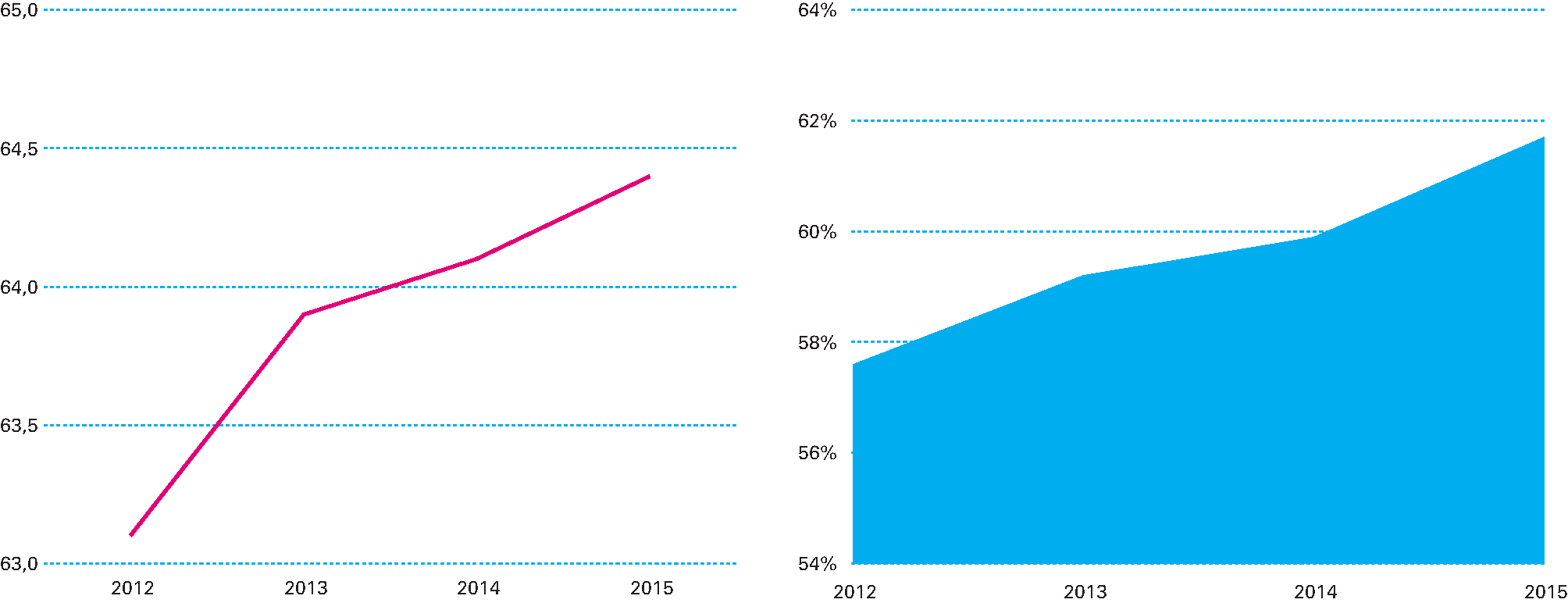

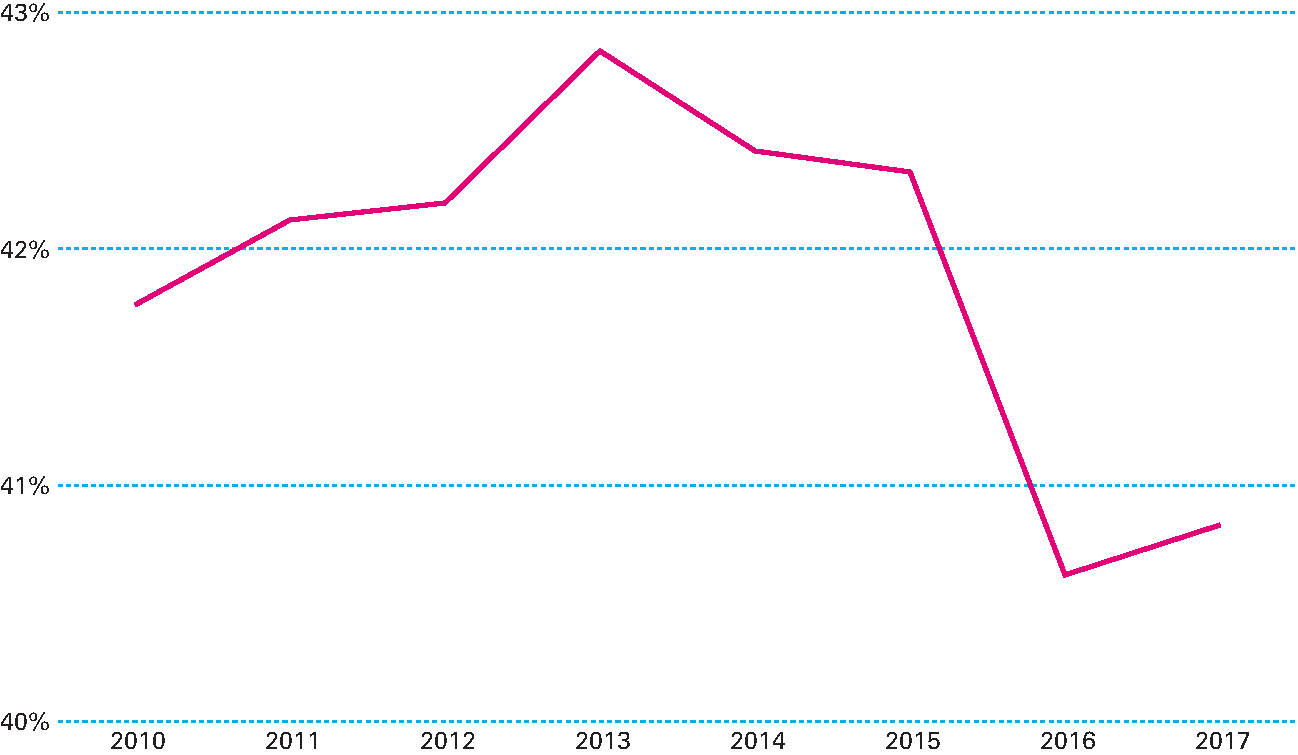

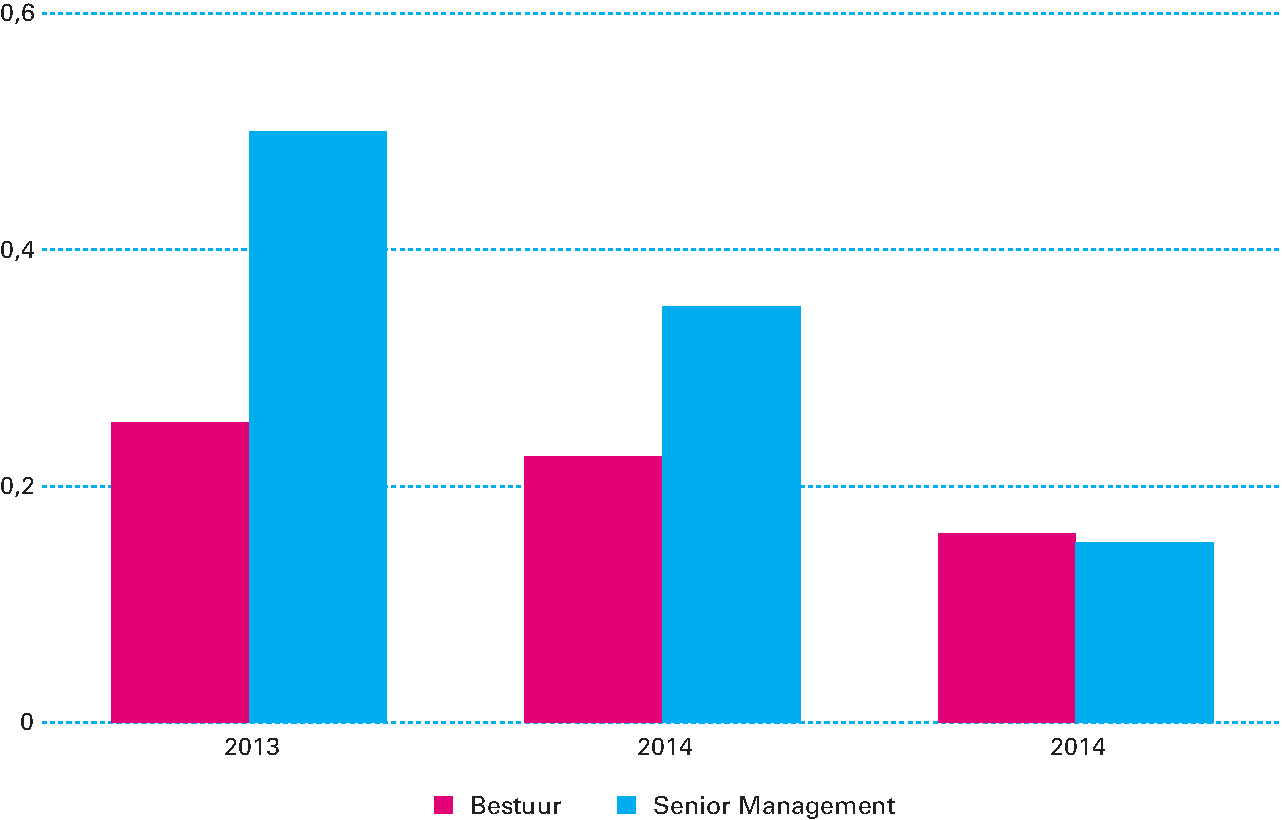

De arbeidsdeelname van ouderen en mensen met een kwetsbare positie stijgt. Door de vergrijzing is het belangrijk dat ook ouderen actief blijven op de arbeidsmarkt. Om het financiële draagvlak van het Nederlandse sociale stelsel te behouden, heeft het kabinet de AOW-leeftijd versneld verhoogd naar 66 jaar in 2018 en 67 jaar in 2021, en deze daarna gekoppeld aan de levensverwachting. De gemiddelde uittreedleeftijd van werknemers is inmiddels 64,4 jaar (zie figuur 1.5.1a) en zal in de toekomst verder toenemen. Ondanks de crisis is het aantal mensen in de leeftijdsgroep van 55 tot 65 jaar met een baan gestegen van 57,6 procent in 2012 tot 61,7 procent in 2015 (zie figuur 1.5.1b). Ook deelname aan scholing is toegenomen in deze leeftijdscategorie. De invoering van de Participatiewet in combinatie met de banenafspraak over 125 duizend extra banen (in 2025) stimuleert daarnaast actieve deelname op de arbeidsmarkt van mensen met een arbeidsbeperking of kwetsbare positie op de arbeidsmarkt. Eind 2015 waren er ruim 21 duizend extra banen bijgekomen bij reguliere werkgevers, wat ruim meer is dan was afgesproken (9 duizend).

Figuur 1.5.1a en 1.5.1b Gemiddelde uittreedleeftijd van werknemers (links) en aandeel 55- tot 65- jarigen met een baan (rechts)

Bron: CBS.

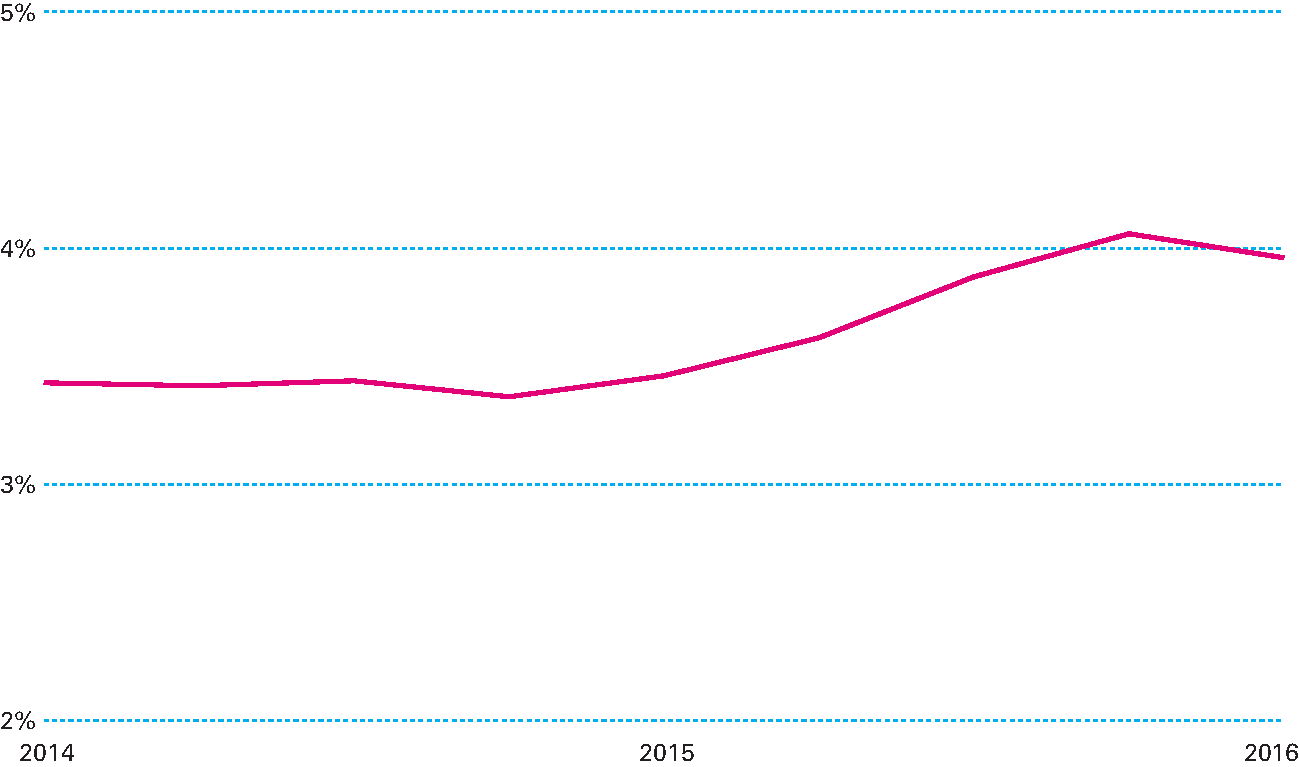

Met een lastenverlichting op arbeid is de werkgelegenheid gestimuleerd en werken lonender gemaakt. Lasten op arbeid – die bestaan uit belasting en werkgevers- en werknemerspremies – zijn verstorend, omdat deze mensen prikkelen om minder te werken15. Door deze zogenoemde wig (zie figuur 1.5.2) te verkleinen, is het voor werkgevers aantrekkelijker om mensen aan te nemen, en wordt werken lonender voor zowel inactieven als werkenden. De lastenverlichting is gericht op de groepen die het gevoeligst zijn voor belastingprikkels, omdat dit de meeste banen oplevert. Het kabinet introduceert per 2017 het zogenoemde lage-inkomensvoordeel (LIV) om de loonkosten aan de onderkant van de arbeidsmarkt te verlagen. Hierdoor neemt voor hen de kans op werk toe, zonder dat hun inkomenspositie wordt aangetast. Met de hogere arbeidskorting maakt het kabinet werken lonender voor mensen met een laag inkomen of een middeninkomen. Door de herziening van de kindregelingen, de verhoging van de inkomensafhankelijke combinatiekorting (IACK) en de kinderopvangtoeslag wordt de arbeidsparticipatie van ouders met jonge kinderen bevorderd. De werkgelegenheid zou in de toekomst verder bevorderd kunnen worden door een verschuiving van rijksbelastingen naar gemeentebelastingen (zie box 1.4).

Figuur 1.5.2 De gemiddelde wig daalt met bijna 2 procentpunten

Bron: CPB.

Box 1.4 Hervorming van de gemeentebelastingen

Een verschuiving van rijksbelastingen naar gemeentebelastingen kan meer banen opleveren16. Dit komt doordat lokale belastingen als de ingezetenenheffing en de zogenoemde «OZB-gebruikers woningen» relatief minder economische verstoringen veroorzaken. Uit berekeningen van het CPB blijkt dat meer ruimte geven aan gemeenten om eigen belastingen te heffen, waardoor de uitkering uit het Gemeentefonds omlaag kan ter financiering van lagere lasten op arbeid, extra banen kan opleveren. Ook ontstaan er meer mogelijkheden om het lokale voorzieningen- en lastenniveau af te stemmen op lokale voorkeuren. Dit kan de lokale democratie versterken. Door een aantal stabiele gemeentelijke belastinggrondslagen te introduceren en gelijktijdig een aantal kleinere lokale belastingen en heffingen af te schaffen, wordt het stelsel van lokale belastingheffing bovendien transparanter en eenvoudiger. Het ligt voor de hand om een majeure operatie als deze te laten samenvallen met een zekere nettolastenverlichting, zodat eventuele negatieve inkomenseffecten kunnen worden gedempt. Deze keuzes moet een volgend kabinet logischerwijs maken.

Trends vragen om een breder maatschappelijk debat over de spelregels op de Nederlandse arbeidsmarkt. Het aantal zelfstandigen zonder personeel (zzp) en het aantal mensen met een flexibel arbeidscontract is het afgelopen decennium sterk toegenomen, zowel in historisch als in internationaal perspectief. Deze ontwikkeling kan niet los worden gezien van het grote verschil in institutionele behandeling – fiscaal en qua bescherming tegen inkomensrisico’s zoals pensioen en arbeidsongeschiktheid – tussen zzp’ers, flexibele werknemers en werknemers met een vast dienstverband. Het kabinet heeft laten onderzoeken hoe deze verschillen verkleind kunnen worden17. Volgens het kabinet is een breder maatschappelijk debat noodzakelijk, voordat uiteindelijk instituties worden aangepast. Technologische ontwikkelingen hebben in het verleden bijgedragen aan een hoge welvaart, bijvoorbeeld door een verlichting van de taken van mensen. Ook van robotisering kunnen positieve effecten worden verwacht. Tegelijkertijd zien we dat bepaalde banen onder druk kunnen komen te staan. Daarom is het van belang dat mensen zijn toegerust met de benodigde vaardigheden en actief bezig zijn met hun eigen inzetbaarheid, zodat iedereen kan profiteren van technologische ontwikkeling. Private en publieke investeringen in onderwijs, wetenschap en innovatie zijn daarbij van groot belang. Ook kampt Nederland met langdurige werkloosheid, waarvan vooral oudere werkzoekenden last hebben. Het kabinet heeft in samenwerking met de sociale partners het actieplan Perspectief voor Vijftigplussers opgesteld om dit knelpunt te verlichten. Maar ook hier geldt dat een duurzame oplossing mede afhangt van een kritische blik op de spelregels op de arbeidsmarkt van zowel overheid als sociale partners.

Het pensioenstelsel heeft een onderhoudsbeurt gehad. Door de vermogensschokken op de financiële markten, de lage rente en de gestegen levensverwachting staat de financiële positie van de Nederlandse pensioenfondsen onder druk. De versnelde verhoging van de AOW-leeftijd en de aanpassing van het fiscale kader voor de aanvullende pensioenopbouw hebben de financiële houdbaarheid van het pensioenstelsel verbeterd. Door modernisering van het Financieel Toetsingskader (FTK) voor pensioenfondsen worden de gevolgen van financiële schokken bovendien beter gespreid en eerlijker verdeeld tussen generaties.

Een toekomstbestendig pensioenstelsel vraagt om meer verandering. In de afgelopen decennia is het pensioenvermogen van Nederlandse huishoudens fors toegenomen (zie figuur 1.2.5). De meeste huishoudens hebben een goed pensioen, waarbij de vrije bestedingsruimte, rekening houdend met lagere woonlasten als gevolg van een (deels) afgeloste hypotheek, na pensionering vaak groter is dan voor pensionering (zie ook box 1.5). Tegelijkertijd zijn de grote pensioenvermogens kwetsbaar voor vermogens- en renteschokken. Deze schokken resulteren in extra premiebetalingen en/of lagere pensioenuitkeringen. Door de lage rente, de stijgende levensverwachting en de effecten van de krediet- en schuldencrisis staat de financiële positie van pensioenfondsen onder druk. Hierdoor is er onzekerheid over de waarde van de pensioenrechten die zijn opgebouwd. Er is behoefte aan een transparanter pensioenstelsel, waarin duidelijk is voor mensen wat de waarde is van hun pensioen, wat de risico’s zijn, en hoe ze die risico’s delen met andere deelnemers.

Het kabinet heeft daarom hoofdlijnen voor een toekomstbestendiger pensioenstelsel gepresenteerd. Daarbij zijn de bevindingen van de Nationale Pensioendialoog en het SER-advies18 over de toekomst van het pensioenstelsel belangrijke inspiratiebronnen geweest. Ontwikkelingen op de arbeidsmarkt hebben geleid tot een grote variatie in pensioenopbouw, waarbij sommige groepen niet onder een pensioenregeling vallen. Het kabinet wil dat alle werkenden een toereikend pensioen kunnen opbouwen, dat past bij hun situatie op de arbeidsmarkt. Ook wil het kabinet een einde maken aan de oneerlijke herverdeling in het pensioenstelsel. De ambitie is om de zogenoemde doorsneesystematiek af te schaffen en te vervangen door een actuarieel fairdere systematiek19 van pensioenopbouw. De nieuwe pensioenovereenkomst moet de sterke elementen van bestaande overeenkomsten behouden. Denk aan de mogelijkheid om collectief, solidair en tegen relatief lage kosten pensioen op te bouwen. Tegelijkertijd moet er meer ruimte zijn voor maatwerk, keuzemogelijkheden en transparantie.

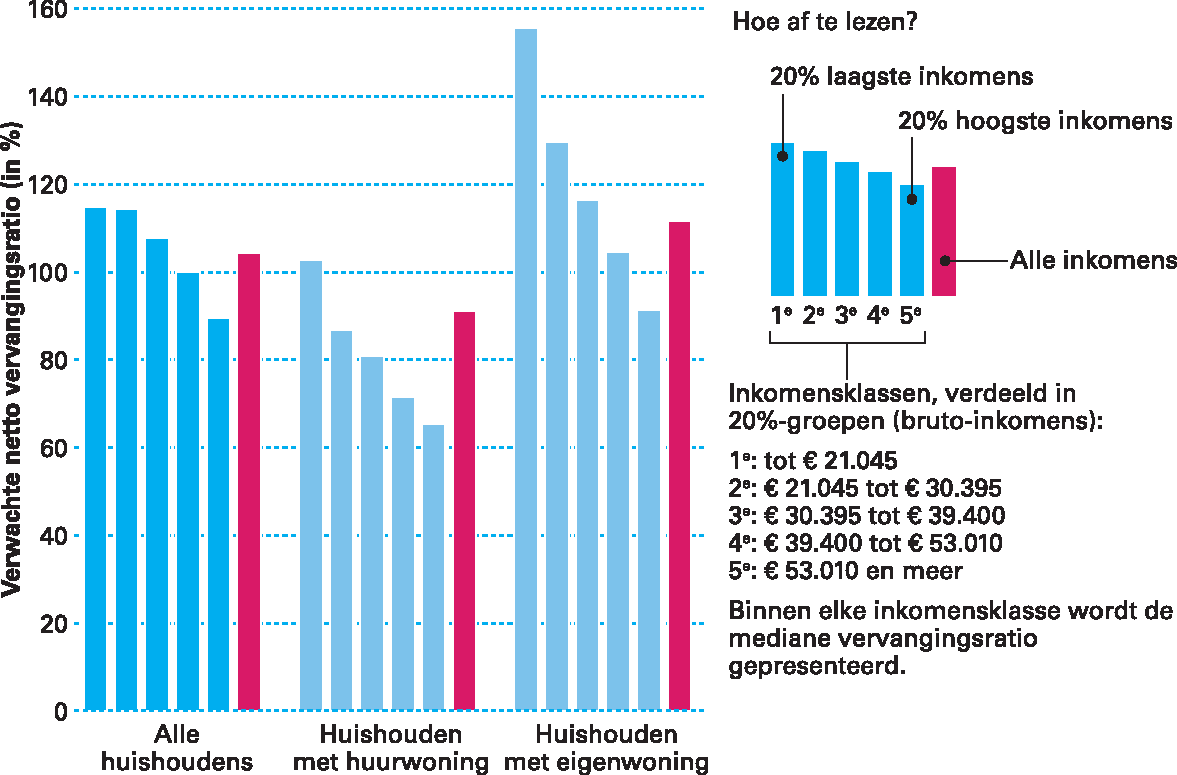

Box 1.5 De interactie tussen pensioen- en woningmarktbeleid

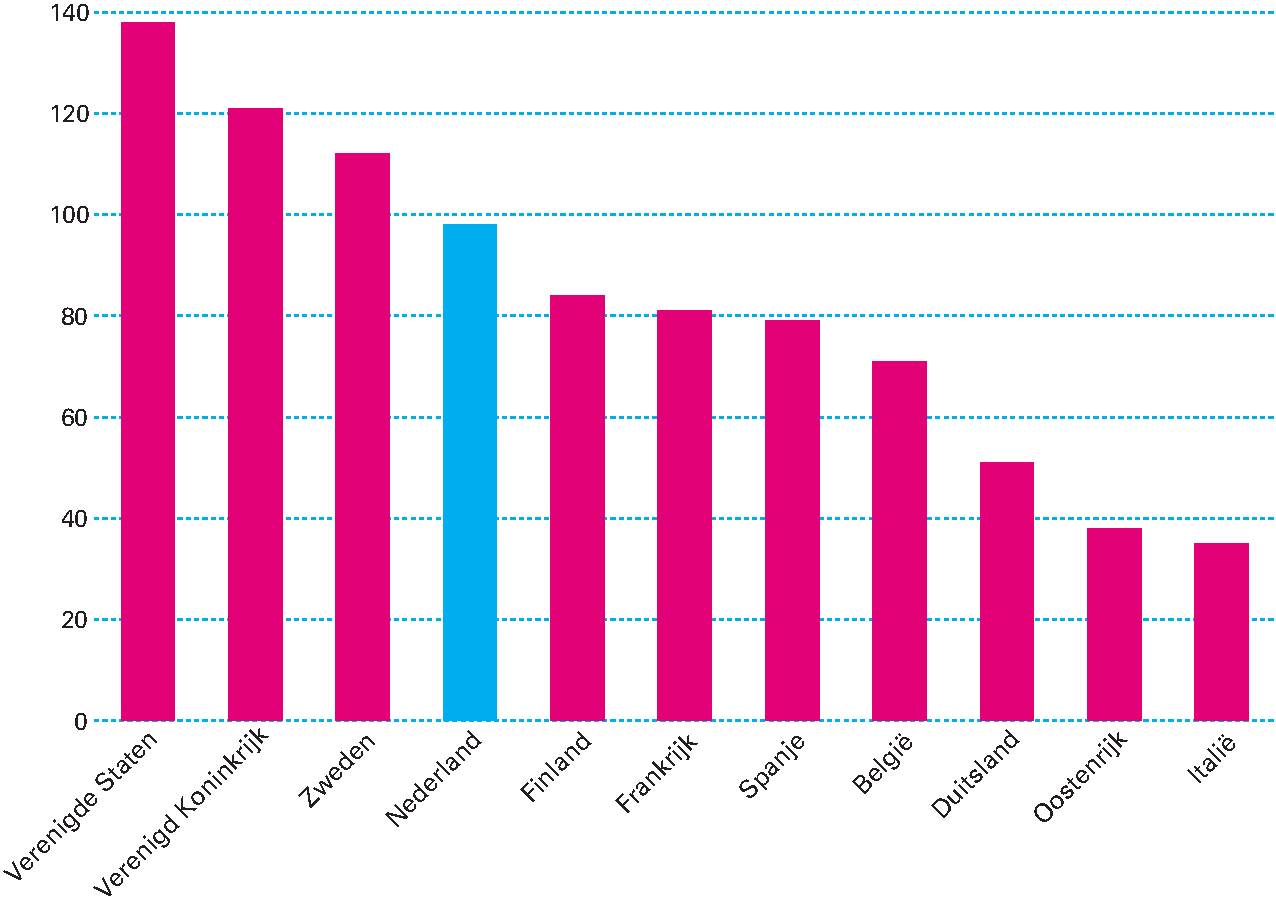

In veel huishoudens is de vrije bestedingsruimte na pensionering hoger dan tijdens de werkende fase. Veel huishoudens sparen via huis en pensioen voor hun oude dag. Ongeveer 60 procent van de Nederlandse huishoudens is eigenwoningbezitter20. Voor een meerderheid van de Nederlandse huishoudens leidt dit sparen via huis en pensioen ertoe dat zij na pensionering een grotere vrije bestedingsruimte hebben dan tijdens de werkende fase: deze zogenoemde verwachte nettovervangingsratio is voor deze huishoudens meer dan 100 procent21. Alleen huishoudens die in de hoogste 20 procent van de inkomensverdeling vallen (het vijfde kwintiel), hebben gemiddeld genomen een nettovervangingsratio die significant lager is dan 100 procent. Het vervangingsratio neemt af naarmate het inkomen stijgt, mede doordat voor lagere inkomens de bijdrage van de AOW aanzienlijk groter is. Om deze gemiddeld hoge vervangingsratio te realiseren, wordt het besteedbaar inkomen en de consumptie van huishoudens eerder in de levensloop gedrukt. Vooral in vroegere levensfasen kan een hoger besteedbaar inkomen wenselijk zijn, omdat het huishoudinkomen dan vaak nog relatief laag is en de (kindgerelateerde) uitgaven dan vaak hoog zijn22. Niet alle huishoudens hebben na pensionering meer te besteden dan tijdens de werkende fase. Vooral onder huishoudens met zelfstandigen en huishoudens met een huurwoning zijn huishoudens die relatief weinig sparen voor hun oude dag.

Figuur 1.5.3 Verwachte netto mediane vervangingsratio (in %) voor diverse huishoudtypes naar inkomensklassen

Bron: Knoef, Been, Caminada, Goudswaard en Rhuggenaath (2016). <<Toereikendheid van pensioenopbouw na de crisis en pensioenhervormingen>>. Leiden University. Te verschijnen als Netspar industry paper.

Het is belangrijk toekomstig beleid over de pensioenen en de woningmarkt in samenhang te bezien. Aan groepen die nu een verwachte nettovervangingsratio hebben van meer dan 100 procent kan mogelijk meer ruimte geboden worden om consumptie op een andere wijze over de levensloop te spreiden. Omgekeerd kan er voor sommige groepen met een relatief lage nettovervangingsratio aanleiding zijn om deze te stimuleren om meer te sparen. Ongeacht de maatregelen die genomen worden, is het belangrijk om rekening te houden met de interactie tussen bijvoorbeeld pensioen- en woningmarktbeleid en de effecten daarvan op verschillende typen huishoudens23.

De woningmarkt werkt beter. Het kabinet heeft op de woningmarkt een omvangrijk pakket van maatregelen genomen. Het kabinet heeft woningcorporaties gevraagd om zich eenduidig te richten op sociale huisvesting. De toewijzing van sociale huurwoningen aan de doelgroep is verbeterd en de maximale huurprijs wordt meer gekoppeld aan de marktwaarde van woningen. Om de doorstroming op de sociale huurmarkt te bevorderen, kunnen huishoudens met een hoger inkomen geconfronteerd worden met een extra huurverhoging. Ook kunnen nieuwe vormen van tijdelijke huur van woonruimte worden toegestaan, in de vorm van huurovereenkomsten voor bepaalde tijd en uitbreiding van de mogelijkheden voor doelgroepcontracten voor jongeren, promovendi en grote gezinnen. Om de mobiliteit op de koopwoningmarkt te verhogen, is de overdrachtsbelasting structureel verlaagd van 6 naar 2 procent.

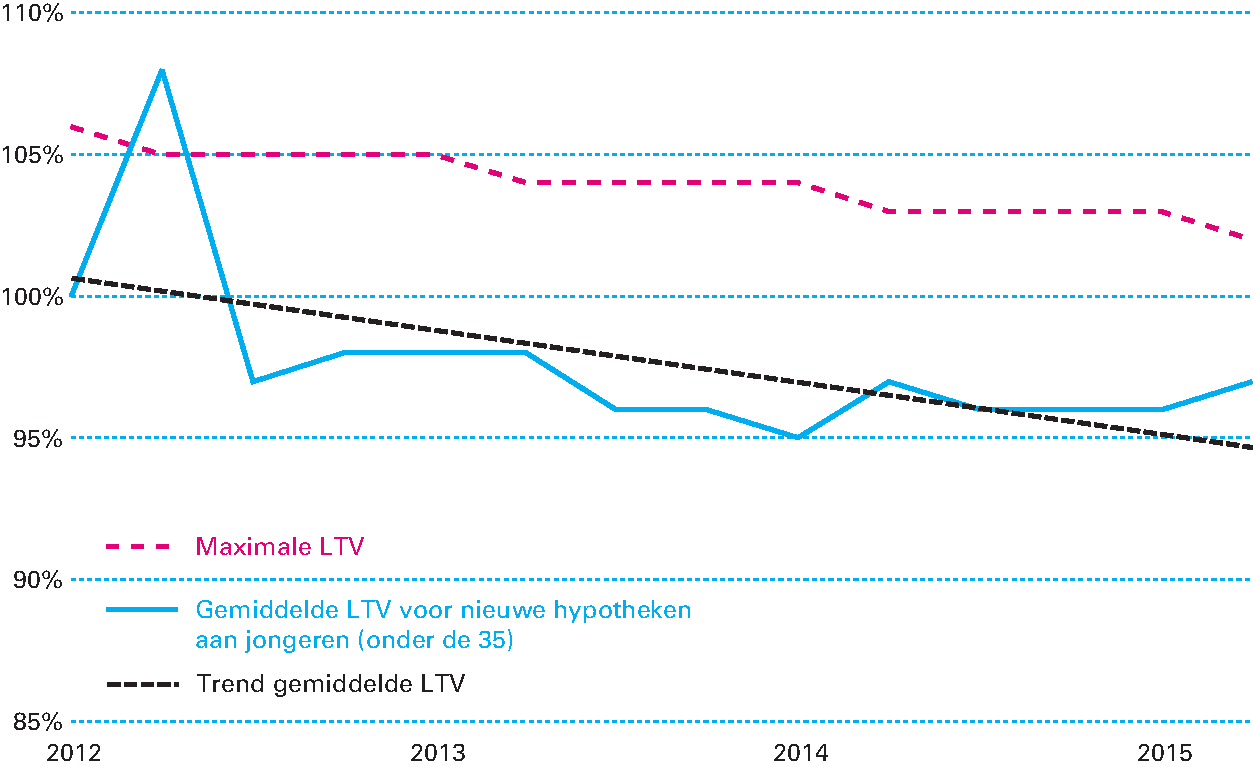

De risico’s voor huiseigenaren zijn afgenomen. Sinds 2013 zijn er aflossingsvoorwaarden verbonden aan het recht op hypotheekrenteaftrek. Huiseigenaren moeten om te beginnen hun hypotheek (ten minste) annuïtair binnen 30 jaar volledig aflossen. Verder gaat het maximale tarief waartegen de hypotheekrente mag worden afgetrokken, stapsgewijs omlaag tot 38 procent in 2041. Dit vermindert het verstorende effect van hypotheekrenteaftrek op de woningmarkt en de fiscale stimulans om schulden aan te gaan. De maximale lening als percentage van de waarde van het huis – de loan-to-value-ratio (LTV) – daalt met 1 procentpunt per jaar tot 100 procent in 2018. Mede hierdoor is onder starters de gemiddelde LTV bij het aangaan van een hypotheek afgenomen (zie figuur 1.5.4). De kans dat huishoudens worden geconfronteerd met een negatief vermogen in de eigen woning bij een eventuele prijsschok neemt door deze maatregelen af. Daarnaast is de maximering van de eigenwoningschuld ten opzichte van het inkomen (loan-to-income; LTI) sinds 2012 wettelijk verankerd.

Figuur 1.5.4 De initiële LTV (gemiddelde LTV, recente hypothekens) en de maximale LTV1

Bron: DNB.

1 Omdat er niet geregistreerd wordt welke hypotheken er naar starters gaan, kijken we hier naar nieuwe hypotheken aan personen onder de 35 jaar. Hierdoor zitten er ook oversluiters en verhuizers in de dataset. Het gevolg hiervan is dat de gemiddelde LTV boven de limiet kan uitkomen. Verder hebben de nieuwe hypotheekregels die vanaf 1 januari 2013 gelden, invloed gehad op het afsluiten van hypotheken in Q4 2012 en Q1 2013.

Een vitale vrije huursector blijft een belangrijke uitdaging. De samenstelling van de woningvoorraad verandert maar langzaam. De vrije huursector is met een aandeel van 6 procent in de totale woningvoorraad nog altijd klein, al is het aandeel tussen 2012 en 2015 wel met 40 procent gegroeid. Het kabinet stimuleert de ontwikkeling van de vrije huursector onder andere door van corporaties te vragen zich primair te richten op sociale huisvesting en de liberalisatiegrens te bevriezen. Versnelling van de ontwikkeling van het vrije huursegment vraagt om samenwerking tussen gemeenten, corporaties en marktpartijen en concrete afspraken met deze partijen. Het kabinet gaat deze versnelling ondersteunen. Gezien de bevoordeling van de gereguleerde huursector en koopmarkt24 is het immers de verwachting dat de ontwikkeling van de vrije huursector langzaam zal gaan en bijzondere aandacht zal vragen.

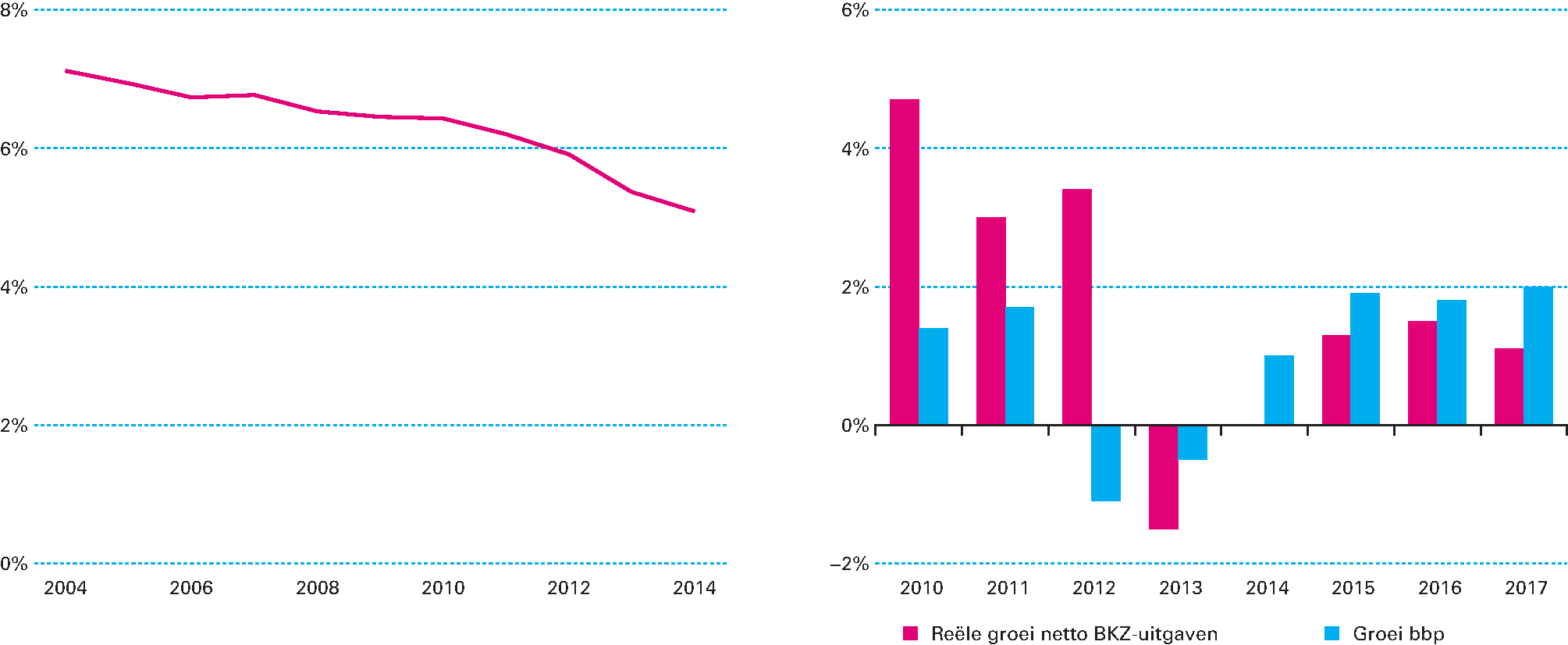

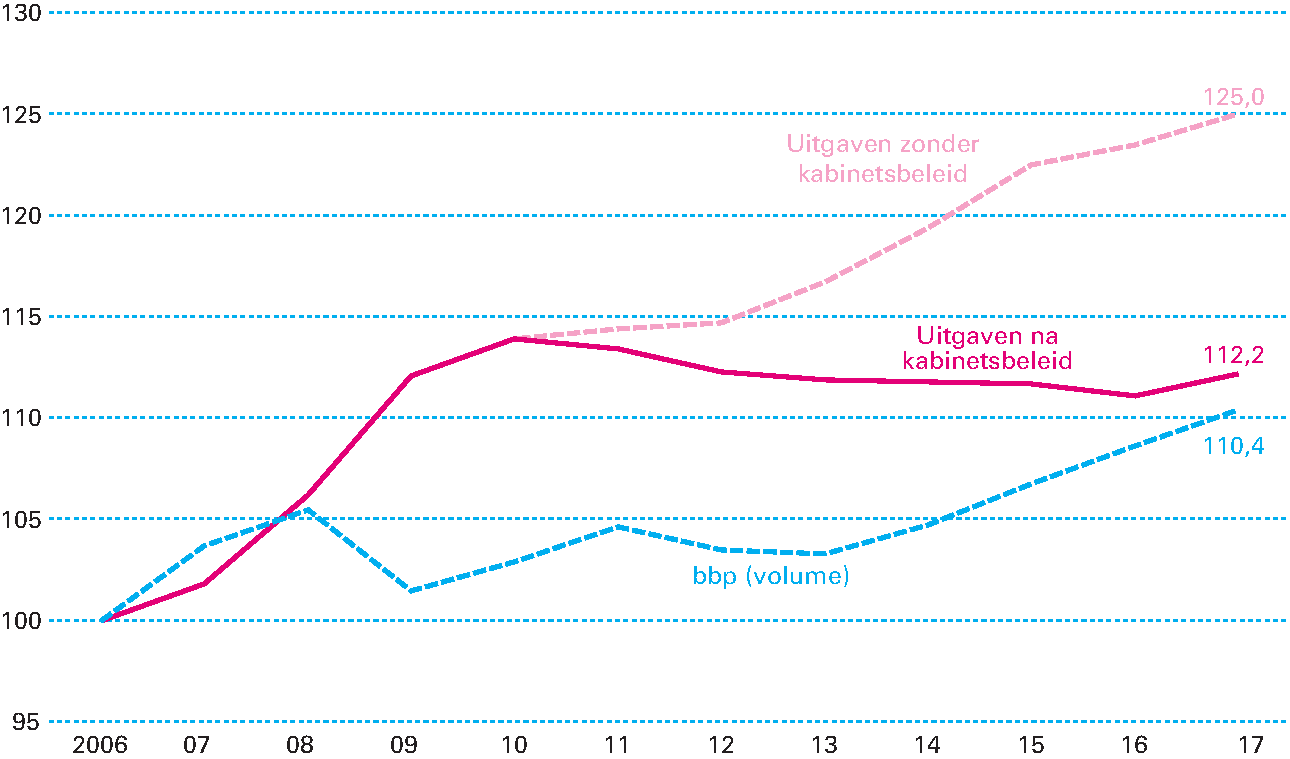

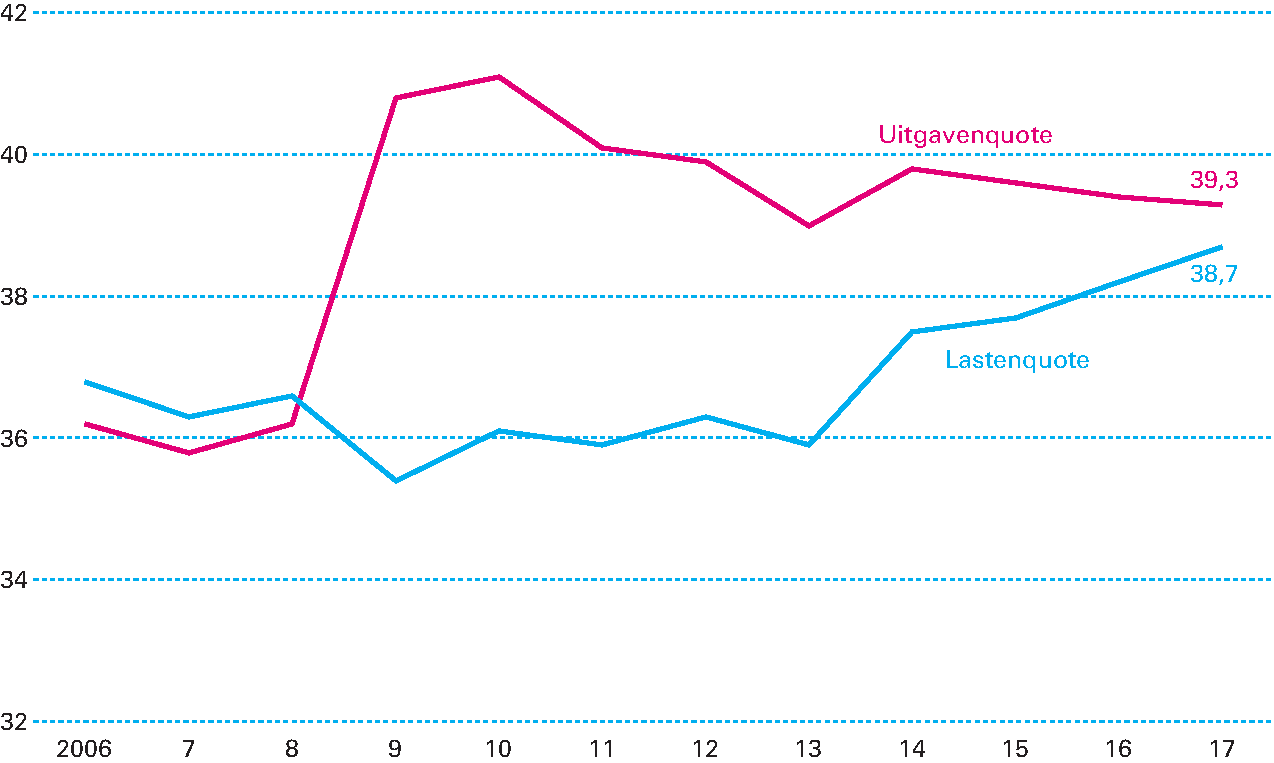

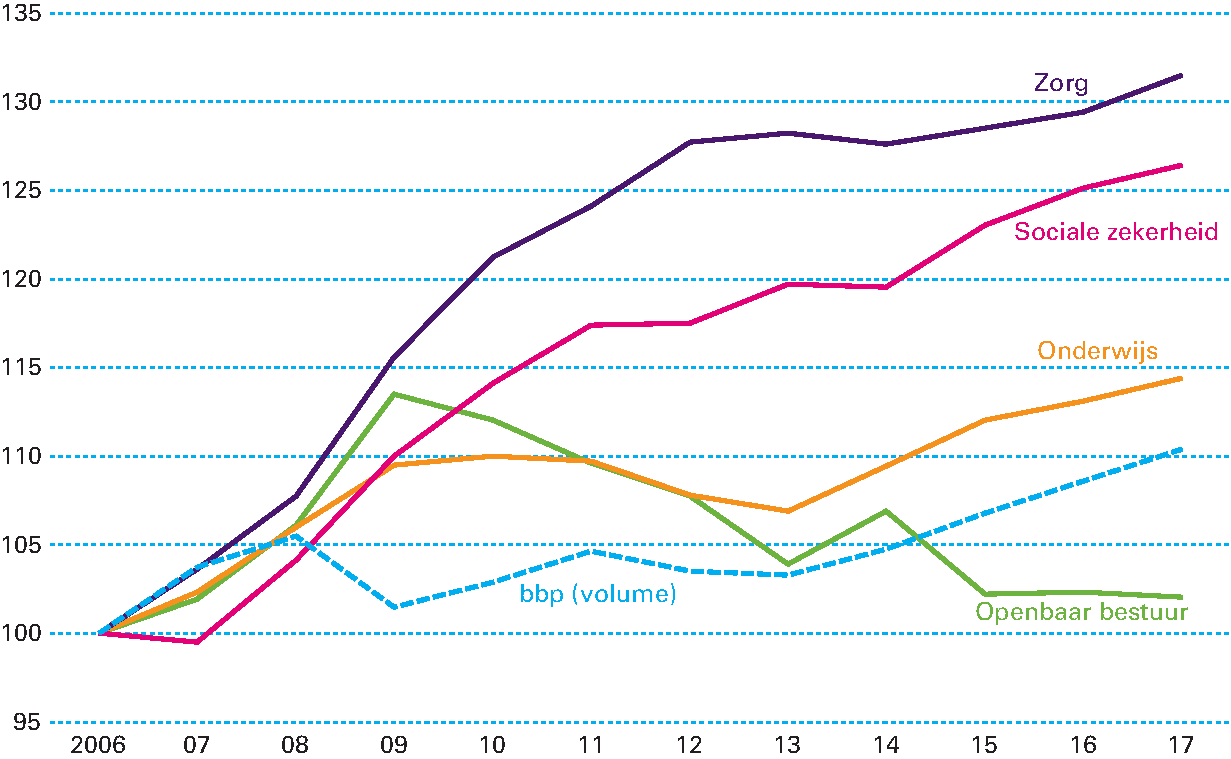

De betaalbaarheid van het Nederlandse zorgstelsel is verbeterd. De Nederlandse gezondheidszorg scoort op veel punten sterk. Onze zorg is in vergelijking met andere landen erg toegankelijk en de kwaliteit is hoog. De Nederlandse zorguitgaven stijgen echter jaar op jaar. In de periode tussen 2002 en 2012 namen de reële zorguitgaven met gemiddeld 3,3 procent per jaar toe, terwijl de economie met gemiddeld 1,2 procent per jaar groeide. Het kabinet zag het daarom als een belangrijke opdracht om de zorguitgaven te beheersen, door gepast gebruik van zorg te stimuleren en zorg dichter bij de mensen te organiseren. Om dit te bereiken, heeft het kabinet akkoorden gesloten met zorgaanbieders in de curatieve zorg en zorgverzekeraars. In de akkoorden zijn maximale jaarlijkse groeipercentages voor de zorgkosten opgenomen. Begin 2015 heeft het kabinet deze akkoorden extra ondersteund door aanvullende afspraken in het plan Kwaliteit loont. Daarnaast zet het kabinet in op preventie en innovatie, bijvoorbeeld door meer gebruik te maken van digitale mogelijkheden.

Mensen ontvangen langdurige zorg zo veel mogelijk in hun eigen omgeving. Daarmee wordt het mogelijk langer thuis te blijven wonen en behouden mensen meer controle over hun eigen leven. Er wordt meer maatwerk geboden en het sociale netwerk rond de zorgbehoevende krijgt een belangrijkere rol. Om dit mogelijk te maken, zijn delen van de extramurale zorg ondergebracht bij gemeenten, in de Wet maatschappelijke ondersteuning (Wmo). Deze transitie verliep niet altijd vlekkeloos. Zo waren er in het begin problemen bij de uitbetaling van het persoonsgebonden budget, wat tot onrust leidde onder getroffen budgethouders. Deze problemen zijn inmiddels opgelost. De langdurige zorg wordt weer meer gericht op mensen met een zware zorgbehoefte, zoals ook ooit de bedoeling was. Door deze maatregelen is de stijging van de zorguitgaven afgeremd, en zet de trend dat ouderen langer thuis blijven wonen naar verwachting versneld door (zie figuur 1.5.5a). Ook heeft het kabinet extra middelen beschikbaar gesteld om de kwaliteit van de zorg in verpleeghuizen te vergroten en zijn de geplande bezuinigingen geschrapt.

De beheersing van de zorgkosten verdient blijvend aandacht. Vanaf 2018 wordt weer een snellere stijging van de zorguitgaven verwacht (zie figuur 1.5.5b). Dit wordt deels verklaard doordat de akkoorden uit de periode 2011–2017 aflopen. Ook speelt de verwachte hogere economische groei hierbij een rol. Zonder nieuwe maatregelen of nieuwe akkoorden wordt verwacht dat de reële zorguitgaven op de middellangetermijn opnieuw stijgen met 3,4 procent per jaar25. Ook voor de komende jaren is de stijging van de zorguitgaven dus een punt van aandacht. Om een volgend kabinet hiervoor handreikingen te bieden, heeft het kabinet de Technische werkgroep beheersinstrumentarium zorguitgaven ingesteld. Die presenteert in het voorjaar van 2017 haar resultaten26.

Figuur 1.5.5a en 1.5.5b Het aandeel personen vanaf 65 jaar dat langdurig in een zorginstelling verblijft (links) en de groei van de netto BKZ-uitgaven (%) ten opzichte van het bbp (rechts)

Bron: CBS en het Ministerie van Volksgezondheid, Welzijn en Sport.

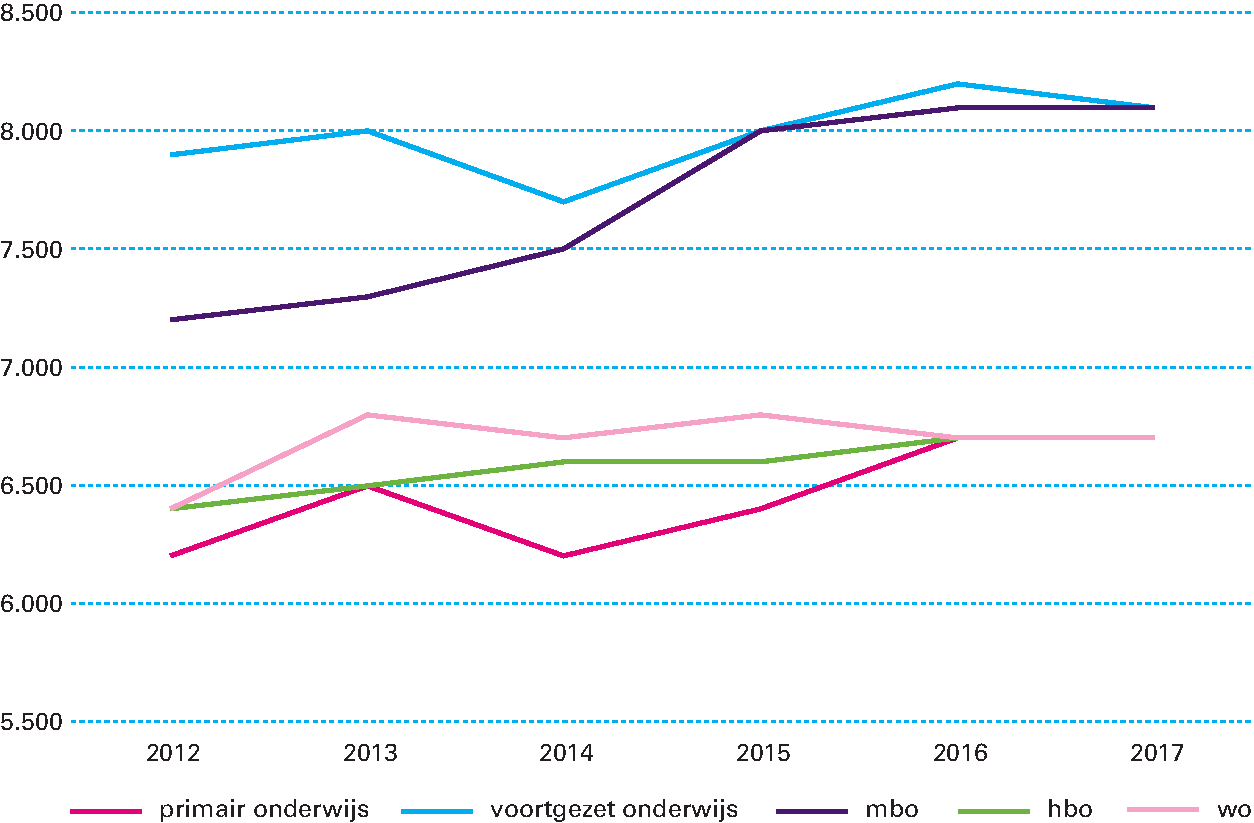

De investeringen in onderwijs zijn ondanks de budgettaire krapte op peil gebleven. Goed onderwijs is een belangrijke investering in menselijk kapitaal, is een drijvende kracht achter persoonlijke ontwikkeling en is belangrijk voor het groeivermogen van de economie. Daarom zijn investeringen in onderwijs ook in tijden van budgettaire krapte belangrijk. Ondanks dat het kabinet in uitgaven heeft moeten snijden, is dit gelukt. De uitgaven aan onderwijs per deelnemer zijn gedurende de kabinetsperiode voor alle onderwijssoorten zelfs toegenomen (zie figuur 1.5.6). Dit draagt ertoe bij dat Nederland in vergelijking met andere landen goed presteert. Uit de onlangs gepubliceerde OESO- stelselreview27 blijkt dat een relatief hoog percentage van de Nederlandse jongeren deelneemt aan onderwijs, en dat Nederlandse leerlingen hoog scoren op wiskunde- en taalvaardigheden. De OESO heeft daarbij ook gewezen op een aantal belangrijke uitdagingen, onder andere op het terrein van voor- en vroegschoolse educatie, vroege selectie, de motivatie van leerlingen en de kwaliteit van verantwoording. Om de kwaliteit van het hoger onderwijs verder te verbeteren, heeft het kabinet de basisbeurs vervangen door een uitbreiding van de mogelijkheden om te lenen. Daarbij zijn de leenvoorwaarden versoepeld: het studievoorschot. Het kabinet investeert het bedrag dat met deze besparing vrijkomt in de kwaliteit van het hoger onderwijs: er wordt geïnvesteerd in extra docenten, talentprogramma’s, onderwijsgerelateerd onderzoek, onderwijsinnovatie en docentprofessionalisering. Om de toegankelijkheid van het hoger onderwijs te waarborgen, is de aanvullende beurs verhoogd voor studenten van wie de ouders minder dan modaal verdienen. Om mbo-opleidingen intensiever, uitdagender en aantrekkelijker te maken voor studenten die willen doorstromen naar het hbo, zijn mbo-opleidingen – op enkele uitzonderingen na – verkort tot drie jaar.

Om te kunnen inspelen op nieuwe omstandigheden, moet Nederland blijven vernieuwen en innoveren28. Daarvoor zijn private en publieke investeringen in onderwijs, wetenschap en innovatie van groot belang. De (internationaal) achterblijvende private investeringen in research & development (R&D) blijven hierbij een aandachtspunt voor de toekomst van Nederland.

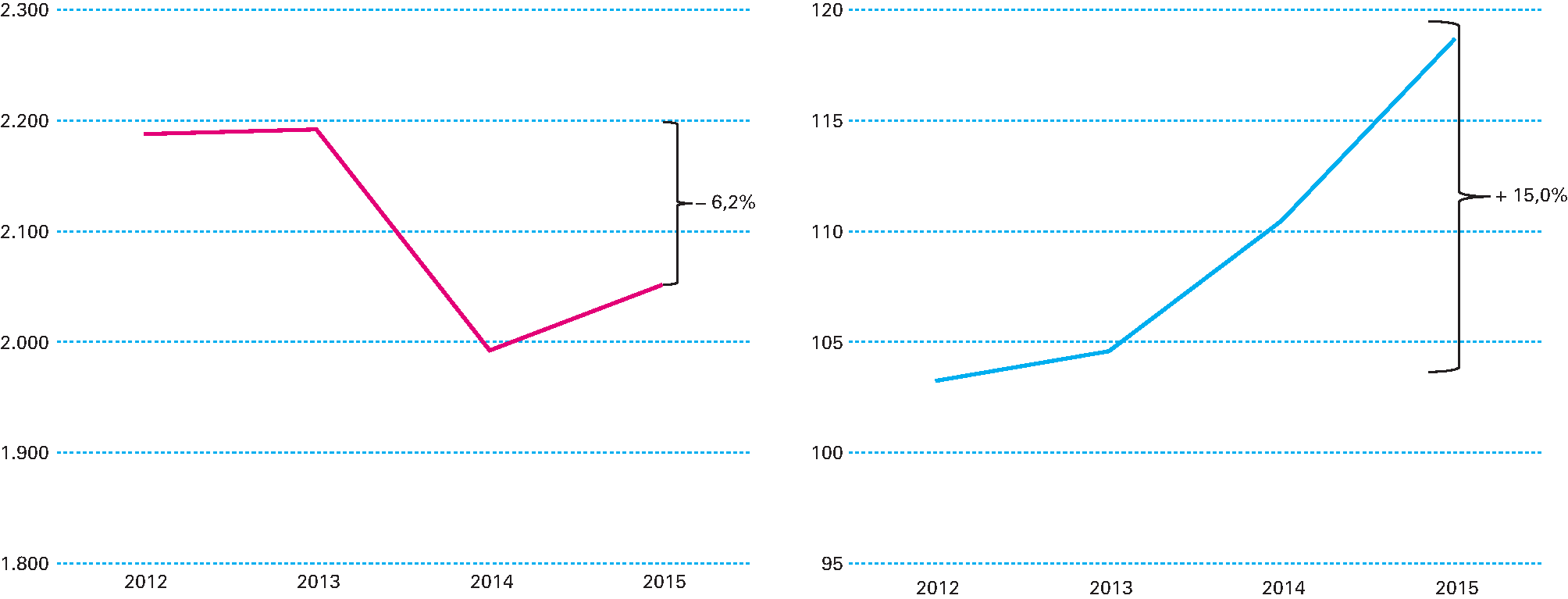

Figuur 1.5.6 OCW-uitgaven voor onderwijs per deelnemer (per onderwijssoort in prijzen 2015)

Bron: Ministerie van Onderwijs, Cultuur en Wetenschap

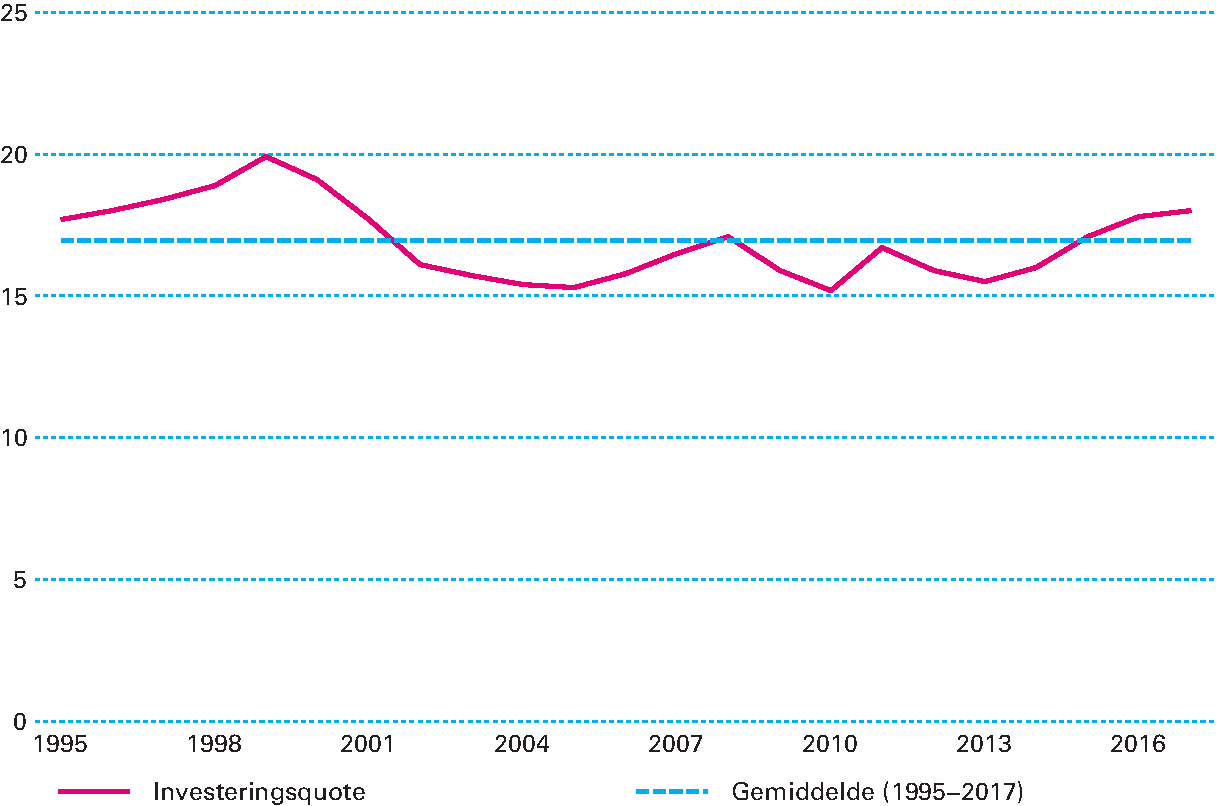

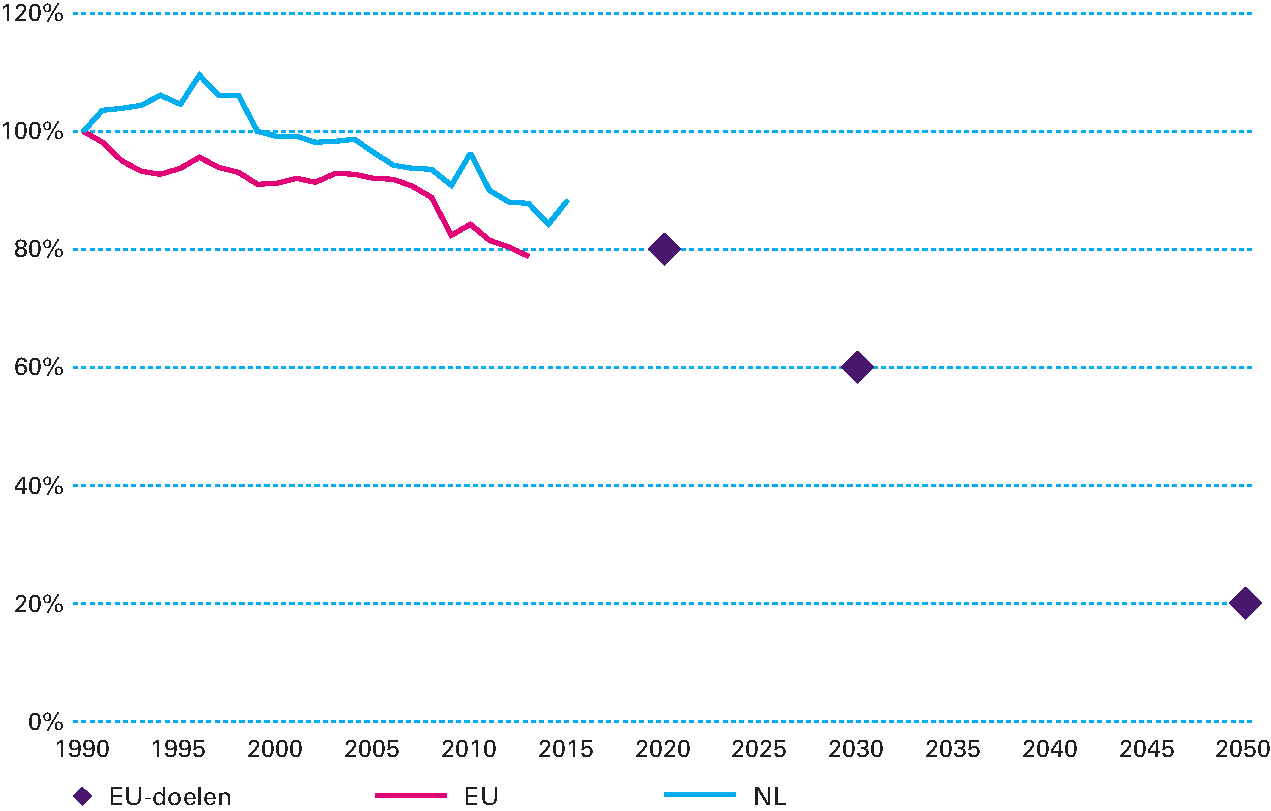

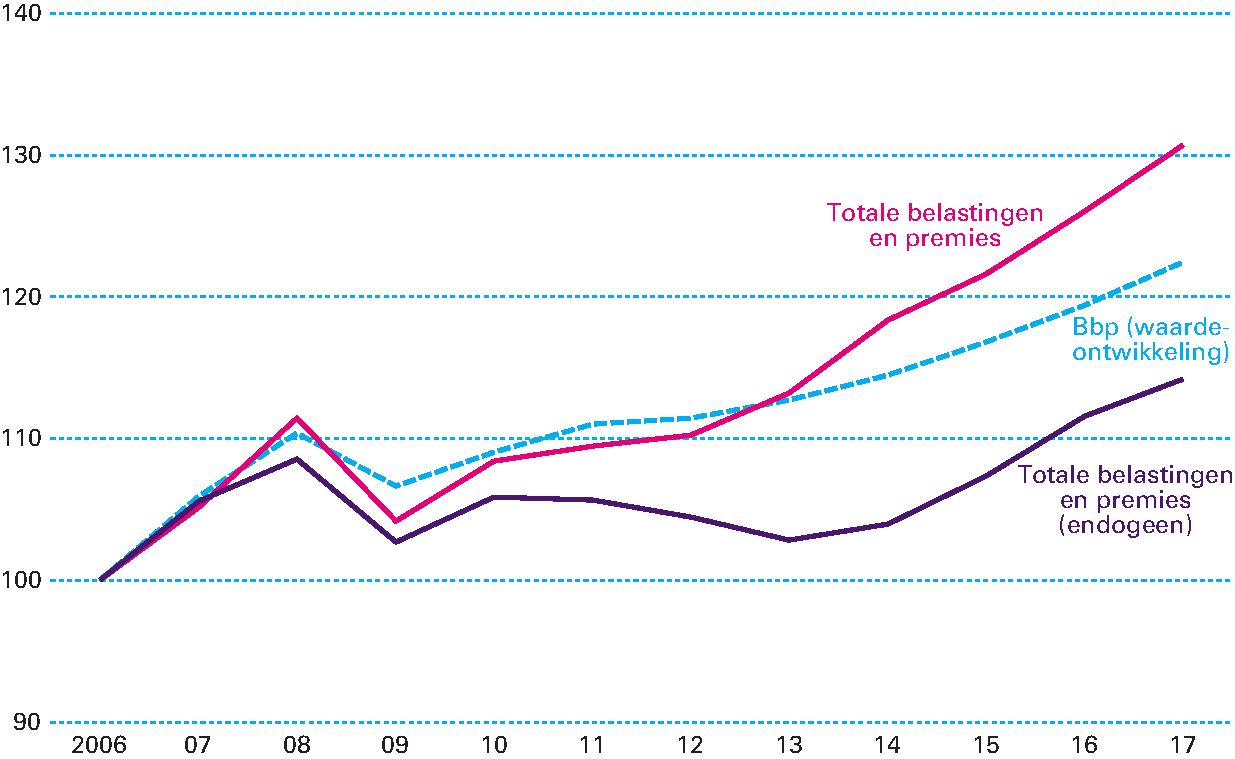

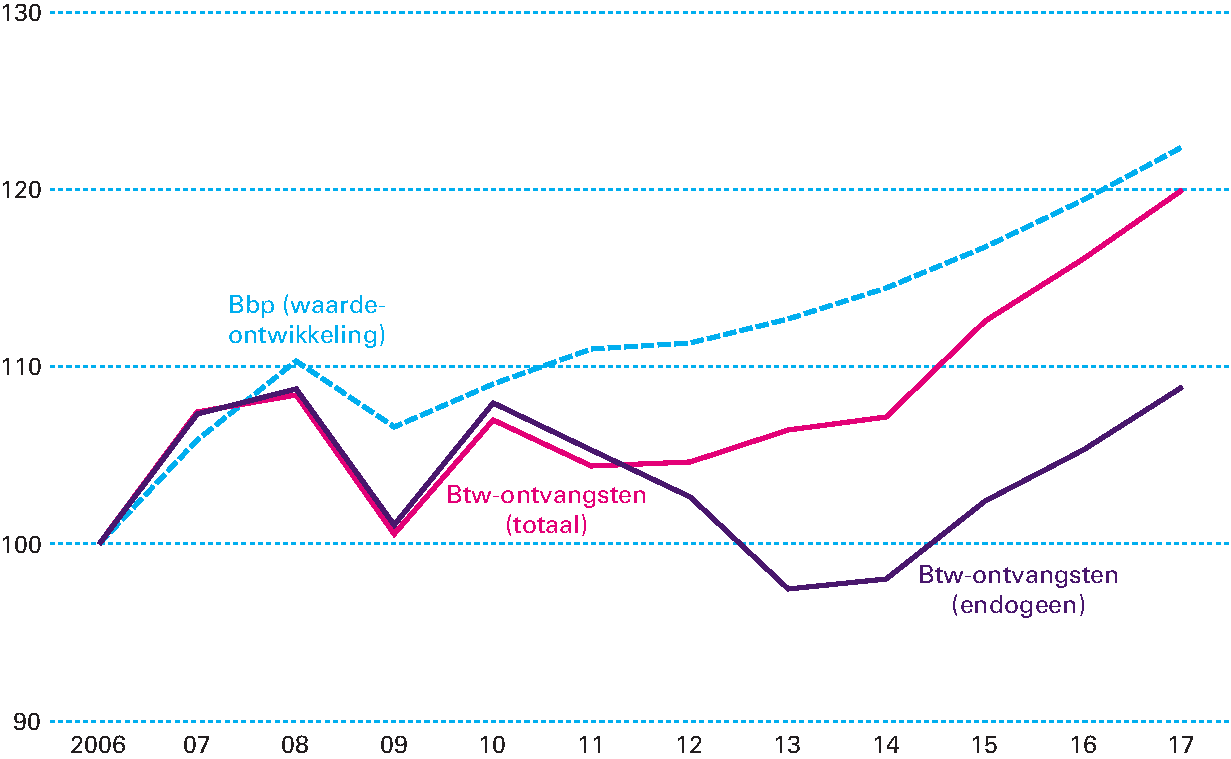

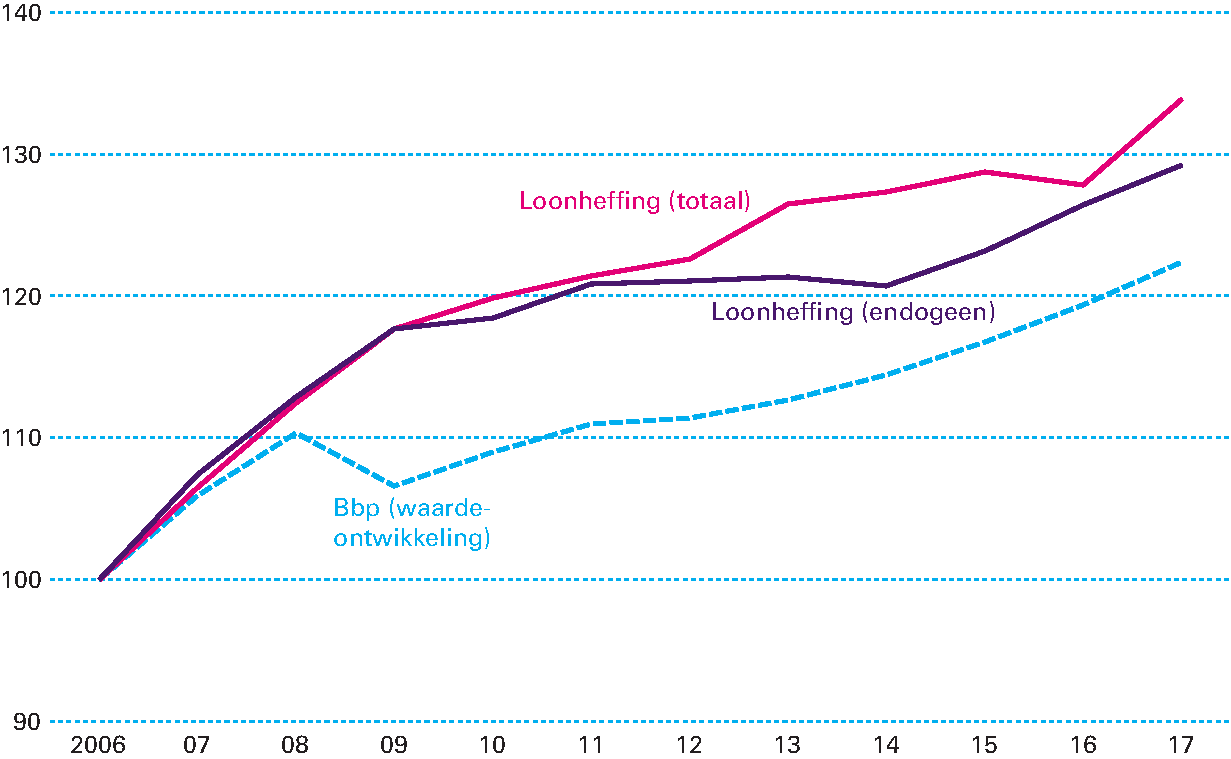

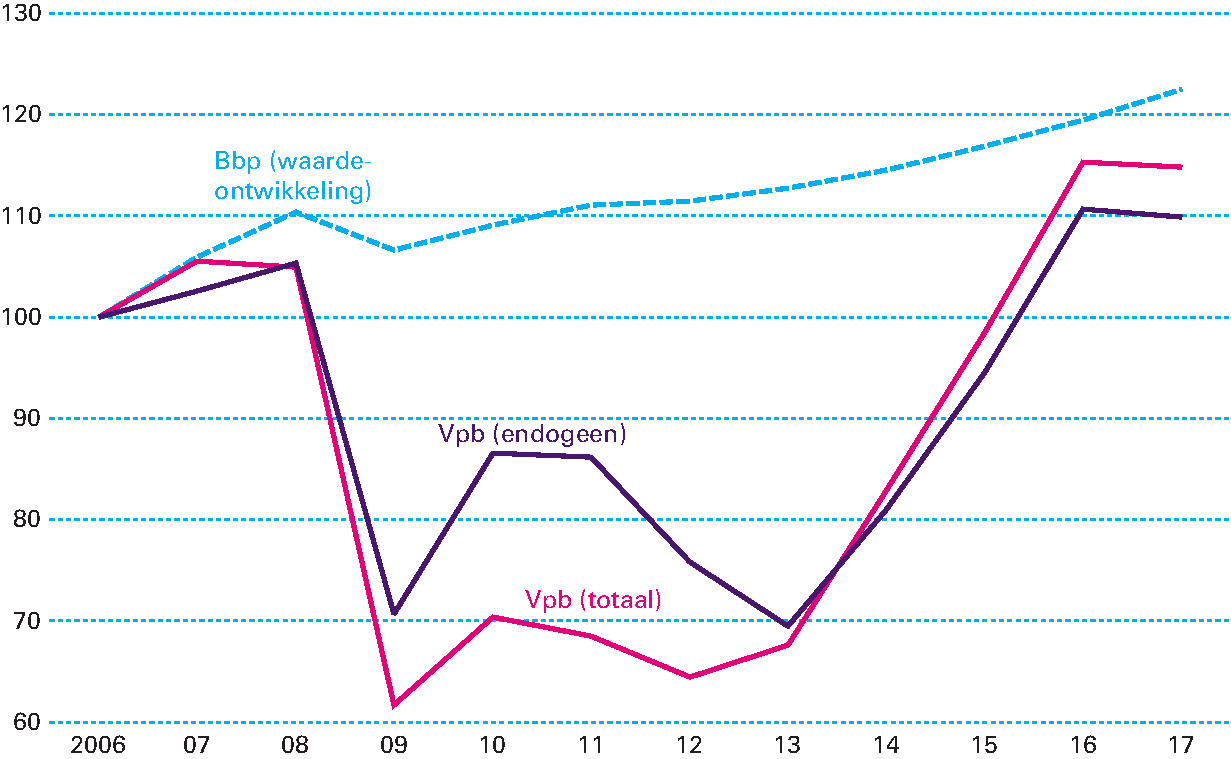

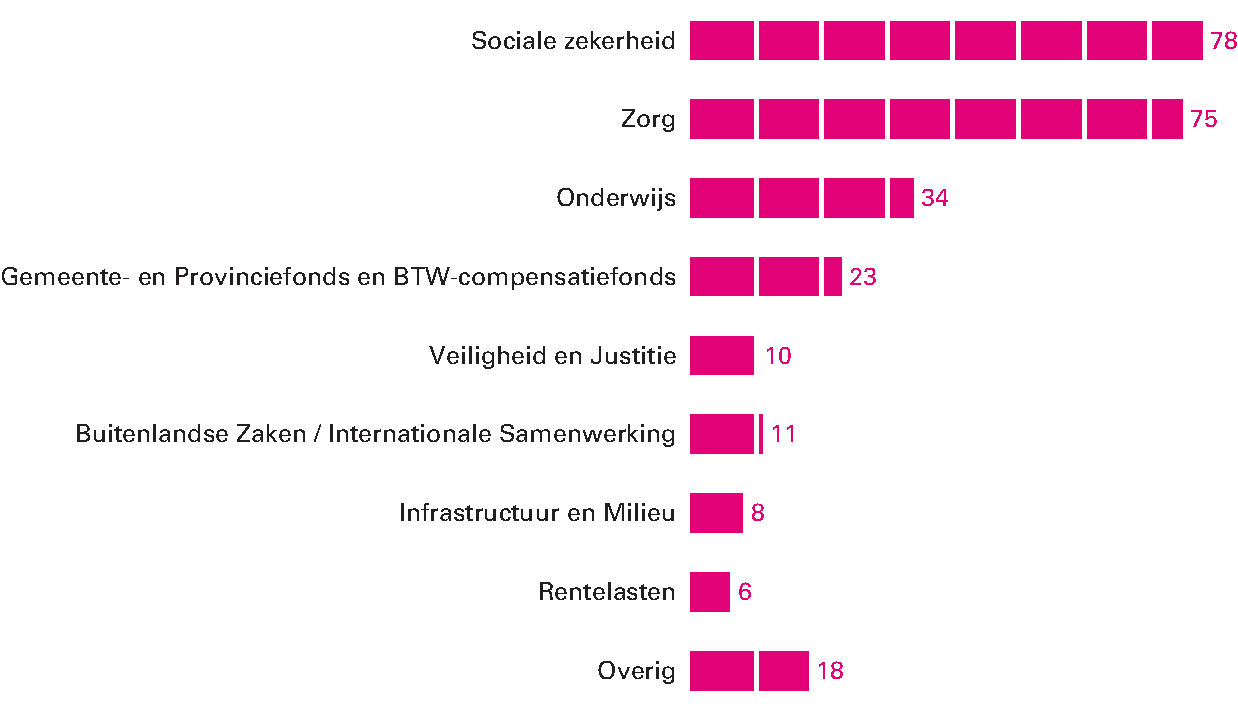

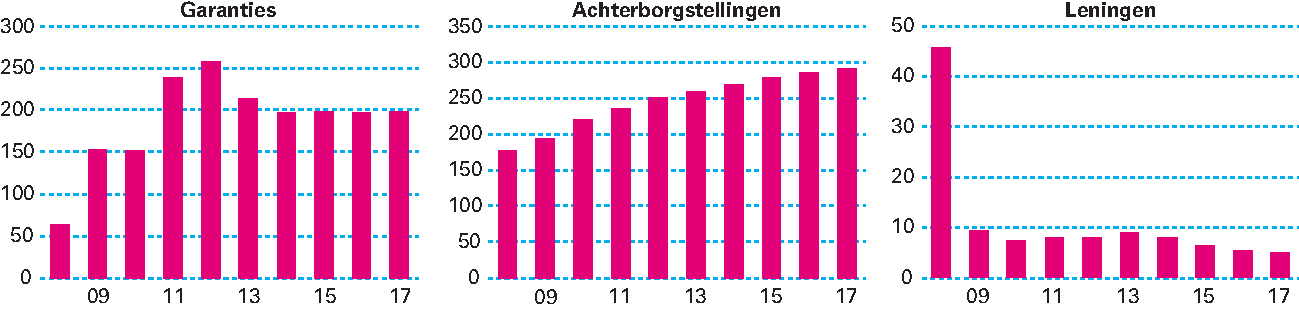

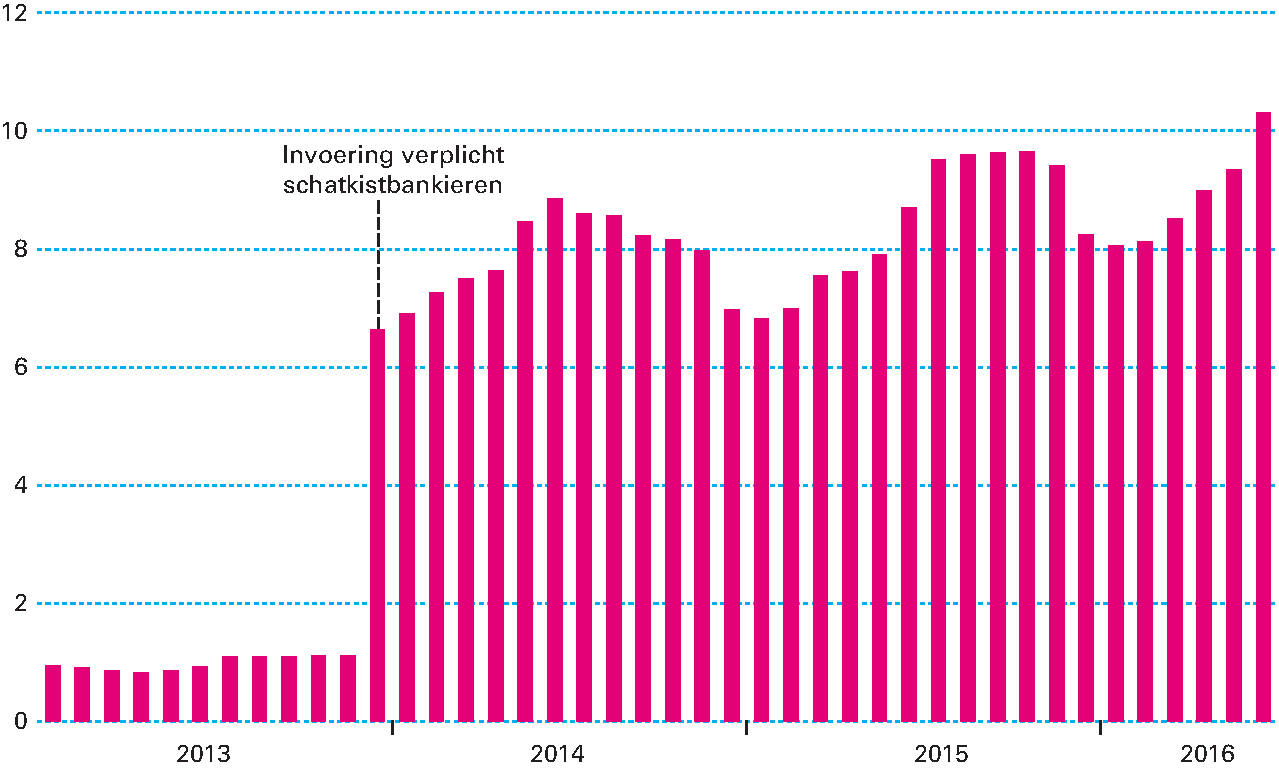

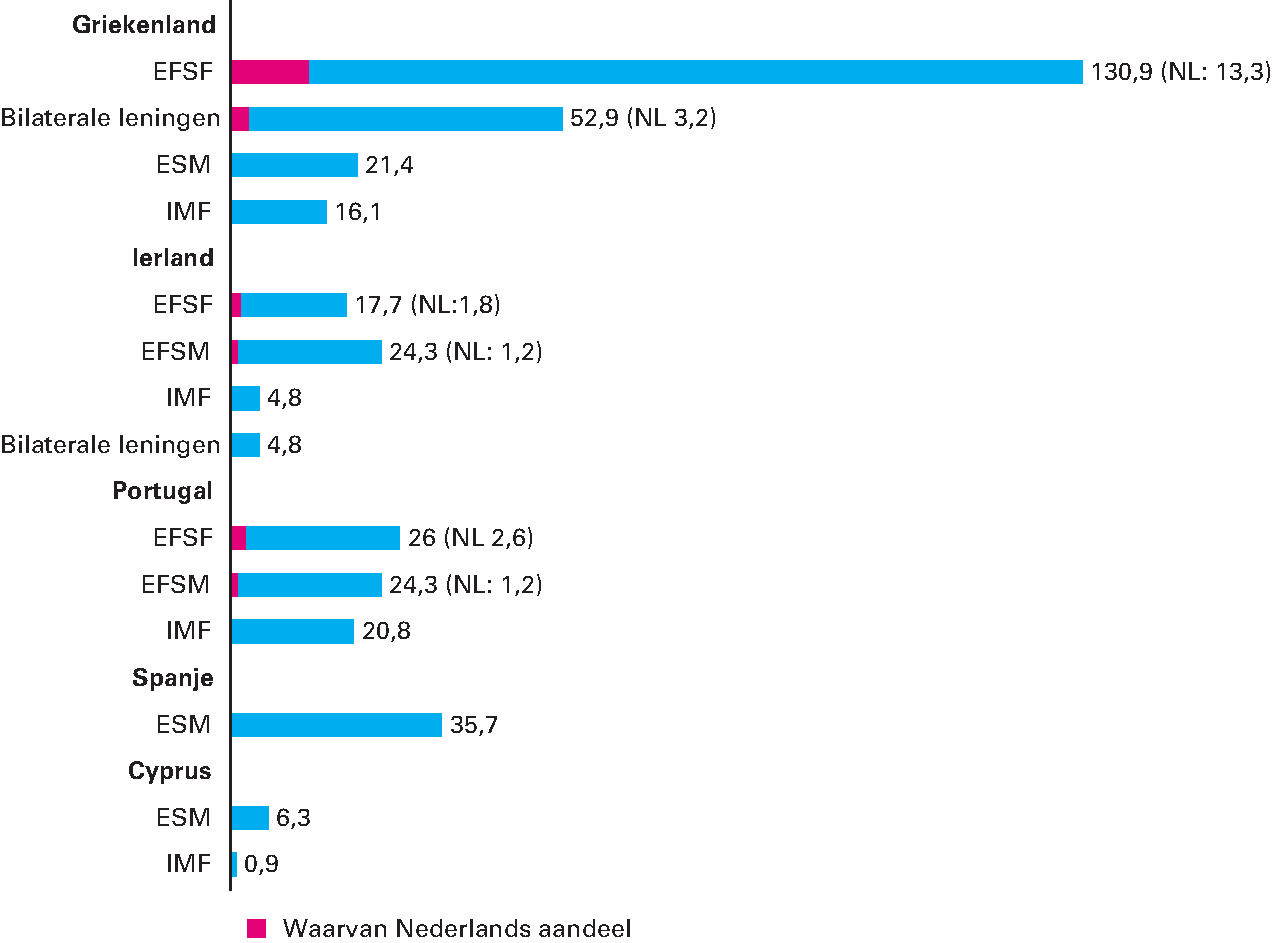

In het Energieakkoord zijn afspraken gemaakt over energiebesparing en de overgang naar een duurzame energievoorziening. Samen met burgers, bedrijven, overheidsorganisaties en maatschappelijke organisaties zijn inmiddels stappen gezet, bijvoorbeeld om energiebesparing in de gebouwde omgeving te bevorderen en verschillende soorten hernieuwbare energie op te wekken via de SDE+-regeling. Tegelijk realiseert het kabinet tijdens deze kabinetsperiode via aanbestedingen versneld windenergie op zee. De eerste aanbesteding voor het bouwen van een windpark op zee was een succes. Met de afspraken die in april dit jaar zijn gemaakt tussen alle Energieakkoordpartijen over aanvullende inspanningen zijn de doelen van 14 procent hernieuwbare energie in 202029 en 100 petajoule (PJ) energiebesparing binnen bereik. Ook liggen de partijen gezamenlijk op koers om het doel van 16 procent hernieuwbare energie in 2023 te halen. De energieconsumptie neemt inmiddels af, en de productie van duurzame energie neemt toe. In 2015 gebruikten burgers, bedrijven en overheid gezamenlijk 6,2 procent minder energie en werd er 15,0 procentpunt meer gebruikgemaakt van duurzame energie dan in 2012, toen het kabinet aantrad (zie figuren 1.5.7a en 1.5.7b).