Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33930-IX nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33930-IX nr. 1 |

Aangeboden 21 mei 2014

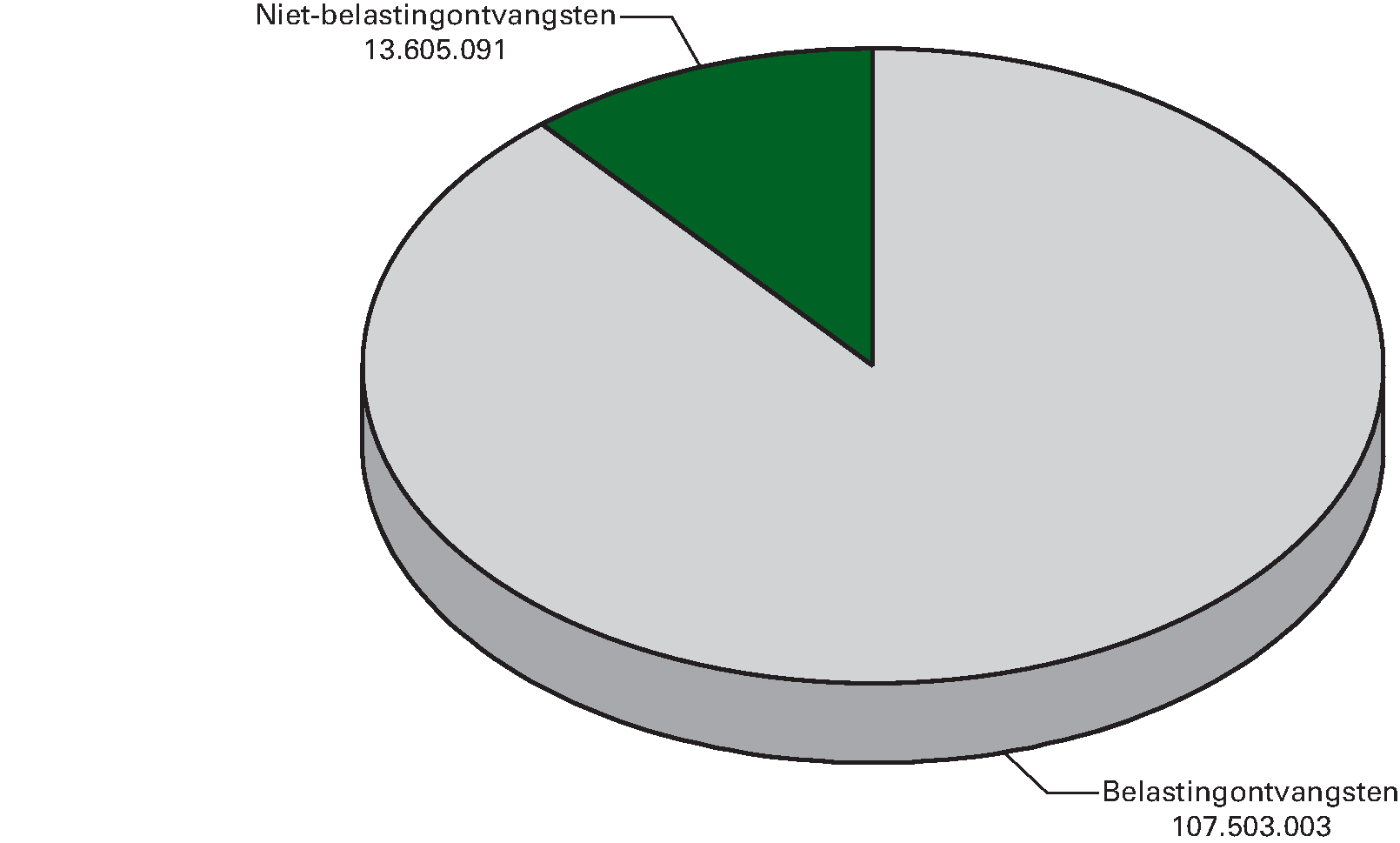

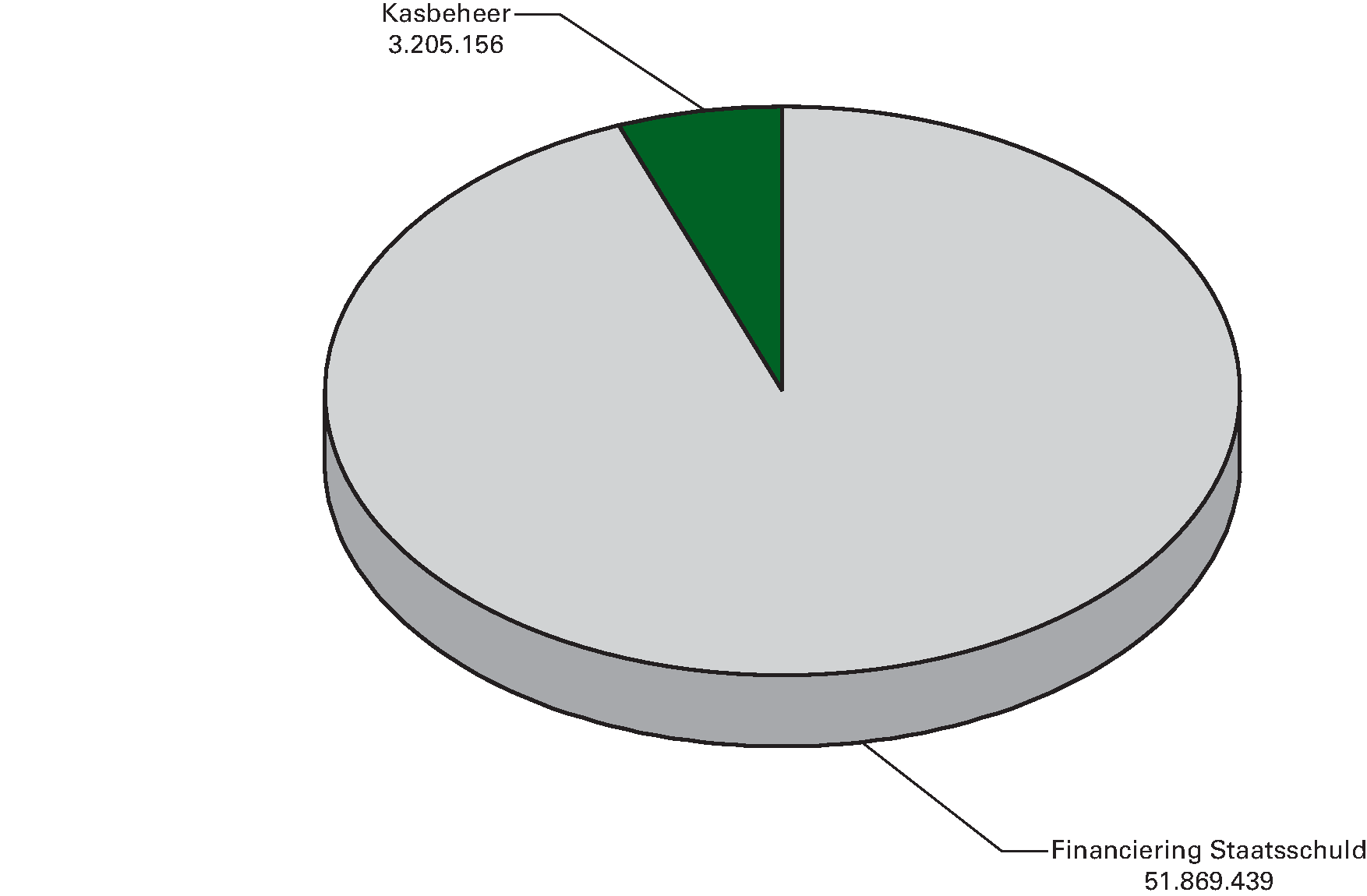

Aandeel in ontvangsten IX paragraaf 4.1 t/m 4.7 en 5.1 t/m 5.3 (x € 1.000)

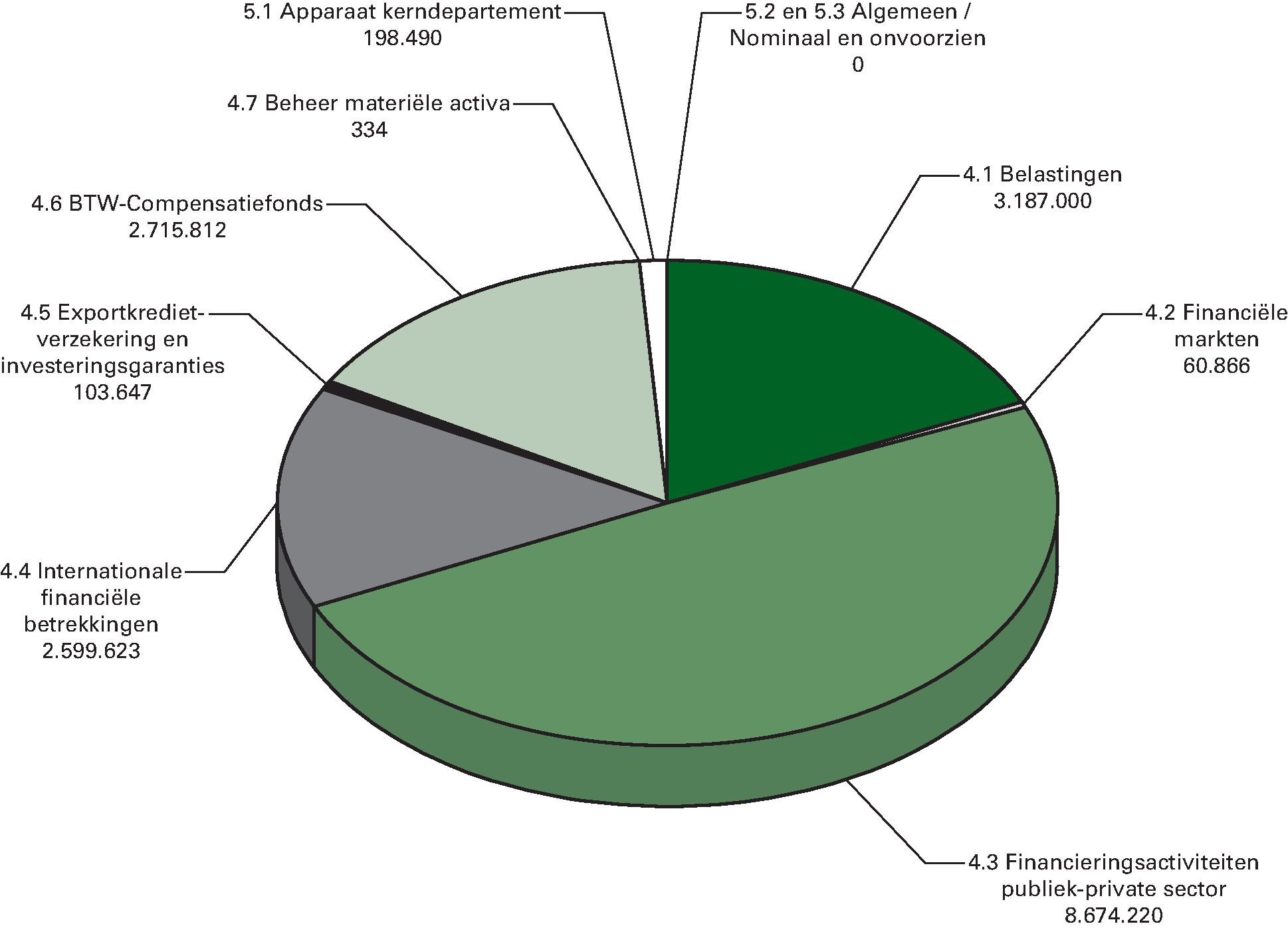

Aandeel in niet-belastingontvangsten IX paragraaf 4.1 t/m 4.7 en 5.1 t/m 5.3 (x € 1.000)

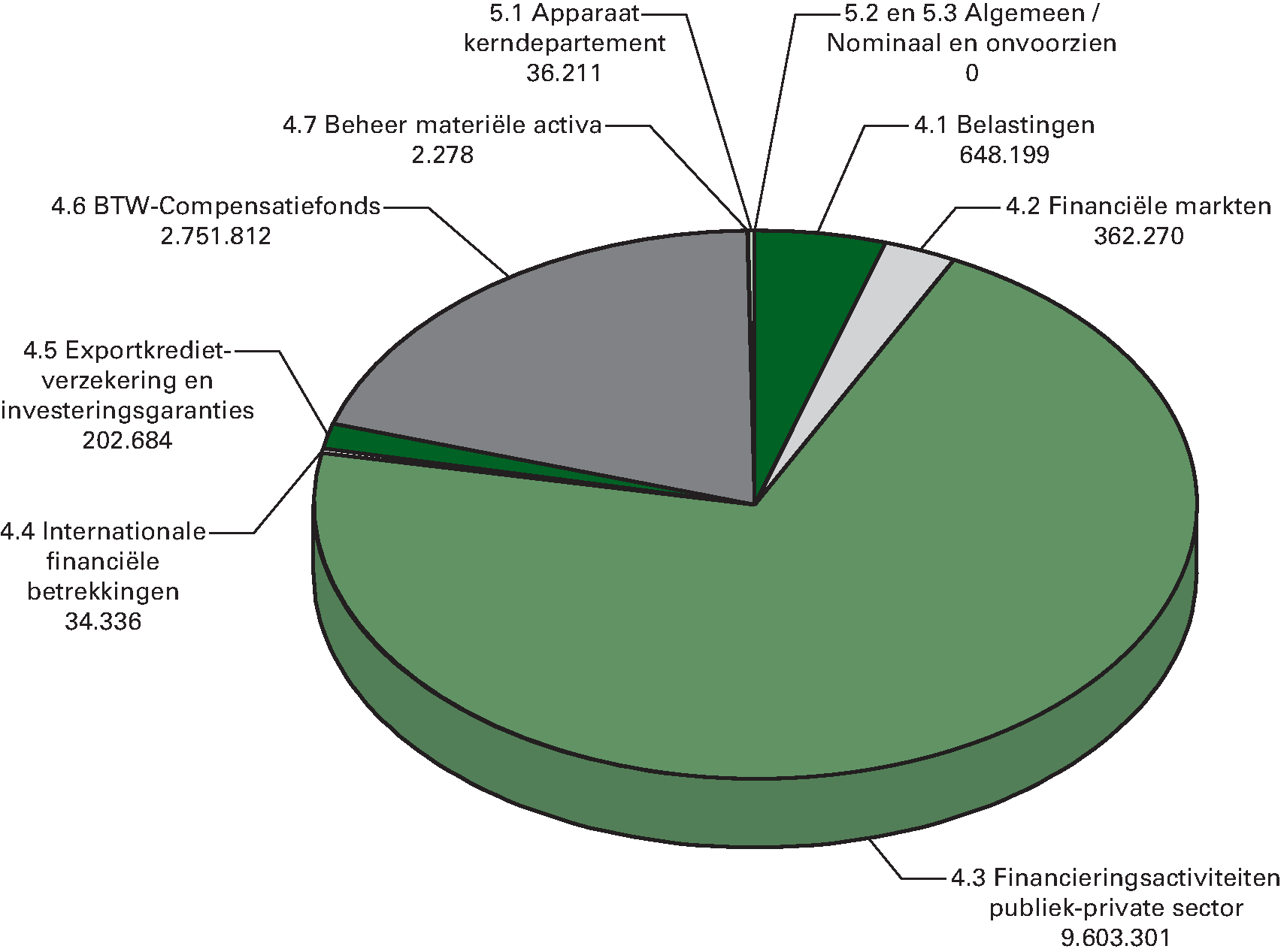

Aandeel in uitgaven IX paragraaf 4.1 t/m 4.7 en 5.1 t/m 5.3 (x € 1.000)

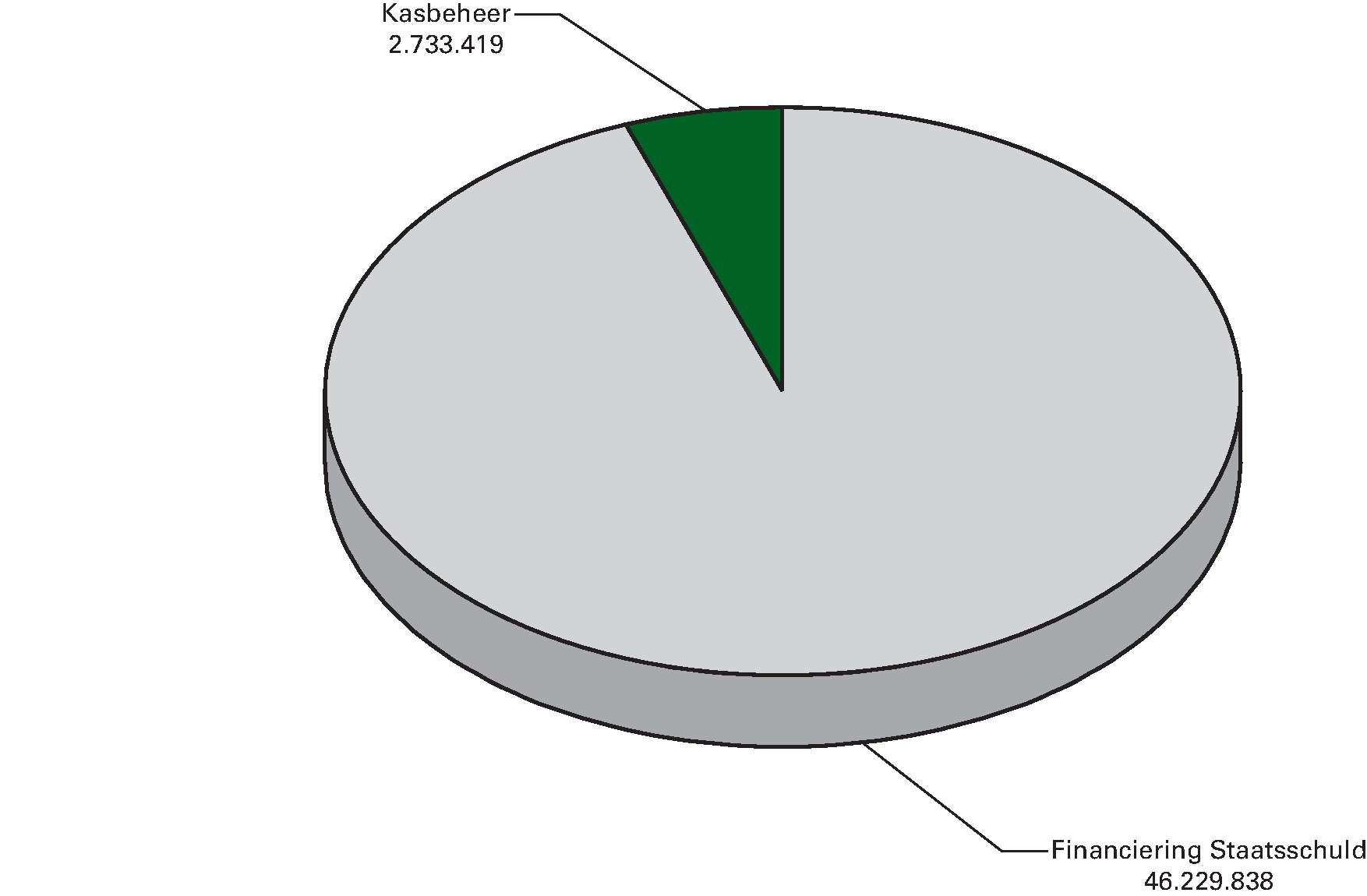

Aandeel in uitgaven Nationale Schuld paragraaf 4.8 en 4.9 (x € 1.000)

Aandeel in ontvangsten Nationale Schuld paragraaf 4.8 en 4.9 (x € 1.000)

|

A. |

ALGEMEEN |

7 |

|

1. |

AANBIEDING EN DECHARGEVERLENING |

7 |

|

2. |

LEESWIJZER |

11 |

|

B. |

BELEIDSVERSLAG |

14 |

|

3. |

BELEIDSPRIORITEITEN |

14 |

|

3.1 |

Ontwikkeling, inzet en effectief beheer van instrumenten in het kader van de krediet- en schuldencrisis. |

14 |

|

3.2 |

Samenvatting Nationale Schuld |

21 |

|

3.3 |

Verantwoording beleidsprioriteiten |

23 |

|

4. |

BELEIDSARTIKELEN |

39 |

|

4.1 |

Belastingen |

39 |

|

4.2 |

Financiële Markten |

57 |

|

4.3 |

Financieringsactiviteiten publiek-private sector |

63 |

|

4.4 |

Internationale Financiële Betrekkingen |

79 |

|

4.5 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

84 |

|

4.6 |

BTW-compensatiefonds |

90 |

|

4.7 |

Beheer Materiële Activa |

94 |

|

4.8 |

Financiering staatsschuld |

96 |

|

4.9 |

Schatkistbeheer |

103 |

|

5. |

NIET BELEIDSARTIKELEN |

107 |

|

5.1 |

Apparaat kerndepartement |

107 |

|

5.2 |

Algemeen |

108 |

|

5.3 |

Nominaal en onvoorzien |

109 |

|

6. |

BEDRIJFSVOERINGPARAGRAAF |

110 |

|

C. |

JAARREKENING |

116 |

|

7. |

VERANTWOORDINGSSTATEN |

116 |

|

8. |

SALDIBALANS IXA en IXB |

119 |

|

9. |

AGENTSCHAP |

139 |

|

9.1 |

Domeinen Roerende Zaken |

139 |

|

10. |

TOPINKOMENS |

147 |

|

D. |

BIJLAGEN |

149 |

|

BIJLAGE 1: Toezichtrelaties ZBO’s/RWT’s |

149 |

|

|

BIJLAGE 2: Overzicht niet-financiële informatie over inkoop van adviseurs en tijdelijk personeel (inhuur externen) |

156 |

|

|

BIJLAGE 3: Afgerond evaluatie- en overig onderzoek |

157 |

|

|

BIJLAGE 4: Staatsschuldfinanciering volgens de benchmark |

160 |

AAN de voorzitters van de Eerste en Tweede Kamer van de Staten-Generaal

Hierbij bied ik, mede namens de Staatssecretaris van Financiën, het departementale jaarverslag van het Ministerie van Financiën (IX) over het jaar 2013 aan.

Onder verwijzing naar de artikelen 63 en 64 van de Comptabiliteitswet 2001 verzoek ik de beide Kamers van de Staten-Generaal de Minister van Financiën decharge te verlenen over het in het jaar 2013 gevoerde financiële beheer.

Ten behoeve van de oordeelsvorming van de Staten-Generaal over dit verzoek tot dechargeverlening is door de Algemene Rekenkamer als externe controleur op grond van artikel 82 van de Comptabiliteitswet 2001 een rapport opgesteld. Dit rapport wordt separaat door de Algemene Rekenkamer aan de Staten-Generaal aangeboden. Het rapport bevat de bevindingen en het oordeel van de Rekenkamer met betrekking tot:

a. Het gevoerde financieel beheer en materieelbeheer;

b. De ten behoeve dat beheer bijgehouden administraties;

c. De financiële informatie in het jaarverslag;

d. De betrokken saldibalans;

e. De totstandkoming van de informatie over het gevoerde beleid en de bedrijfsvoering;

f. De in het jaarverslag opgenomen informatie over het gevoerde beleid en de bedrijfsvoering.

Bij het besluit tot dechargeverlening dienen verder de volgende, wettelijk voorgeschreven, stukken te worden betrokken:

a. Het Financieel jaarverslag van het Rijk over 2013;

b. Het voorstel van de slotwet over 2013 dat met het onderhavige jaarverslag samenhangt;

c. Het rapport van de Algemene Rekenkamer met betrekking tot het onderzoek van de centrale administratie van ’s Rijks schatkist en van het Financieel jaarverslag van het Rijk;

d. De verklaring van goedkeuring van de Algemene Rekenkamer met betrekking tot de in het Financieel jaarverslag van het Rijk over 2013 opgenomen rekening van uitgaven en ontvangsten van het Rijk over 2013 alsmede met betrekking tot de Saldibalans van het Rijk over 2013 (de verklaring van goedkeuring, bedoeld in artikel 83, derde lid, van de Comptabiliteitswet 2001).

Het besluit tot dechargeverlening kan niet worden genomen, voordat de betrokken slotwet is aangenomen en voordat de verklaring van goedkeuring van de Algemene Rekenkamer is ontvangen.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Dechargeverlening door de Tweede Kamer

Onder verwijzing naar artikel 64 van de Comptabiliteitswet 2001 verklaart de voorzitter van de Tweede Kamer der Staten-Generaal dat de Tweede Kamer aan het hiervoor gedane verzoek tot dechargeverlening tegemoet is gekomen door een daartoe strekkend besluit, genomen in de vergadering van

De voorzitter van de Tweede Kamer,

Handtekening:

Datum:

Op grond van artikel 64, tweede lid van de Comptabiliteitswet 2001 wordt dit originele exemplaar van het onderhavige jaarverslag, na ondertekening van de hierboven opgenomen verklaring, ter behandeling doorgezonden aan de voorzitter van de Eerste Kamer.

Dechargeverlening door de Eerste Kamer

Onder verwijzing naar artikel 64 van de Comptabiliteitswet 2001 verklaart de voorzitter van de Eerste Kamer der Staten-Generaal dat de Eerste Kamer aan het hiervoor gedane verzoek tot dechargeverlening tegemoet is gekomen door een daartoe strekkend besluit, genomen in de vergadering van

De voorzitter van de Eerste Kamer,

Handtekening:

Datum:

Op grond van artikel 64, derde lid van de Comptabiliteitswet 2001 wordt dit originele exemplaar van het onderhavige jaarverslag, na ondertekening van de hierboven opgenomen verklaring, doorgezonden aan de minister van Financiën.

Algemeen

Het begrotingshoofdstuk IX (Financiën) omvat het beleidsterrein van het Ministerie van Financiën. In het jaarverslag worden de gerealiseerde beleidsdoelen, instrumenten en ingezette middelen ten opzichte van de ontwerpbegroting 2013 verantwoord.

De focus ligt op beleidsmatige hoofdpunten. Waar relevant wordt verwezen naar Kamerstukken. Voor een toelichting op de belastingontvangsten wordt verwezen naar het Financieel Jaarverslag van het Rijk.

De IX-beleidsartikelen (paragrafen 4.1 t/m 4.9) en niet-beleidsartikelen (paragrafen 5.1 t/m 5.3) zijn de volgende:

De beleidsartikelen voor Financiën zijn:

4.1 Belastingen

4.2 Financiële Markten

4.3 Financieringsactiviteiten publiek-private sector

4.4 Internationale Financiële Betrekkingen

4.5 Exportkredietverzekeringen en investeringsgaranties

4.6 BTW-compensatiefonds

4.7 Beheer Materiële Activa

De beleidsartikelen voor Nationale Schuld zijn

4.8 Financiering staatsschuld

4.9 Kasbeheer

De niet-beleidsartikelen zijn:

5.1 Apparaat Kerndepartement

5.2 Algemeen

5.3 Nominaal en Onvoorzien.

Vanaf 2013 behandelt dit jaarverslag tevens de schuld van de Nederlandse rijksoverheid (het voormalige begrotingshoofdstuk 9A). Er wordt onderscheid gemaakt tussen de schuld die extern wordt gefinancierd, door bijvoorbeeld banken, beleggers en pensioenfondsen, en de schulden of tegoeden die verschillende aan de schatkist gelieerde instellingen – via het geïntegreerd middelenbeheer – hebben bij het Ministerie van Financiën. De schuld die extern wordt gefinancierd, wordt in het artikel financiering staatsschuld behandeld (paragraaf 4.8). Het geïntegreerd middelenbeheer wordt behandeld in het artikel kasbeheer (paragraaf 4.9). Deze twee artikelen worden middels een aparte begrotingstaat vastgesteld.

Het jaarverslag van de Nationale Schuld heeft twee specifieke eigenschappen. De eerste eigenschap is dat voor beide artikelen «kas is verplichting» geldt. Voor beide artikelen wordt verondersteld dat de aangegane financiële verplichting gelijk zijn aan de kasuitgaven. De tweede eigenschap is dat de rente-uitgaven en renteontvangsten op transactiebasis worden verantwoord. Met de registratie van rente op transactiebasis voor de Nationale Schuld wordt aangesloten bij de Europese voorschriften van het ESR 1995 (Europees Stelsel van Rekeningen). Het ESR 1995 is de Europese methode om onder meer het EMU-saldo en het geharmoniseerde BNP (Bruto Nationaal Product) als grondslag voor de afdracht van de eigen middelen aan de Europese Unie te berekenen.

Opbouw van het jaarverslag

Na het deel Algemeen, aanbieding van het jaarverslag/dechargeverlening en leeswijzer, paragrafen 1 en 2, bestaat de kern van het jaarverslag uit het Beleidsverslag (paragrafen 3 t/m 6) en de Jaarrekening (paragrafen 7 t/m 10). Tot slot zijn 4 bijlagen opgenomen.

In paragraaf 3 wordt ingegaan op de kredietcrisis/Europese schuldencrisis, de samenvatting Nationale Schuld en de beleidsprioriteiten uit de beleidsagenda van de ontwerpbegroting IX over 2013. Verder staan nog de overzichten «realisaties beleidsdoorlichtingen» en «garanties en achterborgstellingen» opgenomen.

Paragraaf 4 bevat de beleidsartikelen, bestaande uit 2 paragrafen:

– De beleidsdoelstelling. In de beleidsmatige (niet-financiële) toelichting wordt, waar relevant, nader ingegaan op de belangrijkste beleidsresultaten en op opmerkelijke verschillen ten opzichte van de ontwerpbegroting;

– Budgettaire gevolgen van beleid en een financiële toelichting, waarin opmerkelijke verschillen tussen ontwerpbegroting en realisatie worden toegelicht. Dit betreft de toelichting op de verantwoordingsstaat uit de jaarrekening;

In paragraaf 5 komen de niet-beleidsartikelen aan bod. Paragraaf 6 is de bedrijfsvoeringparagraaf. In de bedrijfsvoeringparagraaf wordt verslag gedaan van de opmerkelijke zaken in de bedrijfsvoering, mede gebaseerd op een risico-analyse. De bedrijfsvoeringparagraaf heeft het karakter van een uitzonderingsrapportage, echter alle onderdelen worden verplicht vermeld, ook wanneer zich geen noemenswaardige bevindingen hebben voorgedaan.

De Jaarrekening bestaat uit paragraaf 7 verantwoordingsstaten IX, Domeinen Roerende Zaken (DRZ), paragraaf 8 saldibalans, paragraaf 9 agentschapdienst DRZ en paragraaf 10 Topinkomens.

Bijlage 1 bevat een overzicht van zelfstandige bestuursorganen (ZBO’s) en rechtspersonen met een wettelijke taak (RWT’s) waarvoor Financiën beleidsmatig verantwoordelijk is. In bijlage 2 staat informatie betreffende de externe inhuur. Bijlage 3 bevat afgerond evaluatie- en overig onderzoek. Bijlage 4 beschrijft de staatsschuldfinanciering volgens de benchmark.

Het beleidsverslag bevat financiële en niet-financiële gegevens. Deze zijn aan verschillende kwaliteitsnormen onderhevig.

Vanwege tussentijdse afrondingen op gehele duizenden, miljoenen of miljarden euro’s kan de som der delen afwijken van het totaal in de tabellen.

In de toelichting bij de budgettaire tabel wordt op bondige wijze ingegaan op opmerkelijke verschillen tussen de ontwerpbegroting en de realisatie in het verslagjaar. Hierbij worden de volgende grensbedragen aangehouden:

– Uitgaven en niet-belastingontvangsten:

> 5% van het bedrag van de ontwerpbegroting en > € 2,5 mln.

– Belastingontvangsten:

> 5% van het bedrag ontwerpbegroting en > € 25 mln.

Als het beleidsmatig wenselijk is, wordt zo nodig ook beneden deze norm een toelichting gegeven.

Verder worden de belangrijke posten in de saldibalans toegelicht.

Groeiparagraaf

In het jaarverslag is het nieuwe overzicht «garanties en achterborgstellingen» opgenomen. Verder bevat de bedrijfsvoeringparagraaf nu ook de nieuwe verplichte onderwerpen: het door de Tweede Kamer benoemde focusonderwerp fraude en «grote lopende ICT-projecten».

Vanaf 2009 zijn initiatieven ontplooid om meer focus aan te brengen in de jaarlijkse verantwoordingsstukken en in het Verantwoordingsdebat.

Focusonderwerpen voor de verantwoording over 2013 zijn fraude en decentralisatie.

Financiën is medefondsbeheerder van het GF/PF en in die hoedanigheid betrokken bij de budgettaire verhoudingen van het Rijk en de medeoverheden. Op het onderwerp fraude wordt in de bedrijfsvoeringsparagraaf nader ingegaan.

In dit beleidsverslag wordt een overzicht gegeven van de maatregelen die door het Ministerie van Financiën zijn genomen bij het bestrijden van de kredietcrisis, de Europese schuldencrisis en het bewaken van de stabiliteit op de financiële markten. In het Financieel Jaarverslag van het Rijk (FJR) staan de ontwikkelingen in Hoofdstuk 3 Risicoanalyse en -beleid beschreven. Daarnaast wordt in deze paragraaf ingegaan op de voortgang en ontwikkelingen ten aanzien van deze maatregelen. Tevens wordt ingegaan op de beleidsprioriteiten van de ontwerpbegroting van het Ministerie van Financiën voor 2013. In paragraaf 3.2 is een tabel met toelichting opgenomen met daarin per beleidsprioriteit informatie over hoofddoelstelling en prestaties.

Inleiding

Als gevolg van de kredietcrisis en de daarop volgende Europese schuldencrisis zijn door de Minister van Financiën diverse maatregelen getroffen om de financiële stabiliteit binnen en buiten Nederland te borgen. Deze maatregelen hebben hun weerslag gevonden in verschillende beleidsartikelen van de begrotingen van het Ministerie van Financiën. In de tabel hieronder wordt een totaalbeeld gegeven van de verschillende maatregelen, de budgettaire consequenties en de vindplaatsen in het jaarverslag. Tevens wordt hierbij ten aanzien van het jaar 2013 ingegaan op de ontwikkelingen en de mate van doelbereiking met betrekking tot deze maatregelen. In aanvulling hierop wordt in het Financieel Jaarverslag van het Rijk een rijksbreed overzicht van de maatregelen opgenomen.

|

In € mln.1 |

2008–20112 |

2012 |

2013 |

Bron jaarverslag |

|

|---|---|---|---|---|---|

|

A. Verwerving Fortis/RFS/AA |

|||||

|

1 |

ABN AMRO Group N.V. |

27.971 |

27.9553 |

27.955 |

Saldibalans |

|

2 |

Overbruggingskredieten Fortis |

44.341 |

0 |

0 |

par. 4.8 |

|

3 |

Aflossingen overbruggingskredieten Fortis |

– 40.591 |

0 |

0 |

par. 4.8 |

|

4 |

Stand overbruggingskredieten Fortis (2–3) |

3.750 |

3.750 |

3.750 |

Saldibalans |

|

5 |

Renteontvangst overbruggingskredieten Fortis |

– 1.543 |

– 152 |

– 103 |

par. 4.8 |

|

6 |

Dividend ABN AMRO Group |

– 200 |

– 50 |

– 400 |

par. 4.3 |

|

7 |

Dividend ASR |

0 |

– 71 |

– 88 |

par. 4.3 |

|

8 |

Dividend en repatriëring kapitaal RFS |

– 22 |

0 |

0 |

par. 4.3 |

|

Capital Relief Instrument ABN-AMRO (CRI) |

|||||

|

9 |

Premieontvangsten uit CRI |

– 193 |

0 |

0 |

par. 4.3 |

|

10 |

Stand openstaande garanties |

0 |

0 |

0 |

Saldibalans |

|

Mandatory Convertible Notes ABN-AMRO (MCN) |

|||||

|

11 |

Rente-ontvangsten uit MCN’s |

– 103 |

0 |

0 |

par. 4.3 |

|

Counter Indemnity ABN-AMRO (garantie) |

|||||

|

12 |

Garantieverlening (geëffectueerd) |

950 |

0 |

0 |

par. 4.3 |

|

13 |

Stand openstaande garanties (12) |

950 |

950 |

950 |

Saldibalans |

|

14 |

Premie-ontvangsten uit garantie |

– 52 |

– 26 |

– 26 |

par. 4.3 |

|

Δ Staatsschuld 2013 (nr. 2+3+5+6+7+8+9+11+14) |

29.608 |

– 299 |

– 617 |

||

|

B. Verwerving SNS Reaal |

|||||

|

15 |

SNS Reaal N.V. |

2.200 |

par. 4.3 |

||

|

16 |

Overbruggingskredieten SNS |

1.100 |

par. 4.3 |

||

|

17 |

Rente overbruggingskrediet |

– 7 |

par. 4.3 |

||

|

18 |

Aflossingen overbruggingskredieten SNS |

0 |

par. 4.3 |

||

|

19 |

Propertize |

500 |

par. 4.3 |

||

|

20 |

Garantie Propertize |

4.166 |

par. 4.3 |

||

|

Δ Staatsschuld 2013 (nr. 15+16+17+18+19) |

– |

– |

3.793 |

||

|

C. Kapitaalverstrekkingsfaciliteit (€ 20 mld.) |

|||||

|

21 |

Verstrekt kapitaal ING |

10.000 |

0 |

par. 4.3 |

|

|

22 |

Verstrekt kapitaal Aegon |

3.000 |

0 |

par. 4.3 |

|

|

23 |

Verstrekt kapitaal SNS Reaal |

750 |

0 |

par. 4.3 |

|

|

24 |

Aflossing ING |

– 7.000 |

– 750 |

– 750 |

par. 4.3 |

|

25 |

Aflossing Aegon |

– 3.000 |

0 |

par. 4.3 |

|

|

26 |

Aflossing SNS Reaal |

– 185 |

0 |

par. 4.3 |

|

|

27 |

Stand uitstaand kapitaal ING |

3.000 |

2.250 |

1.500 |

Saldibalans |

|

28 |

Stand uitstaand kapitaal Aegon |

0 |

Saldibalans |

||

|

29 |

Stand uitstaand kapitaal SNS Reaal |

565 |

0 |

0 |

Saldibalans |

|

30 |

Couponrente ING |

– 684 |

– 34 |

– 31 |

par. 4.3 |

|

31 |

Couponrente Aegon |

– 177 |

par. 4.3 |

||

|

32 |

Couponrente SNS Reaal |

– 39 |

par. 4.3 |

||

|

33 |

Repurchase fee ING |

– 1.347 |

– 341 |

– 344 |

par. 4.3 |

|

34 |

Repurchase fee Aegon |

– 910 |

par. 4.3 |

||

|

35 |

Repurchase fee SNS Reaal |

0 |

par. 4.3 |

||

|

Δ Staatsschuld 2013 (nr.21 t/m 26 + 30 t/m 35) |

408 |

– 1.125 |

– 1.125 |

||

|

D. Back-up faciliteit ING, EUR/USD wisselkoers |

1,27 |

1,38 |

|||

|

36 |

Funding fee (rente + aflossing) |

11.490 |

2.644 |

4.808 |

par. 4.3 |

|

37 |

Management fee |

145 |

33 |

26 |

par. 4.3 |

|

38 |

Incidentele uitgaven |

19 |

par. 4.3 |

||

|

39 |

Portefeuille ontvangsten (rente + aflossing) |

– 10.889 |

– 2.434 |

– 4.275 |

par. 4.3 |

|

40 |

Garantiefee |

– 317 |

– 73 |

– 58 |

par. 4.3 |

|

41 |

Additionele garantiefee |

– 282 |

– 110 |

– 87 |

par. 4.3 |

|

42 |

Additionele fee |

– 146 |

– 46 |

– 35 |

par. 4.3 |

|

43 |

Verhandelbaarheidsfee |

– 15 |

– 18 |

par. 4.3 |

|

|

44 |

Incidentele ontvangst |

– 379 |

par. 4.3 |

||

|

Saldo Back-up faciliteit (nr. 36 t/m nr. 44) |

0 |

0 |

0 |

||

|

45 |

Meerjarenverplichting aan ING |

10.264 |

7.655 |

2.722 |

Saldibalans |

|

46 |

Alt-A portefeuille |

13.934 |

11.140 |

4.686 |

Saldibalans |

|

E. Garantiefaciliteit bancaire leningen (€ 200 mld.) |

|||||

|

47 |

Garantieverlening (geëffectueerd) |

50.275 |

0 |

par. 4.2 |

|

|

48 |

Afname voorwaardelijke verplichting (zonder uitgaven) |

– 17.100 |

– 15.933 |

– 7.349 |

par. 4.2 |

|

49 |

Premieontvangsten op basis van garanties bancaire leningen |

– 889 |

– 230 |

– 165 |

par. 4.2 |

|

50 |

Terugbetaling openstaande fees |

5 |

0 |

0 |

par. 4.2 |

|

51 |

Stand openstaande fees (nr. 45 – 46) |

33.175 |

17.242 |

9.893 |

Saldibalans |

|

52 |

Schade-uitkeringen |

0 |

0 |

0 |

par. 4.2 |

|

F. Stabiliteitsmechanisme |

|||||

|

53 |

Garantieverlening NL-aandeel EU-begroting |

2.826 |

6 |

– 42 |

par. 4.4 |

|

54 |

Stand openstaande garanties (nr. 53) |

2.826 |

2.832 |

2.790 |

Saldibalans |

|

55 |

Garantieverlening NL-aandeel EFSF |

97.782 |

– 48.142 |

par. 4.4 |

|

|

56 |

Stand openstaande garanties (nr.55) |

97.782 |

97.782 |

49.640 |

Saldibalans |

|

57 |

Deelneming SPV (EFSF) |

2 |

0 |

par. 4.4 |

|

|

58 |

Stand deelneming SPV (EFSF) (nr. 57) |

2 |

2 |

2 |

Saldibalans |

|

59 |

Garantieverlening NL-aandeel ESM |

35.445 |

0 |

par. 4.4 |

|

|

60 |

Stand openstaande garanties (nr. 59) |

35.445 |

35.445 |

Saldibalans |

|

|

61 |

Deelneming ESM |

1.829 |

1.829 |

par. 4.4 |

|

|

62 |

Stand deelneming ESM |

1.829 |

3.658 |

Saldibalans |

|

|

G. Garantie DNB |

|||||

|

63 |

Garantie DNB |

13.610 |

5.700 |

par. 4.3 |

|

|

63b |

Crisisgerelateerde winst |

– 905 |

par. 4.3 |

||

|

64 |

Stand openstaande garanties (nr. 63) |

13.610 |

13.610 |

19.310 |

Saldibalans |

|

Δ Staatsschuld 2013 (nr. 49+50+52+57+61+63b) |

– 882 |

1.599 |

759 |

||

|

H. IJsland |

|||||

|

65 |

Uitkeringen depositogarantiestelsel Icesave |

1.428 |

0 |

par. 4.2 |

|

|

66 |

Uitvoeringskosten IJslandse DGS door DNB |

7 |

0 |

par. 4.2 |

|

|

67 |

Vordering op IJslandse DGS |

1.012 |

770 |

721 |

Saldibalans |

|

68 |

Opgebouwde rente op vordering |

93 |

119 |

143 |

Saldibalans |

|

69 |

Correctie n.a.v. nieuw voorgestelde overeenkomst |

– 64 |

0 |

Saldibalans |

|

|

70 |

Ontvangsten lening IJsland (i.) aflossing |

– 443 |

– 291 |

– 77 |

par. 4.2 |

|

71 |

Ontvangsten lening IJsland (ii.) rente |

0 |

0 |

0 |

par. 4.2 |

|

I. Griekenland |

|||||

|

72 |

Lening Griekenland |

3.194 |

5 |

0 |

par. 4.4 |

|

73 |

Vordering Griekenland |

3.194 |

3.198 |

3.198 |

Saldibalans |

|

74 |

Ontvangsten lening Griekenland (i.) aflossing |

0 |

0 |

0 |

par. 4.4 |

|

75 |

Ontvangsten lening Griekenland (ii.) rente & servicefee |

– 145 |

– 41 |

– 26 |

par. 4.4 |

|

76 |

Uitkering rente aan Griekenland |

13 |

139 |

par. 4.4 |

|

|

Δ Staatsschuld 2013 (nr. 65+66+70+71+72+74+75+76) |

2.793 |

– 314 |

36 |

||

|

J. Overige gevolgen |

|||||

|

77 |

Uitvoeringskosten en inhuur externen |

65 |

1 |

8 |

par. 4.3 |

|

78 |

Terug te vorderen uitvoeringskosten inhuur externen |

3 |

0 |

5 |

Saldibalans |

|

79 |

Ontvangen uitvoeringskosten externen |

– 24 |

– 0,5 |

– 3 |

par. 4.3 |

|

Δ Staatsschuld |

– 139 |

2.846 |

|||

|

Staatsschuld cumulatief voor renteberekening |

33.176 |

33.038 |

35.884 |

||

|

Berekende rente over gemiddelde staatsschuld4 2013 |

899 |

||||

Vanwege tussentijdse afronding op gehele miljoenen euro’s kan de som der delen afwijken van het totaal.

Bij de artikelen is de stand van 2008 t/m 2011 opgenomen. Bij de saldibalansposten de stand ultimo 2011.

Betreft de betaling van 16 mln. door RFS Holding aan de Staat (zie ook nr. 8) welke samenhangt met de afspraken die zijn vastgelegd in de restated CSA, waarin is opgenomen dat het surplus aan kapitaal de aandeelhouders toekomt.

Door de integrale benadering van schuldmanagement – dat wil zeggen: de financieringsbehoefte van de Staat wordt in haar totaliteit gedekt, ongeacht herkomst van financiering – is het in principe niet mogelijk het totaal aan gerealiseerde rentelasten exact uit te splitsen naar «reguliere» rentelasten als gevolg van de kredietcrisis. De rentelasten als gevolg van de toename van de staatsschuld door de getroffen maatregelen zijn benaderd door het gemiddelde aandeel van de crisismaatregelen in de totale gemiddelde staatsschuld over 2013 (conform EMU-definitie) te vermenigvuldigen met de totale rente op staatsschuld in 2013. Deze methode is enigszins grof maar geeft een indicatie van de gemiddeld toerekenbare rentelasten. De meerjarenverplichting van de Staat aan ING wordt niet in deze berekening meegenomen, omdat de rente op deze meerjarenverplichting via de funding fee direct aan ING wordt bepaald (zie begrotingshoofdstuk IXB, artikel 3). Tegenover deze rentelasten staan ook renteontvangsten (zie tabel).

Toelichting op mutaties:

A. Verwerving Fortis/RFS/AA

Op 23 augustus 2013 heeft het kabinet in een brief aan de Kamer1 haar toekomstplannen bekend gemaakt voor de financiële instellingen die in staatshanden zijn. ABN AMRO, ASR (en SNS REAAL) gaan volledig terug naar de markt als de financiële sector voldoende stabiel is, er voldoende interesse is in de markt en de ondernemingen er klaar voor zijn. In de brief is gemeld dat een beursgang de meest reële optie is voor ABN AMRO; onderhandse verkoop is echter niet uitgesloten. Voor ASR is zowel beursgang als onderhandse verkoop mogelijk.

ABN AMRO heeft wederom dividend uitgekeerd aan de staat in 2013, € 250 mln. aan slotdividend 2012 en € 150 mln. interimdividend over het eerste deel van 2013. ASR heeft ook dividend uitgekeerd, namelijk € 88,4 mln. aan slotdividend over 2012.

B. Verwerving SNS REAAL en oprichting Propertize

Op 1 februari 2013 heeft de Minister van Financiën SNS REAAL genationaliseerd. Daarmee kreeg de Staat er een nieuwe deelneming bij. Op 31 december 2013 is de vastgoedtak Property Finance afgesplitst van SNS Bank, waarmee dit een separate deelneming is geworden en hernoemd tot Propertize2. De aandelen in Propertize en SNS REAAL zijn, net als die van ABN AMRO, ABN AMRO Preferred Investments, ASR en RFS, overgedragen tegen uitgifte van certificaten aan de Stichting administratiekantoor beheer financiële instellingen (NLFI). Met de verwerving gingen ook kapitaalinjecties gepaard. In SNS Bank en SNS REAAL (de holding) werd respectievelijk € 1,9 mld. en € 0,3 mld. aan kapitaal geïnjecteerd. Aan het afgesplitste Propertize werd een bedrag van € 500 mln. gefourneerd. Tot slot verstrekt de staat maximaal een garantie op de funding van Propertize ter grootte van ca. € 4,2 mld.

C. Kapitaalverstrekkingsfaciliteit (20 mld.)

In 2008 ontving ING een kapitaalinjectie van de Staat van € 10 mld. Van deze hoofdsom is inmiddels € 8,5 mld. terugbetaald en is voor € 2,8 mld. aan rente en premies ontvangen. De resterende € 1,5 mld. aan hoofdsom zal vergezeld van een vergoeding van € 750 mln. aan rente en premies gedurende de komende anderhalf jaar worden ontvangen.

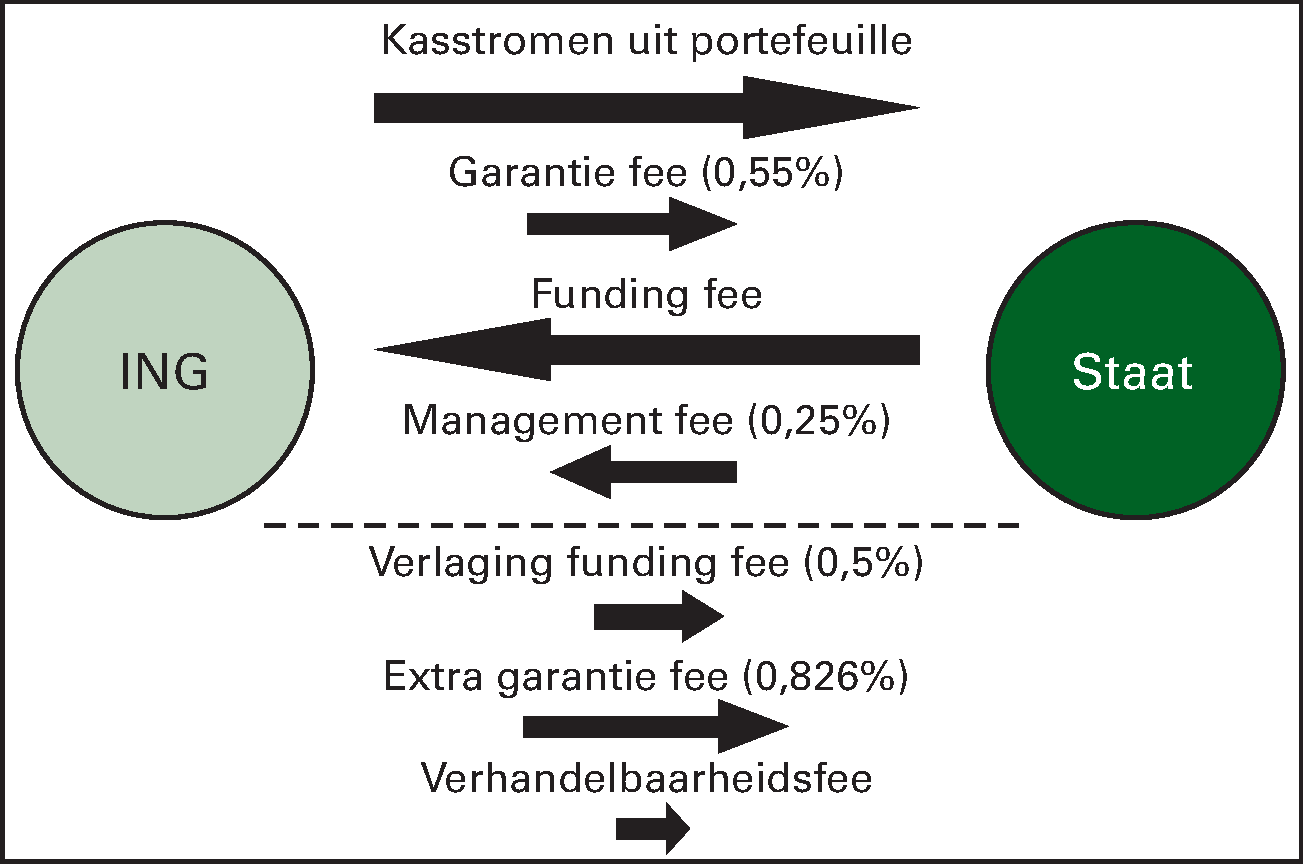

D. Back-up faciliteit ING

In december 2013 heeft een eerste veiling van een deel van de Alt-A portefeuille plaatsgevonden. In 2014 is de rest van de portefeuille verkocht en is de lening van ING aan de Staat volledig afgelost. Het uiteindelijke resultaat op de IABF was ten tijde van schrijven van dit jaarverslag reeds bekend en bedroeg ca. € 1,4 mld. Dit is inclusief € 0,4 mld. die is ontvangen van ING ter compensatie van de toekomstige garantiefees (Kamerstukken II 2013/2014, 31 371, nr. 380).

E. Garantiefaciliteit bancaire leningen (€ 200 mld.)

Per 1 januari 2011 is de garantieregeling bancaire leningen gesloten en kunnen geen aanvragen meer worden ingediend. Als onderdeel van de exitstrategie wordt sinds 1 januari 2011 aan banken die onder de garantieregeling leningen hebben uitgegeven de mogelijkheid geboden gegarandeerde leningen terug te kopen. Ultimo 2013 stond er nog een kleine € 10 mld. aan gegarandeerde leningen uit. De laatste gegarandeerde leningen lopen begin december 2014 af. Op dat moment zal de garantieregeling definitief stoppen.

F. Stabiliteitsmechanisme

Sinds de inwerkingtreding van het ESM in oktober 2012, is het ESM het voornaamste noodfonds. Sinds juli 2013 kunnen de tijdelijke noodfondsen, EFSM en EFSF, geen nieuwe leningen meer aangaan. Deze tijdelijke noodfondsen verstrekken nog wel de reeds toegezegde leningen van Griekenland en Portugal. Het EFSF en EFSM blijven bestaan totdat de laatste leningen zijn afgelost.

Het EFSF en EFSM hebben in 2013 financiële steun verstrekt aan Ierland, Portugal en Griekenland (voor Griekenland gaat het alleen om EFSF steun). Het ESM heeft in 2013 financiële steun verstrekt aan Spanje en Cyprus. Op 25 maart 2013 bereikte de Eurogroep een akkoord over een leningenprogramma voor Cyprus. Het leningenpakket bedraagt in totaal maximaal € 10 mld., waarvan circa € 9 mld. afkomstig is van het ESM en circa € 1 mld. van het IMF. In 2013 heeft het ESM € 4,6 mld. uitgekeerd aan Cyprus. Spanje en Ierland kondigden tijdens de Eurogroep van 14 november 2013 aan het leningenprogramma te zullen verlaten en geen vervolgprogramma aan te vragen. Voor Spanje betekent dit dat er niet getrokken zal worden op de nog beschikbare leningcapaciteit van maximaal € 58,6 mld. Aan het einde van het programma heeft Spanje dus € 41,4 mld. aan leningen uitstaan bij het ESM. Ierland en Spanje hebben het leningenprogramma succesvol verlaten.

Onderstaand een overzicht van de stand van de uitgekeerde leningen door het EFSF, EFSM, ESM en het IMF aan Ierland, Portugal, Griekenland, Cyprus en Spanje eind 2013.

|

Griekenland 1 |

Totaal leningen |

Uitgekeerd eind 2013 |

|---|---|---|

|

Bilaterale leningen |

52,9 |

52,9 |

|

IMF |

20,1 |

20,1 |

|

Ierland |

Totaal leningen |

Uitgekeerd eind 2013 |

|

EFSF |

17,7 |

17,7 |

|

EFSM |

22,5 |

21,7 |

|

IMF |

22,5 |

22,5 |

|

Bilaterale leningen VK, DK, ZW |

4,7 |

4,7 |

|

Portugal |

Totaal leningen |

Uitgekeerd eind 2013 |

|

EFSF |

26 |

24,8 |

|

EFSM |

26 |

22,1 |

|

IMF |

26 |

24,7 |

|

Griekenland 2 |

Totaal leningen |

Uitgekeerd eind 2013 |

|

EFSF |

144,6 |

133 |

|

IMF |

28 |

10,1 |

|

Spanje |

Totaal leningen |

Uitgekeerd eind 2013 |

|

ESM |

100 |

41,3 |

|

Cyprus |

Totaal leningen |

Uitgekeerd eind 2013 |

|

ESM |

9 |

4,6 |

|

IMF |

1 |

0,26 |

De hoogte van het verwachte totaal aan uitgekeerde leningen van het IMF kan door wisselkoersverschillen veranderen.

Zie voor de actuele stand over de uitgekeerde tranches ook de website van de Europese Commissie (http://ec.europa.eu/economy_finance/eu_borrower/efsm/index_en.htm), de website van het IMF (http://www.imf.org/external/country/index.htm), de website van het EFSF: (www.efsf.europa.eu) en de website van het ESM: (www.esm.europa.eu).

G. Garantie DNB-winstafdracht

Aan de Nederlandsche Bank (DNB) is een garantie ter grootte van maximaal € 5,7 mld. verstrekt. Met de garantie wordt het buffervermogen van DNB versterkt. De langjarige afspraak leidt ertoe dat er (nu) geen noodzaak bestaat het buffervermogen van DNB te versterken via winstinhoudingen of voorzieningen. Anders dan in voorgaand jaar worden de crisisgerelateerde inkomsten uit hoofde van Europese steunoperaties als winst uitgekeerd.

H. IJsland

Het Ministerie van Financiën heeft in 2013 een vierde boedeluitkering ontvangen van de Winding-up Board van Landsbanki. Het gaat daarbij om een bedrag van ruim € 77 mln. Deze vierde boedeluitkering brengt de stand van de totale ontvangst op € 811 mln., wat overeenkomt met 57% van het totale in 2008/2009 uitgekeerde bedrag van € 1,428 mld. Zowel de Winding-up Board als de IJslandse overheid hebben de verwachting uitgesproken dat de boedel voldoende middelen bevat om uiteindelijk de volledige hoofdsom aan Nederland te voldoen. Bovendien claimt De Nederlandsche Bank van het IJslandse depositogarantiestelsel een vergoeding voor gederfde rente en gemaakte kosten.

De Nationale Schuld was aan het eind van 2013 gelijk aan € 368 mld. De vordering van de Nederlandse Staat op ABN AMRO bedraagt € 3,8 mld. per ultimo 2013.

De rentekosten voor de financiering van de schuld zijn uitgekomen op € 9,6 mld. Dit is € 0,6 mld. lager dan geraamd. De belangrijkste oorzaak hiervoor is dat de Staat op de uitgegeven leningen lagere tarieven heeft betaald dan waarmee in de begroting rekening was gehouden.

Er is sprake van een schuldverhouding tussen de Staat en de deelnemende instellingen doordat publieke instellingen deelnemen aan schatkistbankieren. In december 2013 is de Wet verplicht schatkistbankieren van kracht geworden. Deze wet verplicht decentrale overheden om hun overtollige middelen in ’s Rijks schatkist aan te houden. Deze vorderingen van decentrale overheden op de Staat tellen mee in de schuldverhouding. De interne schuldverhouding is bijna € 21,3 mld. negatief per ultimo 2013. Dit houdt in dat de Staat per saldo een vordering heeft op de deelnemers. Deze netto vordering wordt veroorzaakt doordat er leningen zijn verstrekt aan de deelnemers van schatkistbankieren (€ 12,4 mld. negatief) en doordat het rekeningen-courantsaldo van alle deelnemers samen ook negatief is (€ 13,6 mld. negatief). Tegenover deze leningen en roodstand staat een vordering van de deelnemers op de Staat vanwege de bij de schatkist gestalde deposito’s van € 4,7 mld. positief. De roodstand op de rekening-courant komt voornamelijk doordat de sociale fondsen ultimo 2013 gezamenlijk € 21,8 mld. rood stonden op hun rekeningen-courant bij de schatkist. De interne schuldverhouding is wel minder negatief uitgevallen dan oorspronkelijk begroot. Dit komt enerzijds doordat het effect van het verplicht schatkistbankieren door decentrale overheden nog niet in de begroting was opgenomen. Anderzijds is de roodstand van de sociale fondsen ook minder toegenomen dan geraamd.

Vanwege bovenstaande (negatieve) interne schuldverhouding zijn de rentekosten interne schuldverhouding (artikel 12) – € 0,4 mld. De deelnemers aan het schatkistbankieren betalen dus netto meer rente aan de Staat (op leningen en rekening-courantkredieten) dan dat zij van de Staat ontvangen (op rekening-couranttegoeden en deposito’s).

|

Realisatie |

Vastgestelde begroting |

Verschil |

|

|---|---|---|---|

|

EMU-schuld |

443 |

447 |

– 4 |

|

Nationale schuld1 |

368 |

369 |

– 1 |

|

Schuldverhouding met ABN AMRO |

– 3,8 |

– 3,8 |

0 |

|

Interne schuldverhouding (artikel 12) |

– 21,3 |

– 28,9 |

7,7 |

|

Rentekosten staatsschuld (artikel 11) |

9,6 |

10,2 |

– 0,6 |

|

Rentekosten schuldverhouding ABN AMRO |

– 0,1 |

– 0,1 |

0 |

|

Rentekosten interne schuldverhoudingen (artikel 12) |

– 0,4 |

– 0,4 |

0 |

|

Rentekosten Totaal |

9,1 |

9,7 |

0,6 |

Opbouw en dekking financieringsbehoefte

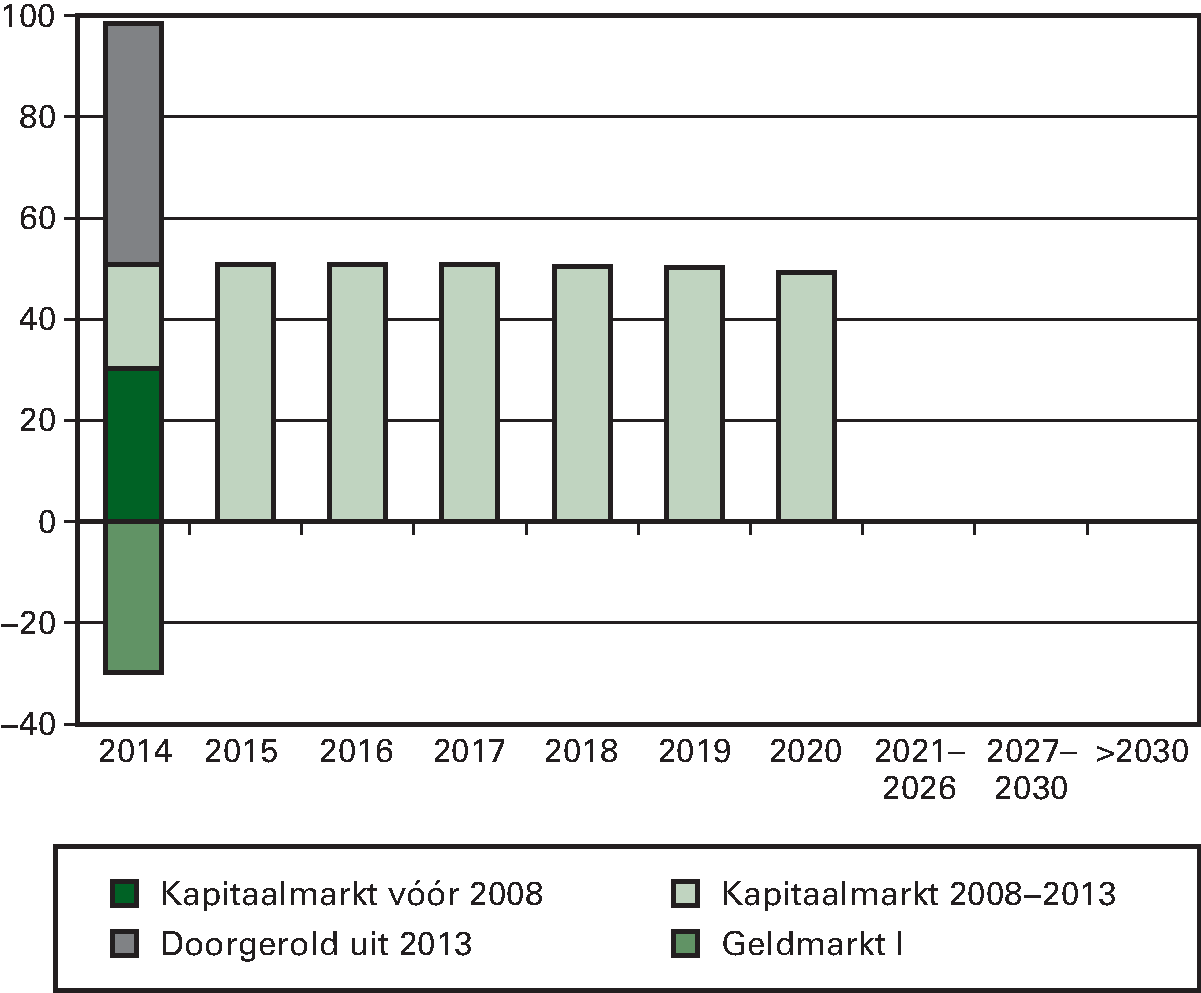

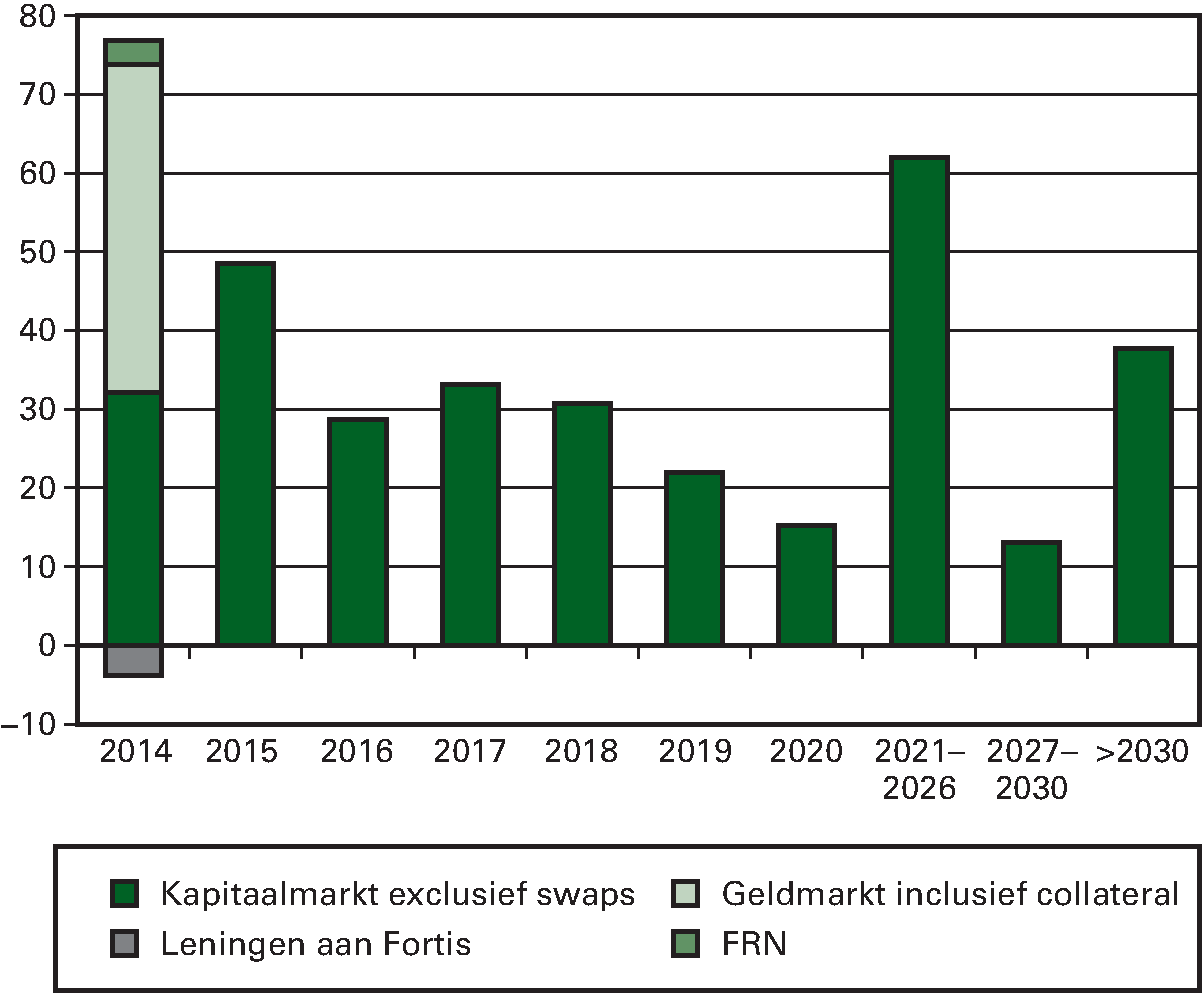

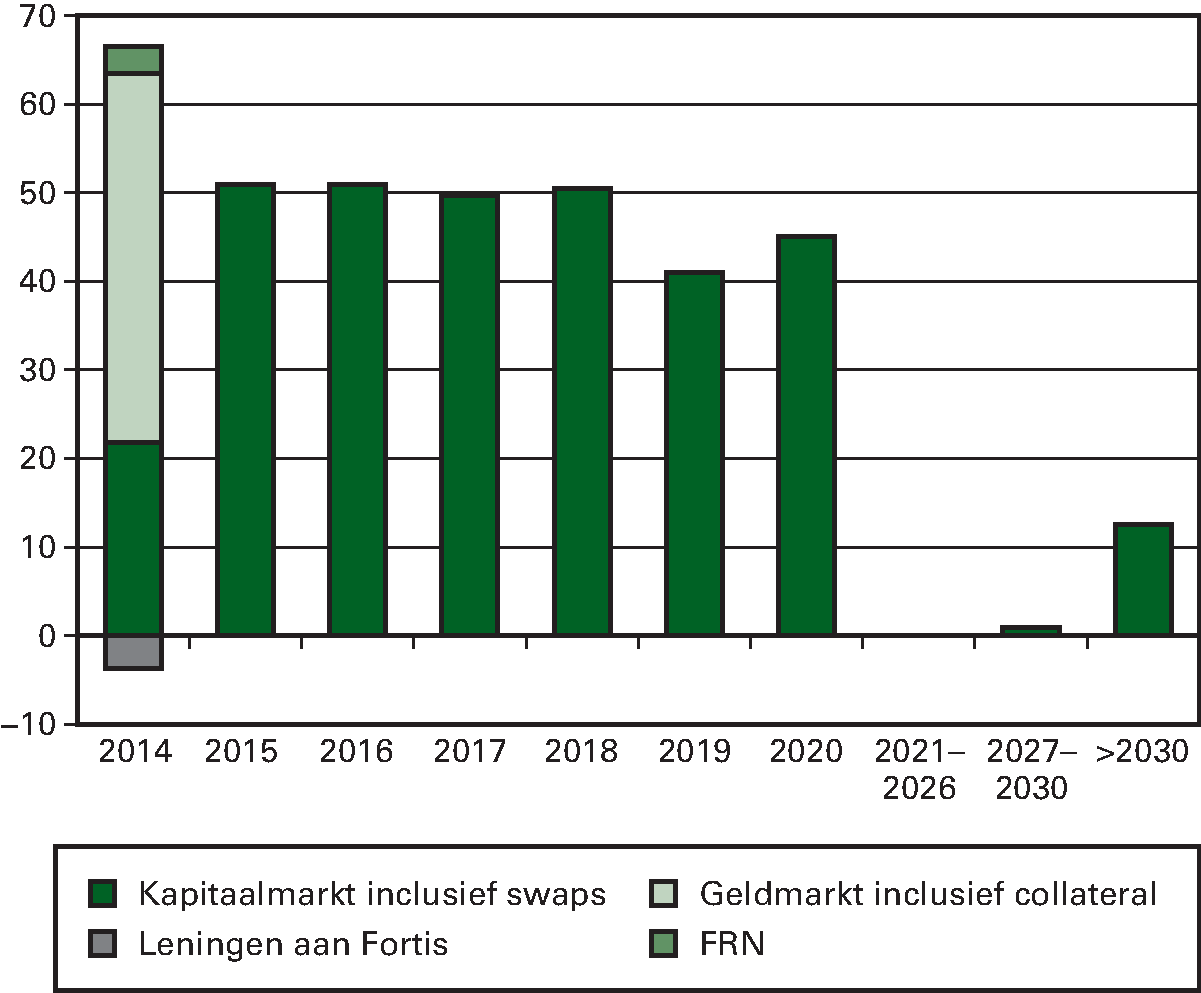

De financieringsbehoefte bedroeg in 2013 € 93,4 mld. De financieringsbehoefte is gedekt door uitgifte van langlopende leningen en leningen op de geldmarkt.

De omvang van het cash collateral is in 2013 gedaald. Cash collateral is onderpand in de vorm van kasgeld dat banken bij de Staat plaatsen in verband met swapcontracten. Cash collateral is daarmee een vorm van financiering voor de Staat. De omvang van het onderpand is afhankelijk van de marktwaarde van de swaps. Door de afgenomen marktwaarde van de swapportefeuille is het gestorte onderpand afgenomen. Dit heeft geleid tot financiering elders op de geldmarkt (via de uitgifte van bijvoorbeeld DTC’s of Commercial Paper).

|

Realisatie |

|

|---|---|

|

Financieringsbehoefte: |

|

|

Aflossingen kapitaalmarkt |

28,7 |

|

Geldmarkt ultimo 2012 |

38,7 |

|

Cash collateral ultimo 2012 |

14,5 |

|

Kassaldo Rijk 2013 |

11,5 |

|

Totaal |

93,4 |

|

Dekking door: |

|

|

Kapitaalmarktuitgifte |

52,2 |

|

Geldmarkt ultimo 2013 |

30,7 |

|

Cash collateral ultimo 2013 |

10,5 |

|

Totaal |

93,4 |

In tegenstelling tot de overige tabellen van de artikelen Nationale Schuld worden in deze tabel cijfers op kasbasis weergegeven.

In de ontwerpbegroting IXB 2013 zijn de beleidsprioriteiten van het kabinet op het terrein van het Ministerie van Financiën voor 2013 gepresenteerd. In deze paragraaf is een tabel met toelichting opgenomen met daarin de prestaties die in 2013 zijn behaald.

|

Beleidsprioriteit |

Hoofddoelstelling |

Prestaties in 2013 |

Hoofddoelstelling behaald |

|

|---|---|---|---|---|

|

IXB |

||||

|

1 |

Houdbare financiering van beleidsprioriteiten |

Het terugdringen van het overheidstekort en de overheidsschuld. Handhaven van de begrotingsregels. |

Het tekort is ten opzichte van 2012 verbeterd; de schuld is daarentegen ten opzichte van 2012 verder opgelopen. De begrotingsregels zijn gehandhaafd. |

Grotendeels |

|

2 |

Sobere en effectieve EU-begroting |

Begroting waarbij de afdrachten evenwichtiger en transparanter worden verdeeld. |

Akkoord over het Meerjarig Financieel Kader 2014–2020 en daling van de EU-begroting 2014 ten opzichte van 2013. |

Grotendeels |

|

3 |

Robuuste financiële sector |

Activiteiten van financiële instellingen zijn gericht op het leveren van betrouwbare dienstverlening aan burgers en bedrijven, waarbij de kosten van overmatig risicovol gedrag niet worden afgewenteld op de belastingbetaler. |

Oprichting van o.a. een Financieel Stabiliteitscomité en een wetsvoorstel voor beloningsbeleid op nationaal niveau. In Europa zijn er grote stappen richting een Bankenunie gezet. |

Grotendeels |

|

4 |

Financieel beheer interventies financiële sector |

Substantiële reductie van de belangen in de financiële sector waarbij gestreefd wordt naar het volledig terug verdienen van de publieke middelen. |

Er zijn concrete stappen genomen richting verkoop. De verkoopplannen voor ABN AMRO en ASR zijn in augustus aan de Kamer gepresenteerd. De doelstelling is aangepast naar volledig afstoten van de belangen waarbij gestreefd wordt zo veel als mogelijk van de publieke middelen terug te verdienen. Door de nationalisatie van SNS REAAL heeft de Staat er een deelneming bij gekregen. Property Finance is einde 2013 afgesplitst van SNS. De aandelen van zowel SNS REAAL als Property Finance zijn overgedragen aan NLFI. |

Deels |

|

5 |

Herstellen en bewaken stabiliteit eurozone |

De Europese schuldencrisis heeft aanleiding gegeven tot wijziging en uitbreiding van afspraken omtrent economische beleidscoördinatie (o.a. versterkt Stabiliteits- en Groeipact). |

Geen afwijking van planning, echter volledige realisatie conform brief kabinet is niet mogelijk voor 31 december 2013. De brief met daarin de visie van het kabinet op de toekomst van de EMU/EU gaat in op stappen die wat het kabinet betreft van belang zijn voor de toekomst van de EMU/EU. |

Ja |

|

6 |

Fiscale voornemens |

Een eenvoudiger, meer solide en fraudebestendiger belastingstelsel en tegelijkertijd het terugdringen van de administratieve lasten. |

De werkzaamheden in 2013 hebben hoofdzakelijk in het teken gestaan van het terugdringen van het begrotingsakkoord. In dat verband is uitvoering gegeven aan het regeerakkoord en de verschillende akkoorden die in dit verband in 2013 zijn gesloten. Bij die uitwerking is waar mogelijk tevens invulling gegeven aan de hoofddoelstelling. |

Grotendeels |

|

7 |

Toezicht Belastingdienst |

De Belastingdienst beoogt met zijn toezicht de mate waarin burgers en bedrijven vrijwillig hun verplichtingen nakomen (compliance) maximaal te vergroten. |

Door intensivering van het verticaal toezicht is meer evenwicht bereikt tussen horizontaal en verticaal toezicht. Maatregelen zijn getroffen om fiscale fraude en fraude met toeslagen tegen te gaan. |

Grotendeels |

|

8 |

Financiering staatsschuld |

Schuldfinanciering tegen zo laag mogelijke rentekosten onder acceptabel risico voor de begroting. |

In 2013 is dit bereikt door zoveel mogelijk de benchmark te benaderen. Enkele malen is hier bewust van afgeweken door een lange lage rente te laten staan en niet naar 7 jaar te swappen. |

Ja |

|

9 |

Schatkistbankieren |

In 2013 wordt verplicht schatkistbankieren zonder leenfaciliteit ingevoerd voor gemeenten, provincies, gemeenschappelijke regelingen en waterschappen. |

Dit voornemen is gehaald. |

Ja |

Toelichting beleidsprioriteiten IX

1. Houdbare financiering van beleidsprioriteiten

Het jaar 2013 was een economisch zwaar jaar. De Nederlandse economie kromp in 2013 met 0,8%, waarmee over heel 2013 de economische groei 1,5% lager bleek dan waarop werd gerekend bij het vaststellen van de begroting. Het EMU-saldo is in 2013 uitgekomen op een tekort van 2,5% van het bbp. Het tekort over 2013 is aanzienlijk verbeterd ten opzichte van een jaar eerder – het begrotingstekort in 2012 bedroeg 4,1% van het bbp. Bij het vaststellen van de begroting werd rekening gehouden met een begrotingstekort ter grootte van 2,7% van het bbp; ten opzichte van die raming is over 2013 het begrotingstekort eveneens enigszins verbeterd. De EMU-schuld bedroeg eind 2013 73,5% van het bbp. Hiermee is de schuldpositie van Nederland opgelopen ten opzichte van 2012 (EMU-schuld 2012: 71,3%).

Beleidsmatige conclusie

Het jaar 2013 is het eerste volle jaar van het nieuwe kabinet. Het uitgavenkader voor 2013 – zoals vastgesteld aan het begin van de kabinetsperiode – is gehandhaafd. Ook de begrotingsregels zijn gehandhaafd. Ondanks de tegenzittende economische ontwikkeling is het begrotingstekort verbeterd ten opzichte van een jaar eerder en voldoet het begrotingstekort voor het eerst sinds het begin van de kredietcrisis aan de vereisten uit het Stabiliteits- en Groeipact. De schuldontwikkeling blijft daarentegen achter bij de raming ten tijde van het vaststellen van de begroting.

2. Sobere en effectieve EU-begroting

In 2013 heeft Nederland zich ingezet voor een substantiële vermindering van de afdrachten aan de EU. Nederland streeft naar een sobere en effectieve begroting waarin duidelijke prioriteiten worden gesteld en waarbij de afdrachten evenwichtiger en transparanter worden verdeeld. De Minister van Financiën heeft zich in de Begrotingsraad ingezet om dit standpunt in de jaarbegroting van de EU terug te zien, terwijl hij, tezamen met de Minister-President en de Minister van Buitenlandse Zaken, zich ook heeft ingezet voor een voor Nederland gunstige ontwikkeling van de onderhandelingen over het Meerjarig Financieel Kader van de EU voor de periode 2014–2020. Tijdens de Europese Raad van 7 en 8 februari 2013 is hierover een akkoord bereikt. Nederland heeft daarin wederom een korting op de afdrachten weten te bedingen van ruim € 1 mld. per jaar.

Beleidsmatige conclusie

De doelstelling is grotendeels gerealiseerd. Mede dankzij de gedane inspanningen is er een akkoord over het Meerjarig Financieel Kader 2014–2020 en daalt de EU-begroting 2014 ten opzichte van 2013.

3. Robuuste financiële sector

Met een volwaardige Bankenunie en hogere kapitaal- en solvabiliteitvereisten voor financiële instellingen zal de financiële sector in zowel Nederland als in de Europese Unie voldoende robuust moeten worden. Hiertoe is in 2013 overeenstemming bereikt over een aantal belangrijke maatregelen waaronder de totstandkoming van Europees bankentoezicht (SSM) en een Europees resolutie-mechanisme (SRM), de richtlijn voor herstel en afwikkeling van banken (BRRD), de herziening van de richtlijn over de kapitaaleisen voor banken (CRD IV) en de Omnibus II richtlijn waardoor gewerkt kan worden aan de invoering van de Solvency II richtlijn voor verzekeraars. Andere belangrijke Europese initiatieven uit 2013 om het vertrouwen in de financiële sector te herstellen zijn een nieuwe Verordening marktmisbruik met daarin o.m. een verbod op het manipuleren van benchmarks zoals LIBOR en accountancyvoorstellen neerkomend op een verplichte kantoorroulatie en een strengere scheiding van controle en advies.

Met het oog op de doelstelling dat financiële instellingen zich richten op het leveren van betrouwbare dienstverlening aan burgers en bedrijven waarbij de kosten van overmatig risicovol gedrag niet worden afgewenteld op de belastingbetaler, zijn er ook in Nederland beduidende ontwikkelingen geweest. Zo is er een nieuw Financieel Stabiliteitscomité opgericht en er is door de Commissie Structuur Nederlandse banken een rapport afgeleverd met aanbevelingen om de bankensector te versterken. Daarnaast zijn in 2013 nieuwe hypotheekregels in werking getreden terwijl in hetzelfde jaar een provisieverbod voor beleggingsondernemingen alsmede een nieuw vakbekwaamheidstelsel voor financiële adviseurs tot stand zijn gekomen en het wetsvoorstel beloningsbeleid financiële ondernemingen in consultatie is gebracht.

De geboekte resultaten in 2013 laten onverlet dat er op enkele onderdelen ook vertraging is ontstaan, met name in Europa. CRD IV zal later geïmplementeerd worden dan de Europese Commissie ambieerde. De aanvankelijke streefdatum van januari 2014 is inmiddels verschoven naar juli 2014. Tevens zijn de onderhandelingen over de directe herkapitalisatie van banken vanuit het Europees Stabiliteitsmechanisme (ESM) doorgeschoven naar 2014. Vertraging heeft zich ook voorgedaan bij de onderhandelingen over de regels omtrent markten voor financiële instrumenten (MiFID II) en over een nieuwe richtlijn tot voorkoming van het gebruik van het financiële stelsel voor het witwassen van geld en de financiering van terrorisme (vierde witwasrichtlijn). In januari 2014 werd wel een akkoord bereikt over MiFID II. Ten slotte vergde het bereiken van een akkoord over de Omnibus II richtlijn eveneens meer tijd dan aanvankelijk was voorzien.

Beleidsmatige conclusie

Het Kabinet heeft zich het afgelopen jaar sterk ingespannen voor een robuuste financiële sector. Met name in Europa is dit niet altijd zonder slag of stoot gegaan, maar de geboekte resultaten zien er veelbelovend uit. De Bankenunie die in 2014 van start zal gaan en de verhoogde kapitaal- en solvabiliteitvereisten voor financiële instellingen moeten er onder meer voor zorgen dat de financiële markten in zowel Nederland als in de Europese Unie in de toekomst aanzienlijk beter geëquipeerd zijn om schokken op te vangen.

4. Financieel beheer interventies financiële sector

Het beleid is gericht op een voortvarende, maar zakelijk verantwoorde exit uit de verschillende belangen. Op 1 februari 2013 heeft de Minister van Financiën SNS REAAL genationaliseerd. De Staat kreeg er daarmee een nieuwe deelneming bij. Op 31 december 2013 is de vastgoedtak Property Finance afgesplitst van SNS Bank, waarmee dit een separate deelneming is geworden. De aandelen in Property Finance en SNS REAAL zijn, net als die van ABN AMRO, ABN AMRO Preferred Investments, ASR en RFS, overgedragen tegen uitgifte van certificaten aan de Stichting administratiekantoor beheer financiële instellingen (NLFI).

Op 23 augustus 2013 heeft het kabinet in een brief aan de Kamer zijn toekomstplannen voor de financiële instellingen gepresenteerd. ABN AMRO, ASR (en SNS REAAL) gaan volledig terug naar de markt als de financiële sector voldoende stabiel is, er voldoende interesse is in de markt en de ondernemingen er klaar voor zijn. Geconcludeerd is dat een beursgang op dit moment de meest reële optie is voor ABN AMRO, onderhandse verkoop is echter niet uitgesloten. Voor ASR is zowel beursgang als onderhandse verkoop mogelijk. Voor een voornemen omtrent de toekomstplannen met SNS REAAL was het in 2013 nog te vroeg, dit volgt in 2014. Met betrekking tot ABN AMRO is aangegeven dat in ieder geval de Asset Quality Reviews zullen worden afgewacht voordat een besluit tot daadwerkelijke verkoop zal worden genomen. Verkoop van ASR kan eerder aan de orde zijn. Voor alle financiële instellingen geldt dat de Minister de Kamer vooraf zal informeren, voordat onomkeerbare stappen worden gezet.

In 2013 is tevens overeenstemming bereikt over de beëindiging van de IABF. De beëindiging heeft plaatsgevonden door de Alt-A portefeuille te verkopen. De opbrengsten zijn gebruikt om de lening van ING aan de Staat af te lossen. Het uiteindelijke resultaat op de IABF was ten tijde van schrijven van dit jaarverslag reeds bekend en bedroeg ca. € 1,4 mld. Dit is inclusief € 0,4 mld. die is ontvangen van ING ter compensatie van de toekomstige garantiefees (Kamerstukken II 2013/2014, 31 371, nr. 380).

Beleidsmatige conclusie

Er zijn belangrijke stappen gezet richting daadwerkelijke verkoop en beleidsmatig is er duidelijkheid over dat de belangen in de financiële sector op termijn volledig zullen worden afgestoten. Inmiddels is de IABF transactie al succesvol beëindigd.

5. Herstellen en bewaken stabiliteit eurozone

In 2013 is het herstellen en bewaken van de financiële stabiliteit van de eurozone een belangrijk onderwerp gebleven. De Europese schuldencrisis heeft aanleiding gegeven tot versterking en uitbreiding van afspraken omtrent economische beleidscoördinatie (o.a. door middel van een nieuw begrotingsverdrag tussen lidstaten van de EU). Als sluitstuk van versterkte economische beleidscoördinatie in de Eurozone verstrekt het ESM, onder strikte beleidscondities en waar mogelijk in samenwerking met het IMF, financiële steun aan landen in nood. Sinds juli 2013 kunnen het EFSM en EFSF geen nieuwe leningen meer aangaan. Deze tijdelijke noodfondsen verstrekken nog wel de reeds aangegane leningen van Griekenland, Portugal en Ierland. Het EFSF en EFSM blijven bestaan totdat de laatste leningen zijn afgelost. Het ESM is nu het voornaamste noodfonds.

Het EFSF en EFSM hebben in 2013 financiële steun verstrekt aan Ierland, Portugal en Griekenland (voor Griekenland gaat het alleen om EFSF steun). Het ESM heeft in 2013 financiële steun verstrekt aan Spanje en Cyprus. Op 25 maart 2013 bereikte de Eurogroep een akkoord over een leningenprogramma voor Cyprus. Het leningenpakket bedraagt in totaal maximaal € 10 mld., waarvan circa € 9 mld. afkomstig is van het ESM en circa € 1 mld. van het IMF. In 2013 heeft het ESM € 4,6 mld. uitgekeerd aan Cyprus. Spanje en Ierland kondigden tijdens de Eurogroep van 14 november 2013 aan het leningenprogramma te zullen verlaten en geen vervolgprogramma aan te vragen. Ierland en Spanje hebben inmiddels het leningenprogramma succesvol verlaten.

Beleidsmatige conclusie

Geen afwijking van de planning, echter volledige realisatie conform de lange termijn visiebrief van het huidige kabinet was eind 2013 niet gerealiseerd.

6. Fiscale voornemens

In de begroting IX voor het jaar 2013 is een aantal fiscale voornemens genoemd. De genoemde maatregelen op het gebied van de woningmarkt, zijnde de introductie van de eis dat de rente van nieuwe leningen die na 1 januari 2013 worden aangegaan alleen aftrekbaar is als de lening in maximaal 30 jaar en ten minste annuïtair wordt afgelost alsmede de afschaffing van de vrijstelling in Box 1 van de kapitaalverzekering eigen woning die na 1 januari 2013 wordt afgesloten, zijn gerealiseerd en hebben nog in 2012 het Staatsblad bereikt. Overigens is de primaire verantwoordelijkheid van het wetsvoorstel tijdens de parlementaire behandeling overgegaan naar de Minister voor Wonen en Rijksdienst.

De herziening van het fiscale regime voor de kosten van vervoer, houdende afschaffing van de onbelaste reiskostenvergoeding voor het woon-werkverkeer en – ten behoeve van de zogenoemde bijtelling voor het privégebruik van een door de werkgever ter beschikking gestelde auto – het aanmerken van de kilometers die met deze auto worden gemaakt in het woon-werkverkeer als privékilometers, is op Prinsjesdag in de vorm van een wetsvoorstel bij de Tweede Kamer aanhangig gemaakt. Naar aanleiding van het Regeerakkoord3, is deze maatregel vervallen. Het betreffende wetsvoorstel in nog in 2012 ingetrokken.

De introductie van een verhuurderheffing is op Prinsjesdag in de vorm van een wetsvoorstel bij de Tweede Kamer aanhangig gemaakt. Ook hier is de primaire verantwoordelijkheid van het wetsvoorstel tijdens de parlementaire behandeling overgegaan naar de Minister voor wonen en Rijksdienst. De parlementaire behandeling van dit wetsvoorstel is in 2013 afgerond.

Beleidsmatige conclusie

Zoals gezegd zijn de in de begroting IX voor het jaar 2013 genoemde fiscale voornemens deels gerealiseerd. Daarentegen zijn de in paragraaf 4.1 beschreven andere doelstellingen, waaronder vooral begrepen de uitwerking van de fiscale doelstellingen van het regeerakkoord en van de verschillende akkoorden die daarna zijn gesloten in het kader van het terugdringen van het begrotingstekort, vrijwel allemaal gerealiseerd.

7. Toezicht Belastingdienst

De Belastingdienst beoogt met zijn toezicht de mate waarin burgers en bedrijven vrijwillig hun verplichtingen nakomen (compliance) maximaal te vergroten. Door middel van handhavingsregie wordt bewust een afweging gemaakt welke instrumenten, in welke combinatie en met welke diepgang worden ingezet. Burgers en bedrijven worden gestimuleerd zich aan de regels te houden en de kans wordt zo veel mogelijk verkleind dat zij fouten maken door goede voorlichting, handige keuzes bij de inrichting van aangiftesoftware en het vooraf invullen van informatie. In 2013 is het percentage vooringevulde gegevens over hypotheken en lijfrenten verhoogd en zijn ook de buitenlandse bankrekeningen opgenomen, waarmee de vrijwillige inkeer van buitenlands vermogen wordt gestimuleerd.

Bij de uitwerking van handhavingsregie zijn de aanbevelingen van de Commissie Horizontaal Toezicht Belastingdienst (Commissie Stevens) betrokken. Eén van de aanbevelingen was om het horizontaal toezicht in te bedden in het bredere handhavingspalet aan instrumenten waarvan ook nadrukkelijk verticaal (repressief) toezicht deel uitmaakt. Bij brief van 10 december 20124 zijn maatregelen voorgesteld om het verticaal toezicht te intensiveren die toezien op versnelling van de aanslagregeling particulieren, meer boekenonderzoeken, aanscherping van administratieve controles voor de omzetbelasting en het realiseren van structureel extra invorderingen. In 2013 is met de uitvoering hiervan aanvang genomen. De intensivering van het toezicht is voor 2013 zowel in aantallen extra controles en onderzoeken als in extra opbrengsten nagenoeg gerealiseerd.

Voor het horizontaal toezicht is het kader geactualiseerd waarbinnen met bonafide belastingplichtigen afspraken worden gemaakt over borging van de kwaliteit van de door hen ingediende aangiftes.

Afgelopen jaar heeft de fraudebestrijding een extra impuls gekregen. In 2013 is de Wet Fraude Toeslagen en Fiscaliteit aangenomen. Via deze wet worden bij Belastingdienst/Toeslagen 154 extra formatieplaatsen gerealiseerd ter versterking van het toezicht. Bij de Belastingdienst worden in dat kader nog 41 extra formatieplaatsen gerealiseerd. Per 1 mei 2013 is binnen de Belastingdienst een speciale fraudecoördinator aangesteld die leiding geeft aan een nieuw geformeerd Team Fraudebestrijding. Dit team heeft tot doel een integrale aanpak van georganiseerde (systeem)fraude over de verschillende betrokken dienstonderdelen heen te coördineren en bevorderen. Tevens wordt vanuit dit team de deelname aan interdepartementale anti-fraudeactiviteiten gecoördineerd.

De Belastingdienst/Toeslagen heeft een nieuw risicoselectiemodel ontwikkeld dat met ingang van april 2013 in gebruik is genomen. Daarnaast zijn de (geautomatiseerde) bestandcontroles uitgebreid. Naar aanleiding van geconstateerde fraude zijn aanvullende maatregelen getroffen die vanaf 2014 van kracht zijn: geen verlening van een voorschot aan een voor de Belastingdienst onbekende aanvrager, geen verlening van een voorschot bij verhoogd frauderisico en het niet uitbetalen van het voorschot bij het ontbreken van een actueel adresgegeven. Over de resultaten van de bestrijding van de verschillende vormen van fraude is de Tweede Kamer tussentijds gerapporteerd in de halfjaarsrapportage van de Belastingdienst van 17 september 20135.

Beleidsmatige conclusie

De toezichtsdoelstellingen voor 2013 zijn nagenoeg volledig gerealiseerd. Met de extra middelen uit het regeerakkoord ter intensivering van het toezicht zijn dit jaar de eerste stappen gezet. Door de organisatie binnen de Belastingdienst, nieuwe wetgeving en intensievere samenwerking met andere handhavingsorganisaties zijn de voorwaarden geschapen voor een betere bestrijding van fraude.

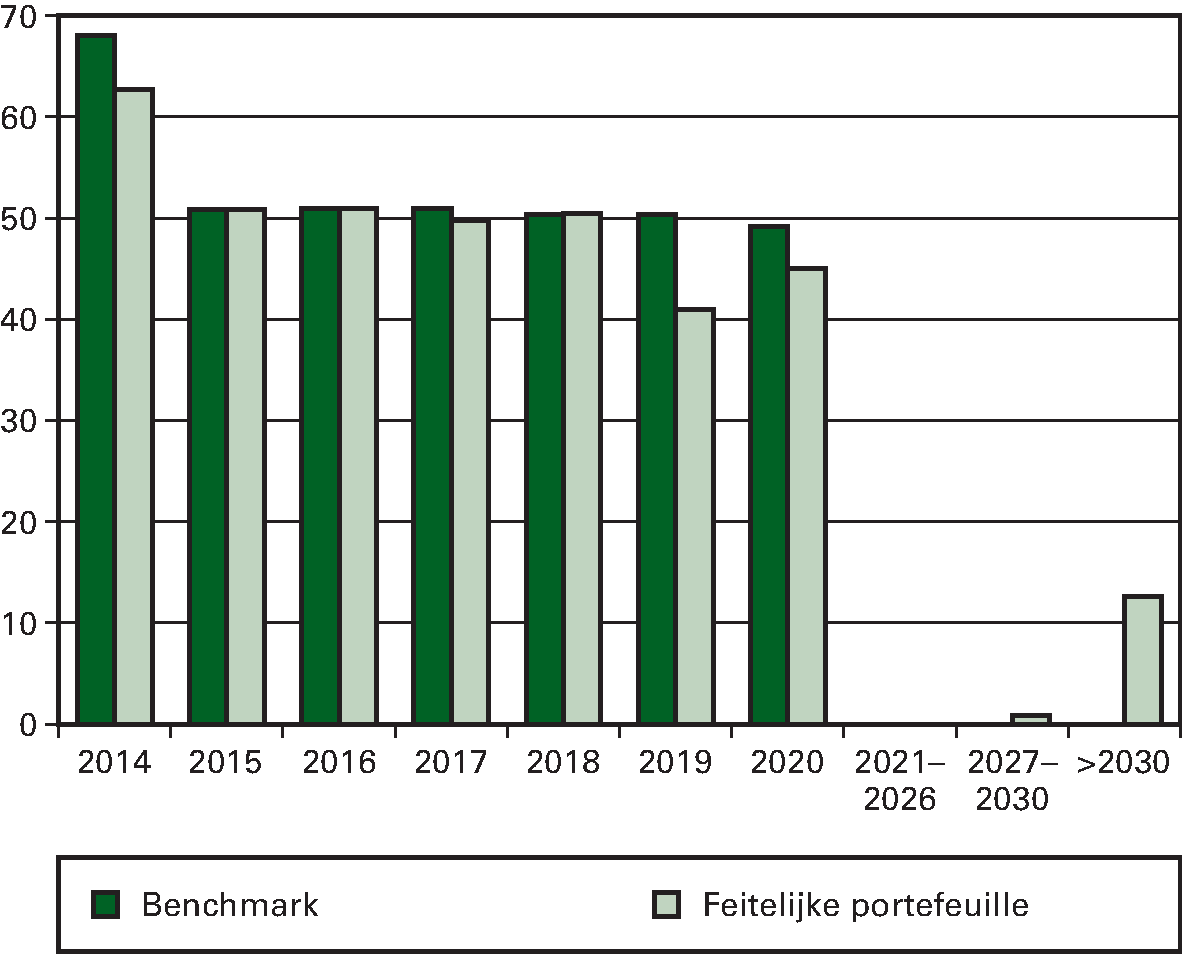

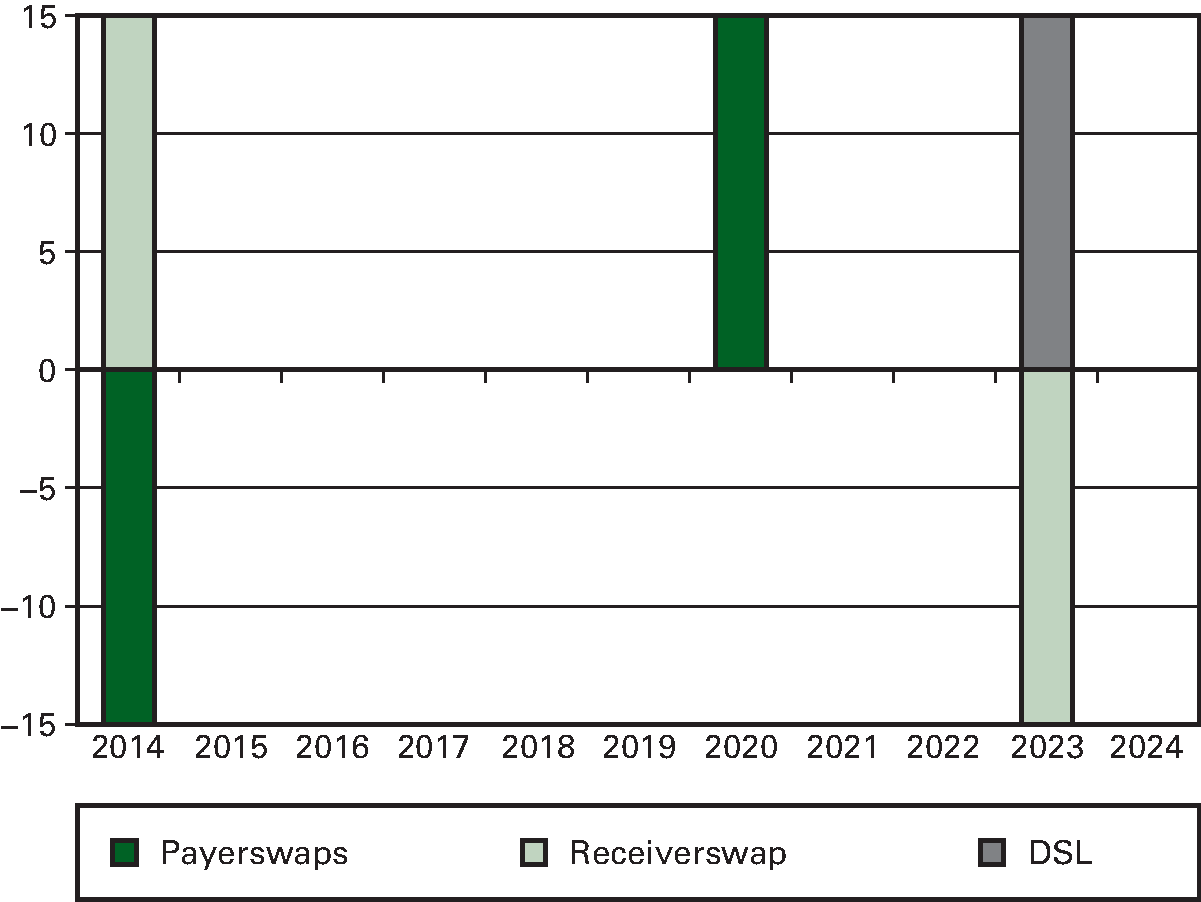

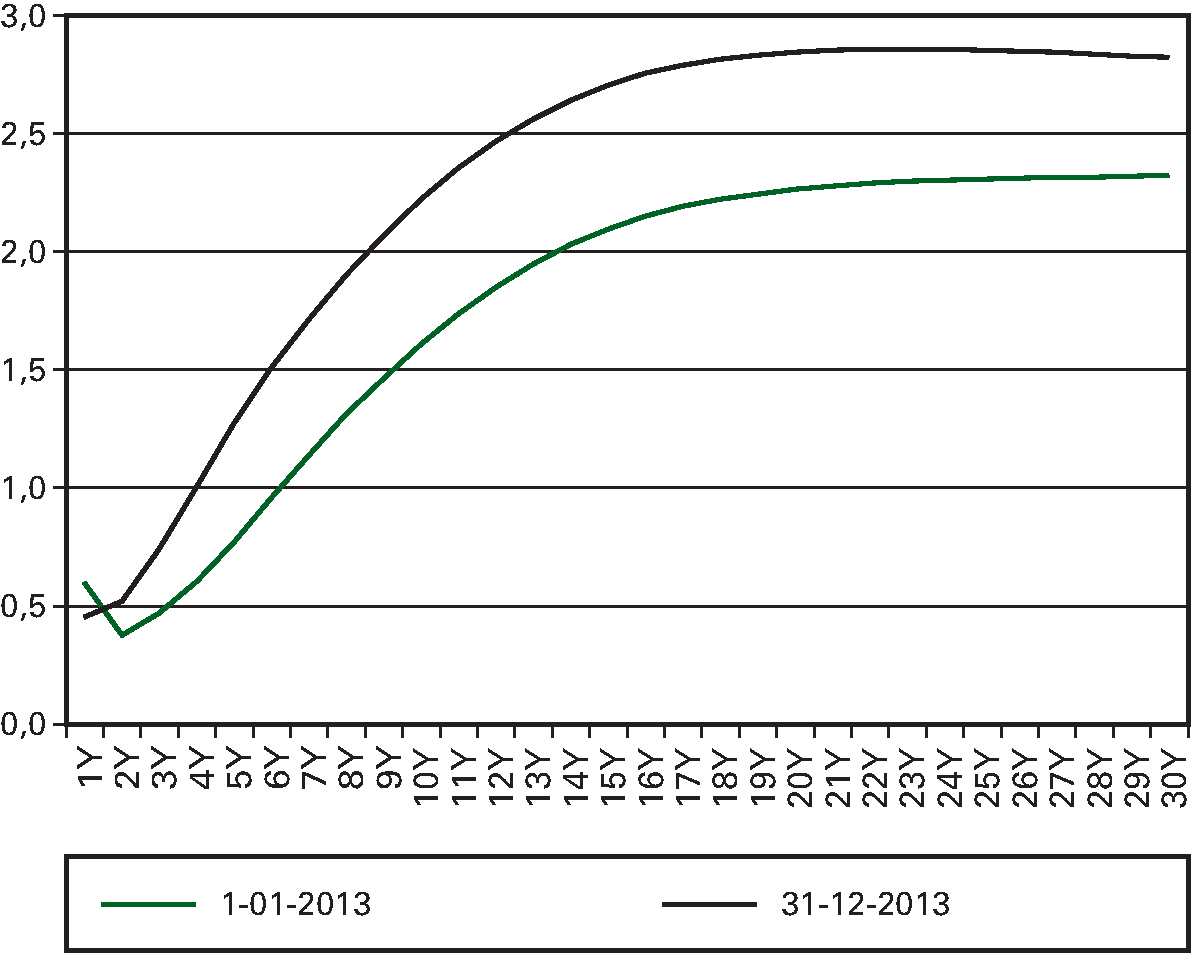

8. Financiering staatsschuld

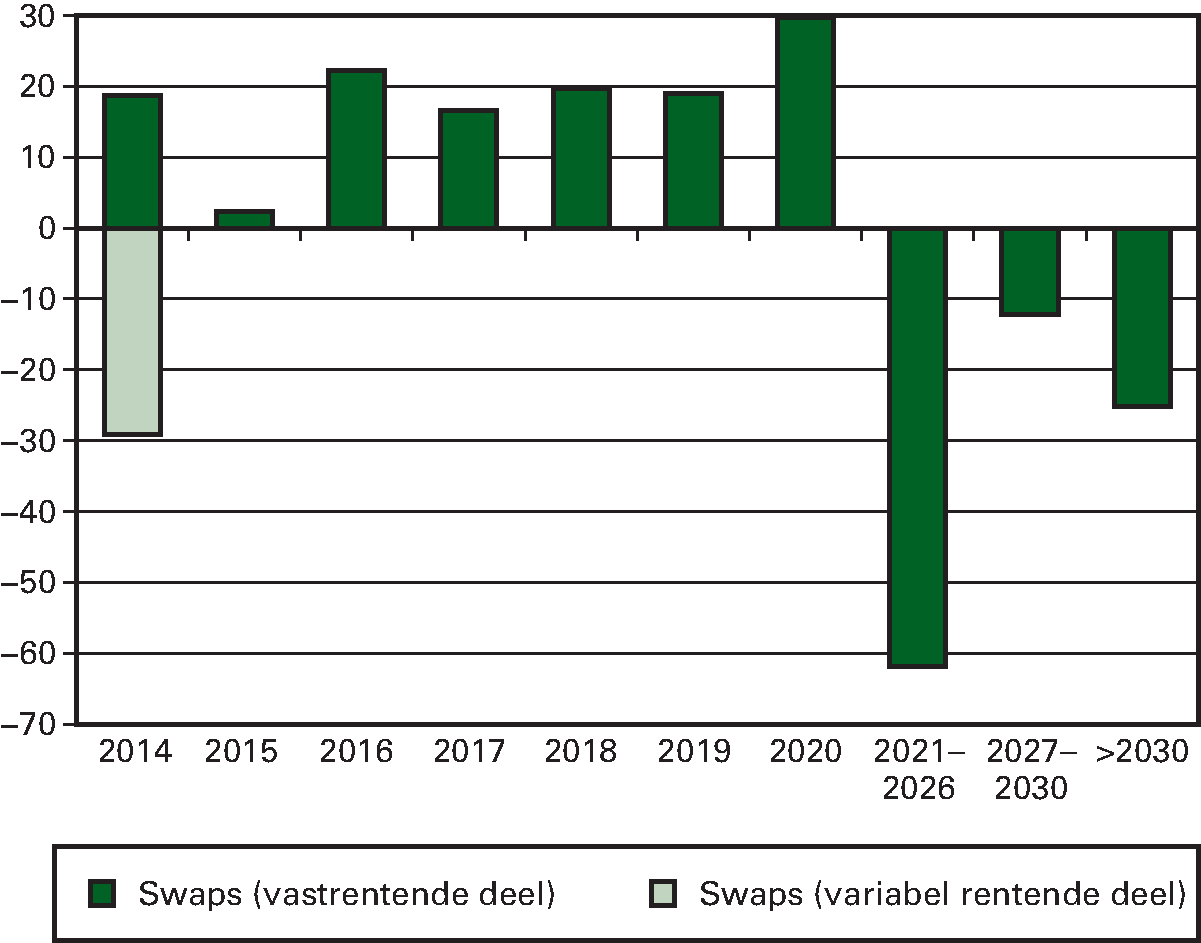

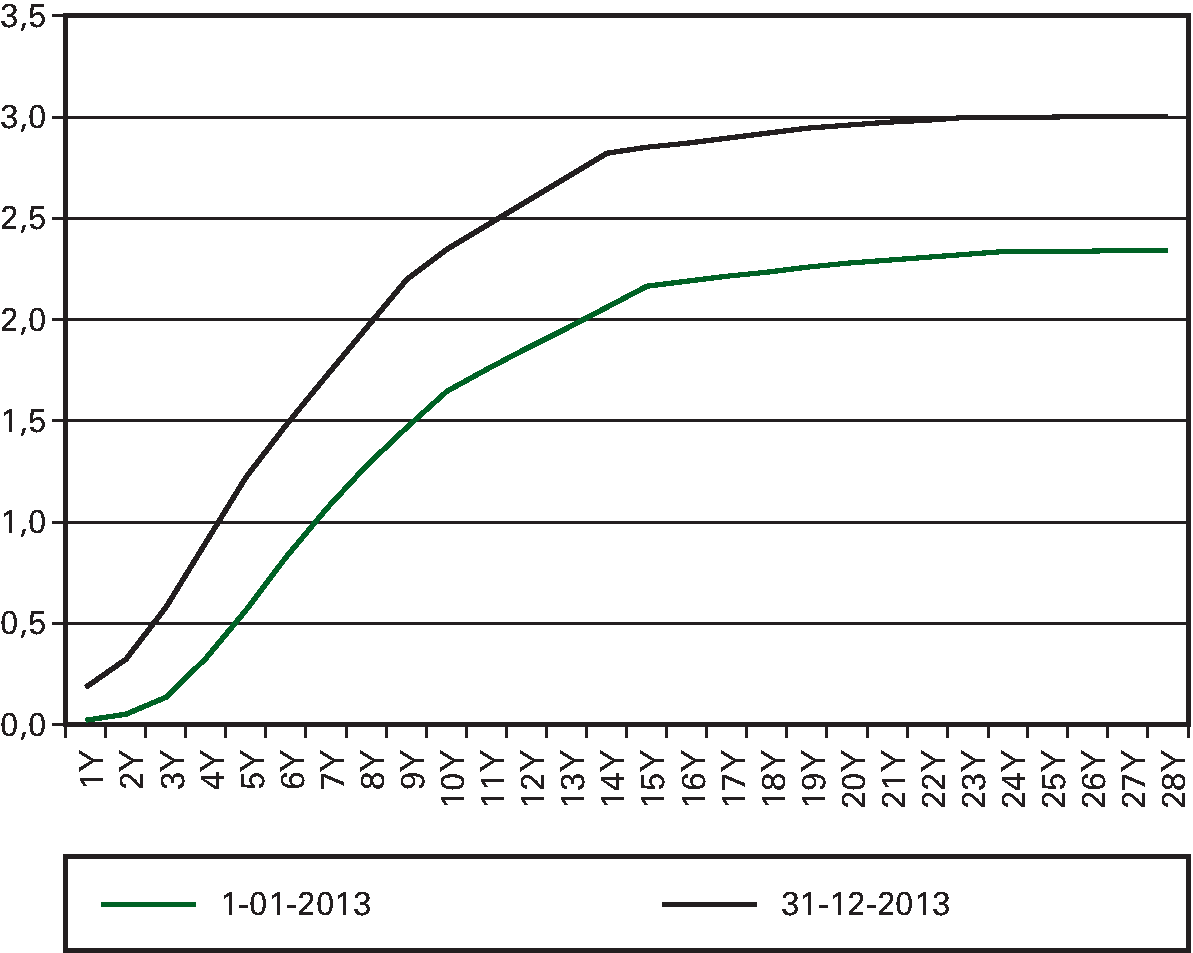

De doelstelling, schuldfinanciering tegen zo laag mogelijk rentekosten onder acceptabel risico voor de begroting, is sinds 2008 vormgegeven met een 7-jaars gecentreerde portefeuille als benchmark. Dit betekent dat in de benchmark ieder jaar een zevende deel van de staatsschuld geherfinancierd wordt door de fictieve uitgifte van leningen met een looptijd van 7 jaar. Op basis van de evaluatie uit 2011 is besloten met deze benchmark door te gaan6. Wel zijn er vanaf 2012 afwijkingen van het risicoprofiel van de benchmark mogelijk. Hiervoor gelden twee randvoorwaarden. De afwijkingen mogen niet leiden tot meer risico en de afwijking moet inpasbaar zijn in de begroting7. De benchmark borgt de transparantie over de afwijkingen. Immers, in de verantwoording worden afwijkingen ten opzichte van de benchmark in termen van risicoprofiel en kosten gerapporteerd.

Beleidsmatige conclusie

In praktijk worden leningen van verschillende looptijden (tot dertig jaar) uitgegeven, waardoor de feitelijke financiering afwijkt van de benchmark. Om toch het risicoprofiel en de rentelasten van de benchmark te benaderen, wordt het renterisico met renteswaps naar 7 jaar gebracht. Ieder jaar wordt inzichtelijk gemaakt in hoeverre de gewenste combinatie van risico en kosten zoals weergegeven door de benchmark benaderd wordt door de feitelijke wijze van financieren. Hierbij worden het risicoprofiel van en het resultaat op de benchmark en de feitelijke portefeuille met elkaar vergeleken. Het resultaat bestaat uit gerealiseerde en ongerealiseerde kosten. De gerealiseerde kosten zijn rentekosten en kosten die verbonden zijn aan schulduitgifte; de ongerealiseerde kosten zijn marktwaardeveranderingen. Deze worden meegenomen om niet alleen de consequenties van financieringsacties in het lopende jaar inzichtelijk te maken, maar ook op toekomstige jaren.

De feitelijk gerealiseerde kosten in 2013 waren € 74 mln. hoger dan wanneer de staatsschuld precies volgens de benchmark gefinancierd zou zijn. Zowel voor de feitelijke portefeuille als de benchmark was het ongerealiseerde resultaat positief, wat betekent dat de marktwaarde van beide portefeuilles zich gunstig ontwikkeld heeft als gevolg van stijgende rentes. Voor de feitelijke portefeuille heeft de marktwaarde zich echter gunstiger ontwikkeld en was het ongerealiseerde resultaat € 1.314 mln. hoger dan voor de benchmark. Hierdoor is het totale resultaat van de feitelijke portefeuille – ondanks de hogere gerealiseerde kosten – toch positief ten opzichte van de benchmark (€ 1.240 mln., wat de som is van – € 74 mln. en € 1.314 mln.). is onzeker of dit resultaat daadwerkelijk behaald wordt. Dit hangt af van toekomstige renteontwikkelingen.

In 2012 en 2013 is enkele malen bewust afgeweken van de benchmark door de rente op enkele lange leningen niet naar 7 jaar te brengen. Wanneer niet afgeweken zou zijn, zouden de gerealiseerde kosten in 2013 € 69 mln. lager geweest zijn dan volgens de benchmark, in plaats van € 74 mln. hoger. Het positieve totale resultaat (dus inclusief het ongerealiseerde resultaat) ten opzichte van de benchmark in 2013 zou dan niet € 1.240 mln. maar € 445 mln. geweest zijn. De bewuste afwijking van de benchmark heeft niet alleen invloed op het resultaat, maar ook op het risicoprofiel. Een deel van risico in 2019 en 2020 is naar 2030 en daarna verschoven. De gemiddelde looptijd van de actuele portefeuille is daarmee langer dan voorgeschreven door de benchmark. De rente is daardoor voor een langere periode vastgelegd, wat een lager risico betekent. Voor dit lagere risico is wel een prijs betaald in de vorm van hogere (maar wel binnen de begroting passende) rentelasten voor de komende jaren.

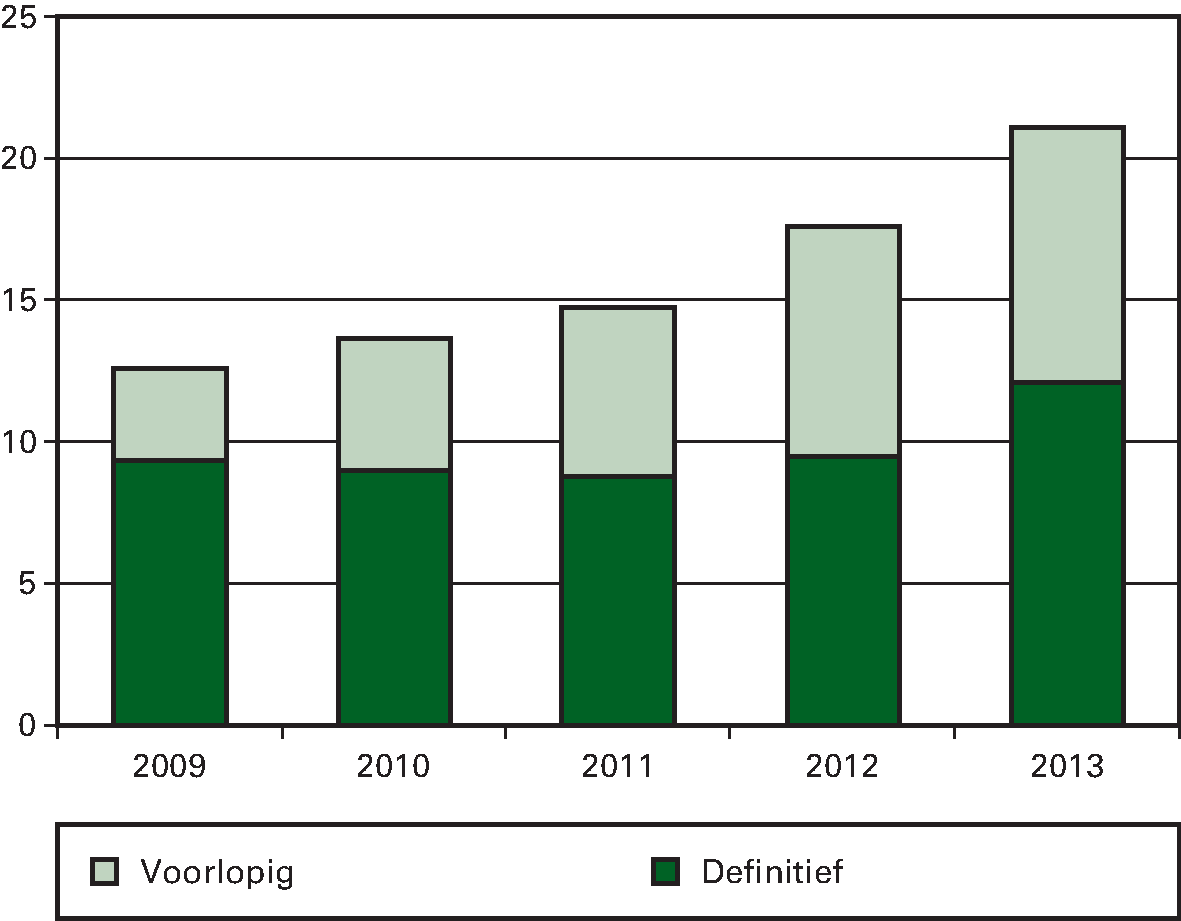

9. Kasbeheer

In 2013 wordt verplicht schatkistbankieren zonder leenfaciliteit ingevoerd voor gemeenten, provincies, gemeenschappelijke regelingen en waterschappen. De tarieven die de partijen over hun liquide middelen en beleggingen ontvangen worden geharmoniseerd aan de inleentarieven van de Staat. Schatkistbankieren houdt in dat decentrale overheden de middelen die zij (tijdelijk) niet nodig hebben voor uitoefening van hun taken aanhouden in de Nederlandse schatkist. Schatkistbankieren zal daarom een verlagend effect hebben op de EMU-schuld. De verwachting is dat de effecten voor de EMU-schuld op termijn ca. 15–29 mld. (4% bbp) kunnen zijn.

Beleidsmatige conclusie

De Wet verplicht schatkistbankieren en de bijbehorende regeling zijn in december 2013 van kracht geworden. Als gevolg hiervan zijn alle decentrale overheden (provincies, gemeenten, waterschappen en gemeenschappelijke regelingen) nu verplicht om hun overtollige middelen in ’s Rijks schatkist aan te houden. Dit heeft dit jaar al een verlagend effect op de EMU-schuld van zo’n € 5,6 mld. De decentrale overheden houden momenteel zo’n € 6,6 mld. aan in de schatkist door middel van deposito’s en rekening-courant. De totale instroom aan middelen in 2013 is niet gelijk aan de € 6,6 mld. die aan het einde van het jaar werd aangehouden. Dit komt doordat een aantal decentrale overheden al vrijwillig deelnam aan schatkistbankieren. Begin 2013 hielden deze decentrale overheden al € 1,1 mld. in de schatkist aan.

|

Realisatie |

Toelichting |

|||

|---|---|---|---|---|

|

Artikel |

2011 |

2012 |

2013 |

|

|

1. Belastingen |

||||

|

Het genereren van inkomsten voor de financiering van overheidsbeleid. Solide, eenvoudige en fraudebestendige fiscale wet- en regelgeving is hiervoor de basis. Doeltreffende en doelmatige uitvoering van die wet- en regelgeving zorgt er voor dat burgers en bedrijven bereid zijn hun wettelijke verplichtingen ten aanzien van de Belastingdienst na te komen (compliance). |

||||

|

2. Financiële Markten |

||||

|

Beleid maken voor een stabiele werking van financiële markten, met betrouwbare dienstverlening van financiële instellingen aan burgers en bedrijven. |

v |

Kamerstukken II 2010/2011, 32 013, nr. 16 |

||

|

3. Financieringen |

||||

|

Optimaal financieel resultaat bij de realisatie van publieke doelen. In het bijzonder bij investeren in en verwerven, afstoten en beheren van de financiële en materiële activa van de Staat. |

v |

|||

|

4. Internationale Financiële Betrekkingen |

||||

|

Een bijdrage leveren aan een gezond en welvarend Europa en een evenwichtige internationale financieel-economische ontwikkeling. |

||||

|

5. Export Krediet Verzekering1 |

||||

|

Het bieden van mogelijkheden voor verzekering van betalingsrisico’s die zijn verbonden aan export en investeringen in het buitenland, in aanvulling op de markt, en het creëren en handhaven van een gelijkwaardig speelveld voor bedrijven op het terrein van de exportkredietverzekeringsfaciliteit. |

||||

|

6. BTW-compensatiefonds |

||||

|

Gemeenten, provincies en Wgr-plusregio’s hebben de mogelijkheid een evenwichtige keuze te maken tussen in- en uitbesteding. De btw speelt hierin geen rol. |

||||

|

7. Beheer Materiële Activa |

||||

|

Een optimaal financieel resultaat bij het beheren en afstoten van materiële activa van/voor het Rijk ten behoeve van de realisatie van rijksdoelstellingen. |

v |

Kamerstukken 2013/2014, 31 935, nr. 12 |

||

|

Overig |

||||

|

Financieel en Economisch beleid van de overheid |

||||

|

Nationale Schuld |

||||

|

11 Financiering Staatsschuld |

||||

|

Schuldfinanciering tegen zo laag mogelijke rentekosten onder acceptabel risico voor de begroting |

||||

|

12 Kasbeheer |

||||

|

Optimaal kasbeheer van het Rijk en van de instellingen die aan de schatkist zijn gelieerd. |

||||

De laatste doorlichting heeft in 2008/2009 plaatsgevonden. De eerstvolgende beleidsdoorlichting van artikel 5 staat voor 2014 gepland.

Toelichting:

In de Regeling periodiek evaluatieonderzoek (RPE) is vastgelegd dat al het beleid met een zekere regelmaat dient te worden geëvalueerd in een beleidsdoorlichting. Dit kan bijvoorbeeld eens in de vier jaar en ten minste eens in de zeven jaar. Er moet volgens RPE sprake zijn van een dekkende programmering van beleidsdoorlichtingen. De meejarige programmering van beleidsdoorlichtingen voor Financiën wordt in de begroting opgenomen. In dit jaarverslag wordt over de realisatie hiervan teruggeblikt.

In 2013 zijn twee beleidsdoorlichtingen bij Financiën afgerond. De beleidsdoorlichting over Staatsdeelnemingen is vanwege de samenloop met het Interdepartementale beleidsonderzoek (IBO) Staatsdeelnemingen samengevoegd. Het IBO is in het voorjaar afgerond en naar de Kamer gestuurd8. De beleidsdoorlichting bij Domeinen Roerende Zaken (DRZ) is in het najaar afgerond en naar de Kamer gestuurd9.

|

Nr. |

Artikel |

Omschrijving |

Uitstaande garanties 2012 |

Verleende garanties 2013 |

Vervallen garanties 2013 |

Uitstaande garanties 2013 |

Garantieplafond 2013 |

Totaal plafond |

|---|---|---|---|---|---|---|---|---|

|

1 |

Belastingen |

Garantie procesrisico's |

518 |

292 |

259 |

551 |

551 |

|

|

2 |

Financiële Markten |

Garantie interbancaire leningen |

17.242.342 |

– |

7.349.358 |

9.892.984 |

9.892.984 |

|

|

3 |

Financiële Markten |

Schatkistbankieren (faciliteit AFM) |

37.000 |

– |

– |

37.000 |

37.000 |

|

|

4 |

Financiële Markten |

Terrorismeschades (NHT) |

50.000 |

– |

– |

50.000 |

50.000 |

|

|

5 |

Financiële Markten |

WAKO (kernongevallen) |

14.023.000 |

– |

– |

14.023.000 |

14.023.000 |

|

|

6 |

Financiële Markten |

Garantie Stichting Waarborgfonds Motorverkeer |

214 |

– |

– |

214 |

214 |

|

|

7 |

Financiële Markten |

NBM |

2.500 |

– |

– |

2.500 |

2.500 |

|

|

8 |

Financiële Markten |

Waarborgfonds motorverkeer |

2.500 |

– |

– |

2.500 |

2.500 |

|

|

9 |

Financieringsactiviteiten publiek-private sector |

NIB – Regeling Bijzondere Fin. |

387 |

– |

387 |

– |

– |

|

|

10 |

Financieringsactiviteiten publiek-private sector |

DNB winstafdracht |

– |

5.700.000 |

– |

5.700.000 |

5.700.000 |

|

|

11 |

Financieringsactiviteiten publiek-private sector |

garantie SNS |

– |

4.166.410 |

– |

4.166.410 |

4.166.410 |

|

|

12 |

Financieringsactiviteiten publiek-private sector |

Garantie en vrijwaring inzake verkoop van deelnemingen |

968.442 |

– |

13.600 |

954.842 |

954.842 |

|

|

13 |

Financieringsactiviteiten publiek-private sector |

Deelneming ABN AMRO |

950.000 |

– |

– |

950.000 |

950.000 |

|

|

14 |

Internationale Financiële Betrekkingen |

DNB kredietverlening BIS |

– |

113.445 |

113.445 |

– |

113.445 |

|

|

15 |

Internationale Financiële Betrekkingen |

EFSF |

97.782.181 |

– |

48.141.770 |

49.640.411 |

49.640.411 |

|

|

16 |

Internationale Financiële Betrekkingen |

EFSM |

2.832.000 |

– |

42.000 |

2.790.000 |

2.790.000 |

|

|

17 |

Internationale Financiële Betrekkingen |

EIB – kredietverlening i.k.v. overeenk. Lomé/Cotonou |

86.735 |

– |

1.841 |

84.894 |

84.894 |

|

|

18 |

Internationale Financiële Betrekkingen |

ESM |

35.445.400 |

– |

– |

35.445.400 |

35.445.400 |

|

|

19 |

Internationale Financiële Betrekkingen |

Kredieten EU-betalingsbalanssteun aan lidstaten |

2.360.000 |

– |

35.000 |

2.325.000 |

2.325.000 |

|

|

20 |

Internationale Financiële Betrekkingen |

MIGA |

25.414 |

– |

1.105 |

24.309 |

24.309 |

|

|

21 |

Internationale Financiële Betrekkingen |

EBRD |

589.100 |

– |

– |

589.100 |

589.100 |

|

|

22 |

Internationale Financiële Betrekkingen |

EIB |

9.895.547 |

– |

– |

9.895.547 |

9.895.547 |

|

|

23 |

Internationale Financiële Betrekkingen |

Wereldbank |

3.225.558 |

29.496 |

– |

3.255.054 |

3.255.054 |

|

|

24 |

Internationale Financiële Betrekkingen |

DNB – deelneming in kapitaal IMF |

46.485.244 |

– |

1.140.268 |

45.344.976 |

45.344.976 |

|

|

25 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

Regeling Investeringen |

173.556 |

62.194 |

9.275 |

226.475 |

453.780 |

|

|

26 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

MIGA – herverzekeren |

– |

– |

– |

– |

150.000 |

|

|

27 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

Exportkredietverzekering |

17.423.847 |

12.901.909 |

9.467.687 |

20.858.069 |

10.000.000 |

|

|

Totaal |

249.601.485 |

22.973.746 |

66.315.995 |

206.259.236 |

10.717.225 |

185.174.692 |

|

Nr |

Artikel |

Omschrijving |

Uitgaven 2012 |

Ontvangsten 2012 |

Saldo 2012 |

Uitgaven 2013 |

Ontvangsten 2013 |

Saldo 2013 |

|---|---|---|---|---|---|---|---|---|

|

1 |

Belastingen |

Garantie procesrisico's |

– |

– |

– |

259 |

– |

– 259 |

|

2 |

Financiële Markten |

Garantie interbancaire leningen |

– |

230.241 |

230.241 |

– |

164.792 |

164.792 |

|

3 |

Financiële Markten |

Schatkistbankieren (faciliteit AFM) |

– |

– |

– |

– |

– |

– |

|

4 |

Financiële Markten |

Terrorismeschades (NHT) |

– |

1.600 |

1.600 |

– |

1.500 |

1.500 |

|

5 |

Financiële Markten |

WAKO (kernongevallen) |

– |

488 |

488 |

– |

68 |

68 |

|

6 |

Financiële Markten |

Garantie Stichting Waarborgfonds Motorverkeer |

– |

– |

– |

– |

– |

– |

|

7 |

Financiële Markten |

NBM |

– |

– |

– |

– |

– |

– |

|

8 |

Financiële Markten |

Waarborgfonds motorverkeer |

– |

– |

– |

– |

– |

– |

|

9 |

Financieringsactiviteiten publiek-private sector |

NIB – Regeling Bijzondere Fin. |

– |

210 |

210 |

– |

278 |

278 |

|

10 |

Financieringsactiviteiten publiek-private sector |

DNB winstafdracht |

– |

– |

– |

– |

– |

– |

|

11 |

Financieringsactiviteiten publiek-private sector |

garantie SNS |

– |

– |

– |

– |

– |

– |

|

12 |

Financieringsactiviteiten publiek-private sector |

Garantie en vrijwaring inzake verkoop van deelnemingen |

4.800 |

4.800 |

– |

5.375 |

4.800 |

– 575 |

|

13 |

Financieringsactiviteiten publiek-private sector |

Deelneming ABN AMRO |

– |

25.555 |

25.555 |

– |

25.555 |

25.555 |

|

14 |

Internationale Financiële Betrekkingen |

DNB kredietverlening BIS |

– |

– |

– |

– |

– |

– |

|

15 |

Internationale Financiële Betrekkingen |

EFSF |

– |

– |

– |

– |

– |

– |

|

16 |

Internationale Financiële Betrekkingen |

EFSM |

– |

– |

– |

– |

– |

– |

|

17 |

Internationale Financiële Betrekkingen |

EIB – kredietverlening i.k.v. overeenk. Lomé/Cotonou |

– |

– |

– |

38 |

– |

– 38 |

|

18 |

Internationale Financiële Betrekkingen |

ESM |

– |

– |

– |

– |

– |

– |

|

19 |

Internationale Financiële Betrekkingen |

Kredieten EU-betalingsbalanssteun aan lidstaten |

– |

– |

– |

– |

– |

– |

|

20 |

Internationale Financiële Betrekkingen |

MIGA |

– |

– |

– |

– |

– |

– |

|

21 |

Internationale Financiële Betrekkingen |

EBRD |

– |

– |

– |

– |

– |

– |

|

22 |

Internationale Financiële Betrekkingen |

EIB |

– |

– |

– |

– |

– |

– |

|

23 |

Internationale Financiële Betrekkingen |

Wereldbank |

– |

– |

– |

– |

– |

– |

|

24 |

Internationale Financiële Betrekkingen |

DNB – deelneming in kapitaal IMF |

– |

– |

– |

– |

– |

– |

|

25 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

Regeling Investeringen |

– |

537 |

537 |

– |

675 |

675 |

|

26 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

MIGA – herverzekeren |

– |

– |

– |

– |

– |

– |

|

27 |

Exportkredietverzekeringen, -garanties en investeringsverzekeringen |

Exportkredietverzekering |

57.983 |

141.725 |

83.742 |

91.157 |

167.008 |

75.851 |

|

Totaal |

62.783 |

405.156 |

342.373 |

96.829 |

364.676 |

267.847 |

Garanties groter dan € 5 mln. worden toegelicht

2. Garantie Interbancaire Leningen (Aflopend)