Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 32013 nr. 36 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 32013 nr. 36 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 23 augustus 2013

Met deze brief informeer ik uw Kamer over mijn toekomstplannen met de financiële instellingen ABN AMRO Group N.V. (hierna «ABN AMRO»), ASR Nederland N.V. (hierna «ASR») en SNS REAAL N.V. (hierna «SNS REAAL»). Deze plannen hangen nauw samen met de kabinetsvisie op de Nederlandse bankensector die ik u vandaag, 23 augustus, heb doen toekomen. Onderdeel van die visie is de wens te komen tot een open, diverse sector met voldoende concurrentie. In voorliggende brief wordt ook kort stilgestaan bij de concurrentie in de banken- en de verzekeringssector, vanwege de invloed hiervan op de mogelijkheden voor een verkoop van de financiële instellingen. Met deze brief wordt tevens mede uitvoering gegevens aan de motie Koolmees-Harbers.1 De toekomstplannen, zoals verwoord in deze brief zijn besproken met de Autoriteit Financiële Markten (hierna «AFM») en De Nederlandsche Bank (hierna «DNB»).

De aandelen ABN AMRO en ASR worden beheerd door de stichting administratiekantoor beheer financiële instellingen (handelsnaam «NLFI»). NLFI is opgericht naar aanleiding van de motie Weekers c.s. om het aandeelhouderschap in ABN AMRO en ASR op een zakelijke, niet-politieke wijze in te vullen en de belangen op transparante wijze te scheiden.2 NLFI heeft tevens de wettelijke taak om de Minister van Financiën te adviseren over de strategie tot verkoop van de aandelen door de Staat. Dit advies treft u aan als bijlage bij deze brief3. SNS REAAL is geen onderwerp in dit advies. De aandelen SNS REAAL worden namelijk pas aan NLFI overgedragen als duidelijk is hoe het beheer van een derde financiële instelling door NLFI moet worden ingericht zodat dit niet strijdig is met de mededingingsregels. Hierover vindt nog overleg plaats tussen NLFI en de Autoriteit Consument en Markt (hierna «ACM»). De verkoopmogelijkheden voor SNS REAAL zijn bovendien afhankelijk van het besluit van de Europese Commissie over het ingediende herstructureringsplan. Dit plan is zeer recent, op 19 augustus ingediend. Daarom is voor SNS REAAL enkel aangegeven wat het ingediende herstructureringsplan behelst.

Zoals in 2011 met uw Kamer besproken en in het regeerakkoord opgenomen kunnen ABN AMRO en ASR terug naar de markt als de financiële sector voldoende stabiel is,4 er voldoende interesse is in de markt en de ondernemingen er klaar voor zijn. Het streven hierbij is zoveel als mogelijk van de totale kapitaaluitgaven van de Staat terug te verdienen. Tegen deze achtergrond zijn ook andere opties dan een volledige beursgang onderzocht. Voor een definitief besluit wordt genomen over de toekomst van de instellingen zal worden bezien of dit nog steeds de beste optie is, of de instellingen gereed zijn voor verkoop, of de stabiliteit van de financiële sector afdoende is en of de interesse in de markt voldoende is om recht te doen aan de belangen van de belastingbetaler.

Op nationaal niveau en in Europees verband zijn stappen gezet om de stabiliteit van de financiële sector te verbeteren. De acute marktstress is – mede door acties op Europees niveau en van de ECB – weggenomen en de stabiliteit toegenomen. Toch heerst er nog onzekerheid in de markt en is de situatie van een stabiele financiële sector nog niet bereikt. Er wordt de komende tijd verder gewerkt om de onzekerheden weg te nemen en de stabiliteit te versterken. In mijn visiebrief op de financiële sector van vandaag, 23 augustus, zijn de maatregelen die daartoe worden genomen uiteengezet. Voordat een definitief besluit wordt genomen over het starten van de verkoop van ABN AMRO en ASR zal worden bezien of de financiële sector voldoende stabiel is voor een verkoop.

NLFI schrijft in haar advies dat er tot op heden weinig tot geen realistische interesse bestaat van strategische partijen, zoals andere binnen- of buitenlandse banken, om ABN AMRO over te nemen of om met ABN AMRO te fuseren. Ook is er weinig interesse van private investeerders, zoals pensioenfondsen, om onderhands een deel van de aandelen in ABN AMRO over te nemen. NLFI acht het aannemelijk dat er wel voldoende investeerders geïnteresseerd zijn in een aandelenuitgifte van ABN AMRO (een beursgang). ABN AMRO is sinds 2010 regelmatig in gesprek met obligatie- en kapitaalbeleggers. ABN AMRO wordt in deze gesprekken positief ontvangen door het merendeel van de beleggers. Beleggers hebben een voorkeur voor banken zoals ABN AMRO die voornamelijk hun geld verdienen met traditionele bankactiviteiten zoals kredietverschaffing en sparen. ABN AMRO wordt gezien als een bank met een goede kapitaalpositie en een laag risicoprofiel. Aan het alternatief van een verkoop van certificaten aan de klanten van ABN AMRO (wat nodig is om ABN AMRO om te vormen tot een coöperatie) kleven een aantal nadelen. Zo verwacht NLFI weinig interesse, omdat klanten dan gevraagd wordt om risicovol te participeren in ABN AMRO. Deze geringe interesse zal het lastig maken om een aantrekkelijke opbrengst te realiseren. Mede gezien de ervaringen van de overname van ABN AMRO in 2007 zal een tweetal beschermingsconstructies worden ingesteld voor om de continuïteit van de vennootschap te borgen.

Op basis van het bovenstaande concludeer ik dat een beursgang op dit moment de meest reële optie is voor ABN AMRO en ben ik voornemens om ABN AMRO te vragen zich hiervoor klaar te maken. De acties die hiervoor nodig zijn kunnen worden gezien als no-regret’s, die ABN AMRO sterker maken. NLFI stelt dat ABN AMRO hier minimaal één jaar voor nodig heeft. ABN AMRO zal moeten werken aan een aantal duurzame verbeteringen in het resultaat en de interne organisatie moeten klaarmaken voor een beursnotering. NLFI geeft aan dat de waardering van ABN AMRO bij een beursintroductie kan toegroeien naar eenmaal het kernkapitaal5 zoals dat door de toezichthouder wordt vastgesteld, van circa 15 miljard euro (per 30 juni 2013).6 Dit is lager dan de kapitaaluitgaven van de Staat van 21,66 miljard euro. Deze waardering is lager omdat de bankensector, in vergelijking met de periode voor de financiële crisis, grondig is veranderd. Banken nemen minder risico’s dan ten tijde van de aankoop en moeten meer kapitaal aanhouden voor de risico’s die ze lopen. Doel is hierdoor een grotere stabiliteit van de financiële sector te bereiken. Anderzijds maken banken en verzekeraars hierdoor een lager rendement op het geïnvesteerde vermogen. Dit betekent voor de Staat als aandeelhouder ook een lagere waarde van de financiële instellingen ABN AMRO en ASR. Waarderingen zijn overigens altijd momentopnamen. Een aantrekkende economie en een versterking van de Europese bankensector kunnen een positief effect hebben op de waardering van ABN AMRO en ASR. Uiteraard kan het omgekeerde ook gebeuren. Terugkeer naar de historisch hoge waarderingen ligt in alle gevallen niet in de rede. Er moet dus rekening mee worden gehouden dat de kapitaaluitgaven niet worden terugverdiend. In paragraaf 8 is een overzicht opgenomen van de totale kapitaaluitgaven voor ABN AMRO, ASR en RFS Holdings B.V. (hierna «RFS»).

NLFI licht in haar advies over ASR toe dat zij verwacht dat de zes grote levens- en schadeverzekeraars gaan consolideren, zodat er een aantal grotere spelers overblijft. ASR heeft aangetoond over voldoende schaal te beschikken om voort te gaan als zelfstandige verzekeraar, maar zou ook in deze consolidatiebeweging een rol kunnen spelen. Verschillende partijen hebben zich in dit kader bij NLFI en ASR gemeld als geïnteresseerde. NLFI licht toe dat voor ASR, net als bij ABN AMRO, geldt dat zij een duurzame rendementsverbetering moet realiseren om de opbrengst te optimaliseren. ASR kan over een half jaar al mogelijk klaar zijn om te starten met de concrete voorbereidingen voor een verkoop. Omdat ASR zowel zelfstandig kan voortbestaan als kan samengaan met een andere verzekeraar, ben ik voornemens om een zogenaamde dual track benadering te hanteren. Dat betekent dat ASR gevraagd zal worden om zich de komende zes maanden voor te bereiden op een beursgang en NLFI gelijktijdig de mogelijkheden voor een consolidatie met andere verzekeraars zal onderzoeken. Op deze wijze wordt maximale flexibiliteit behouden om een voor de Staat optimale verkoop te kunnen realiseren. Hierbij is het belangrijk dat geïnteresseerden gelijke kansen krijgen in een transparant proces.

Over ongeveer een jaar zal voor ABN AMRO en over een half jaar voor ASR beoordeeld worden of zij daadwerkelijk klaar zijn voor verkoop. Zoals hierboven is toegelicht, zullen de instellingen zich de komende tijd richten op het in gang zetten van rendementsverbeteringen en het inrichten van de interne organisatie, opdat de ondernemingen klaar zijn voor een beursnotering. Op het moment dat de definitieve verkoopbeslissing wordt genomen, zal de stabiliteit van de financiële sector, de interesse in de markt en de gereedheid van de instelling nogmaals worden bezien. Pas dan kan bepaald worden of de concrete voorbereidingen voor verkoop kunnen starten. Het is dus mogelijk dat dan blijkt dat het wijs is nog enige tijd te wachten met een verkoop, omdat de instelling, de markt of de sector er nog niet klaar voor zijn. Ook kunnen marktontwikkelingen er toe leiden dat een andere verkoopoptie beter is. Mocht blijken dat de verkoop wel kan aanvangen dan zullen de concrete voorbereidingen hiervoor nog minimaal vier tot zes maanden in beslag nemen. Alvorens de concrete voorbereidingen aanvangen zal ik de Kamer informeren. Conform de motie Van Vliet,7 zullen geen onomkeerbare stappen worden gezet in de verkoop van ABN AMRO en ASR zonder de Kamer daarover vooraf in te lichten. In mijn besluit over het aanvangen van de concrete voorbereidingen voor een verkoop zal ik ook het oordeel van DNB, respectievelijk de AFM betrekken.

Inhoudsopgave

|

1. |

Besliskader en -proces |

5 |

|

Besliskader privatiseringen |

5 |

|

|

Tijdspad van proces |

7 |

|

|

2. |

De Nederlandse bankensector |

8 |

|

3. |

De Nederlandse verzekeringsector |

9 |

|

4. |

Stabiliteit van de financiële sector |

12 |

|

5. |

ABN AMRO |

14 |

|

Opties voor verkoop |

14 |

|

|

Gereedheid instelling en interesse in de markt |

15 |

|

|

Verwachte verkoopopbrengst |

16 |

|

|

Governance en beschermingsconstructies |

17 |

|

|

Europese Commissie |

19 |

|

|

6. |

ASR |

19 |

|

Opties voor verkoop |

19 |

|

|

Gereedheid instelling en interesse in de markt |

20 |

|

|

Verwachte verkoopopbrengst |

20 |

|

|

Governance en beschermingsconstructies |

21 |

|

|

7. |

SNS REAAL |

21 |

|

8. |

Kapitaaluitgaven |

22 |

|

9. |

Consequenties rijksbegroting |

23 |

|

10. |

Tot slot |

24 |

Besliskader

De parlementaire onderzoekcommissie privatisering en verzelfstandiging overheidsdiensten van de Eerste Kamer heeft 30 oktober 2.012 haar rapport «verbinding verbroken» gepresenteerd.8 In de kabinetsreactie op dit rapport heeft het kabinet toegezegd het ontwikkelde besliskader ten behoeve van toekomstige besluitvorming over privatiseringen en verzelfstandigingen te gaan gebruiken om het parlement tijdig en adequaat te informeren. Het besliskader geeft vijf stappen die doorlopen moeten worden in dit proces. Wanneer het besliskader van de commissie wordt bezien, kan geconstateerd worden dat het proces tot verkoop van ABN AMRO en ASR zich in stap drie van het besliskader bevindt (het besluit).

De eerste stap in het besliskader is het voornemen. Dit voornemen tot uiteindelijke verkoop van de aandelen van ABN AMRO en ASR, is vrijwel direct na de verwerving van de aandelen in 2008 door het kabinet geuit. De toenmalige Minister van Financiën heeft uw Kamer gemeld dat het aandeelhouderschap een tijdelijke maatregel was, nodig om de stabiliteit van het financieel stelsel te borgen. Vervolgens is gesproken over de kaders voor deze verkoop op basis van de brief aan uw Kamer in 2011 over het exitbeleid voor de verworven financiële deelnemingen.9 Uw Kamer heeft toen en tijdens het debat over SNS REAAL een aantal moties ingediend over de vormgeving van de verkoop.10 Aan deze moties wordt in deze brief voldaan. Zoals eerder in de kabinetsvisie op de Nederlandse bankensector verwoord, is het kabinet van mening dat de financiële instellingen in handen van de Staat beter verkocht kunnen worden. Blijvend staatsaandeelhouderschap verstoort de concurrentieverhoudingen in de sector. De publieke belangen kunnen in een concurrerende sector worden geborgd met het instrument van wet- en regelgeving. Dan zijn de «spelregels» voor alle financiële instellingen gelijk. In de kabinetsvisie op de Nederlandse bankensector is uiteengezet hoe zorg wordt gedragen voor het publieke belang van een solide, transparante, integere en concurrerende bankensector, die de klant centraal stelt en dienstbaar is aan de reële economie. Verkoop van de financiële instellingen in handen van de Staat kan bijdragen aan het realiseren van een open en diverse bankensector.

De tweede stap in het besliskader is het ontwerp. Deze fase verloopt in dit specifieke geval anders dan bij de verzelfstandiging van een bestaande overheidsdienst. Conform het besliskader zou de organisatie eerst moeten worden ingericht zodat zij geprivatiseerd of verzelfstandigd kan worden. Daarnaast kan het nodig zijn een markt in te richten, waarbij met wet- en regelgeving de publieke belangen worden geborgd. ABN AMRO en ASR waren echter reeds actief op een volwassen markt die aan vergaande regulering is onderworpen en met onafhankelijke toezichthouders. Voor de klanten en medewerkers van ABN AMRO wijzigt er met de verkoop in beginsel niks. Wel is er de afgelopen jaren een veelheid aan maatregelen genomen gericht op het bevorderen van een solide, transparante, integere financiële sector die dienstbaar is aan de reële economie en die de klant centraal stelt. Een overzicht van al deze maatregelen treft u in de verschillende beleids- en wetgevingsbrieven op het terrein van de financiële markten, die ik uw Kamer ieder jaar doe toekomen.11 Ook verwijs ik u naar de kabinetsvisie op de Nederlandse bankensector die ik u vandaag, 23 augustus, heb doen toekomen. In paragraaf 4 van deze brief zal daarnaast verder worden ingegaan op de (Europese) initiatieven en maatregelen specifiek gericht op het versterken van de financiële stabiliteit.

Conform de derde stap in het besliskader legt het kabinet uw Kamer met deze brief het voornemen en ontwerp ter besluitvorming voor. De vraag die nu centraal staat is of uw Kamer in beginsel instemt met de voor ABN AMRO en ASR voorgestelde voorbereidingen voor een verkoop. Daarbij zijn de eerder geformuleerde voorwaarden in de brief aan uw Kamer over het exitbeleid nog steeds van belang. Deze zijn:

– de financiële sector is stabiel. Twijfels over interbancair verkeer, kwaliteit van activa en soliditeit van individuele systeembanken zijn weggenomen;

– de markt is klaar voor de beoogde transacties. Er is voldoende absorptievermogen, er is belangstelling voor investeringen in de financiële sector en de verwachte opbrengst is daarmee in lijn;

– de betrokken ondernemingen zijn klaar voor de beoogde vorm van verkoop of afwikkeling. Er is een goed financieel track record, de kwaliteit van de verslaggeving is berekend op de toekomst, het profiel van de bestuurders past bij de uitgezette strategie en er is uitzicht, vooral bij een zelfstandig voortbestaan, op duurzame waardeontwikkeling;

– het streven is erop gericht zoveel als mogelijk de totale investering in bovengenoemde ondernemingen, vermeerderd met de kapitaalkosten van de Staat, terug te verdienen.

Naast bovenstaande criteria voor verkoop is de borging van het publieke belang van een solide, transparante, integere en concurrerende bankensector, die de klant centraal stelt en dienstbaar is aan de reële economie randvoorwaardelijk. Verkoop van de financiële instellingen in handen van de Staat kan bijdragen aan de concurrentie in de bankensector, voordat de Staat zijn meerderheid verliest zal nogmaals worden bezien of verkoop aan dit doel bijdraagt.

Verderop in deze brief zullen bovenstaande voorwaarden worden bezien. Als eerste zal de concurrentie in de banken- en verzekeringsector worden bezien en vervolgens zal worden aangegeven of er aan de voorwaarde van stabiliteit in de sector wordt voldaan. Vervolgens zal per instelling worden beschreven of zij en de markt klaar zijn voor een verkoop en wat de verwachting ten aanzien van de opbrengst is.

Het besliskader stelt dat het voor de vierde stap (de uitvoering) helder moet zijn bij wie de verantwoordelijkheid ligt. Voor de uitvoeringsfase van de verkoop van de aandelen van ABN AMRO en ASR zal de Minister van Financiën alsdan aan NLFI een volmacht geven. Deze volmacht zal voor de voorbereidende handelingen zijn. Voor de uiteindelijke vervreemding van de aandelen zal de Minister van Financiën, conform de Wet stichting administratiekantoor beheer financiële instellingen, aan NLFI een separate machtiging verstrekken. Alle uitvoeringshandelingen worden dus door of namens de Minister van Financiën verricht.

Het besliskader kent nog een vijfde stap, de opvolging, waarmee het belang wordt benadrukt van een evaluatie die besproken wordt met uw Kamer. Er wordt geëvalueerd of de vooraf gestelde doelen zijn behaald. Zoals reeds toegelicht, verstoord het blijvend staatsaandeelhouderschap in ABN AMRO en ASR de concurrentieverhoudingen. Het moment dat de Staat niet meer de meerderheid van de aandelen in ABN AMRO en ASR houdt zal geëvalueerd worden hoe het verkoopproces tot op dat moment is verlopen en wat de impact daarvan is geweest op de concurrentieverhoudingen in de sector.

Tijdspad van proces

In deze brief is omschreven welke opties voor verkoop van de instellingen momenten haalbaar worden geacht. Op basis hiervan zullen ABN AMRO en ASR worden gevraagd om de benodigde voorbereidingen te treffen. Alvorens de daadwerkelijke uitvoering aanvangt (de verkoop) zal opnieuw worden bezien of de voorbereide optie nog steeds de voorkeur heeft, gezien de interesse in de markt en de stabiliteit van de sector. Voordat de uitvoeringsfase aanvangt (stap vier) zal ik uw Kamer informeren. Conform de motie Van Vliet,12 zullen er geen onomkeerbare stappen worden gezet in de verkoop zonder de Kamer daarover vooraf in te lichten.

Het is belangrijk te onderkennen dat er bij de keuze voor het moment of de momenten van daadwerkelijke verkoop een zekere uitruil is tussen opbrengst en risico. Het wachten op betere tijden, in de hoop zo een hogere opbrengst te realiseren, is niet zonder risico. De instelling kan, gedurende het wachten op betere tijden, ook minder waard worden en geen of (te) weinig dividend uitkeren, waardoor de rentekosten van het geïnvesteerde bedrag niet goedgemaakt worden. En hoewel de huidige economische omstandigheden historisch gezien niet goed zijn, is er geen zekerheid dat de economische omstandigheden op korte termijn aantrekken. Omdat de Staat geen belegger is en dus niet risicovol investeert als daar geen publiek belang mee gediend is, is speculeren op hogere opbrengsten door jaren te wachten met verkoop totdat de economie aantrekt onwenselijk. Anderzijds is het niet nodig om op het slechtst denkbare moment te verkopen, omdat de Staat van de aandelen «af moet». Het is dus zaak op een optimum te vinden in de uitruil tussen opbrengst en risico. Wanneer de instellingen ABN AMRO of ASR klaar zijn om verkocht te worden, wordt uw Kamer daarover geïnformeerd, waarbij zal worden ingegaan op wat deze uitruil tussen risico en opbrengt betekent voor de timing van de verkoop. Overigens zal er bij de beursgang van een instelling van grote omvang zoals ABN AMRO sprake zijn van meerdere verkoopmomenten, omdat niet alle aandelen in een keer verkocht kunnen worden. Een volledige verkoop van alle aandelen kan dan enkele jaren in beslag nemen.

Algemeen

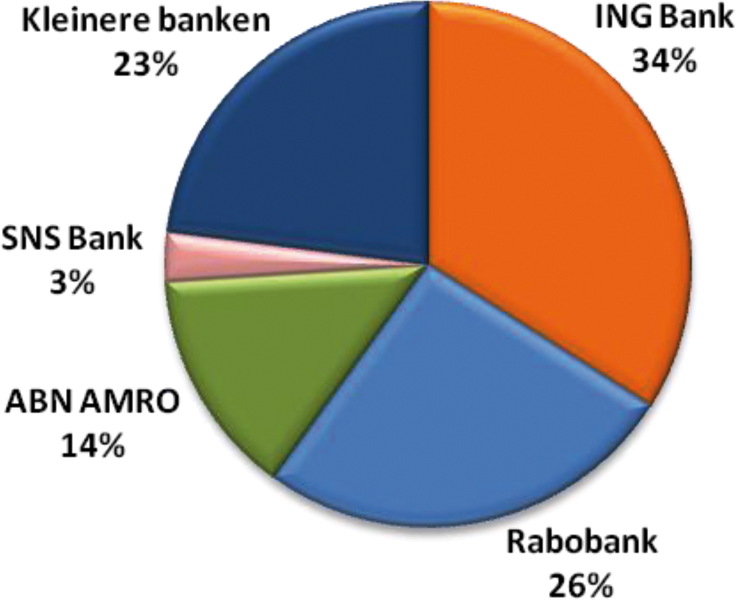

Het Nederlandse bankenlandschap wordt gedomineerd door vier grootbanken (ABN AMRO, ING, Rabobank en SNS Bank). Dit maakt dat de bankensector in Nederland sterker geconcentreerd is dan die in veel andere Europese landen. Figuur 1 laat zien dat de vier grootste Nederlandse banken in 2011 bijna 80% van de totale Nederlandse bancaire activa in handen hadden. Een nadere beschrijving van de structuur van de Nederlandse bankensector staat opgenomen in de u recent toegezonden brief inzake de visie op de Nederlandse bankensector.

Figuur 1. Marktaandeel (in %) van de 4 grootste banken (ultimo 2011)

Bron: DNB jaarverslag en de individuele jaarrekeningen van ING Bank, Rabobank, ABN AMRO en SNSBank

Sinds de financiële crisis van 2008/2009 is de Nederlandse bankensector sterker geconcentreerd geraakt en is de concurrentie in den brede afgenomen. Verdergaande consolidatie in de bankensector, zoals de integratie van Fortis Nederland en ABN AMRO en de overname van Friesland Bank door de Rabobank, is hier mede debet aan. Daarnaast is een tendens waar te nemen van buitenlandse banken die zich terugtrekken op hun thuismarkt. In heel Europa, waaronder in Nederland, bouwen banken activiteiten af, met name door hun uitzettingen in buitenlandse markten terug te brengen. Redenen voor deze beweging zijn de focus van banken op hun kernactiviteiten, het – daarmee samenhangend – afstoten van non-kernactiviteiten om kapitaal vrij te spelen en de onzekerheden in buitenlandse markten. Tevens zijn de prijsleiderschapverboden die de Europese Commissie aan ING en ABN AMRO heeft opgelegd van invloed (geweest) op de concurrentie. Zo zijn op de Nederlandse retailmarkt de handen van ABN AMRO gebonden en die van ING op de Europese retailmarkt. Sinds november 2012 heeft ING – na de aanpassing van het herstructureringsbesluit tot goedkeuring van de staatssteun – geen prijsleiderschapverbod meer op de Nederlandse markt.

Conclusie

Tegen deze achtergrond bekeken is het wenselijk dat een verkoop van ABN AMRO niet leidt tot een nog meer geconcentreerde Nederlandse bankensector. Nederland kent namelijk op dit moment, zoals hierboven aangegeven, reeds een bankensector met enkele dominante grote spelers. Zoals reeds aangeven is er ook momenteel geen reden om aan te nemen dat een verkoop van ABN AMRO zal leiden tot minder spelers op de markt. Mocht deze situatie zich wel voordoen dan zal de ACM zich daarover buigen. Concurrentie in de Nederlandse bancaire sector is mede afhankelijk van toetreding van buitenlandse partijen. Hoewel momenteel in sommige deelmarkten (met name hypotheken) de marges hoger lijken te zijn dan voor de crisis, is het de vraag in hoeverre dit buitenlandse aanbieders aantrekt. De hogere marges hangen deels samen met de toegenomen risico’s en veel banken zijn momenteel risico-avers. Veel banken trekken zich sinds de crisis bovendien terug op hun thuismarkten en hernieuwde expansie kan pas worden verwacht wanneer Europese banken weer beter gekapitaliseerd zijn.

Zoals hierboven reeds aangegeven wordt in de u recent toegezonden brief inzake de visie op de Nederlandse bankensector nader ingegaan op de concurrentie in de Nederlandse bankensector. Daarmee is uitvoering gegeven aan een deel van de motie Koolmees/Harbers,13 die oproept om naast het geven van inzicht in de toekomstplannen van de financiële instellingen ook met voorstellen te komen om de concurrentie in de Nederlandse bankensector te vergroten.

Algemeen

De verzekeringsmarkt is onder te verdelen in levens-, natura uitvaart- en schadeverzekeringen. In de schadeverzekeringsmarkt wordt wel de onderverdeling gemaakt in zorgverzekeringen en overige schadeverzekeringen. De natura-uitvaartverzekeringsmarkt is zeer klein. Daarom wordt deze markt verder buiten beschouwing gelaten.

Situatie op de verzekeringsmarkt

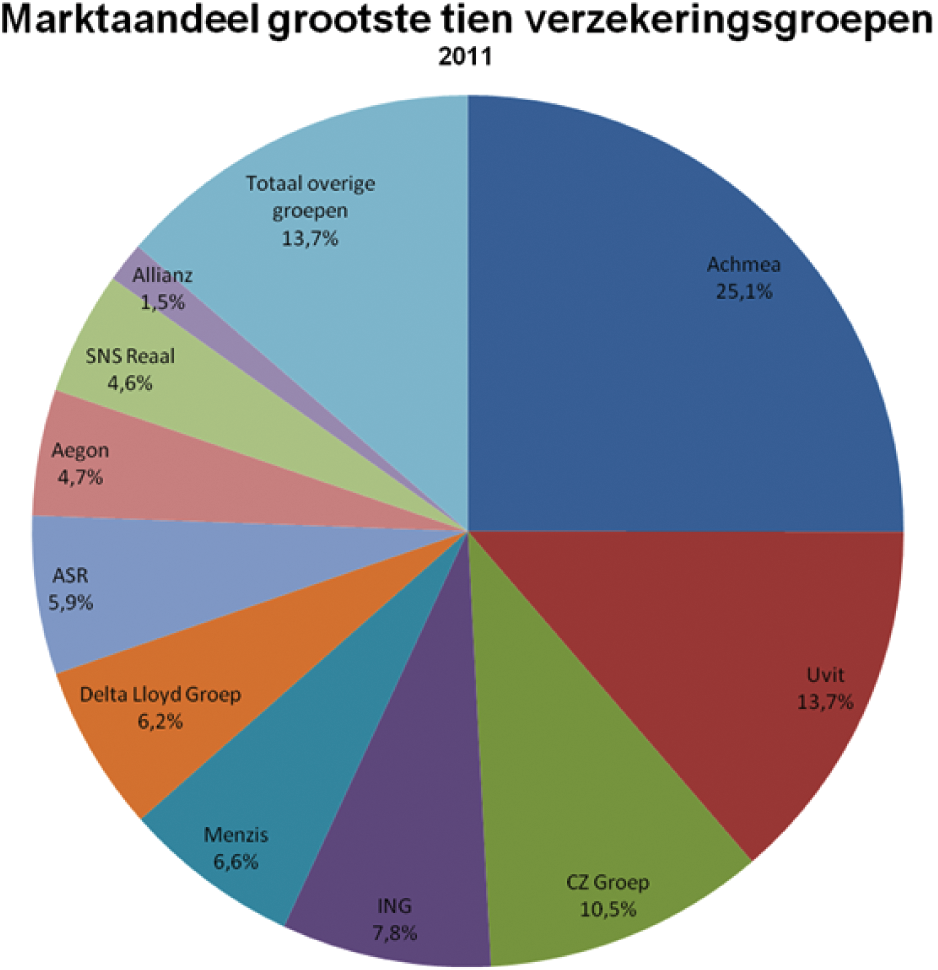

In figuur 2 wordt het marktaandeel van de tien grootste verzekeringsgroepen getoond op basis van het bruto geboekte premie-inkomen in 2010.14 Wat opvalt is dat de 3 grootste verzekeraars niet op de aandelenbeurs genoteerd zijn. De verzekeraars in deze groepen zijn onderlinge verzekeraars. Omdat de grootste premieomzet sinds de invoering van de basisverzekering in 2006 behaald wordt in de zorgverzekeringsmarkt (meer dan de helft van alle premie), zijn verzekeringsgroepen die actief zijn op deze markt het grootst. Van de 10 grootste verzekeringsgroepen zijn alleen ING, Aegon, SNS REAAL en Allianz niet actief op deze markt.

Figuur 2. Marktaandeel (in %) van de 10 grootste verzekeraars (2011)

Bron, AM jaarboek, 2012

Levensverzekeringen

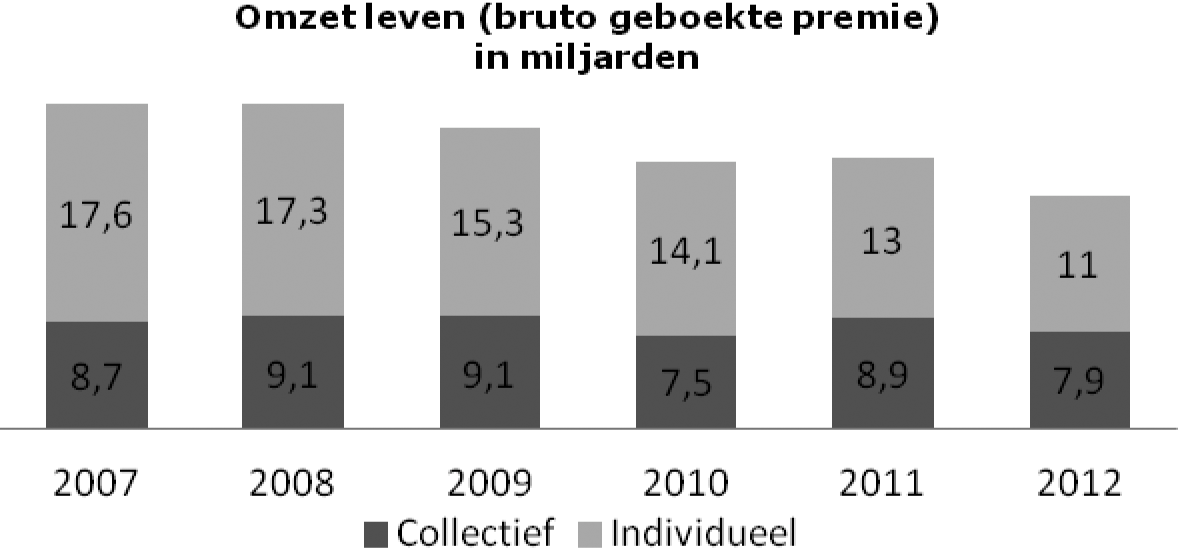

De levensverzekeringssector in Nederland is omvangrijk. Het belegd vermogen was in 2012 382 miljard euro en er staan 42 levensverzekeringsentiteiten onder toezicht bij DNB.15 De markt voor levensverzekeringen kan onderscheiden worden in individuele polissen en collectieve polissen. Via de collectieve polissen hebben verzekeraars ongeveer 20% van premie voor tweede pijler pensioenen in beheer. Pensioenbeheerders beheren de overige 80% van de totale pensioenpremie. De omzet in deze markt daalt de afgelopen jaren, zie figuur drie.

Figuur 3. Omzet levensverzekeringssector

Bron Verbond van Verzekeraars, Financieel jaarverslag verzekeringsbranche 2012

De omzet in de individuele verzekeringsmarkt staat duidelijk onder druk. Sinds 2008 daalt het premie-inkomen jaarlijks met een miljard euro of meer. Dit wordt veroorzaakt door een verminderd vertrouwen van de consument in de sector, vanwege de in het verleden verkochte beleggingsverzekeringen, de opkomst van het banksparen en de verminderde behoefte aan spaar- en beleggingshypotheken, vanwege de ontwikkelingen op de woningmarkt en de wijzigingen in het fiscale regime. Daarnaast spelen de economische ontwikkelingen een rol. Levensverzekeringen horen bij die producten waar het eerst op bespaard wordt («luxe goed»). Bovendien is de risicovrije kapitaalmarktrente laag, waardoor het aanbieden van rentegaranties zeer kostbaar is geworden. Dit betekent dat traditionele levensverzekeringsproducten ook minder aantrekkelijk zijn.

De winstgevendheid staat onder druk door de dalende omzet en de lage risicovrije kapitaalmarktrente en de daarmee samenhangende lage en volatiele beleggingsrendementen. Door de dalende omzet zijn levensverzekeraars in een continu proces van verkleining van hun organisatie geraakt. Echter, de scherpste dalingen van de omzet zullen waarschijnlijk na 2014 achter de rug zijn. Verschillende verzekeraars zijn inmiddels volledig gestopt met de verkoop van nieuwe beleggingsverzekeringen en een aantal levensverzekeraars is ook gestopt met de verkoop van de traditionele levensverzekeringen. Dat is zogenaamd «closed book» business geworden. Deze portefeuilles zullen langzaam uitlopen.

Schadeverzekeringen

In de schadebranche is het van belang onderscheid te maken in zorgverzekeringen en overige schadeverzekeringen. Op de Nederlandse zorgverzekeringenmarkt zijn 9 verzekeringsconcerns actief, waar in totaal 26 zorgverzekeraars onder vallen.16 De markt voor overige schadeverzekeringen bestaat uit ongeveer 130 verzekeraars en de totale beleggingsportefeuille bedroeg hier in 2012 bijna 40 miljard euro.17 Zorgverzekeringen betreffen voor een belangrijk deel de basiszorgverzekering, een verplichte verzekering. De markt voor basiszorgverzekeringen is in verhouding een grote markt.

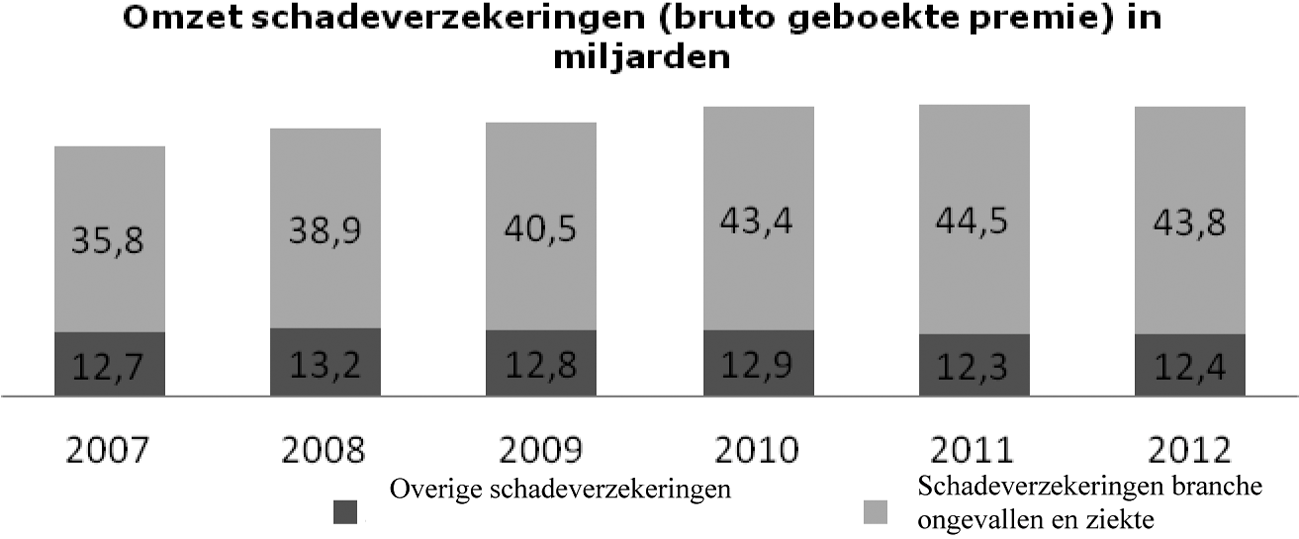

Figuur 4. Omzet schadeverzekeringssector

Bron: DNB, macro-economische statistiek verzekeraars

De omzet in de schademarkt is stabiel te noemen. Omdat de assurantiebelasting op schadeverzekeringen per 1 januari 2013 is verhoogd en de consument bewuster met zijn geld omgaat, is de verwachting dat de omzet in deze markt in 2013 zal dalen. Omdat vele schadeverzekeringen, zoals motor, brand en aansprakelijkheid geen luxegoederen zijn, zullen ze ook in mindere tijden verkocht worden. Er zit derhalve wel een begrenzing aan de omzetdaling. Echter, de ervaring leert dat schades in slechte tijden toenemen, terwijl tegelijkertijd de beleggingsopbrengsten voor schadeverzekeraars tegenvallen.

Conclusie

Er zijn vele verzekeraars actief op de verzekeringsmarkt. Deze verzekeraars zijn vaak onderdeel van groepen, waardoor de ontwikkelingen in de leven- en schademarkt via de aanbiederskant sterk is verweven. Omdat in de levensverzekeringsmarkt de omzet en winstgevendheid tegenvallen en verzekeringsgroepen die in de levenbranche actief zijn ook in de schadebranche actief zijn, hebben de negatieve ontwikkelingen in de levenbranche ook effecten op de winstgevendheid van deze verzekeringsgroepen. Gelet op de krimpende levensverzekeringssector is daarom consolidatie te verwachten in de gehele verzekeringsmarkt. Dat neemt niet weg dat verzekeringsgroepen, wanneer ze de kosten kunnen beheersen, ondanks de krimpende omzet in de levenmarkt zelfstandig bestaansrecht kunnen behouden. Vanuit de huidige situatie in de verzekeringssector bekeken, zou dit voor een verkoop van ASR betekenen dat zowel consolidatie als een zelfstandige beursgang tot de mogelijkheden behoren.

In paragraaf 2 en 3 is een schets gegeven van het Nederlandse banken- en verzekeringslandschap en de mate van concurrentie hierin. De daar geconstateerde omstandigheden zijn mede van invloed op de te prefereren verkoopopties voor ABN AMRO en ASR. Naast die omstandigheden zijn voor de verkoop de vier randvoorwaarden die in paragraaf 1 zijn toegelicht van belang. De eerste van deze vier voorwaarden is de vraag of de financiële sector stabiel genoeg is voor een terugkeer van deze financiële instellingen. Alvorens van terugkeer sprake kan zijn, dienen de twijfels over het functioneren van de interbancaire markt en de kwaliteit van activa en soliditeit van individuele systeembanken te zijn weggenomen.

Volgens DNB is de marktstress in Europa sinds vorig jaar afgenomen.18 Hiermee is ten opzichte van het moment van verwerving van de belangen in ABN AMRO Bank en ASR Verzekeringen in 2008, de acute dreiging van een systeemcrisis geweken en zijn de liquiditeitsspanningen in de interbancaire markt aanzienlijk afgenomen. Deze daling van de marktstress is eind 2011 ingezet, toen de langetermijn-herfinancieringoperaties van de Europese Centrale Bank (ECB) het acute herfinancieringrisico van banken heeft weggenomen. De aankondiging van het Outright Monetary Transactions (OMT) programma heeft daarnaast de destructieve spiraal van oplopende staatsrentes en kapitaalvlucht uit zwakke eurolanden verder doorbroken. Dit laatste programma maakt steunaankopen van staatsobligaties door de ECB mogelijk, onder de strikte voorwaarde dat gesteunde landen zich houden aan een macro-economisch aanpassingsprogramma. In anticipatie op die mogelijkheid zijn rentes van perifere landen sinds de aankondiging van het OMT-programma sterk gedaald. De Europese Ministers van Financiën hebben verder een aantal beleidsbeslissingen genomen, waaronder het besluit tot totstandkoming van een bankenunie, die hebben bijgedragen aan een verdere stabilisering van de financiële markten.

NLFI geeft in haar exitadvies aan dat de prijzen van credit default swaps – overdracht van kredietrisico’s – sterk zijn gedaald, hetgeen aangeeft dat risico’s zijn afgenomen. Het afnemen van de kredietrisico’s van soevereine staten leidt tot grotere stabiliteit in de Eurozone en afnemende kredietrisico’s voor individuele banken in de Eurozone. De geldhoeveelheid die door banken in de Eurozone gestald wordt bij de ECB – overnight deposits – is in lijn met de afname van de kredietrisico’s gedaald. Dit is een teken dat banken elkaar meer vertrouwen en het interbancaire verkeer toeneemt.

Daarnaast wordt er nationaal en Europees verder gewerkt aan maatregelen gericht op het versterken van de stabiliteit. Zo zijn met het definitieve akkoord over de herziene kapitaaleisenrichtlijn (CRD IV/CRR) en het politieke akkoord over de Bank Recovery and Resolution Directive eerste stappen gezet naar een zogeheten single rule book – een uniforme in Europees verband afgesproken geharmoniseerde set prudentiële regels. Deze richtlijnen en verordening bevatten enerzijds belangrijke regels om te voorkomen dat banken in de problemen raken (hogere kapitaaleisen) en anderzijds regels om er voor te zorgen dat wanneer banken toch in de problemen komen, deze ordentelijk kunnen worden opgelost (resolutieraamwerk).

Ook wordt de komende jaren verder gewerkt aan de stapsgewijze totstandkoming van een bankenunie. De bankenunie moet op termijn een belangrijke bijdrage leveren aan de structurele versterking van de stabiliteit van de financiële sector alsmede het marktvertrouwen in Europese banken. Bij de verdere totstandkoming van de bankenunie is het van evident belang dat de onzekerheid over de kwaliteit van de Europese bankbalansen wordt weggenomen, alvorens de ECB direct toezicht gaat houden op banken. Daarom gaat de ECB zogeheten balance sheet assessments (BSAs) uitvoeren bij banken die onder direct toezicht komen. De ECB geeft hier invulling aan door eerst de boekwaarde van de activa te controleren (asset quality review) en vervolgens in samenwerking met de European Banking Authority (EBA) stresstesten uit te voeren. Deze BSAs zijn cruciaal belang voor herstel van de gezondheid van en het vertrouwen in Europese banken alsmede een goede start van het toezicht door de ECB. Echter, de onzekerheid rondom de uitkomsten van deze BSAs, alsmede de eventueel benodigde kapitaalversterkingen door banken, zijn van invloed op het marktsentiment en het absorptievermogen van de emissiemarkt in 2014 en derhalve ook op de timing van een eventuele (partiële) verkoop van ABN AMRO.

Ten aanzien van de verzekeringsmarkt zal de invoering van Solvency II in 2016 of later tot een Europese harmonisering van de kapitaaleisen van verzekeraars leiden en daarmee tot meer vertrouwen in de verzekeringssector in zijn algemeenheid. Momenteel brengt de vertraging van Solvency II enige onzekerheid met zich mee, omdat over de inrichting van het nieuwe risicogeoriënteerde toezicht nog fundamentele discussies gaande zijn. Daarnaast geeft DNB aan dat de markt voor nieuwe levensverzekeringen vrijwel is stilgevallen en de historisch lage rentevoeten de levensvatbaarheid van verzekeraars aantast. Daarnaast is volgens DNB sprake van een verzadigde markt, zowel voor de levenmarkt als de schademarkt.

De ervaringen van de financiële crisis en de ingezette hervormingen hebben een belangrijke impuls gegeven aan de verdere versterking van het toezicht. Naast versterking van het traditionele toezicht, dat vooral gericht is op kwantitatieve criteria, is er meer aandacht voor de strategische en kwalitatieve elementen in het toezicht. Het gaat hierbij met name om het bedrijfsmodel en de strategie, en het gedrag en de cultuur van de onder toezicht staande instellingen. Ook hanteert DNB in toenemende mate een instellingsoverstijgend perspectief, waarbij ook naar de verwevenheid van financiële instellingen onderling en de reële economie wordt gekeken. Dit mede gezien de ervaringen opgedaan met de ABN AMRO casus.

Conclusie

Het voorgaande laat zien dat zowel op nationaal als Europees niveau gewerkt wordt aan een verdere versterking van de stabiliteit van de financiële sector. Duidelijk is dat ten opzichte van het moment van verwerving van de belangen in ABN AMRO Bank en ASR Verzekeringen in 2008, de acute marktstress is afgenomen en maatregelen zijn genomen die een dergelijke dreiging in de toekomst kunnen helpen voorkomen. Toch heerst er nog onzekerheid in de markt en is de situatie dat sprake is van stabiele financiële sector, als voorwaarde voor een terugkeer van ABN AMRO, nog niet bereikt.

DNB merkt op dat een hernieuwde escalatie van de Europese schuldencrisis nog altijd niet uit te sluiten is en gevolgen kan hebben voor de Nederlandse financiële stabiliteit. Bij een neerwaartse aanpassing van de Europese groeivooruitzichten, uitstel van structurele hervormingen of onverwachte verliezen in de bankensector kan het marktsentiment snel weer omslaan. Hierbij speelt ook de onzekerheid over de kwaliteit van de Europese bankbalansen, waar de BSAs helderheid over moeten bieden, een rol. De impact daarvan op het marktsentiment en de onzekerheid in het verzekeringstoezicht spelen ook een rol. Het is van belang deze onzekerheden te onderkennen en onder meer door bovenstaande maatregelen deze onzekerheden weg te nemen en verder te werken aan het versterken van de stabiliteit van de financiële sector. Daarbij zal ook worden gekeken naar de ontwikkelingen op de markten voor bankaandelen, bankobligaties en interbancaire leningen, die de financieringscondities voor ABN AMRO bepalen. Tegelijkertijd staan deze onzekerheden en ontwikkelingen op dit moment er niet aan in de weg om ABN AMRO te laten starten met de benodigde interne voorbereidingen voor een beursgang. Als over ongeveer een jaar wordt bezien of de concrete voorbereidingen voor een verkoop kunnen aanvangen, zal op dat moment de situatie op de markten en de stabiliteit van de financiële sector opnieuw tegen het licht worden gehouden om samen met DNB te beoordelen of er sprake is van voldoende stabiliteit voor een verkoop.

Opties voor verkoop

NLFI heeft, conform de motie Groot-Bashir,19 en de motie Van Hijum- Nijboer,20 gekeken naar andere opties dan alleen een volledige beursgang. ABN AMRO zou onderhands verkocht kunnen worden aan een partij die om strategische reden geïnteresseerd is in de bank, zoals een andere binnen- of buitenlandse bank of een private investeerder. Private investeerders kunnen om financiële redenen geïnteresseerd zijn in de bank. Het gaat dan om bijvoorbeeld pensioenfondsen of private equity partijen. NLFI schrijft in haar advies dat er tot op heden echter weinig tot geen realistische interesse in ABN AMRO bestaat van strategische partijen of private investeerders. Ook is er weinig interesse van private investeerders, zoals pensioenfondsen, om bijvoorbeeld een deel van de aandelen in ABN AMRO onderhands over te nemen. Met name institutionele beleggers geven de voorkeur aan aandelen die liquide en vrij verhandelbaar zijn. Het aantal overnames in de financiële sector is de afgelopen tijd in de Eurozone wel toegenomen, maar dit zijn allemaal relatief kleine overnames geweest. Naast een onderhandse verkoop zou ABN AMRO ook omgevormd kunnen worden tot een coöperatie. ABN verkoopt dan ledencertificaten aan haar klanten. De klanten worden dan de eigenvermogenverschaffers van de bank en participeren dus risicodragend in de bank. De verwachting van NLFI is dat klanten weinig interesse zullen hebben in de certificaten, mede vanwege de risico’s die zij lopen op hun ingelegde kapitaal. Omdat er vermoedelijk weinig interesse van klanten is, wordt een lage opbrengst verwacht. Daarnaast wijst de praktijk uit dat het uitgeven van ledencertificaten tientallen jaren in beslag neemt. Ook zal het voor ABN AMRO lastig zijn om in geval van nood of voor een overname additioneel kapitaal op te halen door de uitgifte van extra certificaten. Zeker in geval van nood zullen klanten niet zo snel geneigd zijn om certificaten bij te kopen om het eigen vermogen van de bank te versterken. Tot slot is ABN AMRO van oudsher centraal geleid. Omvorming tot coöperatie betekent dat de bank naar een decentrale structuur moet omschakelen. Dit zal een cultuuromslag betekenen.

NLFI acht het wel aannemelijk dat er voldoende investeerders geïnteresseerd zijn in een aandelenuitgifte van ABN AMRO (een beursgang). ABN AMRO is sinds 2010 regelmatig in gesprek met obligatie- en kapitaalbeleggers. ABN AMRO wordt in deze gesprekken positief ontvangen door het merendeel van de beleggers. Beleggers hebben een voorkeur voor banken zoals ABN AMRO die voornamelijk hun geld verdienen met traditionele bankactiviteiten, kredietverschaffing en sparen. ABN AMRO wordt gezien als een bank met een goede kapitaalpositie en een laag risicoprofiel.

Op basis van het bovenstaande concludeer ik dat een beursgang op dit moment de enige reële optie is voor ABN AMRO en ben ik voornemens om ABN AMRO te vragen zich hierop voor te bereiden. NLFI stelt dat ABN AMRO hiervoor minimaal één jaar nodig heeft. In deze tijd zal ABN AMRO moeten werken aan duurzame verbeteringen in het resultaat en de interne organisatie klaarmaken voor een beursnotering. De acties die hiervoor nodig zijn kunnen worden gezien als no-regret’s, die ABN AMRO sterker maken. De huidige keuze om een beursgang voor te bereiden laat onverlet dat als strategische kopers of private investeerders zich melden als geïnteresseerde, ik daar serieus naar zal kijken.

Bij een beursgang zal de Staat nog enige jaren (meerderheid-)aandeelhouder blijven, omdat door de omvang van ABN AMRO niet alle aandelen in één keer geplaatst kunnen worden. Bij een eerste plaatsing op de effectenbeurs wordt doorgaans een relatief klein deel van de aandelen op de beurs genoteerd van zo’n 10% tot 30%. Desondanks hecht ik eraan om te benadrukken dat het streven is dat de Staat alle aandelen op termijn verkoopt. ABN AMRO opereert in volledige concurrentie met andere commerciële banken. De publieke belangen worden in deze concurrerende marktomgeving geborgd met wet- en regelgeving. Het aandeelhouderschap heeft daarop geen aanvullende waarde, althans niet zonder de concurrentieverhoudingen te verstoren. In de kabinetsvisie op de Nederlandse bankensector is uiteengezet hoe zorg wordt gedragen voor het publieke belang van een solide, transparante, integere en concurrerende bankensector, die de klant centraal stelt en dienstbaar is aan de reële economie. Verkoop van de financiële instellingen in handen van de Staat kan, binnen de kaders van de beleidsvisie van het kabinet op de Nederlandse bankensector, bijdragen aan het realiseren van genoemde publieke belangen.

Gereedheid instelling en interesse in de markt

NLFI heeft gekeken in hoeverre ABN AMRO gereed is voor verkoop en of er interesse is in de markt. ABN AMRO heeft de afgelopen bewezen zijn gestelde financiële en operationele doelen waar te maken. De recent gepresenteerde aanscherping van de financiële doelstellingen is in de ogen van investeerders voldoende ambitieus en geloofwaardig. ABN AMRO zal de beoogde resultaatsverbeteringen moeten realiseren, vooral voor de divisies MKB, grootzakelijk en private banking. Hierin speelt het reduceren van de kostenratio door loonmatiging ook een rol. Deze doelstellingen kunnen niet allemaal in één jaar bereikt worden. Het gaat er om dat investeerders op basis van de prestaties van ABN AMRO er vertrouwen in hebben dat deze doelstellingen worden bereikt. Daarnaast zal ABN AMRO de interne organisatie moeten klaarmaken voor een beursnotering.

Er lijkt interesse in de markt voor aandelen in banken. De hoeveelheid kapitaal die is aangetrokken door uitgifte of plaatsing van aandelen is in 2012 toegenomen. In het voorjaar van 2013 is het aantal beursintroducties verder gestegen en naar verwachting zal deze stijging in de rest van het jaar doorzetten. Het afnemen van de volatiliteit en de aanhoudende lage rente op obligaties leidt tot de terugkeer van investeerders in aandelenmarkten. Investment banks geven aan dat de investeringen van institutionele beleggers in aandelen sterk zijn toegenomen in de afgelopen twaalf maanden. Binnen de financiële sector hebben onder meer Deutsche Bank en KBC succesvol nieuwe aandelen uitgegeven.

Aangezien aandelen ABN AMRO niet vrij verhandelbaar zijn, kan niet exact worden nagegaan hoe sterk de interesse van investeerders in het aandeel ABN AMRO zal zijn. De verwachting is dat de interesse van investeerders in ABN AMRO in lijn is met de interesse in vergelijkbare banken. De aandelen van een bank als ABN AMRO zullen rendementsaandelen moeten zijn, vergelijkbaar met bedrijfsobligaties en niet met groeiaandelen. Dit betekent dat aandeelhouders de aandelen kopen vanwege het dividend dat wordt uitgekeerd en niet wegens de verwachte koersstijging. Aandelen met een hoog en bestendig dividendrendement zijn interessant voor langetermijninvesteerders zoals institutionele(fonds)beleggers. Uiteraard kan er van het uitkeren van een dividend alleen sprake zijn als ABN AMRO op schema ligt met het opbouwen van de kapitaalbuffers. Dit lijkt voor ABN AMRO op basis van huidige inzichten het geval.

Verwachte verkoopopbrengst

NLFI stelt dat wanneer ABN AMRO in staat blijkt duurzame resultaatsverbeteringen te realiseren en de economische omstandigheden verbeteren, de waardering toe kan groeien naar eenmaal het kernkapitaal 21. De verhouding tussen marktwaardering en boekwaarde van het eigen vermogen (price-to-book-ratio) is een veelgebruikte maatstaf om relatieve waardering van bedrijven te vergelijken. In dit specifieke geval is gekeken naar het kernkapitaal van ABN AMRO, zoals dit vastgesteld wordt door de toezichthouder.

Eenmaal het kernkapitaal is een enigszins hogere waardering dan de gemiddelde waardering voor Europese banken, maar lager dan de kapitaaluitgaven van de Staat van 21,66 miljard euro. Het kernkapitaal van ABN AMRO bedroeg op 30 juni 2013 circa 15 miljard euro. In paragraaf 8 treft u een volledig overzicht aan van alle uitgaven en de wijze van toedeling aan ABN AMRO, ASR en RFS. In paragraaf 9 treft u een toelichting aan op de consequenties hiervan voor de rijksbegroting.

Hoewel waarderingen momentopnamen zijn, die onderhevig zijn aan veranderingen die kunnen optreden in het sentiment van investeerders en de waardering van banken in het algemeen, is de markt vergeleken met die van voor de financiële crisis grondig veranderd. Banken nemen minder risico’s dan ten tijde van de verwerving van ABN AMRO en moeten voor de risico’s die ze lopen meer kapitaal aanhouden. Dit leidt behalve tot een grotere stabiliteit ook tot lagere rendementen, wat zich weer vertaalt in een lagere waarde. Er is nu geen zekerheid te geven over hoeveel van het door de Staat geïnvesteerde bedrag terugverdiend kan worden. Het streven is uiteraard om, gegeven de veranderde omstandigheden, zo veel als mogelijk terug te verdienen. Echter, gelet op de genoemde structurele veranderingen in de bankensector, ligt terugkeer naar de historisch hogere waardeniveaus niet in de rede. Wel lijken marktpartijen – op dit moment – een gebrek aan vertrouwen te hebben ingeprijsd. Het is derhalve niet ondenkbaar dat een herstel van vertrouwen, gestoeld op economisch herstel en een versterking van de Europese bankensector uiteindelijk tot een hogere waardering zal leiden. Uiteraard kan het omgekeerde ook gebeurd. De timing van de aandelenuitgiftes is dus van belang. Een volledige verkoop kan jaren in beslag nemen, mede afhankelijk van de marktontwikkelingen. Over het bedrag dat verkoop zal opleveren kan vooraf geen zekerheid worden gegeven. Pas nadat alle aandelen zijn verkocht is vast te stellen hoeveel van de investering is terugverdiend. Echter, gezien de huidige inschattingen van de waarde moet er rekening mee worden gehouden dat de kapitaaluitgaven niet worden terugverdiend.

Governance en beschermingsconstructies

De motie Van Hijum-Nijboer,22 en de motie Blanksma-Van den Heuvel,23 verzoeken de regering te onderzoeken hoe de governance na de exit het beste kan worden ingericht. In de moties worden voorstellen gedaan voor alternatieven voor een beursgang, die niet zozeer een alternatieve manier van verkoop zijn, maar eerder beschermingsconstructies. NLFI adviseert om bij een beursintroductie het resterende financiële belang van de Staat in de vennootschap te beschermen door in de statuten op te nemen dat voor besluiten over belangrijke veranderingen van de identiteit of het karakter van de vennootschap een gekwalificeerde meerderheid van twee derde van de stemmen nodig is. Bij een belangrijke verandering in identiteit kan gedacht worden aan een overname. Door te bepalen dat voor dergelijke besluiten twee derde van de stemmen nodig is, heeft NLFI de facto een veto, zolang zij een derde van de stemmen heeft.

Mede gezien de ervaringen van de overname van ABN AMRO door het bankentrio Fortis, Santander en RBS, stelt NLFI voor dat er een stichting in het leven wordt geroepen om de continuïteit van de vennootschap te borgen (een zogenaamde «stichting continuïteit»). Deze stichting zal al voor verkoop worden opgericht en zodra NLFI minder dan een derde van de aandelen houdt effectief worden. Dit is geen beschermingsconstructie van de aandeelhouder, maar een beschermingsconstructie van de vennootschap zelf. Het doel van de stichting is de continuïteit, zelfstandigheid en identiteit van de vennootschap te borgen. De stichting kan rechten verbonden aan preferente aandelen inroepen bij een onwenselijke overname, die het voortbestaan van de vennootschap in gevaar brengt. Het bestuur van de stichting zal in aansluiting op de principes van corporate governance onafhankelijk van het bestuur van de ABN AMRO opereren. Een dergelijke constructie met een stichting continuïteit is niet ongebruikelijk. ING past deze beschermingsconstructie bijvoorbeeld ook toe.

Bovenstaande maatregelen beschermen mijn inziens afdoende het financiële belang van de Staat en bieden ABN AMRO in de toekomst, als de Staat geen aandeelhouder meer is, bescherming tegen onwenselijke kopers zonder dat dit een negatieve impact heeft op de waarde van de onderneming. NLFI stelt in haar advies dat meer omvangrijke beschermingsconstructies wel een negatieve impact zullen hebben op de waarde van de onderneming, zeker wanneer de Staat verregaande zeggenschapsbevoegdheden verbindt aan een zeer beperkt aandelenpercentage of aan een zogenaamd gouden aandeel. Daarnaast passen de voorgestelde constructies binnen de grenzen van het Nederlandse vennootschapsrecht en de Europese regels inzake het vrij verkeer van kapitaal. Hieruit volgt dat de Staat als aandeelhouder alleen rechten mag bedingen of behouden die in normale vennootschapsrechtelijke verhoudingen aanvaardbaar zijn.

De moties Groot-Bashir24 Van Hijum-Nijboer25 verzoeken de regering te bezien of een meerderheidsbelang, een controlerend minderheidsbelang, een gouden aandeel of loyaliteitsdividend kunnen worden ingezet om de vennootschap te beschermen. Er is een aantal argumenten om te kiezen voor de eerder beschreven beschermingsconstructies en niet voor de alternatieven. Ten eerste, zoals reeds eerder toegelicht, beperkt blijvend staataandeelhouderschap de concurrentieverhoudingen in de sector. Verkoop van het gehele aandelenbelang van de Staat is daarom wenselijk. Ten tweede heeft het verbinden van verregaande zeggenschapsbevoegdheden aan een zeer beperkt aandelenpercentage of aan een gouden aandeel een negatieve impact op de waarde van de onderneming en daarmee de verkoopopbrengst voor de Staat. Ten derde blijkt uit de jurisprudentie van het Hof van Justitie EU over «gouden aandelen» dat het introduceren van een gouden aandeel voor ABN AMRO en ASR ter bescherming van het algemeen belang strijdig is met het Europees recht vanwege het ontbreken van een dwingende reden van algemeen belang. Het borgen van algemene belangen, zoals financiële stabiliteit van de bankensector, geschiedt immers op basis van wet- en regelgeving. In de paragraaf 4 van deze brief en in de kabinetsvisie op de Nederlandse bankensector van vandaag, 23 augustus, is reeds stilgestaan bij de maatregelen die worden getroffen in wet- en regelgeving om de publieke belangen te borgen. Daarnaast heeft NLFI onderzocht of de introductie van loyaliteitsaandelen een waarborg kan bieden voor het aantrekken van langetermijninvesteerders. Vanwege de nadelen die loyaliteitsdividend met zich meebrengt adviseert NLFI om hier geen gebruik van te maken. Met de introductie van loyaliteitsaandelen wordt er namelijk bewust onderscheid gemaakt tussen de rechtsposities van verschillende aandeelhouders. Dit kan een belemmering opwerpen voor het aantrekken van een brede kring investeerders.26 Daarnaast wijst Eumedion27 er op dat langetermijnbeleggers niet noodzakelijkerwijs meer betrokken aandeelhouders zijn.28 Een introductie van een loyaliteitsaandeel leidt er volgens Eumedion ook toe dat beleggingsbeslissingen niet meer exclusief gebaseerd zijn op een inschatting van de waarde en de strategie van de onderneming, wat kan leiden tot een verstoring van de werking van de kapitaalmarkt.

Europese Commissie

ABN AMRO is de enige Nederlandse staatsgesteunde instelling die nog een door de Europese Commissie opgelegd prijsleiderschapverbod op de Nederlandse markt heeft. Het verbod loopt af op 5 april 2014, precies drie jaar na het goedkeuringsbesluit van de Europese Commissie voor de steun die ABN AMRO heeft ontvangen. ABN AMRO heeft ook een acquisitieverbod gekregen dat in ieder geval tot 5 april 2014 loopt. Als de Staat na deze datum nog meer dan 50% van de aandelen heeft, blijft het verbod gehandhaafd tot 5 april 2016, waarna het vervalt. Mocht de Staat tussen 5 april 2014 en 5 april 2016 door verkoop van aandelen minder dan 50% van de aandelen houden dan vervalt het acquisitieverbod eveneens. ABN AMRO heeft ervoor gekozen om tegen de omvang en de duur van het acquisitieverbod in beroep te gaan. Mogelijk dat een uitspraak van het Gerecht zal leiden tot een aanpassing van de duur en/of omvang van het acquisitieverbod, maar dat is onzeker.

Op dit moment is ABN AMRO dus de enige Nederlandse bank die een prijsleiderschapsverbod heeft. Het prijsleiderschapsverbod voor de Nederlandse markt is voor ING immers op 16 november 2012 komen te vervallen. Als op 5 april 2014 het prijsleiderschapsverbod voor ABN AMRO vervalt dan is er geen enkele Nederlandse bank meer die beperkingen heeft voor de prijsvorming. Over eventuele maatregelen die aan SNS REAAL worden opgelegd vinden momenteel gesprekken plaats met de Europese Commissie.

Naast bovengenoemde verboden dient ABN AMRO elk kwartaal te rapporteren over hoe zij aan de ramingen voldoet die in het herstructureringsplan van december 2009 (laatste update november 2010) zijn opgenomen. ABN AMRO kan de Commissie verzoeken akkoord te gaan met aangepaste ramingen in verband met externe ontwikkelingen. Ook deze rapportageplicht loopt af op 5 april 2014. Daarnaast mag ABN AMRO met het feit dat zij in staatseigendom is geen reclame maken voor klanten of investeerders tot 5 april 2014 of tot de datum waarop de Nederlandse Staat minder dan 50% van de aandelen in handen heeft. Ook dit verbod loopt uiterlijk 5 april 2016 af, onafhankelijk van het feit of ABN AMRO dan nog in overheidshanden is. Uiteraard is het ook na het aflopen van dit verbod onwenselijk dat ABN AMRO hier reclame mee maakt. Tot slot mocht ABN AMRO tot en met 10 maart 2013 geen coupon betalen op Tier-1 en Tier-2 kapitaalinstrumenten, die uitgegeven zijn voor 5 april 2011 of call opties uitvoeren met betrekking tot die instrumenten, tenzij zij daartoe wettelijk verplicht was. Ook was er een beperking op de betaling van dividend op gewone aandelen tot 10 maart 2013.

Overigens zal de Europese Commissie op het moment van verkoop van ABN AMRO kijken of er sprake is van staatssteun bij de verkoop. Indien de Staat namelijk onder de marktprijs verkoopt, kan de Europese Commissie tot de conclusie komen dat er sprake is van staatssteun, die alsdan op zijn merites beoordeeld wordt.

Opties voor verkoop

Er zijn verschillende mogelijkheden voor de verkoop van ASR: een beursgang, een verkoop aan een financiële of strategische partij of een verkoop aan klanten (wat betekent dat ASR een coöperatie wordt). Zoals voor ABN AMRO reeds toegelicht, kent het omvormen van ASR tot een coöperatie een aantal nadelen. Omdat klanten eigenvermogenverschaffers worden van de verzekeraar, participeren zij risicodragend. Vanwege de vermoedelijk lage interesse, worden lage opbrengsten verwacht. Voorts kan het uitgeven van ledencertificaten tientallen jaren in beslag nemen, dit in tegenstelling tot een beursgang of een onderhandse verkoop. Hierdoor houdt de Staat nog gedurende lange tijd de risico’s die verbonden zijn aan het resterende aandelenbelang. Daarnaast zal de opbrengst bij een beursgang of een onderhandse verkoop naar verwachting hoger zijn. Zowel voor een beursgang als voor een onderhandse verkoop is voldoende interesse in de markt. Dat betekent dat ASR gevraagd zal worden om zich de komende zes maanden voor te bereiden op een beursgang en NLFI gelijktijdig de mogelijkheden voor een consolidatie met een andere verzekeraar zal onderzoeken. Op deze wijze wordt maximale flexibiliteit behouden om een voor de Staat optimale verkoop te kunnen realiseren. Hierbij is het belangrijk dat geïnteresseerden gelijke kansen krijgen in een transparant proces.

Gereedheid instelling en interesse in de markt

ASR heeft aangetoond in staat te zijn om als zelfstandige, solide en winstgevende verzekeraar te kunnen opereren en keert jaarlijks dividend uit. Dit ondanks de economische omstandigheden en zonder kapitaalsteun te hebben ontvangen van de Staat. NLFI geeft in haar advies aan dat voor het kunnen presenteren van een stevig verhaal richting investeerders er nog wel een aantal uitdagingen liggen voor ASR om het resultaat duurzaam te verbeteren voor een stabiel en hoog (dividend)rendement voor investeerders. Hierin speelt onder meer het reduceren van de kostenratio door loonmatiging een rol.

Verzekeraars zelf, analisten en investeerders verwachten dat de zes grote levens- en schadeverzekeraars in de Nederlandse verzekeringssector consolideren, zodat er een kleiner aantal grotere spelers overblijft. Hoe en wanneer deze consolidatie zal plaatsvinden is onzeker, maar gezien de krimpende markt en de synergie- en schaalvoordelen die te behalen zijn door consolideren lijkt het aannemelijk dat dit binnen afzienbare termijn plaatsvindt. En hoewel ASR heeft aangetoond over voldoende schaal te beschikken om voort te gaan als zelfstandige verzekeraar, is het niet ondenkbaar dat ASR ook een rol zal spelen in deze consolidatiebeweging. Verschillende partijen hebben zich bij NLFI en ASR gemeld als geïnteresseerde. ASR is voor verschillende Nederlandse verzekeraars een interessante onderneming om mee samen te gaan. Ook private investeerders lijken geïnteresseerd in een belang in de sector. Een overname door een partij die momenteel nog niet actief is op de Nederlandse markt ligt op dit moment niet voor de hand. De Nederlandse markt is een verzadigde markt, terwijl buitenlandse partijen voornamelijk op zoek zijn naar groeipotentieel.

Verwachte verkoopopbrengst

ASR is recentelijk betrokken geweest bij één van de alternatieve scenario’s die werd onderzocht in de maanden voorafgaand aan de nationalisatie van SNS REAAL. In openbaar gemaakte documenten is melding gemaakt van een stand-alone mid-point waardering van 2,15 miljard euro tot 2,3 miljard euro in januari 2013. Dit is lager dan de kapitaaluitgave van de Staat van 3,65 miljard. Ook voor ASR geldt dat deze waardering een momentopname is en dat pas vast te stellen is of de kapitaaluitgave terugverdiend worden nadat de verkoop heeft plaatsgevonden. Paragraaf 8 bevat een overzicht van de kapitaaluitgaven. Daarin wordt toegelicht hoe de 3,65 miljard euro tot stand is gekomen.

Governance en beschermingsconstructies

NLFI stelt voor om bij ASR, net als bij ABN AMRO gebruik te maken van gekwalificeerde meerderheden voor besluiten over belangrijke veranderingen in de identiteit of het karakter van de vennootschap. Hierdoor heeft NLFI de facto een veto bij deze belangrijke besluiten, zolang zij een derde van de aandelen houdt. NLFI adviseert om – in tegenstelling tot bij ABN AMRO – geen stichting continuïteit in te stellen. Gezien de verwachte consolidatie in de verzekeringsector hoeft immers niet geborgd te worden dat ASR als één eigenstandige entiteit blijft voortbestaan. Er bestaat een gerede kans dat ASR zal samengaan met een andere verzekeraar.

Op 1 februari van dit jaar is SNS REAAL genationaliseerd, waarmee de Staat 100% eigenaar is geworden van de bank-verzekeraar.29 De met de nationalisatie gemoeide reddingssteun is voorlopig goedgekeurd door de Europese Commissie. SNS REAAL moet maatregelen treffen om de levensvatbaarheid op lange termijn te borgen en de effecten van de gegeven staatssteun op de concurrentieverhoudingen te mitigeren. De Staat heeft hiertoe bij de Europese Commissie een herstructureringsplan voor SNS REAAL ingediend op 19 augustus 2013. De Europese Commissie heeft dit plan in beraad.

In het ingediende plan is voorgesteld om de bank- en verzekeringsactiviteiten te splitsen. De verzekeraar en de bank kunnen dan (op termijn) los van elkaar verkocht worden. Daarbij zou REAAL dan, net als ASR, een rol spelen in de verwachte consolidatie op de verzekeringsmarkt. Aan de Europese Commissie is voorgesteld om SNS Bank zelfstandig te laten voortbestaan, opdat er voldoende spelers actief blijven op de Nederlandse markt. In dit kader is de Europese Commissie gewezen op de concurrentieproblematiek op de Nederlandse markt in relatie tot de prijsleiderschapverboden. De vastgoedtak van SNS REAAL (Property Finance) wordt ondergebracht in een aparte entiteit onder aandeelhouderschap van de Staat die tot doel heeft de leningen af te wikkelen. Het afwikkelen van deze leningen zal zeker enkele jaren in beslag nemen. Het aandeelhouderschap in SNS REAAL en de afgesplitste vastgoedtak worden overgedragen aan NLFI zodra helderheid bestaat over de voorwaarde waaronder dit kan gebeuren zonder de mededingingsregels te overtreden.

SNS REAAL is nog niet klaar om terug te gaan naar de markt, omdat de Europese Commissie nog moeten instemmen met het herstructureringsplan dat op 19 augustus is ingediend. Ik zal u uiteraard op de hoogte houden van de verdere ontwikkelingen omtrent SNS REAAL.

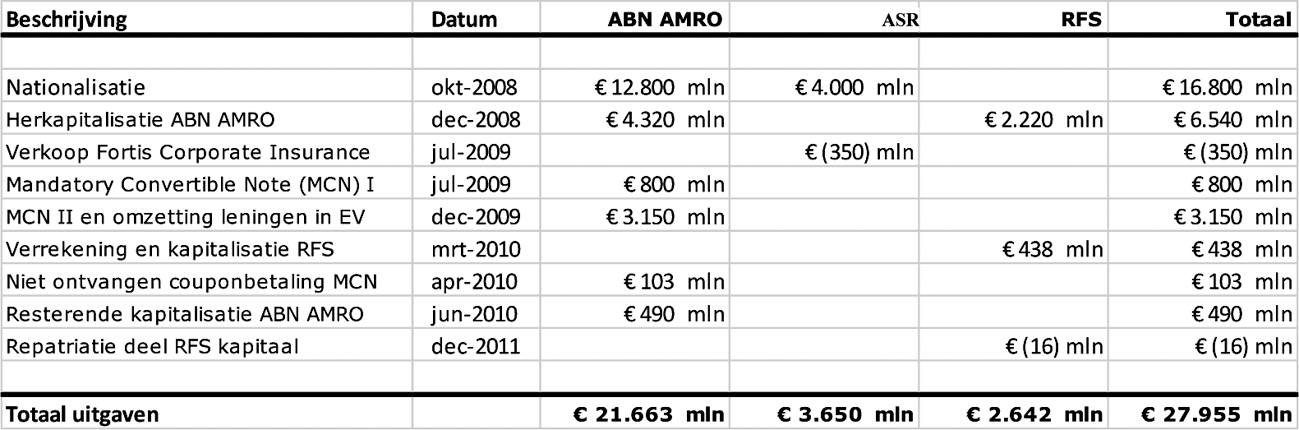

In onderstaande tabel is een overzicht gegeven van de kapitaaluitgaven voor ABN AMRO, ASR en RFS30.

Figuur 5. Overzicht kapitaaluitgaven

* Het overzicht is exclusief rentekosten die zijn betaald en de dividenden zie zijn ontvangen over de jaren.

Zoals uw Kamer is gemeld in 2009,31 verwierf de Staat eind 2008 alle Nederlandse delen van het Fortis concern (Fortis Bank NL, Fortis Verzekeringen en FCI) en de Nederlandse delen van ABN AMRO. Het Fortis concern hield niet rechtstreeks zijn belang in ABN AMRO, maar via een belang in het consortium RFS, waarvan ook RBS en Santander deel uitmaakten. De leden van het consortium hielden ieder een derde van de aandelen. De Staat nam het aandeel van Fortis in RFS over. Dit betekende dat de Nederlandse Staat ook niet rechtstreeks aandeelhouder werd van ABN AMRO, maar via het consortium RFS. Het deel van ABN AMRO dat aan de Staat toekwam is vervolgens gesepareerd uit het consortium en gefuseerd met Fortis Bank Nederland. Santander heeft haar assets ook gesepareerd van RFS. Er bleef echter gedeeld bezit over in RFS, dat niet toegewezen kon worden aan één van de consortiumpartijen (de zogenaamde shared assets, ook wel de z-share genoemd). Deze shared assets zijn in RFS achtergebleven.

RBS heeft haar «eigen» assets niet gesepareerd van RFS, waardoor RFS nu assets houdt van RBS en de shared assets van de Nederlandse Staat, Santander en RBS. Een derde van de shared assets komt de Nederlandse Staat toe. Dit vertegenwoordigt een belang van 1,25% in RFS. Met RBS en Santander is afgesproken dat de shared assets in RFS afgewikkeld zullen worden. Dit betekent dat deze verkocht danwel geliquideerd worden. Een snelle verkoop van deze assets is lastig gebleken en kan nog enkele jaren in beslag nemen.

De waarde van het aandeel in RFS is vele malen lager dan de kapitaaluitgaven van de Staat van 2,6 miljard euro. Dit komt omdat RFS ten tijde van de overname door verliezen een negatief eigen vermogen had van 2,2 miljard euro. De kapitalisatie van 438 miljoen euro was voor separatiekosten en contractuele verplichtingen. De boekwaarde van het eigen vermogen was 31 december 2012 181 miljoen euro.

Een verkoop van de aandelen ABN AMRO en ASR is een financiële transactie en heeft daarmee op twee manieren een financieel effect. De verkoopopbrengst leidt tot een lagere staatsschuld en dientengevolge tot lagere rentelasten. Hier staat een derving van toekomstige dividendopbrengsten op de verkochte aandelen tegenover. Door de verkoopopbrengst daalt de EMU-schuld. Op het EMU-saldo is een tweeledig effect zichtbaar. Het EMU-saldo stijgt enerzijds, omdat de rentelasten op de staatschuld dalen. Anderzijds komen de gederfde dividenden ten laste van het EMU-saldo. Of dit effect per saldo positief of negatief is, kan op voorhand niet berekend worden. Voor 2013 is 394 miljoen euro geraamd aan dividendinkomsten voor ABN AMRO en ASR. Voor 2014 is dit 400 miljoen. De rentelasten voor de kapitaaluitgaven voor ABN AMRO, ASR en RFS zijn berekend op jaarlijks één miljard euro. Overigens vallen alle crisismaatregelen onder begrotingsregel 24 en zijn zij derhalve niet relevant voor het uitgavenkader.

Graag ga ik bij deze ook in op het verzoek van uw Kamer om nadere toelichting op mijn brief van 3 januari 2013 over het dividend van ABN AMRO en wat de effecten hiervan zijn op de rijksbegroting.32 ABN AMRO heeft, als enige grote Nederlandse bank over 2011 een dividend uitgekeerd. Dit bedroeg 250 miljoen euro (interim- en slotdividend tezamen). Aan de Staat is het interim-dividend van 200 miljoen euro uitgekeerd in 2011 en het slotdividend van 50 miljoen euro in 2012. ABN AMRO achtte het prudent om over 2012 geen interim-dividend uit te keren. Dit gezien het economische klimaat en de voorbereidingen op de invoering van Basel III. Op 1 maart jongstleden heeft ABN AMRO de jaarcijfers over 2012 gepubliceerd. Hieruit bleek dat zij in staat was om een slotdividend uit te keren van 250 miljoen euro over 2012, hetgeen ontvangen is door de Staat in 2013. ABN AMRO kan in 2013 ook nog interim-dividend uitkeren, mits de omstandigheden dat toelaten. ASR heeft een slotdividend van 88 miljoen euro uitgekeerd over 2012.

De raming voor 2013 is mede gebaseerd op de European Banking Authority (EBA) stresstestcijfers voor ABN AMRO. Bij ASR is uitgegaan van geen dividend. Omdat de raming van 394 miljoen euro nog gehaald kan worden als ABN AMRO een interim-dividend van 56 miljoen euro uitkeert, blijft de raming ongewijzigd. Voor de raming van dividendinkomsten voor 2014 kan geen aansluiting gezocht worden bij openbare gegevens, zoals de EBA stresstestcijfers, omdat deze tot en met 2012 loopt. Desalniettemin behoort de overheid naar beste inzicht een raming op te nemen in de rijksbegroting. Voor de jaren na 2013 is daarom een technische post opgenomen van 400 miljoen euro voor de inkomsten die moeilijk te ramen zijn (dividendinkomsten van ABN AMRO en ASR).

In toekomstige budgettaire nota’s zal de actuele stand van zaken voor de crisismaatregelen in het zogenaamde «Budgettair overzicht interventies t.b.v. de financiële sector» worden gegeven. Ten behoeve van de transparantie is dit overzicht met ingang van het Financieel Jaarverslag 2012 gesplitst in een gedeelte dat ziet op de (nationale) financiële sector, en een deel dat ziet op de Europese schuldencrisis.

Ik kan u voorts melden dat de Algemene Rekenkamer, conform haar verzoek,33 inmiddels een nacalculatie heeft ontvangen van het pakket van herkapitalisatie van ABN AMRO waarmee de Tweede Kamer in 2009 heeft ingestemd. Dit bestond uit kapitaalmaatregelen met een effect van 6,88 miljard euro. De garantieregeling (CRI) van 1,70 miljard euro is in oktober 2010 vervallen. Een bedrag van 0,30 miljard, bedoeld voor de verrekening tussen consortiumpartijen, hoefde niet te worden ingezet. Daarmee komt de herkapitalisatie uit op 4,88 miljard euro, waarvan 1,35 miljard euro niet is gestort, maar plaatsvond door omzetting van eerder verschafte leningen. Terugkijkend op de operatie kan, met een blik op de core tier 1 (CTl) ratio's over de afgelopen jaren en de cost-income ratio's, worden geconstateerd dat de herkapitalisatie qua omvang adequaat is gebleken. Er is geen sprake van overschotten, evenmin hebben zich kapitaaltekorten voorgedaan. De CTl ratio lag per 31 december 2012 op 12,1%, vergelijkbaar met andere banken.

De Staat is geen vanzelfsprekende eigenaar van de financiële instellingen ABN AMRO en ASR. De financiële instellingen zijn in handen gekomen van de Staat om een publiek belang te borgen: de stabiliteit van het financiële stelsel. Met deze toekomstplannen zetten we een stap naar normalisering van de Nederlandse financiële sector. ABN AMRO, ASR en SNS REAAL gaan op een verantwoorde manier terug naar de markt. Ieder wanneer ze er klaar voor zijn en de omstandigheden daar ruimte voor bieden.

De Staat heeft de verantwoordelijkheid om voorzichtig en verstandig om te gaan met publieke middelen. Met de verkoop wordt getracht zo veel als mogelijk van het geïnvesteerde kapitaal terug te verdienen. Hierbij moet een optimum gevonden worden in de uitruil tussen risico en opbrengst. De Staat is geen belegger en investeert dus niet risicovol als daar geen publiek belang mee gediend is. Daarom is jaren wachten in de hoop een hogere opbrengst te realiseren onwenselijk. Tegelijkertijd is het niet nodig om op het slechtst denkbare moment te verkopen.

Met deze brief heb ik uw Kamer het ontwerp voor de verkoop ter besluit voorgelegd, conform het besliskader privatiseringen. Op basis hiervan kunnen ABN AMRO en ASR starten met de interne voorbereidingen voor een verkoop. Alvorens de concrete voorbereidingen starten en de verkoop aanvangt zal ik uw Kamer informeren.

De Minister van Financiën, J.R.V.A. Dijsselbloem

De verhouding tussen marktwaardering en boekwaarde (price-to-book-ratio) is een veelgebruikte maatstaf om relatieve waardering van bedrijven te vergelijken. In dit geval is niet naar boekwaarde gekeken, maar naar het kernkapitaal.

Op 1 januari 2012 is UVIT gesplitst in twee afzonderlijke bedrijven Coöperatie VGZ UA (zorgverzekeringen) en Coöperatie Univé UA (schadeverzekeringen). De Cooperatie VGZ UA is van vergelijkbare grootte als CZ nummer 3.

Zie: http://www.statistics.dnb.nl/index.cgi?lang=nl&todo=Verzekeraars1 & zie: http://www.statistics.dnb.nl/index.cgi?lang=nl&todo=VerzReg.

Zie: NZa Marktscan Zorgverzekeringsmarkt 2013 http://www.nza.nl/104107/105773/742312/Marktscan_en_beleidsbrief_Zorgverzekeringsmarkt_2013.pdf

Zie: http://www.statistics.dnb.nl/financieele-instellingen/verzekeraars/register/index.jsp en zie: http://www.statistics.dnb.nl/index.cgi?lang=nl&todo=Verzekeraars1 .

In het verleden heeft DSM de invoering van een loyaliteitsdividend overwogen teneinde trouwe aandeelhouders een extra dividend toe te kennen. DSM heeft in 2008 echter afgezien van haar voornemen, wat zou zijn ingegeven door de geringe behoefte van investeerders in loyaliteitsaandelen en de vrees van aandeelhouders dat loyale aandeelhouders een beloning zouden ontvangen ten laste van de gewone aandeelhouders.

Eumedion behartigt de belangen van de bij haar aangesloten institutionele beleggers op het gebied van corporate governance en duurzaamheid.

De Staat is voor de aankoop van de Nederlandse onderdelen van Fortis en ABN AMRO in 2008 een prijs van 16,8 miljard euro overeengekomen met Fortis. Deze prijs betrof een totaalbedrag voor alle onderdelen die werden gekocht door de Staat. De Parlementaire Enquêtecommissie Financieel Stelsel heeft in haar rapport voorts geconcludeerd dat de bepaling van dit bedrag mede was ingegeven door hetgeen de Belgische autoriteiten aangaven nodig te hebben voor de niet door de Nederlandse staat gekochte delen. Ook het beschermen van de financiële stabiliteit speelde een rol bij de totstandkoming van dit bedrag, zo concludeerde de Enquêtecommissie. Het is dus niet goed mogelijk om terugkijkend op de transactie het bedrag van 16,8 miljard euro onder te verdelen naar de waarde van de onderdelen op het moment van de aankoop. Desalniettemin heeft NLFI in haar verkoopadvies een toedeling van deze koopprijs aan de onderdelen willen geven. Dit is nodig om recente inzichten over de waarde van deze onderdelen daar tegen af te zetten. Met het oog hierop wordt ook in het advies van NLFI en in deze brief het bedrag van 4 miljard euro als uitgangspunt genomen voor de kapitaaluitgaven voor de verzekeringsentiteiten. Voor de bankonderdelen is het dan resterende bedrag van 12,8 miljard euro als uitgangspunt genomen. Deze bedragen zijn ontleend aan het rapport van de Parlementaire Enquêtecommissie Financieel Stelsel (zie box 4.14, blz. 156 van het rapport).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32013-36.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.