Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 31066 nr. 343 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2016-2017 | 31066 nr. 343 |

Vastgesteld 13 februari 2017

De vaste commissie voor Financiën heeft een aantal vragen en opmerkingen voorgelegd aan de Staatssecretaris van Financiën over de brief van 25 oktober 2016 over Btw-carrouselfraude (Kamerstuk 31 066, nr. 308) en over de brief van 1 november 2016 over Btw-carrouselfraude en antwoord op vraag van het lid Omtzigt en het lid Groot, gesteld tijdens het mondelinge vragenuur van 25 oktober 2016 (Kamerstuk 31 066, nr. 314).

De vragen en opmerkingen zijn op 8 december 2016 aan de Staatssecretaris van Financiën voorgelegd. Bij brief van 10 februari 2017 zijn de vragen beantwoord.

De voorzitter van de commissie, Duisenberg

De griffier van de commissie, Berck

Vragen en opmerkingen van de leden van de fractie van de VVD

De leden van de VVD-fractie hebben kennisgenomen van de brief over btw-carrouselfraude. Btw-carrouselfraude moet worden aangepakt. Fraude met btw zorgt ervoor dat de goedwillende burgers en bedrijven onnodig veel belasting moeten betalen. Het is dan ook goed dat de bestrijding van de btw-fraude prioriteit heeft voor het kabinet.

De Europese Rekenkamer heeft schattingen gedaan van de btw-fraude in Europa en dat is circa 50 miljard euro per jaar. Dat kan natuurlijk niet en moet snel minder worden. Hoe groot is het bedrag voor Nederland?

Er moet niet alleen gekeken worden naar het punt van de btw-fraude, maar ook naar waar het geld dan heen gaat, zoals terrorismefinanciering of financiering van criminele activiteiten. 80% van het verlies wordt namelijk veroorzaakt door criminele organisaties.

De leden van de VVD-fractie willen dat er vol ingezet wordt op het bestrijden van terrorismefinanciering en financiering van criminele activiteiten. Dat geldt dus ook voor de btw-carrouselfraude. Wat wordt hier specifiek aan gedaan door het kabinet? Wat is de rol van de FIU (Financial Intelligence Unit) bijvoorbeeld in het gehele traject, maar ook in de specifieke casus in de uitzending van Zembla?

Wanneer komt de implementatiewet voor de 4e anti-witwasrichtlijn in de Wet ter voorkoming van witwassen en financieren van terrorisme (Wwft) naar de Tweede Kamer? Klopt het dat dit pas in het 2e kwartaal 2017 is? Waarom kan dit niet sneller?

Hoe heeft de Wwft gewerkt in dit geval of misschien wel niet gewerkt? Wat ontbreekt er nog aan deze wet om dit soort problemen wel aan te pakken en welke oplossingen zijn daarvoor nodig in de Wwft? Wat ontbreekt er nog om dit soort zaken goed te kunnen opsporen? Wat ontbreekt er nog in de wet- en regelgeving om de financiering van criminele activiteiten via btw-fraude op te kunnen sporen en aan te kunnen pakken?

De leden van de VVD-fractie lezen dat er Europees breed inmiddels een oplossing is om de btw-carrouselfraude met CO2-emissierechten effectief te bestrijden. Om welke maatregelen gaat het precies? En hoe effectief is de oplossing en zijn de maatregelen? Hoe hebben de maatregelen gewerkt in relatie tot het geval in de uitzending van Zembla?

Zembla heeft een lijst in handen met een veertigtal personen en bedrijven in Nederland die mogelijk betrokken zouden zijn bij de btw-fraude. Heeft het OM en/of het FIOD die lijst inmiddels al gekregen van Zembla en/of opgevraagd? En in hoeverre doet het OM/FIOD hier onderzoek naar? Hoe kan het dat Zembla zegt dat het een lijst heeft met een veertigtal personen en bedrijven in Nederland die betrokken zouden zijn, terwijl in de brief van 1 november 2016 staat dat de informatie die Nederland heeft uitgewisseld met Italië ging over buitenlandse bedrijven, die niet in Nederland waren gevestigd?

De leden van de VVD-fractie lezen dat als de FIOD een signaal ontvangt dat sprake is van terrorismefinanciering, hier vanzelfsprekend zeer zorgvuldig naar wordt gekeken. Dat lijkt de VVD-fractie niet meer dan logisch. Maar gaan de FIOD en andere organisaties ook actief zelf op zoek? Zo nee, waarom niet? Zo ja, welke organisaties doen dat?

Er lopen op dit moment acht btw-carrouselonderzoeken bij de FIOD. De leden van de VVD-fractie begrijpen dat er over lopende zaken niet alles gezegd kan worden. Maar kan in algemene zin iets meer over deze onderzoeken iets gezegd worden, bijvoorbeeld waarop het zich richt en de link met financiering van criminele en/of terrorisme activiteiten?

In de brief van het kabinet gaat het over de aanpak van «intracommunautaire» fraude. Maar op wat voor manier wordt ook gekeken naar extra-communautaire btw-carrouselfraude (MTEC)? Een onderzoek van de Italiaanse Centrale Bank (2011) stelt: «Finally, modern carousels involving non-EU countries (MTEC) cannot be detected by checks on intra-EU transactions data.» In hoeverre wordt MTEC meegenomen in de huidige aanpak en zijn er nog knelpunten die opgelost moeten worden om ook MTEC op te kunnen sporen? Welke speerpunten ziet de Staatssecretaris daar? Vindt de Staatssecretaris dat ook dit de aandacht moet krijgen in het implementeren en ontwikkelen van (nieuwe) opsporingstechnieken? Komt de EU daar ook met een gezamenlijke aanpak?

Vragen en opmerkingen van de leden van de fractie van de PvdA

De leden van de PvdA-fractie danken de Staatssecretaris voor zijn brieven over btw-carrouselfraude. De omvang van deze fraude is gigantisch, en notoir lastig te bestrijden. De leden van de PvdA-fractie constateren met tevredenheid dat er steeds meer technologische mogelijkheden zijn om deze fraude te bestrijden. Zij vragen de Staatssecretaris waar nu nog de grootste knelpunten liggen bij het bestrijden van deze fraude.

De leden van de PvdA-fractie achten effectieve bestrijding van btw-carrouselfraude niet mogelijk zonder intensieve internationale samenwerking. Ook constateren zij dat het grootste deel van de fraude wordt gepleegd door de grootschalige georganiseerde misdaad. Zij hebben daarom voorgesteld om Europol toegang te geven tot de databases van Eurofisc om zo Europol beter in staat te stellen de georganiseerde misdaad aan te pakken. De Staatssecretaris geeft aan te wachten op voorstellen van de Europese Commissie over het btw-actieplan voordat verder uitvoering wordt gegeven aan de motie Groot. Wanneer worden deze voorstellen verwacht? Waarom wordt op het btw-actieplan gewacht? Kan er met betere samenwerking binnen Europa niet ook al verbetering worden bereikt totdat het btw-actieplan nader wordt uitgewerkt? Bewijst de trage start van de bestrijding van btw-fraude met CO2 emissierechten niet dat de samenwerking internationaal vaak nog stroef is, en dat iedere stap vooruit om die samenwerking te verbeteren een stap in de goede richting is?

De leden van de PvdA-fractie constateren dat de FIOD een onderzoek naar btw-fraude met CO2-emissierechten is gestart. Komt het vaker voor dat btw-fraude plaatsvindt met niet-materiële goederen? Zou btw-fraude ook mogelijk zijn met eenvoudig op papier verplaatsbare goederen, zoals licenties, (melk)quota, uitstootrechten et centra?

Vragen en opmerkingen van de leden van de fractie van de SP

De leden van de SP-fractie hebben kennisgenomen van de kabinetsbrieven over carrouselfraude geagendeerd voor het schriftelijk overleg. De leden hebben daarover enkele vragen en opmerkingen.

Het kabinet schrijft dat Nederland een koploper was en is in de aanpak van btw-fraude, zo lezen de leden van de SP-fractie. Kan het kabinet een overzicht geven van de inspanningen die zij de afgelopen jaren gepleegd heeft om deze rol te vervullen? Kan het kabinet daarbij ook terugblikken op het Nederlands EU-Voorzitterschap?

Kan het kabinet, in zoverre mogelijk, aangeven wat de stand van zaken is omtrent het onderzoek naar btw-fraude met CO2-emissierechten, zo vragen de leden van de SP-fractie. Aan welke omvang moet hier worden gedacht?

Volgens het Europees Bureau voor intellectueel eigendom (EUIPO) lijden lidstaten jaarlijks voor 83 miljard euro verlies wegens namaakartikelen en piraterij, en zouden er bijna 800.000 banen door verloren gaan, zo hebben de leden van de SP-fractie met schrik vernomen. Overheden lopen naar schatting 14.3 miljard euro aan gederfde inkomsten mis, in het bijzonder vennootschapsbelasting, btw en douaneheffingen. Is bekend of en in hoeverre er in deze praktijken sprake is van carrouselfraude? Zo neen, acht het kabinet het wenselijk dat hier meer onderzoek naar gedaan wordt?

De leden van de SP-fractie willen graag weten of uit onderzoek in andere landen blijkt dat er een verband bestaat tussen btw-carrouselfraude en terrorismefinanciering. In hoeverre wordt deze informatie tussen de lidstaten en met Europese samenwerkingsverbanden zoals Europol, Eurojust en OLAF, uitgewisseld?

De leden van de SP-fractie zijn benieuwd naar de implementatie van de aanbevelingen van het rapport van de Europese Rekenkamer naar intracommunautaire btw-fraude dat eerder dit jaar werd uitgebracht. Kan het kabinet een overzicht geven van de inspanningen die lidstaten en Europese instellingen gepleegd hebben naar aanleiding van dit rapport, en in het bijzonder ingaan op de vorderingen die Nederland geboekt heeft? In hoeverre zijn de door de Europese Rekenkamer genoemde tekortkomingen van Eurofisc, zoals onvoldoende feedback, gegevens die onvoldoende doelgericht worden uitgewisseld, en langzame uitwissing van informatie, aangepakt?

Vragen en opmerkingen van de leden van de fractie van het CDA

De leden van de CDA-fractie hebben kennisgenomen van de twee brieven van de Staatssecretaris van Financiën over btw-carrouselfraude. Deze leden hebben nog enkele vragen over deze brieven.

De leden van de CDA fractie lezen dat er slechts een strafrechtelijk onderzoek geweest is naar fraude met CO2-certificaten en dat dat onderzoek in 2009 gestart is. Klopt het nog steeds dat er maar één strafrechtelijk onderzoek naar fraude met CO2 fraude gedaan is in Nederland? En zijn er nog andere onderzoeken in Nederland geweest naar fraude met CO2-certificaten? Zo ja, wat voor een vorm hebben die onderzoeken dan?

De leden van de CDA-fractie hebben met verbazing gelezen dat de Staatssecretaris in zijn brief schrijft dat tot op heden uit de afgeronde FIOD-onderzoeken naar btw-carrouselfraude geen link is gebleken met terrorismefinanciering. Deze leden begrijpen niet hoe dit te rijmen valt met de informatie uit het onderzoek van ZEMBLA (uitzending 24 oktober 2016). Tegenover ZEMBLA heeft het Duitse Openbaar Ministerie namelijk bevestigd dat er «»talrijke aanwijzingen zijn voor de financiering van terrorisme»». Niet alleen het Duitse OM heeft dit bevestigd, ook het Italiaanse OM heeft laten weten dat er in de «»grot van Bin Laden»» documenten van fraudeurs gevonden zijn. Daarnaast laat ZEMBLA ook weten dat hoogleraar belastingrecht aan de Universiteit van Boston gezegd heeft zeker te weten dat terroristen bij deze belastingfraude betrokken zijn. De leden van de CDA-fractie begrijpen niet dat de conclusie van de FIOD zo afwijkt van de informatie van de buitenlandse openbare ministeries. Daarom vragen de leden van de CDA-fractie de Staatssecretaris te reflecteren op deze discrepantie. Indien nodig verzoeken zij de Staatssecretaris contact op te nemen met de buitenlandse instanties. Immers zij lijken over veel meer informatie te beschikken dan welke in Nederland gebruikt is.

Uit verschillende nieuwsbronnen is informatie gekomen wat vermoedens doet oplaaien over de btw-carrouselfraude waarmee naar waarschijnlijkheid terrorisme gefinancierd is.

Deense onderzoeksjournalisten hebben een lijst in handen gekregen waarop circa 1.200 bedrijven staan die naar waarschijnlijkheid gefraudeerd hebben met de omzetbelasting. Ook Nederlandse bedrijven staan op deze lijst. In Italië zijn de Italiaanse bedrijven die op deze lijst staan, voor de rechter gebracht. Op deze lijst staan ook bedrijven die door het OM sinds 2009 zijn onderzocht. Uit onderzoek van ZEMBLA blijkt dat ook andere Nederlandse bedrijven betrokken zijn.

De leden van de CDA-fractie vragen de Staatssecretaris wat er in Nederland gebeurd met de Nederlandse bedrijven die op deze lijst staan. Is er een (voor) onderzoek geweest waarin de Belastingdienst of de FIOD deze bedrijven met betrekking tot hun handel in de CO2-emissierechten onderzocht heeft?

Hebben de Nederlandse opsporingsautoriteiten de Deense opsporingslijst en wordt deze gebruikt om btw fraude tegen te gaan?

Ook in de Engelse en Italiaanse pers verschenen (oktober 2014) berichten over het Italiaanse fraudenetwerk. In deze berichten is ook Nederland genoemd. In deze berichten wordt expliciet prijsgegeven dat de certificaten via Nederland zijn aangekocht. De leden van de CDA-fractie vragen de Staatssecretaris of en hoe gehandeld is naar aanleiding van deze informatie.

In de brief van het kabinet wordt vermeld dat de FIOD in Nederland in 2009 gestart is met strafrechtelijk onderzoek naar btw-fraude met CO2-emissierechten.

De leden van de CDA-fractie vragen de Staatssecretaris naar aanleiding waarvan de FIOD dit onderzoek is gestart.

In welke maand is dit onderzoek gestart en op basis van welke gegevens/berichten is gebleken dat er onderzoek nodig was?

Wanneer was deze informatie binnengekomen, vragen de leden van de CDA-fractie.

Naast dit onderzoek worden door de FIOD geen andere strafrechtelijke onderzoeken uitgevoerd naar btw-fraude met CO2-emissierechten in Nederland. De leden van de CDA-fractie vragen de Staatssecretaris of de bedrijven zoals EcoDutch Carbon, die in verschillende nieuwsstukken gelinkt zijn aan terrorisme financiering, voor zijn gekomen in een vooronderzoek of in een ander onderzoek. Dit kan eventueel ook een bestuursrechtelijk (voor)-onderzoek geweest zijn. Samengevat willen de leden van de CDA-fractie weten of er enig onderzoek gedaan is naar de Nederlandse bedrijven waarvan het vermoeden kan bestaan dat deze gelinkt zijn met de btw-carrouselfraude waarmee terrorisme gefinancierd kan worden. Dit vermoeden kan zijn het op de lijst staan van de bedrijven die de Deense onderzoeksjournalisten hebben weten te bemachtigen, of het rechtstreeks handelen met een (Italiaans) bedrijf dat nu terecht moet staan in Italië wegens deze btw-carrouselfraude.

Klopt het dat de FIOD de eigenaren van de (voormalige) bv’s EcoDutch Carbon en Bedcare Holland benaderd heeft in het kader van het onderzoek naar de carrouselfraude met CO2-emissierechten? Waar hebben deze onderzoeken toe geleid? Heeft de FIOD tevens onderzoek gedaan naar de rol van (de eigenaren van) VDL? Klopt het dat dit de laatste schakel was van de carrouselfraude voor een Duitse plofGU? Wat heeft de FIOD gedaan met de informatie, zoals uit het Duitse Request for Extradition, dat sprake was van «talloze aanwijzingen voor de financiering van terrorisme» bij het netwerk van VDL?

Tot slot hebben de leden van de CDA-fractie een aantal algemene vragen

− Hoeveel btw-fraude vond er naar schatting plaats in de EU de afgelopen vijf jaar?

− Hoeveel btw-fraude is er opgespoord in de EU de afgelopen vijf jaar?

− Hoeveel btw-fraude is er daadwerkelijk terugbetaald in de EU de afgelopen vijf jaar?

− Is het probleem van btw fraude groter of kleiner geworden de afgelopen vijf jaar?

Vragen en opmerkingen van de leden van de fractie van de PVV

De leden van de PVV-fractie hebben kennisgenomen van de brieven van de Staatssecretaris inzake btw-carrouselfraude.

Naar aanleiding van het genoemde punt brengen de leden van de PVV-fractie het volgende naar voren.

Allereerst merken de leden van de PVV-fractie op dat er op dit moment acht btw-carrouselonderzoeken bij de FIOD en talloze boekenonderzoeken naar btw-carrouselfraude bij de Belastingdienst lopen. De Staatssecretaris geeft aan hier nog geen uitspraken over te willen doen. De leden van de PVV-fractie vragen de Staatssecretaris aan te geven wanneer deze onderzoeken afgerond zullen worden en wanneer hij de Kamer over de resultaten kan berichten. Kan de Staatssecretaris tevens op zijn minst aangeven om hoeveel Nederlandse bedrijven het hier gaat?

De leden van de PVV-fractie vragen ook naar de schatting van hoeveel de btw- carrouselfraude Nederland jaarlijks kost. Klopt het bericht dat in de EU 160 miljard euro en in Nederland 5 miljard euro wordt misgelopen?

Ook willen de leden van de PVV-fractie weten hoe de Nederlandse buffer-bv’s tot op heden strafrechtelijk zijn aangepakt.

Voorts merken de leden van de PVV-fractie op dat de Staatssecretaris aangeeft dat er via de Nederlandse desk bij Europol informatie aan Italië is verstrekt. De leden van de PVV-fractie vragen de Staatssecretaris dit nader toe te lichten. Om wat voor informatie ging het hier en kan de Staatssecretaris tevens aangeven welke relatie deze gegevens tot Nederland hebben?

Verder merken de leden van de PVV-fractie op dat de Staatssecretaris aangeeft dat er geen Nederlandse bedrijven of natuurlijke personen voorkomen in de informatie die door de FIOD aan Italië is verstrekt. De leden van de PVV-fractie vragen naar de reden hiervan.

Verder vragen de leden van de PVV-fractie een opsomming te maken van internationale zaken met betrekking tot btw-carrouselfraude inzake CO2 certificaten. Kunt u dit tevens kort toelichten? Nederland heeft wat dit betreft samengewerkt met Portugal, Spanje, Frankrijk, het Verenigd Koninkrijk, Duitsland en Italië. Met welke landen heeft Nederland in de bovengenoemde zaken samengewerkt en met welke landen werkt Nederland op dit moment voornamelijk samen om btw-carrouselfraude aan te pakken?

Ook willen de leden van de PVV-fractie weten welke maatregelen getroffen worden om btw- carrouselfraude te voorkomen, naast informatie-uitwisseling en samenwerking.

Ten slotte willen de leden van de PVV-fractie weten wat de Staatssecretaris van het btw-actieplan van Moscovici om het nultarief bij grensoverschrijdende transacties af te schaffen vindt. Wat zijn de gevolgen voor Nederland van dit plan?

De vaste commissie voor Financiën heeft mij op 7 december 2016 een aantal vragen voorgelegd over mijn brieven van 25 oktober en 1 november 2016 over btw-carrouselfraude. Ik ben de leden van de fracties van de VVD, de PvdA, het CDA, de SP en de PVV erkentelijk voor hun inbreng. Mede namens de Minister van Veiligheid en Justitie en de Minister van Financiën ga ik hierna in op de gestelde vragen.

Inleiding

De leden van de diverse fracties hebben mij vragen gesteld over btw-carrouselfraude. Een deel van de vragen heeft betrekking op de uitzending van Zembla van maandag 24 oktober 2016. Daarin wordt aangegeven dat er vermoedens bestaan dat terrorisme is gefinancierd met geld dat via btw-carrouselfraude is verkregen waarbij ook Nederlandse bedrijven zouden zijn betrokken. Op dit punt wil ik benadrukken dat waar het gaat om eventuele signalen over terrorismefinanciering, alle betrokken overheidsdiensten dit met de grootst mogelijke zorgvuldigheid onderzoeken. Ik ga hier in de beantwoording van de vragen verder op in.

De uitzending van Zembla ging over een specifieke vorm van btw-carrouselfraude met CO2-emissierechten. Deze vorm van fraude is door tijdig en adequaat ingrijpen van de toenmalige Staatssecretaris van Financiën snel beëindigd. In het hierna volgende wordt dit nader toegelicht. Ook de btw-carrouselfraude met bepaalde elektronische goederen is door de invoering van de verleggingsregeling beëindigd. Ik moet echter helaas constateren dat dit niet betekent dat btw-carrouselfraude is uitgebannen. Deze fraude doet zich nog steeds voor, zij het met andere producten. De inzet van de Belastingdienst en de FIOD in de bestrijding en de voorkoming van deze fraude is en blijft daarom ook onverminderd stevig. Zo heeft de Belastingdienst over 2016 ruim 72.000 uren besteed aan 2500 afgeronde onderzoeken ten aanzien van btw-fraude (waarvan een deel btw-carrouselfraude alsmede een deel onderzoeken in het kader van verzoeken om informatie uit andere landen) en is ruim 80 miljoen euro aan btw nageheven over btw-(carrousel)fraude.

De aanpak van btw-carrouselfraude is gericht op het reduceren van de mogelijkheden tot het plegen van fraude, het zo snel mogelijk stopzetten van lopende fraude en het voorkomen van nieuwe fraude. Preventieve maatregelen bestaan ondermeer uit communicatie door de Belastingdienst en de FIOD met dienstverleners als adviseurs, notarissen en banken. Door betrokkenen bekend te maken met dit fenomeen en hoe deze fraude zich in hun specifieke branche kan manifesteren wordt zoveel mogelijk voorkomen dat bedrijven ongewild betrokken raken in fraudeketens. Ook worden bedrijven gericht gewaarschuwd over handelspartners die mogelijk betrokken zijn in fraudenetwerken. Waar nodig en mogelijk worden wettelijke maatregelen genomen, zoals de verlegging van btw waardoor de fraude in specifieke goederen en diensten kan worden stilgelegd. Verder gaat de preventie en opsporing uiteraard gepaard met analyse van signalen en data om fraudenetwerken in beeld te krijgen.

Dit kabinet is voortgegaan in het verbeteren van de instrumenten benodigd in de strijd tegen btw-carrouselfraude. De leden van de fractie van de SP vragen daar ook naar en wel specifiek naar de inspanningen van het kabinet in de rol van koploper in de aanpak van btw-carrouselfraude. De leden vragen daarbij terug te blikken op het Nederlands EU-Voorzitterschap. Dat sluit aan op de vraag van de leden van de fractie van de PVV naar de maatregelen, die naast informatie-uitwisseling en samenwerking worden getroffen om btw-carrouselfraude te voorkomen.

Voor het kabinet staat vast dat btw-carrouselfraude één van de meest ondermijnende vormen van oplichting is. Het gaat niet alleen om ten onrechte niet betaalde belasting, er wordt zelfs geld aan de schatkist onttrokken. Dit geld wordt vervolgens geïnvesteerd in andere criminele activiteiten. Met data-technieken, zoals de hierna toegelichte Transaction Network Analysis in combinatie met nationale data-analyse kan btw-carrouselfraude veel beter worden opgespoord, soms zelfs voordat de btw wordt teruggevraagd of het strafbare feit wordt gepleegd. Hierdoor wordt de schade voor de samenleving aanzienlijk beperkt. Dat lukt beter naarmate meer landen zich bij deze aanpak aansluiten. Dat was de reden voor het kabinet om hier een speerpunt van te maken ook tijdens het Nederlandse Voorzitterschap van de Raad van de Europese Unie. Het Nederlands Voorzitterschap heeft de behandeling van het btw-actieplan van de Europese Commissie van 7 april 2016 dan ook voortvarend opgepakt. De besprekingen met de lidstaten hebben geresulteerd in Raadsconclusies van de Ecofin Raad van 25 mei 2016. Daarnaast heeft Nederland het onderwerp bestrijding van btw-carrouselfraude geagendeerd voor de bijeenkomst van de Informele Ecofin Raad in Amsterdam op 23 april 2016. Het kabinet heeft daarbij ingezet op drie concrete resultaten die ook zijn bereikt. Dit betreft het volgende.

Allereerst heeft het kabinet hard gewerkt aan de inzet van data-analyse bij de bestrijding van btw-carrouselfraude. Nederland heeft in Benelux-verband een bijdrage geleverd aan de ontwikkeling van een IT fraude analyse instrument (Transaction Network Analysis) waarmee effectiever gebruik gemaakt kan worden van reeds aanwezige informatie over transacties tussen lidstaten. Met deze tool kunnen fraudenetwerken sneller en completer in beeld worden gekregen. Het Nederlandse Voorzitterschap heeft deze IT-tool toegelicht en hiermee alle lidstaten meegekregen in het gezamenlijk verder ontwikkelen van deze tool op Europees niveau. Concreet is in de Raadsconclusies van de Ecofin Raad van mei 2016 de afspraak vastgelegd dat de Europese Commissie deze IT-tool nu in breed Europees verband verder uitwerkt en door ontwikkelt. De verwachting is dat deze tool in 2018 operationeel kan worden in de Europese lidstaten die klaar zijn om daarmee te gaan werken. De tool is een wenselijke aanvulling op de nationale analysetools van de afzonderlijke lidstaten. Om de Europese samenwerking rond deze IT-tool te versterken heeft het kabinet capaciteit beschikbaar gesteld om voorlichting aan andere Europese lidstaten te geven over de Nederlandse multidisciplinaire aanpak van btw-(carrousel)fraude en de rol van data-analyse daarbij. In dat kader zijn presentaties gegeven aan o.a. delegaties uit Tsjechië, Slowakije en Polen en aan vertegenwoordigers van de Duitse Bundesländer.

Verder heeft Nederland tijdens het Voorzitterschap de discussies in de Ecofin gefaciliteerd over verzoeken van andere landen om de invoering van tijdelijke antifraudemaatregelen tegen grote btw-fraude in hun land. Het gaat dan om verzoeken van enkele lidstaten om verdergaande maatregelen door te voeren, zoals een algemene verleggingsregeling voor alle binnenlandse transacties. Als concreet resultaat daarvan is de Europese Commissie opgeroepen om de lidstaten die dat wensen, toe te staan dergelijke maatregelen te laten nemen. De Europese Commissie heeft gevolg aan deze oproep gegeven door op 21 december 2016 een voorstel in te dienen om het lidstaten die meer dan gemiddeld grote btw-fraude ondervinden, mogelijk te maken een algehele verlegging van btw voor binnenlandse leveringen en diensten door te voeren. Over dit voorstel heeft u op 27 januari 2017 een BNC-fiche ontvangen1.

Tot slot heeft het Nederlandse Voorzitterschap het initiatief genomen om experts op het terrein van douane en btw bijeen te brengen. Dit initiatief heeft geleid tot het starten van een Europese studiegroep die het fenomeen van de btw-vrijstelling bij invoer gevolgd door een intracommunautaire levering nader zal onderzoeken. Het is de bedoeling dat zowel de Douane- als de Belastingdiensten participeren in het verbeteren en fraudebestendiger maken van deze procedure.

Hierna beantwoord ik de overige vragen geclusterd naar onderwerp. Daarbij ga ik eerst in op de btw-carrouselfraude in het algemeen en specifiek met betrekking tot de CO2-emissierechten, vervolgens beantwoord ik de vragen over de onderzoeken die op dit vlak zijn verricht en de relatie met de in Zembla genoemde informatie. Het derde cluster ziet op toekomstige ontwikkelingen betreffende de btw-fraudebestrijding en ik sluit af met het onderwerp terrorismefinanciering en witwassen.

Btw-(carrousel)fraude in Nederland, CO2-emissiefraude en de daartegen genomen maatregelen

De leden van de fracties van de VVD en de PVV vragen hoe groot het bedrag in Nederland is van de ingeschatte 50 miljard euro aan btw-(carrousel)fraude in Europa.

Ook de leden van de fractie van het CDA vragen hoeveel btw fraude er naar schatting plaatsvond in de EU de afgelopen 5 jaar en hoeveel daarvan in die jaren is opgespoord in de EU en hoeveel in relatie tot btw-fraude is uitbetaald in de vorm van aftrek van voorbelasting in de EU. Tevens vragen deze leden of het probleem van de btw-fraude de afgelopen vijf jaar groter of kleiner is geworden. Tenslotte vragen de leden van de fractie van de PVV of het bericht klopt dat in de EU 160 miljard euro wordt misgelopen en in Nederland 5 miljard euro.

In het btw-actieplan van 7 april 2016 geeft de Europese Commissie een schatting van 50 miljard euro aan potentiële btw-fraude. Welke bedrag aan btw-fraude in de EU is opgespoord, is onbekend. Datzelfde geldt voor het terugbetalen van voorbelasting in relatie tot btw-fraude. Het is daarom ook niet te zeggen of het probleem van de btw-fraude groter of kleiner is geworden de afgelopen vijf jaar.

Voor Nederland is geen schatting van het bedrag aan btw-fraude beschikbaar. Dat laat onverlet dat het belang van een doeltreffende btw-fraudebestrijding groot is, zowel vanwege de gemiste belastingopbrengsten maar ook omdat deze fraude volgens de Europese Rekenkamer in verband wordt gebracht met georganiseerde misdaad. Hoewel schattingen over btw-fraude dus ontbreken worden naheffingen omzetbelasting met betrekking tot btw-carrouselfraude wel geadministreerd.

De genoemde bedragen van 160 miljard euro en 5 miljard euro in relatie tot misgelopen btw inkomsten zijn afkomstig uit het door de Europese Commissie gepresenteerde rapport Study and Reports on the VAT Gap in the EU-28 Member States.2 Deze bedragen staan voor de zogenoemde VAT Gap. De VAT Gap is het verschil aan btw dat in theorie maximaal zou moeten binnenkomen en hetgeen daadwerkelijk binnenkomt. Hiervoor zijn verschillende oorzaken aan te wijzen, zoals fraude en belastingontduiking, maar ook belastingontwijking, faillissement en insolventie en (reken)fouten. De bedragen zijn dus niet alleen toe te schrijven aan verlies door btw-(carrousel)fraude. Welk deel van de VAT Gap toe te wijzen is aan de btw-carrousefraude is niet goed in te schatten. Door het karakter van de fraude kan bijvoorbeeld niet met steekproeven worden gewerkt. Voor andere onderdelen die de VAT Gap veroorzaken is dat wel denkbaar. Zo krijgen we met het uitrollen van de Investeringsagenda via fiscale data zicht op de VAT Gap die veroorzaakt wordt door foutieve teruggave, de zogenoemde «OB-negatief». Met die aanpak wordt ook de controle effectiever, doordat dan beter bekend is waar de risico’s zitten.

Verschillende fracties hebben vragen over de aanpak van de carrouselfraude in CO2-emissierechten in 2009, deels in algemene zin en deels in relatie tot de onderzoeken naar de fraude met CO2-emissierechten. Deze laatste vragen komen aan bod in de onderdelen hierna, waarbij ik deels zal verwijzen naar de aanpak in Nederland en Europa nadat ons signalen bereikten over mogelijke btw-carrouselfraude met CO2-emissierechten. Daarbij ga ik in op de vragen van de leden van de fractie van de VVD over welke maatregelen deze fraude effectief bestrijden en hoe deze maatregelen hebben gewerkt in relatie tot het geval in de uitzending van Zembla. Tegelijkertijd beantwoord ik de vragen van de leden van de fractie van het CDA. Zij verwijzen naar de brief van het kabinet waarin wordt vermeld dat de FIOD in Nederland in 2009 is gestart met een strafrechtelijk onderzoek naar btw-fraude met CO2-emissierechten. De leden vragen naar aanleiding waarvan dit onderzoek is gestart, in welke maand dit is gestart en op basis van welke gegevens dit nodig was en wanneer die informatie is binnengekomen.

In het voorjaar van 2009 kreeg de FIOD een signaal van een belastingadviseur dat binnen Europa mogelijk sprake was van btw-carrouselfraude bij de handel in CO2-emissierechten. Daarop is door de FIOD en de Belastingdienst direct een onderzoek gestart. De FIOD heeft het Ministerie van Financiën op de hoogte gebracht van deze nieuwe ontwikkeling. Bij de Nederlandse Emissie Autoriteit is informatie opgevraagd over de handel in emissierechten en de handelaren zelf. Deze accounts waren en zijn via een openbaar Europees register te raadplegen. De FIOD heeft het register onderzocht op Nederlandse bedrijven die over een account beschikten om CO2-emissierechten te verhandelen en heeft deze bedrijven geanalyseerd. Indien de informatie daartoe aanleiding gaf, stelde de Belastingdienst controles in.

Uit deze onderzoeken is één strafzaakrechtelijk onderzoek voortgevloeid. Dit ligt nu bij het Openbaar Ministerie (OM) dat een vervolgbeslissing zal nemen op basis van het door de FIOD opgemaakte proces-verbaal.

Kort na ontvangst van het signaal over de fraude met CO2-emissierechten vond er een Europees seminar over btw-carrouselfraude plaats, waar opsporingsspecialisten en beleidsmakers van diverse lidstaten bijeen waren. Hier bevestigden enkele andere lidstaten de door de FIOD ontvangen signalen. Van de gelegenheid is direct gebruik gemaakt om de informatie over deze nieuwe vorm van fraude met alle aanwezige lidstaten te delen.

De emissiehandel in Nederland bereikte in juni 2009 zijn hoogtepunt. De aanleiding hiervoor was dat de beurs in Parijs enkele dagen was stilgelegd nadat daar een stijging in de handel van CO2-emissierechten werd waargenomen en omdat Frankrijk de verkoop van emissierechten vrijstelde van btw. In Nederland heeft de toenmalige Staatssecretaris van Financiën onmiddellijk actie ondernomen door de handel in CO2-emissierechten onder de verleggingsregeling te brengen.3 De regeling houdt in dat de verkoper van emissierechten de btw, die ter zake van de transactie verschuldigd is, niet op zijn verkoopfactuur mag vermelden. De over deze levering verschuldigde btw geeft de koper aan op zijn eigen aangifte en hij kan op diezelfde aangifte die btw in aftrek brengen. Op deze manier vindt geen daadwerkelijke btw-geldstroom plaats van de koper naar de verkoper. De verkoper kan daardoor geen fraude plegen door die btw niet aan de Belastingdienst af te dragen.

Het Verenigd Koninkrijk heeft in augustus 2009 een met Frankrijk vergelijkbare maatregel genomen. Al deze maatregelen hadden als direct effect dat de btw-carrouselfraude met CO2- emissierechten niet meer in Nederland, Frankrijk en het Verenigd Koninkrijk konden plaatsvinden.

De door Nederland tegen deze fraude gehanteerde verleggingsregeling heeft vervolgens voor Europese begrippen uitzonderlijk snel navolging gekregen in de rest van Europa. Binnen drie maanden heeft de Europese Commissie een voorstel gepresenteerd om alle lidstaten een dergelijke verlegging van btw toe te staan bij de handel in CO2-emissierechten. Tijdens de Ecofin Raad van december 2009 hebben de lidstaten met dit voorstel ingestemd (Kamerstuk 21 501–07, nr. 687). Met uitzondering van enkele lidstaten, waaronder Italië, hebben de lidstaten deze verleggingsregeling snel ingevoerd. Daarmee leidde deze vorm van fraude ook in die landen niet meer tot een verlies aan btw. Deze oplossing is in die zin dus zeer effectief gebleken in het stoppen van de fraude met de handel in CO2-emissierechten.

Verder heeft de CO2-beurs Climex vanaf mei tot en met september 2009 de registratie van nieuwe klanten stopgezet om zo de toegangscriteria nog verder te kunnen aanscherpen.

Ook de Nederlandse Emissieautoriteit (NEa) heeft in overleg met de FIOD en het Ministerie van Financiën verdere maatregelen getroffen om de fraude tegen te gaan. Bovenop de waarborgen die de NEa al had, zijn aanvullend in heel Europa – ook in Nederland – maatregelen getroffen om fraude met en diefstal van CO2-emissierechten tegen te gaan door het aanscherpen van de eisen voor het openen en wijzigen van een rekening en de introductie van veiligheidsmaatregelen in het CO2-register.

De vanaf eind 2008 toegenomen handel in CO2-emissierechten keerde na de piek kort voor de zomer van 2009 terug naar normale proporties als gevolg van de acties van lidstaten. Uit het vorenstaande blijkt dat de hiervoor vermelde snelle maatregelen van diverse aard hebben geleid tot het effectief terugdringen van de btw-carrouselfraude in de handel in CO2-emissierechten.

Hieruit blijkt dat de uitwisseling van signalen met andere lidstaten tussen fraudedeskundigen, de samenwerking met betrokken branches en snelle en adequate fiscale maatregelen goed hebben gewerkt om het verlies aan btw zoveel als mogelijk te stoppen. Om zo effectief mogelijk tegen btw-fraude op te kunnen treden is het van belang dat alle lidstaten de geboden maatregel toepassen en samenwerken. Door de snelle opkomst van de fraude met de CO2-emissierechten zijn lidstaten zich nog meer bewust geworden van de noodzaak van de samenwerking bij de bestrijding van de btw-carrouselfraude. In dit kader speelt het Frans-Nederlandse initiatief tot het oprichten van een early fraude-warningsysteem genaamd EUROFISC een centrale rol. Op die wijze kunnen signalen over btw-(carrousel)fraude en trends en ontwikkelingen sneller worden gedeeld binnen Europa. EUROFISC is een netwerk van fraudespecialisten uit verschillende landen die in verschillende werkvelden met elkaar informatie uitwisselen over mogelijk bij btw-(carrousel)fraude betrokken bedrijven. Een voorbeeld van een werkveld is de groep van fraudespecialisten die is gericht op het uitwisselen van signalen over nieuwe ontwikkelingen in fraudevormen met btw.

Het geval dat in de uitzending van Zemba wordt belicht, is een carrouselfraude met CO2-emissierechten in 2009. De vermelde maatregelen die tegen die specifieke vorm van fraude zijn genomen, hadden dus ook hun werking in die zaak.

De leden van de fractie van de PvdA veronderstellen in hun vraagstelling een trage start in de bestrijding van btw-fraude met CO2-emissierechten. Ik deel deze opvatting niet. Uit hetgeen ik hiervoor heb beschreven blijkt juist dat bij de detectie van deze vorm van fraude, het informeren van de andere lidstaten en het stoppen van deze fraude door wettelijke maatregelen sprake is geweest van uitzonderlijk snel optreden in Europees verband. Uiteraard blijft er altijd ruimte voor verbetering van samenwerking, ook in internationaal verband, maar deze aanpak van de CO2-emissiefraude is nu juist een voorbeeld van snelle en effectieve Europese samenwerking.

De leden van de fractie van de PvdA vragen naar aanleiding van het onderzoek naar btw-fraude met CO2-emissierechten of het vaker voorkomt dat btw-fraude plaatsvindt met niet-materiële rechten. Zij vragen of ook btw-fraude mogelijk kan zijn met eenvoudig op papier verplaatsbare goederen, zoals licenties, (melk)quota, uitstootrechten, etc. In dezelfde lijn liggen de vragen van de leden van de fractie van de SP naar fraude door de handel in namaakartikelen en piraterij. Zij vragen in hoeverre er in deze praktijken sprake is van carrouselfraude. Indien dit niet het geval is vragen de leden of het kabinet het wenselijk vindt om hier meer onderzoek naar te doen.

In beginsel kan btw(carrousel)-fraude met alle diensten en goederen plaatsvinden. Kenmerkend aan carrouselfraude is dat het vaak gaat om goederen of diensten die meermalig en snel verhandeld kunnen worden, in verhouding tot het volume een grote materiële waarde vertegenwoordigen en door verschillende partijen in verschillende lidstaten kunnen worden verhandeld. Dienstverlening waarbij sprake is van een één-op-één situatie met direct verbruik, leent zich daarvoor minder. Bij nepartikelen, waaronder merkvervalsing, ligt het echter niet voor de hand dat deze voor btw-carrouselfraude worden gebruikt. Hiermee loopt de fraudeur namelijk een dubbel risico. Bovendien vergt het meer moeite dan handel in reguliere, makkelijk op de markt te verhandelen, goederen. De fraudeurs in btw-carrouselfraude maken gebruik van echte artikelen die ze eenmalig aanschaffen en waarvan ze de aanschafwaarde in enkele rondes «terugverdiend» hebben. Of ze maken gebruik van waardeloos materiaal, dat verpakt is als echte artikelen.

De Belastingdienst en de FIOD zijn alert op nieuwe vormen van fiscale fraude. Ook binnen EUROFISC zijn zowel werkvelden voor btw-carrouselfraude als voor fraude op het vlak van douane actief waar signalen over alle vormen van btw-carrouselfraude kunnen en worden verzameld en doorgegeven. Zo wordt bijvoorbeeld de dreiging van fraude met vormen van telecommunicatiediensten gemonitord. Het is niet gebleken dat daarnaast nog behoefte is aan meer onderzoek op dit vlak dan al voortvloeit uit deze signalen van EUROFISC naar de diverse lidstaten.

Onderzoeken in algemene zin en onderzoeken naar met name genoemde bedrijven

De leden van de fractie van het CDA vragen of het klopt dat er maar één strafrechtelijk onderzoek naar fraude met CO2-emissierechten in Nederland is geweest en of er nog andere onderzoeken zijn geweest in Nederland naar fraude met CO2-emissierechten. Indien dit laatste het geval is, willen de leden weten wat voor vorm die onderzoeken dan hebben.

Zoals hiervoor aangegeven is er sprake van één strafrechtelijk onderzoek naar btw-(carrousel)fraude met CO2-emissierechten in Nederland. Dat het slechts één strafrechtelijk onderzoek betreft hangt samen met het eerder uiteengezette snelle ingrijpen in 2009 van de toenmalige Staatssecretaris van Financiën waarbij proactief de btw-verleggingsregeling voor de handel in deze rechten werd ingevoerd met als doel verder verlies door deze fraude te voorkomen.

Nederland heeft diverse onderzoeken en rechtshulpverzoeken voor andere lidstaten uitgevoerd voor strafrechtelijk onderzoek naar fraude met emissierechten aldaar. Het betreft met name (administratieve) derdenonderzoeken door de Belastingdienst uitgevoerd op verzoek van andere Belastingdiensten in het kader van administratieve samenwerking en fraudebestrijding. Daarnaast zijn er door de FIOD rechtshulpverzoeken voor andere landen uitgevoerd voor strafrechtelijk onderzoek naar fraude met emissierechten aldaar. Deze activiteiten hebben niet geleid tot nieuwe Nederlandse strafrechtelijke onderzoeken naar fraude met CO2-emissierechten.

De leden van de fracties van de VVD en het CDA verwijzen naar een lijst die zowel Zembla als Deense onderzoeksjournalisten hebben waarop personen en bedrijven in Nederland zijn vermeld die mogelijk betrokken zouden zijn bij btw-fraude. Zij wensen te vernemen of de lijst bekend is en of onderzoek is gedaan naar de betrokkenheid van die Nederlandse personen en bedrijven. In 2009 beschikten Europese emissie-autoriteiten, waaronder de Deense emissie-autoriteit, over een openbaar Europees register met daarin (per lidstaat) vermeld elke CO2-emissierechtenhandelaar die een account had aangemaakt bij de nationale emissieautoriteit. Nadat was ontdekt dat er in Europa veel fraude met emissierechten plaatsvond, hebben emissieautoriteiten hun registers gescreend. Na sluiting van een aantal accounts, resteerden volgens Zembla op de Deense lijst nog 40 CO2-emissierechtenhandelaren. Indien en voor zover dit bedrijven betreft die gerelateerd zijn aan Nederland, zijn deze door de FIOD reeds in 2009 onderzocht. De FIOD heeft zoals hiervoor reeds vermeld in april 2009 het Europees register met alle ingeschreven CO2-emissierechtenhandelaar ingezien en heeft de daarop vermelde Nederlandse bedrijven onderzocht. Dit heeft geleid tot het – thans nog lopende – Nederlandse strafrechtelijke onderzoek naar btw-fraude met CO2-emissierechten.Betreffende de informatie die vanuit Nederland aan Italië is verstrekt en waar de leden van de fractie van het CDA aan refereren, kan ik het volgende melden. Uit onderzoek van de FIOD is gebleken dat in de aan Italië verstrekte informatie geen Nederlandse bedrijven of natuurlijke personen voorkomen.

De leden van de fractie van de VVD vragen of er over de 8 lopende onderzoeken bij de FIOD naar btw-carrouselfraude iets meer in algemene zin kan worden gezegd, zoals waarop het onderzoek zich richt en de link met financiering van criminele of terrorismeactiviteiten.

De gestelde vragen over de lopende onderzoeken gaan verder dan algemene informatie, zodat ik daarover geen mededelingen kan doen. Dit zelfde antwoord geldt voor de door de leden van de fractie van het CDA gestelde vragen over de specifiek genoemde bedrijven als EcoDutch Carbon, Bedcare Holland en VDL4.

De leden van de fractie van de SP vragen het kabinet, voor zover mogelijk, aan te geven wat de stand van zaken is van het onderzoek naar btw-fraude met CO2-emissierechten en aan welke omvang hier moet worden gedacht. Ook de leden van de PVV-fractie vragen mij een opsomming te maken van internationale zaken met betrekking tot btw-carrouselfraude inzake de CO2-emissierechten en dit toe te lichten. Verder vragen de leden van de fractie van de PVV met welke landen Nederland heeft samengewerkt in bovengenoemde zaken en met welke landen Nederland op dit moment samenwerkt in de strijd tegen btw-carrouselfraude.

Ik verwijs ik dit verband naar de brief van 1 november 2016 die ik mede namens de Minister van Veiligheid en Justitie aan uw Kamer stuurde5. Daarin heeft de Minister aangegeven dat in het genoemde Nederlandse strafrechtelijk onderzoek sprake is van een fraudevorm waarbij vermoedelijk strafbare feiten zijn gepleegd via Portugal, Spanje, Frankrijk, het Verenigd Koninkrijk, Duitsland, Italië en Nederland. Deze landen samen zijn vermoedelijk door de fraude benadeeld voor in totaal circa 100 miljoen euro. De Minister heeft in die brief voorts aangegeven dat het Openbaar Ministerie een vervolgingsbeslissing zal nemen op basis van het door de FIOD opgemaakte proces-verbaal.

De leden van de fractie van de SP wensen te vernemen of uit onderzoek in andere landen blijkt dat er een verband bestaat tussen btw-carrouselfraude en terrorismefinanciering.

Verder vragen de leden van de fractie van de SP in hoeverre deze informatie tussen de lidstaten en met Europese samenwerkingsverbanden zoals Europol, Eurojust en OLAF, uitgewisseld wordt.

De FIOD heeft geen informatie over onderzoeken die in andere landen worden verricht. Als informatie waarover andere landen beschikken relevant is voor grensoverschrijdende samenwerking dan wel Nederland als zodanig, wordt deze informatie via Europese samenwerkingsverbanden en de daarvoor opgezette systemen uitgewisseld. Voor het strafrecht vindt er informatie-uitwisseling plaats via Europol. Dit betreft informatie vanuit individuele stafzaken die met toestemming van de officier van justitie wordt gedeeld met Europol.

De leden van de fractie van het CDA vragen mij te reflecteren op hetgeen ik in mijn brief heb vermeld dat tot op heden uit afgeronde FIOD-onderzoeken naar btw-carrouselfraude geen verband is gebleken met terrorismefinanciering terwijl dit volgens de leden niet te rijmen valt met de informatie in de uitzending van Zembla over dit onderwerp. In mijn inleiding heb ik al opgemerkt dat waar het gaat om eventuele signalen over terrorismefinanciering, maar dat geldt evengoed voor witwassen en corruptie, alle betrokken overheidsdiensten dit met de grootst mogelijke zorgvuldigheid onderzoeken. Hoewel uit de afgeronde onderzoeken geen verband is gebleken tussen btw-carrouselfraude en terrorismefinanciering, staat onderzoek hiernaar niet stil. Verder merk ik op dat in de uitzending van Zembla behalve vermoedens geen bewijs is geleverd over een direct verband tussen btw-carrouselfraude in Nederland en het financieren van terrorisme. Derhalve is er geen discrepantie tussen mijn eerdere opmerking en de uitzending van Zembla.

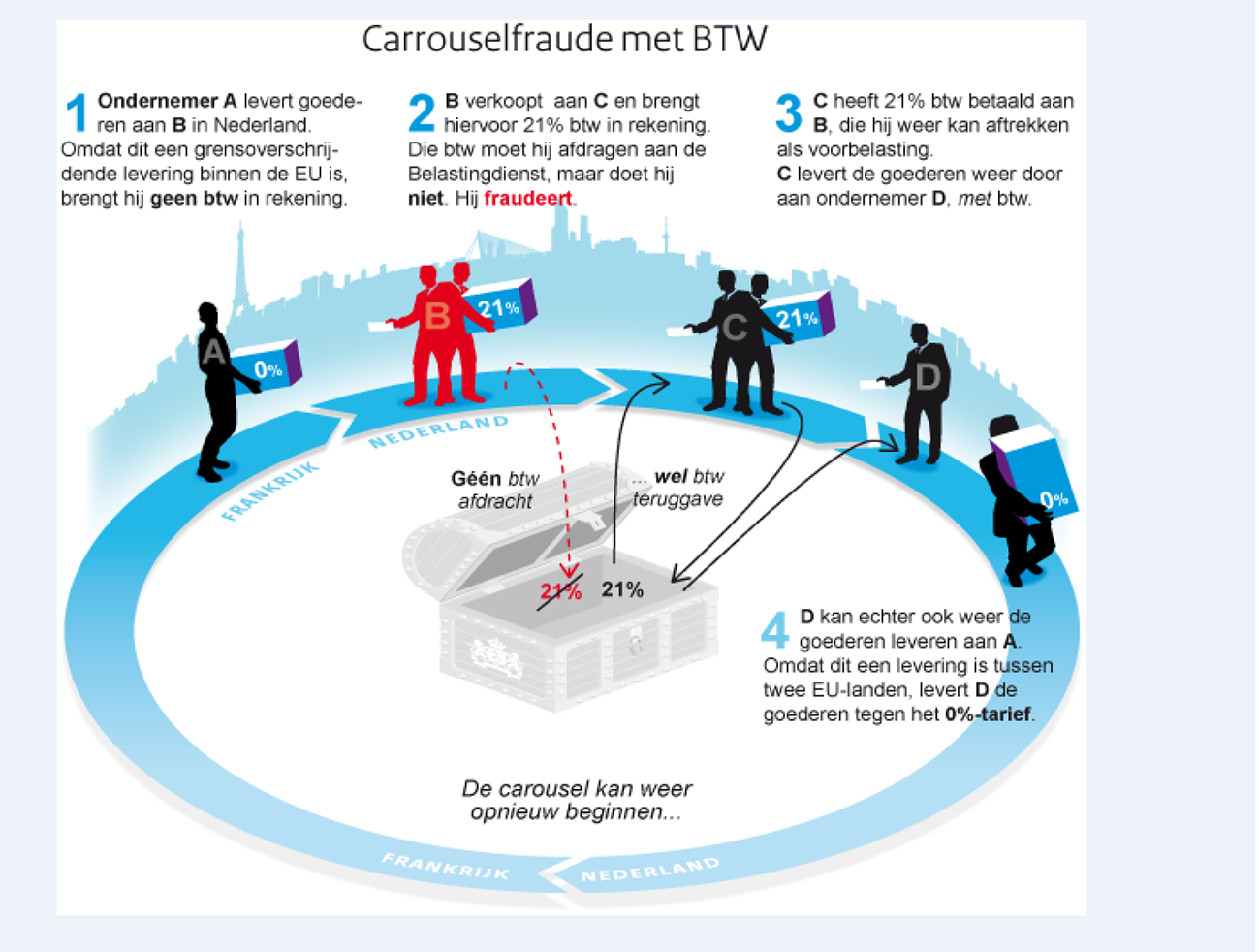

De leden van de fractie van de PVV willen weten hoe Nederland buffer-bv’s tot op heden strafrechtelijk zijn aangepakt. Om verwarring over de gebruikte termen te voorkomen is hierbij een versimpelde carrousel opgenomen, waarbij A de conduit of (in-out) buffer is, B de ploffer of missing trader, C de buffer (in een binnenlandse keten waar het verlies aan btw neervalt) en D de eindschakel of broker (in een binnenlandse keten waarin het verlies aan btw neervalt).

Als de leden van de fractie van de PVV met «buffers» doelen op de bedrijven die van een Nederlandse ploffer inkopen, kan ik u het volgende meedelen. De Belastingdienst en de FIOD hebben ten doel om in Nederland zo snel als mogelijk de volledige fraudeketen in kaart te brengen. De bedrijven die van ploffers inkopen, kunnen vervolgens nader strafrechtelijk worden onderzocht. De aftrek van voorbelasting bij deze buffers wordt geweigerd door de Belastingdienst. Als met «buffers» de «in-out buffers» (ook wel: «conduits» genoemd) worden bedoeld, kan daarover het volgende worden gezegd. De Belastingdienst weigert de aftrek van voorbelasting of de teruggaaf van betaalde btw, in het geval het vermoeden bestaat dat de Nederlandse ondernemer wist of had moeten weten dat hij met zijn transacties deel uitmaakte van de fraudeketen en zich niet voldoende heeft ingespannen dit te voorkomen. Dergelijke bedrijven (buffers) worden ook aangepakt als het verlies van de fraude in andere lidstaten valt. Zowel de Belastingdienst als de FIOD heeft dit soort casus in een aantal gevallen opgepakt. Dit heeft geleid tot naheffingen en strafrechtelijke veroordelingen.

Voorts vragen de leden van de fractie van de PVV of ik nader kan toelichten wat voor informatie via de Nederlandse desk bij Europol aan Italië is doorgegeven en welke relatie deze gegevens tot Nederland hebben. De leden van de fractie van de PVV merken op dat ik heb aangegeven dat er geen Nederlandse bedrijven of natuurlijke personen voorkomen in de informatie die door de FIOD aan Italië is verstrekt en vragen mij naar de reden daarvan. In 2014 heeft een (informele) bespreking bij Europol plaatsgevonden over het lopende Nederlandse onderzoek naar CO2-emissierechten. Aan het Nederlandse onderzoeksteam is bij die gelegenheid gevraagd of in de beschikbare data ook informatie aanwezig was met betrekking tot Italiaanse bedrijven. Het onderzoeksteam ontving op dat moment een eerder verzoek van de Italiaanse desk bij Europol uit 2011 gericht aan België en Frankrijk. In dat verzoek staat dat er sprake is van omvangrijke fraude met een groot aantal Italiaanse bedrijven. Nederland heeft vervolgens onderzocht of in het lopende onderzoek informatie aanwezig was die banden met Italië aantoonde. Die was er. Deze informatie is vervolgens via de daartoe geëigende kanalen binnen Europol door de Nederlandse desk aan de Italiaanse desk verstrekt. In deze informatie komen geen Nederlandse personen of bedrijven voor, maar heeft betrekking op buitenlandse bedrijven waarover de FIOD in hun eigen onderzoek informatie had verzameld.

Toekomstige maatregelen met betrekking tot btw-carrouselfraude

De leden van de PvdA-fractie constateren met tevredenheid dat er steeds meer technologische mogelijkheden zijn om deze fraude te bestrijden en vragen mij waar nu nog de grootste knelpunten liggen bij de bestrijding van deze fraude.

De bestrijding van de fraude kan in hoofdlijnen plaatsvinden door middel van preventie en verbetering van de detectie en de opsporing van fraudenetwerken. Ook aanpassing van de wet- en regelgeving kan daaraan bijdragen.

Enerzijds kan de samenwerking tussen de lidstaten op het terrein van detectie en opsporing altijd nog verbeterd worden, zoals de feedback tussen lidstaten. Anderzijds kan ook de inzet van nieuwe in ontwikkeling zijnde technologieën, zoals de in ontwikkeling zijnde IT-Tool TNA, de detectie versnellen en daarmee effectiever maken, zonder dat daarvoor meer informatie nodig is van het (goedwillende) bedrijfsleven. Ook kan daarbij worden gedacht aan het verzekeren van de afdracht van verschuldigde btw op het moment dat de koper voor de aankoop van het goed of dienst betaalt, bijvoorbeeld via split-payment. Deze mogelijkheid wordt zoals eerder aangegeven momenteel in opdracht van de Europese Commissie onderzocht. Daarnaast kan ook de samenwerking met derde landen waardevolle informatie opleveren. De samenwerking met deze landen biedt mogelijkheden bij het oplossen van het knelpunt van het traceren van de geld- en handelsstromen zodra deze Europa verlaten. Daar waar verdragen niet voorzien in informatie-uitwisseling op dit vlak met die landen is het traceren moeilijk tot onmogelijk. Voor een verdere administratieve samenwerking met derde landen is dan ook een verdrag noodzakelijk. Op dit moment legt de Europese Commissie de laatste hand aan een verdrag voor de samenwerking met Noorwegen.

Een andere manier om de fraude te verminderen en effectiever te bestrijden is een zodanige wijziging van het huidige btw-systeem dat de carrouselfraude idealiter niet meer mogelijk is. De Europese Commissie heeft daar in het btw-actieplan van 7 april 2016 een verdere stap in aangekondigd. In de conclusies van de Ecofin Raad van mei 2016 hebben de lidstaten, waaronder Nederland, nog geen besluit kunnen nemen over welk systeem het best afgestemd is op de gemeenschappelijke doelstellingen van de EU. Daarvoor is een verdere analyse vereist, waarbij ook andere mogelijkheden dan het door de Europese Commissie voorgestane systeem moeten worden betrokken. Een voorstel van de Europese Commissie over een dergelijke systeemwijziging is eind 2017 te verwachten. Voor een dergelijke stelselwijziging is unanimiteit vereist en de lidstaten zullen zich ervan willen verzekeren dat ze met een dergelijke wijziging geen andere vormen van fraude mogelijk wordt gemaakt.Belangrijke aandachtspunten voor Nederland bij een dergelijke systeemwijziging zijn de gevolgen voor het (goedwillende) bedrijfsleven, de ontwikkeling van de belastingopbrengst in de lidstaten, de uitvoerbaarheid en handhaafbaarheid daarvan door de belastingdiensten en het risico op verschuiving naar andere fraudevormen. Om deze redenen neemt een groot aantal, hoofdzakelijk Noord- en West-Europese lidstaten een afwachtende houding in. Sommige van deze lidstaten bepleiten een andere aanpak, namelijk het doorvoeren van specifieke aanpassingen in de materiële btw-wetgeving.

Zoals in de inleiding aangegeven hebben enkele lidstaten concreet verzocht om toestemming om met een tijdelijke anti-fraudemaatregel te mogen experimenteren. Over dit verzoek heeft de Europese Commissie recent een voorstel gepubliceerd, waarover uw Kamer 27 januari 2017 een BNC-fiche heeft ontvangen. Het betreft een voorstel tot wijziging van de btw-richtlijn waardoor lidstaten de mogelijkheid wordt geboden om op verzoek en onder strikte voorwaarden een tijdelijke algemene verlegging van btw in te voeren om omvangrijke fraude in hun land het hoofd te kunnen bieden. Nederland juicht het toe dat de lidstaten die dat wensen in staat worden gesteld te experimenteren met deze anti-fraudemaatregel. Met de resultaten kan veel kennis en ervaring worden opgedaan over de meest effectieve methode om btw-carrouselfraude te bestrijden.

De leden van de fractie van de PvdA achten een effectieve bestrijding van de btw-carrouselfraude niet mogelijk zonder intensieve internationale samenwerking. Zij hebben daarom voorgesteld om Europol toegang te geven tot informatie waarover EUROFISC beschikt om zo Europol beter in staat te stellen de georganiseerde misdaad aan te pakken. Deze leden vragen nu wanneer de voorstellen van de Europese Commissie te verwachten zijn en waarom daarop wordt gewacht en niet al gewerkt kan worden aan die betere samenwerking.

Op dit moment is er geen zicht op voorstellen van de Europese Commissie op dit vlak. Overigens vindt al samenwerking plaats met Europol op strafrechtelijk gebied per strafzaak. De door de heer Groot in de motie gewenste toegang tot gegevens die worden verzameld en gebruikt voor administratieve samenwerking, betreft informatie die komt uit databases van lidstaten of betreft daarvan afgeleide informatie. Deze informatie is nog niet gekoppeld aan strafbare feiten. Het is informatie die moet worden opgewerkt met andere data om vast te stellen of het een verdacht signaal is. Bovendien vergt de toegang tot deze informatie door anderen dan belastingdiensten een wijziging van regelgeving. Dit laatste stuit, zoals ik eerder heb toegelicht bij de afwijzende beoordeling van de motie, op veel verzet bij vrijwel alle andere lidstaten. De Europese Commissie heeft het initiatiefrecht om tot de daarvoor benodigde wijziging van regelgeving te komen. Zonder gewijzigde regelgeving is uitwisseling van die informatie door EUROFISC aan Europol niet mogelijk.

De leden van de fractie van de SP zijn benieuwd naar de implementatie van de aanbevelingen van het rapport van de Europese Rekenkamer naar intracommunautaire btw-fraude dat eerder in 2016 is uitgebracht. Tevens vragen zij het kabinet een overzicht te geven van de inspanningen van lidstaten en Europese instellingen naar aanleiding van dit rapport en in het bijzonder in te gaan op de vorderingen die Nederland heeft geboekt. Verder vragen de leden in hoeverre de door de Europese Rekenkamer genoemde tekortkomingen van EUROFISC, zoals onvoldoende feedback, gegevens de onvoldoende doelgericht worden uitgewisseld en langzame uitwisseling van informatie zijn aangepakt.

Het rapport van de Europese Rekenkamer van maart 2016 is onder het Nederlands Voorzitterschap tegelijkertijd met het btw-actieplan van de Europese Commissie besproken met de lidstaten. De aanbevelingen van het rapport overlappen deels met de voorstellen uit het btw-actieplan, daarom zijn daarover gezamenlijke Raadsconclusies in de Ecofin Raad van mei 2016 aangenomen. Het btw-actieplan bevat de inzet van de Europese Commissie over de verbetering van de samenwerking. Met het aanvaarden van de Raadsconclusies ondersteunen de lidstaten van de EU de versterking van de rol van EUROFISC en de ontwikkeling van de Europese IT-detectietool (TNA), die in de inleiding is beschreven. De Europese Commissie heeft aangekondigd in de loop van 2017 met een voorstel voor verbetering van de informatie-uitwisseling te zullen komen, waarin deze aspecten naar verwachting zullen terugkomen.

Voor het overige kan worden gezegd dat binnen EUROFISC zelf verbeterslagen worden gemaakt. Zo wordt er ten aanzien van de verbetering van de feedback door de aangestelde coördinatoren strenger gemonitord. Voor een overzicht van de maatregelen in het rapport van de Europese Rekenkamer en een reactie daarop van het kabinet verwijs ik naar mijn eerdere brief van 27 mei 2016 aan uw Kamer6.

Ten slotte willen de leden van de fractie van de PVV weten wat ik vind van een onderdeel uit het btw-actieplan dat ziet op het definitieve btw systeem waar bij grensoverschrijdende handel tussen EU landen btw geheven zal gaan worden in plaats van de huidige vrijstelling of 0% tarief. De leden willen daarvan ook weten wat de gevolgen zijn voor Nederland.

In aanvulling op hetgeen ik hiervoor heb vermeld over de plannen van de Europese Commissie met betrekking tot een stelselwijziging in mijn antwoord op de vraag van de fractie van de PvdA over nog bestaande knelpunten stel ik vast dat het plan op dit moment alleen nog in hoofdlijnen bekend is, zoals omschreven in het btw-actieplan. Om het plan op gevolgen voor Nederland goed te kunnen beoordelen zal eerst het definitieve voorstel met meer details moeten worden afgewacht. In theorie haalt heffing over deze intracommunautaire transacties wel een prikkel weg die een rol speelt bij de aantrekkelijkheid van btw-carrouselfraude voor zover het transacties binnen de Europese Unie betreft, maar onduidelijk is of dit de btw-fraude in alle facetten wegneemt met bijvoorbeeld diensten die van buiten Europa komen en meermalen verhandeld kunnen worden.

Terrorismefinanciering en witwassen

De leden van de VVD fractie hebben verschillende vragen gesteld met betrekking tot de bestrijding van terrorismefinanciering, de werking van de Wet ter voorkoming van witwassen en financieren van terrorisme (Wwft) en de rol van de Financiële inlichtingen eenheid Nederland (de FIU-Nederland) hierbij. Daarop zal ik in het navolgende ingaan.

De Wwft voorziet in regels die de integriteit van het financiële stelsel moeten waarborgen. Op grond van de Wwft dienen verschillende instellingen, waaronder ook financiële instellingen, zich in te spannen om te voorkomen dat hun dienstverlening wordt gebruikt voor witwassen, daaraan ten grondslag liggende basisdelicten zoals belastingontduiking, en terrorismefinanciering. Op grond van de Wwft dienen onder andere financiële instellingen voor aanvang van hun dienstverlening cliëntenonderzoek te verrichten. Indien een instelling op basis van haar cliëntenonderzoek constateert dat er risico’s op witwassen of financieren van terrorisme bestaan die onvoldoende kunnen worden beheerst, wordt een instelling geacht van dienstverlening aan de cliënt af te zien of de dienstverlening te beëindigen.

Voorts dient een instelling op basis van haar cliëntenonderzoek in staat te zijn om transacties die verricht worden ten behoeve van een cliënt te plaatsen binnen het profiel dat bij hen van de cliënt bekend is. Een transactie mag niet plaatsvinden als daarmee een strafbaar feit wordt begaan of wordt gefaciliteerd.

De instellingen die onder de Wwft vallen zijn ook verplicht om ongebruikelijke transacties te melden bij de FIU-Nederland. De FIU-Nederland heeft onder meer tot taak deze meldingen en de daarbij verstrekte informatie te analyseren, ten einde te bezien of de ontvangen informatie van belang kan zijn voor het voorkomen en opsporen van misdrijven. Indien dit op basis van het onderzoek van de FIU-Nederland het geval blijkt, wordt de transactie waarover een melding is ontvangen aangemerkt als «verdacht» en wordt deze informatie overgedragen aan de rechtshandhavingsautoriteiten, zoals de FIOD. De FIU-Nederland kan voorts informatie ontvangen van Financiële inlichtingen eenheden uit het buitenland die, in combinatie met informatie die reeds beschikbaar is bij de FIU-Nederland, kan leiden tot het overdragen van deze informatie aan de rechtshandhavingsautoriteiten.

De leden van de fractie van de VVD hebben gevraagd of de FIOD, dan wel enige andere autoriteit, ook zelf actief op zoek gaat naar signalen met betrekking tot terrorismefinanciering.

De Nationale Politie is in beginsel de aangewezen instantie om activiteiten met een terroristisch oogmerk op te sporen. Daarnaast kan worden gewezen op de activiteiten van het Financieel Expertisecentrum (FEC). Binnen dit samenwerkingsverband werken de FIU-Nederland, alsmede de Autoriteit Financiële Markten en De Nederlandsche Bank (DNB) samen met de FIOD, het Openbaar Ministerie en de Nationale Politie. Het FEC richt zich op de versterking van de integriteit van de financiële sector. In het project Terrorismefinanciering zijn de FEC-partners bijvoorbeeld actief op zoek naar (signalen van) terrorismefinanciering. Op basis van signalen van dit samenwerkingsverband zijn financiële netwerken in kaart gebracht van personen (en entiteiten) die in verband kunnen worden gebracht met terrorisme. Op die manier wordt inzicht verkregen in hun financiën. Indien deze signalen daartoe aanleiding geven, wordt tussen de partners afgesproken welke handhavende of strafrechtelijke actie het meest passend is. Dit kan leiden tot interventie door de FIOD.

Het toezicht op de naleving van de Wwft, waaronder de naleving van de verplichting tot het verrichten van cliëntenonderzoek en het melden van ongebruikelijke transacties, berust bij verschillende toezichthouders.7 In het geval van financiële instellingen berust dit toezicht hoofdzakelijk bij DNB.

Informatie die verband houdt met btw-carrouselfraude zou, naar aanleiding van een melding van een ongebruikelijke transactie, bekend kunnen zijn bij de FIU-Nederland. Ook zou informatie in verband met btw-carrouselfraude bekend kunnen zijn bij de toezichthouder. In beide gevallen geldt echter dat deze informatie onder wettelijke geheimhoudingsbepalingen valt, zodat deze nu niet gedeeld kan worden. Dat geldt ook voor de vraag van de leden van de fractie van de VVD met betrekking tot informatie over de casus die in het programma Zembla aan de orde is gesteld.

Er bestaan vooralsnog geen aanwijzingen dat het regelgevend kader van de Wwft te kort zou schieten in het bereiken van zijn doelstelling: het voorkomen van het gebruik van het financieel stelsel voor witwassen of financieren van terrorisme. Wel is door toezichthouder DNB in 2015 geconstateerd dat financiële instellingen op dat moment nog altijd onvoldoende kennis hadden van de integriteitsrisico’s die zij lopen. DNB heeft haar integriteittoezicht in 2016 om die reden geïntensiveerd.8 In dat kader publiceerde DNB onder meer aanvullende guidance met betrekking tot de voor financiële instellingen verplichte systematische integriteitsrisicoanalyse. In mei 2016 concludeerde DNB op basis van nieuwe onderzoeksresultaten dat diverse instellingen een substantiële vooruitgang hadden geboekt en dat het merendeel van de onderzochte financiële instellingen hun systematische integriteitsrisicoanalyse inmiddels op orde had.9

Van belang is voorts dat het regelgevend kader van de Wwft momenteel wordt aangescherpt ter implementatie van de vierde anti-witwasrichtlijn. De vierde anti-witwasrichtlijn besteedt aan fiscale misdrijven expliciet aandacht als zijnde basisdelict dat ten grondslag kan liggen aan witwassen. Hoewel voorgaande in Nederland op grond van geldende wet- en regelgeving reeds het geval is, draagt dit naar verwachting bij aan de effectiviteit van de anti-witwasregelgeving in Europees verband, onder meer door een betere uitwisseling van gegevens tussen bevoegde autoriteiten van de verschillende lidstaten.

De aanscherping van de Wwft ter implementatie van de vierde anti-witwasrichtlijn behelst onder meer ook dat de risicogebaseerde benadering van de Wwft verder wordt geëxpliciteerd. Instellingen (ook niet-financiële instellingen) worden verplicht een beoordeling van de risico’s op witwassen en financieren van terrorisme, waaraan zij bij hun dienstverlening worden blootgesteld, op te stellen en bij te houden. Een risicobeoordeling dient bovendien steeds ten grondslag te liggen aan het cliëntenonderzoek en vormt het uitgangspunt voor het bepalen van de intensiteit van de maatregelen die in dit kader genomen moeten worden. Daarnaast wordt onder meer het handhavingsinstrumentarium van de toezichthouder uitgebreid en Europees geharmoniseerd.

De leden van de fractie van de VVD hebben naar de planning en voortgang van voornoemd implementatietraject gevraagd. In de zomer van 2016 is een concept wetsvoorstel ter implementatie van de vierde anti-witwasrichtlijn geconsulteerd. Beoogd wordt om dit wetsvoorstel in het voorjaar van 2017 aan de Tweede Kamer toe te zenden, nadat de Raad van State hierover een advies heeft kunnen uitbrengen. Daarnaast wordt gewerkt aan een separaat implementatiewetsvoorstel met betrekking tot de bepalingen uit de vierde anti-witwasrichtlijn die betrekking hebben op een register met informatie over uiteindelijk belanghebbenden (UBO-informatie). Een concept van dat wetsvoorstel zal naar verwachting begin 2017 openbaar worden gemaakt voor consultatie.

In juli 2016 heeft de Europese Commissie een voorstel gepresenteerd dat strekt tot wijziging van de vierde anti-witwasrichtlijn. Dit wijzigingsvoorstel volgt onder meer op het Actieplan ter versterking van de strijd tegen terrorismefinanciering10 en de publicaties naar aanleiding van de Panama Papers. De voorgestelde wijzigingen zijn nauw gerelateerd aan de bepalingen van de vierde anti-witwasrichtlijn, die momenteel worden omgezet in Nederlandse wet- en regelgeving.

Het afgelopen half jaar is onder leiding van het Slowaakse voorzitterschap in hoog tempo onderhandeld over dit wijzigingsvoorstel, hetgeen geresulteerd heeft in overeenstemming tussen de lidstaten over een compromistekst.11

Nederland heeft in de onderhandelingen een actieve en constructieve houding aangenomen, ten einde een snelle voortgang van het onderhandelingsproces te bewaken. Hoewel de lopende onderhandelingen over de wijzigingen van de vierde anti-witwasrichtlijn van invloed zijn op het wetgevingstraject ter implementatie van de huidige vierde anti-witwasrichtlijn, blijft het streven om de vierde anti-witwasrichtlijn uiterlijk op de door de richtlijn gestelde implementatietermijn van 26 juni 2017 te hebben omgezet in nationale wet- en regelgeving. De wijzigingen van de vierde anti-witwasrichtlijn, waarover thans wordt onderhandeld, zullen voorts middels een separaat wetsvoorstel in nationale wet- en regelgeving worden geïmplementeerd.

Met de voornoemde aanscherpingen wordt beoogd de effectiviteit van de maatregelen ter voorkoming van het gebruik van het financieel stelsel voor doeleinden van witwassen of terrorismefinanciering verder te vergroten.

In relatie tot de vragen van de leden van de fractie van de VVD over wat bij zou dragen aan het opsporen van het financieren van criminele activiteiten via fraude kan nog worden opgemerkt dat de praktijk voorts gebaat is bij een gestroomlijnde informatie-uitwisseling en samenwerking tussen alle partijen in de keten. Zoals hiervoor omschreven, wordt hier binnen het FEC gevolg aan gegeven, bijvoorbeeld in het project Terrorismefinanciering.

Ter vertrouwelijke inzage gelegd, alleen voor de leden, bij het Centraal Informatiepunt Tweede Kamer

Het betreft De Nederlandsche Bank, de Autoriteit Financiële Markten, Bureau Financieel Toezicht, Bureau Toezicht Wwft, de dekens van de Nederlandse Orde van Advocaten en de Kansspelautoriteit.

Zie ook De Nederlandsche Bank Toezicht Vooruitblik 2016, http://www.dnb.nl/nieuws/nieuwsoverzicht-en-archief/persberichten-2015/dnb333674.jsp

Zie ook de nieuwsbrief banken van De Nederlandsche Bank d.d. 30 mei 2016, http://www.dnb.nl/nieuws/dnb-nieuwsbrieven/nieuwsbrief-banken/nieuwsbrief-banken-mei-2016/dnb341680.jsp

Het Actieplan ter versterking van de strijd tegen terrorismefinanciering is onder Nederlands voorzitterschap in Raadsconclusies van 12 februari 2016 verwelkomd door alle lidstaten.

Op 20 december 2016 heeft het Comité van permanente vertegenwoordigers het onderhandelingsstandpunt bepaald ten aanzien van dit richtlijnvoorstel en het inkomend voorzitterschap namens de Raad verzocht om besprekingen met het Europees parlement te starten.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31066-343.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.