Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 31066 nr. 1102 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 31066 nr. 1102 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 8 september 2022

In mijn brief van 1 juli jl. heb ik uw Kamer geïnformeerd over scenario’s (corona)belastingschuld1 voor mogelijke knelpunten bij de betalingsregeling (corona)belastingschuld. In het tweeminutendebat «Coronasteunpakket» op 5 juli jl. (Handelingen II 2021/22, nr. 100, item 35) zijn twee moties met betrekking tot de betalingsregeling voor de (corona)belastingschuld ingediend en vervolgens aangenomen. Ten eerste betreft het de motie van het lid Aartsen c.s.2 om, op verzoek, onder voorwaarden verlenging van de betalingsregeling van 5 naar 7 jaar mogelijk te maken na een lichte toets op levensvatbaarheid voor bedrijven waarvoor de termijn van 5 jaar te kort is. Daarnaast betreft het de motie van het lid Van der Graaf c.s.3 om bij de uitwerking van eventuele versoepelingen rekening te houden met de administratieve last van de motiveringsplicht voor met name kleinere bedrijven door bijvoorbeeld te differentiëren in de zwaarte van de motiveringsverplichting tussen het micro-, klein- en middenbedrijf.

Het kabinet herkent dat de nood bij sommige mkb-bedrijven met een belastingschuld als gevolg van de coronacrisis hoog is. Hoewel zij de afgelopen maanden zonder belemmeringen hebben kunnen draaien, zien zij een onzekere toekomst door de ontwikkelingen in de economie en de hoge energieprijzen. De Kamer heeft met de motie van het lid Aartsen c.s. terecht aandacht gevraagd voor deze groep en het kabinet zal deze motie uitvoeren. De verlenging van de betalingsregeling (corona)belastingschuld van vijf naar zeven jaar, wordt daarom zodanig vormgegeven dat deze wordt gericht op bedrijven die financieel gezond zijn en te maken hebben met tijdelijke aflossings-/liquiditeitsproblemen. Om deze afbakening te maken, wordt een aantal voorwaarden gesteld. Het is zo vooraf duidelijk of een ondernemer in aanmerking komt voor een verlengingsaanvraag en voorkomt dat ondernemers onnodig tijd steken in een verzoek dat geen kans van slagen heeft.

Er is immers geen sprake van een generieke verlenging van vijf naar zeven jaar. Niet alle bedrijven die een schuld hebben opgebouwd komen hiervoor in aanmerking. De volgende drie groepen komen niet in aanmerking voor extra verlenging van de betalingsregeling:

1. Bedrijven die gebruik hebben gemaakt van het belastinguitstel, maar er financieel niet slecht voorstaan.

2. Bedrijven die een hoge (corona)belastingschuld hebben opgebouwd, maar de jaren voorafgaand aan corona niet of nauwelijks winst hebben gemaakt.

3. Bedrijven met een openstaande (corona)belastingschuld lager dan € 10.000.

Bedrijven die gebruik hebben gemaakt van het bijzonder uitstel houden in principe een betalingsregeling van vijf jaar, een termijn die ook in internationaal verband relatief ruim is4. Maar de bedrijven die er financieel slecht voorstaan, naar verwachting wel levensvatbaar zijn en een schuld hebben groter dan € 10.000 kunnen een gemotiveerde aanvraag tot verdere verlenging doen bij de Belastingdienst. Voorts differentieert het kabinet in de zwaarte van de gevraagde schriftelijke onderbouwing bij belastingschuld tussen (a) € 10.000 – € 50.000 en (b) belastingschuld vanaf € 50.000. Naar de mening van het kabinet wordt hiermee een adequate invulling gegeven aan de motie van het lid Aartsen c.s.

Met deze brief doe ik genoemde moties af door u te informeren over de uitvoering van deze moties. In paragraaf I geef ik een toelichting op de verlengingsmogelijkheid van de betalingsregeling. In paragraaf II volgt een toelichting op de flexibiliseringsmogelijkheden binnen de betalingsregeling (kwartaalaflossing en betaalpauze). In paragraaf III ga ik in op het vervolg zoals publicatie van het beleidsbesluit, ondernemerscommunicatie, uitvoeringsaspecten en monitoring.

In mijn brief «scenario’s (corona)belastingschuld» van 1 juli heb ik toegelicht dat een verlengingsmogelijkheid die alleen openstaat voor levensvatbare bedrijven met aflossingsproblemen niet uitvoerbaar is vanwege de eisen die dit stelt aan de toetsing in combinatie met de verwachte hoge aantallen verzoeken. Een generieke verlenging is niet doelmatig omdat dit ongericht is en dus niet altijd op de goede plek terecht komt. Het CPB liet zien5 dat een deel van de steun terechtkomt bij niet-levensvatbare bedrijven met een lage arbeidsproductiviteit. De analyse van DNB6 onderschrijft dit; laagproductieve en hoogproductieve bedrijven ontvingen ongeveer even vaak steun. Om zo goed mogelijk aan het verzoek van uw Kamer tegemoet te komen heb ik gekozen voor een verlengingsmogelijkheid onder lichtere voorwaarden waarbij er een balans is gevonden tussen effectiviteit en uitvoerbaarheid. Factoren die hier meespelen zijn: het belang van de schatkist (dat groter is naarmate de schuld hoger is), een afbakening van de regeling gericht op financieel gezonde bedrijven die verlenging nodig hebben en de eenvoud van de regeling (beperkte uitvoeringslasten bij zowel bedrijven als bij de Belastingdienst).

Met de gekozen vormgeving wil ik ervoor zorgen dat de mogelijkheid voor verlenging wordt gericht op ondernemingen die financieel gezond zijn en te maken hebben met tijdelijke aflossings-/liquiditeitsproblemen. Het is niet de bedoeling dat de verlenging van de betalingsregeling van vijf naar zeven jaar wordt verleend aan ondernemingen die voorafgaand aan corona al verlieslijdend waren of aan ondernemingen die er financieel goed genoeg voor staan. Het kabinet vindt het daarom van belang om de eventuele verlenging van de betalingsregeling goed af te bakenen. Aan de verlenging van de regeling zal een aantal concrete voorwaarden worden gesteld die worden uitgewerkt in een beleidsbesluit. Het is zo vooraf duidelijk of een ondernemer in aanmerking komt voor een verlengingsaanvraag en voorkomt dat ondernemers onnodig tijd steken in een verzoek dat geen kans van slagen heeft. Ook zorgt dit er zoveel mogelijk voor dat de Belastingdienst alleen verzoeken ontvangt van ondernemers die mogelijk in aanmerking komen voor verlenging wat kan bijdragen aan kortere doorlooptijden.

Voorwaarden verlenging betalingsregeling

Allereerst worden ondernemers verzocht om een gemotiveerd verzoek te doen waarin de noodzaak en de haalbaarheid van verlenging aannemelijk wordt gemaakt. Verder kiest het kabinet voor de invoering van een schuldondergrens van € 10.000, en voor differentiatie in de zwaarte van de onderbouwing van het gemotiveerde verzoek bij belastingschuld tussen € 10.000 – € 50.000 en bij belastingschuld vanaf € 50.000.

In het verzoek moet de ondernemer aannemelijk maken dat de belastingschuld binnen de generieke betalingstermijn van vijf jaar niet kan worden afgelost maar wel binnen zeven jaar. Een verlengingsverzoek kan gedurende de gehele looptijd van de coronabetalingsregeling worden ingediend.

Er wordt een schuldondergrens ingevoerd van € 10.000. Dit betekent dat bij een belastingschuld van minimaal € 10.000 een verzoek om verlenging kan worden ingediend. Een verlenging van de betalingsperiode van vijf naar zeven jaar zou op een belastingschuld van € 10.000 minder dan € 50 (excl. rente) schelen op het maandbedrag en heeft dus een beperkt financieel effect. Daarnaast bevordert een schuldondergrens van € 10.000 de doelmatigheid van de regeling. Zo kan schaarse capaciteit bij de Belastingdienst worden ingezet op hogere schulden omdat er minder verzoeken worden ingediend. Het aantal ondernemingen met corona-uitstel voor een schuld lager dan € 10.000 bedraagt ca. 117.000. Deze ondernemers kunnen wel in aanmerking komen voor kwartaalaflossing en een betaalpauze. Zie hiervoor paragraaf II.

Er wordt gevraagd om bij het verlengingsverzoek een aantal stukken mee te sturen ter onderbouwing van het verzoek, waarbij onderscheid wordt gemaakt tussen (a) een belastingschuld tussen € 10.000 en € 50.000, en (b) een belastingschuld hoger dan € 50.000. In alle gevallen wordt gevraagd om een gemotiveerd verzoek en een liquiditeitsprognose. Bij een schuld vanaf € 50.000 wordt bovendien gevraagd om jaarstukken en een verklaring van een deskundige derden. De deskundige derde beoordeelt het verlengingsverzoek op noodzaak en haalbaarheid, en beziet of er indicaties zijn dat het bedrijf niet levensvatbaar is. Hierover legt de deskundige derde een verklaring af. Met het gekozen grensbedrag van € 50.000 wordt voor het grootste deel van het midden- en kleinbedrijf extra kosten voor inhuur van deskundige derden voorkomen. Dit sluit aan bij de motie van het lid Van der Graaf c.s. om bij de motiveringsplicht te differentiëren naar de grootte van het bedrijf. Daarnaast is de verplichte derdenverklaring een goede basis voor de toetsing aan de voorwaarden waardoor de beoordeling door de Belastingdienst wordt vergemakkelijkt. Zo wordt de uitvoerbaarheid van de maatregel ondersteund en kunnen verlengingsverzoeken sneller worden afgehandeld. Bij twijfel over de deskundigheid van de derde, wordt dit door de Belastingdienst meegewogen.

Verder geldt als algemene voorwaarde dat aan nieuw opkomende betalingsverplichtingen wordt voldaan en dat er geen sprake is van pre-coronaschuld waarvoor dwanginvorderingsmaatregelen zijn genomen tenzij voor deze schuld al uitstel is verleend7. De Belastingdienst kan altijd om aanvullende informatie vragen.

Budgettaire effecten

De voorwaardelijke verlenging van de betalingsregeling leidt tot een kasschuif in de belastingontvangsten. Dit heeft geen gevolgen voor het EMU-saldo, maar wel voor de EMU-schuld, die tijdelijk op een hoger niveau ligt. Het aantal ondernemers dat gebruik maakt van de regeling, en het aantal aanvragen dat gehonoreerd wordt is echter niet bekend. Dit maakt een inschatting van zowel de omvang van de kasschuif als de mate waarin dit leidt tot een grotere mate van oninbaarheid («afstel») zeer onzeker. Het Ministerie van Financiën monitort de voortgang in de mate waarin ondernemers per 1 oktober hun schulden afbetalen en zal wanneer hier aanleiding toe is nieuwe inzichten verwerken in de raming van de belasting- en premieontvangsten.

Verlenging van de betalingsregeling leidt aan de uitgavenkant van de begroting van Financiën naar verwachting tot hogere renteontvangsten in de jaren 2028 en 2029 en lagere renteontvangsten in de jaren daarvoor. Als een deel van de belastingschuld op een later moment wordt afgelost, moet hier meer invorderingsrente over worden betaald. Per saldo gaat het naar huidige inzichten om naar schatting 35 mln. euro aan extra invorderingsrente in de periode tot en met 2029. Dit extra effect zal – onder voorbehoud van nieuwe inzichten – meegenomen worden in de nieuw op te stellen prognose van de niet-belastingontvangsten ten behoeve van de Voorjaarsnota 2023.

Systematiek verlenging in tabel samengevat

In onderstaande tabel wordt de systematiek voor de verlenging van de betalingsregeling (corona)belastingschuld in tabelvorm weergegeven.

|

Belastingschuld |

Verlengde betalingsregeling |

Stukken die moeten worden ingediend |

Andere Voorwaarden |

|---|---|---|---|

|

Tot € 10.000 |

Nee |

||

|

>€ 10.000 & <€ 50.000 |

Mogelijk |

• Gemotiveerd verzoek noodzaak en haalbaarheid • Liquiditeitsprognose • Aanvullende info op verzoek van de Belastingdienst |

• Voldoen aan nieuw opkomende belastingverplichtingen1 • Geen pre-coronaschuld2 |

|

>€ 50.000 |

Mogelijk |

• Gemotiveerd verzoek noodzaak en haalbaarheid • Liquiditeitsprognose • Jaarstukken • Derdenverklaring3 • Aanvullende info op verzoek van de Belastingdienst |

• Voldoen aan nieuw opkomende belastingverplichtingen4 • Geen pre-coronaschuld5 |

Voldoen aan nieuw opkomende belastingverplichtingen is gedurende gehele betalingsregeling een eis om gebruik te mogen blijven maken van de betalingsregeling.

Als de Belastingdienst voor de pre-coronaschuld (dwang)invorderingsmaatregelen heeft genomen, dan wordt het verzoek afgewezen, tenzij er voor die schuld al voor de coronacrisis uitstel van betaling is verleend.

De verwachting is dat ondernemingen die normaalgesproken gebruik maken van een accountant voor de accountantsverklaring bij jaarstukken, ook de accountant zullen betrekken bij de derdenverklaring.

Voldoen aan nieuw opkomende belastingverplichtingen is gedurende gehele betalingsregeling een eis om gebruik te mogen blijven maken van de betalingsregeling.

Als de Belastingdienst voor de pre-coronaschuld (dwang)invorderingsmaatregelen heeft genomen, dan wordt het verzoek afgewezen, tenzij er voor die schuld al voor de coronacrisis uitstel van betaling is verleend.

De Belastingdienst toetst het verzoek op basis van de aangeleverde gegevens. Bij de toets op noodzaak en haalbaarheid kan gebruik worden gemaakt van financiële indicatoren (bijvoorbeeld indicatoren zoals solvabiliteit, liquiditeit, betalingscapaciteit, vermogen, omzetontwikkeling en eventuele andere schulden). De Belastingdienst zal op basis van de aangeleverde stukken en de gemotiveerde verklaring van de ondernemer en evt. nader gevraagde informatie een besluit nemen op het verzoek.

In mijn brief van 1 juli jl. aan uw Kamer heb ik twee varianten geschetst die flexibiliteit binnen de -betalingsregeling (corona)belastingschuld mogelijk maken, namelijk:

• de mogelijkheid om maandelijkse aflossingen per kalenderkwartaal te mogen voldoen; en

• de mogelijkheid van een eenmalige betaalpauze gedurende maximaal 3 maanden.

Beide varianten zal ik invoeren. Ze beogen alle ondernemers met een (corona)belastingschuld meer liquiditeit te bieden als dat nodig is. Dit is bijvoorbeeld van belang voor bedrijven met een sterk fluctuerende omzet door seizoensinvloeden. Voor beide varianten geldt dat er een schriftelijk gemotiveerd verzoek om toepassing ervan moet worden gedaan waaruit (tijdelijke) aflossingsproblemen blijken. Hierbij geldt geen drempelbedrag zoals bij de verlenging van de betalingsregeling en het gemotiveerde verzoek is vormvrij. Dit is in lijn met de motie van het lid Van der Graaf c.s. waarin wordt verzocht bij de motiveringsplicht rekening te houden met kleinere ondernemingen, zodat er bijv. geen extra kosten hoeven worden gemaakt om in aanmerking te komen.

Bij toekenning van het verzoek voor een betaalpauze wordt de duur van de betalingsregeling niet verlengd: na een betaalpauze wordt het maandbedrag van de resterende termijnen dus verhoogd. Verzoeken voor een betaalpauze of kwartaalbetaling worden tijdens de corona-betalingsregeling eenmalig ingewilligd. Na toekenning van een verzoek om kwartaalaflossing kan de ondernemer er echter altijd eigenhandig (zonder nieuw verzoek) voor kiezen om weer over te gaan tot maandaflossingen; tussentijdse aflossingen zijn namelijk op ieder moment gedurende de corona-betalingsregeling mogelijk.

De Belastingdienst zal een verzoek om kwartaalaflossing of betaalpauze in beginsel toekennen als het van een plausibele motivering is voorzien. Zonder motivering wordt eenmalig de mogelijkheid geboden om alsnog binnen twee weken een motivering aan te leveren. Als niet binnen de gestelde termijn wordt voldaan aan de motiveringseis of als de motivering niet plausibel is, wordt het verzoek afgewezen. Daarbij wordt vermeld aan welke voorwaarden een eventueel hernieuwd verzoek moet voldoen.

Budgettaire effecten

De mogelijkheid tot een kwartaalaflossing en de mogelijkheid tot een eenmalige betaalpauze van drie maanden hebben naar verwachting slechts beperkte effecten op de belasting- en niet-belastingontvangsten.

De aanpassing van de betalingsregeling (corona)belastingschuld wordt vastgelegd in het Besluit noodmaatregelen in verband met de coronacrisis. Het gewijzigde besluit wordt uiterlijk 30 september 2022 gepubliceerd in de Staatscourant.

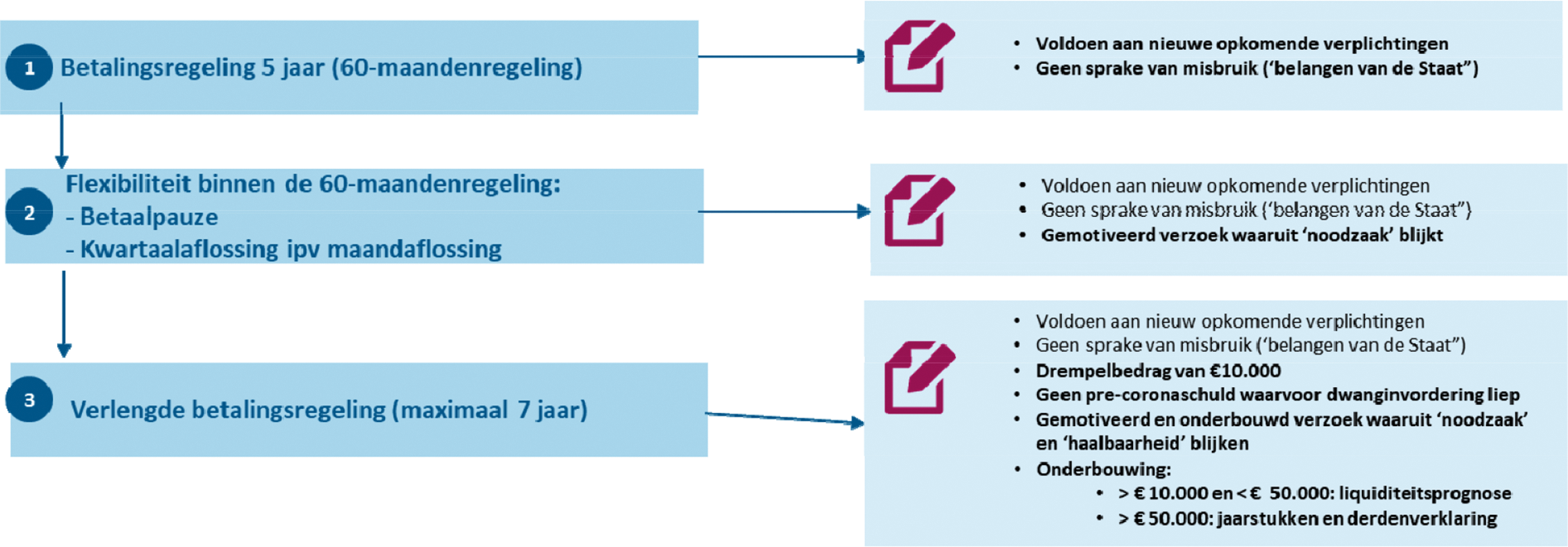

De verschillende regelingen worden hieronder voor het overzicht schematisch weergegeven.

Aanvullende informatie over het indienen van een verzoek en de voorwaarden daarbij is te vinden op de website van de Belastingdienst. Voor meer informatie over een liquiditeitsprognose kan men de Kamer van Koophandel raadplegen. Ondernemers kunnen hun verzoek voor verlenging van de betalingsregeling, een betaalpauze of voor kwartaalaflossingen schriftelijk bij de Belastingdienst indienen. Rond Prinsjesdag wordt gecommuniceerd vanaf welke datum zij dit verzoek in kunnen dienen.

Tot slot ontvangt uw Kamer periodiek een monitoringsbrief over de coronasteunmaatregelen. In deze brief zal vanaf het vierde kwartaal ook informatie worden opgenomen over bijvoorbeeld het gebruik van de versoepeling van de betalingsregeling.

De Staatssecretaris van Financiën, M.L.A. van Rij

DNB (2022), De invloed van het corona steun- en herstelpakket op het Nederlandse bedrijfsleven.

Als de Belastingdienst voor een pre-coronaschuld waarvoor dwanginvorderingsmaatregelen zijn genomen in het verleden uitstel heeft verleend, anders dan het corona-uitstel, dan is er geen grond om het verzoek om verlenging om die reden af te wijzen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31066-1102.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.