Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 25087 nr. 112 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 25087 nr. 112 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 5 oktober 2015

Op 5 oktober 2015 zijn in Parijs de definitieve actierapporten van het project Addressing Base Erosion & Profit Shifting (hierna: «BEPS-rapport»), die de OESO op verzoek van de G20 heeft opgesteld, openbaar gemaakt.

In deze brief geef ik een terugblik op het proces, de kabinetsappreciatie van de voorstellen en een vooruitblik op de vervolgstappen. Sommige voorgestelde maatregelen zijn nu al geschikt voor implementatie in nationale regelgeving, andere lenen zich beter voor gezamenlijke implementatie. Dat zou kunnen gebeuren in EU-verband, waar Nederland in de eerste helft van 2016 het voorzitterschap bekleedt, maar ook in een breder verband.

Ik bespreek ook de gevolgen van de mogelijke maatregelen voor het Nederlandse fiscale vestigingsklimaat en ik vul op hoofdlijnen de kabinetsvisie voor de toekomst van het Nederlandse fiscale vestigingsklimaat verder in.

Het tegengaan van belastingontwijking door grondslaguitholling en winstverschuiving heeft nog nooit zoveel aandacht gekregen als nu. Dat is verklaarbaar. Door dalende belastingopbrengsten en berichten over belastingontwijking zijn belastingregels van landen onder druk komen te staan. Deze regels dateren nog uit een ander tijdperk. Zij zijn vooral gericht op nationaal opererende ondernemingen en zijn onvoldoende op elkaar afgestemd. Daardoor maken zij belastingontwijking door internationaal opererende ondernemingen mogelijk. De enorme vlucht die de globalisering heeft genomen en de verandering van bedrijfsmodellen hebben dat risico vergroot. Met nieuwe regels kan daar beter op ingespeeld worden en deze regels zijn daardoor eerlijker en meer solide. Wereldwijde afspraken zijn daarbij van belang zowel voor overheden als voor burgers en het bedrijfsleven. Die garanderen eerlijke concurrentieverhoudingen en voorkomen dat landen ongecoördineerd unilateraal actie ondernemen. Vanwege het grote maatschappelijke belang en de wens te komen tot wereldwijde, gecoördineerde afspraken, heeft de G20 in september 2013 het ambitieuze BEPS-actieplan van de OESO omarmd. De uitkomsten van dat actieplan zijn nu dus gepresenteerd.

Het BEPS-project is ook voor ontwikkelingslanden van majeur belang in de strijd tegen belastingontwijking. Het BEPS-project is uniek vanwege de betrokkenheid van een grote hoeveelheid landen waaronder zowel ontwikkelde landen als ontwikkelingslanden. Meer dan 80 niet-OESO-landen zijn geconsulteerd gedurende het BEPS-project. Na een fase van consultaties met ontwikkelingslanden in 2014, hebben vanaf januari 2015, mede op aandringen van en met ondersteuning van Nederland, veertien ontwikkelingslanden en een aantal regionale vertegenwoordigende organen van ontwikkelingslanden deelgenomen aan het Committee on Fiscal Affairs («CFA») van de OESO en aan diverse BEPS-werkgroepen. Ontwikkelingslanden zijn daardoor dit jaar nauwer betrokken geweest bij de discussies en besluitvorming in het BEPS-project en kunnen daaraan op gelijke voet met OESO-landen deelnemen. Hoewel de belangen van ontwikkelingslanden en ontwikkelde landen bij het beschermen van de belastinggrondslag vaak niet verschillen, hebben ontwikkelingslanden door de nauwe betrokkenheid mede hun stempel kunnen drukken op de uitkomsten van het BEPS-project. Naast betrokkenheid bij de besluitvorming, is gezorgd voor de technische ondersteuning van ontwikkelingslanden tijdens het BEPS-project. De OESO ontwikkelt, in overleg met ontwikkelingslanden, handleidingen op de belangrijkste onderdelen van de BEPS-uitkomsten om zeker te stellen dat ontwikkelingslanden ook daadwerkelijk de BEPS-uitkomsten kunnen implementeren.

Voor ontwikkelingslanden zijn vooral maatregelen van belang tegen grondslaguitholling door interne royalty- en rentestromen, verdragsmisbruik en het ontbreken van relevante informatie over belastingplichtigen. Het BEPS-project komt met voorstellen voor vergaande maatregelen die dergelijke belastingontwijking moeten tegengaan. Het is uiteraard aan deze landen zelf om de maatregelen te implementeren, maar Nederland zet zelf al in op een voortvarende verbetering van de belastingverdragen met deze landen door daarin anti-misbruikmaatregelen op te nemen.

In het kader van het in Addis Abeba tijdens de Financing for Development gelanceerde Addis Tax Initiative, waarvan Nederland één van de voortrekkers was, is door een groep van achttien donoren afgesproken de middelen voor technische assistentie niet later dan in 2020 te verdubbelen.1 Deze technische assistentie is zowel gericht op het creëren van een effectief belastingstelsel, mede door implementatie van de nieuwe standaarden, als op het versterken van de nationale en lokale belastingdiensten. Voorbeelden van projecten waar Nederland actief aan meewerkt zijn het OESO Tax and Development programma en Tax Inspectors without Borders. Daarnaast worden in een aantal landen bilaterale activiteiten uitgevoerd en neemt Nederland deel aan verschillende multilaterale programma’s. Deze technische assistentie zal nog meerdere jaren nodig zijn en Nederland blijft hier actief op inzetten. Ik verwijs hiervoor graag naar eerdere brieven die door de Minister voor Buitenlandse Handel en Ontwikkelingssamenwerking en mij aan u zijn gezonden.2

Ten opzichte van de stand van zaken die ik heb gegeven in mijn brief van 2 juni jl. met betrekking tot het heronderhandelen van de belastingverdragen met 23 ontwikkelingslanden project hebben kleine wijzigingen plaatsgevonden. In Bijlage 2 bij deze brief treft u daarvan een overzicht aan.

Het BEPS resultaat bevat de conclusies van de vijftien BEPS-actiepunten en bouwt voort op de tussentijdse rapporten uit 2014.3 In Bijlage 1 bij deze brief bespreek ik alle actiepunten en voorzie ik die van een meer uitgebreide kabinetsappreciatie. De rapporten zijn te raadplegen via: http://www.oecd.org/tax/aggressive/beps-2015-final-reports.htm.

De conclusies bij de vijftien actiepunten zijn in verschillende vormen neergelegd, die ieder een eigen mate van consensus kennen en de betrokken landen niet allemaal in dezelfde mate binden.

Het minst vergaand zijn de conclusies in de vorm van een zogenoemde guidance based on best practices die er op termijn toe moet leiden dat als landen maatregelen invoeren, deze op dezelfde leest geschoeid zijn. Dergelijke schetsen zijn gemaakt voor de belasting van controlled foreign companies («CFC») en voor verplichtingen aan belastingplichtigen om (agressieve) belastingstructuren op voorhand te melden.

Iets verder gaan afspraken over een gemeenschappelijke aanpak (common approach) van structuren. Betrokken landen zijn het erover eens dat er iets moet gebeuren en deze gemeenschappelijke aanpak moet garanderen dat de nationale regels dan op elkaar zijn afgestemd. Hieronder vallen afspraken over de bestrijding van hybride mismatches en over de beperking van excessieve renteaftrek.

Het meest vergaand zijn de conclusies die zijn vastgelegd in een minimum standaard. Landen hebben zich hieraan gecommitteerd. Minimumstandaarden zijn opgesteld voor:

– het tegengaan van schadelijke belastingpraktijken door

• aanpassing van patentboxen;

• uitwisseling van informatie over rulings;

– het tegengaan van verdragsmisbruik;

– het implementeren van country-by-country reporting;

– het verbeteren van geschilbeslechting.

In het kader van de OESO Transfer Pricing Guidelines, waarin richtlijnen worden gegeven voor de hantering van verrekenprijzen binnen een concern, zijn verbeterde afspraken overeengekomen.

Naast de minimumstandaard die is afgesproken voor het tegengaan van verdragsmisbruik, worden in het OESO-Modelverdrag de criteria voor het vaststellen van een vaste inrichting ook aangepast.

Voorts bevat het rapport conclusies op twee gebieden die niet direct tot wetgevende acties in de betrokken landen zullen leiden: speciale aandacht voor de digitale economie en het meten van de omvang van BEPS en van de effecten van de maatregelen.

Actiepunt 15 gaat over implementatie. Nu er meer duidelijk is over de te nemen maatregelen, gaat een ad hoc BEPS-werkgroep van start die zich gaat buigen over de mogelijkheden een multilateraal verdrag af te sluiten waarin een aantal BEPS-afspraken worden neergelegd.

Bij de presentatie van het BEPS-actieplan heeft de OESO een toelichtende verklaring (explanatory statement) gegeven. Deze toelichting benadrukt dat de maatregelen een samenhangend geheel van afspraken zijn en onderstreept het belang van de vervolgstappen: implementatie, de monitoring van de implementatie en het blijven betrekken van zoveel mogelijk landen, inclusief ontwikkelingslanden. Terecht gaat de OESO ervan uit dat de ervaringen van het Global Forum on Transparency and Exchange of Information for Tax Purposes gebruikt kunnen worden om wereldwijde steun en betrokkenheid te bereiken. In de passages over implementatie klinkt de moeizame zoektocht door naar een balans tussen behoud van nationale soevereiniteit en gezamenlijke verantwoordelijkheid. Ook het kabinet erkent het belang van beide aspecten en zal bij de vervolgstappen moeten zoeken naar de juiste balans. Een vergelijkbare afweging geldt bij de ontwikkeling van een monitoringsproces. Enerzijds hebben de gemaakte afspraken weinig zin als landen elkaar niet afrekenen op een tijdige invoering. Anderzijds kan een dergelijk proces de nationale soevereiniteit bedreigen, zeker wanneer het proces teveel een politiek karakter krijgt. Vooralsnog zijn er nog geen concrete afspraken gemaakt over monitoring.

De BEPS-rapporten presenteren standaarden en oplossingen om belastingontwijking tegen te gaan op een indrukwekkend aantal terreinen. Het kabinet acht de aanpak van internationale belastingontwijking en misbruik maatschappelijk wenselijk en maatregelen zijn onontkoombaar. Tegelijkertijd moeten eerlijke concurrentie en behoud van banen in Nederland zekergesteld worden. Effectieve nieuwe standaarden kunnen daarom uitsluitend in internationale consensus worden vastgesteld. Het BEPS-resultaat laat zien dat dit hier is gelukt.

Die nieuwe standaarden sluiten goed aan bij uitgangspunten van het Nederlandse belastingsysteem. Ons systeem heeft altijd rekening gehouden met internationaal opererende ondernemingen en zorgt ervoor dat nationale en grensoverschrijdende ondernemingen gelijk behandeld worden. De deelnemingsvrijstelling, de afwezigheid van een bronheffing op rente en royalty’s, ons uitgebreide verdragennetwerk en het geven van zekerheid vooraf staan op zich dan ook niet ter discussie. De voorgestelde maatregelen maken bovendien duidelijk dat Nederland met de uitwisseling van informatie en met het opnemen van anti-misbruikbepalingen in verdragen voorop loopt.

Onvermijdelijk zal Nederland ook een aantal nationale regels moeten aanpassen om bijvoorbeeld het Nederlandse systeem en buitenlandse systemen beter op elkaar te laten aansluiten. Daar zal wellicht weerstand tegen ontstaan, maar uitsluitend verzet plaatst ons in een onhoudbaar isolement en dit zou de reputatie van Nederland onnodig kunnen schaden. Daarom moeten we verstandig meebewegen met gecoördineerde en bindende internationale veranderingen.

De reële budgettaire opbrengsten van BEPS die tot een onbedoelde relatieve verslechtering van het Nederlandse fiscale vestigingsklimaat leiden, wil het kabinet waar mogelijk gericht aanwenden om zo een zo aantrekkelijk fiscaal vestigingsklimaat te behouden. Hierbij wordt rekening gehouden met de taakstellende opbrengst uit het dossier BEPS die in 2017 202 miljoen euro bedraagt en afloopt naar een structurele opbrengst van 43 miljoen vanaf 2024. Deze taakstelling dient om het lastenbeeld voor 2017 en verder te sluiten. Onverlet bovenstaande, geldt de toezegging die het kabinet heeft gedaan in de brief van 1 december 20144 dat voor zover een inperking van de innovatiebox leidt tot een vrijval, deze ingezet zal worden voor het aantrekkelijk houden van het Nederlandse vestigingsklimaat voor het innovatieve bedrijfsleven.

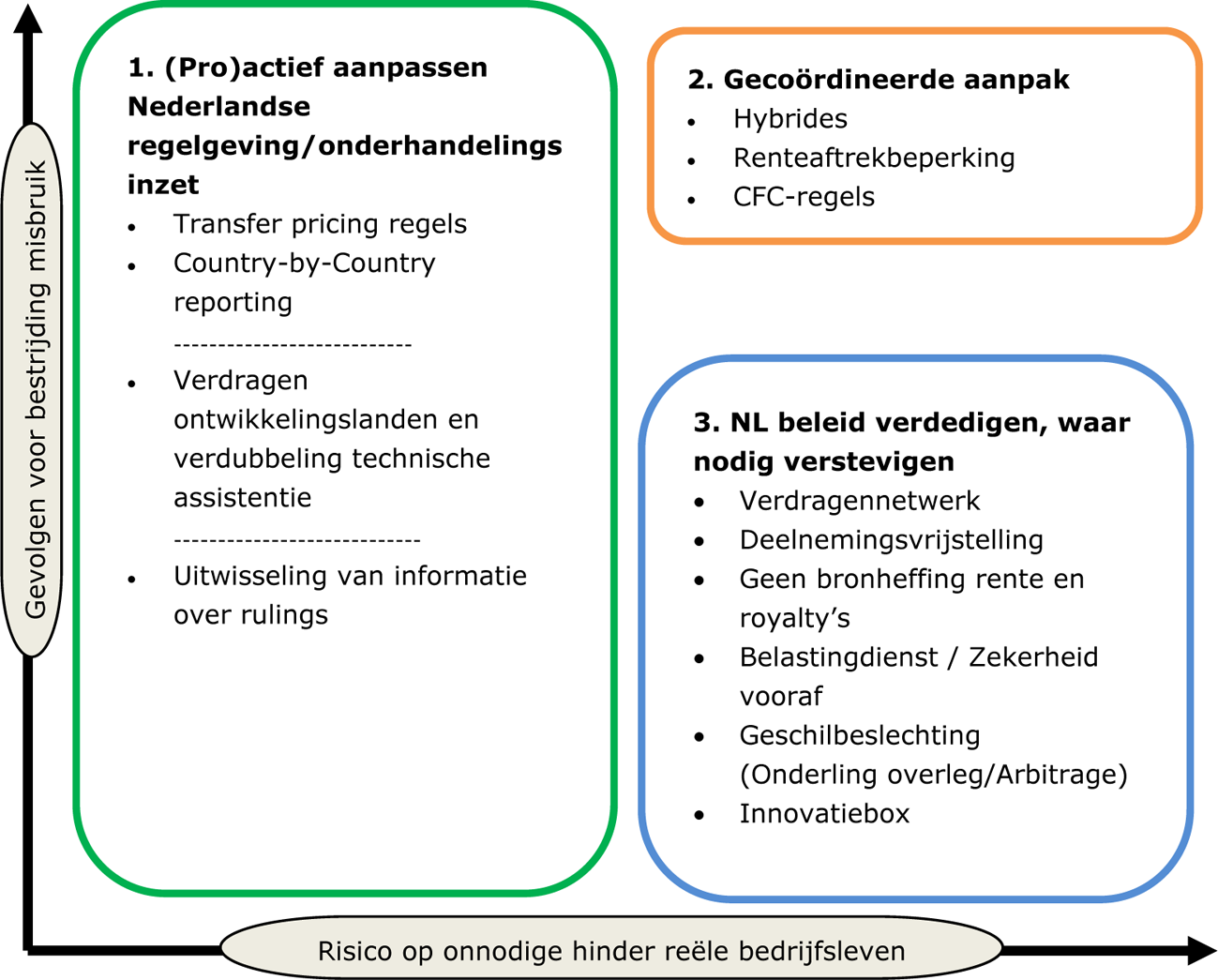

In mijn brief van 2 juni jl.5 heb ik de BEPS-onderwerpen en internationale fiscale vraagstukken schematisch ingedeeld naar het risico op misbruik en het risico van hinder voor het reële bedrijfsleven. Dat doe ik hieronder opnieuw. De maatregelen zijn verticaal geordend naar de mate waarin zij nodig zijn om misbruik te bestrijden. Dat is overigens niet altijd eenduidig vast te stellen. Zo is de maatregel om informatie over rulings uit te wisselen laag geplaatst omdat rulings van de Nederlandse Belastingdienst sowieso altijd binnen wet, beleid en jurisprudentie blijven. Tegelijkertijd is uitwisseling van informatie belangrijk om te garanderen dat in beide betrokken landen dezelfde feiten bekend zijn. De maatregelen zijn horizontaal geordend naar de mate waarin het risico bestaat dat ongerichte maatregelen hinder voor het reële bedrijfsleven geven. Daarbij is in eerste instantie gedacht aan verstoring door dubbele belasting. Het kabinet is zich ervan bewust dat grotere transparantie zal leiden tot hogere administratieve lasten en hogere uitvoeringskosten, hetgeen als hinderlijk ervaren kan worden. Ook met dat aspect zal bij de invoering van die maatregelen rekening worden gehouden.

Ik geef in het eerste blok aan op welke onderdelen het kabinet de regels in Nederland of de inzet bij verdragsonderhandelingen wil wijzigen als gevolg van het BEPS-project. Ik neem aan dat ook de andere partners in het BEPS project dergelijke inspanningen zullen leveren. In het tweede blok geef ik aan op welke punten internationaal nog verder moet worden gesproken, waarbij het mijn sterke voorkeur heeft dit in multilateraal verband te doen en daarbij bijvoorbeeld te komen tot bindende Europese regels. In een derde blok zijn punten verzameld waarop het kabinet het huidige Nederlandse beleid blijft uitdragen en verstevigen.

Figuur 1: internationale belastingvraagstukken en BEPS-onderwerpen ingedeeld naar gevolgen voor de bestrijding van misbruik en risico op onnodige hinder reële bedrijfsleven.

Het kabinet ziet transparantie en automatische uitwisseling van fiscale gegevens als een belangrijk wapen tegen belastingontwijking. Transparantie en uitwisseling van fiscale gegevens stelt andere landen immers in staat hun eigen belastingregels beter toe te passen. Het BEPS-rapport bevat een minimumstandaard voor de verplicht spontane uitwisseling van informatie over rulings (actiepunt 5). Nederland beoogt hier een voortrekkersrol te vervullen. Al in 2016 gaat de Belastingdienst informatie over rulings uitwisselen op basis van deze OESO-standaard. Op 14 juli jl. heeft Nederland met Duitsland een overeenkomst ondertekend om zo spoedig mogelijk met wederzijdse spontane uitwisseling van informatie over rulings te starten.6 Daarnaast steunt Nederland het initiatief van de Europese Commissie om te komen tot de automatische uitwisseling van informatie over rulings. Wel blijft het zaak oog te houden voor een proportionele implementatie. De lasten voor de uitvoering moeten in verhouding blijven met het verwachte rendement.

Het BEPS-rapport bevat op het gebied van transparantie ook een minimumstandaard voor country-by-country reporting (actiepunt 13). Het kabinet heeft ter zake reeds wetgeving aan het parlement aangeboden die op 1 januari 2016 van kracht moet zijn. Op basis van deze wetgeving moeten bedrijven jaarlijks onder andere inzichtelijk maken aan belastingdiensten in welke landen zij hun winst verantwoorden en hoeveel belasting ze in welk land afdragen.

Het BEPS-project heeft ook geleid tot een aanpassing van de OESO-verrekenprijsregels. Deze nieuwe regels zullen in de praktijk nauwelijks veranderingen teweeg brengen voor de wijze waarop de Belastingdienst de OESO-verrekenprijsregels toepast. Het Nederlandse beleid is immers nagenoeg in lijn met de nieuwe regels.7Nederland heeft zijn beleid kennelijk overtuigend uitgelegd en uitgedragen. Ik ben blij dat andere landen deze regels ook zo gaan toepassen.

Onder actiepunt 6 is een minimumstandaard afgesproken om verdragsmisbruik te bestrijden en actiepunt 7 heeft geleid tot nieuwe criteria voor het vaststellen van een vaste inrichting. Deze nieuwe afspraken zullen ook verwerkt worden in de volgende update van het OESO-Modelverdrag.

Het kabinet zal de minimumstandaarden voor het tegengaan van verdragsmisbruik (actiepunt 6) nu al overnemen. Dat past bij de inzet van Nederland om bij recente verdragen antimisbruikmaatregelen op te nemen. Ook de aanbeveling bij vaste inrichtingen (actiepunt 7) gaat het kabinet als onderhandelingsinzet bij belastingverdragen overnemen.

In blok 2, «gecoördineerde aanpak», noem ik in de figuur hierboven maatregelen waarbij ik de sterke voorkeur heb deze in multilateraal verband of in EU-verband verder uit te werken. Een aantal voor Nederland belangrijke BEPS actiepunten heeft niet geleid tot minimumstandaarden, maar tot minder vergaande conclusies. Dit betreft onder andere de actiepunten over hybride mismatches (actiepunt 2), CFC-regelgeving (actiepunt 3) en renteaftrekbeperkingen (actiepunt 4). Nederland erkent de noodzaak om op deze terreinen actiepunten te implementeren. Het kabinet vindt het daarom belangrijk om deze onderwerpen in Europees verband nader uit te werken in bindende Europese regels. Het eenzijdig invoeren van wetgeving op deze relatief «vrijblijvende» BEPS-uitkomsten is immers niet effectief en is ook niet goed voor het gelijke speelveld binnen de EU en daarbuiten.

Ook de Europese Commissie (hierna: «de Commissie») is van mening dat een aantal BEPS-onderwerpen zich, bij gebrek aan voldoende mondiale overeenstemming, leent voor uitwerking binnen de EU, al dan niet in het kader van de CCCTB, de gemeenschappelijke Europese belastinggrondslag voor de vennootschapsbelasting. In het op 17 juni 2015 gepresenteerde «Actieplan voor een eerlijk en doeltreffend vennootschapsbelastingstelsel in de EU: vijf belangrijke actiegebieden» (hierna: «het EU-actieplan»)8 worden in grote lijnen dezelfde onderwerpen genoemd. De komende maanden worden de mogelijkheden verkend deze onderwerpen in een richtlijn verder uit te werken. Voor bindende regelgeving binnen de EU zal Nederland zich ook tijdens het voorzitterschap in de eerste helft van 2016 hard maken.

Op multilateraal gebied gebeurt nog meer, zoals aangegeven in onderdeel 1.3 hierboven. Binnen de OESO werken landen de komende maanden aan een multilateraal instrument: een verdrag dat de verdragsgerelateerde BEPS uitkomsten in één keer zal implementeren in zoveel mogelijk bestaande verdragen. Nederland werkt hier actief aan mee.

In blok 3, «Nederlands beleid uitdragen en waar nodig verstevigen» noem ik de belangrijke sterke punten van het Nederlandse belastingsysteem. Sterke punten die weliswaar een (beperkt) risico op misbruik kennen, maar waarbij ongerichte en disproportionele tegenmaatregelen grote gevolgen kunnen hebben voor ons fiscale vestigingsklimaat. Nederland heeft deze sterktes uitgedragen tijdens discussies binnen de OESO en EU en blijft dat in de toekomst ook doen. Als belangrijke sterke punten van ons belastingsysteem beschouwt het kabinet het uitgebreide verdragennetwerk, de deelnemingsvrijstelling, de afwezigheid van bronheffingen op rente en royalty’s, de goedwerkende Belastingdienst en efficiënte geschilbeslechtingsprocedures. Deze elementen dragen bij aan een transparant, overzichtelijk en aantrekkelijk fiscaal vestigingsklimaat voor internationale ondernemingen. Waar het BEPS-rapport raakt aan deze sterktes, is het kabinet bereid deze te verstevigen om misbruik te voorkomen. Zoals ik in onderdeel 1 hierboven heb gezegd, rekent het kabinet de uitkomsten van de actiepunten 6 (verdragsmisbruik) en 7 (vaste inrichtingen) voortaan tot het Nederlandse verdragsbeleid.

Aan de minimumstandaard voor geschilbeslechting (actiepunt 14) voldoet Nederland al. Nederland heeft zich van meet af aan hard gemaakt voor de verbetering van procedures voor geschilbeslechting en blijft zich er in OESO en EU-verband voor inzetten dat andere landen ook aan die eisen gaan voldoen zodat Nederlandse bedrijven die willen investeren in het buitenland geen onnodige last ondervinden van verscherpte maatregelen. Dat past bij de transparante en benaderbare houding van de Nederlandse Belastingdienst.

Actiepunt 5 van het BEPS-rapport geeft een minimumstandaard voor de vormgeving van patentboxen, zoals de Nederlandse innovatiebox. Het kabinet ziet de innovatiebox als een belangrijk instrument om succesvolle innovatieve activiteiten en hoogwaardige werkgelegenheid in Nederland te bevorderen. Er leven internationaal echter zorgen dat preferentiële regimes tot belastingontwijking kunnen leiden. In de loop van 2014 is een zeer breed gesteund compromis opgesteld door het Verenigd Koninkrijk en Duitsland over de eisen waaraan patentboxen moeten voldoen. Daarbij werd ingezet op stimulering die strikt gebonden was aan «patent or patent-like» innovaties. Naar de opvatting van het kabinet was dit compromis te beperkend om innovatie voldoende breed fiscaal te kunnen ondersteunen. Zo bestond het risico dat het MKB, waarvoor een patentaanvraag vaak geen haalbare kaart is, buiten de boot valt. Bovendien komen patenten in sommige sectoren, nauwelijks voor, terwijl er wel sprake is van echte innovatie, zoals software. In overleg met uw Kamer9 heeft het kabinet ingezet op een verbreding van het compromis, zodat het MKB niet buiten de boot valt. Het bedrijfsleven heeft zich bij dit pleidooi voor een bredere toelating van innovaties aangesloten. Ik stel vast dat de OESO-uitkomsten recht doen aan deze Nederlandse wens; niet alleen patenten, maar ook software-innovaties en kwekersrechten komen voor de stimulering van de innovatiebox in aanmerking. Bovendien behoudt het MKB onverkort toegang tot de innovatiebox op basis van een WBSO-verklaring. Ik ga graag met uw Kamer in gesprek over de uitwerking.

Het Nederlandse fiscale systeem heeft sinds jaar en dag een internationale focus. Voor ondernemers uit een klein land met een open economie als Nederland is de buitenlandse markt van levensbelang. Om op eenzelfde manier schaalvoordelen te behalen als multinationale ondernemingen in de grote(re) landen, moeten Nederlandse ondernemers vooral ook over de grens actief zijn. Deze internationale focus komt terug in ons fiscale stelsel. Bijvoorbeeld in de deelnemingsvrijstelling en de afwezigheid van bronheffing op interest en royalty’s. Hierdoor kunnen Nederlandse ondernemers vanuit Nederland eerlijk concurreren met ondernemers gevestigd in het buitenland en andersom. De internationale focus van het fiscale vestigingsklimaat komt ook tot uitdrukking in de bijna 100 belastingverdragen die Nederland heeft gesloten. Deze verdragen voorkomen dubbele belasting en bieden daarmee rechtszekerheid voor internationaal opererende ondernemingen. Voor zowel individuen als ondernemingen is dit in de praktijk erg belangrijk. Ook de werkwijze van de Nederlandse Belastingdienst is voor ondernemers erg efficiënt: consistent, benaderbaar, transparant en oplossingsgericht binnen wet, beleid en jurisprudentie. Daarbij past ook dat ondernemers zekerheid vooraf kunnen krijgen over voorgenomen rechtshandelingen.

Nederland heeft daarnaast veel goede relaties ontwikkeld met belastingautoriteiten van andere landen. Dit geldt in het bijzonder op het gebied van onderlinge overlegprocedures. Nederland brengt veel onderlinge overlegprocedures tot een goed einde en sluit steeds meer bilaterale APA’s met andere landen. Dat voorkomt dubbele belasting en geeft (bilateraal) zekerheid aan ondernemingen. Deze goede relaties en ontwikkelingen wil het kabinet behouden en blijven bevorderen.

Bovengenoemde kenmerken maken Nederland een interessante vestigingsplaats voor internationaal opererende ondernemingen. Daarnaast spelen uiteraard ook niet-fiscale kenmerken een belangrijke rol. Ik noem bijvoorbeeld de uitstekende infrastructuur en een goed opgeleide beroepsbevolking. Veel internationale bedrijven hebben Nederland de afgelopen jaren weten te vinden, voor de vestiging van een (regionaal) hoofdkantoor, distributiecentra, marketing and sales, R&D vestigingen, service centra of andere dochtermaatschappijen. Dat brengt veel werkgelegenheid met zich mee. Meer dan 15% van de Nederlandse beroepsbevolking werkt voor een «buitenlands bedrijf». Vanzelfsprekend levert dit een zeer belangrijke bijdrage aan de Nederlandse economie. Ik vind het daarom van groot belang dat Nederland ook in de toekomst een aantrekkelijke vestigingsplaats blijft voor deze hoofdkantoren en (buitenlandse) bedrijven met reële economische activiteiten.

Echter, ook hier geldt het adagium: «stilstand is achteruitgang». Als Nederland niet meebeweegt met internationale tendensen om bedrijven aan te trekken, zet Nederland zichzelf op achterstand. En als Nederland eenzijdig een aantal BEPS-uitkomsten implementeert die tot een lastenverzwaring leiden, zou Nederland ten opzichte van andere landen in de toekomst minder aantrekkelijk kunnen worden. Daarom wil ik graag, in overleg met uw Kamer en de belangrijke stakeholders, onderzoeken hoe we na de invoering van de BEPS-maatregelen Nederland aantrekkelijk kunnen houden voor hoofdkantoren en andere bedrijven met reële economische activiteiten zodat ook toekomstige werkgelegenheid blijft geborgd. Daar waar de invoering van BEPS-maatregelen leidt tot ongewenste of onbedoelde lastenverzwaring zal ik, rekening houdend met de taakstellende opbrengst van BEPS, zoeken naar maatregelen om dit te compenseren. Daarbij zouden we kunnen denken aan de verlaging van het algemene vennootschapsbelastingtarief, een andere structuur van het vennootschapsbelastingtarief, een aparte box binnen de vennootschapsbelasting, aanpassingen in de dividendbelasting en eventueel een combinatie van deze maatregelen.

Bij verschillende actiepunten heb ik aangegeven dat verdere uitwerking het best kan plaatsvinden in gecoördineerd internationaal verband en via bindende afspraken. Waar mondiale afspraken thans niet haalbaar zijn, gaan de gedachten daarbij uiteraard uit naar maatregelen in het kader van de EU. Op 6 juli jl. heb ik u een appreciatie10 van het EU-actieplan van de Commissie van 17 juni 2015 gestuurd. In dit EU-actieplan zet de Commissie haar zienswijze op de toekomst van bedrijfsbelastingen in de EU uiteen. De Commissie wil komen tot een gefaseerde aanpak voor de invoering van de CCCTB, te beginnen met maatregelen die voor een groot gedeelte voortvloeien uit de BEPS-actiepunten, zoals maatregelen met betrekking tot hybride mismatches, CFC-regels, renteaftrekbeperkingen en vaste inrichtingen.

De Commissie meent dat de Raad van Ministers over deze maatregelen binnen twaalf maanden overeenstemming moet bereiken en dat deze overeenstemming juridisch bindend moet worden gemaakt voordat er een akkoord wordt bereikt over de herziene CCCTB. Het huidige Luxemburgse en het komende Nederlandse voorzitterschap zullen in het teken staan van het uitwerken van deze onderdelen.

Ik deel de ambitie van de Commissie om verder te werken aan bovengenoemde onderwerpen en om deze onderdelen in bindende regels vast te leggen. Hiermee wordt een gelijk speelveld gewaarborgd binnen de EU. Daar waar ongewenst gebruik wordt gemaakt van verschillen tussen belastingstelsels, kan harmonisatie een oplossing bieden. Daartoe moet de harmonisatie dan ook beperkt blijven en er is geen reden consolidatie na te streven. Het risico van strenge en bindende regels die alleen in EU-verband van toepassing zijn, is dat de EU als geheel minder aantrekkelijk wordt om in te investeren. Daardoor plaatst de EU zichzelf op achterstand ten opzichte van de rest van de wereld. We mogen dat niet uit het oog verliezen en ik wil daar tijdens het Nederlandse voorzitterschap ook aandacht voor vragen.

Het verschijnen van het BEPS-rapport is een mijlpaal voor het internationale belastingrecht. Misbruik en belastingontwijking zullen sterk ingeperkt worden. Ook de ontwikkelingslanden krijgen nieuwe instrumenten aangereikt die hen helpen bij het tegengaan van belastingontwijking. Deze ontwikkelingen hebben ook voor Nederland en het Nederlandse bedrijfsleven gevolgen. Het fiscale vestigingsklimaat hoeft er zeker niet onder te lijden, zolang sprake is van een gecoördineerde uitwerking en de implementatie in alle landen op gelijke wijze plaatsvindt. Op een aantal terreinen, met name de uitwisseling van inlichtingen en het opnemen van anti-misbruikmaatregelen in verdragen, blijft Nederland vooroplopen. Aan de gecoördineerde uitwerking van andere actiepunten blijven wij actief meewerken. Waar maatregelen leiden tot onbedoelde effecten voor innovatieve bedrijven, hoofdkantoren en andere ondernemingen met reële economische activiteiten en werkgelegenheid, zal ik, rekening houdend met de taakstellende opbrengst van BEPS, eraan werken om met gerichte compenserende maatregelen de aantrekkelijkheid van het fiscale vestigingsklimaat te behouden.

Door zo de BEPS-uitkomsten te implementeren en tegelijkertijd de sterke punten van het Nederlandse belastingsysteem uit te dragen, heb ik er vertrouwen in dat het kabinet erin zal slagen het juiste evenwicht te vinden waarbij internationale belastingontwijking en kunstmatige structuren worden bestreden, we coherent zijn in ons beleid naar de ontwikkelingslanden en Nederland aantrekkelijk blijft voor nationale en internationale investeringen en bedrijven.

De Staatssecretaris van Financiën, E.D. Wiebes

Het BEPS-actieplan bestaat uit vijftien punten. Actiepunt 1 ziet specifiek op de digitale economie, actiepunt 11 op kwantitatieve gegevens en actiepunt 15 richt zich op implementatie via een multilateraal instrument. De overige 12 actiepunten kunnen worden ingedeeld onder drie overkoepelende beginselen:

– coherentie,

– substance en

– transparantie.

In de onderstaande toelichting volg ik deze indeling en geef ik naast een korte bespreking van het actiepunt en de uitkomst, een appreciatie en schets ik wat de door het kabinet geambieerde vervolgstappen zijn. In mijn brief van 2 juni 2015 heb ik een aantal van deze actiepunten al beschreven en het onderstaande bouwt daar voor een groot deel op voort.

Actiepunt 1: De digitale economie

De conclusie van het rapport is dat de digitale economie geen afzonderbaar onderdeel is van onze economie. In het rapport worden de BEPS risico’s genoemd die door de digitale economie worden versterkt en wordt omschreven welke effecten de uitkomsten van de overige actiepunten hebben op de digitale economie. Voor de directe belastingen zijn uitdagingen geformuleerd die het BEPS-project overstijgen. Afgesproken is de ontwikkelingen op dit gebied te monitoren in 2020. Voor problemen op het gebied van indirecte heffingen is besproken dat de door de EU ingeslagen weg voor de btw ook mondiaal de juiste oplossingsrichting is: btw moet worden betaald in het land van verbruik, daar waar de afnemer gevestigd is.

Het kabinet is het eens met de constatering dat op dit moment geen speciale maatregelen nodig zijn voor de digitale economie op het gebied van de directe belastingen. De voorgestelde maatregelen onder de andere actiepunten zullen ook misbruik in de digitale economie effectief bestrijden. Het kabinet onderschrijft de voorgenomen monitoring. Voor indirecte belastingen is Nederland het eens met de constatering dat btw moet worden betaald in het vestigingsland van de consument.

Actiepunt 2: Neutralisering van hybride mismatchstructuren

Bij hybride mismatchstructuren spelen internationaal opererende ondernemingen in op kwalificatieverschillen tussen nationale vennootschapsbelastingstelsels. Hybride mismatches leiden er bijvoorbeeld toe dat een betaling aftrekbaar is, maar nergens wordt belast, of dat één betaling meerdere malen aftrekbaar is. Het BEPS-rapport beschrijft zes hoofdtypen van hybride mismatches en geeft ook specifieke regels, die in het kader van een gezamenlijke aanpak gebruikt zouden kunnen worden om deze mismatches te neutraliseren. De hoofdregel is daarbij dat de woonstaat, de staat waar een onderneming is gevestigd, de mismatch moet wegnemen (door bijvoorbeeld de vergoeding op de geldverstrekking in de heffing te betrekken). Ingeval de woonstaat de aanbevelingen uit dit rapport niet opvolgt en daarmee een mismatch niet wordt weggenomen, moet de bronstaat, de staat waaruit bijvoorbeeld rente afkomstig is, deze mismatch wegnemen, door de aftrek te weigeren.

Het kabinet onderschrijft dat hybride mismatches moeten worden bestreden. Mede door de complexiteit van de problematiek zijn de regels in het rapport niet alleen erg ingewikkeld om te implementeren, maar zeker ook om uit te voeren. Daarbij kunnen hybride mismatch-structuren alleen echt worden geneutraliseerd als alle landen de uitkomsten van dit rapport consequent implementeren. Wanneer een of meer landen dit niet gaan doen, is het onvermijdelijk dat sommige ondernemingen hun activiteiten verplaatsen naar landen waar het nog wel mogelijk is gebruik te maken van hybride mismatchstructuren. Daarom vindt het kabinet een gecoördineerde aanpak, bijvoorbeeld binnen de EU, van groot belang en hecht het kabinet er sterk aan dat deze regels in een voor alle lidstaten bindend voorschrift, bijvoorbeeld in een EU-richtlijn, worden vastgelegd. Nederland zal hier ook op inzetten tijdens het Nederlandse voorzitterschap van de Raad van de EU. Tegelijkertijd vindt het kabinet het van belang dat de EU aantrekkelijk blijft voor investeerders en zich niet op achterstand plaatst ten opzichte van de rest van de wereld.

Eén van deze voorgestelde regels ziet overigens op hybride financieringen en is in lijn met de recente toevoeging van een anti-mismatchregel aan de EU Moeder-dochterrichtlijn.11 Deze regel houdt in dat de deelnemingsvrijstelling afhankelijk dient te worden gesteld van de behandeling van de vergoeding op de geldverstrekking in de bronstaat. Wanneer de betaling in de bronstaat aftrekbaar is, mag de woonstaat van de kapitaalverstrekker de deelnemingsvrijstelling niet toepassen. Een dergelijke regel is opgenomen in het wetsvoorstel Wet implementatie wijzigingen Moeder-dochterrichtlijn 2015 dat onderdeel is van het pakket Belastingplan 2016.

Actiepunt 3: Het versterken van CFC-regels

CFC-regels zijn gericht tegen uitstel van belastingheffing via buitenlandse lichamen die onder controle staan van een binnenlands belastingplichtig lichaam. Door mobiele activa zoals financiële en immateriële activa te verplaatsen naar een buitenlands lichaam in een laagbelastend land zou belasting kunnen worden uitgesteld zolang de winst uit die activa niet wordt uitgekeerd. Nederland heeft al wetgeving die in zekere zin als een CFC-regel zou kunnen worden geduid. Indien sprake is van een laagbelaste beleggingsdeelneming waarvan de bezittingen geheel of nagenoeg geheel bestaan uit passieve vermogensbestanddelen vindt jaarlijks een verplichte herwaardering van die deelneming plaats op het niveau van de Nederlandse moedermaatschappij en is op eventuele voordelen de deelnemingsvrijstelling niet van toepassing.12

Het BEPS-rapport geeft aanbevelingen die landen kunnen gebruiken bij de vormgeving van effectieve nationale CFC-regels. Als gevolg van de zeer uiteenlopende posities van landen, zijn de aanbevelingen in het rapport echter zeer algemeen van aard.

Het kabinet is niet voornemens unilateraal meer uitgebreide CFC-regels in te voeren. Een «alleingang» op dit gebied komt een gelijk speelveld immers niet ten goede. Het kabinet is wel voorstander van het verder ontwikkelen van CFC-regels in Europees verband, omdat goede CFC-regels, in aanvulling op een correcte toepassing van verrekenprijsregels, uitholling van de belastinggrondslag kunnen tegengaan. Voor een gelijk speelveld binnen de EU is het dan wel van belang dat de ontwikkelde regels bindend zullen zijn. In het EU-actieplan worden CFC regels ook genoemd. Nederland zal, ook tijdens het Nederlandse voorzitterschap, inzetten op de verdere ontwikkeling van Europese CFC-regels.

Actiepunt 4: Beperking van renteaftrek

De fiscale behandeling van vreemd vermogen (rentebetalingen zijn aftrekbaar, dividend als vergoeding voor eigen vermogen is dat niet) kan grondslaguitholling in de hand werken. Sommige multinationale ondernemingen proberen namelijk de schulden en vermogens binnen de groep zo te verschuiven dat rentelasten zoveel mogelijk vallen in landen met een hoog belastingtarief en rentebaten zoveel mogelijk in laagbelastende landen. Om dit tegen te gaan, hebben veel landen renteaftrekbeperkingen in hun nationale recht opgenomen. Toch blijken deze regels grondslaguitholling niet altijd volledig tegen te gaan. Ook zijn landen soms terughoudend bij de invoering ervan omdat deze regels het fiscale vestigingsklimaat verslechteren en omdat ongecoördineerde renteaftrekbeperking kan leiden tot dubbele belasting.

Het OESO-rapport zet nu een gezamenlijke benadering uiteen die landen kunnen gebruiken bij de vormgeving van hun nationale wetgeving. Deze benadering zou ervoor moeten zorgen dat de rente slechts aftrekbaar is wanneer deze verband houdt met economische activiteiten waarmee belastbaar inkomen wordt gegenereerd. Als alle landen deze benadering invoeren in hun nationale regelgeving, zou dit moeten leiden tot een meer gecoördineerde aanpak van grondslaguitholling waarbij kunstmatige verschuiving van rentelasten tot het verleden zou gaan behoren.

De binnen de OESO ontwikkelde benadering is een combinatie van twee regels. De hoofdregel is dat rente alleen aftrekbaar is voor zover de nettorente (dat wil zeggen de som van betaalde en ontvangen rente, zowel binnen de groep als aan/van derden) niet méér bedraagt dan een zeker percentage13 van de EBITDA14. Landen kunnen een uitzondering op deze regel maken in de vorm van een zogenoemde «groepsescape». In dat geval wordt dan gekeken naar de rentelasten van de multinationale onderneming als geheel. Voor zover de nettorentelast van de belastingplichtige in verhouding tot diens EBITDA kleiner is dan de rentelast (aan derden) van de groep als geheel in verhouding tot de groeps-EBITDA, of als de verhouding tussen eigen en vreemd vermogen bij de belastingplichtige niet slechter is dan bij de groep als geheel, blijft de rente aftrekbaar. Achterliggend doel van deze «groepsescape» is dat de nettorente die de groep als geheel aan derden is verschuldigd in beginsel volledig aftrekbaar moet zijn en dat in een dergelijk geval geen sprake is van een kunstmatige verschuiving van rentelasten.

Het kabinet erkent het probleem van grondslaguitholling door renteaftrek en heeft in dat verband een voorkeur voor gerichte maatregelen boven generieke maatregelen. Immers, generieke maatregelen kunnen ook situaties treffen die geen verband houden met grondslaguitholling. Uiteindelijk is in OESO-verband, vanwege de mogelijke complexiteit van specifieke renteaftrekbeperkingen, gekozen voor de meer generieke benadering, zoals deze hierboven is beschreven15. Door de mogelijkheid van een «groepsescape» acht het kabinet de gekozen benadering niettemin per saldo evenwichtig. Dat wil echter niet zeggen dat het kabinet nu al plannen heeft voor de invoering van een dergelijke verstrakking van de regels. Ook hier geldt dat een «alleingang» een gelijk speelveld niet ten goede komt en dat het kabinet voorstander is van het verder ontwikkelen van bindende regels, op zijn minst in Europees verband. Het feit dat de Europese Commissie in het EU-actieplan aandacht heeft gevraagd voor het onderwerp «renteaftrek», biedt daar een goede gelegenheid voor.

Zoals hiervoor vermeld, is grondslaguitholling door excessieve renteaftrek, en daarmee dit actiepunt, een belangrijk aspect voor ontwikkelingslanden. Ontwikkelingslanden kunnen door implementatie van de voorgestelde renteaftrekbeperkingen ervoor zorgen dat (interne) rentelasten van vestigingen van multinationals in ontwikkelingslanden niet leiden tot onevenredige uitholling van de grondslag.

Actiepunt 5: Het tegengaan van schadelijke belastingpraktijken

Preferentiële regimes moeten gericht zijn op het stimuleren en aantrekken van daadwerkelijke economische activiteiten. Multinationale ondernemingen kunnen echter ook in de verleiding komen om belastinggrondslag kunstmatig te verplaatsen om gebruik te maken van een preferentieel regime. Zo kunnen die regels belastingontwijking in de hand werken.

Het Forum on Harmful Tax Practices (FHTP) heeft daarom in het kader van het BEPS-project een minimumstandaard ontwikkeld voor substantiële activiteiten bij preferentiële regimes voor intellectuele eigendom: de (modified) nexus approach. Deze benadering erkent enerzijds dat preferentiële regimes, zoals de Nederlandse innovatiebox, belangrijke instrumenten zijn voor het bevorderen van innovatie en het verbeteren van het fiscale vestigingsklimaat.

Anderzijds moet voorkomen worden dat deze regimes worden misbruikt als instrument voor belastingontwijking. De modified nexus approach leidt ertoe dat er een sterkere band ontstaat tussen de kosten die door een belastingplichtige worden gemaakt en de winsten waarop de innovatiebox kan worden toegepast. Ik verwijs u ook naar mijn eerdere brief hierover.16

Daarnaast is limitatief omschreven welke categorieën immateriële activa in aanmerking mogen komen voor de innovatiebox (de «scope»). Deze scope is aanzienlijk breder geworden dan in het oorspronkelijke compromisvoorstel van het Verenigd Koninkrijk en Duitsland. Naast patenten vallen daaronder nu immateriële activa die eenzelfde functie hebben als patenten. Het rapport noemt:

(i) patentachtige rechten, zoals kwekersrechten,

(ii) software en

(iii) immateriële activa die bruikbaar, vernieuwend en niet voor de hand liggend zijn.

Deze derde categorie geldt alleen voor kleinere ondernemingen; ondernemingen met een groepsomzet van maximaal € 50 miljoen en een omzet uit intellectuele eigendom van de belastingplichtige zelf van maximaal € 7,5 miljoen.

Het kabinet en het Nederlandse bedrijfsleven hebben deze ruimere toegang tot de innovatiebox dan alleen patenten bepleit. Voor zover bedrijven gebruik maken van de innovatiebox voor patenten, kwekersrechten, software en voor de immateriële activa zoals genoemd onder (iii) hierboven, kan toegang tot de innovatiebox in stand blijven. Ik ga graag met uw Kamer in gesprek over de uitwerking van de minimumstandaard.

In het FHTP is ook gesproken over uitwisseling van informatie over rulings. Dit onderwerp wordt besproken onder het thema «III. Transparantie».

Actiepunt 6: Het tegengaan van verdragsmisbruik

Belastingverdragen hebben als primair doel dubbele belasting te voorkomen. Het behoeft geen betoog dat verdragen van wezenlijk belang zijn voor ons fiscale vestigingsklimaat. Belastingverdragen kunnen echter ook worden misbruikt om belasting te ontwijken. Zoals ik in mijn brief van 2 juni jl. heb aangegeven, zal duidelijker in titel en de considerans van het OESO-Modelverdrag worden opgenomen dat een belastingverdrag ook het ontgaan van belasting tegengaat. Dit zal ook de inzet van het kabinet worden bij verdragsonderhandelingen.

Daarnaast is met name om treaty shopping 17 tegen te gaan een drietal anti-misbruikbepalingen ontwikkeld die kunnen worden afgesproken met onderhandelingspartners: de principle purpose test (hierna: «PPT»), limitation on benefits bepaling (hierna: «LoB-bepaling») en de anti-doorstroombepaling.

De PPT zoekt aansluiting bij de primaire redenen voor belastingplichtigen om de gekozen structuur te gebruiken. Omdat het een open norm is, heeft de PPT als voordeel dat alle vormen van verdragsmisbruik met deze bepaling kunnen worden tegengegaan. Indien de PPT wordt ingeroepen, zijn de verdragsvoordelen niet van toepassing voor die transactie. Het nadeel van deze test is dat belastingplichtigen afhankelijk zijn van een (subjectieve) oogmerktoets door de buitenlandse belastingdienst. Bedrijven weten vooraf niet goed waar zij aan toe zijn en kunnen jaren na dato worden geconfronteerd met een naheffingsaanslag.

De LoB-bepaling maakt het recht op verdragsvoordelen afhankelijk van een aantal eigenschappen van de belastingplichtige. Nederland heeft in een aantal verdragen al een LoB-bepaling opgenomen, waarvan het verdrag tussen Nederland en de Verenigde Staten het belangrijkste voorbeeld is. Het voordeel van een LoB-bepaling is dat voor een belastingplichtige vooraf duidelijker is wanneer hij wel en wanneer hij niet recht heeft op verdragsvoordelen. Scherp afgebakende voorwaarden hebben echter als nadeel dat zij niet met alle gevallen en met alle ontwikkelingen rekening kunnen houden. Zo blijft de mogelijkheid bestaan dat de LoB-bepaling geen effect sorteert en de belastingplichtige toch recht heeft op verdragsvoordelen in situaties die de betrokken landen toch als misbruik ervaren. Bij de anti-doorstroombepaling wordt gekeken naar de mate waarin geldstromen doorbetaald worden aan achterliggende belanghebbenden. Indien sprake is van een dergelijke «doorstroom», is er geen recht op het relevante verdragsvoordeel.

Als minimumstandaard is afgesproken dat verdragen een LoB moeten bevatten in combinatie met een PPT of met een anti-doorstroombepaling, maar dat uitsluitend een PPT ook voldoet.18

Het kabinet hecht eraan dat de door Nederland in de toekomst af te sluiten belastingverdragen aan deze minimum norm voldoen. Welke combinatie de voorkeur heeft zal in de praktijk, mogelijk afhankelijk van de verdragspartner, ingevuld moeten worden. Daarbij zal Nederland bij verdragsonderhandelingen op dit punt ook inzetten op afspraken over de toepassing van de anti-misbruikbepalingen. Daarbij heeft het mijn voorkeur af te spreken dat het bronland Nederland vooraf informeert over een voorgenomen toepassing. Mogelijk kan een toezegging dat het bronland spontaan wordt geïnformeerd wanneer een belastingplichtige met zeer weinig functies en risico’s in Nederland een beroep doet op de verdragsvoordelen, daaraan bijdragen.

Voor ontwikkelingslanden zijn de nieuwe standaarden voor antimisbruikbepalingen van belang, omdat ze daarmee beter bronheffingen kunnen effectueren doordat treaty shopping wordt tegengegaan.

Actiepunt 7: Het tegengaan van kunstmatig ontgaan van vaste inrichtingen

Winsten van een vennootschap mogen in beginsel slechts belast worden door het land waar de vennootschap is gevestigd (de woonstaat). Pas wanneer die winsten worden gemaakt met behulp van een vaste inrichting in een ander land (de bronstaat), mogen zij in dat andere land worden belast. De definitie van het begrip «vaste inrichting» is daarom cruciaal voor de beoordeling of in een ander land belasting moet worden betaald over de winst. Artikel 5 van het OESO-Modelverdrag, dat door de meeste landen wordt gebruikt als basis voor verdragsonderhandelingen, bevat die definitie.

Het BEPS-rapport bevat drie aanpassingen in de definitie van vaste inrichting.

De eerste aanpassing brengt een verstrakking aan in de gevallen waarin geen vaste inrichting wordt aangenomen omdat de werkzaamheden slechts ondersteunend of voorbereidend van aard zijn.

De tweede aanpassing maakt het moeilijker voor belastingplichtigen om via het kunstmatig opknippen van activiteiten een vaste inrichting te vermijden. De activiteiten van een belastingplichtige worden als gevolg van de nieuwe bepaling beoordeeld in samenhang met die van nauw gerelateerde belastingplichtigen. Indien een bepaalde activiteit geïsoleerd bezien niet kwalificeert als vaste inrichting wordt alsnog een vaste inrichting aangenomen indien deze activiteit in samenhang met activiteiten van nauw gerelateerde belastingplichtigen wél als vaste inrichting kan worden aangemerkt.

De derde aanpassing ziet op structuren met een principaal in de woonstaat en een agent in de bronstaat, waarbij de agent overeenkomsten tot stand brengt tussen de principaal en de klant. Tot op heden was het criterium om te bepalen of sprake is van een vaste inrichting, of het contract al dan niet door de agent werd afgesloten. Met de nieuwe definitie wordt ook meegewogen of de agent een belangrijke rol speelt bij het tot stand komen van de overeenkomst, ook als hij de overeenkomst zelf niet sluit.

Het kabinet is voorstander van deze nieuwe beoordeling of sprake is van een vaste inrichting. De nieuwe definitie van artikel 5 zal bij onderhandelingen over een nieuw of (volledig) te herzien belastingverdrag met een ander land ook de kabinetsinzet worden. Ook ontwikkelingslanden hebben gepleit voor deze aanpassingen in de definitie van vaste inrichting. In de praktijk zal er vaker sprake zijn van een vaste inrichting, waardoor ontwikkelingslanden vaker heffingsrechten krijgen over een deel van de ondernemingswinst.

Actiepunt 8–10: Verrekenprijsregels in lijn met waardecreatie brengen

Om tot een correcte toerekening van winsten binnen een multinationale onderneming te komen, gebruiken vrijwel alle landen de OESO Transfer Pricing Guidelines (Hierna «OESO-TPG»). Het leidende principe bij verrekenprijzen is het arm’s length beginsel: voor fiscale doeleinden worden gelieerde ondernemingen verondersteld onderling te handelen zoals onafhankelijke partijen onder vergelijkbare omstandigheden zouden doen. In de OESO-TPG is omschreven hoe een arm’s length-beloning kan worden gevonden. Het BEPS-project heeft als een van zijn doelstellingen het koppelen van belastingheffing aan waardecreatie (het uitoefenen van functies, de beheersing van de daarmee gepaard gaande risico’s en het gebruik van activa teneinde waarde toe te voegen). Met het BEPS-rapport worden de OESO-TPG aangepast op een aantal belangrijke gebieden:

– de allocatie van opbrengsten uit immateriële activa,

– de allocatie van risico’s

– de beloning van cashboxes 19; en

– voorkoming van grondslaguitholling met name in ontwikkelingslanden, onder andere door aanpassingen van regels over concerndienstverlening en commodity transactions.

Het hoofdstuk over immateriële activa in de OESO-TPG is geheel vernieuwd. De allocatie van opbrengsten uit immateriële activa wordt vooral gebaseerd op de plaats waar de relevante waardecreërende functionaliteit wordt uitgeoefend. De rol van de juridische eigenaar is daarbij naar de achtergrond gedrongen. Hiermee wordt willekeurige allocatie van opbrengsten van immateriële activa aan functiearme of functieloze vennootschappen in laagbelastende landen tegengegaan.

Allocatie van risico’s binnen een internationaal opererend concern is relevant omdat een belangrijk gedeelte van de arm’s length beloning bestaat uit een vergoeding voor het dragen van risico’s. Met het BEPS-rapport worden risico’s voortaan eerder toegerekend aan de partij die de «control» over deze risico’s heeft. Onder «control» wordt verstaan:

(i) de capaciteit (en het feitelijk aanwenden daarvan) om beslissingen te nemen om risico’s aan te gaan, te beperken of af te stoten; en

(ii) de capaciteit (en het feitelijk aanwenden daarvan) om beslissingen te nemen of en, zo ja, hoe in te spelen op de risico’s voortvloeiend uit een bepaalde activiteit.

Op deze wijze wordt voorkomen dat winsten, louter op basis van een contractuele risico-allocatie, worden gealloceerd aan functiearme of functieloze vennootschappen in laagbelastende landen.

Wat betreft de beloning van functieloze «cash boxes» die vaak geheel of nagenoeg geheel met eigen vermogen zijn gefinancierd, is besloten deze te beperken tot een beloning die louter ziet op de vaak zeer beperkte functie van de cash box en daarbij geen vergoeding toe te rekenen voor het dragen van risico’s. Immers, een functieloze cash box is niet in staat om controle over risico’s uit te oefenen.

Ten aanzien van de allocatie van kapitaal binnen multinationale ondernemingen heeft, gezien de ervaringen uit voorgaande discussies en de tijdsdruk van het BEPS-project, geen inhoudelijke discussie plaatsgevonden, zodat op dit punt dus voorlopig geen aanpassing van de OESO-TPG zal plaatsvinden. Het Nederlandse beleid richt zich in dit kader met name op het arm’s length karakter van interne leningen en de mogelijke herkwalificatie daarvan tot eigen vermogen, teneinde de omvang van de arm’s length rentelast te bepalen. Het ontwikkelde beleid ten aanzien van de allocatie van kapitaal wordt voortgezet.

Voor ontwikkelingslanden zijn in het kader van BEPS met name de betaling van vergoedingen voor concerndienstverlening door andere concernonderdelen (bijvoorbeeld «managementfees»), de verdeling van zogenaamde location savings (veelal als gevolg van lagere kosten in ontwikkelingslanden) en de prijsvaststelling bij levering van «commodities» van belang. In de aangepaste TPG zijn de richtlijnen omtrent concerndienstverlening en de daarvoor in rekening te brengen vergoeding aangepast om grondslaguitholling tegen te gaan. De aangepaste Transfer Pricing Guidelines bevatten ook richtlijnen voor de verdeling van location savings op grond waarvan, indien aan bepaalde criteria is voldaan, ook een deel van deze location savings aan het concernonderdeel in het betreffende ontwikkelingsland kan worden toegerekend. Ten aanzien van commodity transacties zijn richtlijnen opgenomen omtrent het bepalen van de juiste (arm’s length) prijs op het juiste moment.

Deze aanpassingen zijn volledig in lijn met het Nederlandse beleid dat is neergelegd in het meest recente verrekenprijsbesluit20. Het kabinet juicht deze aanpassingen van de OESO-TGP langs de Nederlandse lijn toe. Het zorgt wereldwijd voor een meer bestendige TP-praktijk en draagt bij aan de bestrijding van kunstmatige winstverschuivingen waar ook ontwikkelingslanden sterk van kunnen profiteren.

EU: CCCTB

De invoering van een geconsolideerde winstbelasting in Europa heeft raakvlakken met verrekenprijzen omdat beide van invloed zijn op de wijze waarop de totale winst van een internationaal concern aan de verschillende landen wordt toegerekend.

In het EU-actieplan van 17 juni 2015 kiest de Commissie met betrekking tot de CCCTB voor een gefaseerde aanpak, waarbij eerst een aantal uitkomsten uit het BEPS-rapport in EU-regels worden vastgelegd. Consolidatie van de winst en verdeling van die winst over de betrokken EU-lidstaten (de derde «C») is pas voor de laatste fase voorzien. Deze consolidatie gaat uit van een mechanische methode voor winstallocatie waarbij winst wordt verdeeld op basis van aanwezig personeel, materiële activa en omzet. In tegenstelling tot de benadering van de OESO worden bij deze methode de waardecreërende immateriële activa genegeerd, terwijl immateriële activa vaak juist een flinke bijdrage leveren aan de winst van multinationale ondernemingen. Daarmee staat de CCCTB haaks op de gedachte dat winst moet worden belast waar waarde wordt gecreëerd, een gedachte die nu juist door aanpassingen van de TPG in het BEPS-project aan belang heeft gewonnen. Om die reden heeft de Tweede Kamer in 2011 de gele kaart getrokken toen de eerste versie van de CCCTB werd gepresenteerd. Het kabinet heeft al eerder aangegeven geen voorstander te zijn van onnodige harmonisatie noch van consolidatie. Ook buiten Nederland lijkt het draagvlak voor de invoering van de CCCTB beperkt.

Actiepunt 5: Transparantie

Binnen het FHTP stond naast het ontwikkelen van een minimumstandaard voor preferentiële regimes, ook transparantie over rulings (al dan niet voor preferentiële regimes) op de agenda. Naast uitwisseling van informatie over rulings over preferentiële regimes, zoals de innovatiebox, gaan landen op spontane basis informatie uitwisselen over: unilaterale APA’s die een grensoverschrijdend effect hebben, rulings over informeel kapitaal21, rulings over vaste inrichtingen22 en rulings over houdsterregimes23. In eerste instantie zullen niet de rulings zelf worden uitgewisseld, maar zal uitwisseling plaatsvinden aan de hand van een overzichtelijk «template». Dit template wordt gezonden aan de andere bevoegde autoriteit. Mocht de belastingdienst van het andere land meer informatie willen, dan kan om meer informatie, waaronder de ruling zelf, worden verzocht en zal de relevante informatie aan het andere land worden verzonden. Afgesproken is dat voor rulings afgegeven op of na 1 april 2016, informatie binnen drie maanden nadat deze ruling beschikbaar is gemaakt aan de bevoegde autoriteit24 door middel van het template wordt gezonden aan het andere land. Voor «oude» rulings, afgegeven op of na 1 januari 2010 en in werking op 1 januari 2014, wordt de voor belastingdiensten beschikbare informatie ook uitgewisseld op basis van het template.

EU: Richtlijn

Ook binnen de EU wordt ook gesproken over uitwisseling van informatie over rulings. Op 18 maart 2015 heeft de EU een richtlijnvoorstel over automatische uitwisseling van informatie over rulings bekend gemaakt. EU-lidstaten wisselen in dit voorstel in eerste instantie globale informatie uit over elke afgesloten grensoverschrijdende ruling. Een andere EU-lidstaat kan in gevallen waarin dat voor hem relevant is om nadere informatie over die ruling vragen. Het voorstel ziet niet alleen op informatie over nieuwe rulings die na de inwerkingtreding van deze richtlijn worden afgesloten, maar ook op rulings die in werking zijn op de datum dat de richtlijn in werking treedt en in de afgelopen tien jaar zijn afgegeven. Deze laatste categorie zou binnen een jaar moeten worden uitgewisseld. De informatie over nieuwe rulings dient een maand na afloop van het kwartaal waarin ze zijn afgegeven, te worden uitgewisseld. Naar verwachting zal er eind 2015 een akkoord bereikt zijn over dit voorstel.

Het kabinet vindt transparantie en uitwisseling van informatie over rulings van groot belang. Andere landen worden daarmee in staat gesteld hun eigen belastingregels beter toe te passen. Hiermee worden belastingontwijking en grondslaguitholling tegengegaan. Het kabinet juicht toe dat zowel in OESO-verband als in EU-verband standaarden worden ontwikkeld en maatregelen worden genomen. Het kabinet zet erop in dat deze regels op elkaar zijn afgestemd, zodat geen dubbel werk gedaan moet worden.

Actiepunt 12: Openbaarmaking van belastingstructuren door belastingplichtigen

Het doel van actiepunt 12 was het ontwikkelen van aanbevelingen voor een systeem dat de belastingplichtige verplicht bepaalde agressieve structuren te melden bij de Belastingdienst. Met deze informatie kunnen belastingdiensten gerichter BEPS tegengaan. Op basis van best practices van een aantal landen geeft het rapport een handreiking over hoe een systeem van verplichte melding van structuren vorm zou kunnen krijgen. Omdat de belastingdiensten van de meeste landen al beleid hebben ontwikkeld en maatregelen hebben geïmplementeerd om agressieve structuren tegen te gaan, benadrukt het rapport dat het slechts om aanbevelingen gaat. Een verplichtend systeem heeft namelijk als nadeel dat het te weinig flexibiliteit biedt en een verstoring kan zijn van bestaande regelgeving of handhavingsstrategieën, die in veel gevallen op een andere wijze hetzelfde resultaat bereiken. In Nederland kennen wij in dit kader al een uitgebalanceerde handhavingsregie. Het toezicht varieert van dienstverlening en controle tot de inzet van de FIOD. In dat kader werkt de Belastingdienst ook met gespecialiseerde controle- en adviesunits. Een andere belangrijke pijler van het toezichtbeleid is het vooroverleg. Structuren kunnen vooraf vrijwillig door belastingplichtigen aan de Belastingdienst worden voorgelegd. Deze werkwijze voorkomt onnodige uitvoeringskosten voor de Belastingdienst en biedt zekerheid aan belastingplichtige.

Actiepunt 13: Herontwikkelen van verrekenprijsdocumentatie

De aanbeveling voor de uitbreiding en harmonisering van de documentatieverplichtingen over verrekenprijzen is het concrete resultaat van actiepunt 13 van het BEPS-project. De nieuwe regels moeten gaan gelden voor boekjaren die aanvangen op of na 1 januari 2016. Het is de bedoeling dat landen een regeling in hun wetgeving opnemen die uit drie stappen bestaat en de belastingplichtige verplicht tot het opstellen van een country-by-country rapport, een «masterfile» en een «local file». Het kabinet is begonnen met de voorbereidingen om dat te realiseren. De nieuwe wetgeving dient in werking te treden per 1 januari 2016 en maakt onderdeel uit van het pakket Belastingplan 2016.

Multinationale ondernemingen met een omzet vanaf € 750 miljoen worden verplicht om een country-by-country rapport op te stellen. In dit document, naar model van de OESO, staat schematisch onder andere de wereldwijde fiscale winstverdeling en betaalde belasting. Belastingdiensten zullen deze informatie vooral gebruiken ten behoeve van risicoselectie. Het hoofdkantoor van de multinationale onderneming stuurt dit rapport aan de belastingdienst in het land van zijn vestiging. De belastingdienst stuurt deze informatie vervolgens automatisch door aan alle landen waar de multinationale onderneming vestigingen heeft.

Daarnaast is het de bedoeling dat landen in hun wetgeving opnemen dat multinationale ondernemingen een «masterfile» en een «local file» moeten opstellen. In de «masterfile» staat een overzicht van het transfer pricing beleid voor de hele groep. In de «local file» worden de intragroep transacties van de lokale vestiging gedocumenteerd. Ook voor de inhoud van master file en local file heeft de OESO een model opgesteld.

EU: publieke country-by-country reporting

Binnen de EU wordt de mogelijkheid onderzocht om tot publieke country-by-country reporting over te gaan. Namens het kabinet heb ik eerder dit jaar de Europese Commissie verzocht prioriteit te geven aan het onderzoek naar de gevolgen van de uitbreiding van publieke country-by-country reporting voor banken naar alle grote multinationale ondernemingen.

Actiepunt 14: Het verbeteren van geschilbeslechting

Wanneer landen de aanbevelingen uit het BEPS-project opvolgen, kan dit leiden tot meer situaties waarin sprake is van dubbele belasting en tot meer onzekerheid voor het bedrijfsleven. Dubbele belasting is een belemmering voor grensoverschrijdende handel en investeringen. In vrijwel alle belastingverdragen wordt op dit moment voorzien in een onderlinge overlegprocedure. Landen spreken daarmee af zich in te spannen om in geval van heffing die niet in overeenstemming is met het verdrag tot een oplossing te komen. Onderlinge overlegprocedures zijn tijdrovend en leiden niet altijd tot een oplossing. Verplichte en bindende arbitrage biedt daarvoor uitkomst. Een dergelijke arbitrageprocedure is echter slechts in enkele belastingverdragen opgenomen. Actiepunt 14 had als doel om de procedures van geschilbeslechting te verbeteren en het instrument van bindende arbitrage daarbij verplicht te stellen. In het BEPS-rapport is een minimumstandaard opgenomen voor een effectieve en efficiënte oplossing van geschillen via een onderlinge overlegprocedure. Daarnaast wordt er een effectief monitoringmechanisme in het leven geroepen voor geschilbeslechting. Nederland is al jarenlang voorvechter van het verbeteren van de regels voor geschilbeslechting, zowel in het OESO-Modelverdrag als binnen de EU. Helaas is de minimumstandaard van dit ambitieuze actieplan minder hoog komen te liggen dan het kabinet had gewild. Het kabinet had graag gezien dat verplichte en bindende arbitrage de minimumstandaard was geworden, maar veel landen kunnen daar, om verschillende redenen, niet mee instemmen. Wel is het zo dat een groep van ten minste twintig landen heeft toegezegd om verplichte en bindende arbitrage als standaard te willen implementeren. Nederland maakt onderdeel uit van deze groep landen.

Het kabinet zal zich blijven inspannen in bilaterale belastingverdragen wel verplichte en bindende arbitragebepalingen op te nemen.

Actiepunt 15: Het ontwikkelen van een multilateraal instrument

In het kader van actiepunt 15 is de mogelijkheid onderzocht om door middel van een multilateraal instrument de verdragsgerelateerde BEPS-uitkomsten in één keer te implementeren in zoveel mogelijk bilaterale verdragen. Het is nog niet geheel duidelijk welke verdragsgerelateerde BEPS-uitkomsten dit dan zou betreffen, maar het ligt voor de hand dat het in het bijzonder om de actiepunten 6, 7 en eventueel 14 gaat. De tussentijdse conclusie is dat een multilateraal instrument wenselijk en mogelijk is. Inmiddels is een ad hoc groep gevormd van (op dit moment) 87 landen die dit instrument verder gaat ontwikkelen. Nederland maakt ook deel uit van deze ad hoc groep. Het kabinet ziet de voordelen van een dergelijk multilateraal instrument waarmee bilaterale verdragen op een efficiënte manier aan het BEPS-rapport kunnen worden aangepast en een level playing field kan worden gewaarborgd. Het is van belang dat landen gezamenlijk de verdragsrechtelijke aspecten van het BEPS-rapport doorvoeren. Daarmee kan ook verdragsmisbruik in ontwikkelingslanden collectief beter worden tegengegaan. Ik zal uw Kamer op de hoogte houden overde uitkomsten van deze ad hoc groep en betrekken in de afwegingen om daarmee, geheel of gedeeltelijk, in te stemmen.

Actiepunt 11: BEPS meten en monitoren

Actiepunt 11 had als doel in kaart te brengen wat de omvang van BEPS is en de mogelijkheden om dit te monitoren. Het meten van BEPS is niet eenvoudig, zowel op mondiaal als landelijk niveau. In de eerste plaats omdat niet eenduidig is vast te stellen wat de norm is. Anders gezegd, de «ist-positie» is bekend, maar de «soll-positie» niet. Daarnaast spelen de complexiteit van ontwijkingsstructuren en de beperkte beschikbaarheid van data een rol. Voor een goede analyse is namelijk gedetaillerde informatie uit belastingdiensten nodig die tussen landen met elkaar gematcht kan worden.

Rekening houdend met deze beperkingen, zijn verschillende pogingen gedaan de wereldwijde omvang van BEPS in kaart te brengen en is een aantal indicatoren geïdentificeerd waarmee, bij benadering, BEPS gemonitord kan worden. De in het actiepunt gepresenteerde OESO studie becijfert dat jaarlijks 4%-10% (100–240 miljard USD) van de wereldwijde vennootschapsbelastingopbrengsten wordt misgelopen door overheden als gevolg van BEPS. Daarnaast beschrijft de studie dat er economische verstoringen optreden als gevolg van BEPS. Voorts geven de beschreven indicatoren een sterk signaal dat sprake is van BEPS en dat de omvang van BEPS op mondiaal niveau in de afgelopen jaren is toegenomen. Deze resultaten geven daarmee een bevestiging dat het BEPS-project van belang is. Naast deze analyses, wordt een aantal aanbevelingen gedaan waarmee periodiek kwantitatief inzicht wordt gegeven in BEPS en waarmee de kwaliteit van de data kan verbeteren, zodat beter onderzoek naar BEPS en het monitoren daarvan in de toekomst mogelijk kan zijn. Het kabinet onderschrijft het belang van analyses gebaseerd op empirische data om de omvang van BEPS te meten. Het kabinet zal zich daarom inspannen om bij te dragen aan de verbetering van de kwaliteit en de beschikbaarheid van data.

|

Overeenstemming bereikt over het opnemen van anti-misbruikbepalingen |

Landen die gereageerd hebben en waarmee we in gesprek zijn |

Restcategorie: nog geen reactie en overig |

|---|---|---|

|

1. Ethiopië 2. Malawi 3. Kenia 4. Zambia 5. Ghana |

1. Kirgizië 2. Pakistan 3. Marokko 4. Egypte 5. Bangladesh 6. Oeganda 7. Moldavië 8. Zimbabwe |

1. Filippijnen 2. Nigeria 3. Sri Lanka 4. Vietnam 5. Georgië 6. Oezbekistan 7. Oekraïne 8. Indonesië 9. Mongolië 10. India |

Brief van de Minister voor Buitenlandse handel en Ontwikkelingssamenwerking van 3 september 2015, Kamerstuk 32 605, nr. 171.

Brief van 19 september 2014, Kamerstuk 34 000 XVII, nr. 4 en Brief van 18 juni 2015, Kamerstuk 25 087, nr. 104.

Over deze rapporten heb ik uw Kamer geïnformeerd bij brief van 16 september 2014, Kamerstuk 25 087, nr. 77.

Zie het meest recente verrekenprijsbesluit: besluit van 14 november 2013, IFZ 2013–184M; Stcrt 2013, 32854.

Mededeling van de Commissie aan het Europees parlement en de Raad «Een eerlijk en doeltreffend vennootschapsbelastingstelsel in de EU: vijf belangrijke actiegebieden», COM(2015) 302 final, 17 juni 2015.

Daarnaast kunnen op basis van het BEPS-rapport ook specifieke renteaftrekbeperkingen een rol vervullen, ter ondersteuning van de generieke benadering of ter bestrijding van specifieke BEPS-risico’s van renteaftrek die met de generieke benadering niet voldoende worden afgedekt. Voor een verdere uitwerking is OESO-vervolgwerk gepland dat zich ook over 2016 zal uitstrekken.

Treaty shopping ziet op gevallen waarin een belastingplichtige die geen recht op verdragsvoordelen heeft bij investeringen in een bronland, door gebruik van een vennootschap in een derde land, onbedoeld de voordelen gebruikt van het verdrag tussen het bronland en het derde land.

Tenzij beide verdragssluitende staten een minder vergaande antimisbruikbepaling wensen overeen te komen.

Vennootschappen, veelal in laagbelastende landen, die (nagenoeg) volledig met eigen vermogen zijn gefinancierd en die functioneel niet in staat zijn om risico's te managen.

Niet alleen zal informatie worden uitgewisseld over rulings voor informeel kapitaal, ook zal informatie worden uitgewisseld over situaties waarin sprake is van informeel kapitaal zonder dat daarvoor een ruling is afgegeven.

Hier vallen ook zogenoemde negatieve vaste inrichting rulings onder, waarin wordt vastgelegd dat de feiten en omstandigheden niet leiden tot de vaststelling van een vaste inrichting.

Een houdsterregime waarover in dit verband informatie wordt uitgewisseld, wordt omschreven als een regime dat alleen geldt voor vennootschappen die uitsluitend dividend en vermogenswinsten ontvangen. De Nederlandse deelnemingsvrijstelling valt hier niet onder.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-25087-112.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.