Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 31066 nr. 1100 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 31066 nr. 1100 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 2 september 2022

In mijn brief van 16 maart 20221 heb ik uw Kamer toegezegd voor het eerstvolgende commissiedebat Belastingdienst een stand-van-zakenbrief te sturen. Dit naar aanleiding van overleggen met de Vaste Kamercommissie voor Financiën, waarin uw Kamer heeft aangegeven behoefte te hebben aan meer structuur en overzicht van de door de Belastingdienst aangeleverde informatie.

Op 7 september 2022 staat het volgende commissiedebat Belastingdienst gepland en graag ga ik aan de hand van deze brief met uw Kamercommissie in gesprek hierover. Hierbij vind ik het ook belangrijk om te bespreken of deze brief aan uw informatiebehoefte voldoet, zodat ik dit nieuwe product t.b.v. een volgend commissiedebat over de Belastingdienst verder kan ontwikkelen.

In deze brief zal ik ingaan op de voortgang van een aantal belangrijke dossiers en relevante actualiteiten. Bij deze brief zijn de volgende bijlagen opgenomen:

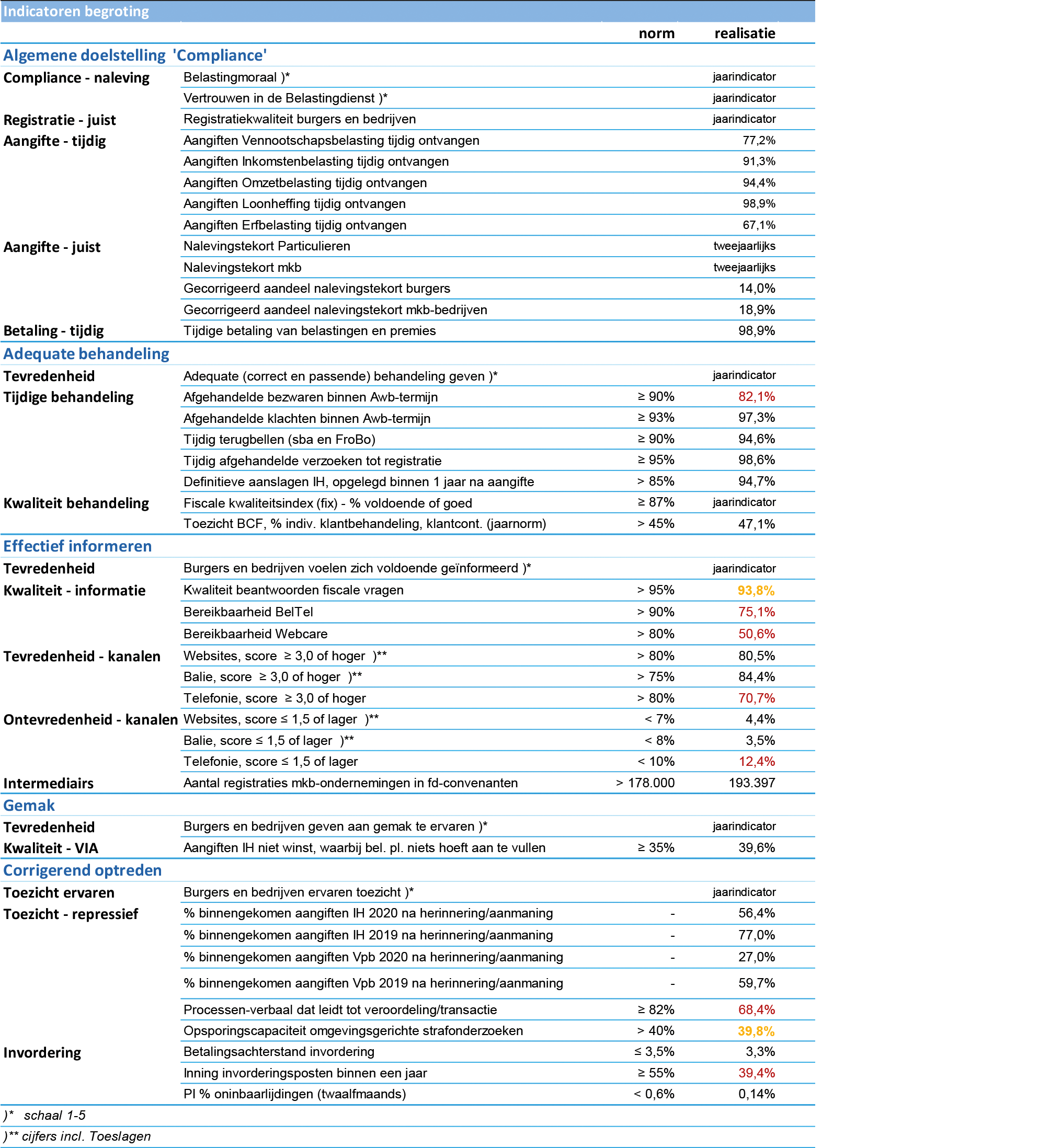

1. een overzicht van de prestatie-indicatoren van de Belastingdienst uit de Rijksbegroting (realisatie t/m juli 2022);

2. een overzicht van de door mij afgehandelde moties en toezeggingen, inclusief een toelichting op de wijze van afdoening en

3. Het rapport Tax Administration 2022 van de OESO.

Om uw Kamer goed te informeren over de ambities van de Belastingdienst, de realisatie daarvan en de daarbij gemaakte keuzes over 2022, ontvangt uw Kamer nog de volgende relevante stukken:

– In september (Prinsjesdag) het Belastingplan 2023, met daarbij een bijlage «Uitvoerbaarheid: inzicht in samenloop uitvoering Belastingdienst en uiterste data parameteraanpassingen Belastingdienst, Douane, Toeslagen». Hierin wordt nader ingegaan op het effect van de beleidsopdracht op de uitvoering van de Belastingdienst.

– In november ontvangt u het Jaarplan Belastingdienst 2023 waarin de activiteiten van de Belastingdienst voor 2023 zijn beschreven. Deze activiteiten zijn ontleend aan de Meerjarenvisie Belastingdienst 2020–2023, die ik in januari aan uw Kamer heb gestuurd.

– In mei 2023, samen met het Jaarverslag van de begroting van Financiën, de reguliere Jaarrapportage van de Belastingdienst (voorheen 3e Voortgangsrapportage), waarin gerapporteerd wordt over de resultaten over 2022 ten opzichte van het Jaarplan Belastingdienst 2022.

Daar waar ontwikkelingen niet kunnen wachten, zal ik uw Kamer eerder informeren, bijvoorbeeld over actuele dossiers zoals FSV en box 3.

Aangezien dit de eerste stand-van-zakenbrief is, zou ik graag eerst ingaan op het beeld dat ik na bijna acht maanden in mijn ambt als Staatssecretaris over de Belastingdienst heb gekregen en de uitdagingen die er liggen. De Belastingdienst is een organisatie waar ruim 25.000 betrokken en deskundige collega’s werken om onze belastingen en premies te heffen en te innen. Voor dit jaar gaat het om circa 340 miljard euro (stand Voorjaarsnota 2022). Met dat geld houden we ons land draaiende. We betalen er bijvoorbeeld ons onderwijs, onze wegen en onze gezondheidszorg van. De Belastingdienst is van essentieel belang voor onze samenleving en we kunnen dan ook niet zonder.

Om zoveel mogelijk inzicht te krijgen in het werk van de Belastingdienst, in wat er speelt en welke uitdagingen er zijn heb ik sinds mijn aantreden bijna elke week een onderdeel van de Belastingdienst bezocht. Ik heb de volgende dienstonderdelen bezocht:

|

10 februari 2022 |

Stella Team met de Minister-President |

|

14 februari 2022 |

Klantinteractie & -services (KI&S) & de BelastingTelefoon (BelTel) |

|

21 februari 2022 |

Grote Ondernemingen (GO) Amsterdam |

|

26 maart 2022 |

Stadswinkel Rotterdam (in Den Haag) |

|

11 april 2022 |

Het programma Herstellen Verbeteren Borgen (vanuit FSV) bij Buitengewone Zaken Blauw (BZB) |

|

25 april 2022 |

Steunpunt Nijmegen tijdens Hulp bij Aangifte Campagne (HUBA) |

|

16 mei 2022 |

Centrale Administratieve Processen (CAP) |

|

19 mei 2022 |

Netwerkbijeenkomst Belastingdienst MKB R'dam t.b.v. Fiscaal Dienstverleners-team |

|

13 juni 2022 |

MKB Rotterdam |

|

20 juni 2022 |

Belastingdienst Academie |

|

13 juli 2022 |

FIOD |

Daarnaast heb ik met verschillende organisaties gesproken waaronder het College voor de Rechten van de mens, de Nationaal Coördinator tegen Discriminatie en Racisme, de Nationale ombudsman, het Centraal Planbureau, het Interprovinciaal Overleg, Unie van Waterschappen en de vereniging van Nederlandse Gemeenten en de studievereniging Fiscale Economie en Fiscaal Recht om ook hun beeld over de Belastingdienst te horen. Ook heb ik deelgenomen aan seminars en rondetafelgesprekken. Ook heb ik sinds mijn aantreden verschillende debatten met uw Kamer gevoerd over onderwerpen die spelen bij de Belastingdienst.

Bij de Belastingdienst gaat veel goed. Ik ben onder de indruk van de gedrevenheid en de toewijding waarmee collega’s aan het werk zijn. Ook al is het op dit moment niet voor alle medewerkers altijd makkelijk om door veelal negatieve berichtgeving hun werk te doen. Ik ben trots op de veerkracht en flexibiliteit van de medewerkers, zoals bijvoorbeeld bij herstelwerkzaamheden naar aanleiding van het arrest box 3 dat nieuwe werkzaamheden met zich meebracht. Ook wordt er veel inspanning geleverd om de dienstverlening aan burgers en bedrijven verder te verbeteren.

Zo zijn inmiddels in totaal 31 balies en steunpunten verspreid over het land geopend en kunnen burgers daar nu terecht met hun vragen en geholpen worden. Daarnaast is de aangiftecampagne 2021 in dit voorjaar goed verlopen. Er zijn geen verstoringen geweest en het aantal aangiftes is in lijn met voorgaande jaren. Ook is de pilot met de verkorte aangifte succesvol verlopen en wil de Belastingdienst deze procedure met ingang van 2022 standaard aanbieden.

Maar er gaan ook dingen niet goed genoeg. En er zijn fundamentele zaken fout gegaan, die we aan het herstellen zijn. Dit speelt met name bij FSV.

Inmiddels heb ik een goed beeld gevormd van de Belastingdienst en heb ik me in een aantal onderwerpen verder verdiept. Bij box 3 en FSV zijn herstelacties nodig, die ik heb opgepakt. Ik heb in kaart gebracht bij welke groepen herstel (mogelijk) aan de orde is en uw Kamer geïnformeerd over de contouren voor tegemoetkoming en herstel. Ik voer hier met uw Kamer ook separate debatten over waarin ik het gesprek met uw Kamer aanga over de vormgeving van het herstel.

Daarnaast heeft de Belastingdienst ook aan aantal structurele uitdagingen. Ik noem er hier twee, namelijk de wervingsopgave voor de komende jaren en de modernisering en verbetering van de Informatievoorziening (ICT). Dit zijn complexe en grote opgaven die veel tijd en aandacht nodig hebben. Bij de Belastingdienst is op dit moment sprake van onderbezetting. De Belastingdienst ligt – met een instroom van circa 1.500 fte tot en met juli – goed op schema met de jaardoelstelling van de instroom van 2.200–2.400 fte. Tegelijkertijd is de uitstroom met bijna 900 fte ook hoger dan verwacht, en de verwachte instroom is niet hoog genoeg om de recente toename van de formatie als gevolg van extra beleidsopgaven op te vangen.

De Belastingdienst werkt daarnaast al enige tijd aan het vervangen van verouderde ICT-technologie en daarmee aan het verhogen van de kwaliteit en wendbaarheid van de ICT-applicaties. Hier bent u in januari via een technische briefing nader over geïnformeerd. Omdat de vraag naar ICT-capaciteit groter is dan het beschikbare aanbod en omdat niet alles tegelijk kan, zijn soms keuzes nodig. In het portfolioproces wordt gekozen wat voorrang krijgt en wat later wordt gedaan. Deze prioritering in wat wanneer te doen, vindt op een aantal momenten in het jaar plaats, aangezien de wereld niet stil staat en onverwachte gebeurtenissen, zoals een beveiligingslek in software of nieuwe beleidsmaatregelen, bijsturing vragen in de inzet van ICT-capaciteit. In de Fiscale beleids- en uitvoeringsagenda2 ben ik uitgebreid ingegaan op de beleidsopdracht en de daarmee gepaard gaande uitvoeringsprioriteiten voor de Belastingdienst. Hierbij heb ik ook een afwegingskader gepresenteerd aangezien prioritering soms nodig is. De Belastingdienst werkt aan het vergroten van het meerjarig inzicht in hoeveel ruimte beschikbaar is voor nieuw beleid. U wordt hierover nader geïnformeerd in de bijlage bij het Belastingplan «Uitvoerbaarheid: inzicht in samenloop uitvoering Belastingdienst en uiterste data parameteraanpassingen Belastingdienst, Douane, Toeslagen».

De komende periode zijn het Belastingplan, de Miljoenennota, de Meerjarenvisie en vervolgens het Jaarplan 2023 voor de Belastingdienst belangrijke momenten: hier worden concrete keuzes voorgelegd voor zowel beleid als de uitvoering ervan. Ik wil u in de aanloop naar dit Belastingplan en Jaarplan meer inzicht bieden in de keuzes die in de uitvoering nodig zijn om de ambities te realiseren.

Ik zal de voortgang van een aantal belangrijke dossiers bespreken langs de drie hoofdthema’s uit het Jaarplan Belastingdienst 2022 (Kamerstuk 31 066, nr. 958):

1. Burgers en bedrijven centraal;

2. Basis op orde voor een wendbare en toekomstbestendige organisatie en

3. Openstaan voor signalen en herstellen van fouten.

1. Burgers en bedrijven centraal

De Belastingdienst stelt burgers en bedrijven centraal bij het uitvoeren van de drie strategische prioriteiten: snelle en betrouwbare en zorgvuldige behandeling, persoonlijke en deskundige ondersteuning en effectief toezicht en fraudebestrijding. Om burgers, bedrijven en intermediairs nog beter te ondersteunen, is de Belastingdienst bezig de dienstverlening te verbeteren. We willen dat onze dienstverlening als passend, eigentijds, betrouwbaar, overzichtelijk en respectvol3 wordt ervaren. Dit past in de transformatie van de dienstverlening die de Belastingdienst doorvoert. Samengevat willen we beter en met een grotere slagvaardigheid aansluiten bij de behoeften van burgers, bedrijven en intermediairs en daarmee meer maatwerk bieden. Op het thema «burgers en bedrijven centraal» zijn een aantal actualiteiten te melden.

Ontwikkelingen in klantcontact

1.a. Belastingtelefoon

De bereikbaarheid van de Belastingtelefoon is de afgelopen maanden onvoldoende geweest, en de verwachting is dat het de komende maanden druk blijft vanwege het opstarten van de invordering bij burgers, de invordering van de coronaschulden bij ondernemers en actuele dossiers zoals FSV en box 3. Daardoor zullen meer mensen contact leggen met de Belastingtelefoon.

De langere wachttijden worden onder andere veroorzaakt door onderbezetting vanwege een krappe arbeidsmarkt, een verhoogd ziekteverzuim en toegenomen werkzaamheden door een groot aantal actuele vragen. De afgelopen periode is daarom veel geïnvesteerd in het werven van nieuwe medewerkers. In de eerste zes maanden van 2022 is de netto bezetting met 160 fte toegenomen. De nieuw geworven medewerkers worden opgeleid door ervaren medewerkers, daarom stijgt de netto belcapaciteit nog niet direct mee met de capaciteitsuitbreiding.

Ook met de nieuwe medewerkers erbij is nog steeds sprake van een onderbezetting van circa 200 fte voor het najaar 2022. Hier zijn verschillende factoren op van invloed, zoals de ontwikkelingen in het call-aanbod, de gespreksafhandeltijd, het ziekteverzuim, het aantal mensen dat wordt opgeleid en de in- en de uitstroom. Er wordt veel tijd en aandacht besteed aan al deze factoren, met als doel de bereikbaarheid weer op het gewenste niveau te brengen. Om de positie van de Belastingtelefoon in de huidige krappe arbeidsmarkt te verbeteren, zijn de aanvangssalarissen van medewerkers die gaan werken bij de Belastingtelefoon meer in lijn gebracht met de markt. Andere maatregelen die genomen zijn, zijn bijvoorbeeld vermelding van de actuele wachttijd en de terugbelmogelijkheid bij lange wachttijden. In de eerst helft van 2022 is hier meer dan 592.000 keer gebruik van gemaakt. Met nieuwe tooling wordt de inhoud van de webpagina continu verbeterd. Verder wordt continu geïnvesteerd in de kwaliteit van gespreksvoering, onder meer met coaching en opleiding.

1.b. Website

Uitbreiding van de dienstverlening op de website betreft onder andere de mogelijkheid om gebeld te worden door een medewerker over een aantal specifieke onderwerpen. Het aanbieden van deze functionaliteit wordt stapsgewijs uitgebreid en doorontwikkeld. Ook is in 2022 een pilot uitgevoerd met live chatfunctionaliteit met een medewerker van de Belastingdienst. De pilot heeft laten zien dat de live chat positief gewaardeerd wordt door belastingplichtigen. Inmiddels is gestart met de inrichting van een aantal nieuwe pilots om de chatfunctie verder te ontwikkelen en om inzicht te krijgen in waar live chat optimaal kan bijdragen aan de dienstverlening van de Belastingdienst. Daarnaast is de contactpagina op de website uitgebreid met een pagina getiteld «contact op maat». Op de pagina kunnen burgers en bedrijven (kort) aangeven waarover men contact wil opnemen, waarna de relevante manieren om contact op te nemen getoond worden. En er is een begin gemaakt met de implementatie van het Overzicht Betalen en Ontvangen. Dit overzicht geeft op dit moment de Inkomensheffing en Zorgverzekeringswet weer. Daarna zal het stap voor stap worden uitgebreid met andere belastingmiddelen, toeslagen, en online betaalopties.

1.c. Balies en steunpunten

Om burgers goed en snel te kunnen blijven helpen worden de mogelijkheden voor persoonlijk contact aan de balies uitgebreid. De balies zijn vijf dagen per week geopend en de openingstijden van de steunpunten worden dit najaar uitgebreid naar vier dagen per week. Om deze te kunnen bemensen zijn 60 fte geworven. In september stromen nog eens 39 fte in die na opleiding ook inzetbaar zijn bij de balies en steunpunten.

1.d. Maatschappelijk intermediairs en netwerk bibliotheken

In 2022 zijn er meerdere initiatieven gestart om het netwerk van maatschappelijke intermediairs verder te verfijnen en blijft de Belastingdienst investeren in uitbreiding en doorontwikkeling van de netwerkomgeving «Kennisnetwerk». Ook worden er overleggen op bestuursniveau ingepland met stakeholders en samenwerkingspartners om ervaringen, trends, ontwikkelingen en signalen die betrekking hebben op de Belastingdienst te delen. Daarin ligt de focus op het versterken van de samenwerking met relaties die een belangrijke rol spelen bij (het oplossen van) schuldenproblematiek. Verder continueert en versterkt de Belastingdienst de samenwerking met bibliotheken door onder andere het promoten van taal- en digivaardigheidscursussen en participatie in het «informatiepunt digitale overheid». Dit jaar is een landelijk dekkend netwerk gerealiseerd van hulpverlening in meer dan 400 bibliotheken en worden er gezamenlijk regionale netwerkbijeenkomsten georganiseerd.

1.2. Elektronisch Berichtenverkeer en begrijpelijkheid van brieven

De Belastingdienst kent ruim 5.000 verschillende standaardbrieven. In totaal vallen 160 miljoen keer per jaar brieven op de mat bij burgers en bedrijven. Een deel hiervan wordt momenteel ook digitaal verzonden.

Begin 2022 is de Belastingdienst gestart met het meerjarige programma Begrijpelijke Brieven Belastingdienst. Werken aan begrijpelijke brieven is van belang omdat burgers en bedrijven zo beter weten wat ze moeten doen (of laten). Dit is belangrijk, omdat van elke overheidsorganisatie mag worden verwacht dat zij op een begrijpelijke manier met burgers communiceert. Hiervoor maakt de Belastingdienst gebruik van een extern onafhankelijk onderzoeksbureau dat burgers en bedrijven vraagt om brieven en concepten te testen en te verbeteren. In juli is een start gemaakt met 64 briefmodellen van Inkomensheffing, 15 van Inning en 15 van Gegevens. Deze brieven zijn in het nieuwe proces beoordeeld, aangepast en getoetst. Vanaf september worden deze brieven in de opmaaksystemen aangepast, zodat ze gebruikt kunnen worden.

1.3. Aangifte inkomstenbelasting 2021

De aangiftecampagne 2021 is in 2022 is goed verlopen. Er zijn geen verstoringen geweest en het aantal aangiftes is in lijn met voorgaande jaren. Zo zijn er in de aangifteperiode die loopt tot 1 mei 9,5 miljoen aangiftes binnengekomen. Dit jaar zijn er in tegenstelling tot voorgaande jaren wel minder definitieve aanslagen opgelegd, dit heeft te maken met het arrest van box 3. Deze definitieve aanslagen volgen later dit jaar. Belastingplichtigen die een teruggave zouden krijgen hebben wel een voorlopige aanslag ontvangen op basis van de oude berekening. Mocht een hogere teruggave aan de orde zijn, dan wordt dit in de definitieve aanslag hersteld. Belastingplichtigen die een «te betalen aanslag» moeten krijgen, hebben een brief ontvangen waarin wordt aangeven dat de aanslag later dit jaar zal volgen.

1.4. Verkorte aangifte

De Belastingdienst wil meer maatwerk bieden. Daarom wordt gewerkt aan een verkorte aangifte. Dit is een aangifte waarin alleen rubrieken en vragen staan opgenomen die voor een burger in zijn of haar specifieke fiscale situatie relevant zijn. Ook is deze aangifte volledig vooraf ingevuld. De burger hoeft die alleen te controleren en in te sturen. Als burgers gegevens willen wijzigen of aanvullen, kunnen ze soepel overstappen naar de reguliere aangifte. Voor belastingjaar 2021 is een succesvolle pilot gedaan en voor belastingjaar 2022 wil de Belastingdienst de verkorte aangifte aanbieden aan burgers zonder fiscaal partner met een eenvoudige fiscale situatie (inkomsten uit dienstbetrekking, een eigen woning (en hypotheek) en een vermogen onder de grens van de vermogenstoets toeslagen).

1.5. Toezicht

In het toezicht gaat het er in eerste instantie om dat de Belastingdienst burgers en bedrijven helpt te voldoen aan hun fiscale verplichtingen, door bijvoorbeeld te bekijken hoe fouten in de aangifte voorkomen kunnen worden. Waar de kwaliteit van de belastingaangifte vooraf is geborgd, onder andere door samenwerking met fiscaal dienstverleners, kan worden volstaan met minder toezicht achteraf als de aangifte eenmaal is ingediend. Belangrijk is ook dat als belastingplichtigen regels bewust niet willen naleven de Belastingdienst naleving afdwingt met toezicht en fraudebestrijding. De inzet van het toezichtsinstrumentarium is de afgelopen jaren gewijzigd, bijvoorbeeld door het gebruik van de vooringevulde aangifte en de inzet van horizontaal toezicht.

De toezichtsactiviteiten uit het Jaarplan 2022 die toezien op het voorkomen van fouten, zoals de samenwerking met fiscaal dienstverleners en de doorontwikkeling van horizontaal toezicht, verlopen naar tevredenheid. De activiteiten die toezien op het herstellen van fouten in de aangifte en het afdwingen van naleving – het toezicht achteraf – staan onder druk. Dit komt doordat prioriteit moet worden gegeven aan werkzaamheden die door burgers en ondernemers zijn geïnitieerd, zoals het voeren van vooroverleg en de behandeling van verzoek- en bezwaarschriften. Daarnaast zijn er onvoorziene (herstel) werkzaamheden die een hoge prioriteit krijgen zoals eerder in de brief genoemd, het herstel als gevolg van het arrest box 3, de herstelregeling FSV en de coronasteunmaatregelen.

Over de oorzaken van de afname van de beschikbare capaciteit voor toezicht en de daarmee samenhangende risico’s heb ik uw Kamer geïnformeerd met het onderzoek Analyseniveau toezicht achteraf4 en in mijn brief van 3 juni jl.5 Er zijn op dit moment geen aanwijzingen dat de in het rapport genoemde risico’s zich manifesteren. In het najaar wordt u nader geïnformeerd over het niveau van het toezicht waarbij ik ook in kaart laat brengen hoe de mix van het toezichtsinstrumentarium zich heeft ontwikkeld en waar mogelijk welke effecten dit heeft op compliance en nalevingstekorten.

1.6. Laagdrempelige onafhankelijke fiscale rechtshulp

In het coalitieakkoord «Omzien naar elkaar, vooruitkijken naar de toekomst» (Bijlage bij Kamerstuk 35 788, nr. 77) is opgenomen dat ter versterking van de democratische rechtsorde, en dan met name in de relatie tussen burger en overheid, er een laagdrempelige onafhankelijke fiscale rechtshulp komt naar voorbeeld van de Amerikaanse «Taxpayer Advocate Service» (TAS).

De beleidsverkenning naar deze onafhankelijke fiscale rechtshulp is begonnen. Op dit moment worden de uitgangspunten voor het beleidskader en de verschillende scenario’s inclusief voor- en nadelen in kaart gebracht met input van de Belastingdienst en van stakeholders.

Daarbij kijk ik ook naar de financiële, uitvoeringstechnische en juridische consequenties. Ik organiseer dit najaar een seminar om de vele verschillende belanghebbenden in onderlinge samenhang te spreken en hen ook met elkaar het gesprek te laten voeren. Ik verwacht uw Kamer nog dit jaar een hoofdlijnenbrief te sturen over de mogelijke invulling van een onafhankelijke fiscale rechtshulp in Nederland.

1.7. Stella-aanpak en vroegsignalering

De Belastingdienst heeft in de Uitvoerings- en Handhavingsstrategie (UHS) opgenomen dat er bij de uitvoering en handhaving rekening wordt gehouden met het perspectief en belang van (individuele) burgers en bedrijven. Eén van de pijlers van de UHS is dat de Belastingdienst tijdig signaleert waar burgers en bedrijven vastlopen in (massale) processen en daar passend naar partijen op reageert.

Voor gevallen waarin mensen op meerdere gebieden problemen hebben met belastingzaken of invordering en waarbij het niet mogelijk is om deze problemen via de reguliere (dienstverlenings)kanalen of binnen de reguliere klantbehandeling op te lossen bestaat de «Stella-aanpak». Vaak is hierbij sprake van schrijnende omstandigheden, waarbij acute hulp noodzakelijk is.

De Belastingdienst is deze aanpak aan het optimaliseren en onderzoekt hoe deze aanpak uitgebreid kan worden voor burgers die minder «redzaam» zijn om zo verder escaleren en verdere problematiek (vaak met name in de inning) te voorkomen. Een belangrijk onderdeel hiervan is vroegsignalering van deze casussen. Op dit moment volgen onder andere de eerste groepen medewerkers de opleiding vroegsignalering. Er wordt een communicatiecampagne ontwikkeld om te zorgen dat alle medewerkers van de Belastingdienst bekend zijn met de Stella-aanpak en vroegsignalering en weten hoe ze ervoor kunnen zorgen dat deze burgers bij het Stella-team terecht komen. Deze communicatiecampagne richt zich ook op maatschappelijk dienstverleners die een belangrijke rol spelen bij het signaleren van burgers die minder redzaam zijn.

Dit voorjaar is bovendien vervolg gegeven aan de pilot rondom aangifteverzuim Inkomensheffing (IH). Vanaf mei 2022 zijn ruim 25.000 burgers gebeld die hun aangifte IH 2021 nog niet hadden ingediend. Zij werden eraan herinnerd om hun aangifte te doen, zodat er geen ambtshalve schatting plaatsvindt. Ook werd er in dit gesprek hulp aangeboden. Daarnaast is naar een groep jongeren een service-SMS verstuurd om hen te attenderen op de verplichting van het doen van aangifte. Door burgers proactief te benaderen, wordt voorkomen dat deze burgers in de problemen raken (bijvoorbeeld met hoge belastingschulden door verzuimboetes). Hiermee spant de Belastingdienst zich in om te voorkomen dat deze populatie onder schrijnende omstandigheden een beroep moet doen op het Stella-team.

1.8. MKB’ers en fiscaal dienstverleners betrekken bij de ontwikkeling van dienstverlening

De Belastingdienst hecht veel belang aan overleg met vertegenwoordigende partijen van Fiscaal Dienstverleners (hierna: FD). Daarom wordt er al enige jaren op constructieve wijze samengewerkt met deze doelgroep en haar vertegenwoordigers. Daarbij is een recent voorbeeld afstemming en samenwerking op terrein van rechtsherstel box 3. Het perspectief van de ondernemer en zijn of haar FD is het vertrekpunt bij de verbetering van de dienstverlening. Met ondernemers en hun dienstverleners gaat de Belastingdienst na waar zich knelpunten in het fiscale proces voordoen en waar verbeteringen mogelijk zijn. Zo wordt er verder gewerkt aan het verbeteren van de telefonische bereikbaarheid van MKB-medewerkers. Er is een pilot Meldpunt FD gestart. De FD’er krijgt na een melding via het Forum FD binnen korte tijd contact met een medewerker van het FD-team om zijn spoedeisende casus te bespreken. In deze periode zijn binnen de pilot ervaringen opgedaan en zijn gebruikerservaringen opgehaald voor mogelijke verbeterpunten. Om de kennis van FD’ers te vergroten wordt vanaf deze maand gestart met het plaatsen van hyperlinks op de website van de Belastingdienst naar verdiepende informatie op het Forum FD. Verder is gewerkt aan het implementeren van de nieuwe leidraad Horizontaal Toezicht Fiscaal Dienstverleners. Indicatief voor het afronden van de implementatie en het succes van de nieuwe leidraad zijn omzettingen van fiscaal dienstverleners convenanten naar convenanten nieuwe stijl en het afsluiten van 12 nieuwe convenanten in 2022 (cijfer tot en met juli).

1.9. Invorderingsstrategie

In navolging van de kabinetsreactie op de Parlementaire Ondervragingscommissie Kinderopvangtoeslag (POK) houden de Belastingdienst en Toeslagen hun invorderingsstrategie tegen het licht. In het bijzonder voor burgers die langdurig te maken hebben met hoge schulden. Uw Kamer is op 25 maart 2022 per brief geïnformeerd over de voortgang van de herijking van de invorderingsstrategie en de heroverweging van de Wet Stroomlijnen Rood (Toeslagen) Blauw (Belastingdienst).6 Hierin is aangegeven dat een uitwerking van de invorderingsstrategie in de zomer met u zal worden gedeeld. Voor een breed gedragen strategie met draagvlak vanuit alle betrokken partijen is meer tijd nodig. De Staatssecretaris Toeslagen en Douane en ik verwachten dat we de invorderingsstrategieën van de Belastingdienst en Toeslagen gezamenlijk in het najaar aan uw Kamer aan kunnen bieden. Daarna gaan we hier graag met uw Kamer over in gesprek.

1.10. Betalingsregeling corona belastingschuld

Vanaf 1 oktober 2022 start de betalingsregeling voor corona belastingschulden. De brief «Scenario’s (corona)belastingschuld» van 1 juli jl. aan uw Kamer7 en de aangenomen moties n.a.v. tweeminutendebat coronamaatregelen op 5 juli jl. (Handelingen II 2021/22, nr. 100, item 35) (aangenomen op 7 juli jl.) leiden tot enkele versoepelingen van de corona-betalingsregeling. Aan de werkwijze rondom de betaling van bijzonder uitstel wordt op dit moment de laatste hand gelegd, rekening houdend met de motie van het lid Aartsen c.s. (Kamerstuk 35 420, nr. 505) (verlenging van de duur van de betalingsregeling) en de motie van het lid Van der Graaf c.s. (Kamerstuk 35 420, nr. 506) (proportionaliteit administratieve lasten). Hoe de Belastingdienst om zal gaan met verzoeken van versoepeling binnen de betalingsperiode van 60 maanden (eenmalig pauzeren, kwartaal- i.p.v. maandbetaling) en de mogelijkheid om de betalingsperiode te verlengen van 5 jaar (60 maanden) naar 7 jaar (84 maanden) wordt u nader geïnformeerd in een Kamerbrief over dit onderwerp die u rond Prinsjesdag ontvangt.

1.11. Teruggaafregelingen energiebelasting

De verlaging van de btw voor levering van energie van 21% naar 9% per 1 juli 2022 kon niet per 1 juli 2022 worden geïmplementeerd in de geautomatiseerde rekenregels teruggaafregeling van de energiebelasting. De reden hiervoor is dat de wijziging een omvangrijke ICT-structuuraanpassing bleek en niet zoals eerder ingeschat een eenvoudige parameterwijziging. Vanaf 1 november 2022 is de verwachting dat de ICT-systemen operationeel aangepast zijn en gestart kan worden met het inlopen van de achterstand.

In totaal komen er in de periode van 1 juli tot 1 november 2022 naar verwachting 12.500 verzoeken voor teruggaaf energiebelasting binnen. Op basis van gegevens van vorig jaar is de inschatting dat ongeveer 2.000 verzoeken daarvan verzoeken zullen zijn waarvan de verbruiksperiode gedeeltelijk na 1 juli valt, waarbij het rekenen met het nieuwe tarief nodig is en het genoemde probleem speelt. Als sprake is van termijnoverschrijding zal belanghebbende een excuusbrief ontvangen. Er wordt op meerdere fronten naar oplossingen gezocht om zowel de structurele achterstanden in te lopen als de gevolgen van de btw-verlaging op te vangen:

– een versnelde beoordeling van eenvoudige verzoeken;

– een (formeel vastgelegde) verlenging van de beslistermijn;

– het verhogen van het aantal fte in het team dat de teruggaveverzoeken behandeld;

– een verbetering van de teruggaafformulieren, welke tot vereenvoudiging van het proces moet leiden. Dit is afhankelijk van prioritering binnen het ICT-portfolio.

1.12. Ruimte in het recht en maatwerk

Soms biedt het recht ruimte voor maatwerk in individuele gevallen. Het onderzoeken van die ruimte draagt ertoe bij dat bij de uitvoering van de belastingwet recht wordt gedaan aan belangen van burgers en bedrijven. De Belastingdienst heeft in dat kader «Ruimte in het Recht» ontwikkeld. Hiermee ontstaat een meer gedeeld inzicht over de ruimte binnen de wet én het recht via opleidingen, trainingen en casusdialoogsessies. Via de casusdialoog zoeken medewerkers oplossingen voor casussen waarin de wet onbedoeld hard uit lijkt te pakken. Met dit instrument wordt bekeken of dat het geval is en zo ja welke ruimte het recht biedt. Dit versterkt het bewustzijn van en biedt ruimte om verschillend over zaken te denken. Leidinggevenden hebben hier een belangrijke rol in het creëren van veiligheid en worden hierin ondersteund vanuit het programma Leiderschap en Cultuur.

2. Basis op orde voor een wendbare en toekomstbestendige organisatie

Om te kunnen verbeteren moet de basis van de Belastingdienst op orde komen. De Belastingdienst wil een wendbare en toekomstbestendige organisatie zijn en heeft dat ook als strategische prioriteit benoemd.

2.1. ICT

De Belastingdienst is een ICT-intensieve organisatie. Voor vrijwel al het werk en alle ambities zijn uitstekende ICT-voorzieningen nodig. Dat geldt voor de interactie met burgers en bedrijven, maar ook voor de complexe processen en massale verwerking van gegevens.

Het ICT-landschap van de Belastingdienst omvat ongeveer 900 applicaties. Een deel van de applicaties is gebaseerd op oude ontwikkeltalen en worden slecht of niet ondersteund door leveranciers. Ook is de arbeidsmarkt zeer krap voor deze verouderde kennis. Zo is de Belastingdienst bezig met de modernisering van een aantal grote ICT-systemen, zoals die voor de omzetbelasting, de inning van de inkomensheffing en belasting van personenauto’s en motorrijwielen. Om zo de continuïteit van de dienstverlening te kunnen garanderen maar ook in de toekomst sneller op wensen van de gebruiker in te kunnen spelen.

Naast de modernisering van het verouderde ICT-landschap vinden er altijd reguliere beheer- en onderhoudswerkzaamheden en implementatie van nieuwe wet- en regelgeving plaats en worden er ook herstel- en compensatieregelingen voor bijvoorbeeld toeslagen, box 3, FSV etc. ingepast in de ICT. Dit alles leidt ertoe dat de vraag naar ICT-dagen in 2022 groter is dan het aanbod van ICT-dagen en dat er keuzes gemaakt worden. Hierbij geldt dat waar continuïteitsrisico’s zich voor kunnen doen de prioriteit ligt op continuïteit. Alleen dan kunnen burgers en bedrijven aangifte blijven doen, kunnen deze aangiften worden verwerkt en kan de Belastingdienst betalingen blijven ontvangen en verrichten. Hiermee wordt voorkomen dat de problematiek zoals bij de schenk- en erfbelasting in 2017, waarbij een oud systeem werd uitgezet voordat het nieuwe systeem operationeel was, zich opnieuw voor kan doen.

Ook ondervindt de Belastingdienst de dagelijkse gevolgen van een krappe arbeidsmarkt voor ICT-personeel. Voor de komende jaren is een sterk verloop van ervaren en/of specialistische ICT’ers voorzien door pensionering. In de huidige arbeidsmarkt is het lastig mensen met deze specialistische kennis te vinden. Ook merken we dat ervaren, door de Belastingdienst opgeleide, medewerkers geliefd zijn. Hierdoor stromen te veel ervaren collega’s uit. Daarbij komt dat er geïnvesteerd moet worden in inwerktrajecten, wat op de korte termijn veelal ten koste gaat van de productiviteit (de kosten gaan voor de baten uit). De Belastingdienst werkt tevens aan productiviteitsverhoging.

In het tweede deel van 2022 stapt de Belastingdienst over van een eenjarig portfolioproces naar meerjarig met vaste actualisatiemomenten. Een actuele stand van dit inzicht vindt u in de bijlage bij het Belastingplan «Uitvoerbaarheid: inzicht in samenloop uitvoering Belastingdienst en uiterste data parameteraanpassingen Belastingdienst, Douane, Toeslagen». Ook is er een rapportage ontwikkeld om de voortgang van het portfolio te monitoren, zowel binnen de Belastingdienst als een rapportage voor het ministerie over de voortgang van de projecten.

Het in controle zijn op alle projecten wordt versterkt. Hiervoor hebben we onder andere duidelijke, uniforme startvoorwaarden voor projecten vastgesteld, waaronder een format voor het opstellen van projectplannen. Daarnaast is er een uniforme werkwijze voor projectplannen. Ook maken we gebruik van de aanbevelingen van de onderzoeken van het Adviescollege ICT-toetsing op onder andere MRB8. Om een robuuste planning op het Rijks ICT Dashboard (RID) te kunnen publiceren, wordt een groot aantal projecten in het IV-portfolio (zo’n 40%) op dit moment herijkt, om zo te komen tot betrouwbaardere inschattingen van de kosten en doorlooptijden van de projecten. In het najaar worden de eerste resultaten daarvan op het RID gepubliceerd. Bij grote aanpassingen in budget en/of doorlooptijd van ICT-projecten wordt uw Kamer hierover apart geïnformeerd.

2.2. Informatiehuishouding

In 2021 is de Belastingdienst gestart met het Programma Informatiehuishouding op Orde (Kamerstuk 29 362, nr. 291). Dit is de doorvertaling van het departementale actieplan «Informatiehuishouding Op Orde» (Ministerie van Financiën). Onder het programma vallen projecten die bijdragen aan de verbetering van de informatiehuishouding van de Belastingdienst. Als onderdeel van het verbeteren van de informatiehuishouding worden de mogelijkheden onderzocht om actuele informatie te geven aan burgers en bedrijven over de inhoud en behandelstatus van dossiers. De afgelopen periode zijn meerdere nieuwe informatieadviseurs en specialisten aangetrokken en is gewerkt aan de realisatie van de beoogde doelen. De schaarste op de arbeidsmarkt voor dit soort specialisme en expertise is zeer groot en legt druk op de realisatie van de planning. Dit speelt ook bij externe partijen waar de Belastingdienst afhankelijk van is in dit traject.

2.3. Sturen en beheersen

De eerste helft van dit jaar heeft de Belastingdienst verder voortgang geboekt op het gebied van het verbeteren van de sturing en beheersing. Het programma Managementinformatie/ Risicomanagement heeft de ondersteuning van de ketens Omzetbelasting, Loonheffing en de FIOD afgerond en ondersteunt de tweede helft van het jaar de drie resterende ketens. Dit zijn: Generiek Kantoor en Toezicht, Interactie en Gegevens. Daarmee is dit programma op tijd en binnen budget afgerond. Het project AO/IC op orde vordert met het actualiseren van honderden procesbeschrijvingen van de meest risicovolle processen, een traject dat ook in het tweede halfjaar van 2022 en 2023 zal doorlopen. De Belastingdienst zal conform planning begin 2023 een eerste in control statement afgeven over de kwaliteit van beheersing van de financiële processen en controles naar de situatie einde 2022. Dit is een belangrijke stap in het verdere «in control» komen.

2.4. Oplossen van onvolkomenheden Verantwoordingsonderzoek AR

De Algemene Rekenkamer (AR) heeft in het Verantwoordingsonderzoek 2021 van het Ministerie van Financiën en Nationale Schuld zes onvolkomenheden en twee aandachtspunten toegekend aan de Belastingdienst. De Belastingdienst hecht veel waarde aan het op orde brengen van de interne beheersing en werkt aan het oplossen van deze onvolkomenheden en aandachtspunten. De geïntensiveerde aanpak is erop gericht om zoveel mogelijk van deze tekortkomingen in 2022 weg te werken. Hierbij geldt dat een aantal onvolkomenheden en aandachtspunten een meerjarig karakter kent, waardoor deze nog niet dit jaar kunnen worden opgelost.

Die aanpak bestaat uit drie fasen:

Opzet: probleemanalyse en definiëren van beheersingsmaatregelen;

Bestaan: implementeren van deze beheersingsmaatregelen;

Werking: aantonen dat deze beheersingsmaatregelen afdoende functioneren over een langere periode.

|

Nr. |

Onvolkomenheid |

Toelichting |

|---|---|---|

|

1. |

Managementinformatie |

Hiervoor loopt tot eind 2022 het programma MI/RM. Voor de drie resterende ketens verbetert de Belastingdienst de informatievoorziening en wordt zorg gedragen voor een goede borging van de producten die het programma MI/RM heeft ontwikkeld (werking). |

|

2. |

Verplichtingenbeheer |

De maatregelen zijn erop gericht om in 2022 de goede werking van de beheersingsmaatregelen aan te kunnen tonen. |

|

3. |

Prestatieverklaringen inkoop |

De maatregelen zijn erop gericht om in 2022 de goede werking van de beheersingsmaatregelen aan te kunnen tonen. |

|

4. |

M&O-beleid |

De Belastingdienst heeft een Strategische ontwikkelagenda Handhaving Belastingdienst opgesteld. Deze heeft een doorlooptijd van drie jaar. In 2023 en 2024 gaan de directies de handhavingsplannen uitvoeren conform de opgestelde kaders (werking). |

|

5. |

Wijzigingsbeheer IT-systemen |

De Belastingdienst heeft in 2022 de procedures voor wijzigingsbeheer aangescherpt en geïmplementeerd (deze maatregelen richten zich op opzet en bestaan). In 2023 kan vervolgens de werking van deze procedures worden vastgesteld door de AR. |

|

6. |

Inkoopbeheer (nieuw) |

De maatregelen zijn erop gericht om in 2022 de procedures aan te passen (opzet, bestaan) en in 2023 aan te kunnen tonen dat de procedures worden nageleefd (werking). |

|

Nr. |

Aandachtspunt |

Toelichting |

|

1. |

Interne fiscale beheersing |

De maatregelen zijn erop gericht om in 2022 de interne fiscale beheersing van enkele resterende punten aan te tonen (werking). |

|

2. |

Logische toegangsbeveiliging |

De procedures voor logische toegangsbeveiliging zijn in 2022 aangescherpt (waarmee opzet en bestaan kunnen worden aangetoond). In 2023 wordt toegezien op de naleving (om de werking aan te tonen). |

2.5. Personeelsopgave

In 2022 heeft de Belastingdienst een instroomopgave van 2.200–2.400 fte. Hoewel de Belastingdienst in de eerste acht maanden van 2022 de wervingsdoelstellingen heeft behaald, wordt de onderbezetting niet (genoeg) ingelopen. Er is eind juli nog sprake van een onderbezetting van ruim 1500 fte. Dit komt deels ook doordat de formatie – na het vaststellen van de instroomopgave in het najaar van 2021 – is gestegen. Het is lastig om meer instroom te behalen vanwege het absorptievermogen (de capaciteit om nieuwe medewerkers aan te nemen en op te leiden) en de krappe arbeidsmarkt, zeker voor specialistische en schaarse functies. Bij de onderbezetting speelt ook de hoger dan verwachte uitstroom een rol. Ook dit heeft met de huidige situatie op de arbeidsmarkt te maken. Door inhuur wordt een deel van de onderbezetting opgevangen. Indien de gerealiseerde in- en uitstroom tot en met augustus zich doorzet in de rest van 2022 is de onderbezetting eind 2022 circa 1.000 fte.

2.6. Ontvlechting

In januari 2020 besloot het kabinet tot het zelfstandig positioneren van Douane en Toeslagen als directoraten-generaal naast de Belastingdienst. De opgaven van de organisaties – belastingen heffen en innen, het uitkeren van toeslagen en het bewaken van de in- door- en uitvoer van goederen verschillen wezenlijk van elkaar en verdienen elk een eigen focus. De Belastingdienst, Toeslagen en Douane hebben andere doelen en opgaven, bedienen een andere doelgroep, kennen eigen processen en de medewerkers hebben andere taken en expertises. Om deze positionering te bewerkstelligen is het programma continuïteit en ontvlechting ingericht.

Het programma continuïteit en ontvlechting is in januari 2022 afgerond. Het programma heeft concreet gerealiseerd dat Toeslagen en Douane zelfstandige DG’s zijn binnen het Ministerie van Financiën (inclusief besturing door een extra Staatssecretaris), en alles wat daarbij hoort (eigen P&C cyclus, begroting, etc.). Sinds 1 juli 2020 zijn de drie aparte DG’s operationeel.

Op dit moment dient het haalbaarheidsonderzoek naar de meerwaarde van het ontvlechten van de directies Centrale Administratieve Processen (CAP), Klantinteractie en services (KI&S) en Informatievoorziening (IV) nog te worden uitgevoerd. In dit onderzoek wordt bekeken of – en zo ja – waar ontvlechten bijdraagt aan betere dienstverlening aan burgers en bedrijven, hoe de continuïteit van het proces geborgd kan blijven en welke risico’s verbonden zijn aan ontvlechten. Het uitgangspunt blijft dat processen of systemen alleen worden ontvlochten als dat helpt om problemen op te lossen of de sturing te verbeteren en daarmee de dienstverlening aan burgers en bedrijven verbetert. Op dit moment is er een onderzoekspartij geselecteerd en start het onderzoek in september. Eind 2022 wordt een rapportage opgeleverd. Deze zal ik met uw Kamer delen en over de uitkomsten met uw Kamer in gesprek gaan.

2.7. Niet-fiscale en duale taken

In de aanbiedingsbrief van de 3e Voortgangsrapportage Belastingdienst9 heb ik toegezegd uw Kamer verder te informeren over bestaande niet-fiscale en duale taken bij de Belastingdienst. In totaal zijn er 300 niet-fiscale taken door EY in kaart gebracht, waarvan in ieder geval acht grote taken nader onderzocht gaan worden. Op dit moment maakt een onderzoeksteam een verdere analyse van de uitvoeringsdruk van bestaande niet-fiscale taken. Dit moet perspectief bieden om deze taken bij andere uitvoeringsorganisaties onder te brengen wanneer blijkt dat deze taken daar beter bij aansluiten. Deze uiteindelijke afweging zal in nauwe samenspraak met andere departementen tot stand komen.

In bovengenoemde voortgangsrapportage heb ik de complexiteit en gewenste zorgvuldigheid van deze opgave benoemd en deze wil ik graag nogmaals benadrukken. De wens om kritisch te kijken naar het takenpakket van de Belastingdienst hangt samen met de bredere vereenvoudigingsambitie. U wordt voor de zomer 2023 geïnformeerd over de activiteiten die momenteel uitgevoerd worden om deze vereenvoudigingsambitie te realiseren. Daarbij zal ik u ook informeren over de uitkomsten van het onderzoek naar bestaande niet-fiscale taken.

2.8. Uitvoeringstoetsen

Er zijn in 2022 tot op heden 78 uitvoeringstoetsen afgerond door de Belastingdienst, Toeslagen en Douane. Deze uitvoeringstoetsen worden opgesteld in opdracht van verschillende Ministeries (FIN, BZK, SZW en J&V). De afgelopen jaren werden circa 160 uitvoeringstoetsen op jaarbasis opgeleverd. De uitvoeringstoets wordt opgesteld in samenwerking met alle onderdelen van de Belastingdienst, Toeslagen en Douane. Na oplevering bij de opdrachtgever wordt de uitvoeringstoets openbaar gemaakt en daardoor kan de politiek dit bij de besluitvorming betrekken. De uitvoeringstoetsen die onderdeel zijn van het pakket Belastingplan 2023, worden met Prinsjesdag naar de Kamer gestuurd. Nadat wetgeving door het parlement is aangenomen, start de Belastingdienst met de implementatie. Elk jaar betekent dit dat aanpassingen in bestaande werkzaamheden worden doorgevoerd en nieuwe werkzaamheden worden ingericht. Dit raakt de volle breedte van de Belastingdienst, met name personeel, automatisering, massale processen, handhaving en toezicht.

2.9. Fraudebestrijding en opsporing

In het Jaarplan Belastingdienst 2022 worden verschillende activiteiten in de fraudebestrijding genoemd, die grotendeels conform planning verlopen. Enkele activiteiten wijken echter af van de in het Jaarplan beschreven route. De relevante afwijkingen worden hieronder per activiteit nader toegelicht.

De aanpak van onverklaarbare uitgaven heeft in 2022 nog geen vervolg gekregen. De voortgang van de werkzaamheden in het programma Verhuld Vermogen is vertraagd en wordt waarschijnlijk in 2022 niet ingehaald. Een belangrijke oorzaak hiervan is de inzet op de in de eerder in deze brief genoemde onvoorziene (herstel)werkzaamheden. De Belastingdienst beziet of prioritaire invulling kan worden gegeven aan verhuld vermogen in 2023.

De Functionaris Gegevensbescherming van het Ministerie van Financiën heeft aangegeven risico’s te zien in de wijze hoe de informatie-uitwisseling nu staat beschreven in het convenant Landelijke Stuurgroep Interventieteams (LSI). Een solide juridische borging inclusief uitwerking hiervan is een vereiste voor de bestrijding van fraude binnen samenwerkingsverbanden. De Belastingdienst neemt hierdoor momenteel niet deel aan nieuw op te starten LSI-projecten. Om te komen tot een meer solide juridische basis, deze te borgen en blijvend te voldoen aan de vereisten van de AVG zijn er naar de mening van de Belastingdienst nadere stappen noodzakelijk. Dit betreft onder meer de aanpassing van de samenwerkingsovereenkomst, inclusief de daartoe behorende bijlagen. Dit vanwege de inwerkingtreding van de AVG in 2018 en omdat geconstateerd is dat de betrokkenheid van de huidige LSI-partners, na de totstandkoming van de samenwerkingsovereenkomst op 14 april 2017, is gewijzigd. Tevens is de Belastingdienst van mening dat het opstellen van procesbeschrijvingen, een privacyprotocol en (mogelijk) DPIA’s noodzakelijk zijn om samen met de partners een toekomstbestendige LSI-samenwerking te bewerkstelligen.

3. Openstaan voor signalen en herstellen van fouten

Om problemen in de uitvoering tijdig te kunnen constateren, is de Belastingdienst alert op signalen uit de praktijk. Daar waar aanpassingen nodig zijn in wet- en regelgeving of herstelmaatregelen zal ik dit aan uw Kamer voorleggen. Met de stand van de uitvoering informeer ik uw Kamer periodiek en ongefilterd over de signalen. De eerste stand van de uitvoering heb ik uw Kamer in januari aangeboden. Op dit moment wordt gewerkt aan de tweede stand van de uitvoering. Hieronder wordt ingegaan op een aantal specifieke onderwerpen.

3.1. Institutioneel Racisme

De Belastingdienst dient alleen die gegevens in zijn selectieprocessen te gebruiken die aantoonbaar relevant en objectief gerechtvaardigd zijn om te kunnen controleren of de fiscale wet- en regelgeving op een juiste manier is toegepast. Voor de Belastingdienst geldt hier, als overheidsorganisatie, een hoge norm. Selectie kan nooit plaatsvinden op karakteristieken van de belastingplichtige die niet fiscaal relevant zijn. Op 30 mei jl.10 heb ik de aanpak van institutioneel racisme binnen de Belastingdienst beschreven. Een belangrijk onderdeel hiervan is de dialoog. Ik heb met het College voor de Rechten van de Mens en de Nationaal Coördinator tegen Racisme en Discriminatie gesproken over dit beladen onderwerp. Ook de organisatie is volop in gesprek met elkaar. Daarnaast worden gesprekken gevoerd met verschillende belangenorganisaties op dit vlak. In het najaar gaat het programma «Vooroordelen voorbij» van start, dat in samenwerking met het College is ontwikkeld om meer bewustwording rondom mogelijke vooroordelen te kweken. Over de specifieke bevindingen van PwC11 zijn normoverdragende gesprekken in klein groepsverband gevoerd met het management en de betrokken medewerkers aan de hand van de aangedragen voorbeelden. Met alle nog bij de Belastingdienst werkzame medewerkers is inmiddels gesproken.

3.2. Herstelopgaven

De Belastingdienst werkt aan het herstel van fouten zoals de onzorgvuldige omgang met gegevens van burgers in de Fraudesignaleringvoorziening (FSV) en het rechtsherstel voor de bezwaarmakers box 3. Wat dit betekent voor de Belastingdienst licht ik hieronder nader toe.

3.2.a Herstel box 3

Na de uitspraak van de Hoge Raad op 24 december 2021 heeft het kabinet rechtsherstel geboden voor de bezwaarmakers 2017–2020. Daarnaast had het arrest gevolgen voor alle aanslagen die vanaf 24 december 2021 nog werden opgelegd, en alle aanslagen die op dat moment nog niet onherroepelijk vaststonden. Voor het rechtsherstel is gekozen voor de zgn. «spaarvariant». Deze operatie kon grotendeels geautomatiseerd worden uitgevoerd. De Belastingdienst heeft hiervoor in korte tijd grote inspanningen geleverd om de benodigde aanpassingen aan de systemen te kunnen bewerkstelligen. Per 1 juli is gestart met het geautomatiseerde herstel van de deelnemers aan de massaal bezwaarprocedures over de jaren 2017–2020 en dit deel van het herstel is afgerond voor de gestelde deadline van 4 augustus jl. Deze deadline is belangrijk aangezien op 4 februari 2022 uitspraak op bezwaar is gedaan bij de massaal bezwaarmakers, naar aanleiding van het arrest van de HR. Door het doen van uitspraak op bezwaar is de periode van 6 maanden (tot 4 augustus) gaan lopen, waarop het herstel dan wettelijk moet hebben plaatsgevonden.

Het arrest en de hieruit volgende werkzaamheden doen een ongepland beroep op de personele en ICT-capaciteit van de Belastingdienst. Naast het herstel wordt gewerkt aan de voorbereidingen voor de implementatie van de overbruggingswetgeving en de vormgeving van een nieuw stelsel op basis van werkelijk rendement. Voor deze nieuwe wet- en regelgeving is het van belang de (potentiële) complexiteit en de uitvoerbaarheid goed mee te wegen. Over box 3 ontvangt u nog separate Kamerbrieven.

3.2.b Herstel FSV

Op 24 juni jl. (Kamerstuk 31 066, nr. 1065) heb ik uw Kamer geïnformeerd over mijn denkrichting voor de vormgeving tegemoetkoming FSV. In de huidige denkrichting, stel ik voor om onderscheid te maken tussen vier verschillende doelgroepen, omdat deze doelgroepen verschillende effecten hebben ondervonden. Het gaat daarbij om: 1. selectie op de aangifte, 2. schending AVG, 3. onterecht materieel effect bij invordering (MSNP) en 4. overige effecten van een registratie in FSV. Ik heb deze groepen toegelicht in de brief van 24 juni jl.12 Mijn startpunt voor het tegemoetkomingsbeleid is dat ik voornemens ben om alleen mensen tegemoet te komen die daadwerkelijk schade hebben gehad die veroorzaakt is door registratie in FSV. Het enkele feit dat iemand in FSV stond, leidt dan ook niet tot een tegemoetkoming. Ik ga graag 13 september met uw Kamer in gesprek over de contouren van het tegemoetkomingsbeleid. Uw Kamer heeft twee sets feitelijke vragen gesteld over mijn brief die ik op 31 augustus jl. (Kamerstuk 31 066, nr. 1098) heb beantwoord.

3.2.c. Project herstel vervolgingskosten

In vervolg op mijn brief van 16 maart jl.13 informeer ik uw Kamer over de stand van zaken van het project herstel vervolgingskosten. Door een fout in het geautomatiseerde systeem is in de jaren 2011 t/m september 2020 de vermindering14 van vervolgingskosten niet altijd goed doorgevoerd. Dit wordt nu hersteld, waarbij de te veel in rekening gebrachte vervolgingskosten worden vergoed en/of verrekend. Eerder heb ik gecommuniceerd dat het project deze zomer afgerond zou zijn. Recent is gebleken dat afronding van het project ongeveer drie maanden langer gaat duren. Dit komt doordat de te herstellen populatie groter is dan eerder ingeschat. Verder blijkt automatische afdoening minder vaak mogelijk, waardoor herstel vaker generiek plaats moeten vinden.

3.2.d. Invorderingsrente

Eerder heb ik uw Kamer geïnformeerd over het project invorderingsrente, waarbij de aard van de problematiek vergelijkbaar is met die van vervolgingskosten15. In sommige gevallen is ten onrechte invorderingsrente in rekening gebracht. Er zijn twee situaties onderkend, waarbij de wetgeving rondom de invorderingsrente onjuist is toegepast:

1. Het niet herrekenen van invorderingsrente na vermindering van een aanslag;

2. Het ten onrechte in rekening brengen van invorderingsrente in de situatie dat een negatieve aanslag met een positieve (nog – deels – onbetaalde) aanslag van hetzelfde middel en jaar wordt verrekend.

Qua tijdpad zal het herstel invorderingsrente starten op het moment dat het project vervolgingskosten is beëindigd. Vanwege de vertraging bij het herstel van vervolgingskosten, start het herstel van invorderingsrente ook later. De reden hiervoor is de schaarse capaciteit. Naar verwachting zal de start rond december van dit jaar liggen en komt daarmee het zwaartepunt van deze hersteloperatie in 2023 te liggen. Over de voortgang zal ik uw Kamer blijven informeren.

3.3. Artikel 16a Wet op de belasting van personenauto’s en motorrijwielen 1992 (Wet bpm)

De Hoge Raad heeft op 3 juni 2022 uitspraak gedaan over de houdbaarheid van een tot 1 januari 2022 geldende overgangsregeling in de bpm in het geval van een wijziging van het bpm-tarief (artikel 16a Wet bpm). De datum van de tenaamstelling van een motorrijtuig was tot 1 januari 2022 leidend voor de heffing van bpm en de toepassing van het tarief. Hierdoor kon zich de situatie voordoen dat nieuwe motorrijtuigen werden ingeschreven (aanvraag kenteken) vóór de inwerkingtreding van een tariefswijziging, maar pas op naam werden gesteld na de tariefswijziging waardoor het nieuwe tarief van toepassing was. De overgangsregeling regelde dat bij een tenaamstelling van het motorrijtuig binnen twee maanden na inwerkingtreding van de tariefswijziging, het oude bpm-tarief mocht worden toegepast.

De Hoge Raad oordeelde dat het enkel toepassen van deze overgangsregeling voor motorrijtuigen die al eerder waren ingeschreven een discriminatoir karakter heeft. Het discriminatoire karakter is reeds opgeheven met een aanpassing van de overgangsregeling van artikel 16a Wet bpm per 1 januari 2022.

Daarnaast gold de overgangsregeling niet voor nieuwe motorrijtuigen die in het kentekenregister van een andere lidstaat waren ingeschreven vóór de inwerkingtreding van een tariefsverhoging van de bpm. Dit onderscheid bracht volgens de Hoge Raad een ongelijke behandeling met zich mee. Vanaf datum arrest wordt dit onderscheid niet langer gemaakt. Concreet betekent dit dat de Belastingdienst voor nog openstaande zaken wel de overgangsregeling zal toepassen waar dit eerder niet was voorzien. De uitleg van de Hoge Raad zal om reden van kenbaarheid en transparantie ook op korte termijn worden opgenomen in het kaderbesluit bpm en later worden verduidelijkt in wetgeving.

3.4. Anticiperen op fiscaal-juridische ontwikkelingen

Het wetgevingsproces is met veel waarborgen omgeven en de Belastingdienst zet zich in om de regelgeving zo zorgvuldig mogelijk – conform de bedoeling van de wetgever – toe te passen. Het is echter uiteindelijk aan de rechter om te oordelen over de juridische houdbaarheid van wetgeving of de toepassing daarvan in de praktijk. De Belastingdienst neemt signalen dat het recht of de wijze van toepassing mogelijk niet door die juridische beugel kan uiterst serieus. Signalen kunnen bijvoorbeeld zijn consistente kritiek in de vakliteratuur, uitspraken van feitenrechters of een conclusie van de advocaat-generaal bij de Hoge Raad. Waar mogelijk probeert de Belastingdienst te anticiperen op nieuwe jurisprudentie. Bijvoorbeeld door een analyse te maken van de mogelijke gevolgen van een uitspraak voor de wetgeving en de uitvoering daarvan door de Belastingdienst en eventuele budgettaire consequenties in kaart te brengen.

4. Overig

4.1. ANBI – Scientology Kerk Amsterdam (SKA)

Hierbij informeer ik u, dat Scientology Kerk Amsterdam (SKA) de ANBI-status heeft verkregen met als ingangsdatum 1 januari 2012. Dit zal in het ANBI-register van de Belastingdienst zichtbaar zijn omstreeks 31 augustus 2022. Ik zie aanleiding om u in deze situatie hierover te informeren, voor zover de fiscale geheimhoudingsplicht van artikel 67 Algemene wet inzake rijksbelasting dit toelaat. Ik beperk mij voor nu tot de actuele lijn in de jurisprudentie en de beleidsmatige ontwikkelingen.

Tot 2012 was de lijn in de jurisprudentie dat een activiteit die tegen commerciële tarieven werd verricht, per definitie geen (onderdeel van een) algemeen nuttige activiteit kon zijn. De activiteiten die tegen commerciële tarieven werden verricht, telden niet mee voor het criterium dat 90% (tot 2010 50%) van de activiteiten het algemeen belang dient. Over de belastingjaren 2008 en 2009 is het niet verlenen van de ANBI-status aan SKA uitgeprocedeerd tot aan de Hoge Raad, waarbij de Belastingdienst uiteindelijk in het gelijk werd gesteld omdat de activiteiten die tegen commerciële tarieven werden verricht meer dan 50% (m.i.v. 2010 90%) uitmaakten van de totale activiteiten van belanghebbende.

Met ingang van 2012 is de Geefwet van kracht waarbij de regelgeving ten aanzien van algemeen nuttige activiteiten tegen commerciële tarieven is gewijzigd. Sinds 2012 wordt gekeken naar het geheel van de algemeen nuttige activiteiten. Ook indien binnen de algemeen nuttige activiteiten (op onderdelen) sprake is van commerciële tarieven kan voor het geheel van de activiteiten sprake zijn van het dienen van het algemeen nut. Het geheel aan activiteiten moet uiteraard wel worden aangemerkt als algemeen nuttige activiteiten die passen binnen de doelstelling van de ANBI. Conclusie van de Belastingdienst is dat SKA sinds 2012 voldoet aan de geldende regelgeving.

In het najaar volgt een kabinetsreactie op het rapport «Toezicht op Algemeen Nut» (Kamerstuk 35 437, nr. 22) dat afgelopen mei is gepubliceerd. Daarnaast wordt dan ook de Geefwet, inclusief de bepaling over commerciële activiteiten, geëvalueerd.

4.2. OESO-studie Tax Administration 2022

U ontvangt als bijlage 3 bij deze brief de onlangs gepubliceerde OESO-studie Tax Administration 2022. Hierin zijn op basis van informatie uit de kalenderjaren 2018 t/m 2020 58 belastingdiensten met elkaar vergeleken. De studie beschrijft internationale trends en ontwikkelingen in de uitvoering van belastingheffing.

De OESO signaleert onder andere de grote impact van de coronapandemie voor alle belastingdiensten die leidt tot een versnelling van de groei van de digitale diensten en digitale transformatie. Zo kreeg de samenwerking met de digitale dienstverleners een extra impuls voor aansluiting bij de systemen van de belastingplichtige. Dit leidt tot een verbetering van de compliance en een vermindering van administratieve lasten bij burgers en bedrijven en versterking van de compliance. Data-analyse is normaal geworden. De OESO vraagt zich af of het huidige uitgavenniveau overal volstaat om de toegenomen vraag naar elektronische en digitale diensten te ondersteunen. Ook wijst de OESO op de doorgaande groei in de schaal en reikwijdte van internationale samenwerking en het delen van informatie tussen belastingdiensten.

Bij de Belastingdienst zijn in internationaal perspectief onder meer opvallend de hoge scores bij compliance gerelateerde aspecten, zoals de hoge tijdigheid van aangiften en betalingen en de hoge percentages elektronische en vooringevulde aangiften. Punten van aandacht zijn onder meer:

1. het grote aantal medewerkers in het leeftijdscohort 55–64 jaar, dat overigens ook in andere landen zichtbaar is;

2. het relatief forse aantal ontvangen bezwaren afgezet tegen het aantal actieve belastingplichtigen Inkomensheffing (IH) en Vennootschapsbelasting (Vpb) en

3. het groeiende aantal openstaande vorderingen door verleend uitstel van betalingen (coronamaatregelen). De stijging is vooral in de hand gewerkt door de uitstelregeling voor betaling van belastingschulden (m.n. omzetbelasting en loonheffing).

Ik heb kennisgenomen van de aanbevelingen uit het rapport en zal daarmee aan de slag gaan. De Belastingdienst gaat o.a. onderzoek verrichten naar het relatief grote aantal bezwaarprocedures en informatie uitwisselen met collega diensten over de digitale transformatie. Met betrekking tot de personeelsopbouw streeft de Belastingdienst naar een personeelsbestand met een leeftijdsverdeling overeenkomstig de arbeidsmarkt. We sturen daarop in ons strategisch personeelsbeleid.

5. Tot slot

Met deze brief heb ik uw Kamer geïnformeerd over mijn beeld van de afgelopen acht maanden en de opgave waar de Belastingdienst voor staat. Daarnaast heb ik in de brief een aantal belangrijke onderwerpen genoemd en uitdagingen uiteengezet. Er is ontzettend veel werk verzet de afgelopen periode en tegelijkertijd is er nog veel te doen. Door stap voor stap in gezamenlijkheid te werken wil ik bouwen aan vertrouwen. Een betrouwbare Belastingdienst is essentieel om onze overheidsvoorzieningen te bekostigen en daar zet ik mij elke dag met energie voor in. Graag ga ik 7 september hierover het debat met uw Kamer aan.

De Staatssecretaris van Financiën, M.L.A. van Rij

Prestatie-indicatoren Rijksbegroting en Jaarplan 2022 (t/m juli 2022)

De Belastingdienst meet de prestaties aan de hand van prestatie-indicatoren, vastgesteld in de Rijksbegroting. Deze indicatoren geven inzicht in de mate waarin de Uitvoerings- en handhavingsstrategie succesvol leidt tot realisatie van het strategische doel: structurele naleving van (fiscale) regels door burgers en bedrijven. Dit strategische doel is vertaald naar vier concrete tussendoelen op de volgende onderwerpen: 1) adequate behandeling, 2) Informeren, 3) gemak en 4) corrigerend optreden. Deze worden met behulp van indicatoren gemeten.

De indicatoren van Adequate behandeling scoren over het algemeen goed. Zo behandelt de Belastingdienst 97,3% van de klachten binnen de Awb-termijn en worden 94,7% van de aanslagen inkomensheffing binnen een jaar na aangifte opgelegd. De prestatie-indicator rond tijdige afhandeling van bezwaren laat echter in begin 2022 een negatieve trend zien, met 82,1% van het totaal aantal bezwaren afgehandeld binnen Awb-termijn, tegen een norm van 90%. Dit lage cijfer in 2022 houdt onder meer verband met een hoge instroom box 3-bezwaren (zo’n 310.000 bezwaren), die het proces verstoren. Er zijn maatregelen genomen om de negatieve trend te keren, waaronder extra inzet bij de teams die de inkomende bezwaren naar belastingmiddel verdelen, verbeteringen in het proces en het tijdelijk weer massaal eenzijdig verdagen bij de teams.

Bij Informeren laten de indicatoren zien dat de burgers tevreden zijn over de dienstverlening bij de fysieke balies, maar blijven de bereikbaarheid van de BelastingTelefoon en Webcare achter op de norm. Zo komt de prestatie-indicator rond bereikbaarheid van BelastingTelefoon in juli uit op 75,1% – onder de norm van 90%. Waarschijnlijk hiermee samenhangend neemt ook de tevredenheid over de BelastingTelefoon af. De oorzaak van het achterblijven van deze KPI is de lage bezetting vanwege de krappe arbeidsmarkt, de hoge uitstroom en hoog ziekteverzuim. Ook de bereikbaarheid van Webcare blijft met 50,6% om vergelijkbare redenen achter bij de norm (norm: 80%). Belangrijkste inmiddels getroffen beheermaatregel is dat de beloning van nieuwe informanten is verhoogd, waardoor de concurrentiepositie op de arbeidsmarkt voor informanten verbetert. Daarnaast worden maatregelen getroffen om het ziekteverzuim te verlagen en zijn afspraken gemaakt met uitzendbureaus over de levering van geschikt personeel.

Een indicator bij Gemak is tot en met juli gemeten: het percentage aangiften inkomensheffing niet-winst waarbij de burger niets hoeft in te vullen scoort boven de norm.

Bij Corrigerend optreden geven de indicatoren een wisselend beeld. Het percentage «oninbaarlijdingen» en «betalingsachterstanden invordering» scoren beter dan de norm. De indicator «inning invorderingsposten binnen een jaar» is niet op norm omdat de (dwang)invordering nog niet geheel is herstart – samenhangend met de eerdere coronamaatregelen. Deze indicator blijft laag zolang invordering niet geheel is hervat. De indicator «processen-verbaal dat leidt tot vervolging/transactie» scoort ook onder de norm. De FIOD optimaliseert de samenwerking met het OM/Functioneel Parket om doorlooptijden te verkorten en het aantal sepots terug te brengen.

Moties en Toezeggingen

Hieronder treft u de moties en toezeggingen aan die ik met deze brief wil afdoen. Graag informeer ik uw Kamer over de wijze waarop ik daar invulling aan heb gegeven.

Thema’s Moties & Toezeggingen

– Toezeggingen kabinetsreactie ongekend onrecht

o Burgerpanels

o Cultuurverandering bij de Belastingdienst

– Informatievoorziening

o Pseudonimiseren

o Motie Azarkan nieuwe lijsten versterkte controle toetsen aan geldende waarborgen

o Jaarlijkse audit Belastingdienst op de bescherming van persoonsgegevens

– Overig

o Toezegging onderzoek schenk- en erfbelasting

o Toezegging intensiveren van de controles in het MKB

o Toezegging cijfers geven van ingediende aangiften en definitief opgelegde aanslagen.

Toezeggingen uit kabinetsreactie ongekend onrecht16

Het kabinet zegt in de kabinetsreactie «ongekend onrecht» toe burgerpanels op te richten (Kamerstuk 35 510, nr. 4).

De Belastingdienst voert onderzoek uit onder burgers, ondernemers en hun hulpgevers (intermediairs) om inzichten te vergaren die de dienstverlening verbeteren. Begin 2022 is een onderzoeksfaciliteit opgezet om onderzoek onder burgers en ondernemers te stimuleren en te faciliteren. De Belastingdienst heeft hierdoor via gecontracteerde bureaus snel toegang tot diverse burgerpanels, voor kwalitatief onderzoek, kwantitatief onderzoek en communicatietoetsen. Ook maakt de Belastingdienst gebruik van het Rijksbrede burgerpanel van Dienst Publiek en Communicatie (AZ). Hierin zitten 150 burgers die regelmatig vragen beantwoorden over hun ervaring met onder andere de Belastingdienst en meedenken over verbeteringen. Daarnaast onderzoekt de dienst de behoeften van burgers en ondernemers bijvoorbeeld via gericht doelgroeponderzoek, data-analyse en gebruikerstesten.

Het kabinet zegt in de kabinetsreactie «ongekend onrecht» toe de voortgang van de cultuurverandering te monitoren bij de Belastingdienst.

De resultaten van het medewerkersonderzoek eind 2021 hebben aangetoond dat de inspanningen vanuit het programma leiderschap en cultuur hebben geleid tot een verbetering van én de sociale veiligheid en de gepercipieerde kwaliteit van de leidinggevenden ten opzichte van 2019.

Moties & Toezeggingen Informatievoorziening

Toezegging voortgang pseudonimiseren (Leden van de SP-fractie en CDA-fractie)

In een schriftelijk overleg voor de vaste commissie voor financiën met uw Kamer d.d. 7 februari 2019 heeft mijn voorganger toegezegd te rapporteren over de stand van zaken van activiteiten bij de Belastingdienst rond het pseudonimiseren van persoonsgegevens ten behoeve van de bescherming van die gegevens bij data-analyse. In het kader hiervan wil ik allereerst benoemen dat het pseudonimiseren van persoonsgegevens geen verplichting is op grond van de AVG en dat ook al eerder ingevoerde maatregelen zoals datacompartimentering, encryptie en autorisaties, de noodzaak van deze aanvullende maatregel wegnemen. Sinds deze toezegging zijn hiervoor verschillende mogelijkheden onderzocht. Hieruit is gebleken dat het ontwikkelen en implementeren van pseudonimisering bij toepassing van data-analyse – mede door de schaal van gegevensverwerking – zowel technisch als organisatorisch zeer complex is en continuïteitsrisico’s met zich brengt. Dit alles heeft geleid tot de keuze om nu niet verder in te zetten op pseudonimisering bij de beveiliging van persoonsgegevens ten behoeve van data-analyse.

De motie van het lid Azarkan over nieuwe lijsten voor versterkte controle toetsen aan de geldende waarborgen (Kamerstuk 31 066, nr. 940)

Binnen de Belastingdienst, Toeslagen en Douane wordt gebruik gemaakt van selectie-instrumenten om te bepalen welke «objecten» – documenten en/of goederen – in aanmerking komen voor een nadere beoordeling door een medewerker. Deze selectie-instrumenten worden ingezet, omdat de organisaties de begrensde behandelcapaciteit moeten verdelen over objecten waaraan vermoedelijk nalevingsrisico’s verbonden zijn.

Hoewel deze werkwijze vanuit het oogpunt van een zo effectief mogelijke inzet van behandelcapaciteit logisch is, komt het vaak voor dat deze selectie-instrumenten onderscheid tussen burgers en tussen bedrijven maken. Namelijk zij die wel en zij die niet geselecteerd worden voor een nadere beoordeling. Dit onderscheid moet op rechtmatige gronden gemaakt worden. Het is daarom van groot belang dat selectie-instrumenten aantoonbaar rechtmatig zijn en dat de organisaties transparant zijn over de inzet, werking en (mogelijke) effecten van selectie-instrumenten. Daarom is in een brief van mijn ambtsvoorganger van 13 oktober 2020 (Kamerstuk 31 066, nr. 709) aangegeven dat er aan een waarborgenkader voor selectie-instrumenten zal worden gewerkt, waarmee de rechtmatigheid en de transparantie van die selectie-instrumenten (beter) gegarandeerd kan worden. De planning is om nog in 2022 te starten met de implementatie van dit kader.

De gewijzigde motie van het lid Azarkan over een jaarlijkse audit binnen de Belastingdienst op de bescherming van persoonsgegevens (Kamerstuk 31 066, nr. 947)

Op dit moment voert de ADR een vraaggestuurd onderzoek uit naar het voldoen aan de aantoonplicht AVG. Dit is een onderzoek in opdracht van de functionaris voor gegevensbescherming (FG) en is eind 2021/begin 2022 gestart en nagenoeg afgerond. Daarnaast loopt er op dit moment een Rijksbreed onderzoek naar de AVG. Dat onderzoek wordt ook uitgevoerd door de ADR en is in het kader van de wettelijke taak van de ADR. Voor dit onderzoek worden op dit moment binnen Financiën (o.a. Belastingdienst) interviews afgenomen. Ik houd de Tweede Kamer op de hoogte van de uitkomsten van beide onderzoeken.

Overige toezeggingen

Toezegging onderzoek naar juridische kwaliteit van opgelegde aanslagen schenk- en erfbelasting

In de Kamerbrief van 20 september 2019 (Kamerstuk 31 066, nr. 527) over het ADR-onderzoek naar het uitnodigingsbeleid voor de erfbelasting heeft de Staatssecretaris aangegeven dat voor een volledig beeld van de uitvoering ook de juridische kwaliteit van de opgelegde aanslagen moet worden bezien, en dat hij voornemens is externe vakinhoudelijke experts te vragen hier onderzoek naar te doen.

Vanaf 2020 wordt de erfbelasting betrokken in het jaarlijkse kwaliteitsonderzoek van de Belastingdienst, de eerste keer over de periode september 2019 – september 2020. De behandeling van de onderzochte aangiften erfbelasting scoort in de meeste gevallen voldoende tot goed: bij de steekproef in 2021 over de periode september 2020 – september 2021 werden 84 van de 100 onderzochte posten als goed of voldoende beoordeeld, 16 posten scoorden matig, en er waren geen posten die slecht scoorden. De aspecten van de aangiftebehandeling van de erfbelasting waarvan blijkt dat deze verbetering behoeven en aanbevelingen daarover van de beoordelaars, worden teruggekoppeld aan het management van het Expertisecentrum Schenk- en Erfbelasting dat deze in de uitvoering van de werkprocessen laat oppakken. Het aanvullend hierop instellen van een extern onderzoek betekent dat schaarse capaciteit vrijgemaakt moet worden om invulling te kunnen geven aan de uitvoering van het onderzoek.

Omdat alle beschikbare capaciteit op dit moment nodig is om de (ook kwantitatieve) doelstellingen voor de behandeling van aangiften en bezwaren zoveel mogelijk te realiseren17, wordt hieraan prioriteit gegeven. Indien op een later moment blijkt dat er toch aanleiding is aanvullend op het periodieke kwaliteitsonderzoek van de Belastingdienst een extern onderzoek naar de kwaliteit van de behandeling van aangiften erfbelasting te starten, zal ik dit opnieuw in overweging nemen. Door bovengenoemde redenen kan ik deze toezegging niet worden nakomen.

Toezegging om in de beleids- en uitvoeringsbrief terug te komen op het verkorten en intensiveren van de controles in het MKB

Tijdens het Commissiedebat van 24 maart 2022 (Kamerstuk 31 066, nr. 1002) heeft het Kamerlid Alkaya vragen gesteld over het intensiveren van het toezicht op kleine ondernemers en het verkorten van de naheffingstermijn van 5 jaar voor deze ondernemers. Dit om onzekerheid bij deze (MKB-)ondernemers weg te nemen. In de Algemene wet inzake rijksbelastingen en lagere wet- en regelgeving zijn de termijnen voor het opleggen van een eventuele navorderingsaanslag (aanslagbelastingen) en/of naheffingsaanslag (aangiftebelasting) bepaald. Dit zijn generiek werkende termijnen waarbij het niet wenselijk wordt geacht om uitzonderingen te maken voor bijvoorbeeld «kleine ondernemers». De onzekerheid die kleine ondernemers ervaren om gecontroleerd te worden en, afhankelijk van de uitkomsten daarvan, om een naheffingsaanslag of navorderingsaanslag opgelegd te krijgen, geldt voor alle belastingplichtige ondernemers.

De capaciteitsproblemen in het toezicht die het lid Alkaya aanhaalt doet zich voor bij alle doelgroepen (GO, P en MKB). Gegeven de krapte op de arbeidsmarkt is dit probleem niet eenvoudig op te lossen. De prioritering van de capaciteitsinzet van de Belastingdienst wordt bepaald door wet- en regelgeving en aanvullende politieke wensen. In de primaire processen wordt prioriteit gegeven aan verplichte werkzaamheden die door burgers en ondernemers zijn geïnitieerd, zoals het voeren van vooroverleg en de behandeling van verzoek- en bezwaarschriften. Daarnaast zijn er dossiers die een hoge prioriteit krijgen, bijvoorbeeld het werk dat voortvloeit uit de aanstaande compensatie van FSV-gedupeerden, het gevolg geven aan uitspraak van de Hoge Raad over box 3 en de bijdrage van de Belastingdienst aan de herstelorganisatie van Toeslagen. De beschikbare capaciteit voor toezichtwerkzaamheden neemt hierdoor af en is vanwege de genoemde verplichte werkzaamheden zeer beperkt. In dit licht verwijs ik naar mijn brief van 3 juni 2022 (Kamerstuk 32 140, nr. 119) «Uitvoeringsprioriteiten bij fiscale beleids- en uitvoeringsagenda». Hierdoor is het nu niet mogelijk om de naheffingstermijn te verkorten en de controles in het MKB te intensivereren.

Toezegging om cijfers te geven van ingediende aangiften en definitief opgelegde aanslagen

De heer Omtzigt heeft in het debat van 5 juli 2022 gevraagd of het alsnog mogelijk is om op basis van de aangifte over 2021 mensen die beneden een bepaalde inkomensgrens zitten € 500 extra uit te keren via een automatische teruggave. In het debat heb ik aangegeven dat dit complicerend is voor de uitvoering en dat ik ter toelichting de cijfers rondom het aangifteproces 2021 uw Kamer zou doen toekomen. Tot 1 april 2022 (einde van de garantietermijn) hebben 5.902.501 mensen hun aangifte ingediend. Uiteindelijk zijn tot 1 mei 2022 in totaal 9.444.783 aangiften ontvangen. Daarvan zijn meer dan 1,2 miljoen aangiften met box-3-inkomen uitgezonderd. Op 7 juli waren er tot dan toe 10,2 miljoen aangiften ontvangen waarvan ruim 7,2 miljoen aangiften zijn afgedaan en definitief opgelegd. Er stonden welgeteld nog 3 miljoen aangiften in de voorraad op 7 juli 2022, dit zijn zowel box-3-uitzondering alsnog op te leggen aanslagen om andere uitworpredenen.

De definitieve aanslagen waar de heer Omtzigt in het debat naar vroeg zijn niet meer aan te passen. Ten eerste zou dit een fiscale wijziging vereisen die dit rechtvaardigt. Zoals gesteld is een groot deel van de aanslagen al definitief opgelegd. Een extra bedrag toevoegen op de aanslag zou een structuurwijziging zijn op aangifte met een voorbereidingstijd van zo’n 12 tot 15,5 maand. Alternatief voor een extra bedrag zou een verminderingsbeschikking kunnen zijn, echter is ook om dit geautomatiseerd te doen een doorlooptijd van ruim een jaar nodig en gaan de werkzaamheden concurreren met het herstel voor het box-3-arrest. Potentieel is dit daarnaast een hele kostbare aanpassing, aangezien er mogelijk extra koppelingen met de loonheffingssystemen gemaakt moeten worden (bijvoorbeeld bij de selectie van minimumloon of een bijstandsuitkering). Daarbij moet ook aan AVG-voorwaarden worden voldaan deze loonheffinggegevens te mogen gebruiken voor deze selectie in de inkomstenbelasting. Tevens zouden bij deze variant de burgers met een laag inkomen, die daarom doorgaans geen aangifte hoeven te doen, buiten beeld blijven.

Onder het begrip «vermindering» valt ook de situatie dat na het opleggen van een positieve aanslag een negatieve aanslag door de inspecteur wordt opgelegd. Inmiddels is de leidraad Invordering 2008 per 1 juli 2021 op dit punt aangepast.

Zie § 3.3 Burgers van Voortgangsrapportage Jaarplan 2021 Belastingdienst, periode januari – december 2021, bijlage bij Kamerstuk 31 066, nr. 1019.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31066-1100.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.