Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33750 nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 33750 nr. 1 |

17 september 2013

|

Blz. |

||

|

Voorwoord |

7 |

|

|---|---|---|

|

1. |

Perspectief op duurzaam herstel |

9 |

|

1.1 |

Nederland in een fase van balansherstel |

14 |

|

1.2 |

Crisisbeleid en structurele hervormingen voor duurzame economische groei |

20 |

|

1.3 |

Gezonde overheidsfinanciën: Nederland doet veel, maar een aanvullend beleidspakket is nodig |

23 |

|

1.4 |

Tot slot |

27 |

|

2. |

Minder schuld, meer groei |

29 |

|

2.1 |

Nederland is fundamenteel sterk |

30 |

|

2.2 |

De wereldeconomie biedt kansen voor Nederlandse groei |

33 |

|

2.3 |

Versterken Europese muntunie belangrijk voor Nederland |

38 |

|

2.4 |

Nederland: aanpakken binnenlandse onevenwichtigheden |

48 |

|

2.5 |

Hoe de structurele groei te verhogen |

64 |

|

3. |

Het budgettaire beeld |

69 |

|

3.1 |

Inleiding en algemeen beeld |

69 |

|

3.2 |

Maatregelen van het jaar 2014 |

70 |

|

3.3 |

Overheidsfinanciën in 2014 |

79 |

|

3.4 |

De overheidsfinanciën sinds het begin van de crisis |

91 |

|

3.5 |

Inkomstenontwikkeling in 2013 en 2014 |

101 |

|

3.6 |

Kadertoetsingen |

103 |

|

4. |

Integrale risicoanalyse |

115 |

|

4.1 |

Inleiding |

115 |

|

4.2 |

Garanties en achterborgstellingen |

119 |

|

4.3 |

Leningen en financiële interventies |

125 |

|

4.4 |

Impliciete risicogerelateerde risico’s |

129 |

|

4.5 |

Risico’s bij staatsdeelnemingen |

131 |

|

4.6 |

Risico’s bij decentrale overheden |

132 |

|

4.7 |

Risico’s bij instellingen die een publiek belang dienen |

133 |

|

4.8 |

Onzekerheid in ramingen |

136 |

|

4.9 |

Trendmatige ontwikkelingen |

138 |

|

Lijst van gebruikte termen en hun betekenis |

141 |

|

|

Lijst van gebruikte afkortingen en hun betekenis |

148 |

|

|

Trefwoordenregister |

150 |

|

|

De internetbijlagen worden gepubliceerd op overheid.nl |

||

Nederland staat voor uitdagingen die vragen om een structurele aanpak. Enerzijds kampt Nederland nog met de gevolgen van de bankencrisis en eurocrisis. Anderzijds is er in onze eigen financiële huishouding een aantal structurele onevenwichtigheden dat aangepakt moet worden.

Al bij de start van het kabinet was duidelijk dat er geen gemakkelijk weg uit de crisis zou zijn. Met oog voor de welvaart en het welzijn van alle Nederlanders kiezen we ervoor om de problemen niet door te schuiven, maar aan te pakken. In deze eerste Miljoenennota van het kabinet Rutte-Asscher wordt verder invulling gegeven aan de afspraken uit het regeerakkoord.

Het financieel en sociaal-economisch beleid rust op drie pijlers: de schatkist op orde brengen, werken aan duurzame groei en een evenwichtige inkomensverdeling. De uitwerking van de afspraken uit het Regeerakkoord heeft inmiddels geleid tot een Sociaal Akkoord, een Woonakkoord, een Energieakkoord en een Zorgakkoord. Met een maatregelenpakket van zes miljard euro zetten we een noodzakelijke stap in het op orde brengen van de overheidsfinanciën. Het kabinet heeft de fragiele economische groei hierbij zo veel mogelijk ontzien. Daarnaast nemen we een aantal gerichte maatregelen om de economie te stimuleren.

Nederland is gebaat bij structurele hervormingen die de basis leggen voor duurzame economische groei. Daarom kiezen we ervoor om de werking van de arbeidsmarkt te verbeteren en het pensioenstelsel te moderniseren. Ook nemen we maatregelen waardoor de zorg in de toekomst betaalbaar en toegankelijk blijft. Op de woningmarkt werken we aan het herstel van evenwicht. Dit doen we onder andere door te werken aan het geleidelijk afbouwen van schulden op lange termijn. Dit verbetert de financiële schokbestendigheid van huishoudens, banken, pensioenfondsen en de overheid.

De hervormingen raken ons allemaal. Het gaat immers om onze huizen, ons werk, onze gezondheid en onze oudedagsvoorziening. Afhankelijk van ieders persoonlijke situatie krijgt iedere burger en elk bedrijf met deze veranderingen te maken. We geven ons hier rekenschap van en streven ernaar om de last die dit met zich meebrengt zo evenwichtig mogelijk te verdelen.

Met de maatregelen in deze Miljoenennota zetten we belangrijke stappen om ervoor te zorgen dat Nederland in de toekomst een welvarend land met duurzame economische groei en een sterk en sociaal fundament blijft.

Minister van Financiën, Jeroen Dijsselbloem

De langdurige recessie, en de naar verwachting bescheiden economische groei op de korte en middellange termijn vraagt veel van burgers en bedrijven. Het risico op werkloosheid is toegenomen, terwijl het voor bedrijven in een laagconjunctuur moeilijk ondernemen is. Ondanks deze moeilijke economische omstandigheden blijft Nederland een rijk en welvarend land. Internationaal scoort ons land hoog als het gaat om inkomen, productiviteit, export, internationale investeringen maar ook op voorzieningen als onderwijs en zorg, ons pensioenstelsel en inkomensverdeling. De kwaliteit van werknemers, de fysieke infrastructuur en de levensomstandigheden zijn hoog. Nederland heeft sterke instituties: de kwaliteit van het openbaar bestuur en de wetgeving, de beginselen van de rechtstaat, rechtszekerheid en veiligheid – de «harde» instituties. En goede «zachte» instituties: we zijn solidair, zijn oplossingsgericht en stellen orde op zaken wanneer dat nodig is. Dankzij deze combinatie van «hard» en «zacht» scoort Nederland nog steeds hoog op ranglijsten van «geluk» en landen van waar het prettig is om te leven, maar ook hoog op ranglijsten die iets zeggen over het investeringsklimaat.

De financiële crisis heeft evenwel forse kwetsbaarheden in onze economie blootgelegd. Internationale kwetsbaarheden in de financiële sector, Europese kwetsbaarheden in vormgeving van de muntunie, en specifieke problemen in de nationale economie. De hoge economische groei in de decennia voor de financiële crisis ging samen met een sterke opbouw van schulden van met name huishoudens en banken. Ook in ons pensioenstelsel werden kwetsbaarheden blootgelegd. En in korte tijd zijn overheidstekort en de staatsschuld sterk opgelopen. Balansen zijn verstoord. Het op orde brengen van balansen kost tijd en gaat niet zonder slag of stoot. Dit onvermijdelijke aanpassingsproces biedt Nederland – vanuit sterke fundamenten – perspectief op duurzaam herstel.

Deze Miljoenennota presenteert de eerste begroting van het kabinet Rutte-Asscher. Het financieel en sociaal-economisch beleid van dit kabinet kent drie onlosmakelijk met elkaar verbonden pijlers: werken aan duurzame groei, de schatkist op orde brengen, en een evenwichtige inkomensverdeling. Samen dragen ze onze welvaart en ons welzijn.

Met een omvangrijk pakket hervormingen op het gebied van de financiële sector, de woningmarkt, arbeidsmarkt, zorg en in de sfeer van pensioenen wordt gewerkt aan toekomstbestendige groei voor de Nederlandse economie. Deze hervormingen zijn op basis van het Regeerakkoord verder uitgewerkt in een reeks van afspraken met fracties en maatschappelijke organisaties, zoals het Woonakkoord, het Sociaal Akkoord, het Zorgakkoord en het Energieakkoord. Die afspraken staan.

Het werken aan duurzame economische groei is onlosmakelijk verbonden met het werken aan herstel van de overheidsfinanciën met een scherp oog voor economisch herstel en een evenwichtige inkomensverdeling. Ook bij de overheid moet de balans worden hersteld en het kabinet zet daartoe opnieuw een belangrijke stap. Onderstaande tabel 1.1. presenteert het pakket met een totale omvang van structureel 6 miljard aan besparingen (Paragraaf 3.2 in Hoofdstuk 3 van deze Miljoenennota bevat een uitgebreidere tabel inclusief een technische toelichting).

|

Maatregel |

2013 |

2014 |

2015 |

2016 |

2017 |

struc |

|---|---|---|---|---|---|---|

|

In miljoenen euro; – = saldoverbeterend |

||||||

|

Zorg |

– 1.475 |

– 760 |

– 1.010 |

– 1.260 |

– 1.260 |

|

|

Zorgraming/zorgakkoord |

– 250 |

– 500 |

– 750 |

– 1.000 |

– 1.000 |

|

|

Terugdraaien maatregel lage ziektelast |

1.200 |

1.200 |

1.200 |

1.200 |

||

|

Zorgtoeslag op basis van gemiddelde premie incl. collectieve contracten |

– 320 |

– 320 |

– 320 |

– 320 |

– 320 |

|

|

Geneesmiddelen |

– 750 |

– 900 |

– 900 |

– 900 |

– 900 |

|

|

Overig (o.a. grensoverschrijdende zorg) |

– 155 |

– 240 |

– 240 |

– 240 |

– 240 |

|

|

Sociale zekerheid |

165 |

– 654 |

– 1.147 |

– 1.139 |

– 1.145 |

|

|

Gefaseerde invoering huishoudentoeslag |

279 |

– 489 |

– 989 |

– 989 |

– 1.000 |

|

|

AO-tegemoetkoming |

– 114 |

– 165 |

– 158 |

– 150 |

– 145 |

|

|

Rijksbegroting |

125 |

– 1.450 |

– 1.615 |

– 1.472 |

– 1.350 |

– 1.544 |

|

Extra bijdrage revolverend fonds energiebesparing |

35 |

|||||

|

Pakket kredietverlening MKB |

95 |

|||||

|

Verhoging kredietplafond Qredits |

30 |

|||||

|

Korting loonruimte 2014 collectieve sector excl. zorg (loonsombenadering) |

– 750 |

– 750 |

– 750 |

– 750 |

– 750 |

|

|

Prijsbijstellling 2013 (gecorrigeerd voor saldo generale mutaties) |

– 579 |

– 709 |

– 566 |

– 444 |

– 638 |

|

|

Ramingsbijstellingen onderwijs (o.a. leerlingaantallen) |

– 204 |

– 204 |

– 204 |

– 204 |

– 204 |

|

|

Investering kwaliteit onderwijs |

204 |

204 |

204 |

204 |

204 |

|

|

Bijdrage departementale begrotingen (excl. SZW en VWS) |

– 156 |

– 156 |

– 156 |

– 156 |

– 156 |

|

|

Belastingen en premies |

1.574 |

– 2.700 |

– 2.236 |

– 2.211 |

– 2.161 |

– 1.666 |

|

wv niet lastenrelevante in komsten |

195 |

– 1.499 |

– 495 |

– 495 |

– 495 |

0 |

|

Fiscale behandeling stamrechten |

– 2.065 |

– 840 |

– 840 |

– 840 |

– 420 |

|

|

Bevriezen belastingschrijven en heffingskortingen |

– 981 |

– 981 |

– 981 |

– 981 |

– 981 |

|

|

Inhouden lastenenveloppen bedrijfsleven |

– 640 |

– 640 |

– 640 |

– 640 |

– 640 |

|

|

Verlengen werkgeversheffing hoge inkomens (crisisheffing) |

– 500 |

|||||

|

Versnellen verhoging arbeidskorting |

785 |

|||||

|

Verzachten versobering zelfstandigenaftrek (winstbox) |

200 |

200 |

200 |

200 |

||

|

Begunstiging lokaal opgewekte duurzame energie |

10 |

10 |

10 |

10 |

10 |

|

|

Afschaffen integratieheffing BTW |

95 |

95 |

95 |

95 |

95 |

|

|

Verruimen schenkbelasting |

20 |

80 |

||||

|

Verruimen willekeurige afschrijving investeringen |

252 |

146 |

– 75 |

– 75 |

– 75 |

0 |

|

Koopkrachtpakket |

250 |

295 |

295 |

295 |

295 |

|

|

Lastenverlichting bedrijven |

1.302 |

150 |

200 |

225 |

275 |

275 |

|

Niet doorgaan inkomensafhankelijk eigen risico en afbouwen algemene heffingskorting |

– 30 |

– 500 |

– 500 |

– 500 |

– 500 |

|

|

Overig |

25 |

– 548 |

– 755 |

– 170 |

– 108 |

– 554 |

|

Kasritme revolving fund OS, intensiveringen natuur en veiligheid |

– 290 |

– 290 |

240 |

340 |

0 |

|

|

Ex ante doorwerking Gemeentefonds / Provinciefonds |

25 |

– 258 |

– 465 |

– 410 |

– 448 |

– 554 |

|

Totaal |

– 6.008 |

– 6.020 |

– 6.010 |

– 6.018 |

– 6.169 |

Bij de samenstelling van het pakket worden de gevolgen voor ondernemerschap en werkgelegenheid zo veel mogelijk beperkt, wordt het onderwijs ontzien en is ruimte gemaakt voor een aantal stimulerende maatregelen. Deze maatregelen zijn gericht op het beter benutten van bestaande vermogens om schulden te verminderen en nieuwe investeringen mogelijk te maken. Zo wordt vermogen, dat zich nu (deels) buiten de actieve economie bevindt, gemobiliseerd. Hoofdstuk 3 beschrijft het resulterende budgettaire beeld en het volledige aanvullend beleidspakket in meer detail.

Deze besparingen richten zich in eerste instantie op de zorg, de sociale zekerheid en de collectieve sector. Via het Zorgakkoord wordt de trend van stijgende zorguitgaven verder omgebogen. In de sociale zekerheid wordt gefaseerd een huishoudentoeslag ingevoerd, waarin de huidige zorgtoeslag, kindgebondenbudget, huurtoeslag en een-ouderencomponent worden geïntegreerd. Dit maakt het stelsel eenvoudiger, transparanter en vergroot de doelmatigheid van inkomensondersteuning. De uitgaven aan salarissen in de collectieve sector worden beperkt door werk boven inkomen te stellen, terwijl de soberheid van het overheidsapparaat verder wordt vergroot. Samen met een aantal belasting en premiemaatregelen zoals het niet indexeren van belastingschijven en een verlenging van de crisisheffing wordt de overheidsbegroting structureel weer meer in lijn gebracht met de nieuwe economische realiteit.

BOX 1.1 Hoofdpunten stimuleringsmaatregelen

Kapitaal voor balansherstel en de economie.

• Verruimen willekeurige afschrijving investeringen (400 miljoen euro). Vanaf juni 2013 tot en met 31 december 2013 wordt ondernemers de mogelijkheid van willekeurige afschrijving geboden (voor ten hoogste 50 procent van de af te schrijven aanschaffings- of voortbrengingskosten). Hiermee wordt de liquiditeits- en financieringspositie verbeterd van bedrijven die voor vervangings- of uitbreidingsinvesteringen staan.

• Een Nederlandse investeringsinstelling (NII). Samen met pensioenfondsen, verzekeraars en banken wordt de Nederlandse Investeringsinstelling (NII) opgericht: een intermediair die door bundeling van kennis en expertise, de vorming van benodigde standaardisatie en schaalgrootte vraag naar en aanbod van (lange termijn) financiering bijeenbrengt. Het doel is verbreding van de financieringsmogelijkheden voor rendabele investeringen en ontwikkeling van proposities die door marktfalen niet uit zichzelf tot stand komen. De NII richt zich op de maatschappelijke opgaven van Nederland, onder andere op het gebied van de zorg, energie, infrastructuur, schoolgebouwen, wonen en duurzaamheid en regionale initiatieven. Op korte termijn wordt in gezamenlijk overleg een kwartiermaker aangesteld die vorm geeft aan een instelling die na een paar jaren op eigen benen kan staan. In dit kader beziet het kabinet tevens de mogelijkheden om de Nationale Hypotheekinstelling (NHI) op te richten, die op termijn in de NII geplaatst zou kunnen worden. Het idee hierbij is dat hypotheekverstrekkers hun NHG-hypotheken via de NHI stabieler kunnen laten financieren door (internationale) institutionele beleggers. Dit kan de concurrentie op de hypotheekmarkt bevorderen en de hypotheekrente voor consumenten drukken. De praktische uitwerking van een NHI is een delicaat proces dat vraagt om een zorgvuldige aanpak. Daarbij is het van belang dat het NHI niet wordt gekwalificeerd als ongeoorloofde staatssteun en dat de materiële risico’s voor het Rijk niet toenemen.

• Uitbreiding bedrijfsfinanciering (125 miljoen euro in 2013). Om ervoor te zorgen dat in de kern gezonde bedrijven kunnen blijven investeren neemt het kabinet verschillende (aanvullende) maatregelen om de kredietverlening aan (innovatieve) bedrijven te ondersteunen, onder meer via een verruiming van het innovatiekrediet, de BMKB en de GO. Het plafond van Qredits (voor microfinanciering) wordt verhoogd. Verzekeraars zijn overeengekomen om 140 miljoen euro te investeren in een MKB-investeringsfonds en 30 miljoen euro bij te dragen aan Qredits. Ook pensioenfondsen overwegen bij te dragen. Het kabinet maakt geld vrij voor het stimuleren van informal investors en innovatieve bedrijven (vroege fase financiering), waarbij maximale aansluiting wordt gezocht bij het MKB-investeringsfonds van verzekeraars. Ook wordt op de begroting van EZ geld vrij gemaakt om alternatieve financieringsvormen, zoals crowdfunding en kredietunies, te ondersteunen. Tot slot is het kabinet, mede naar aanleiding van de adviezen van de topsector water, in gesprek met banken en exporteurs om te bezien of het aanbod van exportfinanciering kan worden verbeterd via een aanpassing van de exportkredietgarantie. Het idee hierbij is dat de bestaande exportkredietgarantie geschikt wordt gemaakt voor een grotere groep van investeerders en ook toepasbaar wordt voor kleinere exporttransacties. Het kabinet erkent aldus het belang van een goede concurrentiepositie voor Nederlandse exporteurs in een globaliserende wereld.

• Verruimen schenkbelasting (100 miljoen euro). Er komt een tijdelijke uitbreiding (van 1 oktober 2013 tot en met 31 december 2015) van de verhoogde vrijstelling in de schenkbelasting voor de eigen woning. Het huidige bedrag van de eenmalig verhoogde vrijstelling voor schenking ouders aan kinderen van circa 50.000 euro wordt verhoogd naar 100.000 euro en de beperking tot schenkingen van ouder aan kind vervalt. Dit betekent dat iemand van ieder willekeurige derde eenmalig een onbelaste schenking mag krijgen van maximaal 100.000 euro ten behoeve van de eigen woning.

• Vrijval stamrechten. Vanaf 1 januari 2014 wordt het voor bestaande stamrechten mogelijk gemaakt om de volledige aanspraak bij banken, verzekeraars of bij een stamrecht BV fiscaal vriendelijk in één keer op te nemen. De stamrechtvrijstelling voor nieuwe ontslagvergoedingen wordt per 1 januari 2014 afgeschaft.

• Ondersteuning bouwactiviteiten en doorstroming woningmarkt. De afschaffing van de integratieheffing maakt het aantrekkelijker het voor ondernemers om oude leegstaande kantoren om te bouwen en te verhuren als woningen en voor verkoop bestemde nieuwbouwwoningen in afwachting van de verkoop tussentijds te verhuren. Om de woningmarkt te stimuleren zijn in het Woonakkoord belangrijke afspraken gemaakt,onder meer door ruimte te bieden aan koopstarters en huiseigenaren met restschulden. Ook zijn extra middelen vrijgemaakt voor energiebesparing. In aanvulling hierop kunnen restschulden onder strikte voorwaarden worden meegefinancierd onder de beter gerichte en beter vormgegeven NHG-regeling.

Impuls voor energiebesparing en duurzaamheid.

Het kabinet heeft samen met werkgevers-, werknemers-, milieuorganisaties overeenstemming bereikt over een breed gedragen Energieakkoord dat bijdraagt aan duurzame economische groei. Zo is afgesproken om 14 procent duurzame energie te realiseren in 2020 en 16 procent in 2023, passend binnen het kabinetsstreven naar een volledig duurzame energievoorziening. Een onderdeel hiervan is dat het voor burgers fiscaal aantrekkelijker wordt om lokaal in coöperatief verband duurzame energie op te wekken. Ook zijn afspraken gemaakt over de sluiting van oude kolencentrales en beperking van de bijstook van biomassa, en komt structureel 50 miljoen euro extra beschikbaar voor energie-innovatie. Een andere belangrijke pijler van het akkoord is een ambitieus energiebesparingsprogramma. Nog dit jaar wordt een revolverend fonds voor energiebesparing opgericht. Doel van het fonds is het verstrekken van leningen aan eigenaar-bewoners en verhuurders ten behoeve van energiebesparing. De totale bijdrage aan het fonds door de overheid bedraagt nu 185 miljoen euro, waaraan marktpartijen het drievoudige zullen toevoegen, waardoor het totale fonds een omvang kan hebben van driekwart miljard. Voor een subsidieregeling voor energiebesparing bij verhuurders van sociale huurwoningen komt daarnaast 400 miljoen euro beschikbaar. Tot slot reserveert het kabinet in deze kabinetsperiode circa 70 miljoen euro voor diverse ondersteunende maatregelen, zoals het oprichten van een expertisecentrum voor energiebesparing en een betere handhaving van de Wet milieubeheer. Deze en alle andere afspraken uit het akkoord zullen de komende jaren zekerheid bieden aan investeerders, werkgelegenheid creëren (o.a. in de bouw) en innovaties uitlokken die bijdragen aan versterking van de concurrentiepositie van Nederlandse bedrijven.

Een beter werkende arbeidsmarkt

Veel van bovenstaande maatregelen zullen de economie en de werkgelegenheid ondersteunen. In het Sociaal Akkoord is voor 2014 en 2015 ook jaarlijks 300 miljoen euro beschikbaar gesteld voor van-werk-naar-werk en intersectorale scholing. In aanvulling hierop wordt in dit aanvullende beleidspakket ingezet op het aantrekkelijker maken van werk door in 2014 al bijna 800 miljoen euro extra vrij te maken voor het verhogen van de arbeidskorting met 250 euro. Verder worden de arbeidskosten voor bedrijven gedrukt via een omvangrijke lastenverlichting van 1,3 miljard euro in 2013. Dit betreft een compensatie van de inhaalpremie bij de sectorfondsen voor de Werkloosheidswet (WW). De hogere lastendekkende premie die ontstaat als gevolg van stijgende uitgaven in het sectorfonds door de hogere werkloosheid wordt ook gedeeltelijk gecompenseerd.

Bij het op orde brengen van de overheidsfinanciën hoort een evenwichtige verdeling van de rekening. Makkelijke oplossingen zijn hierbij niet voorhanden. De offers die de komende jaren worden gevraagd zijn groot en komen bovenop eerder beleid. Wanneer met een ingrijpend pakket aan maatregelen het verder uit balans raken van de begroting wordt voorkomen, is altijd sprake van forse inkomenseffecten. De gevolgen voor de koopkracht aan de onderkant van het inkomensgebouw vergen extra aandacht. Het pakket bevat daarom een aantal gerichte maatregelen om een evenwichtig koopkrachtpakket te bewerkstelligen, zoals een eenmalige uitkering voor sociale minima. Als onderdeel hiervan wordt in deze Miljoenennota 250 miljoen euro ingezet voor ondersteuning van de koopkracht in 2014 en bijna 300 miljoen euro in de jaren daarna.

Werken aan duurzaam herstel van de economie, de begroting in een verstandig tempo op orde brengen en steeds het belang van een evenwichtige inkomensverdeling scherp voor ogen houden. Op die drie pijlers is deze Miljoenennota gebouwd. In de wetenschap dat het herstel nog een forse inspanning van eenieder zal vragen, werkt het kabinet aan een nieuw perspectief. Gegeven de omvang van de opdracht waar we voor staan, blijft het kabinet inzetten op brede steun. In het belang van Nederland.

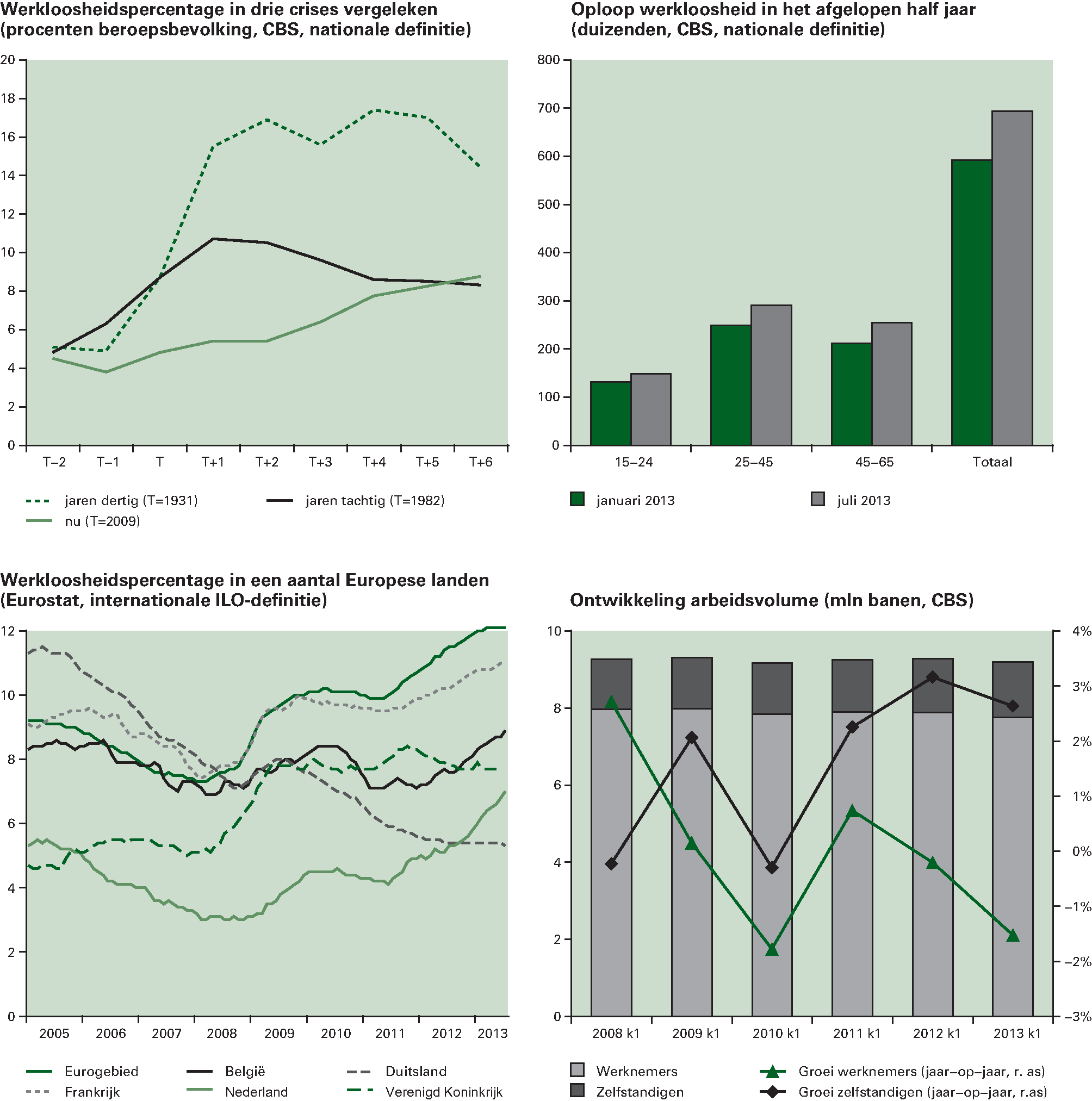

De huidige laagconjunctuur kent een lange aanloop. In de tweede helft van de jaren ’90 groeide de Nederlandse economie met gemiddeld ongeveer 4 procent per jaar. Naast de uitvoer, groeiden de binnenlandse bestedingen in deze jaren sterk. Ten dele kwam dit door een sterke groei van de arbeidsparticipatie in deze jaren en de gerelateerde inkomensontwikkeling.1 De groei van binnenlandse bestedingen kwam ook voor een aanzienlijk deel voort uit kredietverlening en vermogenswinsten, zoals huizenprijzen en aandelenvermogen.2 Een forse groei van hypotheekleningen vertaalde zich in deze periode in consumptieve bestedingen (bijvoorbeeld woningverbeteringen als nieuwe badkamers en keukens) en voedde huizenprijzen. Na de eeuwwisseling nam de intensiteit van dit proces af, maar onevenwichtigheden bleven zich opbouwen.

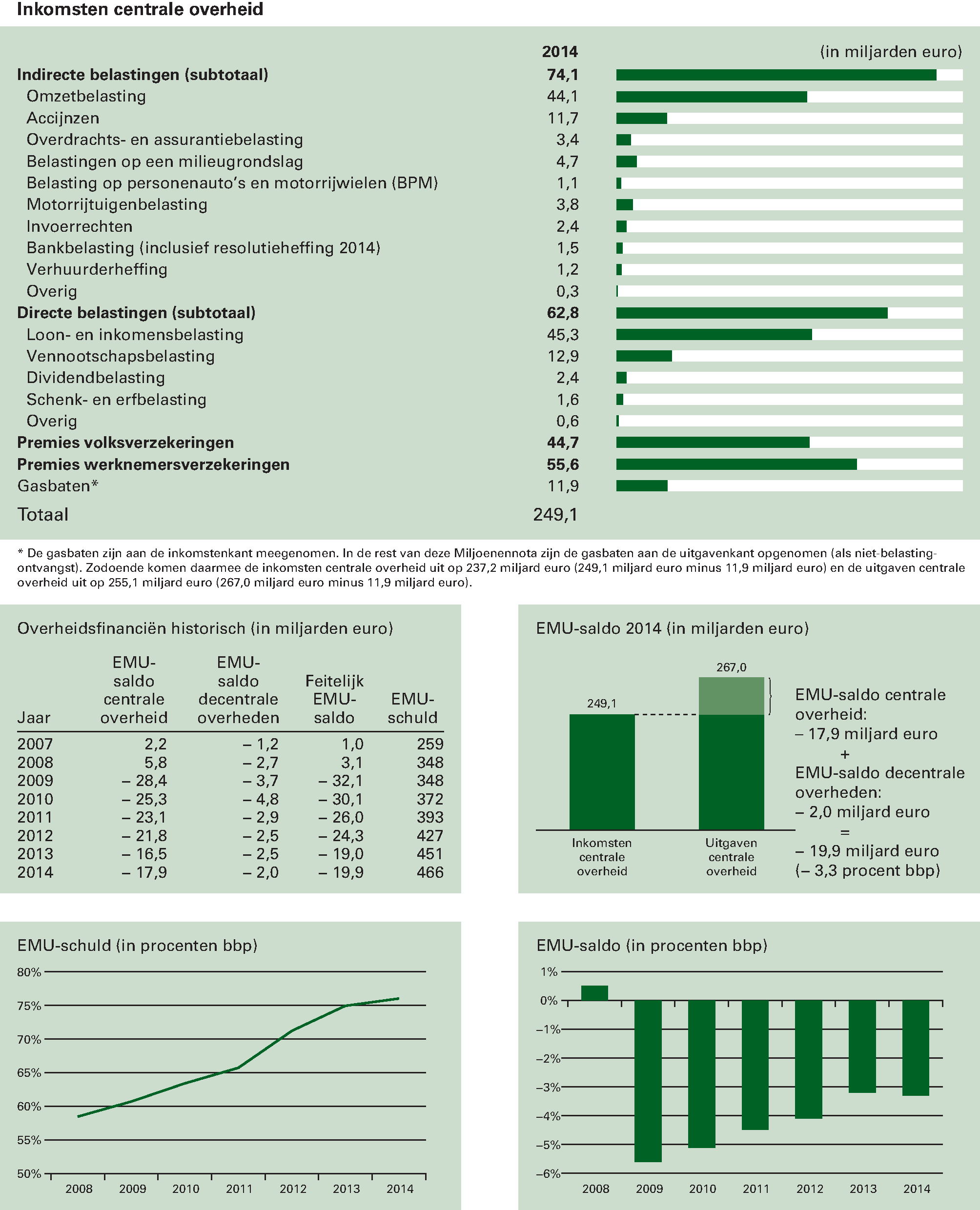

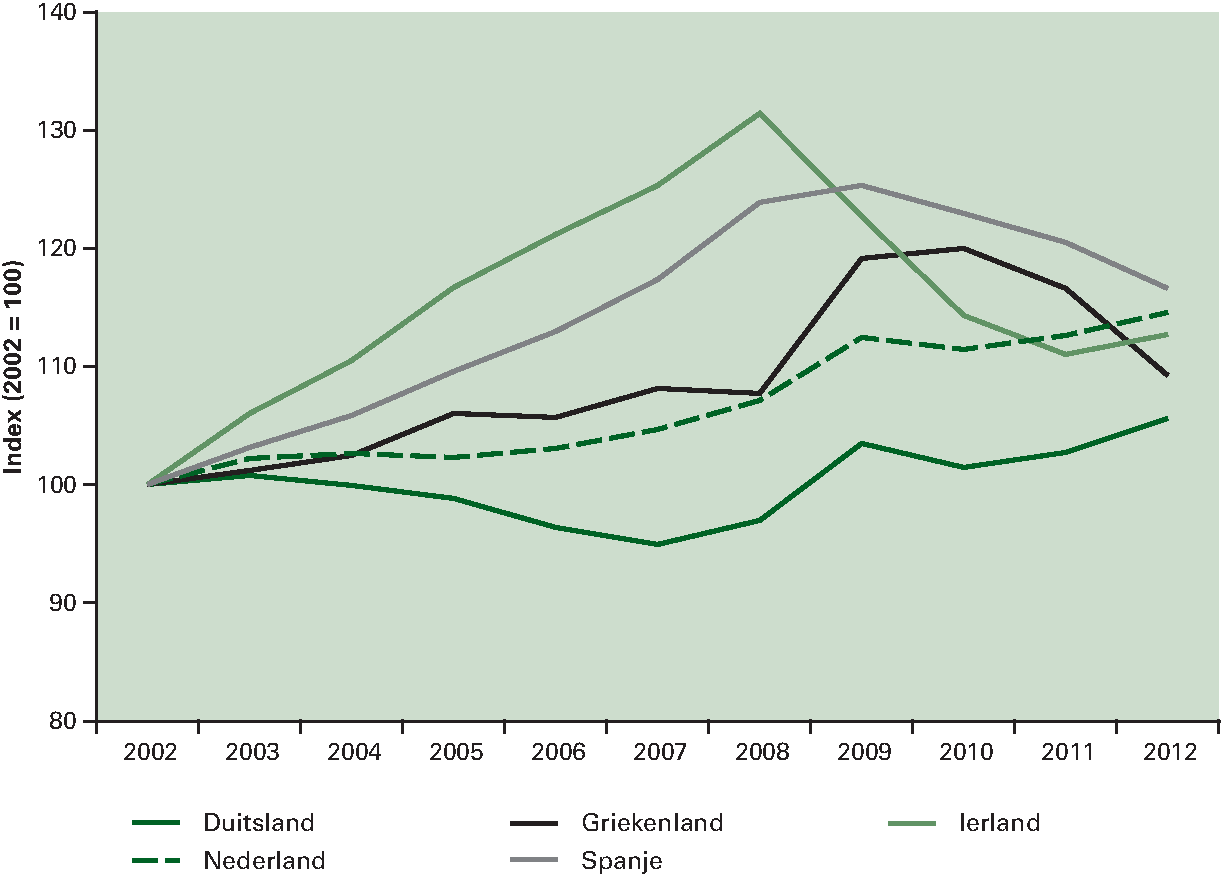

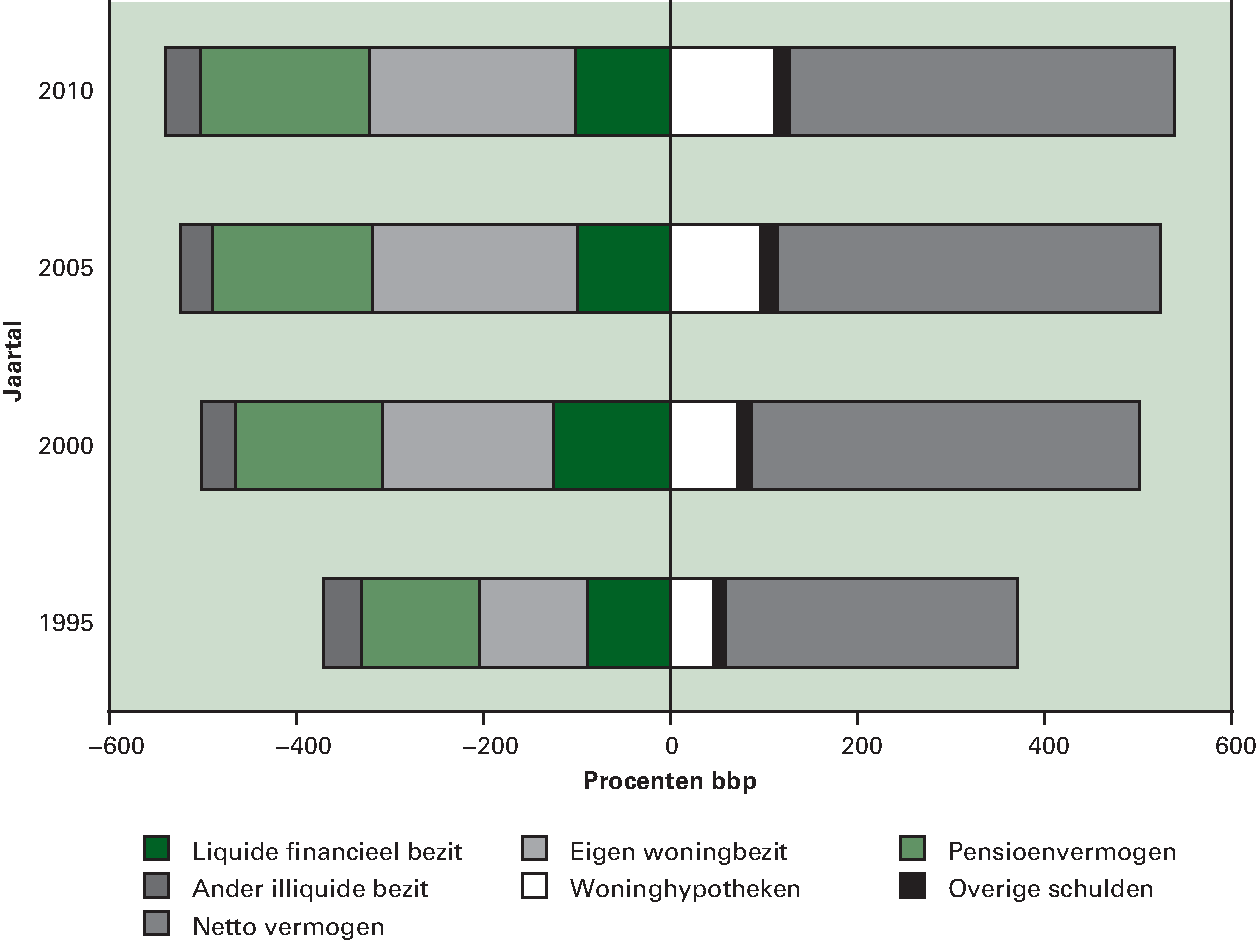

Voorafgaand aan de crisis groeiden de consumptie en schulden van huishoudens in Nederland sterk. Figuur 1.1 toont links hoe tussen 1995 en 2008 woninghypotheken en huizenprijzen aanzienlijk sneller groeiden dan het bruto binnenlands product (bbp). Ook de consumptie van huishoudens en het bbp groeiden in de tweede helft van de jaren ’90 onstuimig. Na de eeuwwisseling nam het groeitempo van de consumptie echter aanzienlijk af. Dit werd ingegeven door een minder snelle groei van vermogens, maar ook door stagnatie van het beschikbare gezinsinkomen.3 Tot en met 2008 bleef de groei van woninghypotheken hoog. De groei van huizenprijzen bleef zo een stimulerende werking op de consumptie houden. De rechter figuur laat zien dat de vrije besparingen van huishoudens sinds 2003 negatief zijn: de consumptie was groter dan het beschikbare gezinsinkomen. De vrije besparingen waren daarbij ook veel lager dan historisch gebruikelijk. Hoewel de netto vermogenspositie van huishoudens gemiddeld genomen sterk positief was en is, bleek de gelijktijdige oploop van huizenprijzen en hypotheekschulden een risico voor veel mensen die in de jaren voorafgaand aan de crisis een huis hadden gekocht.

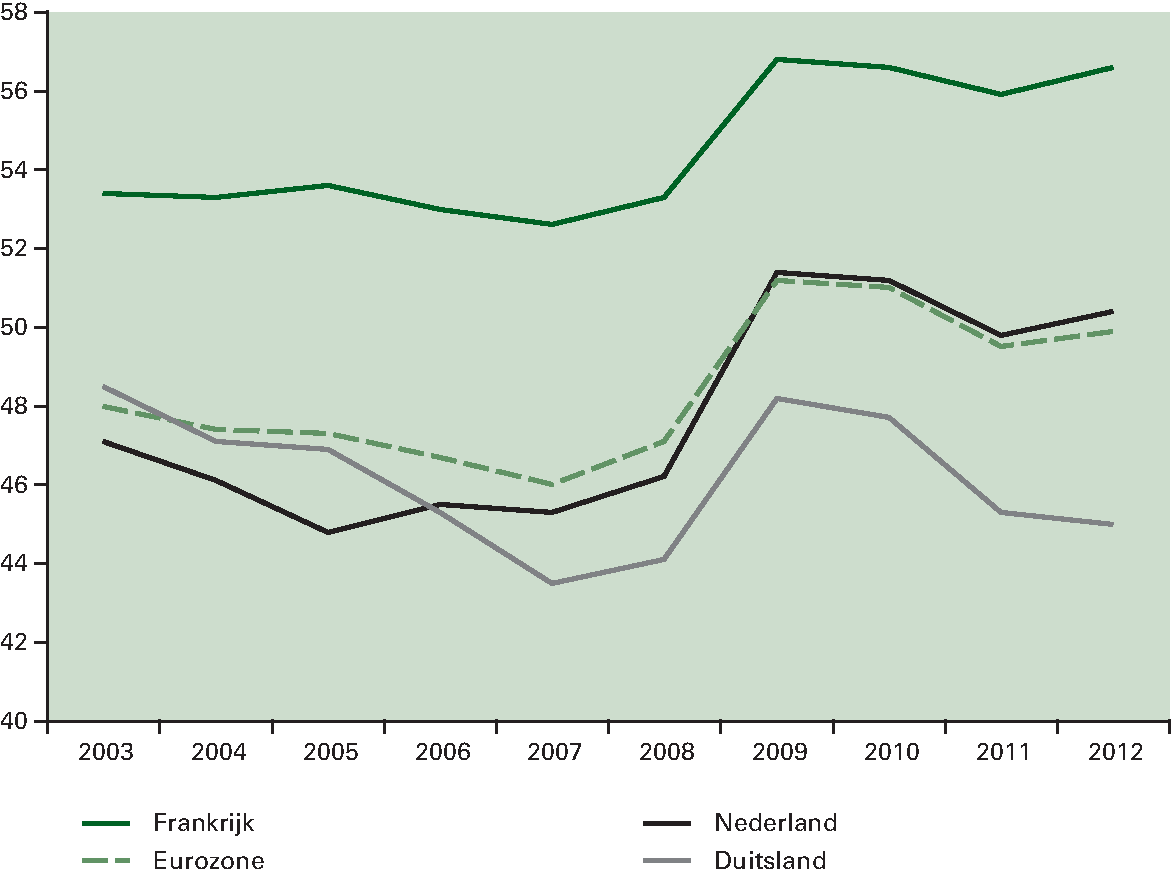

Figuur 1.1 Groei hypotheken en afnemende vrije besparingen

In deze ontwikkelingen verschilt Nederland van de landen om ons heen. In Duitsland zijn de huizenprijzen en de consumptie in de afgelopen decennia bijvoorbeeld beduidend trager gestegen, waardoor daar nu sprake is van een andere woningmarktdynamiek. Dit geldt ook voor landen als Frankrijk en België. Hoofdstuk 2 laat zien dat de Nederlandse economie over een langere periode goed presteert: in 1997 lag onze welvaart (bbp per capita) vlak boven het gemiddelde van de eurozone. Momenteel heeft Nederland één van de hoogste bbp per capita cijfers van de Europese Unie.

De financiële crisis was een kantelpunt. Vijf jaar geleden, op 15 september 2008, vroeg de Amerikaanse zakenbank Lehman Brothers surseance van betaling («chapter 11») aan. De financiële crisis – die zich tot dat moment leek te concentreren op enkele specifieke vermogensmarkten – escaleerde. De wereldeconomie kreeg een forse klap van het opdrogen van geld- en kapitaalmarkten en de forse terugval van de mondiale handel in de laatste maanden van 2008. In Europa bleek in 2009 dat de verslechterde concurrentiepositie en fors toegenomen kredietverlening in sommige eurolanden niet langer houdbaar was. In de wereldwijde crisisomgeving waarbij investeerders kritischer kijken naar de risico’s, konden Zuid-Europese banken en overheden zichzelf niet langer financieren, waardoor een acuut risico ontstond voor de Europese financiële stabiliteit. In deze crisisomgeving bleek dat de schokbestendigheid van balansen van banken, huishoudens en pensioenfondsen grenzen kende.

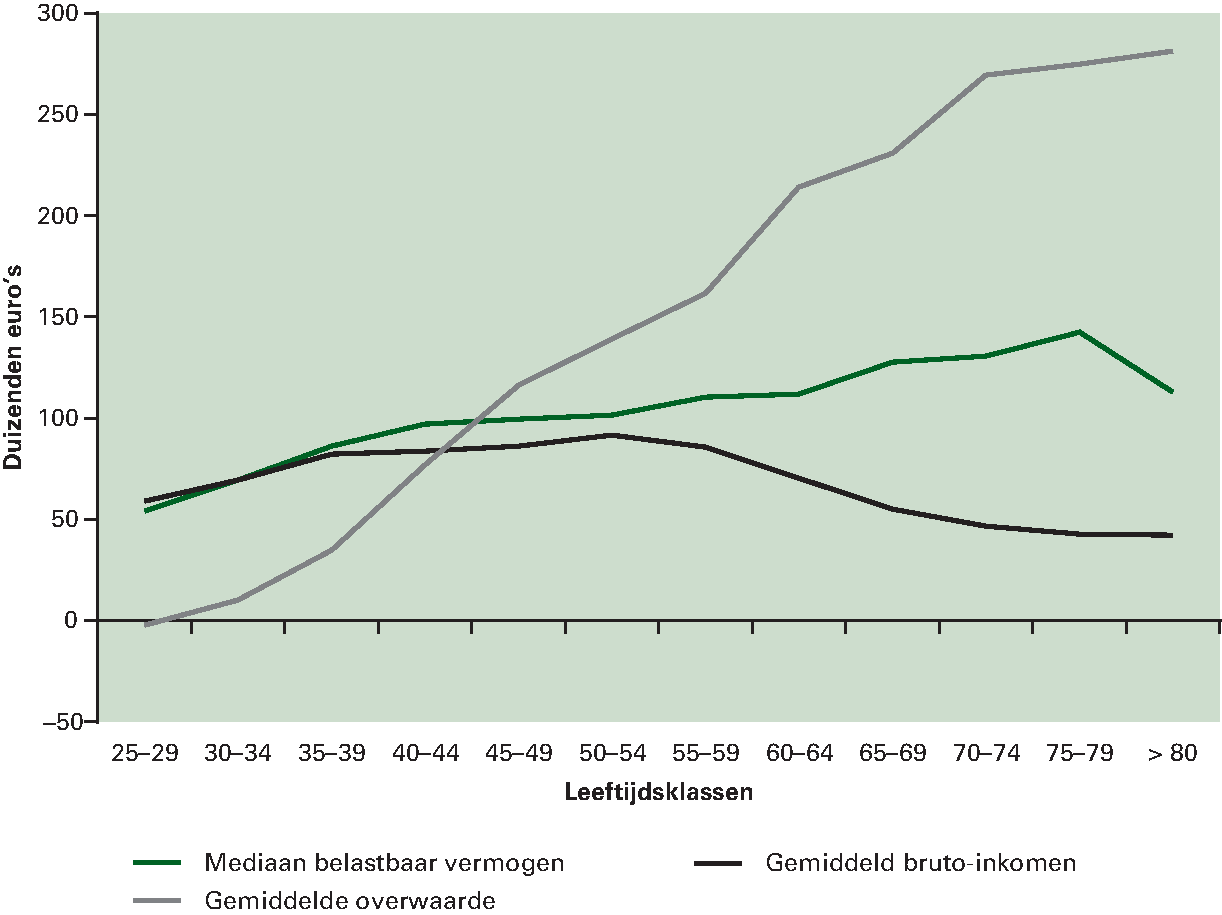

De schok van de crisis vertaalt zich in een fase van balansherstel en mogelijk langdurig lagere groei. De Nederlandse economie bevindt zich momenteel in een fase van balansherstel, waarbij huishoudens, banken, pensioenfondsen en overheden werken aan herstel van de vermogenspositie.4 Nederland kent een grote financiële sector (banken, verzekeraars en pensioenfondsen), terwijl de balans van huishoudens in de jaren voorafgaand aan de crisis snel is gegroeid: tegenover een toenemend huizenvermogen stonden nog sneller toenemende hypotheekschulden. De crisis heeft laten zien dat niet alleen banken, maar ook burgers kwetsbaar zijn voor waardedalingen van bezittingen. Vooral door de huizenprijsdalingen staan veel huizenbezitters met hun hypotheek «onder water» (de hypotheekschuld is dan groter dan de actuele waarde van het huis). Tussen 2008 en 2011 is het aandeel huishoudens met onderwaarde verdubbeld van 13 procent tot 25 procent, waarbij vooral de jongere huishoudens zijn getroffen.5 In de afgelopen jaren zijn huizenprijzen verder gedaald en is dit aantal gestegen. Balansherstel zet onoverkomelijk een rem op consumptie en nieuwe investeringen. Ervaringen uit het verleden laten hierbij zien dat het herstel vanuit een financiële crisis, met name wanneer sprake is van een verstoorde balansverhouding in de private sector, veel tijd vergt.6 Bovendien ligt de economische groei in zo’n periode van herstel langdurig lager dan men op basis van de voorgaande jaren gewend was.

De vergrijzing is daarbij nu daadwerkelijk ingetreden. Naast conjuncturele factoren zoals balansherstel en een financiële crisis, beïnvloeden ook structurele factoren het groeipotentieel van de Nederlandse economie in de komende periode. De naoorlogse babyboomgeneratie verlaat op dit moment de arbeidsmarkt. Met een minder snel groeiend en binnenkort krimpend arbeidsaanbod zal de economie in de toekomst minder sterk groeien dan in het verleden.7 Het Centraal Planbureau (CPB) rekent deze kabinetsperiode met een gemiddelde potentiële groei van 1,3 procent per jaar. In de periode 2008–2012 was dit nog 1,6 procent gemiddeld en bijvoorbeeld in de periode 1998–2002 nog 2,7 procent gemiddeld per jaar.

Balansherstel vraagt veel van burgers en bedrijven. Balansherstel betekent dat huishoudens meer gaan sparen (om bijvoorbeeld af te lossen op de hypotheek) en minder consumeren. Balansherstel in de financiële sector betekent dat banken nieuw kapitaal moeten aantrekken of hun balans moeten verkorten. Dit laatste kan op vele manieren, bijvoorbeeld door buitenlandse bezittingen te verkopen, maar kan er ook toe leiden dat banken minder geld uitlenen. Economische stagnatie uit zich in minder productie, minder werkgelegenheid en een oplopende werkloosheid. De productie en werkgelegenheid in de marksector zijn beide met ongeveer 5 procent gedaald ten opzichte van de piek vóór de crisis. Achter deze landelijke gemiddelden zitten grote sectorale verschillen. In sommige arbeidsintensieve sectoren, zoals bijvoorbeeld de nieuwbouw van koopwoningen, is de teruggevallen productie in zeer sterke mate voelbaar. Andere meer op het buitenland of op de publieke sector gerichte sectoren zoals internationale handelsbedrijven, delfstoffenwinning of zorg en onderwijs, zitten in minder zwaar weer. Maar ook hier is het effect van de crisis duidelijk merkbaar.

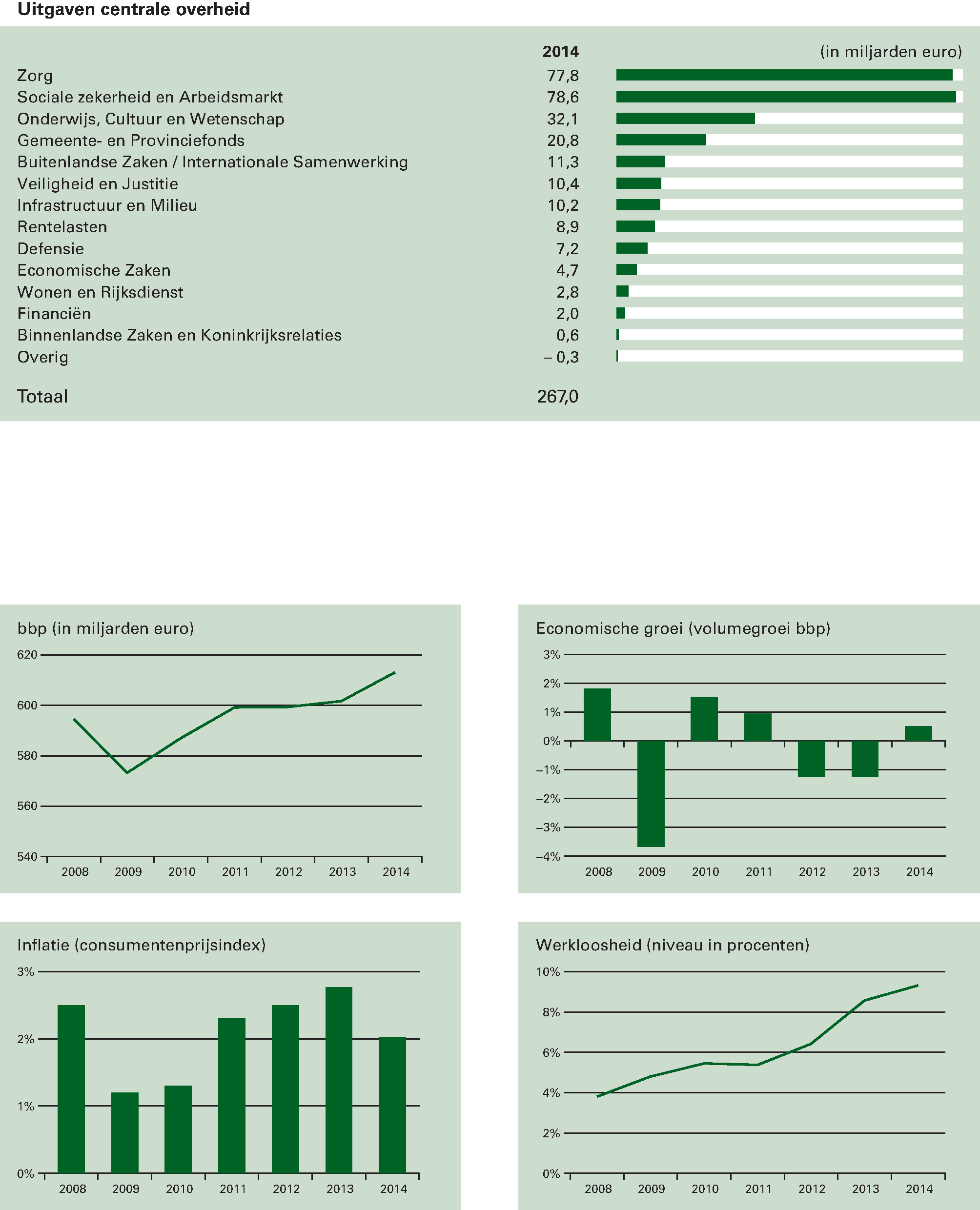

De werkloosheid is ondertussen- gedreven door minder werkgelegenheid en een toegenomen arbeidsaanbod8 – opgelopen naar bijna 700 duizend mensen.9 Figuur 1.2 schetst de arbeidsmarktontwikkelingen. Het werkloosheidspercentage is met name het laatste jaar sterk gestegen. In absolute aantallen is de werkloosheid onder ouderen relatief sterker toegenomen dan de werkloosheid onder andere leeftijdscategorieën. In vergelijking met andere Europese landen is het niveau van de werkloosheid in Nederland nog altijd relatief laag, maar de oploop sinds 2011 sterk. Deze oploop hangt deels samen met een toegenomen arbeidsaanbod; de ontwikkeling van de werkgelegenheid is relatief bestendig.10 Maar ook nu geldt dat het aantal banen sinds 2011 afneemt, waarbij ook een verschuiving optreedt: sinds de werkgelegenheid (gemeten aan het aantal banen) piekte in het eerste kwartaal van 2009 op 9,3 miljoen banen, werken in het tweede kwartaal van 2013 circa 250 duizend mensen minder in loondienst en zijn er circa 100 duizend zelfstandigen bijgekomen op de arbeidsmarkt. Deze ontwikkelingen geven aan dat bij de structurele opgave om de werking van de arbeidsmarkt te verbeteren, voldoende oog moet zijn voor de conjuncturele dynamiek van dit moment. Op korte termijn wordt het arbeidsmarktbeleid daarom gericht op behoud van werkgelegenheid door middel van een extra stimulans en een sectorale aanpak. Het kabinet werkt samen met sociale partners aan een nieuwe balans tussen vast en flexibel en hervormingen van de WW en het ontslagrecht worden later ingevoerd.

Figuur 1.2 Arbeidsmarktontwikkelingen

De koopkracht staat ook in 2014 onder druk. Daardoor neemt de koopkracht af voor het vijfde jaar op rij. Het CPB raamt voor 2014 een verdere daling van de koopkracht, met – ½ procent in doorsnee.11 Deze negatieve ontwikkeling van de koopkracht laat voor een belangrijk deel het offer zien dat van alle mensen wordt gevraagd. De cijfers en koopkrachtplaatjes zijn een gedeeltelijke en gestileerde weergave van de echte pijn die in veel huiskamers wordt ervaren. De daadwerkelijke pijn van niet-vrijwillige werkloosheid is natuurlijk veel groter dan wat ooit zou kunnen blijken uit de cijfers. Om die reden is het van belang om verder te kijken dan de tabellen en figuren en oog te hebben voor de meest getroffenen. Deze groep heeft de minste buffers om op terug te vallen en heeft potentieel het meest te verliezen bij bezuinigingen van de overheid op bijvoorbeeld de sociale zekerheid.

Ouderen worden vaak gezien als een kwetsbare groep: in sommige gevallen klopt dit beeld, in sommige gevallen ook niet meer. Het beeld is dat ouderen vaak arm, ziek en en hulpbehoevend zijn. Echter: armoede komt onder Nederlandse ouderen relatief zeer weinig voor – zowel ten opzichte van jongeren als ten opzichte van ouderen in andere landen. Ouderen hebben tegenwoordig juist vaak een goede inkomens en/of vermogenspositie. Bovendien is de inkomensondersteuning aan ouderen in de loop der jaren flink gegroeid. Tegelijkertijd zijn er ook groepen ouderen waarvoor dit algemene beeld niet geldt, en waar in potentie maatregelen stapelen. Deze groepen hebben bijzondere aandacht. We voorkomen dat zij door het ijs zakken. Dat is essentieel om te komen tot een evenwichtige aanpak.

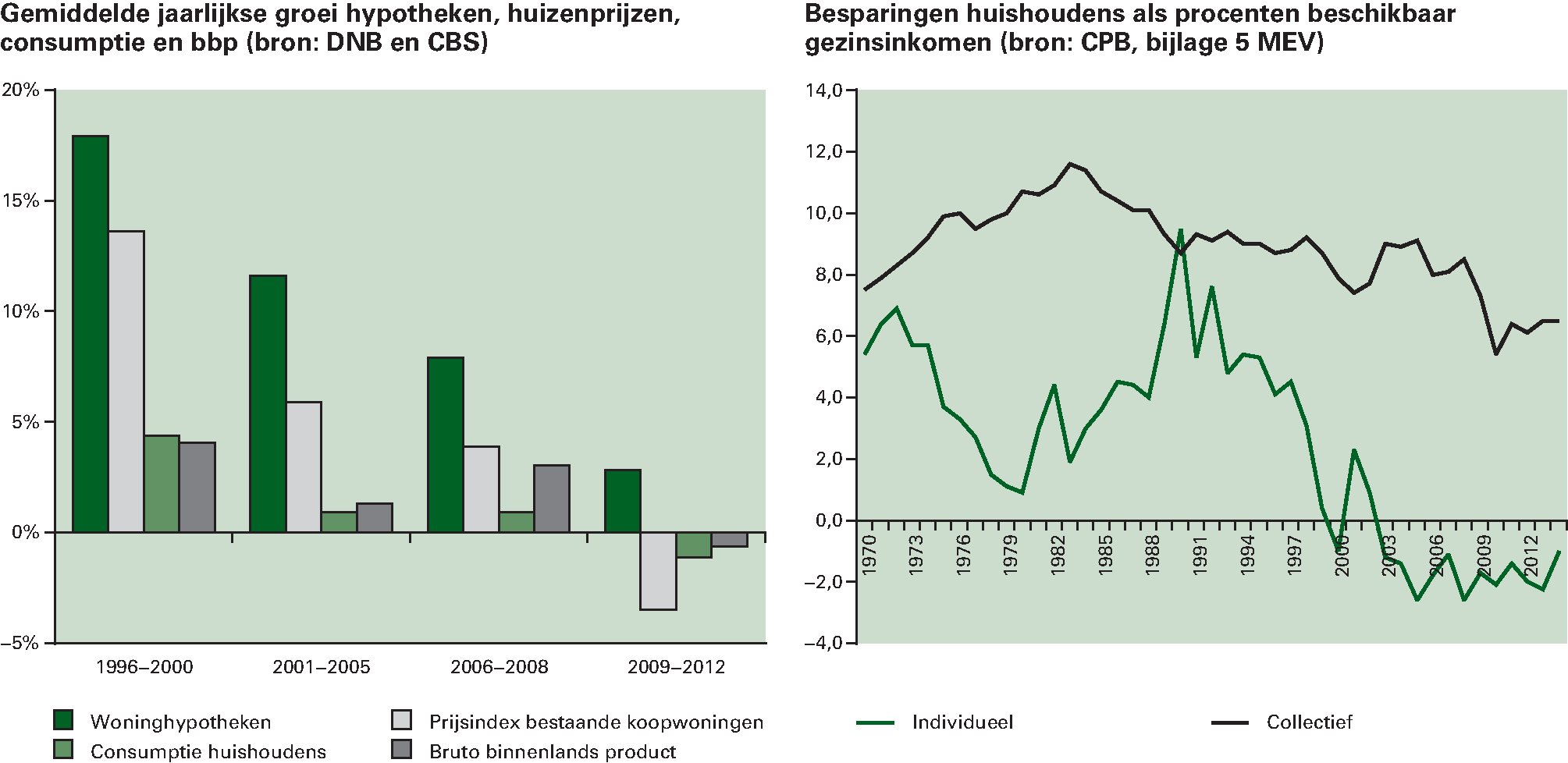

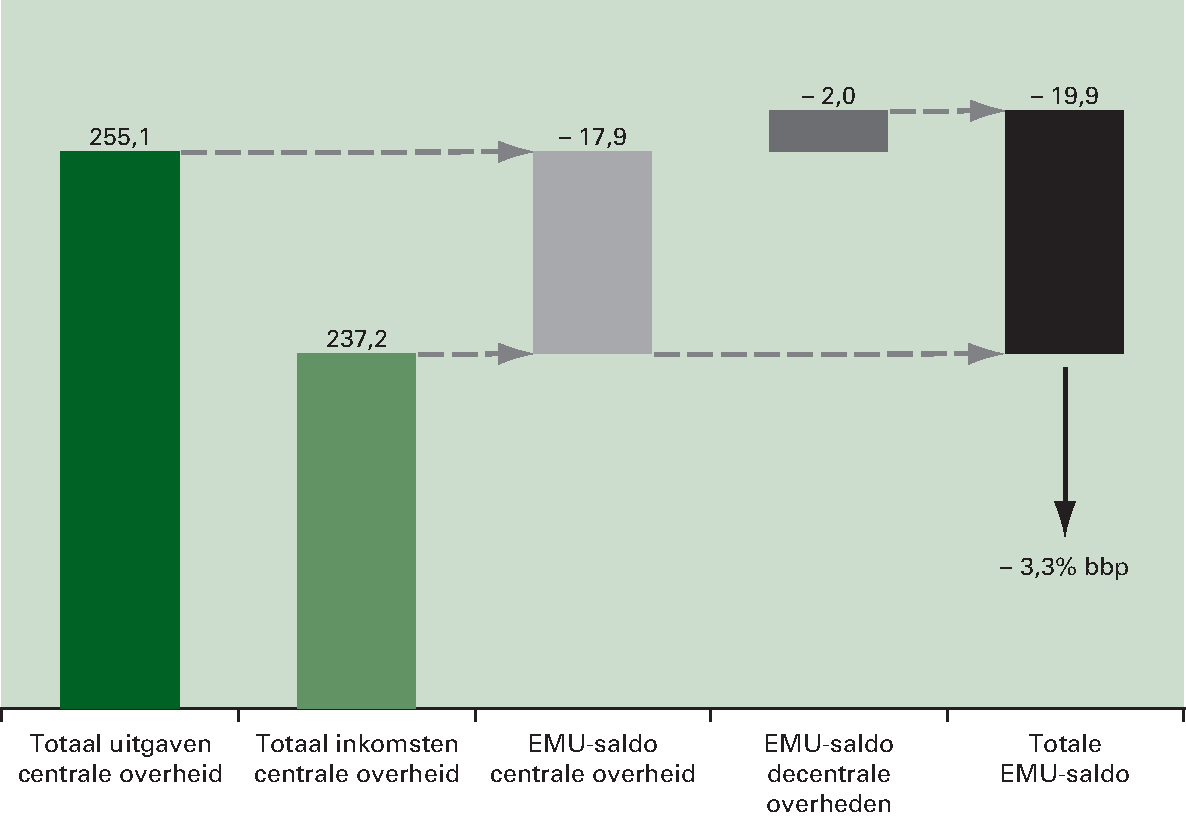

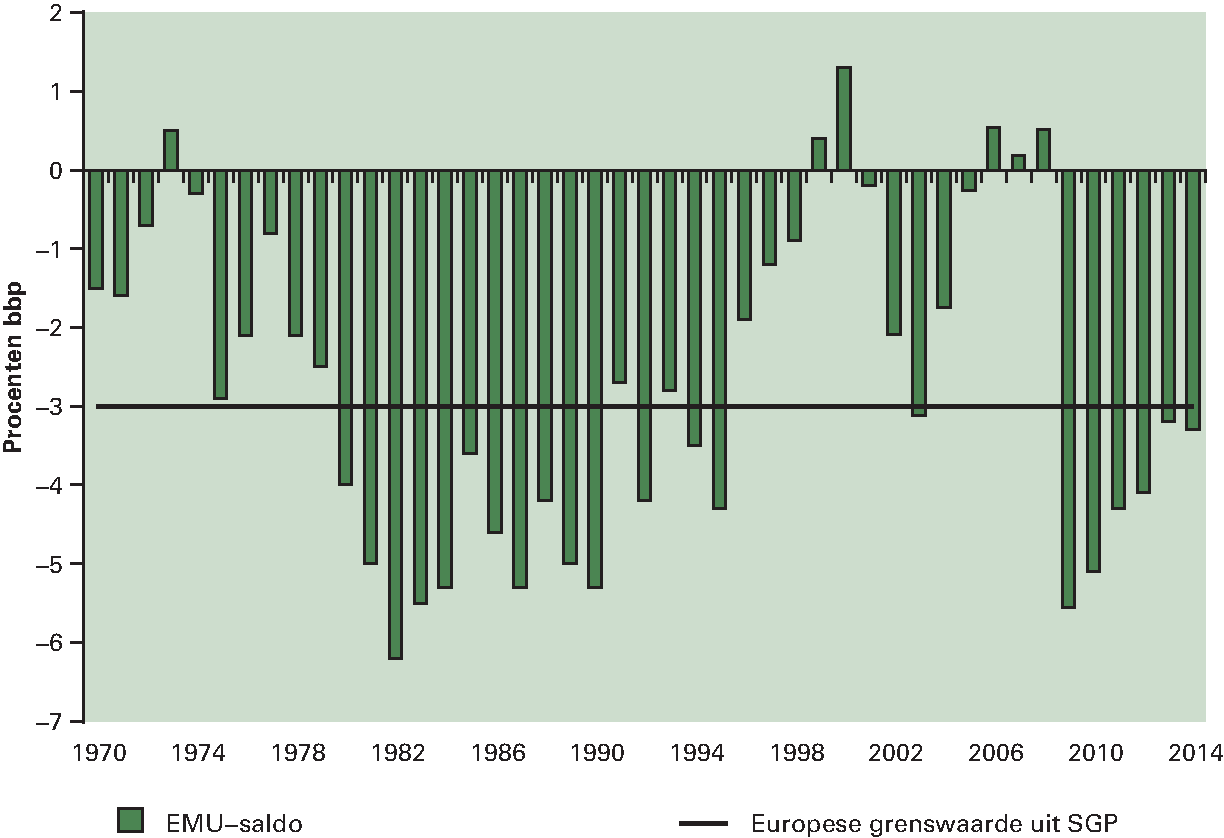

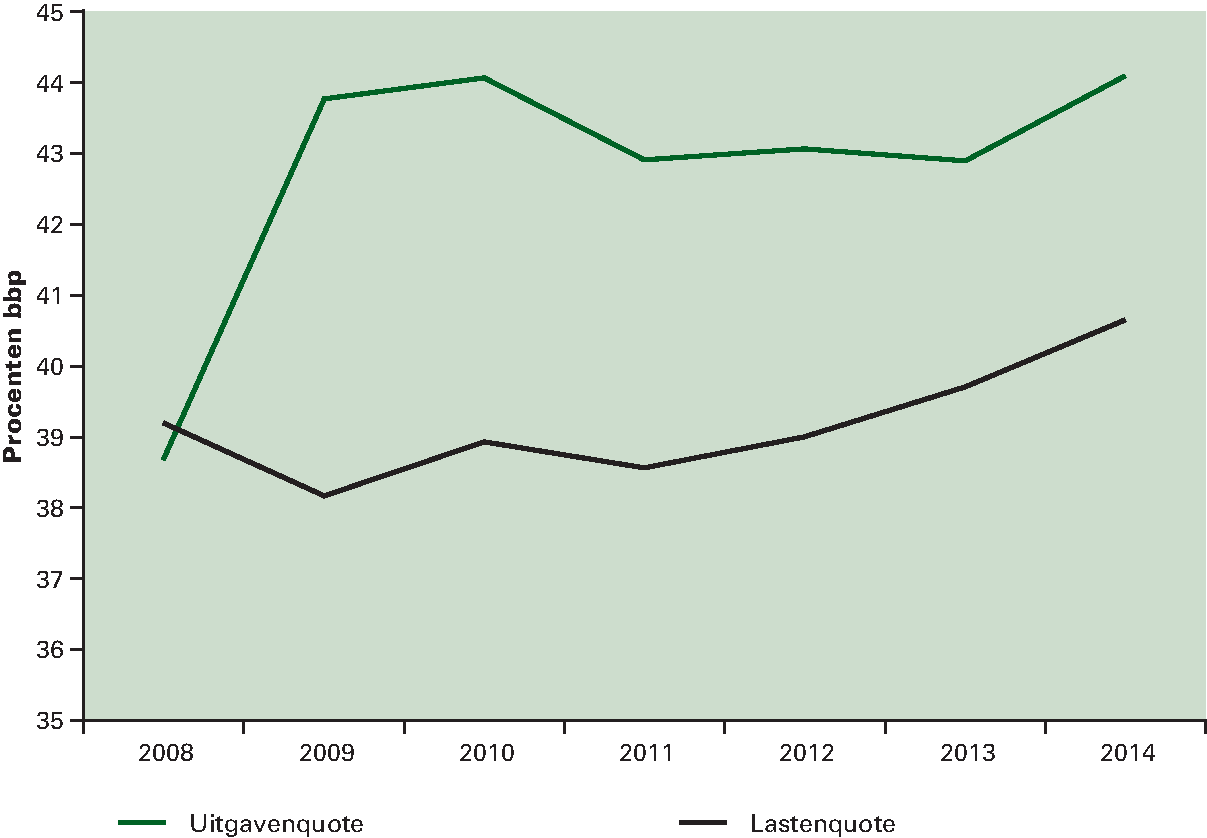

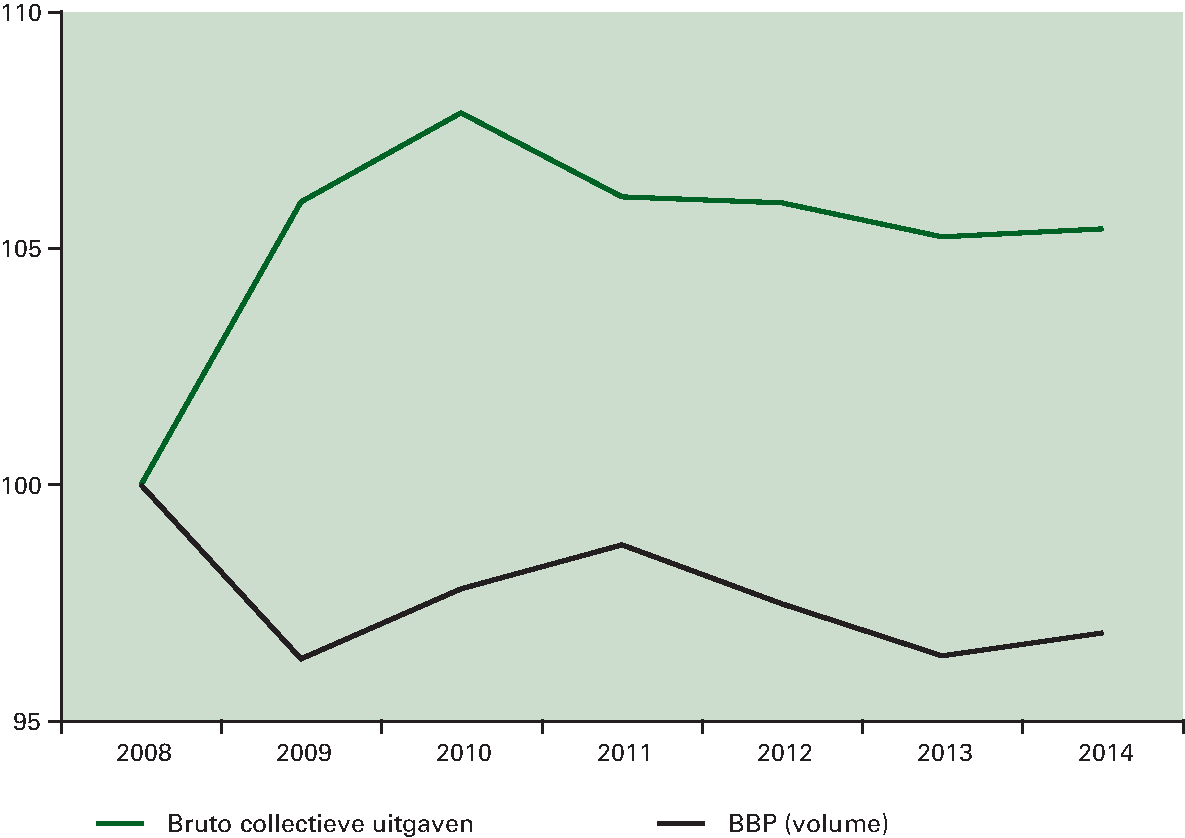

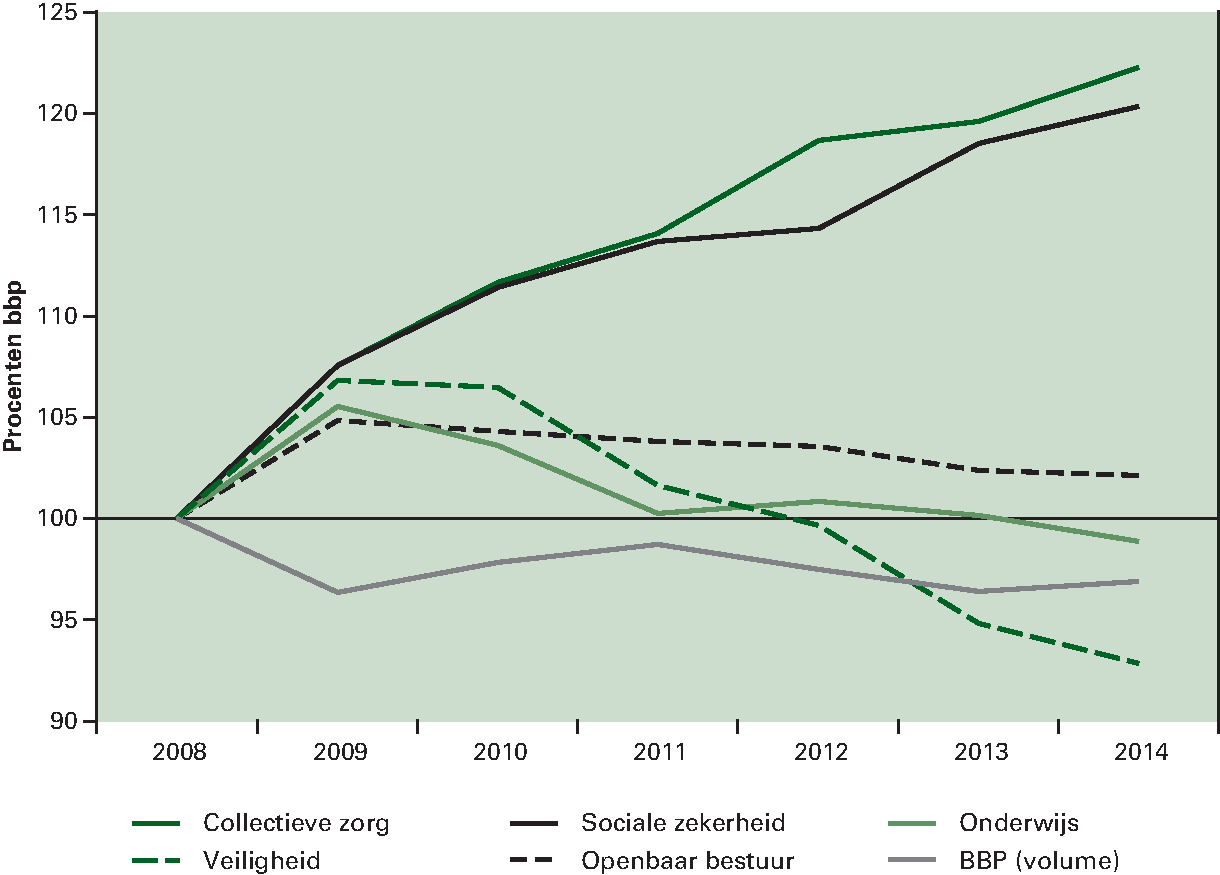

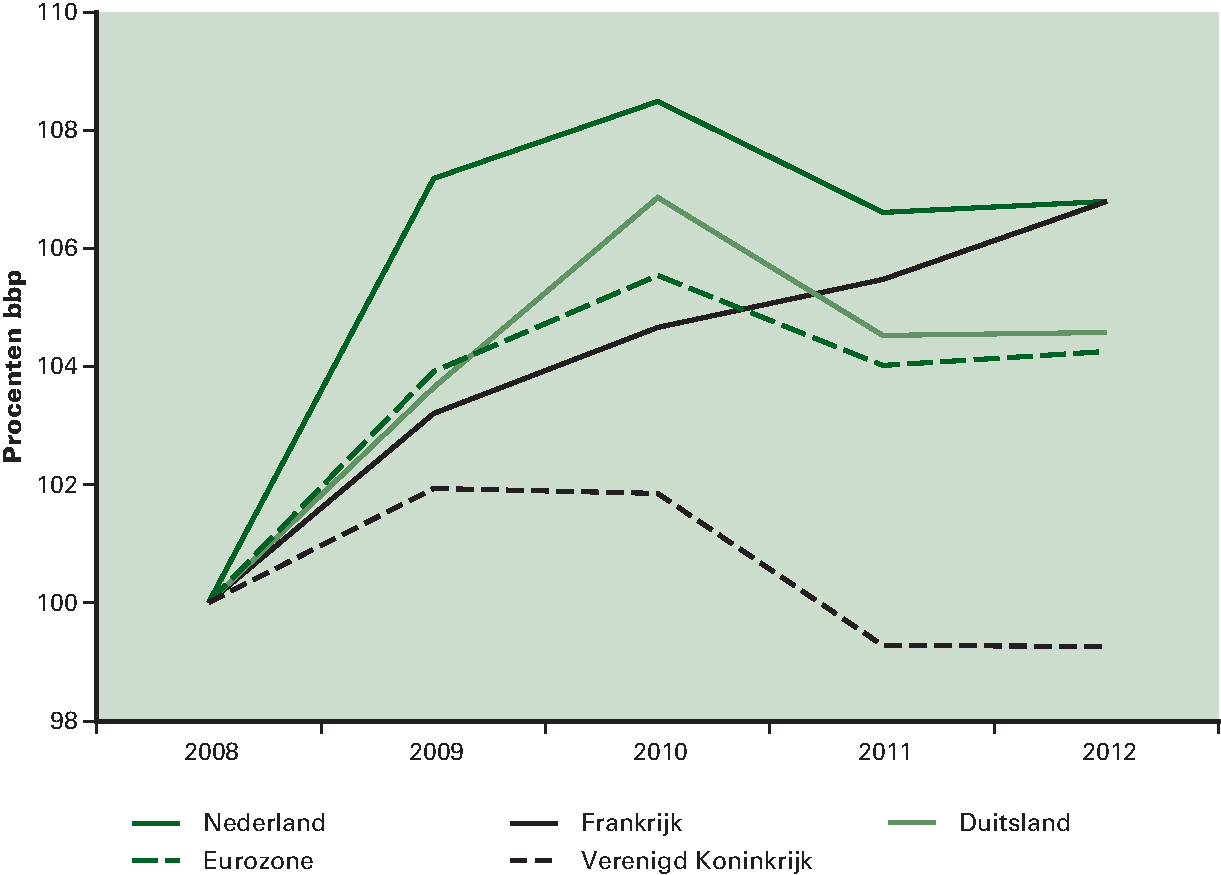

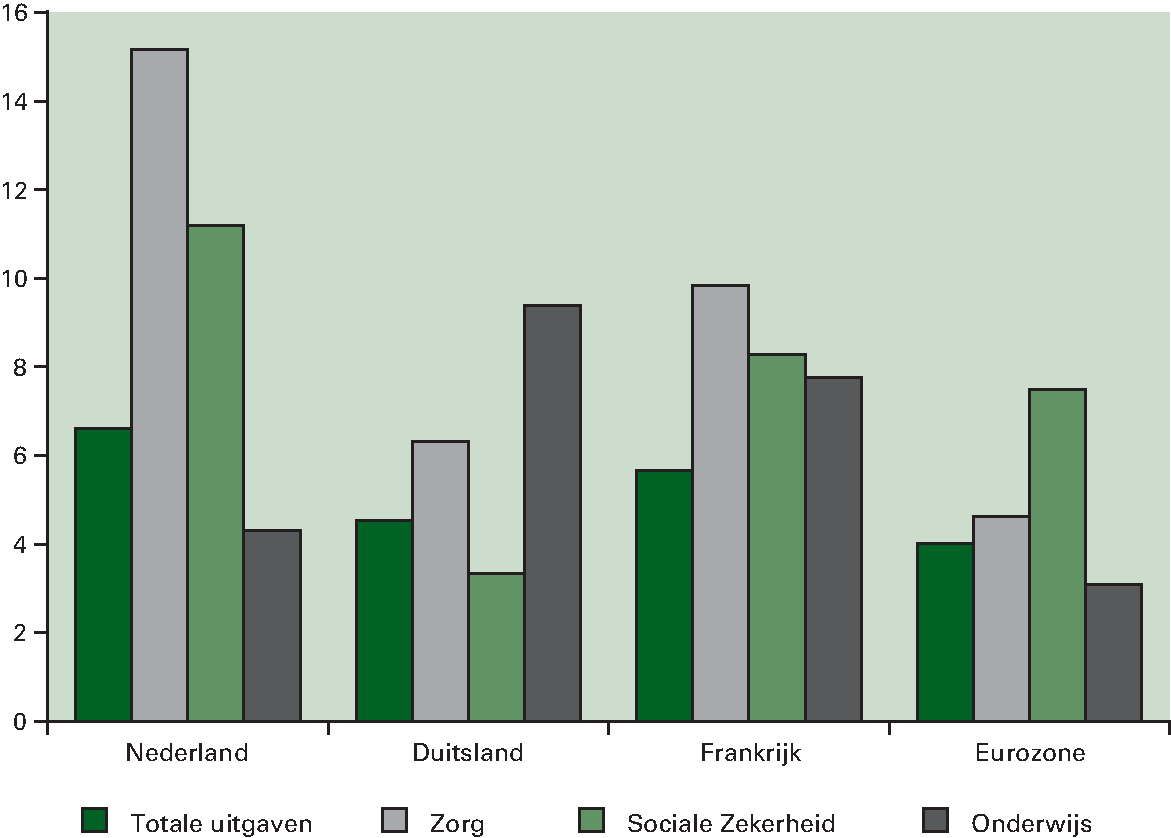

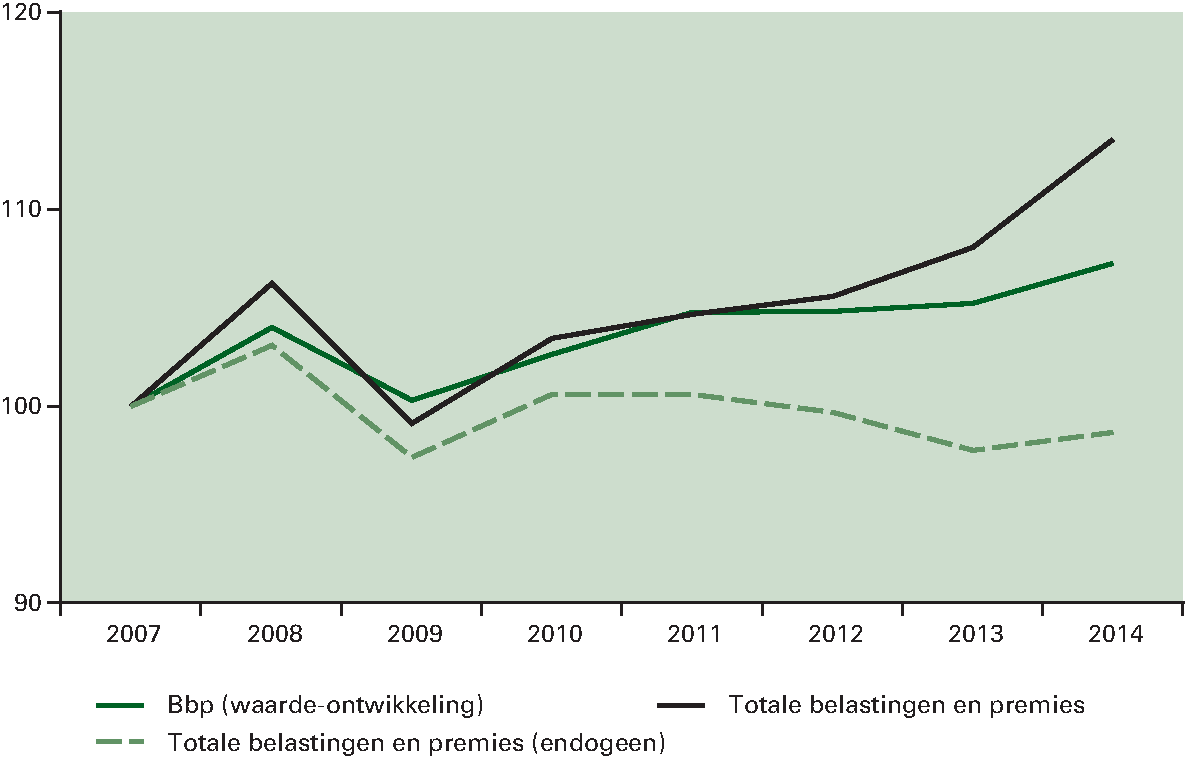

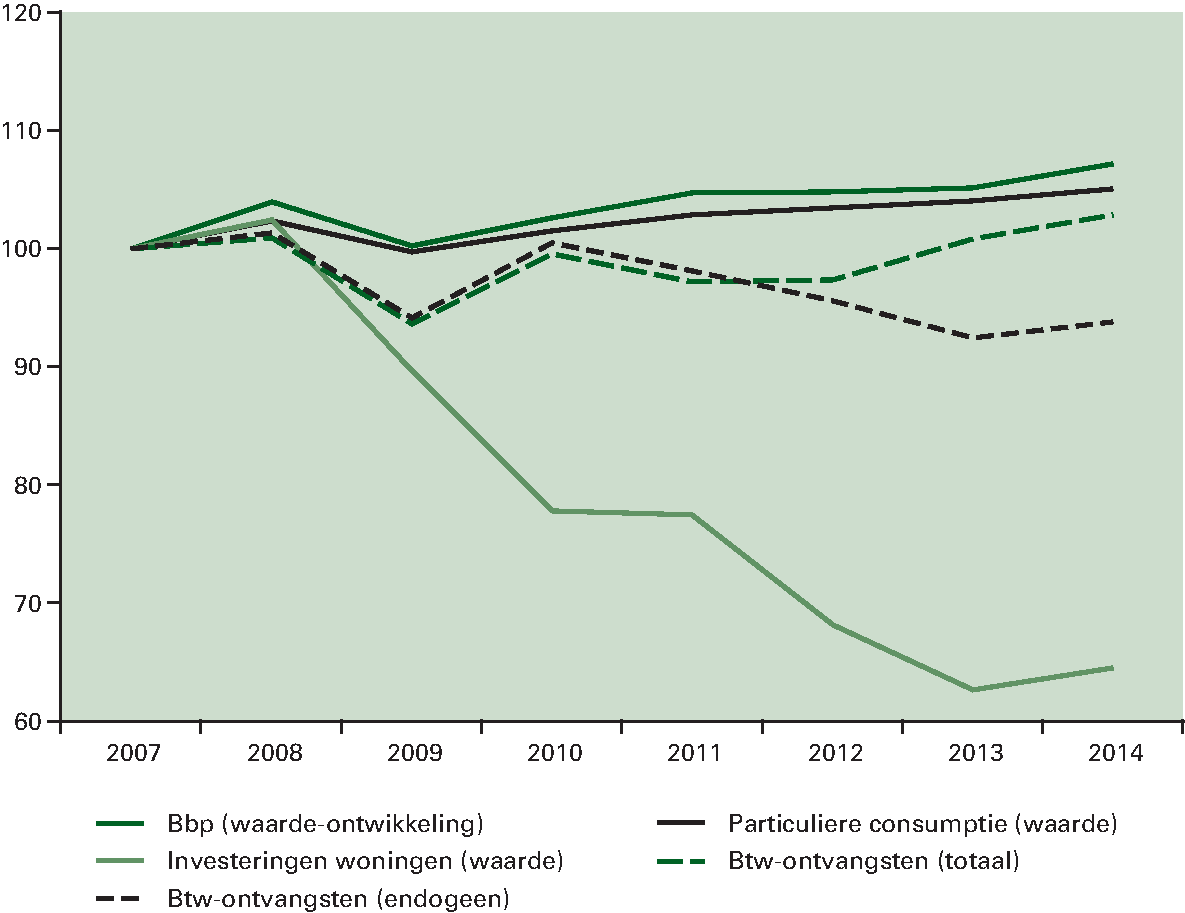

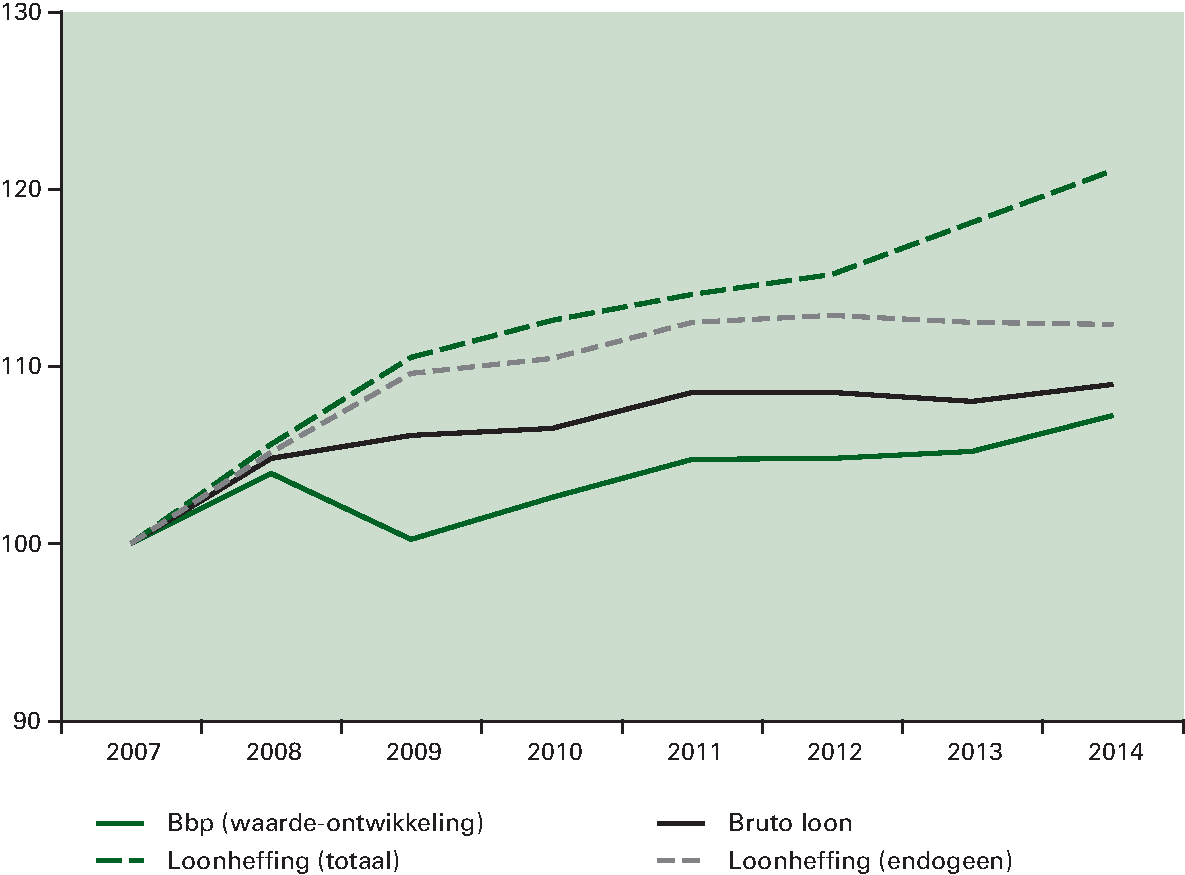

De overheidsuitgaven zijn gebaseerd op een – achteraf gezien – te positief verondersteld groeipad. De collectieve uitgaven groeiden in de afgelopen jaren fors sneller dan de economie, terwijl de belastinginkomsten – net als de economische ontwikkeling – steeds achterbleven bij de meerjarige projecties. In 2014 wordt naar verwachting 306,7 miljard euro uitgegeven en bedragen de inkomsten 286,7 miljard euro12. Het begrotingstekort komt uit op bijna 20 miljard euro, ofwel 3,3 procent van het bbp. Per dag wordt bijna 55 miljoen euro meer uitgegeven dan binnenkomt. Sinds de crisis zijn de overheidsuitgaven in procenten van het bbp bijna 5 procentpunt opgelopen van 45,4 procent bbp in 2007 naar 50,4 procent bbp in 2014. De lastenquote in dezelfde periode is opgelopen van 38,7 naar 40,8 procent bbp. Ondanks de forse ombuigingsinspanningen van de verschillende kabinetten blijven ook in de huidige kabinetsperiode de collectieve uitgaven op peil: er wordt «minder meer» uitgegeven. De verschillende besparingspakketten hebben dus niet geleid tot een betekenisvolle daling van de overheidsuitgaven (paragraaf 3.4).

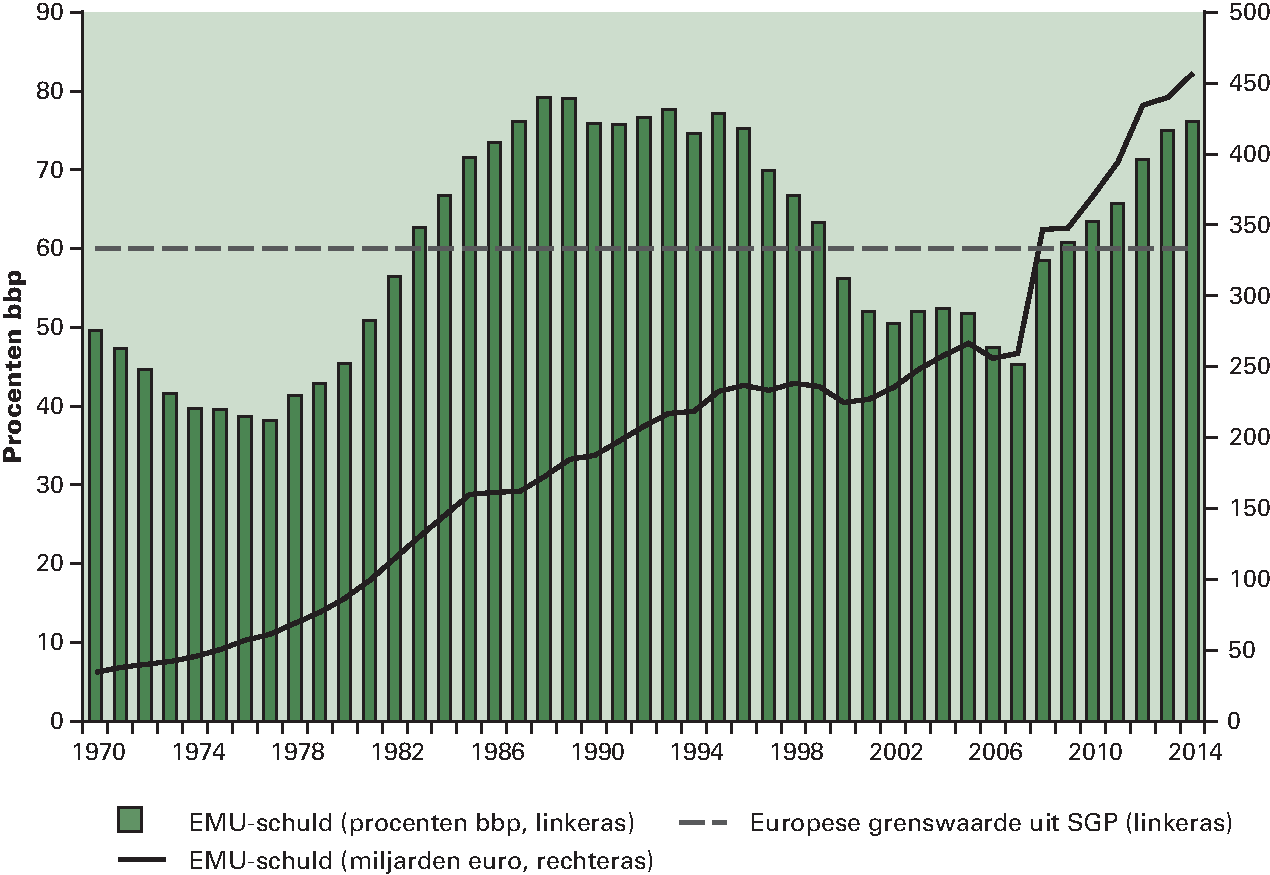

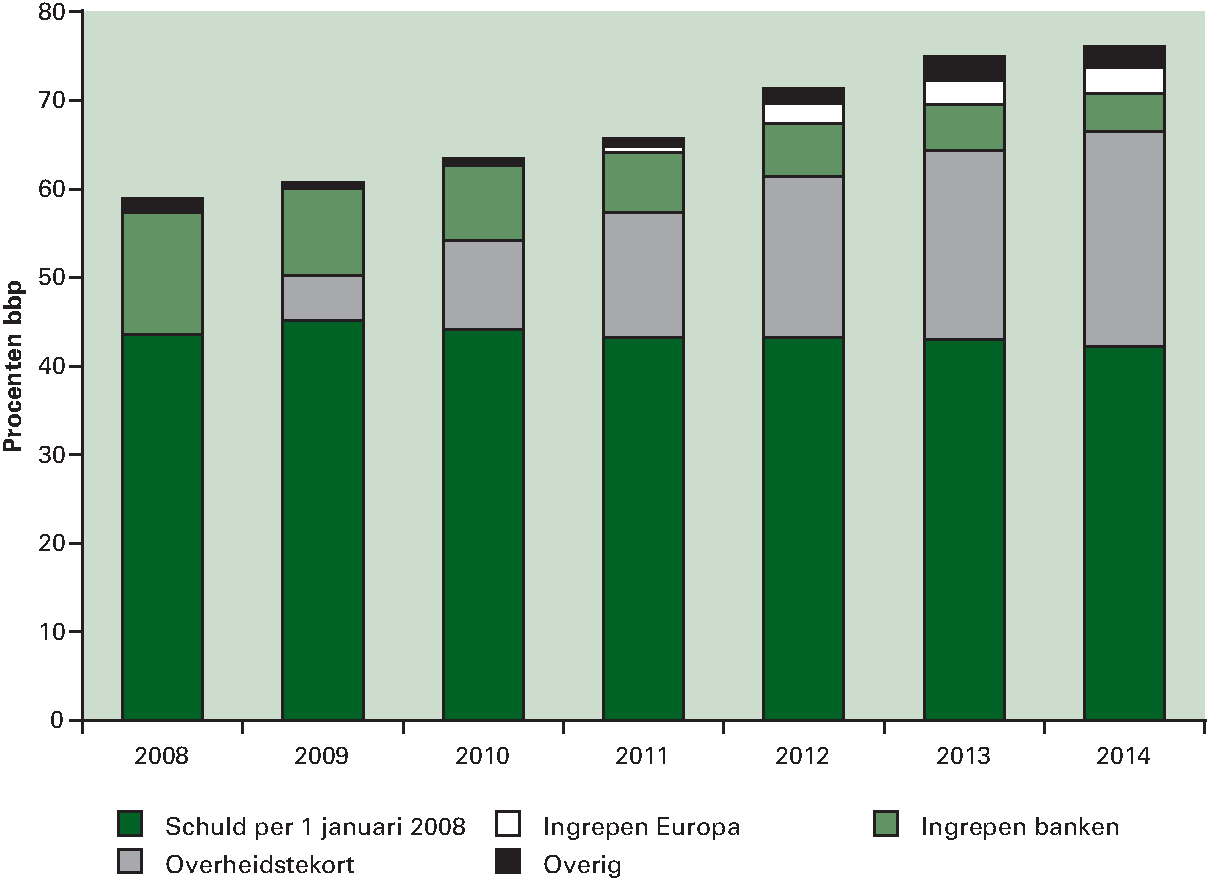

Voornamelijk als gevolg van de grote begrotingstekorten loopt de schuld op van 45 procent bbp in 2007 naar pm procent bbp in 2014.13 Dit betekent een oploop van de EMU-schuld van 259 miljard in 2007 naar 466 miljard in 2014. Grip op de overheidsfinanciën – de collectieve voorzieningen via de uitgaven- en de inkomstenzijde van de begroting – is belangrijk om de kredietwaardige reputatie van Nederland en Nederlandse bedrijven te behouden.14 Zonder rekening te houden met macro-economische doorwerkingen betekent een 1 procentpunt hogere rente een extra rentelast van ongeveer 4,7 miljard euro op termijn; een bedrag dat overeenkomt met ongeveer de helft van de jaarlijkse begroting van het ministerie van Infrastructuur en Milieu en ongeveer net zo veel als in een jaar aan wetenschappelijk onderwijs en onderzoek wordt uitgegeven. Extra rente is daarbij «zondegeld» dat enkel risico compenseert richting investeerders zonder dat er productieve overheidsuitgaven tegenover staan.

De langdurige opgebouwde problemen vragen om duurzame oplossingen. De risico’s op herhaling van de crisis moeten worden teruggedrongen. Dat gebeurt niet met «quick fixes». Met slechts een oplossing voor de huidige conjuncturele dip komt Nederland er niet; de schuldopbouw in sommige sectoren van de Nederlandse economie moet worden teruggedrongen. De drie pijlers van het regeerakkoord – werken aan duurzame economische groei, toekomstbestendige overheidsfinanciën en een evenwichtige inkomensverdeling – blijven in dit proces onverminderd relevant.

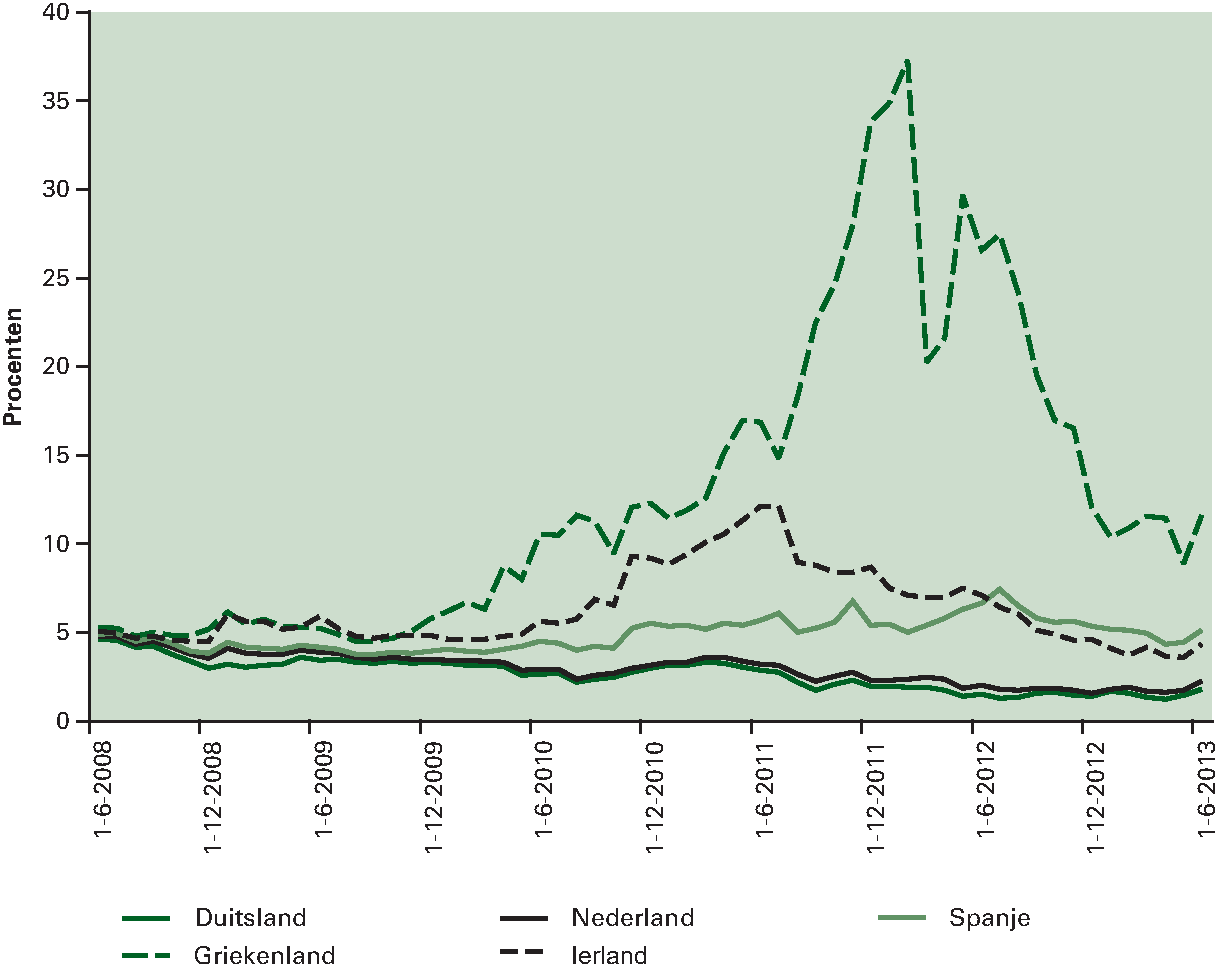

Crisisbeleid heeft erger voorkomen. Op internationaal niveau zijn sinds 2009 belangrijke stappen gezet om de financiële stabiliteit van de wereldeconomie te versterken. Mede dankzij gecoördineerd monetair- en begrotingsbeleid is een depressie uitgebleven.15 Interventies in financiële instellingen en internationale steun aan Europese landen in crisis hebben de financiële stabiliteit en het voortbestaan van de muntunie geborgd. Door structurele hervormingen in de landen van de eurozone en de aankondiging van Outright Monetary Transactions (OMT) door de Europese Centrale Bank (ECB) is in het afgelopen jaar de rust op de Europese markten teruggekeerd. Daadkrachtig optreden was en blijft nodig om de onderliggende problematiek op te lossen.

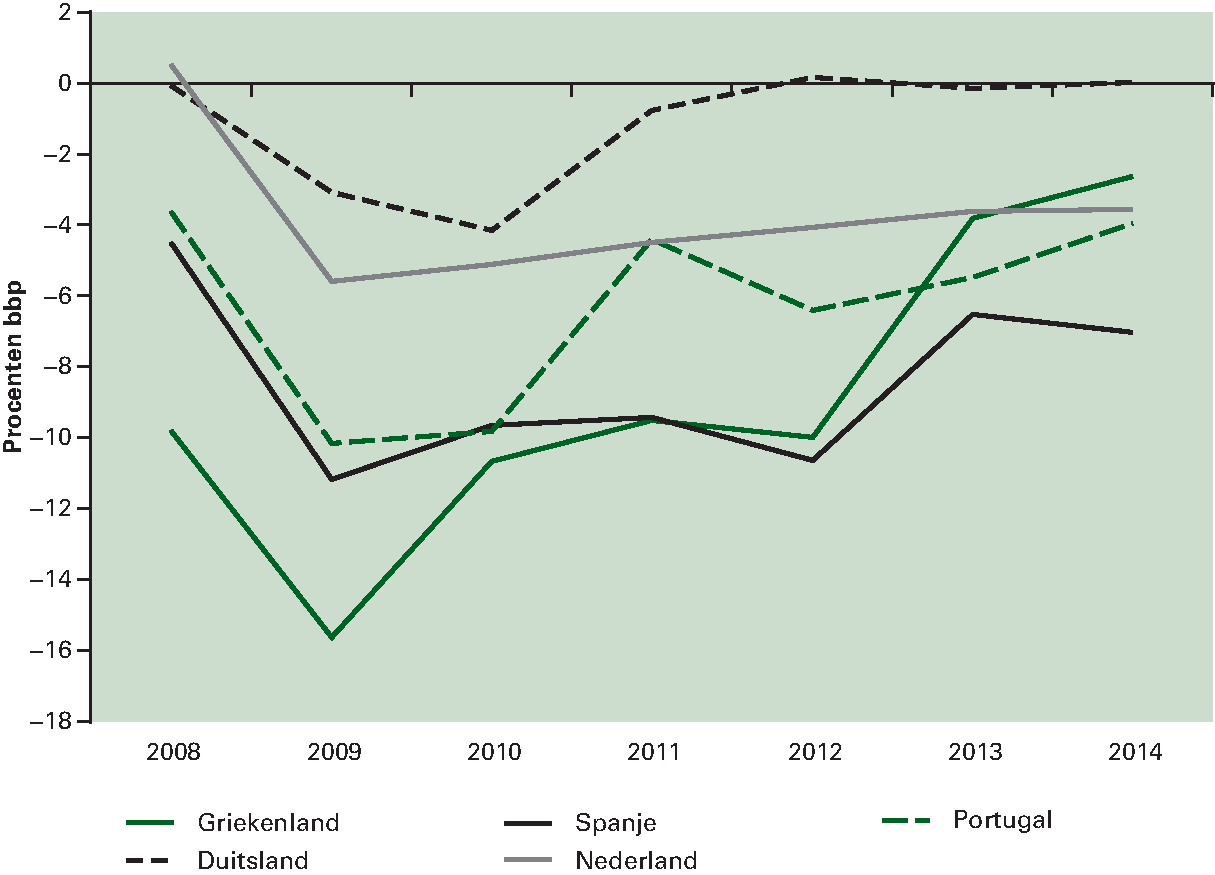

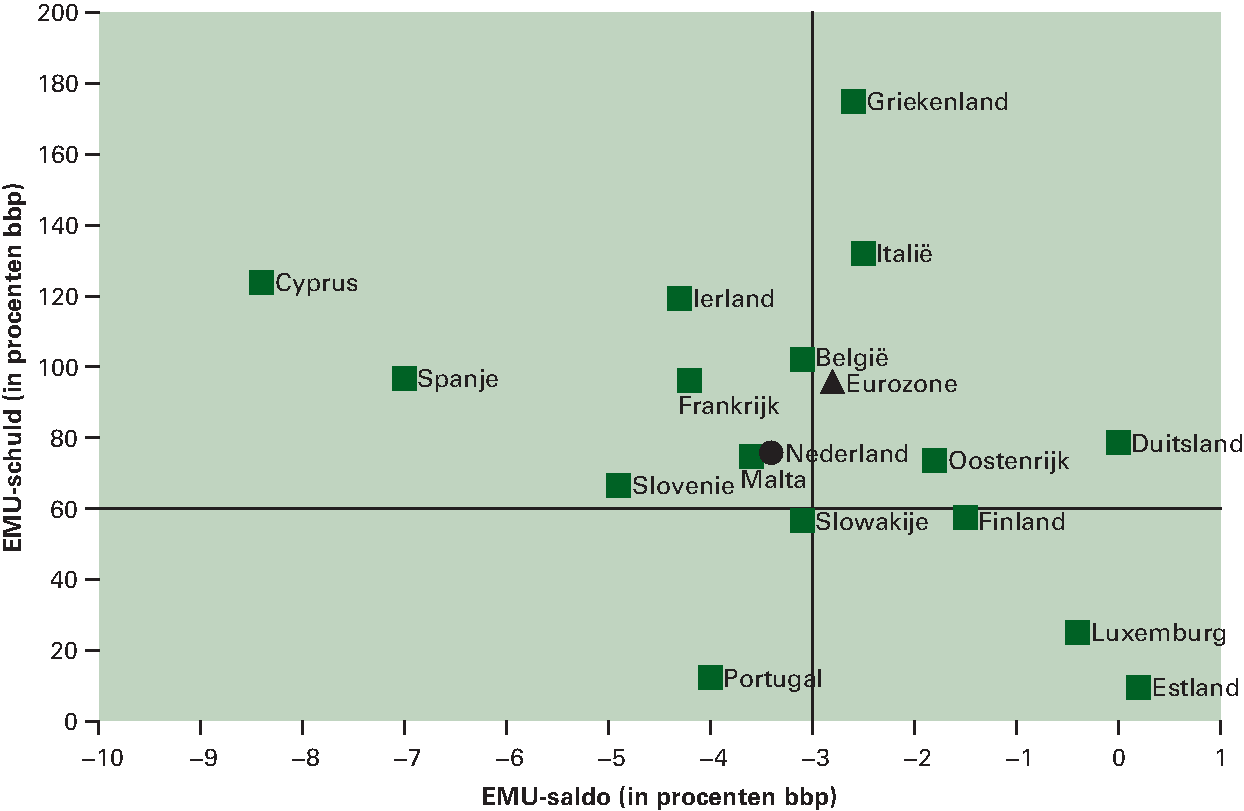

In Europa zijn forse stappen gezet op het gebied van een strengere governance, structurele hervormingen, en een gezonde Europese financiële sector. In de Europese Unie zijn op het terrein van de overheidsfinanciën duidelijke afspraken gemaakt. Het niet-naleven van begrotingsregels heeft potentieel grote negatieve gevolgen voor andere landen in de muntunie. Zodra een niet-houdbare situatie ontstaat, worden de overheidsfinanciën van individuele lidstaten een gezamenlijke zorg. Het Stabiliteits- en Groeipact is om deze reden aangescherpt met strengere regels om begrotingsdiscipline af te dwingen, terwijl sancties meer automatisch worden doorgevoerd. Hiernaast voeren veel Europese lidstaten omvangrijke structurele hervormingen door om de concurrentiekracht te vergroten. Een zogeheten macro-economische onevenwichtighedenprocedure is vormgegeven waarbij ongunstige ontwikkelingen, bijvoorbeeld op kredietmarkten, de woningmarkt en/of de handelsbalans, eerder worden opgespoord. Dit maakt het mogelijk om in een vroeg stadium reële aanpassingen in de economie te bewerkstelligen en de kans op negatieve effecten voor andere lidstaten te beperken.

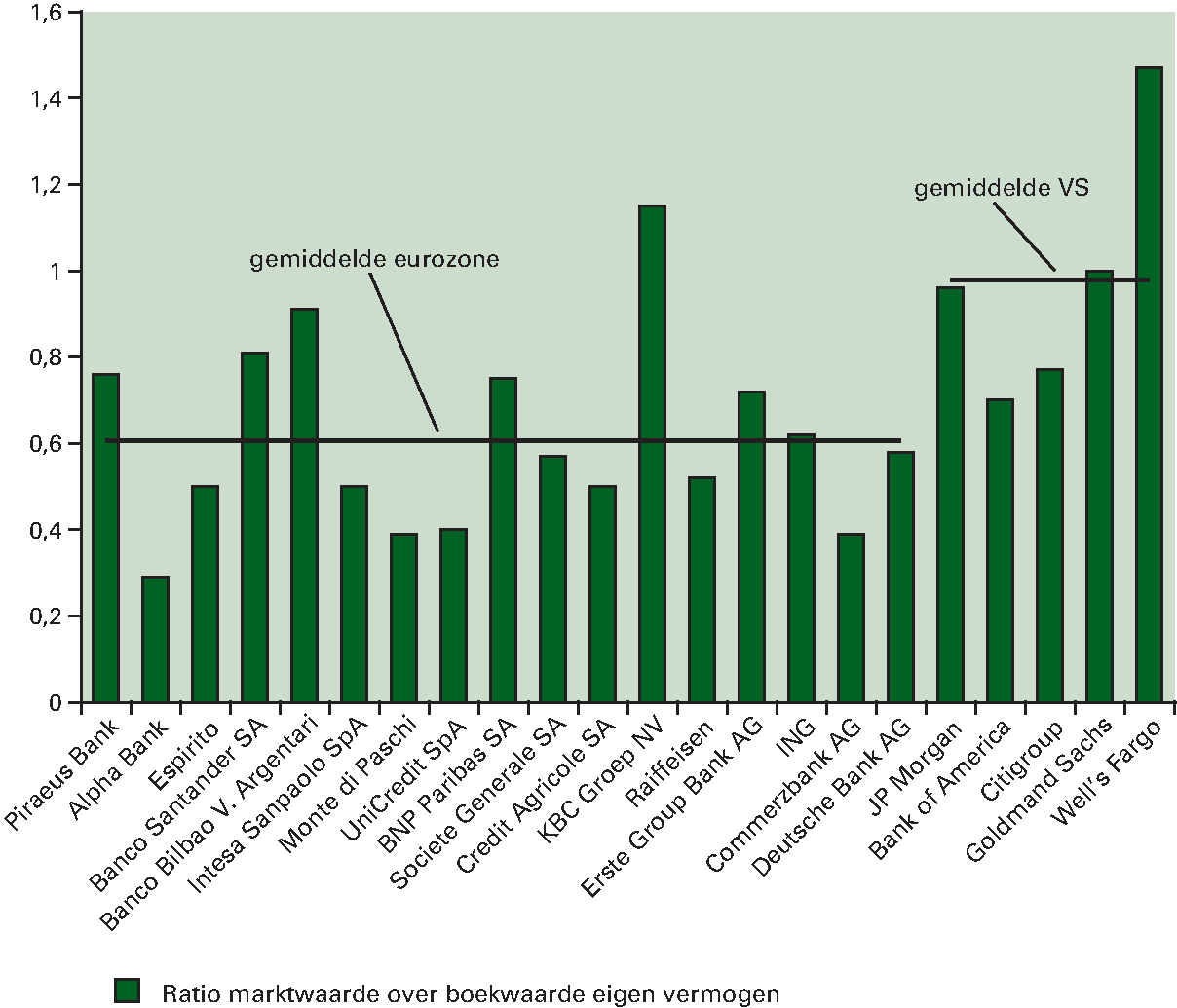

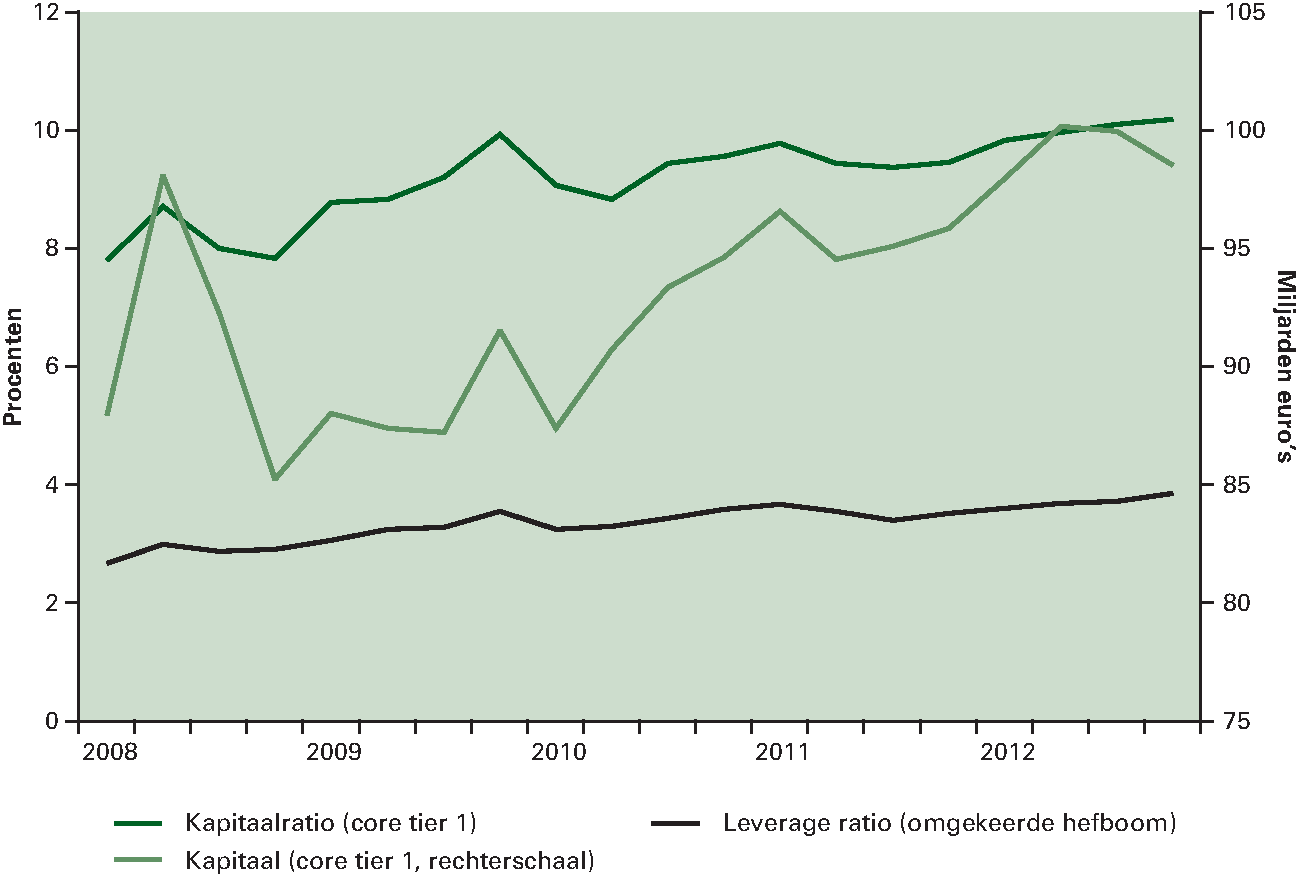

De Nederlandse financiële sector is zeer verweven met het buitenland. In Europa is het vertrouwen in de bankensector nog niet voldoende teruggekeerd. Om het inzicht in de kwaliteit van bankbalansen te vergroten en zo de onzekerheid op financiële markten te verminderen wordt in Europa in 2014 een Balance Sheet Assessment (BSA) onder verantwoordelijkheid van de ECB opgezet. Deze BSA bestaat uit een doorlichting van de kwaliteit van de activa op de balans (Asset Quality Review) en een verplichte stresstest voor grote banken. Met de stappen richting een bankenunie16 wordt de verwevenheid tussen overheden en de binnenlandse financiële sector afgebouwd. Bovendien wordt het stelsel meer robuust door het versterken van de weerbaarheid van banken (in het bijzonder door hogere buffervereisten), het verbeteren van de afwikkelbaarheid van banken (door van te voren te regelen hoe in tijden van stress moet worden gereageerd) en het verbeteren van het instrumentarium om in te grijpen ingeval van crisis. Het uitgangspunt, nu en in de toekomst, is dat banken en hun vermogensverschaffers zelf verantwoordelijk worden voor het opvangen van financiële problemen, zodat de financiële sector weer verantwoord omgaat met risico’s en dus met de banktegoeden van burgers en bedrijven. Hoofdstuk 2 gaat hier uitgebreid op in.

In Nederland werkt het kabinet aan een duurzame basis voor economische groei via structurele hervormingen. De huidige economische situatie is niet enkel een probleem op korte termijn. De SER wijst in zijn macro-economische verkenning Nederlandse economie in stabieler vaarwater op de lange balansen van huishoudens en de invloed van binnenlandse instituties zoals de woningmarkt op de economie. Daarom is het van belang dat Nederland maatregelen neemt die op de lange termijn bijdragen aan een betere werking van de economie en stabiele economische groei. Het kabinet onderneemt hiertoe belangrijke hervormingen op het gebied van de woningmarkt, arbeidsmarkt, in de sfeer van pensioenen en de zorg (zie box 1.2).

Box 1.2 Structurele hervormingen voor een betere werking van de economie

• Nieuw evenwicht op de woningmarkt. Op de koopwoningmarkt wordt gewerkt aan het versterken van de schokbestendigheid van huishoudens. De verhouding tussen hypotheekschuld en de waarde van de woning (Loan to value-ratio) wordt geleidelijk teruggebracht. Mensen krijgen voortaan alleen rente aftrek wanneer ten minste annuïtair wordt afgelost op de hypotheek. Daarnaast wordt vanaf 2014 het maximale aftrektarief waartegen mensen hun hypotheekrente kunnen aftrekken in 28 jaarlijkse stappen van een half procentpunt teruggebracht naar uiteindelijk 38 procent. Ook wordt de kostengrens van de NHG stapsgewijs verder afgebouwd tot 225 duizend euro per 1 juli 2016, en wordt het uitgangspunt in de toekomst deze te koppelen aan de gemiddelde woningprijs. Daarmee wordt de NHG-regeling verkleind (en dus de exposure voor het Rijk als achtervang) en de marktverstorende werking van het instrument beperkt. Om de mobiliteit op de woningmarkt te verhogen en de schuldopbouw te verlagen is de overdrachtsbelasting structureel verlaagd van 6 procent naar 2 procent. Ook voert het kabinet hervormingen op de huurmarkt door. Zo wordt de maximale jaarlijkse verhoging van de huur bovenop de inflatie afhankelijk van het inkomen van huishoudens en wordt de doorstroming van op de woningmarkt bevorderd.

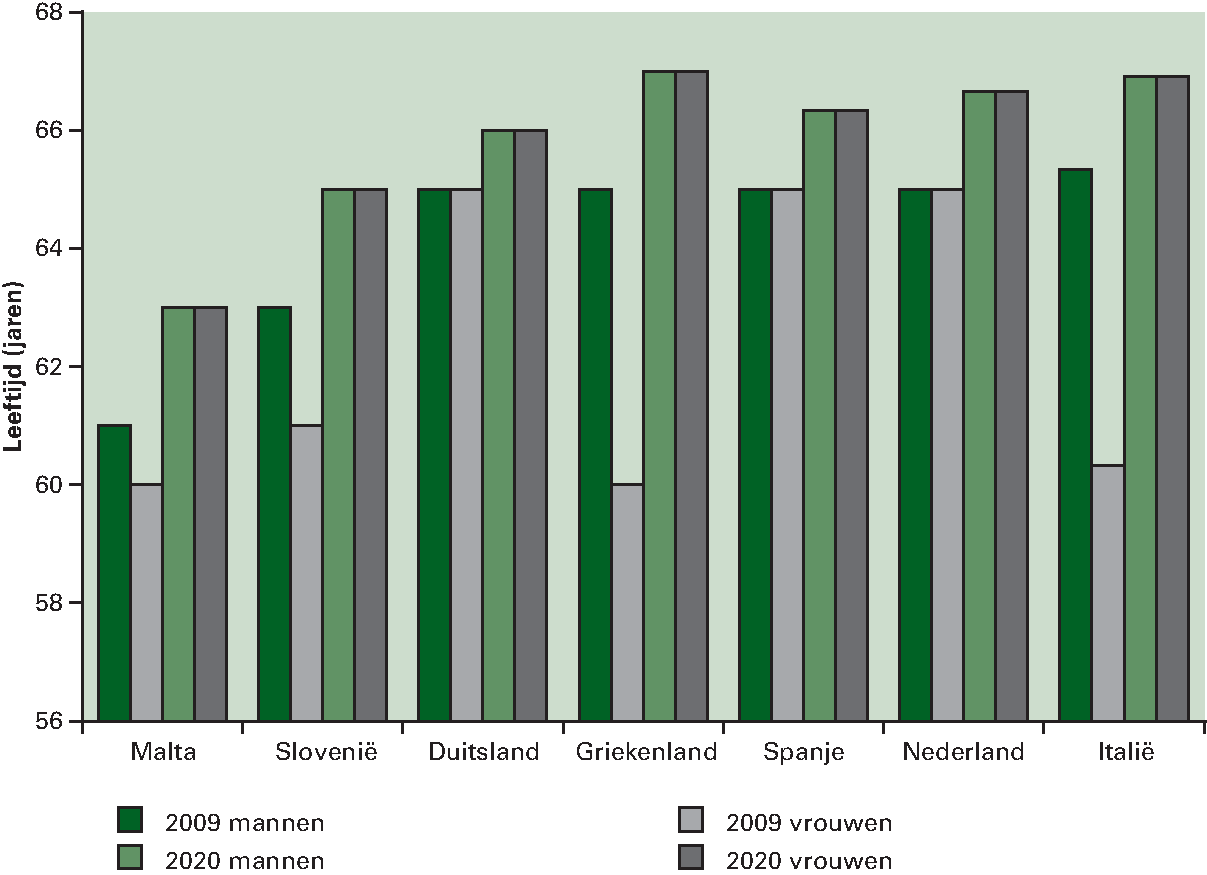

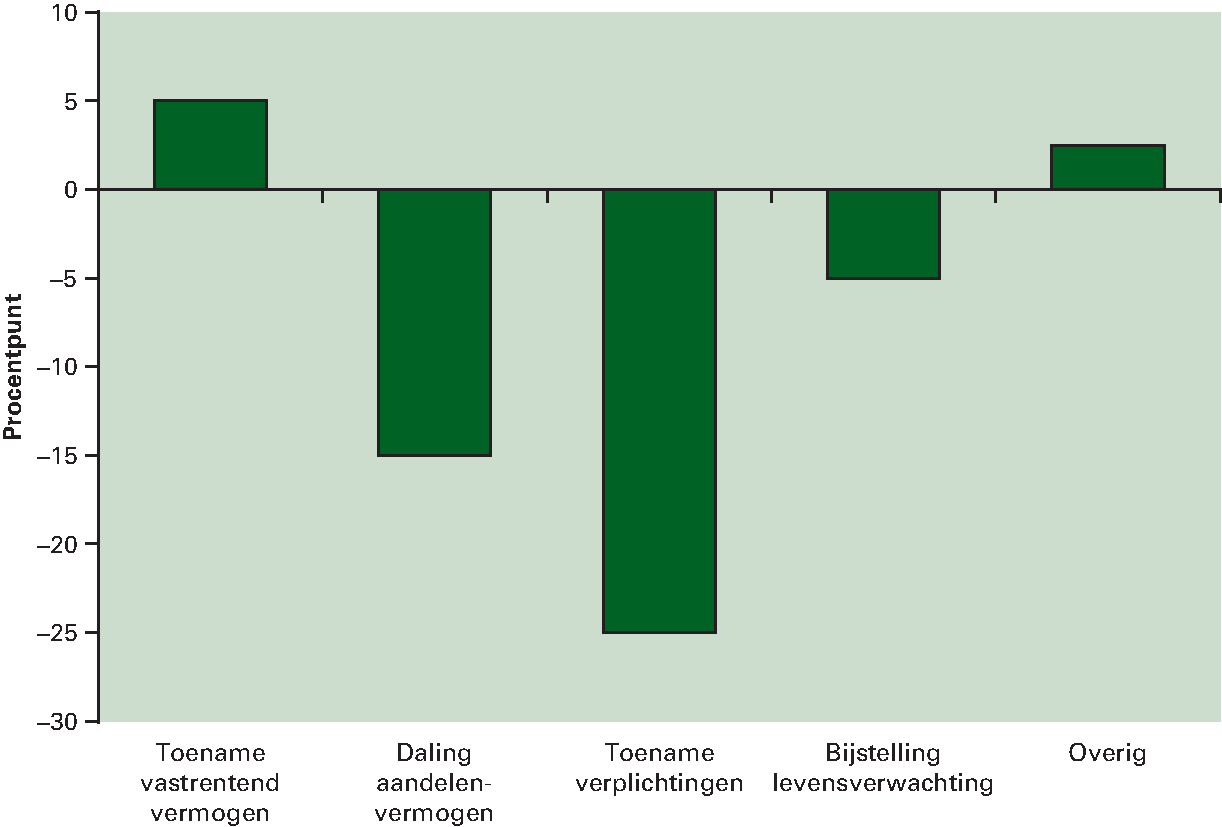

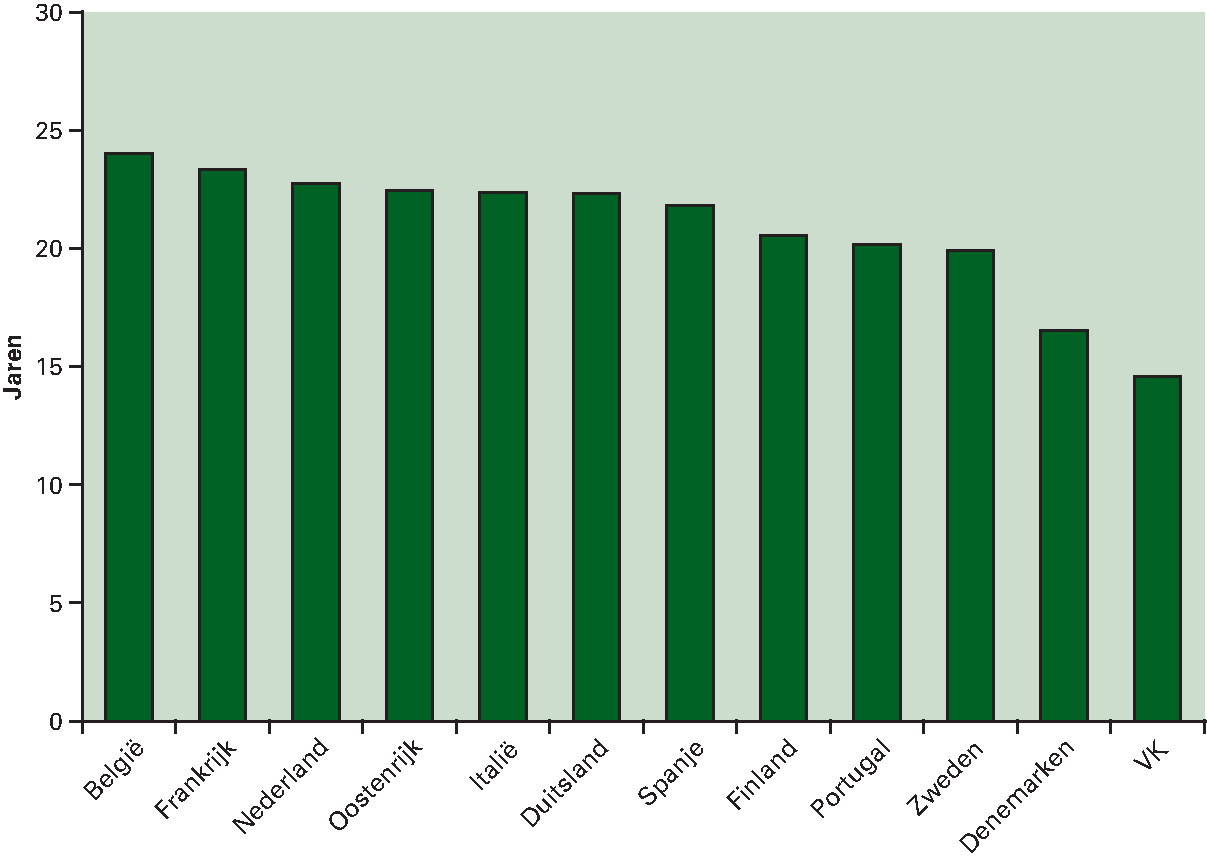

• Arbeidsmarkt en pensioenstelsel toekomstbestendiger. Een goed werkende arbeidsmarkt is van groot belang voor economische groei. Met een intredende vergrijzing wordt ook de werking van de arbeidsmarkt voor ouderen steeds belangrijker. Het kabinet werkt over de breedte van de arbeidsmarkt aan een nieuwe balans tussen flexibiliteit en zekerheid. Zo wordt per 2016 het ontslagrecht gemoderniseerd. De bescherming van werknemers staat niet ter discussie. Wel wordt het ontslagrecht activerender, eerlijker en eenvoudiger. Afhankelijk van de reden van ontslag komt er één ontslagroute. Er wordt sneller zekerheid geboden aan werknemers en werkgevers en de ontslagvergoeding gaat geleidelijk omlaag. Daarnaast zal het kabinet vanaf 1 januari 2015 verschillende wijzigingen in het arbeidsrecht doorvoeren om de positie van flexwerkers te versterken en schijnconstructies tegen te gaan. Ook de WW wordt hervormd. Door in te zetten op van-werk-naar-werkbegeleding en de maximale duur van de (publiek gefinancierde) WW te beperken wordt de WW activerender. Een activerende WW kan bijdragen aan een zo snel mogelijke terugkeer op de arbeidsmarkt van de mensen die werkloos worden. Op deze manier worden mensen voor de arbeidsmarkt behouden en wordt de (langdurige) werkloosheid teruggedrongen. De AOW-leeftijd wordt sneller verhoogd naar 66 in 2018 en 67 in 2021 en vervolgens aan de levensverwachting gekoppeld. Tegelijkertijd wordt het fiscaal aantrekkelijk sparen voor het pensioen versoberd en beperkt tot een inkomen van 100 duizend euro. Tot slot wordt met een nieuw wettelijk kader de schokbestendigheid van het pensioenstelsel vergroot en worden de risico’s evenwichtiger over de deelnemers verdeeld.

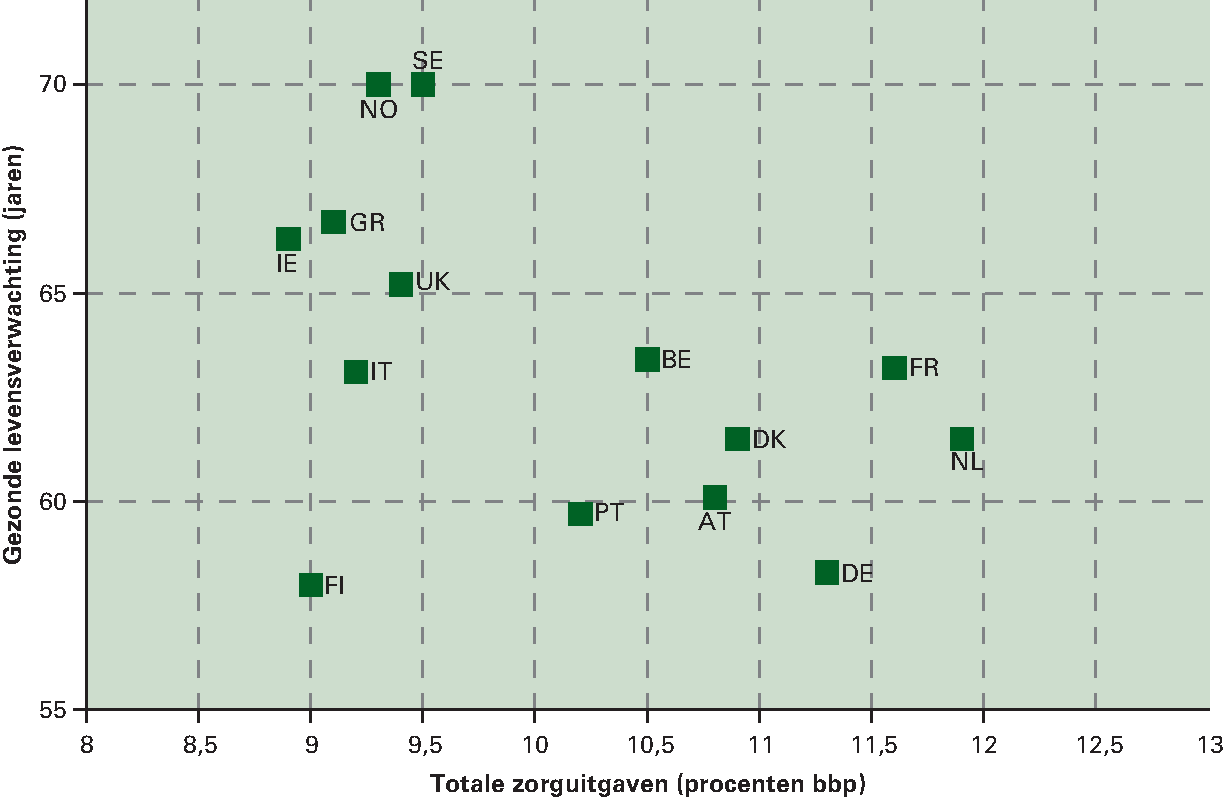

• Verbeterde werking zorgstelsels. Het gaat goed met de volksgezondheid. De Nederlandse gezondheidszorg scoort bijvoorbeeld sterk op het gebied van brede toegankelijkheid. De gezondheidszorg is de afgelopen jaren productiever geworden, waardoor meer zorg voor dezelfde euro premie wordt geleverd. Dit betekent niet dat het niet beter kan. In de curatieve zorg wordt de werking van het stelsel verder verbeterd, onder andere doordat zorgverzekeraars meer risico’s zelf zijn gaan dragen. Betere informatievoorziening over kwaliteit en kosten stelt patiënten en zorgverzekeraars in staat om kritischer en bewuster keuzes te maken. Daarnaast hebben veldpartijen zich gecommitteerd aan een landelijk maximum groeipercentages waarmee de groei van de zorguitgaven wordt beheerst. Bij de langdurige zorg wordt het uitgangspunt dat mensen langer thuis blijven wonen en zorg en ondersteuning zoveel mogelijk in de eigen omgeving ontvangen. Daartoe wordt een deel van de zorg en ondersteuning gedecentraliseerd naar gemeenten. Door zorg en ondersteuning dichter bij de burger te organiseren kan meer maatwerk worden geleverd en kan beter worden ingespeeld op de rol van het sociale netwerk rond de burger. De langdurige intensieve zorg wordt weer meer gericht op de zware zorgbehoefte, waar deze oorspronkelijk ook voor bedoeld was.

• Decentralisaties. Het kabinet maakt de keuze om decentraal te doen wat kan en voert een historische taakverschuiving uit van rijk naar gemeenten op het gebied van langdurige zorg, jeugdzorg en sociale zekerheid. Het kabinet kiest daarmee voor maatwerk, dicht bij de burgers tegen lagere kosten.

Het kabinet heeft oog voor de moeilijke fase waarin de economie zich bevindt.

Hervormingen bieden toekomstperspectief, maar impliceren evenzeer een andere verdeling van de lusten en lasten van bepaalde collectieve arrangementen. Een modernisering van het ontslagrecht is bijvoorbeeld gunstig voor outsiders op de arbeidsmarkt, maar maakt de positie van insiders minder zeker. Hervormingen zijn nodig voor toekomstige economische groei. Tegelijkertijd is aandacht voor de effecten op de economische groei op korte termijn en sociale cohesie in ons land belangrijk. Het kabinet heeft daarom bewust en in overleg met de sociale partners gekozen voor een meer getemporiseerde invoering van enkele grote hervormingen en heeft daarnaast een groot aantal belangrijke flankerende maatregelen genomen.

• Ondersteuning woningmarkt. Op zowel de koop- als de huurmarkt neemt het kabinet diverse maatregelen om de transitie vanuit de huidige moeilijke situatie op de woningmarkt te ondersteunen. Om de woningmarkt te stimuleren is de rente op restschulden gedurende 10 jaar aftrekbaar gemaakt, is 50 miljoen euro beschikbaar voor startersleningen, en is tijdelijk17 dubbele hypotheekrenteaftrek mogelijk als een belastingplichtige zijn oude woning nog niet heeft verkocht. Om de bouw te stimuleren is de btw op arbeidskosten bij onderhoud en renovatie voor een jaar verlaagd naar 6 procent en worden investeringen in energiebesparing extra gestimuleerd (via een revolverend fonds energiebesparing met een totale beoogde omvang van 740 miljoen euro). Om de investeringen van woningcorporaties op peil te houden is de verhuurderheffing in 2014 met 120 miljoen euro verlaagd. Hierbij is het uitgangspunt dat woningbouwcorporaties efficiënter gaan werken. Ook worden de regels voor verkoop van woningen door woningcorporaties versoepeld: dit biedt kansen voor andere marktpartijen en verruimt de liquide middelen voor corporaties.

• Stimulans voor de arbeidsmarkt. Op de arbeidsmarkt heeft het kabinet met de sociale partners een Sociaal Akkoord gesloten met aanvullende afspraken over de volle breedte van de arbeidsmarkt. Op korte termijn wordt het arbeidsmarktbeleid gericht op het behoud van werkgelegenheid met gerichte stimuleringsmaatregelen en een sectorale aanpak. Er is in 2014 en 2015 jaarlijks 300 miljoen euro beschikbaar voor van-werk-naar-werk en intersectorale scholing. Voor de ondersteuning van jongeren en ouderen is er eenmalig 117 miljoen euro extra beschikbaar. De hervormingen van het stelsel voor mensen met een arbeidsbeperking, de WW en ontslagrecht worden later ingevoerd om in tijd van crisis meer rust en vertrouwen te geven op de arbeidsmarkt. De hervormingen van het stelsel voor mensen met een arbeidsbeperking worden ingevoerd in 2015, de hervormingen van de WW en het ontslagrecht in 2016. Bovendien zal de hervorming van de WW geleidelijk plaatsvinden. Op lange termijn leiden deze hervormingen tot betere werking van de arbeidsmarkt.

• Aanvullende stimuleringsmaatregelen. In het aanvullend beleidspakket van per saldo 6 miljard euro is tot slot ook ruimte gemaakt voor een impuls van de economie, waarbij bestaande middelen worden vrijgemaakt ten bate van investeringen, de kredietverlening wordt gestimuleerd en werken aantrekkelijker wordt gemaakt.

Niemand kan permanent op te grote voet leven. Ook de overheidsfinanciën moeten zich aanpassen aan de nieuwe realiteit. Ons bruto binnenlands product maakt een pas op de plaats: in 2014 produceren we in Nederland per saldo net zo veel als in 2007. Tegelijkertijd zijn de overheidsuitgaven in Nederland reëel zo’n 10 procent gestegen (met name als gevolg van groei van de collectieve zorguitgaven en de collectieve uitgaven aan sociale zekerheid). De inkomsten zijn – onder meer als gevolg van de macro-economische ontwikkelingen – aanzienlijk minder hard gestegen. In 2007 en 2008 was sprake van een begrotingsoverschot. In 2014 wordt naar verwachting 306,7 miljard euro uitgeven terwijl de collectieve inkomsten 286,7 miljard euro bedragen. De cumulatie van begrotingstekorten heeft grote gevolgen voor de ontwikkeling van de overheidsschuld (EMU-schuld). Deze is in 2014 ruim 30 procentpunt bbp hoger dan voor de crisis. Bedroeg de EMU-schuld in 2007 nog 259 miljard euro, in 2014 loopt dit naar verwachting op naar 466 miljard euro. Per hoofd van de bevolking loopt de schuld op van 15,7 duizend euro in 2007 naar 27,8 duizend euro in 2014. Sinds 2010 hebben omvangrijke besparingsmaatregelen ervoor gezorgd dat de groei van de overheidsuitgaven is ingeperkt. Het is echter van belang te constateren dat de collectieve uitgaven – ondanks alle besparingspakketten – op niveau zijn gebleven. Ombuigen is dus «minder meer uitgeven». In hoofdstuk 3 wordt uitgebreid ingegaan op het budgettaire beeld.

|

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

|---|---|---|---|---|---|---|---|---|

|

In miljarden euro |

||||||||

|

EMU-saldo |

1 |

3 |

– 32 |

– 30 |

– 26 |

– 24 |

– 19 |

– 20 |

|

EMU-schuld |

259 |

348 |

348 |

372 |

394 |

427 |

451 |

466 |

|

In procenten bbp |

||||||||

|

EMU-saldo |

0,2 |

0,5 |

– 5.,6 |

– 5,1 |

– 4,5 |

– 3,8 |

– 3,2 |

– 3,3 |

|

EMU-schuld |

45,3 |

58,5 |

60,8 |

63,4 |

65,7 |

71,3 |

75,0 |

76,1 |

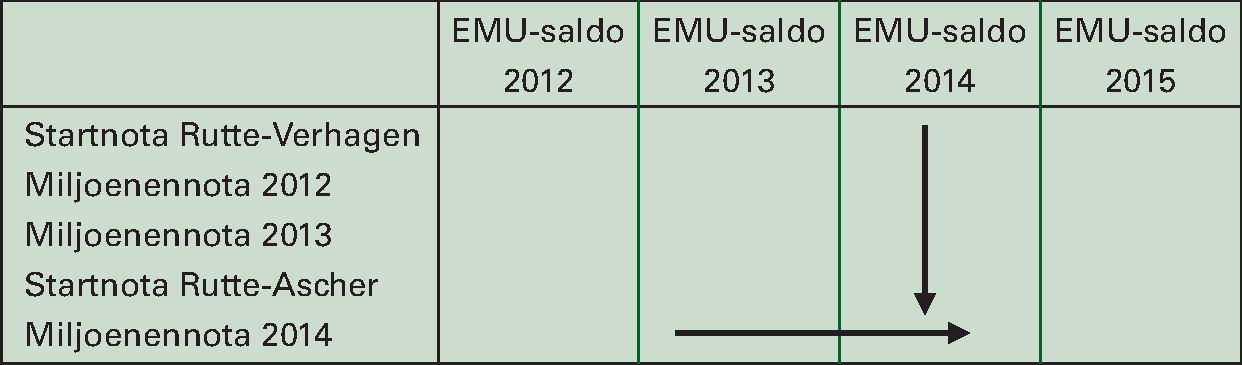

Zonder ingrijpen blijft het begrotingstekort hoog. Naar verwachting zou het begrotingstekort zonder beleid in 2014 oplopen richting 3,9 procent van het bbp en pas aan het einde van de kabinetsperiode weer richting de 3 procent bbp bewegen, onder de voorwaarde dat de economische groei zich voltrekt zoals geraamd door het CPB. Zonder aanvullend beleid en zonder groeiherstel verliest Nederland grip op de ontwikkeling van de overheidsfinanciën, terwijl met groeiherstel de overheidsfinanciën slechts langzaam zullen verbeteren.

Een groot begrotingstekort kent risico’s. Een groot en oncontroleerbaar begrotingstekort heeft belangrijke onwenselijk effecten.

• Generationele effecten: de schuld loopt veel sneller op. Dit is een overdracht van de huidige generatie aan toekomstige generaties: er wordt een grotere rekening achtergelaten aan onze kinderen en kleinkinderen.

• Zondegeld: er blijft langer dan gewenst een groot tekort bestaan. (Steeds meer) rente uitgaven drukken andere productieve uitgaven weg.

• Situatie op financiële markten: de eurocrisis laat zien dat goede en slechte evenwichten bestaan. Hoewel Nederland op dit moment wordt gezien als een veilige haven is ook de Nederlandse begroting gevoelig voor financiële schokken. Nederland kent in vergelijking met andere Europese landen een relatief hoog primair tekort: los van de rente-uitgaven, schieten de inkomsten zelfs al tekort om de uitgaven te financieren.

• Geen buffer voor onverwachte tegenslagen: scherp aan de wind zeilen betekent dat de veiligheidsmarges om tegenvallers op te vangen beperkt zijn. Hierbij moet worden bedacht dat het aantal garanties en achterborgstellingen dat op de begroting rust in de afgelopen jaren is toegenomen naar respectievelijk 218,5 miljard in 2014 en 250,4 miljard euro in 2012. Hoofdstuk 4 bevat een integrale risicoanalyse en gaat hier uitgebreid op in; in de Miljoenennota 2015 zal worden gerapporteerd over een uit te voeren schokproef voor de overheidsfinanciën.

• Voortdurende onduidelijkheid: uitstel van maatregelen betekent dat het begrotingstekort verder oploopt en beleidsonzekerheid richting de toekomst wordt gecreëerd (aangezien dan op enig moment grotere maatregelen nodig zijn). Burgers en bedrijven reageren hierop: extra investeringen of bestedingen worden uitgesteld, omdat minder zekerheid is over de ontwikkeling van het besteedbare inkomen.

Voor geloofwaardig herstel van overheidsfinanciën is een aanvullend pakket noodzakelijk. Om de stabiliteit van de muntunie zeker te stellen hecht Nederland sterk aan een adequate en zorgvuldige handhaving van de Europese afspraken. In het kader van de buitensporigtekortprocedure is Nederland meegegeven om voor de begroting van 2014 voor 1 procent bbp (6 miljard euro) aan aanvullende duurzame maatregelen te nemen. Hoewel volgens de huidige inzichten het buitensporig tekort niet volledig in 2014 gecorrigeerd zal zijn, is het kabinet in het licht van de huidige economische situatie van mening dat met het aanvullende beleidspakket van 6 miljard euro effectief invulling is gegeven aan de aanbevelingen in het kader van de buitensporigtekortprocedure. Het uiteindelijke oordeel hierover is aan de Europese Commissie.

Bij de samenstelling van het pakket is ingezet op het zoveel mogelijk ontzien van actieve ondernemingen en op «werken moet lonen». Tabel 1.1 aan het begin van dit hoofdstuk toont het volledige aanvullend beleidspakket. Dit pakket wordt uitgebreid besproken in Hoofdstuk 3 van deze Miljoenennota (paragraaf 3.2). Belangrijke ombuigingen zitten in de zorg, de sociale zekerheid en de collectieve sector. Samen met een aantal belasting- en premiemaatregelen wordt het begrotingstekort onder controle gehouden. Via uitbreidingen van het kredietinstrumentarium, het mogelijk maken van willekeurige afschrijvingen, een forse lastenverlichting ter compensatie van de oploop van sectorfondspremies en een verhoging van de arbeidskorting worden actieve ondernemingen en de werkgelegenheid ontzien. Ook het onderwijs, de basis voor nieuwe kansen waar jaarlijks zo’n 35 miljard euro aan wordt uitgegeven, wordt opnieuw ontzien.

Aanvullend zijn middelen vrijgemaakt ter stimulering van de economie. Het kader in de inleiding van dit eerste hoofdstuk beschrijft een aantal omvangrijke stimuleringsmaatregelen waarmee kapitaal wordt gemobiliseerd en een impuls aan duurzaamheid en energiebesparing wordt gegeven. Ook op de begroting van een aantal vakdepartementen worden maatregelen ondernomen om de economie te versterken, bijvoorbeeld:

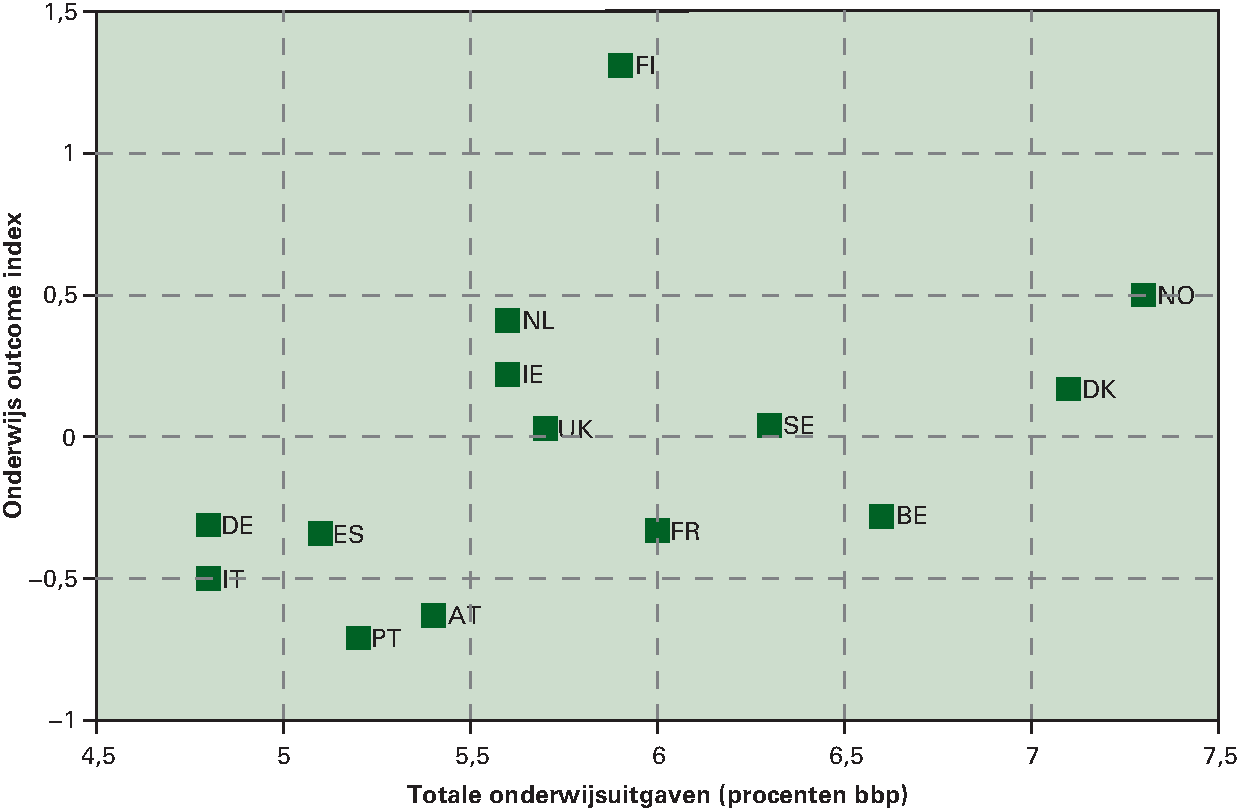

• Op de begroting van OCW worden begrotingsmeevallers ter grootte van € 204 miljoen ingezet voor kwaliteitsverbeteringen in het onderwijs. Goed onderwijs speelt een belangrijke rol bij de persoonlijke ontplooiing en het maatschappelijke succes van mensen. Naast dit individuele rendement levert onderwijs ook sociale opbrengsten via een hoger nationaal productiviteitsniveau. Uit onderzoek blijkt dat een hogere onderwijskwaliteit zich uitbetaalt in een hogere arbeidsproductiviteit en een grotere welvaart.18

• Via economische diplomatie zet het kabinet zich actief in voor de belangen van Nederlandse bedrijven in het buitenland, met onder meer een focus op snel groeiende markten zoals China, India of Brazilië. Het kabinet onderneemt op dit terrein de volgende concrete maatregelen. Op de begroting van Buitenlandse Handel en Ontwikkelingssamenwerking wordt ruimte gemaakt voor de internationalisering van het MKB. Het stimuleringspakket zal bestaan uit ondersteuning van de eerste oriëntatie op internationalisering (5 miljoen euro) en stimulering van ketensamenwerking binnen clusters (5 miljoen euro), gefinancierd uit het budget voor handelsbevordering. Daarbij wordt de zogenaamde ORIO-regeling gemoderniseerd zodat het Nederlandse bedrijfsleven eenvoudiger kan deelnemen aan ontwikkelingsrelevante infrastructuurprojecten in lage en middeninkomenslanden. In navolging van het succesvolle PPP fonds voor Duurzaam Ondernemen en Voedselzekerheid, dat in 2013 leidde tot 29 nieuwe partnerschappen met het Nederlandse bedrijfsleven, wordt in 2014 versneld een nieuwe ronde van 40 miljoen euro beschikbaar gesteld.

Bezuinigingen hebben op korte termijn een negatief effect op de economische groei. In de wetenschappelijke literatuur bestaat een discussie over de timing en het effect van begrotingsconsolidatie op de economische groei, de zogenaamde multiplier-discussie. Deze discussie gaat vooral over de vraag hoe sterk het negatieve effect van bezuinigingen is tijdens de crisis. Een groot aantal economen wijst op grotere negatieve effecten bij besparingsmaatregelen in laagconjunctuur. Ook wijzen economen op lagere multipliers bij een snel oplopende publieke schuld, naast de op zichzelf staande nadelen hiervan (Box 2.4 in hoofdstuk 2). Hoewel besparingen ontegenzeggelijk gepaard gaan met negatieve directe bestedingseffecten op de economie, hangt de grootte van het effect uiteindelijk af van de vormgeving van het aanvullend beleidspakket. Het volledig uitstellen van maatregelen is geen serieuze optie. Burgers weten dat er maatregelen genomen moeten worden en zullen pas weer vertrouwen krijgen als ze zien dat de noodzakelijke aanpassingen zijn genomen.

Duurzame groei en evenwichtige inkomensverdeling gaan hand in hand. In de economische theorie bestaat een uitruil tussen gelijkheid (een platte inkomensverdeling) en doelmatigheid (lees: economische groei), omdat herverdeling de prikkel om hard te werken remt. 19 Zo moeten de arbeidsaanbodeffecten bij belastingmaatregelen niet veronachtzaamd worden vanuit het belang van duurzame economische groei. Tegelijkertijd leren de ervaringen van de afgelopen decennia dat een hoge economische groei ook samen kan gaan met een relatief gelijke inkomensverdeling. Een goede werking van instituties, in het bijzonder op het gebied van onderwijs en arbeidsmarkt, beïnvloedt tegelijkertijd de economische groei èn de sociale cohesie. Goed onderwijs vergroot de mogelijkheden voor opwaartse mobiliteit. Dit is goed voor de productiviteit van de Nederlandse economie en draagt bij aan een gelijkmatige inkomensverdeling. Deze inzichten worden al decennia in praktijk bewezen door landen met een zeer hoog welvaartsniveau en een relatief sterk gelijke inkomensverdeling, zoals Nederland en Finland. Het is daarom dat de drie pijlers van het kabinetsbeleid – werken aan duurzame groei, de schatkist op orde brengen, en eerlijk delen – in samenhang worden uitgewerkt. Deze samenhang is ook terug te vinden in het aanvullend beleidspakket.

Via gerichte maatregelen worden de inkomenseffecten meer in evenwicht gebracht. De maatregelen uit het zes miljard pakket hebben gevolgen voor de koopkracht in 2014 en de latere jaren van de kabinetsperiode. Deze gevolgen zijn in samenhang met het beeld van de augustusraming van het Centraal Planbureau bezien, waarna besluitvorming heeft plaatsgevonden over het koopkrachtbeeld voor 2014. Het beeld voor 2014 is onder andere door een eenmalige extra uitkering in 2014 voor sociale minima meer in evenwicht gebracht. Onderstaande tabel toont het met het aanvullend beleidspakket resulterende standaardkoopkrachtbeeld voor 2014.

|

Actieven: |

Raming 2014 (%) |

|

Alleenverdiener met kinderen |

|

|

Modaal |

– 1 ½ |

|

2 x modaal |

– 1 ¾ |

|

Tweeverdieners |

|

|

modaal + ½ x modaal met kinderen |

¾ |

|

2 x modaal + ½ x modaal met kinderen |

– ¾ |

|

modaal + modaal zonder kinderen |

¼ |

|

2 x modaal + modaal zonder kinderen |

– ¾ |

|

Alleenstaande |

|

|

Minimumloon |

1 ½ |

|

Modaal |

¼ |

|

2 x modaal |

– 1 ½ |

|

Alleenstaande ouder |

|

|

Minimumloon |

– 1 ½ |

|

Modaal |

– ½ |

|

Inactieven: |

|

|

Sociale minima |

|

|

paar met kinderen |

– 1 ¼ |

|

Alleenstaande |

– ¼ |

|

alleenstaande ouder |

– ¾ |

|

AOW (alleenstaand) |

|

|

(alleen) AOW |

– ¼ |

|

AOW + 10.000 |

– 1 ¾ |

|

AOW (paar) |

|

|

(alleen) AOW |

– 1 |

|

AOW + 10.000 |

– 1 ¾ |

1 In het standaardkoopkrachtbeeld is geen rekening gehouden met het afschaffen van de Wtcg-tegemoetkoming, CER-uitkering en aftrek specifieke zorgkosten. Huishoudens die momenteel gebruik maken van deze regelingen hebben een additioneel negatief gemiddeld inkomenseffect van – 2 procent. Dit effect is wel meegerekend in de mediane koopkracht. Hierbij is geen rekening gehouden met compenserend maatwerk dat gemeenten via de individuele bijzondere bijstand of de Wmo zullen bieden.

De huidige economische situatie is niet uit het niets ontstaan. Er is een langdurige opbouw van onevenwichtigheden aan vooraf gegaan. Daarom bestaan geen snelle of gemakkelijke oplossingen. Hoewel maatregelen als liquiditeitssteun en bestedingsstimuleringen op korte termijn effect kunnen hebben, kan Nederland de crisis alleen achter zich laten wanneer ook de noodzakelijke hervormingen worden doorgevoerd en balansen zich herstellen. In Europa en in Nederland worden hiertoe belangrijke maatregelen genomen. Het handelingsperspectief is hierbij de middellange termijn, maar ook de moeilijke situatie waarin de Nederlandse economie zich bevindt wordt in overweging genomen. De gezondheid van het Europese bankenstelsel moet weer boven elke twijfel verheven zijn. De Nederlandse arbeidsmarktinstituties moeten weer een voorbeeld worden voor andere landen. Nederland is er nog niet, maar met de voorgestelde maatregelen is de juiste weg ingeslagen terug naar een gezonde, duurzame economie. Met dit beleid – gericht op duurzame economische groei, solide overheidsfinanciën en een evenwichtige verdeling van de rekening – is het kabinet van mening dat de Nederlandse economie snel aanhaakt wanneer de wereldeconomie aantrekt. Het patroon van groeiherstel zal hierbij niet anders zijn dan in het verleden, waarbij de uitvoer, investeringen, productie en binnenlandse bestedingen elkaars kielzog volgen.

In dit hoofdstuk worden de macro-economische ontwikkelingen van Nederland behandeld in internationaal perspectief om een antwoord te kunnen formuleren op de beleidsuitdagingen voor de lange termijn. Hoofdstuk 1 stond in het teken van het actuele economische beeld en de kabinetsplannen. Nu komen de structurele ontwikkelingen aan bod: de sterktes, zwaktes, kansen en bedreigingen.

Nederland heeft sterke economische fundamenten (paragraaf 2.1). De kwaliteit van de beroepsbevolking, de infrastructuur en de instituties zorgen voor een hoog welvaartsniveau. Ondanks de financiële crisis is Nederland nog steeds een van de rijkste landen van de wereld én ons land heeft een goede uitgangspositie om te profiteren van exportmogelijkheden.

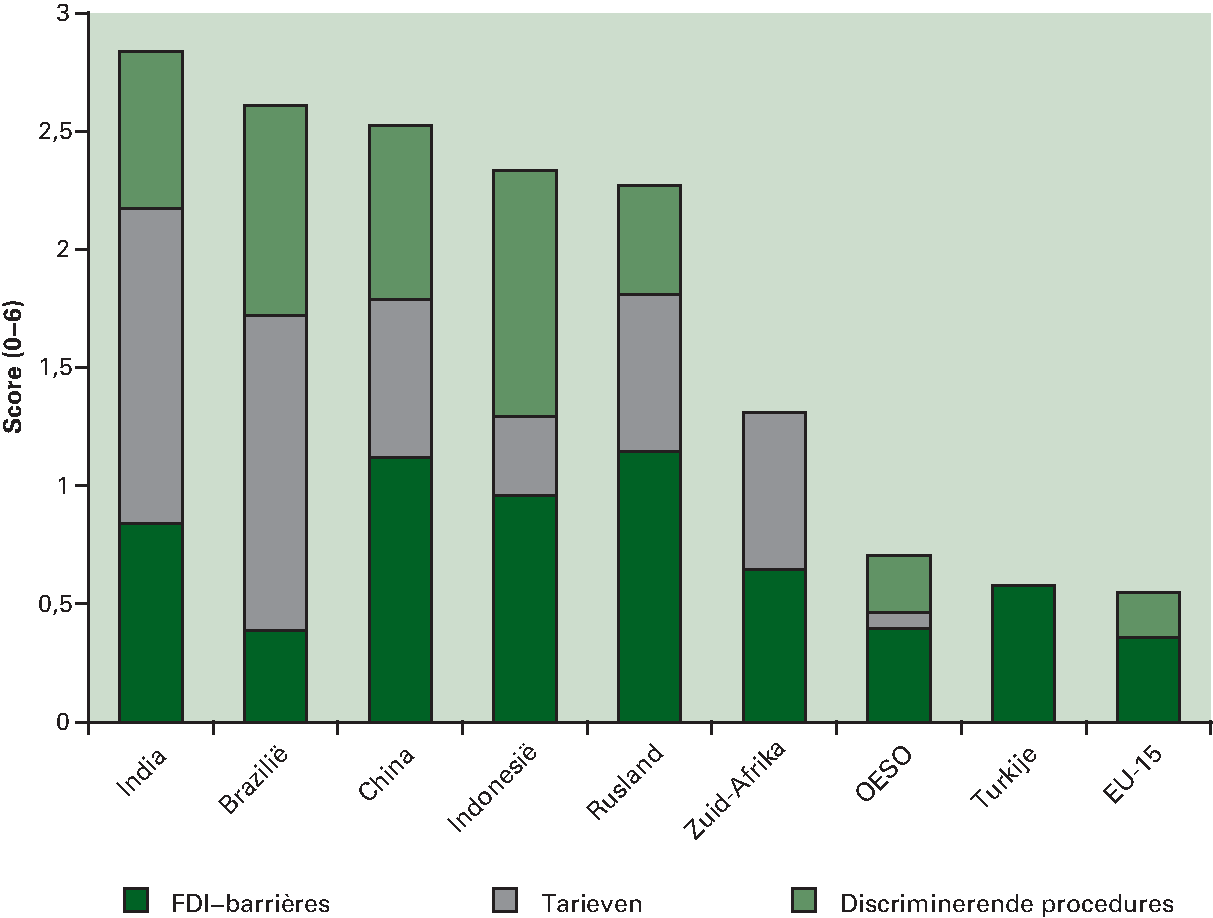

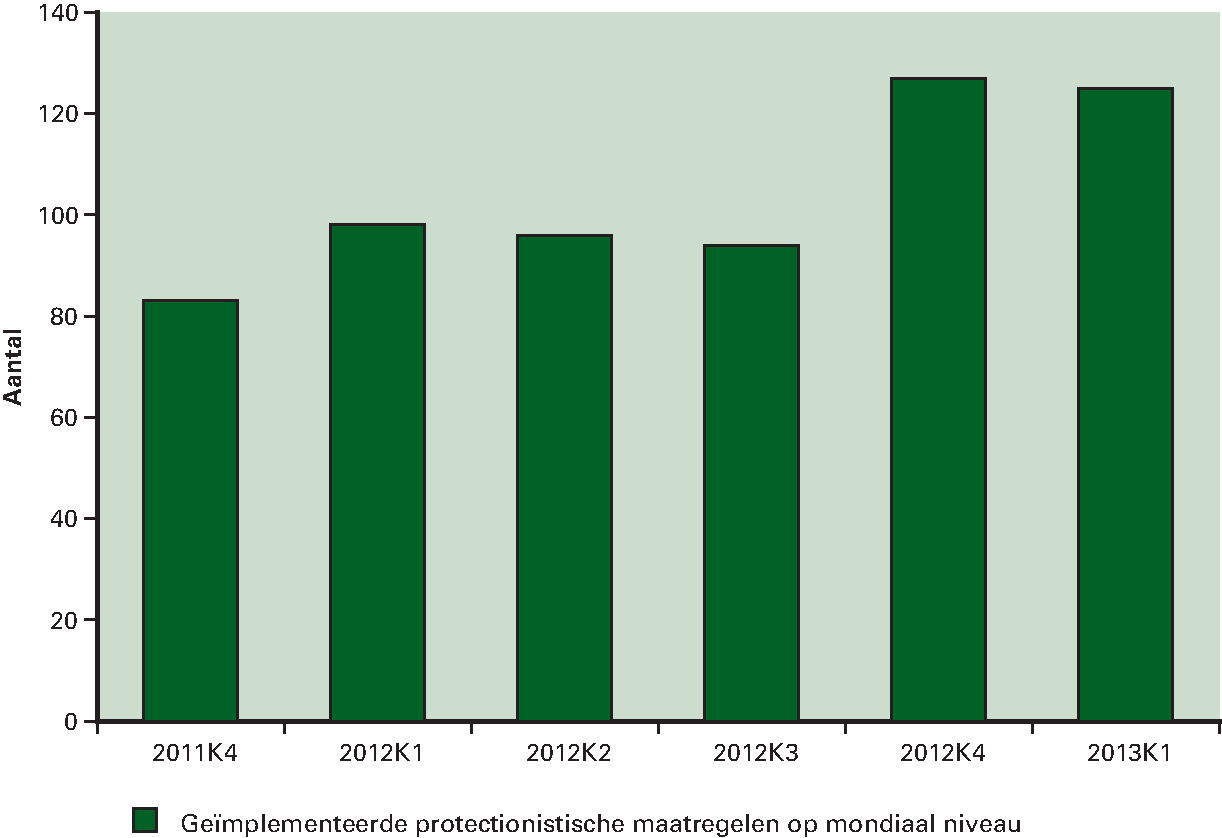

De wereldeconomie biedt veel groeikansen (paragraaf 2.2). De export levert traditioneel een belangrijke groeibijdrage aan de Nederlandse economie. Meer vrijhandel kan een extra impuls geven aan de wereldeconomie en daarmee aan de Nederlandse uitvoer. Op korte termijn is er onzekerheid over de kracht waarmee de Verenigde Staten en Japan uit de financiële crisis komen en de mate waarin de opkomende economieën, zoals China, het groeitempo van de afgelopen jaren weten vast te houden. Daarnaast kan ook protectionisme een bedreiging vormen voor verdere groei.

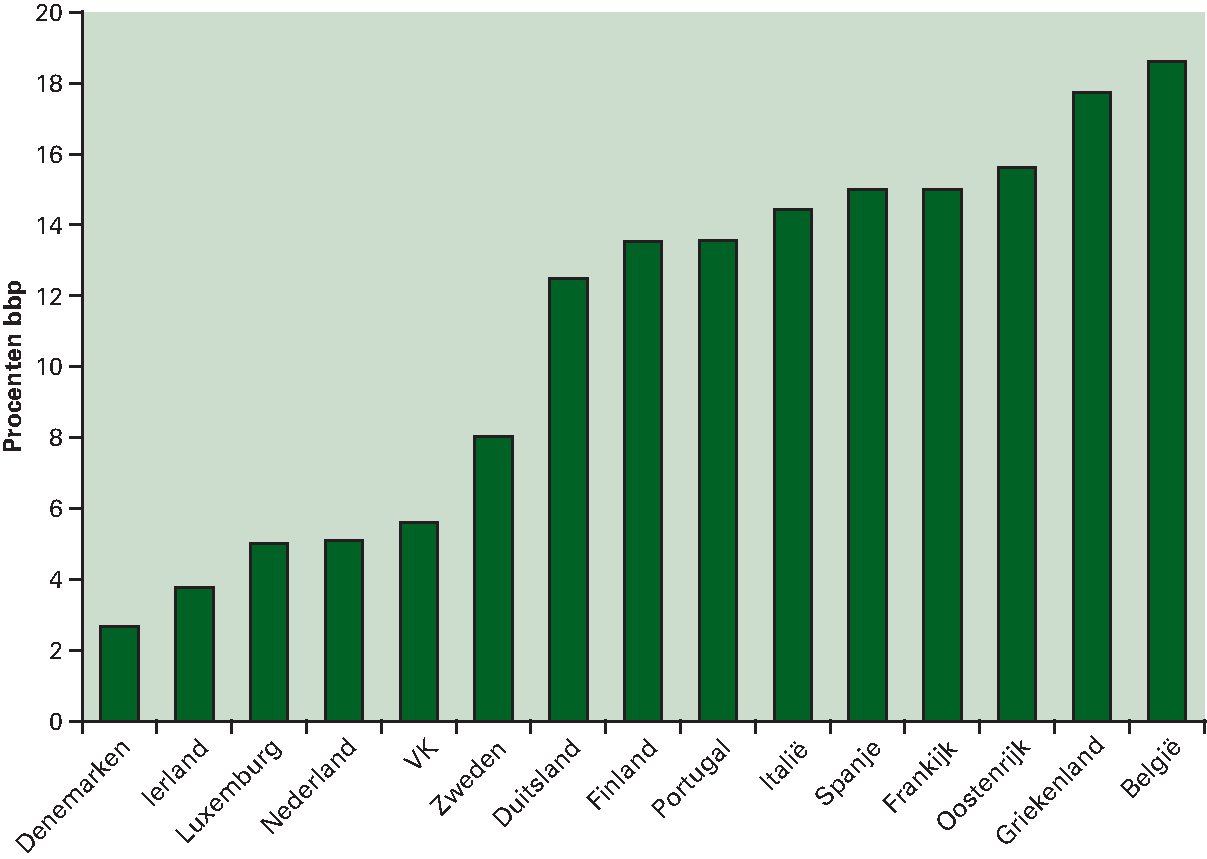

Een goed functionerend Europa is cruciaal voor Nederland (paragraaf 2.3). Europa vormt de belangrijkste exportmarkt en biedt nog volop toekomstperspectief. Zo is de interne markt nog niet af en bestaat er veel onbenut groeipotentieel. Omgekeerd is de Europese schuldencrisis een grote bedreiging voor de Europese welvaart. De vorming van een bankenunie, inclusief het gezond maken van de bankensector, is een belangrijke stap naar een structurele oplossing (zie 2.3.1). Hiermee wordt voorkomen dat banken en overheden elkaar in de toekomst nog in een wurggreep kunnen houden. Om te zorgen dat landen niet opnieuw in problemen komen, zal Europa vast moeten houden aan de ingezette weg van economische hervormingen (2.3.2) en het structureel op orde brengen van de overheidsfinanciën (2.3.3).

Een aanpak van de binnenlandse onevenwichtigheden is nodig om aantasting van de economische fundamenten te voorkomen en om te kunnen aanhaken bij internationale groei (paragraaf 2.4). De financiële crisis heeft blootgelegd hoe kwetsbaar huishoudens, banken en de overheid worden door grote schulden. Veel huiseigenaren bleken vanwege hoge schulden gevoelig voor de huizenprijsdaling sinds 2008 (2.4.1). Hoewel Nederlanders veel sparen, zit het geld veelal vast, vooral in het pensioen, en kan het dus niet gebruikt worden om schulden af te lossen. Zowel de huizenmarkt als de pensioensector zullen geleidelijk minder gevoelig moeten worden voor financiële schokken. Banken bleken door de hoge schulden ook veel kwetsbaarder dan gedacht (2.4.2). Hogere buffers moeten de balans versterken, terwijl het kabinet ook maatregelen neemt om te voorkomen dat de belastingbetaler eventuele verliezen in de toekomst weer moet dragen. Tot slot is ook de financiële positie van de overheid door de crisis structureel aangetast (2.4.3). Minder groei betekent meer aandacht voor een efficiënte inning en besteding van belastinggeld. Realistische verwachtingen over toekomstige voorzieningen kunnen helpen het vertrouwen te herstellen.

Extra aandacht is nodig voor het beter benutten en vergroten van het Nederlandse groeipotentieel (paragraaf 2.5). Naast de bekende fundamenten onderwijs, onderzoek en innovatie zijn bepaalde aspecten van de economische structuur, zoals aanpassingsvermogen, van belang voor het verhogen van de productiviteit. Ook liggen er nog kansen bij de benutting van niet-activieven op de arbeidsmarkt. In de internationale concurrentie wordt de ruimte voor eigen beleid beperkter, maar wat het beleid is en doet, wordt juist belangrijker. Om draagvlak voor beleid te behouden, is het van belang dat de lasten van de noodzakelijke aanpassingen evenwichtig verdeeld worden.

De economie heeft in veel opzichten een goede uitgangspositie. De kwalitatief goede beroepsbevolking, instituties en infrastructuur vormen sterke fundamenten onder de Nederlandse welvaart. 20 Het opleidingsniveau van de beroepsbevolking, de arbeidsparticipatie 21 en de productie per gewerkt uur 22 zijn hoog. Internationaal gezien is de werkloosheid, ondanks de recente rappe stijging, nog steeds laag. 23 Nederland kent door deze factoren een hoge productie per hoofd van de bevolking en scoort een 9 op levensgeluk. 24

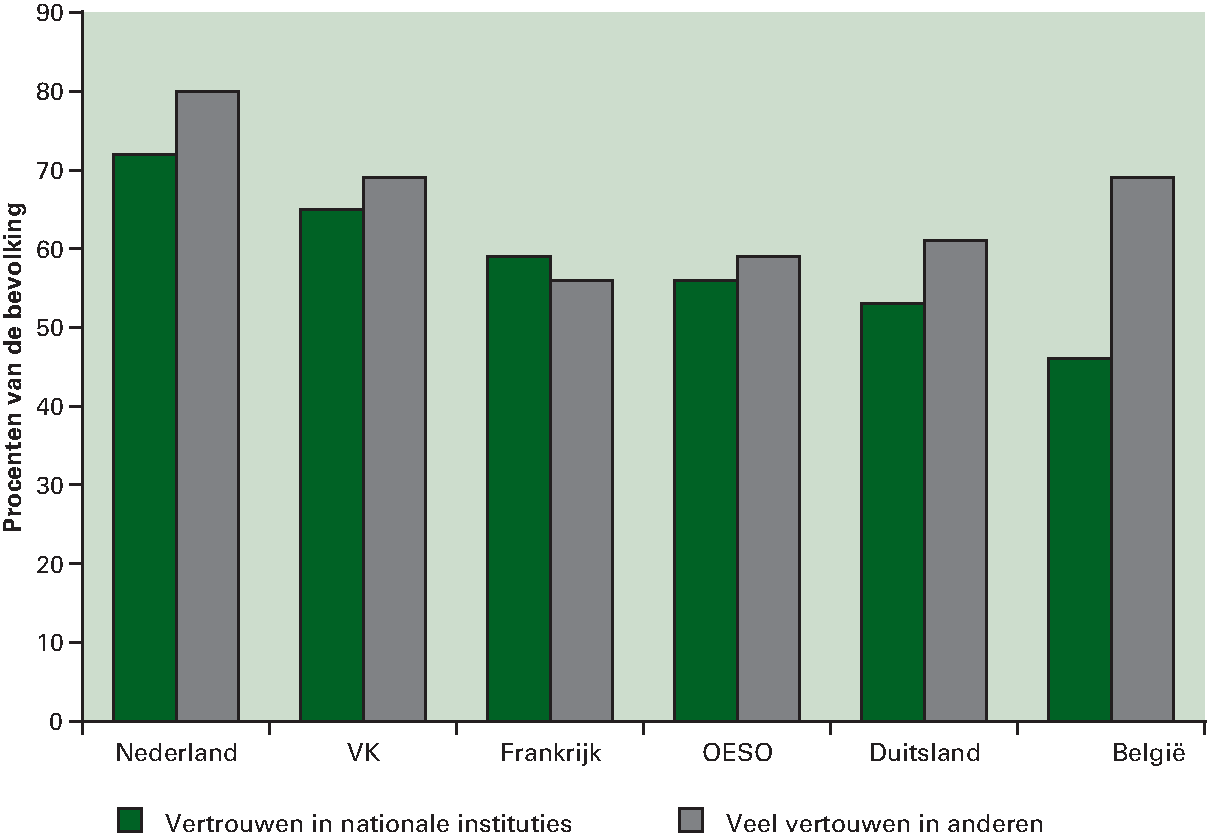

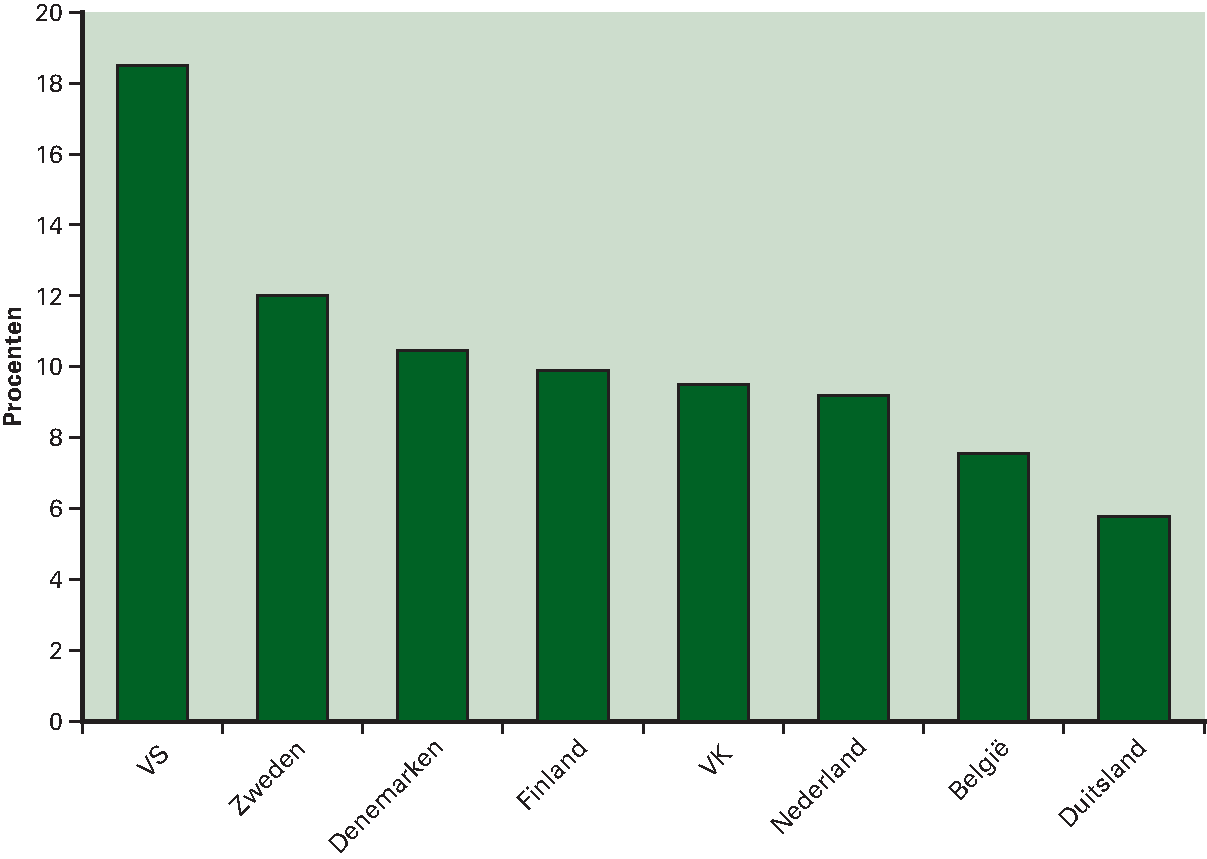

De Nederlandse instituties zijn op orde. Op de veel gebruikte Global Competitiveness Index noteren onze publieke instituties een achtste plaats en de private instituties een tiende plaats van de 148 onderzochte landen. 25 Hierbij gaat het bijvoorbeeld om de mate van onafhankelijkheid van de rechtstaat (derde positie). Onderzoek van de Wereldbank laat zien dat de kwaliteit van de regelgeving, de rechtstaat, de beheersing van corruptie, de effectiviteit en transparantie van de overheid en politieke stabiliteit in Nederland beter op orde zijn dan in de ons omringende landen. 26 Deze goede internationale positie komt ook naar voren in het grote vertrouwen dat Nederlanders hebben in hun nationale instituties (figuur 2.1).

De kracht zit in de combinatie van de «harde» macro-economische instituties en de «zachte» instituties. Dit uit zich bijvoorbeeld in het onderlinge vertrouwen; 80 procent heeft veel vertrouwen in andere Nederlanders (figuur 2.1). Het hoge welvaartsniveau in Nederland wordt breed gedeeld. In vergelijking met andere landen is de inkomensverdeling relatief vlak 27 en het risico op armoede laag. 28 Deze factoren bevorderen de sociale cohesie en zijn gerelateerd aan het hoge gerapporteerde levensgeluk. Nederland staat internationaal dan ook te boek als een «high trust society». Onderling vertrouwen vormt een goede basis voor economische groei. Nederlanders hebben een kredietwaardige en goede sociale reputatie, zijn oplossingsgericht en stellen orde op zaken wanneer nodig. 29 Met het vorig jaar gesloten Begrotingsakkoord en het Regeerakkoord, en met het aanvullend beleidspakket in deze Miljoenennota, laat Nederland zien juist in tijden van crisis belangrijke stappen te zetten om de economie en overheidsfinanciën structureel gezonder te maken.

Figuur 2.1 Nederlanders hebben vertrouwen in nationale instituties en in elkaar

Noot: Data zijn uit 2010 (over de instituties, waaronder wordt verstaan: het leger, de rechtstaat en de nationale overheid) en 2008 (over vertrouwen in elkaar).

Bron: OESO, Society at a glance

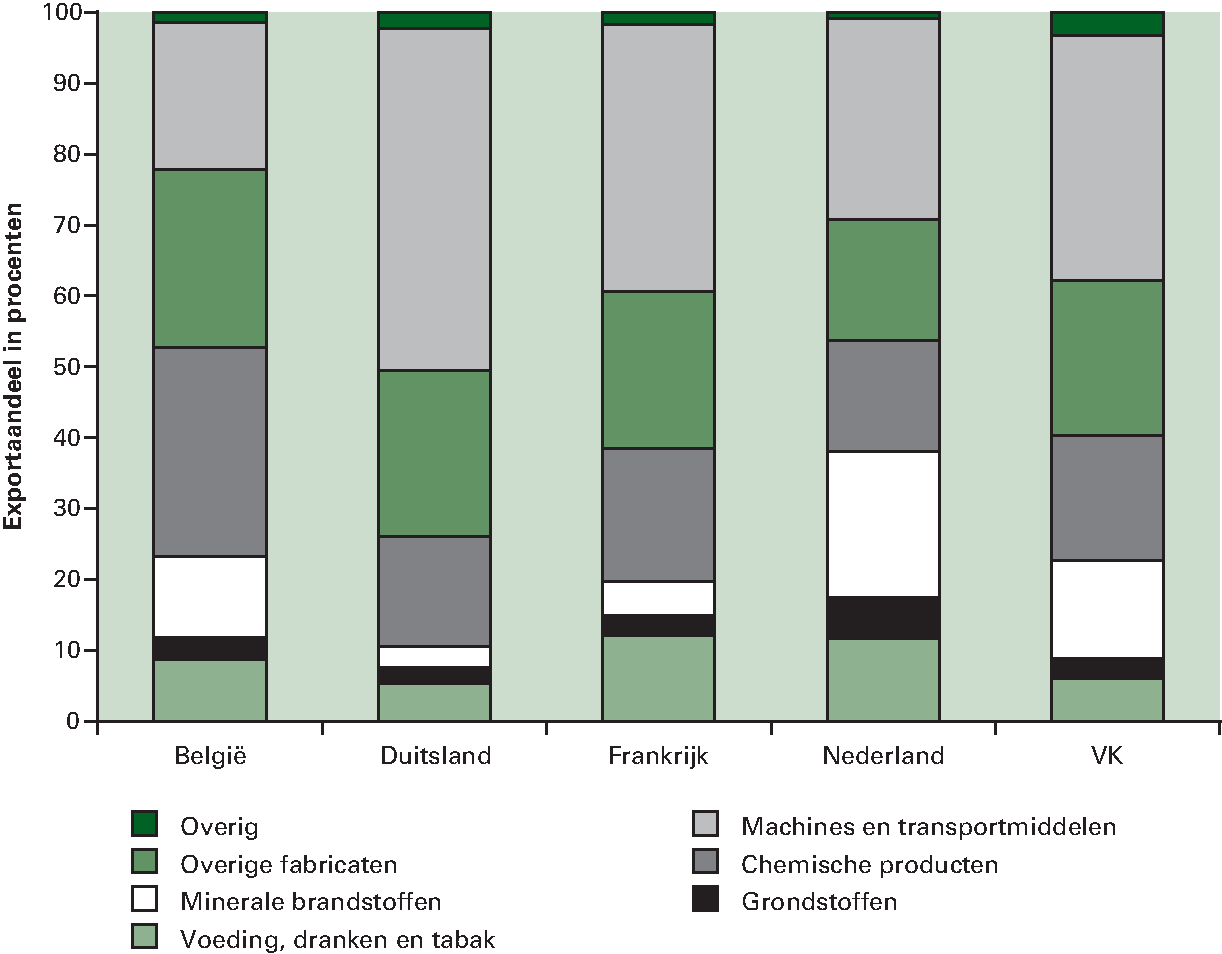

De exportprestaties tonen de Nederlandse kracht. De goede instituties en bijbehorende reputatie zorgen er mede voor dat de relatieve exportprestaties van Nederland op peil zijn gebleven. In combinatie met onze handelsgeest en gunstige geografische ligging als toegangspoort van Europa resulteert dit in een stabiel aandeel van zo’n 4,5 procent in de werelduitvoer sinds 1970, ondanks de opkomst van landen als Japan, China en India. 30 Nederland profiteert van de groei van de opkomende economieën. 31 De Nederlandse exportsector is bovendien gediversifieerd, wat deze sector minder kwetsbaar maakt voor schokken (figuur 2.2).

Figuur 2.2 Nederlands exportpakket gediversifieerd

Noten: Data uit 2012; exclusief uitvoer van diensten (20 procent van de totale uitvoer).

Bron: Eurostat

Nederland profiteert van het vertrouwen van investeerders. Ondanks de turbulente tijden is de rente op de Nederlandse staatsschuld laag. Nederland heeft vooralsnog de status van «veilige haven» (safe haven). Naast de overheid profiteert ook het Nederlandse bedrijfsleven van lage rentes. De omvangrijke buitenlandse investeringen tonen ook aan dat Nederland voor buitenlandse investeerders een aantrekkelijk land is om zaken in te doen. 32

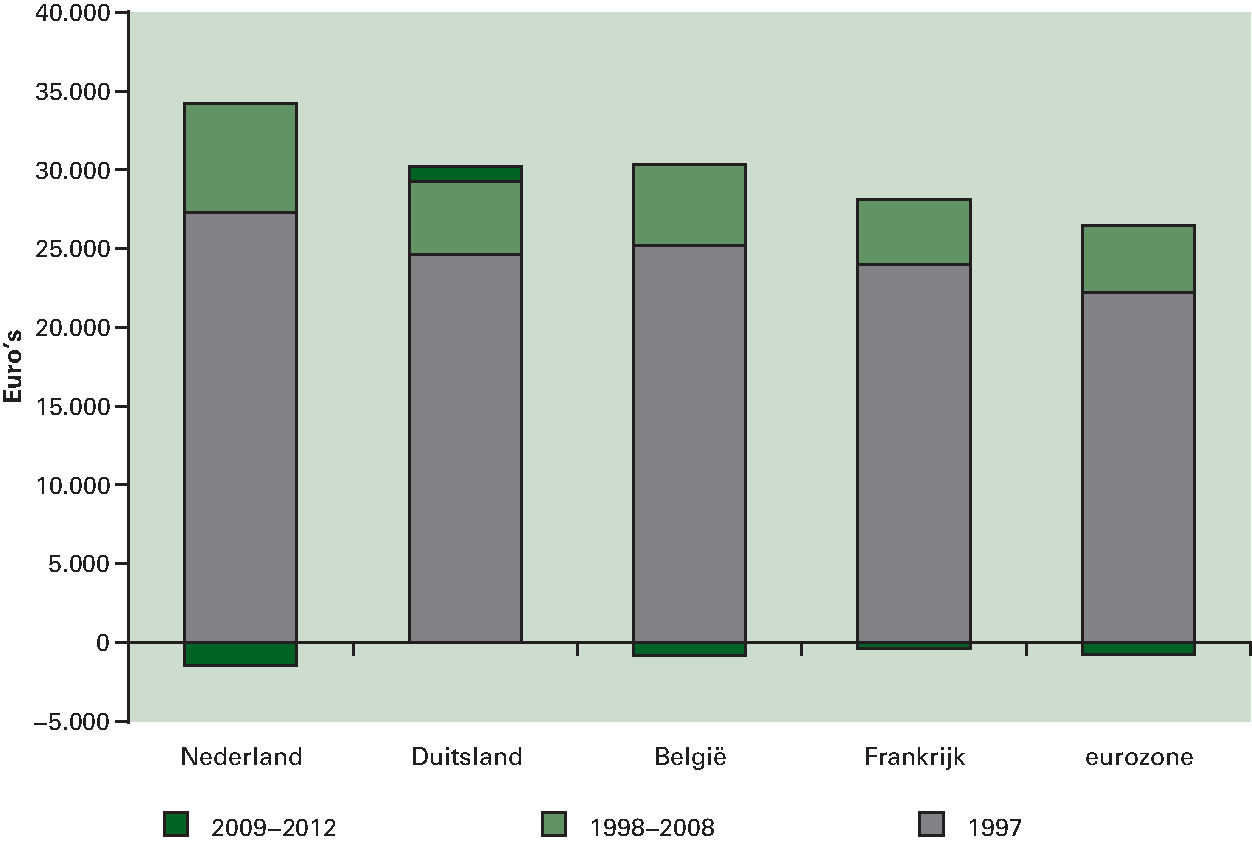

De sterke fundamenten hebben grote welvaart gebracht. In 1997 lag het Nederlandse bbp per hoofd van de bevolking net boven dat van Duitsland, België, Frankrijk en het gemiddelde van de eurolanden. In de afgelopen vijftien jaar kende Nederland een grotere bbp-stijging dan onze buurlanden en zijn de verschillen toegenomen (figuur 2.3). De financiële crisis resulteerde in een lichte daling van het gemiddelde inkomen in Nederland. Op Duitsland na gebeurde dit ook in de andere landen. Het beeld blijft echter onveranderd: Nederland heeft momenteel een van de hoogste bbp-cijfers per hoofd van de bevolking in Europa, hoger dan in de buurlanden en ruim hoger dan het gemiddelde van alle eurolanden.

Figuur 2.3 Nederland nog steeds welvarend

Noten: «1997» geeft het bbp per hoofd van de bevolking in euro's weer in dat jaar; alle jaren zijn uitgedrukt in het prijsniveau van 2005.

Bron: Eurostat

De Nederlandse welvaart wordt voor een belangrijk deel gedragen door de export. Dit blijkt onder andere uit de sterke samenhang tussen de wereldhandel en de economische groei van Nederland. Als stelregel geldt dat een toename van de wereldhandel met 1 procent tot grofweg 0,25 procent extra Nederlandse groei leidt. 33 In een conjuncturele cyclus begint het economisch herstel in Nederland normaal gesproken met een toename van de uitvoer, waarna de investeringen en de consumptie volgen. De internationalisering van productie- en handelsketens is een van de drijvende krachten achter toenemende wereldhandel. Dit biedt kansen op deelmarkten en niches in de keten met een hoge toegevoegde waarde. Daarnaast bieden mondiale maatschappelijke opgaven en opkomende markten als China en India verdienkansen voor de Nederlandse economie. Voorbeelden hiervan zijn de inzet van Nederlandse bedrijven in New Orleans voor de bescherming tegen water, het gebruik van hoogwaardige planten en zaden in ontwikkelingslanden en de Nederlandse machines die wereldwijd in de halfgeleiderindustrie worden ingezet. De transitie naar de biobased economy is een ander voorbeeld waarin bedrijven en kennisinstellingen succesvol inspelen op internationale maatschappelijke opgaven voor klimaatverandering, energiezekerheid en grondstoffenschaarste. De inzet van economische diplomatie kan toetreding op deze markten ondersteunen, vooral in landen waar overheden een dominante rol spelen.

De wereldeconomie laat bemoedigende signalen zien. In de VS vormen de stijging van huizen- en aandelenprijzen en de voorzichtige verbetering van de arbeidsmarkt een indicatie voor aantrekkende economische groei. Dit kan deels worden verklaard uit de eerdere voortvarendheid waarmee de particuliere sector in de VS zijn schulden heeft verminderd en financiële instellingen hun buffers hebben aangevuld. 34 Daarnaast hebben de VS met grootschalige overheidsuitgaven en een ruim geldbeleid van het stelsel van de centrale banken, de Fed, de economie sterk gestimuleerd. Ook in Japan lijkt de groei vooral op te leven dankzij een omvangrijk pakket van budgettaire en monetaire maatregelen. 35 Het ruime beleid van de afgelopen jaren is echter niet zonder risico (zie box 2.1). Verschillende opkomende markten blijven fors groeien, al zijn de verwachte groeicijfers minder uitbundig dan in het recente verleden. Dit komt onder andere door de ommekeer van kapitaalstromen en dalende grondstofprijzen. 36 Bij de groeiverwachtingen van de VS en Japan blijft de eurozone aanzienlijk achter, al is de verwachting dat ook hier de groei in 2014 positief zal zijn (figuur 2.4). Per saldo tekent zich een beeld af van een opkrabbelende wereldeconomie waarbij de handel en groei in 2014 aantrekken. De onzekerheden rond dit scenario zijn groot.

|

2011 |

2012 |

2013 |

2014 |

||

|---|---|---|---|---|---|

|

Wereld |

3,9 |

3,1 |

3,1 |

3,8 |

|

|

Hoog ontwikkelde economieën |

1,7 |

1,2 |

1,2 |

2,1 |

|

|

waarvan VS |

1,8 |

2,2 |

1,7 |

2,7 |

|

|

waarvan eurozone |

1,5 |

– 0,6 |

– 0,6 |

0,9 |

|

|

waarvan Japan |

– 0,6 |

1,9 |

2,0 |

1,2 |

|

|

Opkomende markten en ontwikkelingslanden |

6,2 |

4,9 |

5,0 |

5,4 |

|

|

waarvan China |

9,3 |

7,8 |

7,8 |

7,7 |

|

|

waarvan India |

6,3 |

3,2 |

5,6 |

6,3 |

|

|

waarvan Brazilië |

2,7 |

0,9 |

2,5 |

3,2 |

|

|

PM Wereldhandel (goederen en diensten) |

6,0 |

2,5 |

3,1 |

5,4 |

|

Noten: Betreft groeicijfers in procenten bbp; cijfers voor 2013 en 2014 betreffen ramingen.

Bron: IMF, World Economic Outlook Update , juli 2013

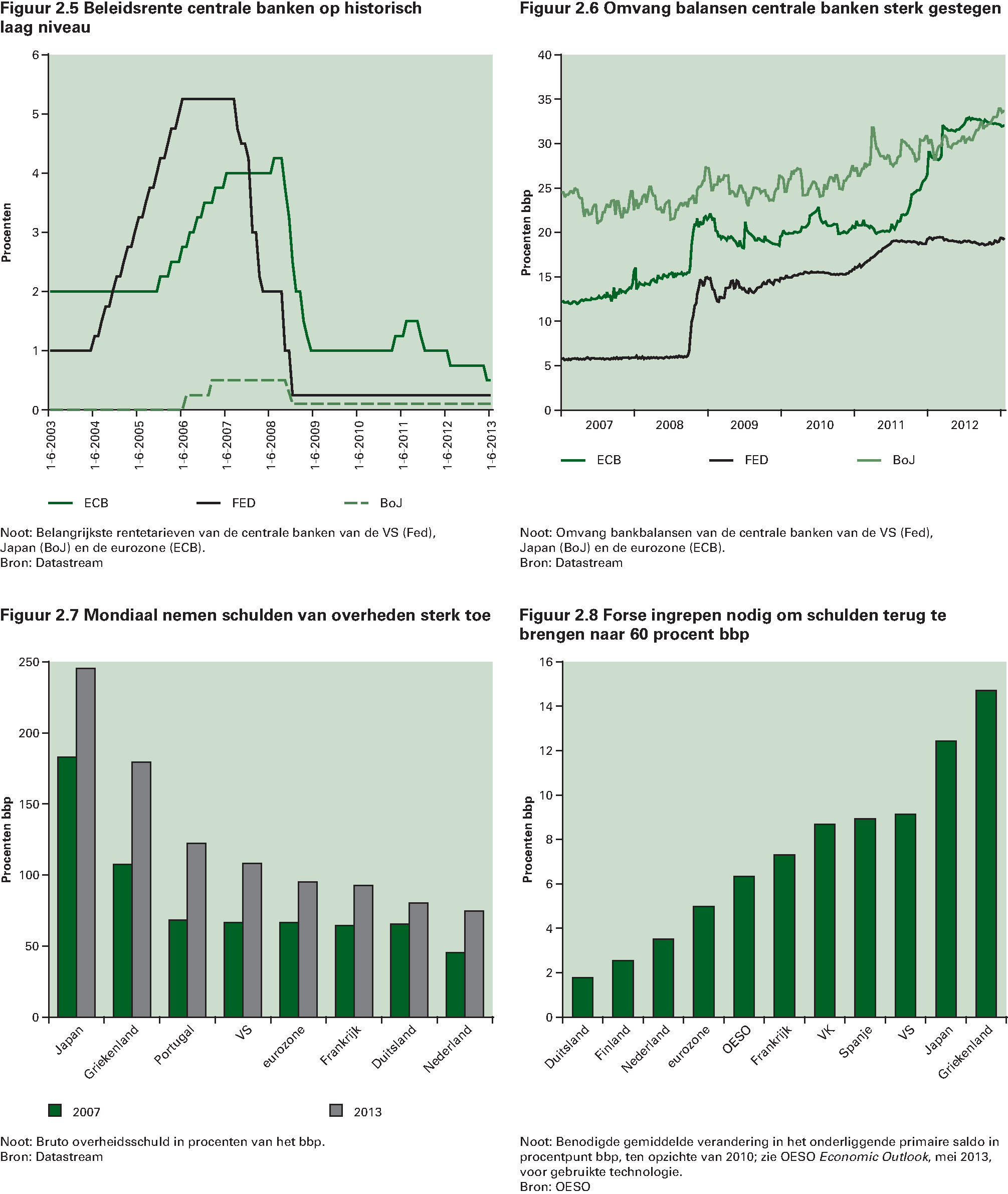

Box 2.1 Grenzen monetair en budgettair beleid wereldwijd in zicht

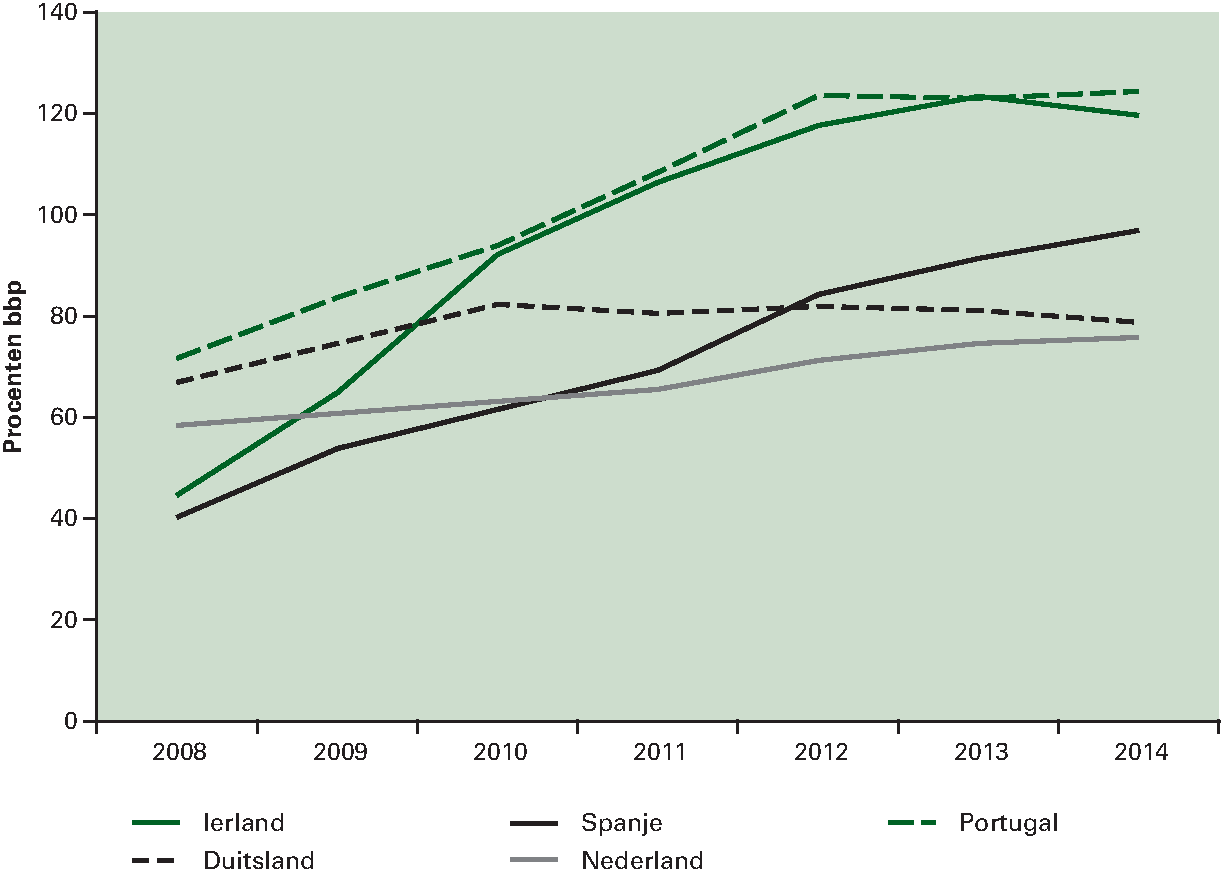

Monetair en budgettair beleid hebben de pijn van de financiële crisis verlicht. Hierdoor is de stabiliteit op de financiële markten ondersteund en is de wereldeconomie behoed voor een diepere val. Een periode van uitgesproken deflatie is voorkomen en de oploop van werkloosheid en inkomensverlies zijn deels beperkt. Hiertoe hebben de belangrijkste centrale banken hun beleidsinstrumentarium over de volle breedte moeten inzetten, zoals het verlagen van de beleidsrente naar historisch lage niveaus, het aankopen van (staats)obligaties en zeer ruime langdurige liquiditeitsverstrekking aan financiële instellingen (figuur 2.5 en 2.6). Overheden droegen in het begin van de crisis sterk bij aan de economische stabilisatie met het redden van banken en het op peil houden van de economische vraag met extra bestedingen. Hiermee heeft de mondiale economie tijd gewonnen om de onderliggende problemen aan te pakken.37 Het resulteerde wel in hoge begrotingstekorten en sterk oplopende schulden van overheden (figuur 2.7).

Het ruime macrobeleid sinds het begin van de crisis is niet zonder risico’s.38 Aan de monetaire kant verminderen de lage rentetarieven de prikkel bij bedrijven, financiële instellingen en overheden om hun schulden te verlagen doordat herfinanciering van de uitstaande schuld relatief goedkoop is. Financiële instellingen kunnen afhankelijk worden van de faciliteiten van de centrale bank waardoor niet-levensvatbare instellingen kunstmatig in leven worden gehouden. Daarnaast verleidt de lage rente investeerders om meer risico’s aan te gaan in hun zoektocht naar voldoende rendement («search for yield»). Dit kan bijvoorbeeld leiden tot een «zeepbel» op aandelenmarkten.