Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 1881 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 1881 |

Bent u bekend met het artikel «Miljoenen toucheren, nul belasting betalen: hoe twee expat-managers van Action buiten bereik van de fiscus bleven»?1

Bent u na het lezen van dit artikel nog steeds van mening dat het combineren van de keuzeregeling partiële buitenlandse belastingplicht en de doorstootverplichting in de lucratiefbelangregeling niet mogelijk is, zoals u aangaf in antwoorden op Kamervragen van het lid Maatoug uit november 2022?2

Ja. Zoals ik ook bij de beantwoording van de Kamervragen van het lid Maatoug van november 2022 heb aangegeven, ben ik van mening dat de doorstootverplichting van artikel 3.95b, vijfde lid, van de Wet inkomstenbelasting 2001 (Wet IB 2001) niet kan samengaan met de optionele partiële buitenlandse belastingplicht van artikel 2.6 Wet IB 2001. Bij de optionele partiële buitenlandse belastingplicht wordt bij de belastingplichtige het inkomen uit box 2 (aanmerkelijk belang) en box 3 (sparen en beleggen) alleen in de Nederlandse heffing van inkomstenbelasting betrokken voor zover Nederlands inkomen wordt genoten. Als sprake is van een aanmerkelijk belang in een in niet in Nederland gevestigde vennootschap (vergelijk artikel 7.5 Wet IB 2001) worden voordelen daaruit niet in de Nederlandse heffing van inkomstenbelasting betrokken. Deze voordelen worden op grond van artikel 2.6 Wet IB 2001 buiten beschouwing gelaten. Hierdoor kan naar mijn mening niet worden voldaan aan de doorstootverplichting. De doorstootverplichting vereist immers dat er voor ten minste 95% van de lucratiefbelangvoordelen inkomen uit aanmerkelijk belang wordt genoten. Dat kan alleen als iemand belastingplichtige is voor het aanmerkelijk belang, hetgeen belanghebbende niet is, omdat hij gebruik heeft gemaakt van de optionele partiële buitenlandse belastingplicht. Daarnaast acht ik het standpunt van belanghebbende dat de doorstootregeling in zijn geval kan worden toegepast, in strijd met doel en strekking van deze bepaling. Duidelijk is immers dat de wetgever voor ogen stond dat box 1-heffing terugtreedt in verband met box 2-heffing, en niet in verband met geen heffing op grond van die wet.

Indien deze combinatie toch mogelijk blijkt te zijn en expats door gebruik van de doorstootverplichting in de lucratiefbelangregeling én de keuzeregeling partiële buitenlandse belastingplicht over een deel van hun inkomen überhaupt geen belasting in Nederland betalen, zou u dit dan classificeren als een concreet signaal van onbedoeld ontwijkgedrag van de lucratiefbelangregeling?

Ja. Zoals bij het antwoord op vraag 2 aangegeven, vind ik het ongewenst als belastingplichtigen bij de lucratiefbelangregeling kiezen voor de partiële buitenlandse belastingplicht in combinatie met een buitenlandse houdstervennootschap en daarbij voor de doorstootverplichting kiezen ter zake van in Nederland gerealiseerde lucratiefbelangvoordelen. Deze samenloop kan er niet toe leiden dat geen belastingheffing plaatsvindt ter zake van het lucratieve belang. Tegen de andersluidende oordelen van rechtbank Noord-Holland en Zeeland-West-Brabant heeft de Belastingdienst daarom terecht hoger beroep aangetekend.3

Klopt het dat deze manier van belasting ontwijken vanaf 2025 niet meer mogelijk is door het amendement Grinwis waarmee de partiële buitenlandse belastingplicht wordt afgeschaft? Zo nee, wat gaat u doen om deze ontwijkingsconstructie onmogelijk te maken?

Het aangenomen amendement van het lid Grinwis is onderdeel van het Belastingplan 2024.4 Het amendement regelt dat artikel 2.6 Wet IB 2001 per 1 januari 2025 vervalt en leidt daarmee tot afschaffing van de keuzemogelijkheid voor de partiële buitenlandse belastingplicht. Zoals hiervoor toegelicht ben ik van mening dat het nu ook niet mogelijk is om de partiële buitenlandse belastingplicht in combinatie met de doorstootregeling van het lucratief belang toe te passen. Vanaf 2025 zal de partiële buitenlandse belastingplicht voor nieuw ingekomen werknemers, die gebruikmaken van de 30%-regeling, worden afgeschaft zodat er voor die belastingplichtigen ook geen mogelijkheid meer is om dit standpunt in te nemen. Bij de afschaffing van dit keuzerecht geldt overgangsrecht voor een periode van twee jaar. Hierdoor zal er in ieder geval vanaf 2027 geen discussie meer bestaan tussen belastingplichtigen en de Belastingdienst over de constructie van de partiële buitenlandse belastingplicht in combinatie met de lucratiefbelangregeling.

Is bekend hoe vaak de lucratiefbelangregeling jaarlijks sinds het invoeren ervan in 2009 wordt toegepast? Hoe vaak wordt jaarlijks sinds 2009 de doorstootverplichting toegepast? Is er volgens u sprake van een toename? Zo ja, wat is daarvan volgens u de oorzaak?

Het is niet mogelijk om op basis van Belastingdienstgegevens in beeld te brengen in hoeveel gevallen de lucratief belangregeling van toepassing is. Er zijn geen gegevens beschikbaar bij de Belastingdienst over het aantal situaties waarin de lucratiefbelangregeling een rol speelt, aangezien deze niet afzonderlijk worden geregistreerd in de aangiften inkomstenbelasting. Het is daarom evenmin bekend hoe vaak de doorstootverplichting wordt toegepast.

Wat vindt u van het bestaan van andere ontwijkingsmogelijkheden met de fiscale regelingen voor buitenlandse werknemers, bijvoorbeeld door brutoloon uit te ruilen tegen vergoedingen voor extraterritoriale kosten, waarover geen belasting hoeft te worden betaald? Hoe kijkt u aan tegen het vergoeden van kosten die in werkelijkheid helemaal niet gemaakt zijn of het standaard vergoeden van kosten in ruil voor een lager brutoloon zonder dat dit met de desbetreffende werknemer is besproken?

Voor werkgevers en werknemers bestaat -binnen bepaalde grenzen (bijvoorbeeld het minimumloon)- contractsvrijheid om de hoogte van het loon onderling af te spreken. Dat houdt ook in dat werkgevers en werknemers kunnen afspreken dat een werknemer hetzelfde werk verricht tegen een lager loon en daarnaast een vergoeding ontvangt voor extraterritoriale kosten. Dit biedt werkgevers en werknemers de mogelijkheid om de arbeidsvoorwaarden en in het bijzonder de (samenstelling van de) beloning, naar eigen voorkeur samen te stellen, rekening houdende met de wettelijke mogelijkheden. Deze ruil van bruto loon voor een onbelaste kostenvergoeding vindt overigens niet alleen plaats in het kader van extraterritoriale kosten, maar ook voor diverse andere onbelaste kostenvergoedingen zoals reiskosten en studiekosten. Dergelijke regelingen worden ook op CAO-niveau afgesproken. De fiscale spelregels voor het uitruilen van bruto loon voor een onbelaste kostenvergoeding zijn opgenomen in het besluit Loonheffingen, wijziging beloningen; cafetariaregelingen5 (hierna: het besluit).

Ingekomen werknemers maken vanwege hun uitzending naar Nederland extra kosten (zogenoemde extraterritoriale kosten (ETK)). Dat zijn onder meer extra kosten voor levensonderhoud door een hoger prijspeil in Nederland, de kosten voor een kennismakingsbezoek aan Nederland, kosten voor het aanvragen of omzetten van officiële persoonlijke papieren (zoals verblijfsvergunningen, visa en rijbewijzen), reiskosten van en naar het land van herkomst en dubbele huisvestingskosten. Het doel van de ETK-regeling is het creëren van een gelijk speelveld tussen Nederlandse en buitenlandse arbeidskrachten voor dezelfde functie door de compensatie van extraterritoriale kosten die Nederlanders niet hebben. Voor ingekomen werknemers die aan bepaalde voorwaarden voldoen, bestaat een forfaitaire variant van de ETK-regeling, de zogenoemde 30%-regeling.

Om een onbelaste kostenvergoeding toe te kunnen kennen aan een werknemer geldt in beginsel als basisvoorwaarde dat er daadwerkelijk gemaakte kosten tegenover dienen te staan. Het onbelast vergoeden van kosten die in werkelijkheid niet zijn gemaakt is, uitzonderingen daargelaten, niet toegestaan en zal door de Belastingdienst worden bestreden wanneer dit bij een controle wordt geconstateerd.

Een uitruil van bruto loon in ruil voor een onbelaste kostenvergoeding maakt deel uit van de arbeidsvoorwaarden die werkgever en werknemer overeenkomen in de arbeidsovereenkomst of in aanvulling daarop. Een arbeidsovereenkomst vraagt instemming van zowel werkgever en werknemer. Het besluit stelt bovendien als eis aan een uitruil dat de partijen de gevolgen van een dergelijke uitruil, bijvoorbeeld voor bepaalde loonafhankelijke regelingen, zoals sociale zekerheidsuitkeringen en vakantiegeld, bewust aanvaarden. Een uitruil van bruto loon voor een onbelaste kostenvergoeding die niet met de werknemer is besproken en waar de werknemer niet expliciet mee akkoord is gegaan, is daarom niet toegestaan.

De gerichte vrijstelling van extraterritoriale kosten wordt op dit moment geëvalueerd (tezamen met de 30%-regeling en de keuzeregeling partiële buitenlandse belastingplicht). De eerste conceptrapportage naar aanleiding van de evaluatie kan ik in juni met uw Kamer delen. Daarna ontvangt u ook een inhoudelijke reactie van het kabinet op de bevindingen van de onderzoekers.

Bent u het ermee eens dat de discussie over of iets een beloning voor geleverde arbeid of voor verstrekking van kapitaal is, niet relevant is op het moment dat inkomsten uit kapitaal en uit arbeid gelijk worden belast?

Ja. Als inkomen uit kapitaal en inkomen uit arbeid gelijk worden belast, dan wordt de discussie over de kwalificatie van het inkomen als ofwel inkomen uit arbeid ofwel inkomen uit kapitaal niet of minder relevant.

Worden inkomsten uit kapitaal en uit arbeid volgens u op dit moment gelijk belast? Kunt u toelichten waarom wel of niet?

Nee. Het rapport «Belastingen in maatschappelijk perspectief» laat zien dat er behoorlijke verschillen zijn in belastingdruk, zowel tussen inkomen uit arbeid en inkomen uit vermogen als tussen verschillende vormen van (inkomen uit) arbeid en tussen verschillende vormen van (inkomen uit) vermogen.6

Bij het inkomen uit arbeid wordt de belastingdruk voor werknemers, IB-ondernemers en directeur-grootaandeelhouders (dga’s) vergeleken, zowel de gemiddelde belastingdruk als de toptarieven. Omdat het inkomen van de IB-ondernemer en de dga ook een vermogenscomponent kan hebben, is dit ook een vergelijk van de belastingdruk op inkomen uit arbeid en op inkomen uit kapitaal. Bij deze vergelijking wordt zo goed mogelijk rekening gehouden met relevante verschillen tussen werkenden. Het gaat dus niet alleen om de tarieven in de inkomstenbelasting. De vergelijking houdt bijvoorbeeld ook rekening met de vennootschapsbelasting die de vennootschap van de dga verschuldigd is over de winst. Tegelijkertijd wordt geen rekening gehouden met het fiscale voordeel dat een dga kan bereiken door (een deel van) de winst in de vennootschap niet uit te keren. Uit recent onderzoek van het CPB blijkt dat die mogelijkheid in de praktijk over een langere periode kan leiden tot een lagere belastingdruk.

Bij inkomen uit kapitaal wordt de belastindruk op (inkomen uit) verschillende vormen van vermogen vergeleken. Het gaat dan niet alleen over verschillende vormen van vermogen in box 2 en box 3, maar ook over bijvoorbeeld de eigen woning, ondernemingsvermogen en pensioenvermogen in box 1.

Het genoemde bouwstenenrapport schetst concrete opties om desgewenst meer evenwicht in de belastingdruk te brengen. Er kunnen overigens ook goede redenen zijn om niet alle vormen van inkomen of vermogen tegen een gelijk tarief te belasten. Inkomen uit vermogen kan bijvoorbeeld naast een reële component ook een inflatiecomponent hebben. En de eigen woning heeft naast een vermogensaspect ook een belangrijk consumptieaspect. Ook is bij sommige vormen van inkomen belastingheffing meer verstorend dan bij andere vormen van inkomen, bijvoorbeeld vanwege verschillen in internationale mobiliteit. Tot slot kunnen er redenen zijn bepaalde vormen van inkomen of vermogen fiscaal gunstig te behandelen, zoals bijvoorbeeld pensioenen. Ook vermogen dat bijvoorbeeld wordt geïnvesteerd in innovatie kan positieve externe effecten met zich meebrengen.

Bent u van plan maatregelen te nemen om inkomsten uit kapitaal en inkomsten uit arbeid gelijker te gaan belasten?

Het kabinet heeft in deze kabinetsperiode diverse maatregelen genomen om het inkomen uit arbeid en vermogen evenwichtiger te belasten. Dit mede in reactie op het IBO Vermogensverdeling.7 Het Belastingplanpakket 2023 en Belastingplanpakket 2024 bevatten vele maatregelen daartoe. In antwoorden op de Kamervragen die zijn gesteld naar aanleiding van het rapport «Belastingen in maatschappelijk perspectief» van 12 februari 2024 heb ik recent nog een opsomming daarvan gegeven.8 Het is aan een volgend kabinet om eventuele verder stappen te zetten.

Klopt het dat de insteek van het boxenstelsel is dat een «globaal evenwicht» in tarieven bereikt wordt, waarbij in box 2 ook de vennootschapsbelasting wordt meegerekend? Hoe zit dit met box 3?

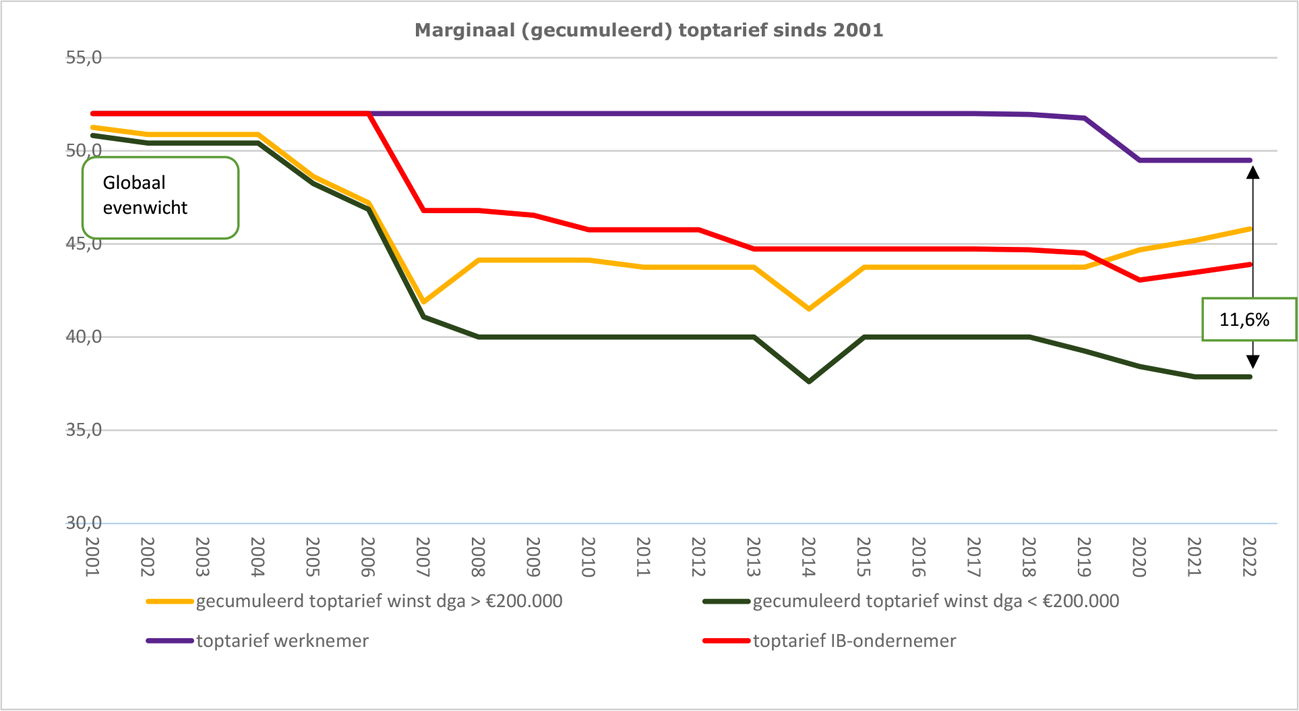

Hieronder volgt een uiteenzetting zoals die ook te vinden is in Bouwstenen voor een beter belastingstelsel 20209 respectievelijk in het IBO Vermogensverdeling. In 2001 is het boxensysteem ingevoerd in de inkomstenbelasting. De hoofddoelstelling van de invoering van het boxenstelsel in 2001 was een neutralere belastingheffing van verschillende soorten vermogens en het verminderen van arbitragemogelijkheden door de keuze van een gelijk tarief voor verschillende vormen van vermogenswinsten. Box 3 vormde in 2001 de basis van het in 2001 ingevoerde boxenstelsel. De invoering van box 3 met een forfaitaire vermogensrendementsheffing betekende op dat moment een forse grondslagverbreding en een einde aan een grondslagerosie in de inkomstenbelasting. Het oorspronkelijke wetsvoorstel voor de Wet IB 2001 beoogde neutraliteit voor vermogensinkomens en daarmee ook een tarief van 30% voor het inkomen in box 2. De gedachte daarachter was dat een dga fiscaal deels vergelijkbaar is met een ondernemer die progressief belaste winst uit onderneming geniet én deels met een particuliere belegger van wie de beleggingen onder het forfaitaire rendement van box 3 valt, terwijl de gecombineerde druk van de Vpb- en box 2-heffing vergelijkbaar was aan het toptarief in box 1. Hoewel die gedachtegang in die tijd algemeen werd onderschreven, werd de gecumuleerde druk van 54,5% door de Tweede Kamer te hoog bevonden ten opzichte van het toptarief van 52% in box 1.10 Het oorspronkelijk box 2-tarief van 25% is destijds in de uiteindelijke Wet IB 2001 gehandhaafd als box 2-tarief. Met de invoering van het boxenstelsel in 2001 is ook beoogd om ondernemerschap gelijkwaardig te belaste ongeacht de rechtsvorm. Anders gezegd: het box 2-regime voor dga’s legde een koppeling tussen de inkomstenbelasting en de vennootschapsbelasting waarmee een globaal evenwicht tussen het belasten van een IB-ondernemer en een dga werd verkregen,11 en een globaal evenwicht met de werknemer. Zie onderstaande tabel voor de (gecumuleerde) toptarieven van een werknemer, IB-ondernemer en dga in 2001.

Tabel 2.1: Vergelijking (cumulatief) toptarieven 2001

|

Werknemer |

52% |

|---|---|

|

IB-ondernemer |

52% |

|

DGA winst ≤ ƒ 50.000 |

47,50% |

|

DGA winst > ƒ 50.000 |

51,25% |

Bij de invoering van het boxenstelsel was er dus sprake van globaal evenwicht in de fiscale behandeling van werkenden (werknemers, IB-ondernemers en directeurgrootaandeelhouders (dga’s)) en op dat moment ook min of meer evenwicht tussen box 2 en box 3. Nadien heeft internationale belastingconcurrentie ertoe geleid dat al snel na 2001 het Vpb-tarief in een rap tempo is verlaagd. Omdat dit leidde tot een vlucht naar bv’s is in 2007 de mkb-winstvrijstelling van 10% ingevoerd, om het evenwicht tussen de dga en de IB-ondernemer te bewaren. Het effectieve tarief in box 1 voor IB-ondernemers was door de mkb-winstvrijstelling op dat moment weer ongeveer gelijk aan de gecumuleerde druk op de aanmerkelijkbelanghouders in box 2. Vanaf toen is het evenwicht met de werknemer echter vrijwel geheel verloren gegaan. Onderstaande – inmiddels welkbekende – figuur laat de ontwikkelingen in de marginale toptarieven zien als gevolg van gemaakte beleidskeuze.

Figuur: Ontwikkeling toptarief op het inkomen van een werknemer, een IB-ondernemer respectievelijk een dga

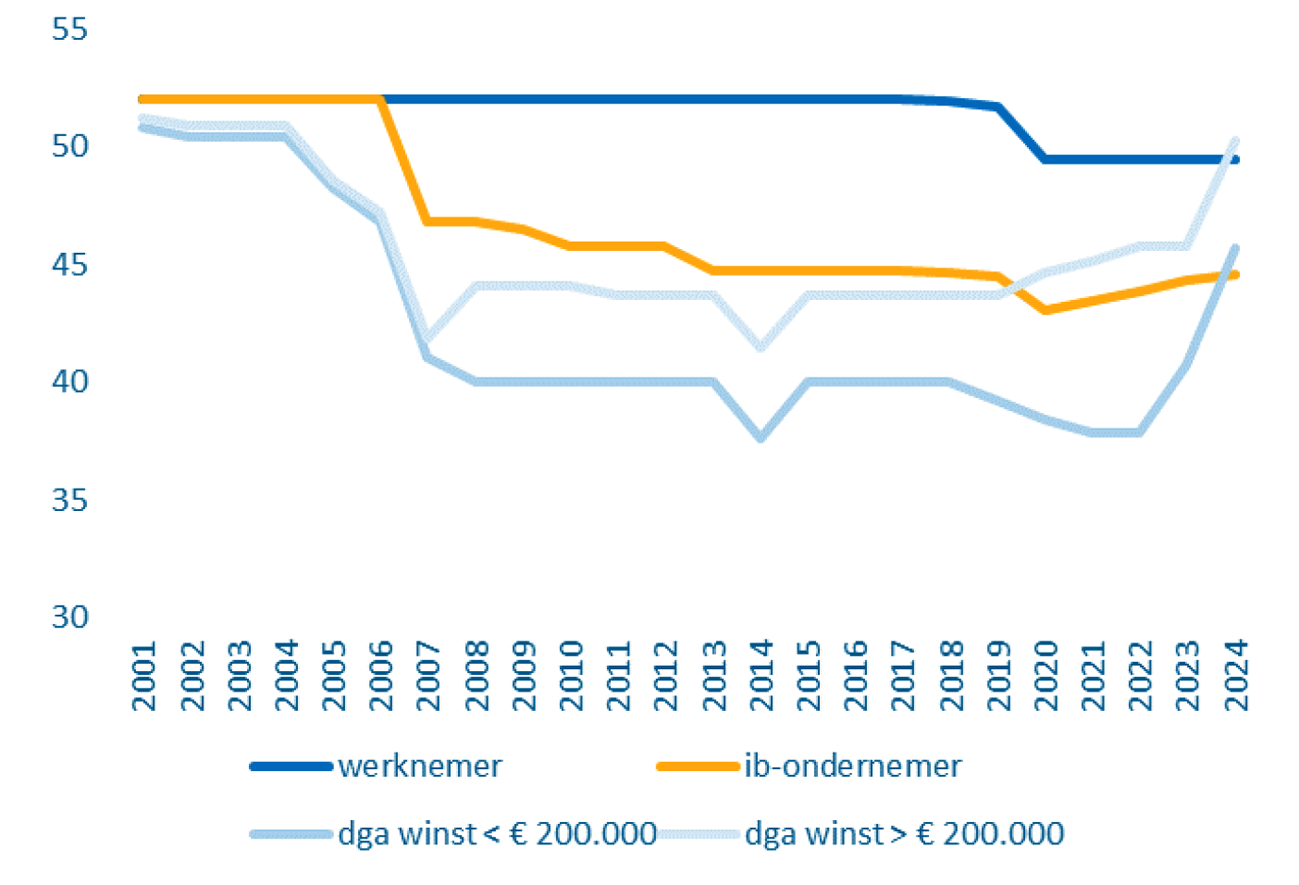

In reactie op het IBO Vermogensverdeling heeft dit kabinet met de opeenvolgende belastingplanpakketten 2023 en 2024 de nodige maatregelen genomen, die de trend hebben gekeerd van steeds meer uiteenlopende tarieven. Dat durf ik best historisch te noemen. Eén van de belangrijkste maatregelen betrof het verhogen van het lage Vpb-tarief van 15% naar 19% en het verlagen van de schijfgrens van € 395.000 naar € 200.000 tot waar het lage Vpb-tarief geldt. Daarnaast is het lenen van de eigen vennootschap ingeperkt tot € 500.000, is de mkb-winstvrijstelling verhoogd en is een gedifferentieerd tarief in box 2 ingevoerd. Een opsomming van alle maatregelen is opgenomen in de antwoorden op de Kamervragen die zijn gesteld naar aanleiding van het rapport «Belastingen in maatschappelijk perspectief» van 12 februari 2024.12 De figuur hieronder illustreert een deel van het resultaat hiervan.

Met deze historische ontwikkelingen wil ik duidelijk maken dat het boxenstelsel op zichzelf bezien niet zorgt voor onevenwichtigheden, maar wel de beleidskeuzes om tarieven aan te passen en kortingen en vrijstellingen al dan niet in te voeren. Het synthetische stelsel zoals Nederland voor 2001 kende bleek ook verre van ideaal. Het ligt dan ook aan gemaakte keuzes dat verschillen ontstaan.

In hoeverre acht u het meerekenen van de vennootschapsbelasting voor het bepalen van dit «globaal evenwicht» nog terecht als beloningen voor geleverde arbeid via constructies in box 2? Zijn er situaties waarin inkomsten in box 2 vallen zonder dat er vennootschapsbelasting wordt betaald?

Bij de bepaling van het globaal evenwicht voor aanmerkelijkbelanghouders wordt voor box 2 gerekend met het gecombineerde tarief van vennootschapsbelasting en het box 2-tarief, waarbij het box 2-tarief pas geldt als daadwerkelijk dividend wordt genoten. Bij de heffing van inkomen uit box 2 wordt dus rekening gehouden met de vennootschapsbelasting ook al wordt niet altijd vennootschapsbelasting betaald door de vennootschap waarin direct het aanmerkelijk belang wordt gehouden. Bijvoorbeeld omdat de vennootschap voordelen geniet die zijn vrijgesteld onder de deelnemingsvrijstelling. In dat geval heeft de deelneming al vennootschapsbelasting betaald over haar winst en worden de voordelen bij de vennootschap die de aandelen houdt in de deelneming niet belast. Hiermee wordt dubbele heffing voorkomen. Deze deelneming kan in het buitenland zijn gevestigd waardoor er in het buitenland belasting wordt geheven over de winst. Het is dan ook niet altijd duidelijk hoeveel en waar vennootschapsbelasting is betaald. Ook kunnen er andere factoren spelen zoals verliesverrekeningen die van invloed zijn op de te betalen vennootschapsbelasting. In beginsel geldt echter wel dat over bijvoorbeeld uitgekeerde winsten die inkomen vormen in box 2 eerst vennootschapsbelasting of buitenlandse winstbelasting is geheven.

In het dertigledendebat over een extra belasting voor extreem rijken heb ik aanleiding van motie Idsinga toegezegd een onderzoek te doen naar een aanpassing van de lucratiefbelangregeling waarbij managers in de private-equity sector worden belast naar het progressieve tarief van box 1.13 De doorstootregeling (belastingheffing via box 2) is ook onderwerp van dit onderzoek. Het streven is de Kamer voor het zomerreces hierover te informeren.

In hoeverre draagt het boxenstelsel volgens u nog bij aan het gelijk behandelen van verschillende inkomsten?

Zoals bij de beantwoording van vraag 10 is aangegeven is het niet zozeer het boxenstelsel dat zorgt voor ongelijke behandeling maar gaat het vooral om de gemaakte keuzes over tarieven, kortingen en wat wel of niet tot de te belasten grondslag wordt gerekend.

Bent u van mening dat het boxenstelsel heroverwogen moet worden bij de eerstvolgende grote herziening van het belastingstelsel?

Een herziening van het belastingstelsel zoals het aanpassen van het boxenstelsel zal een ingrijpende verandering betekenen en zal een lange periode beslaan. Het boxenstelsel is in 2001 ingevoerd uit onvrede over het synthetisch stelsel daarvoor. De combinatie van progressieve tarieven voor rente- en dividendeninkomsten voor particulieren en de niet uniforme behandeling van verschillende beleggingsvormen leidde tot steeds meer belastingconstructies om zoveel mogelijk belasting op (inkomen uit) vermogen te ontwijken.14 Zoals in voorgaande antwoorden beschreven en zoals maatregelen van dit kabinet hebben laten zien, kunnen bestaande onevenwichtigheden ook worden geadresseerd door aanpassingen binnen het huidige belastingstelsel, dus zonder een stelselherziening. Dit (demissionaire) kabinet acht het van belang om voortdurend kritisch te blijven kijken naar het belastingstelsel, en daarmee ook de vormgeving van het boxenstelsel. Daarmee wordt juist handelingsperspectief op korte en middellange termijn geboden. In een onderzoek naar het boxenstelsel zou de vraag centraal kunnen staan om – in lijn met de aanbeveling uit het IBO Vermogensverdeling – tot een stelsel te komen waarbij inkomen uit werk en verschillende vermogensvormen neutraler worden behandeld. Een eventueel initiatief voor een dergelijk onderzoek is aan het volgende kabinet.

NRC, 14 april 2024, «Miljoenen toucheren, nul belasting betalen: hoe twee expat-managers van Action buiten bereik van de fiscus bleven» (https://www.nrc.nl/nieuws/2024/04/14/miljoenen-toucheren-als-manager-van-private-equity-en-nul-belasting-betalen).

Rechtbank Zeeland-West-Brabant 5 januari 2024, ECLI:NL:RBZWB:2024:60 en Rechtbank Noord-Holland 19 maart 2024, ECLI:NL:RBNHO:2024:3177.

Lijst van vragen en antwoorden over het rapport Belastingen in maatschappelijk perspectief (Kamerstuk 32 140, nr. 180), antwoord 125.

Kamerstukken II 2005/06, 30 375, nr. 2 («Breder, lager, eenvoudiger, Een evaluatie van de belastingherziening 2001»).

Lijst van vragen en antwoorden over het rapport Belastingen in maatschappelijk perspectief (Kamerstuk 32 140, nr. 180), antwoord 125.

Kamerstukken II 2005/06, 30 375, nr. 1 en 2 («Breder, lager, eenvoudiger, Een evaluatie van de belastingherziening 2001»).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20232024-1881.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.