Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 2624 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 2624 |

Kent u de artikelen «How coronavirus became a corporate credit run»1 en «Europe Is Saving the Financial Markets, But Not Coronavirus Victims»?2

Erkent u dat nu de Europese Centrale Bank (ECB) vrijwel onbeperkt liquiditeit verschaft aan schaduwbanken en banken zonder ogenschijnlijk oog te hebben voor de risico’s die, getuige bovenstaande artikelen, wel degelijk reëel zijn? Kunt u uw antwoord toelichten?

De ECB heeft in reactie op de COVID-19 crisis maatregelen genomen waardoor banken gestimuleerd worden om financiering te verstrekken aan de reële economie. Zo heeft de ECB de voorwaarden versoepeld van haar gerichte leningen aan banken. De voorwaarden waartegen banken liquiditeit bij de ECB aan kunnen trekken worden aantrekkelijker naarmate banken meer uitlenen aan niet-financiële bedrijven en huishoudens. Schaduwbanken kunnen geen gebruik maken van het ECB-instrumentarium.

Ruime financiële omstandigheden en extra liquiditeit kunnen eraan bijdragen dat bedrijven over voldoende financiering beschikken tijdens de crisis en dat de reële economische activiteit niet tot stilstand komt. Deze leningen zijn onderdeel van het monetair beleid van de ECB en het is aan de ECB om hier in onafhankelijkheid over te beslissen.

De ECB heeft oog voor de risico’s van zijn ruimere monetair beleid en monitort deze nauwlettend. Zo moeten banken onderpand beschikbaar stellen om voor de ECB-leningen in aanmerking te komen. Mocht er een situatie zijn waarin de bank de lening aan de ECB niet kan terugbetalen, dan beschikt de ECB over het onderpand. De vormgeving van het programma vermindert daarmee het risico voor het Eurosysteem. Daarnaast monitort de ECB voortdurend het financiële systeem om potentiele risico’s en kwetsbaarheden vroegtijdig te detecteren. Zo stelt de ECB twee keer per jaar een rapport op over de financiële stabiliteit in de eurozone. Daarbij gaat de ECB ook in op mogelijke risico’s en neveneffecten van het monetaire beleid. Uiteraard houden ook toezichthouders de situatie op financiële markten en de opbouw van risico’s nauwgezet in de gaten. Het Ministerie van Financiën staat hierover in nauw contact met DNB en de AFM.

Kunt u uitleggen waarom er in tijden van crisis niet direct liquiditeit wordt verschaft aan overheden en burgers, omdat deze directe weg effectiever lijkt en dat hiermee de afhankelijkheid van de financiële markt verkleind wordt?

De ECB is volgens haar mandaat, dat is vastgelegd in het Verdrag betreffende de werking van de Europese Unie (VWEU), verantwoordelijk voor het behoud van prijsstabiliteit in de eurozone. Zoals gesteld in het antwoord op vraag 2, worden de voorwaarden waartegen banken liquiditeit aan kunnen trekken bij de ECB aantrekkelijker naarmate banken meer uitlenen aan niet-financiële instellingen en huishoudens. Zo beoogt de ECB eraan bij te dragen dat bedrijven over voldoende financiering beschikken tijdens de crisis en dat de economische activiteit niet tot stilstand komt. Volgens Artikel 123 VWEU is het verboden voor de centrale bank om direct liquiditeit te verschaffen aan overheden. Direct liquiditeit verschaffen aan overheden is een vorm van monetaire financiering en druist in tegen Artikel 123:1 VWEU.3

Het direct geld geven aan burgers door de centrale bank (ook wel helikoptergeld genoemd) is in Europese verdragen niet expliciet verboden dan wel toegestaan.4 Wel stuit dit mogelijk op het verbod op monetaire financiering, als de centrale bank hiermee een taak van de centrale overheid financiert. In algemene zin vind ik het beleid dat is gericht op het voorzien in inkomenssteun voor burgers een primaire taak van de overheid en niet van de centrale bank. Als reactie op de economische gevolgen van COVID-19 hebben overheden dan ook diverse maatregelen genomen om inkomens van werknemers en zzp’ers te ondersteunen.

Erkent u dat geldschepping zonder rente een beter perspectief is – zeker in crisistijd – dan het moeten lenen op de kapitaalmarkt? Kunt u uw antwoord toelichten?

In de eurozone geldt het verbod op monetaire financiering (Artikel 123 VWEU). Dit betekent onder meer dat de ECB alleen op de secundaire markt overheidsschuld mag opkopen. Om Artikel 123 VWEU te wijzigen zou een verdragswijziging nodig zijn, met overeenstemming van alle lidstaten. Naast het feit dat dit een lange procedure betreft, is het onwenselijk om het verbod op monetaire financiering op te heffen. Het opheffen van het verbod op monetaire financiering zou aanmerkelijke risico’s met zich mee brengen. Zo kunnen de prikkels om een duurzaam begrotingsbeleid te voeren worden ondermijnd en bestaat het risico op uit de hand gelopen inflatie. Het kabinet is daarom van mening dat het EU-verdrag leidend dient te blijven.

Kunt u verklaren waarom kortetermijn(repo)financiering een steeds grotere rol speelt in de EU?5

Bent u bereid te (laten) uitzoeken voor welk percentage Europese financiële instellingen (inclusief banken) voor hun financiering afhankelijk zijn van repo’s en andere vormen van kortetermijnfinanciering?

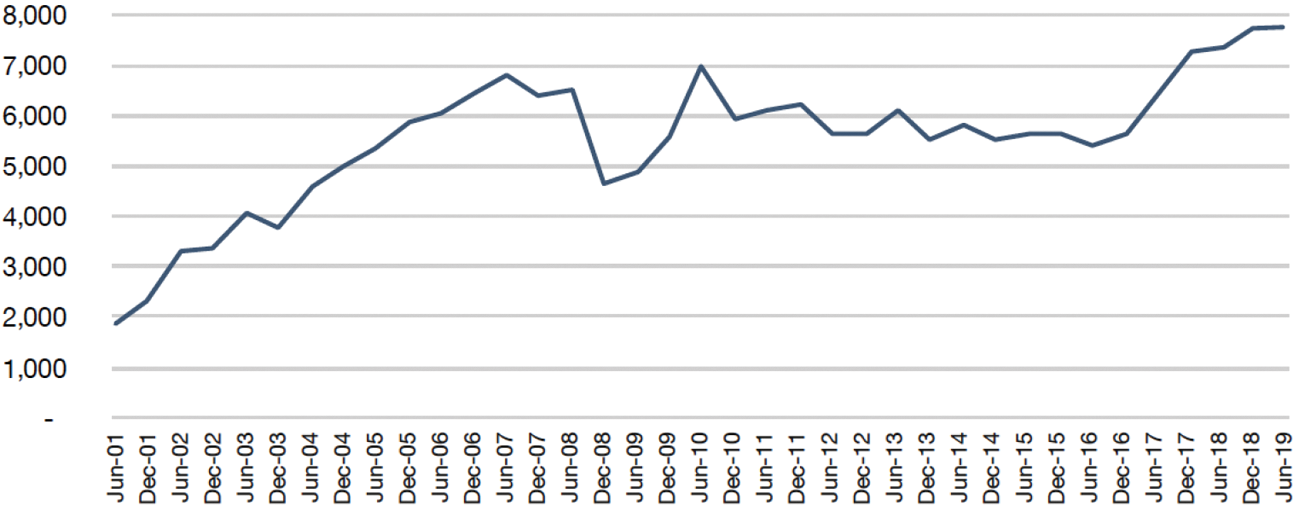

Kortetermijnfinanciering speelt een belangrijke rol in het liquiditeitsmanagement van banken en institutionele beleggers zoals beleggingsfondsen, pensioenfondsen en verzekeraars. Voor institutionele beleggers is de repomarkt traditioneel een van de belangrijkste markten voor liquiditeitsmanagement, zowel voor het snel omzetten van onderpand in cash als voor het veilig wegzetten van een liquiditeitsoverschot. De Europese repomarkt bedroeg in juni 2019 ruim € 7.500 mld. aan uitstaande contracten (zie figuur 1).

Figuur 1: Omvang repomarkt in EUR mld. (bron: ICMA: European repo market survey)

Figuur 1 laat een toename zien van de Europese repomarkt als geheel. Het is niet zondermeer vast te stellen welke factoren precies ten grondslag liggen aan de groei van de Europese repomarkt, of in welke mate zij hieraan bijdragen. Wel is het denkbaar dat factoren als de stand van de conjunctuur en de rentestand een deel van de verklaring vormen. Ook de introductie van wetgeving zoals de European Market Infrastructure Regulation (EMIR) kan bijdragen aan een groei van de Europese repomarkt. Door EMIR worden derivaten in toenemende mate door Central Clearing Parties (CCP’s) afgewikkeld. Een CCP berekent dagelijks de marginverplichtingen voor de geclearde derivaten om tegenpartijrisico af te dekken. Partijen dienen deze doorgaans te voldoen in cash onderpand, wat de behoefte aan liquiditeit vergroot.

Volgens een rapport van de Europese Bankenautoriteit (EBA) uit 2019, waarin zij keek naar de financieringsplannen van Europese banken, neemt voor banken in recente jaren het aandeel en volume van kortetermijn schuldinstrumenten en repo’s juist af. 6 Financiering door middel van langetermijn schuldinstrumenten en deposito’s neemt juist toe. Op basis van forecasts van banken verwacht de EBA dat deze trend zich ook voortzet in de komende jaren.

Ziet u dit ook als een gevaar voor de stabiliteit van het financieel-monetair systeem7, zeker in deze coronacrisis en in de nasleep van de gezondheidscrisis? Zo neen, waarom niet?

De coronacrisis brengt onzekerheid in de financiële markten. Deze onzekerheid werkt mogelijk door in de prijzen en beschikbaarheid van marktfinanciering. De ECB heeft tot nu toe geen materiele signalen ontvangen dat geldmarkten opdrogen of dat er liquiditeitstekort is in het banksysteem, maar heeft als achtervang een pakket aan maatregelen afgekondigd.8 Daarmee moet voorkomen worden dat de kredietverlening van financiële instellingen aan bedrijven en consumenten stil komt te liggen. Het pakket bestaat onder meer uit aanvullende gerichte langerlopende herfinancieringstransacties (TLTRO's), gunstigere voorwaarden voor TLTRO-III en een versoepeling van de onderpandvereisten. Banken dienen namelijk onderpand van een bepaalde kwaliteit aan te leveren om gebruik te kunnen maken van de liquiditeitsinstrumenten van de ECB.

Bent u bereid ook de afhankelijkheid van deze instellingen te (laten) onderzoeken en te bezien hoe financiële instellingen zich financieren met meer eigen vermogen en langetermijn vreemd vermogen zoals aangeraden door de Wetenschappelijke Raad voor het Regeringsbeleid (WRR)?9 Waarom lukt het niet dit te verwezenlijken?

Het is aan banken zelf om hun financieringsmix vast te stellen binnen de relevante wet- en regelgeving, waaronder het kapitaal- en resolutieraamwerk, dat de voorbije jaren strenger is geworden. Zo dienen banken voldoende eigen vermogen aan te houden en werken banken komende jaren verplicht aan het verder opbouwen van hun bail-in buffers.10 Volgens een EBA-rapport over de financiering van banken is het volume en aandeel van langetermijn vreemd vermogen in recente jaren toegenomen (zie antwoord op vragen 5 en 7).

In de kabinetsreactie op het WRR-rapport Geld en Schuld heb ik u laten weten dat het kabinet eraan hecht om prikkels te beperken die het financieren met schulden stimuleren.11 Het aanhouden van eigen vermogen vergroot immers de weerbaarheid van consumenten, bedrijven en de financiële sector. In de kabinetsreactie beschreef ik daarom verschillende maatregelen om de prikkels tot schuldopbouw te beperken, waaronder de thin cap.

Is er op Europees niveau overleg over de huidige structuur van financiering via repomarkten (met voornamelijk staatsobligaties als onderpand) en de gevolgen voor de financiering van banken en de liquiditeit van staatsobligaties? Zo neen, bent u bereid dit overleg te starten? Zo neen, Waarom niet?

In Europese gremia als het Financial Services Committee en het Economic and Financial Committee wordt regelmatig gesproken over ontwikkelingen in de financiële sector. Ook de Europese instituties en instellingen brengen daar ontwikkelingen onder de aandacht. Zo is het eerder genoemde EBA-rapport in deze gremia besproken (zie antwoord op vragen 5 en 7). Binnen de bestaande overlegstructuren blijf ik de ontwikkelingen nauwlettend monitoren.

Is in kaart gebracht op welke manier deze structuur invloed heeft op de financieringsmogelijkheden van de verschillende eurolanden om adequate steunmaatregelen te nemen in verband met de gevolgen van de gezondheidscrisis? Bent u bereid dit in kaart te (laten) brengen?

Het verstrekken van leningen tegen gunstige voorwaarden aan banken door de ECB heeft als doel om de kredietverlening van financiële instellingen aan bedrijven en consumenten op peil te houden. De ECB rechtvaardigt dit instrumentarium vanuit zijn mandaat voor prijsstabiliteit. De ECB heeft geen mandaat om steunmaatregelen van lidstaten te financieren, met name door het verbod op monetaire financiering.12 Het financieel ondersteunen van lidstaten in de strijd tegen het Coronavirus vereist daarom een andere route. Hiervoor is ondermeer in de Eurogroep van 9 april een steunpakket ter waarde van € 500 miljard overeengekomen.13 Daarnaast heeft de Commissie inmiddels ca. € 37 miljard uit de EU-begroting beschikbaar gesteld. Deze middelen kunnen worden gebruikt om de gezondheidszorg en burgers te ondersteunen in de strijd tegen COVID-19 en de gevolgen daarvan.

Welke verdiensten door intermediairs zijn naar schatting met deze vorm van financiering gemoeid? Met andere woorden, wie worden er beter van?

Het verstrekken van leningen tegen gunstige voorwaarden is een van de beleidsinstrumenten die de ECB toepast in de uitoefening van haar mandaat van prijsstabiliteit. Dit beleid wordt gevoerd zodat banken hun rol als financier van de reële economie kunnen blijven spelen. Burgers en bedrijven plukken hier uiteindelijk de vruchten van.

Het is niet mogelijk om kwantitatief vast te stellen of en in hoeverre banken baat hebben bij het monetaire beleid van de ECB. Enerzijds kunnen banken tegen soepelere voorwaarden lenen bij de ECB. Anderzijds staan daar voorwaarden tegenover wat betreft de groei in kredietverlening aan bedrijven en consumenten. Daarnaast kan een ruimer monetair de resultaten van banken ook negatief beïnvloeden, door de gerelateerde druk op de rentemarges.

Artikel 123:1 VWEU: «Het verlenen van voorschotten in rekening-courant of andere kredietfaciliteiten bij de Europese Centrale Bank of de centrale banken van de lidstaten, (hierna «nationale centrale banken» te noemen), ten behoeve van instellingen, organen of instanties van de Unie, centrale overheden, regionale, lokale of andere overheden, andere publiekrechtelijke lichamen of openbare bedrijven van de lidstaten, alsmede het rechtstreeks van hen kopen door de Europese Centrale Bank of nationale centrale banken van schuldbewijzen, zijn verboden.»

Zie bijvoorbeeld Ricks, M. (2016). The Money Problem: Rethinking Financial Regulation. Chicago: The University of Chicago Press.

WRR-rapport Geld en Schuld, januari 2019(https://www.wrr.nl/publicaties/rapporten/2019/01/17/geld-en-schuld---de-publieke-rol-van-banken)

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20192020-2624.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.