Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Sociale Zaken en Werkgelegenheid | Staatscourant 2023, 17727 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Sociale Zaken en Werkgelegenheid | Staatscourant 2023, 17727 | ander besluit van algemene strekking |

De Minister voor Armoedebeleid, Participatie en Pensioenen,

Gelet op de artikelen 5, vierde lid, 7, negende lid, en 7b, vijfde lid, van het Vrijstellings- en boetebesluit Wet Bpf 2000;

Besluit:

1. Ten behoeve van de performancetoets, uit te voeren op de wijze beschreven in de bijlage bij deze regeling, stelt het bedrijfstakpensioenfonds jaarlijks het beleggingsbeleid voor het daarop volgende kalenderjaar vast waarbij een adequate verdeling van de beleggingen is gemaakt in vastrentende en zakelijke waarden. Van een adequate verdeling tussen vastrentende en zakelijke waarden is sprake indien aannemelijk gemaakt kan worden dat die verdeling:

a. is bepaald in samenhang met het financieringsbeleid en is afgestemd op de pensioenverplichtingen, daarbij inbegrepen de reglementaire verplichtingen tot toeslagverlening, rekening houdend met het tot dan toe ter zake gevoerde beleid, zodanig dat dit over een lange termijn leidt tot een lage premie en een stabiel premieverloop;

b. is gekozen op basis van projecties die gebaseerd zijn op realistische en onderling consistente veronderstellingen; en

c. de toets op toereikendheid ten aanzien van de continue dekking van de verworven aanspraken, uitgaande van prudente veronderstellingen, heeft doorstaan.

2. Als benchmark als bedoeld in artikel 5, eerste lid, van het Vrijstellings- en boetebesluit Wet Bpf 2000 stelt het bedrijfstakpensioenfonds een normportefeuille vast. De normportefeuille wordt jaarlijks voor het daarop volgende kalenderjaar vastgesteld en is gebaseerd op de in het eerste lid bedoelde verdeling van beleggingen in vastrentende waarden en zakelijke waarden, waarbij deze verdeling verder onderverdeeld wordt naar beleggingscategorieën en landen of sectoren waarin belegd wordt en waarbij deze onderverdeling voorzien wordt van herbeleggingsindices voor het daarop volgende jaar die breed samengesteld, belegbaar en objectief meetbaar zijn. Indien geen representatieve openbare herbeleggingsindex bestaat of van toepassing is, kan een representatieve lokale rentemarktindex vermeerderd met 1 procentpunt of een representatieve niet-openbare herbeleggingsindex worden gebruikt. Bij de vaststelling van de normportefeuille geeft het bestuur van het bedrijfstakpensioenfonds aan welk beleid wordt gehanteerd voor de periodieke herschikking van de in de normportefeuille vastgelegde verdeling in vastrentende en zakelijke waarden.

3. In afwijking van het eerste en tweede lid kan het bedrijfstakpensioenfonds een eenmaal vastgesteld beleggingsbeleid respectievelijk vastgestelde normportefeuille in de loop van een jaar voor het op dat moment nog resterende deel van dat jaar maximaal twee maal opnieuw vaststellen indien door een onvoorziene substantiële wijziging in de verplichtingenstructuur of door een substantiële wijziging in de waarde van de beleggingen niet langer sprake is van een adequate verdeling tussen vastrentende en zakelijke waarden als bedoeld in het eerste en tweede lid. Aan het besluit tot hernieuwde vaststelling ligt een risico-analyse ten grondslag waarbij ook de verplichtingen van het bedrijfstakpensioenfonds zijn betrokken.

4. Het bedrijfstakpensioenfonds:

a. deelt op verzoek vanaf 1 april van het desbetreffende jaar schriftelijk mee welk beleggingsbeleid als bedoeld in het eerste lid het heeft gekozen waarbij de gemaakte keuzen met een toelichting zijn onderbouwd;

b. overlegt op verzoek vanaf 1 april van het desbetreffende jaar een verklaring van een externe accountant die voldoet aan artikel 393, eerste lid, van Boek 2 van het Burgerlijk Wetboek, waaruit blijkt dat een normportefeuille als bedoeld in het tweede lid is vastgesteld en voorzien is van een toelichting waarbij de gemaakte keuzen zijn onderbouwd;

c. deelt op verzoek vanaf 1 januari schriftelijk mee welke normportefeuille als bedoeld in het tweede lid het over het daaraan voorafgaande jaar had gekozen waarbij de gemaakte keuzen met een toelichting zijn onderbouwd;

d. stelt op verzoek vanaf 1 april de over het voorafgaande jaar gehanteerde niet-openbare herbeleggingsindices, bedoeld in het tweede lid, ter beschikking zonder hiervoor op enigerlei wijze kosten in rekening te brengen;

e. deelt op verzoek vanaf 1 april schriftelijk het feitelijk rendement van het bedrijfstakpensioenfonds en het rendement van de gekozen normportefeuille als bedoeld in punt 3 van de bijlage bij deze regeling mee; en

f. doet, in het geval het beleggingsbeleid en de normportefeuille opnieuw zijn vastgesteld als bedoeld in het derde lid:

1°. de mededeling, bedoeld in onderdeel a, vanaf de 15e dag na totstandkoming van het nieuwe beleggingsbeleid;

2°. de verklaring, bedoeld in onderdeel b, vanaf de 15e dag na totstandkoming van de nieuwe normportefeuille;

3°. een mededeling van het opnieuw vaststellen van het beleggingsbeleid en de normportefeuille in de Staatscourant uiterlijk de 15e dag na de vaststelling; en

4°. de aan het bedrijfspensioenfonds deelnemende werkgevers binnen twee maanden na het opnieuw vaststellen van het beleggingsbeleid en de normportefeuille een schriftelijke mededeling toekomen.

Indien de fusie van twee of meer bedrijfstakpensioenfondsen tot een nieuw bedrijfstakpensioenfonds heeft plaatsgevonden in de loop van een kalenderjaar wordt de performancetoets van het nieuwe bedrijfstakpensioenfonds over het kalenderjaar van de fusie als volgt berekend:

a. voor ieder van de oude bedrijfstakpensioenfondsen wordt de performancetoets uitgevoerd over de periode dat het fonds nog heeft bestaan;

b. van de scores van de oude bedrijfstakpensioenfondsen wordt één score gemaakt waarbij de verhouding tussen de scores gelijk is aan de verhouding tussen de totale vermogens van de oude bedrijfstakpensioenfondsen voor de fusie;

c. voor het nieuwe bedrijfstakpensioenfonds wordt de performancetoets uitgevoerd over de periode vanaf de fusie;

d. de scores in de onderdelen b en c worden samengevoegd.

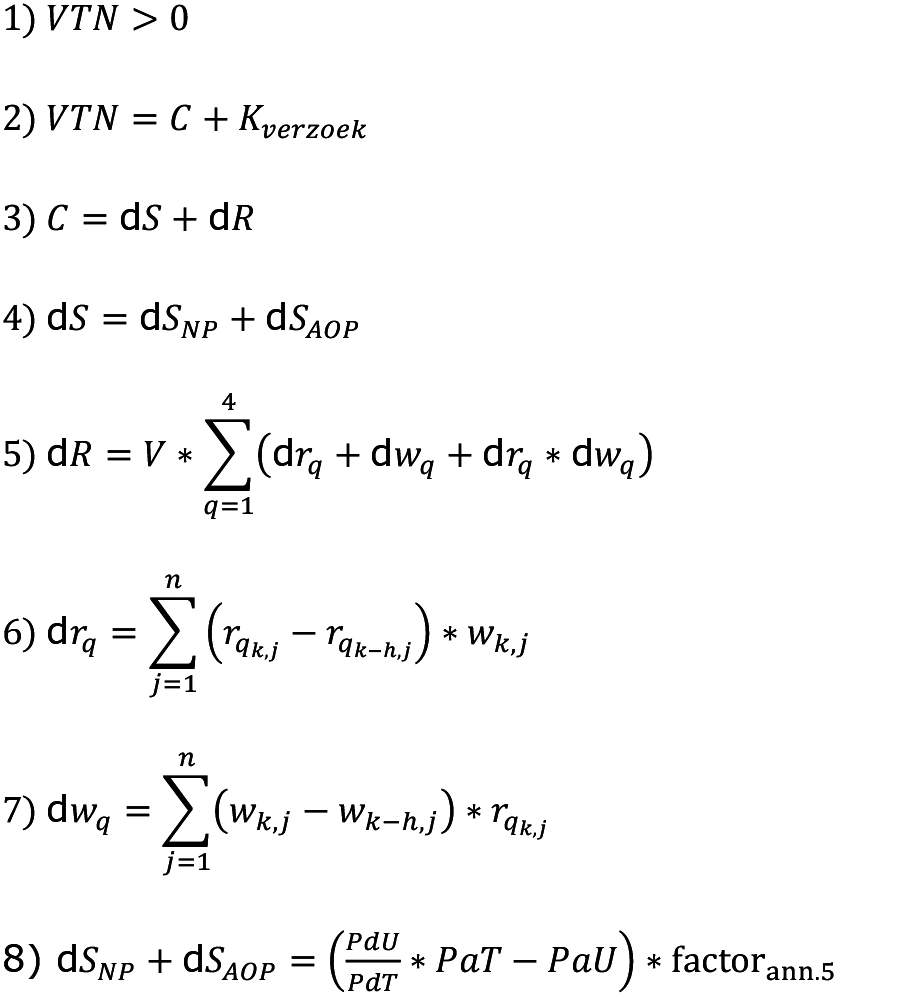

1. Het verzekeringstechnisch nadeel, bedoeld in de artikelen 7, vierde lid, en 7b, derde lid, van het Vrijstellings- en boetebesluit Wet Bpf 2000, vanuit de risicopremie en de premie voor nabestaanden- en arbeidsongeschiktheidspensioen is gezamenlijk het verzekeringstechnisch nadeel.

2. Het verzekeringstechnisch nadeel is niet negatief en een uitkomst kleiner dan nul wordt op nul gesteld.

3. De compensatie ter vergoeding van het verzekeringstechnisch nadeel heeft mede betrekking op de kosten die redelijkerwijs verbonden zijn aan de behandeling van het vrijstellingsverzoek.

4. Indien er op de dag van uittreding sprake is van een financieringsachterstand dan wel onderdekking, mag dit er niet toe leiden dat de financieringsachterstand wordt verhaald op de bij het bedrijfstakpensioenfonds achterblijvende werkgevers. De werkgever aan wie de vrijstelling is verleend dient dan op dezelfde wijze als de achterblijvende werkgevers bij te dragen in de financiering van de achterstand. Partijen kunnen overeen komen dat dit in een keer wordt afgerekend

1. De hoogte van de compensatie ter vergoeding van het verzekeringstechnisch nadeel bij vrijstelling wordt berekend met inachtneming van dit artikel.

2. De solidariteitsbijdrage als gevolg van het uittreden uit het bedrijfstakpensioenfonds voor de risicopremie wordt berekend vanuit het renterisico, het arbeidsongeschiktheidsrisico en het micro- en macro-langlevenrisico met de volgende berekeningen:

a. de risicopremie per leeftijdscohort waarbij rekening wordt gehouden met de leeftijdsopbouw van het bedrijfstakpensioenfonds met en zonder uittreden van de werkgever;

b. het verschil in weging van de leeftijdscohorten rekening houdend met de leeftijdsopbouw van het bedrijfstakpensioenfonds met en zonder uittreden van de werkgever vermenigvuldigd met de risicopremie per leeftijdscohort;

c. het verschil in weging van de leeftijdscohorten rekening houdend met de leeftijdsopbouw van het bedrijfstakpensioenfonds met en zonder uittreden van de werkgever vermenigvuldigd met het verschil tussen beide berekeningen in onderdeel a;

d. het verzekeringstechnisch nadeel uit risicopremies is het verschil tussen beide berekeningen in onderdeel a vermeerderd met de uitkomst van onderdeel b en de uitkomst van onderdeel c, vermenigvuldigd met het vermogen van het bedrijfstakpensioenfonds.

3. De solidariteitsbijdragen als gevolg van het uittreden uit het bedrijfstakpensioenfonds voor de premie voor nabestaandenpensioen en arbeidsongeschiktheidspensioen wordt berekend als volgt:

a. bereken de volgende bedragen met als referentieperiode het volledige boekjaar voorafgaand aan het boekjaar waarin de vrijstelling ingaat:

1°. PaT: het bedrag van de actuarieel vastgestelde last van een eenjarige pensioeninkoop en dekking van het sterfterisico voor het deelnemersbestand van het gehele bedrijfstakpensioenfonds en uitgaande van de fictie dat de pensioenen tijdsevenredig worden gefinancierd en verworven;

2°. PaU: dezelfde berekening als bij 1°, nu echter vastgesteld voor het bestand van de uittredende werkgever;

3°. PdT: het bedrag dat het bedrijfstakpensioenfonds voor het totale actievenbestand van de aangesloten werkgevers ontvangt aan doorsneejaarpremie voor de reguliere pensioenopbouw en risicodekking;

4°. PdU: dezelfde berekening als bij 3°, nu echter vastgesteld als de ontvangst aan premie van de uittredende werkgever;

b. de jaarlijkse solidariteitsbijdrage is gelijk aan de uitkomst van de berekening: [PdU/PdT]* PaT-PaU, waarbij een uitkomst kleiner dan nul op nul wordt gesteld;

c. indien gedurende de referentieperiode een deel van de doorsneejaarpremie PdU betrekking heeft op de inkoop van aanspraken voor niet-actieven, dient dit deel, verhoogd met voorzienbare toekomstige stijgingen hiervan, eveneens gecompenseerd te worden;

d. het verzekeringstechnisch nadeel vanwege de te missen solidariteitsbijdragen wordt gevonden door de bedragen onder b en c op te tellen en te vermenigvuldigen met de factor van de contante waarde van een continue annuïteit met een looptijd van vijf jaar waarbij deze looptijd wordt verlengd met het aantal volle jaren dat de gemiddelde leeftijd van het bestand van de uittredende werkgever meer dan vijf jaar lager is dan de gemiddelde leeftijd van het totale bestand van het bedrijfstakpensioenfonds en waarbij de rentevoet wordt afgeleid uit de rentetermijnstructuur, bedoeld in artikel 2, tweede lid, van het Besluit financieel toetsingskader pensioenfondsen.

1. Ten minste eens in de vijf jaar wordt door het bedrijfstakpensioenfonds getoetst of de regeling van de werkgever aan wie vrijstelling is verleend actuarieel gelijkwaardig is als bedoeld in artikel 7, vijfde lid, van het Vrijstellings- en boetebesluit Wet Bpf 2000. Indien in de tussenliggende periode sprake is van een wijziging in de regeling van het bedrijfstakpensioenfonds dan wel in de regeling van de werkgever aan wie vrijstelling is verleend die zo ingrijpend is dat mag worden aangenomen dat daarvan een reële invloed op de onderstaande berekening zal uitgaan, kan het bedrijfstakpensioenfonds beslissen dat de toets frequenter wordt uitgevoerd. De werkgever aan wie vrijstelling is verleend, zendt van iedere wijziging in de pensioenregeling een afschrift aan het bedrijfstakpensioenfonds.

2. De werkgever die een verzoek om vrijstelling heeft ingediend toont de actuariële gelijkwaardigheid aan.

3. Bij de toetsing van de actuariële gelijkwaardigheid wordt de volgende procedure in acht genomen:

a. de werkgever stelt het eigen werknemersbestand op het moment van toetsing vast, waarbij dit betreft alle werknemers die op de dag van indiening van het verzoek tot vrijstelling onder de regeling van het bedrijfstakpensioenfonds vallen indien die regeling van toepassing zou zijn, en het bedrijfstakpensioenfonds stelt een van haar bestand afgeleid modelbestand vast;

b. de werkgever stelt vast welke pensioensoorten voor toetsing in aanmerking komen, waarbij wordt uitgegaan van het volgende:

1°. de onvoorwaardelijk toegezegde reglementaire pensioensoorten worden bij de berekening meegenomen, met uitzondering van het pensioen op risicobasis dat betrokken is in de toets op financiële gelijkwaardigheid als bedoeld in artikel 6, tweede lid, onderdeel b; en

2°. vrijwillige pensioenregelingen blijven buiten beschouwing evenals regelingen die niet in de pensioenregeling van het bedrijfstakpensioenfonds zijn opgenomen, maar waarin op andere wijze in het arbeidsvoorwaardenoverleg is voorzien;

c. de werkgever stelt de te hanteren grondslagen voor op basis van de volgende richtlijnen:

1°. sterfte grondslagen: volgens de sterftetafels die worden gebruikt bij het wettelijke recht op waardeoverdracht als bedoeld in artikel 71 van de Pensioenwet;

2°. beleggingsrendementen en de loon- en prijsinflatie: volgens artikel 23a van het Besluit financieel toetsingskader pensioenfondsen;

3°. invalideringskans: de periodiek door de Actuariële Commissie AOV voor schadeverzekeraars berekende invalideringskansen van werknemers, gecorrigeerd voor beroepsklasse en bedrijfstak;

4°. ontslagkansen: de door de werkgever onderbouwd aangegeven kans dat actieve deelnemers als gevolg van ontslag hun deelname aan de regeling van het bedrijfstakpensioenfonds zullen beëindigen; en

5°. revalideringskansen: deze blijven buiten beschouwing;

d. het bedrijfstakpensioenfonds dient akkoord te gaan met het actieve deelnemersbestand, de pensioensoorten en de grondslagen en de werkgever dient akkoord te gaan met het te hanteren modelbestand van het bedrijfstakpensioenfonds.

4. De pensioenregeling van de werkgever en de regeling van het bedrijfstakpensioenfonds worden met elkaar vergeleken op basis van een berekening van de contante waarde van de uitkeringsstromen over een toekomstige periode van 35 jaar waarbij ontslag van een individuele deelnemer leidt tot uitkering van de wettelijke overdrachtswaarde. De geschatte pensioenverplichtingen na 35 jaar wordt in de uitkeringsstroom over de periode van 35 jaar opgenomen. Deze berekening vindt plaats met het actieve deelnemersbestand van de werkgever en met het op dat moment actuele modelbestand van het bedrijfstakpensioenfonds.

5. Indien de contante waarde van de toekomstige uitkeringsstromen volgens de pensioenregeling van de werkgever ten minste gelijk is aan 95% van de contante waarde van de uitkeringsstromen van de regeling van het bedrijfstakpensioenfonds, wordt gelijkwaardigheid geacht aanwezig te zijn, waarbij deze globale gelijkwaardigheid wordt aangetoond op basis van het actieve deelnemers bestand van de werkgever of van het modelbestand van het bedrijfstakpensioenfonds.

1. Ten minste eens in de vijf jaar wordt door het bedrijfstakpensioenfonds getoetst of de regeling van de werkgever aan wie vrijstelling is verleend financieel gelijkwaardig is als bedoeld in artikel 7, vijfde lid, van het Vrijstellings- en boetebesluit Wet Bpf 2000. Indien in de tussenliggende periode sprake is van een wijziging in de regeling van het bedrijfstakpensioenfonds dan wel in de regeling van de werkgever aan wie vrijstelling is verleend die zo ingrijpend is dat mag worden aangenomen dat daarvan een reële invloed op de onderstaande berekening zal uitgaan, kan het bedrijfstakpensioenfonds beslissen dat de toets frequenter wordt uitgevoerd. De werkgever aan wie vrijstelling is verleend, zendt van iedere wijziging in de pensioenregeling een afschrift aan het bedrijfstakpensioenfonds.

2. Er is sprake van financiële gelijkwaardigheid indien:

a. de premie, zonder de opslag voor de administratieve beheerskosten, voor het pensioen op opbouwbasis in de pensioenregeling bij de werkgever ten minste even hoog is als de premie, zonder de opslag voor de administratieve beheerskosten, voor het pensioen op opbouwbasis in de pensioenregeling bij het bedrijfstakpensioenfonds, waarbij dezelfde premiegrondslag wordt gebruikt in de pensioenregeling bij de werkgever en de pensioenregeling bij het bedrijfstakpensioenfonds; en

b. de uitkeringshoogte van het pensioen op risicobasis in de pensioenregeling bij de werkgever ten minste even hoog is als de uitkeringshoogte van het pensioen op risicobasis in de pensioenregeling bij het bedrijfstakpensioenfonds, waarbij dezelfde grondslag voor de uitkering wordt gebruikt in de pensioenregeling bij de werkgever en de pensioenregeling bij het bedrijfstakpensioenfonds

3. Voor zover de werkgever gebruik maakt van een met de leeftijd oplopend premiepercentage als bedoeld in artikel 220e van de Pensioenwet is sprake van financiële gelijkwaardigheid als bedoeld in het tweede lid, onderdeel a, indien de gemiddelde premie voor pensioen op opbouwbasis in de pensioenregeling bij de werkgever, als percentage van de premiestaffel, bedoeld in artikel 38r, eerste lid, van de Wet op de loonbelasting 1964, ten minste een gelijk percentage bedraagt als de premie voor pensioen op opbouwbasis in de pensioenregeling bij het bedrijfstakpensioenfonds, als percentage van de maximale premie, bedoeld in artikel 18a, eerste lid, van de Wet op de loonbelasting 1964. De premie bedoeld in de vorige zin is de premie zonder de opslag voor de administratieve beheerskosten. Voor zover de werkgever gebruik maakt van een niet met de leeftijd oplopend premiepercentage is sprake van financiële gelijkwaardigheid als is voldaan aan het tweede lid, onderdeel a.

Deze regeling zal met toelichting in de Staatscourant worden geplaatst.

Den Haag, 19 juni 2023

de Minister voor Armoedebeleid, Participatie en Pensioenen, C.J. Schouten

De performancetoets wordt als volgt uitgevoerd, waarbij het subscript j steeds het jaar aangeeft:

1. Uitgaande van de normportefeuille worden twee percentages vastgesteld die de samenstelling van de normportefeuille bepalen:

aj%: vastrentende waarden inclusief kasbeleggingen;

bj%: overige (zakelijke) beleggingen;

aj% en bj% zijn samen 100%.

2. Hieruit wordt jaarlijks de voor het bedrijfstakpensioenfonds geldende maat voor de rendementsspreiding bepaald volgens de formule

Ej = [aj% * 0,6% + bj% * 2,6%].

3. Jaarlijks voor 1 april wordt over het daaraan voorafgaande jaar het feitelijke rendement van het bedrijfstakpensioenfonds (Rf j) en het rendement van de gekozen normportefeuille (Rb j) op eenzelfde grondslag vastgesteld en gecontroleerd door een externe accountant die voldoet aan artikel 393, lid 1, van Boek 2 van het Burgerlijk Wetboek. Hierbij wordt bij het bepalen van het rendement gebruik gemaakt van daartoe opgestelde richtlijnen van de Vereniging van Beleggingsanalisten.

4. Daarnaast worden de interne beleggingsuitvoeringskosten kj bepaald en uitgedrukt in een percentage van het gemiddelde van het begin- en eindvermogen op actuele basis. Onder interne beleggingsuitvoeringskosten worden tevens begrepen de door het bedrijfstakpensioenfonds te betalen beheerskosten aan externe vermogensbeheerders, met inbegrip van kosten van bewaarneming en administratiekosten voor zover niet reeds tot uitdrukking komend in de rendementsberekening over aangehouden eenheden of tegoeden bij externe vermogensbeheerders.

5. Het verschil in rendement tussen Rf j en Rb j wordt gecorrigeerd voor (i) de beleggingskosten, waarbij het rendement van de normportefeuille wordt gecorrigeerd voor beleggingskosten, die fictief zijn bepaald op basis van de onderstaande staffel en (ii) voor de jaarlijkse maat voor de rendementsspreiding van het fonds Ej.

|

Staffel voor de normkosten |

|

|---|---|

|

Percentage zakelijke waarden (p) |

normkosten |

|

0 ≤ p < 10 |

0,10% |

|

10 ≤ p < 20 |

0,11% |

|

20 ≤ p < 30 |

0,12% |

|

30 ≤ p < 35 |

0,13% |

|

35 ≤ p < 40 |

0,14% |

|

40 ≤ p < 45 |

0,15% |

|

45 ≤ p < 50 |

0,16% |

|

50 ≤ p < 55 |

0,17% |

|

55 ≤ p < 60 |

0,18% |

|

60 ≤ p < 70 |

0,19% |

|

70 ≤ p < 80 |

0,20% |

|

80 ≤ p < 90 |

0,21% |

|

90 ≤ p <100 |

0,22% |

Daartoe berekent men zj volgens de formule:![]()

6. Op basis hiervan toetst men of over de afgelopen 5 jaar geldt dat:

z(j-5) + z(j-4) + z(j-3) + z(j-2) + z(j-1)≥ – 1,28

√ 5

7. Indien door het bedrijfstakpensioenfonds het beleggingsbeleid en de normportefeuille in de loop van een jaar opnieuw zijn vastgesteld als bedoeld in artikel 1, derde lid, wordt bij de performancetoets over dat jaar naar rato van de periode waarvoor de betreffende normportefeuille van toepassing was, met de betreffende normportefeuille rekening gehouden. Dit betekent:

a. voor de toepassing van punt 1:

aperiode 1% plus bperiode 1% zijn samen 100%

Voor periode 2 en 3 geldt dezelfde formule, zij het dat het subscript «periode 2 dan wel 3» wordt genoteerd in plaats van «periode 1»;

b. voor de toepassing van punt 2:

Eperiode 1 = [aperiode 1 * 0,6 + bperiode 1 * 2,6]

Hierbij is aperiode 1 % het aandeel van de vastrentende waarden in de normportefeuille (en het beleggingsbeleid) en bperiode 1 % het aandeel zakelijke waarden in periode 1.

Voor periode 2 en 3 geldt dezelfde formule, zij het dat het subscript ‘periode 2 dan wel 3’ genoteerd staat in plaats van ‘periode 1’;

c. voor de toepassing van punt 5:![]()

voor periode 1, en dezelfde formule voor periode 2 en 3, maar dan met subscript «periode 2 dan wel 3»

Vervolgens worden de zperiode 1, zperiode 2 en zperiode 3 teruggebracht naar één periode van een jaar, door de formule

zj = zperiode 1 + zperiode 2 + zperiode 3

De na deze berekening verkregen zj wordt in de formule van punt 6 verwerkt.

8. Indien de fusie van twee of meer oude bedrijfstakpensioenfondsen tot een nieuw bedrijfstakpensioenfonds heeft plaatsgevonden in de loop van een kalenderjaar wordt de performancetoets van het nieuwe bedrijfstakpensioenfonds over het kalenderjaar van de fusie als volgt berekend:

a. voor ieder van de oude bedrijfstakpensioenfondsen wordt de performancetoets uitgevoerd over de periode dat het fonds nog heeft bestaan;

b. van de scores van de oude bedrijfstakpensioenfondsen wordt één score gemaakt waarbij de verhouding tussen de scores gelijk is aan de verhouding tussen de totale vermogens van de oude bedrijfstakpensioenfondsen voor de fusie;

c. voor het nieuwe bedrijfstakpensioenfonds wordt de performancetoets uitgevoerd over de periode vanaf de fusie;

d. de scores in de onderdelen b en c worden samengevoegd op de wijze zoals in punt 7 is beschreven.

Op grond van het Vrijstellings- en boetebesluit Wet Bpf 2000 (hierna: VBB), dat is gebaseerd op de Wet verplichte deelneming in een bedrijfstakpensioenfonds 2000, kunnen werkgevers vrijgesteld worden van deelneming aan een verplichtgesteld bedrijfstakpensioenfonds. Voor een aantal van deze vrijstellingen geldt dat aan voorwaarden wordt voldaan. Daarnaast kunnen aan een vrijstelling voorschriften verbonden worden.

Voor de voorwaarden waaronder vrijstelling kan of moet worden verleend en de bovengenoemde voorschriften, zijn er een aantal berekeningen en procedures die vanwege de Wet toekomst pensioenen worden aangepast. Deze berekeningen en procedures, die waren opgenomen in bijlages bij het VBB, zijn nu opgenomen in deze ministeriële regeling. Op die manier kunnen toekomstige wijzigingen in de rekenregels eenvoudiger worden doorgevoerd, waardoor de berekeningen actueler kunnen aansluiten op de geldende markt- en economische omstandigheden. Ook kunnen in ongebruik geraakte regels worden aangepast. In de paragrafen hieronder wordt toegelicht welke inhoudelijke wijzigingen hebben plaatsgevonden ten opzichte van de bijlagen uit het VBB, zoals die luidden voor de inwerkingtreding van de Wet toekomst pensioenen.

Op grond van artikel 5 VBB wordt op verzoek van een werkgever door een bedrijfstakpensioenfonds vrijstelling verleend indien sprake is van onvoldoende beleggingsrendement. Voor de vaststelling of sprake is van onvoldoende beleggingsrendement wordt een performance toets uitgevoerd. De performancetoets, en de berekening van de performance, was voorheen opgenomen in bijlage 1 bij het VBB. Om eerdergenoemde redenen is de performancetoets en de berekening van de performance verplaatst naar artikel 1 en 2 van deze regeling en de bijlage daarbij.

Het verplichtgestelde bedrijfstakpensioenfonds dat aan een werkgever vrijstelling verleent, kan op grond van artikel 7, vierde lid, en artikel 7b, derde lid, VBB aan de werkgever het verzekeringstechnisch nadeel in rekening brengen. Voorheen was deze berekening opgenomen in bijlage 2 bij het VBB. Nu is de wijze waarop het pensioenfonds het verzekeringstechnisch kan berekenen vastgelegd in de artikelen 3 en 4 van deze regeling.

Het verzekeringstechnisch nadeel hield tot inwerkingtreding van de Wet toekomst pensioenen verband met de doorsneesystematiek. Indien een werkgever vrijstelling verkrijgt en met zijn werknemers uit het bedrijfstakpensioenfonds treedt, ondervindt het bedrijfstakpensioenfonds verzekeringstechnisch nadeel indien de gemiddelde leeftijd van de uittredende werknemers lager is dan de gemiddelde leeftijd van de deelnemers in het bedrijfstakpensioenfonds. De vergoeding van het verzekeringstechnisch nadeel is daarom een vorm van compensatie. Deze zag toe op de solidariteitsbijdrage van jongere deelnemers aan het collectief.1

Met de inwerkingtreding van de Wet toekomst pensioenen, komt er een einde aan de doorsneesystematiek. Echter, nog steeds vindt in de pensioenregeling voortzetting van solidariteit plaats. Het verzekeringstechnisch nadeel dient in ieder geval rekening te houden met de solidariteitsbijdrage in de risicopremie die voortkomt uit het renterisico, het arbeidsongeschiktheidsrisico en het micro- en macro-langlevenrisico. Ook geldt dat ook bij de premiestelling voor het nabestaandenpensioen en het arbeidsongeschiktheidspensioen nog steeds sprake is van solidariteitselementen. Er vindt nog steeds risicodeling plaats, zij het op een andere manier. Een berekening van het verzekeringstechnisch nadeel blijft daarom relevant.

De berekening van het verzekeringstechnisch nadeel dien uit bovengenoemde twee onderdelen te bestaan.

Voor wat betreft de risicopremie vanuit het renterisico, het arbeidsongeschiktheidsrisico en het micro- en macro-langlevenrisico voor het ouderdomspensioen, wordt de risicopremie voor en na vertrek van de werkgever bepaald. Het verschil hiertussen vermeerderd met de verschillen in weging van leeftijdscohorten en vermeerderd met het product van verschillen in risicopremie en weging van leeftijdscohorten wordt vermenigvuldigd met het fondsvermogen op het moment van uittreden van de werkgever.

Ook de effecten op de premie voor het arbeidsongeschiktheidspensioen en het nabestaandenpensioen worden berekend. De premies voor deze pensioenen moet het bedrijfstakpensioenfonds op basis van een doorsneepremie blijven financieren. Een uittredende werkgever kan een wijziging van de leeftijdsopbouw bij het bedrijfstakpensioenfonds tot gevolg hebben, hetgeen kan resulteren in een aanpassing van de doorsneepremies. De berekening voor dit laatste effect is ongewijzigd.

De twee onderdelen worden bij elkaar opgeteld en vormen gezamenlijk in ieder geval

het in rekening te brengen verzekeringstechnisch nadeel. In de formules hieronder

wordt dit nader toegelicht.

|

VTN = |

Verzekeringstechnisch nadeel voor bedrijfstakpensioenfonds |

|

C = |

Compensatie |

|

Kverzoek= |

kosten van verzoek |

|

dS = |

verandering in solidariteitsbijdragen |

|

dSNP= |

verandering in solidariteitsbijdragen vanuit nabestaandenpensioen |

|

dSAOP= |

verandering in solidariteitsbijdragen vanuit arbeidsongeschiktheidspensioen |

|

dR = |

verandering in solidariteitsbijdrage vanuit risicopremies |

|

V = |

vermogen van bedrijfstakpensioenfonds |

|

rq= |

risicopremie q, waarbij q= 1,…,4, en staat voor de vier risicopremies: renterisico, arbeidsongeschiktheidsrisico, micro- en macrolanglevenrisico |

|

k = |

bedrijfstakpensioenfonds k met onder andere bedrijf h |

|

h = |

bedrijf dat wil vertrekken uit bedrijfstakpensioenfonds k |

|

k-h = |

bedrijfstakpensioenfonds k zonder bedrijf h |

|

j = |

vijfjaarsleeftijdscohort j |

|

drq = |

verandering in risicopremie q, |

|

dwq= |

verandering in de weging voor elke risicopremie q |

|

factorann.5= |

de factor van de contante waarde van een continue annuïteit met een looptijd van vijf jaar waarbij deze looptijd wordt verlengd met het aantal volle jaren dat de gemiddelde leeftijd van het bestand van de uittredende werkgever meer dan vijf jaar lager is dan de gemiddelde leeftijd van het totale bestand van het bedrijfstakpensioenfonds en waarbij de rentevoet wordt afgeleid uit de rentetermijnstructuur |

|

1°. PaT = |

het bedrag van de actuarieel vastgestelde last van een eenjarige pensioeninkoop en dekking van het sterfterisico voor het deelnemersbestand van het gehele bedrijfstakpensioenfonds en uitgaande van de fictie dat de pensioenen tijdsevenredig worden gefinancierd en verworven; |

|

2°. PaU = |

dezelfde berekening als bij 1°, nu echter vastgesteld voor het bestand van de uittredende werkgever; |

|

3°. PdT = |

het bedrag dat het bedrijfstakpensioenfonds voor het totale actievenbestand van de aangesloten werkgevers ontvangt aan doorsneejaarpremie voor de reguliere pensioenopbouw en risicodekking; |

|

4°. PdU = |

dezelfde berekening als bij 3°, nu echter vastgesteld als de ontvangst aan premie van de uittredende werkgever; |

Bij een aantal vrijstellingsgronden geldt dat de eigen pensioenregeling van de werkgever ten minste actuarieel gelijkwaardig moet zijn, tenzij partijen afzien van deze toets. De berekening van de actuariële gelijkwaardigheid was voorheen opgenomen in bijlage 3 bij het VBB. Op deze berekening is een wijziging aangebracht. Het rendement waarmee wordt gerekend volgt uit artikel 23a van het Besluit financieel toetsingskader pensioenfondsen. Hiermee wordt voorkomen dat partijen de uitkomsten van de berekening kunnen beïnvloeden met de keuze voor een bepaald rendement. Daarnaast worden de pensioensoorten op risicobasis die in de toets op financiële gelijkwaardigheid worden betrokken, uitgesloten bij de berekening van actuariële gelijkwaardigheid.

Voor de berekening van het verschil in contante waarde van de uitkeringsstromen, conform de gekozen default, tussen de regeling van het bedrijf en de regeling van het bedrijfstakpensioenfonds over een periode van 35 jaar voor het actieve deelnemersbestand van het bedrijfstakpensioenfonds of het deelnemersbestand van het bedrijf, wordt gebruik gemaakt van de volgende gegevens:

− De rendementen en loon en prijsinflatie zoals volgt uit gepubliceerde scenario’s van DNB, waarbij het 50e percentiel kan worden gebruikt.

− de sterfte-grondslagen

− invalideringskansen

− ontslagkansen

− de premie-inleg bij beide regelingen

− de toedelingsregels van het rendement aan de persoonlijke vermogens en de vullings- en uitdeelregels van de solidariteitsreserve/risicodelingsreserve, voor zover relevant.

− de default lifecycle in de pensioenregeling, voor zover relevant.

Op deze manier krijgt men de som van de persoonlijke pensioenvermogens.

De uitkering kan men met de rentetermijnstructuur van DNB afleiden uit het pensioenvermogen en de bijdrage van de solidariteitsreserve/risicodelingsreserve aan de uitkering.

Actuariële gelijkwaardigheid wordt in beginsel eens in de vijf jaar getoetst. Er kunnen zich echter situaties voordoen, die ertoe leiden dat het wenselijk kan zijn om tussentijds te toetsen. Hieronder vallen in ieder geval een (ingrijpende) wijziging van de pensioenregeling van het verplichtgestelde bedrijfstakpensioenfonds of de pensioenregeling van de vrijgestelde werkgever.

Bij een aantal vrijstellingsgronden, waaronder de vrijstelling wegens een eigen pensioenregeling (artikel 2 VBB) en de beleidsmatige vrijstelling (artikel 6 VBB), dient het pensioenfonds de voorwaarde te verbinden dat de pensioenregeling van de vrijgestelde werkgever te allen tijde tenminste financieel gelijkwaardig moet zijn (artikel 7, vijfde lid, VBB).

De wijze waarop de financiële gelijkwaardigheid moet worden berekend, was geënt op uitkeringsovereenkomsten en niet goed toepasbaar op de soorten pensioenovereenkomsten die zijn geïntroduceerd met de Wet toekomst pensioenen.

De toets op financiële gelijkwaardigheid bestaat uit twee onderdelen.

Het eerste onderdeel ziet op het pensioen op opbouwbasis in de regeling. Het gaat dan om de premie-inleg voor het ouderdoms- en partnerpensioen na pensioendatum. Aangezien er in het nieuwe stelsel alleen nog maar premieregelingen met een vast premiepercentage bestaan, kan de financiële gelijkwaardigheid van twee pensioenregelingen voor dit onderdeel worden vastgesteld door te kijken naar de hoogte van de premie-inleg voor de premie van de pensioenopbouw. Een pensioenregeling van een werkgever is financieel gelijkwaardig als deze tenminste een even hoge netto-premie kent als de pensioenregeling van het verplichtgestelde bedrijfstakpensioenfonds. Ook een eventuele compensatiepremie is onderdeel van de premie-inleg benodigd voor de berekening van de financiële gelijkwaardigheid. Ook de waarde van premievrije voortzetting is een onderdeel van de berekening van de financiële gelijkwaardigheid. Voor een goede vergelijking is het noodzakelijk dat dezelfde premiegrondslag wordt gebruikt voor de pensioenregeling bij de werkgever als bij het bedrijfstakpensioenfonds. Onder netto-premie wordt verstaan: de door de werkgever betaalde premie minus de administratieve beheerskosten. De administratieve beheerskosten worden afgetrokken van de premie omdat dit de gelden weergeeft die daadwerkelijk aan het pensioenvermogen worden toegevoegd om te renderen.

Het tweede onderdeel van toets op financiële gelijkwaardigheid ziet op de uitkeringshoogte van het pensioen op risicobasis. De financiële gelijkwaardigheid kan dan worden vastgesteld door de uitkeringshoogte van deze pensioenen te vergelijken. De regeling is financieel gelijkwaardig als de uitkeringshoogte van het pensioen op risicobasis in de pensioenregeling bij de werkgever ten minste even hoog is als de uitkeringshoogte van het pensioen op risicobasis in de pensioenregeling bij het bedrijfstakpensioenfonds. Ook hier geldt weer dat voor een goede vergelijking het noodzakelijk is dat dezelfde grondslag voor de uitkering wordt gebruikt in de pensioenregeling bij de werkgever en de pensioenregeling bij het bedrijfstakpensioenfonds.

De Wet toekomst pensioenen biedt werkgevers ook de mogelijkheid om de progressieve premie van een huidige premieregeling te eerbiedigen. Voor werkgevers die hiervoor hebben gekozen geldt dat hun pensioenregeling financieel gelijkwaardig wordt geacht als kan worden aangetoond dat de door de werkgever gehanteerde staffel tenminste eenzelfde percentage bedraagt van de fiscaal maximale staffel, als de gelijkblijvende premie bij het verplichtgestelde bedrijfstakpensioenfonds is van de fiscaal maximale gelijkblijvende premie. Voorbeeld: als het verplichtgestelde bedrijfstakpensioenfonds een premie hanteert van 20%, is dit 2/3 van het fiscale maximum van thans 30%. De staffel van de vrijgestelde werkgever moet dan ook tenminste 2/3 van de maximale staffel bedragen om financieel gelijkwaardig te zijn.

In geval van toepassing van eerbiedigende werking, dienen beide regelingen, dus ook de nieuwe pensioenregeling die wordt aangeboden aan nieuwe medewerkers, aan de vereiste van financiële gelijkwaardigheid te voldoen. Daarnaast blijft het ook relevant om de uitkeringshoogtes van het pensioen op risicobasis te vergelijken.

Financiële gelijkwaardigheid wordt in beginsel eens in de vijf jaar getoetst. Er kunnen zich echter situaties voordoen, die ertoe leiden dat het wenselijk kan zijn om tussentijds te toetsen. Hieronder vallen in ieder geval een (ingrijpende) wijziging van de pensioenregeling van het verplichtgestelde bedrijfstakpensioenfonds of de pensioenregeling van de vrijgestelde werkgever, zoals het aanpassen van het premiepercentage.

Reactie op de internetconsultatie

Van 2 tot en met 30 april 2022 is het Besluit toekomst pensioenen in internetconsultatie geweest. Daarin waren inhoudelijke wijzigingen in de bijlagen bij het VBB opgenomen. Tijdens deze internetconsultatie heeft men de mogelijkheid gehad om te reageren op deze wijzigingen, die thans zijn opgenomen in de Regeling vrijstellingen Wet Bpf 2000.

Naar aanleiding van suggesties van WTW, het Actuarieel Genootschap en de Pensioenfederatie is bij de berekening van het verzekeringstechnisch nadeel toegevoegd dat ook de premie voor het arbeidsongeschiktheidsrisico onderdeel kan zijn van het solidariteitsbijdragen.

Met betrekking tot de opmerkingen van het Actuarieel Genootschap dat de transitie naar het nieuwe stelsel ook een moment kan zijn om de parameters rond berekeningen bij het VBB te actualiseren, is besloten, mede naar aanleiding van enkele andere reacties, om de bijlagen met de berekeningen uit het VBB in deze ministeriële regeling op te nemen. In het VBB is een grondslag opgenomen voor deze ministeriële regeling. Op die manier wordt een basis gecreëerd om de parameters die onderdeel zijn van de berekeningen eenvoudiger te actualiseren aan recente markt- en economische omstandigheden.

Naar aanleiding van een opmerking van de Nederlandse orde van advocaten is verduidelijkt dat ten behoeve van de toets op financiële gelijkwaardigheid de elementen die onderdeel zijn van de definitie van de premiegrondslag van het bedrijfstakpensioenfonds, ook onderdeel moeten zijn van de definitie van de pensioengrondslag bij de regeling elders. In de toelichting bij de vaststelling van de financiële gelijkwaardigheid is dit nader toegelicht.

Naar aanleiding van een opmerking van AON is verduidelijkt dat de premie die wordt betaald in het kader van een compensatieregeling wordt meegenomen in de bepaling van de financiële gelijkwaardigheid.

Het Actuarieel Genootschap heeft aangegeven dat het voor de bepaling van de financiële gelijkwaardigheid van een regeling met een progressieve premie niet voor de hand ligt dat de samenstelling van het werknemersbestand buiten beschouwing blijft. Ten opzichte van de versie die voor internetconsultatie voorlag, is besloten anders om te gaan met het aantonen van financiële gelijkwaardigheid van de geëerbiedigde regeling. In deze berekening is de samenstelling van het werknemersbestand niet meer aan de orde.

Artikelen 1 en 2

Op grond van artikel 5, eerste lid, VBB wordt op verzoek van de werkgever door het bedrijfstakpensioenfonds vrijstelling verleend van de verplichte deelname indien uit de performancetoets blijkt van onvoldoende beleggingsrendement. Op grond van artikel 5, zevende lid, VBB worden bij ministeriele regeling regels gesteld voor de performancetoets. Die regels, die in bijlage 1 VBB stonden, staan in de artikelen 1 en 2 en worden toegelicht in het algemeen deel van de toelichting.

Op grond van artikel 7, vierde lid, VBB kan als voorwaarde aan de vrijstelling op grond van de artikelen 3, eerste lid, 4, 5, eerste lid, en 6 VBB de voorwaarde worden verbonden dat de werkgever een financiële bijdrage betaalt ter vergoeding van het verzekeringstechnisch nadeel dat het fonds bij de vrijstelling lijdt. Ook bij fusie van werkgevers kan op grond van artikel 7b, derde lid, VBB berekening van verzekeringstechnisch nadeel aan de orde zijn.

De regels voor de vaststelling van het verzekeringstechnisch nadeel die in bijlage 2 VBB stonden, staan nu in de artikelen 3 en 4 van deze regeling en worden toegelicht in het algemeen deel van de toelichting. Met financieringsachterstand wordt bedoeld achterstand in uitdelen van rendementen of premiebetalingen. Bij pensioenregelingen met een collectieve uitkeringsfase kan onderdekking voorkomen.

Op grond van artikel 7, vijfde lid, VBB wordt aan de vrijstelling op grond van de artikelen 2 en 6 VBB de voorwaarde verbonden dat de pensioenregeling van de werkgever te allen tijde ten minste actuarieel en financieel gelijkwaardig is aan die van het bedrijfstakpensioenfonds.

De regels voor de vaststelling van de financiële en actuariële gelijkwaardigheid die in bijlage 3 VBB stonden, staan nu in de artikelen 5 en 6 van deze regeling en worden toegelicht in het algemeen deel van de toelichting.

In artikel 7 is overgangsrecht opgenomen. Overeenkomstig het overgangsrecht voor de Wet toekomst pensioenen en het VBB is geregeld dat deze (nieuwe) regeling van toepassing is vanaf het moment dat het bedrijfstakpensioenfonds over gaat op uitvoering van een nieuwe pensioenregeling.

De Minister voor Armoedebeleid, Participatie en Pensioenen, C.J. Schouten

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2023-17727.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.