Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2022, 29035 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2022, 29035 | ander besluit van algemene strekking |

De Staatssecretaris van Financiën heeft het volgende besloten.

Dit beleidsbesluit bevat het beleid voor de hybridemismatchmaatregelen die opgenomen zijn in afdeling 2.2A van de Wet op de vennootschapsbelasting 1969. Dit besluit is een actualisering van het besluit van 1 oktober 2021, nr. 2021-20014 (Stcrt. 2021, 42915). De actualisering bestaat uit de toevoeging van een additioneel voorbeeld van een situatie waarin onder omstandigheden sprake kan zijn van zogenoemd ‘dubbel in aanmerking genomen inkomen’. In verband hiermee zijn ook redactionele wijzigingen aangebracht.

Op 1 januari 2020 is de Wet implementatie tweede EU-richtlijn antibelastingontwijking in werking getreden door opname van zogenoemde ‘hybridemismatchmaatregelen’ in afdeling 2.2A van de Wet Vpb 1969. Deze wetgeving beoogt belastingontwijking door gebruik te maken van hybridemismatches tussen zowel de EU-lidstaten onderling als tussen de EU-lidstaten en derde staten te bestrijden. Hybridemismatches zijn situaties waarin een belastingvoordeel wordt behaald door gebruik te maken van de verschillen tussen vennootschapsbelastingstelsels; meer in het bijzonder door gebruik te maken van verschillen in de fiscale behandeling (kwalificatie) van lichamen, instrumenten of vaste inrichtingen. Hybridemismatches kunnen ertoe leiden dat

1) een vergoeding of betaling aftrekbaar is, maar de corresponderende opbrengst nergens wordt belast (aftrek zonder betrekking in de heffing), of

2) dat één en dezelfde vergoeding, betaling, last of verlies meerdere malen aftrekbaar is (dubbele aftrek).

De hybridemismatchmaatregelen hebben als gevolg dat vergoedingen, betalingen, lasten of verliezen bij het bepalen van de winst onder omstandigheden van aftrek worden uitgesloten of tot de winst worden gerekend. De eerste ervaringen met de nieuwe wetgeving hebben geleid tot dit beleidsbesluit. In dit beleidsbesluit zijn een aantal beleidsstandpunten opgenomen met betrekking tot de toepassing van de hybridemismatchmaatregelen.

De Coördinatiegroep Taxhavens en Concernfinanciering is verantwoordelijk voor de eenheid van beleid en uitvoering bij de toepassing van afdeling 2.2A van de Wet Vpb 1969. Gevallen waarin een standpuntbepaling precedentwerking zou kunnen hebben, legt de inspecteur voor aan de Coördinatiegroep Taxhavens en Concernfinanciering.

Dit besluit is gewijzigd bij besluit van 31 oktober 2022, nr. 2022 – 23956. Aan paragraaf 6 is een additioneel voorbeeld toegevoegd van een situatie waarin onder omstandigheden sprake kan zijn van zogenoemd ‘dubbel in aanmerking genomen inkomen’. Reden hiervoor is het volgende:

Tijdens de implementatie van de tweede EU-richtlijn antibelastingontwijking (ATAD2) is gesignaleerd dat de toepassing van deze richtlijn kan leiden tot dubbele belastingheffing in cost-plussituaties, omdat geen sprake is van dubbel in aanmerking genomen inkomen. Om te voorzien in een oplossing voor de mogelijke dubbele belastingheffing in cost-plussituaties is in 2020 contact gezocht met de Europese Commissie (EC). Naar aanleiding van dit contact is geconcludeerd dat op basis van de bewoordingen van de richtlijn onvoldoende ruimte bestaat om het risico op dubbele belastingheffing op te lossen in bepaalde cost-plussituaties. Recentelijk is nogmaals contact geweest met de EC, waarbij is besproken of in tegenstelling tot de letterlijke tekst, maar in lijn met doel en strekking van de richtlijn in bepaalde cost-plussituaties de aftrekbeperking van ATAD2 toch buiten toepassing kan blijven. Dit nadere contact biedt nu voldoende ruimte om onder specifieke omstandigheden te concluderen dat sprake is van dubbel in aanmerking genomen inkomen.

De hybridemismatchmaatregelen zijn bedoeld om mismatches aan te pakken die leiden tot aftrek zonder betrekking in de heffing of dubbele aftrek. Voor de hybridemismatchmaatregelen tegen mismatches die leiden tot aftrek zonder betrekking in de heffing geldt een zogenoemde ‘oorsprongseis’. De oorsprongseis houdt in dat de hybridemismatchmaatregelen alleen van toepassing zijn als de mismatch haar oorsprong heeft in een hybride element.

De hybridemismatchmaatregelen gericht tegen gevallen waarin sprake is van een aftrek zonder betrekking in de heffing gelden dus niet als de mismatch haar oorsprong heeft in andere factoren dan een hybride element. Voorbeelden hiervan zijn een situatie waarbij een vergoeding of betaling bij een in een andere staat gevestigd lichaam niet in de heffing wordt betrokken omdat dat lichaam niet vennootschapsbelastingplichtig is, omdat het is vrijgesteld van een belastingheffing naar de winst of omdat die andere staat geen vennootschapsbelasting kent. Een ander voorbeeld van een mismatch die niet voortkomt uit een hybride element is een mismatch die wordt veroorzaakt door een andere toepassing van het arm’s-lengthbeginsel waardoor verschillen ontstaan tussen de verrekenprijzen die verschillende staten hanteren.1 Ter verduidelijking merk ik op dat de oorsprongseis niet geldt voor de situatie waarin sprake is van dubbele aftrek.

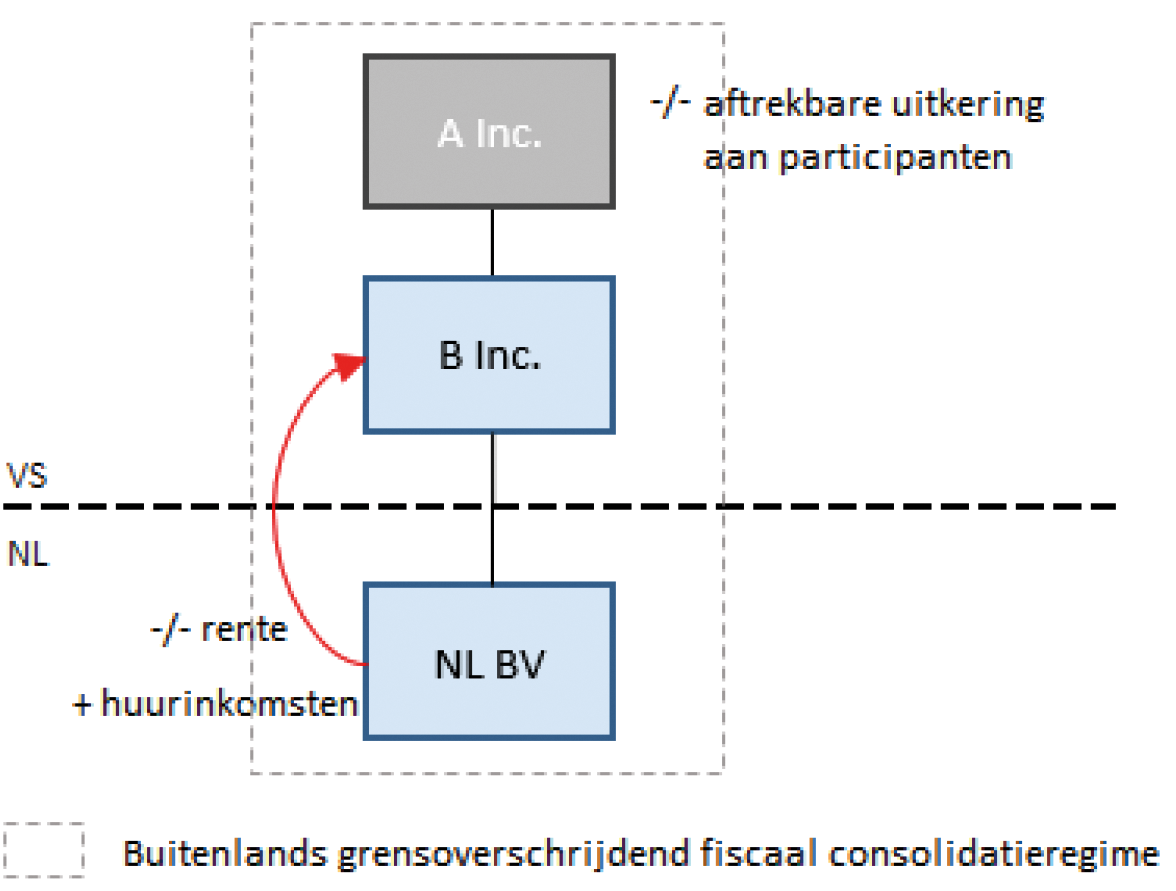

Het komt voor dat een vergoeding of betaling in Nederland aftrekbaar is, maar de corresponderende opbrengst als gevolg van een buitenlands grensoverschrijdend fiscaal consolidatieregime niet wordt belast. Een buitenlands grensoverschrijdend fiscaal consolidatieregime kan ook tot gevolg hebben dat één en dezelfde vergoeding, betaling, last of verlies meerdere malen aftrekbaar is.

Ik ben van mening dat een buitenlands grensoverschrijdend fiscaal consolidatieregime tot gevolg kan hebben dat sprake is van een hybride lichaam in de zin van artikel 12ac, eerste lid, onderdeel g, Wet Vpb 1969. In dat geval kunnen de hybridemismatchmaatregelen ook van toepassing zijn als dit leidt tot aftrek zonder betrekking in de heffing. Overigens kan een buitenlands grensoverschrijdend fiscaal consolidatieregime ook leiden tot zogenoemd ‘dubbel in aanmerking genomen inkomen’.

Paragraaf 6.1 bevat een voorbeeld waarin een buitenlands grensoverschrijdend fiscaal consolidatieregime leidt tot zowel aftrek zonder betrekking in de heffing als dubbel in aanmerking genomen inkomen.

De in artikel 12aa, eerste lid, onderdelen e, f en g, Wet Vpb 1969 opgenomen hybridemismatchmaatregelen gelden op basis van artikel 12aa, derde lid, Wet Vpb 1969 niet voor zover de aftrek in mindering komt op een bedrag dat dubbel in aanmerking genomen inkomen is, zoals gedefinieerd in artikel 12ac, eerste lid, onderdeel d, Wet Vpb 1969.

Het feit dat een lichaam de uitkeringen die zij doet aan haar aandeelhouders ten laste van haar fiscale resultaat kan brengen hoeft de vaststelling dat sprake is van dubbel in aanmerking genomen inkomen niet in de weg te staan. Paragraaf 6.1 bevat hier een voorbeeld van. Ook in paragraaf 6.2 en paragraaf 6.3 zijn voorbeelden opgenomen waarin sprake is van dubbel in aanmerking genomen inkomen.

In artikel 12ac, tweede lid, Wet Vpb 1969 wordt voor de toepassing van de hybridemismatchmaatregelen bepaald in welke situaties sprake is van een aan de belastingplichtige gelieerd lichaam. Hierbij is in voorkomende gevallen van belang of sprake is van een samenwerkende groep als bedoeld in artikel 10a, zesde lid, Wet Vpb 1969. De beoordeling hiervan is afhankelijk van de feiten en omstandigheden van het individuele geval. Hierbij acht ik het niet bepalend of partijen beogen om de hybridemismatchmaatregelen te ontlopen.

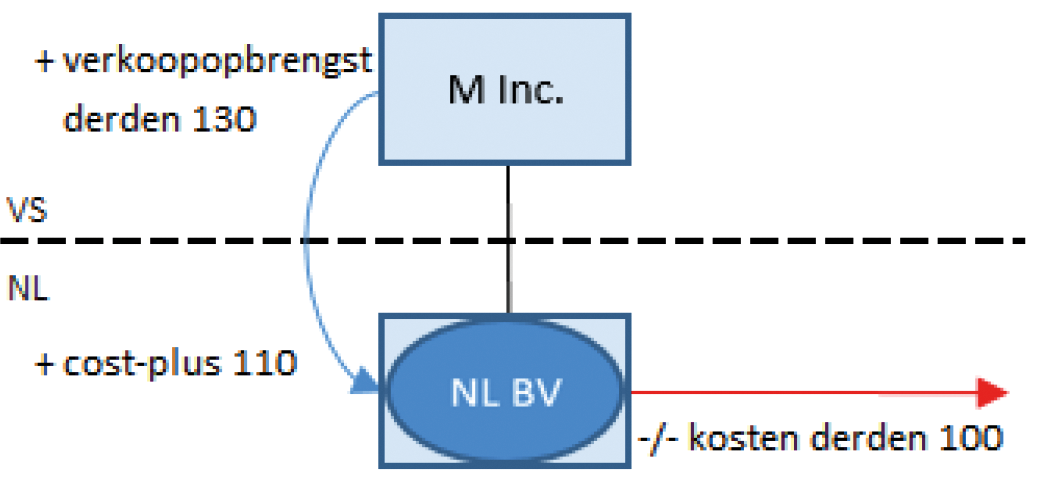

Hieronder volgen drie voorbeelden. Uit deze voorbeelden volgt dat:

– een buitenlands grensoverschrijdend fiscaal consolidatieregime kan leiden tot een aftrek zonder betrekking in de heffing, maar in voorkomende gevallen ook tot dubbel in aanmerking genomen inkomen (6.1);

– de fiscaal aftrekbare uitkering van een lichaam aan haar aandeelhouders, niet in de weg hoeft te staan aan de vaststelling dat sprake is van dubbel in aanmerking genomen inkomen (6.1);

– onder omstandigheden sprake kan zijn van dubbel in aanmerking genomen inkomen in bepaalde cost-plussituaties (6.2 en 6.3).

A Inc. is een in de Verenigde Staten gevestigde vennootschap met de status van een zogenoemde ‘Real Estate Investment Trust’ (hierna: ‘REIT’). A Inc. houdt alle aandelen van de eveneens in de Verenigde Staten gevestigde vennootschap B Inc. B Inc. houdt op haar beurt alle aandelen van de in Nederland gevestigde vennootschap NL BV. Als gevolg van hun status van een zogenoemde ‘Qualified REIT Subsidiary’ worden de vermogensbestanddelen, inkomsten en kosten van B Inc. en NL BV op het niveau van A Inc. in de Verenigde Staten fiscaal geconsolideerd. Hierdoor is ten aanzien van NL BV sprake van een hybride lichaam. A Inc. wordt voor Amerikaanse federale fiscale doeleinden als niet-transparant beschouwd.

NL BV ontvangt huurinkomsten rechtstreeks van derden. Ten aanzien van deze huurinkomsten is in de Verenigde Staten geen sprake van een belastingvrijstelling, een verlaagd belastingtarief of een verrekening of teruggave van belasting die geen verrekening is van bronbelastingen. Daarnaast betaalt NL BV rente aan B Inc. A Inc. keert jaarlijks minimaal 90% van haar belastbare inkomen uit aan haar aandeelhouders. Vanwege haar REIT-status kan zij deze uitkering ten laste van haar fiscale resultaat brengen.

In dit voorbeeld kan de door NL BV betaalde rente in beginsel in Nederland in aftrek worden gebracht. Het consolidatieregime in de Verenigde Staten leidt ertoe dat deze rentebetaling niet in de heffing wordt betrokken in de Verenigde Staten. Hierdoor is sprake van een aftrek zonder betrekking in de heffing als bedoeld in artikel 12aa, eerste lid, onderdeel e, Wet Vpb 1969. De huurinkomsten worden in Nederland bij NL BV in de heffing betrokken. Door het consolidatieregime worden de huurinkomsten ook in de Verenigde Staten (bij A Inc.) in een naar de winst geheven belasting betrokken. Hierdoor is ten aanzien van de huurinkomsten sprake van dubbel in aanmerking genomen inkomen. Dat A Inc. de uitkeringen die zij doet aan haar participanten ten laste van haar fiscale resultaat kan brengen doet hier niet aan af.

Volledigheidshalve wordt opgemerkt dat REIT-regimes in verschillende staten verschillend kunnen zijn vormgegeven. De uitwerking, ofwel het al dan niet van toepassing zijn van de hybridemismatchmaatregelen, kan dus afwijken als sprake is van een REIT-regime in een andere staat dan de Verenigde Staten.

NL BV wordt gehouden door twee in de Verenigde Staten gevestigde gelieerde vennootschappen (VS 1 Inc. en VS 2 Inc.). NL BV maakt 100 zakelijke kosten en ontvangt van VS 1 Inc. een zakelijke vergoeding op cost-plusbasis van 110 voor de door haar geleverde prestaties. VS 1 Inc. ontvangt een verkoopopbrengst van 130 van derden. Voor Amerikaanse federale fiscale doeleinden is NL BV een zogenoemde ‘partnership’ die als transparant wordt aangemerkt. Hierdoor is sprake van een hybride lichaam. De zakelijke vergoeding op cost-plusbasis van 110 behoort tot de Nederlandse belastinggrondslag en wordt in Nederland in de heffing betrokken.

In dit voorbeeld is sprake van kosten die leiden tot een dubbele aftrek als bedoeld in artikel 12aa, eerste lid, onderdeel g, Wet Vpb 1969, maar kan ook sprake zijn van dubbel in aanmerking genomen inkomen. Dit is onder andere het geval als de transacties – waaronder de cost-plusvergoeding – tussen de aandeelhouders en de ‘partnership’ fiscaal zichtbaar zijn in de Verenigde Staten en daarmee aldaar in aanmerking worden genomen in de grondslag van een naar de winst geheven belasting. Daarbij geldt de voorwaarde dat ten aanzien van de cost-plusvergoeding geen sprake is van een belastingvrijstelling, een verlaagd belastingtarief of een verrekening of teruggave van belasting die geen verrekening is van bronbelastingen. Een eventueel in de Verenigde Staten verleende verrekening voor de belasting die betrekking heeft op de in Nederland in de heffing betrokken cost-pluswinst maakt dit niet anders.

NL BV wordt gehouden door een in de Verenigde Staten gevestigde vennootschap (M Inc.). NL BV maakt 100 zakelijke kosten en ontvangt van M Inc. een zakelijke vergoeding op cost-plusbasis van 110 voor deze kosten en de door haar geleverde prestaties. M Inc. ontvangt een verkoopopbrengst van 130 van een onafhankelijke derde. Deze verkoopopbrengst houdt verband met de cost-plusvergoeding.

De verkoopopbrengst van 130 wordt bij M Inc. in de Verenigde Staten in een naar de winst geheven belasting betrokken. De cost-plusvergoeding behoort bij NL BV tot de Nederlandse belastinggrondslag.

Voor Amerikaanse federale fiscale doeleinden is NL BV niet zichtbaar. Hierdoor komen de door NL BV gemaakte kosten van 100 ook bij M Inc. in aftrek. Om dezelfde reden komt de cost-plusvergoeding van 110 niet bij M Inc. in aftrek. Ook komt deze vergoeding niet in aftrek bij een ander aan NL BV gelieerd lichaam.

Ten slotte wordt de cost-plusvergoeding als zodanig niet bij M Inc. in een naar de winst geheven belasting betrokken.

In dit voorbeeld is ten aanzien van de cost-plusvergoeding sprake van dubbel in aanmerking genomen inkomen als bedoeld in artikel 12aa, derde lid, Wet Vpb 1969 om de volgende redenen:

– Er is sprake van kosten die leiden tot een dubbele aftrek als bedoeld in artikel 12aa, eerste lid, onderdeel g, Wet Vpb 1969: zowel bij M Inc. als bij NL BV komt 100 in aftrek.

– Voornoemde aftrekbeperking leidt tot dubbele belastingheffing: eenmaal aftrek (100 bij M Inc.) en tweemaal belast inkomen (130 bij M Inc. en 110 bij NL BV).

– De cost-plusvergoeding wordt bij NL BV in een naar de winst geheven belasting betrokken en deze vergoeding wordt niet rechtens dan wel in feite direct of indirect in aftrek gebracht op de grondslag van een naar de winst geheven belasting.

Wellicht ten overvloede merk ik op dat de gebruikelijke bewijslastverdeling geldt en het daarmee aan de belastingplichtige is om de overeenkomst tussen het concrete geval en voornoemd voorbeeld aannemelijk te maken, waardoor de aftrekbeperking alsnog achterwege blijft op grond van doel en strekking van artikel 12aa, derde lid, Wet Vpb 1969.

Dit standpunt is van toepassing op boekjaren die zijn aangevangen op of na de datum van inwerkingtreding van de Wet implementatie tweede EU-richtlijn antibelastingontwijking. Belastingaanslagen die inmiddels onherroepelijk vaststaan, kunnen ambtshalve worden verminderd (paragraaf 23, twaalfde lid, van het Besluit Fiscaal Bestuursrecht).

Het volgende besluit is ingetrokken met ingang van de inwerkingtreding van dit besluit:

– het besluit van 1 oktober 2021, nr. 2021-20014 (Stcrt. 2021, 42915).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2022-29035.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.