Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2020, 64406 | Besluiten van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2020, 64406 | Besluiten van algemene strekking |

31 december 2020

Nr. 20-0000223159

Directoraat-Generaal voor Fiscale Zaken Directie Directe Belastingen

De Staatssecretaris van Financiën,

Gelet op de artikelen 10.1, 10.2a, 10.2b, 10.3, 10.6, 10.6bis, 10.6ter, 10.6a, 10.6b, 10.7, 10bis.12 en 10a.11 van de Wet inkomstenbelasting 2001, de artikelen 2, 12a, 18ga en 32bb van de Wet op de loonbelasting 1964, artikel 10 van de Wet op de vennootschapsbelasting 1969, artikel 35a van de Successiewet 1956, artikel 7 van de Algemene wet inkomensafhankelijke regelingen, artikel 8 van de Kostenwet invordering rijksbelastingen, de artikelen 10aa en 10eb van het Uitvoeringsbesluit loonbelasting 1965, artikel XLI van het Belastingplan 2019 en artikel 25 van de Wet inkomstenbelasting BES;

Besluit:

De Wet inkomstenbelasting 2001 wordt als volgt gewijzigd:

A

Artikel 2.10 wordt als volgt gewijzigd:

1. In het eerste lid wordt de tarieftabel vervangen door:

|

Bij een belastbaar inkomen uit werk en woning van meer dan |

maar niet meer dan |

bedraagt de belasting het in kolom III vermelde bedrag, vermeerderd met het bedrag dat wordt berekend door het in kolom IV vermelde percentage te nemen van het gedeelte van het belastbare inkomen uit werk en woning dat het in kolom I vermelde bedrag te boven gaat |

|

|---|---|---|---|

|

I |

II |

III |

IV |

|

– |

€ 35.129 |

– |

9,7% |

|

€ 35.129 |

€ 68.507 |

€ 3.407 |

37,35% |

|

€ 68.507 |

– |

€ 15.873 |

49,50% |

2. In het tweede lid wordt ‘3,5%’ telkens vervangen door ‘6,5%’.

B

Artikel 2.10a wordt als volgt gewijzigd:

1. In het eerste lid wordt de tarieftabel vervangen door:

|

Bij een belastbaar inkomen uit werk en woning van meer dan |

maar niet meer dan |

bedraagt de belasting het in kolom III vermelde bedrag, vermeerderd met het bedrag dat wordt berekend door het in kolom IV vermelde percentage te nemen van het gedeelte van het belastbare inkomen uit werk en woning dat het in kolom I vermelde bedrag te boven gaat |

|

|---|---|---|---|

|

I |

II |

III |

IV |

|

– |

€ 35.941 |

– |

9,7% |

|

€ 35.941 |

€ 68.507 |

€ 3.486 |

37,35% |

|

€ 68.507 |

– |

€ 15.649 |

49,50% |

2. In het tweede lid wordt ‘3,5%’ telkens vervangen door ‘6,5%’.

C

In artikel 3.19, tweede lid, worden de bedragen en percentages in de tabel zodanig vervangen dat die tabel komt te luiden:

|

meer dan |

maar niet-meer dan |

op jaarbasis |

|---|---|---|

|

– |

€ 12.500 |

0,85% van deze waarde |

|

€ 12.500 |

€ 25.000 |

1,10% van deze waarde |

|

€ 25.000 |

€ 50.000 |

1,20% van deze waarde |

|

€ 50.000 |

€ 75.000 |

1,35% van deze waarde |

|

€ 75.000 |

€ 1.110.000 |

1,50% van deze waarde |

|

€ 1.110.000 |

– |

€ 16.650 vermeerderd met 2,35% van de woningwaarde voor zover deze uitgaat boven € 1.110.000 |

D

In artikel 3.41, tweede lid, worden de bedragen in de tabel zodanig vervangen dat die tabel komt te luiden:

|

meer dan |

maar niet meer dan |

bedraagt de kleinschaligheidsinvesteringsaftrek |

|---|---|---|

|

– |

€ 2.400 |

€ 0 |

|

€ 2.400 |

€ 59.170 |

28% van het investeringsbedrag |

|

€ 59.170 |

€ 109.574 |

€ 16.568 |

|

€ 109.574 |

€ 328.721 |

€ 16.568 verminderd met 7,56% van het gedeelte van het investeringsbedrag dat de € 109.574 te boven gaat |

|

€ 328.721 |

– |

€ 0 |

E

In artikel 3.42, vierde lid, onderdelen a en b, wordt ‘€ 124.000.000’ vervangen door ‘€ 126.000.000’.

F

In artikel 3.68, eerste lid, wordt ‘€ 9.218’ vervangen door ‘€ 9.395’.

G

G. Artikel 3.77 wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘€ 12.980’ vervangen door ‘€ 13.188’.

2. In het tweede lid wordt ‘€ 6.494’ vervangen door ‘€ 6.598’.

3. In het vierde lid wordt ‘€ 15.415’ vervangen door ‘€ 15.662’.

H

Artikel 3.87 wordt als volgt gewijzigd:

1. In het vierde lid worden de bedragen in de tabel zodanig vervangen dat die tabel komt te luiden:

|

bij een reisafstand per openbaar vervoer |

||

|---|---|---|

|

van meer dan |

maar niet meer dan |

op jaarbasis |

|

– |

10 km |

– |

|

10 km |

15 km |

€ 471 |

|

15 km |

20 km |

€ 626 |

|

20 km |

30 km |

€ 1.045 |

|

30 km |

40 km |

€ 1.296 |

|

40 km |

50 km |

€ 1.689 |

|

50 km |

60 km |

€ 1.879 |

|

60 km |

70 km |

€ 2.083 |

|

70 km |

80 km |

€ 2.155 |

|

80 km |

– |

€ 2.185 |

2. In het vijfde lid, onderdeel b, wordt ‘€ 2.150’ vervangen door ‘€ 2.185’.

3. In het zesde lid wordt ‘€ 2.150’ vervangen door ‘€ 2.185’.

I

In artikel 3.97, tweede lid, onderdeel a, wordt ‘€ 5.506’ vervangen door ‘€ 5.668’.

J

Artikel 3.112 wordt als volgt gewijzigd:

1. In het eerste lid worden de bedragen en percentages in de tabel zodanig vervangen dat die tabel komt te luiden:

|

meer dan |

maar niet meer dan |

op jaarbasis |

|---|---|---|

|

– |

€ 12.500 |

nihil |

|

€ 12.500 |

€ 25.000 |

0,20% van deze waarde |

|

€ 25.000 |

€ 50.000 |

0,30% van deze waarde |

|

€ 50.000 |

€ 75.000 |

0,40% van deze waarde |

|

€ 75.000 |

€ 1.110.000 |

0,55% van deze waarde |

|

€ 1.110.000 |

€ 6.105 vermeerderd met 2,35% van de eigenwoningwaarde voor zover deze uitgaat boven € 1.110.000 |

2. In het vijfde lid wordt ‘1,00%’ vervangen door ‘0,90%’ en wordt ‘€ 1.090.000’ telkens vervangen door ‘€ 1.110.000’. Voorts wordt ‘€ 10.573’ vervangen door ‘€ 9.990’.

K

In artikel 3.114, eerste lid, wordt ‘€ 5.506’ vervangen door ‘€ 5.668’.

L

In artikel 3.123a, tweede lid, wordt ‘93 1/3%’ vervangen door ‘90%’.

M

In artikel 3.125, eerste lid, onderdeel c, wordt ‘€ 22.089’ vervangen door ‘€ 22.443’.

N

Artikel 3.126a wordt als volgt gewijzigd:

1. In het vierde lid, onderdeel a, onder 3°, wordt ‘€ 22.089’ vervangen door ‘€ 22.443’.

2. In het vijfde lid wordt ‘€ 4.475’ vervangen door ‘€ 4.547’.

O

Artikel 3.127 wordt als volgt gewijzigd:

1. In het tweede lid wordt ‘€ 7.371’ telkens vervangen door ‘€ 7.489’. Voorts wordt ‘€ 14.552’ vervangen door ‘€ 14.785’.

2. In het derde lid wordt ‘€ 110.111’ vervangen door ‘€ 112.189’. Voorts wordt ‘€ 12.472’ vervangen door ‘€ 12.672’

P

Artikel 3.129, tweede lid, wordt als volgt gewijzigd:

1. In onderdeel a wordt ‘€ 467.044’ vervangen door ‘€ 474.517’.

2. In onderdeel b wordt ‘€ 233.530’ vervangen door ‘€ 237.267’.

3. In onderdeel c wordt ‘€ 116.771’ vervangen door ‘€ 118.640’.

Q

Artikel 3.133 wordt als volgt gewijzigd:

1. In het tweede lid, onderdeel d, wordt ‘€ 4.475’ vervangen door ‘€ 4.547’.

2. In het negende lid, onderdeel c, wordt ‘€ 41.791’ vervangen door ‘€ 42.460’.

R

In artikel 4.14, eerste lid, wordt ‘5,28%’ vervangen door ‘5,69%’.

S

In artikel 5.2, eerste lid, wordt ‘0,07%’ vervangen door ‘0,03%’ en wordt ‘5,28%’ vervangen door ‘5,69%’. Voorts worden de bedragen in de tabel zodanig vervangen dat die tabel komt te luiden:

|

Van het gedeelte van de grondslag dat meer bedraagt dan |

maar niet meer dan |

wordt toegerekend aan rendementsklasse I |

en wordt toegerekend aan rendementsklasse II |

|---|---|---|---|

|

€ 0 |

€ 73.962 |

67% |

33% |

|

€ 73.962 |

€ 1.021.661 |

21% |

79% |

|

€ 1.021.661 |

– |

0% |

100% |

T

In artikel 5.3, derde lid, onderdeel f, wordt ‘€ 3.100’ vervangen door ‘€ 3.200’. Voorts wordt ‘€ 6.200’ vervangen door ‘€ 6.400’.

U

In artikel 5.5 wordt ‘€ 30.846’ vervangen door ‘€ 31.340’.

V

Artikel 5.10 wordt als volgt gewijzigd:

1. In onderdeel a, wordt ‘€ 7.232’ telkens vervangen door ‘€ 7.348’.

2. In onderdeel d wordt ‘€ 543’ vervangen door ‘€ 552’. Voorts wordt ‘€ 1.086’ vervangen door ‘€ 1.104’.

W

In artikel 5.13 wordt ‘€ 59.477’ vervangen door ‘€ 60.429’. Voorts wordt ‘€ 118.954’ vervangen door ‘€ 120.858’.

X

In artikel 6.17, derde lid, worden de bedragen in de tabel zodanig vervangen dat die tabel komt te luiden:

|

meer dan |

maar niet meer dan |

wordt gezinshulp geacht extra te zijn voor zover de uitgaven voor gezinshulp meer bedragen dan het in deze kolom vermelde percentage van het verzamelinkomen vóór toepassing van de persoonsgebonden aftrek |

|---|---|---|

|

– |

€ 32.769 |

0% |

|

€ 32.769 |

€ 49.152 |

1% |

|

€ 49.152 |

€ 65.527 |

2% |

|

€ 65.527 |

– |

3% |

Y

Artikel 6.20 wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel a, wordt ‘€ 7.863’ vervangen door ‘€ 7.989’. Voorts wordt ‘€ 136’ vervangen door ‘€ 139’.

2. In het eerste lid, onderdeel b, wordt ‘€ 7.863’ vervangen door ‘€ 7.989’. Voorts wordt ‘€ 41.765’ vervangen door ‘€ 42.434’.

3. In het eerste lid, onderdeel c, wordt ‘€ 41.765’ telkens vervangen door ‘€ 42.434’.

4. In het tweede lid wordt ‘€ 7.863’ vervangen door ‘€ 7.989’ en wordt ‘€ 15.726’ vervangen door ‘€ 15.978’. Voorts wordt ‘€ 136’ vervangen door ‘€ 139’ en wordt ‘€ 272’ vervangen door ‘€ 278’.

Z

In artikel 8.9, eerste lid, wordt ‘20%’ vervangen door ‘13 1/3%’.

AA

In artikel 8.10, tweede lid, wordt ‘€ 2.711’ vervangen door ‘€ 2.755’ en wordt ‘5,672%’ vervangen door ‘5,804%’. Voorts wordt ‘€ 20.711’ vervangen door ‘€ 21.043’.

AB

Artikel 8.11 wordt als volgt gewijzigd:

1. In het tweede lid, eerste zin, onderdeel a, wordt ‘2,812%’ vervangen door ‘4,581%’. Voorts wordt ‘€ 458’ vervangen door ‘€ 463’.

2. In het tweede lid, eerste zin, onderdeel b, wordt ‘28,812%’ vervangen door ‘28,771%’ en wordt ‘€ 9.921’ vervangen door ‘€ 10.108’. Voorts wordt ‘€ 3.779’ vervangen door ‘€ 3.837’.

3. In het tweede lid, eerste zin, onderdeel c, wordt ‘1,656%’ vervangen door ‘2,663%’ en wordt ‘€ 21.430’ vervangen door ‘€ 21.835’. Voorts wordt ‘€ 4.143’ vervangen door ‘€ 4.205’.

4. In het tweede lid, eerste zin, onderdeel d, en tweede zin, wordt ‘€ 34.954’ vervangen door ‘€ 35.652’.

AC

Artikel 8.14a wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel a, wordt ‘5.072’ vervangen door ‘€ 5.153’.

2. In het tweede lid wordt ‘€ 5.072’ vervangen door ‘€ 5.153’. Voorts wordt ‘€ 2.881’ vervangen door ‘€ 2.928’.

AD

In artikel 8.16a, tweede lid, wordt ‘€ 749’ vervangen door ‘€ 761’.

AE

In artikel 8.17, tweede lid, wordt ‘€ 1.622’ vervangen door ‘€ 1.648’ en wordt ‘€ 37.372’ vervangen door ‘€ 37.970’.

AF

In artikel 8.18, tweede lid, wordt ‘€ 436’ vervangen door ‘€ 443’.

AG

In artikel 9.4, eerste lid, onderdeel a, wordt ‘€ 47’ vervangen door ‘€ 48’.

AH

In artikel 10.7, zevende lid, wordt ‘€ 13.265’ vervangen door ‘€ 13.477’.

AI

In artikel 10bis.6, eerste lid, wordt ‘€ 168.500’ vervangen door ‘€ 171.000 ’.

In de Wet inkomstenbelasting 2001 zoals deze wet op 31 december 2011 luidde, wordt in artikel 8.18a, tweede lid, ‘€ 215’ vervangen door ‘€ 219’.

In de Wet inkomstenbelasting 2001 zoals deze wet op 31 december 2011 luidde, wordt in artikel 8.18a, tweede lid, ‘€ 219’ vervangen door ‘€ 223’.

De Wet op de loonbelasting 1964 wordt als volgt gewijzigd:

A

In artikel 2, zesde lid, wordt ‘€ 170’ vervangen door ‘€ 180’. Voorts wordt ‘€ 1.700’ vervangen door ‘€ 1.800’.

B

In artikel 12a, eerste lid, onderdeel c, wordt ‘€ 46.000’ vervangen door ‘€ 47.000’.

C

In artikel 18ga, eerste lid, wordt ‘€ 110.111’ vervangen door ‘€ 112.189’.

D

In artikel 32bb, tweede lid, wordt ‘€ 559.000’ vervangen door ‘€ 568.000’.

In de Wet op de vennootschapsbelasting 1969 wordt in artikel 10, eerste lid, onderdeel j, ‘€ 581.000’ vervangen door ‘€ 591.000’.

De Successiewet 1956 wordt als volgt gewijzigd:

A

In de in artikel 24, eerste lid, opgenomen tabel, eerste en tweede kolom, wordt ‘€ 126.723’ vervangen door ‘€ 128.751’.

B

Artikel 32 wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel 4°, onder a, wordt ‘€ 661.328’ vervangen door ‘€ 671.910’.

2. In het eerste lid, onderdeel 4°, onder b, wordt ‘€ 62.830’ vervangen door ‘€ 63.836’.

3. In het eerste lid, onderdeel 4°, onder c en d, wordt ‘€ 20.946’ vervangen door ‘€ 21.282’.

4. In het eerste lid, onderdeel 4°, onder e, wordt ‘€ 49.603’ vervangen door ‘€ 50.397’.

5. In het eerste lid, onderdeel 4°, onderdeel f, wordt ‘€ 2.208’ vervangen door ‘€ 2.244’.

6. In het tweede lid wordt ‘€ 170.846’ vervangen door ‘€ 173.580’.

C

Artikel 33 wordt als volgt gewijzigd:

1. In onderdeel 5°, aanhef, wordt ‘€ 5.515’ vervangen door ‘€ 5.604’.

2. In onderdeel 5°, onder a, wordt ‘€ 26.457’ vervangen door ‘€ 26.881’.

3. In onderdeel 5°, onder b, wordt ‘€ 55.114’ vervangen door ‘€ 55.996’.

4. In onderdeel 5°, onder c, wordt ‘€ 103.643’ vervangen door ‘€ 105.302’.

2. In onderdeel 7° wordt ‘€ 2.208’ vervangen door ‘€ 2.244’. Voorts wordt ‘€ 103.643’ vervangen door ‘€ 105.302’.

D

In artikel 35b, eerste lid, onderdeel a en onderdeel b, onder 2° en 3°, wordt ‘€ 1.102.209’ vervangen door ‘€ 1.119.845’.

In de Algemene wet inkomensafhankelijke regelingen wordt in artikel 7, zesde lid, ‘€ 4.964’ vervangen door ‘€ 5.044’.

De Kostenwet invordering rijksbelastingen wordt als volgt gewijzigd:

A

In artikel 2 wordt ‘€ 7’ vervangen door ‘€ 8’.

B

In artikel 3, eerste lid, wordt ‘€ 43’ vervangen door ‘€ 44’. Voorts wordt ‘€ 12.677’ vervangen door ‘€ 13.108’.

C

In artikel 4, eerste lid, wordt ‘€ 60’ vervangen door ‘€ 62’ en wordt ‘€ 76’ vervangen door ‘€ 79’. Voorts wordt ‘€ 30’ vervangen door ‘€ 31’.

Het Uitvoeringsbesluit loonbelasting 1965 wordt als volgt gewijzigd:

A

Artikel 10aa wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘€ 11.312’ vervangen door ‘€ 11.615’. Voorts wordt ‘€ 12.770’ vervangen door ‘€ 13.113’.

2. In het tweede lid wordt ‘€ 12.800’ vervangen door ‘€ 13.143’. Voorts wordt ‘€ 14.449’ vervangen door ‘€ 14.837’.

B

Artikel 10eb wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘€ 38.347’ vervangen door ‘€ 38.961’.

2. In het tweede lid wordt ‘€ 29.149’ vervangen door ‘€ 29.616’.

De Wet inkomstenbelasting BES wordt als volgt gewijzigd:

A

Artikel 24 wordt als volgt gewijzigd:

1. In het tweede lid wordt ‘USD 12.475’ vervangen door ‘USD 12.575’.

2. In het derde lid wordt ‘USD 1.410’ vervangen door ‘USD 1.421’.

B

Artikel 24a wordt als volgt gewijzigd:

1. In het eerste lid wordt de tarieftabel vervangen door:

|

Bij een belastbare som van meer dan |

doch niet meer dan |

bedraagt de belasting het in kolom III vermelde bedrag, vermeerderd met het bedrag berekend door het in kolom IV vermelde percentage te nemen van het gedeelte van de belastbare som dat het in kolom I vermelde bedrag te boven gaat |

|

|---|---|---|---|

|

I |

II |

III |

IV |

|

– |

USD 290.640 |

– |

30,4% |

|

USD 290.640 |

– |

USD 88.355 |

35,4% |

2. In het zevende lid wordt ‘USD 32.235’ vervangen door ‘USD 32.493’.

1. Deze regeling treedt in werking met ingang van 1 januari 2021, met dien verstande dat artikel II terugwerkt tot en met 1 januari 2020.

2. In afwijking van het eerste lid treedt artikel X in de openbare lichamen Bonaire, Sint Eustatius en Saba met ingang van 1 januari 2021, 00:00 uur, in werking en in het Europese deel van Nederland met ingang van 1 januari 2021, 05:00 uur.

Deze regeling zal met de toelichting in de Staatscourant worden geplaatst.

De Staatssecretaris van Financiën, J.A. Vijlbrief

De Staatssecretaris van Financiën, A.C. van Huffelen

De onderhavige regeling geeft uitvoering aan de indexeringsvoorschriften die zijn opgenomen in de artikelen 10.1, 10.2a, 10.2b, 10.3, 10.6, 10.6bis, 10.6ter, 10.6a, 10.6b, 10.7, 10bis.12 en 10a.11 van de Wet inkomstenbelasting 2001 (Wet IB 2001), de artikelen 2, 12a, 18ga en 32bb van de Wet op de loonbelasting 1964 (Wet LB 1964), artikel 10 van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969), artikel 35a van de Successiewet 1956 (SW 1956), artikel 7 van de Algemene wet inkomensafhankelijke regelingen (Awir), artikel 8 van de Kostenwet invordering rijksbelastingen, de artikelen 10aa en 10eb van het Uitvoeringsbesluit loonbelasting 1965 (UBLB 1965), artikel XLI van het Belastingplan 2019 (BP 2019) en artikel 25 van de Wet inkomstenbelasting BES.

De voor de inkomstenbelasting op grond van de artikelen 10.1, 10.6b, 10.7 en 10a.11 Wet IB 2001 toegepaste indexering is ook van belang voor de Wet LB 1964. Ingevolge de artikelen 20a, tweede lid, 20b, tweede lid, 22d en 39d, eerste lid, Wet LB 1964 worden de in de artikelen 20a, eerste lid, en 20b, eerste lid, Wet LB 1964 vermelde bedragen, de in de artikelen 22, 22a, 22aa, 22b en 22c Wet LB 1964 vermelde bedragen en percentages en het in artikel 22ca Wet LB 1964 zoals dat op 31 december 2011 luidde vermelde bedrag bij het begin van het kalenderjaar van rechtswege vervangen door de bedragen en percentages die krachtens de artikelen 10.1, 10.6b, 10.7 en 10a.11 Wet IB 2001 worden vastgesteld ter vervanging van de in de artikelen 2.10, 2.10a, 8.10, 8.11, 8.16a, 8.17 en 8.18 van de Wet IB 2001 vermelde bedragen en percentages en het in artikel 8.18a Wet IB 2001 zoals dat op 31 december 2011 luidde vermelde bedrag. Zoals hierna wordt toegelicht, worden enkele bedragen daarna nog beleidsmatig gewijzigd.

De Belastingdienst heeft de bijstellingsregeling beoordeeld met uitvoeringstoets en acht de regeling uitvoerbaar. De uitvoeringsgevolgen zijn beschreven in bijgaande uitvoeringstoets.

Toepassing tabelcorrectiefactor (artikel I, onderdelen A, B, D, E, G, H, M tot en met Q, S tot en met Y en AA tot en met AI, artikel II, artikel III, artikel IV, onderdelen A, B en D, artikel V, artikel VI, artikel VII en artikel IX, onderdeel B)

De per 1 januari 2021 toe te passen tabelcorrectiefactor van artikel 10.2 Wet IB 2001 bedraagt 1,016. De bedragen die worden aangepast ingevolge artikel I, onderdelen A, B, D, E, G, H, M tot en met Q, S tot en met Y en AA tot en met AI, artikel II, artikel III, artikel IV, onderdelen A, B en D, artikel V, artikel VI, artikel VII en artikel IX, onderdeel B, in de onderhavige regeling moeten (deels) worden bijgesteld op basis van deze tabelcorrectiefactor. De tabelcorrectiefactor wordt in beginsel toegepast op de bedragen zoals deze zonder de inflatiecorrectie per 1 januari 2021 zouden komen te luiden. Een aantal bedragen wijzigt nog na deze inflatiecorrectie of kent een afwijkende inflatiecorrectie. Deze bedragen worden hierna afzonderlijk toegelicht.

Door toepassing van artikel XLIV BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel E, van het Belastingplan 2021 (BP 2021) komt te luiden, worden de in artikel I, onderdelen A en B, opgenomen tarieftabellen vervangen door de tarieftabellen die zijn opgenomen in artikel XXXIX, onderdeel A, onder 1 en 2, BP 2021 (zie hierna) en worden ook de voor de loonbelasting geldende tarieftabellen dienovereenkomstig aangepast.

Door toepassing van artikel X van de Wet aanpassing box 3 wordt de in artikel I, onderdeel S, opgenomen tabel vervangen door de in artikel I, onderdeel B, van de Wet aanpassing box 3 opgenomen tabel en wordt het in artikel I, onderdeel U, opgenomen bedrag vervangen door het in artikel I, onderdeel C, van de Wet aanpassing box 3 opgenomen bedrag van € 50.000.

Ingevolge artikel XXXIX, onderdeel A, onder 3, BP 2021, met inachtneming van artikel XLIV BP 2019, wordt het in artikel I, onderdeel AA, genoemde bedrag van € 2.755 vervangen door € 2.837. Ingevolge artikel XXXIX, onderdeel C, onder 3, BP 2021, met inachtneming van artikel XLIV BP 2019, wordt ook het in artikel 22 Wet LB 1964 als eerste genoemde bedrag, na toepassing van artikel 22d Wet LB 1964, gesteld op € 2.837.

Ingevolge artikel XLI BP 2019, zoals dat ingevolge artikel XX, onderdeel J, BP 2020 is komen te luiden, wordt in artikel I, onderdeel AB, onder 1, bij de inflatiecorrectie van het in artikel 8.11, tweede lid, eerste zin, onderdeel a, Wet IB 2001 vermelde bedrag het vóór toepassing van artikel III, onderdeel H, onder 1, BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel A, onder 4, BP 2021 komt te luiden, in artikel 8.11, tweede lid, eerste zin, onderdeel a, Wet IB 2001 vermelde bedrag vermenigvuldigd met de genoemde tabelcorrectiefactor en vervolgens verhoogd met het in artikel III, onderdeel H, onder 1, BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel A, onder 4, BP 2021 komt te luiden, vermelde bedrag. Dit resulteert in het in artikel I, onderdeel AB, onder 1, genoemde bedrag van € 463.

Ingevolge artikel XLI BP 2019, zoals dat ingevolge artikel XX, onderdeel J, BP 2020 is komen te luiden, wordt in artikel I, onderdeel AB, onder 2, bij de inflatiecorrectie van het in artikel 8.11, tweede lid, eerste zin, onderdeel b, Wet IB 2001 als tweede vermelde bedrag het vóór toepassing van artikel III, onderdeel H, onder 2, BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel A, onder 4, BP 2021 komt te luiden, in artikel 8.11, tweede lid, eerste zin, onderdeel b, Wet IB 2001 als tweede vermelde bedrag vermenigvuldigd met de genoemde tabelcorrectiefactor en vervolgens verhoogd met het in artikel III, onderdeel H, onder 2, BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel A, onder 4, BP 2021 komt te luiden, vermelde bedrag. Dit resulteert in het in artikel I, onderdeel AB, onder 2, genoemde bedrag van € 3.837.

Ingevolge artikel XLI BP 2019, zoals dat ingevolge artikel XX, onderdeel J, BP 2020 is komen te luiden, wordt in artikel I, onderdeel AB, onder 3, bij de inflatiecorrectie van het in artikel 8.11, tweede lid, eerste zin, onderdeel c, Wet IB 2001 als tweede vermelde bedrag het vóór toepassing van artikel III, onderdeel H, onder 3, BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel A, onder 4, BP 2021 komt te luiden, in artikel 8.11, tweede lid, eerste zin, onderdeel c, Wet IB 2001 als tweede vermelde bedrag vermenigvuldigd met de genoemde tabelcorrectiefactor en vervolgens verhoogd met het in artikel III, onderdeel H, onder 3, BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel A, onder 4, BP 2021 komt te luiden, vermelde bedrag. Dit resulteert in het in artikel I, onderdeel AB, onder 3, genoemde bedrag van € 4.205.

Ingevolge de artikelen I, onderdeel C, en XLII BP 2021 wordt het maximale bedrag van de inkomensafhankelijke combinatiekorting in artikel 8.14a Wet IB 2001 na de bijstelling die het gevolg is van de onderhavige regeling verlaagd met € 113. Dit betekent dat de maximale inkomensafhankelijke combinatiekorting in 2021 na toepassing van deze regeling en het BP 2021 € 2.815 bedraagt.

Ingevolge de artikelen I, onderdeel D, en XLII BP 2021 wordt het maximale bedrag van de ouderenkorting in artikel 8.17 Wet IB 2001 na de bijstelling die het gevolg is van de onderhavige regeling, verhoogd met € 55. Dit betekent dat de maximale ouderenkorting in 2021 na toepassing van deze regeling en het BP 2021 € 1.703 bedraagt. Ingevolge de artikelen XVIII, onderdeel B, en XLII BP 2021 geldt dat laatste eveneens voor artikel 22b Wet LB 1964.

In de artikelen II en III wordt het percentage van de levensloopverlofkorting geïndexeerd. Dit bedrag is vorig jaar abusievelijk niet geïndexeerd en wordt daarom in de onderhavige regeling voor zowel het jaar 2020 als het jaar 2021 geïndexeerd.

Door de toegepaste afrondingsregel leidt de inflatiecorrectie bij het begin van 2021 niet tot een aanpassing van de bedragen in de artikelen van de Wet IB 2001 die staan genoemd in de aan het einde van de toelichting opgenomen tabel 1. Als basis voor de bijstelling voor 2021 gelden in beginsel de na bijstelling voor 2020 op twee decimalen rekenkundig afgeronde bedragen.

Ingevolge artikel XXVIIIA BP 2021 dat ingevolge artikel XLII, eerste lid, onderdeel k, BP 2021 eerst toepassing vindt nadat artikel 35a SW 1956 bij het begin van het kalenderjaar 2021 is toegepast, worden het in artikel 33, onderdeel 5°, aanhef, SW 1956 genoemde bedrag en het in artikel 33, onderdeel 7°, SW 1956 als eerste genoemde bedrag na toepassing van de inflatiecorrectie voor het jaar 2021 met € 1.000 verhoogd.

Tarieftabellen inkomstenbelasting en loonbelasting en bijstelling tariefpercentage grondslagverminderende posten (artikel I, onderdelen A en B)

In de onderhavige regeling zijn de tarieftabellen inkomstenbelasting van de artikelen 2.10 en 2.10a Wet IB 2001 overeenkomstig artikel XLIV BP 2019, zoals dat ingevolge artikel XXXIX, onderdeel E, BP 2021 komt te luiden, opgenomen vóór toepassing van de in het BP 2021 opgenomen wijzigingen van die tabellen. Dit houdt in dat de tarieftabellen van 2020 als uitgangspunt zijn genomen en de tabelcorrectiefactor is toegepast op de in die tabellen opgenomen bedragen (met uitzondering van het beginpunt van de hoogste tariefschijf omdat dat bedrag ingevolge het BP 2019 tot en met 2021 niet wordt geïndexeerd). Vervolgens worden de tarieftabellen vervangen door de tarieftabellen die zijn opgenomen in artikel XXXIX, onderdeel A, onder 1 en 2, BP 2021, en artikel XXXIX, onderdeel C, onder 1 en 2, BP 2021.

Ingevolge artikel 10.2a Wet IB 2001 wordt het percentage uit het tweede lid van de artikelen 2.10 en 2.10a Wet IB 2001 jaarlijks bijgesteld. Het nieuwe percentage wordt berekend door het te vervangen percentage te verhogen met 3%-punt en vervolgens te verminderen of te vermeerderen met eenzelfde aantal procentpunten als het aantal procentpunten waarmee het in de laatste kolom van de in artikel 2.10, eerste lid, Wet IB 2001 opgenomen tabel als derde vermelde percentage bij het begin van het kalenderjaar is verlaagd, onderscheidenlijk verhoogd. Het percentage uit het tweede lid van de artikelen 2.10 en 2.10a Wet IB 2001 wordt daardoor per 1 januari 2021 verhoogd met 3%-punt en gesteld op 6,5%.

Bijstelling van de bedragen en percentages van de bijtelling privégebruik woning, het eigenwoningforfait en de kamerverhuurvrijstelling (artikel I, onderdelen C en I tot en met K)

De bijstelling van de bedragen en percentages van de bijtelling privégebruik woning (artikel 3.19 Wet IB 2001), het eigenwoningforfait (artikel 3.112 Wet IB 2001) en de kamerverhuurvrijstelling (de artikelen 3.97 en 3.114 Wet IB 2001) vindt plaats ingevolge de artikelen 10.3 en 10.6 Wet IB 2001, met inachtneming van artikel 10.5 Wet IB 2001. Bijstelling van een deel van de in de artikelen 3.19, tweede lid, en 3.112, eerste lid, Wet IB 2001 vermelde percentages vindt plaats op basis van de verhouding van het indexcijfer woninghuren over juli 2020 tot dat cijfer over juli 2019 (factor ih) en tevens met de verhouding van het gemiddelde van de eigenwoningwaarden die betrekking hebben op 2020 en het gemiddelde van die waarden die betrekking hebben op 2021 (factor iw). De factor ih bedraagt 113,13/109,91 (een gemiddelde huurstijging over de relevante periode van 2,93%). De verhouding van het gemiddelde van de eigenwoningwaarden voor 2020 en het gemiddelde van die waarden voor 2021 bedraagt volgens opgave van de Waarderingskamer 100:107,3 (een gemiddelde waardestijging van 7,3%). De factor iw bedraagt daarmee 100/107,3.

Door toepassing van artikel XLIV, eerste lid, onderdeel f, BP 2019 zijn de voor het eigenwoningforfait geldende percentages opgenomen die resulteren na toepassing van voornoemde bijstelling en vóór toepassing van de beleidsmatige verlaging uit artikel III, onderdeel D, BP 2019. De tabel uit artikel 3.112, eerste lid, Wet IB 2001 komt na de beleidsmatige verlaging, onder overeenkomstige toepassing van artikel 10.5 Wet IB 2001, als volgt te luiden:

|

meer dan |

maar niet meer dan |

op jaarbasis |

|---|---|---|

|

– |

€ 12.500 |

nihil |

|

€ 12.500 |

€ 25.000 |

0,20% van deze waarde |

|

€ 25.000 |

€ 50.000 |

0,30% van deze waarde |

|

€ 50.000 |

€ 75.000 |

0,40% van deze waarde |

|

€ 75.000 |

€ 1.110.000 |

0,50% van deze waarde |

|

€ 1.110.000 |

€ 5.550 vermeerderd met 2,35% van de eigenwoningwaarde voor zover deze uitgaat boven € 1.110.000 |

Het percentage in het vijfde lid van artikel 3.112 Wet IB 2001, dat ingevolge de onderhavige regeling wordt verlaagd naar 0,90%, wordt door toepassing van artikel XLIV, eerste lid, onderdeel f, BP 2019 als gevolg van de beleidsmatige verlaging uit artikel III, onderdeel D, BP 2019, onder overeenkomstige toepassing van artikel 10.5 Wet IB 2001, nog gewijzigd in een percentage van 0,80%. Het in het vijfde lid van artikel 3.112 Wet IB 2001 als tweede opgenomen bedrag, dat ingevolge de onderhavige regeling wordt verlaagd naar € 9.990, wordt door toepassing van artikel XLIV, eerste lid, onderdeel f, BP 2019 als gevolg van de beleidsmatige wijziging uit artikel III, onderdeel D, BP 2019 nog verlaagd naar € 8.880.

Indexering bedragen oudedagsvoorzieningen (artikel I, onderdelen F en O, en artikel IV, onderdeel C)

Het in artikel 3.68, eerste lid, Wet IB 2001 vermelde bedrag wordt bijgesteld op basis van artikel 10.2b, eerste lid, Wet IB 2001. De bijstelling van het in artikel 3.127, derde lid, Wet IB 2001 als eerste vermelde bedrag en van het in artikel 18ga, eerste lid, Wet LB 1964 vermelde bedrag vindt ingevolge artikel 10.2b, tweede lid, Wet IB 2001, onderscheidenlijk artikel 18ga, tweede lid, Wet LB 1964, plaats op basis van de contractloonontwikkelingsfactor, bedoeld in artikel 10.2b, derde lid, Wet IB 2001. De correctiefactor op grond waarvan het bedrag per 1 januari 2021 wordt bijgesteld is 1,01887.

Beperking aftrek wegens geen of geringe eigenwoningschuld (artikel I, onderdeel L)

Op grond van artikel 10.6bis Wet IB 2001 wordt het in het kader van de uitfasering van de aftrek wegens geen of geringe eigenwoningschuld met ingang van 1 januari 2019 in artikel 3.123a Wet IB 2001 genoemde percentage met ingang van 1 januari 2020 jaarlijks met 3 1/3%-punt verlaagd. Voor 2021 wordt het percentage derhalve vastgesteld op 90%.

Herijking forfaitair voordeel uit een vbi in box 2 en forfaitaire rendementen box 3 (artikel I, onderdelen R en S)

Ingevolge artikel 10.6ter Wet IB 2001 worden de in artikel 5.2, eerste lid, eerste zin, Wet IB 2001 vermelde percentages jaarlijks herijkt. Tevens wordt op grond van genoemd artikel 10.6ter het percentage van het forfaitaire voordeel uit een vrijgestelde beleggingsinstelling (vbi) in artikel 4.14, eerste lid, Wet IB 2001 jaarlijks herijkt.

De aanpassing van het in artikel 4.14, eerste lid, Wet IB 2001 vermelde percentage vindt ingevolge artikel 10.6ter, eerste lid, Wet IB 2001 plaats op basis van het gewogen gemiddelde van de percentages, genoemd in artikel 5.2, eerste lid, eerste zin, Wet IB 2001, nadat deze zijn aangepast op basis van artikel 10.6ter, tweede tot en met zevende lid, Wet IB 2001.

De aanpassing van het in artikel 5.2, eerste lid, eerste zin, Wet IB 2001 als eerste vermelde percentage vindt ingevolge artikel 10.6ter, tweede lid, Wet IB 2001 plaats op basis van het gemiddelde van de rendementen op deposito’s van huishoudens met een opzegtermijn van maximaal drie maanden, zoals gepubliceerd door De Nederlandsche Bank (DNB), van juli 2019 tot en met juni 2020.

De aanpassing van het in artikel 5.2, eerste lid, eerste zin, Wet IB 2001 als tweede vermelde percentage vindt ingevolge artikel 10.6ter, derde, vierde, vijfde en zesde lid, Wet IB 2001 plaats op basis van het meetkundige gemiddelde van het langetermijnrendement op onroerende zaken, aandelen en obligaties. Het langetermijnrendement wordt gesteld op het meetkundige gemiddelde van veertienmaal het langetermijnrendement van het kalenderjaar 2020 en eenmaal het rendement over het kalenderjaar 2019. De rendementen voor onroerende zaken worden ontleend aan de door het Centraal Bureau voor de Statistiek (CBS) gepubliceerde Prijsindex Bestaande Koopwoningen, de rendementen voor aandelen aan de MSCI-index voor Europa en de rendementen voor obligaties aan de DNB-statistiek voor het rendement op de meest recente Nederlandse 10-jarige staatsobligatie.

Verhoging maximum gecombineerde heffingskorting bij minstverdienende partner (artikel I, onderdeel Z)

Het in artikel 8.9, eerste lid, Wet IB 2001 vermelde percentage wordt bijgesteld op basis van artikel 10.6a Wet IB 2001. Het percentage wordt berekend door het te vervangen percentage te verlagen met 6 2/3%-punt.

Indexering percentage algemene heffingskorting (artikel I, onderdeel AA)

Het in artikel 8.10, tweede lid, Wet IB 2001 vermelde percentage wordt bijgesteld op basis van artikel 10.6b Wet IB 2001. Het percentage wordt berekend door het in artikel 8.10, tweede lid, Wet IB 2001 als eerste vermelde bedrag te delen door het verschil tussen het in de tabel van artikel 2.10, eerste lid, Wet IB 2001 in de tweede kolom als laatste vermelde bedrag en het in artikel 8.10, tweede lid, Wet IB 2001 als laatste vermelde bedrag.

Indexering percentages en bedragen arbeidskorting (artikel I, onderdeel AB)

De in artikel 8.11, tweede lid, eerste zin, onderdelen a, b en c, Wet IB 2001 vermelde percentages, de in artikel 8.11, tweede lid, eerste zin, onderdelen b, c en d, Wet IB 2001 als eerste vermelde bedragen en het in artikel 8.11, tweede lid, tweede zin, Wet IB 2001 vermelde bedrag worden bijgesteld op basis van artikel 10.7 Wet IB 2001. Voor een toelichting op de bijstelling van de overige bedragen die van belang zijn voor de arbeidskorting wordt verwezen naar de toelichting op de toepassing van de tabelcorrectiefactor.

Indexering bedragen in de Kostenwet invordering rijksbelastingen (artikel VIII)

De bijstelling van enkele van de in de artikelen 2, 3 en 4 van de Kostenwet invordering rijksbelastingen vermelde bedragen vindt plaats op basis van de op de voet van artikel 8 van die wet bepaalde correctiefactor. Deze factor wordt berekend uit de indexcijfers van de ‘CAO-lonen per uur inclusief bijzondere beloningen, CAO-sector overheid’ van het CBS. De correctiefactor op grond waarvan de bedragen per 1 januari 2021 worden bijgesteld is 1,034. Als basis voor de bijstelling voor 2021 gelden de na bijstelling voor 2020 op twee decimalen rekenkundig afgeronde bedragen.

Door de toegepaste afrondingsregel leidt de inflatiecorrectie bij het begin van 2021 niet tot een aanpassing van de bedragen in de artikelen van de Kostenwet invordering rijksbelastingen die staan genoemd in de aan het einde van de toelichting opgenomen tabel 1.

Aanpassing bedrag van de minimaal in aanmerking te nemen AOW-inbouw in een pensioenregeling (artikel IX, onderdeel A)

De bedragen die zijn opgenomen in artikel 10aa UBLB 1965 voor de berekening van de minimaal in aanmerking te nemen AOW-inbouw in een pensioenregeling in gevallen waarin een lager opbouwpercentage per dienstjaar wordt gehanteerd dan is toegestaan op grond van artikel 18a, eerste tot en met derde lid, Wet LB 1964, worden jaarlijks bijgesteld aan de hand van de ontwikkeling van de hoogte van de AOW. De genoemde bedragen worden vermenigvuldigd met de verhouding tussen het per 1 januari 2021 geldende AOW-bedrag en het per 1 januari 2020 geldende AOW-bedrag. Dit verhoudingsgetal voor 2021 is 1,0267.

Indexering inkomstenbelasting BES (artikel X, onderdelen A en B)

De op grond van artikel 25 van de Wet inkomstenbelasting BES per 1 januari 2021 toe te passen tabelcorrectiefactor bedraagt 1,008. Met artikel X, onderdelen A en B, worden de in de artikelen 24 en 24a van de Wet inkomstenbelasting BES opgenomen bedragen bijgesteld op basis van deze tabelcorrectiefactor.

Deze wijzigingen van de Wet inkomstenbelasting BES treden ingevolge artikel XI in de openbare lichamen Bonaire, Sint Eustatius en Saba in werking met ingang van 1 januari 2021, 00.00 uur (lokale tijd), en, vanwege het tijdsverschil van vijf uur, in het Europese deel van Nederland met ingang van 1 januari 2021, 05.00 uur (lokale tijd).

|

wet |

artikel |

lid |

onderdeel |

zinsnede/toevoeging |

|---|---|---|---|---|

|

Wet IB 2001 |

||||

|

3.15 |

eerste |

|||

|

3.41 |

tweede |

eerste bedrag |

||

|

3.47 |

eerste |

|||

|

3.87 |

vijfde |

b |

eerste bedrag |

|

|

9.4 |

vijfde |

|||

|

Kostenwet invordering rijksbelastingen |

||||

|

2 |

derde bedrag |

|||

|

3 |

eerste |

tweede bedrag |

||

|

tweede |

||||

|

derde |

||||

|

vierde |

||||

|

4 |

eerste |

derde bedrag |

||

|

tweede |

||||

|

derde |

De Staatssecretaris van Financiën, J.A. Vijlbrief

De Staatssecretaris van Financiën, A.C. van Huffelen

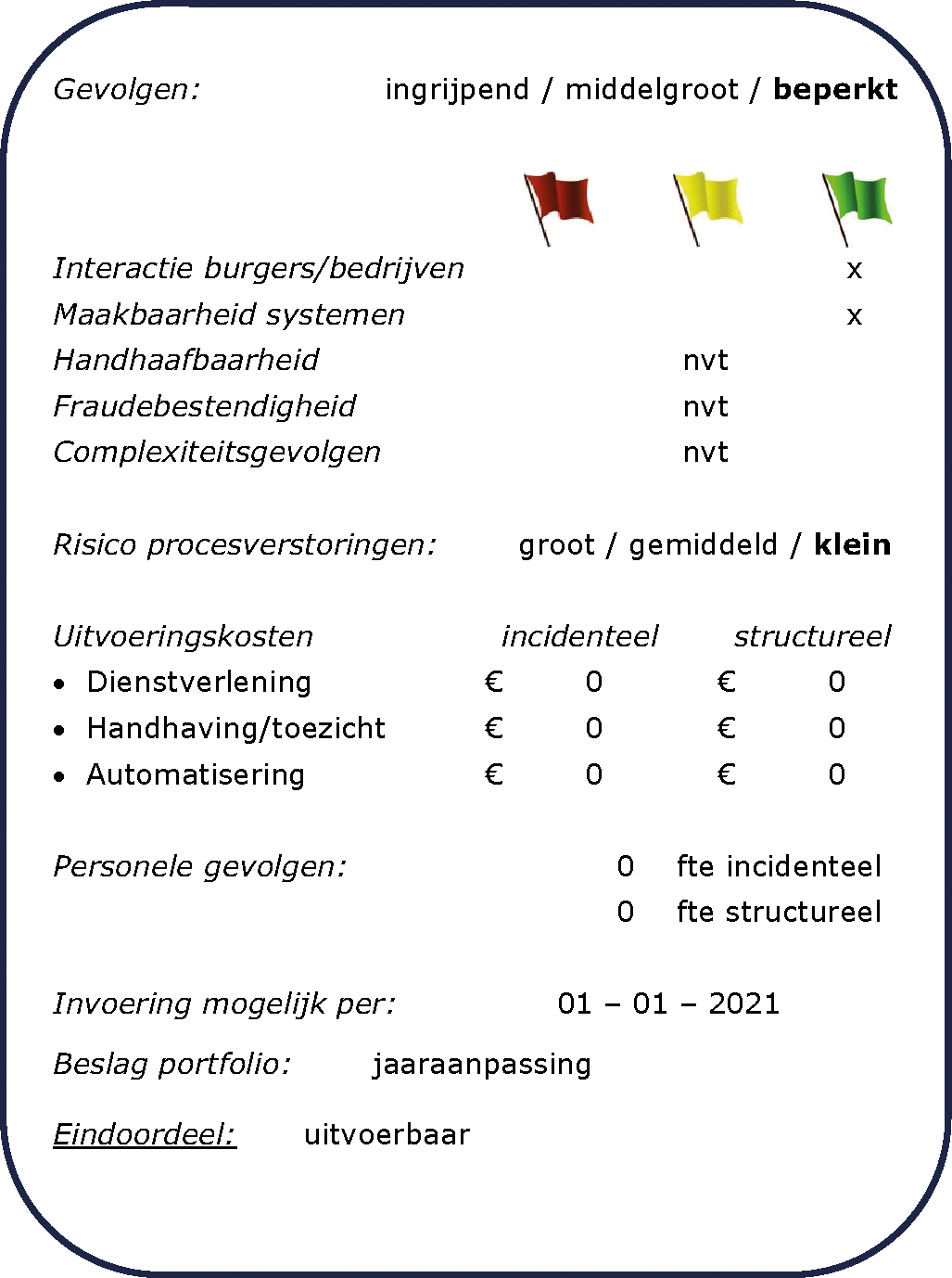

In de bijstellingsregeling worden de indexaties van parameters voor 2021 vastgelegd.

De door deze bijstellingsregeling aangepaste parameters zijn en worden verwerkt in de diverse systemen, publicaties, op de website, etc. Zo is daarvan bijvoorbeeld al gebruik gemaakt bij de inmiddels massaal opgelegde voorlopige aanslagen en zijn ze verwerkt in de aan de softwareleveranciers van de salarispakketten uitgeleverde gegevensverzameling. Met softwarebedrijven worden de technische specificaties van de rekenregels voor de loonheffingen al via www.oswo.nl uitgewisseld. De loonbelastingtabellen worden ook via www.belastingdienst.nl/tabellen beschikbaar gemaakt.

De benodigde systeemwijzigingen kunnen tijdig worden verwerkt. Dit betreffen parameterwijzigingen.

Niet van toepassing.

Niet van toepassing.

Niet van toepassing.

Het risico op procesverstoringen is klein.

De incidentele kosten voor de systeemaanpassingen vallen binnen de jaaraanpassingen. Er zijn geen structurele kosten.

Er zijn geen personele gevolgen.

Invoering is mogelijk per: 1 januari 2021.

De regeling is uitvoerbaar.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2020-64406.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.