Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2017, 35122 | algemeen verbindend voorschrift (ministeriële regeling) |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2017, 35122 | algemeen verbindend voorschrift (ministeriële regeling) |

30 juni 2017

Nr. 2017-0000117104

Directoraat-Generaal Voor Fiscale Zaken; Directie Directe Belastingen; Directie Internationale Zaken en Verbruiksbelastingen

De Staatssecretaris van Financiën,

Handelende wat artikel 3.1 van de Wet tegemoetkomingen loondomein betreft na overleg met de Minister van Sociale Zaken en Werkgelegenheid;

Gelet op artikel 28 van de Wet op de loonbelasting 1964, artikel 3.1 van de Wet tegemoetkomingen loondomein, artikel 4c van de Wet op de dividendbelasting 1965, artikel 10 van de Registratiewet 1970, tabel II behorende bij de Wet op de omzetbelasting 1968, artikel 6:1 van de Algemene douanewet, artikel 70 van de Wet op de accijns, de artikelen 2, 3a, 39 en 67 van de Algemene wet inzake rijksbelastingen, artikel 67 van de Invorderingswet 1990 en artikel IVB van het Belastingplan 2017;

Besluit:

In de Regeling gegevensuitvraag loonaangifte wordt artikel 1a.1 als volgt gewijzigd:

1. In het derde lid, onderdeel a, vervallen de onderdelen 17°, 18° en 19°, onder vernummering van de onderdelen 20° en 21° tot onderdelen 17° en 18°.

2. In het vierde lid, onderdeel e, komen de onderdelen 8° tot en met 11° te luiden:

8°. indicatie aanvraag loonkostenvoordeel oudere werknemer;

9°. indicatie aanvraag loonkostenvoordeel arbeidsgehandicapte werknemer;

10°. indicatie aanvraag loonkostenvoordeel doelgroep banenafspraak en scholingsbelemmerden;

11°. indicatie aanvraag loonkostenvoordeel herplaatsen arbeidsgehandicapte werknemer;.

3. Het vierde lid, onderdeel e, onder 13°, vervalt, onder vernummering van de onderdelen 14° tot en met 18° tot onderdelen 13° tot en met 17°.

4. Het vierde lid, onderdeel e, onder 19°, vervalt, onder vernummering van de onderdelen 20° tot en met 26° tot onderdelen 18° tot en met 24°.

In de Wet tegemoetkomingen loondomein wordt artikel 3.1, eerste lid, onderdeel a, als volgt gewijzigd:

1. In onderdeel 1° wordt ‘€ 9,50’ vervangen door ‘€ 9,66’. Voorts wordt ‘€ 10,45’ vervangen door: € 10,63.

2. In onderdeel 2° wordt ‘€ 10,45’ vervangen door ‘€ 10,63’. Voorts wordt ‘€ 11,87’ vervangen door: € 12,08.

De Wet op de vennootschapsbelasting 1969 wordt als volgt gewijzigd:

A

Artikel 12ba wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel b, onder 8˚, wordt ‘onderdelen 1˚ tot en met 6˚’ vervangen door: onderdelen 1˚ tot en met 7˚.

2. In het vierde lid wordt ‘een vergunning als bedoeld in het eerste lid, onderdeel b, onder 4°’ telkens vervangen door ‘een vergunning als bedoeld in het eerste lid, onderdeel b, onder 5°’. Voorts wordt ‘een aanvullend beschermingscertificaat als bedoeld in het eerste lid, onderdeel b, onder 5°’ telkens vervangen door: een aanvullend beschermingscertificaat als bedoeld in het eerste lid, onderdeel b, onder 6°.

B

Artikel 12be wordt als volgt gewijzigd:

1. In het tweede lid wordt ‘onder 7˚’ telkens vervangen door: onder 8˚.

2. In het derde lid wordt ‘6˚ of 7˚’ vervangen door: 6˚, 7˚ of 8˚.

In de Uitvoeringsbeschikking dividendbelasting 1965 wordt in artikel 1aa, vierde lid, ‘onderdeel d’ vervangen door: onderdeel c.

In de Uitvoeringsbeschikking omzetbelasting 1968 wordt in bijlage K na de goederenomschrijving met de vermelding van post 3824 ingevoegd:

|

Polymeren van ethyleen, in primaire vormen |

3901 |

|

Polymeren van propyleen of van andere olefinen, in primaire vormen |

3902 |

|

Polymeren van styreen, in primaire vormen |

3903. |

De Algemene douaneregeling wordt als volgt gewijzigd:

A

Artikel 7:8 wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘in Nederland’ vervangen door: voor zover deze ambtenaren zijn geaccrediteerd of aangemeld bij Nederland.

2. In het tweede lid wordt ‘verblijft’ vervangen door: verblijft dan wel indien deze vrijstelling is of zal worden verleend door een andere lidstaat van de Europese Unie.

B

Artikel 7:9 wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘in Nederland’ vervangen door: voor zover die personeelsleden zijn aangemeld bij Nederland.

2. In het tweede lid wordt ‘verstreken’ vervangen door: verstreken. Voorts is de vrijstelling niet van toepassing indien deze vrijstelling is of zal worden verleend door een andere lidstaat van de Europese Unie.

C

In bijlage XVII wordt in de opsomming na ‘Consulaat (honorair) van de Republiek Mongolië, Breda’ ingevoegd:

– Ambassade van de Republiek Montenegro, Brussel.

In de Uitvoeringsregeling accijns vervalt artikel 33, eerste lid, onderdeel e, onder vervanging van de puntkomma aan het slot van onderdeel d door een punt.

De Uitvoeringsregeling Algemene wet inzake rijksbelasting 1994 wordt als volgt gewijzigd:

A

Artikel 33, eerste lid, wordt als volgt gewijzigd:

1. In onderdeel a wordt ‘; en’ vervangen door een puntkomma.

2. Onder vervanging van de punt aan het slot van onderdeel b door ‘; en’ wordt een onderdeel toegevoegd, luidende:

c. bij Nederland zijn geaccrediteerd of aangemeld.

B

Artikel 43c, eerste lid, wordt als volgt gewijzigd:

1. Aan onderdeel d wordt een onderdeel toegevoegd, luidende:

4°. gegevens met betrekking tot de S&O-afdrachtvermindering, bedoeld in hoofdstuk VIII van de Wet vermindering afdracht loonbelasting en premie voor de volksverzekeringen, ten behoeve van de beoordeling van de effectiviteit van de werking van die afdrachtvermindering;.

2. In onderdeel s wordt ‘Wet verplichte beroepspensioenregeling’ vervangen door: Wet verplichte beroepspensioenregeling, of ter vaststelling van de betrouwbaarheid van een persoon van wie een beoordeling op integriteit wordt vereist in een verordening als bedoeld in artikel 288 van het Verdrag betreffende de werking van de Europese Unie, waarmee De Nederlandsche Bank N.V. of de Stichting Autoriteit Financiële Markten bij of krachtens artikel 1:24, derde lid, onderscheidenlijk artikel 1:25, derde lid, van de Wet op het financieel toezicht is belast als bevoegde autoriteit.

3. In onderdeel t wordt ‘het Bureau Financieel Toezicht’ vervangen door: het Bureau Financieel Toezicht, de deken, bedoeld in artikel 17a, tweede lid, aanhef en onderdeel b, van de Advocatenwet.

4. In onderdeel w wordt ‘ter voorkoming en terugdringing van belasting- en premiefraude, uitkeringsfraude, illegale tewerkstelling en de daarmee samenhangende misstanden’ vervangen door: ter voorkoming en terugdringing van belasting- en premiefraude, toeslagenfraude, uitkeringsfraude, overtredingen van arbeidswetgeving en de daarmee samenhangende misstanden.

In de Uitvoeringsregeling Belastingdienst 2003 komt artikel 9a te luiden:

In de Regeling elektronisch berichtenverkeer Belastingdienst wordt in de bijlage de eerste rij onder de rij die begint met ‘Wet op de vennootschapsbelasting 1969’ vervangen door:

|

Artikel 29d, eerste en tweede lid |

berichten met betrekking tot de notificatieplicht |

x |

Elektronisch formulier op https://www.gegevensportaal.net/cbc/aanmelden/ |

|||

|

Artikel 29d, derde lid |

(onvolledig) landenrapport groepsentiteit en berichten met betrekking tot de notificatieplicht |

x |

XML/Digipoort |

PKI Overheid services certificaat |

1. Deze regeling treedt in werking met ingang van 1 juli 2017, met dien verstande dat:

a. artikel IV terugwerkt tot en met 1 januari 2004;

b. artikel II en artikel III, onderdelen A en B, terugwerken tot en met 1 januari 2017.

2. In afwijking van het eerste lid treedt artikel I in werking met ingang van 1 januari 2018.

Deze regeling zal met de toelichting in de Staatscourant worden geplaatst.

De Staatssecretaris van Financiën, E.D. Wiebes

In deze verzamelregeling is een aantal wijzigingen opgenomen van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969), van de Wet tegemoetkomingen loondomein (Wtl) en van enkele uitvoeringsregelingen onder andere op het terrein van de directe belastingen, de indirecte belastingen en het formele belastingrecht. Er wordt een aantal technische wijzigingen aangebracht en er worden redactionele wijzigingen doorgevoerd. Enkele wijzigingen vloeien voort uit het Belastingplan 2017 (BP 2017) en uit de Fiscale vereenvoudigingswet 2017 (Fvw 2017). Ingevolge deze verzamelregeling worden wijzigingen aangebracht in:

– de Regeling gegevensuitvraag loonaangifte;

– de Wtl;

– de Wet Vpb 1969;

– de Uitvoeringsbeschikking dividendbelasting 1965;

– de Uitvoeringsbeschikking omzetbelasting 1968 (Uitvoeringsbeschikking OB 1968);

– de Algemene douaneregeling;

– de Uitvoeringsregeling accijns (URA);

– de Uitvoeringsregeling Algemene wet inzake rijksbelastingen1994 (UR AWR 1994);

– de Uitvoeringsregeling Belastingdienst 2003 (URBD 2003);

– de Regeling elektronisch berichtenverkeer Belastingdienst.

In de Regeling gegevensuitvraag loonaangifte komt een aantal rubrieken te vervallen en wordt een aantal rubrieken vervangen. Deze wijzigingen zijn voor het merendeel ingegeven door de invoering van het loonkostenvoordeel (LKV) van de Wtl per 1 januari 2018. Daarnaast vervallen de premiekorting voor jongere medewerkers en de premievrijstelling voor marginale arbeid, waardoor de hiervoor relevante rubrieken uit de loonaangifte verdwijnen.

Uitgangspunt van de op 1 januari 2017 in werking getreden Wtl is dat het lage-inkomensvoordeel (LIV) terechtkomt bij de werkgevers die werknemers in dienst hebben of nemen die een loon van 100% tot en met 125% van het wettelijk minimumloon (wml) verdienen. Op grond van de daartoe in de wet opgenomen bevoegdheid worden de in het kalenderjaar 2017 voor het LIV geldende uurloongrenzen in deze verzamelregeling aangepast aan het thans geldende wml.

Bij koninklijk besluit van 19 juni 20171 treedt per 1 juli 2017, met terugwerkende kracht tot en met 1 januari 2017, onder andere artikel IVA van het BP 2017 in werking. Dit betreft de wijziging die ingevolge het amendement Dijkgraaf c.s.2 is opgenomen in het BP 2017. Hierdoor worden enkele verwijzingen in de Wet Vpb 1969 met terugwerkende kracht tot en met 1 januari 2017 niet meer juist. Artikel IVB van het BP 2017 voorziet erin dat de aldus ontstane onjuiste verwijzingen in de Wet Vpb 1969 bij ministeriële regeling kunnen worden hersteld. In onderhavige regeling wordt hier uitvoering aan gegeven.

Om de internationale handel te vereenvoudigen, is de entrepot-regeling in het leven geroepen. De vereenvoudiging houdt kort gezegd in dat goederenleveringen naar en binnen een btw-entrepot tegen het 0%-tarief worden belast. Alleen de ondernemer aan wie als laatste wordt geleverd, voor uitslag uit het btw-entrepot, is op het moment van uitslag btw verschuldigd volgens het tarief dat zonder de toepassing van de entrepot-regeling geldt. De vereenvoudigde regeling kan alleen worden toegepast op goederen die zijn genoemd in bijlage K van de Uitvoeringsbeschikking OB 1968.

Op verzoek van het betrokken bedrijfsleven wordt de bijlage K van de Uitvoeringsbeschikking OB 1968 uitgebreid met de posten ‘polymeren van ethyleen, in primaire vormen’, ‘polymeren van propyleen of van andere olefinen, in primaire vormen’ en ‘polymeren van styreen, in primaire vormen’. Desbetreffende goederen voldoen aan de voorwaarde dat zij niet geschikt zijn zonder nadere be- of verwerking in de particuliere verbruikssfeer te worden gebracht.

Nederland kent een verschil in toekenning van fiscale privileges tussen de behandeling van diplomaten, ambtenaren en personeelsleden die werkzaam zijn voor een in Nederland gevestigde vertegenwoordiging en diplomaten, ambtenaren en personeelsleden die werkzaam zijn voor vertegenwoordigingen buiten Nederland maar die wel zijn geaccrediteerd respectievelijk aangemeld bij Nederland. Deze twee categorieën aan medewerkers maken momenteel geen gebruik van hetzelfde pakket aan privileges. Dit wordt gelijkgetrokken. Het privilege pakket voor diplomaten, ambtenaren en personeelsleden van in Nederland gevestigde vertegenwoordigingen wordt ook van toepassing op de diplomaten, ambtenaren en personeelsleden die werkzaam zijn voor vertegenwoordigingen die zich buiten Nederland bevinden maar die wel zijn geaccrediteerd dan wel aangemeld bij Nederland.

Met ingang van 1 januari 2015 wordt het toezicht op advocaten voor zover het gaat om de witwasregelgeving uitgevoerd door de deken van de orde van advocaten. In dat kader gaat de Belastingdienst aan de deken relevante informatie verstrekken.

Een tweede wijziging betreft een ontheffing van de geheimhoudingsplicht van de Belastingdienst jegens de Minister van Economische Zaken voor zover het de verstrekking van gegevens betreft met betrekking tot de zogenoemde S&O-afdrachtvermindering ten behoeve van de beleidsmatige beoordeling van de effectiviteit van de werking van die afdrachtvermindering.

De UR AWR 1994 bevat een regeling voor de verstrekking van gegevens door de Belastingdienst aan De Nederlandsche Bank N.V. en de Stichting Autoriteit Financiële Markten ten behoeve van de betrouwbaarheidstoetsing van personen werkzaam in de financiële sector. Deze regeling dient te worden aangevuld in verband met de invoering van enkele verordeningen.

Een laatste wijziging houdt verband met de uitbreiding van beleidsdoelen van een samenwerkingsverband, de Landelijke Stuurgroep Interventieteams (LSI). In de loop van 2017 zijn bedoelde beleidsdoeleinden uitgebreid dan wel nader bepaald in het aan de samenwerking ten grondslag liggende convenant.

De Belastingdienst heeft vanouds ingevolge de Registratiewet 1970 een toezichthoudende taak op het notariaat. Deze taak hangt samen met het grote belang dat de Belastingdienst heeft bij de registratie van notariële akten. Dit belang en deze betrokkenheid van de Belastingdienst bij de goede gang van zaken bij het notariaat hebben ertoe geleid dat ingevolge de Wet op het notarisambt een van de leden van elke kamer voor het notariaat een inspecteur van de Belastingdienst moet zijn. Deze functie werd destijds uitgeoefend door de inspecteur van de Registratie en Successie omdat die functionaris destijds bij uitstek over de vereiste kennis van en ervaring met het notariaat beschikte. Dat onderdeel van de Belastingdienst is evenwel al geruime tijd geleden opgeheven en opgegaan in andere onderdelen van de Belastingdienst. Bij gelegenheid van die opheffing is in de URBD 2003 geregeld dat een functionaris als inspecteur als bedoeld in de Wet op het notarisambt kan worden aangewezen uit die onderdelen van de Belastingdienst die een nauwe betrokkenheid hebben bij de werkzaamheden van het notariaat. Dit is zo geregeld met het oog op handhaving van het vereiste kwaliteits- en ervaringsniveau in verband met de te vervullen werkzaamheden in de kamers voor het notariaat. Inmiddels zijn er evenwel opnieuw enkele reorganisaties binnen de Belastingdienst geweest waarbij onderdelen van de Belastingdienst een andere naam hebben gekregen dan wel zijn opgegaan in andere onderdelen van de Belastingdienst. Ook zijn functionarissen in de loop van de tijd overgeplaatst naar andere, niet in de URBD 2003 opgenomen onderdelen. Dit heeft tot de situatie geleid dat de in de URBD 2003 opgenomen beperking dat slechts bij bepaalde onderdelen werkzame ambtenaren kunnen worden aangewezen, te beperkend is voor de aanwijzing van ambtenaren van de Belastingdienst als inspecteur voor de toepassing van de Wet op het notarisambt. Daarbij komt dat deze situatie aanleiding kan geven tot procedures waarbij de bevoegdheid op een bepaald moment ter discussie staat. Voor de Belastingdienst staat voorop en heeft altijd vooropgestaan dat de daartoe meest geschikte kandidaat in een kamer voor het notariaat kan worden benoemd. Daarvoor bestaat bij de Belastingdienst een interne selectieprocedure. Om de kwaliteit van deze procedure ook in de toekomst te garanderen en de voordracht niet langer te laten afhangen van een toevallige werkzaamheid bij een bepaald onderdeel van de Belastingdienst, wordt bepaald dat de inspecteur de ambtenaar van de Belastingdienst is die daartoe door de directeur-generaal Belastingdienst is aangewezen.

De Regeling elektronisch berichtenverkeer Belastingdienst wordt aangepast in verband met een nieuwe verplichting in het kader van country-by-country reporting tot het verstrekken van een onvolledig landenrapport, inclusief bijbehorende notificatie, via ‘XML/Digipoort PKI Overheid services certificaat’. Deze aanpassing is aangekondigd in de nota naar aanleiding van het verslag3 van de Wet aanvullende regels uitwisseling landenrapporten die op 5 juni 2017 in werking is getreden.

Aan de wijzigingen in de onderhavige regeling zijn als zodanig noch budgettaire gevolgen noch EU-aspecten verbonden. Evenmin zijn er aan de maatregelen gevolgen verbonden voor de regeldruk van bedrijfsleven en burger.

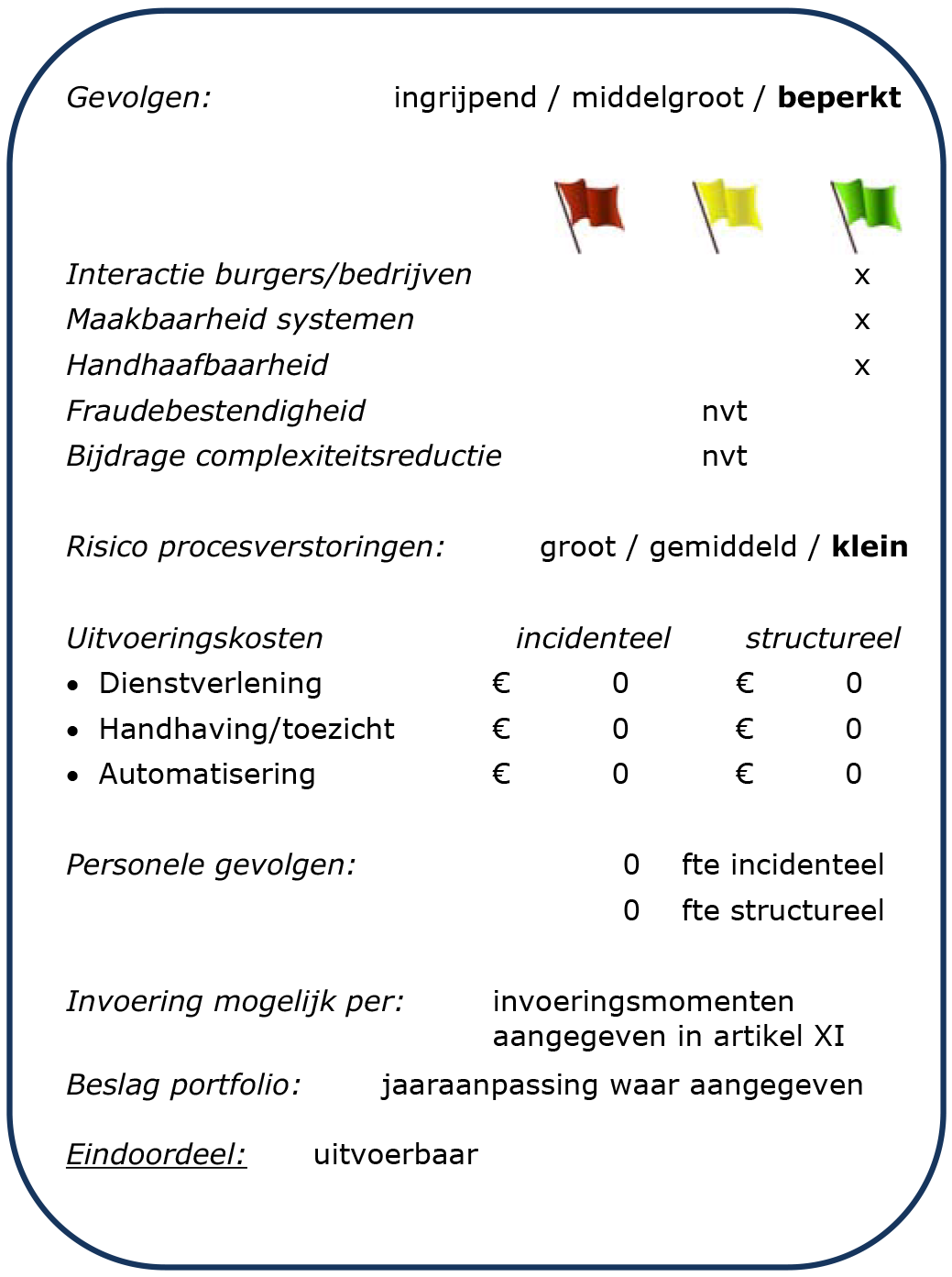

De Belastingdienst heeft de wijzigingen uit de onderhavige regeling met uitvoeringstoetsen beoordeeld. De Belastingdienst verwacht dat de maatregelen uit deze regeling geen of slechts een marginale impact hebben en daarmee uitvoerbaar zijn. De noodzakelijke kosten voor enkele maatregelen in deze regeling zijn marginaal en de daarvoor benodigde additionele werkzaamheden worden opgevangen binnen de bestaande processen van de Belastingdienst. De uitvoeringsgevolgen zijn opgenomen in een samenvattend sjabloon.

Op grond van de artikelen 28, eerste lid, onderdeel d, en 28a van de Wet op de loonbelasting 1964 (Wet LB 1964) wordt bij ministeriële regeling bepaald welke gegevens de inhoudingsplichtige in de loonaangifte, onderscheidenlijk een correctiebericht, moet verstrekken. Dit is uitgewerkt in de Regeling gegevensuitvraag loonaangifte.

Het vervallen van de onderdelen 17°, 18° en 19° van artikel 1a.1, derde lid, onderdeel a, van de Regeling gegevensuitvraag loonaangifte hangt samen met de invoering van het LKV van de Wtl per 1 januari 2018. Dat geldt eveneens voor de wijzigingen in artikel 1a.1, vierde lid, onderdeel e, onder 8°, 9°, 10° en 11°, van de Regeling gegevensuitvraag loonaangifte. Door de invoering van het LKV vervalt de premiekorting voor de doelgroepen ‘oudere werknemer’, ‘arbeidsgehandicapte werknemer’ en ‘werknemers die onder de doelgroep banenafspraak vallen’. Daarvoor in de plaats wordt voor deze doelgroepen een LKV geïntroduceerd. Dit LKV wordt niet meer verrekend met de af te dragen premies werknemersverzekeringen, maar wordt na het betreffende kalenderjaar ineens uitbetaald.

Onder de Wtl vragen werknemers een doelgroepverklaring aan bij het Uitvoeringsinstituut Werknemersverzekeringen of de gemeente of machtigen zijn werkgever dat te doen. Een doelgroepverklaring geeft aan dat iemand tot de doelgroep van kwetsbare personen op de arbeidsmarkt behoort. Zodra de werkgever beschikt over een doelgroepverklaring zet hij de indicatie (genoemd in artikel 1a.1, vierde lid, onderdeel e, onder 8°, 9°, 10° en 11°, van de Regeling gegevensuitvraag loonaangifte) in de loonaangifte aan en verzoekt hij daarmee formeel om in aanmerking te komen voor een LKV.

Artikel 1a.1, vierde lid, onderdeel e, onder 13°, van de Regeling gegevensuitvraag loonaangifte vervalt, aangezien dat onderdeel zag op een tijdelijke maatregel voor werkgevers die vóór 1 januari 2016 uitkeringsgerechtigde jongeren in dienst namen.

Artikel 1a.1, vierde lid, onderdeel e, onder 19°, van de Regeling gegevensuitvraag loonaangifte vervalt, omdat de premievrijstelling voor marginale arbeid wordt afgeschaft.

De hiervoor genoemde wijzigingen in de Regeling gegevensuitvraag loonaangifte treden per 1 januari 2018 in werking. Om de uitvoeringspraktijk voldoende voorbereidingstijd te geven worden de wijzigingen in de gegevenssets voor de loonaangifte en de jaarloonuitvraag jaarlijks per 1 juli gepubliceerd.

De wijziging in artikel II ziet op de indexatie van de in artikel 3.1, eerste lid, onderdeel a, van de Wtl opgenomen uurloongrenzen. Uitgangspunt van hoofdstuk 3 van de Wtl is dat het LIV terechtkomt bij de werkgevers die werknemers in dienst hebben of nemen die een loon van 100% tot en met 125% van het wml verdienen. Op grond van artikel 3.1, vierde lid, van de Wtl worden de uurloongrenzen van het LIV, genoemd in artikel 3.1, eerste lid, van die wet, daarom jaarlijks aangepast aan de wijzigingen in het wettelijk minimumloon. De indexatie die in dat kader per 1 januari 2017 had moeten plaatsvinden, wordt met de onderhavige wijziging alsnog met terugwerkende kracht tot en met 1 januari 2017 aangebracht.

Bij koninklijk besluit van 19 juni 20174 treedt per 1 juli 2017, met terugwerkende kracht tot en met 1 januari 2017, onder andere artikel IVA van het BP 2017 in werking. Dit betreft de wijziging die ingevolge het amendement Dijkgraaf c.s.5 is opgenomen in het BP 2017. Door voornoemde wijziging wordt, met inachtneming van de overige voorwaarden van afdeling 2.3 van de Wet Vpb 1969, ook als kwalificerend immaterieel activum in de zin van de innovatiebox aangemerkt een immaterieel activum ter zake waarvan de belastingplichtige is toegelaten een niet-chemische methode als bedoeld in artikel 18 van de Wet gewasbeschermingsmiddelen en biociden te verhandelen en te gebruiken. In dat kader wordt in artikel 12ba, eerste lid, onderdeel b, van de Wet Vpb 1969 een onderdeel ingevoegd. Hierdoor worden enkele verwijzingen in de Wet Vpb 1969 met terugwerkende kracht tot en met 1 januari 2017 niet meer juist.

Artikel IVB van het BP 2017 voorziet erin dat de aldus ontstane onjuiste verwijzingen in de Wet Vpb 1969 bij ministeriële regeling kunnen worden hersteld, waarbij die regeling kan terugwerken tot en met 1 januari 2017. In onderhavige regeling wordt hier uitvoering aan gegeven en worden de betreffende onjuiste verwijzingen in de Wet Vpb 1969 met terugwerkende kracht tot en met 1 januari 2017 hersteld. Hiermee is geen inhoudelijke wijziging beoogd.

In dit kader wordt opgemerkt dat ingevolge de in het BP 2017 opgenomen wijziging in artikel 12ba, vierde lid, van de Wet Vpb 1969 wordt opgenomen dat met een octrooi, een met octrooi vergelijkbaar recht of programmatuur wordt gelijkgesteld een exclusieve licentie om een dergelijk activum te gebruiken op een bepaalde wijze, voor een bepaalde termijn of in een bepaald geografisch gebied. Aan dit vierde lid zal in lijn met het voornoemde amendement Dijkgraaf c.s. worden toegevoegd: een toelating als bedoeld in het eerste lid, onderdeel b, onder 4˚, van de Wet Vpb 1969, namelijk een immaterieel activum ter zake waarvan de belastingplichtige is toegelaten een niet-chemische methode als bedoeld in artikel 18 van de Wet gewasbeschermingsmiddelen en biociden te verhandelen en te gebruiken. Omdat laatstgenoemde wijziging buiten de reikwijdte van artikel IVB van het BP 2017 valt, wordt die technische wijziging opgenomen in het pakket Belastingplan 2018.

Artikel 4c, eerste lid, onderdeel d, van de Wet op de dividendbelasting 1965 is met ingang van 1 januari 2004 verletterd tot onderdeel c van genoemd eerste lid6, zonder dat in samenhang hiermee de verwijzing naar genoemd onderdeel d in artikel 1aa, vierde lid, van de Uitvoeringsbeschikking dividendbelasting 1965 is aangepast. Deze verwijzing wordt in genoemd artikel 1aa alsnog met terugwerkende kracht tot en met 1 januari 2004 aangepast.

Bijlage K van de Uitvoeringsbeschikking OB 1968 heeft betrekking op goederen die onder de regeling voor plaatsgebonden BTW-entrepots vallen. Op grond van tabel II, onderdeel a, post 8, onder b, van de Wet op de omzetbelasting 1968 juncto artikel 36b van de Uitvoeringsbeschikking OB 1968 kunnen deze goederen onder voorwaarden tegen het btw-nultarief worden verhandeld. Het betreft in genoemde bijlage K goederen die internationaal veel worden verhandeld en die zonder nadere be- of verwerking niet in de particuliere verbruikssfeer kunnen worden gebracht. Op verzoek van het betrokken bedrijfsleven wordt bijlage K van de Uitvoeringsbeschikking OB 1968 uitgebreid met de goederen ‘polymeren van ethyleen, in primaire vormen’ (GN-post 3901), ‘polymeren van propyleen of van andere olefinen, in primaire vormen’ (GN-post 3902) en ‘polymeren van styreen, in primaire vormen’ (GN-post 3903).

De aanpassing van de artikelen 7:8 en 7:9, eerste lid, van de Algemene douaneregeling en artikel 33 van de UR AWR 1994 bewerkstelligt dat de fiscale privileges die toekomen aan respectievelijk diplomatieke en consulaire ambtenaren en het administratief, technisch en bedienend personeel van de in bijlage XVII genoemde diplomatieke en consulaire vertegenwoordigingen in Nederland eveneens gelden voor dergelijke diplomaten, ambtenaren en personeel die werkzaam zijn voor vertegenwoordigingen buiten Nederland maar woonachtig zijn in Nederland en die zijn geaccrediteerd of aangemeld voor Nederland. De begrippen ‘geaccrediteerd’ en ‘aangemeld’ zijn ontleend aan het op 18 april 1961 te Wenen tot stand gekomen Verdrag van Wenen inzake diplomatiek verkeer, met twee protocollen (Trb. 1962, 101) en hebben dezelfde betekenis als in genoemd verdrag. De wijze van accrediteren en aanmelden bij Nederland wordt beschreven in de ‘Protocol Guide for Diplomatic Missions and Consular Posts’.7 Als voorwaarde wordt gesteld dat een andere ontvangende lidstaat niet reeds in een vrijstelling voorziet.

Artikel 33, eerste lid, onderdeel e, van de URA geeft nadere regels voor de uitvoering van artikel 70, eerste lid, onderdeel d, van de Wet op de accijns. Laatstgenoemd artikelonderdeel komt ingevolge artikel VIII, onderdeel F, van de Fvw 2017 met ingang van 1 juli 2017 te vervallen. Daarom komt met ingang van diezelfde datum artikel 33, eerste lid, onderdeel e, van de URA te vervallen. Genoemd artikel 70, eerste lid, onderdeel d, betrof de teruggaaf van accijns voor biobrandstoffen voor verwarmingsdoeleinden.

Voor de toelichting op artikel VIII, onderdeel A, wordt verwezen naar de toelichting op artikel VI (artikelen 7:8 en 7:9 en bijlage XVII van de Algemene douaneregeling).

Aan artikel 43c, eerste lid, onderdeel d, van de UR AWR 1994 wordt een onderdeel toegevoegd op basis waarvan ontheffing wordt verleend van de geheimhoudingsplicht van de Belastingdienst jegens de Minister van Economische Zaken voor zover het de verstrekking van gegevens betreft met betrekking tot de S&O-afdrachtvermindering, bedoeld in hoofdstuk VIII van de Wet vermindering afdracht loonbelasting en premie voor de volksverzekeringen (WVA), ten behoeve van de beleidsmatige beoordeling van de effectiviteit van de werking van die afdrachtvermindering. Het ter beschikking krijgen van de gegevens die de Belastingdienst heeft over de uitwerking van die afdrachtvermindering op de belastingheffing, kan eraan bijdragen dat bij het vormgeven van het beleid ten aanzien van die afdrachtvermindering van de juiste aannames en parameters wordt uitgegaan. Concreet gaat de ontheffing in ieder geval gebruikt worden voor gegevens over het totaal aan af te dragen loonbelasting zoals dit voortvloeit uit de aangiften loonbelasting in het kalenderjaar waarop S&O-verklaringen als bedoeld in artikel 1, eerste lid, onderdeel s, van de WVA betrekking hebben per S&O-inhoudingsplichtige als bedoeld in artikel 1, eerste lid, onderdeel l, van die wet. Daarnaast geldt de ontheffing voor gegevens over het cumulatief geclaimde bedrag aan aftrek voor speur- en ontwikkelingswerk als bedoeld in artikel 3.77 van de Wet inkomstenbelasting 2001 per kalenderjaar door S&O-belastingplichtigen als bedoeld in artikel 1, eerste lid, onderdeel o, van de WVA. Bij de laatstgenoemde gegevens wordt tevens informatie gegeven over het aantal S&O-belastingplichtigen dat de aftrek voor speur- en ontwikkelingswerk niet volledig kan benutten doordat, kort gezegd, daarvoor de grondslag te laag is.

Met de wijziging van artikel 43c, eerste lid, onderdeel s, van de UR AWR 1994 wordt een omissie bij de implementatie van twee verordeningen van de Europese Unie hersteld. Op grond van de artikelen 3:9 en 4:10 van de Wet op het financieel toezicht (Wft) en de daarop gebaseerde regelgeving toetsen de Stichting Autoriteit Financiële Markten (AFM) en De Nederlandsche Bank N.V. (DNB) of beleidsbepalers van daar genoemde financiële instellingen geschikt en betrouwbaar zijn. Op grond van artikel 43c, eerste lid, onderdeel s, van de UR AWR 1994 kunnen door de Belastingdienst gegevens ten behoeve van de vaststelling van de betrouwbaarheid van personen werkzaam in de financiële sector worden verstrekt. Naast de toetsing op grond van de Wft toetsen de AFM en DNB op grond van twee verordeningen van de Europese Unie ook bij enkele andere financiële instellingen werkzame personen. Deze toetsingen zijn niet in de Wft opgenomen omdat deze rechtstreeks voortvloeien uit de verordeningen. Het gaat dan ten eerste om de toetsing van beleidsbepalers bij centrale effectenbewaarinstellingen op grond van artikel 27 van Verordening nr. 909/20148. Daarnaast gaat het om de toetsing van personen bij centrale tegenpartijen op grond van artikel 27 van Verordening nr. 648/20129. Ook bij deze toetsing kunnen gegevens van de Belastingdienst relevant zijn voor een oordeel over de betrouwbaarheid. Per abuis is bij de implementatie van die verordeningen een aanvulling van de UR AWR 1994 achterwege gebleven.

De in artikel 43c, eerste lid, onderdeel s, van de UR AWR 1994 op te nemen verstrekking van gegevens ten behoeve van de toetsingen uit de verordeningen is algemeen omschreven. Dit voorkomt dat de regeling telkens bij EU-verordeningen met toetsingen van beleidsbepalers van financiële instellingen aangepast moet worden. De informatieverstrekking kan daarbij alleen zien op betrouwbaarheidstoetsing. Aan DNB en de AFM kan alleen informatie worden verstrekt als DNB of de AFM bij of krachtens artikel 1:24, derde lid, van de Wft, onderscheidenlijk artikel 1:25, derde lid, van de Wft, als bevoegde autoriteit belast is met de uitvoering. De aanwijzing van bevoegde autoriteiten die worden belast met de uitvoering en handhaving van op de financiële markten betrekking hebbende EU-verordeningen vindt plaats in het mede op de hiervoor genoemde bepalingen gebaseerde Besluit uitvoering EU-verordeningen financiële markten.

Met ingang van 1 januari 2015 wordt het toezicht op advocaten voor zover het gaat om handhaving van het bepaalde bij of krachtens de Wet ter voorkoming van witwassen en financieren van terrorisme, uitgeoefend door de deken van de orde van het arrondissement waar het advocatenkantoor gevestigd is (artikel 45a van de Advocatenwet). De wijziging van artikel 43c, eerste lid, onderdeel t, van de UR AWR 1994 zorgt ervoor dat de Belastingdienst niet in strijd handelt met de geheimhoudingsplicht en een rechtsgrondslag heeft indien hij informatie verstrekt aan een van de elf dekens voor zover het gaat om informatie die van belang is voor de handhaving door die deken van de antiwitwasregelgeving.

De in artikel 43c, eerste lid, onderdeel w, van de UR AWR 1994 opgenomen bestuursorganen werken samen in het kader van de LSI ten behoeve van bepaalde beleidsdoeleinden. In de loop van 2017 zijn bedoelde beleidsdoeleinden uitgebreid dan wel nader bepaald in het aan de samenwerking ten grondslag liggende convenant. Artikel 43c, eerste lid, onderdeel w, van de UR AWR 1994 wordt hiermee in overeenstemming gebracht.

De Wet op het notarisambt bepaalt dat een inspecteur van de Belastingdienst een van de leden is van een kamer voor het notariaat. De bestaande regeling inzake de bevoegdheid van de in die wet bedoelde inspecteur is evenwel niet langer adequaat, zoals in het algemeen deel is toegelicht. In dit onderdeel wordt in artikel 9a bepaald dat inspecteur als bedoeld in artikel 94 van de Wet op de notarisambt, de ambtenaar van de Belastingdienst is die daartoe door de directeur-generaal Belastingdienst is aangewezen. Alvorens betrokkene daadwerkelijk als lid van een kamer voor het notariaat kan optreden, dient hij daartoe door de Minister van Veiligheid en Justitie te worden benoemd.

Ingevolge Overige fiscale maatregelen 2016 zijn met ingang van 1 januari 2016 - met betrekking tot te rapporteren jaren die aanvangen op of na 1 januari 2016 - aanvullende gestandaardiseerde verplichtingen in de Wet Vpb 1969 opgenomen voor multinationale groepen ter zake van de verrekenprijzen die zij binnen het concern hanteren. Deze aanvullende verplichtingen – in de praktijk bekend als ‘country-by-country reporting’ – zijn opgenomen in hoofdstuk VIIa van de Wet Vpb 1969 en zien op het opstellen – en waar nodig verstrekken – van een landenrapport, een groepsdossier en een lokaal dossier. Met deze aanvullende verplichtingen heeft Nederland met betrekking tot te rapporteren jaren die aanvangen op of na 1 januari 2016 de uitkomst van actiepunt 13 van het Base Erosion and Profit Shifting (BEPS-project) van de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) geïmplementeerd. Ingevolge de Wet aanvullende regels uitwisseling landenrapporten zijn in aanvulling op eerdergenoemde wetgeving ter implementatie van de OESO-standaard met ingang van 5 juni 2017 – met betrekking tot te rapporteren jaren die aanvangen op of na 1 januari 2016 – enige additionele wijzigingen in de Wet op de internationale bijstandsverlening bij de heffing van belastingen en de Wet Vpb 1969 ter implementatie van Richtlijn (EU) 2016/88110 aangebracht.

Bij de hiervoor genoemde additionele aanpassingen is onder meer regelgeving geïntroduceerd voor de situatie dat er sprake is van een onvolledig landenrapport. Daarvan is sprake indien de Nederlandse groepsentiteit waarop een rapportageverplichting rust van haar (niet in Nederland gevestigde) uiteindelijkemoederentiteit niet alle nodige informatie heeft ontvangen of verkregen om te kunnen voldoen aan de verplichting om een volledig landenrapport te verstrekken. De verstrekking van het onvolledige landenrapport en de notificatie daarover dient ingevolge artikel 29d, derde lid, van de Wet Vpb 1969 uiterlijk twaalf maanden na de laatste dag van een verslagjaar ten aanzien waarvan de uiteindelijkemoederentiteit niet alle nodige informatie ter beschikking heeft gesteld plaats te vinden.

De landenrapportages geschieden via een zogenoemd system-to-systemkanaal: zij worden in XML-formaat ingezonden via Digipoort. Dit is een generieke voorziening van de e-overheid voor system-to-systemverkeer. Voor de aanmelding van de groepsentiteit of rapporterende entiteit (berichten met betrekking tot de notificatieplicht) is een specifiek aanmeldportaal gerealiseerd. Het (onvolledige) landenrapport en het bericht met betrekking tot de notificatieplicht op grond van het derde lid van genoemd artikel 29d ingeval een onvolledig landenrapport wordt verstrekt, worden beide in XML-formaat ingezonden via Digipoort. De wijziging ingevolge artikel X regelt dat de bijlage behorende bij de Regeling elektronisch berichtenverkeer Belastingdienst met het voorstaande in overeenstemming wordt gebracht.

Dit artikel regelt de inwerkingtreding. Voor een aantal wijzigingen is in een inwerkingtreding met terugwerkende kracht of met een latere datum voorzien. Waar dat het geval is, is dat toegelicht bij de toelichting op de betreffende onderdelen.

De Staatssecretaris van Financiën, E.D. Wiebes

In de verzamelregeling zijn wijzigingen opgenomen ten behoeve van de aanpassing van diverse uitvoeringsregelingen, de Wet op de vennootschapsbelasting 1969 en de Wet tegemoetkomingen loondomein. Het betreft wijzigingen die geen of slechts een marginale impact hebben op de uitvoering.

• Artikel II: art. 3.1 Wet tegemoetkomingen loondomein;

• Artikel IV: art. 1aa Uitvoeringsbeschikking Dividendbelasting 1965;

• Artikel VIII, onderdeel B 4: art. 43c Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994;

• Artikel IX: art. 9a Uitvoeringsregeling Belastingdienst 2003.

• Artikel III, onderdelen A en B: artt. 12ba en 12be Wet op de vennootschapsbelasting 1969;

• Artikel VII: art. 33 Uitvoeringsregeling accijns;

• Artikel X: bijlage Regeling elektronisch berichtenverkeer Belastingdienst.

• Artikel I: art. 1a.1 Regeling gegevensuitvraag loonaangifte;

• Artikel V: bijlage K Uitvoeringsbeschikking omzetbelasting 1968;

• Artikel VIII, onderdeel B 1: art. 43c Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994;

• Artikel VI, onderdelen A, B en C en Artikel VIII, onderdeel A: artt. 7:8, 7:9 en bijlage XVII Algemene douaneregeling en art. 33 Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994.

• Artikel VIII, onderdeel B 2: art. 43c Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994;

• Artikel VIII onderdeel B 3: art. 43c Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994.

De wijzigingen worden waar nodig meegenomen in de reguliere communicatie.

De wijzigingen die een beperkte impact hebben op het IV-portfolio vallen onder de jaaraanpassingen.

De wijzigingen die een beperkte impact hebben op de handhavingscapaciteit worden binnen de bestaande capaciteit opgevangen.

Niet van toepassing.

Niet van toepassing.

Het risico op procesverstoringen is klein.

Waar kosten gemoeid zijn met de communicatie, jaaraanpassingen of handhaving, worden deze binnen de Belastingdienst opgevangen.

Er zijn geen personele gevolgen.

Conform de in de verzamelregeling (artikel XI) voor de verschillende bepalingen opgenomen invoeringsmomenten.

De voorstellen zijn uitvoerbaar.

Verordening (EU) nr. 909/2014 van het Europees parlement en de Raad van 23 juli 2014 betreffende de verbetering van de effectenafwikkeling in de Europese Unie, betreffende centrale effectenbewaarinstellingen en tot wijziging van Richtlijnen 98/26/EG en 2014/65/EU en Verordening (EU) nr. 236/2012 (PbEU 2014, L 257).

Verordening (EU) nr. 648/2012 van het Europees Parlement en de Raad van 4 juli 2012 betreffende otc-derivaten, centrale tegenpartijen en transactieregisters (PbEU 2012, L 201).

Richtlijn (EU) 2016/881 van de Raad van 25 mei 2016 tot wijziging van Richtlijn 2011/16/EU wat betreft verplichte automatische uitwisseling van inlichtingen op belastinggebied (PbEU 2016, L 146).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2017-35122.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.