Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35000 nr. 45 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 35000 nr. 45 |

Vastgesteld 1 oktober 2018

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over het Bijlagenboek bij de Nota over de toestand van ’s Rijks Financiën (Kamerstuk 35 000, nr. 2).

De Minister heeft deze vragen beantwoord bij brief van 28 september 2018. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Anne Mulder

De adjunct-griffier van de commissie, Freriks

Vraag 1

Hoe ziet de volledige productieketen van alcoholvrije dranken er uit?

Antwoord op vraag 1

Het Ministerie van Financiën heeft geen zicht op de totale productieketen van alcoholvrije dranken. Voor de verbruiksbelasting op alcoholvrije dranken is van belang de inrichting waar de alcoholvrije dranken worden vervaardigd.

Vraag 2

Welke lichamen in de productieketen van alcoholvrije dranken zijn belastingplichtig in het kader van de Wet verbruiksbelasting alcoholvrije dranken?

Vraag 8

Zijn er koel- en vrieshuizen in Nederland die belastingplichtige zijn in het kader van de Wet verbruiksbelasting alcoholvrije dranken?

Antwoord op vraag 2 en vraag 8

De belasting wordt geheven van de vergunninghouder van een inrichting, zijnde een plaats waar dranken worden geproduceerd of in voorraad zijn, bijvoorbeeld een frisdrankproducent of een koel-en vrieshuis, of van degene die geen vergunning heeft voor een inrichting maar die in een kalenderjaar meer dan 12.000 liter vruchten- of groentesap vervaardigt.

Vraag 3

Is bekend of de verbruiksbelasting alcoholvrije dranken afgewenteld wordt op een lichaam of consument in de productieketen anders dan de belastingplichtige? Zo ja, om welk gedeelte van de verbruiksbelasting gaat dat?

Antwoord op vraag 3

Verbruiksbelasting op alcoholvrije dranken is verschuldigd aan de Belastingdienst door de belastingplichtige. Het is aan de belastingplichtige of deze de belasting doorberekend in de prijs aan bijvoorbeeld de consument. De belasting bedraagt per hectoliter € 8,83. Dit komt neer op ongeveer 9 cent verbruiksbelasting per literfles.

Vraag 4

Is bekend of er een gedragseffect is dat door de verbruiksbelasting alcoholvrije dranken veroorzaakt wordt? Zo ja, wat is dat gedragseffect?

Antwoord op vraag 4

De inschatting is dat gezien het relatief lage tarief van de verbruiksbelasting, het gedragseffect naar verwachting beperkt zal zijn.

Vraag 5

Hoe past de verbruiksbelasting alcoholvrije dranken in de EU-wetgeving?

Antwoord op vraag 5

De verbruiksbelasting op alcoholvrije dranken betreft een nationale aangelegenheid. De EU-wetgeving is hier niet op van toepassing.

Vraag 6

Hoe wordt voorkomen dat de verbruiksbelasting alcoholvrije dranken wordt geheven op alcoholvrije dranken die bedoeld zijn voor de export naar een ander EU-land?

Antwoord op vraag 6

Het brengen van alcoholvrije dranken naar een andere EU-land is geen belastbaar feit voor de verbruiksbelasting op alcoholvrije dranken. Indien door ondernemers voor deze producten al verbruiksbelasting is voldaan, kan op verzoek teruggaaf van belasting worden verleend.

Vraag 7

Hoe wordt geregeld dat de verbruiksbelasting alcoholvrije dranken ook geheven wordt op geïmporteerde dranken?

Antwoord op vraag 7

De verbruiksbelasting op alcoholvrije dranken is verschuldigd op alcoholvrije dranken die worden ingevoerd in Nederland. Het maakt daarbij niet uit of deze alcoholvrije dranken afkomstig zijn vanuit een EU-land of buiten de EU.

Vraag 8

Zijn er koel- en vrieshuizen in Nederland die belastingplichtige zijn in het kader van de Wet verbruiksbelasting alcoholvrije dranken?

Antwoord op vraag 8

Zie antwoord op vraag 2

Vraag 9

Wat kost het de overheid aan inkomsten als de heffing Regeling Vervroegde Uittreding (RVU) wordt afgeschaft?

Antwoord op vraag 9

Op vrijdag 22 juni 2018 heeft de Hoge Raad arrest gewezen inzake de beoordeling van een Regeling voor vervroegde uittreding (RVU). Als gevolg van het arrest wordt de grondslag van de RVU-heffing versmald. Dit komt neer op een jaarlijkse derving van € 115 miljoen. De structurele opbrengst van de RVU daalt daardoor tot € 200 miljoen. Als de RVU-heffing wordt afgeschaft zijn de gederfde inkomsten voor de overheid derhalve structureel € 200 miljoen per jaar.

Vraag 10

Kan er een overzicht worden gegeven van de inkomsten van de afgelopen jaren van de RVU-heffing?

Antwoord op vraag 10

|

jaar |

RVU-heffing (€ x 1 miljoen) |

|---|---|

|

2012 |

187 |

|

2013 |

232 |

|

2014 |

254 |

|

2015 |

263 |

|

2016 |

307 |

|

2017 |

289 |

Vraag 11

Kunt u een overzicht geven van alle kasschuiven boven de 5 miljoen euro?

Vraag 12

Kan van alle kasschuiven boven de 10 miljoen euro de reden gegeven worden?

Antwoord op vragen 11 en 12

In onderstaande tabel zijn alle kasschuiven weergegeven die sinds Miljoenennota 2018 (Kamerstuk 34 775, nr. 1) zijn verwerkt op de verschillende begrotingshoofdstukken. Het betreft de kasschuiven op de deelplafonds Rijksbegroting, Sociale Zekerheid en Zorg die in enig jaar gelijk of groter zijn dan 5 mln. euro.

Voor de toelichtingen bij de afzonderlijke kasschuiven verwijs ik naar bijlage 14 Verticale toelichting van de Miljoenennota 2019 en naar de ontwerpbegrotingen van de afzonderlijke departementen.

|

Begroting |

Omschrijving |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|---|---|---|---|---|---|---|---|---|

|

KR |

Wisselkoersreserve |

– 6,4 |

6,4 |

|||||

|

KR |

Liquiditeitssteun Sint Maarten 2017 |

– 41,0 |

41,0 |

|||||

|

KR |

Restant noodhulp |

– 19,2 |

19,2 |

|||||

|

JenV |

DJI |

90,3 |

– 6,9 |

– 55,3 |

– 19,6 |

– 8,5 |

||

|

JenV |

CAO ruimte 2018 |

– 10,3 |

10,3 |

|||||

|

JenV |

Inkoop max politie |

132,0 |

– 132,0 |

|||||

|

JenV |

DJI |

96,0 |

– 96,0 |

|||||

|

BZK |

NEF |

10,0 |

– 10,0 |

|||||

|

BZK |

STEP |

– 75,0 |

– 69,0 |

144,0 |

||||

|

BZK |

SEEH |

– 13,0 |

13,0 |

|||||

|

BZK |

Revolverend fonds energiebesparing verhuurders |

– 73,5 |

73,5 |

|||||

|

BZK |

Projecten BIRK en Nota Ruimte |

– 9,7 |

– 1,1 |

5,8 |

0,4 |

3,4 |

1,2 |

|

|

BZK |

Omgevingswet |

– 10,8 |

10,0 |

– 3,0 |

3,3 |

0,4 |

||

|

BZK |

Veiling locaties benzinestations |

– 20,0 |

20,0 |

|||||

|

BZK |

Amendement Arib |

– 5,2 |

2,6 |

2,6 |

||||

|

BZK |

Benzineveilingen |

– 10,0 |

10,0 |

|||||

|

OCW |

Transitievergoeding SZW |

26,5 |

– 26,5 |

|||||

|

OCW |

RA2012 intensivering onderzoek |

50,1 |

– 50,1 |

|||||

|

OCW |

2019 inzet lerarenbeurs |

– 15,0 |

15,0 |

|||||

|

OCW |

OV |

850,0 |

– 425,0 |

– 425,0 |

||||

|

OCW |

RA middelen erfgoeddeal |

– 17,8 |

5,2 |

7,3 |

5,3 |

|||

|

OCW |

LPO aanvullende post |

– 9,2 |

91,7 |

– 21,9 |

– 21,8 |

– 19,4 |

– 19,4 |

|

|

OCW |

Correctie regeling scholingsaftrek |

– 7,5 |

7,5 |

|||||

|

OCW |

Mbo VJN |

22,1 |

– 4,4 |

6,0 |

2,8 |

– 210,7 |

184,2 |

|

|

OCW |

Permanent leren |

10,2 |

– 10,2 |

|||||

|

OCW |

Vertraging ontwikkeling lerarenregister |

– 7,0 |

2,0 |

3,0 |

2,0 |

|||

|

Nat. schuld |

Diverse kasschuiven |

– 7,0 |

7,0 |

|||||

|

FIN |

Diverse kasschuiven |

– 176,6 |

161,8 |

53,6 |

– 46,5 |

3,5 |

4,3 |

|

|

FIN |

Beheerst vernieuwen |

– 37,1 |

24,8 |

12,3 |

||||

|

DEF |

Incidentele uitkering |

30,0 |

– 30,0 |

|||||

|

DEF |

Exploitatie 2019 |

– 55,0 |

55,0 |

|||||

|

DEF |

Investeringen |

– 250,0 |

– 25,0 |

275,0 |

||||

|

DEF |

Schadeclaims Libanonveteranen |

– 20,0 |

3,0 |

5,5 |

11,5 |

|||

|

DEF |

Nationaal fond ereschuld |

– 15,0 |

5,0 |

5,0 |

5,0 |

|||

|

DEF |

Pensioenen |

4,4 |

– 29,1 |

– 7,7 |

24,7 |

7,7 |

||

|

DEF |

Loonbijstelling |

22,6 |

6,1 |

– 8,8 |

– 23,0 |

3,1 |

||

|

IenW |

Subsidie asbestdaken |

11,2 |

8,0 |

– 9,9 |

– 9,3 |

|||

|

IenW |

ISB Thermphos |

– 27,7 |

27,7 |

|||||

|

IenW |

Infrastructuurfonds |

– 100,0 |

– 150,0 |

250,0 |

||||

|

EZK |

Toekomstfonds |

– 105,2 |

31,7 |

18,3 |

13,6 |

19,1 |

3,0 |

19,6 |

|

EZK |

EJM ETS |

– 8,8 |

8,8 |

|||||

|

EZK |

SDS-middelen naar 2019 e.v. |

– 6,1 |

1,9 |

1,0 |

0,9 |

1,7 |

0,6 |

|

|

EZK |

Middelen uitkoopregeling |

– 12,4 |

6,2 |

6,2 |

||||

|

EZK |

Opdrachten WUR |

– 6,0 |

6,0 |

|||||

|

EZK |

Plafond R |

– 3,6 |

– 9,0 |

12,6 |

0,9 |

– 0,4 |

– 0,4 |

|

|

EZK |

AW 2018 kasschuif |

– 6,6 |

1,9 |

1,5 |

1,5 |

1,1 |

0,6 |

|

|

SZW |

Directe financiering |

– 11,5 |

4,7 |

2,4 |

2,4 |

1,0 |

1,0 |

|

|

SZW |

Apparaat |

– 5,0 |

2,2 |

2,0 |

0,4 |

0,4 |

||

|

SZW |

Ontwikkeladvies |

– 9,2 |

9,2 |

|||||

|

VWS |

Q-koorts |

– 4,8 |

4,8 |

|||||

|

VWS |

narcolepsie |

– 5,0 |

5,0 |

|||||

|

VWS |

Maternale kinkhoest en rotavirus |

– 9,0 |

2,6 |

0,5 |

1,4 |

2,4 |

2,0 |

|

|

VWS |

Topzorg |

– 4,0 |

– 2,0 |

– 2,0 |

– 2,0 |

10,0 |

||

|

VWS |

Onafhankelijke cliëntondersteuning |

– 6,5 |

1,5 |

2,5 |

2,5 |

|||

|

VWS |

Maatschappelijke diensttijd |

6,3 |

– 6,3 |

|||||

|

VWS |

Vaccinatie meningokokken |

27,0 |

– 6,7 |

– 6,9 |

– 6,7 |

– 6,7 |

||

|

GF |

Restant verhoogde asielinstroom 2017 |

– 78,4 |

78,4 |

|||||

|

AP |

Capaciteit NVWA |

– 19,0 |

8,0 |

5,0 |

6,0 |

|||

|

AP |

Sint Maarten |

– 15,6 |

11,2 |

2,5 |

2,0 |

|||

|

AP |

b5 politie |

24,0 |

– 24,0 |

|||||

|

AP |

e25 natuur en waterkwaliteit |

– 20,0 |

2,7 |

17,3 |

||||

|

AP |

f31 cofinanciering innovatie visserij |

– 5,0 |

5,0 |

|||||

|

AP |

g42 media/onderzoeksjournalistiek |

5,0 |

– 3,0 |

– 2,0 |

||||

|

AP |

g35 kwaliteit technisch onderwijs vmbo |

40,0 |

42,0 |

– 20,0 |

– 62,0 |

|||

|

AP |

g39 maatschappelijke diensttijd |

– 19,0 |

19,0 |

|||||

|

AP |

g44 aanpak laaggeletterdheid |

5,0 |

– 5,0 |

|||||

|

AP |

g45 onderwijsachterstandenbeleid |

15,0 |

20,0 |

– 15,0 |

– 20,0 |

|||

|

AP |

h59 preventiemaatregelen |

– 16,8 |

5,0 |

4,8 |

7,0 |

|||

|

AP |

h68 sport |

– 5,0 |

2,0 |

2,0 |

1,0 |

|

Begroting |

Omschrijving |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|---|---|---|---|---|---|---|---|---|

|

SZW |

Plafond sociale zekerheid |

– 241 |

154 |

68 |

30 |

– 3 |

– 9 |

|

|

Sociale Verzekeringen |

Plafond sociale zekerheid |

– 5 |

– 18 |

2 |

5 |

8 |

8 |

|

Begroting |

Omschrijving |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|---|---|---|---|---|---|---|---|---|

|

VWS |

VIPP ggz |

– 9 |

9 |

|||||

|

VWS |

Transitiefonds medisch specialisten |

– 3 |

– 3 |

5 |

Vraag 13

Welk gedeelte van de belastingopbrengsten bestaat uit groene belastingen? Hoe verhoudt dit zich tot andere EU-lidstaten?

Antwoord op vraag 13

Voor 2019 beslaan de geraamde milieubelastingen ongeveer 9% van de totale belasting- en sociale premieontvangsten. Milieubelastingen bestaan hier uit de motorrijtuigenbelasting, de belasting op personenauto’s en motorrijwielen (BPM), de accijns op lichte oliën (vooral benzine), de accijns op minerale oliën (vooral diesel), de belastingen op milieugrondslag (vooral energiebelasting) en de belasting op zware motorrijtuigen (BZM). In onderstaande tabel wordt een vergelijking gegeven tussen de EU-lidstaten voor 2016.

|

EU-28 |

Revenue (in € millions) |

% of BBP |

Ranking |

% of total taxation |

Ranking |

|---|---|---|---|---|---|

|

België |

9.377 |

2,2 |

21 |

5,0 |

25 |

|

Bulgarije |

1.334 |

2,8 |

12 |

9,6 |

4 |

|

Cyprus |

537 |

3,0 |

10 |

8,8 |

8 |

|

Denemarken |

11.065 |

4,0 |

1 |

8,6 |

10 |

|

Duitsland |

58.461 |

1,9 |

24 |

4,8 |

27 |

|

Estland |

645 |

3,1 |

9 |

8,9 |

7 |

|

Finland |

6.708 |

3,1 |

8 |

7,0 |

17 |

|

Frankrijk |

49.741 |

2,2 |

19 |

4,9 |

26 |

|

Griekenland |

6.656 |

3,8 |

3 |

9,8 |

3 |

|

Hongarije |

3.135 |

2,8 |

13 |

7,0 |

18 |

|

Ierland |

5.060 |

1,8 |

26 |

7,9 |

14 |

|

Italië |

58.756 |

3,5 |

6 |

8,2 |

12 |

|

Kroatië |

1.626 |

3,5 |

5 |

9,3 |

5 |

|

Letland |

909 |

3,6 |

4 |

11,7 |

1 |

|

Litouwen |

748 |

1,9 |

23 |

6,5 |

19 |

|

Luxemburg |

929 |

1,8 |

28 |

4,6 |

28 |

|

Malta |

277 |

2,8 |

11 |

8,5 |

11 |

|

Nederland |

23.701 |

3,4 |

7 |

8,7 |

9 |

|

Oostenrijk |

8.383 |

2,4 |

17 |

5,6 |

21 |

|

Polen |

11.580 |

2,7 |

14 |

8,1 |

13 |

|

Portugal |

4.796 |

2,6 |

15 |

7,5 |

15 |

|

Roemenië |

3.963 |

2,3 |

18 |

9,0 |

6 |

|

Slovenië |

1.564 |

3,9 |

2 |

10,6 |

2 |

|

Slowakije |

1.467 |

1,8 |

27 |

5,6 |

22 |

|

Spanje |

20.640 |

1,8 |

25 |

5,5 |

23 |

|

Tsjechië |

3.725 |

2,1 |

22 |

6,1 |

20 |

|

Verenigd Koninkrijk |

58.265 |

2,4 |

16 |

7,2 |

16 |

|

Zweden |

10.350 |

2,2 |

20 |

5,0 |

24 |

Bron: Taxation Trends in the European Union, Europese Commissie

Vraag 14, 15 en 16

Wat is de bijdrage van grote Nederlandse bedrijven aan de economie?

Hoeveel banen leveren grote Nederlandse bedrijven op, zowel indirect als direct?

Hoeveel toeleveranciers worden door grote Nederlandse bedrijven voorzien van werk?

Antwoord op vraag 14, 15 en 16

Grote Nederlandse bedrijven leveren op verschillende manieren een bijdrage aan de economie. Dat zijn deels directe effecten zoals het bieden van werkgelegenheid, het inkopen van goederen en diensten bij andere bedrijven en het doen van investeringen, maar ook meer indirecte effecten, zoals mogelijke spillovers van kennis en technologie naar andere bedrijven. En grote bedrijven leveren een bijdrage aan de belastinginkomsten. Een exacte bijdrage is derhalve niet te berekenen, mede omdat er geen eenduidige definitie is van grote bedrijven.

Het is mogelijk om grote bedrijven af te bakenen afhankelijk van het aantal werknemers. Vaak worden grote bedrijven bijvoorbeeld gedefinieerd als bedrijven met meer dan 250 werknemers. Recente cijfers over de bijdrage van deze bedrijven aan de Nederlandse economie lijken beperkt beschikbaar. Afhankelijk van de exacte definitie, was de bijdrage van grote bedrijven in 2012 32 procent van de totale toegevoegde waarde, en 27 procent van het arbeidsvolume kwam in 2012 van het grootbedrijf. Daaruit blijkt ook dat grote bedrijven gemiddeld productiever zijn dan het midden- en kleinbedrijf. Volgens recentere CBS-cijfers waren eind 2016 1,5 miljoen werknemers in dienst van bedrijven met 100–500 werknemers, en 3,3 miljoen werknemers in dienst bij bedrijven van meer dan 500 werknemers. Met een input-outputanalyse schat het CBS dat ongeveer de helft van de toegevoegde waarde van het grootbedrijf indirect is, oftewel via goederen en diensten bij andere bedrijven. In deze cijfers is een aanzienlijk deel van de economie niet onderverdeeld tussen het mkb en grootbedrijf, namelijk in de sectoren «financiële instellingen» en «overheid, onderwijs en zorg».1

Vraag 15

Hoeveel banen leveren grote Nederlandse bedrijven op, zowel indirect als direct?

Antwoord op vraag 15

Zie antwoord op vraag 14.

Vraag 16

Hoeveel toeleveranciers worden door grote Nederlandse bedrijven voorzien van werk?

Antwoord op vraag 16

Zie antwoord op vraag 14.

Vraag 17

Hoeveel dragen grote Nederlandse bedrijven bij aan de belastingopbrengsten?

Vraag 20

Hoeveel dragen grote Nederlandse bedrijven bij aan accijnzen en inkomstenheffing?

Antwoord op vraag 17 en 20

Deze vraag is moeilijk generiek te beantwoorden. Zo wordt de btw afgedragen door bedrijven, maar houden bedrijven rekening met de btw in hun prijsstelling. De mate waarin bedrijven dit kunnen doen, is afhankelijk van de mate van concurrentie op de markt, waarin het bedrijf actief is. Dit leidt tot de vraag in welke mate de btw betaald wordt door huishoudens of door (grote) bedrijven. Voor andere belastingsoorten (bijvoorbeeld de accijnzen) geldt een soortgelijk verhaal. Voor de VPB, loonbelasting en inkomstenbelasting zie antwoord op vraag 18 en 19.

Vraag 18

Wat is de geschatte bijdrage van grote Nederlandse bedrijven aan de opbrengsten van de vennootschapsbelasting (Vpb)?

Antwoord op vraag 18

Op basis van cijfers die in Miljoenennota 2018 (Kamerstuk 34 775, nr. 1) (Figuur 12.3.6) gepresenteerd zijn, betaalt het grootbedrijf 46% van de vennootschapsbelasting in Nederland in 2016. Een bedrijf wordt gezien als grootbedrijf als het minimaal 250 werknemers heeft of minimaal 43 miljoen als balanstotaal.

Vraag 19

Hoeveel dragen grote Nederlandse bedrijven, geschat, via hun werknemers bij aan de opbrengsten van de loon- en inkomstenbelasting?

Antwoord op vraag 19

Als benadering voor grote Nederlandse bedrijven is gekozen voor inhoudingsplichtigen met een loon voor de loonheffing van in totaal meer dan 11,7 miljoen. Dit komt overeen met de loonsom van 250 werknemers met een gemiddeld loon in de marktsector. Hierbij zijn loonaangiften van pensioenfondsen, overheidsinstellingen, onderwijsinstellingen, zorginstellingen e.d. niet meegenomen. In 2017 hebben deze inhoudingsplichtigen ongeveer 26% van de totale loonheffing afgedragen (loonbelasting en premies volksverzekeringen).

Vraag 20

Hoeveel dragen grote Nederlandse bedrijven bij aan accijnzen en inkomstenheffing?

Antwoord op vraag 20

Zie antwoord op vraag 17.

Vraag 21

Kunt u de ontwikkeling van de zorgtoeslag sinds de invoering van het huidig zorgstelsel als indexcijfer in één tabel tegenover de stijging van de nominale premie als indexcijfer zetten?

Antwoord op vraag 21

In onderstaande tabel wordt de nominale premie en de zorgtoeslag (ZT) weergeven in indexcijfers sinds de invoering van het huidige Zvw stelsel (2006). Voor 2019 is nog sprake van ramingen. Als blijkt dat de premie in 2019 hoger of lager zal worden vastgesteld door zorgverzekeraars, dan stijgt/daalt de zorgtoeslag één-op-één mee. Uit de tabel blijkt dat de stijging van de zorgtoeslag sinds 2006 veel groter is geweest dan die van de nominale premie. Daarbij moet bedacht worden dat de zorgtoeslag niet uitsluitend samenhangt met compensatie van de nominale premie, maar dat deze ook een rol kan spelen bij de verdeling van koopkrachteffecten in het algemeen.

|

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

*2019 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Premie |

100 |

110 |

136 |

137 |

142 |

155 |

159 |

157 |

142 |

150 |

155 |

167 |

169 |

185 |

|

ZT |

100 |

107 |

137 |

172 |

182 |

207 |

208 |

263 |

215 |

234 |

248 |

265 |

283 |

306 |

Vraag 22

Wordt er in de JenV-begroting elk jaar rekening gehouden met te ontvangen bedragen voor afpakken? Hoe groot is dit bedrag?

Antwoord op vraag 22

In de begroting van JenV wordt jaarlijks een bedrag voor afpakken opgenomen. De hoogte van dit bedrag is terug te vinden als niet belastingontvangst op het beleidsartikel 33: Veiligheid en criminaliteitsbestrijding. Vanaf 2018 zijn deze ontvangsten conform Regeerakkoord een generaal dossier op de begroting van JenV. Dit houdt in dat het budgettaire risico van de afpakraming niet

meer neerslaat op de begroting van JenV, maar dat mee- of tegenvallers in het generale beeld verwerkt worden. In de begroting 2019 is de volgende reeks opgenomen:

|

(x mln.) |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|---|---|---|---|---|---|---|

|

Ontvangsten Veiligheid en criminaliteitsbestrijding |

1.744 |

1.200 |

1.234 |

1.192 |

1.153 |

1.153 |

|

Waarvan Boetes en Transacties |

1.536 |

859 |

861 |

862 |

862 |

862 |

|

Waarvan Afpakken |

201 |

330 |

360 |

316 |

277 |

277 |

Vraag 23

Werd er al rekening gehouden met een boete voor ING? Zo nee, hoe kan het dat het oorspronkelijk begrote bedrag voor afpakken niet volledig is behaald?

Antwoord op vraag 23

Nee, er is in de raming geen rekening gehouden met de specifieke ING-schikking. Voor grote schikkingen (>10 miljoen euro) werd in 2018 een bedrag van 151 miljoen euro begroot. Gelet op het grillige karakter van deze ontvangsten is de raming meer dan gemiddeld onzeker. Door de schikking met de ING van 775 miljoen euro bedragen de meeropbrengsten uit hoofde van grote schikkingen in 2018 624 miljoen euro Dit is nu opgenomen in de ontwerpbegroting 2019.

Ten tijde van het Regeerakkoord (Kamerstuk 34 700, nr. 34) was de verwachting dat de meerjarige raming van met name de kleine afpakopbrengsten (<10 miljoen) te hoog was en is besloten deze te verlagen met 90 miljoen euro in 2018 en 30 miljoen euro structureel.

Vraag 24

Waarom wordt bij de compensatieregeling transitievergoeding bij ontslag wegens langdurige arbeidsongeschiktheid aangenomen dat de regeling minder wordt gebruikt, omdat de periode waarover de terugwerkende kracht geldt langer is geworden? Valt de 208 miljoen euro volledig vrij of is er sprake van een kasschuif?

Antwoord op vraag 24

Ervaringen bij andere regelingen met terugwerkende kracht leren dat het gebruik van een dergelijke regeling afneemt naarmate de periode waarop het betrekking heeft langer geleden is. In de oorspronkelijke raming was het uitgangspunt dat de wet in 2018 in zou gaan. Inmiddels is de wet door het parlement aangenomen; de beoogde invoeringsdatum is 1/4/2020. Deze latere invoeringsdatum (en bijbehorende langere periode met terugwerkende kracht) was aanleiding de raming bij te stellen.

De 208 mln. valt volledig vrij.

Vraag 25

In welke mate zijn de eerste schijf en de Arbeidsongeschiktheidsfonds (Aof)-premie verhoogd om de lagere raming van de zorgpremies te compenseren?

Antwoord vraag 25

Om de lagere zorgpremies ten tijde van de juniraming van het CPB (kMEV) t.o.v. Startnota (Kamerstuk 34 775, nr. 54) in het inkomstenkader te compenseren is het nieuwe tarief eerste schijf met € 0,4 mld verhoogd en de Aof-premie met € 0,1 mld verhoogd. De compensatie voor ontwikkeling van de zorgpremies ten tijde van cMEV t.o.v. kMEV is meegegaan in het totaalpakket van de augustusbesluitvorming en daarom niet specifiek uit te splitsen.

Vraag 26

In welke mate wijkt de huidige raming van de wijzigingen inkomstenbelasting regeerakkoord af van de raming ten tijde van het regeerakkoord? Waar wordt dit verschil door veroorzaakt?

Antwoord vraag 26

De maatregelen uit het box 1-pakket uit het Regeerakkoord (Kamerstuk 34 700, nr. 34) die leidden tot wijzigingen in de inkomstenbelasting zijn geraamd ten tijde van Startnota (Kamerstuk 34 775, nr. 54) en vervolgens opnieuw geraamd ten tijde van de kMEV raming van het CPB. Door de herijking leiden de wijzigingen inkomstenbelasting deze kabinetsperiode tot cumulatief € 69 mln lagere lasten dan ten tijde van Startnota.

|

In € mln, mutaties (– is lastenverlichting |

2019 |

2020 |

2021 |

Cum 2018–2021 |

|---|---|---|---|---|

|

Herijking box 1-pakket |

510 |

– 209 |

– 370 |

– 69 |

Het verschil tussen de ramingen wordt veroorzaakt door een actualisatie van de maatregelen op basis van het MIMOSI-model van het CPB. Door de actualisatie was er cumulatief tussen 2018 en 2021 sprake van lagere lasten ten opzichte van het regeerakkoord. In 2019 was er juist sprake van hogere lasten. Dat komt doordat bij regeerakkoord iets mis is gegaan met de vertaling van het tijdpad van de tariefsaanpassing naar het budgettaire tijdpad. Het betreft dus een verbetering van de raming.

Deze wijziging wijkt af van de genoemde wijziging in de ramingstoelichtingen bij het Belastingplan, omdat daar ook het aanvullende beleid na het regeerakkoord is meegenomen (waaronder de compensatie van de zorgpremies in box 1 van de inkomstenbelasting).

Vraag 27

Wat is de ratio achter de begrotingsregel dat als de zorgpremie lager is dan was geraamd, dit gecompenseerd moet worden met een lastenverzwaring? Wat zou het gevolg zijn als deze begrotingsregel niet bestond? Hoe wordt voorkomen dat deze begrotingsregel een «straf» wordt op efficiëntie en besparingen die resulteren in een lager dan geraamde zorgpremie?

Antwoord vraag 27

De ratio voor deze begrotingsregel is dat fluctuaties in zorgpremies in de huidige systematiek geen gevolgen voor het EMU-saldo hebben, omdat zowel de zorguitgaven als zorgpremies zijn ingekaderd (aan respectievelijk de uitgaven- en de inkomstenkant) en de uitgaven voor de Zvw lastendekkend zijn gefinancierd. Een voorbeeld illustreert dit. Stel dat zich een meevaller voordoet in de zorguitgaven. Deze leidt in eerste aanleg tot lagere zorgpremies (minder inkomsten voor de overheid), omdat de Zvw lastendekkend is, en tot lagere uitgaven in het het Budgettair Kader Zorg (BKZ). Omdat aan de uitgavenkant wordt gestuurd op het totaalkader, niet op deelkaders, creëert de meevaller in het BKZ ruimte voor andere uitgaven. Per saldo is er dus geen effect op het uitgavenniveau. Aan de inkomstenkant zorgen de lagere premies voor minder inkomsten. Door deze te compenseren met lastenmaatregelen en daarmee hogere inkomsten elders, is het effect op het EMU-saldo nul. Dit voorkomt schokken in het EMU-saldo. Bovendien zorgt het voor een voorspelbare ontwikkeling van de collectieve lasten, waartoe ook de zorgpremies worden gerekend.

De zorgkosten uit het inkomstenkader halen zal ertoe leiden dat stijgende of dalende zorgkosten het EMU-saldo inlopen. Dat hangt samen met het feit dat zorguitgaven wel in het uitgavenkader zitten en lastendekkend worden gefinancierd uit premies. Een voorbeeld kan dienen als verduidelijking. Bij stijgende zorgkosten nemen zowel de premie-inkomsten toe als de uitgaven onder het Budgettair Kader Zorg (BKZ). Om het totaalkader te houden, zullen elders op de begroting compenserende maatregelen genomen moeten worden. Per saldo zullen de totale uitgaven niet stijgen. Omdat de zorgpremies in deze variant buiten het lastenkader vallen, is er geen ruimte om de hogere zorgpremies te compenseren met lastenverlichting. Het eindresultaat is daarmee dat hoger dan verwachte zorguitgaven – gecompenseerd door lagere uitgaven elders – via hogere zorgpremies leiden tot een beter EMU-saldo en een slechtere koopkracht. Naast contra-intuïtief is deze variant ook weinig geloofwaardig, omdat er een grote druk zal ontstaan om maatregelen te nemen die de koopkracht repareren. Daarnaast is het inhoudelijk lastig te beargumenteren om een collectieve last, volgens definitie van het CBS, niet mee te nemen in het inkomstenkader. Vooral de inkomensafhankelijke bijdrage die jaarlijks wordt vastgesteld door de Minister van VWS en voornamelijk wordt geheven bij werkgevers kan onmogelijk als particuliere consumptie worden geclassificeerd. De Studiegroep Duurzame Groei (2016) concludeerde dan ook dat de zorgkosten uit het inkomstenkader halen zwaarwegende bezwaren heeft.

Deze begrotingsregel is dan ook geen «straf» op efficiëntie, omdat lagere zorgpremies ruimte bieden voor andere uitgaven.

Vraag 28

Wanneer wordt de Kamer geïnformeerd over hoe de Minister de aanbevelingen van de commissie Toetsing systematiek raming van de belasting- en premieontvangsten over zal nemen?

Antwoord op vraag 28

In bijlage 5 van de Miljoenennota 2019 staat een reactie op de aanbeveling van de commissie Toetsing systematiek raming van de belasting- en premieontvangsten. De aanbeveling over «expert opinion» heeft het kabinet reeds geëffectueerd in deze Miljoenennota. De overige aanbevelingen zullen in de komende tijd opgepakt gaan worden zoals aangegeven in bijlage 5 bij de Miljoenennota 2019.

Vraag 29

Kunt u de ontwikkeling van de omvang van fiscale regelingen sinds 2001 afzetten tegen de ontwikkeling van de totale opbrengst van de onderliggende belastingen?

Antwoord op vraag 29

Met ingang van Miljoenennota 2018 is het budgettaire overzicht verbreed van belastinguitgaven naar fiscale regelingen. In dat kader is aangegeven dat «de» lijst niet bestaat. Van diverse regelingen zijn geen reeksen beschikbaar met terugwerkende kracht tot 2001, waardoor de gevraagde meerjarige vergelijking niet kan worden gegeven. Bovendien zijn er reeksen herzien doordat nieuwe databronnen beschikbaar zijn gekomen. In bijlage 10 is van alle opgenomen reeksen in de Miljoenennota aangegeven wat de ramingsgrond is, waarmee duidelijk wordt gemaakt dat veel cijfers geen harde realisatiecijfers zijn, maar ramingen op basis van rekenveronderstellingen. Bij aftrekposten wordt het budgettaire belang op basis van de belastingaangiften berekend door de belastingheffing met en zonder de aftrekpost met elkaar te vergelijken. Deze rekenregel impliceert dat voor elke aftrekpost wordt aangenomen dat die aftrekpost de laatste is. Doordat belastingplichtigen meerdere aftrekposten kunnen hebben, is met deze wijze van berekenen het budgettaire belang van de aftrekposten feitelijk niet optelbaar. Ook de samenloop tussen aftrekposten en heffingskortingen zorgt er voor dat totaaltellingen een misleidend beeld zouden geven.

Vraag 30

Waar is uw uitspraak op gebaseerd dat er in algemene zin sprake is van een beheerste groei van de budgettair omvang van fiscale regelingen, terwijl voor 10 van de 94 regelingen geldt dat het budgettair belang tussen 2014 en 2019 met meer dan 10% per jaar is gestegen?

Antwoord op vraag 30

Van de tien regelingen waarvan het budgettaire belang tussen 2014 en 2019 met meer dan 10% per jaar is gestegen, zijn drie regelingen ter stimulering van nulemissieauto’s. Deze groei was ingecalculeerd en beoogd bij invoering van deze regelingen. Hier staat tegenover dat zuinige voertuigen (met uitstoot onder een bepaalde grens, maar niet nulemissie) niet meer fiscaal worden gestimuleerd, waardoor per saldo de budgettaire derving van fiscale regelingen in het autodomein is afgenomen. Verder zijn twee van de tien regelingen van relatief beperkte omvang (rond de € 10 miljoen). De MIA en de vermindering verhuurderheffing stijgen gemiddeld met meer dan 10% per jaar, maar dat komt met name door uitschieters naar beneden in 2014. Beide zijn gebudgetteerde regelingen, dus het budgettaire belang wordt met de geldende systematiek beheerst. De stijging bij het verlaagd tarief glastuinbouw is met name het gevolg van de stijging van de reguliere tarieven in de energiebelastingen, zie ook het antwoord op vraag 38. Er blijven twee regelingen over van aanzienlijke omvang waar daadwerkelijk een sterke endogene stijging van gemiddeld meer dan 10% per jaar wordt geraamd, namelijk het verlaagde tarief in de overdrachtsbelasting voor de eigen woning en de salderingsregeling in de energiebelasting. Op basis van het voorgaande heb ik geconcludeerd dat in het algemeen sprake is van een beheerste groei van de budgettaire omvang van fiscale regelingen.

Vraag 31

Hoe beoordeelt u de situatie dat er 24 fiscale regelingen zijn waarvan het budgettair belang jaarlijks met meer dan 5% toeneemt in de periode 2014–2019?

Antwoord op vraag 31

De budgettaire ontwikkeling van fiscale regelingen is een belangrijk aandachtspunt. Er kunnen echter verschillende redenen zijn waarom het budgettaire belang gemiddeld met meer dan 5% per jaar toeneemt. Bij een deel van de regelingen is dit het gevolg van beleidsmaatregelen. Ook zijn er bij sommige regelingen incidentele uitschieters naar boven of naar beneden, die de gemiddelde groei per jaar vertekenen. Sommige regelingen zijn van relatief beperkte omvang. Niet in alle gevallen geeft een groei van gemiddeld meer dan 5% per jaar dus aanleiding om in te grijpen. De regelingen waar wel degelijk een sterke endogene stijging optreedt door de jaren heen, zijn geïnventariseerd in bijlage 9 van de Miljoenennota. Deze monitoring draagt bij aan het beheersen van het risico op grondslagerosie.

Vraag 32

Wat verklaart de endogene daling van de fiscale regeling vrijstelling box 3, terwijl de vrijstelling verhoogd wordt?

Antwoord op vraag 32

De verhoging van het heffingvrije vermogen in box 3 in 2018 heeft € 122 miljoen gekost. Structureel betalen 360.000 belastingplichtigen niet langer belasting over (het rendement op) hun box 3-vermogen. Daarnaast treedt voor de totale opbrengst van box 3 een effect op doordat vanaf 2018 voor het forfaitaire spaarrendement meer in de actualiteit wordt gewerkt. Dit effect hangt samen met het op dat moment geraamde renteverloop volgens bestaande systematiek ten opzichte van de nieuwe systematiek. In 2018 bedraagt de totale budgettaire derving voor de opbrengst van box 3 € 451 miljoen. Structureel is er geen budgettair effect ten gevolge van het meer in de actualiteit werken voor het forfaitaire spaarrendement. Er resteert alleen het budgettaire effect van de verhoging van het heffingvrije vermogen.

Na deze beleidswijziging werken jaarlijkse wijzigingen in het forfaitaire rendement door in de kosten van het heffingvrije vermogen. Daar liggen rendementsontwikkelingen voor sparen en beleggen aan ten grondslag. Deze rendementen hangen samen met economische ontwikkelingen en worden derhalve toegerekend aan de endogene ontwikkeling. Er is geen sprake van een jaarlijkse beleidsmaatregel. Als het forfaitaire rendement daalt is het belastingvoordeel van het heffingvrije vermogen lager en dalen de kosten van de vrijstelling in box 3. Hiervan is sprake in 2018 en 2019.

Vraag 33

Kunt u een uitsplitsing van de opbrengsten van de energiebelasting geven naar belasting op gas en belasting op elektriciteit?

Antwoord op vraag 33

Volgens het Financieel Jaarverslag Rijk bedroeg de totale energiebelasting opbrengst in 2017 in totaal circa € 4,6 miljard. Deze opbrengst is de resultante van de energiebelasting opbrengsten van aardgas en elektriciteit en de kosten van de post belastingvermindering. Indien de energiebelasting opbrengsten van zowel elektriciteit als aardgas evenredig worden gesaldeerd met de kosten van de post belastingvermindering, dan bestaan de opbrengsten van de energiebelasting in 2017 voor circa 50% uit elektriciteit en voor circa 50% uit aardgas.

Vraag 34

Wat was de verwachte ontwikkeling voor het budgettair beslag giftenaftrek zonder de beperking?

Antwoord op vraag 34

Aangenomen is dat met «de beperking» bedoeld is de beperking van de aftrek tot het basistarief. De aftrek wordt pas vanaf 2020 langzamerhand beperkt. Vanaf 2023 is de aftrek nog slechts mogelijk tegen het basistarief. Op de huidige reeks tot en met 2019 heeft deze beperking dus geen invloed.

In 2016 viel 173 miljoen van de giftenaftrek in de vierde schijf. Zou dit bedrag niet tegen 49,5% (tarief hoogste schijf in 2023) afgetrokken kunnen worden, maar slechts tegen 37,05% (basistarief in 2023) dan zouden de kosten van de giftenaftrek met € 21,5 miljoen lager zijn.

Vraag 35

Hoe komt het dat de omvang van bedrijfsopvolgingsfaciliteit in de erf- en schenkbelasting sinds 2016 stabiel op 430 miljoen euro staat? Hoe verhoudt dit zich tot de totale inkomsten uit de schenk- en erfbelasting?

Antwoord op vraag 35

Omdat het budgettaire beslag van de bedrijfsopvolgingsfaciliteit in de schenk- en erfbelasting als gevolg van incidenteel grote gevallen sterk van jaar op jaar kan verschillen, wordt voor de raming van deze belastinguitgave steeds uitgegaan van de gemiddelde realisatie van de laatste drie voldoende representatieve realisatiejaren. Voor de huidige raming betreft dit de jaren 2013 tot en met 2015. Aangezien als gevolg van deze systematiek geen duidelijke trend voor de toekomst afleidbaar is, wordt dit bedrag over de gehele periode van de meerjarenraming constant gehouden. De gerealiseerde kasopbrengst schenk- en erfbelasting over de periode 2013–2015 bedraagt gemiddeld € 1.623 miljoen per jaar.

Vraag 36

Welke invloed heeft de tariefsverhoging naar 7% in de innovatiebox op de totale omvang van de faciliteit?

Antwoord op vraag 36

Door de verhoging van het tarief daalt de budgettaire omvang van de innovatiebox met € 124 miljoen structureel.

Vraag 37

Hoeveel directeur-grootaandeelhouders (DGA's) maken gebruik van de verlaging van het gebruikelijk loon voor startups?

Antwoord op vraag 37

De verlaagde gebruikelijkloonregeling voor start-ups kan worden toegepast door dga’s van een bedrijf met een S&O-startersverklaring voor start-ups. Voor een kleine groep dga’s is het toepassen van deze regeling de-minimisssteun. Dit zijn de dga’s die voor de sociale zekerheid als «werknemer» kwalificeren. Om te toetsen of zij het de-minimissteunplafond door toepassing van deze regeling niet overstijgen zullen zij een de-minimisverklaring moeten invullen en indienen bij RVO.nl. RVO.nl verleent – als uit haar toets blijkt dat het de-minimisplafond niet wordt overschreden – een goedkeuring tot toepassing van de regeling. De rest van de dga’s, de overgrote meerderheid, kan de regeling echter toepassen zonder dat sprake is van de-minimissteun. Voor deze dga’s is daarom op voorhand niet bekend dat zij de maatregel toepassen of willen toepassen. Precieze cijfers zijn daarom onbekend. De regeling wordt geëvalueerd in 2022.

Vraag 38

Hoe wordt de grote stijging van de gemiste inkomsten aan het verlaagde tarief voor de glastuinbouw verklaard?

Antwoord op vraag 38

Het budgettaire belang van het verlaagde tarief voor de glastuinbouw in de energiebelasting is de resultante van de reguliere tarieven in de energiebelasting, de hoogte van het verlaagde tarief ten opzichte van de reguliere tarieven en het energieverbruik in de glastuinbouw. De grote stijging van het budgettaire belang tussen 2014 en 2019 (van € 83 miljoen naar € 161 miljoen) is voor het grootste deel het gevolg van de beleidsmatige stijging van de reguliere energiebelastingtarieven in die periode, met name in 2016 en 2019. Van de geraamde stijging van het budgettaire belang tussen 2014 en 2019 met € 78 miljoen is per saldo € 74 miljoen het gevolg van wijzigingen in de reguliere tarieven in de energiebelasting.

Vraag 39 over bijlagen

Hoe verhoudt het Interdepartementale Beleidsonderzoek (IBO) Toeslagen zich tot het eerder toegezegde onderzoek toeslagen? Hoe wordt de Kamer betrokken bij het onderzoek en de onderzoeksvragen?

Antwoord op vraag 39

Het eerder toegezegde onderzoek toeslagen wordt vormgegeven als een IBO Toeslagen. In de Miljoenennota is de taakopdracht met daarbij de onderzoeksvragen opgenomen. Kenmerkend aan een IBO is dat dit uitgevoerd wordt door een ambtelijke werkgroep voorgezeten door een onafhankelijk voorzitter. De rapporten worden na afronding voorzien van een kabinetsreactie aan de Kamer verzonden en openbaar gemaakt.

Vraag 40

Kunt u de ontwikkeling van het budget voor huurtoeslag gedurende deze kabinetsperiode laten zien?

Antwoord op vraag 40

Hieronder is weergegeven hoe het budget huurtoeslag zich ontwikkelt gedurende deze kabinetsperiode. Deze cijfers zijn ontleend aan de vastgestelde begrotingsstaat 2019 van het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties (VII).

|

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|

|

Uitgaven |

4.040.400 |

4.063.600 |

4.260.300 |

4.417.200 |

|

Ontvangsten |

492.000 |

521.000 |

516.000 |

478.000 |

|

Budget |

3.548.400 |

3.542.600 |

3.744.300 |

3.939.200 |

Vraag 41

Hoe wordt de terugloop van OCW-uitgaven verklaard voor de jaren 2018 tot en met 2022?

Antwoord op vraag 41

De terugloop van de OCW-uitgaven in de horizontale toelichting kan worden verklaard door de daling (krimp) van het aantal leerlingen en studenten in po, vo en mbo.

Vraag 42

Wat is de oorzaak van de autonome tegenvaller op de referentieraming en de studiefinancieringsraming?

Antwoord op vraag 42

De oorzaak van deze tegenvaller wordt bij de verticale toelichting op pagina 251 toegelicht, deze luidt:

Autonome bijstelling studiefinanciering

De raming van de uitgaven aan de studiefinanciering is dit voorjaar geactualiseerd en per saldo naar boven bijgesteld. De grootste oorzaak hiervan is het feit dat er meer studenten afstuderen die nog onder de prestatiebeurssystematiek vallen dan eerder geraamd. De prestatiebeurzen van deze studenten worden na afstuderen omgezet in een gift. Dit zorgt voor de extra uitgaven. Daarnaast is er een tegenvaller op de kwijtscheldingen en tevens op de studentenreisvoorziening.

Referentieraming 2018

De referentieraming is de jaarlijkse raming van het verloop van leerlingen- en studentenaantallen. Uit de referentieraming 2018 blijkt dat het verwachte aantal leerlingen en studenten hoger uitvalt dan geraamd voor de Begroting 2018. Hierachter gaan verschillende bewegingen schuil. Het grootste effect wordt veroorzaakt door hogere dan geraamde studentenaantallen in het hbo en wo. De hogere instroom in het wo-master en het wo-bachelor wordt veroorzaakt door een hogere instroom van buiten het onderwijs (één of meer tussenjaren) en respectievelijk een hogere instroom van hbo-bachelor gediplomeerden en een hoger aantal vwo-gediplomeerden. De hogere instroom in het hbo wordt veroorzaakt door meer ingeschreven studenten voor een Associate Degree en door meer studenten van buiten het (Nederlandse) onderwijs (met één of meer tussenjaren of, per 2019, uit landen behorende tot de Europese Economische Ruimte).

Vraag 43

Hoe wordt de taakstelling van uiteindelijk 161 miljoen euro ingevuld?

Antwoord op vraag 43

De taakstelling vanaf 2020 als gevolg van een autonome tegenvaller op de referentieraming en de studiefinancieringsraming zal bij Voorjaarsnota 2019 structureel ingevuld worden.

Vraag 44

Welk deel van de kosten voor herinrichting van het departement LNV betreft extra personeel, welke deel ICT en welk deel autonome ontwikkelingen?

Antwoord op vraag 44

De 37,2 mln structurele kosten van de herinrichting zijn:

Personeel: 12.5 mln.

Materieel: 5.7 mln.

ICT: 5 mln.

Inrichtings- en uitvoeringskosten: 1 mln.

EU-uitvoeringskosten: 13 mln.

Vraag 45

Vallen de lasten van de herinrichting ten laste van het Ministerie van LNV? Zo ja, waarom?

Antwoord op vraag 45

Ja, deze uitgaven komen ten laste van de begroting van het Ministerie van LNV. De LNV-begroting is hiervoor gecompenseerd vanuit algemene middelen.

Vraag 46

Hoeveel apparaatskosten zijn in 2010 ten tijde van de samenvoeging van LNV en EZ tot het Ministerie van EL&I bespaard? (LNV; zie 21 MJN)

Antwoord op vraag 46

Zie vraag 21

Vraag 47

Welke kosten zijn er gemaakt voor de naamswijziging van EL&I naar EZ? (LNV)

Antwoord op vraag 47

De kosten gemaakt voor de naamswijziging van EL&I naar EZ bedragen ongeveer 0,25 mln. De kosten zitten voornamelijk op het gebied van ICT, drukwerk en vormgeving.

Vraag 48

Hoe verhoudt de besparing uit 2010 als gevolg van de samenvoeging van de Ministeries van EZ en LNV zich ten opzichte van de extra kosten die nu gemaakt moeten worden? (LNV)

Antwoord op vraag 48

Zie antwoord op vraag 21

Vraag 49 Bijlagen MN

Kunt u bij de onderdelen 6 t/m 9 nader toelichten waarom er sprake is van hogere uitgaven aan de EU?

Antwoord op vraag 49

De EU-afdrachten zijn hoger als gevolg van «DAB 6: effect vertraging», Spring Forecast 2018 en «DAB 6: Spring Forecast 2017». Daartegenover staan lagere afdrachten als gevolg van DAB 2: Surplus, Draft Budget 2019, Spring Forecast 2018 in het jaar 2018, DAB 6: effect vertraging en hogere ontvangsten EU en de nacalculatie 2017. Voor een volledige toelichting op de mutaties en het totaaleffect in de verschillende jaren verwijs ik u naar de bijlagen bij de Miljoenennota, in de verticale toelichting op p. 235–237.

Vraag 50

Waarom wordt er structurele onderuitputting geboekt op de begroting van IenW?

Antwoord vraag 50

Dit voorjaar zijn er extra middelen vrijgemaakt voor onder andere het gasbesluit, de inrichting van LNV en de Brexit-voorbereiding. Hiervoor is dekking gevonden in de structurele onderuitputting op de verschillende departementale begrotingen, waaronder die van IenW.

Vraag 51

Waarop is de raming van de oningevulde onderuitputting op IenW gebaseerd? Is dit gebaseerd op onderuitputting in het verleden? Of juist op overuitputting?

Antwoord vraag 51

De raming van de oningevulde onderuitputting op de IenW-begroting is gebaseerd op de onderuitputting in de afgelopen jaren.

Vraag 52

Is naast de IenW-begroting ook op andere plekken in de begrotingen oningevulde onderuitputting ingeboekt?

Antwoord op vraag 52

Op de volgende begrotingen is onderuitputting verondersteld die nog moet worden ingevuld: JenV (66 structureel), VWS (41 mln. structureel), HGIS-middelen (30 mln. structureel), en Defensie (5 mln. in 2019 en 2020).

Vraag 53

Waarvoor wordt het niet-bestede deel van de reservering voor het regeringsvliegtuig ingezet? Is dit buiten de reguliere eindejaarsmarge om meegenomen?

Antwoord vraag 53

Het niet-bestede deel van de reservering voor het regeringsvliegtuig wordt ingezet voor de betalingen die in 2018 volgen voor de aanschaf van het regeringsvliegtuig. Deze middelen zijn toegevoegd aan de IenW-begroting in 2018.

Vraag 54

Is de Minister voor Medische Zorg of de Minister van EZK budgettair verantwoordelijk bij eventuele tegenvallers in de toekomst bij Pallas?

Antwoord op vraag 54

Op dit moment is EZK beleidsverantwoordelijk. De bedoeling is dat dit dossier overgaat naar VWS. De Stichting Pallas heeft in 2013 van het Rijk en de provincie Noord-Holland de opdracht gehad om het volgende te realiseren:

• het voorbereiden van ontwerp en bouw;

• het uitwerken van een levensvatbare business case;

• het verkrijgen van de benodigde vergunningen;

• het organiseren van private financiering voor de bouw- en inbedrijfstelling van de Pallas-reactor.

Het kabinet en de provincie hebben in 2012 een lening beschikbaar gesteld om bouw en exploitatie van Pallas bij volledig private financiering te onderzoeken. Bij de bouw van Pallas wordt de lening terugbetaald.

Vraag 55

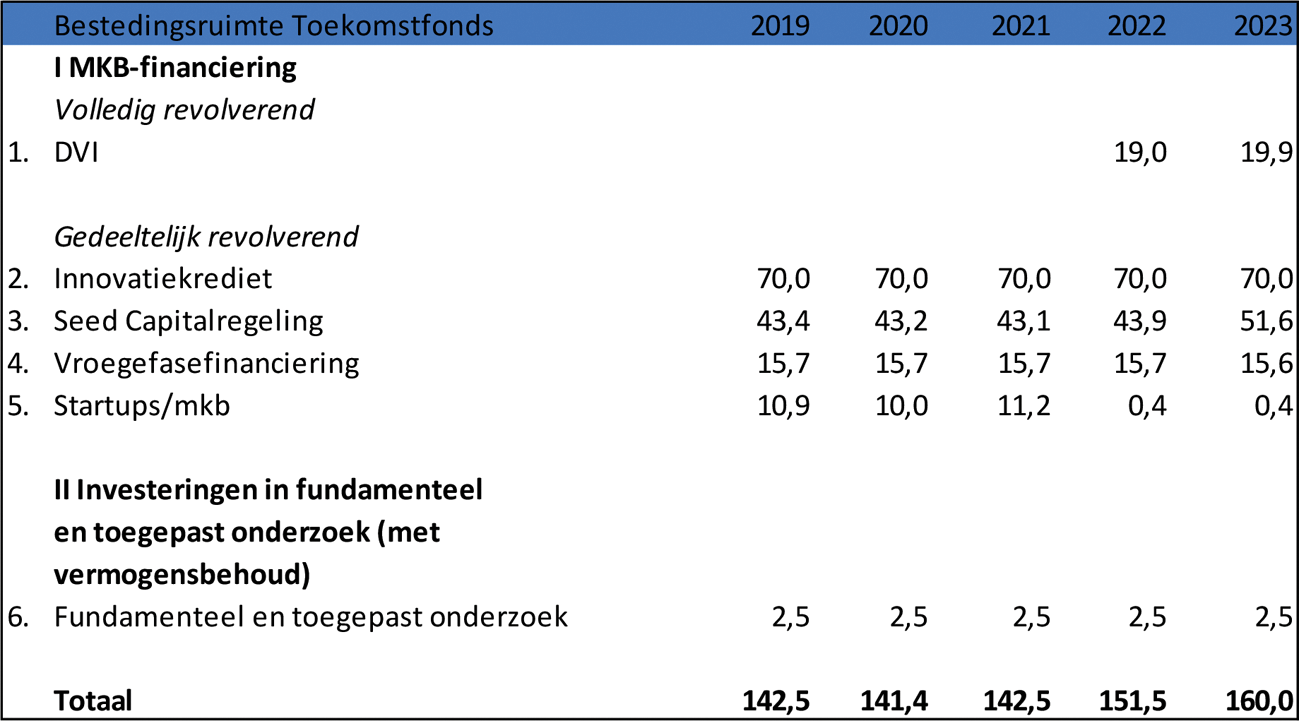

Kunt u een overzicht geven van de ruimte die binnen het Toekomstfonds per jaar beschikbaar is om nieuwe projecten te financieren?

Antwoord 55

In onderstaande tabel is het overzicht opgenomen van de bestedingsruimte in artikel 3 Toekomstfonds van de EZK-begroting. Dit betreft het beschikbare verplichtingenbudget.

De bedragen onder 1 betreft de budgettaire ruimte die ontstaat als gevolg van terugontvangsten op Dutch Venture Initiative (DVI) en DVI II.

De bedragen onder 2, 3 en 4 betreffen de verplichtingenbudgetten voor de jaarlijks te publiceren plafonds in het kader van de regelingen Innovatiekrediet, Seed Capitalregeling en Vroegefasefinanciering.

De bedragen onder 5 zijn gereserveerd voor het MKB-actieplan (Zie Kamerstuk 32 637, nr. 316)

Het bedrag bij 6 betreft de buffer die jaarlijks wordt opgebouwd t.b.v. van investeringen in fundamenteel en toegepast onderzoek die niet volledig revolveren.

Vraag 56

Uit welke niet-bestede middelen bestaat de dekking beleidsbrief?

Antwoord op vraag 56

Deze dekking bestaat uit de inzet van middelen die geparkeerd stonden op artikel 99 (nog onverdeeld). Op dit artikel staan middelen gereserveerd, die verdeeld worden over de begrotingsartikelen op het moment dat de plannen zijn uitgewerkt.

Vraag 57

Wat is de meest actuele stand van de onderbesteding sectorplannen?

Antwoord op vraag 57

De Kamer wordt middels een halfjaarlijkse voortgangsbrief geïnformeerd over de benutting van het sectorplannenbudget. In de brief van 5 juli jl. is gemeld dat de onderbenutting op het sectorplannenbudget 19,4 mln. euro bedraagt2. Voorafgaand aan de begrotingsbehandeling van SZW wordt de Kamer geïnformeerd over de nieuwe stand van zaken.

Vraag 58

Wanneer worden de resterende middelen op de Aanvullende Post ten behoeve van de uitvoering van het regeerakkoord toegevoegd aan de begrotingen?

Antwoord op vraag 58

Overheveling van deze middelen kan plaatsvinden nadat het betreffende departement een doelmatig bestedingsplan heeft opgesteld en dit met het Ministerie van Financiën heeft afgestemd. Bij de reguliere begrotingsmomenten kunnen de overhevelingen in de begrotingen worden verwerkt. Eventuele urgente uitgaven kunnen eerder aan de Kamer worden voorgelegd in een incidentele suppletoire begroting.

Vraag 59

Wat is de beoogde bestemming voor de 202 miljoen euro die voor de Belastingdienst voor 2019 op de Aanvullende Post staat? Waarom is dit bedrag nog niet vrijgegeven?

Antwoord op vraag 59

In de financiële bijlage van de Kamerbrief Beheerst Vernieuwen d.d. 26 april 2018 (Kamerstuk 31 066, nr. 403) staat de raming opgenomen voor het totaal aan de Belastingdienst beschikbaar gestelde budget. Er is een eerste tranche van cumulatief (tot en met 2022) van ruim 500 mln. vrijgegeven voor de deelplannen voor beheerst vernieuwen. Het nog resterende budget op de Aanvullende Post in 2019 is grotendeels niet benodigd in 2019. Zoals in de bijlage van de Kamerbrief reeds toegelicht is er een nog een kasschuif op de Aanvullende Post beoogd. De beoogde kasschuif zal op de geëigende begrotingsmomenten plaatsvinden, zodra het budgettaire beeld dit toelaat.

Vraag 60

Wat is de beoogde bestemming voor de 50 miljoen euro die voor de politie op de aanvullende post staat? Waarom is dit bedrag nog niet vrijgegeven?

Antwoord op vraag 60

De Minister van Justitie en Veiligheid heeft uw Kamer op 15 juni 2018 geïnformeerd over de invulling van de maatregelen in het kader van de bevordering van de capaciteit en flexibiliteit van de politie waarvoor in het regeerakkoord een bedrag is vrijgemaakt oplopend tot structureel € 291 mln. (Kamerstuk 29 628, nr. 784). Voor het overgrote deel is inmiddels vastgesteld waaraan het geld wordt uitgegeven en zijn de middelen overgeboekt van de Aanvullende Post naar de begroting van JenV. Streven is de resterende 50 mln. aan te wenden voor een nog modernere en slagvaardigere politieorganisatie. Een meer precieze invulling wordt uitgewerkt en vervolgens met uw Kamer gedeeld.

Vraag 61

Wanneer worden de gelden voor het Gasfonds Groningen vrijgegeven?

Antwoord op vraag 61

Rijk en regio werken momenteel aan de contouren van het Nationaal Programma Toekomstperspectief Groningen. Bij de uitwerking van dit Nationaal Programma in het najaar worden ook afspraken gemaakt over het ritme, de wijze waarop en de randvoorwaarden waaronder de bijdrage van het Rijk verantwoord kan worden uitgegeven. Het gaat dan o.a. om randvoorwaarden als doelmatigheid en verantwoording.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35000-45.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.