Staatsblad van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatsblad 2017, 325 | AMvB |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatsblad 2017, 325 | AMvB |

Wij Willem-Alexander, bij de gratie Gods, Koning der Nederlanden, Prins van Oranje-Nassau, enz. enz. enz.

Op voordracht van de Staatssecretaris van Financiën van 7 juli 2017, 2017-0000131537;

Gelet op artikel 12, vijfde lid, van de Wet op de omzetbelasting 1968;

De Afdeling advisering van de Raad van State gehoord (advies van 2 augustus 2017, No.W06.17.0205/III);

Gezien het nader rapport van de Staatssecretaris van Financiën van 25 augustus 2017, nr. 2017-158533;

Hebben goedgevonden en verstaan:

Het Uitvoeringsbesluit omzetbelasting 1968 wordt als volgt gewijzigd:

Aan artikel 24ba, eerste lid, wordt, onder vervanging van de punt aan het slot van onderdeel g door een puntkomma, een onderdeel toegevoegd, luidende:

h. een telecommunicatiedienst wordt verricht als bedoeld in artikel 2a, eerste lid, onderdeel r, van de wet, voor zover de dienst plaatsvindt in Nederland tussen ondernemers die deze diensten verrichten.

Lasten en bevelen dat dit besluit met de daarbij behorende nota van toelichting in het Staatsblad zal worden geplaatst.histnoot

Wassenaar, 28 augustus 2017

Willem-Alexander

De Staatssecretaris van Financiën, E.D. Wiebes

Uitgegeven de eenendertigste augustus 2017

De Minister van Veiligheid en Justitie, S.A. Blok

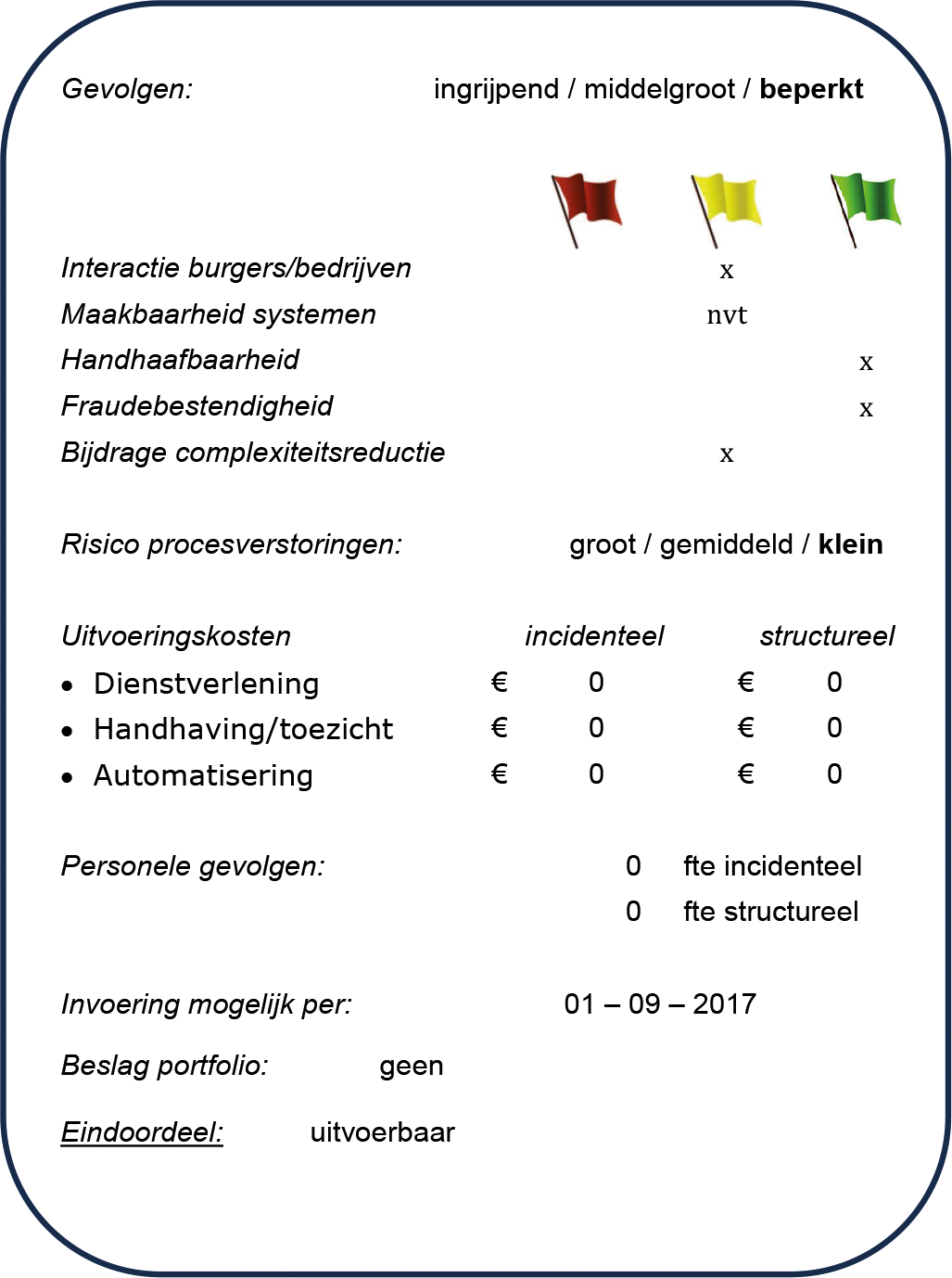

Recent is btw-fraude gesignaleerd met verlies van btw in Nederland met telecommunicatiediensten die buiten de Europese Unie worden ingekocht en uiteindelijk via diverse ondernemersschakels in zowel Nederland als daarbuiten weer worden doorverkocht.

De gesignaleerde btw-fraude is een zogenoemde btw-carrouselfraude, waarbij fraudeurs via een netwerk van bedrijven in diverse landen gebruik maken van de mogelijkheid om zonder berekening van btw goederen of diensten in te kopen uit andere landen en vervolgens deze met berekening van btw door te verkopen in het binnenland. De van de afnemer ontvangen btw wordt niet afgedragen door de verkopende ondernemer in het fraudenetwerk en deze zogenoemde ploffer verdwijnt doorgaans snel met de btw uit het zicht van de fiscus. De afnemer heeft echter in beginsel wel recht op teruggaaf van de door hem over de inkoop betaalde btw. Hierdoor ontstaat dus een verlies aan btw inkomsten in het land waar de afdracht achterwege blijft.

In de brief van 29 mei 2017 heb ik de Tweede Kamer geïnformeerd over de signalen van mogelijke fraude met telecommunicatiediensten en mijn voornemen bekend gemaakt om maatregelen te treffen die het verlies aan btw door deze fraude tegen gaan.1 Speciaal aan deze fraude is dat het verhandelbare diensten betreffen die ook buiten de EU worden ingekocht of verkocht, waardoor anders dan bij goederen geen grensoverschrijding zichtbaar is via de Douane. Door de aard van de telecommunicatiediensten zijn ook geen vervoersbewegingen zichtbaar. Voorts is de verplichting die ondernemers hebben om diensten en goederen naar ondernemers in andere EU-landen te melden niet van toepassing op handel met landen buiten de EU. Andere handvatten om zicht te hebben op het verrichten van deze diensten zijn onvoldoende om afdoende de gebruikelijke fraudebestrijdingsmiddelen in te kunnen zetten. Daarnaast biedt de handel in deze telecommunicatiediensten de mogelijkheid om het snel en voor grote bedragen tussen ondernemers te laten plaatsvinden en ook over de grenzen heen. Dit is de reden om als maatregel tegen deze fraude te kiezen voor een verleggingsregeling voor telecommunicatiediensten.

Een verleggingsregeling maakt btw-carrouselfraude onmogelijk. Een leverancier van goederen of diensten die btw verlegt naar zijn afnemer berekent geen btw en ontvangt voor zijn prestaties slechts de netto vergoeding. De afnemende ondernemer verantwoordt de btw in zijn eigen aangifte en brengt die btw op dezelfde aangifte in aftrek, uiteraard voor zover hij aftrekgerechtigd is. Er vindt geen daadwerkelijke betaling van btw aan de leverancier plaats zodat de leverancier niet kan frauderen door wel btw te factureren en ontvangen maar deze niet te voldoen aan de schatkist, terwijl de afnemer de btw wel van de schatkist terugkrijgt.

Vooruitlopend op deze wijziging in het Uitvoeringsbesluit omzetbelasting 1968 is op 1 juni 2017 een beleidsbesluit gepubliceerd waarin met directe ingang wordt goedgekeurd dat de verleggingsregeling mag worden toegepast op telecommunicatiediensten zoals bedoeld in artikel 2a, eerste lid, onderdeel r, van de Wet op de omzetbelasting 1968 (Wet OB 1968) die in Nederland plaatsvinden en worden verricht tussen ondernemers die deze diensten verrichten.2

De verleggingsregeling houdt in dat de ondernemer die in Nederland telecommunicatiediensten verricht aan een andere ondernemer die deze diensten verricht geen omzetbelasting vermeldt op de factuur die hij uitreikt. In plaats daarvan vermeldt hij op de factuur «btw verlegd».

De verleggingsregeling ziet alleen op de dienstverrichting tussen ondernemers die ook deze telecommunicatiediensten verrichten, zodat de dienstverrichting naar eindgebruikers buiten de reikwijdte van die regeling valt. Onder eindverbruikers worden in deze mede verstaan ondernemers die dergelijke diensten aanschaffen om ze zakelijk binnen de eigen organisatie te verbruiken. Doordat de dienstverrichting naar eindgebruikers buiten de verleggingsregeling valt is een ondergrens, zoals is toegepast bij de verleggingsregeling voor de levering van mobiele telefoons, niet nodig.

De verleggingsregeling geldt alleen als de plaats van de telecommunicatiedienst in Nederland is. Ingevolge artikel 6 van de Wet OB 1968 is dat bij dienstverlening tussen ondernemers het geval wanneer de afnemende ondernemer in Nederland is gevestigd of daar zijn gebruikelijke woon- of verblijfsplaats, zijn zetel of vaste inrichting heeft.

De BTW-richtlijn 2006 biedt de Lidstaten in artikel 199 bis, eerste lid, aanhef en onderdeel g, de mogelijkheid tot en met 31 december 2018 voor een minimumperiode van twee jaar te bepalen dat de btw moet worden voldaan door de belastingplichtige voor wie de telecommunicatiedienst, bedoeld in artikel 24, tweede lid, van die richtlijn, wordt verricht.3 In verband met de tijdsclausule in deze bepaling is ten behoeve van de rechtszekerheid een derogatieverzoek op basis van artikel 395 van de BTW-richtlijn 2006 ingediend om de verleggingsregeling ook buiten het bestek van artikel 199 bis, eerste lid, onderdeel g, van de BTW-richtlijn 2006 te mogen toepassen op telecommunicatiediensten. Naast Nederland maken ook het Verenigd Koninkrijk en Tsjechië gebruik van een soortgelijke verleggingsregeling.

Met de verleggingsregeling wordt budgettair verlies voorkomen. De toepassing van deze verlegging leidt niet tot extra uitvoeringskosten bij de Belastingdienst. De uitvoeringstoets heeft uitgewezen dat de maatregel voor de Belastingdienst uitvoerbaar is (als bijlage toegevoegd).

Het bedrijfsleven ondervindt gevolgen doordat de administratieve systemen initieel moeten worden aangepast op deze verleggingsregeling, bijvoorbeeld doordat de btw niet meer wordt vermeld op de facturen en daarvoor in de plaats de vermelding «btw verlegd» moet komen te staan. De verleggingsregeling is na afstemming met het bedrijfsleven beperkt tot de dienstverlening aan andere ondernemers voor zover die telecommunicatiediensten verrichten en ziet op alle telecommunicatiediensten zoals genoemd in de definitie van de Wet op de omzetbelasting 1968. Over de reden voor deze verleggingsregeling, de vormgeving ervan en de inwerkingtreding is overleg geweest met vertegenwoordigers van de telecommunicatiebranche.

Voor de burger zijn er geen gevolgen omdat deze regeling alleen ziet op een andere wijze van factureren tussen bepaalde ondernemers en het doen van aangiften door ondernemers die telecommunicatiediensten verrichten.

Het doel van het toevoegen van de verlegging van btw voor telecommunicatiediensten in artikel 24ba van het Uitvoeringsbesluit omzetbelasting 1968 is het voorkomen en het stoppen van (grensoverschrijdende) btw-fraude met die diensten. De definitie van die diensten is geregeld in artikel 2a van de Wet OB 1968 en is gebaseerd op artikel 24 van de BTW-richtlijn 2006. In artikel 6bis van de Uitvoeringsverordening 282/2011 worden die diensten nader verduidelijkt.4

De onderhavige verleggingsregeling houdt in dat de ondernemer die de genoemde diensten verricht geen btw mag vermelden op de factuur die hij uitreikt. Die ondernemer vermeldt dan wel op de factuur «btw verlegd». De afnemer van deze diensten dient dan deze aan hem verlegde btw in zijn aangifte op te nemen als door hem verschuldigde belasting ter zake van de verlegging. Op dezelfde aangifte kan de afnemende ondernemer die omzetbelasting met inachtneming van artikel 15 van de Wet OB 1968 in aftrek brengen. De verlegging geldt alleen voor zover de diensten op grond van artikel 6 van de Wet OB 1968 in het binnenland plaatsvinden aan ondernemers die ook deze telecommunicatiediensten verrichten. De verleggingsregeling is dus niet van toepassing op telecommunicatiediensten aan eindgebruikers. Eindgebruikers kunnen in deze niet alleen particulieren zijn maar ook ondernemers die zelf geen telecommunicatiediensten verrichten.

Anders dan bij andere verleggingen – zoals bij de levering van mobiele telefoons – geldt hier geen ondergrens omdat de afzet naar de eindconsument niet onder de verleggingsregeling is begrepen en daarom een ondergrens niet nodig is.

Het bepaalde in artikel I treedt in werking met ingang van de dag na de datum van uitgifte van het Staatsblad waarin zij wordt geplaatst. Deze datum wijkt af van de vaste verandermomenten. De reden hiervoor is enerzijds gelegen in het feit dat het bedrijfsleven de gelegenheid moet hebben om de wijzigingen in hun administratie te kunnen verwerken. De datum van 1 juli 2017 was daarom geen mogelijkheid. Anderzijds zou een inwerkingtredingsdatum van 1 januari 2018 te laat zijn gelet op het doel van de wijziging, namelijk het stoppen van verlies van btw inkomsten als gevolg van de btw-fraude.

De Staatssecretaris van Financiën, E.D. Wiebes

Om btw-carrouselfraude met telecommunicatiediensten tegen te gaan wordt artikel 24ba van het Uitvoeringsbesluit omzetbelasting 1968 in die zin gewijzigd (uitgebreid) dat de heffing van btw bij het verrichten van telecommunicatiediensten in Nederland tussen ondernemers die deze diensten verrichten, wordt verlegd naar de afnemer van die diensten (alleen bij B2B dus). Per 1 juni 2017 is al sprake van een goedkeuring om in die situatie de btw te verleggen maar voor een daadkrachtige en effectieve bestrijding van de fraude is een wettelijke verplichting gewenst.

Verlegging betekent dat de leverancier van de telecommunicatiediensten op zijn factuur geen btw in rekening brengt maar volstaat met de melding «btw verlegd». De afnemer dient die btw in zijn aangifte op te nemen en kan die btw op dezelfde aangifte in aftrek brengen, mits wordt voldaan aan de voorwaarden.

De verleggingsregeling heeft betrekking op alle telecommunicatiediensten zoals die worden genoemd in artikel 2a, eerste lid, onderdeel r, van de Wet OB respectievelijk artikel 24, tweede lid, van de Europese btw-richtlijn (onder andere belminuten, VoIP, toegang tot internet).

De maatregel is gericht op het voorkomen van fraude. Ook al is de sector meegenomen in het traject dat heeft geleid tot de verlegging, de doelgroep is (veelal) onbekend met deze voor hen nieuwe werkwijze. De doelgroep zal hierover worden geïnformeerd via de geëigende kanalen (oa. website) en media.

Ondernemers die de telecommunicatiediensten verrichten moeten hun administratie zodanig aanpassen dat in de beoogde situaties geen btw in rekening wordt gebracht en op de factuur «btw verlegd» wordt vermeld alsmede het btw-nummer van de afnemer. Over die transacties hoeven zij geen btw op aangifte te voldoen. De btw moeten ze vermelden in de rubriek «verlegde btw».

Ondernemers die dergelijke telecommunicatiediensten afnemen moeten de op de factuur naar hen verlegde btw in hun aangifte opnemen in de rubriek «naar mij verlegde btw». Als wordt voldaan aan de voorwaarden kan die btw op dezelfde aangifte in aftrek worden gebracht.

Niet van toepassing.

De Belastingdienst zal binnen de bestaande handhaving erop moeten toezien dat deze verlegging goed wordt toegepast.

Het voorstel draagt bij aan de bestrijding van carrouselfraude met telecommunicatiediensten.

Een verleggingsregeling is een afwijking van de reguliere btw-systematiek en werkt daarom complexiteitsverhogend.

Het risico op procesverstoringen is klein.

Er zijn geen incidentele of structurele uitvoeringskosten.

Er zijn geen personele gevolgen.

Invoering is mogelijk per: 1 september 2017.

Het voorstel is uitvoerbaar.

Richtlijn 2006/112/EG van de Raad van 28 november 2006 betreffende het gemeenschappelijk stelsel van belasting over de toegevoegde waarde (PbEU 2006, L 347).

Uitvoeringsverordening (EU) nr. 282/2011 van de Raad van 15 maart 2011 houdende vaststelling van maatregelen ter uitvoering van Richtlijn 2006/112/EG betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde (PbEU 2011, L 77).

Het advies van de Afdeling advisering van de Raad van State wordt niet openbaar gemaakt op grond van artikel 26, zesde lid j° vijfde lid, van de Wet op de Raad van State, omdat het zonder meer instemmend luidt.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stb-2017-325.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.