Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 36488 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 36488 nr. 6 |

Vastgesteld 22 februari 2024

De regering dankt de vaste commissie voor Sociale Zaken en Werkgelegenheid voor de schriftelijke inbreng bij het wetsvoorstel tot wijziging van de Wet minimumloon en minimumvakantiebijslag in verband met een bijzondere verhoging van het wettelijk minimumloon met 1,2 procentpunt met ingang van 1 juli 2024 (Wet verhoging minimumloon 2024). De regering is erkentelijk voor de getoonde belangstelling en de vragen van de leden van de fracties van VVD, SGP, ChristenUnie, GroenLinks-PvdA, D66 en NSC.

Deze nota naar aanleiding van het verslag volgt de indeling van het verslag.

|

Inhoudsopgave |

||

|---|---|---|

|

I. |

Algemeen |

2 |

|

1. |

Inleiding |

2 |

|

2. |

Recente ontwikkelingen |

2 |

|

3. |

Wijzigingen minimumloon |

4 |

|

4. |

Doorwerking andere wet- en regelgeving |

7 |

|

5. |

Verhouding tot internationaal recht |

12 |

|

6. |

Caribisch Nederland |

13 |

|

7. |

Gevolgen van het wetsvoorstel |

13 |

|

8. |

Doenvermogen |

19 |

|

9. |

Inkomenseffecten en armoede-effecten |

19 |

|

10. |

Budgettaire effecten |

21 |

|

11. |

Regeldruk |

24 |

|

12. |

Uitvoering |

24 |

|

13. |

Evaluatie |

24 |

|

14. |

Ontvangen commentaren en adviezen |

25 |

|

15. |

Overig |

28 |

|

II. |

Artikelsgewijs |

|

De leden van de VVD-fractie vragen of de regering inzichtelijk kan maken hoe het bruto- en nettominimumloon op basis van een 40-urige werkweek zich in de afgelopen 10 jaar heeft ontwikkeld. Wat is de procentuele stijging van het brutominimumloon vanaf bijvoorbeeld 1 juli 2020 tot en met het na inwerkingtreding van het voorliggende wetsvoorstel geldende minimumloon op 1 juli 2024? De leden van de VVD-fractie vragen verder of de regering inzichtelijk kan maken hoe de totale werkgeverslasten voor een medewerker met het minimumloon op basis van een 40-urige werkweek zich in deze periode hebben ontwikkeld.

Jaarlijks wordt op 1 januari en 1 juli het minimumloon geïndexeerd aan de hand van de gemiddelde contractloonontwikkeling. Daarnaast heeft de regering per 1 januari 2023 het minimumloon beleidsmatig verhoogd en per 1 januari 2024 het minimumuurloon ingevoerd. Op 1 juli 2014 bedroeg het minimumloon voor volwassen werknemers met een 40-urige werkweek € 8,63 per uur. Per 1 januari 2024 bedraagt het minimumuurloon € 13,27. De stijging tussen beide momenten bedraagt 54 procent. Op 1 juli 2020 bedroeg het minimumloon voor volwassen werknemers met een 40-urige werkweek € 9,70. De stijging tussen 1 juli 2020 en 1 januari 2024 bedraagt 37 procent. Dit betreft de nominale bedragen.

De ontwikkeling van het brutominimumloon, de totale werkgeverslasten en het nettoloon zijn weergegeven in onderstaande tabel.

Om de bedragen voor 2024 accuraat in beeld te brengen, is een nieuwe macro-economische raming van het CPB nodig. Deze publiceert het CPB op 22 februari in het Centraal Economisch Plan. De cijfers uit het Centraal Economisch Plan zijn de basis voor de indexatie van het minimumloon per juli 2024. Antwoorden waarin gevraagd wordt naar cijfers voor 2024, zullen vóór 27 februari worden nagezonden. De onderstaande tabel zal in de nazending worden aangevuld met de bedragen voor 2024.

|

2014 |

2020 |

2023 |

|

|---|---|---|---|

|

Totale werkgeverslasten |

€ 22.582 |

€ 26.611 |

€ 31.095 |

|

Brutominimumloon |

€ 19.316 |

€ 21.602 |

€ 25.463 |

|

Pensioenpremie (gemiddeld) |

€ 379 |

€ 569 |

€ 778 |

|

Te betalen belasting na heffingskortingen |

€ 2.724 |

€ 1.683 |

€ 1.519 |

|

Nettoloon |

€ 16.213 |

€ 19.350 |

€ 23.166 |

Bron: eigen berekeningen SZW. Alle bedragen zijn per jaar, uitgaand van een alleenstaande met een 40-urige werkweek, inclusief vakantiegeld, exclusief toeslagen. De totale werkgeverslasten kunnen verschillen afhankelijk van o.a. sector en type contract.

Omdat de inkomstenbelasting over het gehele jaarinkomen wordt ingehouden, moeten er aannames gedaan worden om het nettoloon te berekenen. In de berekeningen voor 2014, 2020 en 2023 is verondersteld dat iemand het gehele jaar het minimumloon verdient, rekening houdend met de verhoging elk jaar in juli.

De leden van de VVD-fractie vragen of de regering kan aangeven of er signalen zijn dat het voor bepaalde sectoren steeds lastiger wordt om met stijgende loonkosten werknemers die het minimumloon verdienen in dienst te houden? Zo ja, voor welke sectoren zijn deze signalen er? Welke impact heeft de forse stijging van het minimumloon over de afgelopen jaren en de nu voorliggende aanvullende stijging op werkgeverslasten voor het midden- en kleinbedrijf?

De leden van de SGP-fractie vragen aandacht voor de lastendruk voor de werkgever. Kan de regering nader ingaan op de gevolgen voor de lastendruk van de werkgever, met name voor de kleinere werkgever? Wil zij bij haar antwoord ook de recente verhogingen van het minimumloon en de stapeling daarvan betrekken? Welk bedrag is gemoeid met de gestapelde minimumloonverhoging per 1 januari 2023, de invoering van het minimumuurloon per 1 januari 2024 en de voorgenomen verhoging per 1 juli 2024? In hoeverre is er in de ogen van de regering nog sprake van een proportionele lastendruk voor werkgevers en wanneer is daarvan geen sprake meer?

VNO-NCW en MKB Nederland hebben het signaal afgegeven dat «de voorgestelde bijzondere verhoging van het wettelijk minimumloon van 1,2 procentpunt per 1 juli 2024 weer een extra loonkostenstijging» betekent. En «een lastenverzwaring die (bedrijfs)economische resultaten – verder – onder druk zet en ten koste kan gaan van werkgelegenheid aan de basis van de arbeidsmarkt.» Zie hiervoor paragraaf 14 van de memorie van toelichting. Specifieke sectoren worden in dit signaal niet benoemd.

Wat betreft de impact op werkgeverslasten: de verhoging van het minimumloon per 1 januari 2023 deed de totale loonkosten (inclusief werkgeverspremies en overloopeffect) voor werkgevers stijgen met circa € 2,5 miljard in 20231. Het effect op de loonkosten van de invoering van het minimumuurloon is in de memorie van toelichting bij het betreffende wetsvoorstel niet gekwantificeerd2. De voorgestelde verhoging van het minimumloon met 1,2 procentpunt per 1 juli 2024 zou de totale structurele loonkosten voor werkgevers in de sector markt naar verwachting met circa 170 miljoen euro doen stijgen in het jaar 2025.3 Het betreft hier de loonkosten voor alle werkgevers. Het is niet mogelijk om een uitsplitsing te maken naar MKB-werkgevers op basis van de beschikbare cijfers.

De regering onderkent dat het wetsvoorstel gevolgen zal hebben voor de loonkosten van ondernemers. Directe aanleiding voor onderhavig wetsvoorstel is het amendement Van der Lee c.s.4, om de koopkracht van lage- en middeninkomens extra te verbeteren. De regering geeft gehoor aan deze oproep en onderschrijft dat onderhavig wetsvoorstel bijdraagt aan het beoogde doel van de Tweede Kamer, namelijk het verbeteren van de bestaanszekerheid van lage- en middeninkomens.

De leden van de VVD-fractie vragen of kan worden uitgerekend wat voor een gemiddelde midden- en kleinbedrijf (mkb’er) met bijvoorbeeld 25 medewerkers die fulltime werken en het minimumloon verdienen de toegenomen werkgeverslasten zijn als gevolg van het wetsvoorstel. Kan eveneens worden uitgerekend wat deze toename is als deze werkgeverslasten vergeleken worden met die op basis van het op 1 juli 2020 geldende minimumloon?

De leden van de SGP-fractie lezen dat de totale structurele loonkosten voor werkgevers in sector markt op 170 miljoen euro neerkomen. Kan de regering inzichtelijk maken hoe de minimumloonsverhogingen van de afgelopen twee jaren uitpakken voor een werkgever met één, vijf, tien en twintig werknemers op minimumloonniveau? Hoe groot is de loonstijging in deze vier situaties?

Voor de beantwoording van deze vraag is uitgegaan van de hypothetische situatie waarin een MKB-bedrijf 25 werknemers in dienst heeft waarvoor de bedragen gelden uit tabel 2. De loonkosten in termen van totale werkgeverslasten zijn voor deze werkgever toegenomen van € 665.275 per jaar in 2020 tot € 777.375 per jaar in 2023. De werkgeverslasten voor deze werkgever in 2024 worden aan de hand van de meest recente macro-economische raming van het CPB (Centraal Economisch Plan) vóór 27 februari nagezonden aan de Tweede Kamer.

|

2014 |

2020 |

2023 |

|

|---|---|---|---|

|

Totale werkgeverslasten 1 werknemer op wml-niveau |

€ 22.582 |

€ 26.611 |

€ 31.095 |

|

Totale werkgeverslasten 5 werknemers op wml-niveau |

€ 112.910 |

€ 133.055 |

€ 155.475 |

|

Totale werkgeverslasten 10 werknemers op wml-niveau |

€ 225.820 |

€ 266.110 |

€ 310.950 |

|

Totale werkgeverslasten 20 werknemers op wml-niveau |

€ 451.640 |

€ 532.220 |

€ 621.900 |

|

Totale werkgeverslasten 25 werknemers op wml-niveau |

€ 564.550 |

€ 665.275 |

€ 777.375 |

Bron: eigen berekeningen SZW.

De leden van de ChristenUnie-fractie hebben, mede naar aanleiding van de opmerkingen van de Raad van State, enkele vragen over de koppeling van de verhoging van het minimumloon met de Algemene Ouderdomswet (AOW). Deze leden vragen de regering de inkomenspositie en het koopkrachtbeeld van verschillende groepen gepensioneerden, inclusief risico op armoede, nader uiteen te zetten, met en zonder de verhoging van de AOW als gevolg van voorliggend wetsvoorstel.

Om het minimumloon per 1 juli 2024 te verhogen, is het van belang voor UWV dat het verhogingspercentage vóór 15 april bekend is. Vanwege het krappe tijdspad is het daarom van belang dat op 27 februari over de wetswijziging in de Tweede Kamer wordt besloten. Om de inkomenseffecten van de minimumloonsverhoging accuraat in beeld te brengen, is de nog te verschijnen macro-economische raming van het CPB (Centraal Economisch Plan) nodig. De antwoorden waarvoor het Centraal Economisch Plan nodig is, worden nagezonden vóór 27 februari. De raming van het CPB voor 2025 uit augustus (Concept Macro-Economische Verkenning) kan niet worden gebruikt voor de beantwoording. Die raming is gedateerd, omdat de beleidsaanpassingen van Prinsjesdag en de amendementen na Prinsjesdag daar niet in verwerkt zijn. Het antwoord op deze vraag zal na het verschijnen van het Centraal Economisch Plan zo snel mogelijk, en ieder geval vóór 27 februari, aan de Tweede Kamer worden verzonden.

De leden van de SGP-fractie vragen allereerst een nadere toelichting op de noodzaak van dit wetsvoorstel, in het licht van recente Wet minimumloon (Wml-)verhogingen. Wat zijn de gevolgen van het niet laten doorgaan van deze minimumloonsverhoging per 1 juli 2024?

Directe aanleiding voor onderhavig wetsvoorstel is de aangenomen motie Klaver c.s.5, die de regering verzoekt om het minimumloon te verhogen. Vervolgens heeft de Tweede Kamer het amendement Van der Lee c.s.6 aangenomen, waarmee budget werd vrijgemaakt voor de minimumloonsverhoging. Doel van het amendement was om de koopkracht van lage- en middeninkomens extra te verbeteren. De Tweede Kamer heeft daarmee heldere signalen gegeven dat zij een minimumloonsverhoging noodzakelijk achtte, en de regering heeft met het onderhavige wetsvoorstel gehoor gegeven aan deze oproepen. De regering onderschrijft bovendien dat dit wetsvoorstel bijdraagt aan het beoogde doel van de Tweede Kamer, namelijk het verbeteren van de bestaanszekerheid van lage- en middeninkomens.

Het klopt dat ook de verhoging van het minimumloon per 1 januari 2023 en de invoering van het minimumuurloon per 1 januari 2024 de bestaanszekerheid van minimumloonverdieners en uitkeringsontvangers hebben verstevigd. Dat vond de regering noodzakelijk, omdat de kosten van levensonderhoud de afgelopen jaren sterk zijn gestegen. Met de bijzondere verhoging per 1 juli 2024 wordt een extra stap gezet richting meer bestaanszekerheid. Dat is ook in lijn met het advies van de Commissie sociaal minimum.

Het niet laten doorgaan van de voorgestelde bijzondere verhoging per 1 juli 2024 zou betekenen dat de door de Tweede Kamer gewenste extra versteviging van de bestaanszekerheid niet zal optreden. Ook de andere gevolgen van het voorstel, zoals geschetst in de memorie van toelichting, zouden in dit geval niet optreden.

De leden van de SGP-fractie missen onderbouwing van de keuze voor het instrument van minimumloonsverhoging. Waarom is voor dit instrument gekozen terwijl er ook andere instrumenten denkbaar zijn om armoede te verhelpen, zoals verhoging van het kindgebonden budget of kinderbijslag?

De aanleiding voor dit wetsvoorstel was de expliciete wens van de Tweede Kamer om bestaanszekerheid te versterken via een verhoging van het minimumloon. De regering heeft daarbij ook gewogen dat dit wetsvoorstel het inkomen van minimumloonverdieners en ontvangers van een minimumuitkering over de volle breedte verhoogt, terwijl alternatieve maatregelen veelal gericht zijn op specifieke groepen. Daarbij is relevant dat huishoudens bij een minimumloonverhoging aanzienlijke zekerheid hebben dat zij in de praktijk over het extra inkomen zullen kunnen beschikken. Deze overweging sluit aan bij het advies van de Commissie sociaal minimum, die in haar advies een voorkeur uitspreekt voor zeker inkomen boven onzeker inkomen.

Daarnaast is relevant dat de regering ook al andere instrumenten heeft ingezet. Het kabinet heeft in de periode 2022–2024 verschillende maatregelen genomen om een toename van armoede te voorkomen en de koopkrachtontwikkeling van huishoudens te ondersteunen. Vanaf 2024 heeft het kabinet onder andere het kindgebonden budget, de huurtoeslag en de kinderbijslag verhoogd om de verwachte koopkrachtontwikkeling in 2024 voor huishoudens met lage en middeninkomens te verbeteren.

De leden van de SGP-fractie zouden graag zien dat ingezet wordt op verlaging van de lasten op arbeid. Dat betekent het beste van twee werelden: meer geld in de portemonnee van de werknemer en geen lastenverzwaring voor werkgevers. Hoe hebben de lasten op arbeid zich ontwikkeld sinds 2017? Kan de regering daarbij ook de toegenomen marginale druk betrekken? Is ook overwogen het nettominimumloon te verhogen in plaats van enkel het brutominimumloon? Welke stappen zijn hier nodig en mogelijk?

De lasten op arbeid op minimumloonniveau in 2017 en in 2023 zijn hieronder weergegeven. De lasten op arbeid op minimumloonniveau in 2024 zal de regering aan de hand van de nog te verschijnen macro-economische raming van het CPB (Centraal Economisch Plan) vóór 27 februari nazenden aan de Tweede Kamer.

De totale lasten op arbeid zijn gelijk aan het verschil tussen de totale werkgeverslasten en het nettoloon dat de werknemer ontvangt. Het verschil tussen het bruto- en nettoloon vormt het werknemersdeel van de lasten op arbeid. Het verschil tussen brutoloon en totale werkgeverslasten vormt het werkgeversdeel van de lasten op arbeid. Onderstaande tabel betreft de nominale bedragen.

|

2017 |

2023 |

|

|---|---|---|

|

Totale werkgeverslasten |

€ 24.576 |

€ 31.095 |

|

Brutominimumloon |

€ 20.198 |

€ 25.463 |

|

Nettoloon |

€ 17.918 |

€ 23.166 |

|

Lasten op arbeid |

€ 6.658 |

€ 7.929 |

|

– waarvan deel werkgever |

€ 4.378 |

€ 5.632 |

|

– waarvan deel werknemer |

€ 2.280 |

€ 2.297 |

Bron: eigen berekeningen SZW. Alle bedragen zijn per jaar, uitgaand van een alleenstaande met een 40-urige werkweek, inclusief vakantiegeld, exclusief toeslagen.

Tabel 4 laat zien dat de totale lasten op arbeid sinds 2017 licht zijn gedaald, bezien als percentage van de totale loonkosten. Tegenover een stijging van 1 procentpunt in de werkgeverslasten staat een daling van bijna 2 procentpunt in de werknemerslasten. De daling zit vooral in de verhoging van de arbeidskorting.

|

% loonkosten Sociale lasten bedrijven |

2017 |

2024 cMEV |

|---|---|---|

|

Totaal |

44,1 |

43,2 |

|

w.v. werkgevers (c) |

20,3 |

21,3 |

|

w.v. pensioenpremie |

5,9 |

6,1 |

|

sociale verzekering |

11,0 |

11,6 |

|

loondoorbetaling bij ziekte |

2,9 |

3,3 |

|

overig |

0,4 |

0,4 |

|

w.v. werknemers |

23,8 |

21,9 |

|

w.v. pensioenpremie |

3,9 |

4,6 |

|

sociale verzekering |

3,0 |

3,3 |

|

loon- en inkomensheffing |

19,2 |

17,0 |

|

toeslagen |

- 2,4 |

- 3,0 |

Bron: tabel Bijlage_18_cMEV24 Koopkracht, wig, lonen en sociale lasten, 1970–2028 zie: https://www.cpb.nl/sites/default/files/omnidownload/verzamelde-bijlagen-cmev2024-MLT-17augustus2023.xlsx

De mediane marginale druk is tussen 2019 en 2023 redelijk stabiel rond de 53 procent. Wel is de spreiding rondom de mediaan iets verder toegenomen.7 Dit komt vooral door verhoging van de toeslagen, waardoor meer huishoudens recht krijgen op toeslagen. Met het recht op toeslagen krijgen deze huishoudens ook te maken met de inkomensafhankelijke afbouw van toeslagen die de marginale druk verhoogt. Tussen 2023 en 2024 is de gemiddelde marginale druk naar inkomensniveau vrijwel ongewijzigd. Voor inkomens tot het minimumloon ligt deze 1 procentpunt lager, vooral vanwege de verhoging van de arbeidskorting bij de tweede inkomensgrens. Voor inkomens tussen 2 en 3 keer het minimumloon ligt deze 1 procentpunt hoger vanwege de beleidsmatige verlaging van het aanvangspunt van het toptarief8.

Overigens hebben minimumloonverdieners niet als vanzelfsprekend een (extreem) hoge marginale druk. De hoogte van de marginale druk hangt af van allerlei factoren, waaronder het inkomen van andere leden van het huishouden, de aanwezigheid van kinderen en of een recht bestaat op huurtoeslag. Gemiddeld genomen hebben juist de inkomens tot het minimumloon een lage marginale druk: in 2024 is deze 17,6 procent. Daarnaast is het relevant dat minimumloonverdieners vaak ook een lage gemiddelde druk hebben, wat betekent dat zij per saldo weinig belasting betalen. Een alleenstaande met minimumloon draagt bijvoorbeeld ongeveer 10 procent van zijn bruto-inkomen af aan belastingen en premies.

De leden van de SGP-fractie vragen of de regering heeft overwogen om het nettominimumloon te verhogen in plaats van enkel het brutominimumloon.

Het amendement Van der Lee c.s. verhoogt het brutominimumloon. Daarnaast heeft de regering op twee manieren het nettominimumloon verhoogd. Ten eerste heeft de regering vanaf 2024 de arbeidskorting voor werkenden met een inkomen rond minimumloon verhoogd. Dit is gebeurd door de arbeidskorting bij het tweede knikpunt met € 115 te verhogen. Ten tweede heeft de regering de werkgeverslasten op arbeid verlaagd, middels een verlaging van de Aof premie. Hiervoor is in 2024 € 185 miljoen beschikbaar en structureel € 195 miljoen per jaar. De verwachting is dat het voordeel van lagere werkgeverslasten na verloop van tijd vrijwel volledig neerslaat bij werknemers in de vorm van hogere lonen.9 De verhoging van het brutominimumloon – conform amendement Van der Lee c.s. – staat dus naast de verhoging van het nettominimumloon.

De leden van de GroenLinks-PvdA-fractie vinden doorwerking van een hoger minimumloon op de uitkeringen, waaronder de AOW, de bijstand en de loongerelateerde uitkeringen wenselijk. Deze leden vragen om een totaaloverzicht van alle gekoppelde uitkeringen en regelingen aan het minimumloon.

Onderstaande tabel geeft het gevraagde overzicht van regelingen waar bijzondere verhogingen van het minimumloon op doorwerken.

|

Type regeling |

Regeling |

|

|---|---|---|

|

SZW |

Wettelijk minimumloon en minimumjeugdloon |

|

|

SZW |

Minimumuitkering |

Bijstand (Participatiewet) |

|

SZW |

Minimumuitkering |

AIO (Participatiewet) |

|

SZW |

Minimumuitkering |

IOAW (Wet inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte werkloze werknemers) |

|

SZW |

Minimumuitkering |

IOAZ (Wet inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte gewezen zelfstandigen) |

|

SZW |

Minimumuitkering |

Bijstand voor zelfstandigen (Participatiewet) |

|

SZW |

Minimumuitkering |

Loonkostensubsidie (Participatiewet art. 10d; Besluit loonkostensubsidie Participatiewet) |

|

SZW |

Minimumuitkering |

Anw (Algemene nabestaandenwet) |

|

SZW |

Minimumuitkering |

Toeslagenwet (Toeslagenwet) |

|

SZW |

Minimumuitkering |

IOW (Wet inkomensvoorziening oudere werklozen)1 |

|

SZW |

Minimumuitkering |

Wajong (Wet arbeidsongeschiktheidsvoorziening jonggehandicapten) |

|

SZW |

Oudedagsvoorziening |

AOW (Algemene Ouderdomswet) |

|

SZW |

Oudedagsvoorziening |

OBR (Tijdelijke regeling overbruggingsuitkering AOW) |

|

SZW |

Oudedagsvoorziening |

Pensioenfranchise (Wet op de Loonbelasting en Wet op de Inkomstenbelasting) |

|

SZW |

Loongerelateerd |

Vervolguitkering WGA (Wet werk en inkomen naar arbeidsvermogen) |

|

SZW |

Loongerelateerd |

Doelgroepafbakening onderdelen WIA (Wet werk en inkomen naar arbeidsvermogen) |

|

SZW |

Loongerelateerd |

Niet betaalbaarstelling uitkering (Werkloosheidswet) |

|

SZW |

Loongerelateerd |

Doelgroepafbakening no-riskpolis (Ziektewet) |

|

SZW |

Loongerelateerd |

Minimale uitkeringshoogte eerste jaar (Ziektewet) |

|

SZW |

Loongerelateerd |

Zwangerschaps- en bevallingsverlof zelfstandigen (Wet arbeid en zorg) |

|

SZW |

Loongerelateerd |

Kortdurend zorgverlof (Wet arbeid en zorg) |

|

SZW |

Loongerelateerd |

Geboorte- en ouderschapsverlof niet-verzekerde werknemers (Wet arbeid en zorg) |

|

SZW |

Loongerelateerd |

Overgang bevallingsverlof bij overlijden moeder, partner werkzaam als niet-werknemer [Kraambedsterfteregeling] (Wet arbeid en zorg) |

|

SZW |

Loongerelateerd |

Uitkeringshoogte WAZ (Wet arbeidsongeschiktheidsverzekering zelfstandigen) |

|

SZW |

Loongerelateerd |

Indexatie grondslagbedragen WAZ (Wet arbeidsongeschiktheidsverzekering zelfstandigen) |

|

SZW |

Loongerelateerd (indirect) |

De verhoging van het minimumloon werkt via een hogere cao-loonstijging door in de indexatie van loongerelateerde uitkeringen. |

|

SZW |

Oudedagsvoorziening |

Partnertoeslag: inkomensvrijlating en korting (Algemene Ouderdomswet) |

|

SZW |

Oudedagsvoorziening |

Uitzondering mogelijkheid vrijwillige verzekering bij bepaalde Anw-uitkering in het buitenland van 50 jaar of ouder (Algemene Ouderdomswet) |

|

SZW |

Oudedagsvoorziening |

Inkomensgrens OBR (Tijdelijke regeling overbruggingsuitkering AOW) |

|

SZW |

Oudedagsvoorziening |

Indexatie vermogensgrens OBR (Tijdelijke regeling overbruggingsuitkering AOW) |

|

SZW |

Oudedagsvoorziening |

Inkomensvrijlating OBR (Tijdelijke regeling overbruggingsuitkering AOW) |

|

SZW |

Overig SZW-beleid |

Drempelinkomens kindgebonden budget (Wet op het kindgebonden budget) |

|

SZW |

Overig SZW-beleid |

Loonkostenvoordeel (Wet tegemoetkomingen loondomein) |

|

SZW |

Overig SZW-beleid |

Ondergrens bandbreedte Lage-inkomensvoordeel2 (Wet tegemoetkomingen loondomein) |

|

SZW |

Overig SZW-beleid |

Besluit experimentele subsidie generieke werkgeversvoorzieningen |

|

SZW |

Overig SZW-beleid |

Regeling samenloop arbeidsongeschiktheidsuitkering met inkomen |

|

SZW |

Overig SZW-beleid |

Ondergrens uitbetaling en drempelbedragen bij subsidieverstrekking (Reïntegratiebesluit) |

|

SZW |

Overig SZW-beleid |

Maatmaninkomen en bepaling loonwaarde (Schattingsbesluit arbeidsongeschiktheidswetten) |

|

SZW |

Overig SZW-beleid |

Wet arbeid vreemdelingen |

|

SZW |

Overig SZW-beleid |

Regeling uitvoering Wet arbeid vreemdelingen |

|

SZW |

Overig SZW-beleid |

Arbeidstijdenbesluit |

|

SZW |

Overig SZW-beleid |

Grondslag UWV-subsidieregeling voor doelgroep die niet in staat is minimumloon te verdienen (Wet structuur uitvoeringsorganisatie werk en inkomen) |

|

SZW |

Overig SZW-beleid |

Diverse bepalingen waaronder vermelding minimumloon op loonstrook (Burgerlijk wetboek boek 7 – arbeidsrecht; minimumloon, artikelen 616, 626, 629, 631, 632 en 650) |

|

SZW |

Overig SZW-beleid |

Besluit aanwijzing gevallen waarin arbeidsverhouding als dienstbetrekking wordt beschouwd |

|

SZW |

Overig SZW-beleid |

Subsidiemogelijkheid bij projecten die zien op begeleiding van kwetsbare werkenden in de context van de COVID-19-pandemie (Subsidieregeling ESF 2014–2020) |

|

SZW |

Overig SZW-beleid |

Ontheffing verzekeringsplicht Anw indien recht op buitenlandse regeling inzake sociale zekerheid (Besluit uitbreiding en beperking kring verzekerden volksverzekeringen) |

|

SZW |

Overig SZW-beleid |

AOW-premie voor de vrijwillige ouderdomsverzekering (Besluit Wfsv) |

|

VWS |

Overig Rijksbreed |

Drempelinkomen zorgtoeslag (Wet op de zorgtoeslag) |

|

VWS |

Overig Rijksbreed |

Maximale hoogte zorgtoeslag (Wet op de zorgtoeslag) |

|

BZK |

Overig Rijksbreed |

Inkomensijkpunten huurtoeslag (Wet op de huurtoeslag) |

|

BZK |

Overig Rijksbreed |

Hoogte uitkering (Algemene pensioenwet politieke ambtsdragers) |

|

DEF |

Overig Rijksbreed |

Toelage minimumloon (Inkomensbesluit militairen) |

|

DEF |

Overig Rijksbreed |

Toelage minimumloon (Inkomstenregeling militairen) |

|

DEF |

Overig Rijksbreed |

Terugbetalingsregeling (Algemeen militair ambtenarenreglement) |

|

DEF |

Overig Rijksbreed |

Aanvulling uitkering (Besluit aanvullende arbeidsongeschiktheids- en invaliditeitsvoorzieningen militairen) |

|

DEF |

Overig Rijksbreed |

Aanpassing kortingsbedragen (Besluit bijzondere militaire pensioenen) |

|

DEF |

Overig Rijksbreed |

Toelage minimumloon (Inkomstenbesluit burgerlijke ambtenaren defensie) |

|

DEF |

Overig Rijksbreed |

Inkomenstoets eigen bijdrage (Voorzieningenregeling voor militaire oorlogs- en dienstslachtoffers) |

|

DEF |

Overig Rijksbreed |

Eigen bijdrage hangt samen met toelage minimumloon (Voorzieningenstelsel buitenland defensiepersoneel) |

|

J&V |

Overig Rijksbreed |

Inkomensafhankelijke huurprijsverhoging (Burgerlijk Wetboek Boek 7 en Wijzigingswet Burgerlijk Wetboek Boek 7) |

|

J&V |

Overig Rijksbreed |

Normen minimumsalaris vakantiewerkers en toelage naar minimumloon politie (Besluit bezoldiging politie) |

|

J&V |

Overig Rijksbreed |

AOW-compensatieregeling voor oud-medewerkers met een bovenwettelijke werkloosheidsuitkering (Besluit bovenwettelijke werkloosheidsuitkering politie) |

|

J&V |

Overig Rijksbreed |

AOW-compensatieregeling voor vliegers Landelijke Eenheid die vervroegd uittreden (Regeling ontslaguitkering vliegers Landelijke eenheid) |

|

OCW |

Overig Rijksbreed |

Toetsingsinkomen verlaging collegegeld Open Universiteit (Wet op het hoger onderwijs en wetenschappelijk onderzoek) |

|

OCW |

Overig Rijksbreed |

Hoogte financiële ondersteuning bijzondere activiteiten hoger onderwijs (Regeling financiën hoger onderwijs) |

|

OCW |

Overig Rijksbreed |

Onder meer bepalingen bij terugbetaling lening (Wet studiefinanciering) |

|

OCW |

Overig Rijksbreed |

Diverse bepaling t.a.v. aanvullende beurs (Besluit studiefinanciering) |

|

OCW |

Overig Rijksbreed |

Geen voorzieningen bij geringe kosten (Uitvoeringsbesluit onderwijsvoorzieningen voor jongeren met een handicap) |

|

VWS |

Overig Rijksbreed |

Vergoeding onkosten donor bij orgaandonatie bij leven (Subsidieregeling donatie bij leven) |

De leden van de GroenLinks-PvdA-fractie vragen in dit kader naar de arbeidskorting. De leden vragen of de regering in een tabel en grafiek kan weergeven wat de hoogte en op- en afbouwgrenzen van de arbeidskorting zouden zijn in de huidige situatie vergeleken met de situatie waarin wel met arbeidskorting geïndexeerd zou zijn. Zij vragen of de regering voor enkele standaard huishoudens kan weergeven wat de koopkrachteffecten zijn van de beslissing om de arbeidskorting niet mee te laten stijgen met het minimumloon.

Om het minimumloon per 1 juli 2024 te verhogen, is het van belang voor UWV dat het verhogingspercentage vóór 15 april bekend is. Vanwege het krappe tijdspad is het daarom van belang dat op 27 februari over de wetswijziging in de Tweede Kamer wordt besloten. Om de inkomenseffecten van de minimumloonsverhoging accuraat in beeld te brengen, wordende antwoorden waar de nog te verschijnen macro-economische raming van het CPB (Centraal Economisch Plan) voor nodig is, nagezonden vóór 27 februari. De meest recente raming van het CPB voor 2025 uit augustus (Concept Macro-Economische Verkenning) kan niet worden gebruikt voor de beantwoording. Die raming is gedateerd, omdat de beleidsaanpassingen van Prinsjesdag en de amendementen na Prinsjesdag daar niet in verwerkt zijn. Het antwoord op deze vraag zal na het verschijnen van het Centraal Economisch Plan zo snel mogelijk, en ieder geval vóór 27 februari, aan de Tweede Kamer worden verzonden.

De leden van de VVD-fractie vragen of de regering kan toelichten op welke wijze de eerder aangekaarte uitvoeringsproblemen ten aanzien van de invoering van het wetsvoorstel halverwege het jaar verholpen zijn. Welke impact heeft deze invoering halverwege het jaar op het verlenen en de hoogte van toeslagen? Bestaat er een risico op toename van terugvorderingen?

De verhoging van het minimumloon per 1 januari 2024 gaf een krap tijdspad voor de voorhang procedure van de AMvB en het advies van de Raad van State, omdat UWV en Dienst Toeslagen uiterlijk 15 oktober 2023 zekerheid moesten hebben over het definitieve verhogingspercentage van het minimumloon. Daarom wordt het minimumloon met het beoogde wetsvoorstel per 1 juli 2024 verhoogd. Voor de verhoging van het minimumloon per 1 juli 2024, dient voor UWV het definitieve verhogingspercentage uiterlijk op 15 april 2024 bekend te zijn. Dit betekent dat het wetsvoorstel voor die tijd door beide Kamers moet zijn behandeld.

De verhoging per 1 juli 2024 leidt tot inkomensstijgingen halverwege het jaar, wat gevolgen heeft voor het recht op inkomensafhankelijke regelingen, zoals toeslagen. Daarmee kan invoering per 1 juli mogelijk tot terugvorderingen van toeslagen en naheffingen bij de inkomstenbelasting leiden. Bij de reguliere halfjaarlijkse verhoging van het minimumloon per 1 juli is dat overigens ook het geval. In de uitvoering wordt jaarlijks via het massaal continueren-proces geanticipeerd op de gemiddelde inkomensstijging, om zo terugvorderingen te beperken. Hierbij is dit jaar rekening gehouden met de minimumloonverhoging per 1 juli.

De leden van de NSC-fractie vragen of de regering in een nadere beschouwing kan aangeven hoe de samenhang van onderhavig wetsvoorstel met de adviezen van de Commissie sociaal minimum moet worden bezien. En hoe verhoudt dit wetsvoorstel zich tot het toeslagenstelsel, de verschillende belastingkortingen, de belastingschijven in box 1, maar ook de kosten van huur, energie en voedsel? Graag een uitgebreide toelichting.

De Commissie sociaal minimum constateerde dat veel huishoudens op het sociaal minimum maandelijks geld tekortkomen. In haar advies spreekt de Commissie sociaal minimum haar voorkeur uit voor zeker inkomen boven onzeker inkomen. Daarom adviseerde de Commissie om het minimumloon en de bijstand te verhogen, waarbij de Commissie geen precieze uitspraken deed over de mate waarin het minimumloon zou moeten meestijgen met de verhoging van de bijstand. Dit wetsvoorstel verhoogt het zekere deel van het inkomen door de verhoging van het minimumloon en ook de bijstand, en is daarmee in lijn met het advies van de Commissie sociaal minimum.

Sommige regelingen zijn gekoppeld aan de hoogte van het minimumloon. Andere regelingen zijn gekoppeld aan de ontwikkeling van het minimumloon. Zo zijn de inkomensgrenzen (afbouwpunten) van de zorgtoeslag en het kindgebonden budget gekoppeld aan de hoogte van het wettelijk minimumloon. Ook de inkomensijkpunten van de huurtoeslag stijgen mee met de minimumloonsverhoging. Indien de inkomensgrenzen van de toeslagen niet zouden meestijgen met een verhoging van het minimumloon, zouden werkenden met een minimumloon lagere toeslagen ontvangen bij een verhoging van het minimumloon. Dit zou de stijging van hun besteedbaar inkomen beperken. Daarnaast zijn de inkomensgrenzen van de arbeidskorting gekoppeld aan het minimumloon. De minimumloonsverhoging per 1 juli 2024 zou daarom zonder aanvullend beleid de grenzen in de arbeidskorting in 2025 verhogen. In dat geval ondervinden werkenden met inkomens onder het minimumloon (zoals deeltijdwerkers) nadeel van de minimumloonsverhoging, omdat hun loon niet stijgt, maar zij wel minder arbeidskorting krijgen, en dus meer belasting moeten betalen. Hoge inkomens zouden door de doorwerking juist meer arbeidskorting krijgen en dus minder belasting betalen. Daarom worden de inkomensgrenzen in de arbeidskorting vanaf 1 januari 2025 vastgesteld op de hoogten zonder de bijzondere minimumloonsverhoging. Het maximum pensioengevend loon hangt ook af van de hoogte van het minimumloon. Deze is ook meegestegen met de bijzondere verhoging van het minimumloon in 2023.

Dit wetsvoorstel heeft geen directe gevolgen voor de kosten van huur, energie en voedsel, maar stelt huishoudens die profiteren van de minimumloonsverhoging wel beter in staat om de kosten van huur, energie en voedsel te dragen.

De leden van de D66-fractie vragen de regering om nader in te gaan op de koppeling aan de inkomensgrenzen voor toeslagen in 2024. Deze leden vragen of indexatie in juli inhoudt dat de inkomensgrenzen gedurende 2024 worden aangepast of pas in 2025, en wat daar de gevolgen van zijn op uitvoerbaarheid, voorschotten en koopkracht.

De inkomensgrenzen van de zorgtoeslag en het kindgebonden budget en de inkomensijkpunten van de huurtoeslag10 zijn wettelijk gekoppeld aan de hoogte van het minimumloon per 1 januari van elk jaar. Dit betekent dat de inkomensgrenzen per 1 januari 2025 automatisch corrigeren voor de bijzondere stijging en de indexatie van het minimumloon per 1 juli 2024. De verhoging van het minimumloon per 1 juli 2024 leidt daarom vanaf 2025 tot hogere inkomensgrenzen. Zoals aangegeven in het antwoord op de vraag van de VVD-fractie is via het massaal continueren-proces geanticipeerd op een bijzondere stijging van het minimumloon per 1 juli 2024. Dit beoogt mogelijke terugvorderingen door de minimumloonsverhoging bij toeslagontvangers te voorkomen.

De leden van de SGP-fractie vinden het opvallend dat de regering bij deze bijzondere verhoging van het minimumloon opnieuw de doorwerking ervan op de arbeidskorting uitschakelt. Deze leden kunnen de redenering dat het leidt tot hogere belasting van inkomens onder het minimumloon die niet direct profiteren van de minimumloonsverhoging, volgen. De achterliggende jaren zagen deze leden dat de regering de arbeidsprikkels in de fiscaliteit juist steeds verder heeft opgevoerd. Hoe kijkt de regering in het algemeen aan tegen de effecten van deze prikkels? Kan hieruit worden afgeleid dat de regering de voortdurende verhoging van de arbeidskorting en de daarmee gepaard gaande effecten ook onwenselijk vindt? Welke stappen kunnen op korte termijn worden ondernomen om deze prikkels af te bouwen?

Een verhoging van het minimumloon per 1 juli 2024 zou zorgen voor een stijging van de inkomensgrenzen in de arbeidskorting in 2025. De hoogte van de arbeidskorting wordt niet beïnvloed door de minimumloonsverhoging. Indien de inkomensgrenzen van de arbeidskorting meestijgen met de minimumloonsverhoging, dan vindt herverdeling van lage naar hoge inkomens plaats. Dit terwijl het doel van het wetsvoorstel is om de lage inkomens te ondersteunen. Welke stappen er mogelijk zijn ten aanzien van de fiscale prikkels om te werken staat beschreven in het onlangs verschenen rapport Belastingen in maatschappelijk perspectief11, waarover een volgend kabinet zich kan buigen.

De leden van de GroenLinks-PvdA-fractie zien deze verhoging van het minimumloon als eerste stap in het toewerken naar een adequaat en toereikend minimumloon. Deze leden vragen wanneer de regering de implementatiewetgeving van de Richtlijn toereikende minimumlonen aan de Kamer zal aanbieden.

De Raad van State is gevraagd advies te geven over het implementatiewetsvoorstel van de Richtlijn toereikende minimumlonen in de EU. Naar verwachting zal het wetsvoorstel in het tweede kwartaal van 2024 worden ingediend bij de Kamer. Daarmee ligt de regering op schema om de implementatie af te ronden voor de implementatiedeadline van 15 november 2024.

De leden van de NSC-fractie vragen de regering aan te geven hoe dit wetsvoorstel zich verhoudt tot de Europese Unie (EU-)Richtlijn voor de hoogte van het sociaal minimum.

De regering is niet bekend met een EU-richtlijn voor de hoogte van het sociaal minimum. Mogelijk doelen de vragenstellers op de verhouding tussen het onderhavige wetsvoorstel en de Richtlijn toereikende minimumlonen in de Europese Unie. Of op de Raadsaanbeveling (EU) over een toereikend minimuminkomen met het oog op actieve inclusie. Voor beiden volgt hieronder een antwoord.

Met het onderhavige wetsvoorstel wordt een verhoging van het wettelijk minimumloon geregeld. Volgens de Richtlijn toereikende minimumlonen in de Europese Unie blijft de vaststelling van de hoogte van het wettelijk minimumloon een bevoegdheid van de lidstaten. De richtlijn heeft daarmee geen direct effect op de hoogte van het wettelijk minimumloon.

De richtlijn schrijft voor dat lidstaten met wettelijke minimumlonen procedures instellen voor de vaststelling en aanpassing van de wettelijke minimumlonen. De vaststellingen en aanpassingen worden gebaseerd op criteria die zijn bepaald om bij te dragen tot de toereikendheid van die minimumlonen. De lidstaten stellen die criteria vast overeenkomstig hun nationale praktijken.

Ook wordt in de richtlijn bepaald dat lidstaten indicatieve referentiewaarden gebruiken als richtsnoer voor hun beoordeling van de toereikendheid van de wettelijke minimumlonen. De invulling van deze referentiewaarden is aan de lidstaten zelf.

Deze procedures gelden vanaf het moment dat de richtlijn is geïmplementeerd. De regering werkt aan de implementatie van de richtlijn.

De Raadsaanbeveling (EU) over een toereikend minimuminkomen met het oog op actieve inclusie ziet in de Nederlandse context niet op de Wet minimumloon en minimumvakantiebijslag, maar op de Participatiewet en daarmee het sociaal minimum. Deze EU-aanbeveling geeft lidstaten niet-bindende handvatten om hun bijstandsstelsels sterker te maken. Deze handvatten zien onder meer op prikkels voor de participatie van mensen die kunnen werken, en op een voldoende besteedbaar inkomen voor mensen die niet (voldoende) werken en wiens besteedbaar inkomen onder het sociaal minimum zou blijven. De EU-aanbeveling sluit derhalve aan bij het advies van de Nederlandse Commissie sociaal minimum, die in haar advies een voorkeur uitspreekt voor zeker inkomen boven onzeker inkomen. Voor zover bekend is Nederland de enige EU-lidstaat die de hoogte van het sociaal minimum koppelt aan de hoogte van het minimumloon. Een bijzondere verhoging van het minimumloon sluit aan bij het advies van de Commissie sociaal minimum, waarin een bijzondere verhoging van het wettelijk minimumloon wordt genoemd als mogelijke maatregel om het besteedbaar inkomen op korte termijn te verhogen.

Onderhavig wetsvoorstel is dus in lijn met zowel de Richtlijn toereikende minimumlonen in de Europese Unie als de Raadsaanbeveling over een toereikend minimuminkomen met het oog op actieve inclusie.

De leden van de VVD-fractie lezen dat als gevolg van het wetsvoorstel naar schatting enkele tienduizenden mensen minder deel zullen nemen aan het arbeidsproces, als gevolg van de koppeling van het minimumloon aan de sociale uitkeringen. Kan de regering een dergelijke inschatting maken van de cumulatieve verhogingen van het minimum(uur)loon over de afgelopen jaren? Kan de regering inzichtelijk maken wat de gevolgen voor deze arbeidsdeelname geweest zouden zijn indien niet gekozen zou zijn voor deze koppeling?

Op 1 januari 2022 was het brutominimumloon € 9,96 per uur bij een werkweek van 40 uur. Vanaf 1 januari 2024 is het brutominimumloon € 13,27 per uur bij een werkweek van 40 uur. De cumulatieve stijging sinds 1 januari 2022 is circa 33 procent. De verhoging van het minimumloon in 2023 en de invoering van het minimumuurloon per 1 januari 2024 maken gezamenlijk dat op termijn naar schatting veertigduizend personen minder zullen deelnemen aan het arbeidsproces. Met de minimumloonsverhoging van 1,2 procentpunt zal in de structurele situatie het aantal personen dat deelneemt aan het arbeidsproces met circa tienduizend afnemen. Cumulatief zou het daarmee gaan om circa vijftigduizend personen. Zonder doorwerking op de sociale uitkeringen zou dit cumulatieve structurele effect naar schatting beperkt blijven tot circa tienduizend personen. De hier genoemde cijfers zijn het resultaat van berekeningen van SZW op basis van de effecten die het Centraal Planbureau heeft geschat.12

Naast dat de verhoging van het minimumloon leidt tot hogere werkgeverslasten voor medewerkers die het minimumloon verdienen, constateren de leden van de VVD-fractie dat de doorwerking van een hoger minimumloon ook zorgt voor hogere werkgeverslasten voor de medewerkers in de salarisschalen daarboven. Deze leden vragen of de gevolgen van dit doorwerkingseffect voor bijvoorbeeld de winstgevendheid en de lastendruk van het mkb in kaart is gebracht, niet alleen voor deze verhoging maar met name ten aanzien van het cumulatieve effect van alle verhogingen die in de afgelopen jaren hebben plaatsgevonden en de overgang naar een minimumuurloon. Is de regering bereid om een dergelijke integrale impactanalyse uit te voeren?

De leden van de SGP-fractie zijn benieuwd naar de inschatting van het overloopeffect en ontvangen hiervan graag cijfermatige onderbouwing. Hoe omvangrijk wordt dit effect naar verwachting? En wat is de omvang van dit effect als de stapeling van de recente wml-verhogingen (incl. invoering minimumuurloon) daarbij wordt betrokken?

De inschatting van het overloopeffect is gebaseerd op de CPB-publicatie Effecten verhogen minimumloon uit december 2020. Het CPB gaf desgevraagd aan dat overloopeffecten te verwachten zijn bij substantiële minimumloonsverhogingen die «in één klap» worden doorgevoerd. Niet zozeer bij relatief kleine verhogingen. Noch bij verhogingen die geleidelijk tot stand komen door een stapeling van bijzondere verhogingen en reguliere indexaties. Over het separate overloopeffect van de voorgestelde verhoging met 1,2 procentpunt per 1 juli 2024 valt, vanwege de relatief beperkte omvang, alleen te zeggen dat het naar verwachting zeer beperkt is.

De meest omvangrijke verhoging die op één moment heeft plaatsgevonden is de verhoging met 10,15 procent per 1 januari 2023. Het minimumloon steeg toen van € 1.756,20 per maand naar € 1.934,40 per maand. Naar schatting deed deze verhoging als gevolg van overloopeffecten de lonen vanaf € 1.934,40 meestijgen. Naar schatting startte dit overloopeffect met een stijging van circa 7 procent. Om vervolgens geleidelijk af te nemen en uit te doven bij lonen van ongeveer € 2.460 per maand. Door dit overloopeffect was de totale loonstijging naar schatting circa anderhalf keer groter dan men op basis van uitsluitend de minimumloonsverhoging zou verwachten.

Het hierboven genoemde overloopeffect is meegenomen bij het bepalen van de gevolgen van de verhoging van het minimumloon per 1 januari 2023 voor de loonkosten van werkgevers. Die gevolgen zijn vermeld in de memorie van toelichting (zie ook pagina 3 van deze beantwoording). Een integrale analyse van de gevolgen van overloopeffecten op de winstgevendheid en lastendruk in MKB-bedrijven is niet uitgevoerd. De regering heeft geen bezwaren tegen het uitvoeren van zo’n analyse, maar verwacht niet dat een dergelijke analyse tot duidelijkere conclusies zal leiden. Dat komt doordat niet goed in te schatten valt hoe ondernemingen op de hogere loonkosten zullen reageren. Verwacht mag worden dat ondernemingen de hogere loonkosten deels zullen doorberekenen aan afnemers, deels zullen ontwijken door de inzet van andere productiemethoden en innovatie, en deels voor eigen rekening zullen nemen. Welke reacties zullen domineren zal echter moeilijk te voorspellen zijn.

De leden van de VVD-fractie vragen of het Nederlandse minimumloon vergeleken kan worden met het minimumloon dat in andere Europese landen geldt, door een overzicht te verschaffen van alle minimumuurlonen in de EU-landen en het in Nederland geldende minimumuurloon na inwerkingtreding. Kan daarbij eveneens worden aangegeven hoe deze minimumlonen zich verhouden tot de mediane lonen? Kan hierbij eveneens ingegaan worden op de ontwikkeling van de internationale concurrentiepositie van het Nederlandse bedrijfsleven en met name het Nederlandse mkb als gevolg van het wetsvoorstel?

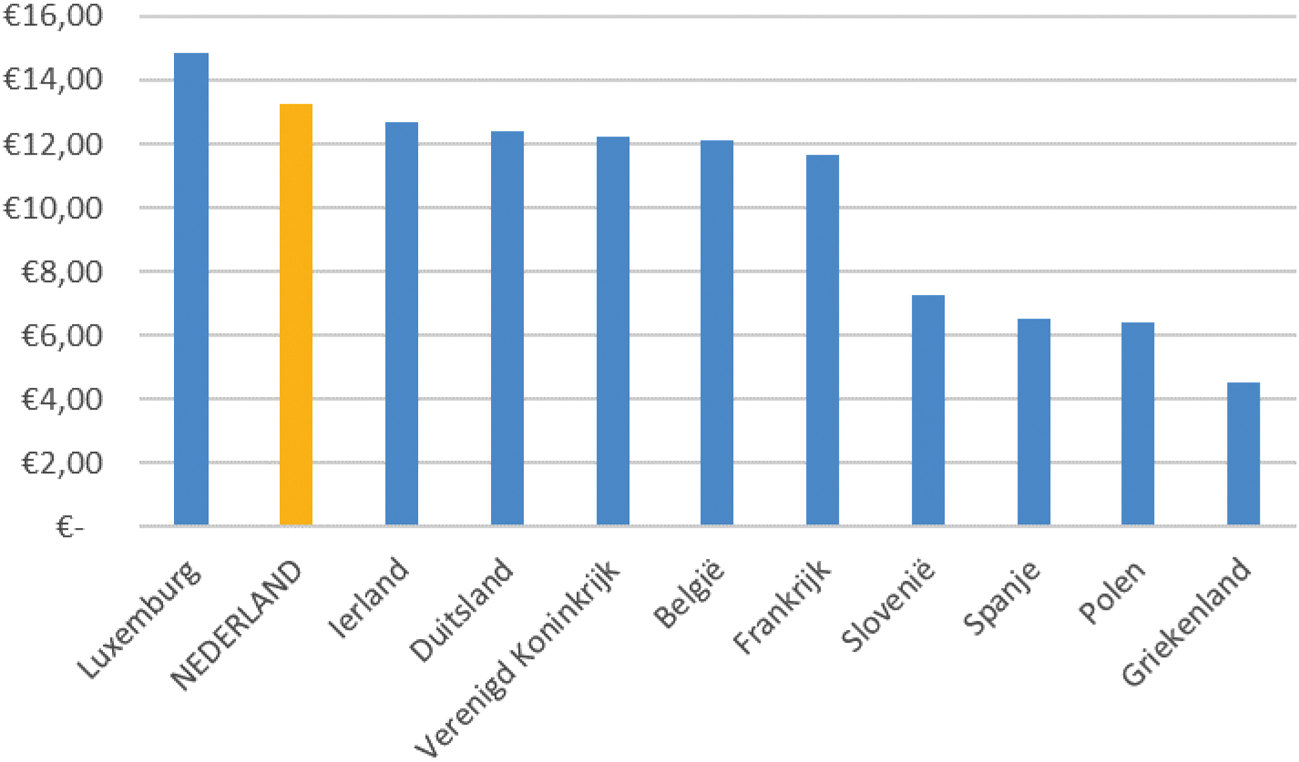

Het minimumuurloon dat zal gelden na inwerkingtreding van het wetsvoorstel – dat wil zeggen per 1 juli 2024 – is op dit moment nog niet voor alle landen bekend, waaronder voor Nederland. Onderstaande figuur geeft daarom een overzicht van minimumlonen per 1 januari 2024 in Nederland en andere Europese landen. Het gaat om brutobedragen per uur exclusief vakantiegeld.

Voor landen die een minimumloon vaststellen per maand is uitgegaan van een arbeidsduur van 40 uur per week, tenzij een ander maximum geldt. Landen als Denemarken, Italië, Zweden, Finland, Noorwegen en Zwitserland zijn niet in de figuur opgenomen. De reden hiervoor is dat deze landen geen landelijk wettelijk minimumloon kennen.

Figuur 1. Brutominimumlonen per uur in Europese landen per 1 januari 2024.

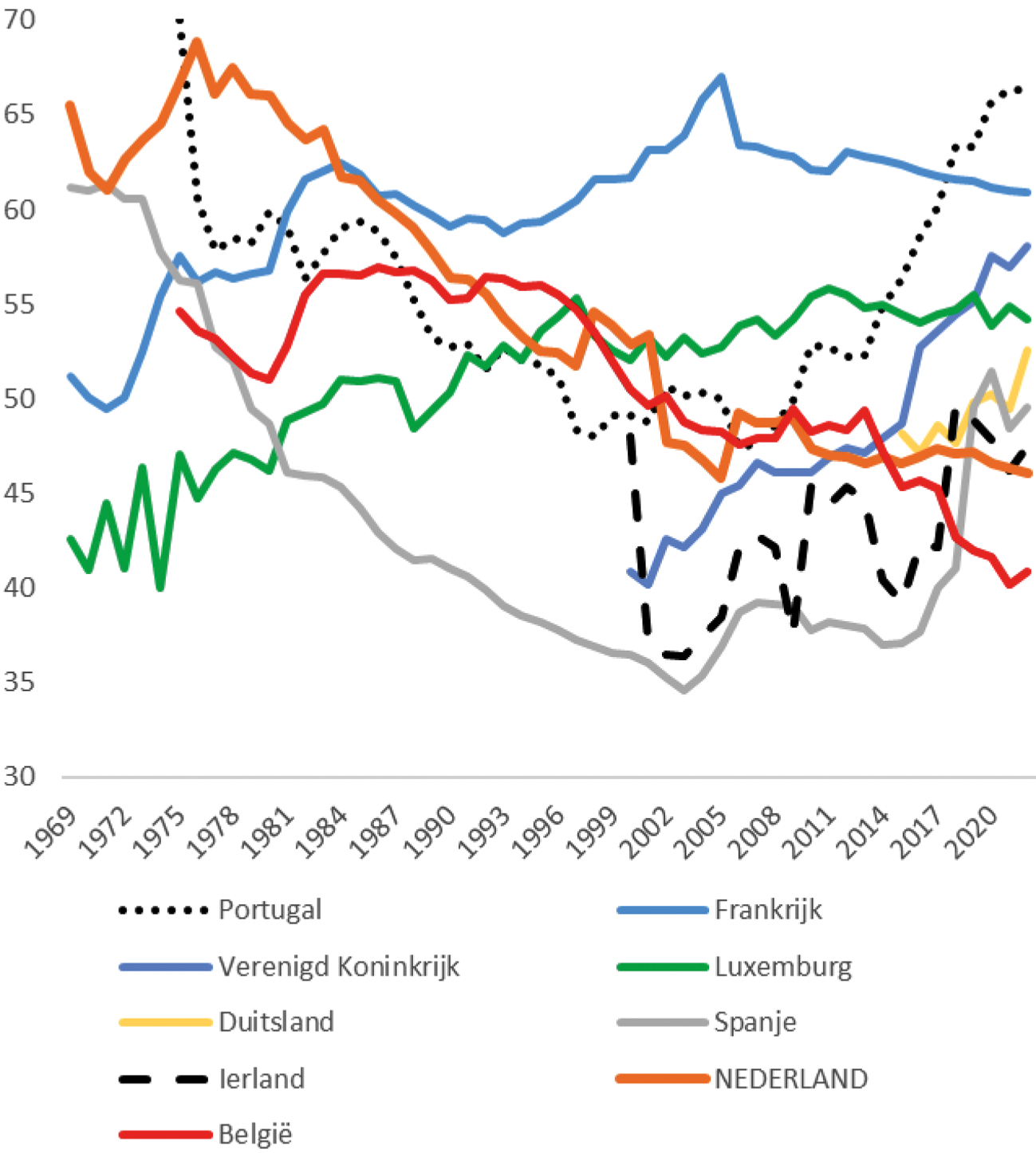

De meest recente cijfers over hoe minimumlonen zich verhouden tot mediane lonen betreffen het jaar 2022. Figuur 2 zet brutominimumlonen af tegen het mediane brutoloon van voltijds werkende werknemers in hetzelfde land. Lonen van in deeltijd werkende werknemers zijn hierbij omgerekend naar wat deze zouden zijn geweest bij een voltijds dienstverband. De cijfers geven de ontwikkeling weer van 1960 tot en met 2022.

Het percentage in Nederland is sinds invoering van het minimumloon gedaald van 70 procent in 1965 naar 46 procent in 2005. Een gedeelte hiervan valt te verklaren door de onderliggende systematiek van de indexatie van het minimumloon. Incidentele loonstijgingen worden niet meegenomen in de indexering. Op macroniveau kunnen deze positief of negatief zijn. Door het toenemende opleidingsniveau en de leeftijdsopbouw van de beroepsbevolking was de incidentele loonstijging de afgelopen jaren op macroniveau positief, waardoor de mediane lonen harder zijn gestegen dan de minimumlonen. Een tweede verklaring is het overheidsingrijpen op het minimumloon. Zo is het minimumloon in 1984 verlaagd en is er een aantal jaren voor gekozen het minimumloon niet te indexeren. Sinds 2005 ligt het percentage redelijk stabiel rond de 46 procent. De verhoging van het minimumloon met 10,15 procent per 1 januari 2023 is nog niet zichtbaar in de figuur. Daarbij is ook relevant dat de overheid huishoudens met een lager inkomen in toenemende mate is gaan ondersteunen via andere inkomensondersteunende maatregelen, zoals toeslagen. Dat is niet meegenomen in het figuur, omdat daarvoor geen eenduidige data tussen verschillende landen beschikbaar zijn.

Bij andere Europese landen vallen de recente stijgingen op van de percentages van Portugal, Spanje en het Verenigd Koninkrijk. In België is het percentage juist gedaald. Van de weergegeven landen kenden in 2022 Portugal en Frankrijk de hoogste percentages. Landen met lagere percentages waren België, Nederland en Ierland.

Figuur 2. Brutominimumloon als percentage van het mediane brutoloon van voltijds werkende werknemers 1969–2022 (bron: OESO).»

De regering constateert dat het Nederlandse minimumuurloon binnen de bandbreedte ligt van de minimumuurlonen in de ons omringende landen. De regering verwacht dat dit – ook met het onderhavige wetsvoorstel – zo zal blijven. Hierbij speelt mee dat ook in België een nieuwe minimumloonsverhoging wordt verwacht per 1 april 2024, en in Duitsland per 1 januari 2025. Zodoende ziet de regering in onderhavig wetsvoorstel geen aanleiding tot zorg als het gaat om de internationale concurrentiepositie van het Nederlandse bedrijfsleven.

De leden van de VVD-fractie vragen of de regering de zorg deelt dat naarmate het minimumloon in Nederland verder stijgt en – zeker relatief ten opzichte van landen in Midden- en Oost-Europa – het aantrekkelijker wordt om in Nederland te gaan werken, dit voor een toename van arbeidsmigranten voor (relatief) laagbetaald werk in Nederland zou kunnen leiden. De leden vragen of dit verband in kaart kan worden gebracht.

Momenteel werkt een relatief groot deel van het totaal aan werkzame personen die afkomstig zijn uit andere EU-landen in banen waar zij maximaal 130 procent van het wettelijk minimumloon verdienen. Dit geldt in het bijzonder wanneer we kijken naar personen afkomstig uit Midden- en Oost-Europa. Het totale aantal personen dat geboren is in een ander EU-land en dat in (december) 2022 in Nederland werkt, betreft 635.100 personen.13 Hiervan verdienen 251.540 mensen maximaal 130 procent van het wettelijk minimumloon. Binnen deze groep die maximaal 130 procent van het minimumloon verdient, zijn 200.820 personen afkomstig uit de EU-11 landen (d.w.z. de landen die het laatst zijn toegetreden tot de EU, hoofdzakelijk gelegen in Midden- en Oost-Europa). Daarnaast werken er in Nederland in 2022 901.560 personen die geboren zijn in derde landen, waarvan 263.170 maximaal 130 procent van het wettelijk minimumloon verdienen.

Bij bovenstaande cijfers is het van belang om te benadrukken dat deze groepen niet enkel «arbeidsmigranten» bevatten, aangezien achterliggende populaties niet zijn beperkt tot personen die «arbeid» als oorspronkelijk migratiemotief hadden. In bovenstaande cijfers kunnen daarmee ook personen zijn opgenomen die ooit als gezinsmigrant of asielmigrant naar Nederland zijn gekomen. Tot slot zijn personen die via het vrije verkeer van diensten vanuit een ander EU-land naar Nederland zijn gedetacheerd (waaronder gedetacheerde derdelanders) niet opgenomen in bovenstaande cijfers. Zij komen namelijk niet terug in de polisadministratie van UWV, omdat zij geen sociale premies afdragen in Nederland, maar in het land waar zij werken.

De leden van de fractie van de VVD vragen zich af of deze maatregel het niet aantrekkelijker maakt voor arbeidsmigranten om in Nederland te werken. Dit kan vanuit het perspectief van arbeidsmigranten inderdaad het geval zijn. Echter, bezien vanuit de vraag naar (laagbetaalde) arbeidsmigranten verwacht de regering juist het tegenovergestelde effect. Het verdienmodel waarbij bedrijven leunen op laagbetaalde arbeid vanuit het buitenland wordt door verhoging van het minimumloon minder lucratief. Daar gaat dus juist een remmend effect op de vraag naar (laagbetaalde) arbeidsmigratie van uit.

Aangezien dit een verhoging is die voortkomt uit een door de Kamer aangenomen amendement van afgelopen najaar zijn de leden van de NSC-fractie het eens met de uitwerking door de regering hiervan. Deze leden willen hierbij echter wel benadrukken dat de groei van het minimumloon invloed heeft op de betaalbaarheid van arbeid voor werkgevers. Hoe ziet de regering in dit licht de groei van het minimumloon in de nabije toekomst?

Het klopt dat een verhoging van het wettelijk minimumloon leidt tot hogere loonkosten. Het CPB verwacht dan ook een negatief effect op de werkgelegenheid. Tevens heeft een verhoging van het minimumloon budgettaire effecten in het geval van een koppeling met de uitkeringen. Daartegenover staan natuurlijk ook positieve effecten, zoals een hoger inkomen en meer bestaanszekerheid. De regering heeft, na de verhoging per 1 juli 2024, geen voornemens voor aanvullende bijzondere verhogingen van het minimumloon, naast de reguliere halfjaarlijkse indexatie.

De leden van de NSC-fractie vragen of de regering in dit verband nader kan toelichten waarom er geen MKB-toets is uitgevoerd, aangezien de bijzondere verhoging van het minimumloon van invloed is op de lonen die mkb’ers moeten uitkeren? Ook de leden van de SGP-fractie vragen waarom de regering ervoor is gekozen geen MKB-toets uit te voeren, gelet op de gevolgen voor mkb-bedrijven. Is zij hiertoe alsnog bereid?

De regering onderkent dat onderhavig wetsvoorstel gevolgen zal hebben voor ondernemers in het midden- en kleinbedrijf. De regering heeft er desondanks voor gekozen om geen MKB-toets uit te voeren. De reden hiervoor is dat de regering geen reden ziet om te twijfelen aan de werkbaarheid of uitvoerbaarheid voor deze ondernemers. De bijzondere extra verhoging van het minimumloon met 1,2 procentpunt vindt immers tegelijkertijd plaats met de reguliere indexatie. En op een moment (1 juli) dat het minimumloon doorgaans elk jaar wordt geïndexeerd. Het minimumloon zou als gevolg van de indexatie per 1 juli hoe dan ook veranderen. Het wetsvoorstel strekt er toe de omvang van de verhoging te vergroten. Om deze reden acht de regering het niet nodig een MKB-toets uit te voeren.

De regering acht het ook niet verstandig om alsnog een MKB-toets uit te voeren. De zienswijze van MKB-ondernemers is in de ogen van de regering al voldoende duidelijk middels de reactie van MKB Nederland op het voorstel. Daarnaast zou het alsnog uitvoeren van een MKB-toets extra tijd vergen, hetgeen de voorgestelde verhoging niet langer per 1 juli 2024 uitvoerbaar zou maken. Het is van belang dat UWV uiterlijk 15 april 2024 duidelijkheid hebben over het definitieve verhogingspercentage per 1 juli 2024. Hiervoor is het noodzakelijk dat tijdig voldoende zekerheid bestaat over het al dan niet doorgaan van de bijzondere verhoging met 1,2 procentpunt.

De leden van de D66-fractie vragen de regering om ook de inkomenseffecten voor 2025 in kaart te brengen.

Om het minimumloon per 1 juli 2024 te verhogen, is het van belang voor UWV dat het verhogingspercentage vóór 15 april bekend is. Vanwege het krappe tijdspad is het daarom van belang dat op 27 februari over de wetswijziging in de Tweede Kamer wordt besloten. Om de inkomenseffecten van de minimumloonsverhoging accuraat in beeld te brengen, is de nog te verschijnen macro-economische raming van het CPB (Centraal Economisch Plan) nodig. De antwoorden waar het Centraal Economisch Plan voor nodig is, worden nagezonden vóór 27 februari. De meest recente raming van het CPB voor 2025 uit augustus (Concept Macro-Economische Verkenning) kan niet worden gebruikt voor de beantwoording. Die raming is gedateerd, omdat de beleidsaanpassingen van Prinsjesdag en de amendementen na Prinsjesdag daar niet in verwerkt zijn. Het antwoord op deze vraag zal na het verschijnen van het Centraal Economisch Plan zo snel mogelijk, en ieder geval vóór 27 februari, aan de Tweede Kamer worden verzonden.

De leden van de SGP-fractie vernemen graag wat dit voorstel betekent voor de marginale druk. Welke effecten verwacht de regering als gevolg van dit wetsvoorstel op dit punt?

Van juli 2024 tot en met december 2024 heeft de verhoging van het minimumloon per 1 juli mogelijk een klein effect op de marginale druk voor een beperkte groep werkenden met een huishoudinkomen rond het minimumloon. De inkomensgrenzen van de zorgtoeslag, het kindgebonden budget, de inkomensijkpunten van de huurtoeslag14 en de arbeidskorting staan gedurende het jaar vast, en zijn wettelijk gekoppeld aan de hoogte van het minimumloon per 1 januari van dat jaar.

In 2024 heeft de verhoging van het minimumloon dus geen effect op de inkomensgrenzen van de toeslagen. De verhoging van het minimumloon per 1 juli 2024 leidt wel tot hogere inkomensgrenzen van de toeslagen in 2025. Het effect op de marginale druk dat optreed in 2024 vloeit dus voort uit de stijging van het inkomen van sommige huishoudens. Hierdoor kunnen werkenden met een huishoudinkomen rond minimumloon van juli 2024 tot en met december 2024 op het afbouwtraject terecht komen door de stijging van het minimumloon. Omdat toeslagen afhangen van het inkomen, krijgen deze werkenden bij een hoger inkomen minder hoge toeslagen. Vanaf januari 2025 wordt dit automatisch gecorrigeerd, omdat dan de inkomensgrenzen opnieuw worden vastgesteld op basis van het minimumloon per 1 januari 2025.

Overigens hebben minimumloonverdieners niet als vanzelfsprekend een hoge marginale druk. De hoogte van de marginale druk hangt af van allerlei factoren, waaronder het inkomen van andere leden van het huishouden, de aanwezigheid van kinderen en of een recht bestaat op huurtoeslag. Gemiddeld genomen hebben juist de inkomens tot het minimumloon een lage marginale druk: in 2024 is deze 17,6 procent.

De verhoging van het minimumloon in juli werkt vanaf 2025 door in de inkomensgrenzen van de toeslagen. In 2025 is er dus voor werkenden met een inkomen op het minimumloon geen effect meer op de marginale druk. Veel werkenden met een inkomen boven minimumloon hebben al te maken met de afbouw van toeslagen, hun marginale druk stijgt niet. Voor een beperkte groep mensen die recht krijgt op een toeslag door de verhoging van de inkomensgrenzen, stijgt de marginale druk in 2025. Zij hebben echter een lagere gemiddelde druk, omdat ze nu toeslag ontvangen en hun besteedbaar inkomen stijgt. Daarnaast is er een kleine groep werkenden met een inkomen iets boven het minimumloon. Deze groep zou in 2025 geen maximale toeslagen meer ontvangen omdat de toeslagen vanaf minimumloon beginnen af te bouwen. Voor hen zou de marginale druk volgend jaar stijgen. Doordat de inkomensgrenzen van de toeslagen automatisch met het minimumloon in 2025 meestijgen, heeft deze groep volgend jaar echter nog wel recht op de maximale toeslagen, in plaats van dat de toeslagen voor deze groep afbouwen. Voor deze groep daalt de marginale druk in 2025 door de verhoging van het minimumloon. De verwachting is dat het effect op de gemiddelde marginale druk klein is. Dit wordt bijgewerkt in de nazending op basis van de nieuwe raming van het CPB (Centraal Economisch Plan).

Daarnaast is relevant dat minimumloonverdieners vaak een lage gemiddelde druk hebben, wat betekent dat zij per saldo weinig belasting betalen.

De leden van de ChristenUnie-fractie vragen de regering of reeds bekend is wat de reguliere (verwachte) indexatie van het Wettelijk minimumloon is per 1 juli 2024 en 1 januari 2025.

De indexaties van 1 juli 2024 en 1 januari 2025 zijn nog niet bekend. De indexatie per 1 juli 2024 wordt gedaan op basis van het Centraal Economisch Plan van het CPB uit februari 2024. Deze worden meegenomen in de nazending van de antwoorden die gebaseerd worden op het Centraal Economisch Plan. De indexatie per 1 januari 2025 wordt berekend op basis van de Macro Economische Verkenning van het CPB (verschijnt op Prinsjesdag). Over de definitieve indexatie per 1 juli 2024 wordt de Tweede Kamer naar verwachting aankomende maart of april geïnformeerd. Deze kunnen door afrondingsverschillen licht afwijken van de cijfers van het CPB.

De leden van de ChristenUnie-fractie vragen hoeveel personen die het wettelijk minimumloon verdienen op basis van een voltijdswerkweek er netto op vooruit gaan met en zonder de voorliggende wetswijziging? Hoe is deze vergelijking voor gepensioneerden met enkel een AOW en voor mensen met een bijstandsuitkering? Hoe verhouden deze koopkrachtplaatjes zich ten opzichte van de koopkrachtontwikkeling voor huishoudens met een modaal en bovenmodaal inkomen?

Om het minimumloon per 1 juli 2024 te verhogen, is het van belang voor UWV dat het verhogingspercentage vóór 15 april bekend is. Vanwege het krappe tijdspad is het daarom van belang dat op 27 februari over de wetswijziging in de Tweede Kamer wordt besloten. Om de inkomenseffecten van de minimumloonsverhoging accuraat in beeld te brengen, is de nog te verschijnen macro-economische raming van het CPB (Centraal Economisch Plan) nodig. Antwoorden waarvoor het Centraal Economisch Plan nodig is, worden nagezonden vóór 27 februari. De meest recente raming van het CPB voor 2025 uit augustus (Concept Macro-Economische Verkenning) kan niet worden gebruikt voor de beantwoording. Die raming is gedateerd, omdat de beleidsaanpassingen van Prinsjesdag en de amendementen na Prinsjesdag daar niet in verwerkt zijn. Het antwoord op deze vraag zal na het verschijnen van het Centraal Economisch Plan zo snel mogelijk, en ieder geval vóór 27 februari, aan de Tweede Kamer worden verzonden.

De leden van de VVD-fractie lezen dat de doelgroep voor toeslagen als gevolg van het wetsvoorstel toeneemt. Kan de regering deze toename kwantificeren? Hoeveel personen hebben als gevolg van het voorstel recht op een toeslag?

Voor het kindgebonden budget zorgt de verhoging van de inkomensgrenzen met het minimumloon per 1 januari 2025 voor een toename van circa 2.000 tot 3.000 huishoudens die recht krijgen op kindgebonden budget. Door de verhoging van het inkomensijkpunten van de huurtoeslag kunnen circa 15.000 huishoudens recht krijgen op (een gemiddeld lage) huurtoeslag. In 2025 stijgt het aantal zorgtoeslagontvangers met circa 15.000 als gevolg van de minimumloonsverhoging (ten opzichte van de situatie als het minimumloon niet per 1 juli 2024 wordt verhoogd). De precieze toename van het aantal personen die recht krijgen op de toeslagen is nog niet op voorhand vast te stellen.

De leden van de D66-fractie merken op dat de koppeling van de AOW een budgettair beslag van structureel 517 miljoen euro kent. Daarnaast leidt het wetsvoorstel nog tot 340 miljoen euro aan kosten voor het Rijk en 170 miljoen euro totale structurele loonkosten voor werkgevers in de marktsector. Deze leden vragen de regering hoe zij de 517 miljoen euro voor de AOW naast de 510 miljoen euro publieke en private kosten elders ziet in het licht van het advies van de Commissie sociaal minimum. Zij vragen welke instrumenten de regering ziet om een structureel welvaartsvaste AOW te waarborgen die in verhouding staat tot de bijstand en het minimumloon.

De Commissie sociaal minimum stelde voor om het besteedbaar inkomen van alle huishoudens op het sociaal minimum met mensen jonger dan de AOW-leeftijd te verhogen. Concreet adviseerde de Commissie om het minimumloon en de bijstand te verhogen. Daarbij gaf de Commissie in overweging om de AOW en bovenminimale uitkeringen niet mee te verhogen, omdat een AOW-verhoging relatief duur is, omdat huishoudens met AOW volgens de analyse van de Commissie in veel gevallen genoeg inkomen hebben om rond te komen, en omdat het risico op armoede onder AOW-huishoudens relatief laag is. De Commissie doet hierover echter geen stellige uitspraken, en laat daarmee ruimte voor verschillende manieren om invulling te geven aan een verhoging van het besteedbaar inkomen. Dit wetsvoorstel past daarmee binnen de kaders van het advies van de Commissie sociaal minimum.

Wat betreft het tweede deel van de vraag: een uitkering die welvaartsvast is, stijgt mee met het gemiddelde inkomen. Het waarborgen van een welvaartsvaste AOW vergt dus dat de AOW meestijgt met het gemiddelde inkomen. Een koppeling van de AOW aan het minimumloon is het meest voor de hand liggende instrument om een welvaartsvaste AOW te waarborgen.

De leden van de SGP-fractie vragen toelichting op de financiële ondersteuning voor topsporters. Wat houdt deze regeling in en hoe gaat dit in zijn werk?

De stipendiumregeling is een maandelijkse financiële ondersteuning aan topsporters die geen of onvoldoende inkomen hebben voor hun levensonderhoud, zodat zij zich volledig kunnen richten op hun sportcarrière. De voorziening is beschikbaar voor topsporters met een A- of High Potential-status die 18 jaar of ouder zijn en minder verdienen dan een vastgestelde inkomensgrens. De hoogte van het stipendium is gebaseerd op het wettelijk minimumloon. De stipendiumregeling wordt gefinancierd door het Ministerie van Volksgezondheid, Welzijn & Sport en uitgevoerd door het Fonds voor de Topsporter.

De leden van de ChristenUnie-fractie constateren dat het bekend is dat AOW'ers het minste risico op (langdurige) armoede lopen. De kosten van deze eenmalige bijzondere verhoging voor de verhoging van de AOW zijn € 517 miljoen structureel. Dat is ruim 60% van de totale kosten van de extra verhoging van het minimumloon. De leden van de van de ChristenUnie-fractie vragen de regering of zij kan inschatten hoeveel procent van deze kosten terecht komen bij de groep ouderen met alleen een (onvolledige) AOW-Aanvullende Inkomensvoorziening Ouderen (AIO-)uitkering.

De verhoging van het minimumloon werkt in de richting van ouderen zowel door naar de AOW als naar de AIO. Bij AIO-gerechtigden leidt een verhoging van het wettelijk minimumloon tot zowel een hoger AOW-bedrag dat aangevuld wordt tot een verhoogde AIO-norm (waarbij de verhoogde AIO-norm leidt tot inkomensverbetering en de hogere AOW van invloed is op het AIO-bedrag waarmee het inkomen tot aan de AIO-norm wordt aangevuld). Omdat de groep van AIO-gerechtigden een beperkt percentage van het aantal AOW-gerechtigden is, is het percentage van de uitkeringskosten die bij die groep terecht komen ook beperkt. Dat percentage van de kosten ligt in de orde van grootte van 1 tot 2 procent; de circa 70 duizend AIO-gerechtigden maken circa 2 procent uit van circa 3,5 miljoen AOW-gerechtigden en de hoogte van de AIO-uitkering ligt gemiddeld ongeveer op de helft van een volledige AOW-uitkering.

De leden van de ChristenUnie-fractie zien de koppeling van een bijzondere verhoging van het minimumloon aan de AOW als een dilemma. Enerzijds bevordert deze koppeling de koopkrachtpositie van ouderen, anderzijds is het een uitermate kostbare maatregel waarvan de doelmatigheid (gezien het lage risico op armoede onder gepensioneerden) twijfelachtig is en rijst de vraag of dit bedrag niet anders besteed kan worden om gerichter armoede onder ouderen te bestrijden. Voort zorgt deze bijzondere verhoging voor overdracht van jong naar oud doordat de pensioenfranchise stijgt, waardoor jongere generaties een lager aanvullend pensioen opbouwen, terwijl voor de reeds gepensioneerde generatie geen sprake is van deze schuif. Herkent de regering dit dilemma rond de koppeling van het minimumloon aan de AOW?

De leden van de SGP-fractie hebben vragen bij de generieke verhoging van de AOW-uitkering aan gepensioneerden en de doelmatigheid daarvan. Deze leden vragen nader in te gaan op de kritische opmerkingen van de Raad van State op dit punt.

De directe aanleiding voor dit wetsvoorstel is de aangenomen motie Klaver c.s.15, die de regering verzoekt om het minimumloon te verhogen. Vervolgens heeft de Tweede Kamer het amendement Van der Lee c.s.16 aangenomen, waarmee budget werd vrijgemaakt voor de minimumloonsverhoging. Onderdeel van het amendement is de doorwerking van de bijzondere verhoging van het minimumloon op de AOW. De Tweede Kamer heeft daarmee een helder signaal gegeven dat zij de doorwerking op de AOW noodzakelijk achtte, en de regering heeft gehoor gegeven aan deze oproep. De regering onderschrijft dat de doorwerking van de verhoging van het minimumloon op de AOW de koopkrachtpositie van ouderen verbetert, hoewel dat vanuit een perspectief van armoedebestrijding niet de meest doelmatige aanwending van middelen is, volgens de doorrekening van het CPB op verzoek van de Commissie sociaal minimum17. De doorwerking op de AOW past echter bij het doel van onderhavig wetsvoorstel om de bestaanszekerheid van werknemers aan de basis van het loongebouw en van uitkeringsontvangers, waaronder alle ontvangers van AOW-uitkeringen, te vergroten. Dit doel gaat verder dan het zo gericht mogelijk verminderen van armoede, wat het kabinet met het maatregelenpakket van Prinsjesdag beoogde.

Daarnaast klopt het inderdaad dat jongere generaties werknemers, zoals de leden van de ChristenUnie-fractie stellen, als gevolg van de hogere pensioenfranchise een lager aanvullend pensioen opbouwen. Daar staan in de ogen van de regering voor diezelfde jongere generaties echter twee zaken tegenover. Ten eerste een hoger besteedbaar inkomen tijdens het werkzame leven. En ten tweede een hogere AOW, op het moment dat deze werknemers de pensioengerechtigde leeftijd bereiken. Op deze manier leidt de voorgestelde verhoging van het minimumloon voor de huidige generatie werknemers tot een kleine schuif van de tweede naar de eerste pijler van hun toekomstige pensioenvoorziening.

De leden van de SGP-fractie vragen verder: heeft de regering overwogen AOW-gerechtigden uit te zonderen van deze verhoging, aangezien er 517 miljoen euro mee gemoeid is en slechts een zeer klein deel terechtkomt bij AOW’ers in armoede? Welke voor- en nadelen kleven hieraan? Welke andere instrumenten zouden overwogen kunnen worden om deze specifieke doelgroep te bereiken en te ondersteunen?

De regering heeft overwogen om de beoogde verhoging niet te laten doorwerken op de AOW, maar heeft, als onderdeel van het in de Tweede Kamer aangenomen amendement Van der Lee c.s., besloten de doorwerking in stand te houden. De belangrijkste overweging hierbij is – zoals in het vorige antwoord al is toegelicht – dat het doel om de bestaanszekerheid van werknemers aan de basis van het loongebouw en van uitkeringsontvangers te verstevigen verder reikt dan het zo gericht mogelijk verminderen van armoede, wat het kabinet met het maatregelenpakket van Prinsjesdag beoogde.

Om AOW-gerechtigden te ondersteunen kan ook gekeken worden naar de verhoging van toeslagen. Het kabinet heeft met het Prinsjesdagpakket onder andere de huurtoeslag vanaf 2024 verhoogd, wat onder andere AOW-gerechtigden met een huurwoning ondersteunt. Een alternatief is het verhogen van de zorgtoeslag, die minder gericht is op de ondersteuning van lage inkomens. Daarnaast zou de ouderen-korting kunnen worden verhoogd. De AOW-gerechtigden zonder aanvullend pensioen worden daar echter niet door ondersteund, omdat zij te weinig belasting verschuldigd zijn om een hogere ouderenkorting te kunnen verzilveren.

De leden van de ChristenUnie-fractie lezen dat met voorliggend wetsvoorstel ook wordt voorgesteld de doorwerking op de arbeidskorting aan te passen zodat de verhoging van het minimumloon voor mensen met een inkomen onder het minimumloon niet ten koste gaat van een lagere arbeidskorting. Dit zal worden geregeld in het Belastingplan 2025. Deze leden vragen de regering wat de kosten van dit plan zijn en of deze kosten ook reeds gedekt zijn, of nog dekking behoeven.

Het budgettaire effect van deze maatregel wordt nagezonden vóór 27 februari, op basis van de meest recente cijfers van het Centraal Economisch Plan. De kosten of opbrengst worden meegenomen in de lastenbesluitvorming later dit jaar. Het is overigens niet op voorhand duidelijk dat de maatregel leidt tot een derving, omdat aan de ene kant de arbeidskorting voor hoge inkomens daalt, terwijl de arbeidskorting voor lage inkomens juist stijgt. In het Belastingplan 2023 was bij een soortgelijke maatregel (maar een grotere stijging van het minimumloon) sprake van een opbrengst op korte termijn en een derving op lange termijn.

De leden van de SGP-fractie constateren dat verschillende partijen zich zorgen maken over de lastenverzwaring voor werkgevers als gevolg van dit voorstel. Daarnaast is de regering voornemens een regeling die tegemoetkomt aan deze werkgevers, het lage-inkomensvoordeel, af te schaffen. Hoe verhoudt dat voornemen zich tot dit voorstel? En welke extra consequenties heeft dat voor de werkgeverslasten?

Het lageinkomensvoordeel (LIV) wordt afgeschaft vanwege de beperkte effectiviteit. Een groot deel van de banen waarvoor LIV wordt verstrekt zou namelijk ook hebben bestaan als het LIV niet zou bestaan. Door het afschaffen van het LIV ontvangen werkgevers minder financiële tegemoetkomingen voor werknemers met een gemiddeld uurloon tussen de 100–104 procent van het wettelijk minimumuurloon en die minimaal 1.248 verloonde uren per kalenderjaar hebben. De bijdrage aan werkgevers, van gemiddeld circa € 875 per werknemer op jaarbasis, vervalt.

Tegelijkertijd is de positie van werkgevers op meerdere manieren verbeterd. In de Miljoenennota 202318 is een pakket aan maatregelen aangekondigd voor het midden- en kleinbedrijf. Hiervoor heeft het kabinet in de jaren 2023 tot en met 2027 € 500 miljoen uitgetrokken. Vanaf 2028 gaat het om een bedrag van structureel € 600 miljoen per jaar. Onderdeel van dit pakket is een structurele verlaging van de lasten op arbeid voor kleine werkgevers via een verlaging van de Aof premie. Hiervoor is in 2024 € 185 miljoen beschikbaar en structureel € 195 miljoen per jaar. Het pakket heeft daarnaast het lageinkomensvoordeel in 2023 verhoogd. Deze tijdelijke intensivering was bedoeld om de stijging van de loonkosten voor werkgevers met medewerkers op en net boven minimumloonniveau op korte termijn te mitigeren en doet niets af aan afschaffing van het LIV per 2025.

De leden van de BBB-fractie hebben aanvullende vragen aan de regering wat betreft het commentaar en advies dat verkregen is van organisaties op de invoering van deze wet.

VCP

De leden van de BBB-fractie vragen de regering wat de effecten zijn voor de middeninkomens, of de lonen van middeninkomens hierdoor niet in verdrukking komen en welk effect dit heeft op de druk op de lonen in het algemeen.

Uitkeringsgerechtigden en werkenden met een inkomen op minimumloon profiteren van de stijging van het minimumloon. De stijging van het minimumloon werkt naar verwachting licht positief door op de lonen voor de lage middeninkomens. Werkenden met een middeninkomen ondervinden geen direct effect van de minimumloonsverhoging. Voor inkomens van 40 procent tot 60 procent van de inkomensverdeling (het derde inkomenskwintiel) is het inkomenseffect van de voorgestelde verhoging in 2024 geraamd op 0,0 procent. Zie hiervoor tabel 1 in de memorie van toelichting. Voor lagere middeninkomens (het tweede kwintiel) is het verwachte inkomenseffect licht positief (+0,1 procent). Deze cijfers zullen worden bijgewerkt met de nog te verschijnen raming van het CPB (Centraal Economisch Plan) en met de Tweede Kamer worden gedeeld.

In algemene zin kennen veel cao’s die op dit moment worden afgesloten aanzienlijke loonstijgingen. Volgens DNB stijgen de lonen dit jaar met 5,7%. De regering vindt dat dergelijke loonstijgingen verantwoord en wenselijk zijn. De loonstijgingen zijn het gevolg van de onderhandelingen tussen sociale partners. Daarnaast hebben lonen nog een inhaalslag te maken na de hoge inflatie van de afgelopen jaren. De verhoging van het minimumloon heeft zoals aangegeven vooral effect op de onderkant van het loongebouw en speelt daarom een beperktere rol bij de loondruk in algemene zin.

De leden van de BBB-fractie vragen de regering wat een gestegen minimumloon betekent voor de uitkering van toeslagen. Stijgen deze evenredig mee en werkt de verhoging van die toeslagen door op de marginale druk van mensen die een modaal inkomen hebben?

Per 1 juli 2024 stijgen de gekoppelde uitkeringen mee met de stijging van het minimumloon. Door de netto-nettokoppeling stijgen de bijstand en de AOW niet evenredig mee met de stijging van het minimumloon. De inkomensgrenzen (afbouwpunten) van de toeslagen stijgen alleen per 1 januari van het jaar wettelijk mee met de verhoging van het minimumloon. Hierdoor stijgen de inkomensgrenzen van de toeslagen op 1 januari 2025 automatisch mee met de verhoging van het minimumloon inclusief indexatie per 1 januari 2025.

Er is in 2024 geen effect op de parameters van de toeslagen, zowel de hoogte van de maximale toeslag als de inkomensgrenzen wijzigen niet. De groep werkenden met een huishoudinkomen rond minimumloon heeft van juli tot en met december 2024 mogelijk te maken met de afbouw van toeslagen omdat de inkomensgrenzen pas 1 januari 2025 meestijgen met de minimumloonsverhoging. Voor deze groep kan de marginale druk in juli tot en met december 2024 beperkt stijgen, omdat de toeslagen beginnen af te bouwen. Deze groep heeft echter wel een lage marginale druk (gemiddeld genomen 17,6 procent in 2024).

Op 1 januari 2025 stijgen de inkomensgrenzen van de toeslagen weer door de koppeling aan de hoogte van het minimumloon. De marginale druk stijgt in 2025 hierdoor alleen voor de beperkte groep nieuwe toeslagontvangers. Dit zijn de huishoudens met een hoger inkomen omdat de toeslagen veelal bij een bovenmodaal inkomen zijn afgebouwd. Tot welk inkomen de toeslagen doorlopen, en dus voor welke groep de marginale druk stijgt, is bijvoorbeeld afhankelijk van de hoogte van de huur (voor de huurtoeslag), het aantal kinderen, de leeftijd van de kinderen en de gezinssamenstelling (voor het kindgebonden budget). Tegenover de hogere marginale druk voor een nieuwe groep toeslagontvangers staat echter een (veel) lagere gemiddelde druk. De precieze gemiddelde druk hangt af van het inkomen. De verwachting is dat het effect op de gemiddelde marginale druk klein is. Dit wordt bijgewerkt in de nazending op basis van de nieuwe raming van het CPB (Centraal Economisch Plan).