Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2023-2024 | 36418 nr. AS |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2023-2024 | 36418 nr. AS |

Vastgesteld 21 juni 2024

De leden van de vaste commissie voor Financiën1 hebben kennisgenomen van het rapport: «Belastingen in maatschappelijk perspectief – Bouwstenen voor een beter belastingstelsel».2 De leden van de SGP-fractie hadden naar aanleiding hiervan een aantal vragen en opmerkingen over de uitvoeringsstatus van de Motie-Schalk c.s. over het uitwerken van maatregelen tegen hoge marginale druk in de Bouwstenennotitie.3

Naar aanleiding hiervan is op 11 april 2024 een brief gestuurd aan de Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst.

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, de Minister van Sociale Zaken en Werkgelegenheid, en de Staatssecretaris van Financiën – Toeslagen en Douane hebben op 21 juni 2024 gereageerd.

De commissie brengt bijgaand verslag uit van het gevoerde schriftelijk overleg.

De waarnemend griffier van de vaste commissie voor Financiën, Van Luijk

Aan de Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst

Den Haag, 11 april 2024

De leden van de vaste commissie voor Financiën hebben met belangstelling kennisgenomen van het rapport: «Belastingen in maatschappelijk perspectief – Bouwstenen voor een beter belastingstelsel».4 De leden van de SGP-fractie hebben naar aanleiding hiervan enkele vragen en opmerkingen over de uitvoeringsstatus van de Motie-Schalk c.s. over het uitwerken van maatregelen tegen hoge marginale druk in de Bouwstenennotitie.5

Vragen en opmerkingen van de leden van de SGP-fractie

De leden van de fractie van de SGP hebben bezien op welke wijze bovengenoemde motie is uitgevoerd. Zij citeren het dictum van de motie:6 «Verzoekt de regering in de genoemde Bouwstenennotitie ook uitvoerbare maatregelen uit te werken, waarmee de kloof tussen een- en tweeverdieners wordt verkleind, en tevens maatregelen uit te werken waardoor de extreem hoge marginale druk (vooral bij een modaal inkomen) wordt verlaagd.»

Deze leden concluderen dat in het rapport Belastingen in maatschappelijk perspectief wel melding is gemaakt van de problematiek, zoals verwoord in de motie, maar dat er geen oplossingen worden verkend en aangedragen. Bent u het met deze leden eens dat er geen maatregelen zijn uitgewerkt om de kloof tussen een- en tweeverdieners te verkleinen? Bent u het voorts met deze leden eens dat er ook geen maatregelen zijn uitgewerkt tegen de marginale druk? Bent u voornemens om de ambtelijke werkgroep van de Bouwstenennotitie een aanvullende opdracht te geven of bent u voornemens om zelf maatregelen tegen hoge marginale druk uit te werken? Met andere woorden verzoeken deze leden u om nader toe te lichten hoe u uitvoering gaat geven aan onderhavige motie.

Naast het rapport zijn er ook verscheidene bijlagen bijgevoegd, waaronder bijlage 6: «Fichebundel beleidsopties Belastingen in maatschappelijk perspectief». In die bijlage is een aantal beleidsopties uitgewerkt die vrijwel allemaal geen of slechts een klein effect hebben op de marginale druk. Echter, geen van deze beleidsopties zorgen voor verkleining van de kloof tussen een- en tweeverdieners, aldus deze leden. De enige maatregel die wel invloed heeft op de marginale druk vergroot de kloof tussen een- en tweeverdieners. Dit gaat over beleidsmaatregel A05 «integrale vereenvoudiging voor belastingen en toeslagen». Hierover hebben deze leden een laatste vraag, namelijk wat het effect zou zijn op de kloof tussen de een- en tweeverdieners als het belastingtarief wordt berekend over het gezamenlijke toetsingsinkomen?

De leden van de vaste commissie voor Financiën zien uw reactie met belangstelling tegemoet en bij voorkeur binnen vier weken na dagtekening van deze brief.

De voorzitter van de vaste commissie voor Financiën, W.T. van Ballekom

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 21 juni 2024

Uw Kamer heeft gevraagd om meer informatie over mogelijkheden om een zeer hoge marginale druk tegen te gaan en om het verschil in belastingdruk op huishoudensniveau tussen alleenverdieners (paar met een kostwinner) en tweeverdieners (paar met twee werkenden) te verkleinen.7, 8 Wij delen de mening van de leden van de fractie van de SGP, zoals geuit in uw brief van 11 april, dat het rapport Belastingen in maatschappelijk perspectief: Bouwstenen voor een beter en eenvoudiger belastingstelsel (bouwstenenrapport) niet de volledige informatiebehoefte afdekt.9 Met deze brief verwachten wij aan de behoefte van uw Kamer te voldoen.

Deze brief bestaat uit drie onderdelen:

• Mogelijkheden om het verschil in belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners te verkleinen.

• Mogelijkheden om een zeer hoge marginale druk te voorkomen.

• Mogelijkheden om een zeer hoge marginale druk te voorkomen en tevens het verschil in belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners te verkleinen. In deze brief wordt hiervoor een integrale vereenvoudigingsvariant uit het bouwstenenrapport10 met belastingheffing op basis van huishoudinkomen doorgerekend (in plaats van op basis van individueel inkomen).

Mogelijkheden om het verschil in belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners te verkleinen

Zoals bekend gaat de inkomstenbelasting primair uit van de draagkracht van het individu op basis van het individuele inkomen. Wie als individu meer verdient, betaalt meer belasting. Dat is anders dan bij de toeslagen, die uitgaan van de draagkracht van het huishouden op basis van het gezamenlijke (huishoud)inkomen. Een voordeel van belastingheffing op basis van individueel inkomen is dat het voor een minstverdienende partner in de regel financieel lonend is om (meer) te werken. Dat heeft de arbeidsparticipatie van met name vrouwen bevorderd. De arbeidsparticipatie van vrouwen is sinds de jaren tachtig sterk toegenomen waarbij de inrichting van het fiscale stelsel ook van invloed is geweest. Door de toename van de arbeidsparticipatie zijn vrouwen vaker economisch zelfstandig.11 Een gevolg van belastingheffing op basis van individueel inkomen, is dat de belastingdruk op huishoudensniveau bij hetzelfde huishoudinkomen hoger kan uitvallen bij alleenverdieners dan bij tweeverdieners.12

Behalve de progressie in de inkomstenbelasting zorgt ook de instrumentele inzet van onder andere de arbeidskorting voor een groot verschil in belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners. Deze arbeidsmarktprikkels zijn de afgelopen jaren fors versterkt. Zo is het maximumbedrag dat een tweeverdienershuishouden aan arbeidskorting en inkomensafhankelijke combinatiekorting (IACK) kan krijgen toegenomen van € 1.978 in 2001 tot € 14.014 in 2024. Het verschil in belastingdruk op huishoudensniveau zal de komende jaren afnemen door de geleidelijke afbouw van de IACK vanaf 2027 en de uiteindelijke afschaffing per 2035 (in combinatie met het bijna gratis worden van de kinderopvang). Het bouwstenenrapport wijst erop dat de huidige hoogte van de arbeidskorting kan zorgen voor financiële bestaansonzekerheid omdat deze grote fiscale voordelen ineens wegvallen als mensen hun baan verliezen of minder gaan werken. Het bouwstenenrapport doet dan ook de aanbeveling om de arbeidskorting te halveren.13 Dat is een eenvoudigere route om het verschil tussen alleenverdieners en tweeverdieners te verkleinen dan bijvoorbeeld het opnieuw overdraagbaar maken van de algemene heffingskorting.

Mogelijkheden om een zeer hoge marginale druk te voorkomen

Het tweede deel van de motie Schalk c.s. roept op om maatregelen uit te werken «waardoor de extreem hoge marginale druk (vooral bij een modaal inkomen) wordt verlaagd». Het bouwstenenrapport constateert dat de marginale druk voor 80% van de mensen lager ligt dan 60%, en dat de grootste uitschieters uit het verleden, waarbij de marginale druk kon uitkomen boven de 100%, tot het verleden behoren. Tegelijkertijd kan voor sommigen de marginale druk soms zeer hoog zijn. Behalve dat een zeer hoge marginale druk meer uren werken of het vinden van een functie met een hoger inkomen kan ontmoedigen, kan een zeer hoge marginale druk ook als onrechtvaardig worden ervaren. Daarbij constateert het bouwstenenrapport ook dat een (extreem) hoge marginale druk vaak gepaard gaat met een lage gemiddelde druk. Over het tegengaan van extremen in de marginale druk stuurden wij recent een brief naar de Tweede Kamer naar aanleiding van de motie Grinwis/Omtzigt. Een afschrift vindt u als bijlage bij deze brief.

Een hoge gemiddelde marginale druk is de onvermijdelijke keerzijde van aanzienlijke inkomensherverdeling. De grote spreiding in de marginale druk is het gevolg van keuzes over de vormgeving van het stelsel. In het huidige stelsel kunnen belastingtarieven stapelen met de afbouw van heffingskortingen, toeslagen en andere inkomensafhankelijke regelingen. Alleenverdieners hebben een verhoogde kans op een hoge marginale druk, omdat bij alleenverdieners een relatief hoog individueel inkomen samen kan gaan met een relatief laag huishoudinkomen. De hoge individuele draagkracht zorgt voor een hoog belastingtarief terwijl de beperkte draagkracht op huishoudniveau zorgt voor een relatief hoge mate van inkomensondersteuning in de vorm van toeslagen met de bijbehorende afbouw.

Een van de conclusies in de genoemde brief is dat een manier om te voorkomen dat mensen te maken kunnen krijgen met een zeer hoge marginale druk is om geleidelijk het aantal plekken waar de inkomensafhankelijkheid van het gehele stelsel tot uiting komt, te beperken. Dat kan bijvoorbeeld door inkomensafhankelijke regelingen inkomensonafhankelijk te maken en tegelijkertijd – om in grote lijnen dezelfde inkomensverdeling te behouden – de belastingtarieven aan te passen. Ook het minimumloon kan een rol spelen bij het bereiken van de gewenste inkomensverdeling. Het bouwstenenrapport en het eindrapport Toekomst toeslagenstelsel laten zien dat hiervoor mogelijkheden bestaan.14, 15 Naar deze variant verwijzen de leden van de fractie van de SGP in uw brief van 11 april.

Ook binnen de huidige vormgeving van het stelsel zijn er mogelijkheden om het aantal mensen met een hoge marginale druk te verkleinen. Dat kan bijvoorbeeld door de zorgtoeslag en/of de huurtoeslag minder steil of vanaf een hoger inkomensniveau af te bouwen of door belastingtarieven te verlagen, in combinatie met het verlagen van inkomensafhankelijke regelingen. Zie voor uitgewerkte opties de brief aan de Tweede Kamer over de aanpak van de krapte op de arbeidsmarkt mede naar aanleiding van de motie Palland c.s.16 Deze opties hebben als nadeel dat ze ongericht zijn. Ze verlagen de marginale druk zowel voor mensen met een hoge marginale druk als voor mensen die al een lage marginale druk hebben.

Mogelijkheden om een zeer hoge marginale druk te voorkomen en tevens het verschil in belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners te verkleinen

Allereerst kunnen maatregelen om binnen het huidige stelsel het verschil in belastingdruk op huishoudensniveau te verkleinen, zoals een verlaging van de arbeidskorting, in beperkte mate ook leiden tot een minder hoge marginale druk. De besparing kan immers worden ingezet voor lagere belastingtarieven. Voor het tegengaan van een zeer hoge marginale druk zijn deze maatregelen ongericht, omdat ze ook de marginale druk verlagen voor mensen die al een lage marginale druk hebben. Hetzelfde geldt voor de effecten van een verschuiving van de belastingdruk naar andere grondslagen (vervuiling, vermogen, consumptie).

Een verdergaande oplossing om iets te doen aan extremen in de marginale druk is een aanpassing van de vormgeving van het belasting- en toeslagenstelsel nodig, zoals bijvoorbeeld de eerdergenoemde integrale vereenvoudigingsvariant. De alleenverdiener houdt dan vanwege de hoge individuele draagkracht een relatief hoog belastingtarief, maar de marginale druk van de belastingen stapelt niet meer met de marginale druk door de afbouw van de toeslagen. De in het bouwstenenrapport doorgerekende variant pakt relatief gunstig uit voor alleenverdieners. Het mediane koopkrachteffect is voor alleenverdieners +1% en voor tweeverdieners 0%. Door aanpassingen van de maatvoering kunnen de verschillen in de gemiddelde belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners naar verwachting maar beperkt verder worden verkleind. Grotere aanpassingen zouden tot een andere inkomensverdeling op macroniveau leiden.

Op uw verzoek is er een subvariant van de vereenvoudigingsvariant doorgerekend met een belastingheffing op basis van huishoudinkomen. Hiervoor is het splitsingsstelsel gehanteerd: het gezamenlijke (huishoud)inkomen wordt gedeeld door twee en daarna worden de fiscale partners ieder apart belast. Op die manier maakt het voor de hoogte van de belasting niet uit of het gezinsinkomen door een van de partners of door beide partners samen is verdiend. Hoewel dit eenvoudig klinkt, is het in de praktijk naar verwachting geen vereenvoudiging. De loonheffing kan alleen op basis van individueel inkomen. Daardoor zal deze voor paren niet goed aansluiten op de inkomstenbelasting. Een ander aandachtspunt is dat de minstverdienende partner belasting moet betalen over een inkomen dat niet het zijne of het hare is. Dit kan met name een probleem zijn als voor de fiscale partners geen gemeenschap van goederen geldt. Voor de doorrekening is aangenomen dat dit geen probleem is. Omdat in het splitsingsstelsel een kleiner deel van het totale inkomen tegen een hoog tarief wordt belast, zou de budgettaire opbrengst dalen. Om de subvariant budgetneutraal te maken zijn de belastingtarieven ten opzichte van de integrale vereenvoudigingsvariant verhoogd met 0,76%-punt in alle schijven. Verder heeft de subvariant dezelfde vormgeving als de integrale vereenvoudigingsvariant in het bouwstenenrapport.

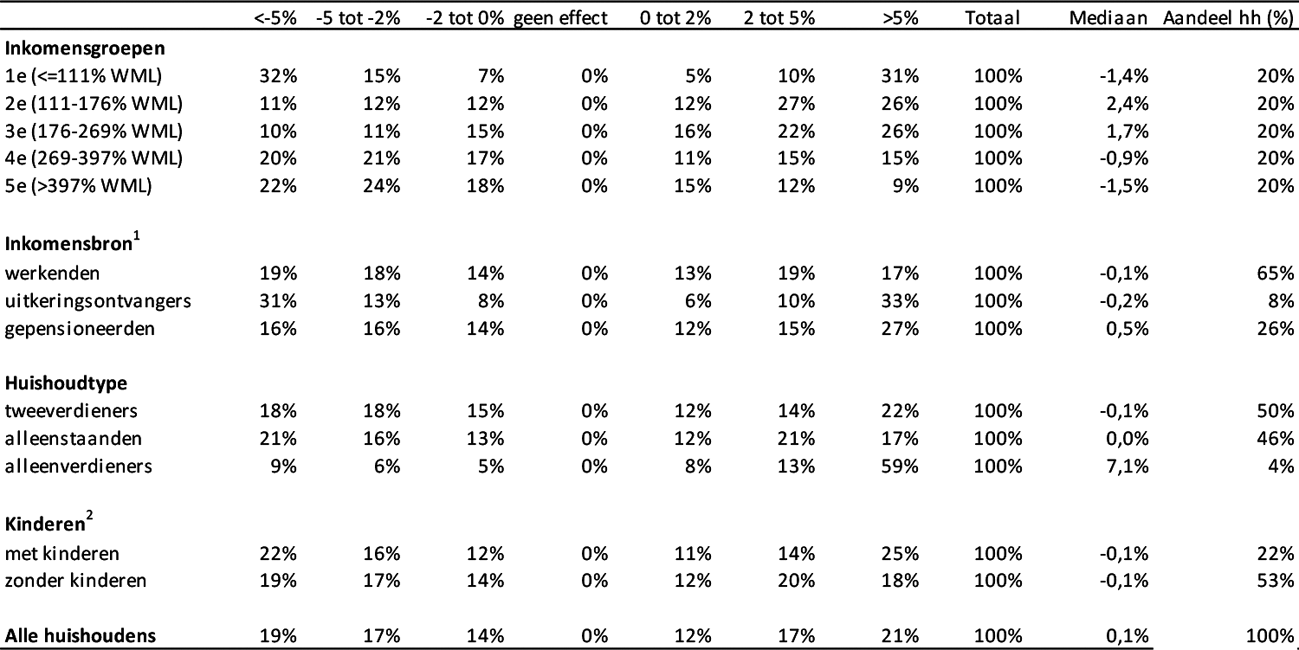

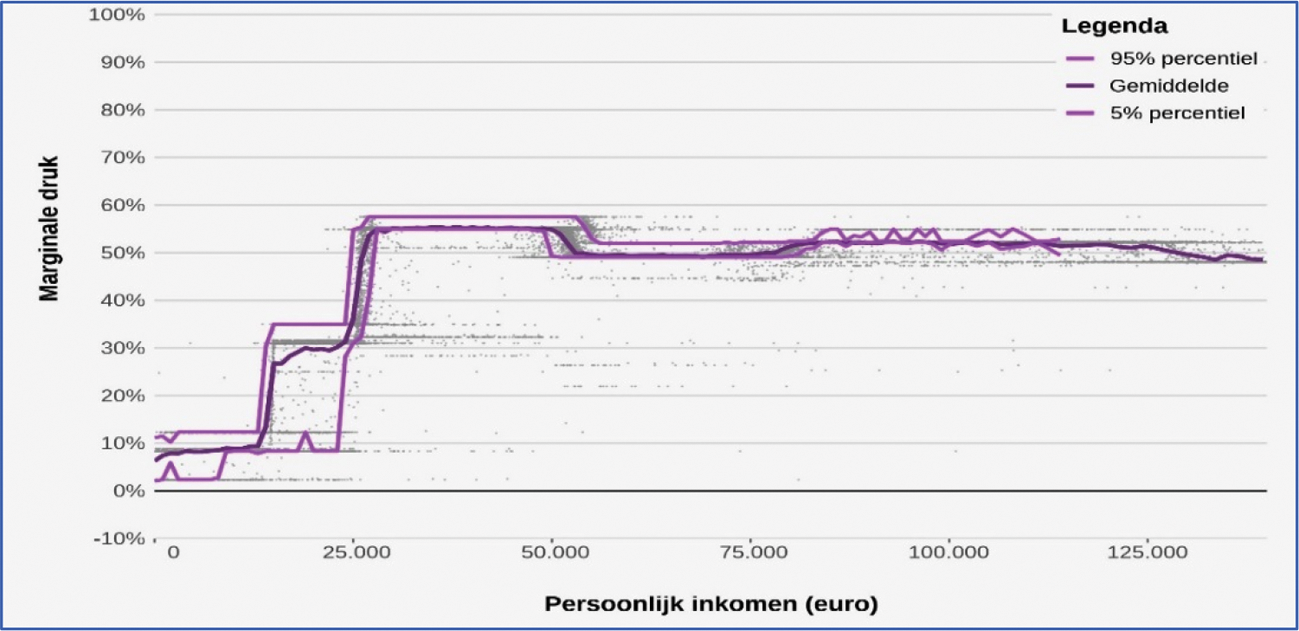

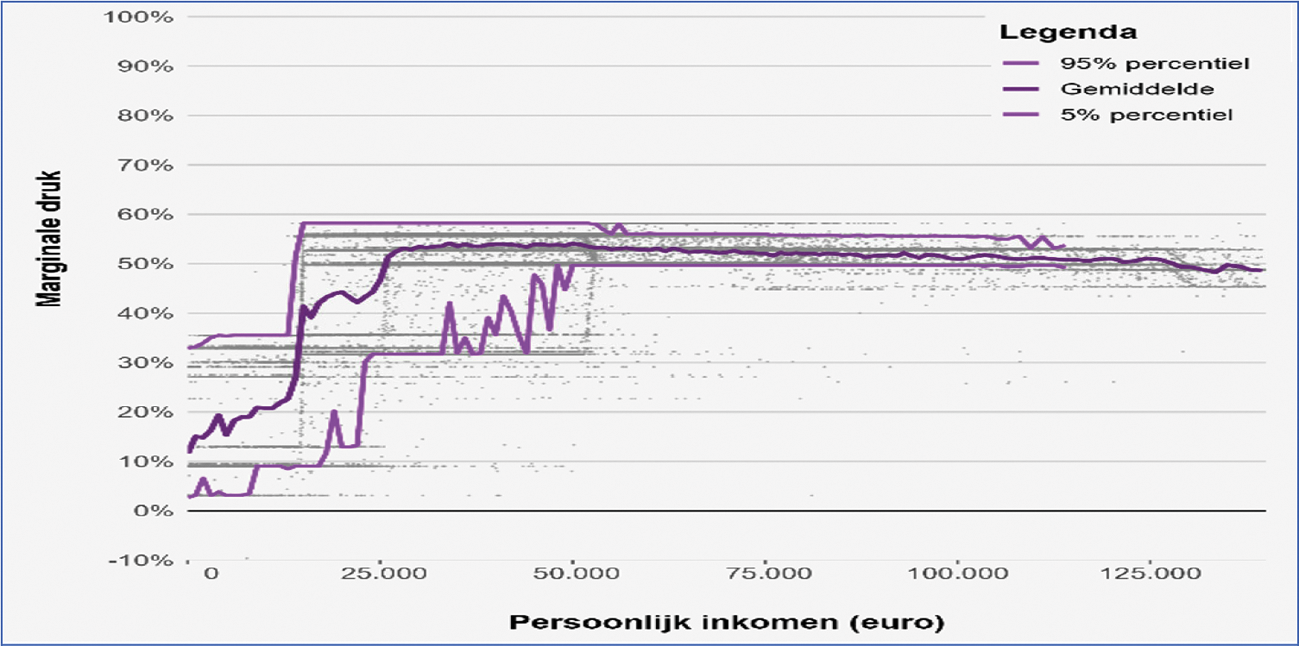

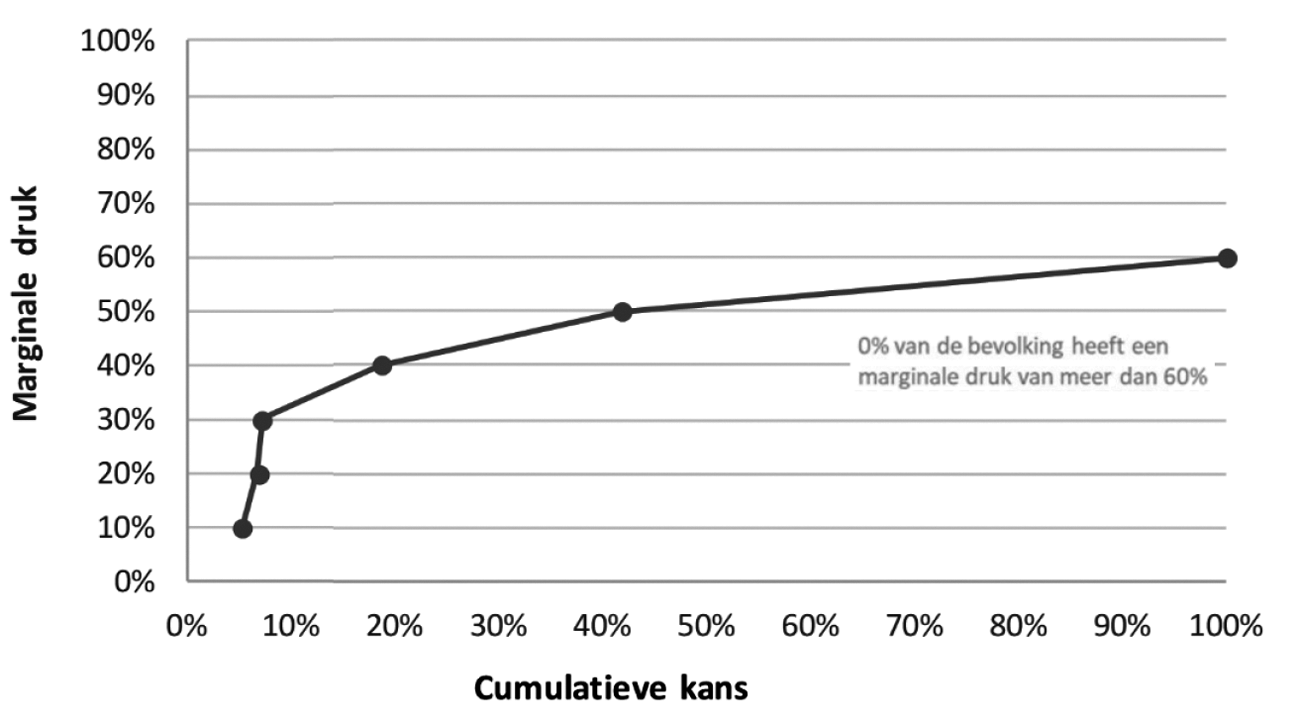

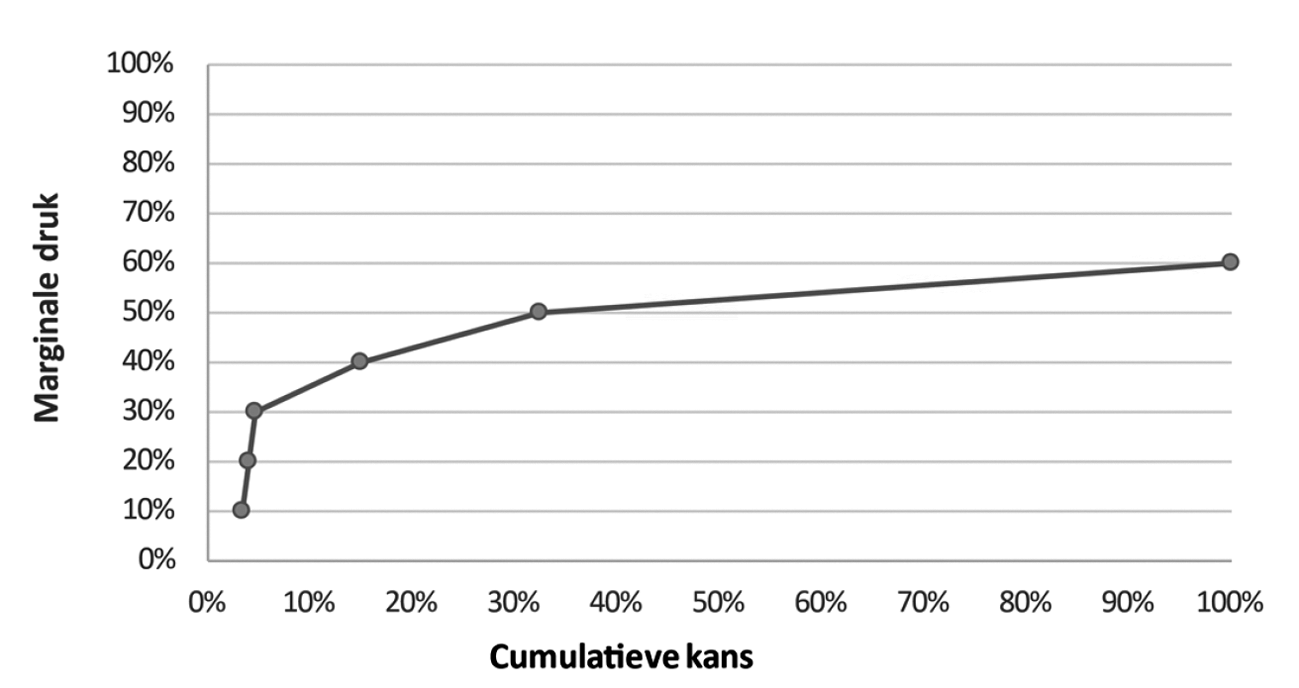

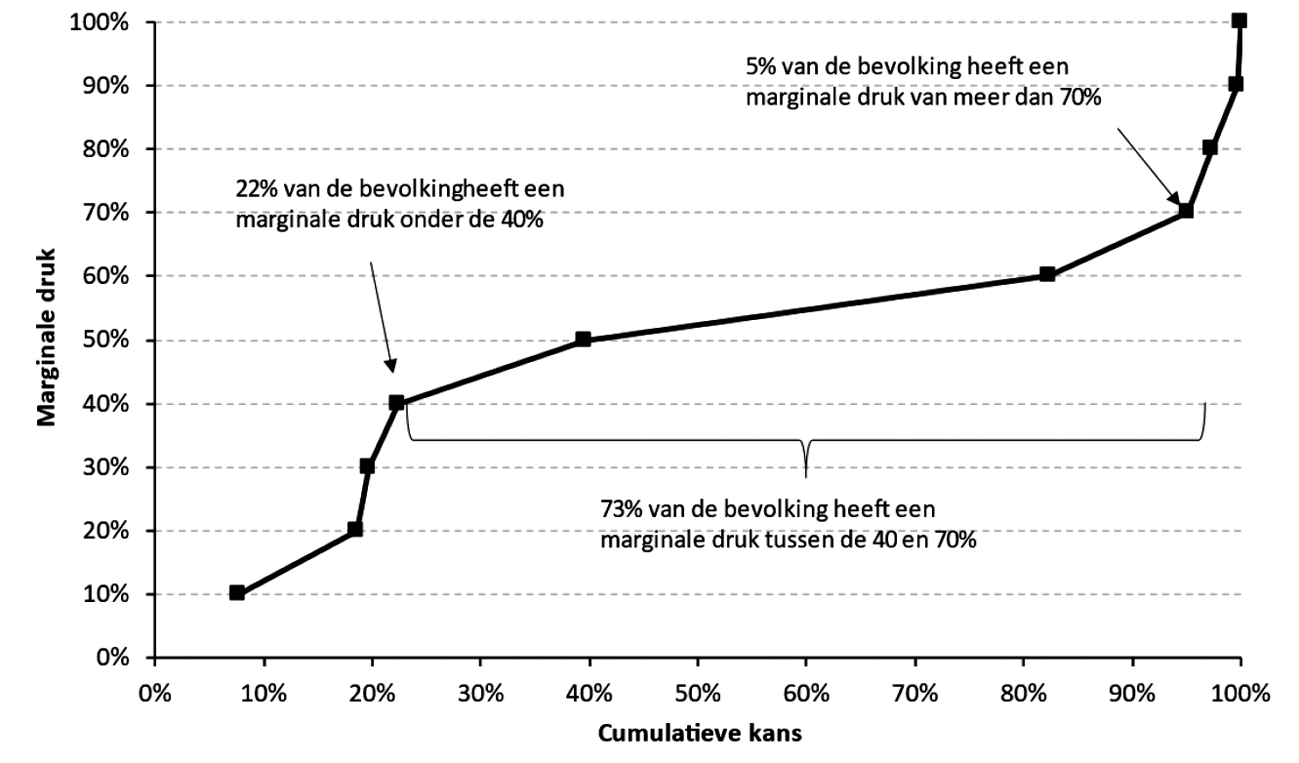

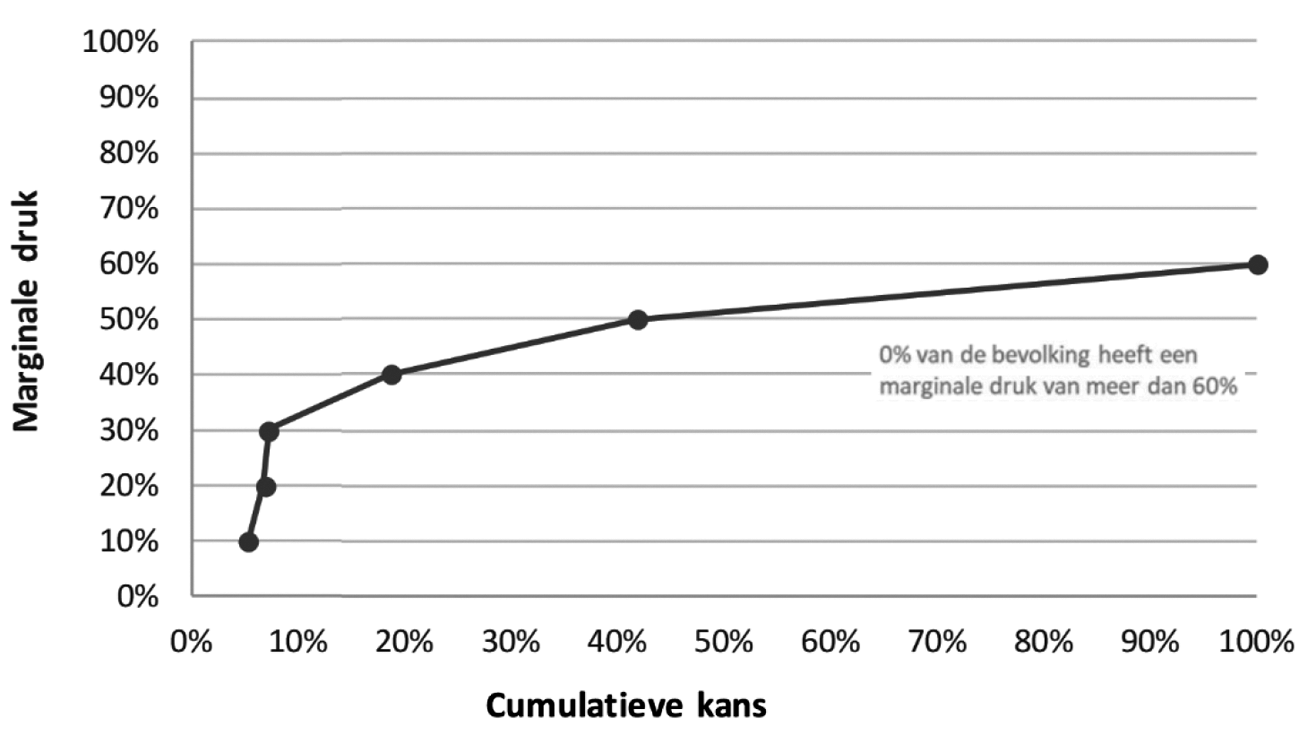

Ten opzichte van de variant op basis van individueel inkomen leidt de variant met belastingheffing op basis van huishoudinkomen tot meer spreiding in de marginale druk. De marginale druk van een werkende hangt in de subvariant immers ook af van het inkomen van de partner. Voor minstverdienende partners gaat de marginale druk omhoog en voor meestverdienende partners gaat de marginale druk omlaag. Figuren 1 en 2 (achteraan deze brief) laten de toename in de spreiding in de marginale druk zien. De marginale druk als gevolg van het belasting- en toeslagenstelsel blijft voor alle werkenden onder de 60%. Als referentie is in figuur 3 de spreiding in de marginale druk in het huidige stelsel opgenomen.

Figuren 4, 5 en 6 tonen de verdeling van de marginale druk voor de drie stelsels. Ten opzichte van de integrale vereenvoudigingsvariant (figuur 4) neemt in de subvariant (figuur 5) het aantal werkenden met een lage marginale druk af. In de integrale vereenvoudigingsvariant heeft ruim 40% van de werknemers een marginale druk lager dan 50% en ongeveer 20% een marginale druk lager dan 40%. In de subvariant nemen deze percentages af naar ruim 30% en ongeveer 15%. In beide vereenvoudigingsvarianten blijft de marginale druk voor alle werkenden onder de 60%. In het huidige stelsel heeft 20% van de werknemers een hogere marginale druk (figuur 6).

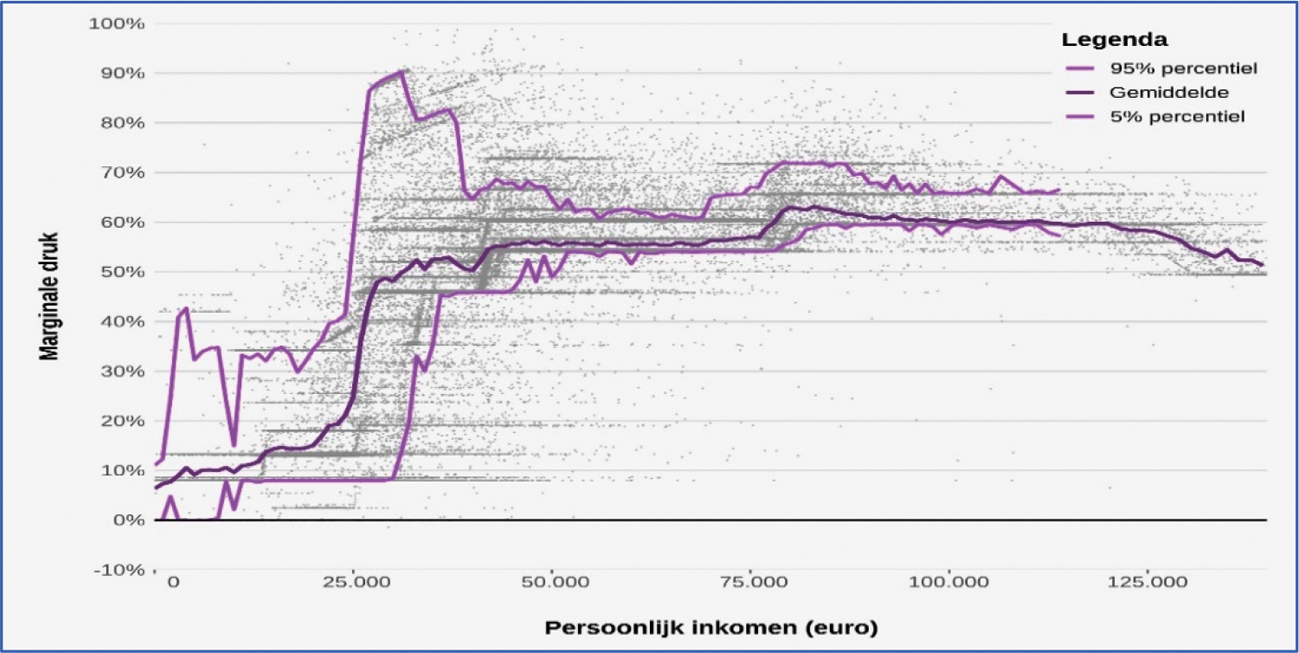

Belastingheffing op basis van het huishoudinkomen, in combinatie met de integrale variant uit het bouwstenenrapport, leidt uiteraard tot aanzienlijke inkomenseffecten (zie tabel 1). Alleenverdieners gaan er in deze variant op vooruit, in doorsnee met circa 7%. Bijna zes op de tien alleenverdieners gaan er meer dan 5% op vooruit. Tweeverdieners gaan er daarentegen op achteruit en de koopkracht van alleenstaanden blijft in doorsnee ongeveer gelijk.

Tabel 1. Inkomenseffecten integrale variant bouwstenenrapport + heffing op basis van huishoudinkomen + hogere belastingtarieven (0,75%-punt)

Binnen en tussen inkomensgroepen is er sprake van een grote spreiding in inkomenseffecten. Zo gaan de laagste 20% en hoogste 40% inkomens er in doorsnee op achteruit, en gaan de 2e en 3e 20%-groepen er in doorsnee op vooruit. Binnen de laagste 20% inkomensgroep gaat ongeveer een derde van alle huishoudens er meer dan 5% op achteruit, maar ook een derde van alle huishoudens er meer dan 5% op vooruit. Net als voor de oorspronkelijke integrale vereenvoudigingsvariant geldt dat de hier gepresenteerde variant budgettair neutraal is vormgegeven. Als er extra geld wordt toegevoegd is het mogelijk om de inkomenseffecten verder te beperken.

Voor een minstverdienende partner wordt het financieel aanzienlijk minder lonend om te werken. Hieronder is een voorbeeld opgenomen van een partner van een alleenverdiener met een modaal inkomen (€ 44.000) die overweegt om een parttimebaan te accepteren. Hoewel dat in alle stelsels ruimschoots loont, loont het in de subvariant met belastingheffing op basis van huishoudinkomen netto € 3.600 minder dan in de integrale vereenvoudigingsvariant. Dit heeft naar verwachting negatieve gevolgen vanuit het perspectief van arbeidsparticipatie en economische zelfstandigheid.

|

Partner zonder betaald werk |

Partner met parttime werk (½ modaal) |

Verschil |

|

|---|---|---|---|

|

Integrale vereenvoudigingsvariant |

33.100 |

52.500 |

19.400 |

|

Subvariant van integrale vereenvoudigingsvariant met belastingheffing op basis van huishoudinkomen |

37.100 |

52.900 |

15.800 |

|

Huidig stelsel (2024) |

30.800 |

50.900 |

20.100 |

Conclusie

Het is mogelijk om in het huidige stelsel het verschil in belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners met hetzelfde huishoudinkomen te verkleinen, bijvoorbeeld door de arbeidskorting te verlagen. Ook extremen in de marginale druk kunnen in het huidige stelsel worden tegengegaan, bijvoorbeeld door toeslagen minder steil af te bouwen, maar om de extremen in de marginale druk verder terug te brengen is een andere vormgeving van het belasting- en toeslagenstelsel nodig. Het bouwstenenrapport en het eindrapport Toekomst toeslagenstelsel laten zien dat hiervoor mogelijkheden bestaan. Tegelijkertijd zijn er ook nadelen van een dergelijke herziening en vergt een stelselherziening een lange adem. Het is mogelijk een stelselherziening met een meer gematigde marginale druk te combineren met het verkleinen van de verschillen in belastingdruk op huishoudensniveau tussen alleenverdieners en tweeverdieners met hetzelfde huishoudinkomen. Voor meestverdienende partners daalt de marginale druk dan, maar voor minstverdienende partners wordt het juist minder lonend om te werken. Per saldo gaat dat naar verwachting ten koste van de arbeidsparticipatie.

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, M.L.A. van Rij

De Minister van Sociale Zaken en Werkgelegenheid C.E.G. van Gennip

De Staatssecretaris van Financiën – Toeslagen en Douane, A. de Vries

Figuur 1. Spreiding marginale druk in integrale vereenvoudigingsvariant (met belastingheffing op basis van individueel inkomen)

Figuur 2. Spreiding marginale druk in subvariant van de integrale vereenvoudigingsvariant met belastingheffing op basis van huishoudinkomen

Figuur 3. Spreiding marginale druk in het huidige stelsel (2024)

Figuur 4. Verdeling marginale druk werknemers in integrale vereenvoudigingsvariant (met belastingheffing op basis van individueel inkomen)

Figuur 5. Verdeling marginale druk werknemers in subvariant van de integrale vereenvoudigingsvariant met belastingheffing op basis van huishoudinkomen

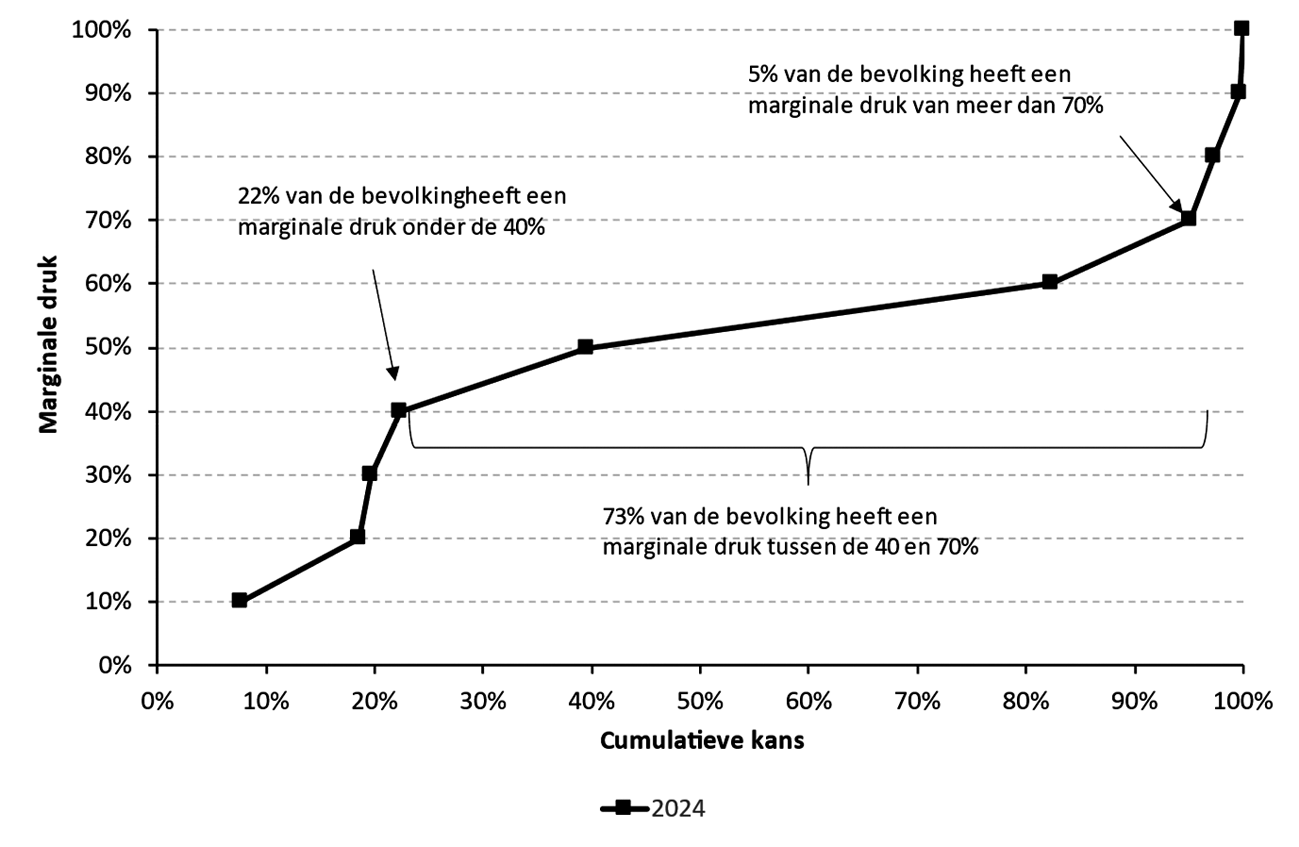

Figuur 6. Verdeling marginale druk in het huidige stelsel (2024)

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 18 juni 2024

Bij de behandeling van het Belastingplan 2024 is een motie ingediend door de leden Grinwis en Omtzigt over het ontwikkelen van een bovennorm voor de marginale druk.17 De aanleiding voor de motie is dat sommige mensen te maken hebben met een zeer hoge marginale druk. Behalve dat dit meer uren werken of het vinden van een functie met een hoger inkomen kan ontmoedigen, kan een zeer hoge marginale druk ook als onrechtvaardig worden ervaren. Dit onderwerp kan rekenen op een brede parlementaire belangstelling. Ook de Eerste Kamer heeft er aandacht voor gevraagd.18

In deze brief gaan wij in op de oorzaken van de soms zeer hoge marginale druk en de mogelijkheden om daar met een bovennorm iets aan te doen. Een van de conclusies is dat een harde bovennorm – waar individuele mensen echt iets aan zouden hebben – in het huidige stelsel niet goed mogelijk is, terwijl een zachte bovennorm geen of weinig toegevoegde waarde heeft. De brief sluit af met andere mogelijkheden om extremen in de marginale druk tegen te gaan.

Achtergrond marginale druk

Het eerder dit jaar verschenen bouwstenenrapport «Belastingen in maatschappelijk perspectief» bevat een uitgebreide analyse van de marginale druk.19 Deze paragraaf is voor een belangrijk deel aan die analyse ontleend. In deze analyse zijn pensioenpremies, toeslagen en de heffingskortingen en tarieven van de inkomstenbelasting meegenomen in de marginale druk. Minder generieke inkomensafhankelijke regelingen, zoals lokale regelingen worden niet meegenomen in marginale drukberekeningen. Dat geldt ook bijvoorbeeld voor extra kosten van kinderopvang, ondanks dat deze kosten wel kunnen meewegen bij de keuze van ouders om wel of niet meer te gaan werken.

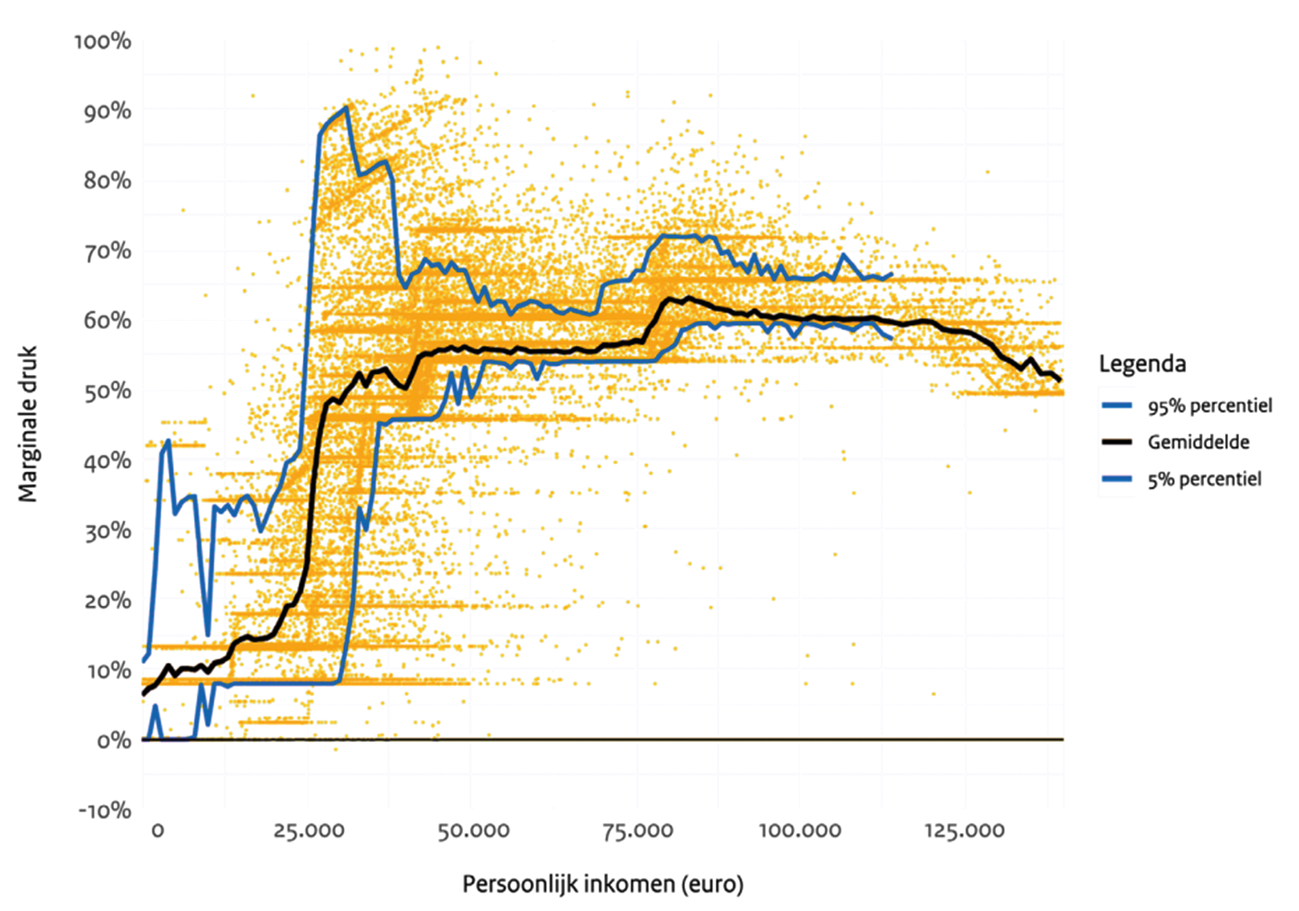

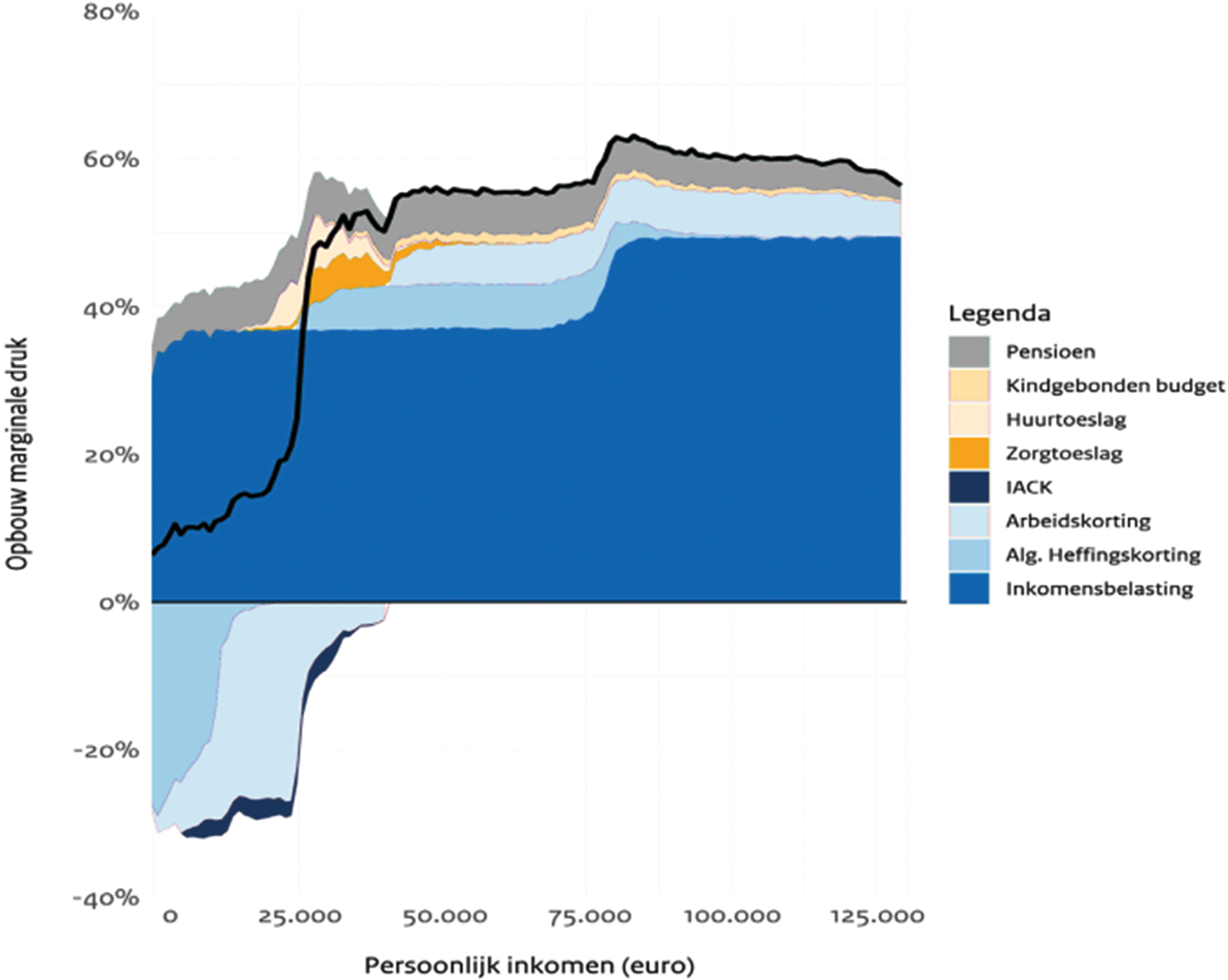

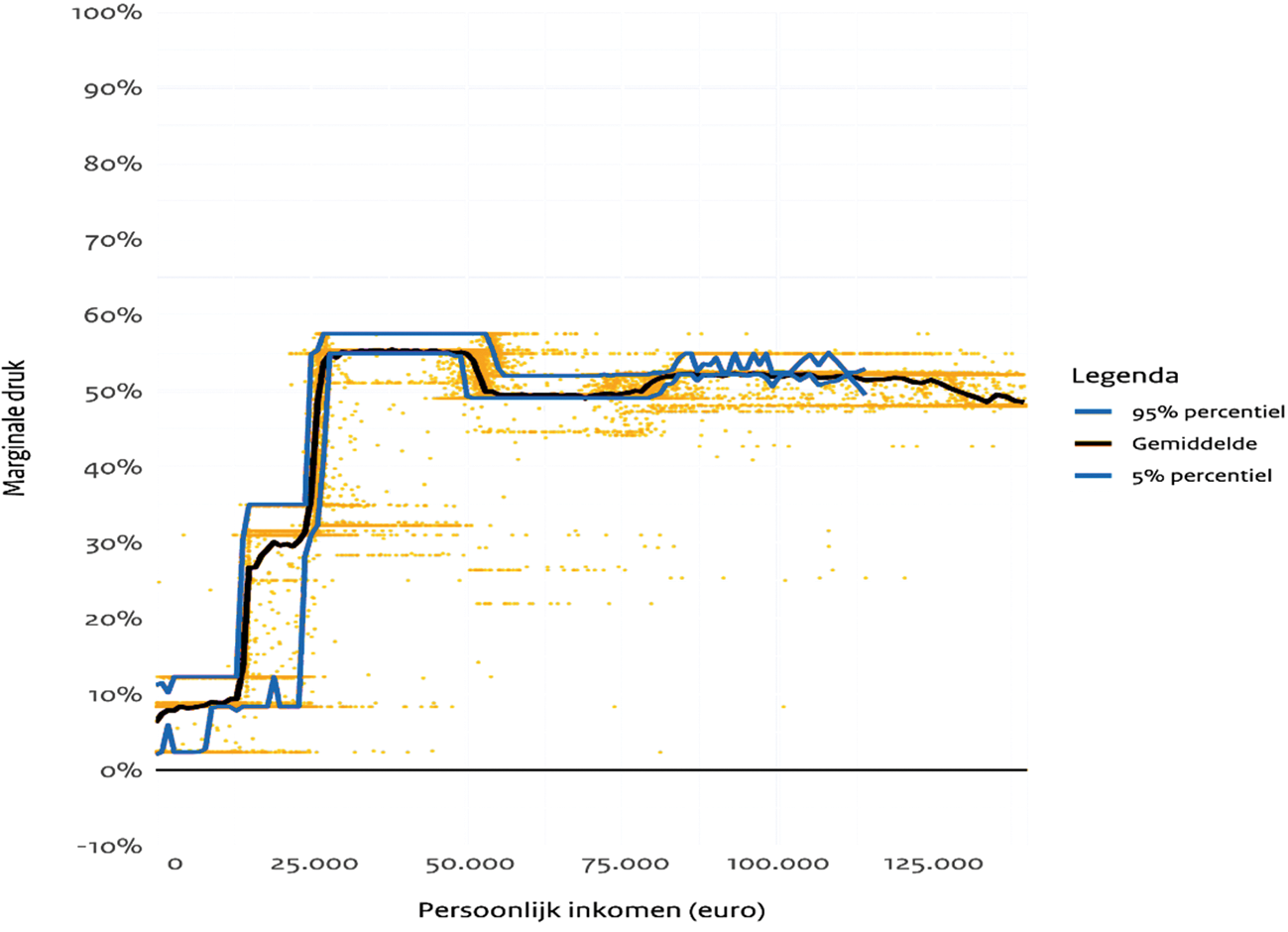

Het is allereerst goed om te beseffen dat een hoge gemiddelde marginale druk de keerzijde is van veel inkomensherverdeling. Hoe meer herverdeling, hoe lager de gemiddelde belastingdruk bij lage inkomens (inclusief toeslagen en kinderbijslag) en hoe hoger de gemiddelde lastendruk bij hoge inkomens. Dat impliceert noodzakelijkerwijs dat de marginale druk in het inkomenstraject daartussen gemiddeld hoog zal zijn.20 Bij de huidige belastingopbrengst en inkomensverdeling hoort dat voor veel mensen – momenteel voor drie op vijf mensen – de marginale druk hoger is dan 50%. Het is niet mogelijk om dezelfde mate van inkomensherverdeling en dezelfde opbrengst te bereiken als met het huidige stelsel, zonder dat de marginale druk voor veel mensen hoger is dan 50%. De zwarte lijn in figuur 1 geeft bij ieder inkomensniveau de gemiddelde marginale druk weer.

Door de grote spreiding in de marginale druk kan de individuele marginale druk veel lager of hoger zijn dan de gemiddelde marginale druk. Hoe hoog de marginale druk van iemand is, hangt immers niet alleen af van het individuele inkomen, maar ook van allerlei andere factoren. De oranje punten in figuur 1 laten de spreiding zien. De grote spreiding komt vooral door de afbouw van toeslagen, die als doel hebben om huishoudens met lagere inkomens te compenseren voor specifieke kosten. Of bij een bepaald persoonlijk inkomen een specifieke toeslag wordt afgebouwd is voor iedere werkende anders, omdat dit afhangt van huishoudkenmerken, zoals de woonsituatie, het inkomen van een eventuele partner en het aantal kinderen. In het huidige stelsel geldt ook op individueel niveau de spanning tussen herverdeling en marginale druk. Een hoge marginale druk gaat vaak samen met een lage gemiddelde belastingdruk. Voor mensen die bij hun huidige inkomen meerdere toeslagen ontvangen (lage belastingdruk) is de marginale druk hoger dan voor mensen die geen toeslagen ontvangen. Voor ongeveer één op de vijf werkenden is de marginale druk hoger dan 60% en één op de twintig heeft een marginale druk hoger dan 70% (figuur 2).

Figuur 1. Spreiding marginale druk 2024 (bron: SZW)

Figuur 2. Verdeling marginale druk werknemers 2024 (o.b.v. Miljoenennota 2024)

De afgelopen twee decennia is de gemiddelde marginale druk gestegen. Ook de spreiding in de marginale druk is per saldo fors toegenomen.21, 22 Tegelijkertijd behoren de meeste uitschieters in de marginale druk tot boven de 100% tot het verleden.23

Een ander aspect van de spreiding van de marginale druk is dat het voor belastingplichtigen erg moeilijk is om de eigen marginale druk goed in te schatten. Figuur 3 laat zien uit welke onderdelen de gemiddelde marginale druk gemiddeld is opgebouwd. Afgaan op de belastingtarieven geeft duidelijk geen goede benadering van de marginale druk. Het donkerblauwe vlak dat de belastingtarieven representeert, geeft een heel ander beeld dan zwarte lijn die net als in figuur 1 de gemiddelde marginale druk bij ieder inkomen weergeeft. Laat staan dat de belastingtarieven een indruk geven van de individuele marginale druk (de oranje punten in figuur 1). Dat komt onder andere door de inkomensafhankelijke heffingskortingen en toeslagen. Ook de pensioenpremie telt mee voor de marginale druk. Buiten het kader van het belasting- en toeslagenstelsel kunnen ook regelingen van gemeentes en bijvoorbeeld inkomensafhankelijke bijdragen in de zorg gevolgen hebben voor de marginale druk.

De veelheid aan inkomensafhankelijke regelingen maakt het ondoenlijk voor mensen om hun marginale druk snel en eenvoudig te kunnen bepalen. Zelfs het invullen van speciaal voor dit doel door het Nibud gemaakte tools (WerkUrenBerekenaar, WerkZorgBerekenaar) duurt – exclusief voorbereiding – volgens deze websites gemiddeld tien minuten. Dat mensen hun marginale druk niet snel en eenvoudig kunnen bepalen kan ertoe leiden dat ze hun marginale druk onderschatten of overschatten. Uit de evaluatie van de heffingskortingen blijkt dat met name lagere inkomens de marginale druk overschatten.24 Een op de drie Nederlanders is er niet van overtuigd dat ze meer geld overhouden als ze meer gaan werken. In werkelijkheid is voor 80% van de mensen de marginale druk lager dan 60%.

Figuur 3. Decompositie gemiddelde marginale druk 2024 (bron: SZW)

De onmogelijkheden van een harde bovennorm in het huidige stelsel

Onder een harde bovennorm wordt een norm begrepen die individuele mensen beschermt tegen een marginale druk boven die norm. Een harde bovennorm zou betekenen dat bestaande en nieuwe regelgeving er niet toe mag leiden dat de marginale druk hoger uitkomt dan de norm, bijvoorbeeld 80% of 100%. Het sluitstuk van een harde bovennorm zou – als gedachtenexperiment – een loket zijn waar mensen zich kunnen melden voor compensatie als de marginale druk toch hoger blijkt dan de bovennorm (tegenbewijsregeling).

In het huidige stelsel is een dergelijk norm niet goed mogelijk. Dat komt doordat de marginale druk van een individu van te veel factoren afhangt (zoals het wel/niet hebben van kinderen, huur, inkomen partner, vermogen et cetera).25 De vormgeving van het stelsel gaat uit van inkomensafhankelijkheid per regeling. Om in het huidige stelsel hoge uitschieters in de marginale druk te voorkomen zouden zeer ongerichte maatregelen nodig zijn die aanzienlijke gevolgen hebben voor de inkomensverdeling en de overheidsfinanciën, zoals:

• Het voor alle toeslagontvangers (dus ook voor degenen met een zeer lage marginale druk) minder steil afbouwen van (verschillende) toeslagen.

• Het voor alle belastingbetalers (dus ook voor degenen met een zeer lage marginale druk) verlagen van de belastingtarieven.

Ook een tegenbewijsregeling lijkt niet realistisch. Het is ingewikkeld om in de praktijk vast te stellen hoe hoog de marginale druk over een bepaald deel van het inkomen was. Dit komt mede doordat de vele andere factoren waar de marginale druk van afhangt in de praktijk ook steeds veranderen. Als behalve het persoonlijke inkomen ook het inkomen van de partner, de hoogte van de huur of de leeftijd van een kind verandert, dan kunnen die veranderingen ook effect hebben op de marginale druk.26 Ook methodologische vragen zoals het wel of niet meerekenen van extra kosten voor kinderopvang bij meer uren werken zullen in de praktijk leiden tot discussies. Een ander belangrijk aandachtspunt bij een tegenbewijsregeling is dat het weer een actie zou vragen van de burger, die zich bovendien bewust moet zijn van de te hoge marginale druk, waarbij niet-gebruik kan leiden tot ongelijke uitkomsten. Een tegenbewijsregeling vraagt tot slot veel geduld van de burger. Dit komt doordat de feitelijke marginale druk pas na afloop van het jaar – zelfs tot 5 jaar later – definitief is vast te stellen.27 Hoewel het belang van deze praktische bezwaren in de praktijk afneemt naarmate de norm hoger is, blijven de bezwaren gelden bij een zeer hoge bovennorm (van bijvoorbeeld 120%).

De beperkte toegevoegde waarde van een zachte bovennorm

Bij een zachte bovennorm kan gedacht worden aan een norm die is gekoppeld aan een statistiek. Een zachte bovennorm zou bijvoorbeeld kunnen zijn dat de geraamde marginale druk voor maximaal een bepaald percentage van de mensen, bijvoorbeeld 5%, hoger mag zijn dan een bepaalde grens, bijvoorbeeld 70%. Een dergelijke norm heeft naar verwachting geen praktische toegevoegde waarde ten opzichte van de kengetallen waar nu al op gestuurd kan worden, bijvoorbeeld bij besluitvorming over koopkrachtpakketten. Zo wordt jaarlijks in de begroting van SZW gerapporteerd over marginale druk, en speelt marginale druk ook nu dus al een rol in de besluitvorming. Een zachte norm biedt mensen bovendien geen effectieve «bescherming», in de zin dat de marginale druk voor individuen nog steeds heel hoog kan zijn. Uiteraard staat het een kabinet vrij zichzelf een zachte bovennorm op te leggen en hierop te sturen. Hierbij moet bedacht worden dat een aanzienlijke vermindering van de marginale druk voor een grote groep mensen, binnen het huidige stelsel, gepaard gaat met ófwel minder inkomensondersteuning aan de onderkant ófwel een forse budgettaire derving.

Andere mogelijkheden om extremen in de marginale druk tegen te gaan

Een hoge gemiddelde marginale druk is de onvermijdelijke keerzijde van veel inkomensherverdeling. De spreiding in de marginale druk is echter het gevolg van keuzes over de vormgeving van het stelsel. Het is mogelijk om met andere keuzes de spreiding in de marginale druk sterk te verminderen.

Het bouwstenenrapport en het rapport Toekomst toeslagenstelsel28 laten zien dat het mogelijk is toe te werken naar een simpeler stelsel waarbij wel effectief op marginale druk gestuurd kan worden. In dat stelsel vervallen de afbouwtrajecten van toeslagen en fiscale regelingen en komt de inkomensafhankelijkheid van het stelsel vrijwel alleen tot uiting in de belastingtarieven (meer belastingschijven).29 Het alternatieve integrale stelsel kent nieuwe toelagen, die inkomensonafhankelijk zijn en in beginsel na het eenmalig doorgeven van een rekeningnummer automatisch kunnen worden verstrekt. De belastingopbrengst en de inkomensverdeling zijn in grote lijnen vergelijkbaar met die van het huidige stelsel. Figuur 4 en 5 laten zien dat bij andere keuzes over de vormgeving van het stelsel de spreiding in de marginale druk veel kleiner kan zijn dan in het huidige stelsel (vergelijk met figuren 1 en 2) en dan bij aanpassingen in de bestaande toeslagen en fiscale regelingen.

Figuur 4. Spreiding marginale druk na invoering van een eenvoudiger stelsel met een vergelijkbare inkomensverdeling (bron: SZW)

Figuur 5. Verdeling marginale druk werknemers vereenvoudigingsvariant

De genoemde rapporten benoemen dat een dergelijk eenvoudiger systeem beter aansluit op het doenvermogen en voordelen biedt voor mensen, zoals meer zekerheid, minder terugvorderingen, minder niet-gebruik en meer inzicht in de mate waarin werk loont. Tegelijkertijd zijn er ook nadelen en vergt een stelselherziening een lange adem. Hoewel de inkomensverdeling in grote lijnen gelijk blijft, gaan binnen inkomensgroepen sommige huishoudens er in (statische) koopkracht alsnog fors op vooruit en sommige andere huishoudens gaan er fors op achteruit. Bij invoering op een budgetneutrale manier ineens zouden binnen de laagste inkomensgroep 29% van de huishoudens er meer dan 5% op achteruit gaan en 32% er meer dan 5% op vooruit gaan. Dit komt doordat in de vergaande vereenvoudigingsvariant de inkomensondersteuning veel minder precies is dan in het huidige ingewikkelde stelsel. Hetgeen er aan de andere kant voor zorgt dat er minder spreiding is in de marginale druk.30 In de praktijk wordt dit wellicht deels gedempt door minder niet-gebruik. Uiteraard is het mogelijk effecten in de tijd te spreiden. Ook is het mogelijk om minder vergaande stappen te zetten en bijvoorbeeld de huurtoeslag – in huidige of vereenvoudigde vorm – te laten bestaan. Al deze varianten vergen, als ervoor gekozen wordt, verdere uitwerking en een aanzienlijke implementatietijd. Het bouwstenenrapport beveelt aan om als eerste stap de afbouw van de algemene heffingskorting en arbeidskorting te vervangen door meer belastingtarieven. Dit maakt het stelsel transparanter en vergroot zo het inzicht van belastingplichtigen in hun marginale druk.

Ook binnen de huidige vormgeving van het stelsel zijn er mogelijkheden om het aantal mensen met een hoge marginale druk te verkleinen of te verschuiven in het inkomensgebouw. Dat kan bijvoorbeeld door de zorgtoeslag en/of de huurtoeslag minder steil of vanaf een hoger inkomensniveau af te bouwen of door belastingtarieven te verlagen. Mensen in huishoudens die nu in het afbouwtraject zitten ervaren dan een lagere marginale druk, maar tegelijkertijd krijgen mensen in huishoudens die de toeslag nieuw ontvangen juist een hogere marginale druk. Zie voor uitgewerkte opties de Kamerbrief over de aanpak van de krapte op de arbeidsmarkt mede naar aanleiding van de motie Palland c.s.31 Deze opties hebben als nadeel dat ze ongericht zijn. Ze verlagen de marginale druk zowel voor mensen met een (zeer) hoge marginale druk als voor mensen die al een (zeer) lage marginale druk hebben (zowel bij lage als bij hogere inkomens).

Naast maatregelen om een hoge marginale druk te voorkomen, kan worden gedacht aan beleid om te voorkomen dat mensen hun marginale druk overschatten. Dit kan, behalve door een vereenvoudiging van het stelsel zoals hierboven beschreven, mogelijk worden tegengegaan met meer informatievoorziening en voorlichting aan belastingplichtigen. Momenteel wordt vanuit de Ministeries van Financiën en van Sociale Zaken en Werkgelegenheid onderzoek opgestart om te begrijpen of en in hoeverre bepaalde varianten van deze aanpak zullen leiden tot beter begrip van en inzicht in de marginale druk.

Conclusie

Een hoge gemiddelde marginale druk is de onvermijdelijke keerzijde van veel inkomensherverdeling. De grote spreiding in de marginale druk is het gevolg van keuzes over de vormgeving van het stelsel. In het huidige stelsel kunnen belastingtarieven stapelen met de afbouw van heffingskortingen, toeslagen en andere inkomensafhankelijke regelingen. Een van de conclusies in deze brief is dat een harde bovennorm – waar individuele mensen echt iets aan zouden hebben – in het huidige stelsel met een veelheid aan inkomensafhankelijke regelingen niet goed mogelijk is. Een zachte bovennorm heeft geen of weinig toegevoegde waarde ten opzichte van de kengetallen waar nu bij besluitvorming al op gestuurd kan worden en waar jaarlijks in de begroting van SZW over wordt gerapporteerd. Een manier om toch te voorkomen dat mensen te maken kunnen krijgen met een zeer hoge marginale druk is om geleidelijk het aantal plekken waar de inkomensafhankelijkheid van het gehele stelsel tot uiting komt, te beperken. Dat kan bijvoorbeeld door inkomensafhankelijke regelingen inkomensonafhankelijk te maken en tegelijkertijd – om in grote lijnen dezelfde inkomensverdeling te behouden – de belastingtarieven te verhogen. Het bouwstenenrapport en het rapport Toekomst toeslagen laten zien dat hiervoor mogelijkheden bestaan. Een andere mogelijkheid is om binnen het bestaande stelsel toeslagen minder steil of vanaf een hoger inkomensniveau af te bouwen, al heeft deze optie als nadeel dat hij ongericht is en ook de marginale druk verlaagt van mensen die al een lage marginale druk hebben.

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, M.L.A. van Rij

De Minister van Sociale Zaken en Werkgelegenheid C.E.G. van Gennip

De Staatssecretaris van Financiën – Toeslagen en Douane, A. de Vries

Samenstelling:

Kroon (BBB) (ondervoorzitter), Van Wijk (BBB), Heijnen (BBB), Griffioen (BBB), Martens (GroenLinks-PvdA), Crone (GroenLinks-PvdA), Karimi (GroenLinks-PvdA), Van Gurp (GroenLinks-PvdA), Rosenmöller (GroenLinks-PvdA), Van Ballekom (VVD) (voorzitter), Geerdink (VVD), Vogels (VVD), Bovens (CDA), Bakker-Klein (CDA), Aerdts (D66), Moonen (D66), Van Strien (PVV), Visseren-Hamakers (PvdD), Baumgarten (JA21), Van Apeldoorn (SP), Holterhues (CU), Van den Oetelaar (FVD), Schalk (SGP), Hartog (Volt), Van Rooijen (50PLUS), Van der Goot (OPNL)

Deze brief gebruikt de term alleenverdiener om een paar aan te duiden waarvan één partner werkt, omdat de term eenverdiener soms wordt geïnterpreteerd als alleenstaande.

In de motie Schalk (Kamerstukken I 2023/24, 36 418, AB), bij de Algemene Financiële Beschouwingen (Handelingen I 2023/24, nr. 5) en meest recent in de brief van de vaste commissie voor Financiën van 11 april 2024 (met kenmerk 174744.01U).

Ministerie van Financiën, Belastingen in maatschappelijk perspectief, Bouwstenen voor een beter en eenvoudiger belastingstelsel, 2024.

De inherente spanning tussen inkomensherverdeling en werken moet lonen kan verzacht worden door het verschuiven van belastingen op arbeid naar andere grondslagen.

Gielen, M., H. Beens, Belastingdruk bij méér werken minder hoog dan vaak gedacht, ESB 108(4821), 2023.

Dit neemt niet weg dat er ook maatregelen zijn genomen die leidden tot een afname van de marginale druk voor bepaalde groepen. Een voorbeeld is de verhoging van de inkomensgrens van het kindgebonden budget voor paren per 2020.

De harde inkomensgrens in de huurtoeslag is per 2020 afgeschaft door de Wet aanpassing indexering eigen bijdrage huurtoeslag en het vervallen van de maximale inkomensgrenzen (Kamerstukken II 2017/18, 34 940, nr. 3). Door verschillende drempelbedragen in het huidige stelsel kan in zeer specifieke situaties nog wel sprake zijn van een marginale druk boven de 100%. Naar aanleiding van de motie van de leden Grinwis en Stoffer (Kamerstukken II 2023/2024, 36 418, nr. 89) wordt er een inventarisatie gedaan naar (financiële) drempels in het belastingstelsel. De uitkomsten hiervan worden voor de zomer met de Kamer gedeeld.

Daarnaast kunnen drempels in het huidige stelsels in zeer specifieke situaties bij een kleine inkomensstijging leiden tot een marginale druk boven de 100%.

Ook kan het persoonlijke inkomen op meerdere momenten door verschillende oorzaken veranderen. Dat maakt het ingewikkeld om te bepalen over welk deel van het inkomen precies de marginale druk zou moeten worden bepaald.

Met de mogelijkheden voor uitstel van aangifte en de mogelijkheden voor bezwaar en beroep kan het meerdere jaren duren voordat iemand een definitieve aanslag inkomstenbelasting ontvangt. De definitieve berekening van toeslagen vindt plaats binnen 6 maanden nadat iedereen in een huishouden die aangifte inkomstenbelasting doet, een definitieve belastingaanslag heeft gekregen.

In het huidige stelsel ontvangen sommige huishoudens veel huurtoeslag en andere huishoudens weinig, terwijl deze huishoudens in de vereenvoudigingsvariant allemaal dezelfde mate van inkomensondersteuning ontvangen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36418-AS.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.