Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 36200-IX nr. A |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 36200-IX nr. A |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 20 september 2022

Nederland kent een uitgebreide traditie van inkomensbeleid. Ieder jaar presenteert het kabinet met Prinsjesdag haar plannen om tot een evenwichtig koopkrachtbeeld voor Nederlandse huishoudens te komen. Het beleid en het maatschappelijk debat is de afgelopen decennia dan ook voornamelijk over inkomen gegaan. De laatste jaren is de roep steeds groter geworden om ook de vermogensverdeling in de besluitvorming te betrekken. Nationaal en internationaal staat vermogensongelijkheid hoog op de lijst van gespreksonderwerpen van economen.

Het kabinet ziet de zorgen in de samenleving over toenemende ongelijkheid. Er zijn groeiende zorgen over de hoge kosten van levensonderhoud, het vinden van een woning en het volgen van een studie.1 De grootte van iemands vermogen is meer bepalend geworden in het wel of niet mee kunnen doen in de samenleving. De fiscale onevenwichtigheden spelen daarbij een belangrijke rol. Het kabinet is van mening dat hiermee de vermogensverschillen tussen groepen huishoudens groter is geworden.

Het uitgebreide vermogensonderzoek van Piketty uit 2013 heeft het maatschappelijk debat over vermogen aangezwengeld. In Nederland verscheen in 2014 een omvangrijke verkenning van de Wetenschappelijke Raad voor het Regeringsbeleid naar de ongelijkheid in Nederland.2 Ook vanuit de Kamer is de belangstelling voor het thema steeds verder toegenomen. Zo hebben de vaste commissie voor Financiën en de vaste commissie voor Sociale Zaken en Werkgelegenheid in 2018 een tweetal gesprekken gevoerd met een aantal deskundigen over vermogensongelijkheid. De afgelopen jaren zijn er verder diverse Kamervragen en moties geweest over vermogensongelijkheid.

Tegelijkertijd miste het debat over vermogensverdeling een anker. Een eenduidig begrip over wat precies onder vermogensongelijkheid moet worden verstaan ontbrak, evenals een eenduidig beeld van welk vermogen hierbij relevant is. Doordat vermogensvraagstukken aan verschillende beleidsterreinen raken, wordt telkens maar een gedeelte van het vraagstuk belicht en ontbrak een integraal beeld. Om tot zinvol integraal beleid ten aanzien van vermogens(verdeling) te komen is een integrale analyse wel noodzakelijk.

Vanuit die vaststelling heeft het vorige kabinet opdracht gegeven voor een Interdepartementaal Beleidsonderzoek (IBO) naar vermogensverdeling. Het onderzoek brengt kennis over de vermogensverdeling, de belasting op arbeid en vermogen, en de belasting op verschillende typen vermogen handzaam bijeen en doet ook suggesties hoe deze informatie blijvend beschikbaar kan worden gemaakt, opdat deze tijdens de jaarlijkse besluitvorming kan worden meegenomen. In het onderzoek is geconstateerd dat de vermogensverdeling zich niet verantwoord in één cijfer laat vangen en dat het verstandig is vanuit verschillende invalshoeken naar de vermogensverdeling te kijken en deze in samenhang te presenteren, te monitoren en bij de besluitvorming te presenteren.

Daarnaast maakt het rapport helder dat de huidige fiscale onevenwichtigheden en complexiteit in het belastingstelsel de verschillen tussen huishoudens in de bestaande vermogensverdeling vergroot. Het gaat hierbij om onevenwichtigheden in het belasten van:

1. Verschillende type werkenden: de directeur-grootaandeelhouder (dga), zelfstandige (IB-ondernemer) en de werknemer.

2. Verschillende vermogensoverdrachten: ondernemingsvermogen versus ander vermogen.

3. Verschillende vermogensvormen: de fiscaal relevante inkomens uit vermogen van huishoudens worden zeer verschillend belast. Dit is afhankelijk van de box waarin het inkomen wettelijk dient te wordt belast. Bepalend daarbij is of sprake is van resultaat uit overige werkzaamheden3, pensioenvermogen, de eigen woning, overig vastgoed, private spaartegoeden of beleggingen.

Deze onevenwichtigheden en complexiteit leiden verder tot belastingconstructies en opmerkelijk gebruik van fiscale regelingen. De top 1% van de Nederlandse huishoudens vormt daarbij een opmerkelijke groep. Zij wijken qua vermogens- en inkomenssamenstelling sterk af van de andere huishoudens en ervaren als gevolg van fiscale onevenwichtigheden en complexiteit een lagere belastingdruk dan andere huishoudens.

Het kabinet heeft het IBO-rapport «Licht uit, spot aan: de vermogensverdeling» op 8 juli jl. direct na het gereedkomen doorgestuurd om de Kamer op tijd in de juiste informatiepositie te brengen. Daarbij is opgemerkt dat een kabinetsreactie volgt met Prinsjesdag. Dit in relatie tot de aankondiging in de Voorjaarsnota dat het kabinet in augustus op basis van dit IBO en de evaluatie van de bedrijfsopvolgingsregeling (BOR) zal kijken naar de wijze waarop de verhouding tussen lasten op vermogen en arbeid meer in balans kan worden gebracht. De weerslag hiervan is terug te zien in de Miljoenennota en de augustusbesluitvorming. In deze brief wordt dit nader toegelicht en wordt beschreven op welke manier het kabinet aan de slag wil gaan met de andere aanbevelingen uit het IBO.

Maatregelen kabinet in relatie tot fiscale onevenwichtigheden

Het kabinet is van mening dat de geconstateerde fiscale onevenwichtigheden, opmerkelijke belastingconstructies en negatief geëvalueerde fiscale regelingen te lang over het hoofd zijn gezien en dat deze moeten worden aangepakt. Het kabinet koestert het uitgangspunt dat werk moet lonen en gaat hiermee deze kabinetsperiode aan de slag door het zwaarder belasten van vermogen wat ruimte schept om de lasten op arbeid voor werknemers en werkgevers te verlagen. Hiermee wordt tevens invulling gegeven aan de aangenomen motie Azarkan bij het debat over de Voorjaarsnota 2022.4 Het belasten van het werkelijk rendement op vermogen in box 3 sluit aan bij dat principe en een evenwichtiger belastingstelsel en het kabinet is verheugd te constateren dat het IBO dit voornemen uit het coalitieakkoord omarmt. Over respectievelijk de vormgeving van het toekomstige box 3-stelsel, de afhandeling van het rechtsherstel en de Overbruggingswet box 3 vindt separaat overleg plaats met de Kamer.

Het kabinet hanteert een gefaseerde aanpak in het wegnemen van andere fiscale onevenwichtigheden en de aanpak van belastingconstructies en oneigenlijk gebruik van fiscale regelingen, waarbij het kabinet eerder al de volgende maatregelen heeft aangekondigd in het coalitieakkoord respectievelijk de Voorjaarsnota:

• De jubelton in de schenkbelasting wordt afgeschaft. De jubelton maakte het mogelijk voor kinderen van welvarende ouders om belastingvrij een gift te ontvangen bij de aanschaf van een eigen woning. Deze schenkingsvrijstelling wordt in 2023 verlaagd en per 2024 helemaal afgeschaft.

• Ook is in het coalitieakkoord besloten de mogelijkheden voor het lenen van de eigen bv van dga’s te beperken tot € 700.000 per 2023. Dit voornemen is reeds in een concreet wetsvoorstel verwerkt dat begin deze maand in de Tweede Kamer is behandeld en aangenomen. Het voorstel ligt thans in de Eerste Kamer voor. Op basis van dit wetsvoorstel dienen per 2023 dga’s die meer dan € 700.000 lenen van hun eigen bv over het meerdere inkomstenbelasting in box 2 te betalen.

• De overdrachtsbelasting niet-woningen wordt in het coalitieakkoord verhoogd van 8% naar 9%. Het kabinet verhoogde dit tarief bij Voorjaarsnota verder naar 10,1% en verhoogt deze bij Miljoenennota nog verder, zie hierna.

• Bij Voorjaarsnota is aangekondigd de doelmatigheidsmarge van het gebruikelijk loon van dga’s per 2023 te verlagen van 25% naar 15%. Hierdoor worden de mogelijkheden om het gebruikelijk loon laag vast te stellen verkleind. Het kabinet zet hier met de Miljoenennota een nieuwe stap, zoals hieronder nog wordt toegelicht.

• De fiscale oudedagsreserve (FOR) voor IB-ondernemers wordt uitgefaseerd door het met ingang van 1 januari 2023 niet meer fiscaal gefaciliteerd mogen opbouwen van de FOR. De bestaande reeds opgebouwde FOR kan nog wel op basis van de huidige regels worden afgewikkeld. De FOR is in het verleden negatief geëvalueerd. Bijdragen aan de FOR kunnen van de inkomstenbelasting worden afgetrokken zonder dat feitelijk vermogen voor de oude dag wordt afgezonderd. De FOR is daarmee vaak meer een regeling voor fiscale doeleinden (belastinguitstel) dan om een reële oudedagsvoorziening op te bouwen. Dit kan beter en fiscaal gefaciliteerd buiten de onderneming bij een financiële instelling worden opgebouwd net zoals dat voor werknemers geldt.

• Tot slot wordt per 2023 de schijfgrens in de Vpb van € 395.000 voor het lage tarief verlaagd naar € 200.000. Dit draagt bij aan het gelijker belasten van dga’s met werknemers en IB-ondernemers. Daarnaast verlaagt het de prikkel om bv’s op te knippen om zodoende winst zoveel mogelijk onder het lage tarief te laten vallen.

Bij Miljoenennota 2022 voegt het kabinet daar de volgende maateregelen aan toe:

• Het box 3-tarief wordt in stapjes van 1% verhoogd naar 34% in 2025 in combinatie met een verhoging van het heffingsvrij vermogen van circa € 50.000 naar circa € 57.000.

• De zelfstandigenaftrek wordt sneller afgebouwd en verder verlaagd naar € 900. Dit leidt ertoe dat het inkomen van IB-ondernemers gelijker worden belast met dat van werknemers.

• De doelmatigheidsmarge gebruikelijk loon wordt afgeschaft. Met deze maatregel wordt de beperking van deze doelmatigheidsmarge van 25% naar 15% zoals afgesproken in de Voorjaarsnota doorgezet door de marge helemaal af te schaffen. Dit leidt ertoe dat het arbeidsinkomen van dga’s gelijker worden belast met dat van werknemers.

• Het lage Vpb-tarief wordt verhoogd van 15% naar 19% per 2023. Gecombineerd met het verlagen van de schrijfgrens waarvoor het lage Vpb-tarief geldt, wordt hiermee het inkomen van dga’s gelijker belast met dat van werknemers en IB-ondernemers. Ook beperkt dit ongewenst fiscaal gedreven gedrag en belastinguitstel. Het kabinet merkt daarbij op dat de omvang van de fiscale winst van een onderneming weinig zegt over de omvang van het bedrijf of de draagkracht van de dga en andere aandeelhouders. Ook multinationals kunnen immers een lage fiscale winst hebben of verlies maken en maken zo gebruik van het lage Vpb-tarief. Verder geldt dat ook vennootschappen zonder werknemers dan wel alleen een dga profiteren van dit lage tarief. Onder andere het IMF geeft aan dat een groot tariefverschil de groei van ondernemingen ontmoedigt dan wel leidt tot ontwijkingsconstructies, zoals het opsplitsen van besloten vennootschappen (bv's).

• De opbrengst van de verhoging van het lage Vpb-tarief wordt gebruikt om de lasten op arbeid voor werkgevers te verlagen en met name teruggegeven aan het mkb. Door de Aof-premie voor kleine werkgevers te verlagen, de werkkostenregeling (WKR) tijdelijk te verruimen en de EIA, MIA en de VAMIL te verhogen wil het kabinet tevens verduurzaming stimuleren en de energieafhankelijkheid van bedrijven te verminderen.

• Het gedifferentieerde tarief in box 2, zoals gepresenteerd in de Voorjaarsnota, wordt in 2024 aangepast naar 24,5% tot een box 2-inkomen van € 67.000 en 31% voor het inkomen daarboven. Ook dit draagt bij aan het gelijker belasten van het inkomen van dga’s met IB-ondernemers en werknemers. Daarnaast bevordert het winstuitkering uit de bv en dat beperkt het belastinguitstel.

• De periodieke giftenaftrek in de inkomstenbelasting wordt per 2023 afgetopt op € 250.000 per huishouden. De giftenaftrek voor particulieren houdt in dat onder bepaalde voorwaarden een gift aan een algemeen nut beogende instelling (ANBI) aftrekbaar is voor de inkomstenbelasting. De exacte uitwerking van deze maatregel wordt opgenomen in een nota van wijziging op het wetsvoorstel Belastingplan 2023.

• De overdrachtsbelasting niet-woningen wordt na de verhoging in het coalitieakkoord en de Voorjaarsnota verder verhoogd naar 10,4%.

• Ten slotte heeft het kabinet een taakstellende opbrengst ingeboekt oplopend tot structureel € 550 miljoen voor de aanpak van opmerkelijke belastingconstructies en oneigenlijk gebruik van fiscale regelingen. Onderdeel daarvan is in ieder geval het standaard aanmerken van verhuurd vastgoed als beleggingsvermogen in de bedrijfsopvolgingsregeling (BOR) in de schenk- en erfbelasting en de doorschuifregeling (DSR) in de inkomstenbelasting.

Hierna volgt een korte bespreking van de verder aandachtspunten en voorgestelde beleidsrichtingen uit het IBO-rapport en de appreciatie op hoofdlijnen van het kabinet daarbij. Hiervoor is reeds een opsomming gegeven van de fiscale maatregelen die het kabinet reeds in een concreet beleidsvoornemen heeft vastgelegd. Hieraan worden enkele andere voornemens toegevoegd die aansluiten bij de beleidsrichtingen uit het IBO. Daarna volgt een vooruitblik van hoe het kabinet de taakstellende opdracht wil invullen.

Samenvatting van het rapport

Onderzoeksvragen en taakopdracht

De belangrijkste aanleiding voor dit IBO vormde de motie Weyenberg c.s. uit 2020, met het verzoek bij de besluitvorming ook standaard te kijken naar het effect op de vermogensongelijkheid.5 Bij het debat over de Regeringsverklaring in januari 2022 is de motie Marijnissen6 aangenomen met het verzoek de Kamer voor de zomer van 2022 te informeren over uitgewerkte maatregelen om de vermogensongelijkheid verkleinen.

Het IBO heeft de volgende hoofdvragen in de taakopdracht meegekregen:

1. Wat zijn goede maatstaven van vermogensverdeling? Welke vermogensonderdelen moeten worden meegenomen en welk doel dienen verschillende vermogens? Welke data is er hiervoor beschikbaar en bruikbaar, en wat zijn de mogelijkheden om de data te verbeteren?

2. Hoe zijn de vermogens verdeeld in Nederland? Welke vermogensvergelijking kunnen we juist wel/niet maken met het buitenland?

3. Welke rol kan en dient vermogensverdeling te spelen in de besluitvorming?

4. Wat zijn mogelijke richtingen met betrekking tot de vermogensverdeling?

Het IBO bespreekt allereerst waarom vermogen en de vermogensverdeling permanent aandacht behoeven. Het rapport zoomt vervolgens in op de vermogensverdeling en bekijkt deze van alle kanten en vanuit verschillende invalshoeken. Dit wordt zoveel mogelijk geïllustreerd door figuren op basis van statistieken over de vermogensverdeling. Daarna bespreekt het onderzoek wat de invloed is van overheidsbeleid. Het gaat daarbij uitgebreid in op de wijze waarop het inkomen uit alle soorten vermogen en vermogensoverdrachten worden belast. Ook licht het IBO toe dat een splitsing tussen inkomen uit arbeid en inkomen uit vermogen vaak lastig te maken is. Toch dient deze splitsing te worden gemaakt omdat het inkomen van een zelfstandige bestaat uit inkomen en arbeid en vermogen. Een groot verschil in belastingdruk is dan ondoelmatig want brengt voornamelijk fiscaal gedreven gedrag met zich mee.

Het IBO constateert dat een te scheve vermogensverdeling en een te hoge concentratie van vermogen negatieve effecten heeft op de economie en de maatschappij als geheel. Ook constateert het IBO dat er geen wetenschappelijk onderbouwde uitspraken kunnen worden gedaan over een optimaal getal voor de verdeling. Het onderzoek laat zien dat de vermogensverdeling relatief constant is, maar schever dan eerder gedacht. Data en statistiek over de vermogensverdeling in Nederland zijn goed, maar niet volledig omdat sommige vermogenstitels (nog) niet of onvoldoende in beeld zijn. Het IBO geeft daarom aan dat het belangrijk is dat er overheidsbreed continu aandacht blijft voor verbetering en borging van de achterliggende data.

Onderliggend zijn er grote verschillende tussen groepen huishoudens in de vermogensverdeling. Deze verschillen tussen specifieke groepen komen niet tot uitdrukking in de standaard maatstaven van ongelijkheid. Het IBO heeft gekeken naar de impact van het pensioenvermogen op de vermogensverdeling, waarmee het tegemoet komt aan de motie Van Haga en Ephraim7, en concludeert dat pensioen niet de grote gelijkmaker is. Oudere Nederlanders beschikken logischerwijs vaak over hogere vermogens dan jongere Nederlanders, omdat vermogen gedurende de levensloop wordt opgebouwd. De middengroepen bouwen over het algemeen over hun leven een groot vermogen op, maar het grootste deel betreft illiquide vermogen in de vorm van een eigen woning en opgebouwde pensioenaanspraken. Daardoor zijn zij toch kwetsbaar voor schokken in de economie. Duidelijk is ook dat er een groep Nederlanders aan de onderkant van de vermogensverdeling is, die kwetsbaar is voor onverwachte financiële tegenvallers, omdat zij onder aan de streep geen of weinig vermogen bezitten, dan wel een schuld hebben.

Zoals aan het begin van deze brief benoemd vormt de top 1% huishoudens een opmerkelijke groep. Deze groep bezit het grootste deel van het aanmerkelijk belang, oftewel het vermogen in box 2. Het vermogen in box 2 betreft voor een deel ondernemingsvermogen en voor een ander deel privévermogen (spaar- en beleggingsvermogen). Dit onderscheid is in praktijk echter vaak lastig te maken. Waar de meeste Nederlanders hun inkomen vooral verkrijgen uit arbeid, bestaat het inkomen van de top 1% daarnaast voor een aanzienlijk deel uit (ingehouden) winst uit aanmerkelijk belang en ander inkomen uit vermogen. De huidige fiscale onevenwichtigheden brengen met zich mee dat de gemiddelde belastingdruk op het inkomen van de top 1% lager is dan die op het inkomen van andere huishoudens, zo bleek ook uit de policy brief van het CPB over ongelijkheid en herverdeling8 die eerder dit jaar verscheen en waarop het kabinet een reactie heeft verstuurd naar de Kamer.9

Het IBO kijkt naar relevante maatstaven die wel en niet een rol kunnen spelen in de besluitvorming. Het IBO zegt duidelijk over de bekende centrale ongelijkheidsmaatstaven (zoals de Gini-coëfficiënt) dat daar niet met overheidsbeleid op kan worden gestuurd. De vermogensverdeling laat zich niet op een verantwoorde wijze in een cijfer vangen en dient vanuit verschillende invalshoeken te worden bekeken. Het IBO doet in plaats daarvan de aanbeveling om de ontwikkeling in belastingtarieven en belastingdruk op vermogens te monitoren en te betrekken bij relevante besluitvorming aan de hand van een set standaardfiguren.

Appreciatie door het kabinet

Het kabinet acht de bevindingen in dit IBO over hoe met de vermogensverdeling in de besluitvorming om te gaan en welke instrumenten daarbij behulpzaam zijn zeer waardevol. Ondanks dat een bepaalde mate van scheefheid van de vermogensverdeling positieve effecten heeft, erkent het kabinet dat een te scheve vermogensverdeling negatieve gevolgen heeft voor de economie en maatschappij als geheel. Het kabinet onderschrijft het inzicht vanuit het IBO dat een scheve vermogensverdeling een negatief effect heeft op kansengelijkheid. In een maatschappij met kansengelijkheid als belangrijk uitgangspunt is het moeilijk te verantwoorden dat een scheve vermogensverdeling leidt tot verschillen in mogelijkheden tussen groepen huishoudens in het volgen van onderwijs en verder studeren, het starten van een onderneming, het vinden van een woning en het opbouwen van een oudedagsvoorziening.

In de vermogensopbouw spelen zelfversterkende effecten een rol, waarbij de kansenongelijkheid begint bij iemand startpositie. Kinderen uit gezinnen aan de onderkant van de vermogensverdeling hebben op school een slechtere uitgangspositie, wat kan doorwerken in een lager opleidingsniveau en een lager inkomen. Vervolgens maakt dit het moeilijker om een eigen huis te kopen in de toekomst. De top van de vermogensverdeling heeft daarentegen de afgelopen jaren het meeste voordeel gehad van het prijsopdrijvende effect van de lage rente op aandelenkoersen, huizenprijzen en waarderingen van vermogensbestandsdelen in het algemeen. Door dergelijke zelfversterkende effecten wordt een scheve vermogensverdeling uit zichzelf schever. Overheidsbeleid heeft invloed op deze scheefgroei.

Het kabinet erkent dat met name bestaande fiscale onevenwichtigheden deze vermogensverdeling op een ongewenste manier beïnvloeden. De fiscale behandeling van verschillende vormen van werk, verschillende vormen van vermogen en vermogensoverdrachten leiden tot belastingconstructies en oneigenlijk gebruik van fiscale regelingen, waar vooral de top van de vermogensverdeling van profiteert.

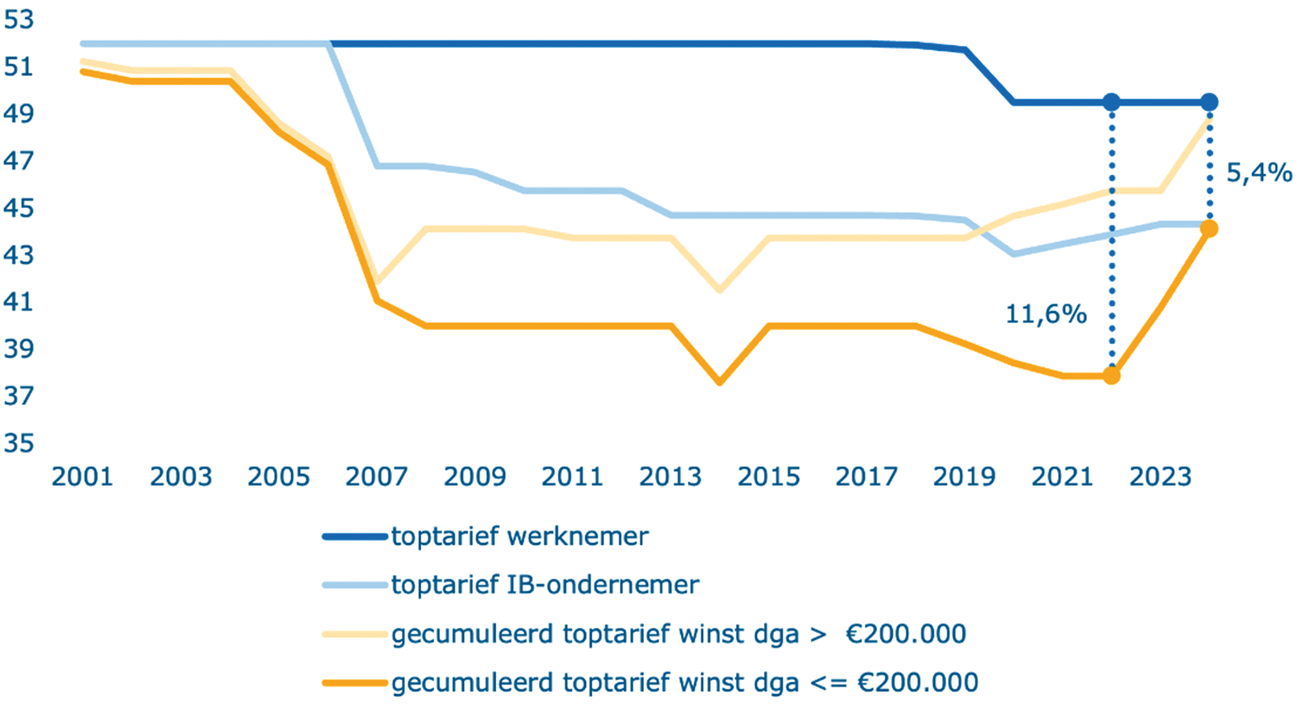

Met de hiervoor benoemde voorgenomen maatregelen zet het kabinet een belangrijke stap in het herstel van globaal evenwicht en in het evenwichtiger belasten van inkomen uit arbeid en inkomen uit vermogen. De belastingtarieven tussen verschillende vormen van werk zijn sinds de invoering van het boxenstelsel sterk uit elkaar gaan lopen, wat bijdraagt aan de fiscale onevenwichtigheden. Figuur 1 verderop in deze brief laat het verschil in de marginale toptarieven op het inkomen van een werknemer, IB-ondernemer en dga zien. Dit verschil wordt met de maatregelen van het kabinet aanzienlijk kleiner. Door daarnaast de lasten op arbeid voor werkgevers en werknemers te verlagen, komt de belasting op arbeid en vermogen meer met elkaar in balans.

Het kabinet gaat zich de komende jaren inzetten om opmerkelijke belastingconstructies en oneigenlijk gebruik van fiscale regelingen aan te pakken. Hiervoor geldt een taakstellende opdracht, oplopend tot structureel € 550 miljoen. Onderdeel daarvan is in ieder geval het standaard aanmerken van verhuurd vastgoed als beleggingsvermogen in de BOR en de DSR. De BOR betreft een vrijstelling in de schenk- en erfbelasting en heeft als doel om de continuïteit van de onderneming te waarborgen bij bedrijfsoverdrachten. Toepassing hiervan leidt tot een significante verlaging van de belastingdruk bij schenkingen en erfenissen en brengt oneigenlijk gebruik met zich mee. De vrijstelling in de BOR is recent door het CPB geëvalueerd.10 Een kabinetsreactie volgt in november dit jaar waarbij het kabinet zal ingaan op wat nodig is om te voldoen aan de afspraken uit het coalitieakkoord, namelijk het ondersteunen van de continuïteit van familiebedrijven door reële bedrijfsopvolging eenvoudiger en eerlijker te maken en oneigenlijk gebruik van de vrijstelling tegen te gaan.

Invulling taakstellende opdracht belastingconstructies en fiscale regelingen

Aan het begin van deze brief is besproken tot welke maatregelen het kabinet met het coalitieakkoord, Voorjaarsnota en deze Miljoenennota heeft besloten om de schuif in lasten van arbeid naar vermogen te realiseren. Daarmee is het kabinet nog niet klaar met het aanpakken van fiscale onevenwichtigheden, het aanpakken van belastingconstructies en fiscale regelingen die ondoelmatig en/of ondoeltreffend zijn. De voordelen van die belastingconstructies en ondoelmatige of ondoeltreffende fiscale regelingen komen niet evenredig terecht in de samenleving en versterken de scheefheid van de vermogensverdeling. Het kabinet vindt dat niet uitlegbaar.

Het kabinet komt in het voorjaar van 2023 met een invulling van de taakstellende opdracht inzake belastingconstructies en negatief geëvalueerde fiscale regelingen. Deze taakopdracht loopt op tot een opbrengst van € 550 miljoen structureel vanaf 2025 dat bij Miljoenennota aan de inkomstenkant van de begroting is ingeboekt. Het kabinet kijkt hierbij nadrukkelijk verder dan alleen fiscale constructies ten aanzien van vermogen. Het kabinet komt volgend jaar ook terug op de andere geschetste beleidsrichtingen uit het IBO.

Het kabinet is – los van de taakopdracht – voornemens elk jaar een lijst met opmerkelijk belastingconstructies te presenteren conform de aanbeveling uit het IBO. Het kabinet stelt voor deze als bijlage met de Voorjaarsnota mee te sturen.

Met belastingconstructies doelt het kabinet op zowel vormen van belastingarbitrage dan wel opmerkelijk gebruik van fiscale regelingen. Met belastingarbitrage wordt gedoeld op het zodanig schuiven met – in onderhavige gevallen – bezit en schuld zodat minder belasting hoeft te worden betaald. Fiscale regelingen zijn veelal gekoppeld aan een beleidsdoel en om die reden ooit ingevoerd. De vraag die op basis van het Toetsingskader fiscale regelingen bij de invoering en bij de evaluatie van een fiscale regeling dient te worden gesteld is in hoeverre (er nog) een noodzaak bestaat voor overheidsingrijpen en zo ja, in welke mate de betreffende fiscale regeling doeltreffend en doelmatig is. Naast ondoelmatig gebruik kunnen fiscale regelingen ook oneigenlijk gebruik uitlokken: gebruik van een fiscale regeling (vrijstellingen, aftrekposten) kan dan op gespannen voet staan met het beoogde beleidsdoel.

Met het aanpakken van opmerkelijke belastingconstructies en negatief geëvalueerde fiscale regelingen zet het kabinet bij deze Miljoenennota al een eerste concrete stap door voor periodieke giften een plafond in te voeren van € 250.000. In het IBO Vermogensverdeling is in samenwerking met de Belastingdienst een lijst opgesteld met opmerkelijke belastingconstructies die in de praktijk worden gebruikt. Eén van die casussen ziet op zeer hoge giften aan een (zelf opgerichte) algemeen nut beogende instelling (ANBI). Het kabinet wenst te benadrukken dat zij filantropie ondersteunt en het belang van periodieke giften om donateurs langdurig te betrekken bij ANBI’s en te zorgen voor vaste inkomensstroom ondersteund. Het IBO laat echter ook zien dat de balans bij extreem hoge periodieke giften zodanig is verstoord dat een beleidswijziging wenselijk is. Door een plafond in te voeren is het niet meer mogelijk om uitzonderlijk hoge inkomens volledig te verrekenen met even uitzonderlijk hoge periodieke giften aan (zelf opgerichte) ANBI’s. Het kabinet acht dit een belangrijke eerste stap om gevolg te geven aan het aanpakken van constructies. Bij de invulling van de taakstelling zal het kabinet dan ook kijken naar de andere opmerkelijke belastingconstructies uit deze lijst uit bijlage 10 én de geschetste beleidsrichtingen uit bijlage 11 van het IBO-rapport. Het Ministerie van Financiën gaat samen met de Belastingdienst verdere mogelijkheden inventariseren om de taakstellende opdracht in te vullen.

Herziening van het boxenstelsel

Het IBO doet verder de aanbeveling om voor de lange termijn de herziening van het boxenstelsel in de inkomstenbelasting te onderzoeken. Daarbij wordt uitdrukkelijk aangegeven dat dit de korte termijn aanpak van fiscale onevenwichtigheden niet in de weg staat, integendeel. De analyse in het IBO is dat het huidige boxenstelsel in de inkomstenbelasting voortdurend aandacht vraagt om de verschillende tarieven in evenwicht tot elkaar te houden. Het kabinet acht het van belang om voortdurend kritisch te blijven kijken naar het belastingstelsel, en daarmee ook de vormgeving van het boxenstelsel. Voor het kabinet is het nu prioriteit om het toekomstige stelsel op basis van werkelijk rendement in box 3 vorm te geven. Daarnaast wordt de aanbeveling ter harte genomen om herziening van het boxenstelsel te onderzoeken. Centraal daarin staat de vraag of het mogelijk is om – in lijn met de aanbeveling uit het IBO – tot een stelsel te komen waarbij inkomen uit werk en verschillende vermogensvormen neutraler worden behandeld, Het staat vast dat het boxenstelsel bepaalde tekortkomingen heeft (gehad), blijkens de uitspraak van de hoge raad inzake de oude vormgeving van box 3 en de fiscale onevenwichtigheden die het met zich meebrengt.

Meten is weten

De beleidsrichting «Meten is weten» uit het IBO richt zich op de informatievoorziening. De achterliggende gedachte hierbij is dat wanneer de ontwikkelingen in de vermogensverdeling consistent, in samenhang en periodiek in beeld worden gebracht, deze kennis explicieter in de beleidsvorming mee kan lopen. Het kabinet wil dan ook graag de beleidsrichting «Meten is weten» omarmen en maakt werk van een gedegen uitvoering van een groot aantal van de beschreven beleidsopties.

a. Monitoren en presenteren bij besluitvorming van ontwikkeling belastingtarieven verschillende typen werkenden en belastingdruk van verschillende vermogenssoorten.

Bij de implementatie van het boxenstelsel is uitgegaan van een zeker evenwicht in de fiscale behandeling van het inkomen van verschillende type werkenden. Als vergelijkbare economische activiteiten verschillend worden belast puur vanwege de rechtsvorm, kan dit leiden tot fiscaal gedreven gedrag. Het is onwenselijk als de keuze voor de rechtsvorm waarin arbeid wordt verricht puur fiscaal gedreven is, net als de keuze voor werknemerschap versus ondernemerschap Zoals het IBO beschrijft is dit globale evenwicht steeds meer uit zicht geraakt. Het kabinet deelt de lijn uit het IBO dat het wenselijk is stappen te zetten dit evenwicht te herstellen. Een eerste stap is om inzichtelijk te maken hoe beleid het globale evenwicht beïnvloedt. Daarom zal het kabinet standaard in het Belastingplan een figuur opnemen die de ontwikkeling van de marginale toptarieven van werkenden laat zien. Het huidige verschil tussen het toptarief van een werknemer en een dga bedraagt 11%, Dat wordt 5,0%-punt in 2024 met de maatregelen in het Belastingplan 2023. Overigens kan enig verschil in de (gecumuleerde) toptarieven tussen werknemers en zelfstandigen gerechtvaardigd zijn vanwege het ondernemersrisico dat zelfstandigen lopen en het niet kunnen deelnemen aan werknemersverzekeringen en collectieve pensioenregelingen.

Figuur 1: Ontwikkeling marginaal toptarief werknemer, IB-ondernemer en dga.

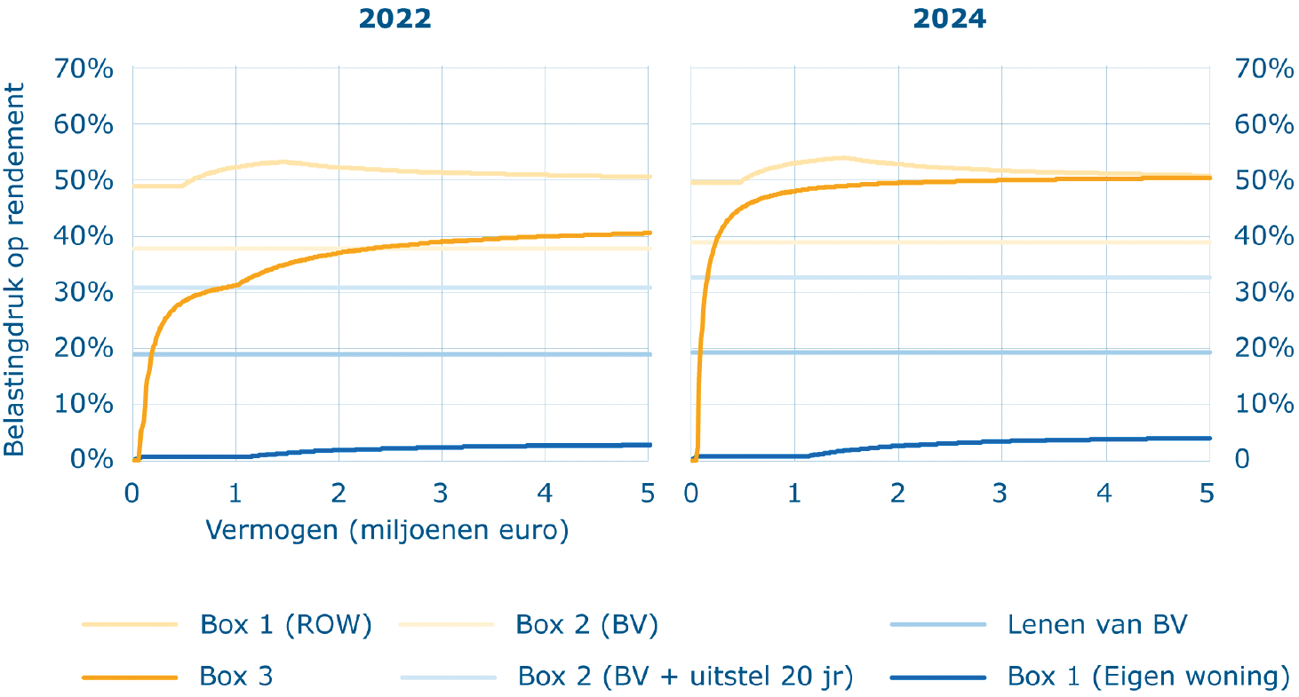

Naast het gelijker belasten van inkomen uit arbeid en vermogen draagt ook het gelijker belasten van de verschillende vermogensvormen bij aan het beperken van fiscale onevenwichtigheden. Hiertoe worden jaarlijks figuren gepresenteerd van de belastingdruk op verschillende vermogenssoorten voor en na besluitvorming. Hieruit blijkt het verschil in de belastingdruk op het rendement op verschillende soorten vermogen in de verschillende boxen, zie figuur 2. Door de belastingdruk op verschillende vermogenssoorten in samenhang te presenteren in een figuur, worden de verschillen in belastingdruk duidelijk. Deze laatste manier van presenteren sluit tevens aan bij de motie Hammelburg11 om te kijken naar een aantal voorbeeldhuishoudens waarbij op een systematische manier de behandeling van verschillende vermogenssoorten in verschillende boxen wordt getoond. Figuur 2 laat onder andere zien dat voor wat betreft beleggingen de belastingdruk op box 3 vermogen in 2024 hoger ligt dan in 2022 en in 2024 relatief hoog is ten opzichte van de andere voorbeeldvermogens. Bij de vergelijking van de belastingdruk op de gekozen zes voorbeelden is voor een goede vergelijkbaarheid ervan uitgegaan dat het werkelijke rendement (4%) hetzelfde is en dat het box 3 vermogen bestaat uit 100% beleggingen met een forfaitair rendement van 6,17%. De figuur laat dus niet de belastingdruk op spaarvermogen in box 3 zien. In de overbruggingsjaren 2023 tot en met 2025 wordt de actuele rente van het spaarvermogen belast.

Figuur 2: Belastingdruk op rendement 4% bij verschillende vermogenssoorten, links 2022, rechts 2024 inclusief voorgenomen beleid.1

1 Bij het vergelijken van de belastingdruk op de verschillende soorten vermogen in de verschillende boxen waarbij het ene vermogen op basis van een forfaitair rendement en het andere vermogen op basis van een werkelijk rendement wordt belast, dient voor elk type vermogen in elke box uit te worden gegaan van hetzelfde rendementspercentage. Elke keuze voor het rendementspercentage is arbitrair zolang het ene vermogen forfaitair rendement wordt belast en het andere vermogen op basis van werkelijk rendement. Een toelichting op dit figuur en de veronderstellingen die daarbij zijn gemaakt komt uitgebreid aan bod in hoofdstuk 4 en bijlage 12 van het IBO-rapport.

b. Periodiek / jaarlijks in beeld brengen van opmerkelijke belastingconstructies

Zoals hiervoor aangegeven zal de Belastingdienst samen met het Ministerie van Financiën jaarlijks een set van opmerkelijke belastingconstructies in beeld brengen, zoals ook voor dit IBO is gedaan. Deze constructies betreffen nadrukkelijk alle belastingsoorten en beperken zich niet tot belastingen op inkomen en vermogen zoals gepresenteerd in het IBO-rapport. Het kabinet zal deze lijst met opmerkelijke belastingconstructies jaarlijks meesturen bij Voorjaarsnota. Daarnaast zal het kabinet wat betreft de bestaande lijst met constructies uit het IBO jaarlijks aangeven of deze zijn aangepakt of niet.

c. Jaarlijks de vermogensverdeling in beeld brengen

Een belangrijke onderdeel van de beleidsrichting «Meten is weten» uit het IBO is dat het noodzakelijk is op meer consistente wijze inzicht te krijgen in de vermogensverdeling om dit thema in de reguliere besluitvorming goed mee te kunnen nemen. Het kabinet onderschrijft dit en heeft de opvatting dat meer inzicht in de vermogensverdeling kan bijdragen aan het verder verrijken van de informatie die het kabinet, de coalitie en de oppositie heeft bij belangrijke besluitvormingsmomenten. Het kabinet verzoekt het CBS daarom om – conform de aanbevelingen uit dit IBO – jaarlijks rond de jaarlijkse voorjaarsnota een infographic met relevante figuren over de vermogensverdeling naar uw Kamer te sturen. Zie voor een illustratie van deze figuren bijlage 16 «Infographic vermogen en vermogensverdeling (CBS)» van het IBO-rapport voor een beeld van relevante figuren op basis van de CBS-statistieken.

d. Continue aandacht voor verbetering van informatie over vermogens(verdeling).

Het kabinet onderschrijft dat de beschikbare data van vermogen van hoge kwaliteit zijn in Nederland, ook internationaal bezien. Toch constateert het IBO dat er op dit thema verbeteringen mogelijk zijn. Het blijkt niet altijd goed mogelijk om alle vormen van vermogen goed waar te nemen. Dat komt onder meer door nieuwe ontwikkelingen, zoals de opkomst van cryptovermogen, dat nog slecht wordt waargenomen. Het kabinet wil de verbetering van de al hoge kwaliteit van de vermogensstatistiek graag ondersteunen. Het IBO doet specifiek de aanbeveling om een onderzoek te starten naar de omvang van vermogens van huishoudens ondergebracht in stichtingen. Dit onderzoek is opgenomen in de (fiscale) evaluatie- en onderzoekagenda van het Ministerie van Financiën, zie bijlage 9 van de Miljoenennota 2023.

e. Borgen van aangiftedata over vermogen en daarbij overwegen om een aandeelhoudersregister in te voeren.

Het IBO adviseert aangiftedata ten behoeve van monitoring en evaluaties van fiscale regelingen beter te borgen. Het kabinet onderschrijft deze aanbeveling van harte. De regeling Periodiek Evaluatieonderzoek (RPE) schrijft voor dat fiscale regelingen regelmatig worden geëvalueerd op doeltreffendheid en doelmatigheid. De kwaliteit van een evaluatie is in grote mate afhankelijk van de beschikbaarheid van data.

De memorie van toelichting bij een wetsvoorstel dat tot een substantiële beleidswijziging leidt moet een evaluatieparagraaf bevatten waarin staat aangegeven of en hoe het voorstel geëvalueerd gaat worden. Hierin moet ook aangegeven worden welke informatie nodig is om een gedegen evaluatie uit te voeren. Hier worden al stappen in gezet. Zo verplicht artikel 3.1 van de Comptabiliteitswet sinds 1 november 2021 om bij beleidsvoorstellen met significante budgettaire gevolgen een los kader in te vullen, met een toelichting op doeltreffendheid en doelmatigheid en invulling van de evaluatieparagraaf. Dat kader gaat mee met beleidsbrieven naar de Kamer. Ook in wetsvoorstellen wordt hier expliciet aandacht aan besteed. In het vervolg zal meer prioriteit gegeven worden aan het specificeren van de voor monitoring en evaluatie benodigde data in de evaluatieparagraaf.

Op basis van deze inventarisatie zal het Ministerie van Financiën wanneer nodig een verzoek doen aan de Belastingdienst om de benodigde beleidsinformatie te ontsluiten. Voor verzoeken die een grote impact hebben voor burgers maar ook de Belastingdienst zelf, wordt dit voortaan bij de Belastingdienst neergelegd met de vraag om de impact daarvan in kaart te brengen voor de relevante dienstonderdelen. Dit kan gebeuren via het proces van de uitvoeringstoets. Op basis van deze inventarisatie en met inachtneming van privacywetgeving zal afgesproken worden welke data voortaan zullen worden vastgelegd ten behoeve van monitoring en evaluatie en of een uitbreiding van het aangiftebericht hiervoor noodzakelijk is.

Het IBO stelt daarbij ook voor om te overwegen een aandeelhoudersregister in te voeren. Het kabinet erkent dat de invoering van een aandeelhoudersregister van meerwaarde kan zijn. Het kan bijdragen aan de implementatie van toekomstig beleid in de vermogenssfeer dat zonder register niet mogelijk is. Het kabinet stelt voor om verder te kijken naar beperkingen in het bestaande Ultimate Beneficial Owner (UBO) register en zich te verdiepen in de potentie van het mogelijke toekomstige Centraal Aandeelhoudersregister (CAHR) en op basis van de recente ervaring met de Sanctiewet verdergaande stappen te onderzoeken.

Tot besluit

Met het IBO-rapport «Licht uit, spot aan: de vermogensverdeling» is een waardevol onderzoek verschenen over de verdeling van vermogen en de rol van overheidsbeleid hierbij. Het kabinet stelt dat de geconstateerde fiscale onevenwichtigheden die mogelijkheden bieden voor belastingconstructies en oneigenlijk gebruik van fiscale regelingen, te lang over het hoofd zijn gezien. Deze mogelijkheden komen voornamelijk ten goede aan de meest vermogende Nederlandse huishoudens. Het kabinet vindt dit niet uit te leggen en zet nu verschillende concrete stappen waarmee invulling wordt gegeven aan veel van de beschreven beleidsopties uit het onderzoek. Hiermee worden fiscale onevenwichtigheden aangepakt, een schuif van lasten op arbeid naar vermogen gerealiseerd en de mogelijkheden voor belastingconstructies verkleind.

Ook zet het kabinet veel extra stappen om de vermogensverdeling helder en in samenhang in beeld te brengen door veel van de beleidsopties over te nemen uit de beleidsrichting «Meten is weten». Zo gaat Belastingdienst jaarlijks samen met het Ministerie van Financiën een lijst van opmerkelijke belastingconstructies in beeld brengen, verzoekt het kabinet het CBS om jaarlijks tegelijk met de Voorjaarsnota een infographic met relevante figuren naar de Kamer te sturen en werkt het kabinet aan continue verbetering van benodigde data voor monitoring en evaluaties. Het kabinet is dan ook nog niet klaar. In november komt het kabinet met de reactie op de evaluatie van de BOR en de DSR. Vervolgens komt in het voorjaar 2023 het kabinet met een invulling van de taakopdracht belastingconstructies en negatief geëvalueerde fiscale regelingen.

De Minister van Financiën, S.A.M. Kaag

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, M.L.A. van Rij

WRR (2014) «Hoe ongelijk is Nederland? Een verkenning van de ontwikkeling en gevolgen van economische ongelijkheid.»

Het opkopen van panden om deze zelf op te knappen om vervolgens met winst te verkopen kan als resultaat van overige werkzaamheden worden gezien en dient dan in box 1 te worden belast. De zelfstandigenaftrek en de MKB-winstvrijstelling mag niet worden toegepast bij het bepalen van het belastbaar resultaat uit overige werkzaamheden.

https://www.cpb.nl/sites/default/files/omnidownload/CPB-Policy-Brief-Ongelijkheid-en-herverdeling.pdf. Bij het CPB-onderzoek gaat het om de top 1% inkomensverdeling en bij de vermogenssamenstelling om de top 1% vermogensverdeling. Hier bestaat grote overlap tussen maar is niet exact gelijk.

Kamerstuk 35 827, nr. 7, vergaderjaar 2021/2022, kamerstuk 35 827, nr.10, vergaderjaar 2021/2022 en kamerstuk 35 827, nr.63 vergaderjaar 2021/2022.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36200-IX-A.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.