Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 36067 nr. J |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 36067 nr. J |

Vastgesteld 17 april 2023

De leden van de vaste commissie voor Sociale Zaken en Werkgelegenheid2 hebben kennisgenomen van de brief van 24 februari 2023 over de voorhang van het ontwerpbesluit vanwege vaststelling van de parameters vanaf inwerkingtreding van de Wet toekomst pensioenen.3 De leden van de CDA-fractie en de leden van de 50PLUS-fractie, Fractie-Nanninga, Fractie-Frentrop en Fractie-Otten gezamenlijk hebben in het kader van deze voorhang een aantal vragen.

Naar aanleiding hiervan is op 28 maart 2023 een brief gestuurd aan de Minister voor Armoedebeleid, Participatie en Pensioenen.

De Minister heeft op 14 april 2023 gereageerd.

De commissie brengt bijgaand verslag uit van het gevoerde schriftelijk overleg.

De griffier van de vaste commissie voor Sociale Zaken en Werkgelegenheid, Van der Bijl

Aan de Minister voor Armoedebeleid, Participatie en Pensioenen

Den Haag, 28 maart 2023

De vaste commissie voor Sociale Zaken en Werkgelegenheid heeft met belangstelling kennisgenomen van uw brief van 24 februari 2023 over de voorhang van het ontwerpbesluit vanwege vaststelling van de parameters vanaf inwerkingtreding van de Wet toekomst pensioenen.4 De leden van de fractie van het CDA en de leden van de 50PLUS-fractie, Fractie-Nanninga, Fractie-Frentrop en Fractie-Otten gezamenlijk hebben hier nog een aantal vragen over. Om die reden verzoek ik u geen onomkeerbare stappen te nemen totdat de Kamer uw antwoorden in de commissie heeft kunnen bespreken.

Vragen van de leden van de CDA-fractie

1.

Kan de regering aangeven of, en zo ja onder welke voorwaarden, de tegemoetkoming die is aangekondigd voor de vaststelling van de kostendekkende premie bij rendementsdemping (waarbij wordt toegestaan dat de vijfjaarsperiode waarover de rendementen op vastrentende waarden zijn gefixeerd wordt onderbroken) ook van toepassing kan zijn als de invoering van de Wet toekomst pensioenen (Wtp) zou worden uitgesteld naar 1 januari 2024?

2.

Kan de regering ook een beeld geven van de hoogte van de kostendekkende premies in 2024 met en zonder die tegemoetkoming?

3.

Kan de regering inzicht geven in de vormgeving van het nieuw te hanteren ingroeipad dat acht jaar zal beslaan in plaats van vijf jaar?

4.

Zal het ingroeipad in de nieuwe definitie ook van toepassing worden voor de kostendekkende premie in 2024 als de invoering van de Wet toekomst pensioenen wordt uitgesteld?

5.

De Nederlandsche Bank (DNB) heeft op verzoek van de sector concept-scenariosets volgens de nieuwe definitie ervan gepubliceerd per 31 december 2022 en heeft daarbij aangegeven dat formele en definitieve publicatie ervan volgt rondom de inwerkingtreding van de wet. Kan de regering aangeven in welke zin en in welke mate de formele publicatie af zou kunnen wijken van de concepten?

Vragen van de leden van de 50PLUS-fractie, Fractie-Nanninga, Fractie-Frentrop en Fractie-Otten gezamenlijk

1.

Kan de Minister een evaluatie van de uitkomsten van de verschillende Commissies Parameters toezeggen?

a.

Kan de regering inzicht geven in vergelijkbare commissies in landen met kapitaaldekking voor hun pensioenvoorziening?

2.

Is de Minister op de hoogte van de indringende oproep van de actuaris Agnes Joseph tijdens de deskundigenbijeenkomst van de Eerste Kamer over de Wtp om aandacht te besteden aan deterministische scenario’s?5 Wat is haar oordeel hierover?

3.

Kan de regering aangeven via een deterministisch scenario met een inflatie die 2%-punt boven de veronderstellingen van de Commissie Parameters 2022 ligt, wat de uitkomsten voor de pensioenresultaten voor de verschillende groepen zijn onder Wtp en FTK (alle andere veronderstellingen conform de uitgangspunten van de CP)?

a. Kan de regering aangeven wat de vermogenspositie onder Wtp in verhouding tot FTK is aan het einde van de periode?

4.

Dezelfde vraag als hierboven, maar dan ceteris paribus met een rente die 2%-punt hoger ligt dan van de langere termijn rente van de Commissie Parameters.

5.

Dezelfde vraag als hierboven, maar dan ceteris paribus met een aandelenrendement dat structureel 1%-punt hoger (variant 1) en lager (variant 2) ligt dan bij de veronderstellingen van de Commissie Parameters.

6.

Meer scenario’s leveren een hogere nauwkeurigheid van uitkomsten in statistische zin. Door het hogere aantal scenario’s zullen er ook zeldzamere gebeurtenissen in de scenarioset zitten. Maar die gebeurtenissen in de staarten in de verdeling hebben geen invloed op de posities van de 5%, 50% en 95% percentielen.

a.

Wat is daarom het nut van het grote aantal scenario’s als de resultaten daarvan niet tot uitdrukking komen in een verandering van de ligging van de percentielen?

b.

Kan de regering aangeven bij alle onderdelen waarvoor de scenarioberekeningen moeten worden toegepast onder Wtp? Wat het nut is om dit elke drie maanden te herhalen?

c.

Hoeveel nauwkeuriger de uitkomsten worden?

d.

Gaat de nauwkeurigheid van het pensioen in de scenario’s van € 100 naar € 10 of € 1?

7.

In artikel 23 van de wet wordt een correlatietabel tussen de rendementen opgenomen. Wat is de waarde van de cijfers in de correlatietabel als empirisch blijkt dat deze correlaties niet stabiel zijn in de tijd? Gaat de wetgever niet te ver door dit soort onzekere cijfers in de wet op te nemen?

8.

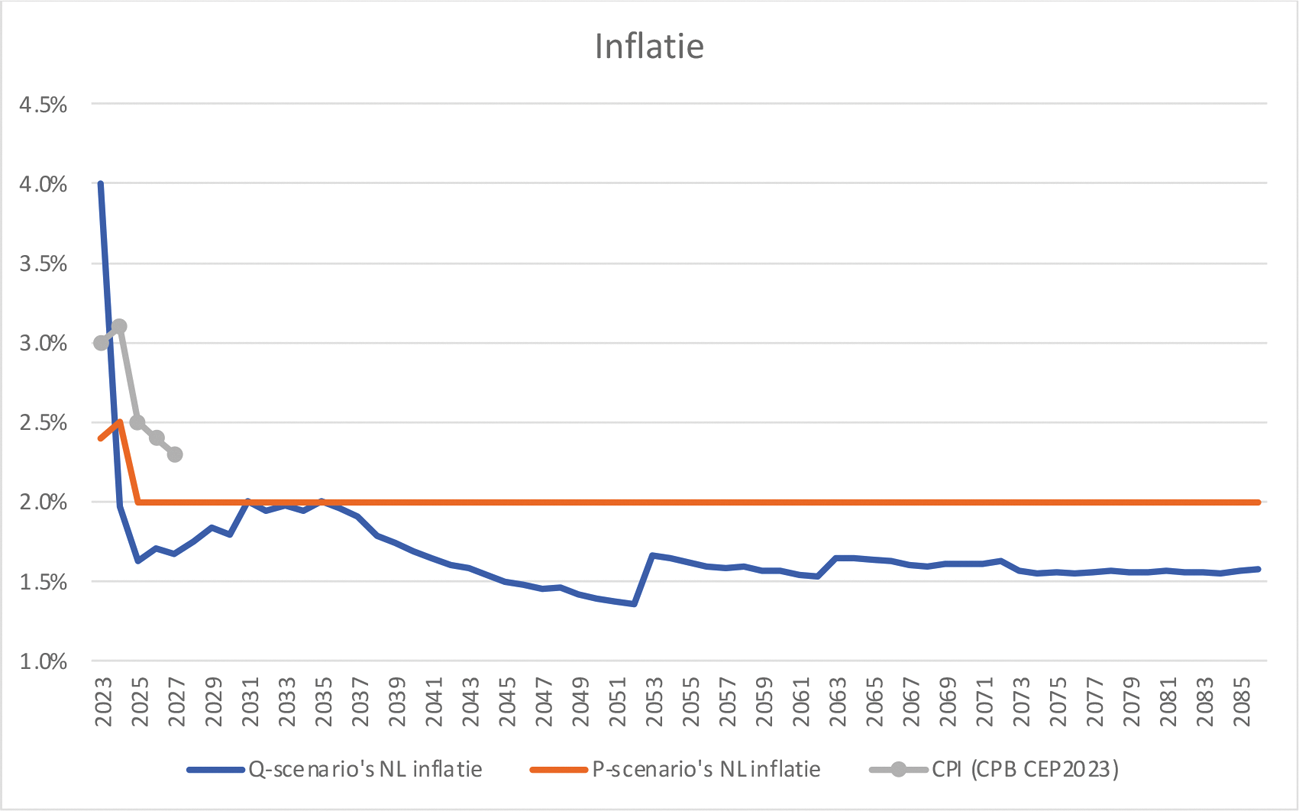

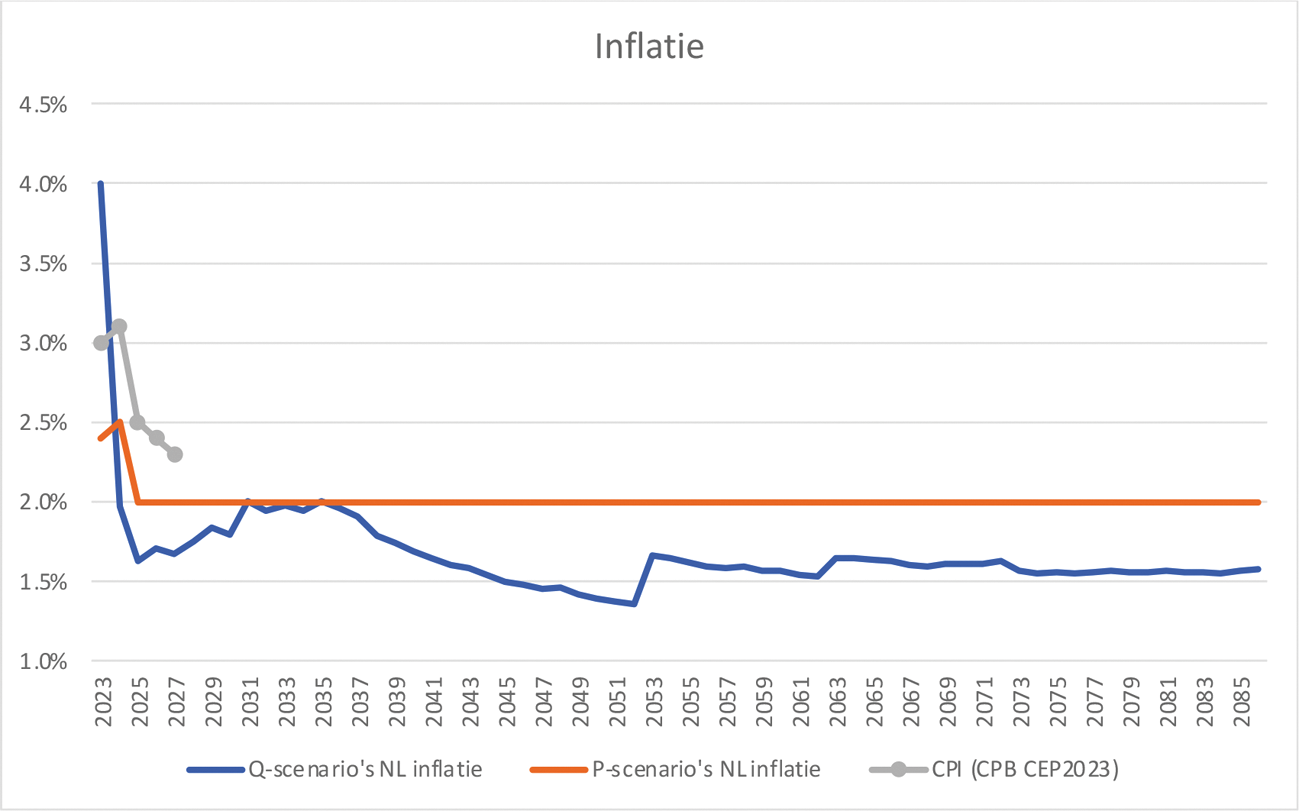

Begin maart heeft DNB de kwartaal update van de scenarioset op basis van de nieuwe parameters gepubliceerd (figuur 1). Hieruit kan worden gedestilleerd dat de inflatie in het eerste jaar uitkomt op 2,5% en daarna snel zakt naar 2% (meetkundige gemiddelden in de P-scenarioset). Kloppen deze cijfers? Zo ja, hoe beoordeelt de regering de inflatiecijfers voor de komende jaren in verhouding tot de prognoses van het Centraal Planbureau (CPB) (CEP 2023)?

a.

Waarom zijn in de P-scenario’s de inflatiecijfers niet aangepast op basis van de nieuwe CPB-cijfers die ook in maart bekend waren? Waarom is afstemming door DNB met CPB achterwege gebleven?

b.

Kan de regering de verschillen tussen de inflatiereeks uit de P-Scenario’s en de Q-Scenario’s aangeven?

c.

Hoe beoordeelt de regering deze uitkomst tegenover opmerkingen van de president van de Europese Centrale Bank (ECB) dat het te vroeg is victorie te kraaien over beheersing van de inflatie?6

En hoe beoordeelt de regering deze uitkomsten met het meest recente inflatiecijfer van CBS (8%)?

Hoe ziet de regering deze cijfers ten opzichte van de onzekere kortere termijn ontwikkelingen tot en met 2026 wanneer pensioenfondsen moeten invaren en het vermogen moeten herverdelen? Welke gevolgen heeft een hogere inflatie op de reële uitkomsten van dit invaren?

d.

In de Q-scenarioset wordt meer marktinformatie meegenomen, onder ander van de Europese inflatie. Vindt de regering de uitkomsten van deze marktinformatie niet onrealistisch laag ten opzichte van de inflatiedoelstelling van de ECB? Welke realiteitswaarde kan worden toebedeeld aan dit soort uitkomsten?

e.

Pensioenfondsen moeten met hun strategisch beleggingsbeleid rekening houden met verwachte inflatie en met de life-cycle principes. Leiden deze scenario uitkomsten niet tot verkeerde strategische beleggingskeuzes bij de pensioenfondsen en tot onjuiste risico inschatting van de inflatie?

Figuur 1: inflatie

9.

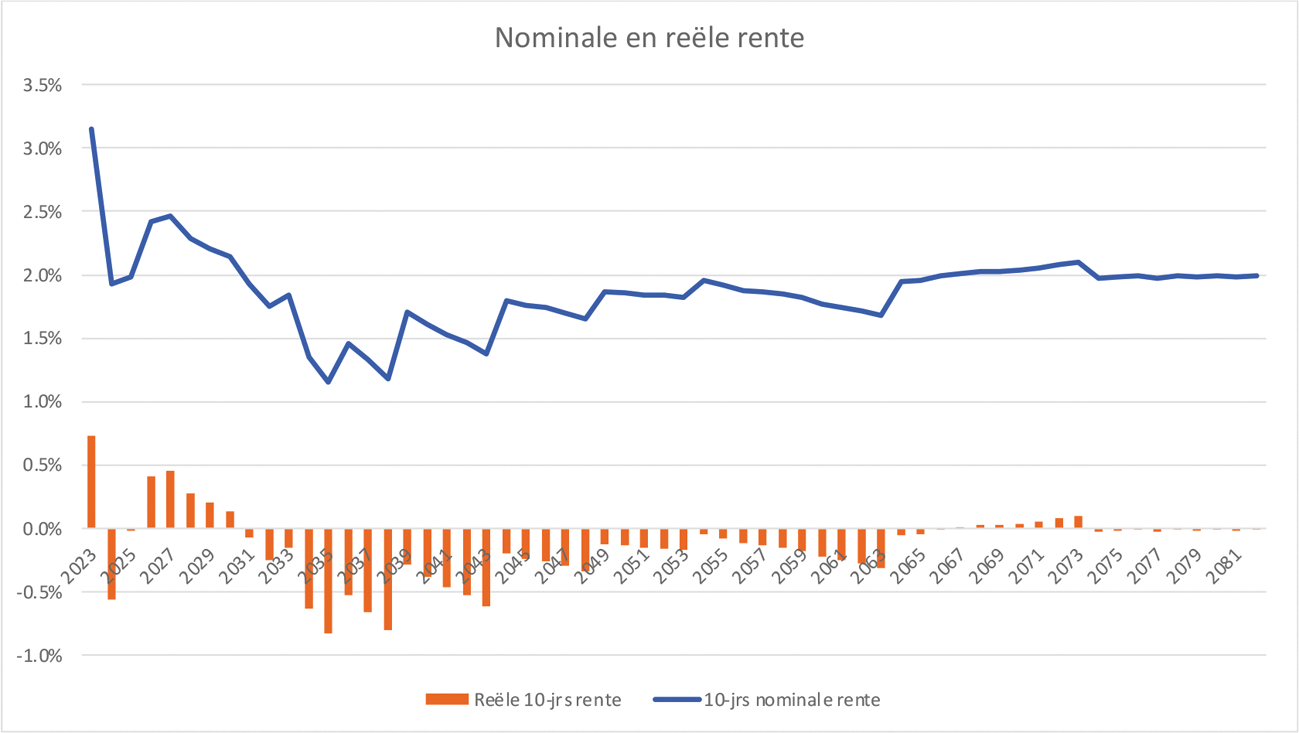

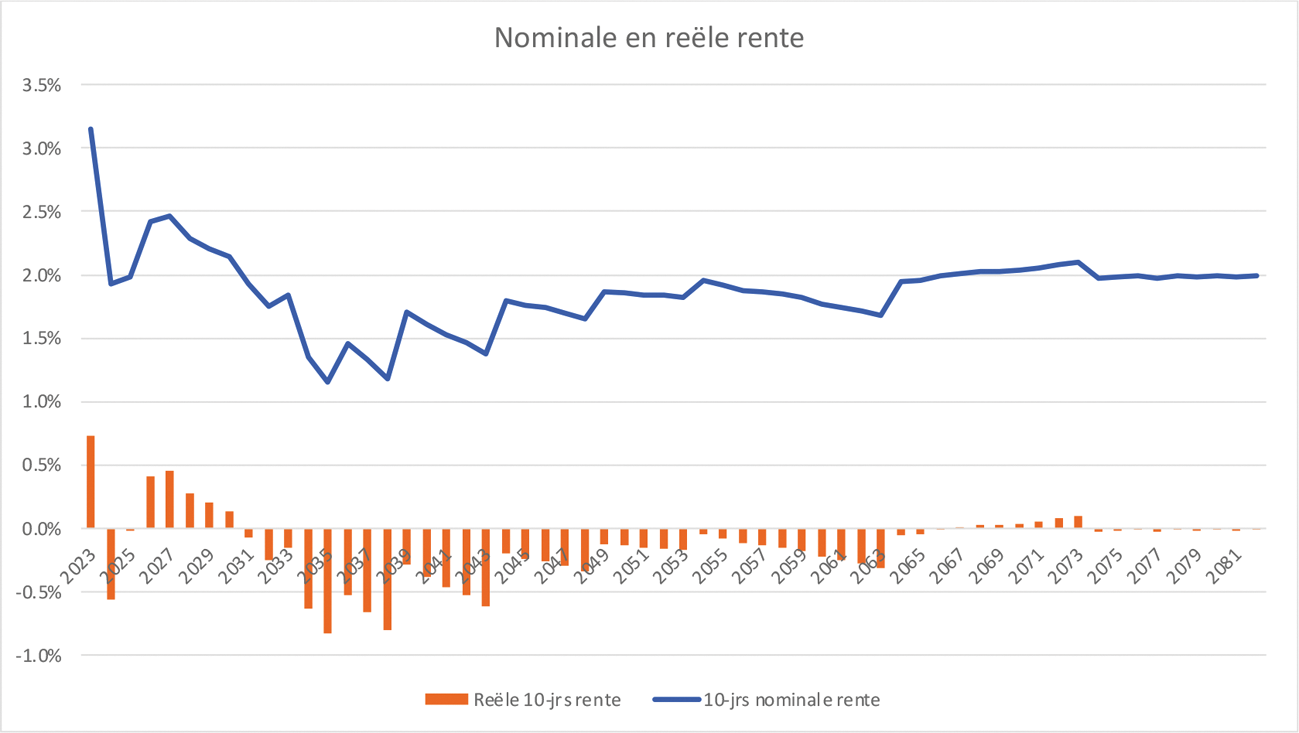

Uit de P-scenarioset van maart komt een beeld naar voren van de reële 10-jaarsrente die structureel nagenoeg negatief is (zie figuur 2) waarvoor de 10-jarige nominale rente is genomen en de reële rente het verschil is tussen de nominale 10-jaars rente en de prijsinflatie).

Kloppen deze rente uitkomsten? Zo ja, wat is het oordeel van de regering, zo nee kan de regering de goede uitkomsten van commentaar voorzien?

a.

Wat betekenen dit soort uitkomsten voor het verdelen van het vermogen naar de individuele potten?

b.

Wat betekent deze uitkomst voor de toegerekende rendementen voor jongeren en ouderen. Ziet de regering mogelijkheden voor een koopkrachtig pensioen met deze uitkomsten?

10.

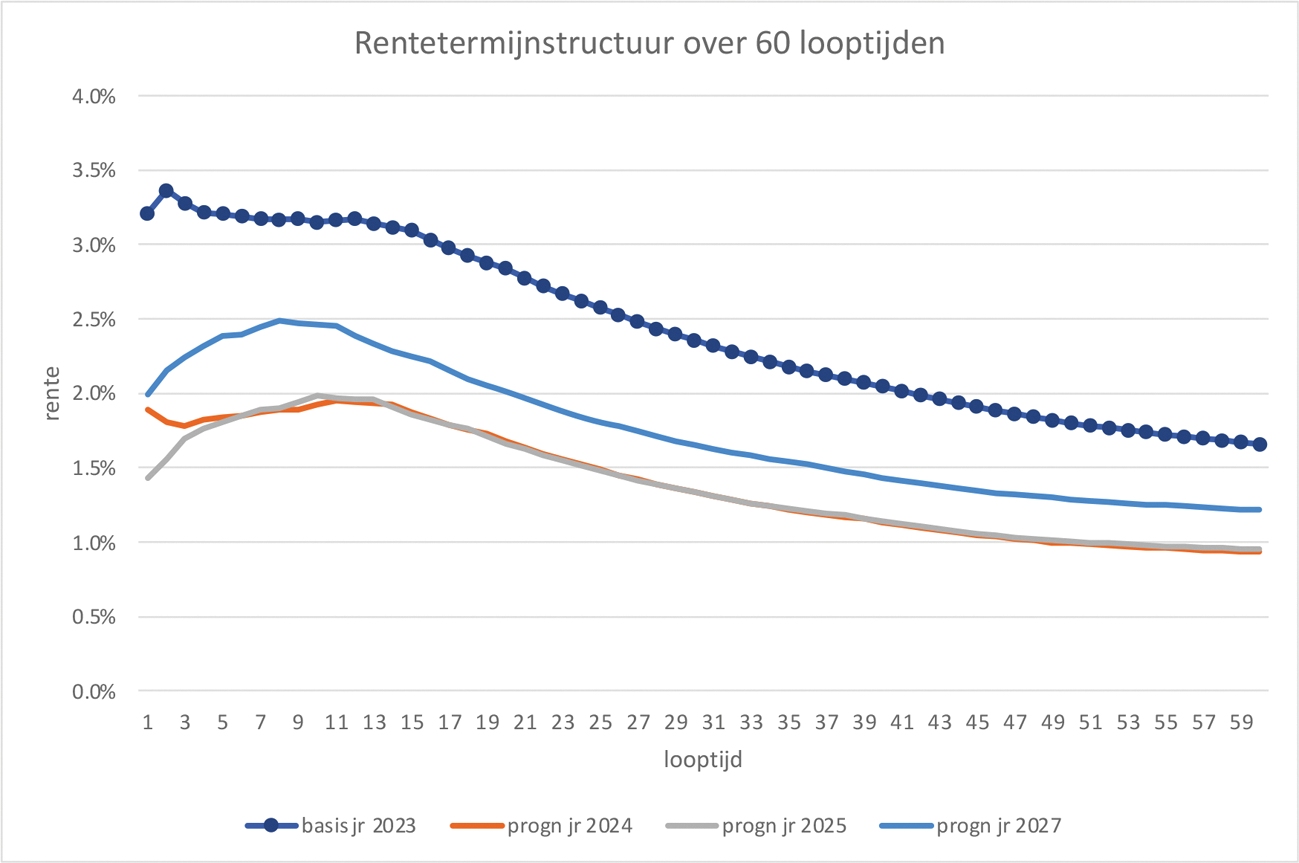

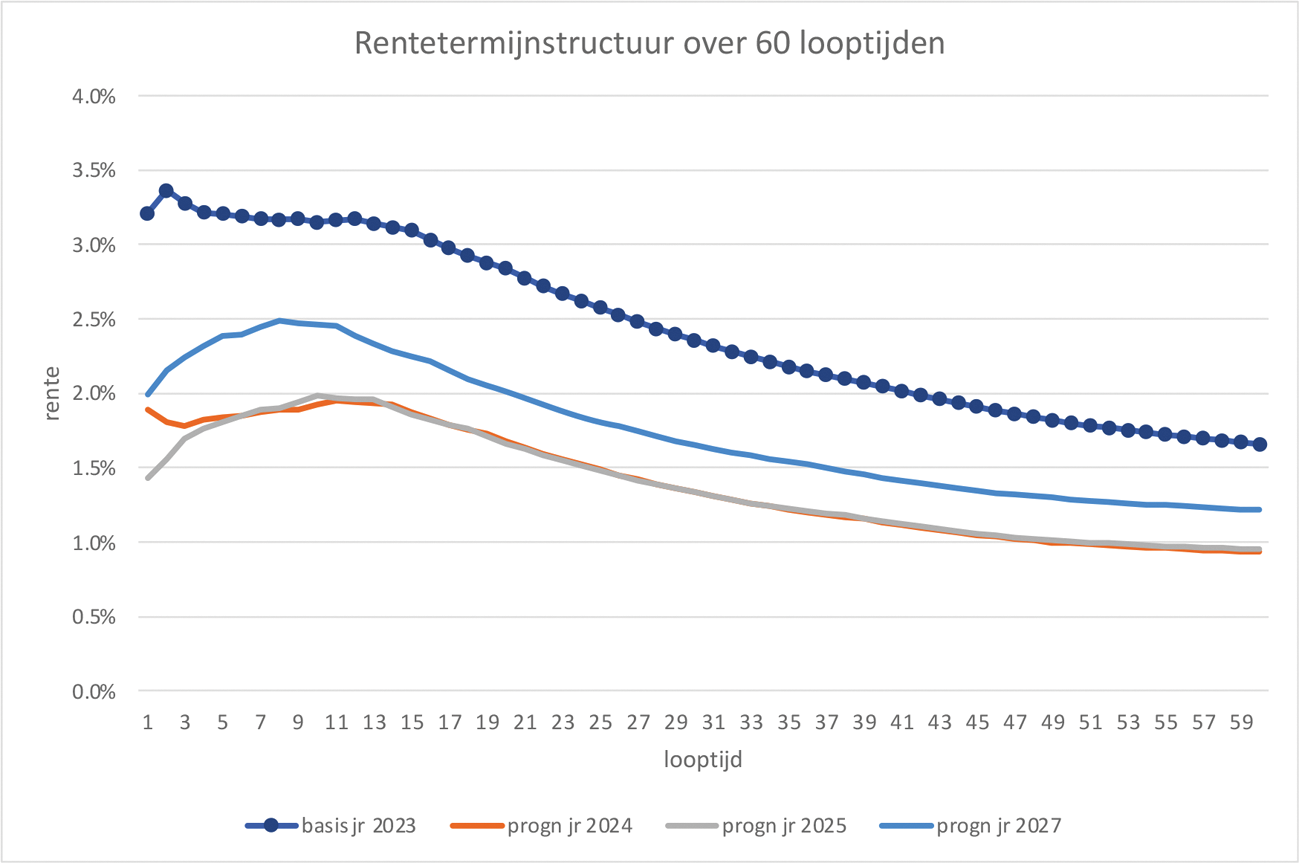

De rentetermijnstructuur (RTS) in de P-scenarioset heeft een bijzondere ontwikkeling (zie figuur 3). De RTS berekend voor 2023 ligt ruim 1%-punt hoger dan voor 2024. Kan de regering aangeven waarom de rente plotseling zo snel daalt binnen het jaar in een periode waarbij de ECB voornemens is de rente verder te verhogen?

a.

Kan de regering de argumenten noemen waarom de Commissie Parameters kiest voor rentetermijn structuur die voor bijna alle looptijden de komende 20 prognosejaren structureel invers is?

b.

Het lijkt erop dat de Commissie Parameters veronderstelt dat het zeer ruime kwantitatieve monetaire van de ECB van de afgelopen 15 jaar in ieder geval de komende 20 jaar wordt gecontinueerd. Kan de regering dit bevestigen? Zo nee, waarom blijft dan sprake van deze rentestructuur?

c.

Adviseert de regering de pensioenfondsen met deze verwachte rentestructuur van de commissie het vastrentende rendement te halen uit de kortere looptijden? Waarom zou dit advies risicovol zijn?

d.

Met deze rentesprongen kan de betrouwbaarheid van de parameters van de Commissie Parameters niet hoog worden aangeslagen. En de gevolgen voor invaren kunnen groot zijn in de achtereenvolgende jaren. Is de regering het eens met deze opmerking? Zo niet, wat is dan het oordeel van de regering?

11.

De transitie naar het nieuwe pensioenstelsel zal duren tot eind 2026. Met de grote onzekerheden omtrent de hoogte van inflatie en het slaafs volgen van de ECB-inflatiedoelstelling verschuilt de Commissie Parameters zich achter de ECB die rekening moet houden met alle Eurozone landen. Is de regering het eens met de stelling dat de rol van de ECB in de parametervaststelling voor de pensioenfondssector veel te groot is? Zo nee, kan de regering dit motiveren?

12.

DNB concludeert over de inflatie het volgende: «Uiteindelijk is de hoge inflatie een verhaal van vraag en aanbod. De toegenomen rol van vraagfactoren achter de hoge inflatie vergroot ook de noodzaak om die met monetair beleid af te remmen.»7 Dit betekent hogere rente en mogelijk op termijn een lagere inflatie, opgeroepen door een recessie. De uitkomsten van de scenarioset laten echter een combinatie van lage inflatie en lage en afnemende rente zien. Deze scenarioset uitkomsten zijn niet consistent met de beschreven verwachtingen van DNB.

Wat is het oordeel van de regering daarover? En welke consequenties heeft dit voor de te hanteren scenarioparameters?

13.

Is de regering ook van mening dat de nieuwe parameters van de Commissie Parameters schijnuitkomsten zijn, gebaseerd op een specifiek tijdperk met teruglopende inflatie en rente?

14.

Is de regering ook van mening dat de uitkomsten van de berekeningen van DNB van de stelselherziening die zijn gebaseerd op de adviezen van de Commissie Parameters (december 2022) daardoor geen betrouwbaar beeld geven als inflatie en rentes daarvan afwijken?

15.

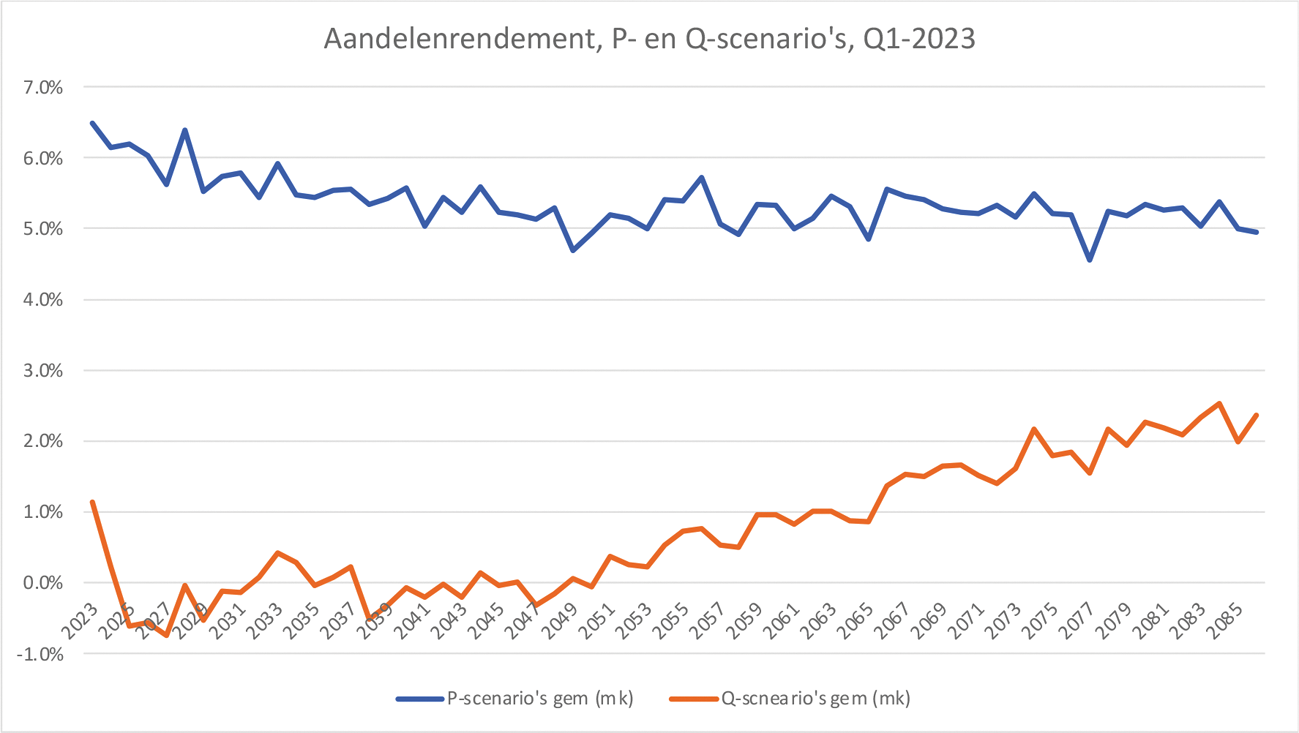

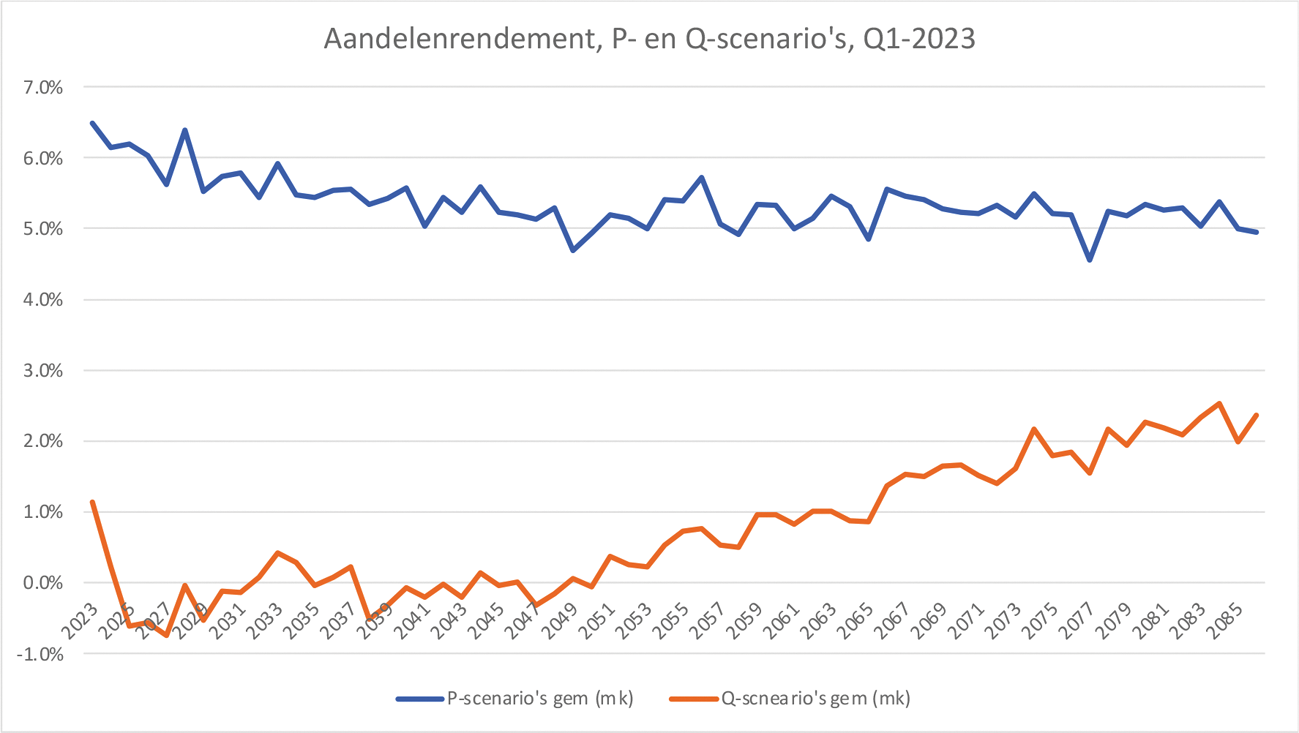

Kan de regering een verklaring geven over het beloop van het aandelenrendement voor de komende 60 jaar uit de P- en Q scenarioset van DNB (maart 2023), zie figuur 4 bij deze vraag. Het meetkundig rendement uit de Q-scenario is het risico gecorrigeerde aandelenrendement en uit de P-scenario het nominale aandelenrendement. Deelt de regering de conclusie dat het oplopende aandelenrendement van de Q-scenarioset tot een positiever beeld voor jongeren leidt bij invaren? Zo nee, wat is dan de conclusie?

16.

In de Q-set wordt gewerkt met risico-neutrale factoren. De aandelenrendementen in de Q-set zijn lager dan de aandelenrendementen in de P-set, blijkbaar omdat aandelen minder kunnen opleveren dan verwacht.

Ook de verwachte inflatie in de Q-set is lager dan de verwachte inflatie in de P-set. Dit is opvallend, omdat het risico van de inflatie niet primair het risico is van een lagere beleggingsopbrengst, maar veelmeer het risico van een lagere koopkracht van de pensioenuitkering bij een hoge inflatie.

Kan de regering uitleggen in welke mate en op welke wijze het risico van een hoge inflatie op de koopkracht van de pensioenuitkering is verwerkt?

Als dit niet is verwerkt, kan de regering dan uitleggen waarom niet?

17.

Is nagegaan of pensioenfondsbestuurders de uitkomsten van de scenariosets begrijpen en kunnen communiceren naar hun deelnemers? Zo nee, hoe denkt de regering de resultaten van het nieuwe pensioenmodel begrijpelijk over te brengen naar de deelnemers? Welke risico’s ziet de regering hier met betrekking tot de geloofwaardigheid van het stelsel?

18.

Met de input van de Parameter Commissie levert DNB scenario’s zodat vooruitberekeningen voor de komende 100 jaar worden gemaakt. Maar de Commissie gebruikt inputcijfers (gemiddelden en volatiliteit) die zijn ontleend aan de afgelopen twee à drie decennia met dalende rente en inflatie. Ligt het dan ook niet voor de hand dat DNB overeenkomstige periodes toepast voor zijn scenario’s? Zo nee, wat is de motivering van de regering?

Wat is het oordeel van de Commissie Parameters over scenario’s die zich uitstrekken over deze 100 jaar? Kan de regering aangeven of dit wetenschappelijk verantwoord is?

Kan de selectieve periode keuze van de Commissie Parameters ook worden opgevat als een versluierde methode om naar een bepaald gewenste uitkomst toe te werken? Kan de regering het antwoord motiveren?

Ultimate Forward Rate (UFR) vragen

1.

Is de Minister bekend met het bericht van de EIOPA dat de UFR voor de euro per 1 januari 2023 onveranderd blijft op 3,45%?

2.

In de meest recente scenario P-set van DNB van Q1 2023 ligt de rente met 60-jarige looptijd op 0.94%. De UFR zal waarschijnlijk lager liggen, maar is niet uit de scenarioset te destilleren. Wat is het oordeel van de regering over deze enorme discrepantie tussen de euro UFR en de UFR zoals die in Nederland moet worden toegepast voor pensioenfondsen? Verzekeraars vallen onder het Europese regiem van de UFR en kunnen dus een hogere rekenrente hanteren dan de Nederlandse pensioenfondsen. Klopt deze constatering?

3.

Met de nieuwe pensioenwet overwegen veel pensioenfondsen hun pensioenregeling onder te brengen bij een verzekeraar. Hoe beoordeelt de regering de positie van pensioenfondsen in verhouding tot verzekeraars nu het level playing field tussen beide aanbieders ernstig is verstoord door de UFR?

4.

Verzekeraars moeten meer zekerheid bieden dan pensioenfondsen, maar kunnen rekening houden met een hogere UFR. Hoe beoordeelt de regering de positie van verzekeraars ten opzichte van de door DNB vereiste lagere UFR voor pensioenfondsen?

5.

Overweegt de regering aanpassing van de UFR om deze incongruentie op te lossen richting de UFR voor verzekeraars?

a.

Of richting de UFR voor pensioenfondsen?

b.

Zo niet, welke maatregelen denkt de regering te treffen om deze forse concurrentieverstoring ongedaan te maken?

De leden van de vaste commissie voor Sociale Zaken en Werkgelegenheid zien de beantwoording met belangstelling tegemoet en ontvangen deze graag binnen vier weken.

Voorzitter van de vaste commissie voor Sociale Zaken en Werkgelegenheid, M.L. Vos

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 14 april 2023

Hierbij zend ik u de antwoorden op de vragen van de leden van de CDA-fractie en de vragen van de leden van de 50PLUS-fractie, Fractie-Nanninga, Fractie-Frentrop en Fractie-Otten naar aanleiding van het voorgehangen ontwerpbesluit Parameters.

De Minister voor Armoedebeleid, Participatie en Pensioenen, C.J. Schouten

Vragen van de leden van de CDA-fractie

1.

Kan de regering aangeven of, en zo ja onder welke voorwaarden, de tegemoetkoming die is aangekondigd voor de vaststelling van de kostendekkende premie bij rendementsdemping (waarbij wordt toegestaan dat de vijfjaarsperiode waarover de rendementen op vastrentende waarden zijn gefixeerd wordt onderbroken) ook van toepassing kan zijn als de invoering van de Wet toekomst pensioenen (Wtp) zou worden uitgesteld naar 1 januari 2024?

De parameters, economische scenario’s en risico-neutrale scenario’s zoals opgenomen in het ontwerpbesluit treden gelijktijdig met de Wtp inwerking. Dat betekent dat als de Wtp uitgesteld zou worden naar 1 januari 2024, het ontwerpbesluit per 1 januari 2024 inwerking zal treden. In dat geval blijven tot 1 januari 2024 de parameters en economische scenario’s zoals opgenomen in het huidige Besluit financieel toetsingskader pensioenfondsen van kracht. Dat betekent dat pensioenfondsen bij de premievaststelling voor het jaar 2024 nog niet geconfronteerd worden met de verlaging van het verwachte rendement op aandelen en de verhoging van de verwachte inflatie. Pensioenfondsen mogen dan ook niet bij de premievaststelling voor het jaar 2024 het verwachte rendement op vastrentende waarden opnieuw vastzetten, en dienen uit te gaan van de regels zoals opgenomen in het huidige Besluit financieel toetsingskader pensioenfondsen.

2.

Kan de regering ook een beeld geven van de hoogte van de kostendekkende premies in 2024 met en zonder die tegemoetkoming?

De Nederlandsche Bank heeft op basis van de ontvangen ex ante premiegegevens voor het jaar 2023 en de aanname van gelijkblijvende markt- en fondsomstandigheden een eerste inschatting gemaakt van het effect van het ontwerpbesluit op de premievaststelling voor het jaar 2024. Deze berekeningen laten zien dat met de parameters zoals opgenomen in het ontwerpbesluit (met een lager verwacht rendement op aandelen en een hogere verwachte inflatie) en zonder tegemoetkoming (dus zonder dat het verwachte rendement op vastrentende waarden opnieuw vastgezet wordt) de gedempte kostendekkende premie voor de fondsen die rekenen met een verwacht rendement gemiddeld zou toenemen met circa 14%.8 Een toename van de gedempte kostendekkende premie hoeft overigens niet direct te leiden tot een toename van de feitelijke premie. Bij de meeste fondsen is de feitelijke premie immers hoger dan de gedempte kostendekkende premie, waardoor een toename van de gedempte kostendekkende premie niet of niet volledig tot een toename van de feitelijke premie hoeft te leiden. Indien hiermee rekening wordt gehouden zou de feitelijke premie gemiddeld met circa 7% verhoogd moeten worden om aan de wettelijke vereisten te voldoen. Indien fondsen gebruik maken van de tegemoetkoming en het verwachte rendement op vastrentende waarden opnieuw vastzetten, daalt de gedempte kostendekkende premie met circa 10%. De mogelijkheid om het verwachte rendement op vastrentende waarden opnieuw vast te zetten is bedoeld om een premiestijging te voorkomen. De feitelijke premie hoeft in dit geval niet te worden verhoogd om aan de wettelijke eisen te voldoen. De eenmalige ruimte die wordt geboden kan als zodanig niet leiden tot verlaging van de feitelijke premie bij gelijkblijvende opbouw.

3.

Kan de regering inzicht geven in de vormgeving van het nieuw te hanteren ingroeipad dat acht jaar zal beslaan in plaats van vijf jaar?

De Commissie Parameters 2022 adviseert het ingroeipad waarmee toegegroeid wordt naar de lange termijn verwachtingswaarde voor inflatie te verlengen van vijf naar negen jaar en daarbij de ramingen voor inflatie van het Centraal Planbureau geheel te volgen. Hiermee wordt aangesloten bij de werkwijze van het Centraal Planbureau, dat de ramingsperiode verlengd heeft, en wordt rekening gehouden met de toegenomen volatiliteit in de inflatie. Dit leidt tot het nieuw te hanteren ingroeipad dat voor negen jaar gelijk is aan de ramingen van het Centraal Planbureau, waarna het overgaat op de lange termijn verwachtingswaarde zoals geadviseerd door de Commissie Parameters 2022 en opgenomen in het ontwerpbesluit (2% voor de prijsinflatie, 2,4% voor de looninflatie). Op het moment van de berekening van een wettelijke toepassing waarbij het ingroeipad nodig is (bijvoorbeeld bij de gedempte kostendekkende premie), dient aangesloten te worden bij de meest recente ramingen van het Centraal Planbureau. Het ingroeipad is op die manier telkens zoveel mogelijk consistent met veranderende marktomstandigheden en de nieuwste ramingen. Bij de prijsinflatie gaat het om ramingen van de nationale consumentenprijsindex die door het Centraal Planbureau gebruikt worden bij koopkrachtberekeningen. Bij de looninflatie gaat het om ramingen van het cao-loon voor de marktsector. Ter ondersteuning van de sector zal ik De Nederlandsche Bank verzoeken de benodigde informatie ten behoeve van het ingroeipad bekend te maken.

4.

Zal het ingroeipad in de nieuwe definitie ook van toepassing worden voor de kostendekkende premie in 2024 als de invoering van de Wet toekomst pensioenen wordt uitgesteld?

Zoals in het antwoord op vraag 1 aangegeven, treedt het ontwerpbesluit gelijktijdig met de Wtp inwerking. Dat betekent dat als de Wtp uitgesteld zou worden, de uitgangspunten uit het huidige Besluit financieel toetsingskader pensioenfondsen vooralsnog van kracht blijven. Pensioenfondsen dienen dan dus voor de premievaststelling voor het jaar 2024 uit te gaan van het ingroeipad zoals opgenomen in het huidige Besluit financieel toetsingskader pensioenfondsen.

5.

De Nederlandsche Bank (DNB) heeft op verzoek van de sector concept-scenariosets volgens de nieuwe definitie ervan gepubliceerd per 31 december 2022 en heeft daarbij aangegeven dat formele en definitieve publicatie ervan volgt rondom de inwerkingtreding van de wet. Kan de regering aangeven in welke zin en in welke mate de formele publicatie af zou kunnen wijken van de concepten?

De concept-scenariosets die De Nederlandsche Bank beschikbaar heeft gesteld op 1 maart 2023, zijn vastgesteld op basis van de modeleigenschappen zoals geadviseerd door de Commissie Parameters 2022 en opgenomen in het ontwerpbesluit. Deze concept-scenariosets zijn gekalibreerd op marktomstandigheden per eind 2022 en de meest recente ramingen van het Centraal Planbureau zoals die per eind 2022 bekend waren. De scenariosets worden tenminste ieder kwartaal herijkt door De Nederlandsche Bank, op basis van actuele data. Dit geldt ook voor de concept-scenariosets. De scenariosets zijn op die manier telkens zoveel mogelijk consistent met veranderende marktomstandigheden en de nieuwste realisatiecijfers. De eerstvolgende publicatie van de (concept-)scenariosets van eind eerste kwartaal van 2023 zal binnenkort door De Nederlandsche Bank beschikbaar worden gesteld. Hierin wordt rekening gehouden met de nieuwe ramingen die het Centraal Planbureau op 9 maart 2023 heeft gepubliceerd in het Centraal Economisch Plan.

Vragen van de leden van de 50PLUS-fractie, Fractie-Nanninga, Fractie-Frentrop en Fractie-Otten gezamenlijk

1.

Kan de Minister een evaluatie van de uitkomsten van de verschillende Commissies Parameters toezeggen?

In artikel 144 van de Pensioenwet is voorgeschreven dat de scenariosets en parameters die pensioenuitvoerders dienen te gebruiken bij verschillende berekeningen uiterlijk iedere vijf jaar worden getoetst door een onafhankelijke commissie, rekening houdend met financieel-economische ontwikkelingen in het verleden en realistische inzichten ten aanzien van toekomstige financieel-economische verwachtingen. Bij die toetsing wordt ook bezien of er aanleiding is het eerdere advies op onderdelen te herzien of aan te passen. Door deze systematiek is er periodiek al sprake van een evaluatie van het advies. Daarnaast bestaat de Commissie Parameters uit experts die onafhankelijk tot een advies komen, waarbij zij gebruikmaken van relevante wetenschappelijke inzichten. De Commissie heeft bij haar onderzoek diverse deskundigen, waaronder het Centraal Planbureau, geraadpleegd. De inbreng van de deskundigen is door de Commissie meegenomen in het advies. Ook hier is dus al sprake van een evaluatie van het advies. Een aanvullende evaluatie van het advies acht ik dan ook niet nodig.

b.

Kan de regering inzicht geven in vergelijkbare commissies in landen met kapitaaldekking voor hun pensioenvoorziening?

Zoals de Commissie tijdens de technische briefing in de Tweede Kamer d.d. 6 december 2022 heeft aangegeven, is er (internationaal gezien) geen commissie die zich buigt over het ontwikkelen van een officieel model dat pensioenuitvoerders dienen te gebruiken bij verschillende berekeningen. De Commissie heeft daarbij wel aangegeven dat zij voor het ontwikkelen van het model gebruik gemaakt hebben van modellen die in de literatuur vaker gebruikt zijn. De Commissie heeft tevens aangegeven dat de door haar gebruikte modelaannames en vergelijkingen door (internationale) experts herkend worden.

2.

Is de Minister op de hoogte van de indringende oproep van de actuaris Agnes Joseph tijdens de deskundigenbijeenkomst van de Eerste Kamer over de Wtp om aandacht te besteden aan deterministische scenario’s?9 Wat is haar oordeel hierover?

Ik ben hiervan op de hoogte. Het nadeel van deterministische doorrekeningen is dat slechts één of een aantal scenario’s wordt gekozen om de economische toekomst te voorspellen. De keuze daarvan is dan subjectief, wat eveneens kan leiden tot te lage (of hoge) premiestellingen en dergelijke. Welke scenario’s gunstig of ongunstig uitpakken voor deelnemers, en in welke mate, kan immers verschillen per pensioenfonds, omdat dit onder andere afhangt van het beleggingsbeleid, de leeftijdsopbouw en keuzes zoals de inrichting van de solidariteits- of risicodelingsreserve.

Een stochastische doorrekening kent dit nadeel niet, omdat duizenden mogelijke scenario’s worden meegewogen, waaronder ook slechtweerscenario’s. Dit geeft een veel completer beeld van een inherent onzekere toekomst. Door een grote verscheidenheid aan mogelijke toekomstpaden te analyseren worden pensioenfondsen in staat gesteld om te zien welke scenario’s voor hun specifieke geval het meest relevant zijn voor het risicomanagement. Met deterministische doorrekeningen gaan deze aspecten verloren. Bovendien wordt vermeden dat pensioenfondsen, bedoeld of onbedoeld, keuzes maken die enkel goed uitpakken voor de paar deterministische scenario’s die anders zouden worden geanalyseerd. Dat acht ik onwenselijk, omdat de berekeningen ondersteunend zijn aan besluitvorming over bijvoorbeeld de vaststelling van de hoogte van pensioenpremies of het inzichtelijk maken van transitie-effecten (zoals nettoprofijteffecten), ter ondersteuning van de beoordeling van evenwichtigheid bij invaren.

Ook bij huidige toepassingen wordt al gebruik gemaakt van stochastische doorrekeningen, bijvoorbeeld bij de haalbaarheidstoets, ALM-studie en pensioencommunicatie richting de deelnemer via de uniforme rekenmethodiek.

3.

Kan de regering aangeven via een deterministisch scenario met een inflatie die 2%-punt boven de veronderstellingen van de Commissie Parameters 2022 ligt, wat de uitkomsten voor de pensioenresultaten voor de verschillende groepen zijn onder Wtp en FTK (alle andere veronderstellingen conform de uitgangspunten van de CP)?

b.

Kan de regering aangeven wat de vermogenspositie onder Wtp in verhouding tot FTK is aan het einde van de periode?

4.

Dezelfde vraag als hierboven, maar dan ceteris paribus met een rente die 2%-punt hoger ligt dan van de langere termijn rente van de Commissie Parameters.

5.

Dezelfde vraag als hierboven, maar dan ceteris paribus met een aandelenrendement dat structureel 1%-punt hoger (variant 1) en lager (variant 2) ligt dan bij de veronderstellingen van de Commissie Parameters.

Antwoord vragen 3, 4 en 5: Zoals in het antwoord op vraag 2 aangegeven, acht ik het onwenselijk om over te stappen op deterministische scenario’s. In de berekeningen van december 2022 heeft DNB wel voor diverse situaties doorgerekend wat de uitkomst in termen van verschil in netto profijt en gemiddelde reële uitkering is, waarbij gerekend is met de scenariosets zoals geadviseerd door de Commissie Parameters 2022.10 Als basisvariant is een solidaire premieregeling met een solidariteitsreserve doorgerekend. Vervolgens is gekeken naar de impact van het aanhouden van een compensatiedepot, een renteschok van -1%-punt en +1%-punt en een lagere en hogere invaardekkingsgraad. Ook is als variant een flexibele premieregeling zonder risicodelingsreserve doorgerekend. Daarnaast zijn de uitkomsten van het 5e percentiel gegeven, zodat ook inzichtelijk is wat er gebeurt in een slechtweerscenario. Dit geeft een beeld in uiteenlopende situaties van wat de uitkomsten zouden kunnen zijn in het nieuwe pensioencontract ten opzichte van de uitkomsten in het huidige contract.

6.

Meer scenario’s leveren een hogere nauwkeurigheid van uitkomsten in statistische zin. Door het hogere aantal scenario’s zullen er ook zeldzamere gebeurtenissen in de scenarioset zitten. Maar die gebeurtenissen in de staarten in de verdeling hebben geen invloed op de posities van de 5%, 50% en 95% percentielen.

c.

Wat is daarom het nut van het grote aantal scenario’s als de resultaten daarvan niet tot uitdrukking komen in een verandering van de ligging van de percentielen?

Kan de regering aangeven bij alle onderdelen waarvoor de scenarioberekeningen moeten worden toegepast onder Wtp? Wat het nut is om dit elke drie maanden te herhalen?

Hoeveel nauwkeuriger de uitkomsten worden?

In een set met een groot aantal scenario’s is de schatting van het 5%-percentiel stabieler. De mate van nauwkeurigheid die ontstaat door een percentiel te schatten met een eindig aantal scenario’s wordt groter naarmate het aantal scenario’s toeneemt.

Het aantal scenario’s dat gebruikt moet worden bij een berekening voor een wettelijke toepassing hangt samen met de gewenste nauwkeurigheid voor de betreffende wettelijke toepassing. In beginsel leidt het doorrekenen met meer scenario’s tot een relatief grotere mate van nauwkeurigheid, maar het absolute niveau van nauwkeurigheid is afhankelijk van diverse factoren, zoals de fondssamenstelling en de wettelijke toepassing. Deze nauwkeurigheid moet tevens bezien worden in relatie tot de praktische uitvoerbaarheid van de berekening, alsmede welk beslag het legt op de uitvoering en de daarmee gepaard gaande lasten. In lijn hiermee is in het ontwerpbesluit voorgesteld dat wat betreft de economische scenario’s bij de berekeningen voor de diverse wettelijke toepassingen (onder andere het in beeld brengen van de balans tussen de pensioendoelstelling en de premie, het toetsen van de aansluiting van het beleggingsbeleid en toedelingsregels aan risicohouding, het bepalen van de fiscale premiegrens en de pensioenverwachting ten behoeve van de transitie-effecten) gerekend dient te worden met 10.000 scenario’s. Dit zijn berekeningen die leiden tot bepaalde beleidsmatige keuzes, waarbij een zekere mate van nauwkeurigheid van belang is. Hierbij geldt, in lijn met de bestaande uitzondering, een uitzondering voor de berekeningen op individueel niveau (onder andere de communicatie via het uniform pensioenoverzicht, zoals de periodieke upo en de upo voor en upo na de transitie), waar minimaal 2.000 scenario’s worden voorgeschreven. Deze berekeningen zijn voornamelijk bedoeld om op individueel niveau inzicht te bieden in toekomstige verwachtingen en hebben dus niet direct impact op bepaalde beleidsmatige fondskeuzes. Zodoende is een balans gevonden tussen enerzijds de gewenste mate van nauwkeurigheid bij het communicatiedoel op individueel niveau en anderzijds de uitvoerbaarheid van de periodieke berekeningen. De risico-neutrale scenario’s worden gebruikt bij berekeningen ten aanzien van de transitie naar het nieuwe pensioenstelsel. Bij de collectieve waardeoverdracht kan gebruik gemaakt worden van de vba-methode. Aangezien deze methode impact heeft op de vermogensverdeling is hierbij een grotere mate van nauwkeurigheid van belang. Daarom dient bij deze berekening uitgegaan te worden van minimaal 20.000 scenario’s. Voor het inzichtelijk maken van de nettoprofijteffecten is voorgeschreven om uit te gaan van minimaal 10.000 scenario’s.

De scenariosets worden tenminste ieder kwartaal herijkt door De Nederlandsche Bank, op basis van actuele data. Bij deze herijking worden bijvoorbeeld ook de meest recente inschattingen van toekomstige inflatie meegenomen. De scenariosets zijn op die manier telkens zoveel mogelijk consistent met veranderende marktomstandigheden en de nieuwste realisatiecijfers. De berekeningen voor wettelijke toepassingen hoeven niet iedere drie maanden herhaald te worden. Wel moet voor deze berekeningen gebruik gemaakt worden van de scenariosets die aansluiten bij de berekeningsdatum, zodat de berekeningen zoveel mogelijk consistent zijn met de marktomstandigheden.

d.

Gaat de nauwkeurigheid van het pensioen in de scenario’s van € 100 naar € 10 of € 1?

De nauwkeurigheid hangt onder andere af van de toepassing, fondsspecifiek beleid (bijvoorbeeld het beleggingsbeleid), deelnemerskenmerken (bijvoorbeeld jongere of oudere deelnemers) en welk percentiel van de uitkomsten wordt bekeken. In zijn algemeenheid geldt dat bij een doorrekening met een groter aantal scenario’s de nauwkeurigheid van de schatting van het verwachte, pessimistische en optimistische scenario toeneemt. De nauwkeurigheid van een schatting wordt uitgedrukt in een standaardfout en/of een betrouwbaarheidsinterval van de schatting. Bij een doorrekening met x keer zoveel scenario’s neemt de standaardfout met een factor √x af. Dit betekent dat als de standaardfout voor een bepaalde berekening gehalveerd moet worden, dat dan √x=2 moet gelden en dat dus het aantal scenario’s met een factor 4 (want √4=2) moet worden verhoogd.

Het rapport van de Technische werkgroep economische scenario’s geeft voor een doorrekening van 5.000 scenario’s inzicht in de betrouwbaarheidsintervallen (figuur 5.3) en bijbehorende standaardfouten (bijlage F) van geschatte marktwaarden.11 Ook hierbij geldt dat het halveren van de standaardfout het gebruik van 4 keer zoveel scenario’s vereist.

7.

In artikel 23 van de wet wordt een correlatietabel tussen de rendementen opgenomen. Wat is de waarde van de cijfers in de correlatietabel als empirisch blijkt dat deze correlaties niet stabiel zijn in de tijd? Gaat de wetgever niet te ver door dit soort onzekere cijfers in de wet op te nemen?

De correlatiematrix is nodig om het effect van diversificatie in een beleggingsportefeuille te bepalen. Deze matrix is van toepassing in een uitkeringsovereenkomst, voor het herstelplan en de kostendekkende premie. De correlatiematrix speelt tevens een rol bij de opslag in het projectierendement bij zowel de huidige vaste daling als in de nieuwe pensioenovereenkomsten. De Commissie Parameters 2022 heeft onderzocht of er aanleiding is om de correlatiematrix zoals geadviseerd door de Commissie Parameters 2019 aan te passen. Daarvoor heeft de Commissie Parameters 2022 ook gekeken naar de historische variatie van correlaties in de tijd. Op basis daarvan heeft zij, consistent met de literatuur en gebaseerd op een relatief lange historische horizon, een zeer beperkte aanpassing geadviseerd. Gezien de dalende tendens in de correlatie van grondstoffen met vastrentende waarden adviseert zij om deze correlatie te wijzigen van 0,5 naar 0. Voor de andere correlaties geeft de Commissie Parameters 2022 aan geen duidelijke indicaties te zien voor aanpassingen.

8.

Begin maart heeft DNB de kwartaal update van de scenarioset op basis van de nieuwe parameters gepubliceerd (figuur 1). Hieruit kan worden gedestilleerd dat de inflatie in het eerste jaar uitkomt op 2,5% en daarna snel zakt naar 2% (meetkundige gemiddelden in de P-scenarioset). Kloppen deze cijfers? Zo ja, hoe beoordeelt de regering de inflatiecijfers voor de komende jaren in verhouding tot de prognoses van het Centraal Planbureau (CPB) (CEP 2023)?

De cijfers kloppen voor de (concept-)P-scenarioset die op 1 maart 2023 door DNB is gepubliceerd. Hierbij is geen gebruik gemaakt van de nieuwste ramingen van het Centraal Planbureau, omdat deze daarna zijn gepubliceerd (het CEP is gepubliceerd op 9 maart 2023). Bij de eerstvolgende periodieke herijking van de scenarioset, namelijk per eind van het eerste kwartaal van 2023, zal de meest recente CPB-raming worden meegenomen.

f.

Waarom zijn in de P-scenario’s de inflatiecijfers niet aangepast op basis van de nieuwe CPB-cijfers die ook in maart bekend waren? Waarom is afstemming door DNB met CPB achterwege gebleven?

De scenariosets worden tenminste ieder kwartaal herijkt door De Nederlandsche Bank, op basis van actuele data. Dit geldt ook voor de concept-scenariosets. De Nederlandsche Bank heeft op 1 maart 2023 concept-scenariosets beschikbaar gesteld, gekalibreerd op marktomstandigheden per eind 2022 en de meest recente ramingen van het Centraal Planbureau zoals die per eind 2022 bekend waren. De nieuwste ramingen van het Centraal Planbureau zijn daarna pas gepubliceerd, namelijk op 9 maart 2023 in het Centraal Economisch Plan. De eerstvolgende publicatie van de (concept-)scenariosets van eind eerste kwartaal van 2023 zal binnenkort door De Nederlandsche Bank beschikbaar worden gesteld. Hierin wordt rekening gehouden met deze nieuwe ramingen die het Centraal Planbureau heeft.

g.

Kan de regering de verschillen tussen de inflatiereeks uit de P-Scenario’s en de Q-Scenario’s aangeven?

Het doel van de P-scenario’s is anders dan het doel van de Q-scenario’s. De P-scenario’s moeten zo goed mogelijk de toekomstige verwachtingen van bijvoorbeeld de rente, de inflatie of de aandelen representeren, zodat met die scenario’s een inschatting kan worden gemaakt van de toekomstige ontwikkelingen van de pensioenen in verschillende scenario’s. De waarden in de P-scenario’s hebben dan ook een directe economische interpretatie.

Het doel van de Q-scenario’s is juist om te komen tot een marktconsistente waardering van toekomstige kasstromen. Bij deze waardering wordt rekening gehouden met het feit dat mensen risico-avers zijn en daarom bereid zijn meer te betalen voor een zekere uitbetaling. De scenario’s in een Q-set zijn zodoende gebaseerd op risico-neutrale kansen. Hierin verschilt de Q-set dus van de P-set.

Doordat de P- en de Q-set iets anders in beeld brengen, is het niet zinvol de onderliggende scenario’s met elkaar te vergelijken. Het heeft dan ook geen toegevoegde waarde om de verschillen tussen de inflatiereeksen uit de P-scenario’s en de Q-scenario’s economisch te interpreteren. In het rapport van de Commissie Parameters 2022 is op pagina 53 een box opgenomen die verder ingaat op de eigenschappen van de P- en Q-scenario’s.

h.

Hoe beoordeelt de regering deze uitkomst tegenover opmerkingen van de president van de Europese Centrale Bank (ECB) dat het te vroeg is victorie te kraaien over beheersing van de inflatie?12

En hoe beoordeelt de regering deze uitkomsten met het meest recente inflatiecijfer van CBS (8%)?

Hoe ziet de regering deze cijfers ten opzichte van de onzekere kortere termijn ontwikkelingen tot en met 2026 wanneer pensioenfondsen moeten invaren en het vermogen moeten herverdelen? Welke gevolgen heeft een hogere inflatie op de reële uitkomsten van dit invaren?

De president van de ECB geeft inderdaad aan dat er nog werk aan de winkel is wat betreft het voldoen aan de inflatiedoelstelling van de ECB. De president geeft daarbij tevens aan dat dit niet betekent dat de inflatiedoelstelling van de ECB van 2% vervalt. De ECB blijft maatregelen nemen om de inflatie terug te brengen naar 2%. De Commissie Parameters 2022 sluit voor de verwachte inflatie op de lange termijn aan bij de inflatiedoelstelling van de ECB. Dat volgt ook uit de concept-scenarioset die De Nederlandsche Bank recentelijk beschikbaar gesteld heeft. Daarin is te zien dat de verwachte inflatie op de lange termijn gemiddeld 2% bedraagt, zoals in de begintekst van deze vraag genoemd wordt. Naar mening van de Commissie beschikt de ECB binnen haar mandaat over verschillende instrumenten om een langdurige afwijking van de inflatiedoelstelling te bestrijden. De Commissie wijst er daarbij op dat ook kennisinstituten als het Centraal Planbureau en De Nederlandsche Bank verwachten dat de huidige hoge inflatie tijdelijk zal zijn en voor de komende periode uitgaan van een teruglopende inflatie.

Het CBS publiceert cijfers voor gerealiseerde inflatie. Deze inflatiecijfers kijken terug op historische periodes en zijn dus gebaseerd op enkel historische data. De scenariosets gaan juist over toekomstige verwachtingen, er wordt gekeken naar inflatie over toekomstige periodes. De Commissie Parameters 2022 adviseert dan ook om het model dat ten grondslag ligt aan de scenariosets te schatten op zowel historische data als actuele marktprijzen voor de Europese inflatie. Aangezien marktprijzen informatie over toekomstige verwachtingen bevatten, is het model beter geschikt om veranderde omstandigheden mee te nemen. De Commissie adviseert bovendien om naast de Europese inflatie ook de Nederlandse inflatie toe te voegen aan het model. Hierdoor kunnen bij de herijking van de scenariosets de meest recente ramingen voor de Nederlandse inflatie van het Centraal Planbureau meegenomen worden. Ook hier sluit ik aan bij het wetenschappelijk onderbouwde advies van de Commissie. De Nederlandsche Bank herijkt tenminste ieder kwartaal de scenariosets, zodat tenminste ieder kwartaal de meest recente inschattingen van toekomstige inflatie meegenomen kunnen worden. De scenariosets en daarmee de inflatiescenario’s zijn op die manier telkens zoveel mogelijk consistent met veranderende marktomstandigheden en de nieuwste realisatiecijfers.

Een hoge inflatie is in elk kapitaal gedekt stelsel een uitdaging. Dat geldt in het huidige stelsel, maar ook in het nieuwe stelsel. De precieze transitie-effecten hangen voornamelijk af van de decentrale keuzes die sociale partners en fondsen maken in de transitie

i.

In de Q-scenarioset wordt meer marktinformatie meegenomen, onder ander van de Europese inflatie. Vindt de regering de uitkomsten van deze marktinformatie niet onrealistisch laag ten opzichte van de inflatiedoelstelling van de ECB? Welke realiteitswaarde kan worden toebedeeld aan dit soort uitkomsten?

Zoals vermeld in het rapport van de Commissie Parameters (pagina 53)13 en toegelicht in vraag 8b hebben Q-scenario’s geen directe economische interpretatie buiten de waarderingsvraagstukken waar ze voor gebruikt worden. Het heeft geen toegevoegde waarde om de verschillen tussen de ECB-inflatiedoelstelling en de inflatiereeksen uit de Q-scenarioset economisch te interpreteren.

j.

Pensioenfondsen moeten met hun strategisch beleggingsbeleid rekening houden met verwachte inflatie en met de life-cycle principes. Leiden deze scenario uitkomsten niet tot verkeerde strategische beleggingskeuzes bij de pensioenfondsen en tot onjuiste risico inschatting van de inflatie?

Pensioenfondsen bepalen de risicohouding en geven een beleggingsbeleid vorm dat bij deze risicohouding past. Daarbij behouden fondsen ruimte om hun beleggingsbeleid optimaal vorm te geven, rekening houdend met de karakteristieken van hun deelnemersbestand en economische omstandigheden en verwachtingen. Een pensioenfonds is daarbij niet verplicht om gebruik te maken van de uniforme economische scenario’s van de Commissie Parameters, maar kan ook gebruik maken van een eigen scenarioset. Daarmee kan vaak beter aangesloten worden bij de diverse beleggingscategorieën van een pensioenfonds. De economische scenario’s van de Commissie Parameters moeten wel gebruikt worden bij de toetsing van het beleggingsbeleid en de toedelingsregels aan de risicohouding. Met de scenarioset berekent het pensioenfonds de risicoblootstelling. Als die risicoblootstelling niet voldoet aan de risicohouding, dan moet het fonds het beleggingsbeleid en/of de toedelingsregels aanpassen.

9.

Uit de P-scenarioset van maart komt een beeld naar voren van de reële 10-jaarsrente die structureel nagenoeg negatief is (zie figuur 2) waarvoor de 10-jarige nominale rente is genomen en de reële rente het verschil is tussen de nominale 10-jaars rente en de prijsinflatie).

Kloppen deze rente uitkomsten? Zo ja, wat is het oordeel van de regering, zo nee kan de regering de goede uitkomsten van commentaar voorzien?

De reële rentermijnstructuur wordt bepaald via de nominale rentermijnstructuur en de break-even inflatie. De reële rente kan vergelijkbaar met de nominale rente rechtstreeks worden berekend via de data uit de concept-scenariosets (toestandsvariabelen en oplossingen van de differentiaalvergelijkingen).

De reële renteontwikkeling in de P-scenarioset resulteert uit verschillende datapunten die worden gebruikt bij het kalibreren van de parameters onderliggend aan de scenariosets. De reële rente in het startjaar van de P-scenarioset (in dit geval 2023) kan afhankelijk van de dan geldende reële marktrente positief of negatief zijn. Daarnaast wordt de lange termijn waarde van de gemiddelde 10-jaars reële rente door de Commissie Parameters 2022 vooraf onderbouwd en vastgelegd14 op 0%. Op termijn tendeert de gemiddelde 10-jaars reële rente dus naar 0%. De renteontwikkeling tussen het startjaar en het evenwicht wordt bepaald door zowel marktdata als historische data. In dit geval is de gemiddelde reële 10-jaarsrente voor verschillende prognosejaren inderdaad negatief.

c.

Wat betekenen dit soort uitkomsten voor het verdelen van het vermogen naar de individuele potten?

In het wetsvoorstel toekomst pensioenen is voorgeschreven dat een pensioenfonds in beginsel de standaardmethode hanteert voor de waardering van pensioenaanspraken en pensioenrechten bij de interne collectieve waardeoverdracht en voor het aanwenden van het vermogen. Bij de standaardmethode wordt geen scenarioset gebruikt. Daarmee heeft de P-scenarioset bij toepassing van deze methode ook geen impact op het verdelen van het vermogen naar de persoonlijk voor de uitkering gereserveerde vermogens. In specifieke gevallen kan de zogenoemde vba-methode worden toegepast voor de collectieve waardeoverdracht. Bij deze methode worden de risico-neutrale scenario’s (Q-scenarioset) gebruikt. Bij beide methoden geldt dat deelnemers minimaal 95% van de uitkomst van de toepassing van de standaardregel (tenzij de technische voorziening lager is) moeten meekrijgen. Ook de uitkomst van de vba-methode is hierdoor dus begrensd.

Pensioenfondsen en sociale partners moeten bij invaren onder andere de transitie-effecten in termen van de impact op netto profijt en verwachte pensioenuitkeringen in kaart brengen en meewegen. Voor netto profijt wordt de Q-scenarioset gebruikt. Voor de pensioenverwachting wordt de P-scenarioset gebruikt. Beide scenariosets zullen daarmee wel indirect betrokken worden bij het invaarbesluit en het verdelen van het vermogen. De uitkomsten van netto profijt en pensioenverwachtingen worden immers meegenomen in het oordeel van decentrale partijen over de evenwichtigheid van de transitie. De impact is niet alleen afhankelijk van de scenariosets, maar ook van een groot aantal factoren. Veel van deze factoren zijn fondsspecifiek, omdat ze bijvoorbeeld afhangen van de fondssamenstelling, de financiële uitgangspositie van het pensioenfonds en keuzes die decentrale partijen maken met betrekking tot de vormgeving van het nieuwe pensioencontract. Er kan dus in zijn algemeenheid niet worden gesteld in hoeverre de P-scenarioset impact heeft op het verdelen van het vermogen naar persoonlijke pensioenvermogens.

d.

Wat betekent deze uitkomst voor de toegerekende rendementen voor jongeren en ouderen. Ziet de regering mogelijkheden voor een koopkrachtig pensioen met deze uitkomsten?

De P-scenarioset is niet van toepassing op het toedelen van beschermings- en overrendementen in het nieuwe stelsel. Deze worden bepaald door de daadwerkelijke ontwikkelingen op financiële markten van dat moment. Enerzijds als gevolg van wat de (nominale) rente in een jaar (of maand) doet en anderzijds door het behaalde rendement op de zakelijke beleggingen. Het beschermingsrendement tegen renterisico is een instrument in de solidaire premieovereenkomst om verwachte en ingegane pensioenuitkeringen in bepaalde mate stabiel te houden in euro’s bij een verandering van deze nominale rente. Vervolgens kan via de toedeling van overrendementen in verwachting een stijgende verwachte of ingegane uitkering worden gerealiseerd.

De mate waarin gepensioneerden een koopkrachtiger pensioen krijgen ten opzichte van het huidige contract wordt bepaald door de economische ontwikkelingen en hetgeen pensioenfondsen en sociale partners besluiten. Sociale partners en pensioenfondsen hebben hiervoor verschillende instrumenten in het nieuwe contract naast toedeling van overrendement. Zo kan ook een direct beschermingsrendement, de solidariteitsreserve en een afslag op het projectierendement gebruikt worden om tot een koopkrachtiger pensioen te komen voor gepensioneerden. Daarbij laat het Cardano-rapport «Inflatierisico en de solidariteitsreserve»15 zien dat de solidariteitsreserve bij een jaarlijks inflatieniveau van structureel 1%-punt hoger (dan 2% inflatie) toereikend is als deze wordt gevuld uit zowel premies als overrendement, maar dat de reserve niet meer toereikend is als deze slechts wordt gevuld uit één van deze bronnen. Bij nog hogere niveaus komen de grenzen van de solidariteitsreserve in zicht. Met de bovengenoemde instrumenten geeft het nieuwe contract daarmee meer mogelijkheden voor reële sturing dan het huidige pensioencontract.

10.

De rentetermijnstructuur (RTS) in de P-scenarioset heeft een bijzondere ontwikkeling (zie figuur 3). De RTS berekend voor 2023 ligt ruim 1%-punt hoger dan voor 2024. Kan de regering aangeven waarom de rente plotseling zo snel daalt binnen het jaar in een periode waarbij de ECB voornemens is de rente verder te verhogen?

In figuur 3 is niet gedefinieerd welke rentecurves voor prognosejaren 2024 t/m 2027 worden getoond. Ik ga er bij de beantwoording van deze vraag van uit dat de grafiek de gemiddelde rentetermijnstructuur per prognosejaar weergeeft.

De renteontwikkeling in de P-scenarioset resulteert uit verschillende datapunten die worden gebruikt bij het kalibreren van de parameters onderliggend aan de scenariosets. De rente in het startjaar van de P-scenarioset (in dit geval 2023) is exact gelijk aan de huidige marktrente. Daarnaast wordt de P-evenwichtswaarde van de 10-jaars rente vooraf onderbouwd en vastgelegd. De renteontwikkeling tussen het startjaar en het evenwicht wordt bepaald door zowel marktdata als historische data.

Een rentetermijnstructuur hoeft niet op te lopen met de looptijd, dat zien we ook terug in de huidige marktrente.

e.

Kan de regering de argumenten noemen waarom de Commissie Parameters kiest voor rentetermijn structuur die voor bijna alle looptijden de komende 20 prognosejaren structureel invers is?

Zoals hierboven genoemd, hoeft een rentetermijnstructuur niet op te lopen met de looptijd, dat zien we ook terug in de huidige marktrente. De vorm van de gemiddelde rentetermijnstructuur in latere prognosejaren is, zoals in figuur 3 getoond, niet invers voor de eerste 10 tot 15 jaar looptijden.

f.

Het lijkt erop dat de Commissie Parameters veronderstelt dat het zeer ruime kwantitatieve monetaire van de ECB van de afgelopen 15 jaar in ieder geval de komende 20 jaar wordt gecontinueerd. Kan de regering dit bevestigen? Zo nee, waarom blijft dan sprake van deze rentestructuur?

Zoals beschreven in het antwoord op vraag 10 hierboven, wordt de renteontwikkeling in de P-scenarioset niet rechtstreeks beïnvloed door een visie op het monetaire beleid van de ECB. Het is wel mogelijk dat publieke uitingen van de ECB veranderingen in de marktrente teweeg brengen. De Nederlandsche Bank herijkt de scenariosets tenminste ieder kwartaal op onder andere de marktrente. De scenariosets zijn op die manier telkens zoveel mogelijk consistent met veranderende marktomstandigheden en de nieuwste realisatiecijfers.

g.

Adviseert de regering de pensioenfondsen met deze verwachte rentestructuur van de commissie het vastrentende rendement te halen uit de kortere looptijden? Waarom zou dit advies risicovol zijn?

De rentetermijnstructuur heeft geen invloed op de geadviseerde parameters van de Commissie Parameters. Voor wettelijke toepassingen waarbij het verwachte rendement op risicovrije vastrentende waarden nodig is, dient uitgegaan te worden van de rentetermijnstructuur (dit adviseert de Commissie Parameters en is opgenomen in het ontwerpbesluit). Voor wettelijke toepassingen waarbij de geadviseerde scenariosets van de Commissie Parameters nodig zijn, speelt de ontwikkeling van de rentetermijnstructuur een rol op de behaalde rendementen op vastrentende waarden. Merk op dat pensioenfondsen zelf gaan over de invulling van het strategisch beleggingsbeleid, binnen de randvoorwaarden die daarvoor zijn opgenomen in de wetgeving. Voor de bepaling van het strategisch beleggingsbeleid gebruiken fondsen doorgaans (eigen) ALM-analyses en hoeven de door de Commissie Parameters geadviseerde scenariosets niet te worden gehanteerd.

h.

Met deze rentesprongen kan de betrouwbaarheid van de parameters van de Commissie Parameters niet hoog worden aangeslagen. En de gevolgen voor invaren kunnen groot zijn in de achtereenvolgende jaren. Is de regering het eens met deze opmerking? Zo niet, wat is dan het oordeel van de regering?

Zoals ook in het antwoord van vraag 10 aangegeven, resulteert de renteontwikkeling in de P-scenarioset uit verschillende datapunten die worden gebruikt bij het kalibreren van de parameters onderliggend aan de scenariosets. De rente in het startjaar van de P-scenarioset (in dit geval 2023) is exact gelijk aan de huidige marktrente. Daarnaast wordt de P-evenwichtswaarde van de 10-jaars rente vooraf onderbouwd en vastgelegd. De renteontwikkeling tussen het startjaar en het evenwicht wordt bepaald door zowel marktdata als historische data. Overigens wil ik daaraan toevoegen dat de ontwikkeling van de marktrente (bijvoorbeeld de 10-jaars marktrente) ook rentesprongen kent. Deze rentesprongen zijn dan ook geen onbekend fenomeen in de financiële markt. Ik zie dan ook geen reden om twijfelen aan de betrouwbaarheid van de scenariosets van de Commissie Parameters.

11.

De transitie naar het nieuwe pensioenstelsel zal duren tot eind 2026. Met de grote onzekerheden omtrent de hoogte van inflatie en het slaafs volgen van de ECB-inflatiedoelstelling verschuilt de Commissie Parameters zich achter de ECB die rekening moet houden met alle Eurozone landen. Is de regering het eens met de stelling dat de rol van de ECB in de parametervaststelling voor de pensioenfondssector veel te groot is? Zo nee, kan de regering dit motiveren?

Ik ben het niet eens met deze stelling. Allereerst is het belangrijk om op te merken dat het bij de wettelijk te hanteren verwachte inflatie gaat om een minimaal te hanteren parameter. Het is aan pensioenfondsen zelf om – gegeven deze grens – de hoogte van de inflatie vast te stellen binnen de kaders voor de betreffende wettelijke toepassing.

Verder adviseert de Commissie Parameters 2022 om naast de Europese inflatie ook de Nederlandse inflatie toe te voegen aan het model. Deze Nederlandse inflatie wordt door veel pensioenfondsen gebruikt bij onder andere indexatiebesluiten en het Centraal Planbureau publiceert regelmatig ramingen voor toekomstige waarden van deze inflatie. Hierdoor kunnen bij de herijking van de scenariosets de meest recente ramingen voor de Nederlandse inflatie van het Centraal Planbureau meegenomen worden. Daarnaast heeft de Commissie het ingroeipad verlengd naar negen jaar. Op deze manier spelen actuele ramingen een grotere rol bij de berekeningen.

Tot slot wil ik nogmaals benadrukken dat de Commissie Parameters uit experts bestaat die onafhankelijk tot een advies komen, waarbij zij gebruikmaken van de relevante wetenschappelijke inzichten. Ik neem dan ook afstand van de ongefundeerde kwalificaties over de werkzaamheden van de Commissie Parameters zoals gebruikt in de vraagstelling. De Commissie Parameters 2022 heeft bij haar onderzoek diverse deskundigen, waaronder het CPB, geraadpleegd. De inbreng van de deskundigen is door de Commissie meegenomen in het advies. Ook gebruikt de Commissie modellen die in de literatuur vaker gebruikt zijn. De Commissie heeft tevens aangegeven dat de door haar gebruikte modelaannames en vergelijkingen door (internationale) experts herkend worden. Ik vertrouw dan ook op het wetenschappelijk onderbouwde advies van de Commissie.

12.

DNB concludeert over de inflatie het volgende: «Uiteindelijk is de hoge inflatie een verhaal van vraag en aanbod. De toegenomen rol van vraagfactoren achter de hoge inflatie vergroot ook de noodzaak om die met monetair beleid af te remmen.»16 Dit betekent hogere rente en mogelijk op termijn een lagere inflatie, opgeroepen door een recessie. De uitkomsten van de scenarioset laten echter een combinatie van lage inflatie en lage en afnemende rente zien. Deze scenarioset uitkomsten zijn niet consistent met de beschreven verwachtingen van DNB.

Wat is het oordeel van de regering daarover? En welke consequenties heeft dit voor de te hanteren scenarioparameters?

De relevante input voor de renteontwikkeling in de P-scenarioset is in het antwoord op vraag 10a beschreven. De inflatieontwikkeling in de P-scenarioset wordt op soortgelijke manier bepaald. De gemiddelde korte termijn inflatie is gebaseerd op de meest recente CPB-ramingen. Wanneer het CPB nieuwe ramingen publiceert, zullen daaropvolgende scenariosets daar rekening mee houden. De gemiddelde lange termijn inflatie is, net als in het advies van de Commissie Parameters 2019, gelijk aan de ECB-doelstelling. De ontwikkeling van de gemiddelde inflatie tussen de korte en de lange termijn wordt bepaald door zowel marktdata als historische data.

13.

de regering ook van mening dat de nieuwe parameters van de Commissie Parameters schijnuitkomsten zijn, gebaseerd op een specifiek tijdperk met teruglopende inflatie en rente?

Ik deel deze mening niet. De Commissie Parameters 2022 heeft met het oog op de wettelijke toepassingen van de parameters in het nieuwe pensioenstelsel en de transitie daarnaartoe onderzocht of de parameters zoals geadviseerd door de Commissie Parameters 2019 nog passend zijn en waar nodig nieuw advies uit te brengen. De Commissie heeft daarvoor diverse deskundigen, waaronder het Centraal Planbureau, geraadpleegd. De inbreng van de deskundigen is door de Commissie meegenomen in het advies. Ook heeft de Commissie bij haar onderzoek gebruik gemaakt van zowel historische data als huidige gegevens als ramingen voor toekomstige verwachtingen. Ik vertrouw dan ook op het wetenschappelijk onderbouwde advies van de Commissie.

Naar aanleiding van haar onderzoek heeft de Commissie geadviseerd om de inflatie met 0,1%-punt te verhogen (naar 2,0% prijsinflatie en 2,4% looninflatie), het verwachte rendement op aandelen te verlagen met 0,4%-punt (naar bruto 5,4%), het verwachte rendement op overige zakelijke waarden te verlagen met 0,5%-punt (naar bruto 7,0%) en het verwachte rendement op vastgoed te verlagen met 0,4%-punt (naar bruto 4,4%). De overige parameters blijven ongewijzigd.

14.

de regering ook van mening dat de uitkomsten van de berekeningen van DNB van de stelselherziening die zijn gebaseerd op de adviezen van de Commissie Parameters (december 2022) daardoor geen betrouwbaar beeld geven als inflatie en rentes daarvan afwijken?

Zoals in vraag 13 aangegeven, vertrouw ik op het wetenschappelijk onderbouwde advies van de Commissie. Ik zie dan ook geen reden om de betrouwbaarheid van de uitkomsten van de berekeningen van DNB van december 2022 in twijfel te trekken. Wel wil ik hierbij blijven benadrukken dat de uiteindelijke uitkomsten zowel onder het huidige als onder het nieuwe pensioenstelsel afhankelijk zijn van economische ontwikkelingen. Deze ontwikkelingen zijn inherent onzeker. Met behulp van scenario’s kan er een inschatting worden gemaakt van de toekomstige verwachtingen, waarbij de verwachte effecten van het nieuwe pensioenstelsel in elk scenario worden afgezet tegen de verwachte ontwikkelingen in het huidige pensioenstelsel. De daadwerkelijke effecten worden uiteindelijk – net als in het huidige stelsel – bepaald door ontwikkelingen op financiële markten, zoals die zich in de toekomst gaan voordoen. De uitgevoerde berekeningen zijn een indicatie van hoe het nieuwe pensioenstelsel kan uitpakken.

Overigens komen de conclusies die getrokken worden bij de berekeningen van DNB van december 2022 – dat de uitkomsten in het nieuwe stelsel grotendeels hoger uitkomen dan in het huidige stelsel – overeen met de berekeningen van een drietal pensioenfondsen die eveneens in december 2022 zijn uitgevoerd. Bovendien zijn deze berekeningen van DNB en de fondsen herijkingen van berekeningen die eerder in 2022 zijn gedaan. De uitkomsten en conclusies die worden getrokken in de berekeningen van december 2022 liggen in lijn met de eerdere berekeningen die in 2022 zijn gedaan. Daarnaast heeft DNB bij deze doorrekeningen gebruik gemaakt van een externe klankbordgroep.

15.

Kan de regering een verklaring geven over het beloop van het aandelenrendement voor de komende 60 jaar uit de P- en Q scenarioset van DNB (maart 2023), zie figuur 4 bij deze vraag. Het meetkundig rendement uit de Q-scenario is het risico gecorrigeerde aandelenrendement en uit de P-scenario het nominale aandelenrendement. Deelt de regering de conclusie dat het oplopende aandelenrendement van de Q-scenarioset tot een positiever beeld voor jongeren leidt bij invaren? Zo nee, wat is dan de conclusie?

Ik ga er bij de beantwoording van deze vraag van uit dat de grafiek het gemiddelde meetkundige aandelenrendement per prognosejaar weergeeft. Zoals vermeld in het antwoord op vraag 8b is het doel van de P-scenario’s anders dan het doel van de Q-scenario’s. Vanwege het doel van de Q-scenario’s, namelijk om daarmee te komen tot een marktconsistente waardering voor kasstromen, hebben Q-scenario’s geen directe economische interpretatie buiten de waarderingsvraagstukken waar ze voor gebruikt worden. Er valt dan ook geen conclusie te trekken over het verband tussen het oplopende aandelenrendement van de Q-scenario’s en de transitie-effecten van jongeren. Het gemiddelde meetkundige aandelenrendement in de P-scenario’s is voor de lange termijn gelijkgesteld aan 5,2%. In de grafiek is te zien dat het gemiddelde meetkundige aandelenrendement van de P-scenario’s naar die waarde beweegt/convergeert.

16.

In de Q-set wordt gewerkt met risico-neutrale factoren. De aandelenrendementen in de Q-set zijn lager dan de aandelenrendementen in de P-set, blijkbaar omdat aandelen minder kunnen opleveren dan verwacht. Ook de verwachte inflatie in de Q-set is lager dan de verwachte inflatie in de P-set. Dit is opvallend, omdat het risico van de inflatie niet primair het risico is van een lagere beleggingsopbrengst, maar veelmeer het risico van een lagere koopkracht van de pensioenuitkering bij een hoge inflatie.

Kan de regering uitleggen in welke mate en op welke wijze het risico van een hoge inflatie op de koopkracht van de pensioenuitkering is verwerkt?

Als dit niet is verwerkt, kan de regering dan uitleggen waarom niet?

Zoals ook in vraag 8b aangegeven is het doel van de P-scenario’s anders dan het doel van de Q-scenario’s. De P-scenario’s moeten zo goed mogelijk de toekomstige verwachtingen van bijvoorbeeld de rente, de inflatie of de aandelen representeren, zodat met die scenario’s een inschatting kan worden gemaakt van de toekomstige ontwikkelingen van de pensioenen in verschillende scenario’s. De waarden in de P-scenario’s hebben dan ook een directe economische interpretatie.

Het doel van de Q-scenario’s is juist om te komen tot een marktconsistente waardering van toekomstige kasstromen. Bij deze waardering wordt rekening gehouden met het feit dat mensen risico-avers zijn en daarom bereid zijn meer te betalen voor een zekere uitbetaling. De scenario’s in een Q-set zijn zodoende gebaseerd op risico-neutrale kansen. Hierin verschilt de Q-set dus van de P-set.

Doordat de P- en de Q-set iets anders in beeld brengen, is het niet zinvol de onderliggende scenario’s met elkaar te vergelijken en de verschillen tussen de P-scenario’s en de Q-scenario’s economisch te interpreteren.

De mate waarin gepensioneerden een koopkrachtiger pensioen krijgen ten opzichte van het huidige contract wordt bepaald door de economische ontwikkelingen en de afspraken over de vormgeving van de pensioenregeling. Zoals ook in het antwoord op vraag 9b aangegeven, zijn er in het nieuwe pensioencontract meer instrumenten voor reële sturing dan in het huidig contract. Denk daarbij aan toedeling van overrendement, direct beschermingsrendement, de solidariteitsreserve en een afslag op het projectierendement. Het is aan pensioenfondsen om deze instrumenten te gebruiken en daarmee het risico van (hoge) inflatie op de koopkracht van pensioenuitkeringen zoveel als mogelijk te ondervangen.

17.

Is nagegaan of pensioenfondsbestuurders de uitkomsten van de scenariosets begrijpen en kunnen communiceren naar hun deelnemers? Zo nee, hoe denkt de regering de resultaten van het nieuwe pensioenmodel begrijpelijk over te brengen naar de deelnemers? Welke risico’s ziet de regering hier met betrekking tot de geloofwaardigheid van het stelsel?

Graag wil ik benadrukken dat scenariosets geen nieuw fenomeen zijn en daarmee bekend zijn bij pensioenfondsbestuurders en de adviseurs die besturen bijstaan. Zo wordt voor de communicatie over toekomstige pensioenuitkeringen en bij de berekeningen van de haalbaarheidstoets al langer gebruik gemaakt van de economische scenarioset (P-scenarioset). Het aantal toepassingen waarvoor de economische scenarioset wordt gebruikt, wordt in het nieuwe pensioencontract wel verder uitgebreid. Daarnaast is in het advies van de Commissie Parameters ook een risico-neutrale scenarioset (Q-scenarioset) opgenomen voor invaren met de vba-methode en de berekening van de nettoprofijteffecten. Dit is nieuw ten opzichte van het advies van de Commissie Parameters uit 2019.

Pensioenfondsbestuurders zijn niet verplicht om de deelnemers te informeren over wijzigingen in de gehanteerde scenariosets. Wel hebben de scenariosets, alsmede diverse andere factoren zoals de fondskarakteristieken, impact op de verwachte pensioenuitkering. Dit wordt, via een slechtweer-, verwacht- en goedweerscenario gecommuniceerd naar deelnemers in een Uniform Pensioenoverzicht (UPO) die jaarlijks wordt verstuurd. Rondom de transitie zal de deelnemer persoonlijk geïnformeerd worden over de pensioenverwachting in het huidige stelsel en de pensioenverwachting in het nieuwe pensioenstelsel. Ik zie dan ook geen reden om te twijfelen aan de geloofwaardigheid van het stelsel.

18.

Met de input van de Parameter Commissie levert DNB scenario’s zodat vooruitberekeningen voor de komende 100 jaar worden gemaakt. Maar de Commissie gebruikt inputcijfers (gemiddelden en volatiliteit) die zijn ontleend aan de afgelopen twee à drie decennia met dalende rente en inflatie. Ligt het dan ook niet voor de hand dat DNB overeenkomstige periodes toepast voor zijn scenario’s? Zo nee, wat is de motivering van de regering?

Wat is het oordeel van de Commissie Parameters over scenario’s die zich uitstrekken over deze 100 jaar? Kan de regering aangeven of dit wetenschappelijk verantwoord is?

Kan de selectieve periode keuze van de Commissie Parameters ook worden opgevat als een versluierde methode om naar een bepaald gewenste uitkomst toe te werken? Kan de regering het antwoord motiveren?

Voor het waarderen van pensioenen en voor andere actuariële toepassingen binnen het pensioenstelsel zijn lange termijn verwachtingen van diverse economische en financiële omstandigheden nodig. Het niet meenemen van lange termijn verwachtingen en daarmee het stoppen na bijvoorbeeld 20 jaar inzichten is geen optie. Er zijn namelijk mensen die naar verwachting nog bijvoorbeeld 100 jaar in het pensioenstelsel kunnen zitten. Daarom moet er ook iets gezegd worden over wat er over 100 jaar zou kunnen gebeuren (het Koninklijk Actuarieel Genootschap publiceert bijvoorbeeld sterftekansen tot en met leeftijd 120 jaar). Projecties over zo’n lange horizon zijn vanzelfsprekend met veel onzekerheid omgeven en ook afhankelijk van onder andere de fondssamenstelling en het fondsbeleid. Er wordt daarom gebruik gemaakt van een groot aantal scenario’s, en niet van slechts één scenario of een paar scenario’s, zodat er een volledig beeld wordt weergegeven en de onzekerheid goed zichtbaar is. Om de onzekerheid zo goed mogelijk in kaart te brengen, heeft de Commissie Parameters 2022 stochastische volatiliteit toegevoegd aan het model dat ten grondslag ligt aan de scenariosets. Door deze toevoeging wordt meer rekening gehouden met het feit dat de mate van onzekerheid in het verleden niet maatgevend hoeft te zijn voor de toekomst. Hiermee kan de kans op verhoogde onzekerheid rondom bijvoorbeeld inflaties beter worden gemodelleerd. Ook heeft de Commissie het model zo vormgegeven dat de waarden voor inflatie en het aandelenrendement op lange termijn bewegen naar wetenschappelijk onderbouwde verwachtingen. Bovendien heeft de Commissie de scenario’s zodanig gekalibreerd dat deze aansluiten bij de ramingen van het Centraal Planbureau en is het model gefit aan zowel historische data als aan actuele marktprijzen. Het model is uitgebracht door de Commissie die bestaat uit experts die onafhankelijk tot een advies komen, waarbij zij gebruikmaken van de relevante wetenschappelijke inzichten. Gezien de bovengenoemde aanpak is er geen sprake van dat de Commissie naar een bepaald gewenste uitkomst toewerkt. Daarnaast herijkt De Nederlandsche Bank de scenariosets tenminste ieder kwartaal op basis van actuele data. De scenario’s zijn op die manier telkens zoveel mogelijk consistent met veranderende marktomstandigheden en de nieuwste realisatiecijfers.

Ultimate Forward Rate (UFR) vragen

1.

Is de Minister bekend met het bericht van de EIOPA dat de UFR voor de euro per 1 januari 2023 onveranderd blijft op 3,45%?

Ja, hiervan ben ik op de hoogte.

2.

In de meest recente scenario P-set van DNB van Q1 2023 ligt de rente met 60-jarige looptijd op 0.94%. De UFR zal waarschijnlijk lager liggen, maar is niet uit de scenarioset te destilleren. Wat is het oordeel van de regering over deze enorme discrepantie tussen de euro UFR en de UFR zoals die in Nederland moet worden toegepast voor pensioenfondsen? Verzekeraars vallen onder het Europese regiem van de UFR en kunnen dus een hogere rekenrente hanteren dan de Nederlandse pensioenfondsen. Klopt deze constatering?

De UFR-methode zoals geadviseerd door de Commissie Parameters 2022 is een andere methode dan die gehanteerd wordt door verzekeraars. Dat komt doordat de toezichtskaders voor pensioenfondsen en verzekeraars verschillend zijn. Voor verzekeraars worden de financiële regels op Europees niveau bepaald. Zij moeten voldoen aan Solvency II-regelgeving, met bijbehorende kapitaaleisen. De UFR voor verzekeraars wordt vastgesteld door EIOPA. Voor pensioenfondsen worden de financiële regels grotendeels nationaal bepaald. Zij moeten voldoen aan het wettelijk vastgelegde financieel toetsingskader voor pensioenfondsen, met andere buffervereisten en waarin opgenomen is dat de rentetermijnstructuur inclusief UFR voor pensioenfondsen wordt vastgesteld door De Nederlandsche Bank. Bovendien moet bij de vergelijking tussen pensioenfondsen en verzekeraars niet alleen naar de UFR-methode worden gekeken. Op andere vlakken is Solvency II duidelijk strenger dan het wettelijk vastgelegde financieel toetsingskader voor pensioenfondsen, zoals een zekerheidsmaat van 99,5% (in plaats van 97,5%) en veel kortere hersteltermijnen dan pensioenfondsen mogen hanteren.

3.

Met de nieuwe pensioenwet overwegen veel pensioenfondsen hun pensioenregeling onder te brengen bij een verzekeraar. Hoe beoordeelt de regering de positie van pensioenfondsen in verhouding tot verzekeraars nu het level playing field tussen beide aanbieders ernstig is verstoord door de UFR?

Zoals in het antwoord op vraag 2 hierboven genoemd, moeten pensioenfondsen voldoen aan het wettelijk vastgelegde financieel toetsingskader, waarin opgenomen is dat de rentetermijnstructuur inclusief UFR voor pensioenfondsen wordt vastgesteld door De Nederlandsche Bank. Het is dus aan De Nederlandsche Bank om invulling te geven aan het advies over de UFR-methode van de Commissie.

4.

Verzekeraars moeten meer zekerheid bieden dan pensioenfondsen, maar kunnen rekening houden met een hogere UFR. Hoe beoordeelt de regering de positie van verzekeraars ten opzichte van de door DNB vereiste lagere UFR voor pensioenfondsen?

Zie de antwoorden op de vragen 2 en 3 hierboven.

5.

Overweegt de regering aanpassing van de UFR om deze incongruentie op te lossen richting de UFR voor verzekeraars?

c.

Of richting de UFR voor pensioenfondsen?

d.

Zo niet, welke maatregelen denkt de regering te treffen om deze forse concurrentieverstoring ongedaan te maken?

De regering overweegt geen aanpassing van de UFR, onder andere vanwege bovengenoemde argumenten. Bovendien is het advies over de UFR-methode uitgebracht door de Commissie Parameters, die bestaat uit experts die onafhankelijk tot een advies komen, waarbij zij gebruikmaken van de relevante wetenschappelijke inzichten. Ik vertrouw op het wetenschappelijk onderbouwde advies over de UFR-methode van de Commissie. De Nederlandsche Bank heeft aangegeven het advies over de UFR-methode van de Commissie ook te onderschrijven en heeft de nieuwe UFR-methode ingevoerd per 1 januari 2023.

Samenstelling:

Kox (SP), Essers (CDA), Kennedy-Doornbos (CU), Vos (PvdA) (voorzitter), Van Strien (PVV), Oomen-Ruijten (CDA), Schalk (SGP), Stienen (D66), De Bruijn-Wezeman (VVD) (ondervoorzitter), A.J.M. van Kesteren (PVV), Van Rooijen (50PLUS), Van Ballekom (VVD), Crone (PvdA), Frentrop (Fractie-Frentrop), Geerdink (VVD), Van Gurp (GL), Moonen (D66), Rosenmöller (GL), vacant (GL), De Vries (Fractie-Otten), De Blécourt-Wouterse (VVD), Van Pareren (Fractie-Nanninga), Berkhout (Fractie-Nanninga), Raven (OSF), Prast (PvdD) en N.J.J. van Kesteren (CDA).

Deskundigenbijeenkomst Wtp d.d. 21 februari 2023, Blok 2: Effecten van de wet, https://www.eerstekamer.nl/commissievergadering/20230221_szw.

Interview with Christine Lagarde, President of the ECB, conducted by Adolfo Lorente, from El Correo, 5 March 2023, https://www.ecb.europa.eu/press/inter/date/2023/html/ecb.in230305~77055ddd44.en.html.

«Hoe de inflatie in twee jaar historisch hoog werd», 2 maart 2023, https://www.dnb.nl/algemeen-nieuws/dnbulletin-2023/hoe-de-inflatie-in-twee-jaar-historisch-hoog-werd/#:~:text=De%20toegenomen%20rol%20van%20vraagfactoren,in%20ongekend%20forse%20stappen%20verhoogd

In de toelichting bij het ontwerpbesluit is een toename van circa 9,6% opgenomen. Bij die berekening is het effect van het ingroeipad buiten beschouwing gelaten. Dit percentage laat dus het effect van de aanpassing van de parameter voor de verwachte inflatie zien zonder het effect van het aangepaste ingroeipad. In de nieuwste berekening die uitkomt op een toename van circa 14% is uitgegaan van het ingroeipad zoals geadviseerd door de Commissie Parameters 2022, waar voor de eerste negen jaar aangesloten wordt bij de ramingen van het Centraal Planbureau van maart 2023. De toelichting bij het Besluit zal hierop worden aangepast.

Deskundigenbijeenkomst Wtp d.d. 21 februari 2023, Blok 2: Effecten van de wet, https://www.eerstekamer.nl/commissievergadering/20230221_szw.

Interview with Christine Lagarde, President of the ECB, conducted by Adolfo Lorente, from El Correo, 5 March 2023, https://www.ecb.europa.eu/press/inter/date/2023/html/ecb.in230305~77055ddd44.en.html.

«Hoe de inflatie in twee jaar historisch hoog werd», 2 maart 2023, https://www.dnb.nl/algemeen-nieuws/dnbulletin-2023/hoe-de-inflatie-in-twee-jaar-historisch-hoog-werd/#:~:text=De%20toegenomen%20rol%20van%20vraagfactoren,in%20ongekend%20forse%20stappen%20verhoogd

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36067-J.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.