Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35568 nr. 7 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35568 nr. 7 |

Ontvangen 9 november 2020

Het voorstel van wet wordt als volgt gewijzigd:

Artikel I wordt als volgt gewijzigd:

A

Onderdeel B wordt als volgt gewijzigd:

1. Subonderdeel 2 komt te luiden:

2. In het achtste lid (nieuw) wordt «elfde lid» vervangen door «veertiende lid, onderdelen a, b of d». Voorts wordt een zin toegevoegd, luidende: Voor de toepassing van het veertiende lid, onderdeel d, blijft het aldaar genoemde onderdeel c buiten beschouwing.

2. In subonderdeel 5 wordt in het voorgestelde artikel 13d, vijftiende lid, «en de vereffening van het vermogen van het ontbonden lichaam niet is voltooid» vervangen door «en de belastingplichtige niet doet blijken dat de vereffening van het vermogen van het ontbonden lichaam is voltooid».

B

Onderdeel D komt te luiden:

D

Artikel 13j, tweede lid, komt te luiden:

2. Het voor de aandelen in de verkrijgende rechtspersonen opgeofferde bedrag, bedoeld in artikel 13d, vijfde lid, wordt gesteld op een evenredig gedeelte van het voor de aandelen in de splitsende rechtspersoon opgeofferde bedrag. Indien de waarde in het economische verkeer van de aandelen in de splitsende rechtspersoon ten tijde van de splitsing lager is dan het voor die aandelen opgeofferde bedrag, wordt, in afwijking van de eerste zin, het voor de aandelen in de verkrijgende rechtspersonen opgeofferde bedrag gesteld op een evenredig gedeelte van die waarde in het economische verkeer. Indien de splitsende rechtspersoon na de splitsing blijft bestaan, wordt het voor de aandelen in de splitsende rechtspersoon opgeofferde bedrag verminderd met het evenredige gedeelte, bedoeld in de eerste zin.

Deze nota van wijziging bevat een drietal wijzigingen op het wetsvoorstel. Allereerst is met de wijziging van artikel I, onderdeel B, onder 2, verduidelijkt dat de (reguliere) temporele voorwaarde van het voorgestelde veertiende lid, onderdeel c, van artikel 13d van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) niet geldt voor de toepassing van de bestaande tussenhoudsterbepaling van het huidige vijfde lid (na de voorgestelde vernummering: het achtste lid) van genoemd artikel 13d, omdat in het wetsvoorstel tevens een specifieke temporele voorwaarde voor tussenhoudstersituaties is opgenomen (de temporele doorkijkbepaling). In de nota naar aanleiding van het verslag is aangegeven dat wettelijk zal worden verduidelijkt dat door de voorgestelde verwijzing in het genoemde achtste lid (nieuw) van artikel 13d Wet Vpb 1969 bij de toepassing van dat lid niet tevens aan de temporele voorwaarde uit het voorgestelde veertiende lid, onderdeel c, van artikel 13d Wet Vpb 1969 hoeft te worden voldaan.1 Dit wordt met de voorgestelde wijziging bewerkstelligd.

Daarnaast is met de wijziging van het in artikel I, onderdeel B, onder 5, voorgestelde vijftiende lid van genoemd artikel 13d de bewijslastverdeling ten aanzien van de temporele doorkijkbepaling in lijn gebracht met de bewijslastverdeling die geldt voor de toepassing van de voorgestelde (reguliere) temporele voorwaarde in de liquidatieverliesregeling. Voor toepassing van de temporele voorwaarde uit het voorgestelde veertiende lid, onderdeel c, van artikel 13d Wet Vpb 1969 geldt een verzwaarde bewijslast. Deze verzwaarde bewijslast was nog niet opgenomen in de temporele doorkijkbepaling van het voorgestelde vijftiende lid van artikel 13d Wet Vpb 1969.

Tot slot wordt met de aanvulling van de in artikel I, onderdeel D, opgenomen wijziging van artikel 13j, tweede lid, Wet Vpb 1969 een aanpassing voorgesteld in de bepaling van het opgeofferde bedrag van de verkrijgende rechtspersonen bij splitsingen. Hiermee wordt deze bepaling in overeenstemming gebracht met de systematiek die geldt voor de bepaling van het opgeofferde bedrag bij fusies.2 Zo zorgt het tweede lid van artikel 13k Wet Vpb 1969 ervoor dat als de waarde van de aandelen in de verdwijnende rechtspersoon waarin wordt deelgenomen ten tijde van een juridische fusie lager is dan het voor die aandelen opgeofferde bedrag, slechts dat lagere bedrag als opgeofferd bedrag geldt voor de aandelen in de verkrijgende rechtspersoon. Artikel 13j, tweede lid, Wet Vpb 1969 bevat niet een vergelijkbare bepaling bij splitsing. In samenhang met de reeds in het wetsvoorstel opgenomen wijzigingen van de liquidatieverliesregeling zou dit in voorkomende gevallen ertoe kunnen leiden dat een voordeel kan worden behaald door in het zicht van liquidatie het lichaam waarin de deelneming wordt gehouden te splitsen. In een dergelijk geval kan wel aan de (in het wetsvoorstel opgenomen) voorwaarden voor toepassing van de liquidatieverliesregeling worden voldaan, terwijl gelijktijdig het gehele opgeofferde bedrag in aanmerking kan worden genomen. Op die manier zouden belastingplichtigen door middel van een splitsing in het zicht van liquidatie van het lichaam waarin wordt deelgenomen, onder de in het wetsvoorstel opgenomen franchise kunnen uitkomen en alsnog het volledige liquidatieverlies in aanmerking kunnen nemen. Om dit onwenselijke effect weg te nemen wordt voorgesteld om bij splitsingen dezelfde systematiek te volgen als bij fusies. Wetstechnisch is dit vormgegeven door te bepalen dat het voor de aandelen in de verkrijgende rechtspersonen opgeofferde bedrag wordt gesteld op een evenredig gedeelte van het voor de aandelen in de splitsende rechtspersoon opgeofferde bedrag, tenzij de waarde in het economische verkeer van de aandelen in de splitsende rechtspersoon ten tijde van de splitsing lager is dan het voor die aandelen opgeofferde bedrag. In dat geval wordt het voor de aandelen in de verkrijgende rechtspersonen opgeofferde bedrag gesteld op een evenredig gedeelte van die waarde in het economische verkeer. Hierbij wordt opgemerkt dat het tweede lid van genoemd artikel 13j steeds bepalend is voor het opgeofferde bedrag, ongeacht of de belastingplichtige ervoor kiest het voordeel als gevolg van de (fictieve) vervreemding van de aandelen bij splitsing al dan niet in aanmerking te nemen.

Indien de splitsende rechtspersoon na de splitsing blijft bestaan (bijvoorbeeld bij een afsplitsing), regelt de laatste zin van het voorgestelde tweede lid van genoemd artikel 13j dat het opgeofferde bedrag voor de splitsende vennootschap wordt verminderd met het evenredige gedeelte van het bedrag dat oorspronkelijk voor die aandelen is opgeofferd. Dit is het gedeelte van het opgeofferde bedrag dat op basis van de voorgestelde eerste zin van genoemd artikel 13j, tweede lid, wordt toegerekend aan de verkrijgende rechtspersonen, ongeacht of het opgeofferde bedrag voor de aandelen in die rechtspersonen wordt verlaagd op grond van de voorgestelde tweede zin van genoemd artikellid. De voorgestelde wijziging kan aan de hand van het volgende voorbeeld worden verduidelijkt.

Voorbeeld 1

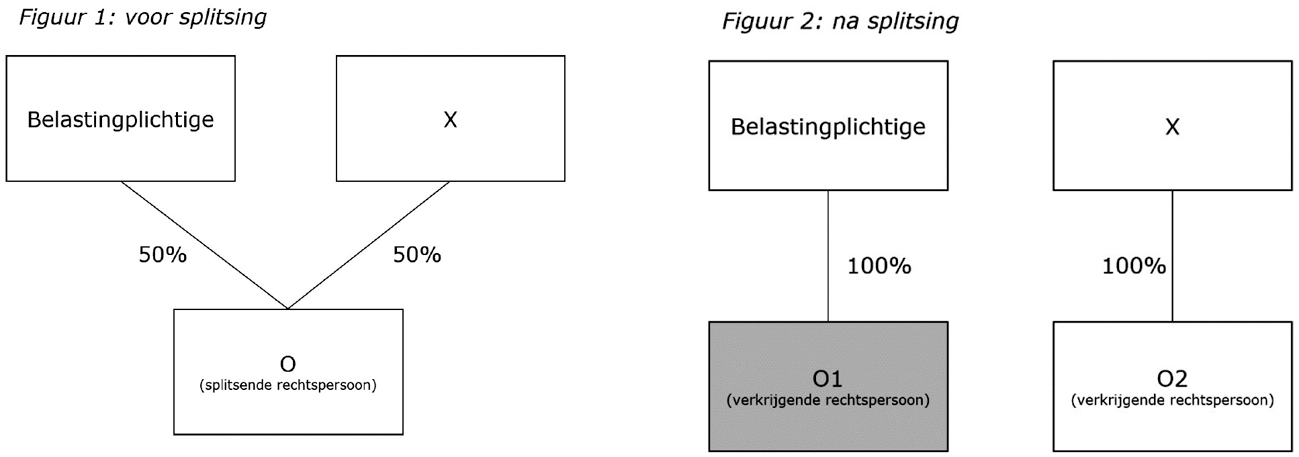

De belastingplichtige en vennootschap X houden beide 50% van de aandelen in het in Nederland gevestigde lichaam O. Het opgeofferde bedrag voor O betreft bij beide aandeelhouders € 10 miljoen (in totaal is het opgeofferde bedrag voor O voor belastingplichtige en X tezamen dus € 20 miljoen). O is verlieslatend waarbij verwacht wordt dat O op korte termijn geliquideerd zal worden. De waarde in het economische verkeer van O is als gevolg hiervan nihil. Aangezien op het moment voor de splitsing (figuur 1) belastingplichtige en X niet voldoen aan de kwantitatieve voorwaarde van het voorgestelde tweede lid, onderdeel a, van artikel 13d Wet Vpb 1969, zal bij een liquidatie van O het liquidatieverlies dat uitgaat boven de franchise van € 5 miljoen niet in aanmerking kunnen worden genomen. De vraag is wat in deze casus de gevolgen zouden zijn van een splitsing van O voor de liquidatieverliespositie van belastingplichtige. Dit kan als volgt worden geïllustreerd.

Door de splitsing verdwijnt de splitsende rechtspersoon, in dit geval lichaam O. Het vermogen van O gaat onder algemene titel in gelijke delen over op de verkrijgende rechtspersonen, in dit geval de twee nieuw opgerichte in Nederland gevestigde lichamen O1 en O2. De belastingplichtige en X verkrijgen 100% van de aandelen in respectievelijk O1 en O2.

Op grond van de huidige wettekst van artikel 13j, tweede lid, Wet Vpb 1969 zou het opgeofferde bedrag voor O1 en O2 het evenredige deel betreffen van het opgeofferde bedrag voor O, waarbij het evenredige deel de verhouding betreft tussen de waarde in het economische verkeer van de vermogensbestanddelen die als gevolg van de splitsing overgaan op de verkrijgende rechtspersoon O1, respectievelijk O2, en het gehele vermogen van de splitsende rechtspersoon O. In dit voorbeeld splitst O voor gelijke delen in O1 en O2, waardoor het opgeofferde bedrag voor – en daarmee het potentiële in aanmerking te nemen liquidatieverlies op – de aandelen van O1 en O2 bij beide € 10 miljoen zou bedragen. Door toepassing van de tweede zin van het voorgestelde tweede lid van genoemd artikel 13j wordt het bedrag dat is opgeofferd voor de aandelen in de verkrijgende rechtspersonen (O1 en O2) echter gesteld op het evenredige gedeelte van de waarde in het economische verkeer van de aandelen van de splitsende rechtspersoon (O) indien die waarde lager is dan het opgeofferde bedrag. Aangezien de waarde van de aandelen in O (de splitsende rechtspersoon) nihil bedraagt, terwijl het voor die aandelen opgeofferde bedrag € 20 miljoen bedraagt, wordt het opgeofferde bedrag voor O1 en O2 (de verkrijgende rechtspersonen) gesteld op een evenredig gedeelte van de waarde in het economisch verkeer van de aandelen van O, zijnde nihil.

Op het moment dat de belastingplichtige na splitsing lichaam O1 liquideert is zowel aan de voorgestelde kwantitatieve en territoriale voorwaarde als aan de bijbehorende toetsperiode voldaan op grond van het voorgestelde artikel 13d, tweede lid, onderdeel a en onderdeel b, onder 1°, Wet Vpb 1969. Hierdoor kan in beginsel het liquidatieverlies dat uitgaat boven de franchise in aanmerking worden genomen. Aangezien echter het liquidatieverlies berekend wordt door het opgeofferde bedrag te verminderen met de liquidatie-uitkering zal de belastingplichtige in dit geval effectief geen liquidatieverlies in aanmerking kunnen nemen gezien het feit dat door toepassing van het voorgestelde artikel 13j, tweede lid, Wet Vpb 1969 het opgeofferde bedrag voor O1 nihil bedraagt. In dit voorbeeld kan de belastingplichtige dus in plaats van € 10 miljoen (de hoogte van het potentiële liquidatieverlies onder toepassing van het huidige artikel 13j, tweede lid, Wet Vpb 1969) of € 5 miljoen (de hoogte van de in het wetsvoorstel opgenomen franchise indien niet tot splitsing was overgaan) op grond van de voorgestelde wijziging van het tweede lid van genoemd artikel 13j door de splitsing effectief geen liquidatieverlies meer in aanmerking nemen ten aanzien van de liquidatie van O1.

De Belastingdienst beoordeelt de nota van wijziging met de uitvoeringstoets en verwacht deze spoedig af te ronden en naar uw Kamer sturen. De Belastingdienst voorziet geen problemen met de voorgestelde wijziging, omdat de wijziging langs de lijn van de bij de fusie reeds van kracht zijnde werkwijze is vormgegeven.

De Staatssecretaris van Financiën, J.A. Vijlbrief

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35568-7.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.