Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34950 nr. 22 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34950 nr. 22 |

Vastgesteld 6 juni 2018

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over het Financieel Jaarverslag van het Rijk over 2017 (Kamerstuk 34 950, nr. 1).

De Minister heeft deze vragen beantwoord bij brief van 5 juni 2018. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Anne Mulder

Adjunct-griffier van de commissie, Van Zuilen

Vraag 1

Kunt u de cumulatieve koopkrachtgroei van de verschillende inkomensgroepen sinds 2008 weergeven, zowel absoluut als procentueel?

Antwoord 1

De ontwikkeling van de statische koopkracht van verschillende inkomensgroepen (de zogenaamde medianentabel) wordt berekend met behulp van het microsimulatiemodel Mimosi van het CPB. Uit dit model kunnen echter pas vanaf 2010 cijfers worden gehaald.

Het CPB publiceert jaarlijks wel de statische koopkrachtontwikkeling van zogenaamde voorbeeldhuishoudens. Dat zijn vereenvoudigde voorbeelden van specifieke huishoudens. Hiermee is het niet mogelijk om uitspraken te doen over de koopkrachtontwikkeling van verschillende inkomensgroepen, maar wel voor deze veelvoorkomende huishoudens. Een belangrijk verschil met de medianentabel is dat bij de voorbeeldhuishoudens specifieke inkomensbestanddelen, zoals de huurtoeslag, kinderopvangtoeslag en fiscale aftrekposten zoals de hypotheekrenteaftrek buiten beeld blijven. De medianentabel geeft daarom een representatiever beeld van de koopkrachtontwikkeling dan de koopkrachtontwikkeling van de voorbeeldhuishoudens.

Bovendien speelt hierbij de specifieke periode een rol. In tijden van economische neergang, zoals na de crisis van 2008, is de koopkrachtontwikkeling van huishoudens gematigder dan in periodes dat het goed gaat met de economie.

Berekeningen van de absolute koopkrachtontwikkeling worden niet gemaakt. Overigens zegt absolute koopkrachtontwikkeling weinig tot niets over de mate waarin iemands inkomen zich positief (of negatief) ontwikkeld.

|

Cumulatieve koopkrachtontwikkeling 2008–2018 (%) |

|

|---|---|

|

Actieven |

|

|

Alleenverdiener met kinderen |

|

|

Modaal |

– 4% |

|

2 x modaal |

– 4% |

|

Tweeverdieners |

|

|

Modaal + ½ x modaal met kinderen |

6% |

|

2 x modaal + ½ x modaal met kinderen |

3% |

|

Modaal + modaal zonder kinderen |

6% |

|

2 x modaal + modaal zonder kinderen |

3% |

|

Alleenstaande |

|

|

Minimumloon |

12% |

|

Modaal |

5% |

|

2 x modaal |

1% |

|

Alleenstaande ouder |

|

|

Minimumloon |

27% |

|

Modaal |

9% |

|

Inactieven |

|

|

Sociale minima |

|

|

Paar met kinderen |

1% |

|

Alleenstaande |

– 1% |

|

Alleenstaande ouder |

1% |

|

AOW (alleenstaand) |

|

|

(alleen) AOW |

5% |

|

AOW + € 10.000 |

– 5% |

|

AOW (paar) |

|

|

(alleen) AOW |

2% |

|

AOW + € 10.000 |

– 6% |

Bron: berekeningen SZW.

Vraag 2

Hoe heeft de totale belastingdruk in Nederland zich in absolute zin ontwikkeld sinds 2008? Wat is de procentuele toename?

Antwoord 2

De totale belasting- en premieontvangsten zoals gerapporteerd in het Financieel Jaarverslag van het Rijk zijn opgelopen van 222 miljard euro in 2008 naar 271 miljard euro in 2017. In percentage BBP is sprake van een afname van 0,3 procentpunt.

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|---|---|---|---|---|---|---|---|---|---|---|

|

in miljoenen euro's |

221.884 |

207.038 |

216.036 |

218.578 |

220.527 |

226.985 |

235.627 |

242.273 |

258.828 |

271.278 |

|

in %BBP |

37,3% |

33,5% |

34,2% |

34,0% |

34,2% |

34,8% |

35,5% |

35,4% |

36,8% |

37,0% |

Vraag 3

Wat is de procentuele toe- of afname van de belastingdruk op arbeid in Nederland sinds 2008 als gevolg van beleid?

Antwoord vraag 3

Zie antwoord vraag 4.

Vraag 4

Wat is de absolute toe- of afname van de belastingdruk op arbeid sinds 2008 als gevolg van beleid?

Antwoord 4

Als benadering voor de belastingdruk op arbeid is gekeken naar de loon- en inkomensheffing.1

Het aandeel van de loon- en inkomensheffing in het BBP ligt met 13,7% hoger dan de 13,1% in 2008. Dat komt slechts voor een deel door beleidsmatige lastenverzwaringen. Cumulatief is sprake van een lastenverzwaring van 5,4 miljard euro, 0,8% BBP. Het gaat hier om het EMU-saldo-effect.2

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|---|---|---|---|---|---|---|---|---|---|---|

|

in euro’s |

77.635 |

79.927 |

81.929 |

83.206 |

83.856 |

87.676 |

88.048 |

92.396 |

94.052 |

100.468 |

|

in %BBP |

13,1% |

12,9% |

13,0% |

12,9% |

13,0% |

13,4% |

13,3% |

13,5% |

13,4% |

13,7% |

Ex ante ingeboekte beleidsmatige mutaties loon- en inkomensheffing jaar-op-jaar en cumulatief voor 2008–2017

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2008–2017 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

|

in euro’s |

644 |

– 1.491 |

341 |

– 1.507 |

259 |

3.146 |

958 |

1.086 |

– 1.220 |

3.146 |

5.361 |

|

in %BBP |

0,1% |

– 0,2% |

0,1% |

– 0,2% |

0,0% |

0,5% |

0,1% |

0,2% |

– 0,2% |

0,4% |

0,8% |

Vraag 5

Wat is de beleidsmatige ontwikkeling, zowel procentueel als absoluut, van de belastingdruk op bedrijfswinsten sinds 2008?

Antwoord 5

Het aandeel van de totale vennootschapsbelasting (vpb) in het BBP ligt met 2,9% lager dan de 3,2% in 2008, dat komt door de lagere vpb op gas. De vpb niet-gas ontvangsten komen met 2,9% in 2017 juist iets hoger uit dan de 2,8% in 2008. Gekeken naar de ex ante ingeboekte beleidsmatige mutaties heeft dat geen beleidsmatige achtergrond. Cumulatief is het beleidsmatige effect over de periode 2008–2017 nihil.

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|---|---|---|---|---|---|---|---|---|---|---|

|

Totaal (euro’s) |

18.814 |

11.604 |

12.782 |

12.409 |

11.854 |

12.447 |

14.511 |

16.107 |

20.922 |

21.456 |

|

Gas (euro’s) |

2.200 |

1.838 |

1.634 |

1.560 |

1.650 |

1.750 |

1.400 |

500 |

200 |

200 |

|

niet-gas (euro’s) |

16.614 |

9.766 |

11.148 |

10.849 |

10.204 |

10.697 |

13.111 |

15.607 |

20.722 |

21.256 |

|

Totaal (%BBP) |

3,2% |

1,9% |

2,0% |

1,9% |

1,8% |

1,9% |

2,2% |

2,4% |

3,0% |

2,9% |

|

Gas (%BBP) |

0,4% |

0,3% |

0,3% |

0,2% |

0,3% |

0,3% |

0,2% |

0,1% |

0,0% |

0,0% |

|

niet-gas (%BBP) |

2,8% |

1,6% |

1,8% |

1,7% |

1,6% |

1,6% |

2,0% |

2,3% |

2,9% |

2,9% |

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2008–2017 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

|

in euro’s |

– 544 |

– 1.370 |

– 831 |

– 248 |

665 |

1.344 |

653 |

269 |

1 |

62 |

– 1 |

|

in %BBP |

– 0,1% |

– 0,2% |

– 0,1% |

0,0% |

0,1% |

0,2% |

0,1% |

0,0% |

0,0% |

0,0% |

0,0% |

Vraag 6

Hoe vaak zijn er de afgelopen tien jaar ingrepen geweest buiten de inflatiecorrectie van schijfhoogtes in de inkomstenbelasting?

Antwoord 6

Ingrepen of veranderingen in de schijfhoogtes en in de op- of afbouwtrajecten van de heffingskortingen kunnen verschillende redenen hebben. Ze kunnen voortvloeien uit ingroeipaden die volgen uit regeerakkoorden, pakketten maatregelen die tijdens de economische crisis zijn getroffen om de overheidsfinanciën op orde te brengenen koopkrachtontwikkelingen. Daarbij zorgen bepaalde wetten, met een lange horizon, zoals de wet maatregelen woningmarkt II (Kamerstuk 34 548) en wetten waarbij het stelsel werd vereenvoudigd, zoals de Wet Uniformering Loonbegrip (Kamerstuk 32 131), ook voor dergelijke veranderingen en daardoor voor inkomenseffecten. In de afgelopen tien jaar hebben ieder jaar vanwege één van deze redenen veranderingen in de belastingtarieven in de inkomstenbelasting plaatsgevonden. In de jaren 2010 tot en met 2018 zijn de schijflengtes van de tabel belastbare inkomens in de inkomstenbelasting veranderd. De aanpassingen in belastingtarieven varieerden van een vermindering van 1,60% tot een verhoging 3,90%. De aanpassingen in de schijflengtes varieerden van een verlaging van € 1.450 tot een verhoging van € 8.548.

Vraag 7

Hoe vaak zijn er de afgelopen tien jaar ingrepen geweest in de hoogte of in het op- of afbouwtraject van heffingskortingen in de inkomstenbelasting?

Antwoord op vraag 7

De heffingskortingen zijn in de afgelopen tien jaren als volgt gewijzigd:

Algemene heffingskorting

In de afgelopen tien jaren is de hoogte of het op- en afbouwtraject van de algemene heffingskorting veranderd.

Arbeidskorting

In alle van de afgelopen tien jaren is de hoogte of het op- en afbouwtraject van de arbeidskorting veranderd.

Combinatiekorting en aanvullende combinatiekorting

In de jaren 2009, 2010, 2012 en 2016 is de hoogte of het op- of afbouwtraject van de combinatiekorting en aanvullende combinatiekorting veranderd.

Jonggehandicaptenkorting

Buiten de inflatiecorrectie hebben geen veranderingen plaatsgevonden.

Levensloopverlofkorting

Buiten de inflatiecorrectie hebben geen veranderingen plaatsgevonden.

Tot slot geldt dat in de jaren 2013 en 2014 in de heffingskortingen geen inflatiecorrectie is toegepast.

Vraag 8

In hoeverre meet het Centraal Bureau voor de Statistiek (CBS) inkomen uit vermogen?

Antwoord 8

Het CBS meet het inkomen uit vermogen als de som van de inkomsten uit financieel vermogen, inkomsten uit onroerend goed en inkomsten uit overige bezittingen, verminderd met betaalde rente (bijvoorbeeld hypotheekrente). Tot inkomsten uit financieel vermogen behoren ontvangen rente van banktegoeden, inkomsten uit obligaties en dividenden. Bij onroerend goed gaat het om inkomsten uit de eigen woning en overige inkomsten uit onroerend goed.

Vraag 9

In hoeverre is het CBS op de hoogte van het financieel vermogen van huishoudens? Wat is de bron die het CBS hierbij gebruikt?

Antwoord 9

Het CBS meet het vermogen als het saldo van bezittingen en schulden. Bezittingen zijn hierbij gedefinieerd als bank-, en spaartegoeden, obligaties, aandelen, opties e.d., de eigen woning, ondernemersvermogen en overige bezittingen zoals opgegeven aan de Belastingdienst. Schulden zijn gedefinieerd als de soms van een hypotheekschuld in verband met de eigen woning en overige schulden, zoals schulden voor consumptiedoeleinden, financiering van aandelen, obligaties of rechten op periodieke uitkeringen, schulden in verband met een tweede woning of andere onroerende zaken en schulden volgens de Wet studiefinanciering.

Het CBS gebruikt hiervoor diverse bronnen, waaronder informatie van de Belastingdienst en DUO.

Vraag 10

Hoeveel is de staatsschuld na 2008 gestegen? Welk deel hiervan is veroorzaakt door steun, zoals kapitaalinjecties, garanties en nationalisaties ten behoeve van financiële instellingen?

Antwoord 10

De EMU-schuld eind 2008 was 349,9 miljard euro (54,7% bbp). Eind 2017 was de EMU-schuld 416,1 miljard euro (56,7% bbp). De schuld is tussen eind 2008 en eind 2017 gestegen met 66,2 miljard euro (2 procentpunt bbp).

Eind 2008 was het effect op de EMU-schuld van crisisgerelateerde maatregelen 82,2 miljard euro; eind 2017 was dit 20,6 miljard euro. In deze bedragen is zowel steun aan financiële instellingen als aan landen meegenomen. Het effect van aandelenbezit van het Rijk bij banken op de EMU-schuld was eind 2017 18,6 miljard euro. Deze cijfers zijn conform de berekeningsmethode van de monitor financiële interventies. Zie voor meer informatie over de financiële interventies bijlage 11 FJR.

Vraag 11

Welke wettelijke maatregelen met betrekking tot de financiële markten zijn in nationaal en/of EU-verband genomen sinds 2008 om een nieuwe financiële crisis te voorkomen?

Antwoord 11

De afgelopen jaren zijn er meerdere beleidsmaatregelen op Europees en mondiaal niveau genomen om de gezondheid van de financiële sector te vergroten. Er zijn strengere eisen gesteld aan de omvang en kwaliteit van het kapitaal van banken. Dit vergroot de schokbestendigheid van de bancaire sector.

Ook is een nieuw raamwerk opgetuigd om falende banken ordelijk te kunnen afwikkelen, met zo min mogelijk negatieve effecten voor het financiële systeem of de reële economie. Als banken in de problemen komen, dient de rekening in de eerste plaats te worden betaald door aandeelhouders en schuldeisers. Mocht dit onvoldoende blijken, dan bestaat de mogelijkheid middelen te betrekken uit een door banken gevuld resolutiefonds. Daarnaast vullen banken zelf ook vooraf een nationaal depositogarantiestelsel.

De overheveling van het toezicht op de grotere Europese banken van nationale toezichthouders naar de Europese Centrale Bank draagt ook bij aan een betere beheersing van risico’s. Ook de buffers voor bail-in waarover recent een Europees akkoord is bereikt zorgen ervoor dat banken beter in staat zijn om zo nodig verliezen op te vangen. Verder houden banken extra liquide middelen aan om periodes van stress beter te kunnen doorstaan.

Al deze maatregelen dienen om de financiële sector gezonder te maken teneinde een nieuwe financiële crisis die voortvloeit uit falende banken zoveel mogelijk te voorkomen.

Vraag 12

Hoe groot is het balanstotaal van de Nederlandse grootbanken ten opzichte van het bbp? Hoe heeft dit percentage zich de afgelopen tien jaar ontwikkeld?

Antwoord 12

Zie antwoord vraag 13.

Vraag 13

Hoe groot is het balanstotaal van de grootste Nederlandse bank ten opzichte van het bbp? hoe heeft dit percentage zich de afgelopen tien jaar ontwikkeld?

Antwoord op 13

Vraag 14

Bij welke groep werkenden heeft de overheid rechtstreeks invloed op de hoogte van het salaris?

Antwoord 14

Als werkgever onderhandelt de rijksoverheid met de vakbonden over de cao’s van het Rijk, Politie, Defensie en de Rechterlijke Macht.

Vraag 15

Wat is de ontwikkeling van de lonen geweest van de groep werknemers waarop de overheid rechtstreekse invloed heeft? Wat is de verwachting voor de komende jaren en wat zijn de kosten hiervan?

Antwoord 15

De stijging van de lonen voor de komende jaren zijn afhankelijk van de uitkomst van de cao-onderhandelingen tussen de werkgever en de bonden. In de afgelopen jaren zijn de volgende cao-loonstijgingen afgesproken:

|

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|

|

Rijk |

0,8% per 1/1 1,25% per 1/9 € 500 eenmalig |

3% per 1/1 |

1,4% per 1/1 |

|

|

Politie |

0,8% per 1/1 1,25% per 1/9 € 500 eenmalig |

3% per 1/1 1% per 1/7 |

1,25% per 1/1 |

|

|

Defensie |

0,8% per 1/1 1,25% per 1/9 € 500 eenmalig |

3% per 1/1 |

2,5% per 1/1 1% eenmalig per 1/12 |

1,5% per 1/1 0,5% eenmalig per 1/1 |

|

Rechterlijke Macht |

0,8% per 1/1 1,25% per 1/9 € 500 eenmalig |

3% per 1/1 |

1,4% per 1/1 |

Vraag 16

Hoe hebben de lonen in de publieke sector zich de afgelopen tien jaar ontwikkeld?

Antwoord 16

Onderstaande grafiek geeft de ontwikkeling weer van de cao-lonen (incl. bijzondere beloningen) en de contractuele loonkosten per uur bij de publieke sector. De contractuele loonkosten bevatten bovenop de cao-lonen ook de werkgeverspremies. De publieke sector bevat naast de sectoren waar de overheid rechtstreeks invloed heeft op de lonen (Rijk, politie, defensie en rechterlijke macht) ook sectoren waar de overheid geen directe invloed heeft (zoals provincies, gemeenten, waterschappen en onderwijs).

De cijfers over 2017 en het eerste kwartaal van 2018 zijn voorlopige cijfers.

Bron: CBS

Vraag 17

Hoe heeft de arbeidsinkomensquote zich ontwikkeld in de afgelopen tien jaar?

Antwoord 17

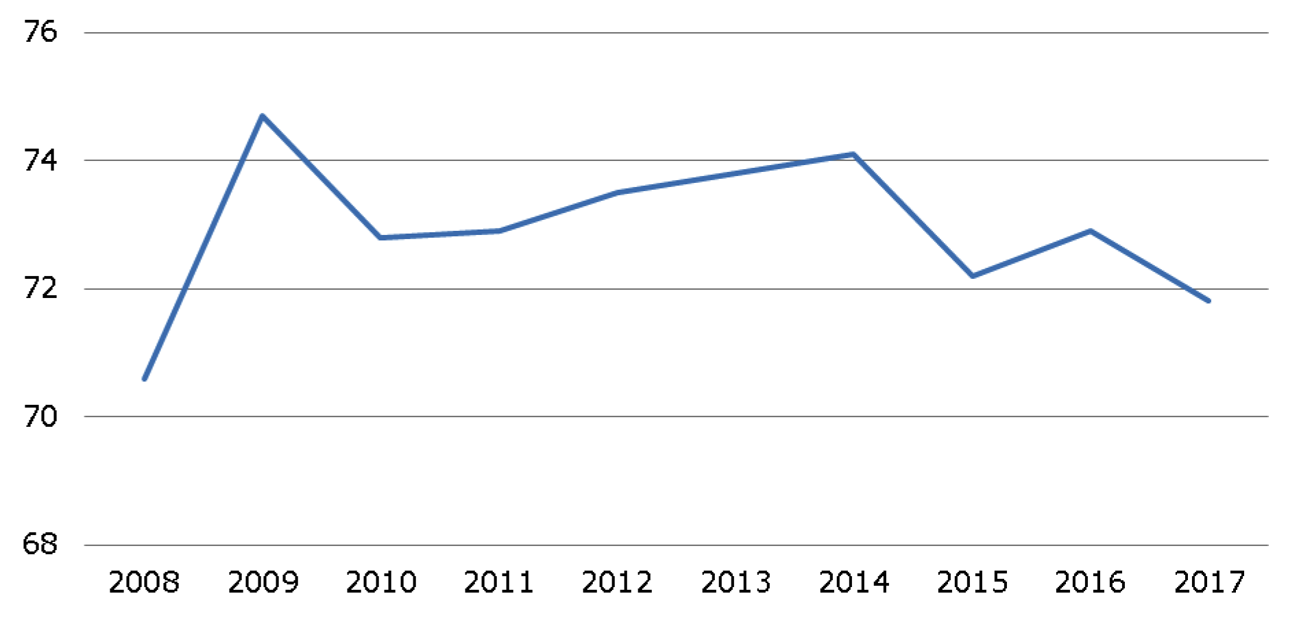

Zie onderstaande grafiek. Het CPB voorziet in het CEP dat de arbeidsinkomensquote (aiq) in 2019 stijgt tot 72,5.

Arbeidsinkomensquote, niveau in %

Bron: CPB, bijlagen CEP 2018

Vraag 18

Wat was de verhouding tussen flex- en vast werk tien jaar geleden? Wat is de verhouding nu?

Antwoord 18

Zie onderstaande tabel.

|

2008 1e kwartaal |

2018 1e kwartaal |

|||

|---|---|---|---|---|

|

x 1 000 |

% |

x 1 000 |

% |

|

|

Totaal aantal werknemers |

7.091 |

100 |

7.212 |

100 |

|

Werknemer met vaste arbeidsrelatie |

5.679 |

80,1 |

5283 |

73,3 |

|

Werknemer met flexibele arbeidsrelatie |

1411 |

19,9 |

1929 |

26,7 |

Bron: CBS

Vraag 19

Hoeveel kost het wanneer de lonen van alle werknemers die de overheid rechtstreeks kan beïnvloeden met 3,5% worden verhoogd?

Antwoord 19

De kosten om de lonen bij het Rijk, Politie, Defensie en de Rechterlijke Macht te verhogen met 3,5% zijn ongeveer 1,5 mld. euro structureel.

Vraag 20

Wordt er op enigerlei wijze al dan niet fiscale subsidie verstrekt aan bezitters of kopers van auto’s van het merk Tesla?

Antwoord 20

Er zijn geen fiscale subsidies specifiek gericht op auto’s van het merk Tesla. Tesla produceert emissievrije personenauto’s. Voor emissievrije personenauto’s geldt in ieder geval tot en met 2020, ongeacht de producent, een vrijstelling van BPM en MRB en een korting op de bijtelling voor het privévoordeel van de auto van de zaak. Daarnaast is de investering in een (niet eerder gebruikte) emissievrije auto opgenomen op de Milieulijst 2018 (code G 3110). Dit betekent dat een ondernemer financieel voordelig kan investeren in genoemd bedrijfsmiddel dankzij een extra aftrekmogelijkheid in de vorm van de milieu-investeringsaftrek (MIA). In 2018 bedraagt de MIA voor volledig elektrisch aangedreven voertuigen 36% over ten hoogste € 50.000 van het investeringsbedrag. Er zijn vanuit het rijk geen andere subsidies voor emissievrije personenauto’s. Wel bestaan er lokale subsidies voor de aanschaf van een elektrische of emissievrije personenauto.

Vraag 21

Wat is het aandeel externe inhuur bij ieder ministerie? Hoeveel is er in 20127 uitgegeven aan externe inhuur en hoe verhouden deze cijfers zich tot voorgaande jaren?

Antwoord 21

De ministeries rapporteren in hun eigen jaarverslagen over hun externe inhuur. Het totaaloverzicht wordt geboden in de Jaarrapportage Bedrijfsvoering Rijk. Op pagina 33 wordt de ontwikkeling van de externe inhuur geduid en op pagina 71 wordt de externe inhuur per ministerie weergegeven, ook afgezet tegen het totaal aan personele uitgaven. Rijksbreed betroffen de uitgaven aan externe inhuur in 2017 10,4% van het totaal aan personele uitgaven, in 2016 was dit 10,7%.

Vraag 22

In Kamerstuk 34 002, nr. Q werd aangegeven dat de 25% laagste inkomens in 2013 16,5% van het superbruto inkomen uitgeven aan indirecte belastingen en de hoogste 25% 6% van het superbruto inkomen uitgeven aan indirecte belastingen. Bent u bereid deze informatie te updaten? Kan dit al worden berekend voor latere jaren dan 2013?

Antwoord 22

Deze vraag, maar ook de vragen 23 en 24 zijn eerder gesteld bij de SZW begroting 2018.3 Aangezien er in de tussentijd geen nieuwe informatie beschikbaar is gekomen, is de beantwoording zeer vergelijkbaar met de beantwoording van deze vragen bij de SZW begroting 2018. Voor de beantwoording van deze vraag zijn wij namelijk afhankelijk van de gegevens van het CBS. Het CBS beschikt nog niet over cijfers wat de bestedingen zijn aan indirecte belastingen voor de jaren na 2013.

Vraag 23

Gezien de antwoorden in tabel 1-B van Kamerstuk 34 002, nr. Q, klopt dan de conclusie dat de btw-verhoging zwaarder aankomt bij lage inkomens dan bij hoge? Zo nee, waarom niet?

Antwoord 23

Zie antwoord op vraag 24.

Vraag 24

Kunt u de druk van indirecte belastingen op het superbruto inkomen zoals weergegeven in tabel 1-B van Kamerstuk 34 002, Q uitsplitsen in laag en hoog btw-tarief en accijns?

Antwoord 24

Onderstaande tabel laat de druk van indirecte belastingen zien op het superbruto inkomen en het totaal van de bestedingen. In de tabel is ook de gevraagde uitsplitsing gemaakt naar het reguliere en verlaagde btw-tarief en accijns.

Wanneer de uitgaven aan indirecte belastingen afgezet worden tegen het superbruto inkomen ontstaat een beeld dat de druk hoger is bij lagere inkomens en lager bij hogere inkomens. Hier moet echter wel de kanttekening bij gezet worden dat het totaal van de bestedingen bij het laagste inkomenskwartiel dan het superbruto inkomen. Wanneer de indirecte belastingen afgezet worden tegen het totaal van de bestedingen resulteert een beeld dat de belastingdruk op de bestedingen grofweg gelijk verdeeld is. Wanneer de uitgaven aan de verlaagde btw afgezet worden resulteert hetzelfde beeld, namelijk dat alle inkomensgroepen grofweg een gelijk deel van hun bestedingen doen aan het verlaagde btw-tarief.

Het verschil tussen het superbruto inkomen en het totaal van de bestedingen kan verklaard worden door twee zaken. Allereerst betalen huishoudens natuurlijk directe belastingen en premies. Hierdoor is het inkomen waaruit bestedingen gedaan kunnen worden lager dan het superbruto. Verder sparen en lenen huishoudens gedurende hun leven. Daarom is het kabinet van mening dat indirecte belastingen beter kunnen worden afgezet tegen de bestedingen dan tegen het inkomen. Dat geeft een beter beeld van de belastingdruk over de levensloop, omdat bestedingen stabieler zijn over de levensloop dan het inkomen. Huishoudens in het laagste inkomenskwartiel die lenen of ontsparen kunnen een uitgavenpatroon hebben dat hoger is dan op basis van het huidige inkomen verwacht kan worden. Ook kunnen huishoudens die veel sparen een lage indirecte belastingdruk hebben wanneer deze wordt afgemeten aan het huidige inkomen,. Later in het leven zullen deze huishoudens een hogere indirecte belastingdruk kennen doordat ze dan ontsparen. Dit geldt met name voor huishoudens in het hoogste inkomenskwartiel.

Tabel: verdeling van de druk van indirecte belastingen naar superbruto en totale bestedingen per inkomenskwartiel4

|

1e 25%-groep |

2e 25%-groep |

3e 25%-groep |

4e 25%-groep |

|||||

|---|---|---|---|---|---|---|---|---|

|

superbruto |

€ 16.500 |

€ 34.800 |

€ 60.000 |

€ 120.600 |

||||

|

Totaal bestedingen |

€ 20.000 |

€ 27.900 |

€ 34.700 |

€ 49.100 |

||||

|

Indirecte belastingen |

||||||||

|

Totaal BTW |

8,8% |

7,2% |

6,5% |

8,1% |

4,8% |

8,3% |

3,4% |

8,4% |

|

wv. Hoog BTW-tarief |

7,3% |

6,0% |

5,4% |

6,8% |

4,0% |

6,9% |

2,8% |

6,9% |

|

wv. Laag BTW-tarief |

1,5% |

1,3% |

1,1% |

1,3% |

0,8% |

1,3% |

0,6% |

1,5% |

|

Totaal accijns |

3,8% |

3,2% |

3,6% |

3,6% |

1,9% |

3,3% |

1,1% |

2,7% |

|

Totaal indirecte belastingen |

15,8% |

13,0% |

11,9% |

14,8% |

8,7% |

15,1% |

5,8% |

14,3% |

Bron: SZW-berekeningen op basis van CBS Statline

Vraag 25

Klopt het dat Nederland momenteel al min of meer een vlaktaks heeft, als het niet alleen om de inkomstenbelasting gaat maar om de totale lastendruk, zoals ook tot uiting komt in tabel 1-B van Kamerstuk 34 002, Q?

Antwoord 25

Nee. De totale lastendruk komt niet tot uiting in de genoemde tabel omdat hierbij niet de werkgeverslasten zijn meegenomen. Als de premies voor inkomensverzekeringen voor werkloosheid, arbeidsongeschiktheid en pensioen en de nominale premie voor de Zvw (na aftrek van de zorgtoeslag) ook worden meegenomen, loopt de lastendruk op met het inkomen. Zie ook tabel 1 in Kamerstuk 34 002 Q.

Vraag 26

Kunt u tabel 1-B in Kamerstuk 34 002, Q updaten met daarin verwerkt de plannen van het aankomende kabinet om een tweeschijvenstelsel in te voeren? Zo nee, waarom niet?

Antwoord 26

Zie antwoord op vraag 27.

Vraag 27

Klopt het dat de totale lastendruk na invoering van een tweeschijvenstelsel in de inkomstenbelasting een degressief karakter krijgt? Zo nee, waarom niet?

Antwoord 27

Voor het updaten van de genoemde tabel zijn gegevens over bijvoorbeeld indirecte belastingen en lokale heffingen noodzakelijk. Het CBS heeft geen recentere gegevens dan over 2013 beschikbaar. Daardoor is het niet mogelijk de tabel te updaten naar de huidige situatie. Daarnaast vergt het maken van prognoses van dit soort posten voor 2021 (het jaar dat het tweeschijnvenstelsel volledig is ingevoerd) uitgebreid en langdurig onderzoek, waarvan de uitkomsten vermoedelijk met grote mate van onzekerheid gepaard gaan. Deze tabel kan dus helaas niet worden bijgewerkt met daarin verwerkt de plannen van het kabinet.

Wel kunnen we de lastendruk als gevolg van de inkomenstenbelasting (inclusief toeslagen) in beeld brengen voor 2017 en 2021. Met andere woorden het verschil tussen bruto en besteedbare inkomens. In navolgende figuur is te zien dat deze lastendruk de komende jaren daalt voor bijna alle inkomens. Ook is te zien dat de inkomenstenbelasting na invoering van het tweeschijvenstelsel nog altijd een sterk progressief karakter heeft. De laagste inkomen hebben zelfs een negatieve belastingdruk.

Figuur: Belastingdruk 2017 en 2021 (verschil bruto en besteedbaar inkomen als aandeel bruto inkomen)

Bron: SZW-berekeningen.

Vraag 28

Hoe verhouden de extra beheerskosten van 1,6 miljard euro zich tot de totale beheerskosten? Waardoor worden deze extra beheerskosten veroorzaakt?

Antwoord 28

De zorguitgaven van verzekeraars zijn ten opzichte van de raming in de begroting 2017 een kleine € 1 miljard lager uitgekomen, terwijl de premies € 0,7 miljard hoger zijn vastgesteld. Dit leidt er per definitie toe dat de zorgbemiddelingskosten (de optelling van beheerskosten en reserveopbouw) met € 1,6 miljard zijn toegenomen.

Deze post bestaat uit een aantal delen, waarvan geen exacte uitsplitsing valt te geven. Ook is er nog geen compleet beeld beschikbaar van de jaarcijfers 2017 van zorgverzekeraars. Een deel van de verklaring zal zitten in de lagere inzet van reserves welke door VWS in de begroting is ingeschat op € 2 miljard; bij hun premiestelling zijn de verzekeraars uitgegaan van € 1,5 miljard. Daarnaast zijn de beleggingsopbrengsten mogelijk lager uitgekomen. Er zijn geen signalen dat de echte beheerskosten hoger zijn uitgekomen.

Vraag 29

Hoeveel zou de staatsschuld zijn wanneer dit wordt gecorrigeerd voor de aandelen van het Rijk in verschillende banken? Wat is de hoogte van de schuld gecorrigeerd voor de noodmaatregelen uit de financiële crisis die nu nog steeds effect hebben?

Antwoord 29

Zie antwoord vraag 10.

Vraag 30

Welke incidentele correctie is gedaan op het EMU-saldo en om welke reden?

Antwoord 30

Om het structurele EMU-saldo te bepalen wordt het feitelijke EMU-saldo gecorrigeerd voor de stand van de conjunctuur (conjuncturele component) en voor eenmalige en tijdelijke maatregelen (incidentele correctie). In 2017 betrof dit een correctie voor de maatregel Pensioen in Eigen Beheer (PEB) waarbij het gaat om naar voren gehaalde belastingontvangsten. Met de over 2017 afgeronde aankopen van het PEB gaat voor dat jaar een opbrengst van loonheffing ter grootte van circa 3,3 miljard euro gepaard.

Vraag 31

Waarop is de veronderstelling gebaseerd dat departementen jaarlijks een soortgelijk bedrag doorschuiven? Hoe verhoudt dit zich tot conjuncturele schommelingen en taakstellingen?

Antwoord 31

De eindejaarsmarge is in 1992 geïntroduceerd om ondoelmatige uitgaven aan het einde van het jaar tegen te gaan. Destijds is besloten om een voorzichtig begin te maken met deze systematiek, vandaar het oorspronkelijke percentage van 0,25%. Bij de introductie is besloten om na een aantal jaren te bezien of verhoging zinvol en noodzakelijk is. Het percentage van 0,25% bleek beperkt en is daarom verhoogd naar 1% vanaf 1995. De hoogte van het percentage is een afweging tussen de speelruimte over de jaargrens op de departementale begrotingen en het risico voor het vullen van de bijbehorende in=uittaakstelling. Het huidige percentage van 1% biedt een goede balans tussen de beide afwegingen.

De maximale eindejaarsmarge wordt vastgesteld op basis van de begroting. Conjuncturele effecten en taakstellingen na vaststellen van de begroting hebben dan ook geen effect op het maximaal mee te nemen bedrag via de eindejaarsmarge. Voor deze mutaties wordt ook gecorrigeerd bij de vaststelling van de onderuitputting en hebben dus geen effect op de mee te nemen onderuitputting.

Vraag 32

Welk percentage van de onderuitputting bij de uitgavenkaders Zorg en Sociale Zekerheid en Arbeidsmarkt (SZA) komt in aanmerking om meegenomen te worden via de eindejaarsmarge?

Antwoord 32

De regelingen bij de uitgavenkaders Zorg en Sociale Zekerheid en Arbeidsmarkt kennen voornamelijk een openeinde karakter. De ramingen van openeindregelingen worden continu bijgesteld op basis van de meest recente informatie. Voor openeinderegelingen geldt dan ook geen eindejaarsmarge.

Onderuitputting op subsidies bijvoorbeeld kan wel worden meegenomen via de eindejaarsmarge. In de praktijk is dit aandeel buiten het kader RBG-eng zeer beperkt. Bij het kader SZA wordt onderuitputting bij niet-openeinderegelingen reeds meegenomen in de eindejaarsmarge (ca. 0,4% van begroting H15). Onderuitputting van subsidies van VWS die vallen onder uitgavenkader RBG-eng kunnen worden meegenomen via de eindejaarsmarg. Bij kader Zorg gebeurt dit niet.

Vraag 33

Is de onderuitputting binnen het zorgkader structureel? Kunt u een overzicht geven van de uitputting van het kader in de afgelopen vijf jaren en kunt u daarbij aangeven op welke budgetten deze onderuitputting zit en per budget welke onderuitputting structureel is?

Antwoord 33

Voorafgaande aan de beantwoording wordt eerst de systematiek van de uitgavenplafonds nader toegelicht. Aan het begin van een kabinetsperiode worden afspraken gemaakt over het maximale uitgavenniveau. Voor elk jaar wordt een plafond voor de totale uitgaven afgesproken dat niet overschreden mag worden. Dit uitgavenplafond is onderverdeeld in drie sectoren Rijksbegroting, Sociale Zekerheid en Zorg die ieder een eigen uitgavenplafond kennen.

Gedurende een kabinetsperiode dienen dreigende overschrijdingen binnen een van deze sectoren zoveel mogelijk te worden voorkomen door passende en tijdige maatregelen te nemen. De bewindspersoon die verantwoordelijk is voor het beleidsterrein waar de overschrijding zich voordoet, doet in dezelfde budgettaire nota voorstellen voor compensatie binnen de eigen begroting. Alleen de ministerraad kan besluiten om hiervan af te wijken.

Gelet op afspraken in het regeerakkoord is daarnaast (sturing op) het totaaluitgavenplafond van belang. Het kan voorkomen dat in enig jaar een overschrijding op het plafond van sector 1 zich tegelijk voordoet met een onderschrijding van het plafond in sector 2. Het kabinet kan dan besluiten de overschrijding in sector 1 te accepteren omdat binnen het totale uitgavenplafond «compensatie» (door onderschrijding) in sector 2 geleverd kan worden.

Voor de goede orde: er is geen sprake van dat uitgaven in sector 1 gedekt worden door ontvangsten in sector 2. Onderschrijding in de zorgsector betekent niet (nooit) dat bijvoorbeeld Zvw-premieontvangsten worden gebruikt voor de financiering van (extra) uitgaven op bijvoorbeeld de Rijksbegroting (en v.v.). Het gaat uitsluitend om «compensatie» binnen het (totale) uitgavenplafond.

In de praktijk geeft de mogelijkheid van compensatie door een andere sector flexibiliteit in het begrotingsbeleid. Posities van sectoren kunnen namelijk van jaar op jaar wisselen. Eenzelfde sector kan in een (of enkele jaren) te maken hebben met een overschrijding, terwijl het in de jaren daarna weer onderschrijdingen kent.

In tabel 1 is een overzicht opgenomen van de onderschrijdingen van het Budgettair Kader Zorg in de periode 2013–2017. In de jaren 2013–2017 deden de onderschrijdingen zich vooral voor bij de uitgaven onder de Zorgverzekeringswet. Binnen de Zvw ging het voornamelijk om de sectoren genees- en hulpmiddelen en geestelijke gezondheidszorg. In de VWS Jaarverslagen van het betreffende jaar is een precieze uitsplitsing en toelichting gegeven van de onderschrijdingen.

|

Budgettair Kader Zorg |

2013 |

2014 |

2015 |

2016 |

2017 |

|---|---|---|---|---|---|

|

Over-/onderschrijding in mld. |

– 1,1 |

– 2 |

– 0,6 |

– 1,8 |

– 2,6 |

Bron: VWS jaarverslagen, Financieel Beeld Zorg 2013 tm 2017

Op basis van uitvoeringsgegevens wordt in aanloop naar Voorjaarsnota en Miljoenennota bezien in hoeverre een onderschrijding in het voorgaande jaar een structureel karakter heeft. In de jaren 2013–2017 zijn vooral onderschrijdingen bij genees- en hulpmiddelen structureel in de begroting verwerkt. In de suppletoire en ontwerpbegrotingen van VWS van het betreffende jaar is een precieze uitsplitsing gegeven van de structurele onderschrijdingen. Bij Voorjaarsnota 2018 en Miljoenennota 2019 wordt uw Kamer geïnformeerd over de structurele doorwerking van de onderschrijding in 2017.

Overigens zijn de Uitgavenplafonds (de vroegere kaders) voor de periode 2018–2021, bij de start van het kabinet-Rutte III vastgesteld op basis van op dat moment meest actuele uitgavenramingen.

Vraag 34

Kunt u een lijst geven met de budgetten per begroting die uitgezonderd zijn voor de eindejaarsmarge of waar een aparte regeling voor is? Kunt u daarbij tevens de reden van de uitzondering geven?

Antwoord 34

Voor een aantal onderdelen op de begroting zijn aparte regels omtrent de maximale eindejaarsmarge. Voor grote investeringsuitgaven op de begroting gelden aparte afspraken waarbij overgebleven middelen in het ene jaar volledig mogen worden meegenomen naar het volgende jaar om mutaties in de programmering van de investeringsprojecten (bijvoorbeeld vertraging in de uitvoering) te accommoderen. Het gaat hier om het infrastructuurfonds, het deltafonds, het investeringsartikel bij Defensie, het gemeentefonds en het provinciefonds.

Middelen op artikelen met een fondskarakter worden ook buiten de eindejaarsmarge meegenomen. Hieronder vallen het Toekomstfonds en ETS bij het Ministerie van EZK, het Revolverend Fonds Energiebesparing bij het Ministerie van BZK en het transitiefonds medisch specialisten bij het Ministerie van VWS.

Ook voor uitgaven aan internationale samenwerking (HGIS) geldt een afwijkende afspraak voor de maximale eindejaarsmarge (namelijk een vast bedrag van 181,5 mln. euro).

In uitzonderlijke situaties, bijvoorbeeld om incidentele problemen op te lossen, kunnen beleidsmatige afspraken worden gemaakt om middelen buiten de systematiek van de eindejaarsmarge om mee te nemen naar latere jaren. Zo zijn eind 2017 bijvoorbeeld middelen vrijgemaakt voor directe noodhulp, wederopbouw en liquiditeitssteun aan de eilanden in verband met orkaan Irma. Hiervoor was in 2017 ruimte onder het uitgavenkader. Omdat niet alle uitgaven in 2017 hebben plaatsgevonden, is afgesproken dat middelen die in 2017 niet tot besteding zijn gekomen naar 2018 mogen worden meegenomen. Ditzelfde geldt voor Thermphos en het regeringsvliegtuig (op de begroting van IenW), en de sectorplannen en rijksschoonmaakorganisatie (op de begroting van SZW).

Vraag 35

Waardoor wordt de onderuitputting bij het Toekomstfonds veroorzaakt?

Antwoord 35

De onderuitputting in het Toekomstfonds wordt voornamelijk veroorzaakt doordat het oorspronkelijk geraamde kasritme in de begroting niet aansloot op de actuele liquiditeitsbehoefte van de onderliggende regelingen en fondsen. Vooraf is namelijk niet precies te bepalen wanneer bedrijven en fondsen liquiditeiten zullen opvragen. Dit gold met name voor DVI I en II (22,5 mln), Regionale Ontwikkelingsmaatschappijen (4,3 mln) het Innovatiekrediet (10,1 mln), de Seed (33,3 mln) en voor de investeringen in Fundamenteel en Toegepast onderzoek (19,7 mln). De gereserveerde middelen voor Oncode en het Nl-Californië Duurzaam E-mobility fund bleven eveneens onbenut, omdat de committeringen hiervoor nog niet konden worden verstrekt (3,5 mln). De regeling Smart Industry Fieldlabs kende een onderbenutting waardoor er ook minder kasuitgaven plaatsvonden (4,7 mln). Daarnaast was sprake van een ontvangstenmeevaller op de Seed (4,4 mln) en het Innovatiekrediet (1,5 mln).

Vraag 36

Waarop is de hoogte van de eindejaarsmarge van één procent gebaseerd?

Antwoord 36

Zie antwoord vraag 31.

Vraag 37

Voor Pensioen in Eigen Beheer (PEB) geldt een incidentele meevaller in 2017 van 1,2 miljard euro. Klopt het dat hierdoor de te verwachten opbrengsten voor de afkoop van PEB in de komende jaren lager zullen uitvallen, omdat het totale af te kopen PEB verder is gedaald dan geraamd? Of is de verwachting dat het totale PEB dat wordt afgekocht hoger zal uitvallen?

Antwoord 37

Zie antwoord vraag 38.

Vraag 38

Worden de ramingen voor de ontvangsten van PEB voor de komende jaren bijgesteld? Zo ja, met hoeveel?

Antwoord 38

Met de over 2017 afgeronde aankopen van het PEB gaat voor dat jaar een opbrengst van loonheffing ter grootte van circa € 3,3 miljard gepaard. Deze opbrengst is € 1,2 miljard hoger dan het voor 2017 verwachte bedrag van € 2,1 miljard. De voor 2018 en 2019 verwachte bedragen blijven ongewijzigd, omdat momenteel niet te zeggen is of de hogere opbrengst in 2017 het gevolg is van een grotere belangstelling voor de afkoopregeling als geheel of dat het slechts gaat om de situatie dat dga’s vrijwel alleen in 2017 van de afkoopregeling gebruik wensen te maken.

Vraag 39

Wat is de oorzaak van de 2,9% extra overheidsinvesteringen? Welke investeringen zijn extra gedaan en waarom?

Antwoord 39

De mutatie betreft voornamelijk de timing van de investeringen in infrastructuur. Zo had de gereedkoming van het knooppunt A1/A6 een groot effect op de investeringen.

Vraag 40

Welk percentage van de begroting is al juridisch verplicht bij het indienen en behandelen van de begroting in de Tweede Kamer? Kunt u een overzicht geven per begroting en per jaar voor de meerjarenperiode?

Antwoord 40

De departementale ontwerpbegrotingen 2018 zoals aangeboden op Prinsjesdag 2017 bevatten informatie over de juridisch verplichte uitgavenruimte per beleidsartikel. Deze informatie heeft alleen betrekking op het jaar 2018 en betreft een raming van de verwachte stand op 1 januari 2018. Inzicht in de jaren na 2018 is niet opgenomen in de begrotingsstukken.

In onderstaande tabel is een overzicht opgenomen welk percentage van de ontwerpbegrotingen 2018 al juridisch is verplicht bij het indienen en behandelen van de begroting in de Tweede Kamer:

|

Ontwerp begroting 2018 |

Percentage juridisch verplicht 2018 |

|---|---|

|

Algemene Zaken |

94,2% |

|

Koninkrijksrelaties |

98,4% |

|

Buitenlandse Zaken |

99,0% |

|

Veiligheid en Justitie |

98,4% |

|

BZK |

97,6% |

|

Onderwijs, Cultuur en Wetenschap |

99,7% |

|

Financiën |

99,7% |

|

Nationale Schuld |

100,0% |

|

Defensie |

71,8% |

|

Infrastructuur en Milieu |

97,3% |

|

Economische Zaken |

88,7% |

|

Sociale Zaken en Werkgelegenheid |

99,7% |

|

Volksgezondheid, Welzijn en Sport |

99,3% |

|

BHOS |

83,8% |

|

Wonen en Rijksdienst |

99,7% |

|

Diergezondheidsfonds |

70,0% |

|

Deltafonds |

94,8% |

|

BES-fonds |

100,0% |

|

Gemeentefonds |

100,0% |

|

Provinciefonds |

100,0% |

|

Infrastructuurfonds |

93,0% |

Vraag 41

Er is een Interdepartementaal Beleidsonderzoeke (IBO) gedaan naar innovatie in de zorg; staat er ook een IBO gepland voor de kostenontwikkeling in de zorg?

Antwoord 41

Bij Miljoenennota 2019 wordt uw Kamer geïnformeerd over de onderzoeksonderwerpen van nieuwe Interdepartementale beleidsonderzoeken.

Vraag 42

Wat wordt bedoeld met de digitale auteursomgeving en waarvoor en door wie wordt het gebruikt?

Antwoord 42

De digitale auteursomgeving wordt het systeem waarin ministeries officiële begrotingsstukken opstellen, afstemmen, redigeren en aanleveren bij de daarvoor gecontracteerde publicerende partij. Onder begrotingsstukken worden verstaan de (ontwerp)begrotingen, nota’s van wijziging, de eerste, tweede en eventuele incidentele suppletoire begrotingen, de departementale jaarverslagen, de Slotwetten, de Miljoenennota, de Voorjaarsnota, de Najaarsnota en het Financieel Jaarverslag van het Rijk (zie www.rijksbegroting.nl voor de huidige en eerdere stukken).

Vraag 43

Kunt u alle mutaties die vallen onder de noemer «Diversen (technische, relevante mutaties)» uitsplitsen en opsommen?

Antwoord 43

Onder de noemer Diversen (technische, relevante mutaties) vallen technische mutaties die kleiner zijn dan 50 mln. Dit grensbedrag is gebaseerd op de begrotingsomvang van OCW en verschilt dus per departement. Onder technische, relevante mutaties vallen overboekingen met andere departementen en desalderingen. Voor deze presentatievorm is gekozen om de Verticale toelichting (VT) leesbaar te houden, aangezien het vaak om grote aantallen mutaties gaat. In dit geval gaat het om 134 mutaties. In onderstaande tabel is een geclusterd overzicht van deze mutaties per departement opgenomen. De tabel laat zien wat per saldo het bedrag aan overboekingen naar een ander departement is (een positief bedrag is een per saldo overboeking naar OCW, en vice versa). De post desalderingen heeft volledig betrekking op OCW en bedraagt in totaal 27,3 mln. Van een desaldering is sprake indien zich zowel aan de uitgaven- als aan de ontvangstenkant van de begroting een mutatie van dezelfde omvang voordoet en deze beide mutaties voortvloeien uit dezelfde oorzaak. Een voorbeeld van een desaldering is de terugstorting in het Participatiefonds van 13,1 mln.

In de toelichting in de VT zijn enkele grotere mutaties toegelicht zoals aangegeven in de rechter kolom van onderstaande tabel.

Tabel: Overboekingen van en naar de begroting van OCW in 2017

|

Begroting of Fonds |

Bedrag (in mln.) |

Toegelicht in VT |

|---|---|---|

|

Binnenlandse Zaken en Koninkrijksrelaties |

– 1,1 |

|

|

Defensie |

0,1 |

|

|

Justitie en Veiligheid |

– 8,8 |

Terugbetaling 8,8 mln. aan DJI |

|

Economische Zaken en Klimaat |

5,4 |

|

|

Financiën |

– 1,1 |

|

|

Gemeentefonds |

– 20,8 |

|

|

Provinciefonds |

– 8,7 |

Restauratie Domtoren en Eusebiuskerk (tweemaal 4 mln.) |

|

Sociale Zaken en Werkgelegenheid |

– 1,5 |

|

|

Volksgezondheid, Welzijn en Sport |

20,8 |

|

|

Wonen en Rijksdienst |

7,6 |

Teruggave Rijksvastgoedbedrijf (7,3 mln.) |

|

BES-fonds, AZ en IenW, |

0 |

Vraag 44

Kunt u nader toelichten waarom er minder geleend is door studenten dan waar eerder rekening mee werd gehouden? Hoe verhoudt zich dit tot voorgaande jaren? Hoe komt het dat de ontvangen rente op de uitstaande studieleningen veel lager uitvalt dan geraamd, namelijk 20,1 miljoen euro?

Antwoord 44

Dat het gerealiseerde bedrag aan rentedragende leningen lager was in 2017 dan geraamd, komt door de lager dan geraamde uitgaven aan het levenlanglerenkrediet. Deze uitgaven vallen ook onder de rentedragende leningen. Het levenlanglerenkrediet is een nieuwe regeling die vanaf september 2017 is ingegaan. Er is bijna € 4 miljoen uitgegeven in 2017 aan deze regeling en dat was minder dan in de raming was opgenomen. In voorgaande jaren waren er geen uitgaven aan deze regeling.

Vraag 45

Hoe komt het dat de ontvangen rente op de uitstaande studieleningen veel lager uitvalt dan geraamd, namelijk 20,1 miljoen euro?

Antwoord 45

De rentebedragen die studenten moesten betalen in 2017 waren gemiddeld lager dan waar in de raming rekening mee was gehouden. Het rentepercentage dat gehanteerd wordt voor oud-studenten die aan het aflossen zijn wordt elke 5 jaar opnieuw vastgesteld voor elk cohort afstudeerders of schoolverlaters. Hierdoor zijn er 5 rentepercentages in omloop. Het rentepercentage voor 2017 was nog niet bekend toen de renteontvangsten werden begroot. Dit percentage is inmiddels vastgesteld op 0 en het percentage dat weg is gevallen was 1,39. Dit verlaagde het gemiddelde rentepercentage.

Vraag 46

Waarom waren de ontvangsten op de hoofdsom van de studielening 18,2 miljoen euro lager dan waarmee in de begroting van 2017 rekening werd gehouden?

Antwoord 46

De raming komt tot stand door onder andere een trend uit het verleden door te trekken. Het doortrekken van deze trend heeft geresulteerd in iets hogere verwachte ontvangsten dan de werkelijke ontvangsten. Waarschijnlijk heeft dit te maken met hogere extra aflossingen in het verleden toen het mogelijk werd om met iDEAL extra af te lossen bovenop het normale termijnbedrag.

Vraag 47

Naar welke departementen zijn de diverse interdepartementale overboekingen ter grootte van 12,4 miljoen euro gedaan, ten behoeve van welke doelen is deze overboeking gedaan en waarom is dit bedrag niet binnen de begroting van het Ministerie van I&M gebleven?

Antwoord 47

Departementen werken vaak samen bij projecten en/of financieren projecten gezamenlijk. Deze per saldo post omvat zowel bijdragen (-18,8 mln.) van IenM aan diverse projecten van andere departementen als bijdragen (+22,8 mln.) van andere departementen aan diverse projecten van IenM. Daarnaast is er een overboeking voor de herstelopslag ABP-premie (8,4 mln.) vanaf de Aanvullende post.

Deze overboekingen zijn gedaan met de begrotingen van J&V, BZK, OCW, Defensie, EZ, SZW, VWS, WenR en de aanvullende post.

De grootste overboekingen naar andere departementen zijn een bijdrage (– 4,3 mln.) aan het Ministerie van Defensie voor de Kustwacht Nederland, een bijdrage (– 3,1 mln.) aan het Ministerie van Economische Zaken voor de implementatie van het programma Basis registratie Ondergrond (BRO) en een bijdrage (– 2,1 mln.) aan het Ministerie van Economische Zaken voor toezicht van ACM op spoorwegennet.

De grootste overboekingen van andere departementen zijn een bijdrage (7,5 mln.) van Ministerie van Economische Zaken voor data verzameling bij windparken door Rijkswaterstaat (Maritieme IV-Servicepunten) en een bijdrage (5,5 mln.) van het Ministerie van Economische Zaken voor het project Wind op Zee.

Vraag 48

Hoe komt het dat de gemiddelde veilingprijs van de emissiehandel (ETS) zoveel lager is uitgevallen dan geraamd?

Antwoord 48

De prijs van emissierechten wordt bepaald door vraag en aanbod op de Europese markt van emissierechten. De gemiddelde prijs was lager in 2017 dan geraamd. In 2018 is de ETS-prijs substantieel gestegen.

Vraag 49

Kan nader toegelicht worden hoe het kan dat de uitgaven lager zijn uitgevallen dan bij Najaarsnota (Kamerstuk 34 845) op basis van prognose werd verwacht?

Antwoord 49

Voor de realisatie van de ISDE is het totaal van de tijdig ingediende (complete) aanvragen bepalend. Bij het opstellen van de Najaarsnota is dat totaal – op aangeven van RVO, de uitvoerder van de regeling – gesteld op 66 mln euro. In november raamde RVO dat totaal op 56 mln euro en uiteindelijk is de realisatie uitgekomen op 51 mln euro. Met name de tijd die niet-particulieren nodig hebben voor de voorbereiding en indiening van een complete aanvraag is bepalend voor de realisatie en is moeilijk in te schatten. De ten opzichte van de stand van de Najaarsnota niet uitgegeven middelen zijn toegevoegd aan de begrotingsreserve duurzame energie.

Vraag 50

Wat is het effect van het lager uitvallen van uitgaven ten opzichte van de ramingen van verschillende duurzame energie subsidies (subsidie duurzame energie (SDE/SDE+/ISDE), milieukwaliteit energieproductie (MEP), Topsectoren Energie) op de Nederlandse CO2-uitstoot, en de doelstellingen op het gebied van duurzame energie en de vermindering van de Nederlandse CO2-uitstoot?

Antwoord 50

Zie antwoord op vraag 51.

Vraag 51

Kan nader worden toegelicht hoe het kan dat er een lagere gerealiseerde subsidiabele elektriciteitsproductie was dan oorspronkelijk geraamd?

Antwoord 51

De afwijking in de financiële cijfers over 2017 is niet representatief voor (en niet van invloed op) het realiteitsgehalte van het in de NEV 2017 geraamde doelbereik.

Er wordt uitsluitend subsidie uitbetaald over daadwerkelijk geproduceerde energie. In vergelijking met de financiële raming voor 2017 is er sprake van een aanzienlijk lagere gerealiseerde energieproductie. De productie kan lager uitvallen dan geraamd door de uitval nieuwe projecten, het later opleveren van nieuwe installaties of een incidentele of structurele onderproductie van installaties in bedrijf.

De raming van de uitgaven over 2017 dateert uit begin 2013. Sinds begin 2013 zijn er veel ervaringsgegevens over uitval, vertraging en onderproductie beschikbaar gekomen. Bij de jaarlijkse actualisatie van het geraamde doelbereik in de Nationale Energieverkenningen (NEV) wordt van deze ervaringsgegevens gebruik gemaakt.

Vraag 52

Waar is de generale bijdrage aan Zeeland van 10,5 miljoen euro aan besteed?

Antwoord 52

Dit betreft de generale bijdrage aan het Investeringsprogramma Zeeland in Stroomversnelling. Deze middelen worden ingezet voor de projecten Tidal Test Center, Centers of Expertise, PPS MBO, Joint Research Center en Smart Delta Resources (SDR) (zie ook: Kamerstuk 29 697, nr. 35).

Vraag 53

Waarom leidde de verduurzamingsopgave uit aardgasbaten tot 18,4 miljard euro minder uitgaven in het FJR, terwijl de verduurzamingsopgave uit aardgasbaten in het jaarverslag van het Ministerie van EZ, pagina 80, leidde tot 16,1 miljard euro minder uitgaven?

Antwoord 53

Dit heeft te maken met het feit dat het begrotingsartikel 5 voor het Meerjarenprogramma Nationaal Coördinator Groningen een 100% eindejaarsmarge kent; middelen die in een jaar niet worden benut, schuiven door naar de daarop volgende jaren.

Bij de 1ste suppletoire begroting (Kamerstuk 34 485 XIII) worden deze middelen weer toegevoegd aan artikel 5 en wordt de verdeling van beschikbare middelen over de jaren geactualiseerd aan de nieuwste prognoses. Het gevolg hiervan is dat de stand na de 1ste suppletoire begroting de beste weergave is van de voor een jaar beschikbare middelen.

In de toelichting van het FJR is de stand na de 1ste suppletoire begroting vergeleken met de eindrealisatie over 2017. Na de 1ste suppletoire begroting 2017 was er 52,350 mln. voor 2017 beschikbaar op de post verduurzamingsopgave uit aardgasbaten. De eindrealisatie over 2017 betrof 33,916 mln. Het verschil bedraagt 18,434 mln.

In de systematiek van het jaarverslag EZK wordt de uiteindelijke eindrealisatie 2017 afgezet tegen de stand van de begroting 2017. In de begroting 2017 was er 50 mln. beschikbaar voor de verduurzamingsopgave uit aardgasbaten. De eindrealisatie over 2017 betrof 33,916 mln. Het verschil bedraagt 16,084 mln.

|

verduurzamingsopgave uit aardgasbaten |

realisatie |

||

|---|---|---|---|

|

begroting 2017 |

50.000 |

33.916 |

16.084 |

|

stand na 1ste suppletoire begroting 2017 |

52.350 |

33.916 |

18.434 |

Daarnaast maken ook de premies werknemersverzekeringen onderdeel uit van de lasten op arbeid. Deze premies worden momenteel volledig betaald door werkgevers. Strikt genomen maken ook kapitaalinkomsten deel uit van loon- en inkomensheffing, zoals de hypotheekrenteaftrek en box 2 en 3. Dergelijke opbrengsten zijn in de kasontvangsten niet afsplitsbaar.

De in het lastenkader ingeboekte bedragen wijken hier soms vanaf. Omdat de gevraagde periode een heel aantal verschillende lastenkaders omvat, is voor deze benadering gekozen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34950-22.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.