Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34853-(R2096) nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34853-(R2096) nr. 3 |

|

Inhoud |

blz. |

|||

|

I. |

Algemeen |

2 |

||

|

1. |

Aanleiding en totstandkoming van het Verdrag |

2 |

||

|

2. |

De werking van het Verdrag |

3 |

||

|

2.1. |

Doel: implementatie BEPS-maatregelen in belastingverdragen |

3 |

||

|

2.2. |

Systematiek: flexibiliteit binnen grenzen |

4 |

||

|

2.3 |

Structuur van bepalingen in het Verdrag |

4 |

||

|

3. |

De inhoud van het Verdrag in vogelvlucht |

5 |

||

|

3.1. |

Deel I: De werkingssfeer en interpretatie van uitdrukkingen (artikelen 1 en 2) |

5 |

||

|

3.2. |

Deel II: Hybride mismatches (artikelen 3, 4 en 5) |

5 |

||

|

3.3. |

Deel III: Verdragsmisbruik (artikelen 6, 7, 8, 9, 10 en 11) |

6 |

||

|

3.4 |

Deel IV: Ontwijking van de kwalificatie als vaste inrichting (artikelen 12, 13, 14 en 15) |

6 |

||

|

3.5 |

Deel V: Verbeteringen geschillenbeslechting (artikelen 16 en 17) |

7 |

||

|

3.6 |

Deel VI: Arbitrage (artikelen 18, 19, 20, 21, 22, 23, 24, 25 en 26) |

7 |

||

|

3.7 |

Deel VII: Slotbepalingen (artikelen 27 tot en met 39) |

8 |

||

|

3.8 |

Eenieder verbindende bepalingen |

8 |

||

|

4. |

Positie Nederland bij ondertekening |

8 |

||

|

5. |

Positie Curaçao |

10 |

||

|

6 |

Gevolgen van Verdrag voor belastingverdragen Nederland en Curaçao |

10 |

||

|

7. |

Koninkrijkspositie |

11 |

||

|

8. |

EU-aspecten |

11 |

||

|

9. |

Budgettaire aspecten |

11 |

||

|

10. |

Uitvoeringsgevolgen |

12 |

||

|

II. |

Artikelsgewijze toelichting |

12 |

||

|

BIJLAGE 1 |

40 |

|||

|

BIJLAGE 2 |

42 |

|||

|

BIJLAGE 3 |

89 |

|||

Inleiding

Het Multilateraal Verdrag ter implementatie van aan belastingverdragen gerelateerde maatregelen ter voorkoming van grondslaguitholling en winstverschuiving (hierna: »het Verdrag»), is op 24 november 2016 te Parijs tot stand gekomen1. Het Verdrag strekt ertoe wereldwijd de uitkomsten van het zogenoemde project base erosion and profit shifting (hierna: «BEPS») van de Raad van de Organisatie voor Economische Samenwerking en Ontwikkeling (hierna: «OESO») en de leiders van de G20 – met betrekking tot het tegengaan van oneigenlijk gebruik van belastingverdragen en het verbeteren van geschillenbeslechting – op een snelle en efficiënte wijze door te laten werken in de bilaterale belastingverdragen van de landen die aan dit BEPS-project deelnemen. Met dit Verdrag kunnen ook de door het Koninkrijk der Nederlanden gesloten belastingverdragen in lijn worden gebracht met de uitkomsten van dit BEPS-project zonder dat hiervoor bilaterale onderhandelingen nodig zijn. Dit geldt, naast de ten behoeve van het land Nederland gesloten belastingverdragen, ook voor de belastingverdragen die ten behoeve van Curaçao zijn gesloten, omdat de regering van Curaçao heeft aangegeven medegelding te wensen. Ten behoeve van Curaçao zijn twee belastingverdragen gesloten, die de regering van Curaçao beide onder de werking van het Verdrag wenst te brengen. De regering van Aruba, waarvoor geen enkel dubbel belastingverdrag geldt, heeft aangegeven geen medegelding te wensen. De regering van Sint Maarten waarvoor slechts één belastingverdrag geldt, heeft eveneens aangegeven geen medegelding te wensen.

Vooraf wordt opgemerkt dat deze memorie van toelichting vooral vanuit het perspectief van het land Nederland is geschreven. Waar nodig, wordt in de artikelsgewijze toelichting ook op de positie van het land Curaçao ingegaan. Daarnaast wordt opgemerkt dat in deze toelichting op veel plaatsen wordt gerefereerd aan het «OESO-modelverdrag». Hiermee wordt bedoeld de OECD Model Tax Convention on Income and on Capital, naar de tekstversie van 15 juli 2014.

Internationale belastingontwijking staat hoog op de politieke agenda, zowel nationaal als internationaal. De afgelopen jaren is meer bewustwording ontstaan en overeenstemming bereikt over maatregelen om te voorkomen dat verschillen in belastingsystemen of -verdragen op oneigenlijke wijze worden gebruikt om de belastinggrondslag van landen uit te hollen of winsten te verschuiven.

Vanwege het grote maatschappelijke belang en de wens te komen tot wereldwijde, gecoördineerde afspraken, heeft de G20 in september 2013 een ambitieus actieplan van de OESO omarmd. De uitkomsten van dat BEPS-actieplan zijn op 5 oktober 2015 gepresenteerd. Het BEPS-actieplan bestaat uit 15 acties en geeft landen instrumenten om ongewenste grondslaguitholling en winstverschuiving tegen te gaan. Het betreft enerzijds voorstellen tot aanpassing van nationale regelgeving en anderzijds voorstellen tot aanpassing van belastingverdragen. Het onderhavige Verdrag bevat de voorstellen tot aanpassing van belastingverdragen.

Vanwege de grote hoeveelheid belastingverdragen wereldwijd is een snelle aanpassing van deze verdragen via (alleen) bilaterale onderhandelingen niet goed mogelijk. In het kader van actiepunt 15 van het BEPS-actieplan is daarom de mogelijkheid onderzocht om door middel van een multilateraal instrument de verdragsgerelateerde BEPS-uitkomsten in één keer te implementeren in zoveel mogelijk bilaterale belastingverdragen. Zoals is uiteengezet in de brief van het kabinet van 28 oktober 2016 aan de Tweede Kamer is de (technische) vormgeving van het Verdrag besproken in een Ad Hoc Groep van bijna 100 landen, waarin ook ontwikkelingslanden ruim vertegenwoordigd zijn.2 De door deze Ad Hoc Groep opgestelde tekst voor het Verdrag is vervolgens op 24 november 2016 vastgesteld en gepubliceerd.3 De overeenstemming die binnen de Ad Hoc Groep is bereikt over de uitleg van het Verdrag is vastgelegd in het Explanatory statement to the multilateral convention to implement tax treaty related measures to prevent base erosion and profit shifting – dat tegelijk met de tekst van het Verdrag openbaar is gemaakt.4

In de periode daarna is er een proces op gang gekomen waarbij partijen hebben kunnen aangeven welke belastingverdragen zij onder de werkingssfeer van het Verdrag wensen te brengen en van welke in het Verdrag opgenomen opties en voorbehouden gebruik gemaakt gaat worden. Uiteindelijk heeft dit proces zijn beslag gekregen met de ondertekening van het onderhavige Verdrag op 7 juni 2017 door 68 partijen, waaronder het Koninkrijk der Nederlanden. Inmiddels is het Verdrag door 70 partijen ondertekend.

De positie die de regering voor Nederland bij ondertekening van het Verdrag heeft ingenomen is in lijn met de kabinetsappreciatie van de publicatie van de rapporten bij de 15 BEPS-acties van 5 oktober 2015.5 Daarbij heeft het kabinet aangegeven de BEPS-voorstellen op het gebied van belastingverdragen tot het Nederlandse verdragsbeleid te rekenen. De voorgenomen positie van Nederland onder dit Verdrag heeft het kabinet meer gedetailleerd toegelicht in de brief aan de Tweede Kamer van 28 oktober 2016 en in zijn op 21 maart 2017 aan de Tweede Kamer verzonden reactie in het kader van het schriftelijke overleg over deze brief.6 Met de totstandkoming van dit Verdrag en de uiteindelijke ondertekening en ratificatie daarvan door een groot aantal landen, wordt een belangrijke stap gezet tot een snelle en efficiënte implementatie van de verdragsgerelateerde BEPS-uitkomsten.

Het doel van het Verdrag is om de doorwerking te regelen van voorgestelde maatregelen uit de rapporten bij de BEPS-acties 2 (neutralisering van hybride mismatchstructuren), 6 (het tegengaan van verdragsmisbruik), 7 (voorkomen van kunstmatig ontgaan van vaste inrichtingen) en 14 (verbeteringen geschillenbeslechting) op een snelle, gecoördineerde en consistente wijze op het netwerk van belastingverdragen, zonder dat hiervoor bilaterale onderhandelingen nodig zijn. De BEPS-maatregelen die zijn opgenomen in het Verdrag werken door in bilaterale belastingverdragen als de betreffende verdragspartners (i) beide het tussen hen gesloten belastingverdrag onder de werking van het Verdrag hebben gebracht (hierna: gedekt belastingverdrag) en (ii) beide de doorwerking van een specifieke BEPS-maatregel voor hun bilaterale verdragsrelatie hebben geaccepteerd.

Het Verdrag is bedoeld om door te werken in vele belastingverdragen wereldwijd die qua tekst onderling sterk (kunnen) verschillen. Het Verdrag is daarom niet opgezet als een wijzigingsprotocol dat elk afzonderlijk belastingverdrag artikelsgewijs aanpast, maar zal naast bestaande belastingverdragen van toepassing zijn. De wijze waarop het Verdrag doorwerkt in bestaande belastingverdragen wordt uitdrukkelijk in het Verdrag geregeld. Kort gezegd regelen de zogenoemde compatibiltiy clauses dat dit Verdrag voorrang heeft op de desbetreffende bepalingen van de bestaande belastingverdragen die onder de reikwijdte van het Verdrag zijn gebracht.

Het Verdrag bevat ten eerste BEPS-maatregelen die onderdeel zijn van een zogenoemde «minimumstandaard». Dit zijn de maatregelen waarvan in de BEPS-rapporten is geconcludeerd dat deze minimaal nodig zijn om verdragsmisbruik op een adequate manier te bestrijden en geschillenbeslechting te verbeteren. Hier kan op verschillende wijze invulling aan worden gegeven. Ten tweede bevatten de BEPS-rapporten voorstellen die kunnen helpen bij de bestrijding van verdragsmisbruik en de verbetering van geschillenbeslechting, maar die niet als noodzakelijk zijn bestempeld. Om rekening te houden met de verschillende posities die Partijen kunnen innemen ten aanzien van de maatregelen die onderdeel zijn van de minimumstandaard en de optionele maatregelen, kent het Verdrag een grote mate van flexibiliteit.

Die flexibiliteit komt tot uitdrukking in: (i) de keuze welke belastingverdragen worden aangemeld om onder de werking van het Verdrag te vallen (artikel 2 van het Verdrag), (ii) de keuze tussen alternatieven bij de invulling van de minimumstandaard (artikel 6, 7 en 16 van het Verdrag), (iii) de mogelijkheid een volledig voorbehoud te maken bij een bepaling met als gevolg dat deze bepaling niet doorwerkt in de belastingverdragen van de Partij die het voorbehoud maakt, (iv) de mogelijkheid een beperkt voorbehoud te maken voor bestaande bepalingen in belastingverdragen die voldoen aan bepaalde specifieke objectieve kenmerken, en (v) de keuze voor verschillende BEPS-maatregelen die met het Verdrag niet «automatisch» gelden, maar waarvoor een actieve keuze is vereist.

De posities van alle Partijen bij het Verdrag en de gevolgen daarvan voor de gedekte belastingverdragen worden kenbaar gemaakt via een systeem van kennisgevingen en voorbehouden. De Secretaris-Generaal van de OESO treedt daarbij op als depositaris en zal de verschillende kennisgevingen en voorbehouden van de Partijen bij het Verdrag publiceren. Bij ondertekening van het Verdrag hebben de Partijen aangegeven of hun positie (i) definitief is, (ii) nog wordt bevestigd bij het deponeren van de akte van bekrachtiging, aanvaarding of goedkeuring of (iii) voorlopig is. Voor Nederland zijn bij ondertekening voorlopige keuzes neergelegd. Voor Curaçao zijn op een later moment eveneens voorlopige keuzes kenbaar gemaakt. Dit betekent dat de keuzes en voorbehouden van Nederland en Curaçao kunnen worden gewijzigd tot aan het moment waarop de akte van bekrachtiging, aanvaarding of goedkeuring bij de depositaris wordt gedeponeerd. Feitelijk betekent dit dat de keuzes en voorbehouden herzien kunnen worden tot aan ratificatie.

De bepalingen uit het Verdrag die de doorwerking regelen van de voorstellen uit de BEPS-rapporten (de artikelen 3 tot en met 17 van het Verdrag) kennen een vaste structuur. Als eerste is de eigenlijke BEPS-maatregel opgenomen en is bepaald hoe deze doorwerkt naar gedekte belastingverdragen. Daarbij is relevant dat de tekst van de in het Verdrag opgenomen bepalingen niet steeds geheel overeenkomt met de tekst van de in de BEPS-rapporten voorgestelde maatregelen. Dit is een gevolg van de techniek van het Verdrag en doet niet af aan de betekenis van de verschillende BEPS-maatregelen zoals deze zijn toegelicht in de desbetreffende BEPS-rapporten. Daarna is omschreven welke voorbehouden Partijen bij een in het Verdrag opgenomen bepaling kunnen maken. Het kan hierbij gaan om een volledig voorbehoud voor alle belastingverdragen die een Partij heeft aangemeld. Een volledig voorbehoud leidt er dus toe dat een specifieke maatregel uit het Verdrag niet doorwerkt in alle gedekte belastingverdragen van die Partij. Het kan ook gaan om een beperkt voorbehoud om specifieke bestaande bepalingen uit een belastingverdrag te behouden of juist alleen bestaande verdragsbepalingen te vervangen. Met een dergelijk beperkt voorbehoud wordt dus niet de gehele bepaling uitgesloten, maar wordt de bepaling slechts uitgesloten voor bepaalde gedekte belastingverdragen die bijvoorbeeld al een vergelijkbare bepaling bevatten.

Vervolgens bevatten de artikelen van het Verdrag bepalingen op grond waarvan Partijen keuzes kunnen maken die binnen het betreffende artikel mogelijk zijn. Uit oogpunt van duidelijkheid en transparantie is tot slot vastgelegd dat Partijen hun keuzes meedelen aan de depositaris waarmee de gevolgen in beeld worden gebracht voor de gedekte belastingverdragen. Voor zover deze zogenoemde kennisgevingen van verdragspartners bij een gedekt belastingverdrag niet overeenkomen, worden de verdragsbepalingen van de gedekte belastingverdragen niet aangepast. Bepalingen uit het Verdrag die gelden in plaats van of bij afwezigheid van bestaande bepalingen uit een gedekt belastingverdrag werken wel door in een gedekt belastingverdrag als enkel de kennisgevingen bij die bepalingen niet (geheel) overeenkomen. De bepalingen uit het Verdrag hebben in die gevallen voorrang op de bepalingen uit de gedekte belastingverdragen voor zover die laatste onverenigbaar zijn met de betreffende bepalingen uit het Verdrag.

De inhoud van het Verdrag wordt hierna op hoofdlijnen beschreven.

De artikelen 1 en 2 regelen de werkingssfeer van het Verdrag en de uitleg van in het Verdrag gebruikte uitdrukkingen. Uit deze artikelen vloeit voort dat het Verdrag doorwerkt naar een belastingverdrag dat door beide verdragsluitende partijen bij dat belastingverdrag is aangemeld (gedekt belastingverdrag).

De maatregelen die zijn opgenomen in de artikelen 3 tot en met 5, zijn afkomstig uit de rapporten bij de BEPS-acties 2 en 6.

Artikel 3 betreft aanpassingen om zowel dubbele belasting als dubbele niet-belasting te voorkomen in situaties waarbij inkomen uit de andere verdragsluitende staat wordt genoten door of door tussenkomst van transparante entiteiten. Artikel 3 regelt kort gezegd wanneer in dergelijke situaties een beperking van (bron-)belastingheffing in een (bron-)staat op grond van een belastingverdrag aan de orde is.

Artikel 4 bevat een regel voor het bepalen van de woonplaats voor de toepassing van een belastingverdrag van een niet-natuurlijk persoon met een zogenoemde dubbele woonplaats. Met deze zogenoemde tiebreaker trachten de bevoegde autoriteiten een dergelijk dubbel inwonerschap weg te nemen door onderling overleg.

Artikel 5 bevat drie opties om de vrijstellingsmethode in belastingverdragen voor het vermijden van dubbele belasting niet toe te passen in situaties waarin dit zou leiden tot dubbele niet-belasting.

De maatregelen die zijn opgenomen in de artikelen 6 tot en met 11 zijn afkomstig uit het rapport bij BEPS-actie 6.

Artikel 6 is onderdeel van de minimumstandaard. Het betreft de aanpassing van de preambule van belastingverdragen. Hiermee wordt duidelijk gemaakt dat belastingverdragen bedoeld zijn om dubbele belasting te vermijden zonder daarmee mogelijkheden tot dubbele niet-belasting of beperkte belasting via belastingontwijking of -ontduiking te creëren (waaronder door middel van treaty-shopping-structuren). Deze aanpassing is van belang bij de uitleg en toepassing van belastingverdragen.

Artikel 7 is eveneens onderdeel van de minimumstandaard. Het betreft maatregelen om verdragsmisbruik en vooral treaty-shopping tegen te gaan waarmee op oneigenlijke wijze verdragsvoordelen worden verkregen. In het rapport bij BEPS-actie 6 is voorgesteld om dit verdragsmisbruik te bestrijden met (i) een principal purposes test (hierna: «PPT»), (ii) een PPT in combinatie met een vereenvoudigde limitation-on-benefits-bepaling (hierna: «LOB»), of (iii) een (gedetailleerde) LOB in combinatie met een antidoorstroombepaling. Met de PPT kunnen verdragsvoordelen worden geweigerd bij transacties of constructies waarbij het verkrijgen van deze voordelen daarvan een van de hoofddoelen is. Bij een LOB wordt beschreven welke belastingplichtigen in welke omstandigheden gerechtigd zijn tot verdragsvoordelen. De hiervoor beschreven optie (iii) is niet uitgewerkt in het rapport bij BEPS-actie 6 en ook niet in het Verdrag.

Artikel 8 betreft een maatregel tegen dividend stripping. Voor het verlaagde bronheffingstarief voor deelnemingsdividenden wordt geëist dat sprake is van een bezitsperiode van ten minste 365 dagen.

Artikel 9 ziet op bepalingen uit belastingverdragen over vervreemdingswinsten van aandelen in entiteiten die hoofdzakelijk onroerende zaken bezitten (onroerendezaaklichamen). De criteria die worden gehanteerd om te beoordelen of sprake is van een belang in een onroerendezaaklichaam worden aangescherpt, zodat de toepassing van zulke bepalingen minder eenvoudig omzeild kunnen worden. Ook biedt artikel 9 de mogelijkheid te kiezen voor een bepaling die ziet op de verdeling van heffingsrechten bij de vervreemdingswinsten van aandelen in onroerendezaaklichamen (inclusief de aangescherpte criteria) en zo deze bepaling op te nemen in belastingverdragen waar een dergelijke bepaling nog niet is opgenomen.

Artikel 10 betreft een maatregel met als doel verdragsvoordelen over inkomen te beperken als dat inkomen in het land waar de ontvanger ervan is gevestigd, wordt vrijgesteld omdat het inkomen wordt toegerekend aan een (passieve) vaste inrichting in een derde land dat dit inkomen niet of slechts beperkt belast.

Artikel 11 bevat een zogenoemde saving clause. Hiermee wordt bepaald dat landen door belastingverdragen niet worden beperkt in de belastingheffing van eigen inwoners, behoudens voor zover dat voortvloeit uit de in dit artikel genoemde bepalingen van gedekte belastingverdragen.

De artikelen 12 tot en met 15 van het Verdrag zien op vaste inrichtingen en zijn gebaseerd op de voorgestelde maatregelen uit het rapport bij BEPS-actie 7. De vaststelling van de aanwezigheid van een vaste inrichting van een onderneming in een ander land vormt een belangrijk onderdeel bij de toewijzing van heffingsrechten over ondernemingswinst onder belastingverdragen. De artikelen 12 tot en met 15 zijn bedoeld om te voorkomen dat de aanwezigheid van een vaste inrichting kan worden omzeild.

Artikel 12 ziet op structuren waarbij een afhankelijke vertegenwoordiger van een onderneming overeenkomsten tot stand brengt tussen die onderneming (in dit verband de «principaal» genoemd) en een klant van de principaal. Via artikel 12 worden de criteria aangescherpt op basis waarvan een vaste inrichting aanwezig wordt geacht voor die principaal.

Artikel 13 heeft betrekking op in belastingverdragen benoemde uitzonderingen voor de aanwezigheid van een vaste inrichting. Dit artikel bevat daarnaast een bepaling om te voorkomen dat activiteiten tussen nauw verbonden personen worden gefragmenteerd, waardoor deze een ondersteunend of voorbereidend karakter zouden krijgen en daarmee niet als vaste inrichting zouden worden aangemerkt

Artikel 14 ziet op de bepaling in veel belastingverdragen waardoor bij bouw- en constructiewerkzaamheden pas een vaste inrichting aanwezig is als deze werkzaamheden een bepaalde drempelperiode overschrijden. Met artikel 14 wordt beoogd te voorkomen dat werkzaamheden worden opgesplitst tussen nauw verbonden personen om zo per werkzaamheid onder de drempelperiode te blijven (antisplitsingbepaling).

Artikel 15 bevat de definitie van een «nauw met een onderneming verbonden persoon» ten behoeve van de hiervoor beschreven maatregelen op het gebied van vaste inrichtingen.

Artikel 16 is een minimumstandaard afkomstig uit het rapport bij BEPS-actie 14. Dit artikel zorgt voor de doorwerking in gedekte belastingverdragen van bepalingen in overeenstemming met de minimumstandaard over de procedure voor onderling overleg. Met dat overleg wordt beoogd geschillen over de toepassing van belastingverdragen of moeilijkheden en twijfels over de interpretatie van de daarin opgenomen verdragsbepalingen op te lossen. Het artikel regelt daarmee onder meer (een verbeterde) toegang tot een procedure voor onderling overleg en voorkomt dat de implementatie van uit een dergelijke procedure voortgekomen oplossingen wordt gehinderd door termijnen in de nationale wetgeving van een van de verdragspartners.

Artikel 17 bevat de verplichting dat landen over en weer rekening houden met winstcorrecties die bij ondernemingen worden aangebracht in overeenstemming met het arm’s lenght-beginsel (transfer pricing-correcties). Deze bepaling is eveneens afkomstig uit het rapport bij BEPS-actie 14.

De artikelen 18 tot en met 26 bevatten bepalingen over verplichte en bindende arbitrage. Als de bevoegde autoriteiten van landen een geschil tussen beide landen over de toepassing van een belastingverdrag ten aanzien van een bepaalde persoon niet binnen twee jaar kunnen oplossen, wordt – als die persoon daarom verzoekt – dat geschil voorgelegd aan een arbitragecommissie. De uitkomst van deze arbitrage is bindend voor beide landen.

De artikelen 27 tot en met 39 bevatten de slotbepalingen van het Verdrag. Hierin zijn onder meer regels opgenomen over de kennisgevingen en voorbehouden. Ook zien deze artikelen op de ondertekening, wijziging, inwerkingtreding en opzegging van het Verdrag.

Naar het oordeel van de regering bevatten de artikelen waarin de eigenlijke BEPS-maatregelen zijn opgenomen in het Verdrag (artikelen 3 tot en met 17 van het Verdrag) eenieder verbindende bepalingen in de zin van de artikelen 93 en 94 Grondwet, die aan de burger rechtstreeks rechten toekennen of plichten opleggen. Dat geldt ook voor het artikel waarin de arbitrageprocedure is opgenomen (artikel 19 van het Verdrag).

Bij ondertekening van het Verdrag door het Koninkrijk der Nederlanden is het uitgangspunt van Nederland geweest om bij de maatregelen uit het Verdrag in beginsel geen voorbehouden te maken. Dit is in lijn met de in de genoemde brieven van 5 oktober 2015 en 28 oktober 2016 uiteengezette positie. Hierop zijn enkele uitzonderingen gemaakt. Deze hebben vooral een technische achtergrond. Het betreft:

(i) een (beperkt) voorbehoud om meer gedetailleerde bestaande verdragsbepalingen te behouden die dubbele belasting en dubbele niet-belasting voorkomen bij de toepassing van belastingverdragen in het geval van hybride entiteiten;

(ii) een volledig voorbehoud op de zogenaamde saving clause die bepaalt dat een land zijn eigen inwoners mag belasten behoudens opgesomde artikelen uit het betreffende belastingverdrag;

(iii) een (beperkt) voorbehoud bij de antisplitsingbepaling uit artikel 14 van het Verdrag om de, met de antisplitsingbepaling vergelijkbare, «offshore»-bepalingen in de Nederlandse belastingverdragen te behouden; en

(iv) een (beperkt) voorbehoud om bestaande bepalingen over verplichte en bindende arbitrage in de Nederlandse belastingverdragen te behouden.

Op deze positie wordt meer gedetailleerd ingegaan in de artikelsgewijze toelichting. Voor het overzicht wordt deze positie hieronder schematisch weergegeven.

|

Verdragsbepaling |

Achtergrond (verkort) |

Positie Nederland bij ondertekening |

|---|---|---|

|

Artikel 1 & 2 -Belastingverdragen onder Verdrag brengen |

Efficiënte implementatie BEPS-verdragsmaatregelen |

Alle Nederlandse belastingverdragen aanmelden, tenzij (her)onderhandeling loopt. |

|

Artikel 3 - Hybride entiteiten |

Artikel 3, lid 1, Verdrag: Rapport BEPS-actie 2, § 435 |

Doorwerking in gedekte belastingverdragen, met beperkt voorbehoud voor gedetailleerde bestaande verdragsbepalingen die in detail problematiek regelen (artikel 3, vijfde lid, onderdeel d, Verdrag). |

|

Artikel 3, lid 2, Verdrag: Rapport BEPS-actie 6, § 64 |

||

|

Artikel 3, lid 3, Verdrag: Rapport BEPS-actie 2, blz. 143 |

||

|

Artikel 4 - Entiteiten met een dubbele woonplaats |

Rapport BEPS-actie 6, § 48 |

Doorwerking in gedekte belastingverdragen (geen voorbehoud). |

|

Artikel 5 -Niet toepassen vrijstellingsmethode voor het voorkomen van dubbele belasting |

Rapport BEPS-actie 2, § 442 t/m 444 |

Doorwerking van optie A (artikel 5, tweede lid) in gedekte belastingverdragen (geen voorbehoud). |

|

Artikel 6 – Doel van een gedekt belastingverdrag (minimumstandaard) |

Rapport BEPS-actie 6, § 72 |

Doorwerking in gedekte belastingverdragen (volledige tekst voorgesteld in het rapport bij BEPS-actie 6). |

|

Artikel 7 – Voorkoming verdragsmisbruik (minimumstandaard) |

Rapport BEPS-actie 6, § 22 |

Doorwerking artikel 7, lid 1, van het Verdrag (PPT) in gedekte belastingverdragen, inclusief toevoeging artikel 7, lid 4, van het Verdrag (geen voorbehoud). |

|

Artikel 7, lid 1, Verdrag: Rapport BEPS-actie 6, § 26 (Principal Purpose Test (PPT)) |

||

|

Artikel 7, leden 3 en 4, Verdrag: Rapport BEPS-actie 6, § 16 |

||

|

Artikel 7, leden 8 tot en met 13: Rapport BEPS-actie 6, § 25 (Limitation on Benefits (LOB)) |

||

|

Artikel 8 – Jaarsbezitseis tegen dividend stripping |

Rapport BEPS-actie 6, § 36 |

Doorwerking in gedekte belastingverdragen (geen voorbehoud). |

|

Artikel 9 – Jaar terugkijken voor belangen in onroerendezaaklichamen |

Rapport BEPS-actie 6, § 44 |

Doorwerking in gedekte belastingverdragen (geen voorbehoud, geen keuze voor artikel 9, lid 4, Verdrag). |

|

Artikel 10 – Anti-misbruikbepaling voor vaste inrichting in derde rechtsgebieden |

Rapport BEPS-actie 6, § 52 |

Doorwerking in gedekte belastingverdragen (geen voorbehoud). |

|

Artikel 11 – Saving clause |

Rapport BEPS-actie 6, § 63 |

Volledig voorbehoud. |

|

Artikel 12 -Vaste inrichting bij commissionairs-structuren en vergelijkbare strategieën |

Artikel 12, lid 1, Verdrag: Rapport BEPS-actie 7, blz. 16 |

Doorwerking in gedekte belastingverdragen (geen voorbehoud). |

|

Artikel 13 -Kunstmatig omzeilen vaste inrichting door uitzonderingen voor specifieke activiteiten |

Artikel 13, leden 1 tot en met 3, Verdrag: Rapport BEPS-actie 7, blz. 28 en 29 (Optie A), 38 (Optie B) |

Doorwerking van in gedekte belastingverdragen (met keuze voor optie A, geen voorbehoud). |

|

Artikel 13, lid 4, Verdrag: Rapport BEPS-actie 7, blz. 39 (antifragmentatieregel). |

||

|

Artikel 14 – Opsplitsen van contracten |

Rapport BEPS-actie 7, blz. 43 |

Doorwerking in gedekte belastingverdragen met voorbehoud artikel 14, lid 3, onderdeel b, Verdrag (in verband met «offshore-bepalingen»). |

|

Artikel 15 – Definitie nauw met een onderneming verbonden persoon |

Rapport BEPS-actie 7, blz. 16 en 17 |

Doorwerking in gedekte belastingverdragen. |

|

Artikel 16 – Procedure voor onderling overleg (minimumstandaard) |

Rapport BEPS-actie 14, Element 1.1 (en element 3.1 en 3.3) |

Doorwerking in gedekte belastingverdragen. |

|

Artikel 17 – Overeenkomstige aanpassing |

Rapport BEPS-actie 14, Best Practice 1 |

Doorwerking in gedekte belastingverdragen. |

|

Artikel 18 tot en met 26 – Verplichte en bindende arbitrage |

Buiten BEPS-rapporten |

Doorwerking in gedekte belastingverdragen, met voorbehoud voor bestaande verplichte en bindende arbitrage. |

De regering van Curaçao heeft de intentie om de volgende bepalingen uit het Verdrag te laten doorwerken in de belastingverdragen die voor Curaçao met Malta en voor de Nederlandse Antilllen met Noorwegen7 zijn gesloten en die Curaçao onder de werking van het Verdrag wil brengen:

(i) artikel 5, optie A (niet toepassen van de vrijstellingsmethode voor het voorkomen van dubbele belasting in de daarin beschreven gevallen), die alleen doorwerkt in het belastingverdrag met Malta;

(ii) artikel 6 (een aanpassing van de preambule om het doel van het belastingverdrag te verduidelijken (minimumstandaard));

(iii) artikel 7 (het voorkomen van verdragsmisbruik door een PPT (minimumstandaard)) inclusief het vierde lid van artikel 7 (geen voorbehoud);

(iv) artikel 13, optie A (het voorkomen dat het bestaan van een vaste inrichting op kunstmatige wijze wordt omzeild door gebruik van de uitzonderingen voor specifieke activiteiten en acceptatie van de antifragmentatieregel), waardoor ook de definitie van «nauw met een onderneming verbonden persoon» uit artikel 15 doorwerkt;

(v) artikel 16 (de procedure voor onderling overleg), waarbij Curaçao een indiening van een verzoek tot deze procedure in de woonstaat van de belastingplichtige wenst te combineren met een notificatie- of consultatieprocedure (minimumstandaard);

(vi) artikel 18 tot en met 26 (verplichte en bindende arbitrage), met een voorbehoud voor bestaande verplichte en bindende arbitrage.

Met de voorlopige positie bij de ondertekening van het Verdrag heeft het Koninkrijk der Nederlanden, voor Nederland, te kennen gegeven op welke wijze het de werking van zijn gedekte Nederlandse belastingverdragen wil aanpassen. Bij ondertekening van het Verdrag hebben de andere Partijen bij het Verdrag ook hun positie kenbaar gemaakt, maar in de meeste gevallen nog niet definitief. De positie van de andere Partijen bij het Verdrag is van belang voor de concrete gevolgen die het Verdrag heeft voor het Nederlandse verdragennetwerk. Het Verdrag werkt immers alleen door als de verdragspartner bij een belastingverdrag – als Partij bij het Verdrag – ook heeft aangegeven dat belastingverdrag onder de werking van het Verdrag te willen brengen. Daarnaast werken de in het Verdrag opgenomen maatregelen uit de BEPS-rapporten en de arbitragebepalingen alleen door in gedekte belastingverdragen voor zover beide verdragspartners bij het betreffende belastingverdrag kort gezegd dezelfde keuzes hebben gemaakt onder het Verdrag.

Over de positie van de verdragspartners bij de relevante belastingverdragen bestaat uiterlijk zekerheid op het moment van deponering van de akte van bekrachtiging, aanvaarding of goedkeuring door de betreffende verdragspartner. Het is mogelijk om na ratificatie van het Verdrag voorbehouden in te trekken of te vervangen door een voorbehoud dat een minder ruime strekking heeft. Partijen zullen dit moeten doorgeven aan de depositaris. Het kan dus zijn dat bepalingen uit het Verdrag op een later moment doorwerken in een gedekt belastingverdrag doordat een verdragspartner bij dat belastingverdrag een voorbehoud intrekt of vervangt. Voor Curaçao waren de definitieve voorlopige keuzes op het moment van ondertekening nog niet beschikbaar. Deze zijn op een later tijdstip kenbaar gemaakt aan de depositaris.

De goedkeuring van het Verdrag wordt gevraagd voor Nederland en Curaçao. Wat Nederland betreft zal het Verdrag worden aanvaard voor het Europese en het Caribische deel van Nederland.

De regeringen van Aruba en Sint Maarten hebben aangegeven geen medegelding te wensen. Er zijn namelijk geen belastingverdragen ten behoeve van Aruba gesloten en ten behoeve van Sint Maarten is slechts één belastingverdrag gesloten, namelijk met Noorwegen, ten tijde dat Sint Maarten nog deel uitmaakte van de Nederlandse Antillen.

De diverse aanpassingen die het Verdrag doorvoert hebben geen gevolgen voor bestaande EU-regelgeving. In EU-verband wordt wel gesproken over onderwerpen die ook in het Verdrag aan de orde komen, maar uiteindelijke uitwerkingen daarvan staan naast elkaar. Een voorbeeld is het mechanisme voor geschillenbeslechting waarbij de belastingplichtige de keuze heeft om de voor hem meest passende arbitrage (verdrag of Europese richtlijn) te kiezen.

Met belastingverdragen wordt onder meer beoogd dubbele belasting te vermijden om daarmee internationale barrières voor grensoverschrijdende investeringen of werkzaamheden weg te nemen. Dit gebeurt door heffingsrechten te verdelen tussen verdragspartners. De verdeling die daarbij wordt overeengekomen is normaliter in balans. De economische stimulans die uitgaat van het wegnemen van internationale barrières leidt in beginsel tot hogere belastingopbrengsten, maar deze zijn moeilijk in te schatten. Het onderhavige Verdrag wijzigt de overeengekomen verdeling van heffingsrechten in beginsel niet. Wel bestrijdt het Verdrag misbruik hetgeen op zichzelf tot hogere belastingopbrengsten kan leiden (belastingontwijking wordt immers voorkomen). Tegelijkertijd kan het Verdrag effect hebben op de belastingopbrengsten ten aanzien van ondernemingen die gebruik maken van het uitgebreide Nederlandse verdragennetwerk zonder dat sprake is van reële economische activiteiten in Nederland. Enerzijds zullen structuren die via Nederland lopen verdwijnen en anderzijds zullen bedrijven hun structuren aanpassen, hetgeen een aantrekkend effect kan hebben op economisch reële activiteiten in Nederland, hetgeen tot hogere (vennootschaps- en loon-)belasting kan leiden. Per saldo wordt verwacht dat de budgettaire gevolgen nihil zijn.

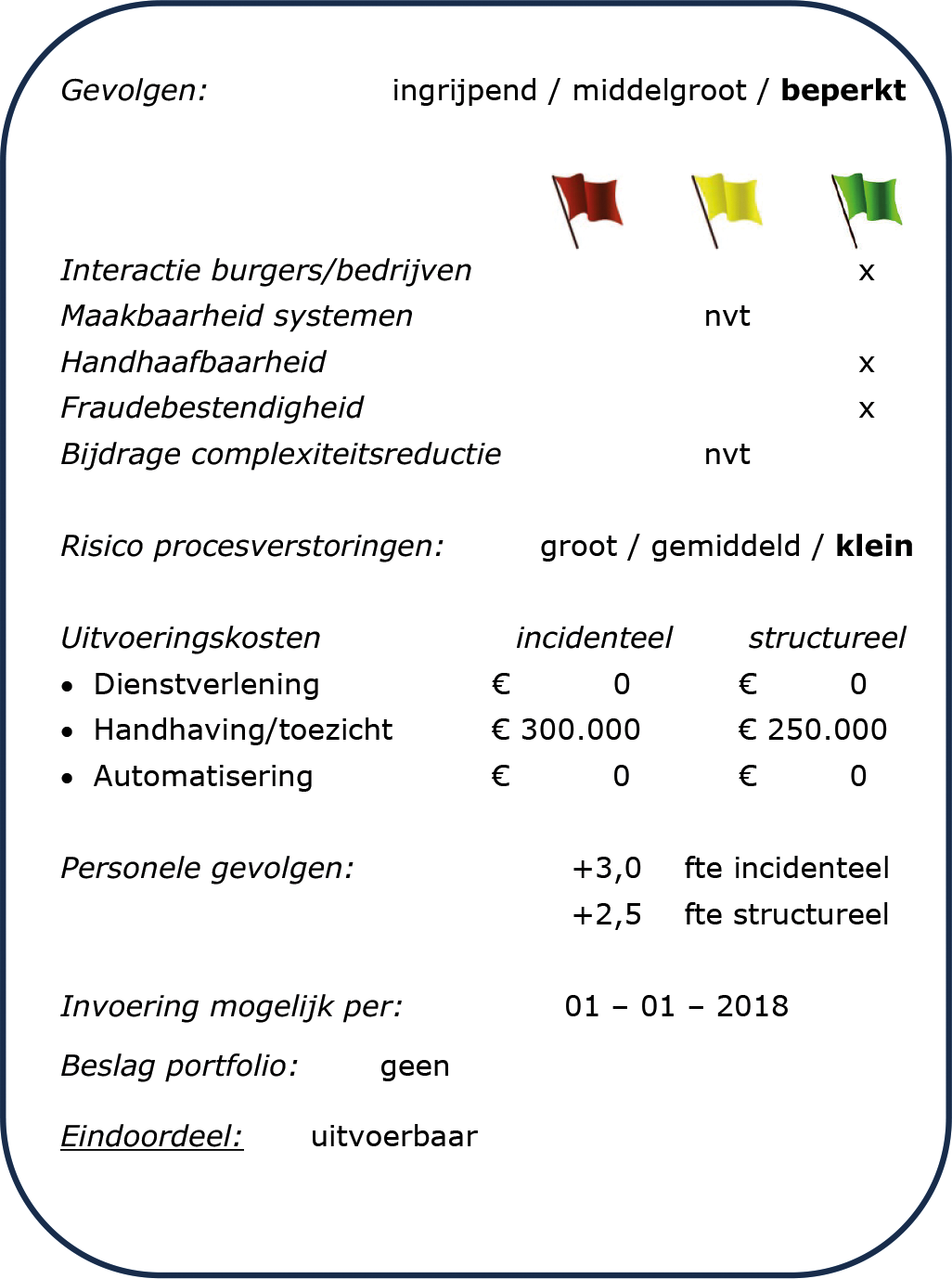

De uitvoeringsgevolgen voor de Belastingdienst in Nederland zijn beoordeeld met een uitvoeringstoets. De maatregelen in het Verdrag zijn uitvoerbaar en de uitvoeringsgevolgen en -kosten zijn beperkt. De uitvoeringstoets is als bijlage opgenomen.

Hieronder volgt een artikelsgewijze toelichting bij het Verdrag. Artikelen 2 en 3 van de goedkeuringswet, die betrekking hebben op de voorbehouden die Nederland en Curaçao maken bij het Verdrag, worden niet separaat behandeld, maar komen aan de orde bij de artikelen van het Verdrag waarin die voorbehouden worden genoemd.

Deel I: De werkingssfeer en interpretatie van uitdrukkingen (artikelen 1 en 2)

Artikel 1

Artikel 1 beschrijft de werkingssfeer van het Verdrag. Het Verdrag is van toepassing op alle belastingverdragen zoals gedefinieerd in artikel 2, eerste lid, onderdeel a, van het Verdrag. Deze verdragen worden aangeduid als «gedekte belastingverdragen».

Artikel 2

Artikel 2 bevat definities van in het Verdrag gebruikte uitdrukkingen. Het eerste lid, onderdeel a, definieert het begrip «gedekte belastingverdragen». Dat zijn de belastingverdragen waar het Verdrag op van toepassing is. Op grond van deze bepaling is het Verdrag van toepassing op (onderdeel i) in werking getreden verdragen ter vermijding van dubbele belasting naar het inkomen (ongeacht of deze mede betrekking hebben op andere belastingen) die (onderdeel ii) door de Partijen (in de zin van onderdeel b van dit eerste lid) bij het Verdrag zijn genotificeerd bij de depositaris. Door die kennisgeving geven Partijen aan het desbetreffende belastingverdrag onder de werkingssfeer van het Verdrag te brengen. In artikel 39 van het Verdrag is geregeld dat de Secretaris-Generaal van de OESO de depositaris van dit Verdrag zal zijn. Hierop wordt bij de toelichting op artikel 39 nader ingegaan. Uit het Explanatory Statement bij het Verdrag blijkt dat het Verdrag niet bedoeld is om door te werken op verdragen die alleen betrekking hebben op lucht- en scheepvaart of op sociale zekerheid.

Verder is het volgens onderdeel ii van het eerste lid mogelijk belastingverdragen die al wel getekend zijn, maar die nog niet in werking zijn getreden onder de werkingssfeer van het Verdrag te brengen. De datum van inwerkingtreding van deze verdragen moet dan te zijner tijd worden genotificeerd aan de depositaris. Voor Nederland kan dit de belastingverdragen met Kenia, Malawi en Zambia betreffen en voor Curaçao het verdrag met Malta.

In artikel 2, eerste lid, onderdeel a, onder i, letter B, van het Verdrag is bepaald dat het Verdrag ook van toepassing kan zijn op belastingverdragen waarbij rechtsgebieden of territoria partij zijn die wat betreft hun internationale betrekkingen vallen onder de verantwoordelijkheid van een Partij bij het Verdrag. Deze rechtsgebieden of territoria kunnen andere keuzes maken onder het Verdrag dan de Partij onder wiens verantwoordelijkheid ze vallen. Wat het Koninkrijk der Nederlanden betreft, betekent dit dat Nederland, Aruba, Curaçao en Sint Maarten onder deze categorie vallen.

In artikel 2, eerste lid, onderdeel b van het Verdrag wordt een definitie gegeven van de uitdrukking «Partij». Onder die uitdrukking wordt ten eerste verstaan een staat voor wie het Verdrag in werking is getreden overeenkomstig artikel 34 van het Verdrag. Voorts wordt onder die term begrepen een rechtsgebied dat het Verdrag heeft ondertekend uit hoofde van artikel 27, eerste lid, onderdeel b of c en waarvoor het Verdrag in werking is getreden. Wat het Koninkrijk der Nederlanden betreft, vallen Nederland, Aruba, Curaçao en Sint Maarten, die geen van alle zelfstandige verdragsluitende bevoegdheid hebben, niet onder deze categorie.

Artikel 2, eerste lid, onderdeel c van het Verdrag bepaalt dat onder de uitdrukking «verdragsluitend rechtsgebied» een partij bij een gedekt belastingverdrag wordt bedoeld.

Tot slot wordt in artikel 2, eerste lid, onderdeel d, een definitie gegeven van de uitdrukking ondertekenaar. Dat is een staat die of een rechtsgebied dat het Verdrag ondertekend heeft, maar waarvoor het nog niet van kracht is.

Artikel 2, tweede lid, van het Verdrag bevat een algemene interpretatieregel voor uitdrukkingen die niet in het Verdrag zijn gedefinieerd. Tenzij de context een andere interpretatie vergt, gaat het om de betekenis die deze uitdrukkingen hebben (op het moment van toepassen van het Verdrag) volgens het relevante gedekte belastingverdrag. De verwijzing naar gedekte belastingverdragen brengt mee dat definitiebepalingen in die belastingverdragen ook relevant zijn voor de uitleg van niet gedefinieerde uitdrukkingen in het Verdrag. De verwijzing omvat mede de in veel gedekte belastingverdragen opgenomen bepaling, overeenkomstig artikel 3, tweede lid, van het OESO-modelverdrag, over de doorwerking van het nationale recht bij de interpretatie van in belastingverdragen niet gedefinieerde uitdrukkingen.

Wat betreft de positie van het Nederland heeft de regering ervoor gekozen alle in werking getreden verdragen ter vermijding van dubbele belasting naar het inkomen (en vermogen) onder de werking van het Verdrag te brengen, met uitzondering van verdragen met een aantal landen waarmee onderhandelingen lopen. Bij ondertekening zijn daarom alle belastingverdragen aangemeld, behalve de verdragen met België, Brazilië, Bulgarije, Denemarken, Ierland, Oekraïne, Polen, Spanje en Zwitserland.

Curaçao heeft er voor gekozen beide voor Curaçao geldende belastingverdragen ter vermijding van dubbele belasting naar het inkomen (en vermogen) onder de werking van het Verdrag te brengen. Dit betreft de verdragen met Noorwegen en Malta. Het verdrag met Noorwegen dat op 13 november 1989 tot stand kwam ten behoeve van de Nederlandse Antillen, geldt nog steeds voor Curaçao, Sint Maarten en Caribisch Nederland.

Voorts zal de ratificatie van het Verdrag voor Caribisch Nederland samenvallen met ratificatie voor Europees-Nederland. Het Verdrag zal voor dat deel van Nederland alleen werking hebben voor zover een gedekt belastingverdrag daar materiële werking heeft.

Deel II: Hybride mismatches (artikelen 3, 4 en 5)

Artikel 3 van het Verdrag en de artikelen 2 en 3 van de rijkswet

Artikel 3 van het Verdrag bevat bepalingen die zijn ontleend aan de rapporten bij BEPS-acties 2 en 6. Het gaat hierbij om de verdragstoepassing in gevallen dat een entiteit door een van de verdragspartners als belastingplichtige wordt beschouwd, terwijl de andere verdragspartner voor de belastingheffing door de entiteit heen kijkt naar de achterliggende deelnemers. Men spreekt in dit verband ook wel over hybride entiteiten.

Artikel 3, eerste lid, van het Verdrag regelt dat als een verdragsluitend rechtsgebied door of door tussenkomst van een hybride entiteit verkregen inkomen in aanmerking neemt als inkomen van een inwoner, dit inkomen ook voor de toepassing van een gedekt belastingverdrag als zodanig moet worden behandeld. Deze bepaling voorkomt onder meer dat een gedekt belastingverdrag niet toegepast zou kunnen worden enkel omdat verdragsluitende rechtsgebieden een entiteit anders kwalificeren. De bepaling voorkomt echter ook dat een belastingverdrag wordt toegepast – waardoor een verdragsluitend rechtsgebied in zijn (bron)heffingsrechten wordt beperkt – voor inkomen dat bij geen van de verdragspartners in aanmerking wordt genomen als inkomen van een inwoner.

Artikel 3, tweede lid, van het Verdrag ziet op de toepassing van de bepalingen in gedekte belastingverdragen die zien op de wijze waarop dubbele belasting wordt vermeden. Dit lid bepaalt dat een verdragsluitend rechtsgebied geen vermindering ter vermijding van dubbele belasting hoeft te verlenen aan zijn inwoners voor inkomen dat enkel in het andere verdragsluitende rechtsgebied mag worden belast omdat het betreffende inkomen in zoverre ook inkomen is van een inwoner van dat andere verdragsluitende rechtsgebied.

Het derde lid van artikel 3 hangt samen met het eerste lid. Deze bepaling regelt dat de bepaling van het eerste lid niet afdoet aan het recht van een verdragsluitend rechtsgebied om zijn eigen inwoners te belasten. Hiermee wordt beoogd te voorkomen dat de heffingsrechten van een verdragsluitend rechtsgebied beperkt zouden worden voor inkomen van een eigen inwoner ((niet-transparante) entiteit) omdat zijn verdragspartner deze entiteit als transparant aanmerkt (en inkomen bij de achterliggende partners/deelnemers in aanmerking neemt). Het derde lid geldt alleen voor gedekte belastingverdragen waarvoor – op basis van een gemaakt voorbehoud – de zogenaamde «saving clause» (artikel 11) uit het Verdrag niet van toepassing is, omdat het derde lid anders overbodig zou zijn. Gelet op het voorbehoud dat Nederland maakt bij artikel 11 van het Verdrag, geldt deze bepaling voor alle gedekte belastingverdragen van Nederland waarin artikel 3 van het Verdrag doorwerkt.

Het vierde lid regelt de doorwerking van de hiervoor besproken regels in een gedekt belastingverdrag. Dit lid bepaalt dat artikel 3, eerste lid (zoals dat eventueel is aangevuld door het hiervoor beschreven derde lid) gaat gelden in plaats van, of bij ontbreken van, bepalingen in gedekte belastingverdragen die zien op het in aanmerking nemen van door of door tussenkomst van hybride entiteiten verkregen inkomen als inkomen van een inwoner van een verdragsluitend rechtsgebied. Het maakt daarbij niet uit of dat gebeurt door een in een gedekt belastingverdrag opgenomen algemene of gedetailleerde bepaling.

Het vijfde lid biedt Partijen de mogelijkheid om een voorbehoud te maken bij de bepalingen van artikel 3. Dit artikel bevat geen minimumstandaard en daarom kan een Partij een voorbehoud maken bij het gehele artikel, om bestaande (meer specifieke) bepalingen in gedekte belastingverdragen over hybride entiteiten te behouden of juist alleen deze te vervangen.

Het zesde lid van artikel 3 ziet op de kennisgeving van bepalingen uit gedekte belastingverdragen waarvan beoogd wordt dat artikel 3, eerste lid (al dan niet aangepast door het derde lid), van het Verdrag daarvoor in de plaats treedt. Wanneer de verdragsluitende rechtsgebieden die partij zijn bij een gedekt belastingverdrag een dergelijke bepaling hebben genotificeerd, zal deze worden vervangen door artikel 3, eerste lid, en eventueel de bepaling van het derde lid. In andere gevallen zal het eerste lid voorgaan op bepalingen uit een gedekt belastingverdrag voor zover deze laatste onverenigbaar zijn met de bepalingen van artikel 3, eerste lid.

De regering vindt het wenselijk dat in belastingverdragen wordt geregeld dat situaties met hybride entiteiten niet leiden tot dubbele belasting of beperking van heffingsrechten zonder dat inkomen bij een verdragspartner bij de belastingheffing in aanmerking wordt genomen. Daarom maakt de regering geen algeheel voorbehoud bij deze bepaling. Het Verdrag biedt een regel waarmee veel (complexe) situaties met betrekking tot de verdragstoepassing in geval van hybride entiteiten kunnen worden opgelost bij de toepassing van de gedekte belastingverdragen van Nederland. In enkele Nederlandse belastingverdragen zijn evenwel bepalingen opgenomen die meer maatwerk bieden dan de bepaling van artikel 3 van het Verdrag, zonder afbreuk te doen aan de principes voor het oplossen van dubbele belasting of het onterecht beperken van heffingsrechten. Voor die gevallen maakt de regering gebruik van de mogelijkheid van artikel 3, vijfde lid, onderdeel d, om een (beperkt) voorbehoud op te nemen. Hiervoor wordt ook verwezen naar artikel 2, onderdeel I, van de rijkswet. Dit betreft de bepalingen die zijn opgenomen in de belastingverdragen met Japan, het Verenigd Koninkrijk en de Verenigde Staten, zodat de daarin opgenomen meer gedetailleerde bepalingen over hybride entiteiten hun werking behouden.

Curaçao heeft in zijn voorlopige keuzes onder het Verdrag aangegeven een volledig voorbehoud te willen maken bij dit artikel. Hierdoor werkt dit artikel niet door op de gedekte belastingverdragen van Curaçao. Hiervoor wordt ook verwezen naar artikel 3, onderdeel I, van de rijkswet.

Artikel 4van het Verdrag en artikel 3 van de rijkswet

Artikel 4, eerste lid, van het Verdrag bevat een regel voor het bepalen van de woonplaats voor de toepassing van een gedekt belastingverdrag van een niet-natuurlijk persoon die volgens de nationale regelgeving van elk van de verdragsluitende staten als inwoner van de «eigen» staat wordt beschouwd. In een dergelijk geval wordt wel gesproken over entiteiten met een «dubbele woonplaats». Deze bepaling komt inhoudelijk overeen met een voorgestelde wijziging van de tekst van artikel 4, derde lid, van het OESO-modelverdrag zoals opgenomen in het rapport bij BEPS-actie 6. Op basis van deze bepaling zullen de bevoegde autoriteiten van de verdragsluitende rechtsgebieden trachten om in onderling overleg de woonplaats van een entiteit met een dubbele woonplaats vast te stellen. Daarbij wordt gelet op de plaats waar de werkelijke leiding van die entiteit is gelegen, naar welk recht de entiteit is opgericht en eventuele andere relevante omstandigheden. Als de bevoegde autoriteiten geen overeenstemming bereiken over de woonplaats van een entiteit met een dubbele woonplaats voor toepassing van het gedekte belastingverdrag, komen dat lichaam geen verdragsvoordelen toe, tenzij de bevoegde autoriteiten dat in onderling overleg mochten bepalen.

Artikel 4, tweede lid, regelt dat de bepaling van het eerste lid in de plaats komt van de bepalingen in gedekte belastingverdragen die betrekking hebben op het vaststellen van de woonplaats van entiteiten met een dubbele woonplaats (corporate-tiebreaker-bepalingen). De bepaling van het eerste lid vindt ook toepassing bij het ontbreken van een corporate-tiebreaker-bepaling in een gedekt belastingverdrag. Volgens de tweede volzin van dit tweede lid werkt de bepaling van het eerste lid niet door op bepalingen in gedekte belastingverdragen die zien op situaties van Dual-listed company arrangements.

In artikel 4, derde lid, zijn de voorbehouden opgenomen die Partijen kunnen maken bij deze bepaling. Partijen bij het Verdrag kunnen zich het recht voorbehouden dit artikel in zijn geheel niet toe te passen op de gedekte belastingverdragen. Verder is een voorbehoud mogelijk waarmee bepaalde typen corporate-tiebreaker-bepalingen niet worden vervangen door de bepaling uit artikel 4, eerste lid, van het Verdrag. De regering heeft bij ondertekening geen voorbehoud gemaakt bij het onderhavige artikel aangezien zij van mening is dat deze bepaling een geëigend instrument is om bepaalde situaties van belastingontwijking te bestrijden. In veel Nederlandse belastingverdragen is om die reden ook al een corporate-tiebreaker-bepaling op basis van onderling overleg opgenomen. Om zoveel mogelijk uniformiteit in toepassing en uitleg te bereiken heeft Nederland geen gebruik gemaakt van de mogelijkheid een voorbehoud te maken bij deze bepaling ter behoud van bestaande bepalingen in gedekte belastingverdragen (die overigens inhoudelijk nauw aansluiten bij de in het eerste lid van dit artikel opgenomen bepaling).

Het vierde lid van artikel 4 regelt de kennisgevingen met betrekking tot dit artikel. Partijen bij het Verdrag dienen – behalve als zij een volledig voorbehoud maken bij dit artikel – de bestaande in het tweede lid omschreven corporate-tiebreaker-bepalingen te notificeren die niet vallen binnen de reikwijdte van een van de voorbehouden uit het derde lid, onderdeel b, c of d. De regel uit het eerste lid vervangt de bepaling die is genotificeerd door de verdragsluitende rechtsgebieden bij een gedekt belastingverdrag. In andere gevallen heeft de regel uit het eerste lid voorrang op bepalingen uit een gedekt belastingverdrag voor zover die bepalingen onverenigbaar zijn met het eerste lid.

Curaçao heeft in zijn voorlopige keuzes onder het Verdrag aangegeven een volledig voorbehoud te willen maken bij dit artikel. Hierdoor werkt dit artikel niet door op de gedekte belastingverdragen van Curaçao. Hiervoor wordt ook verwezen naar artikel 3, onderdeel II, van de rijkswet.

Artikel 5

Artikel 5 van het Verdrag bevat bepalingen die doorwerken op de voorkomingsbepalingen in gedekte belastingverdragen. De bepalingen zijn gebaseerd op het rapport bij BEPS-actie 2. In de kern beogen de bepalingen te voorkomen dat een verdragsluitend rechtsgebied inkomen van zijn inwoners vrijstelt, terwijl zijn verdragspartner dat inkomen, gelet op de bepalingen van het desbetreffende belastingverdrag, ook niet in de heffing betrekt.

Het eerste lid geeft aan dat een Partij kan kiezen tussen drie opties (A, B of C). Als twee verdragsluitende rechtsgebieden bij een gedekt belastingverdrag verschillende keuzes maken werkt de aanpassing van de voorkomingbepalingen asymmetrisch. Dat wil zeggen dat deze alleen geldt voor de inwoners van het verdragsluitende rechtsgebied dat voor de optie heeft gekozen. Dit is mogelijk gemaakt omdat het gebruikelijk is dat elke verdragspartner bij een belastingverdrag zijn eigen methodiek kiest voor het voorkomen van dubbele belasting van zijn inwoners.

Optie A wordt beschreven in het tweede en derde lid. Deze optie is gebaseerd op artikel 23A, vierde lid, van het OESO-modelverdrag. Het betreft een aanvulling op de vrijstellingsmethode. Met deze regel wordt voorkomen dat inkomen door beide verdragspartners bij een belastingverdrag niet of lager wordt belast als gevolg van een verschillende interpretatie van dat belastingverdrag of omdat er tussen verdragspartners geen overeenstemming bestaat over de relevante feiten. In dat geval vindt op grond van de laatste zin van het tweede lid slechts een verrekening plaats van de buitenlandse belasting in plaats van een volledige vrijstelling van dat inkomen. Als een Partij kiest voor Optie A, dan geldt deze op grond van het derde lid voor gedekte belastingverdragen op grond waarvan een verdragsluitend rechtsgebied inkomen of vermogen vrijstelt.

Optie B is beschreven in het vierde en vijfde lid. Deze optie ziet op de situatie waarbij inkomen in het land van de ontvanger daarvan als dividend wordt vrijgesteld en in het land van waaruit het wordt betaald bij de belastingheffing aftrekbaar is. Optie B regelt dat in dergelijke gevallen het ontvangstland op grond van het Verdrag geen vrijstelling verleent, maar slechts een verrekeningsmethode toepast voor de belasting die het andere land heeft geheven. Deze verrekeningsmethode is beschreven in de laatste zin van het vierde lid.

Optie C wordt beschreven in het zesde en zevende lid van het Verdrag. Het gaat hierbij kort gezegd om het geheel vervangen van een vrijstellingsmethode in gedekte belastingverdragen door een verrekeningsmethode.

Bij de totstandkoming van de tekst van het Verdrag is in de Ad Hoc Groep onderkend dat asymmetrische toepassing van deze bepaling mogelijk moet zijn. Voor Partijen die geen van de opties kiezen en dit niet wenselijk vinden, biedt het achtste lid de mogelijkheid om een volledig voorbehoud te maken op artikel 5 voor bepaalde of alle gedekte belastingverdragen van het desbetreffende verdragsluitende rechtsgebied. Als Partijen (die al dan niet zelf voor optie A of B kiezen) alleen een bezwaar hebben tegen een asymmetrische toepassing van optie C (de verrekeningsmethode) kunnen zij op grond van het negende lid van artikel 5 een voorbehoud maken dat asymmetrische toepassing van Optie C verhindert.

Het tiende lid regelt de kennisgeving van de keuze voor een van de opties A, B of C en de bepalingen waar deze opties betrekking op hebben.

Als woonstaat past Nederland afhankelijk van het soort inkomen een vrijstellings- of een verrekeningsmethode toe. Kort gezegd, verleent Nederland voor actief inkomen (zoals ondernemingswinsten of arbeidsinkomen) in de regel een vrijstelling, terwijl bij passief inkomen (zoals dividend of interest) een verrekening wordt verleend van de buitenlandse bronbelasting. De regering vindt het echter ongewenst dat de vrijstellingsmethode wordt toegepast als inkomen niet of lager belast wordt als gevolg van verschillen in interpretatie van de feiten of van de bepalingen van een gedekt belastingverdrag. Daarom heeft de regering bij ondertekening van het Verdrag gekozen voor Optie A.

Ook Curaçao kiest voor de doorwerking van optie van A op zijn gedekte belastingverdragen.

Deel III: Verdragsmisbruik (artikelen 6, 7, 8, 9, 10 en 11)

Artikel 6

Artikel 6, eerste lid, van het Verdrag bevat een tekst voor een preambule die duidelijk maakt dat belastingverdragen bedoeld zijn om dubbele belasting te vermijden, zonder daarmee mogelijkheden te creëren voor dubbele niet-heffing of verlaagde heffing door belastingontduiking of belastingontwijking (waaronder, kort gezegd, treaty-shopping-structuren). Met deze preambule worden gedekte belastingverdragen in overeenstemming gebracht met een onderdeel van de minimumstandaard om verdragsmisbruik tegen te gaan uit het rapport bij BEPS-actie 6. De preambule is van belang bij de uitleg en toepassing van belastingverdragen. Artikel 31, eerste lid, van het Verdrag van Wenen inzake het verdragenrecht bepaalt dat verdragen te goeder trouw moeten worden uitgelegd overeenkomstig de gewone betekenis van termen in hun context en in het licht van voorwerp en doel van het verdrag. Uit artikel 31, tweede lid, van het Verdrag van Wenen inzake het verdragenrecht volgt dat de preambule behoort tot de context van een verdrag.

Artikel 6, tweede lid, beschrijft op welke wijze het eerste lid doorwerkt in gedekte belastingverdragen. De tekst zoals beschreven in het eerste lid komt in de plaats van de preambuletekst van gedekte belastingverdragen waarin wordt verwezen naar de bedoeling om dubbele belasting te vermijden. Bij het ontbreken van een dergelijke preambule wordt de preambuletekst uit het eerste lid toegevoegd aan het gedekte belastingverdrag.

Het derde lid van artikel 6 bepaalt dat een Partij ervoor kan kiezen om in de gedekte belastingverdragen ook een preambuletekst op te nemen die betrekking heeft op de wens om de economische betrekkingen verder te ontwikkelen en om de samenwerking op belastinggebied te versterken. De regering kiest voor toepassing van dit derde lid. Ook Curaçao kiest voor toepassing van het derde lid.

Artikel 6, vierde lid, ziet op het voorbehoud dat een Partij kan maken bij dit artikel van het Verdrag. Omdat dit onderdeel van het Verdrag een minimumstandaard betreft, is het alleen mogelijk een voorbehoud te maken voor gedekte belastingverdragen die op dit vlak al voldoen aan de minimumstandaard tegen verdragsmisbruik. De regering kiest niet voor dit voorbehoud. Curaçao maakt dit voorbehoud ook niet.

Het vijfde en zesde lid van artikel 6 behandelen de kennisgevingen bij dit artikel van het Verdrag. Op grond van het vijfde lid moeten Partijen notificeren of gedekte belastingverdragen preambuleteksten bevatten waarin de intentie om dubbele belasting te voorkomen is opgenomen. Als dit het geval is moet ook deze preambuletekst genotificeerd worden. Wanneer beide verdragsluitende rechtsgebieden bij het betreffende gedekte belastingverdrag de preambuletekst notificeren, dan zal deze tekst vervangen worden door de tekst beschreven in het eerste lid. In andere gevallen zal de tekst beschreven in het eerste lid de bestaande preambuletekst aanvullen.

Als een Partij kiest voor de in het derde lid van artikel 6 geboden mogelijkheid moet dit worden genotificeerd aan de depositaris. Deze kennisgeving dient vergezeld te gaan van een lijst van gedekte belastingverdragen waarin de preambuletekst bedoeld in het derde lid nog niet is opgenomen. Het derde lid is alleen van toepassing als de partijen bij een gedekt belastingverdrag hiervoor kiezen en een kennisgeving hebben gedaan als bedoeld in het zesde lid.

Artikel 7

Artikel 7 van het Verdrag bevat bepalingen die verdragsmisbruik tegengaan. Onder actiepunt 6 van het BEPS-project is daartoe een minimumstandaard ontwikkeld. Om misbruik van belastingverdragen tegen te gaan zijn er – naast een verklaring over de intentie van belastingverdragen (waar artikel 6 van het Verdrag op ziet) – drie wijzen waarop in belastingverdragen aan de minimumstandaard kan worden voldaan: (i) een zelfstandige algemene antimisbruikbepaling gebaseerd op de hoofddoelen achter een structuur of transactie (PPT), (ii) opname in belastingverdragen van een zogenoemde LOB- bepaling aangevuld met een PPT-bepaling, of (iii) een (gedetailleerde) LOB aangevuld met nationale of verdragsbepalingen die doorstroomstructuren bestrijden. Bij ondertekening van het Verdrag is door Nederland gekozen voor de eerste optie (PPT).

Het eerste lid bevat de PPT. Deze houdt in dat de voordelen van een gedekt belastingverdrag niet worden toegekend voor een bestanddeel van het inkomen indien het verkrijgen van dit verdragsvoordeel een van de voornaamste redenen was voor een constructie of transactie die tot dat voordeel heeft geleid, tenzij vastgesteld is dat het toekennen van dat voordeel in overeenstemming is met het doel en strekking van de relevante verdragsbepaling. De PPT richt zich dus op een specifieke transactie en niet zozeer op de persoon die bij een transactie betrokken is.

Het tweede lid bepaalt dat het eerste lid zal gelden in plaats van of bij afwezigheid van bepalingen die verdragsvoordelen uitsluiten in gevallen waar de belangrijkste reden of een van de belangrijkste redenen voor een constructie of een transactie of van een daarbij betrokken persoon is gericht op het verkrijgen van dat voordeel. Opgemerkt wordt daarbij dat artikel 7, vijftiende lid, onderdeel a, van het Verdrag, de mogelijkheid biedt ervoor te kiezen het eerste lid niet te laten gelden en daarmee de werking van het tweede lid te voorkomen. Nederland wenst gelet op de keuze voor de PPT geen gebruik te maken van die mogelijkheid. Ook Curaçao wil de PPT door laten werken in zijn belastingverdragen en maakt van deze mogelijkheid dus geen gebruik.

Het derde lid biedt de mogelijkheid ervoor te kiezen dat ook de tekst van het vierde lid gaat gelden voor de gedekte belastingverdragen. Nederland en Curaçao maken gebruik van deze mogelijkheid.

Het vierde lid houdt in dat de verdragsvoordelen op verzoek van de belastingplichtige toch kunnen worden toegekend als die voordelen, of andere voordelen, zouden zijn toegekend bij afwezigheid van de relevante constructies of transacties. Bovendien is in dit lid geregeld dat de bevoegde autoriteiten aan wie een verzoek hiertoe is gericht, in overleg zullen treden met de bevoegde autoriteiten van de verdragspartner alvorens dit verzoek af te wijzen.

Het vijfde lid bepaalt dat het vierde lid geldt bij gedekte belastingverdragen waarin een bepaling is opgenomen die bepaalt dat de verdragsvoordelen niet worden toegekend in gevallen waar de belangrijkste reden of een van de belangrijkste redenen voor een constructie of een transactie, of van een daarbij betrokken persoon, was gericht op het verkrijgen van dat voordeel.

Hetgeen hiervoor is beschreven leidt ertoe dat onder alle Nederlandse gedekte belastingverdragen de tekst van het eerste en vierde lid gaan gelden als kort gezegd de betreffende verdragspartners deze bepalingen voor de verdragsrelatie met Nederland via het Verdrag accepteren. Dat geldt voor verdragen waarin nog in het geheel geen met de PPT vergelijkbare bepaling staat, voor verdragen waarin al een dergelijke algemeen geldende bepaling staat en voor verdragen waarin een dergelijke bepaling specifieke verdragsvoordelen uitsluit.

Het zesde tot en met veertiende lid en het zestiende lid gaan over de toepassing van de LOB-bepaling, waar Nederland en Curaçao niet voor hebben gekozen. Het zesde lid laat Partijen bij het Verdrag de keuze om ook te kiezen voor een LOB-bepaling onder de gedekte belastingverdragen. In principe geldt een dergelijke bepaling alleen als beide verdragsluitende rechtsgebieden bij een gedekt belastingverdrag voor een LOB-bepaling kiezen. Het zevende lid biedt echter de mogelijkheid om – in afwijking van de regel van het zesde lid – als niet gekozen is voor een LOB-bepaling onder het Verdrag, toch een symmetrische of asymmetrische toepassing van de LOB-bepaling te accepteren. Het achtste tot en met het dertiende lid bevatten de LOB-bepaling. Het gaat om een beschrijving van situaties waarin kort gezegd geen verdragsmisbruik wordt verondersteld. Het veertiende lid regelt hoe de LOB-bepaling zich verhoudt tot bepalingen uit gedekte belastingverdragen. Het zestiende lid biedt Partijen die voor een LOB-bepaling kiezen de mogelijkheid om via bilaterale onderhandelingen te voldoen aan de minimumstandaard als het andere verdragsluitende rechtsgebied niet kiest voor een LOB-bepaling.

Het vijftiende lid beschrijft enige voorbehouden die openstaan voor Partijen die de werking van de beschreven bepalingen willen beperken. Zo kan een Partij zich het recht voorbehouden het eerste lid van dit artikel niet toe te passen, omdat die Partij voornemens is een gedetailleerde LOB-bepaling aangevuld met nationale of verdragsbepalingen in te voeren die doorstroomstructuren bestrijden. Ook kunnen Partijen bij het Verdrag een voorbehoud maken tot behoud van bepalingen met daarin een PPT in gedekte belastingverdragen. Nederland en Curaçao maken van deze voorbehouden geen gebruik.

Het zeventiende lid regelt de kennisgevingen met betrekking tot dit artikel. Voor verdragen waarin nog geen bepaling is opgenomen die verdragsvoordelen uitsluit in gevallen waar de belangrijkste reden of een van de belangrijkste redenen voor een transactie of een constructie was gericht op het verkrijgen van dat voordeel, geldt geen kennisgeving. Als de verdragsluitende rechtsgebieden bij een gedekt belastingverdrag het eerste lid kort gezegd accepteren, gaat de tekst daarvan voor dit gedekte belastingverdrag gelden.

Voor verdragen die al een met de PPT vergelijkbare bepalingen bevatten (zoals beschreven in artikel 2 van dit artikel), bepaalt onderdeel a in de eerste twee volzinnen dat wanneer beide betrokken verdragsluitende rechtsgebieden daarvoor dezelfde bepalingen notificeren, deze bepalingen vervangen worden door de tekst van het eerste lid. Dit zal voor een aantal Nederlandse verdragen betekenen dat bestaande antimisbruikbepalingen – die alleen op een beperkt aantal verdragsbepalingen zien – vervallen en dat de PPT van het eerste lid gaat gelden voor dat hele gedekte belastingverdrag.

Ten slotte is onderdeel b van het zeventiende lid voor Nederland en Curaçao relevant. Het regelt dat het vierde lid, waar Nederland en Curaçao voor hebben gekozen, alleen gaat gelden onder gedekte belastingverdragen in gevallen waarin beide betrokken verdragsluitende rechtsgebieden daarvoor kiezen en die keuze hebben genotificeerd.

Artikel 8 van het Verdrag en artikel 3 van de rijkswet

Op basis van artikel 8 van het Verdrag wordt een nadere voorwaarde gesteld aan het verkrijgen van verdragsvoordelen (verlaging of vrijstelling van bronheffing) ter zake van zogenoemde deelnemingsdividenden. Dit artikel is gebaseerd op het voorstel in het rapport van BEPS-actie 6 om belastingontwijking via zogenoemde dividend transfer transactions tegen te gaan.

De in het eerste lid opgenomen bepaling regelt dat een verlaging of vrijstelling van bronheffing op dividenden bij belangen van een zekere omvang alleen geldt als ten minste 365 dagen aan het vereiste bezitspercentage is voldaan («minimumbezitsperiode»). Daarbij is van belang dat ook dagen na een dividendbetaling meetellen voor de minimumbezitsperiode. Hierdoor kunnen de verdragsvoordelen ook achteraf beschikbaar komen als na de dividendbetaling voldaan wordt aan de minimumbezitsperiode. Bepalingen uit gedekte belastingverdragen die niet een bepaald bezitspercentage kennen als voorwaarde voor verlaging of vrijstelling van bronheffing bij dividenden, worden niet geraakt door dit lid.

Het tweede lid van artikel 8 regelt dat de minimumbezitsperiode in de plaats komt van in gedekte belastingverdragen opgenomen bepalingen met een minimumbezitsperiode of wordt toegevoegd als een dergelijke bezitsperiode ontbreekt.

In artikel 8, derde lid, zijn de voorbehouden opgenomen waar Partijen voor kunnen kiezen. Aangezien artikel 8 geen onderdeel is van de minimumstandaard kunnen Partijen zich het recht voorbehouden dit artikel in zijn geheel niet toe te passen. Verder is een voorbehoud mogelijk dat ertoe leidt dat artikel 8 geen toepassing vindt op gedekte belastingverdragen die al voorzien in een «minimumbezitsperiode». Nederland heeft bij ondertekening van het Verdrag geen voorbehoud gemaakt op dit artikel. Curaçao heeft gekozen voor een volledig voorbehoud op grond van het derde lid, onderdeel a, waardoor dit artikel niet doorwerkt op zijn belastingverdragen. Zie hiervoor ook artikel 3, onderdeel III, van de rijkswet.

Het vierde lid van artikel 8 bepaalt welke kennisgevingen Partijen bij het Verdrag moeten doen met betrekking tot dit artikel. Op grond van dit lid moeten Partijen de bepalingen zoals omschreven in artikel 8, eerste lid, van het Verdrag notificeren zolang deze niet worden geraakt door een voorbehoud uit het derde lid. Alleen als de verdragsluitende rechtsgebieden bij het betreffende gedekte belastingverdrag deze bepalingen hebben genotificeerd, gaat de regel uit het eerste lid gelden met betrekking tot die bepaling.

Artikel 9 van het Verdrag en artikel 3 van de rijkswet

Artikel 9 van het Verdrag ziet op bepalingen uit belastingverdragen op basis waarvan het heffingsrecht over de winst bij vervreemding van aandelen of vergelijkbare belangen in entiteiten met een groot belang bij onroerende zaken in een verdragsland (onroerendezaaklichamen) aan dat verdragsland (de situsstaat) worden toegewezen. Met dergelijke bepalingen wordt afgeweken van het uitgangspunt in belastingverdragen dat de winst bij de vervreemding van aandelen mag worden belast in het woonland van de betreffende aandeelhouder (vervreemder). Een dergelijke bepaling is ook terug te vinden in artikel 13, vierde lid, van het OESO-modelverdrag. Via artikel 9 worden de criteria aangescherpt die worden gehanteerd om te beoordelen of sprake is van een belang in een onroerendezaaklichaam om zo te bewerkstelligen dat de toepassing van zulke bepalingen minder eenvoudig omzeild kan worden. Deze bepaling is gebaseerd op voorstellen op dit punt uit het rapport bij BEPS-actie 6. Het eerste lid doet niet af aan in gedekte belastingverdragen (zoals in een aantal Nederlandse belastingverdragen8) gehanteerde bezitspercentages of eventuele beperkingen of uitzonderingen op de toepassing van de bepaling over onroerendezaaklichamen.

Volgens het eerste lid, onderdeel a, van artikel 9 wordt een toetsperiode van 365 dagen geïntroduceerd. Deze toetsperiode houdt in dat een lichaam als onroerendezaaklichaam kwalificeert indien op enig moment gedurende de 365 dagen voorafgaand aan een vervreemding van aandelen in een dergelijke vennootschap de waarde van de aandelen voor meer dan een bepaald percentage voortvloeit uit onroerende zaken gelegen in de situsstaat. Deze maatregel is bedoeld om misbruik te bestrijden waarbij vlak voor de vervreemding van de aandelen bijvoorbeeld een grote hoeveelheid kasgeld als eigen vermogen in het lichaam wordt ingebracht.

Volgens onderdeel b van het eerste lid, wordt de reikwijdte van de bedoelde bepaling over onroerendezaaklichamen uitgebreid naar (de vervreemding van) met aandelen vergelijkbare belangen, zoals belangen in een partnership of trust.

Artikel 9, tweede lid, regelt hoe de toetsperiode van artikel 9, eerste lid, onderdeel a, doorwerkt in de gedekte belastingverdragen. Op grond van dit lid worden bestaande toetsperiodes vervangen of wordt de toetsperiode uit het eerste lid ingevoegd bij het ontbreken daarvan.

Op grond van Artikel 9, derde en vierde lid, kunnen Partijen bij het Verdrag kiezen voor het opnemen van artikel 13, vierde lid, van het OESO-modelverdrag, zoals aan te passen volgens het rapport bij BEPS-actie 6. Het vierde lid werkt pas door in een gedekt belastingverdrag als beide verdragspartners kiezen voor de toepassing van dit artikel en deze keuze hebben genotificeerd aan de depositaris. De regering kiest hier niet voor. Daarmee wordt dus voorkomen dat dit lid wordt toegevoegd aan gedekte belastingverdragen waar nog niet een dergelijke bepaling is opgenomen.

Artikel 9, vijfde lid, regelt de doorwerking van het vierde lid in de gedekte belastingverdragen indien daarvoor gekozen zou worden. Op grond van deze bepaling worden bestaande bepalingen vervangen die, kortweg, de heffingsrechten over winsten behaald met de vervreemding van aandelen die hun waarde voor een bepaald deel ontlenen aan onroerende zaken gelegen in de situsstaat, toedelen aan die staat. Voorts wordt de bepaling van het vierde lid, bij een keuze daarvoor door beide partijen bij een gedekt belastingverdrag, toegevoegd bij de afwezigheid van een dergelijke bepaling in een gedekt belastingverdrag.

Artikel 9, zesde lid, bevat de voorbehouden die mogelijk zijn bij deze bepaling uit het Verdrag. Omdat de inhoudelijke regel in artikel 9 geen onderdeel is van de minimumstandaard kunnen Partijen een voorbehoud maken waardoor het eerste lid van artikel 9 geen toepassing vindt. De regering is voorstander van het invoegen van de toetsperiode en de uitbreiding naar vergelijkbare belangen als aandelen om daarmee misbruik te voorkomen. Concreet betekent dit dat Nederland bij ondertekening van het Verdrag geen voorbehouden heeft gemaakt bij deze bepaling uit het Verdrag.

Curaçao maakt een volledig voorbehoud bij de toepassing van het eerste lid van dit artikel. Ook kiest Curaçao niet voor toepassing van het vierde lid. Dit betekent dat deze bepaling geen effect zal hebben op de belastingverdragen van Curaçao. Zie hiervoor ook artikel 3, onderdeel IV, van de rijkswet.

Artikel 9, zevende en achtste lid, schrijven de kennisgevingen voor bij dit artikel. Op grond van lid zeven moeten Partijen die geen voorbehoud maken bij de toepassing van het eerste lid van artikel 9 op grond van het zesde lid, onderdeel a, bestaande bepalingen zoals omschreven in het eerste lid van dit artikel notificeren. Indien de partijen bij een gedekt belastingverdrag een dergelijke bepaling notificeren, is het eerste lid van artikel 9 van toepassing.

Artikel 10 van het Verdrag en artikel 3 van de rijkswet

Artikel 10 van het Verdrag bevat een antimisbruikbepaling voor bepaalde driehoekssituaties met vaste inrichtingen in derde rechtsgebieden. De eerste drie leden van dit artikel zijn gebaseerd op een voorstel uit het rapport bij BEPS-actie 6. In essentie voorkomt dit artikel dat heffingsrechten van een verdragsluitend rechtsgebied (bronland) door een gedekt belastingverdrag worden beperkt voor inkomen van een inwoner van het andere verdragsluitende rechtsgebied (woonland) dat daar wordt vrijgesteld, omdat het wordt toegerekend aan zijn vaste inrichting in een derde land waar dit inkomen laag belast wordt. Van dit laatste is sprake als de belasting in het betreffende derde land (geen verdragspartij bij het gedekte belastingverdrag) minder is dan 60 percent van de belasting die zou worden geheven in het hiervoor bedoelde woonland.

Deze bepaling is volgens het tweede lid niet van toepassing op inkomen dat verband houdt met de actieve uitoefening van een bedrijf door de vaste inrichting.

Om overkill te voorkomen biedt het derde lid de mogelijkheid voor de bevoegde autoriteit van het bronland om – op verzoek van de belastingplichtige – toch verdragsvoordelen toe te kennen als de bevoegde autoriteit dat gerechtvaardigd voorkomt. Voorafgaand aan het weigeren of inwilligen van het verzoek zal die bevoegde autoriteit de bevoegde autoriteit van de verdragspartner consulteren.

Het vierde lid regelt de samenloop met gedekte belastingverdragen: de bepalingen van de eerste drie leden werken door in gedekte belastingverdragen in de plaats van, of bij ontbreken van, bepalingen uit gedekte belastingverdragen die kort gezegd vergelijkbaar zijn.

De bepalingen van het eerste tot en met het derde lid zijn geen onderdeel van de minimumstandaard. Het vijfde lid maakt het voor Partijen daarom mogelijk om een voorbehoud te maken om het artikel in het geheel niet toe te passen voor alle gedekte belastingverdragen van die Partij (onderdeel a), of voor gedekte belastingverdragen die al vergelijkbare bepalingen – als omschreven in het vierde lid – kennen (onderdeel b). Ook is het mogelijk om alleen bestaande vergelijkbare bepalingen – als omschreven in het vierde lid – te vervangen (onderdeel c).

Het zesde lid betreft de kennisgevingen van bestaande bepalingen waarop de eerste drie leden betrekking hebben. Die bepalingen worden vervangen door de bepalingen van de eerste drie leden als de verdragsluitende rechtsgebieden de bepalingen van een gedekt belastingverdrag hebben genotificeerd. In andere gevallen gaan de eerste drie leden voor op bepalingen uit gedekte belastingverdragen voor zover deze onverenigbaar zijn met de eerste drie leden.

De regering heeft bij ondertekening van het Verdrag ervoor gekozen om geen voorbehoud te maken op artikel 10. In een enkel belastingverdrag is Nederland ook al akkoord gegaan met een soortgelijke bepaling.9 De bepaling doet recht aan de veronderstellingen die verdragspartners hebben ten aanzien van de fiscale behandeling van inkomen waarvoor zij op basis van het belastingverdrag heffingsrechten prijsgeven. Voor Nederland betekent dit dat verdragspartners voor Nederlandse inwoners verdragsvoordelen kunnen weigeren. Anderzijds krijgt Nederland hiermee meer heffingsrechten in bedoelde situaties waarin inkomen bij een verdragspartner wordt vrijgesteld en in een derde rechtsgebied laag- of niet-belast wordt.

Curaçao heeft ervoor gekozen dit artikel niet door te laten werken in zijn belastingverdragen. Hiervoor wordt ook verwezen naar artikel 3, onderdeel V, van de rijkswet.

Artikel 11 van het Verdrag en de artikelen 2 en 3 van de rijkswet

Artikel 11 van het Verdrag betreft de zogenaamde «saving clause», waarmee een verdragsluitend rechtsgebied zich het recht voorbehoudt om zijn eigen inwoners te belasten.

De regering heeft er bij ondertekening van het Verdrag via het voorbehoud van artikel 11, derde lid, onderdeel a, voor gekozen om artikel 11, eerste lid, niet te implementeren in de Nederlandse belastingverdragen. Ook Curaçao heeft ervoor gekozen om dit voorbehoud te maken. De bepaling, die zijn oorsprong vindt in de belastingverdragen van de Verenigde Staten van Amerika, heeft naar de opvatting van de regering geen toegevoegde waarde; rechtsgebieden hebben het recht eigen inwoners te belasten, maar moeten daarbij wel de belastingverdragen respecteren waar zij zich aan hebben gecommitteerd.

Omdat Nederland en Curaçao gebruik wensen te maken van de in het derde lid, onderdeel a, geboden mogelijkheid een volledig voorbehoud te maken, wordt volstaan met een toelichting van dit artikel op hoofdpunten.

Het eerste lid van dit artikel bepaalt dat een verdragsluitend rechtsgebied zijn eigen inwoners mag belasten, maar dat wel de in dat lid omschreven verdragsvoordelen moet respecteren.

Het tweede lid regelt dat de «saving clause» geldt in de plaats van, of bij ontbreken van, kort gezegd eventueel bestaande «saving clauses» in gedekte belastingverdragen.

De «saving clause» is niet vereist als minimumstandaard. Op basis van het derde lid kan een Partij een geheel voorbehoud maken om het artikel helemaal niet toe te passen op de gedekte belastingverdragen. Ook is het mogelijk om alleen bestaande «saving clauses» te vervangen. Zoals hiervoor opgemerkt, hebben Nederland en Curacao van de mogelijkheid gebruik gemaakt om een volledig voorbehoud te maken. Zie voor dit voorbehoud ook artikel 2, onderdeel II, en artikel 3, onderdeel VI, van de rijkswet.

Het vierde lid betreft de kennisgeving van bestaande bepalingen waar het eerste lid betrekking op heeft.

Deel IV: Ontwijking van de kwalificatie als vaste inrichting (artikelen 12, 13, 14 en 15)

Artikel 12 van het Verdrag en artikel 3 van de rijkswet

Artikel 12 van het Verdrag is gebaseerd op voorstellen uit BEPS-actie 7 tot aanpassing van artikel 5, vijfde en zesde lid, van het OESO-modelverdrag. Het betreft maatregelen tegen zogenoemde «commissionairsstructuren» en vergelijkbare structuren om het vaststellen van een vaste inrichting te voorkomen.