Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34775 nr. 74 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34775 nr. 74 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 14 november 2017

Hierbij stuur ik u mede namens Staatssecretaris van Financiën zoals toegezegd nog enkele schriftelijke antwoorden op nog niet volledig beantwoorde vragen bij de Algemene Financiële Beschouwingen van vorige week (Handelingen II 2017/18, nrs. 19 en 20, Debat over de Algemene Financiële Beschouwingen). Bij deze brief vindt u twee bijlagen:

1. Gestelde vragen m.b.t. lastenbeeld Regeerakkoord en verschil CPB

2. Opmerkingen m.b.t. het debat over het fiscale vestigingsklimaat

Daarnaast is aan de heer Baudet toegezegd schriftelijk terug te komen op de laatste stand van zaken m.b.t. de onderhandelingen in het Bazelse Comité. Hierover ontvangt u later deze week een separate brief.

De Minister van Financiën, W.B. Hoekstra

Gestelde vragen m.b.t. lastenbeeld Regeerakkoord en verschil CPB

1) Waarom is het effect van het RA volgens het CPB een lastenverzwaring voor bedrijven van 0,1 mld (zie tabel 1 in de bijlage)? Het bedrijfslevenpakket van het RA leidt immers tot een lastenverlichting van 3 mld (zie tabel 2 in de bijlage)?

• In het CPB-beeld stijgen de lasten voor bedrijven door het RA met 0,1 mld in 2021. Het «Pakket bedrijfsleven» in het RA met een lastenverlichting van 3 mld voor bedrijven is een onderdeel van de maatregelen die effect hebben op de lasten voor werkgevers.

• Het verschil in presentatie tussen het RA en de doorrekening van het CPB wordt voor een belangrijk deel verklaard door de dividendbelasting (1,4 mld), die door het CPB wordt geboekt onder «buitenland», de toerekening van de btw-verhoging aan bedrijven (0,7 mld) en het milieupakket bedrijven uit het RA (0,4 mld). Daarnaast rekent het CPB werkgeverspremies, die gebruikt worden om uitgavenmaatregelen te financieren, onder bedrijven.

2) Waarom is er sprake van een lastenverzwaring van 3,4 mld cumulatief over de periode 2018–2021 terwijl het RA een forse lastenverlichting bevat?

• De maatregelen in het RA leiden cumulatief in de periode 2018–2021 tot een lastenverlichting.

• Deze lastenverlichting komt echter bovenop een lastenverzwaring in het basispad. Deze lastenverzwaring bestaat uit maatregelen van voorgaande kabinetten, stijgende zorgpremies en een technische correctie van het inkomstenkader. Zie hiervoor ook mijn brief van vanochtend.

3) Wat is de verdeling van de lastenverlichting tussen burgers en bedrijven van de 3,4 mld?

• De verdeling burgers-bedrijven wordt normaal gesproken niet door het kabinet gepubliceerd. Reden is dat deze boekhouding veelal arbitrair is. Veel maatregelen slaan namelijk niet eenduidig neer bij burgers dan wel bedrijven.

• Bovendien drukken belastingen uiteindelijk altijd op natuurlijke personen en niet op bedrijven.

• Het kabinet stuurt dan ook niet op deze verdeling. De lastenontwikkeling voor burgers komt tot uitdrukking in het integrale koopkrachtbeeld. Naast alle maatregelen zit ook het effect van het Regeerakkoord op lonen en prijzen in dit beeld. Dat is waar het kabinet op stuurt. Met inachtneming van deze kanttekeningen slaat de lastenverzwaring van 3,4 mld volledig neer bij bedrijven. Voor burgers is het lastenbeeld neutraal.

• De lastenverzwaring bij bedrijven zit o.a. in een stijgende inkomensafhankelijke bijdrage (iab) a.g.v. stijgende zorgkosten. De zvw-uitgaven worden namelijk 50–50 betaald vanuit de nominale premie en de iab. Ook hogere werkgeverspremies door maatregelen van voorgaande kabinetten zorgen voor de lastenverzwaring voor bedrijven. Voorbeeld is het collectiviseren van het uitbetalen van de transitievergoeding door het UWV. De lastenverzwaring voor burgers wordt door de maatregelen in het RA volledig goedgemaakt. Dat is niet het geval voor de lastenverzwaring voor bedrijven.

4) Waaruit bestaat de 3,3 mld lastenverzwaring in 2019 die genoemd staat in de startnota?

• In mijn brief van 9 november j.l. heb ik deze vraag reeds beantwoord. Zie hieronder nogmaals het antwoord.

• De lastenverzwaring van 3,3 mld euro in 2019 betreft vooral de verhoging van het lage btw-tarief en het beperken van de 30%-regeling. De aanpassing van het box 2-tarief zit in het «bedrijfslevenpakket» en leidt in 2019 tot extra belastingopbrengsten van 1,4 mld omdat DGA’s naar verwachting extra dividend uitkeren als anticipatie op de tariefsverhoging in 2020. De maatregel leidt tot een structurele lastenverzwaring van 0,4 mld. Dit tijdelijke anticipatie-effect van 1,4 mld euro wordt overigens niet geboekt in het inkomstenkader en is dus ook niet zichtbaar in tabel 4 van de startnota.

5) Waarom is er volgens het CPB sprake van een lastenverlichting van 1,5 mld (zie tabel 1 in de bijlage) terwijl op basis van de startnota een lastenverzwaring blijkt van 3,4 mld (zie tabel 2)

• De belangrijkste reden voor het verschil is te verklaren vanuit een verschil in lastendefinitie. Het CPB geeft het effect op het EMU-saldo. De startbrief geeft de beleidsmatige lastenontwikkeling. Dat betekent dat tijdelijke kaseffecten niet in de cijfers van de Startnota, maar wel in de cijfers van het CPB zitten. Dat speelt bijvoorbeeld bij het afschaffen van het Pensioen Eigen Beheer in 2017. Dat leidt in de periode 2018–2021 tot extra belastingopbengsten van ca 2,2 mld. Dit effect zit niet in de definitie uit de startnota maar wel in het CPB-beeld. Ook tijdelijke kaseffecten van de box 2-maatregel zitten niet in de cijfers van de startnota maar wel in de cijfers van het CPB.

• Een tweede oorzaak betreft technische correcties van het inkomstenkader waar geen daadwerkelijke maatregel cq lastenverzwaring mee gemoeid is. Het betreft het boeken van de LIV/LKV onder het uitgavenplafond en de compensatie van gemeenten en sportverenigingen voor hogere btw-opbrengsten als gevolg van een gerechtelijke uitspraak. Dat zorgt in de Startnota voor een lastenverzwaring van ca 1,1 mld. Dat effect zit niet in de cijfers van het CPB.

• Tenslotte heeft het CPB een eigen inschatting van de ontwikkeling van de zorguitgaven en zorgpremies. Het CPB raamt lagere zorguitgaven en premies dan het kabinet.

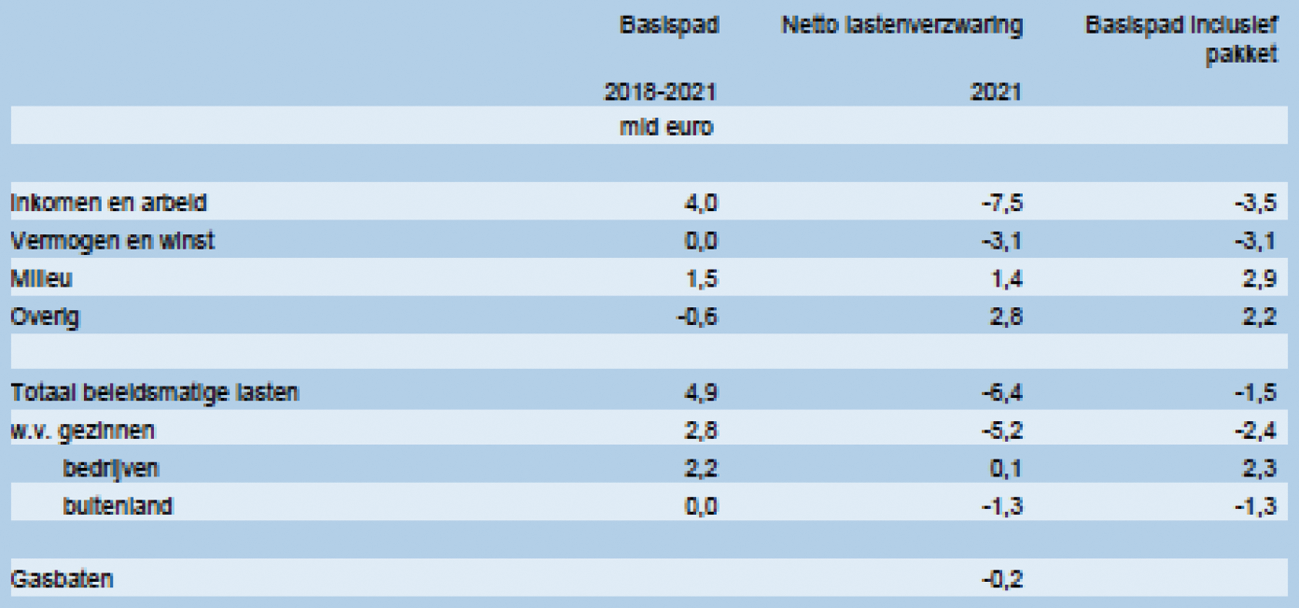

Tabel 1: lastenontwikkeling CPB doorrekening RA

|

(in miljarden euro’s; – is lastenverlichting/saldoverslechterend) |

Cumulatief 2018–2021 |

|---|---|

|

Basispad |

9 |

|

Maatregelen vorige kabinetten |

3,1 |

|

Zorgpremies |

4,8 |

|

Uitboeken LIV/LKV |

0,9 |

|

Btw-sport |

0,2 |

|

Regeerakkoord |

– 6,5 |

|

IB-pakket |

– 5,4 |

|

w.v. box 1 maatregelen |

– 9,4 |

|

w.v. vergroening burgers |

1 |

|

w.v. overige lasten |

3 |

|

Pakket bedrijfsleven |

– 2,2 |

|

Milieupakket bedrijven |

0,4 |

|

Lastenmaatregelen in uitgavenpakketten |

0,7 |

|

Doorwerking Regeerakkoord op zorgpremies en compensatie |

0,8 |

|

Zorgpremies |

– 0,9 |

|

Compensatie zorgpremies |

1,7 |

|

Totaal |

3,4 |

|

w.v. burgers |

0,0 |

|

w.v. bedrijven |

3,4 |

6) Hoe is de lastenverzwaring als gevolg van het beperken van het aftrekpercentage tot het tarief eerste schijf verdeeld over de verschillende aftrekposten?

Het antwoord op deze vraag volgt bij de brief later deze week naar aanleiding van het wetgevingsoverleg over het pakket Belastingplan 2018 op 6 november jongstleden.

De Staatssecretaris heeft in de richting van de heer Dijkgraaf (SGP) toegezegd dat nog voor het debat met de Minister-President over de dividendbelasting een brief zal worden verzonden met additionele informatie. Dat zal gebeuren in een separate brief, waarin aan de hand van enkele voorbeelden wordt ingegaan op de vraag of, en hoe ontvangers van dividend de Nederlandse dividendbelasting geheel of gedeeltelijk kunnen verrekenen in hun woon- of vestigingsland.

Daarnaast geeft deze brief de gelegenheid een verspreking tijdens de eerste termijn van de Staatssecretaris recht te zetten. De suggestie werd gewekt dat de in het regeerakkoord aangekondigde bronheffing op dividend, rente en royalty’s naar low tax jurisdictions en in misbruiksituaties structureel € 1,4 mrd zou opleveren. Dat is niet het geval. Er wordt geen budgettaire opbrengst verwacht. De maatregel wordt niet genomen om een budgettaire opbrengst te genereren, maar om de doorstroom door Nederland via brievenbusconstructies zo veel mogelijk tot het verleden te laten behoren. Het kabinet hecht weliswaar aan een aantrekkelijk fiscaal vestigingsklimaat, maar richt zich daarbij op bedrijven met reële activiteiten in Nederland.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34775-74.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.