Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34700 nr. 49 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34700 nr. 49 |

Vastgesteld 1 november 2017

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Economische Zaken en Klimaat over de bijlagen bij het eindverslag van de informateur dhr. G. Zalm over zijn informatiewerkzaamheden van 10 oktober 2017 over de verschillen tussen het CPB-rapport Analyse economische en budgettaire effecten van de financiële bijlage van het Regeerakkoord en het Regeerakkoord Vertrouwen in de toekomst 2017–2021 (bijlagen bij Kamerstuk 34 700, nr. 34).

De Minister heeft deze vragen beantwoord bij brief van 31 oktober 2017. Vragen en antwoorden zijn hierna afgedrukt.

De fungerend voorzitter van de commissie, Anne Mulder

De griffier van de commissie, Tielens-Tripels

1

Waarom wordt de besparingen op de zorg (Hoofdlijnenakkoord) door het CPB wel teruggegeven in een lagere Zvw premie en door het kabinet niet? Kan het kabinet deze kostenbesparing zomaar afromen?

Wat is hiervan het effect op de koopkracht?

Zie antwoord op vraag 74.

2

Kunt u per (lasten)maatregel aangeven wat hiervan het koopkrachteffect is per jaar vanaf 2008?

We gaan ervan uit dat vrager 2018 op het oog heeft. In hoofdstuk 6 van de doorrekening is per maatregel aangegeven of ze gunstig of ongunstig uitpakken voor de koopkracht. Zie ook de onderstaande opsomming.

Het totale koopkrachteffect van het Regeerakkoord is gekwantificeerd in de medianentabel (tabel 6.1) en de puntenwolken (figuur 6.1) van de doorrekening. Verder maakt het Ministerie van SZW bij ieder wetsvoorstel dat de komende jaren naar de Kamer wordt gestuurd een doorrekening van de inkomenseffecten van separate maatregelen.

De volgende maatregelen zijn gunstig voor de koopkracht:

• Invoeren van een tweeschijvenstelsel in box 1 inclusief lastenverlichting

• Verhogen van de maximale algemene heffingskorting met steilere afbouw

• Verder verhogen van de maximale arbeidskorting bij het afbouwpunt (bovenop algemene verhoging van de maximale arbeidskorting)

• Afschaffen van de harde maximale inkomensgrens in de huurtoeslag

• Verhogen van de kinderopvangtoeslag

• Verhogen van de kinderbijslag

• Verhogen van het afbouwpunt van het kindgebonden budget voor paren

• Verhogen van het heffingsvrij vermogen in box 3

• Verlagen van het eigenwoningforfait

• Temporiseren van de jaarlijkse verlaging van de bijstand (via de afbouw van de dubbele algemene heffingskorting in het referentieminimumloon) in het basispad

• Verhogen van de zorgtoeslag van paren

• Netto effect van doorwerking beleidspakket op nominale Zvw-premies,

• zorgtoeslag en eigen betalingen in het kader van de Zvw

De volgende maatregelen zijn nadelig voor de koopkracht:

• Bevriezen van het aangrijpingspunt van het hoogste tarief in box 1 tot en met 2021 (inclusief terugdraaien beleidsmatige verhogingen tot en met 2021)

• Schrappen van de Kan-bepaling in de huurtoeslag

• Geleidelijk afschaffen van de overdraagbaarheid IACK en arbeidskorting

• Geleidelijk afschaffen aftrek wegens geen of geringe eigenwoningschuld («wet Hillen»)

• Afschaffen van de doorsneesystematiek bij pensioenfondsen

• Verlagen van de zorgtoeslag voor alleenstaanden

• Geleidelijk beperken van aftrekposten tot het laagste tarief in box 1 (in lijn met de beperking van de hypotheekrenteaftrek)

• Versnellen beperking hypotheekrenteaftrek en andere aftrekposten tot het laagste tarief in box 1

• Verhogen van het tarief in box 2

De volgende maatregelen pakken verschillend uit voor verschillende groepen:

• Veranderen van de opbouw IACK

• Verhogen van zowel de maximale arbeidskorting als het afbouwpercentage

• Wijzigen van de berekening van het forfaitaire rendement op sparen

• Verhogen van de ouderenkorting voor lage inkomens en inkomensafhankelijk

• afbouwen van de ouderenkorting tot nul voor hogere inkomens

• Het maatregelenpakket in de augustusbesluitvorming 2018

3

Welke maatregelen (naast btw-verhoging, accijns en huren) zitten nog meer niet rechtstreeks in de koopkrachtplaatjes, maar via de inflatie? En in welke mate zitten deze dan in de inflatie?

De koopkrachtberekeningen van het CPB zijn gebaseerd op de mutatie van het beschikbaar inkomen. Alle maatregelen die het beschikbaar inkomen direct beïnvloeden lopen mee in de doorrekening (voor een overzicht hiervan zie het antwoord op vraag 2). Zoals te doen gebruikelijk corrigeren we de mutatie van het beschikbaar inkomen nog voor de ontwikkeling van de inflatie. De maatregelen die een effect hebben op de inflatie betreffen:

– Btw-verhoging

– Verhoging van de tabaksaccijns

– Minder sterke verlaging van de energiebelasting

Daarnaast leidt de bestedingsimpuls van extra overheidsbestedingen en lastenverlichting tot daling van de werkloosheid waardoor de druk op lonen en prijzen toeneemt.

4

Zonder RA zou het overschot in 2021 uitkomen op 13 mld. Het kabinet spendeert 14,5 mld. en houdt toch een overschot over van 0,5% (4,2 mld.). Hoe is dat te verklaren?

Dit komt door de macro-economische doorwerkingseffecten, zie p. 10 van de CPB Notitie «Analyse economische en budgettaire effecten van de financiële bijlage van het Regeerakkoord».

5

Hoe zeker is het dat de kabinetsmaatregelen uiteindelijk zullen leiden tot een extra economische groei van 5 mld.? Welke maatregelen (en in welke mate) veroorzaken deze groei?

Zie voor eerste deel, antwoord op vraag 52.

De effecten van de beleidsmaatregelen zijn voor het pakket als geheel doorgerekend en niet per maatregel. Maatregelen die leiden tot lastenverlichting of uitgavenintensivering hebben een positief effect op de economische groei op middellange termijn. Maatregelen die leiden tot lastenverzwaring of een ombuiging aan de uitgavenkant dempen dit positieve effect.

6

Hoe zeker is het dat deze extra economische stimulans wordt gerealiseerd?

Zie antwoord op vraag 52.

7

In het basispad was al voorzien dat de structurele opbrengst van 5,1 mld. vanwege de introductie van de aflossingseis (Wet herziening fiscale behandeling eigen woning) vanaf 2018 wordt teruggesluisd in verlaging van de tarieven in de 2e en 3e schijf en verlenging van de 3e schijf. Datzelfde gold voor de opbrengst van de tariefsaanpassing aftrek kosten eigen woning (structureel 770 mln.), die zou worden teruggesluisd in de vorm van verlenging van de 3e schijf.

Wanneer worden de opbrengsten van de maatregelen structureel?

Hoe ziet deze terugsluis (lastenverlichting) eruit in de jaren vanaf 2018 tot en met het jaar dat deze compensatie structureel wordt?

Hoe veranderen de tarieven en schijflengtes elk jaar?

Zoals besloten door uw Kamer wordt vanaf 2013 het maximale tarief van de hypotheekrenteaftrek in jaarlijkse stappen van 0,5 procentpunt verlaagd. Eveneens geldt dat vanaf 2013 annuïtair aflossen (in een periode van 30 jaar) verplicht gesteld is voor nieuwe hypotheken om in aanmerking te komen voor aftrek. (Grotendeels) hieraan gekoppeld geldt dat de lengte van de derde schijf tot met 2031 jaarlijks verlengd wordt met gemiddeld genomen ca. 900 euro. Ook grotendeels hieraan gekoppeld geldt dat de tarieven volgens de Wet inkomstenbelasting als volgt worden aangepast ter compensatie:

8

In het basispad was al voorzien dat de structurele opbrengst van 5,1 mld. vanwege de introductie van de aflossingseis (Wet herziening fiscale behandeling eigen woning) vanaf 2018 wordt teruggesluisd in verlaging van de tarieven in de 2e en 3e schijf en verlenging van de 3e schijf. Datzelfde gold voor de opbrengst van de tariefsaanpassing aftrek kosten eigen woning (structureel 770 mln.), die zou worden teruggesluisd in de vorm van verlenging van de 3e schijf.

Wanneer worden de opbrengsten van de maatregelen structureel?

Hoe ziet deze terugsluis (lastenverlichting) eruit in de jaren vanaf 2018 tot en met het jaar dat deze compensatie structureel wordt?

Hoe veranderen de tarieven en schijflengtes elk jaar?

Zie het antwoord op vraag 7.

9

Klopt het dat deze lastenverlichting nu naar voren wordt gehaald? Hoe ziet het lastenbeeld eruit na 2021 en structureel? Wat betekent deze lastenschuif voor het lastenbeeld en het EMU saldo na 2021?

De tarieven in het tweeschijvenstelsel komen na invoering in de kabinetsperiode sterk overeen met de tarieven die in het basispad zouden gelden in de structurele situatie. Zie het antwoord op vraag 27. Het invoeren van het tweeschijvenstelsel leidt tot een lastenverlichting van 5,9 mld euro in 2021, en 0,6 mld euro in de structurele situatie.

10

Wat is de extra opbrengst die wordt gerealiseerd met de versnelde afbouw van de hypotheekrenteaftrek (tariefsaanpassing aftrek kosten eigen woning)?

In 2021 is de extra opbrengst gelijk aan ca. 0,3 mld euro (prijsniveau 2017). Er is geen extra opbrengst in de structurele situatie.

11

Hoeveel van de lastenverlichting van 5,9 miljard in 2021 als gevolg van het tweeschijvenstelsel kan worden toegeschreven aan het naar voren halen van eerder genomen woningmarktmaatregelen?

In 2021 bedraagt de lastenverlichting ca. 5,9 mld euro, en structureel bedraagt deze nog 0,6 mld euro, omdat de tarieven in het basispad reeds verlaagd zouden worden. Het verschil (5,3 mld euro) kan grotendeels hieraan worden toegeschreven.

12

Waarom wordt deze lastenverlichting opnieuw opgevoerd terwijl deze reeds in het basispad was opgenomen? Wordt hier geen oude wijn in nieuwe zakken verkocht?

De lastenmaatregelen worden niet opnieuw opgevoerd maar versneld ingevoerd. Met de invoering van het tweeschijvenstelsel vindt de lastenverlichting reeds in de kabinetsperiode plaats. Zie ook de antwoorden bij vragen 7 en 27.

13

Hoe kan het dat CPB uitgaat van een structurele lastenverlichting van 0,6 mld. en het kabinet van 6,433 mld. als gevolg van het tweeschijvenstelsel? Wanneer wordt deze structureel?

De 0,6 mld lastenverlichting van het CPB is ten opzichte van het basispad waarin reeds lagere lasten zaten via de tarieven (als compensatie voor de lastenverzwarende beperking van de hypotheekrenteaftrek). Bezien over zowel het basispad plus het beleidspakket geldt dat de tariefsverlagingen leiden tot een structurele lastenverlichting (op korte termijn is dit een effect van het beleidspakket, op lange termijn is dit een effect wat grotendeels al in het basispad zat).

14

Betekent dit dat dat volgens het CPB de lasten na 2021 weer met 5,8 mld. worden verzwaard ten opzichte van 2021? Is hier dan sprake van een tijdelijke lastenverlichting?

Na 2021 blijven de tarieven constant, er is dus geen sprake van een tijdelijke lastenverlichting. Zie het antwoord op vraag 13.

15

Hoe hoog is de lastenverlichting in de jaren 2022, 2023, 2024, etc.?

Het CPB heeft ramingen gemaakt voor de periode 2018–2021 en voor de structurele situatie, maar niet voor de tussenliggende jaren. Voor de effecten in de geraamde jaren verwijzen we naar het antwoord op vraag 9 en 11.

16

Wat is de feitelijke opbrengst van het versneld afbouwen van de hypotheekrenteaftrek (met 3% per jaar vanaf 2020) in 2023? Is deze vanaf dat jaar ook structureel?

Het CPB heeft ramingen gemaakt voor de periode 2018–2021 en voor de structurele situatie. Voor de effecten in de geraamde jaren verwijzen we naar het antwoord op vraag 10. Er is geen structureel effect, omdat het maximale tarief reeds in het basispad verlaagd zou worden, zij het in een lager tempo.

17

Wanneer is de opbrengst van de versnelde afbouw van de overige aftrekposten (parallel aan de HRA) structureel; welke aftrekposten betreft dit?

Omdat de zelfstandigenaftrek niet meer geïndexeerd wordt in het basispad, is het structurele jaar van deze maatregel het eindjaar van onze doorrekening 2060. De afbouw van de aftrek wegens geringe woningschuld bereikt in 2048 haar structurele niveau.

Het maximale tarief voor de overige aftrekposten wordt met ingang van het jaar 2020 in jaarlijkse stappen van 3%-punt verlaagd. In 2023 ligt het maximale tarief tarief op 37%, dus vanaf 2024 zal het maximale tarief exact gelijk zijn aan het tarief van de laagste schijf.

In de CPB-berekeningen voor koopkracht wordt rekening gehouden met de volgende overige aftrekposten:

• kosten woon-werkverkeer

• persoonsgebonden aftrek (alimentatie, specifieke zorgkosten, scholing, giften

• zelfstandigenaftrek (inclusief startersaftrek)

• MKB-winstvrijstelling

• overige ondernemersaftrek box 1 (meewerk, staking etc)

18

In hoeverre is er per saldo in 2021 (en structureel) sprake van een lastenverlichting voor het MKB als gevolg van het verlagen van de Vpb (naar 16% in 2021) en het tegelijkertijd verhogen van het Box2 tarief (naar 28,5% in 2021)? Wanneer wordt het structurele effect bereikt?

Het structurele effect van het verhogen van het Box2 tarief wordt in 2022 bereikt. Afzonderlijke informatie over de gevolgen voor het MKB van de lastenverlichting kan het CPB op basis van de huidige doorrekening niet geven.

19

Het CPB voorziet in 2021 een lastenverzwaring voor bedrijven van 0,1%. Kan dit worden uitgesplitst naar MKB en grote ondernemingen?

Het CPB gebruikt bij haar doorrekening geen informatie om onderscheid te kunnen maken tussen MKB en grote ondernemingen.

20

Wat betekenen de maatregelen van het kabinetten Rutte/Asscher en Rutte III voor de energierekening van een gemiddeld huishouden (inclusief ODE)?

Kunt u dit uitsplitsen per jaar bij een gemiddeld verbruik van gas en elektra vanaf 2013 t/m 2021?

Hoe is deze lastenverzwaring meegenomen in de koopkrachtplaatjes?

Het huidige regeerakkoord bevat 3 maatregelen, die van belang zijn voor de energierekening van huishoudens. In 2019 vindt een schuif plaats, waarbij de tussen elektriciteitsprijs wordt verlaagd en de gasprijs verhoogd. Voor een gemiddeld huishouden betekent dit een verhoging van de energierekening met ongeveer 15 euro per jaar. Tegelijkertijd wordt het vaste bedrag verhoogd met 51 euro per jaar per aansluiting. De derde maatregel betreft het vervallen van de salderingsregeling in 2020, waarbij tegelijkertijd een terugleversubsidie wordt ingevoerd. Het effect op de energierekening verschilt per huishouden, al naar gelang de aanwezigheid van zonnepanelen.

In de jaren 2013–2017 heeft het kabinet Rutte/Asscher in 2016 een schuif in de energiebelasting doorgevoerd, die per saldo heeft geleid tot een lastenverzwaring van 112 mln euro. Dit komt ruwweg neer op een verhoging van de energierekening voor een gemiddeld huishouden van 10 euro per jaar.

Deze lastenverandering loopt in de koopkracht mee via de inflatie. Bij specifieke wetsvoorstellen die betrekking hebben op dergelijke maatregelen kan berekent het Ministerie van Sociale Zaken en Werkgelegenheid wel vaak inkomenseffecten voor verschillende typen huishoudens.

21

Kunt u de ontwikkeling van de zorgpremie voor bedrijven en burgers weergeven per jaar vanaf 2013 t/m 2021?

Hoe is deze lastenverzwaring meegenomen in de koopkrachtplaatjes?

Zie de onderstaande tabel voor de ontwikkeling van de werkgeversbijdrage en de nominale premie. Hierbij merken we op de dat de werkgeversbijdrage voor ouderen en zelfstandigen bij deze groepen direct de koopkracht in loopt, en voor werknemers en uitkeringsgerechtigden niet. De hogere premies voor burgers lopen mee in de koopkrachtplaatjes volgens onderstaande cijfers.

|

Inkomensafhankelijke bijdrage, tarief bedrijven (%) |

Inkomensafhankelijke bijdrage, tarief gepensioneerden/ zelfstandigen (%) |

Gemiddelde nominale premie per persoon |

|

|---|---|---|---|

|

2013 |

7,75 |

5,65 |

1.213 |

|

2014 |

7,5 |

5,4 |

1.098 |

|

2015 |

6,95 |

4,85 |

1.158 |

|

2016 |

6,75 |

5,5 |

1.199 |

|

2017 |

6,65 |

5,4 |

1.290 |

|

2018 |

6,9 |

5,65 |

1.359 |

|

2019 |

6,9 |

5,65 |

1.431 |

|

2020 |

7,05 |

5,8 |

1.526 |

|

2021 |

7,15 |

5,9 |

1.601 |

22

Kunt u de ontwikkeling van de huren voor burgers weergeven per jaar Hoe is deze lastenverzwaring meegenomen in de koopkrachtplaatjes?

Naar verwachting stijgen de huren de komende jaren op jaarbasis gemiddeld met ongeveer 1% boven de inflatie (inclusief harmonisatie). Het effect van het regeerakkoord op de huren werkt door in de koopkrachtontwikkeling via de inflatie.

23

Klopt het dat de BTW verhoging in 2012 en 2013 (Lenteakkoord) een tijdelijke maatregel was, die zou worden teruggegeven in de vorm van lagere lasten vanaf 2014? Kunt u aangeven of dat is gebeurd? Zo ja, hoe?

Voor beantwoording van deze vraag kan worden verwezen naar de CPB, 2012,: De Nederlandse economie tot en met 2017, inclusief Begrotingsakkoord 2013, CPB Policy Brief 2012/01 (https://www.cpb.nl/sites/default/files/cijfer/kortetermijnraming-juni-2012-lage-economische-groei-tot-2017/cpb-policy-brief-2012–01-juniraming2012-economie-tm-2017-begrotingsakkoord2013.pdf).In deze doorrekening is de btw-verhoging geen tijdelijke maatregel (zie LA_317) en is gedeeltelijk teruggesluisd via een koopkrachtpakket (LA_406a).

24

Hoe heeft de koopkracht zich per jaar ontwikkeld voor een modaal kostwinnersgezin met en zonder kinderen vanaf 2000 tot en met 2021 in procenten en in euro’s? Hoe zag deze koopkrachtontwikkeling eruit voor een alleenstaande gepensioneerde met een klein pensioen (AOW + € 10.000) vanaf 2000?

Zoals te doen gebruikelijk maakt het CPB ramingen van de relatieve koopkrachtontwikkeling. In de bijlage van de MLT behorende bij de verwerking van het Regeerakkoord (sheet bijlage 18) wordt de koopkrachtontwikkeling tussen 2000 en 2021 voor verschillende voorbeeldsituaties weergegeven, waaronder modale kostwinnergezinnen en gepensioneerden met een klein pensioen. In de volgende link kunt u de betreffende cijfers downloaden: http://www.cpb.nl/sites/default/files/omnidownload/verzamelde_bijlagen_MLT_RA_2018_2021.xlsx

Vanwege de lengte van de gevraagde periode (2000–2021) geldt dat cumulatieve plaatjes weinig betekenisvol zijn, aangezien over een dergelijk lange periode de koopkracht van huishoudens vooral bepaald wordt door dynamische gebeurtenissen, zoals een baan vinden, met pensioen gaan, werkloos raken, trouwen, scheiden, kinderen krijgen et cetera. Wij vinden het daarom niet verantwoord om cumulatieve statische koopkrachtberekeningen te maken over zo’n lange periode, waarin je dergelijke effecten mist. Optellen van de getallen per jaar is overigens ook om andere methodologische redenen niet toegestaan.

25

Wat wordt bedoeld met «Uitboeken van bij de augustusraming van het CPB verlaagde tarief in de 1e schijf, wordt nu anders ingevuld» (RA_201)? Hoe anders?

In de augustusraming heeft het CPB – op aangeven van het kabinet – het voor koopkrachtbesluitvorming gereserveerde budget (technisch) verwerkt via een lager tarief van de eerste schijf. In de augustusbesluitvorming is tot een ander koopkrachtpakket besloten. Het koopkrachtpakket is in de augustusbesluitvorming (en MEV) dus anders ingevuld, en niet meer via een lager tarief van de eerste schijf.

26

Wat is de ontwikkeling van het VPB-tarief in de VS, Duitsland, Zwitserland, België, Frankrijk en NL over de periode 1990–2021?

Voor vpb-tarieven voor de OESO landen vanaf 2000 kan worden verwezen naar de OESO database. http://stats.oecd.org/index.aspx?DataSetCode=TABLE_II1 of naar KPMG, corporate tax rates table (vanaf 2003) (https://home.kpmg.com/xx/en/home/services/tax/tax-tools-and-resources/tax-rates-online/corporate-tax-rates-table.html)

27

Wat waren de belastingschijven in de inkomstenbelasting structureel in het basispad, en hoe zien deze er structureel uit na het regeerakkoord?

|

Schijf |

Tarief basispad |

Tarief variant |

|---|---|---|

|

1 |

36,55 |

36,89 |

|

2 |

37,65 |

36,89 |

|

3 |

37,65 |

36,89 |

|

4 |

49,5 |

49,5 |

|

Schijf |

Tarief basispad |

Tarief variant |

|---|---|---|

|

1 |

18,65 |

18,99 |

|

2 |

19,75 |

18,99 |

|

3 |

37,65 |

36,89 |

|

4 |

49,5 |

49,5 |

28

Indien het tweeschijvenstelsel geïmplementeerd wordt zoals beschreven in het Regeerakkoord, hoeveel kost het (brengt het op) als het tarief van 36,93% in de eerste schijf met 1%-punt wordt verlaagd (verhoogd)?

Een verlaging van het tarief van de laagste schijf met 1%-punt leidt tot een lastenverlichting in 2021 van ongeveer 3,8 mld euro. Een verhoging van dit tarief met 1%-punt leidt tot een lastenverzwaring van vergelijkbare omvang.

29

Wat zijn de koopkrachteffecten voor werkenden met een inkomen tot 175% WML?

Deze groep gaat er gemiddeld genomen per jaar 1,1% op vooruit volgens de actuele raming. Hiervan is 0,6% per jaar toe te schrijven aan het Regeerakkoord.

30

Hoeveel kost het (brengt het op) als het tarief van 49,50% in de tweede schijf met 1%-punt wordt verlaagd (verhoogd)?

Een verlaging van het tarief van de hoogste schijf met 1%-punt leidt tot een lastenverlichting in 2021 van ongeveer 0,5 mld euro. Een verhoging van dit tarief met 1%-punt leidt tot een lastenverzwaring van vergelijkbare omvang.

31

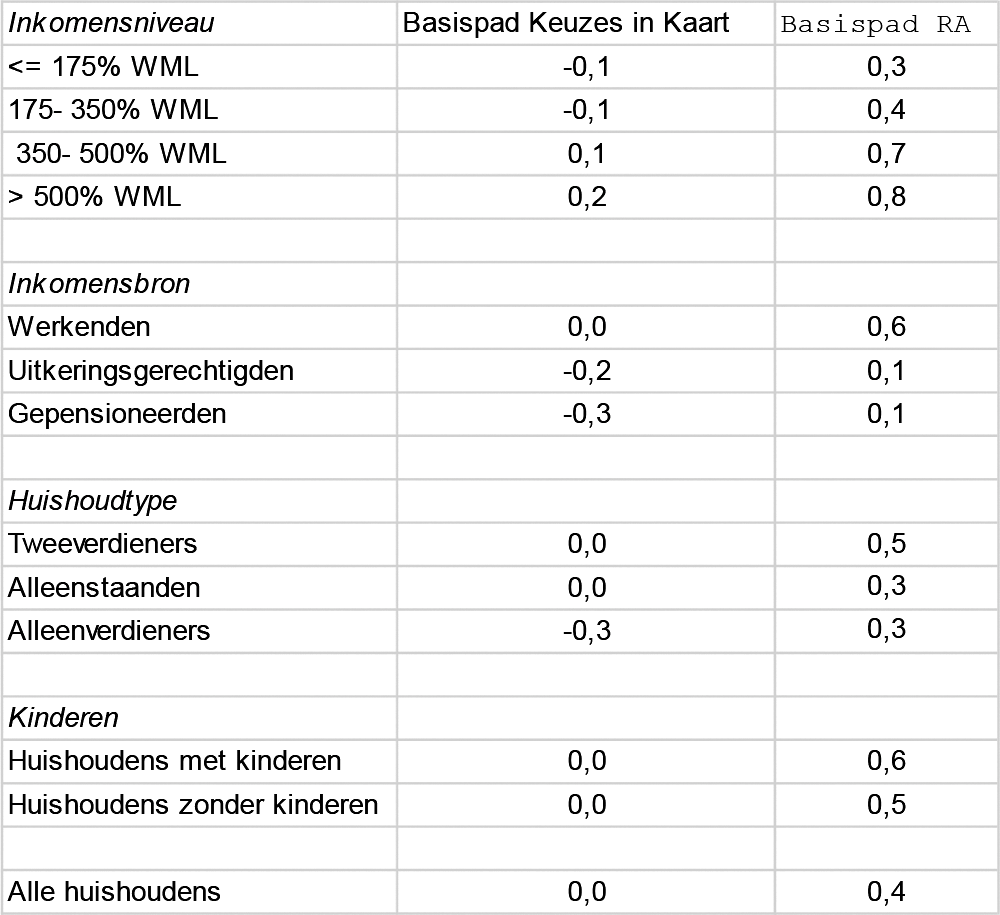

Wat zijn de veranderingen in het basispad voor de koopkracht ten opzichte van Keuzes in Kaart?

Zie de onderstaande tabel voor de mediane koopkrachtontwikkeling in het basispad dat gehanteerd is voor Keuzes in Kaart en het basispad dat gehanteerd is voor de doorrekening van het Regeerakkoord (het basispad is dus exclusief de beleidspakketten zelf in Keuzes in Kaart en exclusief het beleidspakket in het Regeerakkoord).

Tabel: Mediane statische koopkrachtontwikkeling 2018–2021, gemiddeld per jaar, basispad

32

Hoeveel kost het (brengt het op) als de algemene heffingskorting met € 100 wordt verhoogd (verlaagd)?

Als de maximale algemene heffingskorting met 100 euro wordt verhoogd in 2021, leidt dat tot een lastenverlichting van 0,9 mld euro in 2021. Doordat de algemene heffingskorting over een vast inkomenstraject afbouwt (tussen het aangrijpingspunt van de eerste en vierde schijf) wordt de algemene heffingskorting hiermee tevens steiler afgebouwd. Een verlaging met 100 euro leidt tot een lastenverzwaring van vergelijkbare omvang.

33

Hoeveel kost het (brengt het op) als de arbeidskorting met € 100 wordt verhoogd (verlaagd)?

Een generieke verhoging van de arbeidskorting van 100 euro in 2021 leidt tot een lastenverlichting van 0,6 mld euro. Een generieke verlaging met 100 euro leidt tot een lastenverzwaring van vergelijkbare omvang.

34

Hoeveel brengt het op (kost het) als het nieuwe tarief in de eerste schijf vpb met 1%-punt wordt verhoogd (verlaagd)?

Het verhogen van de eerste schijf van de vpb met 1%-punt leidt tot een additionele belastingopbrengst van 217 mln euro. Verlagen met 1%-punt heeft het tegengestelde effect. (bijlage bij Kamerstuk 31 066, nr. 352)

35

Hoeveel brengt het op (kost het) als het nieuwe tarief in de hoogste schijf vpb met 1%-punt wordt verhoogd (verlaagd)?

Het verhogen van de hoogste schijf van de vpb met 1%-punt leidt tot een additionele belastingopbrengst van 549 mln euro. Verlagen met 1%-punt heeft het tegengestelde effect. (bijlage bij Kamerstuk 31 066, nr. 352)

36

Hoeveel kost het (brengt het op) als de eerste schijf in de vpb met € 10.000 wordt verhoogd (verlaagd)?

Het verhogen van de eerste schijf van de vpb met € 10.000 leidt tot een belastingderving van 20 mln euro. Verlagen met € 10.000 heeft bij benadering het tegengestelde effect. (bijlage bij Kamerstuk 31 066, nr. 352)

37

Hoeveel brengt het op (kost het) als het nieuwe algemene btw-tarief met 1%-punt wordt verhoogd (verlaagd)?

Het verhogen van het algemene btw-tarief met 1%-punt leidt tot een belastingtoename van 2,23 mld euro. Verlagen met 1%-punt heeft het tegengestelde effect. (bijlage bij Kamerstuk 31 066, nr. 352)

38

Hoeveel brengt het op (kost het) als het nieuwe lage btw-tarief met 1%-punt wordt verhoogd (verlaagd)?

Het verhogen van het lage btw-tarief met 1%-punt leidt tot een belastingtoename van 0,87 mld euro. Verlagen met 1%-punt heeft het tegengestelde effect. (bijlage bij Kamerstuk 31 066, nr. 352)

39

Wat is de inkomenselasticiteit van de consumentenvraag voor de volgende categorieën:

a) Kleding (excl. schoenen en schoenreparaties)

b) Schoenen en schoenreparaties (gespecificeerd)

c) Energie

d) Voedingsmiddelen excl. dranken (excl. horeca)

e) Alcoholvrije dranken

f) Alcoholhoudende dranken

g) Tabak

h) Openbaar vervoer

i) Autobrandstoffen

j) Wonen

k) Toerisme (recreatie, cultuur, attractieparken, etc)

l) Hotels, restaurants, cafés (zowel geconsolideerd als gespecificeerd)

m) Stoffering en huishoudelijke apparaten

n) Onderwijs

o) Communicatie

In onze analyses wordt niet gerekend met een inkomenselasticiteit voor specifieke consumptiecategorieën.

40

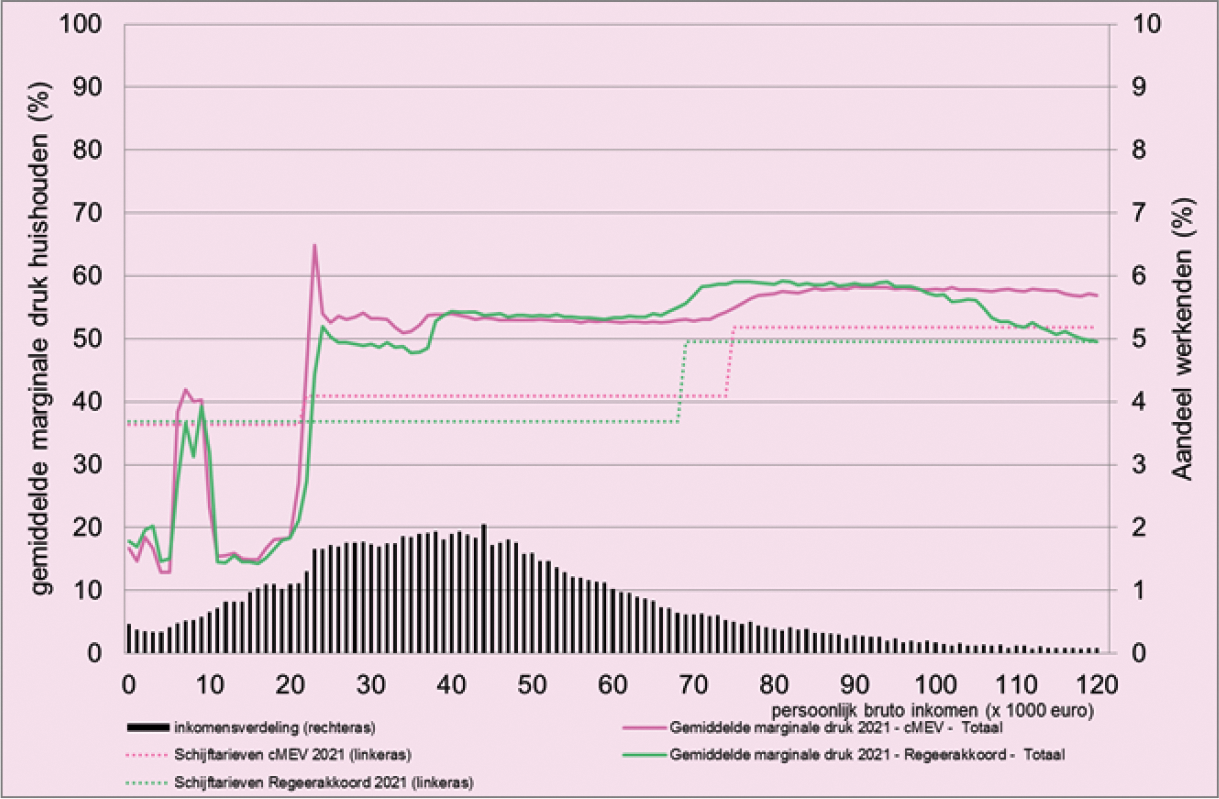

Kunt u een overzicht geven van de marginale belastingdruk van verschillende voorbeeldhuishoudens voor en na de belastingplannen van het kabinet?

Onderstaand plaatje gaat in op de gemiddelde marginale belastingdruk voor en na het regeerakkoord in 2021. Dit plaatje is gebaseerd op een representatieve steekproef en geeft daarmee onzes inziens beter zicht op de veranderingen in de marginale belastingdruk dan voorbeeldhuishoudens.

• Voor de allerlaagste inkomens blijft de gemiddelde marginale druk vrijwel gelijk als gevolg van het Regeerakkoord.

• De marginale druk daalt voor inkomens tussen ca. 25 dzd en 40 dzd euro. Dit komt door de invoering van het tweeschijvenstelsel en de verhoging van de maximale arbeidskorting.

• Het vervangen van de harde afbouwgrens in de huurtoeslag voor een geleidelijker afbouwpad, zorgt voor een lagere marginale druk bij een kleine groep huurders. Het piekje in de marginale druk in onderstaande figuur rond de 24 dzd euro valt daardoor weg.

• Vanaf ca. 40 duizend euro is de marginale druk weer op het niveau van het basispad vanwege de snellere afbouw van de arbeidskorting. Vanwege de bevriezing van het aangrijpingspunt van het toptarief op het niveau van 2018 neemt de marginale druk al eerder toe naar bijna 60%, maar vanaf ca 100 dzd euro daalt deze ten opzichte van het basispad doordat de arbeidskorting daar volledig (en eerder dan in het basispad) is afgebouwd en het tarief in de vierde schijf is verlaagd naar 49,5%.

Figuur. Marginale druk werknemers, basispad (CMEV) en Regeerakkoord.

41

Kunt u een overzicht geven van de gevolgen voor de marginale belastingdruk van de alleenverdiener met 2 kinderen, een inkomen van tussen de 20.000 en 35.000 en een huurwoning van 600 euro? Kunt u hierin onderscheid maken tussen huishoudens die wel en niet van WMO-zorg gebruik maken en dus te maken krijgen met het abonnementstarief in de WMO?

Voor een overzicht van de totale veranderingen in marginale druk bezien over alle werknemers verwijzen we naar het antwoord op vraag 40. Zoals aldaar vermeld, geeft deze grafiek een representatief beeld in tegenstelling tot voorbeeldhuishoudens op welke wijze dan ook gespecificeerd.

42

De structurele budgettaire gevolgen van het verlagen van de schijftarieven zijn kleiner dan de gevolgen tijdens de komende kabinetsperiode, omdat de schijftarieven in het basispad ook al dalen. Kunt u aangeven hoeveel het invoeren van een tweeschijvenmodel t/m 2042 cumulatief aan belastingverlaging oplevert in vergelijking met het basispad? (dus een optelsom van de lastenverlaging over de jaren t/m 2042 -het jaar waarin de afbouw van de tarieven is voltooid in het basispad)

Het CPB heeft alleen een doorrekening gemaakt van de budgettaire effecten van de belastingverlaging in 2021 en in de structurele situatie. In 2021 is de lastenverlichting gelijk aan 5,9 mld euro. De structurele lastenverlichting bedraagt 0,6 mld euro.

43

Kunt u aangeven hoeveel mensen een marginaal tarief lager dan 0% heeft nu en na invoering van de regeringsplannen?

De marginale drukberekeningen worden doorgaans vervaardigd voor werkenden, (zie antwoord op vraag 40). Een soortgelijke analyse voor gepensioneerden is niet mogelijk binnen de beantwoordingstermijn van deze vraag.

Van alle werkenden hebben circa 10 dzd mensen in het basispad een marginaal tarief lager dan 0%, en 8 dzd mensen na invoering van het Regeerakkoord.

44

Kunt u aangeven hoeveel mensen een marginaal tarief van hoger dan 60% en hoger dan 80% heeft nu en na uitvoering van de regeringsplannen?

De marginale drukberekeningen worden doorgaans vervaardigd voor werkenden, (zie antwoord op vraag 40). Een soortgelijke analyse voor gepensioneerden is niet mogelijk binnen de beantwoordingstermijn van deze vraag.

Van alle werkenden hebben circa 640 dzd mensen in het basispad een marginaal tarief hoger dan 60%, en 500 dzd mensen na invoering van het Regeerakkoord.

Van alle werkenden hebben circa 80 dzd mensen in het basispad een marginaal tarief hoger dan 80%, en 100 dzd mensen na invoering van het Regeerakkoord.

45

Klopt het dat het CPB in oktober 2012 ook een doorrekening heeft gemaakt van het toenmalige regeerakkoord «Bruggen Slaan»? Kunt u als CPB eens terugkijken naar uw toenmalige doorrekening en deze vergelijken met de resultaten zoals deze zijn bereikt in de jaren 2016 en 2017? Kloppen de voorspellingen van het CPB? Kloppen de voorspellingen als het gaat om het begrotingstekort, de ontwikkeling van de overheidsuitgaven en -inkomsten, de werkloosheid, het aantal banen, de economische groei, de import en export, de inflatie, de loonontwikkeling en andere relevante economische cijfers? Kunt u een overzicht geven van de verschillen tussen uw voorspellingen en de uiteindelijk realisatie? Kunt u aangeven hoe deze verschillen verklaard kunnen worden? Kunt u een algemeen oordeel geven over de voorspellende waarde van voorspellingen van het CPB?

Het CPB heeft op 29 oktober 2012 het financieel kader van het Regeerakkoord doorgerekend (http://www.cpb.nl/publicatie/analyse-economische-effecten-financieel-kader-regeerakkoord) en deze begin november geactualiseerd op verzoek van de Minister-President (http://www.cpb.nl/publicatie/actualisatie-analyse-economische-effecten-financieel-kader-regeerakkoord)

Het CPB heeft in het Centraal Economisch Plan 2017 in een tekstkader een eerste vergelijking gemaakt (http://www.cpb.nl/sites/default/files/omnidownload/CEP2017-kader-pag-43.pdf). Het begrotingssaldo is gunstiger uitgevallen, de economische groei hoger en de werkloosheid lager.

Verschillen hangen samen met lagere rentes, herstel op de woningmarkt met doorwerking op de binnenlandse bestedingen. Uitkomsten verschillen ook door aanvullende pakketten die zijn doorgevoerd na vaststelling van het regeerakkoord (zie Suyker, W., 2016, Tekortreducerende maatregelen 2011–2017 (MEV2017-versie), CPB Achtergronddocument. (http://www.cpb.nl/publicatie/tekortreducerende-maatregelen-2011-2017-mev2017-versie).

Een meer definitieve en gedetailleerdere vergelijking van raming en realisatie kan pas worden gemaakt nadat het CBS in de zomer van 2018 voorlopige cijfers voor 2017 heeft gepubliceerd.

Ramingen van het CPB zijn met onzekerheid omgeven, zie ook de fan charts die standaard bij de ramingen wordt gegeven. Ze zijn per saldo niet aan de optimistische of pessimistische kant (unbiased). Voorspelfouten zijn kleiner dan die bij andere methodes, bijvoorbeeld de random-walk-methode. Zie ook de diverse trefzekerheidsanalyses (bijvoorbeeld http://www.cpb.nl/publicatie/trefzekerheid-van-cpb-ramingen-in-2011-2013)

46

Kunt u in een tabel per jaar weergeven hoe het nettobedrag aan lastenverlichting na 2021 afneemt, door de geleidelijke ingroei van de terugsluis van de woningmarktmaatregelen?

Zie het antwoord op vraag 7 en 11.

47

Kunt u de 4,9 miljard aan beleidsmatige lastenstijging volgens tabel 2.3 over de periode 2018 – 2021 uitsplitsen naar de onderliggende maatregelen?

De genoemde 4,9 mld euro uit tabel 2.3 heeft betrekking op de lastenstijging in het basispad. Dit basispad wordt beschreven in de Actualisatie middellangetermijnverkenning 2018–2021 (https://www.cpb.nl/publicatie/actualisatie-middellangetermijnverkenning-2018-2021)

48

Welk percentage van inkomsten van een doorsneehuishouden gaat naar zorg in 2017? En welk percentage in 2021?

Voor een tweeverdienershuishouden met een inkomen van 1,5 keer modaal gaat in 2017 9,6% van de loonkosten naar zorgkosten in het kader van de ZVW (nominale premie en eigen betalingen i.v.m. eigen risico en inkomensafhankelijke bijdrage van de werkgever) en in 2021 10,1%. Voor een alleenstaande met een modaal inkomen gaat in 2017 8,4% van de loonkosten naar zorgkosten in het kader van de ZVW en in 2021 8,9%. N.B deze cijfers hebben betrekking op zorgkosten in het kader van de ZVW.

49

Wat zijn de structurele werkgelegenheidseffecten en de effecten op de werkloosheid van de door het nieuwe kabinet voorgenomen versoepeling van het ontslagrecht?

Maatregelen op het terrein van ontslagbescherming zijn niet doorgerekend. In Kansrijk Arbeidsmarktbeleid (link) is beargumenteerd dat de effecten van beleid op dit terrein op het niveau van de werkgelegenheid en productiviteit daarvoor te onzeker zijn. Ingrepen in de ontslagbescherming beïnvloeden vooral de stromen op de arbeidsmarkt en niet zozeer het structurele niveau van de werkgelegenheid. Ook zaken als de arbeidsproductiviteit (als gevolg van een betere match tussen vraag en aanbod), en de ongelijkheid tussen groepen werknemers, de kansen van outsiders en dergelijke worden beïnvloed. In de publicaties Kansrijk Arbeidsmarktbeleid hebben we aangegeven wat kansrijke mogelijkheden zijn om het ontslagbeschermingsbeleid in Nederland te hervormen vanuit deze optiek.

50

Wat is de impact van het regeerakkoord op de werkgelegenheid (in duizenden) in 2021?

Als gevolg van het regeerakkoord neemt de werkgelegenheid in 2021 met 45 dzd toe. Structureel bedraagt de toename 14 dzd.

51

Welke maatregelen leveren de meeste werkgelengheid op? Wat zijn de werkgelegenheidseffecten die gepaard gaan met de aanscherping van het schattingsbesluit WIA (maatregel 94) en de loondispensatie ipv loonkostensubsidie (maatregel 90)?

De maatregelen die de structurele werkgelegenheid het meest verhogen worden genoemd in hoofdstuk 8 van de CPB Notitie «Analyse economische en budgettaire effecten van de financiële bijlage van het Regeerakkoord».

Het CPB presenteert alleen het totale effect van de maatregelen uit het regeerakkoord op de structurele werkgelegenheid en niet van individuele maatregelen. De aanscherping van het schattingsbesluit WIA heeft een positief effect op de werkgelegenheid. Het structurele werkgelegenheidseffect van de loondispensatie ipv loonkostensubsidie is nihil, omdat voor beide instrumenten de prikkel voor werknemers om zich aan te bieden op de arbeidsmarkt weinig verschillen, zie ook Kansrijk Arbeidsmarktbeleid (https://www.cpb.nl/sites/default/files/publicaties/download/cpb-boek-16-kansrijk-arbeidsmarktbeleid.pdf) p. 102–103.

52

Met welke mate van zekerheid kan het doorberekeningseffect van 0,6% BBP voorspeld worden? Op welke manier ontstaat dit doorwerkingseffect en welke factoren dragen hieraan bij?

Het is inderdaad zo dat het doorwerkingseffect met onzekerheid is omgeven. Het CPB heeft echter geen nauwkeurige inschatting van de omvang van deze onzekerheid. Een van de redenen hiervoor is dat de doorwerking van veel verschillende factoren afhangt, die soms met boekhoudkundige zekerheid zijn vast te stellen en soms afhangen van onzekere gedragsreacties.

Een deel van de doorwerkingseffecten hangen samen met begrotingsregels en onze boekhouding hiervan. Een voorbeeld hiervan is de extra bestedingsimpuls door de overheid of zorg, waardoor de loonsom toeneemt. Deze toename van de loonsom wordt als ex-ante geboekt. Over het hogere looninkomen worden belastingen en premies geheven, die worden als doorwerkingseffect geboekt. Deze doorwerkingseffecten zijn «zeker» en moeten dus sowieso in de berekening van het uiteindelijke EMU-saldo worden meegenomen.

Een ander deel van de doorwerkingseffecten hangen af van economisch gedrag. Bijvoorbeeld, door verlaging van de belastingen gaan mensen meer besteden, waardoor de btw-opbrengsten toenemen. Het is vrij zeker dat dit effect optreedt, maar de omvang van dit bestedingseffect is onzeker. Andere voorbeelden van economische doorwerkingseffecten zijn een verandering van de werkgelegenheid – en daarmee de loon- en inkomensheffing – door zowel bestedingsimpulsen als belastingprikkels; een toename van de lonen en prijzen ook met gevolgen voor belastingopbrengsten, een verandering van winsten van bedrijven met gevolgen voor vpb.

Zonder doorwerkingseffect zou het saldo inderdaad negatief zijn. Dit is echter geen plausibele uitkomst van het beleidspakket. Het doorwerkingseffect kan kleiner (maar ook groter) zijn dan 0,6, maar zeker niet 0.

53

Met welke mate van zekerheid kan het doorberekeningseffect van 0,6% BBP voorspeld worden? Klopt het dat indien dit doorwerkingseffect niet optreedt, er in 2021 geen overschot, maar een tekort van 0,2% BBP ontstaat?

Zie antwoord op vraag 52

54

Kan het CPB voor 2019, 2020 en 2021 aangeven wat (ex ante) de resterende budgettaire ruimte is tussen het structureel EMU-saldo inclusief effect pakket in 2021 (tabel 5.1) indien de grens van de MTO zou worden opgezocht?

In tabel 5.1 van de notitie van 4 oktober (http://www.cpb.nl/publicatie/analyse-economische-en-budgettaire-effecten-van-de-financiele-bijlage-van-het-Regeerakkoord) is een structureel saldo van +0,2% bbp gerapporteerd. De MTO is -0,5% bbp. Dit betekent dus een (ex post) verschil van 0,7% bbp.

Het verschil in 2019 en 2020 is respectievelijk 0,6% bbp en 0,8% bbp.

Deze verschillen mogen niet worden gesommeerd. Aanvullende maatregelen die het verschil in 2019 verminderen, hebben consequenties voor het verschil in 2020 en 2021.

55

Hoe ontwikkelen de huren zich gemiddeld tijdens de komende kabinetsperiode, uitgesplitst naar private en sociale sector, en wat zijn de effecten hiervan op de koopkracht?

Zie het antwoord bij vraag 22. Een uitsplitsing naar de private en sociale sector is niet beschikbaar.

56

Klopt het dat de ouderen 40% achter gaan lopen qua koopkracht, zoals de 50PLUS-fractie stelt? Hoe verhoudt dit zich tot tabel 6.1 op blz. 14? Hoeveel is het verschil in relatieve procentpunten, dus 0,7% gedeeld door 1,4%? Klopt het dat de relatieve achterstelling dan 50% bedraagt?

Het CPB neemt kennis van de stelling van de 50PLUS-fractie. De onderliggende berekening en cijfers zijn bij ons niet bekend, en derhalve kunnen we ook geen uitspraken doen over de juistheid van de doorrekening. Afgaande op onze medianentabel neemt de koopkracht van ouderen met 0,7%- per jaar toe in de periode 2018–2021, tegenover 1,1% per jaar voor de gehele bevolking. Een belangrijke verklaring hiervoor is de beperkte indexatie van aanvullende pensioenen. De beperkte indexatie van pensioenen loopt voor ouderen direct mee in de koopkrachtberekeningen, terwijl ook werkenden hier op latere leeftijd koopkrachtverlies door hebben. Dit effect voor werkenden is evenwel niet zichtbaar in de koopkrachtplaatjes. Zeker bij een vergelijking van de koopkracht over een langere periode is het belangrijk om hier oog voor te hebben, omdat dit grote invloed kan hebben op het beeld dat hieruit ontstaat.

57

Hoe ontwikkelen de koopkrachtverschillen zich cumulatief van gepensioneerden en uitkeringsgerechtigden enerzijds en werkenden anderzijds (basispad inclusief beleidspakket) in de periode 2018–2021? Hoe ontwikkelen de koopkrachtverschillen zich cumulatief van de inkomens tot 175% WML enerzijds en boven 500% WML anderzijds (basispad inclusief beleidspakket) in de periode 2018–2021?

Onderstaande tabel bevat de cumulatieve statische koopkrachtontwikkeling voor de gevraagde inkomensgroepen (basispad inclusief beleidspakket). De cumulatieve statische koopkracht moet met voorzichtigheid worden geïnterpreteerd, aangezien over een meerjarige periode de koopkracht van huishoudens ook bepaald wordt door dynamische gebeurtenissen, zoals een baan vinden, met pensioen gaan, werkloos raken, trouwen, scheiden, kinderen krijgen et cetera.

|

Groep |

Mediaan (%) |

|---|---|

|

<175% WML |

3,1 |

|

> 500% WML |

5,7 |

|

Werkenden |

5,7 |

|

Uitkeringsgerechtigden |

2,3 |

|

Gepensioneerden |

2,8 |

58

Kan het CPB een overzicht geven van de jaarlijkse verandering van de inkomensverschillen, in de vorm van het Gini-coëfficiënt, tijdens de komende kabinetsperiode?

Zie het antwoord op vraag 61.

59

Hoe ontwikkelt de gini-coëfficiënt zich tussen 2018 en 2060 zonder dit regeerakkoord?

Zie het antwoord op vraag 61 en 125.

60

Hoe ontwikkelt de gini-coëfficiënt zich tussen 2018 en 2060 met dit regeerakkoord?

Zie het antwoord op vraag 61 en 125.

61

Hoe ontwikkelt de Gini-coëfficiënt van de inkomensongelijkheid zich gedurende de kabinetsperiode? Neemt de inkomensongelijkheid toe of af gedurende de kabinetsperiode?

In aanvulling op de doorrekening van het Regeerakkoord door het CPB is hieronder een analyse gemaakt van het effect van het beleidspakket op de Gini-coëfficiënt op de middellange termijn (2021).

Evenals voor de langetermijnanalyse maken we een vergelijking van het belastingstelsel in het basispad en het belastingstelsel na invoering van het Regeerakkoord. Net als bij de analyse van de structurele verandering van de Gini-coëfficiënt, abstraheert deze analyse van doorwerking in lonen en prijzen en dynamische veranderingen zoals veranderingen in werkgelegenheid en werkloosheid. Met als verschil dat we deze vergelijking nu maken voor het laatste jaar van de kabinetsperiode (2021) in plaats van het structurele belastingstelsel.

Analyse effect beleidspakket op beleidsmatige Gini-coëfficiënt op korte termijn

De maatregelen in het Regeerakkoord leiden op de korte termijn tot een afname van de beleidsmatige Gini-coëfficiënt van 1,1% ten opzichte van het basispad in 2021 (een afname van de Gini-coëfficiënt betekent een lagere inkomensongelijkheid). Belangrijke maatregelen die voor deze afname zorgen zijn de verhoging van de maximale algemene heffingskorting en de maximale arbeidskorting voor lagere inkomens, het sneller afbouwen van de algemene heffingskorting en arbeidskorting naar nul voor hogere inkomens, het bevriezen van het aangrijpingspunt van het toptarief (in plaats van extra verlengen in het basispad), het minder snel verlagen van de bijstand (ten opzichte van het basispad) en het versneld afbouwen van de hypotheekrenteaftrek. Daartegenover staat dat (met name) het invoeren van het tweeschijvenstelsel en het schrappen van de kanbepaling in de huurtoeslag een verhogend effect hebben op de Gini-coëfficiënt.

Verschil in uitkomsten op de korte en lange termijn

Op de lange termijn leidt het beleidspakket tot een afname van de beleidsmatige Gini-coëfficiënt van 2,7%. Hiervan wordt 1,1% gerealiseerd in de kabinetsperiode. Op de korte termijn is de afname door het beleidspakket kleiner:

• De invoering van het tweeschijvenstelsel heeft op de korte termijn een groter effect (Gini-verhogend) dan op de lange termijn. Op de lange termijn zat er in het basispad al een lastenverlichting via de tarieven, waardoor het invoeren van het tweeschijvenstelsel op de lange termijn een kleiner (Gini-verhogend) effect heeft.

• Het verlagende effect op de Gini-coëfficiënt van het verder terugdraaien van de verlenging van het aangrijpingspunt van het toptarief heeft deels na 2021 plaats. Dit (Gini-verlagende) effect is dus op korte termijn kleiner.

• Het beperken van de aftrekposten heeft een minder sterk effect (Gini-verlagend) op de korte termijn dan op de lange termijn omdat deze maatregel geleidelijk (over een langere periode) wordt ingevoerd.

Ook zijn er ook maatregelen die op de korte termijn een Gini-coëfficiënt verlagend effect hebben, maar op de lange termijn geen effect hebben. Het gaat bijvoorbeeld om de versnelde beperking van de hypotheekrenteaftrek, en het minder snel verlagen van de bijstand (ten opzichte van het basispad).

Nemen de inkomensverschillen nu toe of af de komende kabinetsperiode?

Daar is op dit moment nog geen antwoord op te geven. Onze koopkrachtramingen betreffen statische berekeningen. Juist over meerjarige periodes spelen dynamische effecten, zoals economische ontwikkelingen (bijvoorbeeld een toe- of afname van de werkloosheid) en demografische ontwikkelingen (bijvoorbeeld vergrijzing) een grote rol in de ontwikkeling van de inkomensongelijkheid.

62

Hoe ontwikkelt de Gini-coëfficiënt van de vermogensongelijkheid zich gedurende de kabinetsperiode? Neemt de vermogensongelijkheid toe of af gedurende de kabinetsperiode?

Het CPB heeft geen indicator voor de ontwikkeling van de vermogensongelijkheid in de kabinetsperiode en verder. Ze kan ook geen inschatting maken van de effecten van het beleid op het huishoud vermogen.

63

Wat is de kwalitatieve inschatting van de ontwikkeling van de inkomens- en vermogensongelijkheid gedurende de kabinetsperiode?

Zie antwoord op vraag 61 en 62.

64

Hoe kan het dat de fiscale maatregelen per saldo geen effect hebben op de structurele werkgelegenheid?

De fiscale maatregelen hebben per saldo geen effect op de structurele werkgelegenheid. De introductie van een tweeschijvenstelsel in box 1 van de inkomstenbelasting heeft nauwelijks effect op de structurele werkgelegenheid. Weliswaar leidt dit nieuwe stelsel tot een lager tarief van de huidige tweede en derde schijf, wat de structurele werkgelegenheid verhoogt, maar het verminderen van de verhoging van het aangrijpingspunt van het toptarief werkt hier tegenin. Ook de verhoging van de arbeidskorting en de verhoging van de algemene heffingskorting werken tegen elkaar in; per saldo verlagen ze de structurele werkgelegenheid licht. Het hogere afbouwpunt van het kindgebonden budget voor paren heeft eveneens een neerwaarts effect. De hogere kinderopvangtoeslag stimuleert de structurele werkgelegenheid daarentegen, evenals het afschaffen van het recht op arbeidskorting en inkomensafhankelijke combinatiekorting voor personen met een Ziektewetuitkering, de verlaging van de vennootschapsbelasting en het schrappen van de Kan-bepaling in de huurtoeslag.

Voor het effect van de fiscale maatregelen op de structurele werkgelegenheid is alleen de structurele lastenverlichting relevant. De netto lastenverlichting in 2021 bedraagt weliswaar 6,4 mld euro, maar structureel is er per saldo sprake van een lastenverzwaring.

65

Klopt het dat als gevolg van dit Regeerakkoord het houdbaarheidsoverschot wordt omgezet in een houdbaarheidstekort? Betekent dit dat op lange termijn de belastingen moeten worden verhoogd, dan wel moet worden bezuinigd, op bijvoorbeeld zorg en onderwijs?

Door het Regeerakkoord slaat het houdbaarheidsoverschot inderdaad om in een houdbaarheidstekort. Dit betekent dat naar verwachting op enig moment in de toekomst belastingen moeten worden verhoogd, dan wel overheidsuitgaven moeten worden verlaagd.

66

Welke voorspellende waarde heeft het houdbaarheidstekort? klopt het dat de staat van de openbare financiën, bij ongewijzigd beleid, weerspiegelt in het jaar 2060? Zo nee, in welk jaar dan?

Het houdbaarheidstekort geeft aan dat de huidige collectieve regelingen op lange niet houdbaar zijn. De hiervoor gemaakte berekeningen zijn, zoals alle projecties, onzeker en hangen af van de gemaakte veronderstellingen ten aanzien van o.a de arbeidsparticipatie, de productiviteitsgroei en de rente; zie de gevoeligheidsanalyses in hoofdstuk 5 van Smid e.a. (2014), Minder zorg om vergrijzing, https://www.cpb.nl/publicatie/minder-zorg-om-vergrijzing. Het kan dus mee- en tegenvallen. In onze analyse fixeren we de instituties vanaf 2060. Het model rekent echter ook voor de jaren daarna, omdat in 2060 de demografische verhoudingen nog niet hun evenwichtswaarden hebben bereikt. De facto wordt de contante waarde berekend van het saldo van inkomsten en uitgaven over de gehele toekomst en hiervan wordt vervolgens de (voor economische groei gecorrigeerde) annuïteit bepaald. Deze annuïteit is het houdbaarheidssaldo.

67

Gaan de pensioenpremies met 1,0 miljard euro stijgen volgens de plannen van het kabinet?

Het beleidspakket van het regeerakkoord heeft aangegeven een taakstellende fiscale ruimte te bieden aan de sociale partners om de pensioenpremies met 1,0 mld euro te laten stijgen om – bij een afschaffing van de doorsneesystematiek bij pensioenen – een evenwichtige transitie mogelijk te maken. Deze taakstellende extra fiscale ruimte is tijdelijk gedurende een transitieperiode. De pensioenpremies worden door de pensioenfondsbesturen vastgesteld, het daadwerkelijke effect van de afschaffing van de doorsneesystematiek bij pensioenen op de pensioenpremie is daardoor nog onzeker, maar wel begrensd.

68

Hoeveel extra FTE kan er aangesteld worden met 0,1 miljard euro bij de Inspectie SZW?

Het gaat om een intensivering van 50 mln euro. In de berekening van de macro-economische doorwerking is gerekend met een verhouding tussen materieel en loon van 35/65 en gemiddelde arbeidskosten van ongeveer 85.000 euro per jaar. Bij een intensivering van 50 mln euro in 2021 kan er ongeveer 380 FTE extra worden aangesteld.

69

Hoeveel extra FTE kan er aangesteld worden bij de NVWA?

In de berekening van de macro-economische doorwerking is gerekend met een verhouding tussen materieel en loon van 35/65 en gemiddelde arbeidskosten van ongeveer 85.000 euro per jaar. Bij een intensivering van 15 mln euro in 2021 kan er tijdelijk ongeveer 110 FTE extra worden aangesteld.

70

Voor hoeveel gemiddelde extra financiële studielasten per gemiddelde student met een gemiddelde studieduur zorgt het met studieleningen aansluiten op de rente van 10-jaarsobligaties in plaats van bij de rente van 5-jaarsobligaties?

In de berekening is uitgegaan van een gemiddelde spread tussen de 5-jaarsobligatie en de 10-jaarsobligatie van ongeveer 0,8%-punt. Studenten betalen dus ongeveer 0,8% meer rente per jaar over hun studieschuld.

71

Klopt het dat er 15 miljoen euro bij komt bij het onderwijsachterstandenbeleid, maar dat er tegelijk een bezuiniging van 50 miljoen euro is? Klopt het dat er dus netto 35 miljoen euro af gaat?

Nee. Naast de intensivering op het onderwijsachterstandenbeleid worden er ook middelen aan de lumpsum toegevoegd voor de aanpak van de werkdruk en salarissen. De bezuiniging op de lumpsumbekostiging hoeft niet neer te vallen op het onderwijsachterstandenbeleid.

72

Klopt het dat de bezuinigingsreeks van 183 miljoen euro op onderwijs gewoon doorgezet wordt, maar dan onder een andere noemer?

Structureel gezien heffen de maatregelen Doelmatiger onderwijs (ombuiging van 183 mln euro) en terugdraaien taakstelling OCW (intensivering van 183 mln euro) elkaar op. Daarmee blijft de oude situatie in stand.

73

Hoe gaat de lumpsumverhoging van 0,4 miljard voor onderwijs precies besteed worden? Betekent verlaging van de werkdruk dat er met dit geld extra nieuwe leerkrachte zullen worden aangenomen?

De precieze besteding van de lumpsum wordt bepaald door onderwijsinstellingen.

74

Kan het CPB een nadere en concretere invulling geven van de gevolgen van (RA_518), namelijk dat de ombuigingen op de zorg als gevolg van hoofdlijnenakkoorden leiden tot minder zorg of lagere kwaliteit van zorg? Met wat voor kwaliteitsverlies en hoeveel minder zorg dient er rekenging gehouden te worden?

Antwoord op vragen 1, 74, 75, 146 en 157

Het klopt dat het CPB een lagere ombuiging voor de hoofdlijnenakkoorden in de notitie van 4 oktober [http://www.cpb.nl/sites/default/files/omnidownload/CPB-Notitie-4okt2017-Analyse-economische-en-budgettaire-effecten-Regeerakkoord_0.pdf] heeft opgenomen dan in het Regeerakkoord staat. Het verschil (1,0 mld euro in 2021) komt doordat het CPB voor de intentie om hoofdlijnenakkoorden in combinatie met een macrobeheersinstrument af te sluiten een maximum ombuiging van uiteindelijk 0,9 mld euro hanteert voor de jaren 2019–2021 cf. de Startnotitie Keuzes in Kaart d.d. 10 augustus 2016 [https://www.cpb.nl/publicatie/startnotitie-keuzes-in-kaart-2018-2021-de-budgettaire-effecten]. In het geval partijen in de toekomst overeenstemming bereiken over een hogere besparing (zoals bijvoorbeeld in het Regeerakkoord is opgenomen), zal het CPB het effect van het onderhandelingsresultaat op de zorguitgaven op dat moment beoordelen, mede op basis van de extra waarborgen die worden ingebouwd voor het bereiken van deze hogere besparing.

De korting als gevolg van de hoofdlijnakkoorden gaat gepaard met minder werkgelegenheid in de zorg. Deze korting heeft effecten op zowel personeel als materieel. Omdat een korting op zichzelf niet de doelmatigheid in de zorg verbetert, leidt deze tot minder zorg en/of kwaliteitsverlies. Een verbetering van de doelmatigheid in de zorg is mogelijk als partijen erin slagen hierop gerichte afspraken te maken, bijvoorbeeld in het kader van een hoofdlijnenakkoord. Hierdoor kan de besparing in de Zvw verder toenemen. Zie paragraaf 15.7 van de publicatie Keuzes in Kaart 2018–2021, CPB Boek d.d. 16 februari 2017 [https://www.cpb.nl/sites/default/files/omnidownload/Keuzes-in-Kaart-2018-2021.pdf]. Het totale effect van de maatregelen uit het Regeerakkoord op de werkgelegenheid in de zorg komt tot uiting in tabel 2.2 van de notitie van 4 oktober [http://www.cpb.nl/sites/default/files/omnidownload/CPB-Notitie-4okt2017-Analyse-economische-en-budgettaire-effecten-Regeerakkoord_0.pdf].

Zowel in het Regeerakkoord als bij de doorrekening door het CPB leiden lagere Zvw-uitgaven door onder meer de hoofdlijnakkoorden tot lagere zorgpremies.

Hoofdlijnakkoorden die nog niet zijn afgesloten en die buiten de kabinetsperiode vallen worden niet meegenomen als staand beleid. De intentie tot het afsluiten van Hoofdlijnakkoorden wordt bij de doorrekening van Regeerakkoorden alleen meegenomen voor de komende kabinetsperiode en niet daarna. De hoofdlijnenakkoorden voor 2018 waren bestaand beleid en leidden dus tot lagere uitgaven in het basispad dat is gebruikt voor de doorrekening van het Regeerakkoord.

75

Kunt u een kwantitatieve duiding geven dat «lagere zorguitgaven leider tot minder zorg of lagere kwaliteit va n zorg»? Om hoeveel minder medewerkers zou het in totaal kunnen gaan als de bezuiniging puur gaat zitten op personeel?

Zie antwoord bij vraag 74

76

Tot welk niveau daalt de bijstand precies? Welk bedrag zou er nodig zijn om deze daling volledig teniet te doen?

Gedurende de kabinetsperiode stijgt het wettelijk minimumloon (wml). Hierdoor stijgt ook het niveau van de bijstandsuitkering, dat gekoppeld is aan het wml. Verder temporiseert het nieuwe kabinet de afbouw van de dubbele algemene heffingskorting (ahk) in het referentieminimumloon voor de bijstand. Door deze maatregel daalt de bijstandsuitkering minder hard dan oorspronkelijk voorzien was. Per saldo resulteert een stijging van het bijstandsniveau gedurende de kabinetsperiode.

77

Welke additionele middelen zijn er concreet toegevoegd aan het energie- en klimaatbeleid als gevolg van het nieuwe Regeerakkoord? Klopt het dat het alleen gaat om het bedrag vier keer 300 miljoen?

Op basis van de ons aangeleverde maatregelen is op het gebied van milieu sprake van een intensivering van 0,5 mld euro in 2021 (zie tabel 2.1 in de CPB notitie van 4 oktober). Wat betreft de lasten is sprake van een lastenverzwaring van 1,4 mld euro (zie tabel 2.3).

78

Welke input hebben de informateur en de fracties gegeven aan het CPB over de afschaffing van de doorsneesystematiek in de pensioenen? Hoe gaat het nieuwe pensioenstelsel er uit zien volgens deze plannen?

De input die het CPB heeft ontvangen is dat de fiscale aftrekbaarheid van pensioenpremies tijdelijk wordt verruimd zodat de pensioenpremies met 1,0 mld euro kunnen stijgen met het oog op een evenwichtige transitie bij afschaffing van de doorsneesystematiek. Het CPB heeft verder geen informatie ontvangen over de plannen voor het nieuwe pensioenstelsel.

79

Hoe ontwikkelt de zorgverzekeringspremie zich gemiddeld per persoon tijdens de komende kabinetsperiode?

In de CPB-raming waarin de maatregelen uit het Regeerakkoord zijn meegenomen en dus onderdeel zijn geworden van staand beleid, loopt de nominale zorgverzekeringspremie op tot circa 1.600 euro per persoon per jaar in 2021 en het IAB-premiepercentage stijgt tot 7,5%.

80

Kan het CPB de concrete gevolgen van het naar voren halen van lastenverlichtingen die reeds in een bepaalde vorm waren voorzien in het basispad, namelijk de invoering van het tweeschijvenstelsel in verhouding tot de wet woningmarktmaatregelen, transparanter en op concrete wijze inzichtelijker maken?

Zie de antwoorden op de vragen 7, 9, 11, 12, 13 en 61.

81

Kunt u aangeven hoe het budgettair beslag van de houdbaarheidsbijdrage (ook bekend als de «Bosbelasting») zich per jaar ontwikkelt vanaf heden tot het moment dat het structurele niveau wordt bereikt?

De houdbaarheidsbijdrage levert in 2017 ongeveer 25 mln euro op. Het afschaffen van de houdbaarheidsbijdrage kost structureel 0,3% BBP (bron: Ministerie van Financiën).

82

Kan het CPB uiteenzetten hoe de bosbelasting is / wordt verwerkt in het nieuwe tweeschijven stelsel?

Voor gepensioneerden is er de facto sprake van een drieschijvenstelsel. De houdbaarheidsbijdrage is/wordt verwerkt via het aangrijpingspunt van de tweede schijf (zie ook het antwoord op vraag 86).

83

Leidt de invoering van het tweeschijven stelsel volgens het CPB ook tot een aanpassing van het percentage AOW-premie? Leidt het tweeschijvenstelsel tot een significante wijziging in de financieringsverhouding tussen AOW premie opbrengsten enerzijds en rijksbijdragen anderzijds?

De invoering van het tweeschijven stelsel heeft geen invloed op de AOW-premie in box 1; die blijft onveranderd 17,9%. De invoering van het tweeschijven stelsel heeft ook geen directe invloed op de grondslag van de AOW zodat er geen significante wijziging optreedt in de financieringsverhouding tussen de AOW premie en de rijksbijdragen.

84

Is er een effect van de afbouw van de ouderenkorting op het arbeidsaanbod van gepensioneerden en zoja hoe groot is dat effect?

Het CPB neemt arbeidsaanbodeffecten van gepensioneerden niet mee. Er kan sprake zijn van een beperkt positief arbeidsaanbodeffect, maar dit is op macroniveau verwaarloosbaar.

85

Kan het CPB in een grafiek tonen wat de totale marginale druk is voor gepensioneerden van verschillende inkomensgroepen, na invoering van het tweeschijven stelsel en de afbouw van de ouderenkorting met 15%? Graag ook inclusief inkomensafhankelijke toeslagen.

De marginale drukberekeningen worden doorgaans vervaardigd voor werkenden, zie het antwoord op vraag 40. Een soortgelijke analyse voor gepensioneerden is niet mogelijk binnen de beantwoordingstermijn van deze vraag.

86

Kan het CPB aangeven waar de schijfgrenzen voor gepensioneerden en niet gepensioneerden exact komen te liggen na invoering van het tweeschijven stelsel?

Het aangrijpingspunt van het toptarief in het tweeschijvenstelsel begint bij 68.516 euro. Voor ouderen is er de facto sprake van een drieschijvenstelsel, omdat zij, evenals nu, in de eerste twee schijven van het huidige stelsel geen AOW-premie betalen. Voor ouderen gelden de volgende schijfgrenzen en tarieven:

|

Schijf |

Tarief na invoering Regeerakkoord (in procenten) |

Aangrijpingspunt |

|---|---|---|

|

1 |

18,99 |

0 |

|

2 |

36,89 |

35.238 euro |

|

3 |

49,5 |

68.516 euro |

87

Met hoeveel gaan de zorgpremies stijgen bij ongewijzigd beleid, en als het eigen risico op 385 euro wordt gehouden?

Zie antwoord bij vraag 79.

88

Welke concrete effecten heeft het afschaffen van de dividendbelasting (RA_668, 666, 667) op de werkloosheid tijdens de komende kabinetsperiode, de structurele werkgelegenheid (in banen), de economische groei, de inkomensverschillen tijdens de komende kabinetsperiode en de structurele inkomensverschillen

De afschaffing van de dividendbelasting heeft geen effect voor ingezetenen, omdat voor hen de dividendbelasting wordt verrekend met de inkomstenheffing. Voor het buitenland is de afschaffing een lastenverlichting, die afhankelijk van de specifieke belastingverdragen toevalt aan bedrijven, particulieren of overheden.

Het is mogelijk dat de Nederlandse economie door deze maatregel voor buitenlandse beleggers en investeerders aantrekkelijker wordt. Daarnaast betekent het een administratieve vereenvoudiging voor bedrijven, particulieren en de belastingdienst. Over de gevolgen van deze eventuele effecten voor de Nederlandse economie heeft het CPB geen empirisch bewijs.

Daarom is in de doorrekening van de financiële bijlage van het regeerakkoord geen macro-economisch effect (op bbp en werkgelegenheid) van de afschaffing van de dividendbelasting opgenomen.

89

Wat zijn de budgettaire gevolgen van het verlagen van het tarief van de tweede schijf van de vennootschapsbelasting, d.w.z. hoeveel lastenverlichting wordt hiermee geboden?

Zie antwoord bij vraag 35

90

Welke concrete effecten heeft het verlagen van het tarief van de tweede schijf van de vennootschapsbelasting op de werkloosheid tijdens de komende kabinetsperiode, de structurele werkgelegenheid (in banen), de economische groei, de inkomensverschillen tijdens de komende kabinetsperiode en de structurele inkomensverschillen

Door de VPB-verlaging nemen de bedrijfswinsten toe. Dit zorgt voor iets hogere investeringen en daarmee een kleine toename van de economische groei op middellang termijn. Daardoor komt in de kabinetsperiode de werkgelegenheid licht positiever uit en neemt de werkloosheid licht af. Verder leidt het tot een lichte toename van de structurele werkgelegenheid, zie ook het antwoord op vraag 142. Het heeft geen effect op inkomensverschillen tijdens de kabinetsperiode en ook niet op de structurele inkomensverschillen.

91

Kan het CPB bevestigen dat de verhoging van het tarief in Box 2, een onevenredig groot effect heeft op DGA’s die hun pensioen (geheel of gedeeltelijk) in hun BV hebben ondergebracht?

Verhoging van het tarief in Box 2 zal een effect hebben op DGA’s die hun pensioen in hun BV hebben ondergebracht. Bepaling van het belang hiervan vergt nadere studie.

92

Wat zijn de concrete gevolgen van de voorgenomen btw-verhoging (RA_580) op de koopkracht van de door het CPB gehanteerde inkomens- en huishoudenscategorieën?

De btw-verhoging vertaalt zich in een koopkrachtdaling van huishoudens, via een hogere inflatie. In totaal (inclusief het effect van andere maatregelen) neemt de inflatie door het beleidspakket toe met gemiddeld 0,6% per jaar. Deze hogere inflatie vertaalt zich overigens ook in hogere contractlonen, waardoor de koopkrachtdaling minder dan 0,6% per jaar is.

93

Klopt het dat het winningsniveau van de gaswinning opnieuw daalt met 1,5 Nm3? Zal het dan nu uitkomen op 20,1 Nm3?

Dat klopt, in gasjaar 2020/2021.

94

Hoeveel zou het bij benadering kosten om groente en fruit en ander gezond voedsel niet onder te brengen in het 9%-tarief van de BTW, maar om deze BTW juist naar 0% te brengen?

Uitgaande van een laag BTW tarief van 9% zal het naar 0% brengen van het tarief op groente en fruit leiden tot een belastingderving van ongeveer 980 mln euro.

95

Klopt het dat de 1,4 miljard euro van de dividendbelasting nu voortaan voor het overgrote deel naar het buitenland gaan? Kan gezegd worden dat dit eigenlijk een subsidie is voor buitenlandse beleggers? Welke toegevoegde waarde heeft dit voor de Nederlandse economie?

Zie antwoord op vraag 88.

96

Kan het CPB de ontwikkeling van de totale lastendruk per inkomensgroep weergeven?

Zie het antwoord op vraag 40 voor inzicht in de totale marginale belastingdruk voor en na invoering van het Regeerakkoord.

97

Kan het CPB de ontwikkeling van de druk van indirecte belastingen per inkomensgroep weergeven?

Voor het antwoord op deze vraag kan worden verwezen naar Bettendorf, Bouwstenen voor een moderne btw. (https://www.cpb.nl/publicatie/bouwstenen-voor-een-moderne-btw)

98

Kan het CPB de ontwikkeling van de belastingdruk van kleine en grote bedrijven sinds 2000 weergeven?

Zie antwoord vraag 19

99

Het CPB geeft aan dat er een totale lastenverlichting is van € 6,4 miljard waarvan € 5,2 miljard voor gezinnen. Welk deel van deze lastenverlichting gaat naar de rijkste 25% van de Nederlandse huishoudens? En naar de rijkste 5%? Zou u in een grafiek kunnen weergeven welk deel van de totale lastenverlichting naar welk percentage van de top X% van de huishoudens?

Het CPB heeft het effect van alle (lasten en niet lasten) maatregelen in het Regeerakkoord tot en met 2021 doorgerekend in de statische koopkrachtplaatjes (hoofdstuk 6 van de notitie). De onderstaande tabel gaat in op het effect van het Regeerakkoord op de koopkracht. De hoogste twee inkomensgroepen gaan er respectievelijk gemiddeld 0,8% per jaar (hogere middeninkomens, 14% van het totaal aantal huishoudens) en gemiddeld 0,5% per jaar (hoogste 11% inkomens) op vooruit. De gevraagde grafische weergave is te vinden in de puntenwolken in figuur 6.1 van de notitie. De middelste lijn in deze figuren geeft de mediaan weer naar inkomensniveau. De puntenwolken hebben overigens betrekking op de totale koopkrachtontwikkeling (basispad + effect RA).

|

Inkomensgroep |

Mediaan koopkrachteffect Regeerakkoord |

Aandeel huishoudens |

|---|---|---|

|

<175% WML |

0,6 |

38% |

|

175%-350% WML |

0,9 |

37% |

|

350%-500% WML |

0,8 |

14% |

|

> 500% WML |

0,5 |

11% |

100

Hoeveel structurele lastenverlichting geeft het kabinet aan burgers?

Structureel is sprake van een lastenverzwaring van 1,2 mld euro voor gezinnen en een lastenverzwaring van 2,7 mld voor bedrijven. Voor het buitenland resulteert een structurele lastenverlichting van 1,3 mld. Per saldo resulteert een structurele lastenverzwaring van 2,6 mld euro.

Volgens de indeling naar functie resulteert een structurele lastenverlichting van 0,6 mld op inkomen en arbeid, van 1,4 mld euro op vermogen en winst, maar een structurele lastenverzwaring van 1,7 mld euro op milieu en 2,8 mld euro op overige belastingen.

101

Klopt het dat bij de lastenverzwaring voor bedrijven een deel is opgenomen dat lastenverzwaring bij corporaties betreft? Zo ja, kan het CPB bevestigen dat het om € 300-€ 400 miljoen gaat (zoals door Aedes aangegeven)?

Woningcorporaties maken onderdeel uit van het begrip bedrijven. Er is geen uitsplitsing gemaakt tussen het effect op de lasten van woningcorporaties en van andere bedrijven.

102

Welke invloed heeft de afschaffing van de dividendbelasting op de ontwikkeling van het BBP?

Zie antwoord op vraag 88.

103

Het CPB geeft aan dat de afschaffing van dividendbelasting nauwelijks terugverdieneffecten kent. Kunt u hier extra toelichting bij geven? Wat zijn de terugverdieneffecten?

Zie antwoord op vraag 88.

104

Het CPB maakt in Keuzes in Kaart (2018–2021) gebruik van koopkrachtverschillen tussen de laagste en hoogste inkomens (pagina 18)? Waarom is er niet voor gekozen om dit ook uit te rekenen voor het Regeerakkoord? Zou u dat alsnog kunnen doen? Als dit getal negatief is, kunnen we dan concluderen dat de ongelijkheid de komende jaren gaat toenemen?

Zie onderstaande tabel. Hieruit blijkt dat de mediane koopkracht van de lagere inkomens de komende jaren minder toeneemt dan de mediane koopkracht van hogere inkomens. Het deeleffect van het Regeerakkoord laat een ander beeld zien, namelijk dat de lagere inkomens er meer op vooruit gaan dan de hogere inkomens als gevolg van het Regeerakkoord.

|

Groep |

Mediaan basispad + RA |

Waarvan effect RA |

|---|---|---|

|

< 175% WML |

0,8 |

0,6 |

|

> 500% WML |

1,4 |

0,5 |

|

Hoog t.o.v. lag |

0,6 |

– 0,1 |

105

Klopt het dat in de koopkrachtberekening de aanname zit dat de loonstijging 3% bedraagt?

Dat is onjuist. Dat is geen aanname, maar de actuele raming op basis van de meest recente economische vooruitzichten en het beleid dat wordt genomen de komende jaren.

106

Hoe zien de koopkrachtplaatjes eruit wanneer de loonstijging 0%, 1% of 2% bedraagt? Kan het CPB dit weergeven zoals in tabel 6.1 van de doorrekening?

Het CPB gaat in de koopkrachtplaatjes uit van de eigen actuele ramingen voor lonen en prijzen, om een zo zuiver mogelijk beeld van de koopkrachtontwikkeling te schetsen. Daarbij merken we op dat de koopkrachtramingen voor de toekomst, evenals andere ramingen, met onzekerheid omgeven zijn, en het CPB daar in de toekomst op een verantwoorde manier aandacht aan wil gaan besteden.

107

Kunt u per inkomensgroep de cumulatieve ontwikkeling van de koopkracht sinds 2000 weergeven, zoals in tabel 6.1?

Vanwege de lengte van de gevraagde periode (2000–2021) geldt dat cumulatieve plaatjes weinig betekenisvol zijn, aangezien over een dergelijk lange periode de koopkracht van huishoudens vooral bepaald wordt door dynamische gebeurtenissen, zoals een baan vinden, met pensioen gaan, werkloos raken, trouwen, scheiden, kinderen krijgen et cetera. Wij vinden het daarom niet verantwoord om cumulatieve statische koopkrachtberekeningen te maken over zo’n lange periode, waarin je dergelijke effecten mist.

108

Kunt u schematisch weergeven dat de koopkracht van de laagste inkomens tussen 2000 en 2014 minder is gegroeid dan die van de hoogste inkomens?

Het is ons niet duidelijk wat precies bedoeld wordt met een schematische weergave. In de afgelopen MEV 2018 hebben we in het kader inkomensongelijkheid in perspectief laten zien dat de koopkracht van de 20% hoogste inkomens inderdaad meer gegroeid is dan de koopkracht van de laagste 20%, althans tussen 2000 en 2014. Het betreffende kader is te vinden in de onderstaande link:

http://www.cpb.nl/sites/default/files/omnidownload/MEV2018-kader-pag-61.pdf

109

Hoe groot is de groep huishoudens met een inkomen <63% WML die niet wordt meegenomen in de koopkrachtplaatjes?

Het gaat om ca 4% van alle huishoudens. Zie ook het achtergronddocument MIMOSI (blz. 22), waarin tevens wordt uitgelegd waarom we deze groep niet (kunnen) meenemen. https://www.cpb.nl/publicatie/mimosi-microsimulatiemodel-voor-belastingen-sociale-zekerheid-loonkosten-en-koopkracht-2016

110

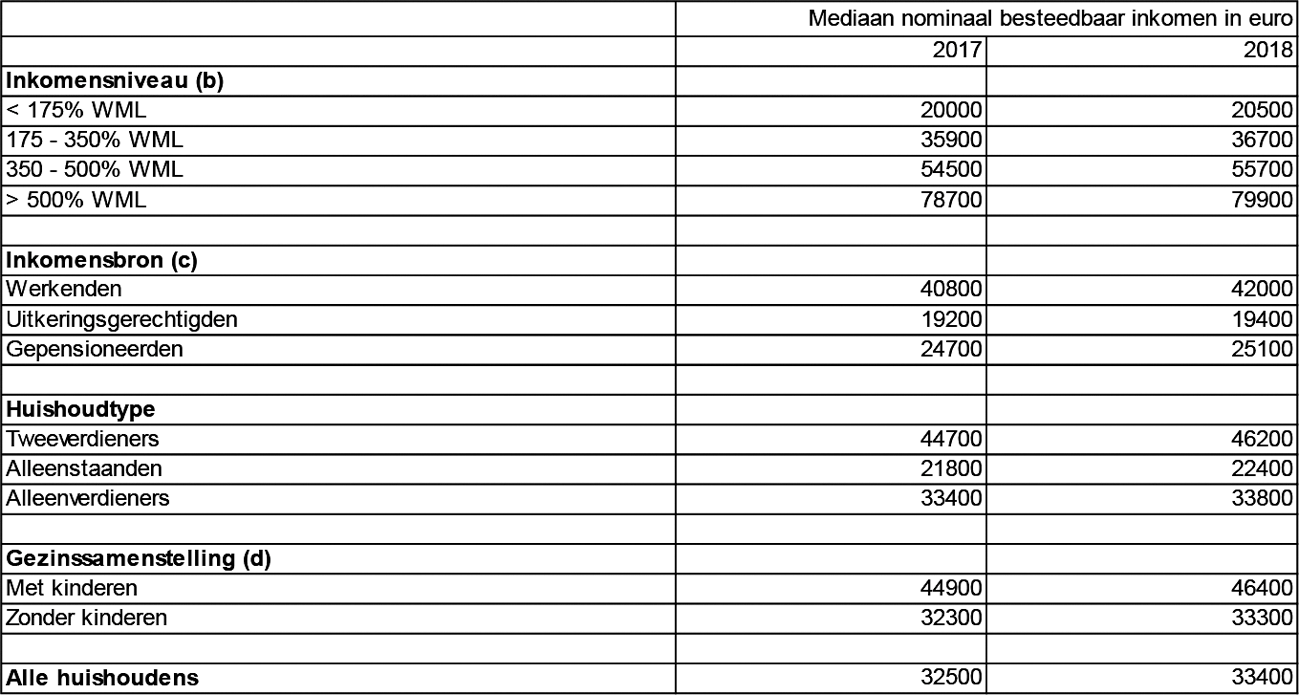

Zou u ook het mediane inkomen kunnen weergeven in tabel 6.1 bij de inkomensniveaus? Hoeveel gaat elk van deze vier groepen er per jaar in euro’s op vooruit gedurende 2018–2021?

Onderstaande tabel geeft het mediane inkomensniveau weer van de groepen in de medianentabel in 2017 en 2018. Zoals te doen gebruikelijk maakt het CPB alleen ramingen van de relatieve koopkrachtontwikkeling. Door de relatieve koopkrachtmutaties in de periode 2018–2021 af te zetten tegen de besteedbare inkomens in 2017 in onderstaande tabel kan een indicatie worden verkregen van de koopkrachtmutaties in absolute zin.

111

Het CPB geeft aan dat de meestverdienende 25% van de huishoudens (inkomensniveau >350% van het wml) er 1,4% op vooruitgaan in koopkracht gedurende de komende kabinetsperiode. Zou u tabel 6.1 willen aanvullen met de meestverdienende 10%, 5% en 1% van de huishoudens?

De 5% en 1% huishoudens met de hoogste inkomens gaan er in doorsnee respectievelijk 1,5% en 1,8% gemiddeld per jaar op vooruit in de periode 2018–2021 (basispad + effect beleidspakket Regeerakkoord).

Voor de 10% huishoudens met de hoogste inkomens verwijzen we naar het beeld voor de groep > 500% WML (mediaan van 1,4% gemiddeld per jaar).

112

Klopt de stelling dat een Nederlander met een besteedbaar inkomen van € 20.000,– (bijvoorbeeld een fictieve verpleegkundige) er volgend jaar € 160,– extra bij krijgt (0,8% koopkrachtstijging) en een Nederlander met een besteedbaar inkomen van € 120.000,– (bijvoorbeeld een fictieve zorgbestuurder) er € 1.680 bij krijgt (1,4% koopkrachtstijging)? Kan er dan inderdaad gesteld worden dat deze fictieve zorgbestuurder er jaarlijks meer dan 10x zo veel geld bij krijgt als deze fictieve verpleegkundige gedurende 2018–2021?

Dat kan niet in algemene zin gesteld worden. Rond de mediane koopkrachtontwikkeling (tabel 6.1 in onze notitie) zit een grote spreiding die we zichtbaar maken in de puntenwolken (figuur 6.1). De geraamde koopkrachtontwikkeling hangt bovendien erg af van de specifieke kenmerken van het huishouden. Wanneer de fictieve verpleegkundige bijvoorbeeld getrouwd is met de fictieve zorgbestuurder, ziet haar koopkrachtontwikkeling er anders uit dan wanneer ze bijvoorbeeld alleenstaand is en twee kinderen heeft.

113

Figuur 6.1 laat zien dat niet iedereen er in koopkracht op vooruit gaat tussen 2018–2021. Kunt u dit kwantificeren? Om welke huishoudtypes gaat het hier? Hoeveel huishoudens gaan er de komende vier jaar in koopkracht niet op vooruit? Welk percentage van de alleenstaande uitkeringsgerechtigden met een bruto jaarinkomen tot € 20.000 heeft een negatieve koopkrachtgroei?

Zie de onderstaande tabel, waarin is aangesloten bij de gebruikelijke indeling in de medianentabel van het CPB. Voor circa 94% van alle huishoudens wordt een stijging van de koopkracht geraamd in de periode 2018–2021, in de meeste gevallen van tussen de 0% en 2% gemiddeld per jaar. Voor ruim 5% van de huishoudens (ca. 400 duizend huishoudens) wordt een koopkrachtdaling geraamd. Relatief vaak zijn dit ouderen, uitkeringsgerechtigden en huishoudens met lagere inkomens. Van de uitkeringsgerechtigden gaat er ca. 9% op achteruit; in de meeste gevallen zijn dit de laagste inkomens.

114

Het CPB gaat er van uit dat het geleidelijk afschaffen van de wet Hillen een Gini-verhogend effect heeft. Waarom is dat zo? Welke aannames worden hier gemaakt?

Het afschaffen van de Wet Hillen heeft relatief meer effect op ouderen die vaker hun hypotheekschuld hebben afgelost. Ouderen hebben gemiddeld genomen een lager inkomen en zitten gemiddeld genomen lager in de inkomensverdeling dan niet-aow’ers waardoor de maatregel per saldo een (licht) verhogend effect heeft op de inkomensongelijkheid. Dit effect is doorgerekend met Microsimulatiemodel MIMOSI op een steekproef van 90 duizend huishoudens (IPO 2013). Voor meer informatie over dit model zie het CPB-achtergronddocument MIMOSI:

115

Klopt het dat de gini-coëfficiënt in het basispad met 2,7 procent stijgt? Welke maatregelen liggen hieraan ten grondslag?

Dat is correct. Onder andere de tariefsverlagingen na 2021 van de tweede, derde en vierde schijf (zie het antwoord op vraag 27), het jaarlijks verlagen van de bijstand, en de jaarlijkse beperking van de zorgtoeslag leiden tot een stijging van de Gini-coëfficiënt. Het beperken van de hypotheekrentaftrek (het maximum tarief, en het verplicht annuïtair aflossen) hebben een neerwaarts effect op de Gini-coëfficiënt. Voor een volledig overzicht van alle maatregelen die meelopen in deze berekening verwijzen we naar onze MLT (blz. 50 en verder):

https://www.cpb.nl/publicatie/middellangetermijnverkenning-2018–2021

116

Kunt u de ontwikkeling van de gini-coëfficiënt van de vermogensongelijkheid langjarig weergeven? Hoe wordt deze beïnvloed door het regeerakkoord?

In het CPB achtergrond document Vermogensongelijkheid in Nederland, 2006–2013 door Thomas Kooiman en Arjan Lejour wordt de ontwikkeling van de vermogensongelijkheid tussen 2006 en 2013 beschreven (https://www.cpb.nl/publicatie/vermogensongelijkheid-in-nederland-2006-2013). Daarbij is gebruik gemaakt van administratieve data van het CBS met informatie over de vermogens van Nederlandse huishoudens. Volgens deze data hebben anno 2013 de tien procent meest vermogende huishoudens 66% van het vermogen in handen. De top 1% (overeenkomstig het aantal huishoudens in de gemeente Almere) bezit 27% en de top 0,1% heeft circa 10% in handen. Door ontwikkelingen op de huizenmarkt is de vermogensongelijkheid vanaf 2009 fors opgelopen. Tussen 2009 en 2013 steeg het aandeel in het vermogen van de top 10% rijkste huishoudens van 57% naar 66%, en liep de Gini-coëfficiënt (exclusief pensioenvermogen en kapitaalverzekeringen eigen woning) op van 0,78 tot 0,90. Dat is echter niet een uitkomst van een vermogenstoename aan de top, maar vooral een relatief sterk gedaald vermogen in het midden van de verdeling. Veel Nederlandse huishoudens hebben hun eigen woning met een hoge hypotheek gefinancierd, waardoor hun vermogenspositie erg gevoelig is voor de ontwikkeling van huizenprijzen. De stijging van de vermogensongelijkheid kan ook heel goed tijdelijk blijken te zijn, nu de huizenmarkt weer aantrekt. Vanwege een gebrek aan data was het niet mogelijk deze analyse in een eerder jaar te starten.

Het CPB heeft verder geen indicator voor de ontwikkeling van de vermogensongelijkheid in de kabinetsperiode en verder. Ze kan ook geen inschatting maken van de effecten van het beleid op het huishoud vermogen

117

Klopt het dat de gini-coëfficiënt door het regeerakkoord met 2,7 procent daalt? Welke maatregelen dragen hier in belangrijke mate aan bij?