Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34700 nr. 47 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 34700 nr. 47 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 27 oktober 2017

In het debat met de informateur van 12 oktober jl. (Handelingen II 2017/18, nr. 12, Debat over het eindverslag van de informateur) werd duidelijk dat er vanuit uw Kamer behoefte is aan een nadere duiding van de koopkrachteffecten van het regeerakkoord. Deze brief biedt een toelichting op de verwachte koopkrachtontwikkeling in de periode 2018–2021, op basis van de CPB doorrekening van het regeerakkoord (bijlage bij Kamerstuk 34 700, nr. 34).

Allereerst wordt ingegaan op het algemene koopkrachtbeeld, om vervolgens te kijken naar de fasering van maatregelen en de koopkracht van de voorbeeldhuishoudens. De spreiding van de koopkrachteffecten wordt inzichtelijk gemaakt via de puntenwolk en een frequentietabel. Vervolgens komen de armoedeval en de marginale druk aan bod. In de bijlage wordt nader ingegaan op de wijzigingen in een aantal regelingen zoals de arbeidskorting en de ouderenkorting.

Algemene koopkrachtbeeld

• In doorsnee gaat de koopkracht van huishoudens er de komende jaren gemiddeld 1,1% per jaar op vooruit. Maatregelen die gunstig zijn voor de koopkracht zijn onder meer de invoering van een tweeschijvenstelsel in box 1 en een verhoging van de algemene heffingskorting en de arbeidskorting. Daar staat tegenover dat het lage btw tarief wordt verhoogd, het aangrijpingspunt van het hoogste tarief in box 1 wordt bevroren op het niveau van 2018 en de aftrekposten versneld worden beperkt tot het laagste tarief in box 11. Per saldo dalen de lasten voor burgers met € 5,2 mld, waardoor alle groepen er in doorsnee op vooruit gaan. Het regeerakkoord is het meest positief voor werkende middengroepen.

• Werknemers gaan er in doorsnee 1,4% per jaar op vooruit. Zij hebben voordeel van de hogere arbeidskorting, de invoering van het tweeschijvenstelsel en de hogere algemene heffingskorting. Zelfstandigen profiteren hier ook van, maar voor zelfstandigen met een hoger inkomen wordt het maximale tarief voor de aftrekposten – waaronder ook zelfstandigenaftrek en MKB winstvrijstelling – geleidelijk beperkt, waardoor de koopkracht per saldo minder sterk stijgt dan die van werkenden (+ 1,0%).

• Uitkeringsgerechtigden gaan er 0,6% per jaar op vooruit en gepensioneerden 0,7%. Ook deze groepen hebben voordeel van de verhoging van de algemene heffingskorting en de invoering van het tweeschijvenstelsel. De koopkrachtvooruitgang bij gepensioneerden wordt beperkt door onvolledige pensioenindexatie.

• Alleenverdieners en tweeverdieners gaan er meer op vooruit dan alleenstaanden doordat zij relatief veel voordeel hebben van het tweeschijvenstelsel. Daarnaast profiteren deze groepen van de verhoging van de afbouwgrens voor paren in het kindgebonden budget en de verhoging van de zorgtoeslag voor paren.

• Huiseigenaren gaan er in het totale koopkrachtbeeld gemiddeld 1,4% per jaar op vooruit. Huurders gaan er 0,8% op vooruit. Het effect van het regeerakkoord is voor beide groepen gelijk. Huiseigenaren hebben weliswaar nadeel van de beperking van het maximale tarief op aftrekposten, maar dit wordt meer dan gecompenseerd door andere maatregelen in het pakket: het lagere eigenwoningforfait, lagere belastingtarieven en hogere heffingskortingen.

|

2018 |

2019 |

2020 |

2021 |

Gemiddeld per jaar |

Wv. Effect pakket |

|

|---|---|---|---|---|---|---|

|

Inkomensniveau |

||||||

|

<= 175% WML |

0,5 |

1,0 |

0,7 |

0,9 |

0,8 |

0,6 |

|

175- 350% WML |

0,6 |

1,8 |

1,5 |

1,4 |

1,3 |

0,9 |

|

350- 500% WML |

0,9 |

1,8 |

1,5 |

1,6 |

1,4 |

0,8 |

|

> 500% WML |

1,2 |

1,8 |

1,3 |

1,5 |

1,4 |

0,5 |

|

Inkomensbron |

||||||

|

Werkenden |

0,8 |

1,7 |

1,5 |

1,5 |

1,4 |

0,8 |

|

Uitkeringsgerechtigden |

0,2 |

0,6 |

0,6 |

0,8 |

0,6 |

0,6 |

|

Gepensioneerden |

0,5 |

1,0 |

0,3 |

0,7 |

0,7 |

0,5 |

|

Zelfstandigen1 |

0,9 |

1,2 |

1,0 |

0,9 |

1,0 |

0,4 |

|

Huishoudtype |

||||||

|

Tweeverdieners |

0,8 |

1,6 |

1,4 |

1,4 |

1,3 |

0,8 |

|

Alleenstaanden |

0,5 |

1,1 |

0,9 |

1,0 |

0,9 |

0,6 |

|

Alleenverdieners |

0,6 |

1,7 |

1,1 |

1,1 |

1,2 |

0,8 |

|

Kinderen |

||||||

|

Huishoudens met kinderen |

0,9 |

1,6 |

1,6 |

1,4 |

1,5 |

0,8 |

|

Huishoudens zonder kinderen |

0,6 |

1,7 |

1,3 |

1,4 |

1,3 |

0,8 |

|

Woonsituatie1 |

||||||

|

Huurder |

0,3 |

1,0 |

0,9 |

1,0 |

0,8 |

0,7 |

|

Huiseigenaar |

1,0 |

1,8 |

1,4 |

1,4 |

1,4 |

0,7 |

|

Alle huishoudens |

0,6 |

1,4 |

1,2 |

1,2 |

1,1 |

0,7 |

De categorie zelfstandigen en de opdeling naar woonsituatie zijn geen standaard onderdeel van de koopkrachtpresentatie. Omdat het Regeerakkoord maatregelen bevat die deze groepen specifiek raken, zijn ze in dit geval toegevoegd in de tabel. De zelfstandigen zijn daarin ook een deel van de groep werkenden. De selectie zelfstandigen betreft huishoudens waar het hoofd van het huishouden IB-ondernemerschap als voornaamste inkomensbron heeft (exclusief DGA’s en freelancers). Deze selectie hangt samen met het doel om de effecten van de beperking van aftrekposten zo nauwkeurig mogelijk beeld te brengen. Aanname hierbij is dat de winst van zelfstandigen meestijgt met de contractloonontwikkeling. Huurstijgingen worden meegenomen in de inflatie.

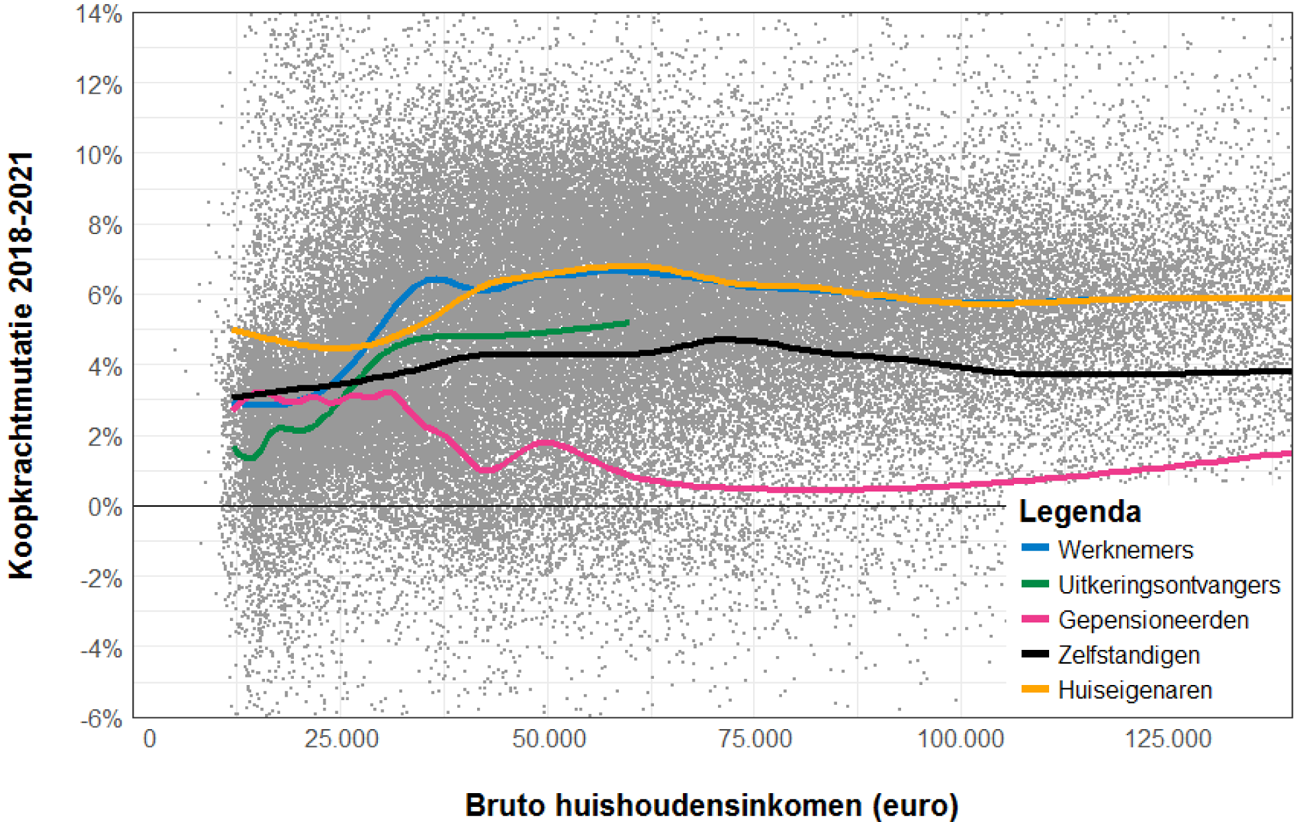

Figuur 1: Cumulatieve koopkrachtontwikkeling puntenwolk (basispad inclusief regeerakkoord)

Fasering van maatregelen

• De meeste maatregelen worden per 2019 volledig ingevoerd, maar er zijn ook maatregelen die een ingroeipad kennen, zoals beperking van de overdraagbaarheid van de arbeidskorting en de IACK en verlaging van het maximale tarief voor aftrekposten2. Daarnaast is de lastenverlichting op een aantal onderdelen gefaseerd over de jaren 2019–2021, om een gebalanceerde koopkrachtontwikkeling over de kabinetsperiode te bereiken. Zo dalen de tarieven geleidelijk en worden de heffingskortingen in drie stapjes verhoogd. Die fasering is weergegeven in tabel 2.

• Deze fasering heeft geen effect op de cumulatieve koopkrachtontwikkeling over de kabinetsperiode, maar wel op het koopkrachtbeeld per jaar. De lastenverlichting is evenwichtig verdeeld over de jaren 2019–2021.

• Aandachtpunt is dat bij de jaarlijkse definitieve vaststelling van de zorgpremies, de hoogte van het tarief eerste schijf nog zal wijzigen. Begrotingsregels schrijven voor dat een lastenverzwaring of lastenverlichting als gevolg van structurele afwijkingen in de zorgpremies ten opzichte van het basispad, worden gecompenseerd met lastenverlichting c.q verzwaring elders (het lastenkader moet sluiten).

|

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|

|

Tarief schijf 12 |

36,55% |

36,69% |

36,89% |

36,89% |

|

Tarief schijf 2 en 3 |

40,85% |

38,06% |

37,71% |

36,89% |

|

Tarief schijf 4 |

51,95% |

51,75% |

50,50% |

49,50% |

|

Verhoging algemene heffingskorting |

0 |

€ 140 |

€ 103 |

€ 107 |

|

Verhoging arbeidskorting generiek |

0 |

€ 110 |

€ 34 |

€ 34 |

|

Verhogen maximale arbeidskorting bij afbouwpunt3 |

0 |

0 |

€ 224 |

€ 140 |

Ouderen betalen geen AOW premie, waardoor het belastingtarief in de eerste en tweede schijf lager ligt (in 2018: 18,65% in de eerste schijf en 22,95% in de tweede schijf). Beide schijven worden samengevoegd en het tarief gaat naar 18,99%. Voor ouderen ontstaan daardoor in 2021 drie schijven: 18,99% t/m € 35.000; en net als voor werkenden 36,8% van € 35.000 t/m € 68.500 en 49,5% daarboven.

Dit tarief staat nog niet vast omdat mutaties in de zorgpremies, doorwerking hebben in het tarief wanneer het lastenkader wordt gesloten (begrotingsregels).

Koopkrachtontwikkeling voorbeeldhuishoudens

• Tabel 3 maakt inzichtelijk dat de koopkracht van werkenden met een modaal inkomen het sterkst verbetert omdat deze huishoudens naast het voordeel van het tweeschijvenstelsel en de hogere algemene heffingskorting, het meeste voordeel hebben van het dakje op de arbeidskorting (zie ook figuur 3 in de bijlage).

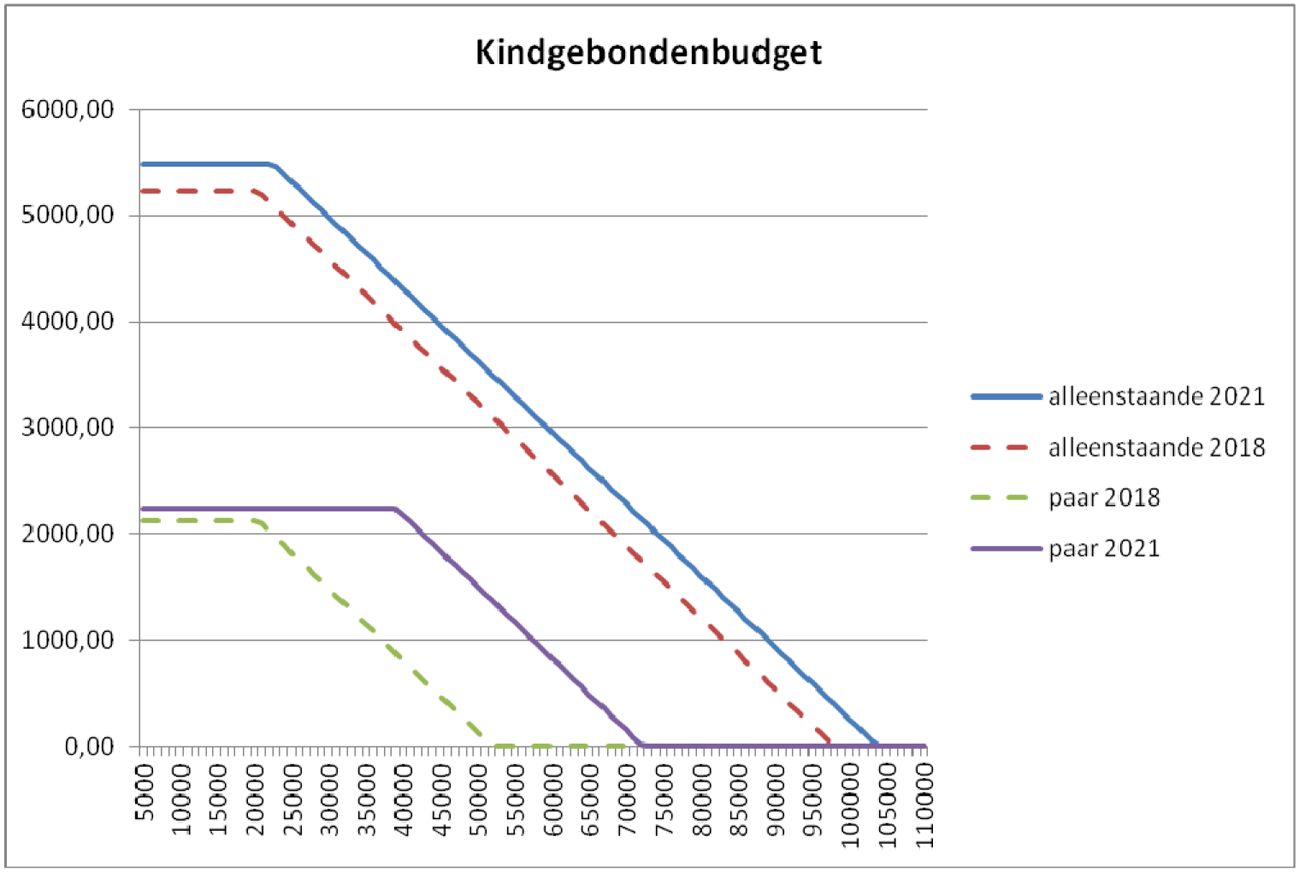

• Alleenverdieners en tweeverdieners met een modaal inkomen hebben daarnaast veel voordeel van de verhoging van de afbouwgrens voor paren in het kindgebonden budget.

|

2018 |

2019 |

2020 |

2021 |

Gemiddeld per jaar |

Wv. Effect pakket |

|

|---|---|---|---|---|---|---|

|

Alleenverdiener met kinderen |

||||||

|

modaal |

0,0 |

2,1 |

4,7 |

1,1 |

2,0 |

2,2 |

|

2 x modaal |

0,2 |

1,0 |

0,8 |

1,2 |

0,8 |

0,6 |

|

Tweeverdieners |

||||||

|

modaal + ½ x modaal met kinderen |

0,4 |

1,4 |

3,1 |

1,5 |

1,6 |

1,2 |

|

2 x modaal + ½ x modaal met kinderen |

0,6 |

0,8 |

1,1 |

1,5 |

1,0 |

0,4 |

|

modaal + modaal zonder kinderen |

0,4 |

2,2 |

1,8 |

1,9 |

1,6 |

1,1 |

|

2 x modaal + modaal zonder kinderen |

0,6 |

1,5 |

1,4 |

1,8 |

1,3 |

0,7 |

|

Alleenstaande |

||||||

|

minimumloon |

0,4 |

0,9 |

0,9 |

1,2 |

0,9 |

0,5 |

|

modaal |

0,4 |

2,2 |

1,8 |

1,9 |

1,6 |

1,1 |

|

2 x modaal |

0,7 |

1,0 |

1,2 |

1,7 |

1,2 |

0,5 |

|

Alleenstaande ouder |

||||||

|

minimumloon |

0,7 |

0,1 |

0,6 |

0,9 |

0,6 |

0,2 |

|

modaal |

0,2 |

1,6 |

1,1 |

1,3 |

1,1 |

0,9 |

|

Inactieven: |

||||||

|

Sociale minima |

||||||

|

paar met kinderen |

0,0 |

1,3 |

0,5 |

0,7 |

0,6 |

1,0 |

|

alleenstaande |

0,0 |

0,4 |

0,7 |

0,9 |

0,5 |

0,9 |

|

alleenstaande ouder |

0,1 |

0,5 |

0,3 |

0,5 |

0,3 |

0,7 |

|

AOW (alleenstaand) |

||||||

|

(alleen) AOW |

0,3 |

0,7 |

1,3 |

1,3 |

0,9 |

0,6 |

|

AOW +10.000 |

– 0,1 |

0,8 |

0,1 |

0,5 |

0,3 |

0,7 |

|

AOW (paar) |

||||||

|

(alleen) AOW |

0,1 |

1,0 |

1,1 |

1,1 |

0,8 |

0,5 |

|

AOW +10.000 |

– 0,1 |

0,6 |

0,2 |

0,5 |

0,3 |

0,6 |

De belangrijkste ontwikkelingen van jaar op jaar:

2018

• De inflatieraming van het CPB is voor 2018 met 0,2%-punt naar boven bijgesteld ten opzichte van de raming bij Prinsjesdag. Hierdoor valt de koopkrachtontwikkeling 1-op-1 lager uit.

• Als onderdeel van de maatregelen om stapeling van eigen betalingen in de (langdurige) zorg en ondersteuning te verminderen, wordt de eigen bijdrage in de WLZ-zorg en de WMO verlaagd. Dit zorgt voor een extra koopkrachtplus tot 4% voor deze zorggebruikers, die niet in de reguliere koopkrachtplaatjes zit.

2019

• Midden en hogere inkomens hebben veel voordeel van de daling van de schijftarieven en de laagste inkomens hebben veel voordeel van de verhoging van de algemene heffingskorting. Ook de arbeidskorting gaat generiek omhoog. Deze lastenverlichting wordt grofweg voor de helft beperkt door de verhoging van de BTW en voor de hoogste inkomens ook via het bevriezen van het aangrijpingspunt van het toptarief.

• Er wordt geïntensiveerd in de kinderopvangtoeslag en de kinderbijslag. Voor paren gaat de zorgtoeslag omhoog. Paren met een inkomen tot ruim 40.000 euro hebben hier voordeel van. Het verschil in koopkrachtvooruitgang tussen paren en alleenstaanden in de bijstand is te verklaren uit deze verhoging van de zorgtoeslag.

• Voor ouderen gaat de ouderenkorting omhoog en de harde afbouwgrens wordt vervangen door een geleidelijkere afbouw.

2020

• Evenals in 2019 hebben midden en hogere inkomens veel voordeel van de verdere daling van de schijftarieven en de laagste inkomens hebben veel voordeel van de verdere verhoging van de algemene heffingskorting. Daar staat tegenover dat het aangrijpingspunt voor het toptarief niet wordt geïndexeerd. Het tarief voor de aftrekposten wordt geleidelijk beperkt, terwijl het EWF wordt verlaagd.

• Verhoging van de afbouwgrens voor paren in het kindgebonden budget zorgt voor een grote koopkrachtstijging van alleenverdieners en tweeverdieners met kinderen die een inkomen hebben tussen ca 20.000 en 70.000 euro.

• De werkenden met middeninkomens hebben veel voordeel van de introductie van een «dakje» op de arbeidskorting tussen WML en de afbouwgrens van 36.000 euro. Het vlakke maximum wordt zo gefaseerd vervangen door een opbouwtraject.

2021

• De schijftarieven dalen verder en de algemene heffingskorting wordt verder verhoogd, wat gunstig is voor de koopkracht. Net als in 2020 wordt de koopkrachtvooruitgang bij hogere inkomens enigszins beperkt door een beperking van de aftrekposten en het niet indexeren van het aangrijpingspunt toptarief.

• Werkenden hebben voordeel van de verdere verhoging van de arbeidskorting, waarbij middeninkomens het grootste voordeel hebben.

Spreiding van de koopkrachtontwikkeling

• In tabel 4 is te zien dat 95% van de huishoudens er gemiddeld per jaar op vooruit gaat. Voor 5% van de huishoudens verslechtert de koopkracht met maximaal 2% per jaar. Werknemers gaan er het meest op vooruit. Omdat de pensioenen volgens de prognoses de komende kabinetsperiode nog steeds achterblijven bij de inflatie, is de koopkrachtontwikkeling van ouderen minder gunstig dan die van andere groepen. De forse lastenverlichting in het regeerakkoord biedt niet in alle gevallen volledige compensatie voor de minnen die zich in het basispad voordoen.

• Zelfstandigen gaan er minder op vooruit dan werknemers. Door de aftrekposten voor zelfstandigen (zelfstandigenaftrek en de MKB- winstvrijstelling) betalen zij relatief minder belasting, waardoor ze ook minder voordeel hebben van de lagere schijftarieven. Voor zelfstandigen met een hoog inkomen geldt daarnaast dat met de beperking van het maximum tarief op aftrekposten, ook de zelfstandigenaftrek en de MKB- winstvrijstelling beperkt worden. Hiermee komt de fiscale behandeling van zelfstandigen en werknemers meer in lijn.

• Ook is te zien dat huiseigenaren er in het totale koopkrachtbeeld meer op vooruit gaan dan huurders. Dit heeft te maken met het feit dat huiseigenaren vaker werken, en werkenden er meer op vooruit gaan dan andere groepen. Het affect van het regeerakkoord is voor beide groepen gelijk (tabel 1).

• De verhoging van het lage Btw-tarief, wordt in de koopkracht meegenomen via een hogere inflatie. Dit raakt alle groepen in gelijke mate. Deze aanname is een goede benadering van de werkelijkheid. Cijfers over indirecte belastingen en bestedingen van het CBS, laten zien dat uitgaven onder het lage Btw-tarief gelijkmatig zijn verdeeld over inkomensgroepen. De Btw-verhoging wordt bovendien meer dan gecompenseerd door lastenverlichting in de IB en hogere toeslagen.

|

< – 5% |

– 5 tot – 2% |

– 2 tot 0% |

0 tot 2% |

2 tot 5% |

> 5% |

Totaal |

Mediaan |

Aantal (x1.000) |

|

|---|---|---|---|---|---|---|---|---|---|

|

Inkomenshoogte |

|||||||||

|

<=175% wml |

0% |

0% |

6% |

86% |

6% |

0% |

100% |

0,8% |

2.730 |

|

175–350% wml |

0% |

0% |

6% |

79% |

15% |

0% |

100% |

1,3% |

2.690 |

|

350–500% wml |

0% |

0% |

4% |

86% |

10% |

0% |

100% |

1,4% |

1.050 |

|

>500% wml |

0% |

0% |

4% |

79% |

17% |

1% |

100% |

1,4% |

770 |

|

Inkomensbron |

|||||||||

|

Werkenden |

0% |

0% |

1% |

83% |

15% |

0% |

100% |

1,4% |

4.560 |

|

Uitkeringsontvangers |

0% |

0% |

9% |

85% |

5% |

0% |

100% |

0,6% |

650 |

|

Gepensioneerden |

0% |

0% |

12% |

83% |

4% |

1% |

100% |

0,7% |

1.860 |

|

Zelfstandigen |

0% |

0% |

6% |

84% |

9% |

1% |

100% |

1,0% |

770 |

|

Huishoudtype |

|||||||||

|

Tweeverdieners |

0% |

0% |

5% |

83% |

12% |

0% |

100% |

1,3% |

3.720 |

|

Alleenstaanden |

0% |

0% |

6% |

84% |

10% |

0% |

100% |

0,9% |

3.110 |

|

Alleenverdieners |

0% |

0% |

6% |

79% |

13% |

1% |

100% |

1,2% |

400 |

|

Kinderen |

|||||||||

|

met kinderen |

0% |

0% |

3% |

78% |

18% |

0% |

100% |

1,5% |

1.800 |

|

zonder kinderen |

0% |

0% |

3% |

85% |

11% |

0% |

100% |

1,3% |

3.570 |

|

Woonsituatie |

|||||||||

|

Huurders |

0% |

0% |

7% |

91% |

2% |

0% |

100% |

0,8% |

2.960 |

|

Huiseigenaren |

0% |

0% |

4% |

77% |

18% |

1% |

100% |

1,4% |

4.270 |

|

Alle huishoudens |

0% |

0% |

5% |

83% |

11% |

0% |

100% |

1,1% |

7.230 |

De categorie zelfstandigen en de opdeling naar woonsituatie zijn geen standaard onderdeel van de koopkrachtpresentatie. Omdat het Regeerakkoord maatregelen bevat die deze groepen specifiek raken, zijn ze in dit geval toegevoegd in de tabel. De zelfstandigen zijn daarin ook een deel van de groep werkenden. De selectie zelfstandigen betreft huishoudens waar het hoofd van het huishouden IB-ondernemerschap als voornaamste inkomensbron heeft (exclusief DGA’s en freelancers). Deze selectie hangt samen met het doel om de effecten van de beperking van aftrekposten zo nauwkeurig mogelijk beeld te brengen. Aanname hierbij is dat de winst van zelfstandigen meestijgt met de contractloonontwikkeling. Huurstijgingen worden meegenomen in de inflatie.

Armoedeval en marginale druk

• De komende jaren wordt (meer) werken lonender. De armoedeval wordt aanzienlijk verlaagd.

• Werken vanuit een uitkering wordt gedurende de kabinetsperiode voor alleenstaanden lonender vanwege de afbouw van de dubbele heffingskorting in de bijstand.

• De introductie van het dakje in de arbeidskorting, de lastenverlichting door het tweeschijvenstelsel, het verhogen van het afbouwpunt van het kindgebonden budget voor paren, de geleidelijkere afbouw van de huurtoeslag en de verhoging van de kinderopvangtoeslag zorgen ervoor dat meer werken of meer verdienen aanzienlijk lonender wordt.

|

Werkloosheidsval (inkomensvooruitgang bij aanvaarden werk in plaats van bijstand tegen minimumloon) |

|||

|

Vooruitgang |

|||

|

2018 |

2021 |

Verschil (+ is verbetering) |

|

|

Alleenverdiener met kinderen |

3% |

3% |

0% |

|

Alleenstaande |

26% |

29% |

2% |

|

Alleenstaande ouder (gaat 4 dagen werken) |

10% |

12% |

2% |

|

Doorgroeival (marginale druk bij hogere beloning werk (van 100% wml naar 150% Wml) |

|||

|

Marginale druk |

|||

|

2018 |

2021 |

Verschil (– is verbetering) |

|

|

Alleenverdiener met kinderen |

90% |

80% |

– 11% |

|

Alleenstaande |

70% |

61% |

– 9% |

|

Alleenstaande ouder (werkt 4 dagen) |

50% |

46% |

– 5% |

|

Herintredersval (marginale druk bij aanvaarden werk niet-werkende partner) |

|||

|

Marginale druk |

|||

|

2018 |

2021 |

Verschil (– is verbetering) |

|

|

Hoofd minimumloon, partner 3 dagen werk (0,6xminimumloon) |

64% |

54% |

– 10% |

|

Hoofd modaal partner 3 dagen werk (1/2xmodaal) |

26% |

22% |

– 3% |

|

Hoofd 2xmodaal partner 3 dagen werk (1/2xmodaal) |

32% |

23% |

– 8% |

|

Deeltijdval minstverdienende partner (marginale druk bij dag extra werk) |

|||

|

Marginale druk |

|||

|

2018 |

2021 |

Verschil (– is verbetering) |

|

|

Hoofd minimumloon, partner van 3 naar 4 dagen werk (0,8xminimumloon) |

50% |

29% |

– 22% |

|

Hoofd modaal partner van 3 naar 4 dagen werk (2/3xmodaal) |

49% |

45% |

– 4% |

|

Hoofd 2xmodaal partner van 3 naar 4 dagen werk (2/3xmodaal) |

60% |

48% |

– 12% |

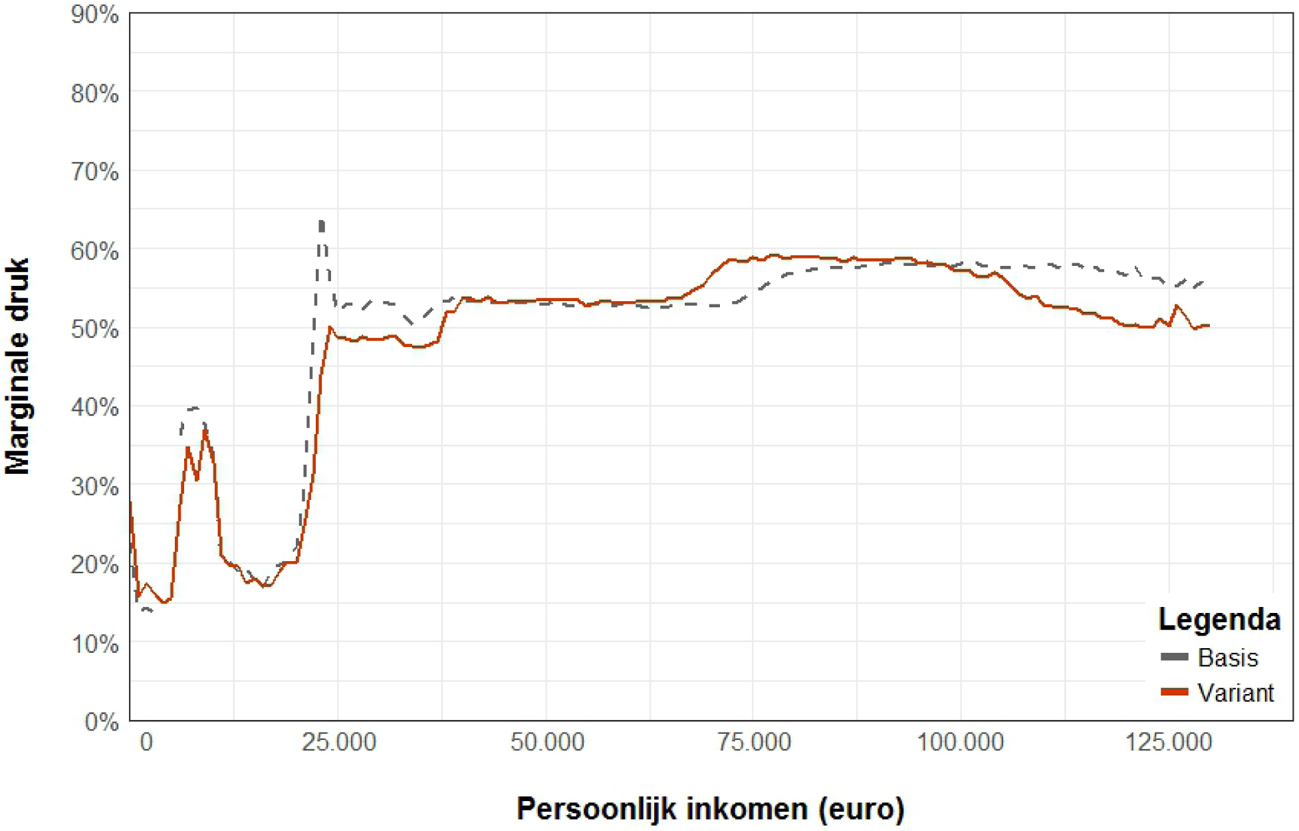

Figuur 2: Gemiddelde marginale druk in de basis en in de variant met regeerakkoord in 2021

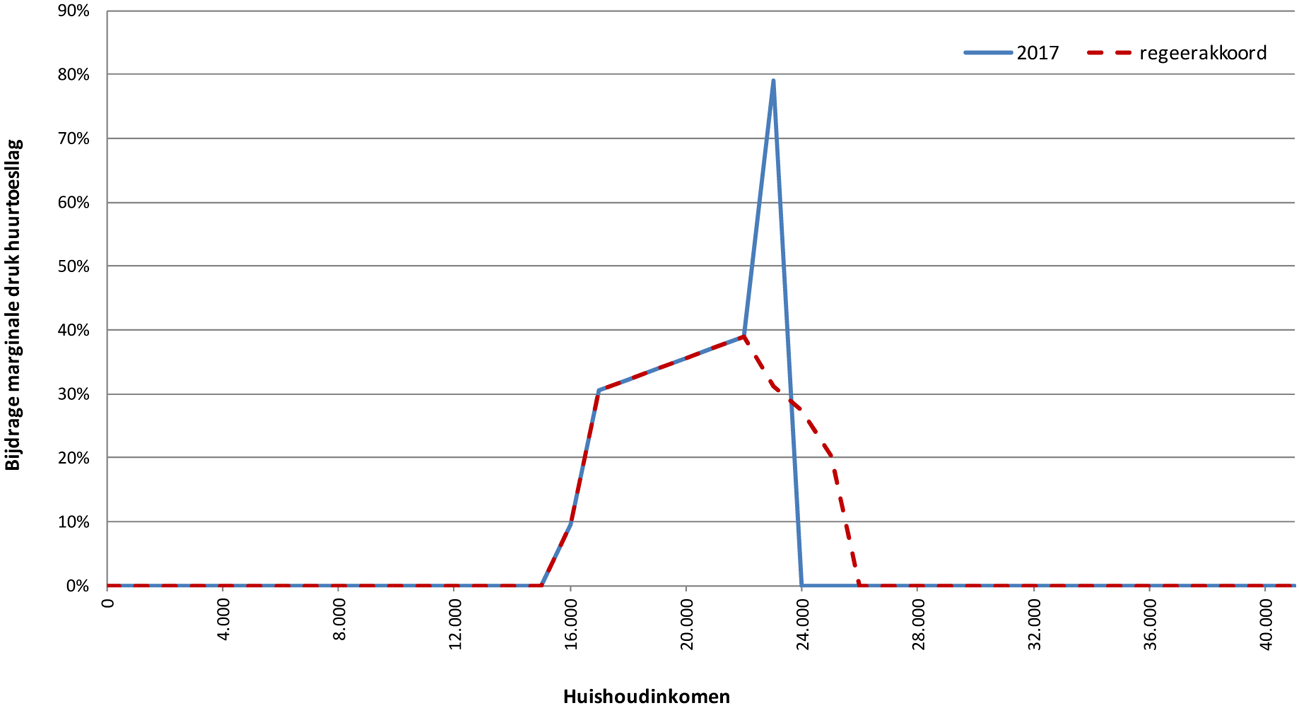

• Als gevolg van het regeerakkoord daalt de marginale druk voor inkomens tussen 25.000 en 40.000 euro. Dit komt door de invoering van het tweeschijvenstelsel en verhoging van de arbeidskorting. Het vervangen van de harde afbouwgrens in de huurtoeslag voor een geleidelijker afbouwpad (zie bijlage voor een grafische weergave) zorgt voor een fors lagere marginale druk bij een kleine groep huurders. Voor de lagere inkomens blijft de gemiddelde marginale druk vrijwel gelijk.

• Vanaf 40.000 euro is de marginale druk weer op het niveau van het basispad vanwege de snellere afbouw van de arbeidskorting. Vanwege de bevriezing van de lengte van de derde schijf op het niveau van 2018 neemt de marginale druk al eerder toe naar bijna 60%, maar vanaf 100.000 euro daalt deze ten opzichte van het basispad doordat de arbeidskorting daar volledig is afgebouwd en het tarief in de vierde schijf is verlaagd.

|

Bruto inkomen |

Basis |

Variant |

Verschil |

Omvang groep |

|---|---|---|---|---|

|

<wml |

23,7% |

23,2% |

– 0,5% |

22% |

|

1–1,5x wml |

50,9% |

47,2% |

– 3,7% |

20% |

|

1,5–2x wml |

51,9% |

50,6% |

– 1,3% |

20% |

|

2–3x wml |

52,5% |

52,9% |

0,4% |

24% |

|

>3x wml |

55,1% |

56,0% |

0,9% |

14% |

|

Gemiddeld |

46,0% |

45,2% |

– 0,8% |

Natuurlijk geven deze koopkrachtcijfers geen volledig beeld van de veranderingen in de portemonnee van elk huishouden. Allereerst zijn dit statische prognoses, waarbij dynamische veranderingen in de gezinssamenstelling, werksituatie et cetera niet worden meegenomen. Als mensen een bonus ontvangen, promotie maken, gaan samenwonen of hun baan kwijtraken, heeft dit in veel gevallen een groter effect op de koopkracht dan de beleidseffecten die met het statische beeld worden getoond.

Daarnaast zijn de belangrijkste determinanten in het koopkrachtbeeld; de loon-, en prijsontwikkeling en de rente, aan constante verandering onderhevig. Hoe geavanceerd de voorspelmodellen ook zijn, dit beeld is slechts een momentopname: de beste indicatie die op dit moment beschikbaar is.

De Minister van Sociale Zaken en Werkgelegenheid, W. Koolmees

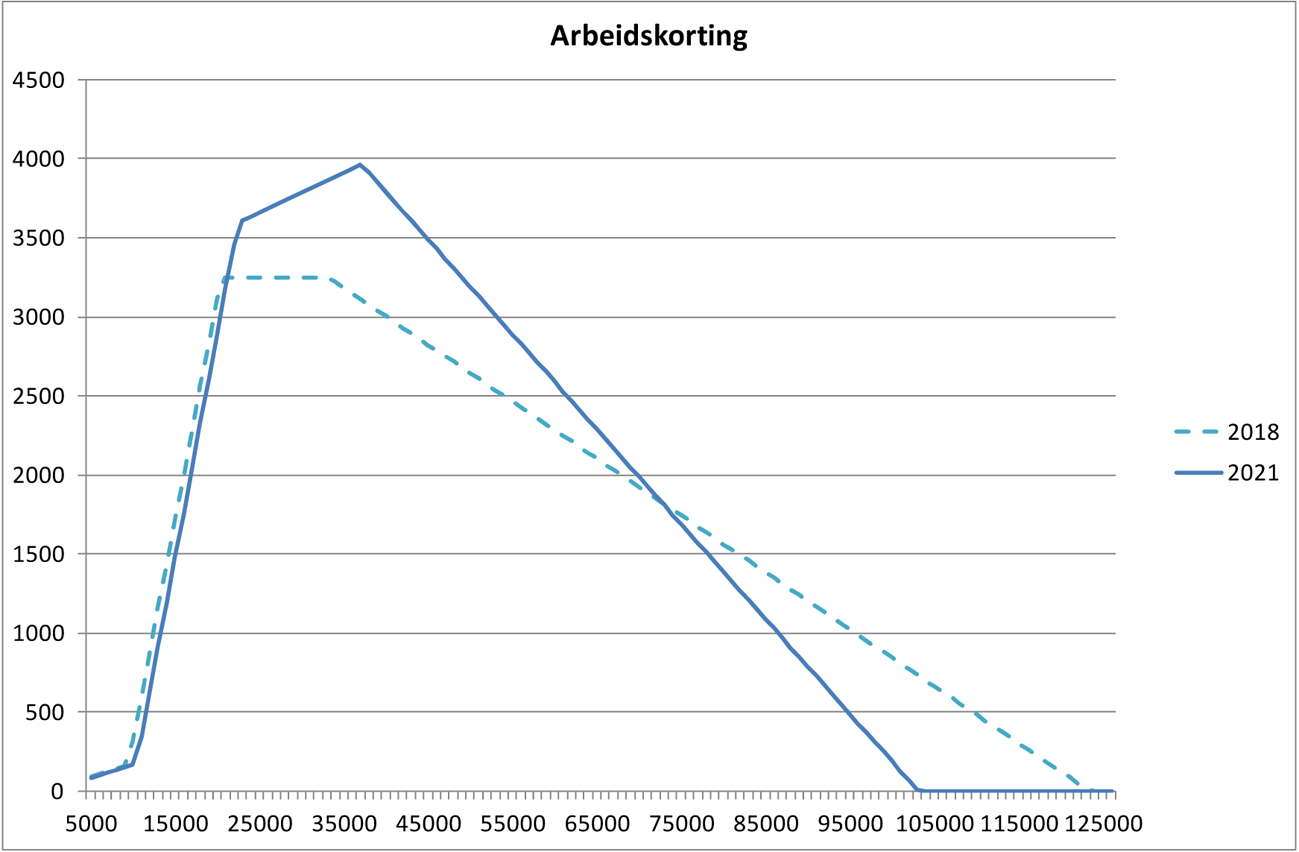

Arbeidskorting

De arbeidskorting wordt generiek verhoogd, maar ook de afbouw wordt verhoogd. De arbeidskorting wordt bij het afbouwpunt extra verhoogd, waardoor daar een dakje ontstaat. De arbeidskorting stijgt hierdoor voor werkenden met een inkomen tussen 20.000 euro en 70.000 euro.

Figuur 3: Arbeidskorting in 2018 en 2021

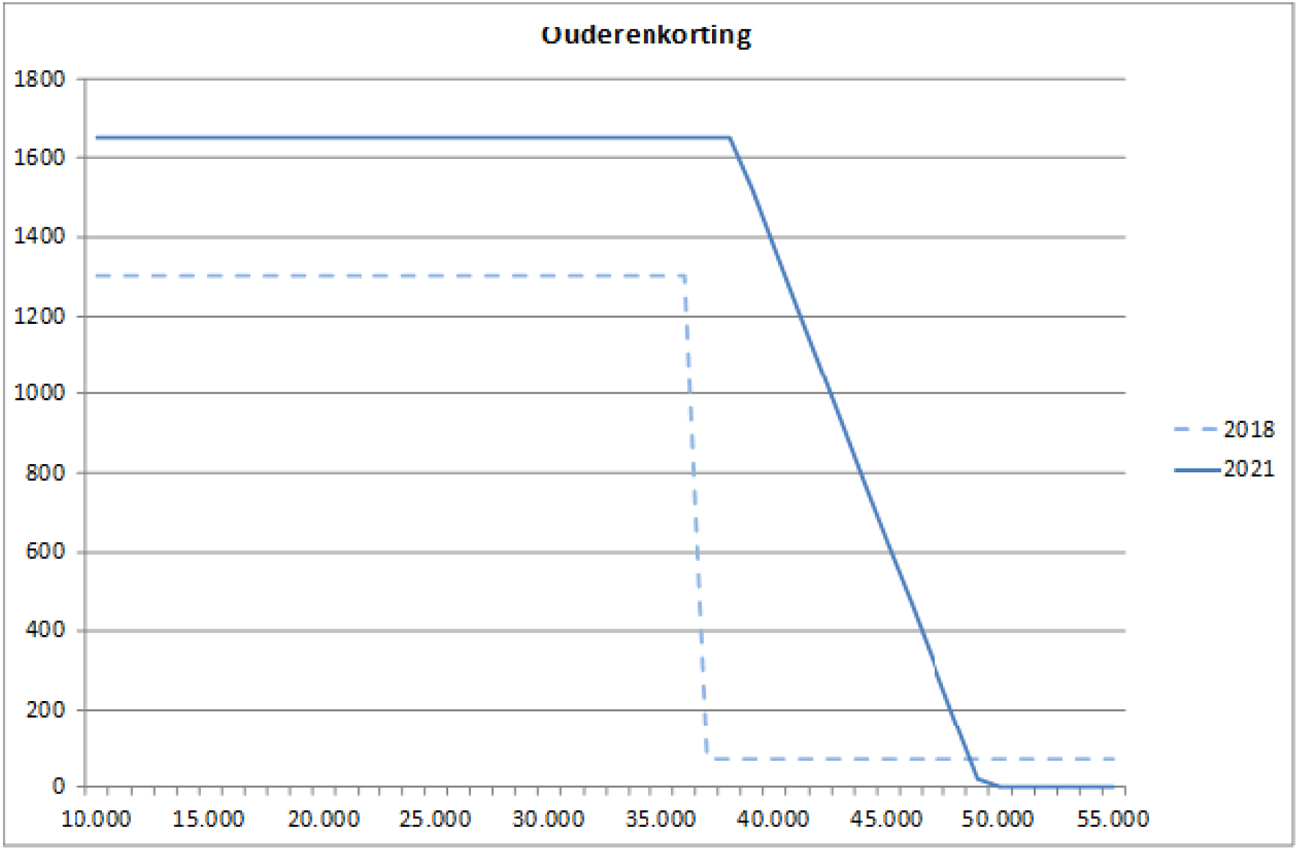

Ouderenkorting

De harde grens in de ouderenkorting wordt vervangen door een geleidelijke afbouw. Daarnaast wordt de maximale ouderenkorting met 160 euro verhoogd. De ouderenkorting stijgt hierdoor voor ouderen met een aanvullend pensioen tot ca 32.000 euro (alleenstaanden) en tot 36.000 euro per persoon (paren). Ouderen met een hoger aanvullend pensioen verliezen zo’n 70 euro aan ouderenkorting.

Figuur 4: Ouderenkorting in 2018 en 2021

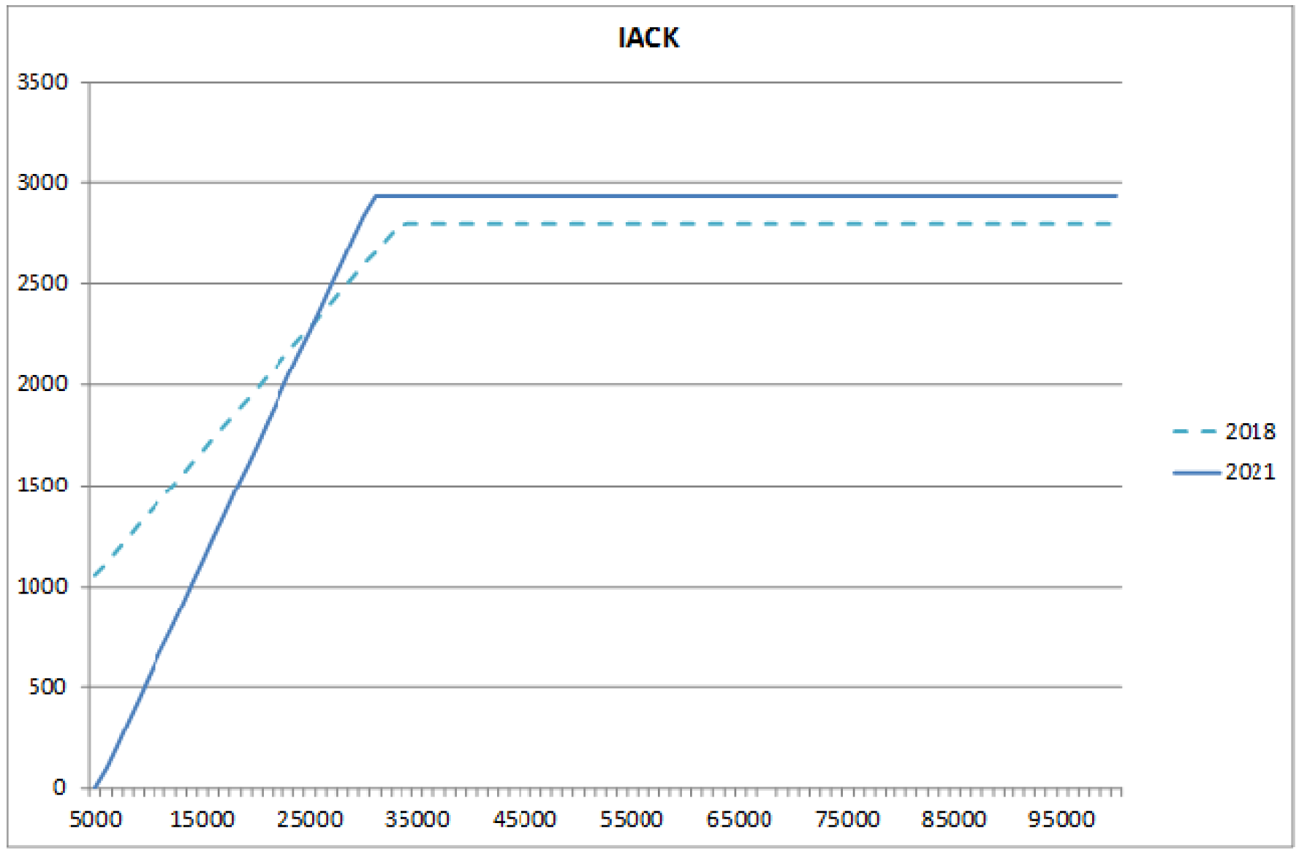

IACK

De vaste voet in de IACK komt te vervallen. Tegelijkertijd wordt de opbouw verhoogd van 6,159% naar 11,45%. Voor minstverdieners met een inkomen tot 25.000 euro daalt hierdoor de IACK.

Figuur 5: IACK in 2018 en 2021

Huurtoeslag

De harde inkomensgrens in de huurtoeslag komt te vervallen. Hierdoor wordt de huurtoeslag geleidelijker afgebouwd. Daarmee komt de piek te vervallen die er nu is in de marginale druk voor huurders.

Figuur 6: Marginale druk paar met 2 kinderen en huurwoning van 550 euro in 2017 en bij regeerakkoord

Kindgebonden Budget

Het afbouwpunt van het kindgebonden budget voor paren wordt verhoogd met € 16.350 in 2020. Hiermee wordt de cumulatie van marginale druk op het inkomenstraject tussen WML en € 40.000 beperkt.

Figuur 7: Kindgebonden budget 2018 en 2021

De doorrekening van het regeerakkoord van het CPB bevat een gedetailleerdere lijst van maatregelen die de koopkracht beïnvloeden.

De overdraagbaarheid van de IACK en de arbeidskorting wordt in 2019 beperkt tot het niveau van de van de algemene heffingskorting en daalt vervolgens mee tot de overdraagbaarheid in (2023) volledig is afgeschaft. Het maximale tarief voor de aftrekposten wordt versneld afgebouwd tot het lage tarief van het tweeschijvenstelsel met 3%-punt per jaar vanaf 2020.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34700-47.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.