Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 33772 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 33772 nr. 3 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 30 augustus 2018

Bij brief van 30 november 2016 heeft mijn ambtsvoorganger aan u het evaluatierapport inzake de Wet Dezentjé (ook bekend als de informatiebeschikking, hierna: het evaluatierapport) aangeboden (Kamerstuk 33 772, nr. 2). In die brief is weergegeven dat het evaluatierapport een genuanceerd beeld schetst, waarbij bepaalde doelstellingen van de indieners van het voorstel van destijds wel lijken te worden gehaald en andere niet of minder. Via een schriftelijk overleg heeft de vaste commissie voor Financiën op 20 januari 2017 een aantal vragen en opmerkingen voorgelegd aan mijn ambtsvoorganger over voormelde brief van 30 november 2016 en het evaluatierapport. Deze inbreng vanuit de fracties bevat onder meer een verzoek om te verkennen op welke wijze verder dient te worden gegaan met de informatiebeschikking en over te nemen maatregelen in dit verband. Er wordt gevraagd om oplossingen aan te dragen ten aanzien van de in het evaluatieverslag geconstateerde knelpunten. Via deze brief wil ik aan dat verzoek voldoen en stel ik een aantal oplossingsrichtingen c.q. maatregelen met betrekking tot de geconstateerde knelpunten voor. Voor de specifieke beantwoording van de Kamervragen verwijs ik naar de bijlage (Kamerstuk 33 772, nr. 4).

Het belangrijkste knelpunt dat in het evaluatierapport naar voren komt is dat de opeenvolging van de procedure tegen de informatiebeschikking en een procedure tegen de belastingaanslag voor een te lange doorlooptijd van fiscale procedures zorgt. Deze twee procedures zijn met elkaar verbonden doordat een onherroepelijke informatiebeschikking in principe omkering en verzwaring van de bewijslast voor de belastingplichtige ten aanzien van de betreffende belastingaanslag tot gevolg heeft. Andere belangrijke punten uit het evaluatierapport zijn: het niet functioneren van de informatiebeschikking ten aanzien van de administratieverplichting, de (in)effectiviteit van de kostenvergoedingsbeschikking en de wisselwerking tussen de informatiebeschikking en de civielrechtelijke dwangsomregeling. Hierna zullen deze knelpunten afzonderlijk worden behandeld.

Uit het evaluatierapport komt naar voren dat zowel medewerkers van de Belastingdienst als extern geraadpleegde fiscaal deskundigen (verder te noemen: fiscaal deskundigen) van mening zijn dat de informatiebeschikkingsprocedure het proces, dat uiteindelijk dient te leiden tot een onherroepelijke belastingaanslag, te veel vertraagt. Het probleem van een te lange doorlooptijd bij fiscale procedures is voornamelijk het gevolg van het huidige rechtssysteem van twee opeenvolgende afzonderlijke procedures die beide tot en met de Hoge Raad kunnen worden gevoerd. Eerst wordt een procedure tegen de informatiebeschikking gevoerd en daarna een procedure tegen de belastingaanslag. De doorlooptijd van deze twee procedures is op voorhand niet exact vast te stellen. De duur van een gerechtelijke procedure hangt namelijk van veel omstandigheden af.

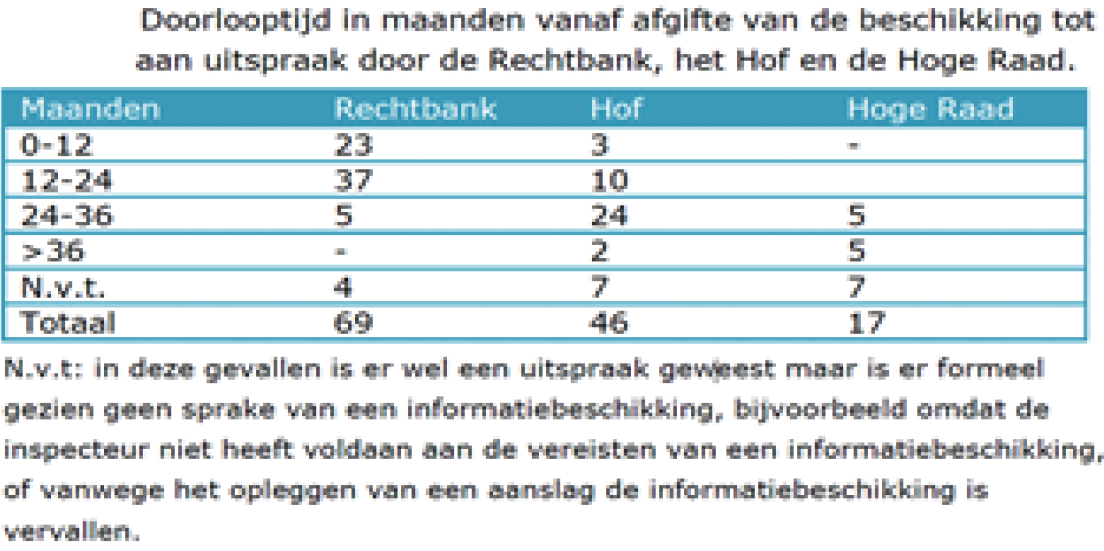

Uit onderstaande tabel, die afkomstig is uit het evaluatierapport, blijkt dat een groot gedeelte van de zaken over een informatiebeschikking binnen 3 jaar is afgedaan. Er komen echter ook zaken voor die meer dan 6 jaar kunnen duren.1 In een dergelijke situatie kan, indien vervolgens ook tot en met de Hoge Raad wordt geprocedeerd over de belastingaanslag, de totale doorlooptijd 12 jaar of meer bedragen voordat een belastingaanslag onherroepelijk vaststaat.2 Een eventuele verwijzing van een zaak door de Hoge Raad naar een feitenrechter zal deze doorlooptijd nog meer verlengen.

Alhoewel in veel zaken de procedure over de informatiebeschikking binnen 36 maanden wordt beëindigd, kan ik mij voorstellen dat in de praktijk wordt ervaren dat de huidige procesgangen te lange doorlooptijden veroorzaken. Om het knelpunt van de lange doorlooptijden bij fiscale procedures aan te pakken overweeg ik de volgende oplossingsrichting. Ten eerste, de introductie van een verkorte rechtsgang tegen de informatiebeschikking van één fiscale feitenrechter en de Hoge Raad. Deze oplossing brengt met zich dat het huidige aantal feitenrechters in de procedure tegen de informatiebeschikking wordt teruggebracht van twee naar één. Ten tweede, een afbakening van de te beoordelen rechtsvragen in de procedure tegen de informatiebeschikking. De rechter dient dan alleen nog een oordeel te geven over de rechtmatigheid van de vragen van de inspecteur en of het oordeel van de inspecteur terecht was dat de belastingplichtige niet (voldoende) aan zijn informatieverplichtingen heeft voldaan. Rechtsvragen over de omkering en verzwaring van de bewijslast zullen dan worden beoordeeld in de procedure tegen de belastingaanslag.

De introductie van een verkorte rechtsgang leidt tot de beoogde versnelling van de procedure tegen de informatiebeschikking. De gewenste rechtsbescherming blijft gegarandeerd. De mogelijkheid van bezwaar en beroep tegen de informatiebeschikking blijft bestaan, zij het dat er een feitenrechter minder is. Wegens de mogelijkheid om beroep in cassatie te kunnen instellen bij de Hoge Raad, blijft ook de rechtseenheid gegarandeerd. Verder kan een belanghebbende het belangrijke formeelrechtelijke gevolg van de informatiebeschikking, de omkering en verzwaring van de bewijslast ten aanzien van de belastingaanslag, bestrijden bij twee feitelijke instanties en de Hoge Raad tijdens de procedure tegen de belastingaanslag. Ten slotte brengt een verkorte procedure eerder duidelijkheid en daarmee eerder rechtszekerheid voor de belanghebbende met zich mee.3

Op dit moment is het niet kwantificeerbaar hoeveel het tijdsverloop van fiscale procedures door middel van de weergegeven oplossingsrichting zal worden verkort. Dit is wederom het gevolg van het feit dat een gerechtelijke procedure van te veel omstandigheden afhangt. Het is echter duidelijk dat met deze oplossingsrichting een aanmerkelijke verkorting kan worden bereikt.

Uit het evaluatierapport volgt dat belastingambtenaren constateren dat de informatiebeschikking met betrekking tot de administratieplicht sterk vertragend en verstorend werkt in zowel het controle- als het aanslagproces. De administratie die niet deugdelijk genoeg wordt bevonden is, in tegenstelling tot het niet voldoen aan de informatieverplichting, in nagenoeg alle gevallen niet meer te herstellen. Ook fiscaal deskundigen oordelen negatief over de informatiebeschikking in combinatie met de administratieverplichting. Zij geven aan dat in veruit de meeste gevallen geen verschil van mening bestaat over de inhoud van de administratieverplichting. Een ander belangrijk negatief gevolg dat in het evaluatierapport wordt genoemd is dat de informatiebeschikking voor de administratieplichtige (te) veel onduidelijkheid met zich brengt. In het evaluatierapport wordt geconcludeerd dat de administratieplichtige meer onzekerheid ervaart met betrekking tot de vraag of omkering en verzwaring van de bewijslast zal intreden dan onder het wettelijke systeem van vóór de invoering van de informatiebeschikking.

De weergegeven conclusies uit het evaluatierapport geven aanleiding om de regeling met betrekking tot de informatiebeschikking aan te passen. Een oplossingsrichting is om de administratieverplichting niet langer onder de informatiebeschikking te laten vallen. Hiermee zullen discussies over het mogelijk niet correct voldoen aan de administratieverplichting en het mogelijke gevolg van de omkering en verzwaring van de bewijslast deel uitmaken van de procedure tegen de belastingaanslag. Deze oplossingsrichting sluit aan bij de wens van ondernemers uit het midden- en kleinbedrijf (mkb) om eerder tot een totale oplossing te kunnen komen ten aanzien van de belastingaanslag, zonder eerst een procedure te voeren tegen de informatiebeschikking. Ten slotte zal het loskoppelen van de administratieplicht van de informatiebeschikking leiden tot minder gerechtelijke procedures.

Bij administratieplichtigen en bij de informatieverplichting voor administratieplichtigen met betrekking tot belastinggegevens van derden is de kostenvergoedingsbeschikking van toepassing. De kostenvergoedingsbeschikking kan worden genomen indien na een door de administratieplichtige beantwoord verzoek om informatie blijkt dat de gestelde vragen van de inspecteur toch onrechtmatig waren. Uit het evaluatierapport komt naar voren dat in de onderzochte periode geen kostenvergoedingsbeschikkingen zijn afgegeven. Fiscaal deskundigen geven aan nog nooit een verzoek om een kostenvergoeding te hebben overwogen. Desondanks stel ik voor om de kostenvergoedingsbeschikking in stand te laten. Ondanks dat van de kostenvergoedingsbeschikkingregeling nauwelijks gebruik wordt gemaakt, draagt het bij aan het zelfreinigend effect bij de Belastingdienst. Dit effect houdt in dat de inspecteur goed overweegt of de eisen die hij aan een administratie stelt ook echt noodzakelijk zijn. Daarnaast moeten kosten die in opdracht van de inspecteur onterecht gemaakt zijn, naar mijn mening vergoed kunnen worden.

Uit het evaluatierapport komt naar voren dat fiscaal deskundigen bezwaren hebben tegen de huidige werking van de civielrechtelijke dwangsomregeling. Volgens fiscaal deskundigen grijpt de Belastingdienst te vaak naar de civielrechtelijke dwangsomregeling, waarmee de informatiebeschikking kan worden omzeild. Dit is volgens fiscaal deskundigen strijdig met de beoogde versterking van de rechtsbescherming die de informatiebeschikking zou moeten bieden.

De kritiek van fiscaal deskundigen dat de Belastingdienst te vaak naar de civielrechtelijke dwangsomregeling zou grijpen herken ik niet. Het inzetten van de civielrechtelijke dwangsom wordt, in vergelijking met het vaststellen van een informatiebeschikking, terughoudend toegepast. Ik beoog daarom op dit punt geen wijzigingen van de huidige mogelijkheden voor de Belastingdienst.

Met de voorgestelde oplossingsrichtingen kunnen de voornaamste knelpunten van de informatiebeschikking, te weten de te lange doorlooptijd bij fiscale procedures en het niet functioneren van de informatiebeschikking ten aanzien van de administratieverplichting, worden aangepakt. De in deze brief weergegeven lijn houdt volgens mij een evenwichtige aanpak in, waarbij enerzijds afdoende rechtsbescherming voor belastingplichtigen wordt geboden en anderzijds de belangen van een effectieve uitvoering van de belangwetten door de Belastingdienst mogelijk blijft. Deze oplossingsrichtingen heb ik inmiddels ter advies voorgelegd aan de Raad voor de Rechtspraak. Ik ben voornemens om daarna, met inachtneming van dit advies, en mede afhankelijk van de reactie van uw Kamer, deze oplossingsrichtingen te consulteren op basis van een uitgewerkt wetsvoorstel.

De Staatssecretaris van Financiën, M. Snel

De duur van 6 jaar voor een procedure is gebaseerd op de zogenoemde «redelijke termijn». De Hoge Raad heeft door middel van zijn arresten deze termijn nader vormgegeven.

De termijn tussen het einde van het belastingjaar en het jaar waarin de belastingaanslag onherroepelijk komt vast te staan kan (wettelijk) nog veel langer zijn.

Vergelijkbare verkorte procedures zijn te vinden in het civiele recht en in het strafrecht. Voorbeelden zijn het recht van enquête bij de ondernemingskamer van Gerechtshof Amsterdam en de artikelen 552a en 552d Sv inzake de beklagprocedure en het eventuele cassatieberoep bij de Hoge Raad indien het gaat om een klaagschrift van een verschoningsgerechtigde.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33772-3.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.