Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33046 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33046 nr. 6 |

Ontvangen 6 december 2011

Met belangstelling heeft de regering kennisgenomen van de bijdragen van de verschillende fracties aan het verslag bij het onderhavige wetsvoorstel.

Alle fracties hebben nog opmerkingen en vragen bij dit wetsvoorstel. Hieronder ga ik graag op deze vragen in. Vragen die hetzelfde onderwerp betreffen zijn gezamenlijk beantwoord. Daarbij is getracht de volgorde van het verslag aan te houden.

Het wetsvoorstel betreft deels wetten die onder de verantwoordelijkheid van de Staatssecretaris van Financiën vallen. De inhoud van deze nota naar aanleiding van het verslag wordt u mede namens de Staatssecretaris van Financiën aangeboden.

|

Inhoudsopgave |

Blz. |

|

1. Waarom een aanpassing van de AOW-leeftijd? |

2 |

|

1.1. Wijziging van de AOW |

7 |

|

1.1.1. Extra verhoging van het AOW-pensioen |

9 |

|

1.1.2. Koppeling aan de levensverwachting |

10 |

|

1.1.3. Andere aspecten van de verhoging van de AOW-leeftijd |

14 |

|

1.1.4. Flexibel opnemen van het AOW-pensioen |

18 |

|

2. Wijziging van de Wet inkomensvoorziening oudere werklozen (IOW) |

23 |

|

3. Wijziging fiscaal kader ouderdomsvoorzieningen |

24 |

|

3.1. Werknemerspensioenen algemeen (tweede pijler) |

24 |

|

3.2. Individuele inkomensvoorzieningen in derde pijler |

29 |

|

3.3. Ouderenkorting |

30 |

|

4. Uitvoering |

31 |

|

5. Financiële gevolgen |

32 |

|

5.1. Effecten op de houdbaarheid |

32 |

|

5.2. Effecten op de uitkeringslasten |

35 |

|

5.3. Inkomenseffecten |

37 |

|

6. Overig |

41 |

De leden van de PvdA-fractie vragen of de regering kan bevestigen dat door indiening van voorliggend wetsvoorstel de eerdere wetsvoorstellen over aanpassing van de AOW-leeftijd en de aanpassing van het Witteveenkader zullen worden ingetrokken.

De regering kan dit bevestigen. De eerder ingediende wetsvoorstellen zullen worden ingetrokken.

De leden van de PVV-fractie stellen dat de vergrijzing en een hogere levensverwachting al decennia bekend zijn en vraagt waarom in het verleden hiermee geen rekening is gehouden door bijvoorbeeld het Spaarfonds AOW te vullen.

De toenemende vergrijzing en de hogere levensverwachting zijn inderdaad al decennia bekend zij het dat deze cijfers in de afgelopen jaren steeds opwaarts zijn bijgesteld door het CBS mede omdat de levensverwachting hoger uitviel dan verwacht. Hiermee heeft de vergrijzing ook een meer structureel karakter gekregen dan eerder werd voorzien. In de discussie hierover in de afgelopen decennia kwam naar voren, dat de AOW-leeftijd op enig moment moest worden verhoogd. In deze discussie kwam ook aan de orde dat de vergrijzing mogelijk zou kunnen worden opgevangen door een spaarfonds AOW. Dit spaarfonds bood evenwel geen structurele oplossing voor de problematiek. Analyses van het Centraal Planbureau maakten duidelijk dat gezonde overheidsfinanciën en een verhoging van de pensioenleeftijd de meest geëigende maatregelen zijn om de toenemende vergrijzing en de hogere levensverwachting op te vangen.

De leden van de PVV-fractie vragen of de regering heeft onderzocht wat de inschakeling van het onbenutte potentieel van 2,3 miljoen mensen betekent voor de toekomst van de AOW.

Een hogere arbeidsdeelname leidt tot extra inkomsten voor de overheid en ontlast daarmee de overheidsfinanciën. Mede om deze reden zet de regering zich in om de arbeidsparticipatie te verhogen. Voor mensen met een uitkering gebeurt dit onder andere door het stelsel van sociale zekerheid activerender te maken en door er strenger op toe te zien dat mensen daadwerkelijk actief op zoek gaan naar werk. Het grootste deel van het onbenutte arbeidspotentieel bestaat uit niet-uitkeringsgerechtigden (nuggers), die niet actief op zoek zijn naar werk. Het betreft bijvoorbeeld huisvrouwen en mensen die voor hun 65e met pensioen zijn gegaan. Het activeren van deze groep zou vooral plaats moeten vinden door werken financieel aantrekkelijker te maken. En dat zou lagere belastingen betekenen en dus extra kosten voor de schatkist.

Het kabinet spant zich in om samen met sociale partners te werken aan een maximale arbeidsdeelname en de daarvoor benodigde cultuuromslag. Voor de houdbaarheid van de overheidsfinanciën, die als gevolg van de stijgende uitgaven aan AOW en zorg, onder druk komt te staan en de door de vergrijzing krapper wordende arbeidsmarkt blijft het echter noodzakelijk om de AOW-leeftijd te verhogen. Tegenover één 65-plusser stonden in 1957 nog ruim zes mensen tussen de 20 en 65 jaar. Inmiddels is die verhouding één op vier. Op het hoogtepunt van de vergrijzing, omstreeks 2040, zal dat één op twee zijn. Daarnaast is het verhogen van de AOW-leeftijd een logische stap, gegeven de stijging van de levensverwachting.

De leden van de SP-fractie stellen dat het stijgend aantal personen dat in de toekomst aanspraak zal maken op een AOW-uitkering geen aanleiding is om de AOW-leeftijd te verhogen, omdat de groeiende groep 65-plussers er ook voor zorgt dat de inkomsten uit belastingen over pensioenen fors zullen stijgen. Deze leden vragen hierop een reactie van de regering.

Uit het CPB rapport «Vergrijzing verdeeld» blijkt dat de belastingheffing over pensioeninkomen stijgt van 1,8% in 2010 tot 2,8% van het bruto binnenlands product (bbp) in 2040. Dit is een toename van 1%-punt in deze periode, terwijl de AOW-uitgaven stijgen met 3,5%-punt. De stijging van de belastinginkomsten over pensioeninkomen is dus aanzienlijk lager dan de stijging van de AOW uitgaven. Daarnaast merkt de regering op dat de uitgaven aan de AOW niet de enige collectieve uitgaven zijn die stijgen als gevolg van de vergrijzing. Dat is bijvoorbeeld ook het geval bij de zorguitgaven. Een vergelijking van enkel de AOW-uitgaven en de belastinginkomsten over aanvullende pensioenen geeft dan ook geen juist beeld van de betaalbaarheid van de AOW.

De leden van de SP-fractie vragen of het verhogen van de pensioenrichtleeftijd in 2015 naar 67 jaar en het koppelen van de AOW-leeftijd aan de levensverwachting conform het gedoogakkoord is.

In het gedoogakkoord is afgesproken dat de AOW-leeftijd verhoogd zou worden naar 66 jaar en was geen sprake van een koppeling van de AOW-leeftijd aan de levensverwachting. Tegelijkertijd is in de fiscale sfeer in het gedoogakkoord een verlaging van de maximum opbouwpercentages afgesproken. Deze percentages kunnen in het huidige wetsvoorstel ongewijzigd blijven, omdat de leeftijdsverhoging als zodanig reeds de taakstellende opbrengst van € 700 miljoen oplevert.

De leden van de SP-fractie vragen waarom de baten van de productiviteitsstijging niet gebruikt kunnen worden voor eerder stoppen met werken.

Productiviteitsstijging en participatiegroei zijn de belangrijkste bronnen van welvaartsgroei in Nederland. De baten hiervan komen vooral tot uiting in hogere lonen. Individuele werknemers kunnen er nu al voor kiezen om een deel van hun jaarlijkse loongroei opzij te zetten voor hun oude dag. Het is dus niet nodig om hiervoor een collectieve voorziening te treffen.

De leden van de SP-fractie vragen of de regering kan aangeven met hoeveel uur de arbeidsweek van werkenden in 2020 verlengd zou moeten worden om evenveel extra arbeidsuren te krijgen als nu wordt bereikt met verhoging van de AOW-leeftijd. De leden vragen of deze eventuele maatregel in de toekomst niet veel adequater is omdat die dan kan worden toegespitst op sectoren waar dan eventuele tekorten aan arbeid (zijn) ontstaan.

De lengte van de werkweek is vastgelegd in cao’s en arbeidscontracten, waarover wordt onderhandeld door werkgevers en werknemers. Sociale partners zijn hiervoor dus primair verantwoordelijk. Verder leidt een verhoging van de lengte van de voltijds werkweek in cao’s niet één op één tot een hoger aantal gewerkte uren. Dit omdat deeltijders bewust kiezen voor het aantal uren dat zij willen werken, en voltijders vaak al langer werken dan het voorgeschreven aantal uren. Dit maakt het moeilijk om aan te geven met hoeveel uur de arbeidsweek van werkenden in 2020 verlengd zou moeten worden om evenveel extra arbeidsuren te verkrijgen als nu wordt bereikt met het verhogen van de AOW-leeftijd. In sectoren waar krapte ontstaat kunnen werkgevers en werknemers er in overleg overigens al voor kiezen om de werkweek te verlengen.

De leden van de SP-fractie vragen of de regering een overzicht kan geven van prognoses van 20 tot 30 jaar geleden over de arbeidsmarkt van nu. Deze leden vragen welke daarvan zijn wel en niet zijn uitgekomen. De leden vragen om een toelichting waaruit blijkt waarom ze niet zijn uitgekomen. De leden vragen wat dit zegt over de prognoses van nu over 20 en 30 jaar in de toekomst.

De afgelopen dertig jaar zijn er verschillende studies verschenen met prognoses over ontwikkelingen op de arbeidsmarkt, op basis van inzichten en ontwikkelingen die toen werden voorzien. Niet alle voorspellingen daarin zijn uitgekomen. Dat lange termijn ramingen niet exact uitkomen doet niets af aan het nut van het instrument. Ondanks de onzekerheid zijn ramingen nodig om toekomstige ontwikkelingen te duiden en er beleidsmatig op in te spelen. Zo wijzen ramingen van het CBS van de toekomstige levensverwachting uit dat deze de komende jaren zal blijven stijgen. De afgelopen jaren zijn deze ramingen op basis van realisaties zelfs verschillende malen opgehoogd. Hoewel de exacte stijging dus is veranderd, is de richting hetzelfde gebleven. De regering voorziet dat door de stijgende levensverwachting, en de krimp in de beroepsbevolking, langer doorwerken noodzakelijk is en verhoogt daarom de AOW leeftijd. Bovendien acht de regering het alternatief, namelijk niet proberen vooruit te kijken, geen serieuze optie.

De leden van de fractie van GroenLinks vragen de regering hoe de verhoging van de pensioenleeftijd in 2020 zich verhoudt tot de situatie in de diverse Europese landen met een sterke concurrentiepositie en welke flankerende maatregelen er in andere landen worden genomen die overgaan tot een verhoging van de pensioenleeftijd.

In EU landen, zoals Duitsland, het Verenigd Koninkrijk, Frankrijk en een aantal Scandinavische landen, zal de pensioenleeftijd de komende periode geleidelijk worden verhoogd, waarbij over het algemeen de pensioenleeftijd rond 2030 op 67 jaar ligt. Nederland loopt op deze landen voor in het tempo waarmee de pensioenleeftijd wordt verhoogd.

Al deze landen, maar ook een land als Polen, hebben te maken met een stijgende levensverwachting en de vergrijzing, waardoor er problemen ontstaan ten aanzien van de betaalbaarheid en houdbaarheid van het pensioenstelsel in de toekomst. Dit kan negatief uitwerken op de overheidsfinanciën van het desbetreffende land. Vandaar dat in deze landen hervormingen zijn doorgevoerd om de pensioenleeftijd te verhogen.

Daarnaast worden in een aantal van deze landen ook nog maatregelen getroffen om vervroegd uittreden moeilijker en/of onaantrekkelijker te maken. In landen als Duitsland, Noorwegen, Finland, Zweden, België en Frankrijk is het nu nog mogelijk om rond 62-jarige leeftijd of eerder het staatsouderdomspensioen te ontvangen. In Nederland is reeds in 2005 de mogelijkheid tot vervroegd uittreden beperkt via de Wet aanpassing fiscale behandeling VUT/prepensioen en introductie levensloopregeling (Wet VPL). Met de integratie van de spaarloon- en levensloopregeling in de vitaliteitsregeling als onderdeel van het vitaliteitspakket (Kamerstukken II, 32 043, nr. 71) wordt door deze regering een aanvullende stap gezet.

Daarop aanvullend worden in alle landen ook hervormingen doorgevoerd om werknemers te stimuleren langer door te werken.

De leden van de GroenLinks-fractie vragen om een reactie op de constatering van de Raad van State dat het tijdpad voor de verhoging van de AOW leeftijd te laat komt in relatie tot de arbeidsmarktknelpunten die vanaf 2016 optreden. Ze vragen wat de regering eraan gaat doen om werknemers ook al in 2016 langer te laten doorwerken.

De regering wijst op de gedeelde ambitie van kabinet en sociale partners om de arbeidsmarktpositie van oudere werknemers in 2020 te normaliseren. Daartoe wordt al in 2013 het vitaliteitspakket geïntroduceerd. Hiermee worden prikkels tot doorwerken beter gericht (op lage inkomens en werknemers vanaf 62 jaar) en verschuift de aandacht van het in dienst houden naar het in dienst nemen van mensen met een lastige arbeidsmarktpositie. Daarnaast wordt vanaf 2013 de pensioenrichtleeftijd verhoogd. De regering verwacht dat de arbeidsparticipatie en mobiliteit van oudere werknemers als gevolg van deze maatregelen verder zal toenemen.

Met het oog op de constatering van de Raad van State merkt de regering op dat er in de ramingen van het CPB (Ageing 2010: Arbeidsaanbod en gewerkte uren tot 2050) vanaf 2020 sprake is van een krimpende beroepsbevolking. De verhoging van de AOW-leeftijd sluit hier op aan. Het ontstaan van krapte op de arbeidsmarkt vanaf 2016 lijkt ook kwestieus gezien de CPB ramingen voor de werkloosheid in 2015 (Actualisatie Economische Verkenningen 2011–2015) en de onzekere economische ontwikkeling als gevolg van de Europese schuldencrisis.

De leden van de fractie van GroenLinks wijzen de regering erop dat door de verhoging van de pensioenleeftijd een grotere herverdeling plaatsvindt van arm naar rijk en of de regering deze effecten in kaart heeft gebracht. De leden vragen ook welke maatregelen de regering neemt om de negatieve effecten te mitigeren voor laagopgeleide werknemers.

De regering deelt niet de opvatting van GroenLinks dat de verhoging van de pensioenleeftijd een herverdeling geeft van arm naar rijk. Het AOW-pensioen biedt een basispensioen voor iedereen in Nederland, ongeacht het inkomen. De verhoging van de pensioenleeftijd betekent dat de AOW-leeftijd voor iedereen omhoog gaat. Deze onderdelen van het voorstel betekenen geen expliciete herverdeling van arm naar rijk. Daarnaast zijn in het kader van het pensioenakkoord en het vitaliteitspakket diverse maatregelen genomen die juist de andere kant opwerken:

1) In 2013 komt er een werkbonus die inkomensonafhankelijk is. Deze regeling komt in de plaats van de arbeidskorting oudere werknemers en de doorwerkbonus (die oploopt met het inkomen).

2) Vanaf 2020 wordt een inkomensafhankelijke ouderenkorting ingevoerd die zich meer richt op lage inkomens.

3) In 2025 wordt het inkomenseffect van lage inkomens met een lang arbeidsverleden beperkt tot –3% wanneer zij vanaf 65 jarige leeftijd het AOW-pensioen willen opnemen.

Deze maatregelen zijn genomen om de inkomenseffecten voor werknemers met een laag inkomen te mitigeren.

De leden van de fractie van Groenlinks vragen hoe de inkomens van gepensioneerden zich hebben ontwikkeld in de afgelopen 10 jaar.

Uit cijfers van het CBS blijkt dat het voor inflatie gecorrigeerde gemiddeld besteedbaar inkomen van ouderen (ouder dan 65 jaar) in de periode 2001–2010 met 10% is gestegen, tegenover 2% voor huishoudens jonger dan 65 jaar. Dit is voor een deel het gevolg van het gevoerde inkomensbeleid, voor een deel komt dit ook doordat nieuwe generaties gepensioneerden meer pensioen hebben opgebouwd dan eerdere generaties.

Fiscalisering AOW

De leden van de fractie van Groenlinks vragen of de regering ook heeft overwogen om rijke ouderen een bijdrage te laten betalen aan de vergrijzing door ouderen geleidelijk ook AOW-premie te laten betalen. Zij vragen welke bijdrage aan het totale houdbaarheidstekort op deze manier mogelijk zou zijn en hoeveel geld er extra beschikbaar zou komen om ouderen met een laag inkomen te financieren.

De regering heeft gekozen voor een verhoging van de fiscale pensioenrichtleeftijd. Er is niet (aanvullend) gekozen voor een verdergaande fiscalisering van het AOW-pensioen. Het verder fiscaliseren van de AOW heeft negatieve inkomenseffecten voor zowel de huidige als de toekomstige ouderen. Deze inkomenseffecten slaan overigens ook neer bij ouderen met een klein aanvullend pensioen. Een verdere fiscalisering zou ook een bijdrage aan de houdbaarheid opleveren van maximaal 0,4% BBP. Dit staat gelijk aan een lastenverzwaring van 2 à 2½ miljard.

De leden van de ChristenUnie-fractie vragen om een nadere toelichting op de terughoudendheid van de regering ten aanzien van de verdere fiscalisering van de AOW. Kan de regering de negatieve inkomenseffecten die zij verwacht concretiseren aan de hand van voorbeelden?

Een verdere fiscalisering van de AOW geeft inkomenseffecten voor de huidige ouderen die bij een volledige fiscalisering oplopen tot –7,5% voor ouderen met een aanvullend pensioen van 5000 euro, en –11% voor ouderen met een aanvullend pensioen van 10 000 euro. Huidige gepensioneerden zullen zich niet meer kunnen voorbereiden op deze effecten. Hier kiest de regering niet voor.

Het voorliggende wetsvoorstel verhoogt vanaf 2020 de AOW-leeftijd. Doordat dit punt nog in de toekomst ligt worden de huidige oudere werknemers en gepensioneerden ontzien. Zij hebben immers minder mogelijkheden zich voor te bereiden op een hogere AOW-leeftijd. Burgers die wel te maken krijgen met een hogere AOW-leeftijd hebben nog voldoende tijd om desgewenst aanvullende maatregelen te nemen.

Intergenerationele solidariteit

De leden van de ChristenUnie-fractie vragen om een uitgebreidere toelichting waarom er volgens de regering sprake is van een evenwichtige lastenverdeling tussen generaties.

De regering is van mening dat de koppeling van de AOW-leeftijd aan de levensverwachting een belangrijk instrument is om de intergenerationele solidariteit ook op lange termijn te handhaven. Elke generatie krijgt op deze manier ongeveer even lang een AOW-pensioen. Door het stapsgewijs extra verhogen van het AOW-pensioen, biedt dit pensioen ook voor toekomstige gepensioneerden een robuuste basis. Het vitaliteitspakket en de ophoging van de fiscale pensioenrichtleeftijd in samenhang met de verhoging van de AOW-franchise per 2013, stimuleren ouderen om langer door te werken.

Op dit moment lopen daarnaast twee onderzoekstrajecten rond de uitwerking van de afspraken uit het pensioenakkoord in de tweede pijler. Hierbij wordt gekeken naar de mogelijkheden om op het niveau van het pensioenfonds (collectief) dan wel op individueel niveau opgebouwde pensioenrechten onder te brengen in het nieuwe pensioencontract. Belangrijke vraag hierbij is hoe de rechten van de oudere en jongere generaties bij de overgang op het nieuwe pensioncontract evenwichtig kunnen worden behandeld. Onderdeel van deze onderzoeken is – naast een juridische en uitvoeringstechnische toets – een doorrekening van de financieel-economische effecten van het nieuwe pensioencontract voor verschillende generaties door het CPB. De planning is erop gericht de onderzoeken vóór maart 2012 af te ronden.

De leden van de SGP-fractie vragen de regering of deze de stelling kan onderschrijven dat een geleidelijker verhoging van 65 naar 67 jaar, te beginnen vanaf bijvoorbeeld 2015, zorgt voor een rechtvaardiger en evenwichtiger lastenverdeling tussen generaties.

De regering is van mening dat bij een vraag naar de intergenerationele solidariteit niet gekeken moet worden naar een specifiek onderdeel van de pensioenafspraken, maar naar het totaalpakket zoals dat er nu ligt. De regering is van mening dat met het totale pensioenpakket de lasten evenredig over de generaties worden verdeeld. In de eerste plaats door de aanpassingen in de AOW en het Witteveenkader die worden voorgesteld in het voorliggende wetsvoorstel. Deze aanpassingen dragen bij aan de houdbaarheid van de overheidsfinanciën. In de tweede plaats zullen de contracten voor de aanvullende pensioenen worden aangepast. De regering deelt daarbij de wens van sociale partners de reeds opgebouwde rechten onder te brengen in het nieuwe pensioencontract. Er wordt onderzoek uitgevoerd naar de mogelijkheden van het onderbrengen van reeds opgebouwde rechten in het nieuwe pensioencontract hetzij collectief dan wel individueel, veelal aangeduid als het invaren van oude rechten. Hierbij wordt ook de verdeling van de lusten en lasten over de verschillende generaties betrokken. Tot slot is er een pakket aan maatregelen getroffen die zijn bedoeld om de arbeidsparticipatie van oudere werknemers te verhogen en de duurzame inzetbaarheid van werkenden te vergroten, het vitaliteitspakket.

De leden van de CDA-fractie geven aan dat de regering ervoor heeft gekozen om de eerste verhoging van de AOW-leeftijd in 2020 te laten ingaan zodat werkgevers, werknemers, sectoren en de uitvoering hiermee voldoende tijd hebben om zich voor te bereiden. Daarbij verwijzen deze leden naar de passage in de memorie van toelichting die aangeeft dat burgers indien nodig aanvullende maatregelen kunnen treffen. Voorts willen deze leden weten hoe de regering gaat stimuleren dat oudere werknemers meer gaan werken en waaromer geen flankerend beleid is opgenomen in het wetsvoorstel.

In de brief over het vitaliteitspakket is toegelicht hoe de regering, samen met de sociale partners, de arbeidsmarktpositie van ouderen tot 2020 gaat verbeteren. De gemiddelde arbeidsduur per week van 50–65 jarigen wijkt met gemiddeld 32,3 uur niet substantieel af van die van 25–50 jarigen (34,1 uur). De regering richt zich daarom niet zozeer op het stimuleren dat oudere werknemers meer uren gaan werken als wel op het verhogen van de uittreedleeftijd en het stimuleren van de arbeidsparticipatie van ouderen die nu niet werken. De regering heeft het voornemen de korting die wordt toegepast bij het eerder opnemen van het AOW-pensioen voor bepaalde groepen mensen, met een laag inkomen, te verzachten via aanvullende maatregelen. Het gaat hier om mensen die vaak al op jonge leeftijd zijn gaan werken en vaak ook in zware beroepen hebben gewerkt. Er is dus wel degelijk sprake van flankerend beleid. Uitgangspunt van deze maatregelen blijft echter, dat het eerder stoppen met werken niet financieel aantrekkelijker wordt dan doorwerken.

Daarnaast is de regering zich ervan bewust dat sommige mensen moeten wennen aan het idee dat zij langer door zullen moeten werken. Zij kunnen hierbij de behoefte voelen om voor zichzelf maatregelen te nemen. Misschien overwegen mensen bijvoorbeeld om maatregelen te nemen om langer inzetbaar te zijn, of om extra te gaan sparen om toch eerder te kunnen stoppen met werken. De regering wil burgers graag een reële tijd gunnen om die afweging te kunnen maken en – waar mensen dat noodzakelijk achten – maatregelen te kunnen nemen.

De leden van de fractie van GroenLinks vragen een reactie op de constatering van de Raad van State dat het flankerend beleid het doel van het wetsvoorstel ondergraaft om langer door te werken. Deze leden vragen of de regering er aan heeft gedacht om de maatregelen van het flankerend beleid specifieker te richten op de groep met lage inkomens. Tevens vragen deze leden welke mogelijkheden de regering ziet om de vitaliteitsregeling beter te richten op mensen met lagere inkomens zodat zij langer inzetbaar en vitaal blijven.

De leden van de GroenLinks-fractie doelen op de mogelijkheid om het AOW-pensioen eerder op te nemen en de aanvullende maatregelen die de regering heeft aangekondigd om de toegang tot deze mogelijkheid te verbeteren. Bij deze aanvullende maatregelen gaat het ondermeer om het introduceren van een werkbonus, een overgangsregeling voor de levensloopregeling en het introduceren van vitaliteitssparen. Deze maatregelen zijn bedoeld voor mensen met een laag inkomen om het voor hen makkelijker te maken het AOW-pensioen eerder op te nemen. Uitgangspunt van deze maatregelen blijft echter dat langer doorwerken wordt gestimuleerd. De maatregelen zijn zo vorm gegeven dat langer doorwerken financieel aantrekkelijk zal blijven. De regering deelt de mening dus niet van de Raad van State dat de flankerende maatregelen het langer doorwerken zouden ondergraven.

De regering heeft met vitaliteitssparen bewust gekozen voor een brede, bestedingsvrije regeling. Zowel werknemers als zelfstandigen kunnen de regeling gebruiken om te sparen voor bijvoorbeeld scholing, maar ook voor zorgverlof of deeltijdpensioen. Zo kan iedereen naar eigen behoefte sparen om zijn of haar duurzame inzetbaarheid en vitaliteit te verbeteren. De regering kiest daarmee bewust niet voor een regeling specifiek gericht op lage inkomens. Het is wel zo dat door de beperking van het spaarbedrag in de vitaliteitsregeling op 20 000 euro, de regeling relatief meer ruimte biedt voor lage inkomens dan voor hoge inkomens. Daarnaast zijn er binnen het vitaliteitspakket andere instrumenten die specifiek op de lage inkomens worden gericht zoals de aanvullende werkbonus.

De leden van de SGP-fractie geven aan dat zij voor een geleidelijke verhoging van de AOW-leeftijd zijn en vragen de regering waarom zij er niet voor heeft gekozen de AOW-leeftijd geleidelijk te verhogen met 1 maand per jaar naar 67 jaar. De leden van de SGP-fractie vragen de regering in dit verband nader in te gaan op het voorstel dat hoogleraar Kapelle al eerder deed. Daarin wordt voorgesteld dat de AOW-leeftijd voor iedereen in één keer naar 67 jaar gaat. Vervolgens krijgen werknemers een recht om het AOW-pensioen kosteloos te vervroegen. Ieder jaar duurt dat vervroegingsrecht echter een x termijn korter, zodat na verloop van tijd iedereen een AOW-leeftijd heeft met de spilleeftijd van 67 jaar. De leden van de SGP-fractie vragen een reactie van de regering over dit voorstel.

In het voorstel van de heer Kapelle wordt de AOW-leeftijd in vele kleine stappen opgehoogd. In het regeringsvoorstel wordt de AOW-leeftijd in grotere stappen van een heel jaar opgehoogd. Voor de uitvoerbaarheid van de AOW, en van alle daarmee samenhangende publieke regelingen als Wet Werk en Inkomen naar Arbeidsvermogen (WIA), de Werkloosheidswet WW, de Wet Werk en Bijstand (WWB), maar ook andere leeftijdsafhankelijke regelingen, zoals bijvoorbeeld in de fiscaliteit, is het plan van de regering aanzienlijk beter uitvoerbaar, omdat een beperkter aantal aanpassingen nodig is. Het werken met stappen van 1 maand betekent ook dat de verhoging tot 66 jaar pas op zijn vroegst in 2025 bereikt wordt, ervan uitgaande dat de eerste verhoging met 1 maand op zijn vroegst kan ingaan per 2013. De verhoging tot 67 duurt weer een periode van 12 jaar en zal daarmee plaatsvinden in 2037. Een dergelijk tijdpad doet onvoldoende recht aan de urgentie in verband met de snelle toename van de uitgaven aan AOW en de verwachte krapte op de arbeidsmarkt.

Daarnaast vraagt het voorstel van de heer Kapelle dat nu al besloten wordt de AOW-leeftijd te verhogen naar 67 jaar op een tijdstip ver in de toekomst (2037). In dit wetsvoorstel wordt de AOW-leeftijd juist gekoppeld aan de ontwikkeling van de levensverwachting. Op deze manier wordt periodiek bekeken of een verdere verhoging van de AOW noodzakelijk is. Tevens biedt de verhoging van de AOW-leeftijd in dit wetsvoorstel mensen ruim de tijd hebben zich voor te bereiden op het feit dat zij langer moeten doorwerken dan zij wellicht dachten. Ook werkgevers kunnen hun personeelsbeleid hierop afstemmen. Een verhoging van de AOW-leeftijd wordt namelijk steeds 11 jaar van te voren vastgesteld en gecommuniceerd. In het voorstel van de heer Kappelle wordt vrijwel onmiddellijk gestart met het verhogen van de AOW-leeftijd. Er zou hiermee geen enkele voorbereidingstijd zijn.

Al met al concludeert de regering dat het eigen voorstel om voorgenoemde redenen de voorkeur verdient.

De leden van de SGP-fractie vragen de regering waarom zij ervoor gekozen heeft de eerste verhoging van de AOW-leeftijd pas in 2020 door te voeren. Deze «wachttijd» is volgens de leden van de SGP te lang. Daardoor levert het wetsvoorstel pas vanaf 2020 besparingen op, terwijl de maatregel ook bedoeld is om de financiële gevolgen van de huidige financiële crisis op te vangen.

Zoals de leden van de SGP-fractie terecht aangeven heeft de regering ervoor gekozen de eerste verhoging van de AOW-leeftijd in 2020 te laten plaatsvinden. De regering heeft hiervoor een aantal overwegingen. In de eerste plaats is de regering van mening dat van personen die bijna de pensioengerechtigde leeftijd hebben bereikt niet kan worden verwacht dat zij ineens een jaar langer moeten werken. Ze hebben zich daarop niet

kunnen voorbereiden. Ook werkgevers moeten de gelegenheid hebben om hun personeelsbeleid aan te passen op het langer doorwerken van hun werknemers.

De regering deelt niet de mening van de SGP-fractie, dat de «wachttijd» te lang is. De maatregelen in dit wetsvoorstel leveren een houdbaarheidswinst van 0,7% BBP op. Dit is een belangrijke bijdrage aan het houdbaar houden van de overheidsfinanciën. Dit wetsvoorstel past daarmee binnen het algemene beleid van de regering voor het op orde brengen van de overheidsfinanciën door middel van een pakket besparingen van 18 miljard euro in 2015. In termen van houdbaarheid leidt het kabinetsbeleid tot een verkleining van het houdbaarheidstekort met 24 miljard euro. Door nu adequaat in te grijpen voorkomen we dat er een rekening naar de toekomst wordt doorgeschoven.

De leden van de SP-fractie vragen of de regering wil overwegen om voor ouderen die aangewezen zijn op de bijstand na de pensioengerechtigde leeftijd het inkomen ook met 0,6% te verhogen.

De regering ziet geen aanleiding om ook de bijstand na de pensioengerechtigde leeftijd met 0,6% te verhogen.

De leden van de fractie van D66 constateren dat de regering heeft gekozen voor een verhoging van het AOW-pensioen met 0,6% per jaar. Deze leden zijn benieuwd met hoeveel het AOW-pensioen de afgelopen tien jaar gemiddeld is verhoogd ten behoeve van indexering.

De regering heeft gekozen voor een extra verhoging van het AOW-pensioen met 0,6% per jaar vanaf 2013 bovenop de indexering conform de koppeling aan het minimumloon. Het AOW-pensioen voor ongehuwden is in de periode 2000–2011 gemiddeld met 1,8% per jaar verhoogd.

De leden van de fracties van CDA en ChristenUnie vragen of de financiering van de extra verhoging van de AOW met of zonder jaarlijkse indexering is begroot.

De extra verhoging van de AOW is begroot met jaarlijkse indexering.

De leden van de CDA-fractie en de ChristenUnie-fractie vragen welke effecten op de arbeidsparticipatie van ouderen de regering verwacht van het afschaffen van de Mogelijkheid Koopkrachttegemoetkoming Oudere belastingplichtigen (MKOB) en het extra verhogen van het AOW-pensioen.

De extra verhoging van het AOW-pensioen wordt gefinancierd uit de afbouw van de MKOB en de ouderenkorting. De prikkel tot langer doorwerken verandert hiermee niet. De regering verwacht dan ook geen participatie-effecten van deze maatregel.

De leden van de VVD-fractie vragen waarom er in de formule die gehanteerd zal worden om de toekomstige levensverwachting te meten gekozen wordt voor de referentieperiode 2000–2009. Daarbij vragen deze leden welke afronding gebruikt wordt bij de vaststelling van de verhoging van pensioenleeftijd. Ook de leden van de ChristenUnie-fractie willen weten wanneer er volgens de regering precies sprake is van een gerechtvaardigde verhoging van de AOW-leeftijd van één heel jaar. Tevens vragen deze leden of de regering kan toelichten wat precies de gevolgen voor de uitvoeringspraktijk zijn bij een verhoging van de pensioenleeftijd met bijvoorbeeld stappen van een half jaar.

Het hanteren van een referentieperiode is noodzakelijk als anker om vast te kunnen stellen dat er sprake is van een toename van de levensverwachting. Het geldt als nulmeting. De periode is door de sociale partners in hun onderlinge pensioenakkoord van 4 juni 2010 vastgelegd. De regering heeft deze referentieperiode als onderdeel van het pensioenakkoord overgenomen. Er wordt een formule toegepast voor het vaststellen of een verhoging van de pensioenleeftijd geboden is. Deze formule wordt met dit wetsvoorstel vastgelegd in de wet. Wanneer de uitkomst van die formule een verhoging laat zien van één of meer jaar, wordt de pensioenleeftijd met één jaar verhoogd. Er zijn dus maar twee mogelijke uitkomsten: of de pensioenleeftijd wordt met één jaar verhoogd of deze blijft gelijk.

De regering begrijpt de vraag van de leden van de ChristenUnie-fractie aldus dat zij wil vernemen of, en zo ja, welke gevolgen voor de uitvoeringspraktijk kleven aan een – budgettair neutrale – structurele verhoging van de AOW- en pensioenrichtleeftijd in stappen van een half jaar in plaats van stappen van een jaar. De regering merkt op dat het verhogen van de AOW- en pensioenrichtleeftijd in stappen van een half jaar in plaats van één heel jaar naar verwacht inderdaad zal leiden tot een toename aan uitvoeringskosten en administratieve lasten. De effecten daarvan zullen niet alleen worden veroorzaakt door de ophoging van de Algemene Ouderdomswet en de (fiscale) pensioenrichtleeftijd , maar tevens doordat deze aanpassing – direct of indirect – doorwerkt naar andere, aan die leeftijden gerelateerde regelingen (pensioenleeftijdsafhankelijke regelingen). Hierbij kan gedacht worden aan een sociale wetgeving1 en fiscale regelgeving2, maar bijvoorbeeld ook regelingen buiten die beleidsterreinen3. Er is thans geen kwantitatieve analyse voorhanden van de van de gevolgen voor de uitvoeringspraktijk die iedere stap verhoging van de AOW- en pensioenrichtleeftijd oplevert. Evenmin is op dit moment een kwalitatieve analyse beschikbaar van de (on)mogelijkheden tot het wijzigen van genoemde leeftijdsafhankelijke regelingen met stappen van een half jaar.

De leden van de fracties van de PvdA, de SP, de ChristenUnie en de SGP vragen zich af waarom de AOW-leeftijd gelijk blijft en niet daalt, indien de levensverwachting zou dalen. De leden van de CDA-fractie vragen wat er gebeurt indien de levensverwachting omlaag gaat.

Daarbij vragen de leden van de PvdA-fractie welke gevolgen een verlaging van de AOW-leeftijd zou hebben.

Er is op dit moment geen enkele aanleiding te veronderstellen dat in de toekomst de levensverwachting gaat dalen. Doet zich dit toch voor dan kan het dan zittende kabinet de maatregelen nemen die het passend vindt. Het is daarom, in antwoord op de vraag van de PvdA-fractie, voorbarig nu vooruit te lopen op de eventuele consequenties van een dalende AOW-leeftijd.

De leden van de fractie van het CDA vragen waarom de regering heeft gekozen voor een aankondigingstermijn van 11 jaar.

Het uitgangspunt is dat de richtleeftijd voor de aanvullende pensioenen 10 jaar voor het moment dat de verhoogde AOW-leeftijd ingaat, reeds hierop wordt aangepast. Om de uitvoerders van pensioenregelingen tijd te bieden om zich ook op deze aanpassing van de pensioenrichtleeftijd voor te bereiden, zal de verhoging van de AOW-leeftijd ten minste 11 jaar van te voren worden aangekondigd. Dit geeft de pensioenuitvoerders een jaar de tijd de pensioenregelingen aan te passen aan de verhoging van de pensioenrichtleeftijd.

Het CBS heeft de levensverwachting op 65-jarige leeftijd in de referentieperiode 2000–2009 geraamd op 18,26 jaar. De leden van de CDA-fractie vragen hoe vaak deze raming wordt aangepast.

Voor de aanpassing van de AOW-leeftijd aan de levensverwachting zijn twee cijfers van belang: de levensverwachting in de referentieperiode 2000–2009 en de geraamde toekomstige levensverwachting. Het CBS zal iedere vijf jaar een raming maken van de toekomstige levensverwachting ten behoeve van de bepaling van een eventuele verhoging van de AOW-leeftijd. Op basis van die berekening wordt bepaald of de AOW-leeftijd aanpassing behoeft. De berekening van de levensverwachting in de referentieperiode wordt niet aangepast.

De leden van de SP-fractie wijzen op de toename van de levensverwachting sinds de invoering van de AOW. Zij stellen dat door de verhoging van de AOW-leeftijd deze stijging voor een groot deel verloren gaat, en vragen de regering of dit juist is. Deze leden concluderen dat door de verhoging van de AOW-leeftijd naar 66 jaar het aantal mensen dat (gezond) de AOW-leeftijd haalt zal afnemen, en vragen of de regering dit een wenselijke ontwikkeling vindt. De leden van de SP-fractie vragen daarnaast of de levensverwachting van mensen met lage inkomens lager is dan die van mensen met hoge inkomens, en of mensen met lage inkomens vaak eerder beginnen met werken. Tevens vragen zij of het juist is dat door verplicht langer doorwerken het verschil in aantal gezonde jaren waarin van de AOW en het pensioen kan worden genoten tussen mensen met een hoge en mensen met een lage levensverwachting wordt vergroot. De leden van de fracties van de SP en PVV willen weten of de regering van mening is dat het wetsvoorstel voldoende rekening houdt met verschillen in levensverwachting. De leden van de PVV-fractie vragen daarnaast waarom de regering geen rekening houdt met het feit dat de resterende levensverwachting van de verschillende categorieën mensen sterk uiteen kan lopen.

Uiteraard wenst ook de regering dat zoveel mogelijk mensen gezond de pensioengerechtigde leeftijd halen. Het feit dat mensen steeds langer leven draagt hieraan bij. Maar ook van werkgevers en werknemers vergt dit de komende jaren inzet, aanpassingsvermogen en flexibiliteit om te zorgen dat mensen langer vitaal en productief blijven. Om de duurzame inzetbaarheid van werkenden te bevorderen heeft het kabinet afspraken gemaakt met de sociale partners over scholing, gezondheid, mobiliteit en arbeidskosten. Met het vitaliteitspakket ondersteunt het kabinet deze afspraken. Het kabinet deelt de conclusie van de leden van de SP dan ook niet.

Uit cijfers van het CBS blijkt dat levensverwachting van mensen met lage inkomens inderdaad lager is dan die van mensen met hoge inkomens. Ook beginnen lage inkomens vaak eerder met werken. De regering is het met de leden van de SP-fractie en de PVV-fractie eens dat sociaal-economische gezondheidsverschillen onwenselijk zijn, maar wijst er op dat langer doorwerken deze verschillen niet noodzakelijkerwijs vergroot: er zijn ook aanwijzingen dat werken de gezondheid bevordert. Uiteindelijk is de levensverwachting voor een groot deel afhankelijk van de gekozen leefstijl. Hierop heeft de regering slechts beperkt invloed.

De leden van de D66-fractie vragen hoe hoog de gemiddelde levensverwachting (bij geboorte en resterend bij 65 jaar) was ten tijde van de introductie van de AOW en hoe hoog deze nu is. Deze leden vragen tevens hoe de verhouding tussen 65-plussers en de potentiële beroepsbevolking zich in deze periode heeft ontwikkeld. De leden van de D66-fractie vragen voorts hoe hoog de uitgaven aan de AOW waren ten tijde van de oprichting en hoe hoog deze nu zijn.

In 1957 was de levensverwachting bij geboorte 71,4 jaar voor mannen en 74,6 jaar voor vrouwen. In 2010 was dat respectievelijk 78,8 en 82,7 jaar. De resterende levensverwachting bij 65 jaar bedroeg in 1957 14,5 jaar voor mannen en 15,7 jaar voor vrouwen. In 2010 was dat respectievelijk 18,0 en 21,2 jaar. In 1957 waren er 5,9 miljoen personen in de leeftijd 20–65 jaar en 0,9 miljoen 65-plussers. Tegenover één 65-plusser stonden dus ruim zes mensen tussen de 20 en 65 jaar. Begin 2011 waren er 10,1 personen in de leeftijd 20–65 jaar en 2,6 miljoen 65-plussers. Dat is een verhouding van ongeveer één op vier. De AOW-uitgaven bedroegen ongeveer 2,5% van het BBP in 1957. Thans is dit 4,9%.

De leden van de SP-fractie vragen de regering naar de verschillen in levensverwachting uitgesplitst naar opleidingsniveau en geslacht. Ook vragen zij of het juist is dat de levensverwachting van een werknemer in de sociale werkvoorziening gemiddeld 30% lager ligt dan die van de gemiddelde werknemer, en welke conclusie de regering verbindt aan dit feit. Deze leden vragen de regering tevens hoeveel personen overlijden op 65- en 66-jarige leeftijd.

In 2010 stierven in Nederland ongeveer 1900 personen op de leeftijd van 65 jaar, en ongeveer 2000 op de leeftijd van 66 jaar. Dat was 1,1% resp. 1,2% van de totale bevolking van die leeftijd. Ter vergelijking: in 1957 lagen deze percentages rond de 2%.

Tabel 1 geeft inzicht in de levensverwachting bij geboorte en de resterende levensverwachting op 65 jaar, uitgesplitst naar geslacht en opleidingsniveau. De verschillen in levensverwachting hangen sterk samen met verschillen in leefstijl.

|

Levensverwachting |

Opleiding |

Mannen |

Vrouwen |

|---|---|---|---|

|

Bij geboorte |

Basisonderwijs |

72,2 |

78,1 |

|

VMBO |

74,6 |

81,1 |

|

|

Havo, vwo, mbo |

77,1 |

83,7 |

|

|

Hbo, universiteit |

79,1 |

83,8 |

|

|

Resterend bij 65 jaar |

Basisonderwijs |

13,9 |

18,2 |

|

VMBO |

15,0 |

20,1 |

|

|

Havo, vwo, mbo |

16,3 |

21,8 |

|

|

Hbo, universiteit |

17,5 |

21,4 |

In antwoord op de vraag van de SP-fractie of de levensverwachting van werknemers in de sociale werkvoorziening gemiddeld 30% lager is dan de levensverwachting van een gemiddelde werknemer, en welke conclusie de regering hieraan verbindt, merkt de regering op dat zij geen beschikking heeft over gegevens over de levensverwachting van deze specifieke groep werknemers. Zij kan de stelling van de leden van de SP-fractie op dit punt derhalve niet verifiëren en er daarom ook geen conclusie aan verbinden.

De leden van de fractie van de SP vragen of de voorgestelde uitzonderingen, waardoor mensen met 65 kunnen stoppen, zorgen voor een lager inkomen tot de dood ten opzichte van de huidige situatie. De leden vragen of mensen met zware beroepen vaak niet kunnen doorwerken na 65 jarige leeftijd.

Of het wetsvoorstel ervoor zorgt dat mensen een lager inkomen over de levensloop hebben ten opzichte van de huidige situatie, hangt mede af van de gedragsreactie van mensen op het voorstel. Het wetsvoorstel koppelt de AOW-leeftijd aan de ontwikkeling van de levensverwachting. Wanneer mensen langer doorwerken tot het moment dat het AOW-pensioen ingaat kan het mogelijk zijn dat zij over de levensloop een hoger inkomen hebben gehad dan in de huidige situatie. Immers, langer doorwerken betekent in veel gevallen een hoger inkomen tijdens het werkzame leven én een hoger opgebouwd pensioen op het moment dat het pensioen ingaat. Wanneer mensen na 2020 besluiten om toch met 65 jaar (of eerder) te stoppen met werken, terwijl de AOW-leeftijd stijgt met de levensverwachting, dan zal het wetsvoorstel in de meeste gevallen een lager inkomen over de levensloop tot gevolg hebben.

De leden van de SP-fractie vragen een overzicht van de levensverwachting die de verschillende pensioenfondsen hanteren.

De regering beschikt niet over gegevens van individuele pensioenfondsen.

De leden van de PvdA fractie vragen of de verschillen in de raming van de levensverwachting door het Actuarieel Genootschap (AG) en het Centraal Bureau voor de Statistiek (CBS) tot problemen kunnen leiden bij pensioenfondsen, nu de aanpassing van de AOW-leeftijd wordt gebaseerd op CBS-cijfers.

Pensioenfondsen moeten op hun balans een technische voorziening voor de pensioenverplichtingen opnemen. De technische voorziening moet vastgesteld worden op basis van voor het pensioenfonds prudente verzekeringstechnische grondslagen, zoals de gemiddelde levensverwachting van de deelnemers in het fonds. De regering zet zich in om het proces ten aanzien van de vaststelling van de levensverwachting door het AG respectievelijk het CBS te stroomlijnen, zoals aangegeven in de bijlage over de uitwerking van het financieel toetsingskader bij de brief van 10 juni 2011 over de afspraken met sociale partners (Kamerstukken II 2010/11, 30 413, nr. 157).

De leden van de SP-fractie vragen om een beschrijving van de wijze waarop het CBS resp. het AG de ontwikkeling van de levensverwachting berekent. Tevens vragen zij welke voorspellingen in het verleden gedaan zijn over de toekomstige levensverwachting, en in hoeverre deze verwachtingen zijn uitgekomen.

Het CBS maakt voor de prognose van de levensverwachting gebruik van de zogenaamde periode-methode. Voor een beschrijving van deze methode verwijst de regering naar de CBS-publicatie «Achtergronden en berekeningswijzen van CBS-overlevingstafels»4. De methodiek die het Actuarieel Genootschap (AG) gebruikt staat beschreven in het rapport «Prognosetafel 2010–2060» dat het AG op 24 augustus 2010 heeft gepubliceerd. Voorspellingen over de toekomstige levensverwachting zijn uiteraard met onzekerheid omgeven. De prognoses van de toekomstige levensverwachting zijn de laatste jaren dan ook meerdere keren opwaarts bijgesteld.

De leden van de SP-fractie vragen waarom er voor het automatisch koppelen aan de levensverwachting wordt gekozen.

Door het vastleggen van een formule in de wet waarbij de verhoging van de AOW-leeftijd aan de hand van de ontwikkeling van de levensverwachting objectief kan worden bepaald, is het voor iedereen transparant hoe deze verhoging tot stand is gekomen. Dit vergroot de acceptatie van een dergelijke verhoging. Daarnaast voorkomt dit dat voor elke verhoging opnieuw een wetstraject noodzakelijk zou zijn. Bovendien wordt een verhoging van de AOW-leeftijd aangekondigd 11 jaar voor dat deze ingaat. Dat geeft mensen de mogelijkheid zich hierop voor te bereiden.

AOW-opbouw

De leden van de VVD-fractie zijn benieuwd naar de voor- en nadelen die kleven aan een eventuele verlenging van de opbouwperiode van 50 jaar voor het AOW-pensioen. Ook de leden van de CDA-fractie vragen naar de consequenties van het verlengen van de opbouwperiode van 50 naar 51 jaar, waarbij in het laatste geval de opbouw plaats zou vinden tussen het 15e en 66e levensjaar.

De verhoging van de AOW-leeftijd vraagt dat ook de opbouwsystematiek in de AOW wordt aangepast. De regering heeft ervoor gekozen de opbouwperiode te handhaven op 50 jaar en deze mee te laten schuiven met de verhoging van de AOW-leeftijd. De regering heeft hier de volgende redenen voor. In de eerste plaats is het niet wenselijk dat door aanpassing van de opbouwsystematiek de eisen voor een volledig AOW-pensioen verzwaard zouden worden. De regering heeft er daarom voor gekozen de opbouwperiode te handhaven op 50 jaar en net zoals dat nu het geval is deze aan te laten sluiten op de AOW-leeftijd.

Ten tweede vindt de regering eenvoud belangrijk in het aanpassen van de opbouwsystematiek. Wanneer de opbouwperiode niet zou meeschuiven, zoals de regering nu voorstelt, maar deze blijft ingaan op het 15e levensjaar, dan wordt de opbouwperiode bij elke verhoging van de pensioengerechtigde leeftijd langer. Als gevolg hiervan zal het kortingspercentage per gemist opbouwjaar gaan verschillen. Bij een AOW-leeftijd van 66 is de opbouwperiode dan 51 jaar en elk gemist opbouwjaar levert dan een korting op van 1,9607%. Bij een AOW-leeftijd van 67 geldt dan een opbouwperiode van 52 jaar en een kortingspercentage van 1,9231%. Het zal duidelijk zijn dat een dergelijke systematiek moeilijk is uit te leggen. De verschillende kortingspercentages betekenen ook dat de oudere generaties minder zware verzekeringseisen hebben dan jongere generaties. Dit vindt de regering niet wenselijk.

Ten derde is van belang dat ten tijde van de invoering van de AOW de opbouwperiode zodanig is vastgesteld zodat deze het gehele werkzame leven omvatte. Destijds was het normaal dat mensen al op 15 jarige leeftijd startten met werken. Tegenwoordig begint het werkzame leven later, vanwege het feit dat mensen, als gevolg van de invoering van de kwalificatieplicht en verlenging van de leerplicht, langer naar school gaan voordat zij gaan werken. Omdat men later gaat werken draagt men ook pas later bij aan de AOW. Daarbij komt dat onder meer door het verhogen van de AOW-leeftijd – het werkzame leven naar verwachting tot op latere leeftijd zal doorlopen. Beide factoren, later gaan werken én langer doorwerken, maken dat de regering de opbouwperiode wil laten meeschuiven met het verhogen van de AOW-leeftijd. Hierdoor sluit de groep van personen die bijdraagt aan de AOW en de kring van verzekerden beter op elkaar aan.

De leden van de SP-fractie en de ChristenUnie-fractie constateren dat het verschuiven van de AOW opbouwperiode nadelig is voor hen die voor hun 66ste en later 67ste levensjaar naar het buitenland emigreren. De leden van de ChristenUnie-fractie vragen wat deze benadeling betekent voor de rechtsgelijkheid ten opzichte van de mensen die wel in Nederland blijven wonen. In het verlengde hiervan willen deze leden weten waarom de regering niet zoekt naar een structurele oplossing voor de betreffende groep. De leden van de ChristenUnie-fractie vragen om een nadere toelichting waarom er volgens de regering geen sprake zou zijn van juridische opgebouwde rechten bij reeds opgebouwde AOW-rechten van 15- en 16-jarigen als de AOW-leeftijd naar 66 respectievelijk 67 jaar wordt verhoogd. Deze leden vragen voorts hoeveel personen een nadelig effect hebben op hun AOW-pensioen als gevolg van het verschuiven van de opbouwperiode voor AOW-pensioen en wat deze effecten dan precies zijn.

Voorts constateren de leden van de SP-fractie dat mensen die AOW-rechten hebben ingekocht voor de periode tussen het 15de en 16de levensjaar deze premie voor niets hebben betaald. Deze leden verzoeken de regering het wetsvoorstel zodanig aan te passen zodat deze benadeling wordt opgeheven.

De regering wijst er allereerst op dat zij er voor heeft gekozen de eisen voor een volledig AOW-pensioen niet te verzwaren en de opbouwperiode daarom te handhaven op 50 jaar. De verschuiving van de opbouwperiode (van 15–65 jaar naar 16–66 jaar en van 16–66 jaar naar 17–67 jaar) heeft voor personen die gedurende hun hele leven in Nederland wonen of werken geen effect op het recht op AOW-pensioen. Wanneer bijvoorbeeld de AOW-leeftijd 66 jaar is, begint de opbouw op 16-jarige leeftijd. Het opbouwjaar dat men had op 15-jarige leeftijd vervalt, maar dit wordt gecorrigeerd door het extra opbouwjaar op 65-jarige leeftijd. Personen die voor hun 65ste levensjaar naar het buitenland emigreren of geëmigreerd zijn, kunnen door de verschuiving van de opbouwperiode AOW-opbouw missen. Dit komt doordat zij de opbouw aan het einde van de opbouwperiode niet realiseren, omdat zij dan niet verzekerd zullen zijn voor de AOW. Of dat voor deze groep negatief uitpakt is afhankelijk van het pensioenstelsel van het land waar men is gaan wonen. Het is zeer wel mogelijk dat men ook in dat land na het bereiken van de leeftijd van 65 jaar pensioen kan opbouwen.

De regering kan, in antwoord op de vraag van de leden van de SP-fractie, geen compensatie bieden voor personen die zich in het verleden hebben ingekocht voor AOW-opbouwjaren die door de verschuiving van de opbouwperiode zijn komen te vervallen. De financiële voorwaarden voor de inkoopregeling zijn gelijk aan die van verplicht verzekerden. Het treffen van compenserende maatregelen leidt tot een ongelijke behandeling ten opzichte van verplicht verzekerden die ook niet gecompenseerd worden voor het vervallen van een stukje opbouw aan het begin van de opbouwperiode. Dit acht de regering onwenselijk.

Anders dan de leden van de fractie van de ChristenUnie aangeven, worden er door 15- en 16-jarigen geen AOW-rechten opgebouwd, maar opbouwjaren. De AOW kent een systematiek waarin recht op AOW-pensioen eerst ontstaat wanneer de pensioengerechtigde leeftijd is bereikt en men in het opbouwtijdvak verzekerd is geweest, waarbij voor elk jaar dat men niet verzekerd is geweest een korting van 2% wordt toegepast. In de memorie van toelichting is daarom tegen de achtergrond van het Europees Verdrag tot Bescherming van de rechten van de mens (EVRM) aangegeven dat opbouwjaren geen opeisbaar recht vormen. Krachtens jurisprudentie van het Europese Hof van de rechten voor de mens dienen uit de wet voortvloeiende sociale zekerheidsrechten te worden beschouwd als eigendomsrechten waarop het Eerste protocol bij het EVRM van toepassing is. Dit betekent dat het inbreuk maken op opeisbare uitkeringsrechten (reeds toegekende uitkeringen) alleen is toegestaan indien aan een aantal voorwaarden is voldaan, zoals regeling bij wet, aanwezigheid legitieme doelstelling van algemeen belang en proportionaliteit van de maatregel. Hoewel AOW-opbouwjaren geen opeisbare rechten vormen, is niettemin naar de mening van de regering voldaan aan de bedoelde voorwaarden van het EVRM. Overigens ziet de Centrale Raad van Beroep (CRvB) in deze voorwaarden geen belemmering voor de wetgever om ook voor reeds toegekende uitkeringen tot beperking van uit de wet voortvloeiende uitkeringen over te gaan, mits voorzien is in een redelijke overgangsperiode. Het onderhavige wetsvoorstel voorziet in een zeer royale overgangsperiode van 7 jaar.

De regering heeft geen inzicht in het aantal mensen dat geraakt wordt door het vervallen van opbouwjaren als gevolg van de verschuiving van de opbouwperiode. Het gaat over een zeer specifieke groep mensen, namelijk toekomstige AOW-gerechtigden die op 16-jarige leeftijd wel en op 65-jarige leeftijd niet in Nederland hebben gewoond. Deze afbakening geldt voor de groep mensen die een AOW-leeftijd van 66 zullen hebben. Voor de mensen die een AOW-leeftijd van 67 zullen hebben (waarschijnlijk vanaf 2025) geldt een andere afbakening, namelijk mensen die op 17-jarige leeftijd wel en op 65-jarige en of 66-jarige leeftijd niet in Nederland hebben gewoond. Dergelijke specifieke informatie is niet voorhanden.

Voor de door de ChristenUnie bedoelde groep mensen is het effect van één jaar opschuiving van de opbouwperiode dat men één opbouwjaar moet missen, oftewel 2% van het AOW-pensioen.

Vrijwillige AOW-verzekering

De leden van de CDA-fractie geven aan dat de vrijwillige AOW-verzekering ook zal worden aangepast aan de verhoging van de pensioenleeftijd en vragen wat hiervan de gevolgen zijn. Daarbij vragen deze leden hoeveel mensen hierdoor worden geraakt en op welke wijze verzekeraars hier op in spelen.

De vrijwillige verzekering kent twee mogelijkheden. In de eerste plaats kan men zich vrijwillig verzekeren op het moment dat men zich in Nederland vestigt. Men koopt dan AOW-opbouwjaren in voor de jaren dat men niet verzekerd was. Deze mogelijkheid staat op dit moment open voor mensen die vóór hun 65e verplicht verzekerd zijn geraakt. Met dit wetsvoorstel past de regering deze leeftijdsgrens aan, overeenkomstig de stijgende AOW-leeftijd. Dat betekent dat de inkoop van AOW-opbouwjaren mogelijk is voor personen die vóór de voor hen geldende AOW-leeftijd verplicht verzekerd zijn geraakt. Op dit moment zijn er jaarlijks zo’n 500 mensen die zich inkopen. Het effect van deze verschuiving zal daarom waarschijnlijk zeer gering zijn.

In de tweede plaats kan men zich vrijwillig verzekeren op het moment dat men vertrekt naar het buitenland. Men kan de AOW-verzekering dan maximaal 10 jaar voortzetten. Met dit wetsvoorstel wordt dit langer voortzetten van de AOW-verzekering mogelijk tot aan de voor hen geldende AOW-leeftijd. Jaarlijks zijn er 15 000 personen die gebruik maken van de mogelijkheid de verzekering voort te zetten. Het is niet duidelijk hoeveel van hen te maken krijgen met de voorgestelde aanpassing. Gezien het totale aantal gebruikers zal dit aantal naar verwachting enkele honderden zijn.

De regering heeft geen inzicht in de mate waarin private verzekeraars hierop in zullen spelen.

Grensarbeiders

De leden van de CDA-fractie wijzen erop dat het verhogen van de pensioenleeftijd, weliswaar ook elders in Europa gebeurt, maar niet op parallelle wijze. Dit leidt er mogelijk toe dat grensarbeiders met aanzienlijke inkomstenverliezen geconfronteerd zullen worden. Deze leden vragen in hoeverre er effecten zijn te verwachten van de verhoging van de AOW-leeftijd voor de grensregio’s in het kader van Europese richtlijnen, waarbij ook gedacht dient te worden aan problemen met verzekeringen. Deze leden vragen op welke wijze de regering daarmee rekening heeft gehouden.

In verschillende landen binnen de Europese Unie (EU) gelden verschillende pensioenleeftijden. Dit is nu ook al zo. Dit wetsvoorstel verandert niets aan deze situatie. Het verschil in pensioenleeftijden kan ertoe leiden dat in het geval men in meerdere EU-landen pensioen heeft opgebouwd, men recht heeft op het AOW-pensioen in het ene land, maar nog niet in het andere land. Dit aansluitingsprobleem geldt ook voor verzekeringen die uitgaan van de ingangsdatum van het ouderdomspensioen van het ene land en daarmee niet aansluiten op de ingangsdatum van het ouderdomspensioen van het andere land.

Overigens is hierbij van belang op te merken dat het feit dat de pensioenleeftijden verschillen, niet ten koste gaat van opgebouwde rechten. Wanneer een persoon in Nederland een inkomen heeft onder het sociaal minimum, en deze persoon voldoet aan alle overige voorwaarden, kan deze een beroep doen op de WWB.

Private verzekeringen

De leden van de fracties van de SP, D66 en de ChristenUnie vragen naar de gevolgen van het wetsvoorstel voor private inkomensverzekeringen, zoals aanvullingen op WIA en WAO uitkeringen voor werknemers en arbeidsongeschiktheidsuitkeringen voor zelfstandigen. Zij vragen wat de gevolgen voor de financiering van deze inkomensverzekeringen zijn als de AOW-leeftijd wordt verhoogd, en welke oplossingen er zijn voor mogelijke inkomensgaten bij individuele verzekerden als private inkomensverzekeringen eindigen op 65-jarige leeftijd.

De precieze inkomensgevolgen hangen in dat geval af van de aard van de verzekering. Bij aanvullingen op een WAO- of WIA-uitkering valt weliswaar de aanvulling weg, maar blijft de arbeidsongeschiktheidsuitkering zelf doorlopen tot aan de nieuwe AOW-leeftijd. Er is dus geen sprake van een inkomensgat, maar van een bescheiden inkomensverlies. Bij arbeidsongeschiktheidsuitkeringen voor zelfstandigen kan er wel een inkomensgat ontstaan. Er zijn twee groepen te onderscheiden. In de eerste plaats zelfstandigen die een private verzekering hebben, maar die nog niet tot uitkering is gekomen. Voor hen hoeft dit wetsvoorstel geen gevolgen te hebben. Zij kunnen met verzekeraars, indien gewenst, hun polisvoorwaarden en hoogte van de premie op basis van dit wetsvoorstel aanpassen. Het polisblad wordt jaarlijks aangepast, waarbij de wijzigingen van dit wetsvoorstel kunnen worden meegenomen.

In de tweede plaats zijn er zelfstandigen die nu arbeidsongeschikt zijn en een uitkering van hun verzekeraar ontvangen. Deze mensen betalen geen premie meer en de polisvoorwaarden kunnen niet meer worden veranderd. Voor deze laatste groep is het mogelijk dat het wetsvoorstel inkomenseffecten te weeg brengt. Dit is afhankelijk van de wijze waarop de beëindiging van de uitkering is vastgelegd in de polis. Als in de polis staat dat de uitkering wordt beëindigd bij het ingaan van de AOW, dan zal de verzekeraar het gat tussen de 65 jaar en de nieuwe AOW-leeftijd moeten dekken. De verzekeraar zal in dat geval geconfronteerd worden met uitkeringslasten voor bestaande gevallen die langer doorlopen, en zal daarvoor een financiële reserve moeten vormen. De regering is van mening dat de termijn van 7 jaar waarop deze extra lasten zich voordoen, voldoende voorbereidingstijd biedt om een dergelijke reserve op te bouwen.

Als in de polis staat dat de uitkering wordt beëindigd op het moment dat men 65 wordt, dan betekent dit dat de betrokkene door de verschuiving van de AOW een inkomensachteruitgang ondervindt. Het is onbekend hoe groot deze groep is. De regering heeft geen zicht op de inhoud van de private contracten. Een zelfstandige neemt uit de aard van zijn status zelf verantwoordelijkheid om zich tegen risico’s te verzekeren.

De mogelijkheid om het AOW-pensioen en eventueel een aanvullend pensioen eerder in te laten gaan, kan in deze laatste situatie een oplossing bieden om de inkomensgevolgen te verzachten. Indien men niet kan voldoen aan de inkomenseis die geldt voor het eerder op nemen van het AOW-pensioen, kan men in plaats daarvan nog een beroep doen op de WWB.

Het uitzonderen van individuen of groepen van de verhoging van de AOW-leeftijd op grond van de polisvoorwaarden van private inkomensverzekeringen, zoals de leden van de SP-fractie voorstellen, acht de regering niet gewenst en niet passend bij het karakter van de AOW als volksverzekering.

De leden van de VVD-fractie vragen welke tijdseenheid gebruikt kan worden voor het eerder of later opnemen van het AOW-pensioen. Daarnaast stellen deze leden terecht dat om uitvoeringstechnische redenen een eenmaal ingegaan gedeelte van het AOW-pensioen niet kan worden verlaagd. Zij vragen zich af of hier toch niet nogmaals naar gekeken kan worden, omdat dit ertoe leidt dat ouderen niet meer kunnen besluiten om meer te gaan werken. Ook willen de leden van de VVD-fractie weten hoe vaak een werknemer het deeltijdspercentage mag wijzigen?

De leden van de VVD-fractie pleiten ervoor dat het eenmaal ingegane gedeelte van het AOW-pensioen verlaagd zou moeten kunnen worden, omdat anders ouderen niet meer zouden kunnen besluiten meer te gaan werken. De regering deelt deze mening niet. Het staat ouderen altijd vrij om naast hun AOW-pensioen (meer) te gaan werken. De AOW kent hiervoor geen beperkingen. Dat een eenmaal ingegaan deel van het AOW-pensioen in omvang niet meer verlaagd kan worden, bijvoorbeeld van een deeltijdpercentage van 40% naar een deeltijdpercentage van 20%, komt voort uit de wens van de regering om een goed uitvoerbare regeling op te zetten. Het verlagen van een eenmaal ingegaan deel van het AOW-pensioen zou zeer complexe berekeningen vragen. Zo moet rekening gehouden worden met al uitgekeerde AOW-bedragen en moet op basis daarvan het verhogings- of kortingspercentage worden aangepast. De regering heeft er daarom voor gekozen het alleen mogelijk te maken het deeltijdpercentage te verhogen.

Het opnemen van het AOW-pensioen kan in hele maanden. Het wijzigen van het deeltijdpercentage kan in stapjes van 10%. Dit betekent dat iemand maximaal 9 keer het deeltijdpercentage kan verhogen.

Naar aanleiding van het rekenvoorbeeld in de memorie van toelichting vragen de leden van de VVD-fractie of het kan voorkomen dat iemand een AOW-percentage ontvangt van meer dan 100%, bijvoorbeeld wanneer deze persoon een groot deel van zijn AOW-pensioen uitstelt. De leden van de SP-fractie vragen of de regering kan schetsen onder welke omstandigheden en op welke wijze het percentage, waarmee het AOW-pensioen wordt verhoogd bij doorwerken na de AOW-leeftijd, lager of hoger wordt.

Als iemand (een deel van) zijn AOW-pensioen uitstelt, dan ontvangt hij inderdaad een AOW-percentage van meer dan 100%. De hoogte van het opslagpercentage is afhankelijk van de lengte van de periode waarmee het AOW-pensioen wordt uitgesteld, en of het geheel of gedeeltelijk wordt uitgesteld. Uitgangspunt hierbij is dat het één jaar uitstellen van het gehele AOW-pensioen leidt tot een opslag van 6,5%. Het opslagpercentage bij uitstel over een andere periode, uitstel van een deel van het pensioen, of een combinatie daarvan, kan van deze 6,5% worden afgeleid. Wanneer iemand bijvoorbeeld zijn pensioen anderhalf jaar uitstelt dan wordt zijn opslagpercentage 1,5*6,5%= 9,75%. Wanneer iemand de helft van zijn AOW-pensioen laat ingaan bij het bereiken van de pensioengerechtigde leeftijd en de andere helft anderhalf jaar uitstelt, dan wordt zijn opslagpercentage 0,5*1,5*6,5%=4,875%.

De leden van de PvdA-fractie vragen of in het geval dat de AOW-leeftijd 68 jaar is, het AOW-pensioen op z’n vroegst op 66-jarige leeftijd vervroegd aangevraagd kan worden. Daarbij vragen deze leden of het juist is dat het AOW-pensioen ongeacht de geldende AOW-leeftijd maximaal vijf jaar kan worden uitgesteld en maximaal twee jaar eerder kan worden aangevraagd. De leden van de ChristenUnie-fractie vragen of de regering nader kan toelichten waarom de keuze is gemaakt om het AOW-pensioen maximaal vijf jaar later te laten ingaan. Daarnaast vraagt de ChristenUnie-fractie of de regering overweegt om aanvullende maatregelen te nemen om personen met een onvolledige AOW-opbouw tegemoet te komen, aangezien het voor deze groep mensen moeilijker is om aan de inkomenseis te voldoen. De leden van de fractie van de ChristenUnie vragen hoeveel mensen niet aan de inkomenseis voor het eerder opnemen van het AOW-pensioen zullen kunnen voldoen.

De regering kan bevestigend antwoorden op de vragen van de PvdA-fractie. Ongeacht de geldende pensioenleeftijd kan het AOW-pensioen maximaal 5 jaar worden uitgesteld en maximaal 2 jaar eerder worden aangevraagd.

De wens om het AOW-pensioen langer dan 5 jaar uit te stellen zal waarschijnlijk slechts voor een zeer kleine groep mensen gelden. Om de uitvoeringskosten te beperken is ervoor gekozen deze termijn te hanteren. Personen die het AOW-pensioen uitstellen zullen dit waarschijnlijk doen omdat zij daarnaast nog een betaalde baan hebben. De regering vindt het belangrijk aan te geven dat het feit dat men na 5 jaar zijn AOW-pensioen volledig moet opnemen, langer doorwerken niet in de weg staat.

De regering heeft geen voornemens om specifiek personen met een onvolledige AOW-opbouw tegemoet te komen omdat het voor hen lastiger is om aan de inkomenseis te voldoen. Wel zet de regering maatregelen in om mensen met lage inkomens beter in staat te stellen om gebruik te maken van de mogelijkheid om eerder met pensioen te gaan. Over deze maatregelen is de Tweede Kamer geïnformeerd met de brief van 30 september 2011 over het vitaliteitspakket (Kamerstukken II, 32 043, nr. 71).

Verder is in het debat op 15 september jl. toegezegd om met een voorstel te komen om de inkomenseffecten van mensen met een laag inkomen en een lang arbeidsverleden te beperken tot –3%, wanneer zij vanaf 2025 (de AOW-leeftijd is dan waarschijnlijk 67) op hun 65e willen stoppen met werken. Een eerste stap daarvan is een aanvullende werkbonus van in totaal 1200 euro voor oudere werknemers tussen 61–65 jaar.

De regering heeft geen gegevens over het aantal mensen dat niet aan de inkomenseis voor het eerder opnemen van het AOW-pensioen zal kunnen voldoen. Het gaat hier namelijk om een zeer specifieke toekomstige groep: mensen die vanaf 2020 hun AOW-pensioen vervroegd willen opnemen, die geen volledige AOW-opbouw hebben, en die geen of zeer beperkt aanvullend pensioen hebben opgebouwd. Overigens hebben nieuwe generaties gepensioneerden in het algemeen meer pensioen opgebouwd dan eerdere generaties. De regering verwacht dat deze trend zich voortzet.

De leden van de PvdA-fractie stellen enkele vragen over de groep mensen geboren in 1959. Deze mensen worden in 2024 65 jaar en in 2025 66 jaar. De leden van de PvdA-fractie vragen wanneer deze mensen hun AOW-pensioen één jaar eerder kunnen laten ingaan, in 2024 of in 2025?

Gezien de huidige ontwikkeling van de levensverwachting is het waarschijnlijk dat de AOW-leeftijd in 2025 wordt verhoogd naar 67 jaar. De groep mensen geboren in 1959 wordt in 2025 66 jaar. De dan geldende AOW-leeftijd is 67 jaar. Deze mensen bereiken dus in 2026 de pensioengerechtigde leeftijd. Indien zij hun AOW-pensioen op 65 jaar (in 2024) willen laten ingaan, dan is dat twee jaar eerder. Hun netto AOW wordt dan 13% gekort. Indien zij hun AOW-pensioen op 66 jaar (in 2025) willen laten ingaan, dan is dat één jaar eerder. Hun netto AOW wordt dan 6,5% gekort.

De leden van de PvdA-fractie vragen waarom de regering de formules voor de berekening van het (bruto) kortingspercentage en de compensatie voor betaalde AOW-premie niet in de wet opneemt maar bij amvb wil regelen. Ook de leden van de CDA-fractie willen dit weten. De leden van de CDA-fractie vragen tevens waarom de compensatie voor betaalde AOW-premie noodzakelijk is en tot wanneer deze compensatie gegeven wordt.

De korting bij het eerder opnemen van het AOW-pensioen wordt toegepast op het netto AOW-pensioen. Het gaat hierbij om een percentage van 6,5% voor ieder jaar dat men het AOW-pensioen eerder laat ingaan. De regering hecht eraan aan te geven dat de formule voor het bruto kortingspercentage bedoeld is om een korting van 6,5% op het netto AOW-pensioen praktisch vorm te geven. Het gaat dus om een technische exercitie, waarbij het op het netto AOW-pensioen toe te passen kortingspercentage via de gangbare systematiek van de netto-netto-koppeling (die wordt gebruikt om de hoogte van het AOW-pensioen vast te stellen) wordt vertaald in een op het bruto-AOW-pensioen toe te passen percentage.

Voor het bepalen van het bruto kortingspercentage zijn het geldende belasting- en premieregime medebepalend. Het eerder in laten gaan van het AOW-pensioen is pas mogelijk vanaf 2020. Omdat in de tussentijd het belasting- en premieregime nog aan verandering onderhevig kunnen zijn, heeft de regering ervoor gekozen de berekening van het bruto kortingspercentage te regelen bij amvb die in aanloop naar 2020 zal worden vastgesteld.

Over het AOW-pensioen dat eerder ingaat moet AOW-premie worden betaald. Dit geldt totdat men de geldende AOW-leeftijd heeft bereikt. Voor de betaalde AOW-premie ontvangt men tot aan de AOW-leeftijd een compensatie. Op deze wijze ondervindt men bij het eerder opnemen van de AOW geen nadeel van de AOW-premieheffing die geldt vóórdat de AOW-leeftijd is bereikt. Ook voor de compensatie geldt dat deze in hoogte afhankelijk is van het geldende belasting- en premieregime. Daarom heeft de regering ervoor gekozen de berekening van de compensatie, ook in dit geval, te regelen bij amvb die in aanloop naar 2020 zal worden vastgesteld. Dit verandert niets aan het doel van de compensatie namelijk het compenseren voor de betaalde AOW-premie.

De leden van de CDA-fractie vragen hoe het kortingpercentage van 7,2% is berekend en hoe het zich verhoudt tot het netto AOW pensioen van 6,5%.

Het kortingspercentage van 6,5% wordt toegepast op het netto AOW-pensioen zoals dat wordt gebruikt bij de berekening van het bruto AOW-pensioen (de netto-netto koppeling). Het berekende netto bedrag wordt op basis van de geldende regels in de loonbelasting en premieheffing zorgverzekeringswet omgerekend tot een bruto bedrag. Dit bruto bedrag ligt gemiddeld 7,2% lager dan het reguliere bruto AOW-pensioen. Het verschil tussen het netto kortingspercentage van 6,5% en het bruto kortingspercentage van 7,2% wordt veroorzaakt door belasting- en premieheffing.

De leden van de CDA-fractie vragen naar de hoogte van de inkomenseis die wordt gehanteerd bij het vrijwillig naar voren halen van het AOW-pensioen en hoe deze wordt gemeten.

De inkomenseis waaraan men moet voldoen is het geldende uitkeringsniveau voor een alleenstaande in de bijstand voor personen die de AOW-leeftijd zijn gepasseerd. Deze norm geldt ook voor afzonderlijke gehuwden. De reden hiervoor is dat gehuwden door het overlijden van één van de partners alleenstaande kunnen worden. Voorkomen moet worden dat deze personen als gevolg hiervan alsnog een beroep zouden moeten doen op de bijstand. Voor een gehuwde wordt, bij de vaststelling of men voldoet aan de inkomenseis, gerekend met het hogere alleenstaande AOW-pensioen op basis van de AOW-opbouw van deze gehuwde. De reden hiervoor is dat een gehuwde, die alleenstaande wordt, op dat moment recht krijgt op de hogere alleenstaande norm in de AOW.

De leden van de CDA-fractie vragen waarom voor het aanvragen het AOW-pensioen er een termijn van twee maanden noodzakelijk is en hoe de mensen daarover worden geïnformeerd.

De door de leden van de CDA-fractie bedoelde termijn van 2 maanden geldt alleen voor personen die het AOW-pensioen eerder willen laten ingaan. Voor hen geldt namelijk dat zij moeten voldoen aan een inkomenseis. Het verifiëren van het inkomen is een extra stap in het uitvoeringsproces van het AOW-pensioen. Vandaar dat hiervoor extra behandelingstijd is ingeruimd. Adequate voorlichting acht de regering van groot belang. Ook dit onderdeel van het wetsvoorstel zal daarbij de nodige aandacht krijgen.

De leden van de SP-fractie vragen waarom iemand in de toekomst gebruik zal maken van de mogelijkheid om tegen een levenslange korting op de AOW-uitkering eerder te stoppen met werken. De leden vragen of het in alle gevallen niet verstandiger is om eerst te bezien of er recht bestaat op WW, WWB of andere uitkeringen, of te bezien of met spaargeld deze periode overbrugd kan worden. De leden vragen of voorafgaand aan de verhoging van de AOW-leeftijd in 2020 publiekscampagnes gevoerd gaan worden om mensen te waarschuwen dat zij een dief van hun eigen portemonnee zijn als zij gebruik maken van de mogelijkheid om de AOW-uitkering eerder in te laten gaan. De leden van de ChristenUnie-fractie vragen de regering hoe zij gaat zorgen voor een tijdige en duidelijke communicatie van alle verschillende wijzigingen in dit wetsvoorstel en de in te dienen samenhangende wetsvoorstellen.

Door de introductie van een flexibele ingangsdatum voor de AOW, maakt de regering het voor mensen mogelijk de overgang van werken naar pensionering zelf vorm te geven. Het eerder dan wel later in laten gaan van het AOW-pensioen blijft hierbij een individuele keuze, die men kan maken op basis van de eigen financiële mogelijkheden en persoonlijke afwegingen.

Alle sociale zekerheidsuitkeringen die gericht zijn op personen die de AOW-leeftijd nog niet hebben bereikt, zoals de WW en de WIA, zullen doorlopen tot aan de pensioengerechtigde leeftijd. Personen die op grond van deze regelingen een uitkering ontvangen tot aan de AOW-leeftijd kunnen er inderdaad voor kiezen het AOW-pensioen niet eerder in te laten gaan. Voor personen die bijstand ontvangen geldt dit niet. De bijstand geldt als sociaal vangnet voor mensen die niet over de middelen beschikken om in de noodzakelijke kosten van het bestaan te voorzien. Tot deze middelen worden alle vermogens- en inkomensbestanddelen gerekend waarover de alleenstaande of het gezin beschikt of redelijkerwijs kan beschikken. In dit verband wordt de mogelijkheid om een AOW-pensioen eerder aan te vragen als een inkomensbestanddeel gezien waarover de belanghebbende redelijkerwijs kan beschikken. Alleen in het geval dat een bijstandontvanger geen aanspraak kan maken op het eerder opnemen van het AOW-pensioen, omdat deze niet voldoet aan de gestelde structurele inkomenseis, is een beroep op de bijstand tot aan de geldende AOW-leeftijd mogelijk.

De regering werkt aan plannen voor de communicatie over de veranderingen in de AOW vanaf 2013. Daarnaast overlegt de regering met sociale partners en pensioenfondsen over de communicatie met betrekking tot de mogelijke veranderingen in de sfeer van de aanvullende pensioenen. Verder neemt het kabinet deel aan de activiteiten van het platform Wijzeringeldzaken om het pensioenbewustzijn te vergroten. Bij de communicatie over de veranderingen in de AOW wordt bekeken in hoeverre de onderwerpen van de vitaliteitsbrief hierin moeten worden meegenomen. Daarnaast bereidt de regering een apart voorlichtingstraject voor om mensen te doordringen van het belang om blijvend vitaal en goed opgeleid te zijn.

De leden van de fractie van D66 vragen of onder het totaalpakket het eerder ingaan van de AOW actuarieel neutraal is of dat dit scheef getrokken wordt door de compensatie voor de betaalde AOW-premie.

Bij het eerder ingaan van de AOW wordt het netto AOW pensioen met 6,5% verlaagd. Dit heeft tot gevolg dat: a) tot de AOW-leeftijd wordt gecompenseerd voor betaalde AOW-premie, en b) het bruto kortingspercentage uitkomt op 7,2% bij het huidige belasting- en premieregime. Deze twee factoren compenseren elkaar gemiddeld over de levensloop, wat als gevolg heeft dat het eerder opnemen actuarieel neutraal is.

De leden van de fractie van de ChristenUnie vragen wat de periode van levensverwachting is waarop het totale bedrag aan AOW-pensioen wordt gebaseerd. Daarnaast vragen zij de regering om toe te lichten bij welke internationaal gebruikelijke systematieken in het wetsvoorstel aansluiting is gezocht, en op welke wijze deze aansluiting heeft plaatsgevonden.

De regering veronderstelt dat deze vragen van de leden van de ChristenUnie-fractie betrekking hebben op de passage in de memorie van toelichting over het opslagpercentage bij uitstel van het AOW-pensioen. In deze passage staat dat het totaal aan pensioen dat iemand over de rest van zijn leven gemiddeld zal ontvangen het uitgangspunt is van actuariële neutraliteit. Naarmate dat bedrag over minder jaren wordt verspreid, wordt het AOW-pensioen evenredig verhoogd, waarbij eventueel ook rekening wordt gehouden met rente-effecten. De periode van levensverwachting waarop dit totale bedrag wordt gebaseerd is gelijk aan de resterende levensverwachting bij 65 jaar. Op dit moment is dat ruim 19 jaar.

In de memorie van toelichting is tevens aangegeven dat het opslagpercentage van 6,5% bij één jaar uitstel van het AOW-pensioen lineair wordt geïnterpoleerd en geëxtrapoleerd, en dat hiermee wordt aangesloten bij de internationaal meest gebruikelijke systematiek. Andere landen die deze systematiek hanteren zijn onder meer Duitsland en Canada. Bij de gekozen methode leidt uitstel van het AOW-pensioen met een half jaar tot een opslagpercentage van 0,5*6,5%=3,25%, en uitstel met twee jaar tot een opslagpercentage van 2*6,5%=13%. Het zou ook mogelijk zijn om op een andere, ingewikkeldere manier te interpoleren en extrapoleren, maar vanwege de eenvoud is daar niet voor gekozen.

De regering geeft aan dat het aflopen van de Inkomensvoorziening oudere werklozen (IOW) in 2021 aansluit bij de inzet dat de arbeidsmarkt voor ouderen op dat moment is genormaliseerd. De leden van de fracties van de PVV, CDA en ChristenUnie vragen de regering hoe dit voornemen hieraan bijdraagt. Zij vragen de regering om nader toe te lichten waarom de regering verwacht dat die doelstelling in 2021 zal zijn bereikt.

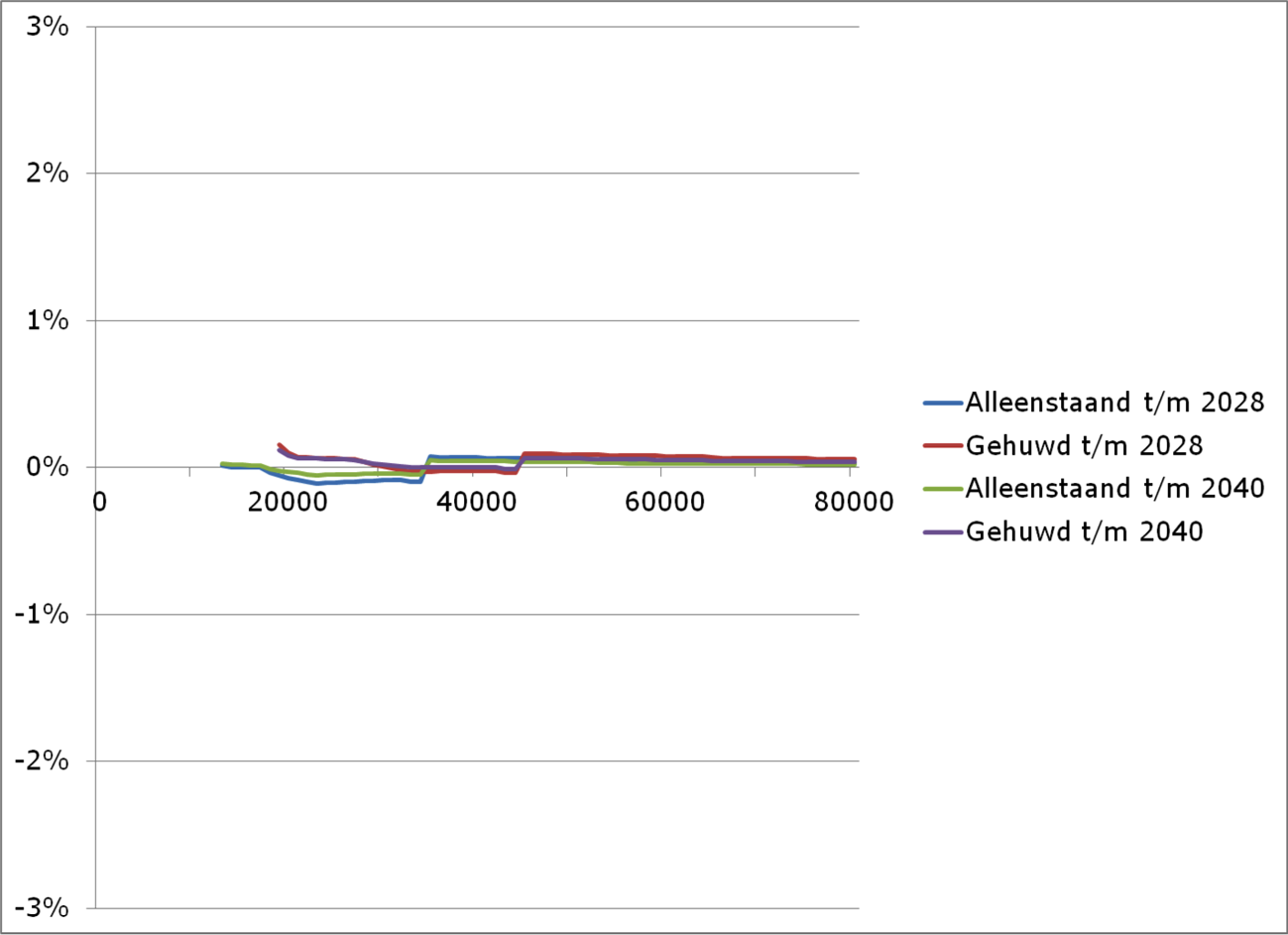

Het is de ambitie van de regering om de arbeidsparticipatie van oudere werknemers te verhogen. Daarnaast zet de regering samen met de sociale partners in op het vergroten van de duurzame inzetbaarheid. Het vitaliteitspakket is hierbij ondersteunend. De Stichting van de Arbeid (STvdA) geeft in de «Beleidsagenda 2020: investeren in participatie en inzetbaarheid» aan er naar te streven dat de arbeidsparticipatie van mensen van 55 jaar en ouder in 2020 niet meer fundamenteel verschilt van de arbeidsparticipatie onder de 55 jaar. In lijn met de inzet van de sociale partners zullen in 2019 de ouderenregelingen integraal worden bezien. Als in lijn met de ambitie van kabinet en sociale partners, de arbeidsmarktpositie van ouderen genormaliseerd is, dan zijn specifieke vangnetregelingen niet meer nodig. Mocht de arbeidsmarktsituatie van ouderen daartoe aanleiding geven, dan kan op dat moment besloten worden welke verdere maatregelen eventueel nodig zijn.