Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 32847 nr. 977 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 32847 nr. 977 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 3 november 2022

Met deze brief informeer ik u, mede namens de Minister van Financiën en de Minister van Onderwijs, Cultuur en Wetenschap, over de jaarlijkse actualisering van de leennormen voor hypothecair krediet. De meeste huishoudens kunnen volgend jaar iets meer lenen, indien rekening wordt gehouden met de verwachte loonstijgingen. Vanaf volgend jaar telt voor tweeverdieners het tweede inkomen volledig mee bij het bepalen van de maximale leenruimte. In deze brief wil ik u ook informeren over twee wijzigingen in de leennormen die ik voornemens ben door te voeren per 1 januari 2024. Dit betreft een nieuwe methodiek voor het meewegen van studieschulden bij een hypotheekaanvraag en differentiatie van de leennormen op basis van energiezuinigheid van de woning.

Advies Nibud

Het kabinet vindt het belangrijk dat mensen een huis kunnen verkrijgen dat zoveel mogelijk aansluit op hun wensen en hun persoonlijke situatie. Tegelijkertijd mag de aanschaf van een woning niet leiden tot onverantwoorde financiële risico’s voor huishoudens. Het Nibud adviseert het kabinet ieder jaar over de leennormen1. Daarbij staan betaalbaarheid, hanteerbaarheid en robuustheid centraal. Ik hecht aan het onafhankelijk advies van het Nibud.

Maximale leenruimte 2023

Het Nibud kijkt voor het jaarlijkse leennormenadvies hoe hoog de hypotheeklasten kunnen zijn, zonder dat huishoudens financieel in de knel komen. Huishoudens moeten namelijk voldoende ruimte in het maandelijks budget overhouden voor andere essentiële uitgaven, zoals voeding, energie en kleding. De maximale woonlasten en daaruit volgend de maximale hypotheek die huishoudens verantwoord aan kunnen gaan, is onder andere afhankelijk van de inflatie, het huishoudinkomen en de hypotheekrente.

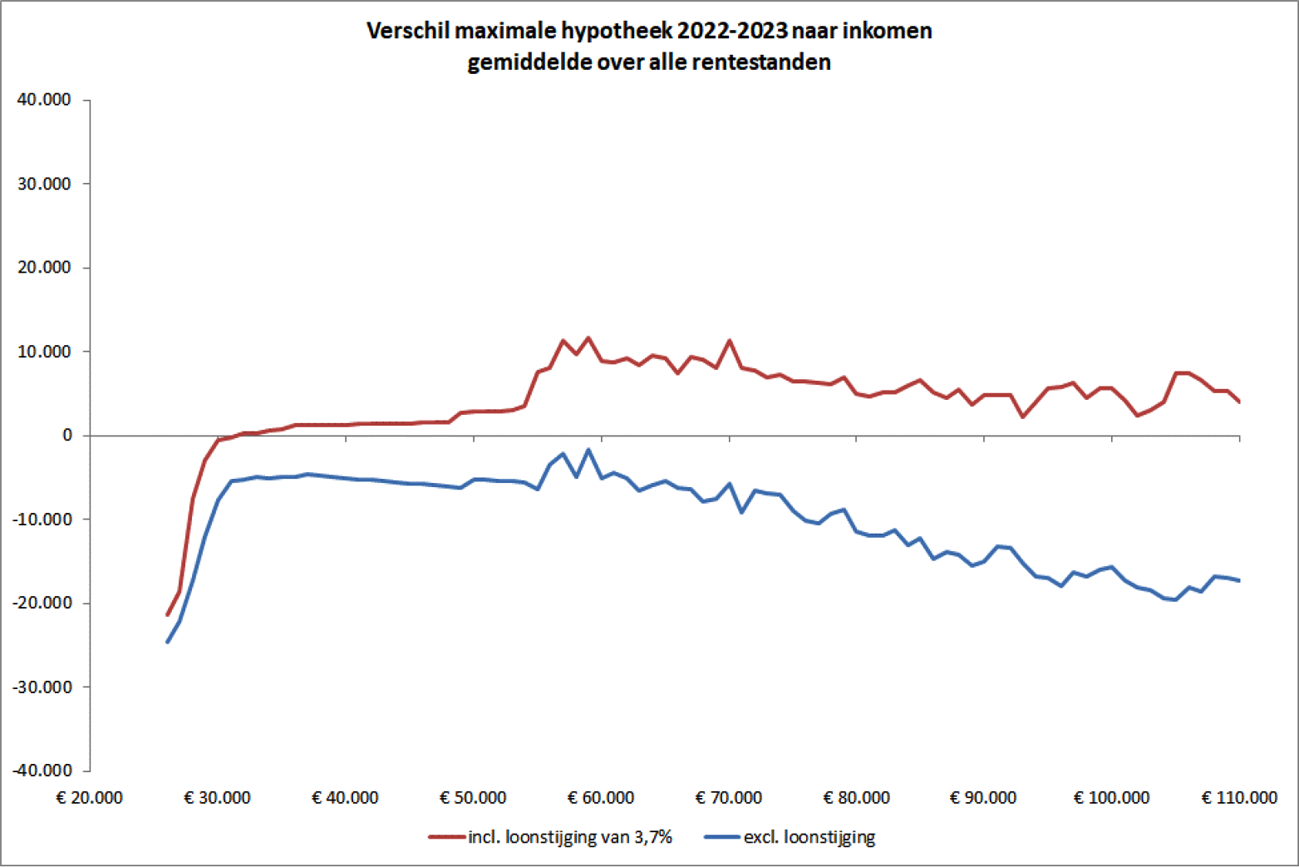

De hoge inflatie heeft een drukkend effect op de leenruimte voor volgend jaar. Door de prijsstijging van uitgavenposten als voeding en energie, hebben huishoudens bij een gelijkblijvend inkomen immers minder budget over voor hypotheeklasten. In onderstaande figuur is het effect van de hoge inflatie te zien op de maximale leenruimte. Ook fiscale wijzigingen die effect hebben op de maximale leenruimte zijn meegenomen in de figuur. De blauwe lijn toont het verschil in de maximale hypotheek tussen 2022 en 2023, zonder de verwachte loonstijging.

De verwachte inkomensgroei vergroot de leenruimte. Het CPB verwacht een loonstijging van 3,7%. Door de verwachte inkomensgroei neemt de maximale leenruimte per saldo, ondanks de hoge inflatie, toe voor de meeste huishoudens. De rode lijn geeft het verschil weer met de maximale hypotheek voor 2022, inclusief het effect van de verwachte loonstijging.

Veranderingen in de hoogte van de hypotheekrente kunnen een forse invloed hebben op de leenruimte. In de bovenstaande figuur worden de verschillen in maximale leenruimte weergegeven bij een gelijkblijvende hypotheekrente. Het afgelopen jaar is de hypotheekrente fors gestegen wat een negatieve invloed heeft gehad op de maximale leenruimte. Zo kan een huishouden met tweeverdieners waarin beiden een inkomen hebben van € 40.000 bij een rente van 1,75% een maximale hypotheek afsluiten van € 429.000. Bij een rente van 4,25% is dit € 393.000. Dit is een verlaging van 8% van de maximale leenruimte.

Volledig meetellen tweede inkomen

Hypotheekverstrekkers kunnen vanaf 1 januari 2023 bij tweeverdieners het tweede inkomen volledig meenemen bij de bepaling van de maximale hypotheek. Het volledig meetellen van het tweede inkomen is volgens Nibud verantwoord. In 2022 mocht het tweede inkomen voor 90% worden meegeteld. Dit is de laatste stap van het in 2013 ingezette beleid om het tweede inkomen stapsgewijs meer te laten meetellen bij het bepalen van de maximale hypotheek, als compensatie voor het verkrappende effect op de maximale leenruimte van de afbouw van de overdraagbaarheid van de algemene heffingskorting. Deze afbouw heeft namelijk alleen een negatief effect op het besteedbaar inkomen van een alleenverdienershuishouden. Als het tweede inkomen niet zwaarder zou worden meegewogen dan zouden tweeverdieners er onterecht in leenruimte op achteruitgaan. Daarnaast verbetert met deze laatste stap de uitlegbaarheid van de systematiek, omdat beide inkomens even zwaar meewegen bij bepaling van de maximale hypotheek. Vanaf 1 januari 2023 kunnen tweeverdieners met twee inkomens van bijvoorbeeld € 30.000 dus net zo veel lenen als een huishouden met één inkomen van € 60.000. De impact van deze wijziging op de maximale leenruimte is gemiddeld genomen beperkt. Tweeverdieners kunnen gemiddeld over alle inkomens zo’n € 3.200 meer lenen dan wanneer het tweede inkomen voor 90% wordt meegeteld.

Studieschulden

Het kabinet is, in lijn met het Nibud-advies, voornemens om per 1 januari 2024 over te stappen naar een nieuwe methodiek voor het meenemen van studieschulden bij het bepalen van de maximale hypotheek. In het Coalitieakkoord (bijlage bij Kamerstuk 35 788, nr. 77) staat dat voor starters de actuele stand van de studieschuld bepalend wordt bij het aanvragen van een hypotheek. Met de afspraak wordt beoogd dat (oud)-studenten niet onnodig beperkt worden in hun leenruimte wanneer zij een studieschuld hebben of extra hebben afgelost op hun studieschuld. Het Nibud constateert dat de huidige methodiek een accuraat beeld geeft van de maandlasten die horen bij een studielening wanneer een oud-student niet extra heeft afgelost (dus naast de reguliere aflossingen) op de studieschuld. Echter in situaties waarin wel extra is afgelost op de studieschuld kan de huidige methodiek leiden tot onnodige beperking van de leenruimte.

Het Nibud adviseert daarom om de mogelijkheid uit te werken om per 1 januari 2024 uit te gaan van de actuele maandlast van de studielening. Dit levert volgens het Nibud een accurater beeld op van de leenruimte dan de huidige methode wanneer sprake is van extra aflossingen, maar vergt wel andere waarborgen wat betreft inventarisatie en controle. De komende maanden ga ik, samen met het Nibud en de sector, deze methodiek verder uitwerken. Hierbij zal ook de Dienst Uitvoering Onderwijs (DUO) als uitvoerder van de studieleningen worden betrokken. Gericht wordt op invoering per 2024, maar dit is mede afhankelijk van een uitvoeringstoets bij DUO waar in zal worden gegaan op mogelijke ICT- en systeemwijzigingen.

Het kabinet zet zich ook op andere wijzen in om de positie van (oud-)studenten te verbeteren bij de aankoop van de woning. De herinvoering van de basisbeurs zal naar verwachting leiden tot lagere studieschulden, waardoor de impact van een studieschuld bij het afsluiten van een hypotheek afneemt. De sociale leenvoorwaarden, die met het leenstelsel werden ingevoerd, worden daarnaast niet teruggedraaid. Dat betekent dat studenten blijven profiteren van de langere terugbetaaltermijn van studieschulden van 35 jaar, waardoor de studieschuld fors minder meeweegt voor de hypotheek dan bij een terugbetaaltermijn van 15 jaar. Dit terugbetaalregime wordt daarnaast uitgebreid naar mbo’ers, voor wie dan ook een terugbetaaltermijn van 35 jaar geldt.

Differentiatie leennormen naar energieverbruik

Ik ben voornemens om bij de leennormen voor 2024 rekening te houden met de energiezuinigheid van de woning. Voor de aankoop van een woning met een lager energieverbruik of wanneer energiebesparende maatregelen worden genomen, kan dan een hoger hypotheekbedrag worden verkregen dan voor de aankoop van een woning met een hoger energieverbruik, omdat er lagere energielasten zijn. Hiermee wordt uitvoering gegeven aan het advies van het Nibud om bij de leennormen voor 2024 beter rekening te houden met de energiezuinigheid van de woning. Het Nibud adviseert om bij de uitwerking goed te kijken naar enkele punten rondom het gebruik van het energielabel. De Ministeries van BZK en Financiën zullen samen met de sector deze punten uitwerken.

De Minister voor Volkshuisvesting en Ruimtelijke Ordening, H.M. de Jonge

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-977.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.