Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32847 nr. 438 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32847 nr. 438 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 1 november 2018

Met deze brief informeer ik u, mede namens de Minister van Financiën, over de jaarlijkse actualisering van de leennormen. Ook licht ik onderstaand de belangrijkste adviezen van Nibud toe. De leennormen treden per 1 januari 2019 in werking. Met deze brief voorzie ik u ook van een reactie op de motie van het lid Koerhuis (VVD) over het meewegen van de studielening bij de hypotheekverstrekking.1 Deze reactie stuur ik tevens mede namens de Minister van Onderwijs, Cultuur en Wetenschap.

Hypothecaire leennormen 2019

Het Nibud adviseert de rijksoverheid jaarlijks over de financieringslastnormen. Voor het advies worden naast de ministeries van Financiën en Binnenlandse Zaken en Koninkrijksrelaties, ook de Nederlandse Vereniging van Banken, het Verbond van Verzekeraars, de Autoriteit Financiële Markten, de Nederlandsche Bank, de stichting Waarborgfonds Eigen Woningen en de Vereniging Eigen Huis geconsulteerd. Na deze consultatierondes komt het Nibud tot een onafhankelijk adviesrapport. Dit bijgevoegde adviesrapport vormt de basis voor de leennormen die door de Minister van Financiën, in overeenstemming met mij, zijn vastgelegd in de Regeling hypothecair krediet2. Bij deze regeling was sprake van een internetconsultatie. De ministeriële regeling zal binnenkort in de Staatscourant worden gepubliceerd.

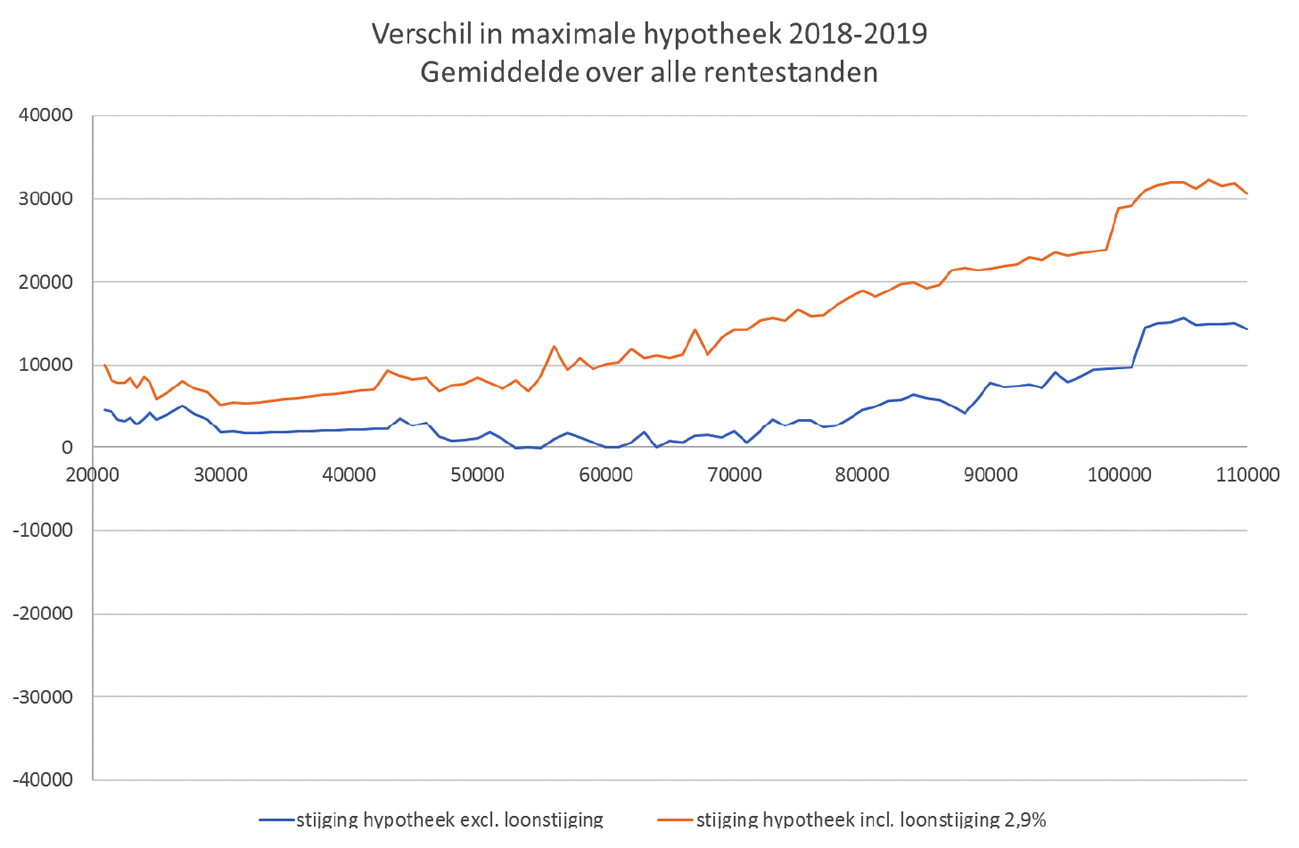

De bovenstaande figuur geeft het gemiddelde verschil in de maximale hypotheek voor 2019 weer ten opzichte van 2018. Dit betreft een weergave van de financieringslastpercentages voor niet-AOW gerechtigden. Het verschil wordt zowel inclusief de gemiddelde verwachte bruto loonstijging van 2,9 procent als exclusief loonstijging weergegeven. Met de loonstijging meegerekend zien we dat er voor alle inkomens een stijging is van de maximale hypotheek. Zonder loonstijging blijft de maximale leenruimte voor bepaalde inkomensgroepen nagenoeg gelijk. De maximale hypotheek stijgt voor hogere inkomens meer dan voor lagere inkomens, omdat de absolute loonstijging in euro's voor hogere inkomens groter is dan voor lagere inkomens.

Tweeverdieners

Voor tweeverdieners geldt dat het inkomen van de minst verdienende partner de afgelopen jaren steeds meer is gaan meetellen. Momenteel telt het tweede inkomen voor 70 procent mee. De mate waarin het tweede inkomen meetelt loopt op dit moment parallel aan de afbouw van de overdraagbaarheid van de algemene heffingskorting. Voor 2018 was de factor 0,67. Dit werd afgerond naar 0,7. Voor 2019 is de factor 0,73. In 2019 blijft het percentage van 70 procent daarom gehandhaafd.

Vrijlatingen energiebesparende voorzieningen

Het Nibud adviseert om de huidige uitzondering voor NulopdeMeter-woningen te splitsen in twee categorieën. Dit advies wordt opgevolgd met een aanpassing van de Regeling hypothecair krediet. Voor het verstrekken van een hypothecair krediet voor de financiering van een woning met een energie-index of een energieprestatie-coëfficiënt gelijk aan of lager dan nul, kan een bedrag van € 15.000 buiten beschouwing worden gelaten voor de berekening van de financieringslast. Er hoeft dan geen energieprestatiegarantie te worden verstrekt. Er is bij een woning met een EPC of energie-index gelijk aan of kleiner dan 0 voldoende zekerheid dat deze daadwerkelijk zeer energiezuinig is en de extra leenruimte verantwoord is. Voor NulopdeMeter-woningen kan een bedrag van € 25.000 buiten beschouwing worden gelaten voor de berekening van de financieringslast. Voor die woning dient dan wel een energieprestatiegarantie te worden afgegeven voor een periode van ten minste tien jaar.

Het meewegen van de studielening bij de hypotheekofferte

Om verantwoorde kredietverstrekking mogelijk te maken is het nodig dat langjarige financiële verplichtingen meegewogen worden bij het bepalen van de leencapaciteit. Het lid Koerhuis heeft verzocht om Nibud onderzoek te laten doen naar de weging van de studielening bij het bepalen van de maximaal toegestane hypotheek. 3 Nibud heeft de resultaten van dit onderzoek in haar advies uiteengezet.

Bij het verstrekken van een hypothecair krediet dient de kredietverstrekker op grond van de Wet op het financieel toezicht (Wft) informatie over de financiële positie van de consument in te winnen om overkreditering van de consument te voorkomen. Hierbij moet ook rekening worden gehouden met de financiële verplichtingen die een consument heeft. Hier vallen ook studieschulden onder. Bij studieleningen die zijn aangegaan vóór het studievoorschot, bedraagt de wegingsfactor 0,75% van de hoofdsom. Voor studieschulden aangegaan onder het studievoorschot is in 2014 besloten om, vanwege de lagere maandlasten door de socialere terugbetaalvoorwaarden, de wegingsfactor op 0,45% vast te stellen. De wegingsfactor waarmee studieleningen worden meegewogen is daarmee significant lager dan bij consumptief krediet, waarvoor wordt uitgegaan van een wegingsfactor die 2% van de hoofdsom bedraagt. Het verschil tussen de wegingsfactoren weerspiegelt het sociale karakter van studieleningen.

Ook het Nibud constateert dat studieleningen sociale terugbetaalvoorwaarden kennen. Terugbetaling mag over 35 jaar worden uitgespreid, terugbetaling begint pas wanneer iemand het minimumloon verdient en van het inkomen boven die drempel, hoeft de oud-student nooit meer dan 4% van zijn inkomen te gebruiken voor terugbetaling. Desalniettemin blijft een studielening een lopende financiële verplichting die moet worden meegewogen waarbij Nibud concludeert dat de sociale terugbetaalvoorwaarden een nog lichtere weging van deze verplichting niet rechtvaardigen.

De rente op studieschulden staat kort vast (5 jaar). De rente beweegt mee met de rente op staatsobligaties. Dit betekent dat bij een renteverhoging, de maandlast van een studieschuld kan stijgen. In het Regeerakkoord is afgesproken dat de rente op studieschulden gekoppeld gaat worden aan het rendement op een 10-jaarsstaatsobligatie in plaats van de 5-jaarsstaatsobligatie (bijlage bij Kamerstuk 34 700, nr. 34). Deze aanpassing zal leiden tot een hogere rente; gemiddeld over de afgelopen jaar is de 10-jaarsrente 0,78% hoger dan de 5-jaarsrente.

Gelet op het bovenstaande adviseert het Nibud de huidige regeling met betrekking tot de studieschulden te handhaven. Ook is het advies van Nibud om de informatievoorziening aan studenten over de consequenties van het aangaan van een studielening in relatie tot toekomstige hypotheekmogelijkheden, te verbeteren.

Ik volg het advies van het Nibud op het punt van het meewegen van studieschulden en zie geen aanleiding om de weging van de studielening bij het bepalen van de maximaal toegestane hypotheek aan te passen. Recentelijk heb ik u geïnformeerd dat ik voornemens ben om tijdens het volgende Platform Hypotheken in 2019 te inventariseren op welke wijze kredietverstrekkers gebruik maken van de mogelijkheden tot maatwerk bij studieschulden en of hier knelpunten worden ondervonden. Ook heeft verbetering van de voorlichting over het aangaan van studieschulden continue de aandacht. Het Ministerie van OCW zal in gesprek gaan met het Nibud om te bezien hoe verbetering van de voorlichting op dit onderwerp kan worden vormgegeven.4

Ten slotte heb ik, tijdens het algemeen overleg woonaangelegenheden op 18 oktober jl., aan het lid Krol (50plus) toegezegd om te bezien of er iets gedaan kan worden aan de kosten rondom het afsluiten van een hypothecaire lening voor verduurzaming. Ik zal dit onderwerp met de sector tijdens het volgende Platform hypotheken bespreken. Ik zal u te zijner tijd informeren over de uitkomsten.

Ik vertrouw erop u hiermee voldoende geïnformeerd te hebben.

De Minister van Binnenlandse Zaken en Koninkrijksrelaties, K.H. Ollongren

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-438.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.