Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 32800 nr. 67 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 32800 nr. 67 |

Vastgesteld 1 april 2020

De vaste commissie voor Financiën heeft een aantal vragen en opmerkingen voorgelegd aan de Minister van Financiën over de brief van 3 december 2019 over de uitwerking van de oplossingsrichting voor knelpunten bij de import van gebruikte voertuigen (Kamerstuk 32 800, nr. 64).

De vragen en opmerkingen zijn op 15 januari 2020 aan de Minister van Financiën voorgelegd. Bij brief van 30 maart 2020 zijn de vragen door de Staatssecretaris van Financiën beantwoord.

De voorzitter van de commissie, Anne Mulder

De griffier van de commissie, Weeber

Vragen en opmerkingen van de leden van de fractie van de VVD

De leden van de VVD-fractie hebben met interesse kennisgenomen van de brief «uitwerking van de oplossingsrichting voor knelpunten bij de import van gebruikte voertuigen» en hebben daarover nog enkele vragen.

De leden van de VVD-fractie vragen naar de houdbaarheid van de huidige opzet van de belasting voor personenauto’s en motorrijtuigen (bpm). De Staatssecretaris gaf in zijn brief aan dat mogelijk fundamentele wijzigingen in het stelsel nodig zijn om de discussie over de waardering van auto’s te beslechten, maar wil op korte termijn nog niet overgaan tot stelselwijzigingen. Kan de Minister toelichten waarom een ingreep in de bpm wenselijk zou zijn? En waarom niet wordt gekozen voor een fundamentele oplossing? Wat zijn de gevolgen of risico’s als er geen fundamentele wijziging wordt ingevoerd?

De leden van de VVD-fractie vragen waarom er in het verleden is gekozen voor het beperken van de fysieke controle op importvoertuigen. Speelden alleen de benodigde specialistische kennis een rol of ook andere overwegingen?

De leden van de VVD-fractie vragen welke consequenties importeurs kunnen verwachten wanneer blijkt dat de bpm-regels niet voldoende worden nageleefd. Zijn naast de positieve stimulans met betrekking tot het gedragseffect ook strengere sancties overwogen voor frauderende importeurs. Zo ja, welke?

De leden van de VVD-fractie vragen de Minister welke verschillende opties tot aanpassing toezichtmodel er in de voorbereiding zijn gepasseerd en waarom deze niet de eindstreep hebben gehaald.

De leden van de VVD-fractie vragen naar de precieze aantallen van auto’s (parallelimport) die worden geïmporteerd naar Nederland. Bij hoeveel van deze auto’s wordt gebruik gemaakt van de forfaitaire afschrijvingstabel? En bij hoeveel auto’s wordt er fysiek gecontroleerd in het huidige toezichtmodel? Graag een overzicht per jaar over de afgelopen vijf jaar.

De leden van de VVD-fractie vragen of er voldoende waarborgen in het proces zijn zodat een fiscaal akkoord voor inschrijving in alle gevallen wordt aangehouden tot een daadwerkelijke hercontrole van het voertuig. Zo nee, waarom niet?

De leden van de VVD-fractie vragen naar voorbeelden van besluiten van de Belastingdienst waarbij de RDW adviseert tot een nadere controle, maar de Belastingdienst het voertuig niet oproept voor hertaxatie. In welke gevallen wordt hiertoe besloten en waarom? Om hoeveel gevallen gaat het naar verwachting?

De leden van de VVD-fractie vragen bij hoeveel auto’s er de afgelopen vijf jaar fraude is gepleegd ten aanzien van de leeftijd van de auto. Wordt er specifiek op leeftijd gecontroleerd of vooral op de uiterlijke kenmerken?

De leden van de VVD-fractie vragen waaruit het takenpakket bestaat van Domeinen Roerende Zaken (DRZ). Voor wie voeren ze welke taken uit? Waarom en welke apparaten moeten aanwezig zijn om de hertaxatie uit te kunnen voeren? Hoeveel fte wordt hiervoor beschikbaar gesteld?

Vragen en opmerkingen van de leden van de fractie van het CDA

De leden van de CDA-fractie hebben met belangstelling kennisgenomen van de maatregelen die de Staatssecretaris heeft voorgesteld bij de parallelimport van schade-auto’s.

Zij hebben hierover een aantal vragen.

1. Kan de Minister aangeven hoeveel schadeauto’s in 2019 geïmporteerd zijn en hoeveel van die auto’s aan een keuring zijn onderworpen?

2. Kan de Minister aangeven hoeveel schadeauto’s in 2019 geïmporteerd zijn en hoeveel van die auto’s onder het nieuwe stelsel aan de keuring onderworpen zouden worden?

3. Is het Europeesrechtelijk mogelijk om de kosten van de hertaxatie in rekening te brengen bij de importerende partij, aangezien dit als een inbreuk gezien kan worden op het vrij verkeer van goederen?

4. Kan de Minister meer inzicht geven in de fundamentele herziening van de bpm waarover de landsadvocaat geadviseerd heeft: wat was de vraag en hoe zou de uitkomst precies werken?

5. Welke problemen worden niet aangepakt bij deze nieuwe aanpak?

Vragen en opmerkingen van de leden van de fractie van D66

De leden van de D66-fractie hebben met belangstelling kennisgenomen van de voorgestelde oplossingsrichting. Deze leden steunen de inzet op een verbeterde vormgeving van het toezicht.

De leden van de D66-fractie vragen om een nadere toelichting over de mogelijkheid en wenselijkheid van een erkenningsregeling voor taxateurs. Welke ervaringen met de RDW-erkenningsregelingen zijn er tot nu toe? Op welke wijze kan een erkenningsregeling bijdragen aan de doeltreffendheid en doelmatigheid van toezicht en handhaving?

De leden van de D66-fractie vragen naar de ontwikkelingen in, en voortgang met, het in gang gezette proces zoals beschreven in de brief van 3 december 2019. Per wanneer zijn de uitvoeringstoetsen beschikbaar? Is er ook een integrale gezamenlijke uitvoeringstoets voorzien?

De leden van de VVD-fractie vragen naar de houdbaarheid van de huidige opzet van de belasting van personenauto’s en motorrijtuigen (bpm).

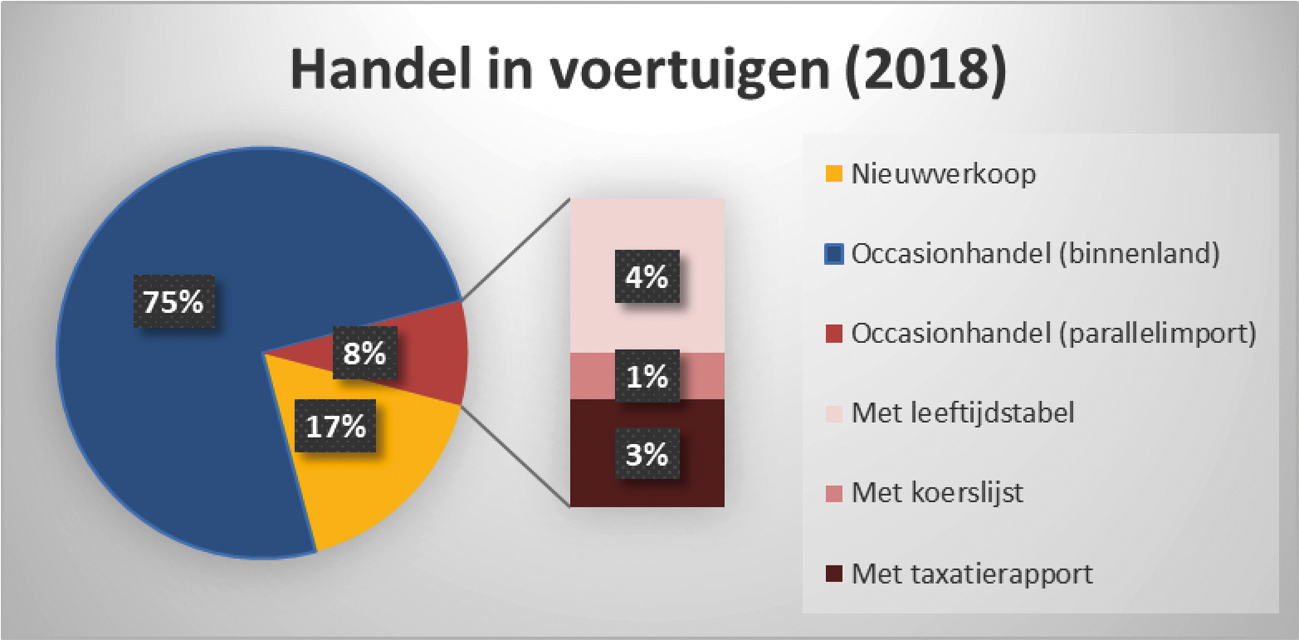

De huidige opzet van de bpm staat niet ter discussie. De bpm is in opzet een eenmalige belasting ter zake van de registratie van het voertuig in het kentekenregister. Ieder voertuig komt slechts eenmaal in aanraking met de bpm. De knelpunten in de bpm doen zich voor bij ongeveer 3% van de jaarlijkse handel in voertuigen.

Handel in geregistreerde occasions (blauw). De jaarlijkse handel in voertuigen bestaat voor ongeveer driekwart uit occasions die al in het kentekenregister zijn geregistreerd. Dat betreft de binnenlandse occasionmarkt. Over deze voertuigen is in het verleden al bpm afgedragen en zij worden dus niet nogmaals met bpm geconfronteerd. Door de opzet van de bpm doen zich in dit segment geen knelpunten voor.

Handel in nieuwe voertuigen (geel). De jaarlijkse handel in nieuwe voertuigen betreft ongeveer 17% van de markt. In deze gevallen verloopt de heffing van bpm nagenoeg zonder problemen.

Handel in import occasions (oranje). De handel in occasions die voor het eerst worden geregistreerd betreft ongeveer 8% van de markt. Het gaat dan voornamelijk om parallelimport. Voor dit segment is de waarde van het voertuig van belang. Als een importvoertuig bijvoorbeeld 50% is afgeschreven, mag slechts 50% van de oorspronkelijke bpm (in nieuwstaat) worden geheven. Anders zou de belastingdruk op het importvoertuig hoger zijn dan de belastingdruk die resteert op een vergelijkbaar binnenlands voertuig. Dat staat het Unierecht niet toe. Om de afschrijving te bepalen wordt in de praktijk vaak gebruikgemaakt van de wettelijke leeftijdstabel of een in de markt toegepaste koerslijst. In die gevallen kent de heffing van bpm weinig problemen. Echter, indien gebruik wordt gemaakt van een individueel taxatierapport om de afschrijving te bepalen, is fysiek toezicht wenselijk. Dat bedroeg in 2018 ongeveer 3% van de handel.

De leden van de VVD-fractie vragen waarom een fundamentele ingreep in de bpm wenselijk zou zijn en waarom daar niet voor wordt gekozen. Ook de leden van de fractie van het CDA vragen naar een toelichting op de fundamentele herziening van de bpm.

De meer fundamentele oplossing die is verkend, heeft als doel het waarderingselement bij gebruikte voertuigen te schrappen. Op grond van het Unierecht slaagt dat alleen door de huidige opzet van de bpm – als eenmalige registratiebelasting – te verlaten. In plaats daarvan moet de bpm verschuldigd zijn ter zake van iedere tenaamstelling in het kentekenregister. Dus ook bij de binnenlandse handel in occasions (overschrijving in het kentekenregister). Een nadeel hiervan is dat veel meer transacties onder de heffing van bpm zouden komen te vallen. In plaats van de huidige 0,6 miljoen nieuwe registraties per jaar vallen dan alle 2,5 miljoen handelstransacties per jaar onder de heffing. Daarbij wordt de groep belastingplichtigen voor de bpm aanzienlijk uitgebreid. Waar nu in de praktijk veelal dealers en importeurs met de bpm te maken hebben, komen bij deze nieuwe denkrichting ook de particulieren die een tweedehandsauto kopen in beeld. Verder kan een fundamentele aanpassing pas op de lange termijn tot resultaat leiden. De belangrijkste waarderingskwesties in de bpm lijken dan pas na ongeveer 5 jaar materieel uitgedoofd.

Ik kies er daarom voor om de bestaande opzet van de bpm zo aan te passen dat het toezicht op de parallelimport wordt versterkt. Dit wil ik doen door de RDW de bpm-aangifte te laten toetsen tegen het fysieke voertuig zoals dat voor de registratie in het kentekenregister wordt aangeboden. Daarmee kunnen (evidente) misstanden bij de taxatie van gebruikte voertuigen snel worden gedetecteerd, zonder dat de huidige opzet van de bpm wordt verlaten. In geval van positieve uitvoeringstoetsen van de betrokken uitvoeringsorganisaties, zal ik hiervoor een wetsvoorstel voorbereiden.

De leden van de VVD-fractie vragen waarom er in het verleden is gekozen voor het beperken van de fysieke controle op importvoertuigen.

Bij de import van gebruikte (schade)voertuigen kiest de importeur zelf welke afschrijvingsmethode hij toepast. Hij kan kiezen voor een afschrijving op basis van de forfaitaire leeftijdstabel, een handelskoerslijst of een taxatierapport. Fysieke controle van voertuigen bij een tabelaangifte is niet nodig, omdat de tabel enkel rekening houdt met de leeftijd van het voertuig. Deze controle kan administratief worden afgedaan. Bij aangiften gebaseerd op een koerslijst is fysieke opname van het voertuig (meestal) ook niet vereist, omdat de koerslijst is gebaseerd op een gewogen gemiddelde van de handelswaarde. Wel kan er in die gevallen een controle plaatsvinden naar de juiste toepassing van de koerslijst. Dan resteert fysieke controle bij aangiften op basis van een taxatierapport. In die gevallen is specialistische en technische kennis nodig om te toetsen of de schade aan het voertuig juist is gewaardeerd door de belastingplichtige. Hiervoor maakt de Belastingdienst gebruik van de diensten van Domeinen Roerende Zaken (DRZ). Op basis van gemaakte afspraken is er bij DRZ capaciteit beschikbaar voor 2000 hertaxaties op jaarbasis.

De leden van de VVD-fractie vragen welke consequenties importeurs kunnen verwachten wanneer blijkt dat de bpm-regels niet voldoende worden nageleefd. Deze leden vragen ook welke verschillende opties tot aanpassing van het toezichtmodel er in de voorbereiding zijn gepasseerd, of ook strengere sancties zijn overwogen en waarom deze niet de eindstreep hebben gehaald.

Het toezichtsmodel is bedoeld om de Belastingdienst beter in staat te stellen het toezicht op parallelimport uit te oefenen. Wanneer de RDW adviseert dat de waardebepaling van het voertuig in de aangifte gebreken kent, twijfels oproept of anderszins nader onderzoek nodig is, kan de Belastingdienst besluiten dat het voertuig moet worden aangeboden voor een hertaxatie. De consequentie daarvan is dat het voertuig fysiek moet worden aangeboden op een keuringslocatie van DRZ en het fiscaal akkoord voor de inschrijving wordt opgehouden totdat het voertuig is aangeboden voor deze hertaxatie. De importeur moet de kosten voor deze hertaxatie dragen en loopt daarnaast het risico op een naheffingsaanslag.

Er is een andere variant op dit toezichtsmodel overwogen. In dat model zou de RDW bij een negatief oordeel besluiten de inschrijving in het kentekenregister te weigeren. De importeur zou dan eerst een nieuw taxatierapport moeten overleggen. Nadere analyse hiervan heeft geleid tot de conclusie dat hiertegen twee bezwaren bestaan. Allereerst kan een dergelijke systematiek leiden tot verdere juridificering van de bpm, omdat dan zowel tegen het oordeel van de RDW als tegen een eventuele naheffingsaanslag kan worden geprocedeerd. Daarnaast is het weigeren van de inschrijving in het kentekenregister waarschijnlijk een belemmering van het vrij verkeer van goederen.

Wat betreft de inzet van sancties geldt het wettelijke kader van de Algemene wet inzake rijksbelastingen dat ook op andere belastingen van toepassing is. Dat betekent dat er in het uiterste geval bijvoorbeeld boetes kunnen worden opgelegd.

De leden van de VVD-fractie vragen naar de aantallen auto’s die worden geïmporteerd naar Nederland. Zij vragen naar een overzicht over het gebruik van de forfaitaire afschrijvingstabel en het aantal fysieke controles. Deze leden vragen naar een overzicht per jaar over de afgelopen vijf jaar.

In 2019 zijn er circa 270.000 gebruikte voertuigen naar Nederland geïmporteerd. Voor ongeveer 123.000 voertuigen is aangifte gedaan aan de hand van de forfaitaire afschrijvingstabel. Het aantal voertuigen waarop een fysieke controle plaatsvindt is de afgelopen 5 jaar gelijk gebleven: DRZ voert tweeduizend controles per jaar uit voor de Belastingdienst. Verder kunnen ook kantoortoetsen en boekenonderzoeken bij de ondernemer plaatsvinden. Omdat op dossierniveau verslag wordt gelegd, is het op dit moment niet mogelijk om het aantal controles (anders dan door DRZ) te kwantificeren. Het is ook niet mogelijk onderscheid te maken naar het aantal controles naar aanleiding van een specifiek soort afschrijvingsmethode (forfaitaire tabel, koerslijst of taxatierapport). Er wordt gewerkt aan het inzichtelijk maken van adequate managementinformatie rondom dit proces.

De leden van de VVD-fractie vragen of er voldoende waarborgen in het proces zijn zodat een fiscaal akkoord voor inschrijving in alle gevallen wordt aangehouden tot een daadwerkelijke hercontrole van het voertuig.

De inschrijving vindt pas plaats nadat de Belastingdienst fiscaal akkoord heeft afgegeven. In de uitvoering zal geborgd moeten worden dat als een voertuig wordt opgeroepen voor een nadere controle, het fiscaal akkoord pas wordt verleend nadat het daadwerkelijk is aangeboden voor deze nadere controle.

De leden van de VVD-fractie vragen naar voorbeelden van besluiten van de Belastingdienst waarbij de RDW adviseert tot een nadere controle, maar de Belastingdienst het voertuig niet oproept voor hertaxatie. Deze leden vragen in welke gevallen hiertoe wordt besloten en om hoeveel gevallen dat naar verwachting gaat.

De Belastingdienst maakt, naar aanleiding van het advies van de RDW, een afweging of het voertuig wordt opgeroepen voor hertaxatie. Daarbij kunnen overwegingen als de (vermoedelijke) ernst van de tekortkomingen in de aangifte, het fiscale belang en de beschikbare capaciteit een rol spelen. Verder houdt de Belastingdienst – net als nu reeds het geval is – ook rekening met de individuele omstandigheden van de importeur. Er is op dit moment geen antwoord te geven hoe deze afweging bij de Belastingdienst uitpakt. In het kader van de uitvoeringstoets op het voorgenomen beleid wordt hier nader naar gekeken.

De leden van de VVD-fractie vragen bij hoeveel auto’s er de afgelopen vijf jaar fraude is gepleegd ten aanzien van de leeftijd van de auto. Deze leden vragen of er specifiek op leeftijd wordt gecontroleerd of vooral op de uiterlijke kenmerken. Er is geen inzicht in het aantal auto’s waarbij sprake is van een onjuiste aangifte naar aanleiding van leeftijdsfraude. Voor een dergelijk inzicht zou het nodig zijn om alle individuele dossiers te raadplegen. De Belastingdienst registreert enkel of er sprake is van een aangifte waarbij de waarde wordt bepaald aan de hand van de afschrijvingstabel, koerslijst en/of taxatierapport. Vervolgens kan bij een individueel dossier gekozen worden om nader toezicht te houden aan de hand van de verschillende voertuiggegevens en -kenmerken. De wijze van controleren is afhankelijk van de afschrijvingsmethode die de belastingplichtige hanteert voor zijn bpm-aangifte. Zo geldt voor aangiften waarbij is gekozen voor de afschrijvingsmethode aan de hand van de forfaitaire tabel dat de hoogte van de bpm uitsluitend afhankelijk is van de leeftijd en de CO2-uitstoot. In deze gevallen wordt dus specifiek op leeftijd gecontroleerd. Indien een belastingplichtige aan de hand van de zogenoemde koerslijst zijn afschrijving berekent, dan spelen ook andere (uiterlijke) kenmerken een rol. Denk daarbij aan het merk of type van het voertuig, aangebrachte accessoires en het aantal gereden kilometers. Tot slot kan een belastingplichtige in een beperkt aantal gevallen ervoor kiezen de afschrijving te berekenen aan de hand van een taxatierapport. Van deze methode kan enkel gebruik worden gemaakt indien een voertuig meer dan normale gebruiksschade heeft of niet voorkomt in een koerslijst. In dat geval zijn alle eerdergenoemde kenmerken relevant, maar met name ook de daadwerkelijke schade aan het voertuig.

De leden van de VVD-fractie vragen waaruit het takenpakket van DRZ bestaat. Deze leden vragen naar het type taken, hoe deze worden uitgevoerd en hoeveel fte beschikbaar wordt gesteld.

DRZ werkt in opdracht van en voor de Belastingdienst. Het takenpakket van DRZ bestaat momenteel uit het controleren van het taxatierapport in de aangifte. Dit gebeurt door het voertuig fysiek te zien op een van de drie DRZ locaties. Daarbij wordt gecontroleerd of het voertuig overeenkomt met het in de aangifte opgegeven voertuig, zoals merk, type, uitvoering en de extra opties die op het voertuig aanwezig zijn. Er wordt een rapportage gemaakt van de bevindingen. Met deze gegevens wordt een nieuwe waardebepaling afgegeven aan de Belastingdienst. Voor deze werkzaamheden beschikt iedere DRZ-locatie over een taxatiestraat en de benodigde softwarelicenties, zoals een schadecalculatieprogramma, diverse koerslijstabonnementen, en software om de VIN fabrieksgegevens te kunnen raadplegen. Medewerkers van DRZ zijn opgeleid om deze taak uit te oefenen. Er worden 2000 voertuigen op jaarbasis gecontroleerd en van een nieuwe waardebepaling voorzien. Hiervoor wordt 14 fte ingezet.

De leden van de fractie van het CDA vragen hoeveel schadeauto’s in 2019 zijn geïmporteerd en hoeveel daarvan aan een keuring zijn onderworpen. Deze leden vragen verder hoeveel van die auto’s onder het nieuwe stelsel aan de keuring worden onderworpen.

In 2019 is voor ongeveer 95.000 voertuigen aangifte gedaan met een taxatierapport als afschrijvingsmethode. In twee gevallen mag worden gekozen voor afschrijving op basis van een taxatierapport: wanneer sprake is van een voertuig met meer dan normale gebruiksschade of wanneer een voertuig niet op de koerslijst voorkomt (exclusieve voertuigen). Dit onderscheid wordt niet apart geregistreerd. Om die reden is het niet mogelijk om exact het aantal geïmporteerde voertuigen te geven waarbij sprake is van meer dan normale gebruiksschade. Wel blijkt in de praktijk dat in nagenoeg alle gevallen de aanleiding voor de afschrijving aan de hand een taxatierapport is dat het voertuig meer dan normale gebruiksschade heeft. Zoals hierboven aangegeven is het helaas nog niet mogelijk onderscheid te maken naar het aantal controles naar aanleiding van een specifiek soort afschrijvingsmethode (forfaitaire tabel, koerslijst of taxatierapport).

In het nieuwe stelsel wordt in beginsel in alle gevallen waarbij een aangifte met een koerslijst of een taxatie plaatsvindt, de bpm-aangifte door de RDW getoetst aan de hand van het fysieke voertuig. Indien deze controle daartoe aanleiding geeft, kan de Belastingdienst besluiten een hertaxatie door DRZ te laten verrichten.

De leden van de fractie van het CDA vragen of het Europeesrechtelijk mogelijk is om de kosten van de hertaxatie in rekening te brengen bij de importerende partij.

Het is verenigbaar met het Unierecht als de belastingplichtige de kosten van het deskundig onderzoek van een individueel voertuig moet dragen. Een hertaxatie kan slechts aan de orde komen indien de belastingplichtige afziet van aangifte op basis van een afschrijvingstabel en in plaats daarvan een bijzondere beoordeling nastreeft (koerslijst of taxatierapport). Daarbij berust de oproep voor een hertaxatie uiteraard niet op willekeur. Een hertaxatie vindt plaats als het vermoedelijke fiscale belang, blijkend uit het advies van de RDW of uit andere signalen uit onderzoek van de Belastingdienst, voor de Belastingdienst een zodanige omvang heeft dat een hertaxatie aangewezen is. Het doorberekenen van de kosten is noodzakelijk opdat het ingestelde systeem niet administratief en financieel wordt belast. Als de kosten namelijk niet worden doorberekend dan kan de importeur – die bij de aangifte een gebrekkig taxatierapport overlegt – op kosten van de algemene middelen een nieuwe hertaxatie laten uitvoeren. Het doorberekenen van de kosten van toezicht is dus mede bedoeld om prikkels te verschaffen voor de onder toezicht gestelde partijen om meer eigen verantwoordelijkheid te nemen.

De leden van de fractie van het CDA vragen welke problemen niet worden aangepakt bij de nieuwe aanpak.

Het voorgestelde toezichtsmodel neemt de mogelijke discussie over de waarde van een voertuig niet weg. Het waarderen van goederen kent een mate van subjectiviteit en daarom blijft er altijd een mate van onzekerheid in de markt bestaan. Dat betekent dat ook juridische procedures op dit punt niet volledig zijn te voorkomen. Het kabinet onderzoekt in dit verband wel de mate waarin bij procedures tegen beschikkingen in het kader van de bpm gebruikgemaakt wordt van de diensten van no-cure-no-pay-bedrijven.1

De leden van de fractie van D66 vragen om een nadere toelichting over de mogelijkheid en wenselijkheid van een erkenningsregeling voor taxateurs. Deze leden vragen naar de ervaringen met de RDW-erkenningsregelingen en op welke wijze een erkenningsregeling kan bijdragen aan de doeltreffendheid en doelmatigheid van toezicht en handhaving.

De RDW kent in de huidige situatie al een groot aantal erkenningsregelingen. De bekendste daarvan betreft de erkenning van garagebedrijven om APK’s te mogen uitvoeren. Erkende bedrijven krijgen daarbij de bevoegdheid om bepaalde handelingen te verrichten conform de aan deze regeling gekoppelde voorschriften. Controle op naleving van de betreffende voorschriften vindt steekproefsgewijs en periodiek en in toenemende mate risicogestuurd plaats. De ervaring met toepassing van deze regelingen leidt tot de conclusie dat het toezicht op de uitvoering doelmatig kan worden vormgegeven. Indien zou worden gekozen voor een RDW-erkenningsregeling voor taxateurs verschuift ook daar het toezicht op casus niveau naar toezicht op – de uitvoering door – de erkende taxateurs. Analoog aan de reeds bestaande erkenningsregelingen is het mogelijk dat de doelmatigheid van het toezicht daarmee zou kunnen worden verhoogd. De komende tijd wordt dit nader verkend.

De leden van de fractie van D66 vragen naar de voortgang van het in gang gezette proces zoals beschreven in de brief van 3 december 2019. Zij vragen wanneer de uitvoeringstoetsen beschikbaar zijn en of er ook in een integrale gezamenlijke uitvoeringstoets is voorzien.

De uitvoeringsorganisaties ontwerpen allereerst een gezamenlijke procesbeschrijving over de precieze wijze waarop de uitvoering wordt ingericht. Vervolgens wordt op basis van deze gezamenlijke procesbeschrijving, zowel door de RDW, DRZ als de Belastingdienst een uitvoeringstoets op het voorgenomen beleid gemaakt. Ik streef ernaar dat deze in het tweede kwartaal van dit jaar gereed zijn. Indien de uitvoeringstoetsen positief zijn, wordt de noodzakelijke wetgeving ontworpen en vindt op basis daarvan ook nog een uitvoeringstoets plaats.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32800-67.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.