Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 31880 nr. 7 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 31880 nr. 7 |

|

Samenvatting |

3 |

|

|

1 |

Over dit onderzoek |

5 |

|

1.1 |

Onderzoekskader |

5 |

|

1.2 |

Uitleg van intracommunautaire btw-fraude |

6 |

|

1.3 |

Ontwikkeling op Europees niveau |

8 |

|

1.4 |

Leeswijzer |

8 |

|

2 |

Ontwikkelingen in de aanpak van intracommunautaire btw-fraude |

9 |

|

2.1 |

Organisatie |

9 |

|

2.2 |

Preventie |

9 |

|

2.3 |

Detectie |

11 |

|

2.3.1 |

Administratieve systemen |

11 |

|

2.3.2 |

Informatie-uitwisseling tussen EU-lidstaten |

11 |

|

2.4 |

Repressie |

14 |

|

2.4.1 |

Omvang carrouselfraude behandeld door de FIOD |

14 |

|

2.4.2 |

Bestuurlijke informatie |

14 |

|

2.5 |

Capaciteitsinzet |

16 |

|

3 |

Conclusies en aanbevelingen |

17 |

|

3.1 |

Conclusies |

17 |

|

3.2 |

Aanbevelingen |

17 |

|

4 |

Reactie staatssecretaris van Financiën en nawoord Algemene Rekenkamer |

19 |

|

4.1 |

Reactie staatssecretaris van Financiën |

19 |

|

4.2 |

Nawoord Algemene Rekenkamer |

20 |

|

Bijlage 1 |

Aanbevelingen en toezeggingen uit 2009 en stand van zaken 2012 |

22 |

|

Bijlage 2 |

Ramingen VAT-gap per EU-lidstaat in 2006 |

32 |

|

Bijlage 3 |

Methodologische verantwoording |

33 |

|

Bijlage 4 |

Gebruikte afkortingen |

34 |

|

Bijlage 5 |

Literatuur |

35 |

|

Bijlage 6 |

Gezamenlijke follow-up rapport Nederland, België en Duitsland |

37 |

|

1 |

Inleiding |

37 |

|

1.1 |

Achtergrond van het gezamenlijke vervolgonderzoek |

37 |

|

1.2 |

Uitleg over intracommunautaire btw-fraude |

37 |

|

1.3 |

Ontwikkelingen op EU-niveau |

39 |

|

1.4 |

Kader voor het vervolgonderzoek |

40 |

|

1.5 |

Indeling van het rapport |

40 |

|

2 |

Follow-up van eerdere aanbevelingen |

41 |

|

2.1 |

Preventie |

41 |

|

2.2 |

Detectie |

44 |

|

2.3 |

Repressie |

50 |

|

3 |

Overzicht en vooruitblik |

52 |

|

Afkortingen |

54 |

|

In 2011/2012 heeft de Algemene Rekenkamer, in samenwerking met het Rekenhof van België en het Bundesrechnungshof van Duitsland, teruggeblikt op een gezamenlijk onderzoek naar intracommunautaire btw-fraude uit 2009.

In 2009 hebben we aanbevelingen gedaan om de preventie, detectie en repressie van intracommunautaire btw-fraude te verbeteren. Met het terugblikonderzoek hebben we in kaart gebracht welke toezeggingen zijn gedaan, respectievelijk welke acties zijn ondernomen, naar aanleiding van (de aanbevelingen in) het oorspronkelijke rapport.

We concluderen dat ons rapport uit 2009 de Belastingdienst een impuls heeft gegeven om de bestrijding van intracommunautaire btw-fraude intensiever aan te pakken. Zo is er 38 fte extra ingezet op de bestrijding van btw-fraude, waardoor de totale inzet op 88 fte is gebracht. Binnen de dienst is er meer aandacht voor carrouselfraude en meer regie op de aanpak ervan.

Preventie

De Belastingdienst heeft gewerkt aan het opschonen van inactieve btw-nummers. Voor de handel in CO2-emissierechten is de verleggingsregeling geïntroduceerd, waarbij de btw wordt doorgeschoven naar de volgende schakel in de keten. Ook zijn zogeheten waarschuwingsbrieven geïntroduceerd om ondernemers erop te wijzen dat zij het risico lopen in een carrouselfraude betrokken te raken.

Een knelpunt voor de Belastingdienst is nog het ontbreken van een aandeelhoudersregister om wisselingen van eigendom van ondernemingen te kunnen volgen. Dit bemoeilijkt de aanpak van eventueel misbruik van bestaande btw-nummers door de nieuwe eigenaren van een onderneming.

Detectie

Voor detectiedoeleinden wil de Belastingdienst verificaties van btw-nummers vanaf 2013 gaan vastleggen en analyseren. Een onderzoek van de Belastingdienst naar de toegevoegde waarde van dergelijke vastleggingen, dat naar aanleiding van ons rapport uit 2009 is uitgevoerd, heeft tot een positieve uitkomst geleid.

Sinds ons vorige rapport zijn de mogelijkheden van matching van btw-aangiften met de opgaven van intracommunautaire leveringen vanuit het buitenland nauwelijks verbeterd. Voor een deel van de handelaren is er wel een versnelling doorgevoerd van kwartaal- naar maandopgaven, maar dat lost de bestaande matchingproblemen niet op. Omdat in veel gevallen uitzonderingen gelden op de maandopgave, vindt de matching nog steeds per kwartaal plaats. De versnelling van de opgaven biedt de fraude-eenheden van de EU-lidstaten, zoals de Fiscale Inlichtingen en Opsporingsdienst (FIOD) in Nederland, wel extra mogelijkheden voor vroegtijdige detectie.

Internationale informatie-uitwisseling vindt voor een deel via speciaal daarvoor bestemde formulieren plaats. Volgens de FIOD verloopt de informatie-uitwisseling tussen fraude-eenheden effectief, maar de beantwoording van overige informatieverzoeken1 verloopt nog steeds te traag. Het percentage te laat beantwoorde informatieverzoeken van de Nederlandse Belastingdienst aan het buitenland blijkt sinds ons rapport uit 2009 te zijn toegenomen van 20% naar 48% in 2011. Ondanks onze aanbeveling uit 2009, heeft de Belastingdienst nog geen evaluatieonderzoek verricht naar de effecten van de internationale informatie-uitwisseling op de detectie van fraude. De oprichting van Eurofisc om de uitwisseling tussen fraude-eenheden van de lidstaten te bevorderen is een positieve ontwikkeling, onder andere omdat juridische belemmeringen voor samenwerking, die volgens sommige lidstaten bestonden, zijn weggenomen.

Repressie

Het beschikbare cijfermateriaal geeft de indicatie dat de Belastingdienst het fiscale nadeel dat Nederland ondervindt door intracommunautaire btw-fraude heeft weten te beperken. Ons rapport uit 2009 bevat cijfers afkomstig van de FIOD over het fiscale nadeel in de jaren 2003 tot en met 2007. Voor deze jaren bedroeg het fiscale nadeel gemiddeld bijna € 131 miljoen per jaar. Het vergelijkbare fiscale nadeel voor 2008 tot en met 2011 komt uit op gemiddeld bijna € 39 miljoen per jaar.

De Belastingdienst heeft sinds ons rapport uit 2009 de bestuurlijke informatie over de omvang van carrouselfraude verbeterd, maar nadere specificatie is gewenst. Van de naheffingen door intracommunautaire btw-fraude is bijvoorbeeld niet duidelijk of het om «ploffers»2 gaat of om weigering van nultarief of vooraftrek.3 De beperkte specificatie heeft ook tot gevolg dat de aansluiting met de registratie van de FIOD niet is vast te stellen. De Belastingdienst heeft aangegeven deze punten vanaf 2012 te verbeteren.

Aanbevelingen

Een stevige aanpak van carrouselfraude blijft van belang om te voorkomen dat de omvang van de fraude weer gaat toenemen. Binnen het huidige btw-stelsel bestaat namelijk voortdurend de dreiging dat nieuwe carrousels worden opgezet.

In Nederland kan de Belastingdienst zelf onder meer de volgende punten oppakken: het uitvoeren van effectiviteitsonderzoeken en de verbetering van de informatievoorziening over carrouselfraude.

Een intensieve samenwerking en informatie-uitwisseling binnen de EU is in de toekomst ook onverminderd nodig. We bevelen de Belastingdienst en de staatssecretaris van Financiën daarom aan om in Europees verband verbeteringen te bepleiten, vooral op het punt van de (verdere) harmonisatie van administratieve procedures voor de toekenning en intrekking van btw-nummers, opgaven van intracommunautaire leveringen en btw-aangiften.

De staatssecretaris van Financiën heeft 29 augustus 2012 instemmend gereageerd op ons rapport. Hij ziet het rapport als een steun in de rug voor een blijvende stevige aanpak van carrouselfraude. Wij zijn van oordeel dat de reactie van de staatssecretaris in belangrijke mate tegemoet komt aan onze aanbevelingen. Het evaluatieonderzoek naar de effectiviteit van de internationale informatie-uitwisseling moet de staatssecretaris naar onze mening niet beperken tot de analyse van de feedback vanuit andere lidstaten. Ook de waarde van de informatie die de Belastingdienst ontvangt van andere lidstaten naar aanleiding van uitgezette verzoeken, moet in de beschouwing worden betrokken.

In maart 2009 heeft de Algemene Rekenkamer (2009) een rapport over intracommunautaire btw-fraude gepubliceerd. Het onderzoek is in samenwerking met het Bundesrechnungshof van Duitsland en het Rekenhof van België uitgevoerd en heeft, naast een nationaal rapport, ook een gezamenlijk rapport (joint report) opgeleverd.

De drie betrokken rekenkamers hebben besloten om gezamenlijk een terugblikonderzoek te starten in 2011. Het terugblikonderzoek heeft geresulteerd in dit nationale rapport en in een afzonderlijk joint follow up report.4

Het doel van het terugblikonderzoek is na te gaan welke acties de staatssecretaris en de Belastingdienst hebben ondernomen naar aanleiding van de aanbevelingen in ons rapport over intracommunautaire btw-fraude uit 2009. In aanvulling daarop hebben we geïnventariseerd welke maatregelen zijn geïmplementeerd op Europees niveau die tegemoet komen aan de aanbevelingen uit de in 2009 gepubliceerde rapporten.

Voor het terugblikonderzoek zijn de volgende onderzoeksvragen geformuleerd:5

1. Welke toezeggingen zijn gedaan, respectievelijk welke acties zijn ondernomen naar aanleiding van de (aanbevelingen in de) oorspronkelijke rapporten?

2. Welke maatregelen zijn op Europees niveau genomen om tegemoet te komen aan (de aanbevelingen uit) de oorspronkelijke rapporten?

In 2009 concludeerden we dat de Belastingdienst de aanpak van intracommunautaire btw-fraude moest versterken. Over veel van de toezeggingen die de staatssecretaris naar aanleiding van onze aanbevelingen in 2009 deed, hebben wij destijds in ons nawoord laten weten dat we nadere concretisering wenselijk vonden. Over een deel van de toezeggingen hebben wij opgemerkt dat ze verdere initiatieven op Europees niveau vergden. In dit terugblikonderzoek zijn we nagegaan in hoeverre dat is gebeurd.

De Tweede Kamer heeft de staatssecretaris van Financiën vragen gesteld naar aanleiding van ons rapport uit 2009, die hij in mei 2009 heeft beantwoord (Tweede Kamer, 2009). In augustus 2009 heeft de staatssecretaris van Financiën een brief gestuurd aan de Tweede Kamer waarin hij een pakket maatregelen aankondigt ter bestrijding van intracommunautaire btw-fraude (Financiën, 2009). Het gaat daarbij bijvoorbeeld om verbeteringen in de aansturing van de fraudebestrijding, in de controle van btw-aangiften en in de uitwisseling van informatie met andere lidstaten van de Europese Unie (EU). De staatssecretaris heeft in zijn brief ook toegezegd dat hij de personele inzet voor de bestrijding van intracommunautaire btw-fraude zou verhogen van 50 naar 88 fte. Tijdens het terugblikonderzoek hebben we onderzocht in hoeverre deze maatregelen zijn geïmplementeerd.

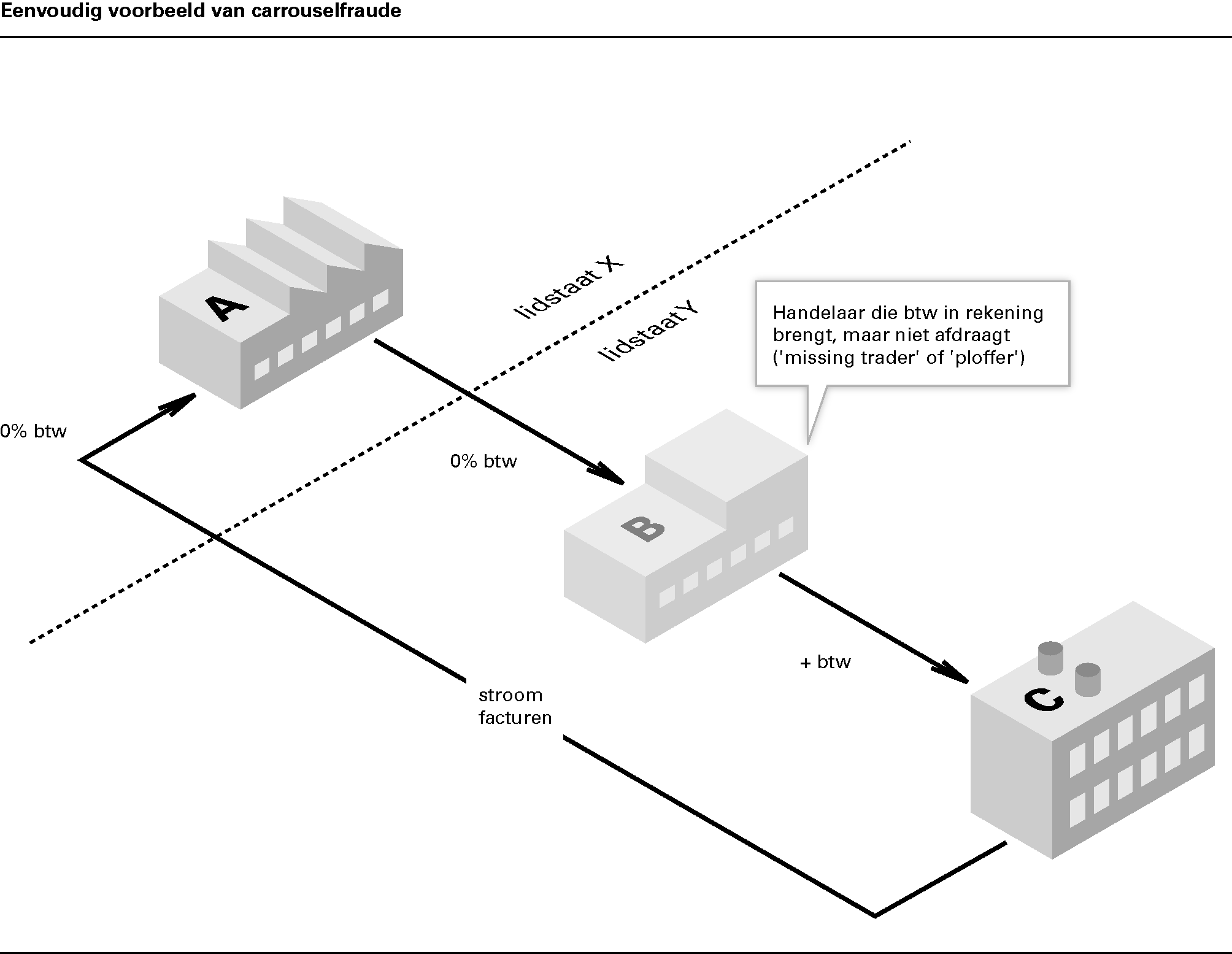

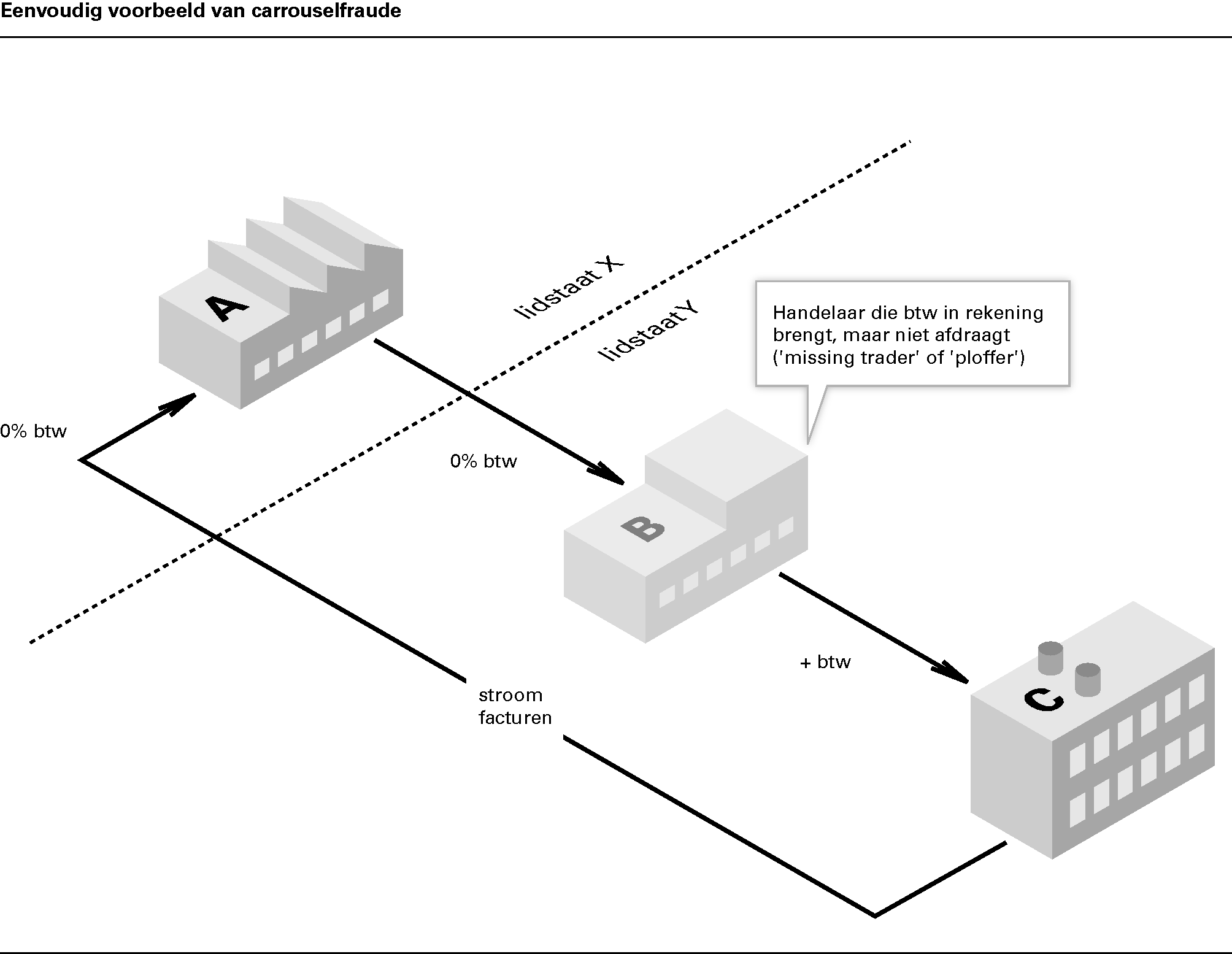

Intracommunautaire btw-fraude, ofwel carrouselfraude, is een fraudevorm, waarbij fraudeurs profiteren van het zogeheten nultarief voor leveringen binnen de EU. In eenvoudige vorm werkt carrouselfraude als volgt6:

Handelaar A levert tegen nultarief goederen aan handelaar B in een andere lidstaat van de EU. Handelaar B levert de goederen in eigen land door en berekent daarbij btw aan afnemer C. B draagt deze btw niet af. C levert de goederen door en vordert door hem betaalde btw terug. De goederen kunnen tegen het nultarief weer terugkeren naar het land van herkomst, zodat de cyclus zich kan herhalen. Vandaar de naam «carrouselfraude». Handelaar B zorgt ervoor onvindbaar te blijven voor de autoriteiten en wordt daarom wel «ploffer» of missing trader genoemd. De verschillende handelaren in de keten kunnen met elkaar samenspannen, maar ook bonafide handelaren kunnen schakel zijn in een carrousel. Alleen als de Belastingdienst kan bewijzen dat een handelaar wist of redelijkerwijs kon weten dat hij deel uitmaakte van een carrousel, is verhaal op deze handelaar mogelijk.

Het volgende schema geeft de carrousel in zijn meest eenvoudige vorm weer:

In dit schema zijn de minimale voorwaarden voor een carrousel verwerkt:

• minimaal drie handelaren, van wie één in een andere lidstaat dan de andere twee;

• een stroom van facturen tussen deze handelaren;

• een handelaar die btw in rekening brengt (handelaar B), maar niet afdraagt («ploffer»).

Bij carrouselfraude profiteren fraudeurs van het verschil tussen het hoge binnenlandse btw-tarief en het nultarief voor intracommunautaire leveringen. Per 1 januari 2012 was het hoge btw-tarief in Nederland en Duitsland 19% en in België 21%. Nederland zal vanaf 1 oktober 2012 ook een btw-tarief van 21% hanteren.

Over de omvang van carrouselfraude binnen de EU zijn geen exacte cijfers bekend. Volgens een schatting uit 2003 van de Economische commissie van het Europees parlement zou jaarlijks in totaal ongeveer € 100 miljard aan btw ten onrechte niet worden afgedragen binnen de EU-lidstaten. Dit betreft dan alle vormen van btw-fraude en niet alleen intracommunautaire btw-fraude. In 2007 heeft de Europese Commissie het onderzoeksbureau Reckon de opdracht gegeven om de zogeheten VAT-gap voor de verschillende EU-lidstaten te ramen. De VAT-gap is het verschil tussen de daadwerkelijk ontvangen btw en de op basis van macro-economische gegevens te becijferen theoretische btw-opbrengsten.

In het rapport van Reckon (2009) is de VAT-gap voor de EU als geheel geraamd op ongeveer € 106,7 miljard in 2006.7 Net als de eerdergenoemde raming omvat dit bedrag alle vormen van btw-fraude, waaronder carrouselfraude. Welk aandeel carrouselfraude hierin heeft is onbekend.

Al geruime tijd wordt op Europees niveau gesproken over mogelijkheden om de aanpak van intracommunautaire btw-fraude te versterken. In 2006 heeft de Europese Commissie (2006) een mededeling gepubliceerd om de discussie op gang te brengen over een anti-fraude strategie op Europees niveau. De Europese Commissie maakte daarbij een onderscheid tussen:

• conventionele maatregelen om fraude tegen te gaan binnen het kader van het bestaande btw-stelsel;

• verdergaande maatregelen, waarbij het btw-stelsel als geheel vernieuwd zou moeten worden.

Op basis van de besprekingen over deze maatregelen heeft de Europese Commissie de conclusie getrokken dat er onvoldoende draagvlak bestaat om het huidige btw-stelsel te vervangen. De aandacht is daarom vooral gericht op de conventionele maatregelen. Zo is een wijziging van een Europese verordening tot stand gekomen om de termijn waarbinnen ondernemingen hun intracommunautaire leveringen moeten opgeven te verkorten van drie maanden naar één maand (zie § 2.3.1). Ook zijn de mogelijkheden voor informatie-uitwisseling tussen fraude-eenheden van de EU-lidstaten verbeterd door de introductie van Eurofisc (zie § 2.3.2).

Eind 2010 heeft de Europese Commissie ter consultatie een «groenboek» uitgebracht over het btw-stelsel om het beter te laten aansluiten op de principes van de interne markt, terwijl de btw als bron van inkomsten intact blijft. In december 2011 publiceerde de Europese Commissie (2011) de uitkomsten van de consultatie. Specifiek in relatie tot carrouselfraude vermeldt de Europese Commissie de behoefte aan een «snel reactiemechanisme» om sneller in te kunnen spelen op nieuwe fraudepatronen.

Na dit inleidende hoofdstuk behandelen we in hoofdstuk 2 de ontwikkelingen in de aanpak van intracommunautaire btw-fraude waarbij we in het bijzonder ingaan op de mate waarin en wijze waarop de staatssecretaris de aanbevelingen uit ons rapport uit 2009 heeft opgevolgd. Daarbij komen achtereenvolgens de organisatie (§ 2.1), preventie (§ 2.2), detectie (§ 2.3), repressie (§ 2.4) en capaciteitsinzet (§ 2.5) aan de orde. In hoofdstuk 3 staan onze conclusies en aanbevelingen en in hoofdstuk 4 de reactie van de staatssecretaris van Financiën en ons nawoord daarbij.

In bijlage 1 hebben we een gedetailleerd overzicht opgenomen van de opvolging van de aanbevelingen en toezeggingen van ons rapport uit 2009 en van de stand van zaken in 2012.

De Belastingdienst heeft de verantwoordelijkheid voor de regie op de bestrijding van intracommunautaire btw-fraude toegewezen aan de belastingregio Zuidwest en de Landelijke Toezicht Organisatie (LTO). De handhavingsregisseurs van deze eenheden werken nauw samen met de andere betrokken organisatieonderdelen, zoals de belastingregio’s, de Central Liaison Office (CLO) en het Centraal Coördinatiepunt btw-fraude van de Fiscale Inlichtingen- en Opsporingsdienst (FIOD-CPB). De belastingregio’s zijn onder andere verantwoordelijk voor de uitvoering van de toezichttaken op het terrein van de btw. De Central Liaison Office is het centrale verbindingsbureau voor de informatie-uitwisseling op Europees niveau. Elke EU-lidstaat beschikt over een dergelijk verbindingsbureau. FIOD-CPB houdt zich onder andere bezig met de behandeling van (internationale) signalen van carrouselfraude.

In 2009 heeft de Belastingdienst een plan van aanpak opgesteld voor de bestrijding van (intracommunautaire) btw-fraude. In het stuurcontract 2011 met de belastingregio’s is deze aanpak verankerd. Ook in het Landelijk Handhavingsplan (LHP) 2011 is carrouselfraude als thema genoemd. In 2012 is expliciete vermelding in het stuurcontract achterwege gelaten en is volstaan met vermelding in het LHP in de vorm van een verwijzing naar het plan van aanpak.

De CLO-functie is met ingang van 2009 op één organisatorische plaats binnen de Belastingdienst ondergebracht en gevestigd te Almelo. De nauwe samenwerking met de FIOD op het punt van de internationale informatie-uitwisseling is daarbij behouden gebleven.

Om intracommunautair te kunnen leveren, hebben handelaren een btw-identificatienummer (kortweg btw-nummer) nodig en moeten zij beschikken over de btw-nummers van hun buitenlandse afnemers. Voor de Belastingdienst kunnen aanvragen van btw-nummers een aangrijpingspunt vormen voor preventieve toetsing.

Deze preventieve toetsing is sinds 2009 op hoofdlijnen niet veranderd. Volgens de Belastingdienst heeft het risico om ten onrechte een btw-identificatienummer af te geven in 2011 veel aandacht gehad en is inmiddels een proces ingericht, waarbij op basis van risicoselectie beoordeling plaatsvindt op de afgifte van btw-identificatienummers. Vanaf 1 mei 2012 is dit ook verankerd in het LHP.

Op Europees niveau is nog geen overeenstemming bereikt over gemeenschappelijke standaarden voor het afgeven van btw-nummers. De Europese Verordening 904/2010 van 12 oktober 2010 bevat een regeling voor het intrekken van btw-nummers als ondernemers geen economische activiteiten meer ontplooien of als zij valse gegevens hebben verstrekt. Nederland heeft in Europees verband gepleit voor een wettelijke mogelijkheid om een btw-nummer te kunnen weigeren of in te trekken in situaties waarin belastingplichtigen weten dat ze een onderdeel (gaan) vormen van een btw-fraude en dat hun enige activiteit is. Dit heeft echter nog niet geresulteerd in wijziging van EU-regelgeving.

De Belastingdienst heeft wel gewerkt aan het opschonen van inactieve btw-nummers, die potentieel een frauderisico vormen. Voor alle belastingregio’s is een selectie gemaakt van btw-nummers zonder economische activiteit in het afgelopen jaar (nihil-aangiften). De houder van het btw-nummer ontvangt in die gevallen een brief met de mededeling dat de Belastingdienst van plan is om het btw-nummer in te trekken. Als daarop een reactie komt, verifieert de regio of het btw-nummer gehandhaafd moet worden. Als de houder niet reageert, trekt de Belastingdienst het btw-nummer in. In 2011 zijn in het kader van dit beleid 27 500 btw-nummers ingetrokken.

In ons rapport uit 2009 hebben we gewezen op de risico’s van misbruik van bestaande btw-nummers bij wisseling van eigendom van ondernemingen. De Belastingdienst onderkent deze frauderisico’s, maar mist in dit kader een basisregistratie voor wisselingen van eigendom (aandeelhoudersregister) als hulpmiddel. De afdeling Wetgeving van het Ministerie van Financiën werkt in samenwerking met onder andere het Ministerie van Veiligheid en Justitie aan een businesscase voor een aandeelhoudersregister. Overigens signaleert de Belastingdienst dat ook aandacht nodig is voor mogelijk misbruik van vrijgestelde ondernemingen8 of stichtingen met een actief btw-nummer. De Belastingdienst betrekt dit daarom in de risicoanalyse.

Een nieuwe preventieve maatregel vanaf 2011 betreft de zogeheten waarschuwingsbrief. De Belastingdienst verstuurt waarschuwingsbrieven als het sterke vermoeden bestaat dat de belastingplichtige betrokken is in een handelsketen waarin door ten minste één partij niet aan de btw-verplichtingen wordt voldaan met fiscaal nadeel voor de overheid in Nederland of in het buitenland. De belastingplichtige wordt erop gewezen dat hij zorgvuldig moet zijn in het kiezen van zijn leveranciers en kopers om zo te voorkomen dat hij betrokken raakt in btw-fraude. In 2011 zijn in totaal 81 waarschuwingsbrieven verzonden.

Een andere preventieve maatregel die de Belastingdienst kan hanteren is de zogeheten verleggingsregeling. Bij toepassing van deze regeling brengt de leverancier geen btw in rekening bij een (btw-plichtige) afnemer. De afnemer vermeldt de verschuldigde btw op zijn eigen aangifte en verrekent dit op dezelfde aangifte met het recht op aftrek van de btw op inkopen. Daardoor is er geen daadwerkelijke betaling van btw, waardoor er geen fraude kan plaatsvinden. Door de verleggingsregeling verschuift de afdracht van btw naar de laatste schakel in de keten die levert aan de finale consument.

De verleggingsregeling is vanaf juli 2009 toegepast voor de handel in CO2-emissierechten, omdat er signalen waren dat hiermee op grote schaal btw-fraude werd gepleegd. Omdat de verleggingsregeling een inbreuk betekent op het btw-stelsel in de EU, is instemming van de Europese Commissie vereist om deze regeling selectief te mogen toepassen. Vanaf 1 april 2012 geldt voor de handel in gas en elektriciteit een technische regeling, waardoor de tussenhandel tegen nultarief kan doorverkopen. Daarmee wordt een vergelijkbaar effect bereikt als met de verleggingsregeling.

Om intracommunautaire leveringen te kunnen doen, moeten handelaren de btw-nummers van hun afnemers kunnen verifiëren. In tegenstelling tot de autoriteiten in België en Duitsland, houdt de Nederlandse Belastingdienst geen registratie bij van de verrichte verificaties. Inmiddels heeft de Belastingdienst onderzocht of een dergelijke registratie waardevol kan zijn voor risicoanalyses. Dit blijkt het geval te zijn. Op dit moment registreert de Belastingdienst de verificatieverzoeken nog niet. Volgens de Belastingdienst zullen deze gegevens vanaf 2013 via een website van de EU beschikbaar komen voor analyse, als gevolg van afspraken op Europees niveau. Handelaren zullen dan hun verificatieverzoeken via deze website doen en de vastlegging daarvan is beschikbaar voor de Belastingdienst.

In Europees verband is een administratief systeem voor de btw afgesproken dat handelaren onder andere de verplichting oplegt om periodiek opgave te doen van de intracommunautaire leveringen per btw-nummer. Dit wordt vastgelegd in het VAT Information Exchange System (VIES).9 In het verleden ging het om kwartaalopgaven, maar door een aanpassing van de Europese regelgeving10 moeten handelaren hun intracommunautaire leveringen vanaf 1 januari 2010 maandelijks opgeven. Er gelden echter uitzonderingen: ondernemingen in het midden- en kleinbedrijf met een beperkte omzet mogen per kwartaal opgave blijven doen. Voor Nederland heeft dit erin geresulteerd dat in 2011 ongeveer 25% van de ondernemingen op maandbasis opgave deed van intracommunautaire leveringen. Deze ondernemingen namen wel ongeveer 90% van de omzet voor hun rekening.

Om de controles van btw-aangiften sluitend te maken, is er onder andere een zogeheten matching nodig van de btw-aangiften en de opgaven van intracommunautaire leveringen in VIES. Matching houdt in dat de intracommunautaire leveringen en verwervingen in de btw-aangiften worden vergeleken met de opgaven ten behoeve van het VIES.11 Omdat nog niet alle ondernemingen op maandbasis informatie verstrekken, moet de matching nog steeds per kwartaal plaatsvinden. De matching levert veel verschillen op en daardoor draagt de matching weinig bij aan de fraudedetectie. De CLO in Almelo zet een beperkt aantal opvallende mismatches uit voor onderzoek bij de belastingregio’s. Dit is vooral zinvol om administratieve onjuistheden aan het licht te brengen en op te lossen, maar het kan ook bijdragen aan het signaleren van fraude. De eerdergenoemde introductie van maandelijkse VIES-opgaven levert wel een versnelling op van de uitwisseling van VIES-informatie. Dit biedt meer mogelijkheden tot vroegtijdige detectie van fraude.

De Belastingdienst heeft de beoordeling van negatieve btw-aangiften en de analyse van aangiften via een selectiemodule voortgezet. Daarbij wordt gebruik gemaakt van verschillende criteria voor risicoselectie.

Binnen de EU bestaat ter ondersteuning van de btw-heffing een stelsel voor de internationale uitwisseling van informatie, waaronder fraudesignalen. Bij de informatie-uitwisseling tussen EU-lidstaten moet onderscheid worden gemaakt tussen de reguliere informatieverzoeken via SCAC2004-formulieren12 en de informatie-uitwisseling tussen fraude-eenheden via SCAC383-verzoeken. Daarnaast is er de informatie-uitwisseling tussen fraude-eenheden via Eurofisc.

Informatieverzoeken via SCAC-formulieren

Tabel 1 geeft een overzicht van de aantallen informatieverzoeken in 2009, 2010 en 2011.

|

Informatie-uitwisseling met EU-lidstaten |

2009 |

2010 |

2011 |

|---|---|---|---|

|

Aantal SCAC2004 uit het buitenland via CLO |

1 786 |

1 634 |

1 545 |

|

Aantal SCAC2004 aan het buitenland via CLO |

524 |

333 |

531 |

|

Aantal SCAC383 uit het buitenland via FIOD – CPB |

476 |

611 |

675 |

|

Aantal SCAC383 aan het buitenland via FIOD – CPB |

502 |

420 |

296 |

Bron: CLO en FIOD-CPB

De termijnen voor de afwikkeling van informatieverzoeken (SCAC2004) zijn één maand voor gegevens die direct voorhanden zijn en drie maanden voor gegevens die een onderzoek bij derden vergen. In ons rapport uit 2009 hebben we erop gewezen dat een belangrijk deel van de informatieverzoeken niet tijdig werd beantwoord. Ongeveer 60% van de inkomende verzoeken en ongeveer 20% van de uitgaande verzoeken werd namelijk pas na drie maanden beantwoord.

Om na te gaan hoe de huidige stand van zaken is, hebben we bij de CLO gegevens opgevraagd over de beantwoordingstermijnen in de periode 2009–2011, zie tabel 2.

|

% te laat beantwoorde SCAC2004 verzoeken |

2009 |

2010 |

2011 |

|---|---|---|---|

|

SCAC2004 uit het buitenland |

47% |

34% |

35% |

|

SCAC2004 aan het buitenland |

50% |

44% |

48% |

Bron: CLO

Uit deze gegevens blijkt dat de Belastingdienst vooruitgang heeft geboekt bij de tijdige beantwoording van informatieverzoeken uit het buitenland, maar dat de tijdigheid van de beantwoording nog steeds een punt van zorg is. Volgens de CLO is de verwerkingstijd bij de regio’s van de Belastingdienst de belangrijkste oorzaak van de niet tijdige beantwoording van informatieverzoeken.

Het percentage te laat beantwoorde informatieverzoeken van de Nederlandse Belastingdienst aan het buitenland blijkt sinds ons rapport uit 2009 te zijn toegenomen. Volgens ons rapport uit 2009 werd destijds ongeveer 20% te laat beantwoord en over 2011 is het percentage te laat beantwoorde verzoeken opgelopen tot 48%. De Belastingdienst is hierbij afhankelijk van de andere lidstaten.

Op het punt van de effectiviteit van de internationale informatie-uitwisseling, in de zin van de bijdrage aan de fraudebestrijding, bestaat er nog geen duidelijkheid. De Belastingdienst heeft geen evaluatieonderzoek laten verrichten naar de internationale informatie-uitwisseling. De FIOD heeft op basis van eigen ervaring de indruk dat de uitwisseling van signalen tussen fraude-eenheden, via SCAC383-formulieren en Eurofisc, effectief is. Een systematische terugkoppeling van de bereikte resultaten ontbreekt echter. De uitwisseling via SCAC2004-formulieren levert doorgaans geen concrete signalen van carrouselfraude op. Deze vorm van informatie-uitwisseling is vooral van betekenis voor het oplossen van administratieve verschillen.

Eurofisc

Ten tijde van ons onderzoek uit 2009 bestond het Europees samenwerkingsverband European Carousel Network (Eurocanet) nog. Binnen dit netwerk wisselden fraude-eenheden van de lidstaten gegevens uit over carrouselfraudes. Omdat enkele EU-lidstaten twijfels hadden over de juridische basis voor Eurocanet, is besloten deze vorm van informatie-uitwisseling in een Europese verordening te regelen. Dit heeft geleid tot het ontstaan van Eurofisc. Dit samenwerkingsverband is juridisch geregeld in een apart hoofdstuk van de herziening (recast) van de EU-verordening 904/2010. Iedere lidstaat heeft een coördinator voor Eurofisc aangewezen en deze coördinatoren hebben uit hun midden een voorzitter gekozen. De deelname is op vrijwillige basis, waarbij, gebaseerd op de verordening, wel de regel van wederkerigheid geldt. Dat betekent dat van lidstaten die gebruikmaken van Eurofisc-informatie wordt verwacht dat zij ook relevante informatie aanleveren aan de andere lidstaten. Binnen Eurofisc functioneren vier working fields, waarvan de voorzitters per jaar worden gekozen, zie tabel 3.

|

Aantal deelnemers |

Voorzitter |

|

|---|---|---|

|

Working field 1: Missing Traders |

27 (alle lidstaten) |

Frankrijk |

|

Working field 2: Cars, planes and boats |

20 |

Luxemburg |

|

Working field 3: CPC14200 |

20 |

Oostenrijk |

|

Working field 4: Observatory |

27 (alle lidstaten) |

Nederland |

Working field 1 heeft betrekking op de bestrijding van carrouselfraude en kan gezien worden als de opvolger van Eurocanet. Working field 2 richt zich specifiek op de intracommunautaire handel in voer-, vaar- en vliegtuigen en vormt op dit terrein een voortzetting van Autocanet.13 Working field 3 betreft de douaneprocedure 4 200, waarmee goederen zonder betaling van btw bij binnenkomst in de EU verhandeld kunnen worden. Deze douaneprocedure is voor Nederland minder van belang, omdat er in Nederland nauwelijks gebruik van wordt gemaakt. Nederland participeert overigens wel in deze werkgroep. Working field 4 betreft de signalering en uitwisseling van nieuwe fraudetrends. Het belang daarvan is dat nieuwe trends nu snel uitgewisseld kunnen worden.

De verankering van Eurofisc in de Europese verordening betekent een belangrijke vooruitgang ten opzichte van Eurocanet. De juridische belemmeringen die sommige lidstaten aanwezig achtten voor samenwerking in het verband van Eurocanet, zijn daardoor weggenomen.

De organisatie van de opsporing en vervolging van intracommunautaire btw-fraude is sinds 2009 in hoofdlijnen onveranderd en de goede band tussen de FIOD en de overige onderdelen die zich bezig houden met de aanpak van btw-fraude is behouden.

In ons rapport uit 2009 stond een overzicht van de omvang van de carrouselfraudezaken die de FIOD in de periode 2003–2007 heeft behandeld. De FIOD heeft dit overzicht destijds ad hoc samengesteld op basis van een selectie van relevante zaken uit het geautomatiseerde systeem GEFIS14 van de FIOD. Over 2003 tot en met 2007 was het totale fiscale nadeel voor de omzetbelasting ruim € 654 miljoen, gemiddeld bijna € 131 miljoen per jaar. Op ons verzoek heeft de FIOD een vergelijkbaar overzicht gemaakt voor 2008 tot en met 2011. Het fiscale nadeel omzetbelasting, dat betrekking heeft op carrouselfraudezaken behandeld door de FIOD, komt voor die jaren uit op gemiddeld bijna € 39 miljoen per jaar. De FIOD schrijft deze daling onder andere toe aan de intensivering van de aandacht voor carrouselfraude. Wat ook een rol speelt is dat het Verenigd Koninkrijk in 2006 de verleggingsregeling heeft geïntroduceerd voor mobiele telefoons en computeronderdelen. Omdat een belangrijk deel van de carrouselfraude in Nederland betrekking had op leveringen aan Engelse «ploffers», heeft deze maatregel van de Engelse autoriteiten ook een gunstig effect gehad op de omvang van de carrouselfraude in Nederland.

De Belastingdienst heeft de afgelopen jaren initiatieven ontplooid om de bestuurlijke informatie over intracommunautaire btw-fraude structureel te verbeteren. Dit omvat niet alleen de informatie afkomstig van de FIOD, maar ook informatie van de CLO en de belastingregio’s. De handhavingsregisseurs van de belastingregio Zuidwest en de LTO spelen hierin een centrale rol. Door deze aanpassingen is er sinds 2009 meer zicht ontstaan op de omvang van intracommunautaire btw-fraude en het fiscaal nadeel dat daaruit ontstaat.

FIOD-CPB

Tabel 4 geeft een overzicht van de btw-naheffingen in 2009, 2010 en 2011 die het resultaat zijn van signalen afgegeven door FIOD-CPB.15 Ook de omvang van het fiscale nadeel in het buitenland, dat is gedetecteerd als gevolg van de signalen van FIOD-CPB, staat in het overzicht. Daaruit blijkt het belang van informatie-uitwisseling tussen de fraude-eenheden van de EU-lidstaten.

|

FIOD-CPB |

2009 |

2010 |

2011 |

|---|---|---|---|

|

Naheffingen btw |

€ 28 862 198 |

€ 33 411 672 |

€ 26 650 565 |

|

waarvan «out of pocket» fiscaal nadeel Nederland |

n.b. |

€ 12 489 846 |

€ 15 594 880 |

|

Detectie fiscaal nadeel in het buitenland |

€ 28 267 204 |

€ 53 766 916 |

€ 38 064 851 |

Bron: FIOD-CPB

Voor 2010 en 2011 hebben we in tabel 4 ook aangegeven hoe groot het fiscaal nadeel in Nederland is. Er kunnen namelijk naheffingen in Nederland worden opgelegd, ook al ondervindt het buitenland het fiscale nadeel van het niet afdragen van btw door de «ploffer». Op grond van Europese jurisprudentie kan de Nederlandse Belastingdienst de toepassing van het nultarief weigeren aan een handelaar die als schakel in een carrouselfraude heeft gefungeerd of onzorgvuldig is geweest in de verificatie van het btw-nummer van zijn afnemer. Ook kan de Belastingdienst vooraftrek van btw weigeren door de afnemer van een «ploffer», als deze afnemer zelf wist of behoorde te weten dat hij betrokken is bij een btw-fraude. Omdat de Belastingdienst dus naheffingen kan opleggen aan meerdere schakels in de keten, zou dit tot dubbeltellingen van het (netto) fiscaal nadeel kunnen leiden. Daarom noemt de Belastingdienst de nettoderving van btw ook wel het out of pocket fiscaal nadeel.

Belastingregio’s

Naast de FIOD-CPB ontplooien de belastingregio’s activiteiten om intracommunautaire btw-fraude te detecteren en te bestrijden. Door gebruik te maken van projectcodes leveren de belastingregio’s bestuurlijke informatie aan over de naheffingen die voortvloeien uit onderzoeken naar intracommunautaire btw-fraude en uit onderzoeken naar aanleiding van internationale informatieverzoeken.16 De Belastingdienst streeft ernaar om in alle daarvoor in aanmerking komende gevallen naheffingen op te leggen, ook al is de kans op daadwerkelijke invordering gering. De handhavingsregisseurs bevorderen dit ook in hun contacten met de belastingregio’s.

|

Belastingdienstregio’s |

2009 (vanaf begin augustus) |

2010 |

2011 |

|---|---|---|---|

|

Onderzoek intracommunautaire btw-fraude |

|||

|

Inzet uren |

9 098 |

91 548 |

127 182 |

|

Naheffingen btw |

€ 15 003 134 |

€ 32 590 761 |

€ 58 096 8581 |

|

Onderzoek n.a.v. internationale informatieverzoeken |

|||

|

Inzet uren |

7 900 |

34 269 |

29 377 |

|

Naheffingen btw |

€ 4 312 228 |

€ 18 749 204 |

€ 15 125 971 |

Bron: Bestuurlijke informatie intracommunautaire btw-fraude per 31 december 2011

Tabel 5 omvat in beginsel ook de naheffingen naar aanleiding van signalen van FIOD-CPB (zie tabel 4). Voor 2010 zijn de naheffingen btw volgens FIOD-CPB echter hoger dan de naheffingen volgens de regio’s. De Belastingdienst stelt dat dit beeld onder andere is veroorzaakt door verschillen in het moment van registratie bij de belastingregio’s en FIOD-CPB. De specificatie van de bedragen is te beperkt om de aansluiting met de registratie van de FIOD vast te stellen.

Uit de cijfers in tabel 5 blijkt dat de grotere ureninzet op onderzoek naar intracommunautaire btw-fraude heeft geresulteerd in een hoger bedrag aan naheffingen van btw. Overigens is het volgens de handhavingsregisseurs van de Belastingdienst mogelijk dat ook een deel van de naheffingen naar aanleiding van internationale informatieverzoeken betrekking heeft op carrouselfraude.

De informatie van de belastingregio’s over de naheffingen door intracommunautaire btw-fraude is niet nader gespecificeerd. Zo is niet duidelijk of het om «ploffers» gaat of om weigering van nultarief of vooraftrek. Ook is niet aangegeven welk deel van de naheffingen in een (strafrechtelijk) onderzoek van de FIOD wordt betrokken en welk deel fiscaal wordt afgedaan met een fiscale boete.

Volgens de Belastingdienst wordt met ingang van 2012 aan de belastingregio’s gevraagd om nader aan te geven of de naheffingen verliezen in Nederland betreffen en of het om een ploffer gaat. Indien er geen boete is opgelegd, wordt gevraagd naar de reden daarvoor. Met ingang van 2012 maakt de Belastingdienst ook de aansluiting tussen de cijfers van de belastingregio’s en de registratie door FIOD-CPB.

Naar aanleiding van ons onderzoek uit 2009 heeft de staatssecretaris van Financiën besloten om landelijk de personele capaciteit voor de bestrijding van (intracommunautaire) btw-fraude te verhogen van 50 naar 88 fte. Aan de hand van de urenverantwoording van de belastingregio’s op de projectcode voor intracommunautaire btw-fraude (zie tabel 5 in §2.4) stellen we vast dat in 2010 de inzet met ongeveer 63 fte nog niet op het gewenste niveau was. In 2011 is de gewenste inzet van 88 fte wel gehaald.

We concluderen dat ons rapport over intracommunautaire btw-fraude uit 2009 tot een versterking van de aanpak van carrouselfraude heeft geleid. De Belastingdienst heeft de bestrijding van carrouselfraude geïntensiveerd door meer capaciteit daarvoor vrij te maken en de regie te verbeteren. Het beschikbare cijfermateriaal geeft de indicatie dat het fiscale nadeel door carrouselfraude is afgenomen.

In preventief opzicht heeft de Belastingdienst een aantal maatregelen genomen om carrouselfraude tegen te gaan:

• het opschonen van inactieve btw-nummers;

• de toepassing van de verleggingsregeling voor CO2-emissierechten;

• de introductie van waarschuwingsbrieven.

Een knelpunt voor de Belastingdienst is nog het ontbreken van een aandeelhoudersregister om wisselingen van eigendom van ondernemingen te kunnen volgen. Dit bemoeilijkt de aanpak van eventueel misbruik van bestaande btw-nummers door de nieuwe eigenaren van een onderneming.

Voor de detectie van btw-fraude is het positief dat de Belastingdienst de verificaties van btw-nummers gaat vastleggen en analyseren.

Ondanks een versnelling van de VIES-opgaven, zijn de mogelijkheden voor een betere matching met btw-aangiften niet toegenomen. De fraude-eenheden van de EU-lidstaten hebben door deze versnelling wel meer mogelijkheden voor een vroegtijdige detectie van fraude.

De internationale informatie-uitwisseling tussen fraude-eenheden laat, onder andere door de oprichting van Eurofisc, een positieve ontwikkeling zien. De beantwoording van reguliere informatieverzoeken verloopt echter nog te traag. Ondanks onze aanbeveling uit 2009, heeft de belastingdienst nog geen evaluatieonderzoek verricht naar de effecten van de internationale informatie-uitwisseling op de detectie van fraude.

De Belastingdienst heeft sinds ons rapport uit 2009 de bestuurlijke informatie over de omvang van carrouselfraude verbeterd. De Belastingregio’s leveren informatie aan over naheffingen op basis van onderzoeken naar intracommunautaire btw-fraude en naheffingen op basis van onderzoeken naar aanleiding van internationale informatieverzoeken. De beschikbare informatie over de periode 2009 tot en met 2011 laat echter zien dat nadere specificatie gewenst is.

Om te voorkomen dat de omvang van intracommunautaire btw-fraude weer toeneemt is het van belang dat een stevige aanpak wordt gehandhaafd. Binnen het huidige btw-stelsel bestaat namelijk voortdurend de dreiging dat nieuwe carrousels worden opgezet. Een intensieve samenwerking en informatie-uitwisseling binnen de EU blijven ook onverminderd nodig.

Aanbevelingen voor de aanpak in Nederland

De Belastingdienst kan de aanpak van intracommunautaire btw-fraude op onderdelen nog verbeteren:

• Zorg voor de totstandkoming van een aandeelhoudersregister om misbruik van btw-nummers bij eigendomswisselingen van ondernemingen te helpen voorkomen.

• Bevorder een tijdige afdoening van internationale informatieverzoeken door dit vast te leggen in prestatieafspraken met de Belastingregio’s.

• Laat een evaluatieonderzoek uitvoeren naar de effectiviteit van internationale informatie-uitwisseling voor de detectie van fraude.

• Verbeter de bestuurlijke informatievoorziening over carrouselfraude, onder andere door de informatie over naheffingen nader te laten specificeren naar «ploffers», weigering nultarief en weigering vooraftrek. Zorg ook voor aansluiting op de informatie van de FIOD.

Aanbevelingen voor de aanpak in Europees verband

Met het oog op een effectieve fraudebestrijding, is het hiernaast van belang dat vanuit Nederland wordt aangedrongen op (verdere) harmonisatie in Europees verband. We bevelen de Belastingdienst en de staatssecretaris van Financiën daarom het volgende aan:

• Bevorder de totstandkoming van verdergaande standaarden voor de toekenning en intrekking van btw-nummers, waardoor de Belastingautoriteiten effectiever op kunnen treden bij fraude(verdenkingen).

• Harmoniseer waar mogelijk administratieve procedures rond VIES-opgaven en btw-aangiften, onder andere om matchingproblemen te verminderen.

• Wissel informatie over ontwikkelingen in fraudepatronen uit en bevorder de totstandkoming van mechanismen om snel in te kunnen spelen op deze fraudepatronen.

De staatssecretaris van Financiën heeft op 29 augustus 2012 schriftelijk gereageerd op ons rapport. In dit hoofdstuk hebben wij hiervan een verkorte weergave opgenomen. De integrale reactie staat op onze website www.rekenkamer.nl.

Volgens de staatssecretaris is hij zeker van plan om de stevige aanpak van carrouselfraude te handhaven. Hij beschouwt ons rapport daarbij als een steun in de rug. De staatssecretaris verwijst naar zijn brief van 29 mei 2012,17 waarin hij extra maatregelen heeft aangekondigd om btw-fraude te voorkomen en aan te pakken. Het gaat daarbij onder andere om een benadering waarbij verschillende disciplines (zoals Belastingdienst, FIOD, Openbaar Ministerie, Politie, instellingen van financieel toezicht, bankwezen, advocaten, belastingadviseurs en notariaat) meer en in een vroeger stadium doelgericht gegevens over (mogelijke fraude) uitwisselen. Verder wijst de staatssecretaris erop dat het, vooruitlopend op de uitkomst van een derogatieverzoek aan de Europese Commissie, sinds 1 juni 2012 mogelijk is om voor de handel in mobiele telefoons en computeronderdelen de verleggingsregeling toe te passen.

Evenals wij ziet de staatssecretaris nog meer mogelijkheden om de effectiviteit van de fraudeaanpak te vergroten, zoals een betere informatiepositie en betere internationale samenwerking. In Nederland zal hij daarvoor de nodige maatregelen treffen en ook op Europees niveau blijft hij zich inzetten voor een effectieve bestrijding van carrouselfraude.

In zijn reactie gaat de staatssecretaris vervolgens in op de afzonderlijke aanbevelingen.

• De staatssecretaris staat positief tegenover de totstandkoming van een beperkt toegankelijk centraal aandeelhoudersregister dat gebruikt kan worden door de Belastingdienst en andere toezichtorganisaties om hun taken uit te voeren. Hij meldt dat de minister van Veiligheid en Justitie, in overleg met de ministers van Financiën en van Economische Zaken, Landbouw en Innovatie, een brede impactanalyse uitvoert, waarover de Tweede Kamer zal worden geïnformeerd. Een aandeelhoudersregister biedt volgens de staatssecretaris waardevolle informatie in het kader van de fraudebestrijding bij de belastingheffing, in het bijzonder bij eigendomswisselingen van aandelen.

• De staatssecretaris neemt de aanbeveling over om de tijdige beantwoording van internationale informatieverzoeken te bevorderen door daarover prestatieafspraken met de belastingregio’s te maken.

• Als reactie op de aanbeveling om een evaluatieonderzoek uit te voeren naar de effectiviteit van internationale informatie-uitwisseling voor de detectie van fraude, laat de staatssecretaris weten dat de Belastingdienst vanaf 2013 informatie zal bijhouden over het gebruik van de op zijn verzoek ontvangen informatie om zo meer inzicht te krijgen in het nut van de informatie-uitwisseling. De Belastingdienst heeft inmiddels zijn registratiesysteem aan laten passen om feedbackinformatie van andere lidstaten te kunnen verwerken. Tot op heden is van deze feedbackmogelijkheid spaarzaam gebruik gemaakt, maar de verwachting is dat de introductie van een nieuw elektronisch formulier, waarin de feedbackoptie is geïntegreerd, hierin verandering brengt. De Belastingdienst gaat hierin volgens de staatssecretaris een actief beleid voeren, zonder dat dit uitmondt in een onevenredige administratieve belasting bij andere Lidstaten.

• Volgens de staatssecretaris wordt met ingang van 2012 al uitvoering gegeven aan de aanbeveling om de bestuurlijke informatievoorziening over carrouselfraude te verbeteren, onder andere door de informatie over naheffingen nader te laten specificeren naar «ploffers», weigering nultarief en weigering vooraftrek. Daarbij is er ook gezorgd voor aansluiting tussen de informatie van de belastingregio’s en die van de FIOD.

• Bij de aanbeveling om de totstandkoming van verdergaande standaarden te bevorderen voor de toekenning en intrekking van btw-nummers merkt de staatssecretaris op dat het vooral gaat om het intrekken van btw-nummers, zodra vastgesteld is dat daarmee alleen btw-fraude wordt gepleegd. Naar zijn mening dient het btw-nummer in zo’n geval nog dezelfde dag te worden ingetrokken en dient dat in iedere lidstaat te gebeuren. Via de daarvoor geëigende Europese overleggen op ambtelijk niveau wil hij bevorderen dat deze handelwijze de standaardpraktijk in alle lidstaten is. Verder zal de staatssecretaris bevorderen dat best practices worden uitgewisseld met betrekking tot het toekennen en intrekken van btw-nummers.

• In het kader van de harmonisatie van administratieve procedures rond VIES-opgaven en btw-aangiften, wil de staatssecretaris aan bedrijven in Nederland de keuze laten om per maand of per kwartaal btw-aangifte te doen. Het doen van aangifte per kwartaal in plaats van per maand verlicht volgens hem namelijk de administratieve lasten en heeft een positief effect op de liquiditeitspositie van bedrijven. Ook wil de staatssecretaris niet tornen aan de bestaande mogelijkheden voor bedrijven om per kwartaal, in plaats van per maand, opgaaf te doen van hun intracommunautaire leveringen. De staatssecretaris erkent dat andere lidstaten andere termijnen dan Nederland hanteren. De via VIES uit andere lidstaten ontvangen informatie over intracommunautaire leveringen vergelijkt (matcht) de Belastingdienst met de btw-aangiften die in Nederland worden gedaan. De Belastingdienst onderzoekt de matchingverschillen op kwartaalbasis met behulp van een risicoselectiemodel en draagt deze aanpak uit naar andere lidstaten. Volgens de staatssecretaris onderzoekt de Europese Commissie mogelijkheden om btw-aangiften verder te harmoniseren. Binnen de beleidsmatige randvoorwaarden dat deze harmonisatie moet bijdragen aan een eenvoudige en solide belastingheffing, een vermindering van de administratieve en uitvoeringslasten, is hij voorstander van verdere harmonisatie van de btw-aangifte.

• De staatssecretaris meldt dat al invulling wordt gegeven aan de aanbeveling om informatie over ontwikkelingen in fraudepatronen uit te wisselen, zowel in Benelux-verband als ook in Eurofisc-verband. Verder wijst de staatssecretaris erop dat de Europese Commissie inmiddels een voorstel heeft gedaan voor een snel reactiemechanisme.

De reactie van de staatssecretaris komt in belangrijke mate tegemoet aan onze aanbevelingen. We zien met belangstelling uit naar de resultaten van de impactanalyse voor een centraal aandeelhoudersregister, waarvan de staatssecretaris melding maakt.

Wat betreft het evaluatieonderzoek naar de effectiviteit van internationale informatie-uitwisseling zijn wij van mening dat dit niet beperkt moet blijven tot de analyse van de feedback vanuit andere lidstaten. Die feedback betreft namelijk alleen de informatieverzoeken die de Nederlandse Belastingdienst uit andere lidstaten ontvangt. Het is ook zinvol om te evalueren wat vanuit het oogpunt van fraudebestrijding de waarde is van de informatie die de Belastingdienst van andere lidstaten heeft ontvangen naar aanleiding van uitgezette verzoeken.

Op het punt van de harmonisatie van administratieve procedures zijn verdere stappen wenselijk en daarom beoordelen we het als positief dat de Europese Commissie daarnaar onderzoek doet. Daarbij wijzen we erop dat harmonisatie niet alleen kan bijdragen aan de fraudebestrijding, maar juist ook aan de vervulling van de door de staatssecretaris genoemde randvoorwaarden van een eenvoudige, solide belastingheffing en een vermindering van de administratieve en uitvoeringslasten.

In de volgende tabel is een overzicht gegeven van de conclusies en aanbevelingen uit ons rapport van 2009 (Algemene Rekenkamer, 2009). Daarbij is aangegeven welke toezeggingen de staatssecretaris van Financiën heeft gedaan in zijn reactie op de conceptversie van het rapport uit 2009.

Naar aanleiding van de behandeling van het rekenkamerrapport in de Tweede Kamer heeft de staatssecretaris nadere toezeggingen gedaan over de aanpak van intracommunautaire btw-fraude (Financiën, 2009). Deze toezeggingen zijn eveneens in de tabel verwerkt.

Tot slot is in de laatste kolom van de tabel de stand van zaken ten tijde van het terugblikonderzoek (maart 2012) weergegeven.

|

Conclusies |

Aanbevelingen |

Toezeggingen wederhoor |

Nawoord |

Toezeggingen aan Tweede Kamer |

Stand van zaken (maart 2012) |

|---|---|---|---|---|---|

|

Regie op de bestrijding van intracommunautaire btw-fraude ontbreekt. |

Het management van de Belastingdienst moet nadrukkelijker regie voeren over de bestrijding van (intracommunautaire) btw-fraude. |

De Belastingdienstregio Zuidwest neemt als «domeineigenaar omzetbelasting» het initiatief om het proces van bestrijding van (intracommunautaire) btw-fraude grondig te bezien op mogelijkheden tot verbetering. Over verbeteringsvoorstellen zal op het hoogste niveau worden besloten. |

Nadere concretisering is wenselijk. |

De bestuurlijke regie wordt verbeterd door de aansturing te laten plaatsvinden onder verantwoordelijkheid van het domein Aangiftebelastingen/Omzetbelasting (belastingregio Zuidwest), met een viermaandelijkse rapportage aan het management van de Belastingdienst, en een periodieke evaluatie. De doelstelling van deze maatregelen is dat het nalevingstekort dat is verbonden aan deze fraudevorm, waarneembaar vermindert. Dat zal zichtbaar worden door meer acties, met de daaraan verbonden opbrengsten, en op termijn een afname van het aantal gevallen van btw-carrouselfraude. |

De Belastingdienst heeft «handhavingsregie» georganiseerd op de bestrijding van (intracommunautaire) btw-fraude. De belastingregio Zuidwest en de LTO geven hier invulling aan. Er is communicatie en samenwerking met andere betrokken organisatieonderdelen, zoals CLO en FIOD. |

|

Stel een overkoepelend plan van aanpak op voor de bestrijding van btw-fraude en veranker de daaruit voorvloeiende acties in de stuurcontracten. |

– |

Aanbeveling gehandhaafd. |

Om het belang te onderstrepen en te zorgen voor de afstemming op bovenregionaal niveau zal het thema aanpak intracommunautaire btw-fraude onderdeel uitmaken van het Landelijk Toezichtsplan. Elke belastingregio maakt zijn eigen regionaal toezichtplan, waarvan de aanpak van btw-fraude onderdeel uitmaakt. |

In 2009 is een plan van aanpak opgesteld voor de bestrijding van (intracommunautaire) btw-fraude. In het stuurcontract 2011 is de aanpak verankerd. Ook in het LHP 2011 is carrouselfraude als thema genoemd. Voor de nadere uitwerking stellen de belastingregio’s regionale plannen op. |

|

|

Stuurcontracten met belastingregio’s bevatten geen afspraken over de aanpak van btw-fraude. |

Leg in de stuurcontracten met de belastingregio’s heldere prestatieafspraken vast voor de bestrijding van btw-fraude, in het bijzonder afspraken over: – de uitvoering van risicoanalyses en controles, zoals afgesproken in het LTO; – de behandeling van signalen en internationale informatieverzoeken. |

De staatssecretaris wil verder kijken naar manieren waarop de bestuurlijke aandacht kan worden vergroot of vereenvoudigd. Afspraken die hierover worden gemaakt, zullen hun weerslag krijgen in de jaarlijkse toezichtsplannen en de stuurcontracten voor 2010 en verder. |

Nadere concretisering is wenselijk. |

Sturing vindt plaats op basis van het gezamenlijke stuurcontract van de belastingregio’s met de directeur-generaal Belastingdienst. De afspraken worden nader geconcretiseerd in het Landelijke Toezichtsplan en de regionale toezichtsplannen. |

In het stuurcontract 2011 voor de belastingregio’s is vastgelegd dat de regio’s uitvoering moeten geven aan de toezeggingen van de staatssecretaris aan de Tweede Kamer. Het stuurcontract over 2010 bevatte een dergelijke bepaling nog niet. In 2012 is expliciete vermelding in het stuurcontract achterwege gelaten en is volstaan met vermelding in het Landelijke Handhavingsplan. |

|

Splitsing van de CLO-functie over twee kantoren is ondoelmatig. |

Breng de CLO-functie onder op één organisatorische plaats binnen de Belastingdienst. |

Met ingang van 2009 wordt de CLO functie op één organisatorische plek ondergebracht. |

– |

De CLO-functie is op één organisatorische plaats ondergebracht en gevestigd in Almelo. |

|

|

Behoud de nauwe band tussen CLO en fraude-eenheid. |

De nauwe band tussen CLO en FIOD-ECD blijft bestaan. |

– |

De onderlinge nauwe band tussen CLO en FIOD is behouden. |

||

|

Preventieve risicobeoordelingen bij aanvraag van btw-nummers zijn beperkt. |

Scherp de preventieve toetsing van aanvragen van btw-nummers aan op alle bekende risicofactoren, waaronder (fiscale) criminele antecedenten. |

De staatssecretaris wil af van de regel dat btw-nummers verstrekt worden, als duidelijk is dat een persoon enkel van plan is om leveringen van goederen te verrichten met het doel om btw-fraude te (kunnen) plegen. |

– |

De intelligence-functie wordt verder geprofessionaliseerd op een actuele detectie van carrouselfraude en -fraudepatronen. Om de verdachte gevallen op het spoor te komen, is het vereist dat intelligence de selectie van de fraudegevoelige ondernemingen ondersteunt. Hierbij valt te denken aan personen die eerder in beeld zijn gekomen in verband met fraude of informatie van de Kamer van Koophandel. |

De preventieve toetsing is sinds 2009 op hoofdlijnen niet veranderd. Volgens de Belastingdienst heeft het risico om ten onrechte een btw-identificatienummers af te geven in 2011 veel aandacht gehad en is inmiddels een proces ingericht, waarbij op basis van risicoselectie beoordeling plaatsvindt op de afgifte van btw-identificatienummers. |

|

Ondersteun de risicobeoordeling via een geautomatiseerd systeem. |

– |

Aanbeveling gehandhaafd. |

Geen verandering t.o.v. 2009. |

||

|

Onderzoek of de wettelijke mogelijkheden om btw-nummers te weigeren aan malafide ondernemers verruimd moeten of kunnen worden. |

De staatssecretaris is voorstander van een wijziging van de EU-wetgeving op dit punt. |

– |

Dit punt zal Nederland aan de orde stellen bij de bespreking van de nieuwe Commissievoorstellen op het punt van de gemeenschappelijke standaards voor het afgeven en intrekken van btw-identificatienummers. |

Nederland heeft in Europees verband gepleit voor een wettelijke mogelijkheid om een btw-nummer te kunnen weigeren of in te trekken in situaties waarin belastingplichtigen weten dat ze een onderdeel (gaan) vormen van een btw-fraude en dat hun enige activiteit is. Dit heeft echter nog niet geleid tot aanpassing van regelgeving. |

|

|

Weinig aandacht voor het voorkomen van misbruik van (inactieve) btw-nummers. |

De Belastingdienst moet alerter reageren als btw-aangiftes achterwege blijven en/of ambtshalve aanslagen niet worden betaald. |

De regio Zuidwest zal handhavingswerkzaamheden coördineren en monitoren. |

Nadere concretisering is wenselijk. |

In het verlengde hiervan is de Belastingdienst alert als het gaat om het achterwege blijven van btw-aangiftes, het niet betalen van (ambtshalve) aangiften en het deactiveren van btw-nummers als de ondernemer niet traceerbaar blijkt. Ook wisselingen in leiding of eigendom van een onderneming kunnen aanleiding zijn voor verhoogde aandacht. |

In het LHP is «tijdige aangifte» een thema. De Belastingdienst werkt aan het opschonen van inactieve btw-nummers. |

|

Deactiveer een btw-nummer direct als een ondernemer niet traceerbaar blijkt. |

– |

Aanbeveling gehandhaafd. |

De Belastingdienst deactiveert een btw-nummer eerder, als een ondernemer niet actief of niet traceerbaar is. |

||

|

Onderwerp wisselingen in eigendom of leiding van ondernemingen aan een soortgelijke preventieve toetsing als wij voor startende ondernemingen bepleiten. |

– |

Aanbeveling gehandhaafd. |

De Belastingdienst onderkent het frauderisico bij wisselingen van eigendom van ondernemingen. Een basisregistratie voor wisselingen van eigendom (aandeelhoudersregister) ontbreekt nog. In samenwerking met het Ministerie van Veiligheid en Justitie wordt gewerkt aan een businesscase voor een aandeelhoudersregister. |

||

|

Gerichte benadering van starters is waardevol. |

Ga door met startersbezoeken en benut deze als mogelijkheid om fraude(risico’s) vroegtijdig te detecteren. |

De Belastingdienst beschouwt dit als een ondersteuning van het preventiebeleid. |

– |

Het bezoeken van startende ondernemingen wordt gebruikt om ondernemingen door te lichten op mogelijke fraude. |

Er vinden nog steeds startersbezoeken plaats, waarbij aandacht nodig is voor het oppikken van fraudesignalen. |

|

ICT-ondersteuning, vooral op het gebied van risicosignalering, komt moeizaam van de grond. |

Ontwikkel (meer geavanceerde) informatiesystemen die het risicomanagement, onder andere op het gebied van btw-fraude, kunnen ondersteunen. |

De criteria van de selectiemodules van de LTO zullen nader worden toegespitst op de risico’s van intracommunautaire btw-fraude. |

Nadere concretisering is wenselijk. |

De criteria voor de selectiemodule worden regelmatig herzien om de verschillende «rollen» binnen carrouselfraude beter te kunnen detecteren. |

|

|

Leer van goede voorbeelden op dit terrein in het buitenland. |

In Fiscalis-verband wordt informatie uitgewisseld. |

– |

O.a. in Fiscalisverband en nu ook via Eurofisc vindt informatie-uitwisseling plaats. |

||

|

Verificaties van btw-nummers worden niet geregistreerd. |

Onderzoek of een registratie van de verificatie van btw-nummers waardevol kan zijn voor risicoanalyses. |

De staatssecretaris stelt een onderzoek hiernaar in. |

– |

Onderzoek heeft plaatsgevonden en in het kader van de aanpassing van de Europese verordening zal Nederland gebruik gaan maken van verificatiegegevens. |

|

|

Het administratieve controlesysteem voor het tijdelijke btw-stelsel faalt. |

Stimuleer als Nederlandse Belastingdienst initiatieven op Europees niveau om de administratieve verwerking via VIES te verkorten en te verbeteren. |

Nederland stimuleert initiatieven op Europees niveau. |

Vergt nadere initiatieven op Europees niveau. |

Op grond van de Europese verordening is per 1 januari 2010 de termijn voor het aanleveren van opgaven van intracommunautaire leveringen, behoudens uitzonderingen, van drie maanden bekort tot één maand. |

|

|

Handel verzuimsignalen volledig af en benader ondernemers die regelmatig verzuimen om hen te bewegen gegevens volledig en juist aan te leveren. |

– |

Aanbeveling gehandhaafd. |

De Belastingdienst wijst ondernemingen en intermediairs op administratieve tekortkomingen en wil via pilots toetsen of dat tot duurzame verbeteringen leidt. |

||

|

Onderzoek voor de langere termijn oplossingen die gebaseerd zijn op matching op transactieniveau, bijvoorbeeld door aan te sluiten op systemen van elektronische facturering. |

Mogelijkheden tot verbetering (ook voor de langere termijn) moeten op Europees niveau worden gezocht. |

Nadere concretisering is wenselijk. |

Geen verandering t.o.v. 2009. |

||

|

Op detectie gerichte controles van btw-aangiftes zijn beperkt en eenzijdig. |

Blijf als Belastingdienst negatieve btw-aangiftes zorgvuldig controleren, maar besteed ook aandacht aan de positieve aangiftes. |

De Belastingdienst zal de selectiemodules in 2009 verder ontwikkelen. De werking zal worden gemonitord. |

Nadere concretisering is wenselijk. |

De in de selectiemodule omzetbelasting opgenomen selectieprofielen worden doorlopend geactualiseerd, en bij gebleken realiseerbaarheid zal ook subjectieve informatie (klantinformatie) in de selectiemodule worden opgenomen. Er vindt hiervoor thans een pilot plaats in vier regio’s. De ervaringen zijn positief. De module, waarin diverse queries standaard zijn ingebouwd, wordt naar verwachting in 2010 landelijk toepasbaar. |

De Belastingdienst blijft negatieve btw-aangiften in het oog houden. Via de selectiemodule komen ook op andere criteria signalen naar voren. |

|

Geef prioriteit aan het verder ontwikkelen van risico-indicatoren en selectiecriteria, waarbij ook herkenning van patronen in een serie van aangiftes, positief of negatief, mogelijk moet zijn. |

De Belastingdienst past de criteria voor de selectiemodule regelmatig aan. |

||||

|

Betrek in de risicobeoordeling ook de resultaten van de matching van VIES-gegevens en informatie over de belastingplichtige ten aanzien van andere belastingmiddelen. |

CLO zet per twee maanden tien opvallende «mismatches» uit bij de belastingregio’s. In het geval van vermoedelijke fraude, zet het CLO het signaal door naar FIOD-CPB. |

||||

|

Internationale informatie-uitwisseling tussen belastingautoriteiten is (te) tijdrovend en omslachtig. |

Leg zowel voor de CLO als de belastingregio’s prestatieafspraken vast voor de tijdige behandeling van informatieverzoeken en zie hierop toe als management van de Belastingdienst. |

De Belastingdienst heeft dit als aandachtspunt onderkend en er zijn afspraken gemaakt over de aanpak ervan. |

Nadere concretisering is wenselijk. |

De fraudesignalen die FIOD-CPB uitzet bij de regio’s worden binnen drie dagen in behandeling genomen. |

|

|

Verbeter de informatievoorziening over de internationale uitwisseling van gegevens en bevorder als Nederlandse Belastingdienst dat hierover op Europees niveau heldere afspraken worden gemaakt. |

Een probleem bij de gegevensanalyse is het ontbreken van eenduidigheid op Europees niveau wat betreft vastlegging van informatie. Dit is op een aantal punten nodig, bijvoorbeeld waar het gaat om het eenduidig gebruik van de coderingen voor recent gedeactiveerde en recent geactiveerde btw-identificatienummers en over een eenduidige registratie van fiscale eenheden omzetbelasting. Op dit punt stelt de Commissie voor om tot standaarden te komen. Nederland ondersteunt dit voornemen. |

De «recast» van de Europese verordening leidt tot enige verbetering, bijvoorbeeld op het punt van de geldigheidstermijn van btw-nummers. |

|||

|

Bevorder ook het wegnemen van knelpunten die nog bestaan bij de internationale informatie-uitwisseling, zoals verschillen in nationale regelgeving. |

|||||

|

Bevorder de verdere harmonisatie van de wijze van registratie van transacties in VIES om het aantal informatieverzoeken dat uitsluitend administratieve problemen aan het licht brengt terug te dringen. |

Geen verandering t.o.v. 2009. |

||||

|

De effectiviteit van informatieverzoeken en spontane informatie-uitwisseling is onduidelijk. |

Maak prestatieafspraken met de belastingregio’s over terugkoppeling van de resultaten van internationaal uitgewisselde informatie. |

De Belastingdienst heeft dit als aandachtspunt onderkend en er zijn afspraken gemaakt over de aanpak ervan. |

Nadere concretisering is wenselijk. |

Fraudesignalen van FIOD-ECD of CLO worden binnen drie werkdagen in behandeling genomen. |

Fraudesignalen worden binnen drie werkdagen in behandeling genomen. FIOD-CPB beoordeelt de terugkoppeling die naar aanleiding van door haar uitgezette fraudesignalen wordt ontvangen. |

|

Doe systematisch onderzoek naar de effectiviteit van de internationale informatie-uitwisseling om te achterhalen welk type signalen behulpzaam is bij het detecteren van intracommunautaire btw-fraude. |

In Europees verband zal de versnelling van informatie-uitwisseling worden geëvalueerd. |

Vergt nadere initiatieven op Europees niveau. |

Er heeft sinds 2009 geen systematisch evaluatieonderzoek plaatsgevonden. FIOD heeft de indruk dat de uitwisseling van signalen tussen fraude-eenheden zeker effectief is. De overige uitwisseling is meer van administratief belang. |

||

|

Informatie-uitwisseling tussen fraude-eenheden is waardevol. |

Continueer de directe informatie-uitwisseling tussen fraude-eenheden binnen de EU en bevorder deze uitwisseling door er voldoende personele capaciteit voor vrij te maken. |

Nederland stimuleert de internationale samenwerking via Eurofisc. |

Vergt nadere initiatieven op Europees niveau. |

Via Eurofisc werkt de Belastingdienst samen met de belastingautoriteiten in andere Europese lidstaten. |

|

|

Dadergerichte benadering biedt aanknopingspunten voor fraudedetectie. |

Benut beschikbare informatie over (potentiële) daders voor detectie van fraudesignalen. |

De Belastingdienst zal onderzoeken of klantprofielen een meerwaarde bieden bij de detectie van fraude. |

– |

De Belastingdienst heeft stappen gezet in de richting van een meer «subjectgerichte» aanpak. |

|

|

Continueer en stimuleer de inzet van Eurocanet als bijzondere vorm van spontane informatie-uitwisseling. |

De goede ervaringen met Eurocanet zullen in Eurofisc-verband worden voortgezet. |

– |

Eurocanet heeft binnen Eurofisc een vervolg gekregen als «Working Field 1» |

||

|

Bevorder als Nederlandse Belastingdienst in Europees verband zoveel mogelijk dat knelpunten die andere lidstaten zien voor een verdere implementatie van Eurocanet, bijvoorbeeld op het terrein van de regelgeving, worden weggenomen. |

Vergt nadere initiatieven op Europees niveau. |

Via Eurofisc zijn juridische belemmeringen voor samenwerking weggenomen. |

|||

|

De organisatie en procedures voor opsporing en vervolging van fraudezaken zijn helder. |

Behoud de heldere afspraken met het OM over de aanpak van fraudezaken en behoud ook de goede band tussen FIOD-ECD en de overige onderdelen van de Belastingdienst. |

Dit zal worden behouden en waar mogelijk uitgebouwd. |

– |

De bestaande goede relaties zijn behouden. |

|

|

Zorg voor verdere verbetering van de informatievoorziening over de afdoening van fraudezaken. |

Hieraan zal de Belastingdienst extra aandacht besteden. |

Nadere concretisering is wenselijk. |

Zie volgende conclusie. |

Zie volgende conclusie. |

|

|

Management-informatie over frequentie en omvang van intracommunautaire btw-fraude is gebrekkig. |

Werk met prioriteit aan een verbetering van de managementinformatie over btw-fraudezaken, in het bijzonder over carrouselfraudezaken. Zorg dat daardoor een meer compleet beeld van de omvang van deze fraude ontstaat. |

De resultaten van acties op het gebied van BTW-fraude worden neergelegd in bestuurlijke informatie. |

Nadere concretisering is wenselijk. |

De regio’s rapporteren periodiek in hun managementrapportage aan de directeur-generaal over de voortgang van de aanpak van de carrouselfraude: het aantal gestopte carrousels, het aantal opgepakte signalen van FIOD-ECD, het aantal afgegeven signalen aan andere regio’s respectievelijk buitenland. Centraal wordt informatie aangeleverd over het aantal en bedrag aan opgelegde naheffingen en boeten. FIOD-ECD en CLO rapporteren over het aantal uitgezette signalen, de ontvangen terugkoppelingen, het aantal strafrechtelijke vervolgingen (fraudezaken), het bedrag aan inkomstenderving en de resultaten van de ingestelde vervolgingen. Verantwoording aan de Tweede Kamer vindt plaats in het Beheersverslag Belastingdienst. |

De informatievoorziening is op verschillende onderdelen verbeterd. De handhavingsregisseur voor de btw (regio Zuidwest) stelt een maandelijkse rapportage op. Daarin is onder andere informatie opgenomen over het fiscale nadeel door carrouselfraude en over de inspanningen op het terrein van de bestrijding van deze fraudevorm. Er is een viermaandelijkse rapportage voor het management van de Belastingdienst en een halfjaarrapportage voor de staatssecretaris en Tweede Kamer. |

|

Breng als Belastingdienst vooral de zaken in kaart die fiscaal worden afgedaan. |

Bezien zal worden hoe de informatievoorziening over zaken die niet langs strafrechtelijke weg worden afgehandeld, kan worden verbeterd. |

Nadere concretisering is wenselijk. |

De belastingregio’s rapporteren over de fiscale afdoening van zaken. |

||

|

Leg informatie vast over het aantal zaken en over de inkomstenderving, maar ook over de kenmerken van deze zaken en de patronen die daaruit kunnen worden afgeleid. Benut deze gegevens vervolgens om de aanpak van btw-fraude verder aan te scherpen. |

Bij de informatievoorziening zal er ook oog zijn voor het totaalbeeld en de kenmerken van de fraude. |

Nadere concretisering is wenselijk. |

Door deze verbetering van de managementinformatie over btw-fraudezaken, in het bijzonder over carrouselfraudezaken, ontstaat een meer compleet beeld van de omvang van deze fraude. Deze gegevens kunnen verder benut worden voor de aanscherping van de aanpak van btw-fraude. |

De handhavingsregisseur en FIOD benutten de beschikbare informatie voor verdere aanscherpingen in de aanpak van btw-fraude. |

|

Member State |

Theoretical VAT liability |

VAT receipts |

VAT-gap |

VAT-gap as a share of theoretical liability |

|---|---|---|---|---|

|

AT |

22,844 |

19,735 |

3,108 |

14% |

|

BE |

25,360 |

22,569 |

2,791 |

11% |

|

CZ |

9,216 |

7,541 |

1,675 |

18% |

|

DE |

164,115 |

147,150 |

16,965 |

10% |

|

DK |

23,611 |

22,560 |

1,051 |

4% |

|

EE |

1,325 |

1,215 |

0,111 |

8% |

|

ES |

63,013 |

61,595 |

1,418 |

2% |

|

FI |

15,176 |

14,418 |

0,758 |

5% |

|

FR |

140,817 |

131,017 |

9,800 |

7% |

|

GR |

21,746 |

15,183 |

6,563 |

30% |

|

HU |

8,882 |

6,813 |

2,070 |

23% |

|

IE |

14,043 |

13,802 |

0,241 |

2% |

|

IT |

119,197 |

92,860 |

26,337 |

22% |

|

LT |

2,335 |

1,826 |

0,510 |

22% |

|

LU |

1,961 |

1,941 |

0,020 |

1% |

|

LV |

1,751 |

1,374 |

0,378 |

22% |

|

MT |

0,463 |

0,410 |

0,053 |

11% |

|

NL |

41,269 |

39,888 |

1,381 |

3% |

|

PL |

23,784 |

22,127 |

1,657 |

7% |

|

PT |

14,371 |

13,757 |

0,614 |

4% |

|

SE |

29,294 |

28,487 |

0,807 |

3% |

|

SI |

2,764 |

2,647 |

0,116 |

4% |

|

SK |

4,632 |

3,320 |

1,312 |

28% |

|

UK |

155,697 |

128,721 |

26,976 |

17% |

|

EU |

907,667 |

800,955 |

106,712 |

12% |

Bron: Reckon (2009)

Dit terugblikonderzoek naar intracommunautaire btw-fraude is uitgevoerd tussen november 2011 en eind maart 2012. Evenals bij het oorspronkelijke onderzoek uit 2009 hebben we daarbij samengewerkt met het Rekenhof van België en het Bundesrechnungshof van Duitsland.

Het doel van het terugblikonderzoek is na te gaan welke acties de staatssecretaris en de Belastingdienst hebben ondernomen naar aanleiding van de aanbevelingen in ons rapport over intracommunautaire btw-fraude uit 2009. In aanvulling daarop hebben we geïnventariseerd welke maatregelen zijn geïmplementeerd op Europees niveau die tegemoet komen aan de aanbevelingen uit de in 2009 gepubliceerde rapporten.

Voortvloeiend uit de doelstelling van het terugblikonderzoek zijn de onderzoeksvragen als volgt geformuleerd.

1. Welke toezeggingen zijn gedaan, respectievelijk welke acties zijn ondernomen naar aanleiding van de (aanbevelingen in de) oorspronkelijke rapporten?

2. Welke maatregelen zijn op Europees niveau genomen om tegemoet te komen aan (de aanbevelingen uit) de oorspronkelijke rapporten?

Bij de beantwoording van deze onderzoeksvragen zijn we ook nagegaan welke informatie beschikbaar is over de effecten van de geïmplementeerde maatregelen in de vorm van kwantitatieve en/of financiële informatie.

Omdat het onderzoek een terugblik betreft, hebben wij geen nieuw normenkader geformuleerd. De normen die zijn toegepast bij het oorspronkelijke onderzoek zijn te vinden in ons rapport uit 2009.

De aanpak van het onderzoek heeft in hoofdzaak bestaan uit interviews en documentenstudie bij de verschillende onderdelen van de Belastingdienst die een rol hebben in de bestrijding van (intracommunautaire) btw-fraude. De interviews zijn gehouden met:

• de handhavingsregisseur carrouselfraude van de Belastingdienstregio Zuidwest (als domeineigenaar omzetbelasting);

• de projectleider Selectiemodule omzetbelasting / handhavingsregisseur carrouselfraude van de LTO;

• het hoofd van het Centraal Coördinatiepunt btw-fraude en de vaktechnisch coördinator btw-fraude (tevens nationaal coördinator Eurofisc) van de FIOD;

• teamleiders van het CLO.

Ook is een gesprek gevoerd bij het Cluster Uitvoeringsbeleid van het Directoraat-generaal Belastingdienst.

Na verificatie van de bevindingen, hebben we het conceptrapport van het terugblikonderzoek voor bestuurlijk wederhoor voorgelegd aan de staatssecretaris van Financiën. Zijn reactie en ons nawoord daarop zijn in dit rapport verwerkt (zie hoofdstuk 4).

|

btw |

Belasting toegevoegde waarde |

|

CLO |

Central Liaison Office(r) |

|

CPC |

Customs Procedure Code |

|

EC |

Europese Commissie |

|

EU |

Europese Unie |

|

Eurocanet |

European Carousel Network |

|

FIOD |

Fiscale Inlichtingen- en Opsporingsdienst |

|

FIOD-CPB |

Centraal Coördinatiepunt btw-fraude van de FIOD |

|

GEFIS |

Geïntegreerd Fraude Informatie Systeem |

|

LHP |

Landelijk Handhavingsplan |

|

LTO |

Landelijke Toezicht Organisatie |

|

SCAC |

Standing Committee on Administrative Cooperation |

|

VAT |

Value Added Tax |

|

VIES |

VAT Information Exchange System |

Algemene Rekenkamer (2009). Intracommunautaire btw-fraude. Tweede Kamer, vergaderjaar 2008–2009, 31 880, nrs. 1–2. Den Haag: SDU.

Europese Commissie (2006). Communication from the Commission to the Council, the European Parliament and the European Economic and Social Committee concerning the need to develop a co-ordinated strategy to improve the fight against fiscal fraud. COM(2006) 254 final. Brussel: Europese Unie.

Europese Commissie (2011). Communication from the Commission to the Council, the European Parliament and the European Economic and Social Committee on the future of VAT: Towards a simpler, more robust and efficient VAT system tailored to the single market. COM(2011) 851 final. Brussel: Europese Unie.

Europese Rekenkamer (2007). Special report No 8/2007 concerning administrative cooperation in the field of value added tax. Luxemburg: Europese Rekenkamer.