Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 31066 nr. 609 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 31066 nr. 609 |

Vastgesteld 13 maart 2020

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over de brief van 20 november 2019 inzake het Jaarplan 2020 Belastingdienst (Kamerstuk 31 066, nr. 539).

De Staatssecretarissen van Financiën hebben deze vragen beantwoord bij brief van 27 februari 2020. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Anne Mulder

Adjunct-griffier van de commissie, Freriks

Vraag 1

Waarom zou digitale dienstverlening niet te combineren zijn met een persoonlijke benadering? Is deze uitspraak reden het digitaliseringsbeleid van de overheid te herzien zodat digitalisering gebruikt gaat worden om het werk en de diensten daadwerkelijk te verbeteren of blijft de kerntaak van digitalisering kostenbesparing en het overbodig maken van mensen?

Antwoord 1

Digitale dienstverlening en een persoonlijke benadering sluiten elkaar niet uit. Het is de uitdaging om deze juist met elkaar te combineren. Digitalisering biedt immers mogelijkheden om interactie meer op de persoon toe te spitsen en informatie op maat mogelijk te maken. Het is daarbij belangrijk om digitale interactiemogelijkheden vanuit het perspectief van burgers en bedrijven te ontwikkelen en goed te blijven aansluiten bij hun belevingswereld. Ook is van belang dat er naast de digitale voorzieningen altijd mogelijkheden zijn voor persoonlijk contact als burgers of bedrijven vragen hebben of er niet uitkomen. Dit zijn dan ook belangrijke uitgangspunten voor de Belastingdienst.

Verder hebben wij aangekondigd dat we een extern onderzoek naar de dienstverlening en interactieprocessen in de verschillende onderdelen van de Belastingdienst willen laten uitvoeren1. Centraal daarbij staat de manier waarop een verandering in de dienstverlening bij de verschillende onderdelen van de Belastingdienst kan helpen om burgers en bedrijven beter en effectiever te helpen. Verder is het in de dienstverlening nodig om met modernere middelen burgers en bedrijven mogelijkheden te geven om te communiceren met de Belastingdienst.

Vraag 2

Hoe staat het met de beantwoording van de feitelijke vragen over de tweede voortgangsrapportage?

Antwoord 2

Deze antwoorden ontvangt u heden.

Vraag 3

Welk verloop is te zien in (de afname van) het aantal controles achteraf door de jaren heen?

Antwoord 3

In de antwoorden op de feitelijke vragen over de tweede voortgangsrapportage zijn overzichten opgenomen van de handmatig behandelde en massaal gecorrigeerde aangiften voor de inkomensheffing en de vennootschapsbelasting bij mkb en Grote Ondernemingen (GO).2 Hieruit blijkt dat er door de jaren heen een afname te zien is van het aantal handmatig behandelde aangiften.

Vraag 4

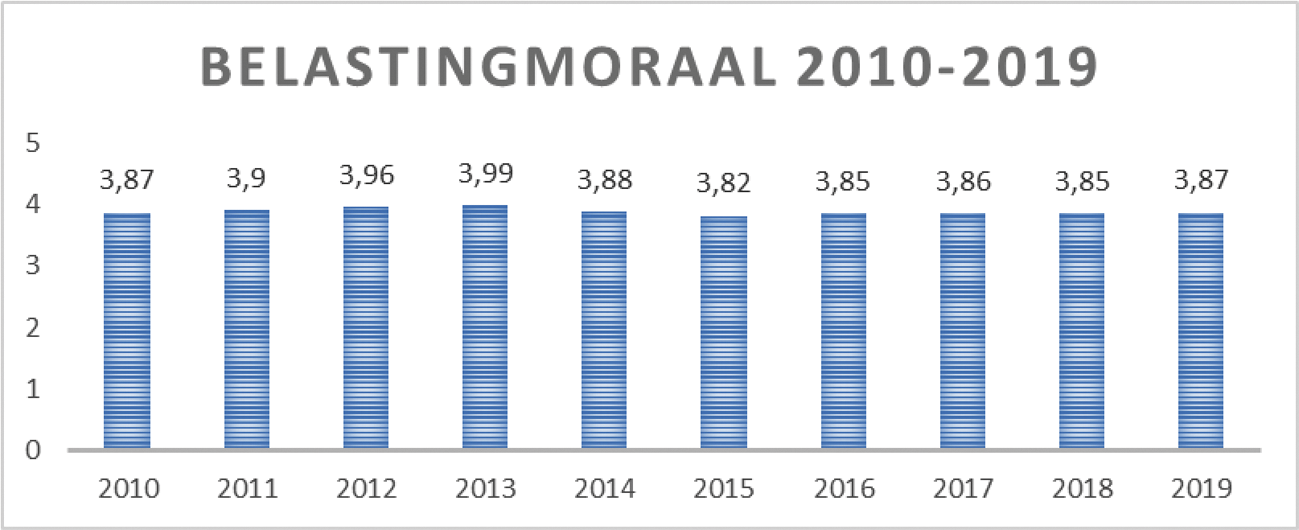

Welke cijfers zijn bekend over de belastingmoraal van burgers en bedrijven in de afgelopen tien jaar? Is een dalende trend te zien en houdt deze verband met het aantal controles?

Antwoord 4

De belastingmoraal en de bereidheid om aan de fiscale verplichtingen te voldoen (compliance), zijn in Nederland hoog. Dit zien we al jaren, zowel in eigen onderzoek door middel van de jaarlijkse Fiscale Monitor, als in internationaal onderzoek zoals de World Value Survey.3 De Fiscale Monitor van de afgelopen tien jaar vertoont enige schommeling van jaar tot jaar in de belastingmoraal, maar blijft min of meer gelijk bij elke doelgroep4. Er is geen dalende trend waarneembaar.

Figuur 1. Belastingmoraal 2010–20191

1 Belastingdienst, 2020

De uitvoerings- en toezichtstrategie van de Belastingdienst is erop gericht het gedrag van burgers en bedrijven zodanig te beïnvloeden dat zij uit zichzelf (fiscale) regels naleven, zonder dwingende en kostbare acties van de Belastingdienst. Werken volgens deze strategie houdt in dat nalevingstekorten op oorzaken worden geanalyseerd. Daarop wordt een samenstel van maatregelen ontwikkeld en ingezet om fouten zoveel mogelijk te voorkomen en nalevingstekorten terug te dringen. Het uitvoeren van controles is niet altijd het meest effectieve of efficiënte middel om de belastingmoraal positief te beïnvloeden. Tegelijkertijd zal er wel altijd een vorm van controle nodig blijven. Aangiftecontroles en eventueel boekenonderzoeken blijven daarom een noodzakelijk onderdeel van een omvattende aanpak, teneinde het belastingmoraal hoog te houden en nalevingstekort zo klein mogelijk te maken.

Vraag 5

Welke verschuiving heeft plaatsgevonden van arbeidsplaatsen binnen het daadwerkelijk inspecteren van belastingplichtigen ten opzichte van mensen werkzaam in de digitalisering? Kunnen de kosten per arbeidsplaats gekwantificeerd worden?

Antwoord 5

Het Jaarplan 2020 Belastingdienst (hierna: «Jaarplan») beschrijft dat er al enige jaren een beweging plaatsvindt van het achteraf controleren van individuele aangiften en aanvragen, naar een aanpak waarin het maken van fouten zoveel mogelijk wordt voorkomen. De genoemde personele verschuiving van inspecteren naar digitalisering kan op dit moment niet nader gekwantificeerd worden. De Belastingdienst beschikt niet over die informatie. Onderdeel van het groeipad van het Jaarplan is dat toekomstige jaarplannen een meer ontwikkeld cijfermatig inzicht gaan bieden dat nauwer aansluit bij de uitvoerings- en toezichtstrategie van de Belastingdienst.

Vraag 6

Welke plaats heeft de Toeslagenaffaire gekregen bij het opstellen van het jaarplan? Is deze affaire aanleiding om wijzigingen aan te brengen?

Antwoord 6

Bij het opstellen van het Jaarplan is rekening gehouden met de toenmalige stand van zaken. In het Jaarplan wordt gerefereerd naar de mogelijke invloed op de uitvoeringsprocessen van het toeslagenproces door de bevindingen van de Adviescommissie Uitvoering Toeslagen en de resultaten van het interdepartementale beleidsonderzoek Toeslagen. Op moment van afronding van het Jaarplan waren de resultaten van de onderzoeken en de hieruit volgende effecten nog niet bekend. Na de publicatie van het rapport van de Adviescommissie Uitvoering Toeslagen zullen wij in maart een reactie geven. De kabinetsreactie op het interdepartementale beleidsonderzoek Toeslagen is naar verwachting eind maart gereed.

De activiteiten van de Belastingdienst worden mede beïnvloed en bepaald door de politieke opdracht aan de Belastingdienst, de maatschappelijke ontwikkelingen en de actualiteit. Samen vormen zij de context – de omgeving – waarbinnen de Belastingdienst zijn opdracht moet uitvoeren. De recente en komende ontwikkelingen op dit dossier krijgen waar nodig een plek in het Jaarplan 2021 Belastingdienst.

Vraag 7

Hoe vaak vindt gemiddeld over alle sectoren boekencontrole plaats bij bedrijven en hoe verhoudt zich dit tot eerdere jaren?

Vraag 27

Hoe groot is de kans dat een mkb-onderneming boekencontrole krijgt?

Vraag 28

Hoe groot is de kans dat een grote onderneming boekencontrole krijgt?

Antwoord 7, 27 en 28

In de hierna opgenomen tabel is weergegeven hoeveel boekenonderzoeken de Belastingdienst in de jaren 2015 tot en met 2019 heeft verricht.

|

2015 |

2016 |

2017 |

2018 |

2019 |

|

|---|---|---|---|---|---|

|

Grote Ondernemingen (GO) |

971 |

971 |

828 |

713 |

654 |

|

Mkb-midden |

15.500 |

17.400 |

14.700 |

12.800 |

10.500 |

|

Mkb-klein |

9.500 |

9.100 |

8.300 |

6.900 |

6.100 |

De directie Grote Ondernemingen (GO) heeft een individuele klantbehandeling. Het uitvoeren van toezichtactiviteiten is een belangrijk deel van individuele klantbehandeling. Dit wordt in de praktijk op verschillende manieren vormgegeven, bijvoorbeeld het voeren van bedrijfsgesprekken, het behandelen van aangiften en het uitvoeren van boekenonderzoeken. Het uitvoeren van boekenonderzoeken is de meest intensieve vorm van toezicht. Ook voert de Belastingdienst jaarlijks op basis van steekproeven nog eens 100 boekenonderzoeken uit bij grote ondernemingen. De directie GO heeft in 2019 bij 654 van de 8600 entiteiten (7,6%) één of meerdere boekenonderzoeken verricht. Dit percentage is licht gedaald ten opzichte van eerdere jaren. Boekenonderzoek is binnen de individuele klantbehandeling één van de instrumenten dat wordt ingezet. In 2019 is meer ingezet op zwaardere boekenonderzoeken waarvoor meer uren nodig zijn.

Voor mkb-midden zijn over 2019 10.500 boekenonderzoeken uitgevoerd. Op 400.000 entiteiten is dat 2,5%. Voor het kleinbedrijf gaat het om 6.100 boekenonderzoeken op 1,5 miljoen entiteiten, een percentage van 0,4. Deze boekenonderzoeken vloeiden zowel voort uit de selectie- en risicomodellen als de aselecte steekproeven. De Belastingdienst heeft daarnaast 4.000 kleinbedrijven bezocht in 2019.

Vraag 8

Wat wordt verstaan onder een «dialoog over proces en inhoud»?

Antwoord 8

Met de dialoog over proces en inhoud wordt verstaan dat het gesprek met uw Kamer over zowel de werking van de nieuwe rapportagestructuur als de inhoud van de rapportages bij voorkeur wordt voortgezet. Tijdens het Algemeen Overleg (AO) op 6 december 2018 heeft uw Kamer gesproken over de inhoud van het Jaarplan 2019 Belastingdienst en de hiermee samenhangende rapportagestructuur (Kamerstuk 31 066, nr. 451). Eerder is in oktober 2018 al op informele basis met uw Kamer gesproken over de opzet van het Jaarplan, mede naar aanleiding van de motie van het lid Lodders c.s. en de Kamerbrief over de voorgestelde wijze van rapporteren over de Belastingdienst.5 Onderdeel van het groeipad is om uw Kamer via het Jaarplan een steeds beter handelingsperspectief te verschaffen, doordat keuzes en prioriteiten in het Jaarplan beter zichtbaar worden en hierover zo goed mogelijk het gesprek te voeren.

Vraag 9

Op welke manieren communiceert de Belastingtelefoon met burgers?

Antwoord 9

Tot op heden communiceert de BelastingTelefoon op twee manieren met burgers: burgers kunnen zelf het initiatief nemen om de BelastingTelefoon te bellen of werknemers van de BelastingTelefoon benaderen proactief burgers. In 2020 intoduceert de BelastingTelefoon een nieuwe manier om contact te leggen: burgers krijgen de mogelijkheid om, als het (te) druk is bij de BelastingTelefoon hun nummer en een bericht achter te laten zodat medewerkers van de BelastingTelefoon hen op een rustiger moment terug kunnen bellen. Dit zal eerst op beperkte schaal worden getest, waarbij het streven is om dit bij succes gaandeweg steeds verder uit te breiden.

Vraag 10

Hoe is de capaciteit van de Belastingtelefoon? Zijn er voldoende medewerkers en ook voldoende medewerkers met expertise op bepaalde onderwerpen?

Antwoord 10

De BelastingTelefoon was vanaf medio 2017 en doorlopend in 2018 en 2019 minder goed bereikbaar dan de afgesproken norm – de kritieke prestatie-indicatoren (hierna: kpi’s) – voor telefonie. In 2019 zijn middelen beschikbaar gesteld om de bereikbaarheid te verbeteren. De gemiddelde bereikbaarheid inclusief keuzemenu is mede hierdoor toegenomen van 81% in 2018 naar 85% in 2019. De norm van 90% wordt echter nog niet gerealiseerd.

De capaciteit van de BelastingTelefoon is voor het eerste halfjaar van 2020 extra verhoogd om tijdens de aangiftecampagne een voldoende bereikbaarheid te kunnen realiseren.

Vraag 11

Hoeveel aangiften worden handmatig gecorrigeerd en wat is de duur van deze wijziging?

Vraag 12

Hoeveel aangiften worden automatisch gecorrigeerd?

Antwoord 11 en 12

In de antwoorden op de feitelijke vragen over de tweede voortgangsrapportage is een overzicht opgenomen van de handmatig en automatisch gecorrigeerde aangiften inkomensheffing.6 De Belastingdienst heeft geen doelstelling voor wat betreft het totale aantal handmatig gecorrigeerde aangiften. Wel heeft de Belastingdienst kpi’s op de bruto correctieopbrengsten van de aangiftebehandeling inkomensheffing (€ 1,45 miljard) en de vennootschapsbelasting bij het mkb (1,5 miljard).

Voor 2020 is niet te zeggen hoeveel aangiften automatisch zullen worden gecorrigeerd. Het is niet immers niet bekend hoeveel aangiften met automatisch corrigeerbare fouten zullen worden ingediend.

Vraag 13

Wat zijn de meest gestelde vagen over de Inkomstenbelasting door mkb-ondernemers?

Antwoord 13

Ondernemers kunnen via verschillende kanalen een antwoord vinden op hun vragen. Zij kunnen bijvoorbeeld de website raadplegen. Veel ondernemers maken gebruik van een intermediair voor het doen van belastingaangifte en stellen hun vragen aan hen. Bovendien kunnen ondernemers of hun intermediairs de Belastingtelefoon bellen met hun vragen. Het grootste deel van de vragen over de inkomstenbelasting betreffen proces of statusvragen. Zoals over de hoogte van de voorlopige aanslag of definitieve aanslag, ontvangst van de aangifte, wel of geen aangifte doen, voortgang van de behandeling van de aangifte en uitstel van doen van aangifte.

Een veel kleiner deel van de vragen betreft inhoudelijke vragen, bijvoorbeeld over privé onttrekkingen, privé gebruik auto, eigen woning en ondernemersaftrekken. Naast de Belastingtelefoon kunnen intermediairs ook niet-persoonsgebonden vragen stellen op het forum fiscaal dienstverleners, tijdens de intermediairdagen en aan de relatiebeheerders voor de Inkomstenbelasting. De inhoudelijke vragen die via deze kanalen worden gesteld zijn vergelijkbaar met de inhoudelijke vragen die worden gesteld aan de Belastingtelefoon.

Vraag 14

Op welke punten staat de dienstverlening van de Belastingtelefoon onder grote druk?

Antwoord 14

Vanaf medio 2017 waren er twee punten waarop de BelastingTelefoon onder grote druk stond, te weten de bereikbaarheid van de gehele BelastingTelefoon en de kwaliteit van de antwoorden op complexe en niet veel voorkomende vragen over wet- en regelgeving. Naar aanleiding van de mindere prestaties op het gebied van bereikbaarheid is in 2018 capaciteit toegevoegd aan de BelastingTelefoon. Het doel hiervan was om te zorgen voor een betere bereikbaarheid. Daarnaast is de kwaliteit van de antwoorden verbeterd.

Het gaat echter nog niet goed genoeg. Wij zullen daarom, zoals in de Kamerbrief van 11 januari 2020 is aangekondigd, een externe partij vragen ons te adviseren hoe verandering (waaronder die bij de BelastingTelefoon) tot stand kan komen. Dit met als doel om burgers en bedrijven goed en effectief te woord te kunnen staan.

Vraag 15

Hoeveel externen heeft de Belastingdienst het afgelopen jaar ingehuurd voor advies of andersoortige werkzaamheden?

Antwoord 15

In 2019 heeft de Belastingdienst circa 2520 fte externen ingehuurd. Voor circa 1650 fte ging het om uitzendkrachten die zijn ingezet bij onder andere (1) het verbeteren van de bereikbaarheid van de BelastingTelefoon, (2) facilitaire diensten, (3) de behandeling van bezwaren en bij (4) toeslagen. Voor circa 870 fte ging het om externe inhuur en advies op het gebied van onder meer ICT- en informatievoorziening en werving en selectie.

Vraag 16

Is er een uitvoeringstoets gedaan van de beslissing om eHerkenning voor bedrijven te verplichten voor het doen van aangifte? Zo ja, kunt u die aan de Kamer doen toekomen? Zo nee, waarom niet?

Antwoord 16

Deze beslissing vloeit niet voort uit nieuwe regelgeving en daarom is er geen uitvoeringstoets gedaan. De beslissing vloeit voort uit Rijksbeleid dat generieke inlogmiddelen overheidsbreed worden gehanteerd en het feit dat het aantal gegevens en de privacygevoeligheid van de getoonde persoonsgegevens op het portaal van de Belastingdienst toeneemt. De Belastingdienst is in de afgelopen jaren begonnen met het gefaseerd vernieuwen van de ondernemersportalen. Om aan bestaande regelgeving te voldoen is in 2018 besloten dat voor de nieuwe aangiftejaren loonheffing en vennootschapsbelasting het ondernemersportaal van de Belastingdienst in 2020 alleen toegankelijk is via DigiD (voor eenmanszaken) en authenticatiemiddelen, die gelet op Europese regelgeving voldoen aan het beveiligingsniveau «substantieel». Op grond van bestaande privacyregelgeving moest het beveiligingsniveau verhoogd worden om te voorkomen dat onbevoegden toegang tot de gegevens krijgen. eHerkenning is op dit moment het enige middel dat een passend beveiligingsniveau biedt gelet op de eIDAS-verordening en de Algemene verordening gegevensverwerking. De Algemene verordening gegevensverwerking verplicht de Belastingdienst om via passende technische maatregelen de veiligheid van gegevens van ondernemers te blijven waarborgen, rekening houdend met de aard van de gegevens en de voortschrijdende stand van de techniek. In het licht van bovenstaande vernieuwing wordt de regeling elektronisch berichtenverkeer Belastingdienst geactualiseerd. Bij de publicatie daarvan wordt wel een uitvoeringstoets bijgevoegd in de Staatscourant. Deze uitvoeringstoets zal benoemen dat er geen aanvullende impact is omdat de aanpassingen al zijn opgenomen in de systemen om te blijven voldoen aan de Algemene verordening gegevensverwerking.

Vraag 17

Waarom is er gekozen voor een stapsgewijze uitbreiding van het jaarplan?

Antwoord 17

De stapsgewijze uitbreiding van informatievoorziening was al voorzien, oorspronkelijk door middel van de handhavingsbrief en sinds 2019 ook het jaarplan. Er is voor een gekozen om toe te werken naar een Belastingdienst-breed Jaarplan in een tijdsbestek van vijf jaar. Dit omdat zowel op het gebied van informatievoorziening als voor het operationaliseren van de uitvoerings- en toezichtstrategie ontwikkeling nodig is en die ontwikkeling tijd vergt.

In december 2017 ontving uw Kamer voor het eerst de Handhavingsbrief.7 Naast het beschrijven van de uitvoerings- en toezichtstrategie voor 2018, werd in deze brief ook een overzicht gegeven van de vervolgstappen in de tijd om de handhavingsaanpak in brede zin (uitvoering, dienstverlening, toezicht en opsporing) verder te ontwikkelen. Beoogd was om met de handhavingsbrief vooraf inzicht te geven in dilemma’s, afwegingen en keuzes in de uitvoering van taken van de Belastingdienst. De handhavingsbrief is onderdeel geworden van het jaarplan, dat eveneens inzicht geeft in de keuzes die de Belastingdienst maakt met betrekking tot vraagstukken op het gebied van personeel, ICT, sturing en cultuur. Het jaarplan is bedoeld om inzicht te geven in de inzet van mensen en middelen.

Vraag 18

Waarom is de ICT-capaciteit niet in balans?

Antwoord 18

Het beheer en onderhoud van het huidige ICT-landschap vraagt een zodanig groot aandeel van de beschikbare capaciteit en kennis, dat daarvan te weinig overblijft voor modernisering en vernieuwing. Daarbij kan capaciteit – vanuit oogpunt van besturing en effectiviteit -ook niet ongelimiteerd worden opgeschaald. En de beschikbaarheid van specifieke kennis wordt veelal bepaald door marktomstandigheden.

Vraag 19

Op welke manier wordt erop toegezien dat, naast burgers en bedrijven, ook de Belastingdienst zelf de belasting- en toeslagenwetgeving naleeft?

Antwoord 19

De Belastingdienst moet als belastingplichtige en inhoudingsplichtige voldoen aan wet- en regelgeving. De Belastingdienst is onderdeel van het Ministerie van Financiën. Het ministerie heeft, net zoals vele grote organisaties, als onderdeel van het zogenaamde Horizontaal toezicht een convenant gesloten met haar toezichthouder Belastingdienst. Om te voldoen aan de afspraken in het convenant heeft de Belastingdienst een Tax control framework (TCF) geïmplementeerd als instrument van beheersing en verbetering. Onder het TCF worden onder meer risicoanalyses uitgevoerd op de eigen fiscale processen, zijn beheermaatregelen gedefinieerd en worden controles op de werking van deze beheermaatregelen uitgevoerd om te borgen dat de Belastingdienst als organisatie aan de fiscale wetgeving voldoet. In de 23e halfjaarsrapportage Belastingdienst is de Tweede Kamer geïnformeerd over de stand van zaken van deze TCF van de Belastingdienst als organisatie.8

De Belastingdienst heeft verschillende instrumenten om een juiste toepassing van de belasting- en toeslagwetgeving in het primaire proces te waarborgen. De Belastingdienst kent een vaktechnische infrastructuur waarbinnen vragen over de juiste rechtstoepassing systematisch en sluitend worden voorgelegd aan daarvoor ingerichte gremia zoals kennisgroepen en (landelijke) vaktechnische coördinatoren. De vaktechnische infrastructuur voorziet zo nodig in escalatie tot landelijk niveau. Dat geeft waarborgen voor gelijke behandeling, eenheid van beleid en uitvoering en het voorkomen van contra legem handelen door de Belastingdienst. Verder wordt door middel van opleidingen de kennis en kunde van de medewerkers onderhouden en worden nieuwe ontwikkelingen overgedragen. Elk dienstonderdeel maakt jaarlijks een opleidingsplan en voert dat uit. Daarnaast zijn er specifieke kwaliteitscontroleprogramma’s.

Vraag 20

Wanneer is een toeslagaanvraag niet «juist en volledig»? Op welke manier moet het proces verlopen binnen de Belastingdienst nadat blijkt dat er in de toeslagaanvraag een aantal onvolkomenheden zijn opgetreden en op welke manier verloopt het proces daadwerkelijk?

Antwoord 20

«Juist en volledig» betekent dat de relevante feiten worden aangereikt bij de aanvraag, zodat alle grondslagen bekend zijn op basis waarvan de toeslag vastgesteld kan worden. Daarnaast moeten bijvoorbeeld aanvrager en toeslagpartner de aanvraag ondertekenen. Hoe het proces verloopt, hangt af van de onvolkomenheid. Als het feit of de grondslag vastligt in een basisregistratie (zoals bijvoorbeeld de BasisRegistratie Personen), moet deze registratie worden aangepast. Het initiatief tot aanpassing ligt dan in principe bij de burger (B/T zal hem daarop wijzen), echter B/T heeft ook een eigen verantwoordelijkheid om bij twijfel terug te melden. Bij een andere onvolkomenheid wordt per feit/grondslag bezien hoe de onvolkomenheid te herstellen. Dat gebeurt in overleg met de burger.

Vraag 21

Kent de Belastingdienst «targets» in welke vorm dan ook? Zo ja, bij welke afdelingen en hoe worden deze vormgegeven?

Antwoord 21

De Belastingdienst is verantwoordelijk voor het heffen en innen van de belastingen en premies en de naleving van fiscale wetgeving. In hoofdstuk IX van de Rijksbegroting zijn daarnaast voor de begrotingsartikelen van de Belastingdienst verschillende doelstellingen en prestatie-indicatoren opgenomen. Het Jaarplan geeft een doorvertaling van deze begroting, met aanvullende kengetallen en indicatoren voor in het Jaarplan opgenomen doelgroepen. In het kader van de interne planning- en controlcyclus worden de doelstellingen en indicatoren uit de begroting en het jaarplan overgenomen en/of gespecificeerd in zogenoemde jaarcontracten van de verschillende dienstonderdelen. De jaarcontracten worden jaarlijks afgesloten voor ieder dienstonderdeel afzonderlijk en bevatten afspraken en doelstellingen voor dat dienstonderdeel specifiek. Deze jaarcontracten vormen een belangrijke basis voor interne en externe rapportages van de Belastingdienst.

Zoals aangegeven in het Jaarplan is de Belastingdienst inmiddels een traject gestart om de samenhang tussen de strategie en de kpi’s zoals opgenomen in de Begroting IX te versterken. Herijkte prestatie-indicatoren vergroten daarmee zowel de mogelijkheden om te sturen als het inzicht in de werking van de strategie. Dit moet de Belastingdienst in staat stellen om te leren en steeds effectiever te werken.

Vraag 22

Wat wordt er bedoeld met het in gelijke mate dalen van de ICT-capaciteit? En op basis waarvan wordt duidelijk of dit daadwerkelijk leidt tot scherpe keuzes?

Antwoord 22

Als bijvoorbeeld door een dalend beschikbaar budget het aanbod van ICT-capaciteit afneemt dan moet de vraag naar ICT-capaciteit voor beheer en onderhoud, modernisering en vernieuwing overeenkomstig dalen. Zo niet, dan wordt de onbalans tussen vraag en aanbod groter. Het passend maken van vraag en aanbod in het portfolioproces kan betekenen dat ook (delen van) eerder noodzakelijk geachte werkzaamheden moeten worden uitgesteld of zelfs helemaal gestopt.

Het portfolio wordt tweemaal per jaar vastgesteld. Afhankelijk van de vraag naar en het aanbod van ICT-capaciteit worden daarbij mogelijk scherpe keuzes gemaakt, wat kan betekenen dat activiteiten moeten worden gestopt of uitgesteld.

Vraag 23

Wordt de afdeling Toeslagen uitgebreid naar aanleiding van de Toeslagenaffaire?

Antwoord 23

In de brief van de Minister van Financiën van 11 januari (Kamerstuk 31 066, nr. 588) en de antwoorden op de feitelijke vragen daarover van 20 januari (Kamerstuk 31 066, nr. 591) bent u geïnformeerd over de aanpak Versterken bestuursdienst Belastingdienst, waaronder het ontvlechten van de Douane en Toeslagen uit de Belastingdienst. Zoals in de brief van 20 januari aangeven krijgen de drie DG’s samen de opdracht de ontvlechting op verantwoorde wijze ter hand te nemen en de organisatorische, juridische en financiële consequenties uit te werken. Concrete aantallen kunnen wij op dit moment nog niet noemen. Voor de zomer zullen wij uw Kamer hierover informeren.

Vraag 24

Wordt voor de categorie grote bedrijven de standaard definitie van 500 werknemers of meer gebruikt? Klopt het dat ruim 2.500 fte van de Belastingdienst zich bezig houdt met minder dan 2.000 bedrijven?

Antwoord 24

De doelgroep grote ondernemingen bestaat uit zo’n 8600 entiteiten9; zij omvatten in totaal ongeveer 240.000 belastingplichtige (rechts)personen. Van de 2.500 fte die werkzaam zijn binnen de directie Grote Ondernemingen verrichten ongeveer 600 fte ook specialistische (deel)activiteiten voor de doelgroepen mkb, particulieren, douane en centraal administratieve processen. Ook wordt bijna 100 fte ingezet op niet-fiscale taken bij Grote Ondernemingen, waaronder het toezicht op de Wet ter voorkoming van witwassen en financieren van terrorisme (Wwft).

Vraag 25

Is met de explosie van het aantal zelfstandigen sinds de economische crisis boekencontrole bij zzp'ers nog mogelijk? Gaat dit ten koste van controle op het andere mkb?

Antwoord 25

De inzet van de Belastingdienst is om een mix van instrumenten te kiezen die het meeste effect sorteert tegen de minste kosten. Daarbij geldt dat het toenemen van het aantal ondernemingen, waaronder zzp’ers, ertoe leidt dat de beschikbare middelen steeds selectiever moeten worden ingezet. De inzet van een instrument als het boekenonderzoek is niet de enige manier om tot een zo hoog mogelijke naleving te komen. Andere instrumenten kunnen effectiever zijn om tot een zo hoog mogelijke naleving te komen, zoals dienstverlening (bijvoorbeeld een telefoontje), beleid specifiek gericht op fiscaal dienstverleners of een automatische correctie.

Voor zzp’ers geldt dat de Belastingdienst inzet op het in een zo vroeg mogelijk stadium voorkomen van fouten. Daarom wordt op beperkte schaal het concept van een automatisch ingevulde winstaangifte getoetst als vervolg op een eerdere proef voor de omzetbelasting. Alles om (onbewuste) fouten tijdig te voorkomen. Overigens heeft ook het instrument boekenonderzoek voor zzp’ers een blijvende plaats in de hiervoor genoemde mix van instrumenten.

Vraag 26

Zijn de consequenties van de keuzes die rond ICT gemaakt moeten worden al in beeld?

Antwoord 26

In het portfolioproces worden alternatieven afgewogen met verschillende consequenties. De definitieve besluitvorming over de alternatieven heeft nog niet plaatsgevonden, zodat de daadwerkelijke consequenties nog niet in beeld zijn.

Vraag 29

Wat houdt het afsluiten van convenanten in en ontslaat een afgesloten convenant een onderneming van inspectie?

Antwoord 29

In het kader van het horizontaal toezicht sluit de Belastingdienst sinds 2005 handhavingsconvenanten met individuele grote organisaties. Het horizontaal toezicht is bedoeld voor ondernemingen en fiscaal dienstverleners die transparantie hoog in het vaandel hebben. Het afsluiten van convenanten gebeurt op basis van vrijwilligheid.

Het doel van de convenanten is onder meer een effectieve en efficiënte werkwijze in het toezicht. De organisatie is onder het convenant transparant over relevante fiscale gebeurtenissen, daartegenover staat een snelle standpuntbepaling van de Belastingdienst. Zo wordt uiteindelijk de rechtszekerheid vergroot. In het convenant worden de uitgangspunten en de wijze waarop de Belastingdienst en de betreffende organisaties omgaan vastgelegd.

De aanwezigheid van een convenant betekent overigens niet dat de Belastingdienst geen toezicht meer houdt. Boekenonderzoeken en andere acties in het toezicht van de Belastingdienst zijn en blijven mogelijk.

Vraag 30

Waarom worden de ook niet tot stand gekomen rulings gepubliceerd op de website van de Belastingdienst?

Antwoord 30

In het Beleidsbesluit van 19 juni 2019,10 zijn de kaders voor het verkrijgen van zekerheid vooraf met betrekking tot rulings met een internationaal karakter opgenomen. Daarin is ook bepaald dat van alle vooroverleggen een samenvatting wordt gepubliceerd. Het publiceren van niet tot stand gekomen rulings met een internationaal karakter geeft inzicht in op welke wijze de Belastingdienst de kaders invult en beoogt de transparantie te bevorderen.

Vraag 31

Waarom wordt er specifiek op de autobelastingen extra aandacht gegeven?

Antwoord 31

In 2019 zijn er pilots gedraaid waarbij er voor gekozen is om een andere toezichtsaanpak te hanteren. Onderzocht is of met een andere manier van toezicht houden, het toezicht effectief geïntensiveerd kan worden. Deze aanpak behelst een meer subjectgerichte aanpak. Er wordt niet enkel meer gehandhaafd vanuit het object (controle van het voertuig), maar er wordt ook gekeken naar de ondernemer. Zo zijn er gesprekken gevoerd met de ondernemer, waarbij er aandacht is gevraagd voor de wettelijke verplichting op het gebied van bijvoorbeeld de BZM. Deze aanpak is zeer effectief gebleken en zal in 2020 verder worden voortgezet.

Vraag 32

Bestaan of bestonden targets voor de Belastingdienst/Toeslagen? Hoe werden deze vormgegeven? Waren deze onderdeel van de fraudebestrijding?

Antwoord 32

In het antwoord op vraag 21 is ten aanzien van de verschillende soorten targets uitgewerkt met welke typen doelstellingen, prestatie-indicatoren en kengetallen de Belastingdienst werkt. Dit is ook van toepassing op de uitvoering vanuit het onderdeel Toeslagen, waaronder fraudebestrijding.

Zo bestaat er in het kader van het intensief toezicht bij toeslagen een indicator voor de toepassing van het risicoclassificatiemodel. Deze indicator geeft indicaties van de effectiviteit van dit in 2013 ontworpen model, op basis waarvan bezien wordt of aanpassingen in het model nodig zijn. Een verdere ontwikkeling van het model is nodig: het doel daarvan is om naast fraude ook meer nadruk te leggen op dienstverlening en maatwerk, zoals door het achterhalen van ook andere oorzaken voor het indienen van onjuiste aanvragen. De bijbehorende indicator moet hier dan op aangepast worden.

Ook zijn er met ingang van 1 januari 2014 door de beleidsdepartementen extra middelen beschikbaar gemaakt voor de intensivering van het toezicht op toeslagen. Over de opbrengsten werd periodiek gerapporteerd aan de betrokken beleidsministeries. Dat heeft voor het laatst plaatsgevonden over 2018. In 2019 is besloten hiermee te stoppen, omdat blijkt dat deze wijze van rapporteren op de langere termijn de effecten van de ontwikkeling van het toezicht niet langer goed weergaf. Op dit moment wordt nagedacht over een betere manier van rapporteren.

Vraag 33

Hoeveel bezwaren worden niet binnen de gestelde termijn afgehandeld (graag een overzicht per doelgroep en een toelichting op de reden)?

Vraag 37

Kunt u per doelgroep (burgers, mkb, starters, enz.) een overzicht geven van het aantal bezwaarschriften wat niet tijdig binnen de vastgestelde termijn is behandeld?

Antwoord 33 en 37

In 2019 zijn 68,8% van de bezwaren tijdig behandeld. De Belastingdienst beschikt niet over een overzicht per doelgroep van het aantal niet tijdig behandelde bezwaren. In het algemeen is wel te zeggen dat de achterstanden bij de inkomensheffing en in het bijzonder bij de directie Particulieren het grootst zijn. Over de achtergrond hiervan is uw Kamer geïnformeerd in de brief over de vertraging in de bezwaarbehandeling van 26 november 2018 en de eerste en tweede voortgangsrapportage over 2019.11

Vraag 34

Welke termijnen worden normaliter gehanteerd om bezwaren af te handelen?

Antwoord 34

De wet bepaalt dat de Belastingdienst in beginsel binnen zes weken moet beslissen na afloop van de termijn voor het indienen van een bezwaarschrift. De Belastingdienst mag deze beslissing met zes weken verdagen en eventueel langer aanhouden als de belanghebbende daarmee instemt.

Vraag 35

Wat zijn de sancties voor de Belastingdienst als bezwaren niet op tijd worden afgehandeld?

Vraag 36

Op welke manier worden mensen of ondernemers tegemoet gekomen als bezwaartermijnen niet tijdig worden afgehandeld?

Antwoord 35 en 36

Als de Belastingdienst niet tijdig beslist, kan de belastingplichtige de Belastingdienst in gebreke stellen. Na verloop van twee weken is dan een dwangsom verschuldigd, die kan oplopen tot € 1.260. Daarnaast kan de belastingplichtige vanaf het moment dat de dwangsom gaat lopen tegen het uitblijven van een beslissing in beroep gaan bij de rechtbank. Als door de behandelduur de redelijke termijn wordt overschreden, kan de rechter een vergoeding toekennen voor de geleden immateriële schade.

Vraag 38

Kunt u per doelgroep een overzicht geven van de duur van de termijn dat bezwaarschriften niet zijn afgehandeld?

Antwoord 38

De Belastingdienst beschikt niet over deze gegevens per doelgroep.

Vraag 39

Welke specifieke onvolkomenheden en aandachtspunten zijn er door de Algemene Rekenkamer geconstateerd bij de Belastingdienst?

Antwoord 39

De acht onvolkomenheden in de bedrijfsvoering die de ARK bij de Belastingdienst heeft geconstateerd in haar Verantwoordingsonderzoek 2018 Ministerie van Financiën en nationale schuld (IX) staan vermeld in het Jaarplan op blz. 51: legacy IT, managementinformatie, strategisch personeelsbeleid, M&O beleid (misbruik en oneigenlijk gebruik) ten aanzien van kleine belastingmiddelen, bedrijfscontinuïteitsbeheer, verbijzonderde interne controles, verplichtingenbeheer en prestatieverklaringen. Daarnaast heeft de ARK in haar Verantwoordingsonderzoek 2018 aanvullend drie aandachtspunten voor de Belastingdienst geformuleerd, te weten: toegangsbeheer ICT-systemen Belastingdienst, herstelactie kindgebonden budget en interne fiscale beheersing Belastingdienst.

Vraag 40

Wat wordt verstaan onder «rechtmatige toekenning van toeslagen»?

Antwoord 40

Rechtmatig houdt in dat een financiële transactie waarvan de uitkomst in het departementale jaarverslag wordt verantwoord, in overeenstemming is met de begrotingswetten en met de in internationale regelgeving, Nederlandse wetten, algemene maatregelen van bestuur en ministeriële regelingen opgenomen bepalingen die de uitkomst van die financiële transactie beïnvloeden. Hieronder vallen ook de toekenningsvereisten in de Algemene Wet inkomensafhankelijke regelingen (AWIR).

Vraag 41

Welke factoren zorgen voor een te verwachten jaarlijkse stijging van de belastingontvangsten? Met welke verwachte economische groei wordt daarbij gerekend?

Antwoord 41

De geraamde jaarlijkse stijging van de belastingontvangsten hangt samen met de door het Centraal Planbureau (CPB) geraamde macro-economische ontwikkelingen. Samengevat raamt het CPB voortzettende economische groei. Daaraan gerelateerd is bijvoorbeeld sprake van contractloonstijging, die zorgt voor meer loonbelasting en meer particuliere consumptie, wat leidt tot een hogere btw-ontvangst. De economische groeicijfers zijn voor de jaren 2019 en 2020 gebaseerd op de Macro Economische Verkenning (MEV) 2020 van het CPB, de groeicijfers voor 2020–2023 op de Middellangetermijnraming bij het Centraal Economisch Plan (CEP) 2019 en 2024 betreft een technische extrapolatie.

|

Jaartal |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|---|---|---|---|---|---|---|

|

Raming economische groei (%) |

1,8% |

1,5% |

1,2% |

1,0% |

1,0% |

1,0% |

Vraag 42

Welke factoren zorgen voor een te verwachten jaarlijkse daling van de belastinguitgaven?

Antwoord 42

In 2016 is een omvangrijke taakstelling verwerkt in de begroting van de Belastingdienst die samenhing met de Brede Agenda Belastingdienst en later de Investeringsagenda Belastingdienst. De ingeboekte structurele besparingen (€ 292 miljoen; 5200 fte) zijn deels gerealiseerd of in beeld door vernieuwingsprojecten die momenteel lopen of afgerond zijn. Om deze structurele besparingen te realiseren door middel van het opstarten van vernieuwingstrajecten is er incidenteel budget beschikbaar gesteld.

Vraag 43

Wat is de reden van de eenmalige uitschieter bij de te verwachten overige belastingontvangsten in 2019?

Antwoord 43

De hoge overige ontvangsten in 2019 betreffen met name de terugbetaling van de eerder door de Belastingdienst betaalde eindheffing in het kader van de Regeling Vervoegde Uittreding (RVU), omdat de inspecteur het bezwaarschrift van de Belastingdienst gehonoreerd heeft. De hogere ontvangsten (circa € 95 mln.) zijn gemeld in de 1e Suppletoire wet 2019. Daarnaast zijn in 2019 meer diensten voor derden en andere departementen uitgevoerd, bijvoorbeeld op het gebied van huisvesting.

Dit zijn onder andere de meeste beursgenoteerde ondernemingen en de grootste ondernemingen in Nederland qua personeel en omzet.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31066-609.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.