Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 29023 nr. V |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2022-2023 | 29023 nr. V |

Aan de Voorzitter van de Eerste Kamer der Staten-Generaal

Den Haag, 30 november 2022

Met deze brief informeren wij uw Kamer over de uitvoering van het tijdelijk verplicht plafond op marktinkomsten van elektriciteitsproducenten volgens Verordening (EU) 2022/1854 van de Raad van 6 oktober 2022 (hierna: de Verordening) betreffende een noodinterventie in verband met de hoge energieprijzen.

Totstandkoming van de Verordening

De Verordening is op 7 oktober 2022 gepubliceerd en de dag erna in werking getreden. Voorafgaand aan de totstandkoming is de Tweede Kamer op 20 september 2022 geïnformeerd over het voorstel van de Europese Commissie (hierna: de Commissie) van 14 september jl. voor een verordening met daarin een pakket aan noodmaatregelen om de hoge energieprijzen in de EU aan te pakken (Kamerstukken II 29 236 en 22 112, nr. 346). Op 30 september 2022 zijn vragen en opmerkingen van de Tweede Kamer hierover beantwoord (Kamerstukken II 29 236 en 22 112, nr. 352). Op 14 oktober ontving de Tweede Kamer het verslag van de Buitengewone Energieraad die op 30 september 2022 onder Tsjechisch voorzitterschap plaatsvond (Kamerstuk II 21 501-33, nr. 970).

Hoofdlijnen tijdelijk verplicht plafond op marktinkomsten van elektriciteitsproducenten uit de Verordening

De Verordening verplicht lidstaten om vanaf 1 december 2022 gedurende zeven maanden de marktopbrengsten van producenten die elektriciteit opwekken uit de in de Verordening genoemde bronnen te plafonneren.2 Het betreft voor Nederland onder andere elektriciteit opgewekt uit wind, zon, waterkracht, biomassa, biogas, afval en kernenergie.3 De Verordening biedt daarnaast de mogelijkheid om verdergaande beperkingen op marktinkomsten in te voeren, waaronder beperkingen voor producenten die elektriciteit opwekken uit andere bronnen, de mogelijkheid om te differentiëren tussen technologieën en het instellen van een specifiek plafond voor de marktinkomsten uit elektriciteit die is opgewekt uit steenkool.4

Door de aanhoudende en uitzonderlijk hoge gasprijzen zijn ook de elektriciteitsprijzen gestegen. De kosten van elektriciteitsopwekking uit de genoemde bronnen zijn echter niet of minder hard gestegen. Deze elektriciteitsproducenten hebben daarmee, aldus de Verordening, inkomsten geboekt die ruimschoots hoger liggen dan hetgeen zij verwachtten toen zij besloten te investeren.

Maatschappelijke context en buurlanden

Bij de totstandkoming van dit verplichte plafond op marktinkomsten van elektriciteitsproducenten heeft Nederland de EU-coördinatie en het voorgestelde pakket op hoofdlijnen gesteund. Nederland vindt het zeer belangrijk om overwinsten aan te pakken. Nederland was in algemene zin tevreden met het voorgestelde maatregelenpakket en onderschrijft dan ook de doelen hiervan. De Verordening richt zich op het versneld verminderen van de ernstige gevolgen van deze crisis voor de Europese bevolking, zonder daarbij te scherp in te grijpen in de werking van de energiemarkt.

Nederland zet in op een werkbare invulling van het tijdelijk verplicht plafond op marktinkomsten van elektriciteitsproducenten, door deze te beperken tot de circa 1.500 grootste installaties en aan te sluiten bij de praktijk van een boekhouding op basis van maandrapportages die gangbaar is bij (een aantal van de) grote elektriciteitsproducenten.

Er is contact met de ons omringende landen over de invulling van de heffing. Deze landen zijn ook bezig met het uitwerken van het plafond op de marktinkomsten van producenten die elektriciteit opwekken uit de in de Verordening genoemde bronnen. De vergelijking met deze landen is nog niet goed mogelijk, omdat ook daar nog weinig uitgewerkte voorstellen openbaar zijn, en omdat evenmin wetgeving ter uitvoering van dit onderdeel van de Verordening van kracht geworden is.

Noodzaak van een uitvoeringswet met terugwerkende kracht

De Verordening heeft rechtstreekse werking in EU-lidstaten en biedt tegelijkertijd aan lidstaten nog diverse keuzemogelijkheden, omdat de elektriciteitsmarkt per lidstaat kan verschillen. Artikel 104 van de Grondwet bepaalt dat de belangrijke elementen van belastingen of heffingen van het Rijk in de wet moeten worden vastgelegd. Aangezien het tijdelijk verplicht plafond op marktinkomsten van elektriciteitsproducenten niet aansluit bij bestaande wetgeving en de Verordening veel keuzes aan lidstaten laat, werkt het kabinet aan een voorstel voor een zelfstandige uitvoeringswet voor deze tijdelijke heffing. Wij beogen met deze brief, gecombineerd met andere communicatie, voorafgaand aan de totstandkoming van het wetsvoorstel zoveel mogelijk duidelijkheid te geven aan elektriciteitsproducenten die te maken krijgen met deze heffing. Niettemin kan de uiteindelijke wet er op bepaalde onderdelen anders uitzien dan zoals is beschreven in deze brief. Ook zal de onderbouwing en motivatie voor bepaalde keuzes in het wetsvoorstel verder uitgewerkt worden.

Het kabinet wil de heffing invoeren per 1 december 2022, zoals de Verordening voorschrijft. Omdat de heffingsperiode van zeven maanden eerder start dan de uitvoeringswet van kracht zal zijn, zal de wet terug moeten werken tot 1 december 2022.

Noodzaak tot snelle implementatie

Deze Verordening moet binnen een korte termijn uitgevoerd worden. Het nemen van meer tijd voor de voorbereiding is geen optie. De snelle totstandkoming van de Verordening, de keuzemogelijkheden daarin voor lidstaten en de vereiste snelle implementatie, brengen risico’s met zich mee. Wat betreft de uitvoering hebben wij een werkwijze gezocht met proportionele administratieve lasten en regeldrukkosten voor zowel de elektriciteitsproducenten als de uitvoeringsorganisaties. Wij zijn en blijven met brancheorganisaties in gesprek om – gegeven deze omstandigheden en het beperkte tijdsbestek voor implementatie – tot een zo goed mogelijke uitvoering van deze heffing te komen. Daarbij blijft het risico bestaan dat het objectiveren van de marktinkomsten moeilijk kan zijn voor zowel de heffingsplichtige als later voor de uitvoeringsorganisaties. Daarnaast kunnen wij in deze brief niet op alle punten al per 1 december 2022 volledige duidelijkheid verschaffen.

Geraamde opbrengst

De opbrengst van de tijdelijke heffing is geschat op € 1,8 miljard. Deze opbrengst is echter onzeker. De onzekerheid over de ontwikkeling van de elektriciteitsprijs in de periode van zeven maanden waarop de heffing betrekking heeft, speelt daarbij een belangrijke rol. Als marktprijzen voor elektriciteitsproductie in de betreffende zeven maanden lager zijn dan de huidige beursprijzen die gebruikt zijn voor de schatting, is dat goed nieuws voor de burgers en bedrijven, maar levert de tijdelijke heffing ook minder inkomsten op. Een andere belangrijke onzekerheid is verder in hoeverre de marktinkomsten uit elektriciteitsproductie in de betreffende maanden – bijvoorbeeld vanwege langjarige contracten of andere financiële afdekkingen (o.a. hedges) van de marktinkomsten – lager liggen dan bijvoorbeeld de dag-vooruit-prijzen op de beurs en in hoeverre de marktinkomsten daarmee onder het plafond liggen. Tot slot kan de snelle totstandkoming van de Verordening en de vereiste snelle implementatie leiden tot een wettelijk kader dat nu nog niet voorziene ontduiking of ontwijking mogelijk maakt en dat de toezichthouder onvoldoende aangrijpingspunten geeft om in te grijpen.

Het Centraal Planbureau zal worden gevraagd een raming op basis van het wetsvoorstel te certificeren voordat deze bij de Tweede Kamer wordt ingediend.

Inhoudelijke keuzes volgend uit de Verordening

De Verordening laat op diverse punten ruimte voor nationale keuzes. Onderstaande nationale keuzes of wijze van omzetting lichten wij hieronder toe.

|

Artikel uit de Verordening |

Keuze of wijze van omzetting Nederland |

|---|---|

|

6, lid 1 over verplicht plafond op marktinkomsten |

Het plafond is € 130/MWh of indien hoger gelijk aan het SDE-basisbedrag (zie hierna kolen en biomassa). Wijze van afbakening marktinkomsten producent Aggregatie marktinkomsten per maand |

|

6, lid 4 over verplicht plafond op marktinkomsten |

Plafond toepassen na vereffening van de uitwisseling van energie |

|

7, lid 3 over toepassing plafond op marktinkomsten |

Productie-installaties vanaf 1 MW Geen uitzondering voor hybride installaties |

|

7, lid 4 over toepassing plafond op marktinkomsten |

Uitzondering voor de balanceringsmarkt en redispatch |

|

7, lid 5 over toepassing plafond op marktinkomsten |

Heffing toepassen op 90% van marktinkomsten boven plafond |

|

8, lid 1, sub b over nationale crisismaatregelen |

Een hoger plafond van € 240/MWh voor elektriciteit uit biomassabrandstoffen |

|

8, lid 1, sub d over nationale crisismaatregelen |

Een specifiek plafond voor de marktinkomsten uit de verkoop van elektriciteit uit steenkool |

Hoogte plafond € 130/MWh of indien hoger gelijk aan het SDE-basisbedrag (Artikel 6, lid 1 van de Verordening)

Het plafond bepaalt waarboven inkomsten van elektriciteitsproducenten worden afgeroomd. Nederland kiest voor een lager plafond van € 130/MWh dan het maximum van € 180/MWh5. De Verordening spreekt van prijzen tijdens piekuren.6 Onder het volgende kopje wordt toegelicht dat de marktinkomsten in Nederland maandgemiddeld worden bepaald, waarbij ook prijzen tijdens daluren meetellen voor het gemiddelde. België heeft in een voorontwerp van wet ook een plafond van € 130/MWh staan. De invulling van de heffing die naar verwachting in Duitsland wordt voorgesteld, komt ook overeen met een plafond van veelal € 130/MWh. Het plafond van € 130/MWh ligt ruim boven de gemiddelde weekprijzen tussen € 40 en € 70/MWh die in Nederland op de dag-vooruitmarkt gangbaar waren voordat de EU geconfronteerd werd met minder levering van gas uit Rusland met hogere gasprijzen en hoge elektriciteitsprijzen tot gevolg.

Nederland maakt een uitzondering voor de productie-installaties die onder de heffing vallen en waarvoor een SDE-beschikking is afgegeven met een basisbedrag dat hoger is dan € 130/MWh. Deze productie-installaties produceren per jaar circa 3,7 TWh aan hernieuwbare elektriciteit en leveren een belangrijke bijdrage aan de productie van hernieuwbare energie in Nederland. Om deze productie te continueren worden deze installaties uitgezonderd. Deze producenten konden immers rekenen op aanvulling van de marktinkomsten met subsidie tot het basisbedrag om hun investering terug te verdienen. Voor deze installaties geldt daarom een plafond dat gelijk is aan het basisbedrag dat is opgenomen in de beschikking voor deze productie-installatie. Pas als de marktinkomsten uit deze installatie per maand hoger zijn dan het basisbedrag uit de beschikking, moet een heffing worden betaald. Er zijn in Nederland circa 100 productie-installaties waarvoor een SDE-beschikking is afgegeven met een basisbedrag hoger dan € 130/MWh. Hiermee blijft het investeringsklimaat voor hernieuwbare elektriciteitsproductie gewaarborgd.

Wijze van afbakening van marktinkomsten van producenten die elektriciteit opwekken (Artikel 6, lid 1 van de Verordening)

De Verordening definieert marktinkomsten als de inkomsten die een producent ontvangt in ruil voor de verkoop en levering van elektriciteit in de EU, ongeacht de contractuele vorm waarin die ruil plaatsvindt, met inbegrip van stroomafnameovereenkomsten en andere verrichtingen ter afdekking van schommelingen op de groothandelsmarkt voor elektriciteit, met uitzondering van alle door de lidstaten verleende steun.7 Dit betekent uitdrukkelijk dat er voor de berekening van de marktinkomsten naar de inkomsten wordt gekeken en niet naar de kosten – vast en variabel – of de winst. Kosten die afhankelijk zijn van de elektriciteitsprijs kunnen gelet op de definitie van de Verordening niet in mindering worden gebracht op marktinkomsten.

Marktinkomsten voor productie worden gebaseerd op de onderdelen van de boekhouding van de producent waar verkoop uit productie een onderdeel van is. Voor het betreffende deel van de boekhouding dienen inkomsten per verkochte MWh te worden berekend. Daarbij wordt rekening gehouden met zowel verkopen als aankopen. Waar nodig wordt toerekening toegepast.

Daarnaast staat in de Verordening dat het plafond op marktinkomsten alleen mag gelden voor gerealiseerde marktinkomsten. Dit is volgens de Verordening noodzakelijk om te voorkomen dat producenten die niet daadwerkelijk profiteren van de huidige hoge elektriciteitsprijzen, worden benadeeld omdat zij hun inkomsten hebben afgedekt tegen schommelingen op de groothandelsmarkt voor elektriciteit. De maatregel waarbij het plafond op marktinkomsten wordt ingevoerd, mag marktdeelnemers er dan ook niet van weerhouden dergelijke contractuele verplichtingen aan te gaan.8

Tot slot vallen ook interne transacties onder de definitie van marktinkomsten voor zover deze verband houden met productie. De Verordening geeft aan dat lidstaten doeltreffende maatregelen moeten nemen om ervoor te zorgen dat het plafond op marktinkomsten daadwerkelijk wordt toegepast in gevallen waarin producenten worden gecontroleerd door, of gedeeltelijk eigendom zijn van, andere ondernemingen, met name wanneer zij deel uitmaken van een verticaal geïntegreerde onderneming.9 Nederland zal in de uitvoering om die reden zoveel mogelijk gebruik maken van objectiveerbare transacties met derden, die geen onderdeel zijn van een verticaal geïntegreerde onderneming of eigendom hebben in de producent. Mogelijk moet vanwege administratieve lasten en een concurrerende retailmarkt een werkbare oplossing worden gevonden voor interne productie die via interne transacties wordt gebruikt voor levering aan eindafnemers. Gelijktijdig met de uitwerking van het wetsvoorstel, wordt getracht heldere principes uit te werken voor de afbakening en bepaling van de marktinkomsten.

Aggregatie marktinkomsten per maand (Artikel 6, lid 1 van de Verordening)

Om de kans op onvoorziene effecten op de markt te voorkomen en om de administratieve lasten en regeldrukkosten te beperken door aan te sluiten bij de (maandelijkse) boekhouding bij bedrijven, kiest Nederland voor aggregatie van de marktinkomsten per maand voor de heffing. Dit betekent dat naar alle marktinkomsten in een bepaalde maand (uitgedrukt in €) wordt gekeken die voortvloeien uit de productie van elektriciteit uit bronnen waarvoor het plafond geldt. Vervolgens worden deze marktinkomsten gedeeld door het betreffende aantal MWh productie. Dit geeft de marktinkomsten per MWh voor die maand. Het product van de marktinkomsten per MWh voor die maand minus de € 130/MWh en de productie in die maand in MWh, levert de af te dragen heffing op. Dus stel de marktinkomsten in een maand waren per saldo € 2.300 voor een productie van 10 MWh, dan waren de marktinkomsten per MWh in die maand € 230/MWh (€ 2.300 / 10 MWh = € 230/MWh) en bedraagt de heffing 90% (zie verderop in deze brief) van € 230–130 = € 90/MWh. Voor de hele maand uit dit voorbeeld is de heffing dan € 90/MWh*10 MWh = € 900. De heffing zal eenmalig achteraf over alle zeven maanden waarin het plafond van kracht is voldaan worden.

Het kan ook zijn dat bij een elektriciteitsproducent niet alle productie onder de heffing valt, omdat hij bijvoorbeeld een deel elektriciteit produceert uit aardgas. Indien bijvoorbeeld 70% van de elektriciteit is geproduceerd met bronnen die onder de heffing vallen en 30% is afkomstig uit bronnen die niet onder de heffing vallen zoals gascentrales, dan wordt de prijs per MWh voor die maand minus de € 130/MWh alleen vermenigvuldigd met de hoeveelheid MWh die uit de bronnen die onder de heffing vallen geproduceerd is (70%). Dus in het rekenvoorbeeld van hierboven: als in de betreffende maand 7 MWh uit wind en zon komt en 3 MWh uit een gascentrale, dan bedraagt de heffing voor die maand € 90/MWh*7 MWh = € 630.

Omdat de prijzen per uur en per maand op de beurs momenteel flinke verschillen laten zien, is gekozen voor gemiddelden korter dan de gehele looptijd van zeven maanden. Een extra argument om niet te kiezen voor de gehele periode van zeven maanden is dat de Verordening een evaluatiebepaling bevat waarmee de toepassingsperiode van de Verordening kan worden verlengd10. Een keuze voor een maand geeft daarmee minder onzekerheid over de wijze waarop de heffing wordt berekend in het geval de toepassingsperiode van de Verordening wordt verlengd.

Toepassing plafond na vereffening (Artikel 6, lid 4 van de Verordening)

De Verordening laat aan lidstaten de keuze om het plafond toe te passen bij de vereffening van de uitwisseling van energie tussen koper en verkoper of juist daarna. Vanwege de uitvoerbaarheid en administratieve lasten en regeldrukkosten kiest Nederland ervoor om het plafond toe te passen na de vereffening en zal de heffing eenmalig achteraf over alle maanden voldaan worden. Omdat niet alle elektriciteit via een beurs verhandeld wordt, maar op velerlei manieren zoals via bilaterale contracten, is het toepassen van het plafond bij vereffening zeer complex.

Productie-installaties met een geïnstalleerd vermogen tot 1 MW (Artikel 7, lid 3 van de Verordening)

De Verordening biedt de mogelijkheid om vanwege aanzienlijke administratieve lasten de heffing niet toe te passen op productie-installaties met een geïnstalleerd vermogen tot 1 MW.11 De grens van 1 MW ligt vijftig maal hoger dan het oorspronkelijke voorstel van de Commissie en komt daarmee tegemoet aan zorgen van lidstaten over de uitvoerbaarheid. De grens van 1 MW komt overeen met circa 3.000 zonnepanelen. Een moderne grote windmolen heeft een geïnstalleerd vermogen dat groter is dan 1 MW en valt daarmee onder de heffing.

Nederland kiest ervoor de heffing toe te passen op productie-installaties met een geïnstalleerd vermogen vanaf 1 MW. Op grond van data zoals bekend uit ondermeer de SDE++ is de verwachting dat er ongeveer 1.500 productie-installaties onder de heffing vallen. Ruim 15.000 gerealiseerde kleinere productie-installaties met een SDE++ beschikking en aangesloten op een grootverbruikersaansluiting worden daarmee niet met deze heffing geconfronteerd. Ook alle productie-installaties van zonnepanelen op woningen die zijn aangesloten op een kleinverbruikersaansluiting, vallen buiten de heffing. Dit zijn meer dan 1,5 miljoen productie-installaties bij kleinverbruikers. Door deze grote reductie in aantallen worden de administratieve lasten enorm gereduceerd. Omdat de reductie in aantallen vooral kleine zon-pv systemen betreft en deze een relatief groot deel eigen verbruik kennen – en daarmee geen markinkomsten – zijn de totale gederfde inkomsten beperkt. Bovendien worden kleinschalige investeringen in zonnepanelen hiermee niet ontmoedigd.

Daarnaast verbetert de verhouding tussen administratieve lasten en regeldrukkosten enerzijds en de hoogte van de heffing anderzijds. Een productie-installatie van zonnepanelen van 1 MW zal in de zeven maanden waarvoor de heffing geldt, ruim 500 MWh elektriciteit produceren. Productie-installaties van 1 MW met andere bronnen dan zon produceren over het algemeen meer elektriciteit. Als de marktopbrengsten van een producent die elektriciteit uit zon opwekt elke maand € 100/MWh boven het plafond liggen en 90% wordt afgeroomd, dan bedraagt de tijdelijke heffing voor de hele periode 500 MWh * € 100/MWh * 90% geeft € 45.000,– voor deze productie-installatie. Hij houdt zelf (500 MWh * € 130/MWh) + (500 MWh * € 100/MWh * 10%) over als marktinkomsten, dat is € 70.000,–.

Balanceringsmarkt en redispatch (Artikel 7, lid 4 van de Verordening)

TenneT zet de balanceringsmarkt in om kleine afwijkingen tussen invoeding en onttrekking aan het elektriciteitsnet op elk moment in evenwicht te houden. De kosten om onbalans te herstellen worden doorbelast aan degene die de onbalans veroorzaakt. Daarnaast zet TenneT redispatch in om transportproblemen in het net op te lossen. Bij redispatch wordt aan de ene kant van het knelpunt meer elektriciteit geproduceerd of minder afgenomen en aan de andere kant van het knelpunt precies andersom. TenneT betaalt de kosten van redispatch.

Ondanks dat de volumes van de geproduceerde elektriciteit op de balanceringsmarkt en de elektriciteit die wordt ingezet voor redispatch relatief gering zijn, is de keuze om deze wel of niet uit te zonderen12 een belangrijke keuze voor de leveringszekerheid. Dit geldt des te meer, nu komende winter in Europa een beheersbare maar krappe situatie voor de elektriciteitsvoorziening wordt voorzien.13 Omdat niet goed is in te schatten wat het effect van het inkomstenplafond op het gedrag van marktpartijen op deze markten gaat zijn, wil Nederland geen risico lopen en zondert het marktinkomsten uit verkoop van elektriciteit op deze markten uit van de heffing. Marktinkomsten uit de balanceringsmarkt en redispatch vallen hiermee niet onder de heffing.

Niettemin willen wij in het wetsvoorstel bezien in hoeverre er een mogelijkheid is in te bouwen om alsnog te besluiten om vanaf een zeker moment één of meer van deze markten niet meer uit te zonderen, omdat er als gevolg van de implementatie van deze heffing bijvoorbeeld teveel toestroom van elektriciteit naar één of meer van die markten plaatsvindt, om te voorkomen dat deze toestroom op zichzelf leidt tot risico’s voor de leveringszekerheid. Om die reden zullen wij TenneT en de Autoriteit Consument & Markt (ACM) vragen deze markten goed te monitoren.

Heffing toepassen op 90% marktinkomsten boven plafond (Artikel 7, lid 5 van de Verordening)

De Verordening biedt de mogelijkheid voor lidstaten om te besluiten dat het plafond op marktinkomsten slechts van toepassing is op 90% van de marktinkomsten die het vastgestelde plafond op marktinkomsten overschrijden om op die wijze de voorzieningszekerheid te waarborgen.14 Nederland wil gebruik maken van deze optie en wil met de prikkels die nu uitgaan van de prijssignalen op de diverse elektriciteitsmarkten elektriciteitsproducenten blijven stimuleren hun productie daar in te zetten, waar deze elektriciteit de hoogste toegevoegde waarde heeft. Door het plafond op marktinkomsten zodanig vast te stellen dat de elektriciteitsproducenten 10% van het surplus aan inkomsten boven het plafond op marktinkomsten kunnen houden, blijft deze prikkel, zij het in beperktere mate, in stand.

Nationale crisismaatregel: een hoger plafond op marktinkomsten voor biomassabrandstoffen van € 240/MWh (Artikel 8, lid 1, onderdeel b van de Verordening)

Volgens de Verordening kunnen lidstaten een hoger plafond op marktinkomsten vaststellen voor producenten die elektriciteit opwekken uit bepaalde bronnen, mits hun investeringen en exploitatiekosten het maximum van € 180/MWh overschrijden. Nederland stelt het plafond voor biomassabrandstoffen (vaste en gasvormige) met uitzondering van biomethaan15, hoger vast op € 240/MWh. De belangrijkste reden is dat deze vorm van elektriciteitsopwekking te maken heeft met flink gestegen biomassaprijzen. Omdat deze biomassa deels ook wordt ingezet voor biobrandstoffen in de mobiliteit en voor het maken van groen gas is niet de verwachting dat deze prijzen snel gaan dalen. Daarnaast willen wij met dit hogere plafond voorkomen dat de kolencentrales significant minder biomassa gaan bijstoken en meer kolen stoken, waardoor de CO2-uitstoot in Nederland zou toenemen. Ook is het ongewenst dat vanuit biovergisting minder elektriciteit wordt geproduceerd, wat door gascentrales moet worden opgevangen. Een flexibel plafond voor biomassa is niet mogelijk, omdat de vormen van biomassa zeer divers zijn en er geen geschikte openbare referentieprijzen beschikbaar zijn. De € 240/MWh is gebaseerd op de geschatte prijs voor houtige biomassa op dit moment.

Nationale crisismaatregel: een specifiek plafond voor de marktinkomsten uit de verkoop van elektriciteit uit steenkool (Artikel 8, lid 1, onderdeel d van de Verordening)

De Verordening biedt de mogelijkheid een specifiek plafond vast te stellen voor de marktinkomsten uit de verkoop van elektriciteit uit steenkool.16 De kolencentrales in Nederland verbranden allemaal steenkool en zijn veelal ook elektriciteitsproducenten met lagere marginale kosten dan de gascentrales, waar de Verordening zich op richt. Daarnaast kunnen de Nederlandse kolencentrales volledig profiteren van de hoge marktprijzen met de intrekking van de productiebeperking die de kolencentrales was opgelegd (Kamerstukken II 36 197). Drie van de vier kolencentrales kunnen daarom nu meer elektriciteit produceren en deze extra elektriciteit kan gezien de eerdere productiebeperking alleen op de korte termijn, en niet reeds lang vooruit, verkocht zijn, waardoor geprofiteerd wordt van de huidige hoge elektriciteitsprijzen. Om deze reden maakt Nederland gebruik van deze mogelijkheid uit de Verordening.

Met het intrekken van de productiebeperking door het besluit van het kabinet van 20 juni 2022 zijn de kolencentrales in de gelegenheid gesteld maximaal te produceren en daarmee te zorgen voor minder gasverbruik voor elektriciteitsopwekking. Het is niet de bedoeling van het kabinet om het effect van de intrekking van de productiebeperking teniet te doen met deze tijdelijke heffing. Het plafond op marktinkomsten moet zodanig hoog zijn, dat de kolencentrales elektriciteit produceren zolang zij dat goedkoper kunnen dan de gascentrales. Om die reden stellen we, zoals de Verordening ook vereist, een specifiek plafond voor.

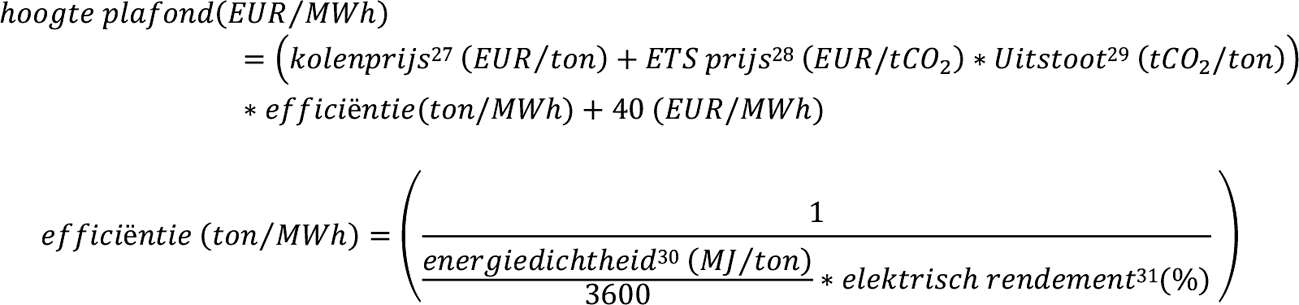

Dit plafond zal meebewegen met de marginale kosten van elektriciteitsproductie uit steenkool, die bestaan uit de prijs van kolen en die van CO2. Daarnaast is er een vast bedrag per MWh voor overige kosten. Het vaste bedrag verandert niet en zorgt dat de producenten een redelijke brutomarge overhouden, die niet kleiner is dan de brutomarge die de producenten rederlijkwijs konden verwachten voordat de elektriciteitsmarkt door Rusland werd beïnvloed. Op deze wijze wordt ervoor zorggedragen dat alleen dat deel wordt afgeroomd waar de producenten vooraf geen rekening mee konden houden, zodat de fair balance die wordt geboden in het kader van de Wet verbod op kolen bij elektriciteitsproductie niet wordt aangetast. In de bijlage van deze brief vindt u de exacte wijze van berekening van dit plafond, zodat er duidelijkheid wordt geboden over de exacte voorgestelde invulling.

Voor de kolencentrales is gekeken naar het historisch verschil tussen de kosten van kolen en CO2 en de elektriciteitsprijs tot het moment vanaf de zomer van 2021 dat Rusland minder gas aan Europa ging leveren. Op basis hiervan hebben we het vaste bedrag per MWh vastgesteld op € 40/MWh. Dit ligt aanzienlijk hoger dan het historisch gemiddelde om ook rekening te houden met andere operationele kosten en afwijking van de daadwerkelijke efficiency van de kolencentrales.

Zolang de kolen- en ETS-prijzen laag zijn, is dit plafond voor de kolencentrales gelijk aan het plafond van € 130/MWh van de andere elektriciteitsproducenten. Bij hoge kolen- en/of ETS-prijzen is het plafond specifiek voor de elektriciteit opgewekt uit kolen hoger, om te voorkomen dat de kolencentrales als gevolg van het tijdelijk plafond op marktinkomsten niet zouden produceren, en gascentrales de elektriciteitsproductie over zouden moeten nemen. Dus stel dat de formule uit de bijlage van deze brief tot een uitkomst van € 120/MWh leidt, dan is het plafond waarboven de marktinkomsten worden afgeroomd € 130/MWh. In het geval dat de formule uit de bijlage van deze brief tot een uitkomst van € 190/MWh leidt, dan is het plafond waarboven de marktinkomsten worden afgeroomd € 190/MWh.

Hybride installaties (Artikel 7, lid 3 van de Verordening)

Nu elektriciteitsopwekking uit kolen ook onder het plafond wordt gebracht, is het niet noodzakelijk om gebruik te maken van de in de Verordening geboden mogelijkheid om het plafond niet van toepassing te verklaren op elektriciteit die wordt geproduceerd in hybride installaties die ook gebruik maken van conventionele bronnen, zoals bijvoorbeeld bij de bij- en meestook van biomassa in kolencentrales.17 Voor de elektriciteit die is opgewekt uit kolen of uit biomassa geldt immers op basis van andere artikelen uit de Verordening18 een plafond op marktinkomsten. Zie hierboven voor de specifieke aanpak die voor biomassa is gekozen.

Geen andere nationale crisismaatregelen (Artikel 8, lid 1, onderdelen a, c en e van de Verordening)

De Verordening biedt meer mogelijkheden tot nationale crisismaatregelen waar Nederland niet voor kiest. Nederland kiest er bijvoorbeeld vanwege uitvoerbaarheid en administratieve lasten en regeldrukkosten niet voor om nog meer verschillende plafonds per techniek vast te stellen, dus bijvoorbeeld een andere hoogte van het plafond voor wind dan voor zon.19 Nederland gaat ook geen andere bronnen belasten zoals de gascentrales omdat die bij hoge gasprijzen anders niet aan gaan.20 Waterkrachtcentrales met reservoir heeft Nederland niet.21

Geen verdeling van surplus aan inkomsten uit congestie-ontvangsten (Artikel 9 van de Verordening)

Nederland maakt geen gebruik van de mogelijkheid om een surplus aan congestie-inkomsten in te zetten om eindafnemers van elektriciteit te ondersteunen. TenneT zet deze op andere wijze in om de kosten van de elektriciteitsvoorziening te verlagen.

Verdeling van het surplus aan inkomsten (Artikel 10 van de Verordening)

Met de brieven van 20 september 2022 (Kamerstuk II 36 200, nr. 5), 4 oktober 2022 (Kamerstuk II 36 200, nr. 77) en 7 november 2022 (Kamerstuk II 36 200, nr. 162) is de Tweede Kamer geïnformeerd over aanvullende maatregelen ten aanzien van de energierekening, waaronder de instelling van een tijdelijk prijsplafond voor kleinverbruikers, zoals huishoudens, zzp’ers en kleine bedrijven. In de brief van 4 oktober is aangegeven dat een prijsplafond op duurzame elektriciteitsproducenten een van de mogelijke dekkingsbronnen was. In de brief van 7 november is aangegeven dat de wijze waarop dat plafond kan worden uitgevoerd en de mogelijke budgettaire opbrengst nog worden onderzocht. Met deze inzet wordt beoogd invulling te geven aan de motie van de Tweede Kamer van de leden Thijssen en Kröger (Kamerstuk II 21 501-33, nr. 956) om de opbrengsten van een eventuele windfall tax in te zetten voor compensatie van huishoudens zoals ook de Verordening van lidstaten vereist.22

Toepassingsperiode (Artikel 22, lid 2, onderdeel c en artikel 20 lid 1 van de Verordening)

De Verordening bepaalt dat de heffing van toepassing is in de periode 1 december 2022 tot en met 30 juni 2023.23 De Verordening bevat daarnaast een evaluatiebepaling op basis waarvan de Commissie uiterlijk op 30 april 2023 evalueert en kan voorstellen de toepassingsperiode van de Verordening te verlengen.24 Nederland zal deze data ook hanteren en niet de nationale keuze maken om de heffing eerder in te laten gaan zoals enkele andere landen doen. Nederland is terughoudend met een verdere terugwerkende kracht dan waar de Verordening toe verplicht of een juridische basis voor biedt. Met de inwerkingtreding van de Verordening per 7 oktober 2022 hebben alle elektriciteitsproducenten er rekening mee kunnen houden dat ook Nederland verplicht is een plafond op de marktinkomsten per 1 december 2022 in te voeren. Door aan te sluiten bij de Verordening zetten we de investeringsbereidheid voor hernieuwbare elektriciteit niet verder onder druk. Investeringen in bijvoorbeeld zonnepanelen en windmolens maken Nederland immers minder afhankelijk van aardgas.

Hoofdlijnen uitvoering

Voor uitvoering van het plafond op marktopbrengsten van producenten die elektriciteit opwekken uit de in de Verordening genoemde bronnen hebben wij gesproken met meerdere mogelijke uitvoeringsorganisaties. Uiteindelijk zijn wij samen met de uitvoeringsorganisaties uitgekomen op een samenwerkingsmodel tussen de Nederlandse Emissieautoriteit (NEa) en de Belastingdienst. De ACM ondersteunt de NEa met zijn inhoudelijke kennis van de elektriciteitsmarkt waar het de bepaling van de marktinkomsten betreft, en adviseert over de opzet van het (risicogerichte) toezicht daarop. Vanwege het tijdelijke karakter van de heffing is het van belang dat iedere uitvoeringsorganisatie dan wel toezichthouder zoveel mogelijk verantwoordelijk is voor taken die aansluiten bij de eigen expertise en competenties en daarnaast over voldoende uitvoeringscapaciteit beschikt, al dan niet aangevuld met tijdelijke inhuur. Naar verwachting hebben de betrokken organisaties hiervoor extra middelen en capaciteit nodig. De NEa is verantwoordelijk voor de volledigheid van de elektriciteitsproducenten die onder de heffing vallen en het inhoudelijke toezicht op de juistheid van de aangegeven grondslag (inclusief bezwaar en beroep daartegen) en controleert of alle partijen aangifte hebben gedaan. De Belastingdienst is verantwoordelijk voor de invordering en verzorgt het hele administratieve proces, alsmede de behandeling van bezwaar en beroep tegen de legitimiteit van de heffing.

De beoogde wijze van heffing is voldoening op aangifte. Deze methode is geregeld in de artikelen 19 en 20 van de Algemene wet inzake rijksbelastingen en wordt bijvoorbeeld toegepast bij de heffing van omzetbelasting. In essentie komt deze methode erop neer dat een belastingplichtige zelf moet berekenen of, en zo ja, hoeveel belasting hij op grond van de wet verschuldigd is. Indien een belastingplichtige belasting verschuldigd is, is hij verplicht om op eigen initiatief het juiste bedrag binnen de wettelijk voorgeschreven termijn aan de overheid te betalen. Dit betekent dat een bedrijf kan verzoeken om een uitnodiging of dat als het bedrijf een uitnodiging krijgt, deze aangifte moet doen, ook als er geen heffing verschuldigd is. Een aanslag van de inspecteur is niet vereist. Met deze beoogde uitvoering ligt de primaire verantwoordelijkheid voor het bepalen van de omvang van de grondslag en van de hoogte van de heffing bij de elektriciteitsproducent. Bij de aangifte zal in veel gevallen een controle van een accountant gevraagd worden. In welke vorm en langs welke principes wordt op kort termijn uitgewerkt, in samenwerking met de brancheorganisaties.

De NEa zal de bevoegdheid krijgen om een bindende aanwijzing te geven aan de elektriciteitsproducent om de grondslag opnieuw vast te stellen, of de omvang van de grondslag ambtshalve vast te stellen middels een schatting.

De Belastingdienst verzorgt de administratie en invordering op basis van de door de elektriciteitsproducent aangegeven grondslag. Een naheffingsaanslag kan worden opgelegd indien de grondslag opnieuw wordt vastgesteld door de heffingsplichtige, of indien de NEa is overgegaan tot een ambtshalve schatting. De NEa zal dit baseren op risico-gestuurd toezicht, waarbij er afhankelijk van de risico’s steekproefsgewijze of volledige controles op de aangiftes zullen plaatsvinden.

De opzet en eerste uitwerking van de heffing, zoals beschreven in deze Kamerbrief, is in nauwe samenwerking tussen de Belastingdienst, de NEa, de ACM en de betrokken beleidsdepartementen tot stand gekomen. Niettemin verloopt het definitieve oordeel over de handhaafbaarheid, uitvoerbaarheid en fraudebestendigheid (incl. uitvoeringskosten) via een uitvoeringstoets op het wetsvoorstel.

Overige elementen uit de Verordening

Op 31 oktober 2022 is een voorstel van wet tot invoering van een tijdelijke solidariteitsbijdrage (Wet tijdelijke solidariteitsbijdrage) bij de Tweede Kamer ingediend (Kamerstuk 36 235, nrs. 1–4). Hiermee worden de maatregelen met betrekking tot de sectoren ruwe aardolie, aardgas, kolen en raffinage uit de Verordening25 geïmplementeerd.

De Verordening richt zich ook op de beperking van de elektriciteitsvraag.26 Dit vergt geen wetgeving. Met de beantwoording op 21 november 2022 van de vragen uit het Schriftelijk Overleg ten behoeve van de extra Energieraad van 24 november 2022 (Kamerstuk 22 112, nr. 3535) is de Tweede Kamer geïnformeerd over de Nederlandse implementatie van de beperking van de elektriciteitsvraag. In de kern worden lopende initiatieven voor energiebesparing uitgebreid, waaronder de campagne «Zet ook de knop om», die is uitgebreid met tips voor besparing tijdens piekuren.

De Minister voor Klimaat en Energie, R.A.A. Jetten

De Staatssecretaris van Financiën – Fiscaliteit en Belastingdienst, M.L.A. van Rij

Exacte wijze van berekening van een specifiek plafond voor de marktinkomsten uit de verkoop van elektriciteit uit steenkool (Artikel 8, lid 1, onderdeel d van de Verordening)

Het plafond dat geldt voor elektriciteit opgewekt met steenkool wordt met dezelfde periodiciteit vastgesteld als de inkomsten van de elektriciteitsproducent, dus per maand. De referentieprijzen voor kolen en CO2 worden per dag waarin er prijzen beschikbaar zijn gedurende een maand gebruikt, om aan het einde van die maand een gemiddelde hiervan te berekenen. Het plafond per maand is daarmee beschikbaar aan het einde van die maand.

De hoogte van het vaste component is gebaseerd op de historische brutomarge (de clean dark spread), de elektriciteitsprijs gecorrigeerd voor kolen- en CO2-prijs. Deze heeft tussen 2018 en medio 2021 gefluctueerd tussen de circa € 5/MWh en € 20/MWh, gebaseerd op dezelfde parameters die worden gehanteerd bij het vaststellen van het maandelijkse heffingsplafond. De vaste component ligt hier significant boven, op een niveau dat de eigenaren van de kolencentrales niet redelijkerwijs hadden kunnen verwachten voorafgaand aan het moment vanaf de zomer van 2021 dat Rusland minder gas aan Europa ging leveren.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-29023-V.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.