Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 27863 nr. 52 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 27863 nr. 52 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 7 november 2013

Tijdens het Algemeen Overleg (AO) Online Betalingsverkeer van 19 juni (Kamerstuk 27 863, nr. 51) en het Verslag Algemeen Overleg (VAO) van 3 juli jongstleden (Handelingen II 2012/13, nr. 103) heb ik Uw Kamer op een aantal punten nadere informatie toegezegd.

Voordat ik hier nader op inga, hecht ik eraan te benadrukken dat een betrouwbaar en veilig elektronisch betalingsverkeer een essentieel onderdeel is van een goed werkend financieel stelsel. Ook de Nederlandsche Bank (DNB) staat hiervoor, vanuit haar centrale-banktaak om de goede werking van het betalingsverkeer te bevorderen. En ook in het verband van het Maatschappelijk Overleg Betalingsverkeer (MOB) staan veiligheid en betrouwbaarheid van het betalingsverkeer bij alle stakeholders hoog op de agenda. Dit blijkt bijvoorbeeld uit de continue monitoring van het betalingsverkeer, niet alleen door DNB maar ook door de stakeholders zelf. Meest recente uiting hiervan is de MOB-rapportage «Analyse van de robuustheid van het elektronisch betalingsverkeer» die voor uw informatie als bijlage bij deze brief is bijgesloten1.

Bij elektronische betaalvormen denk ik overigens niet alleen aan pinnen of betalen met een creditcard, maar ik begrijp daar ook overboekingen via internetbankieren en nieuwe ontwikkelingen zoals betalen via een mobiele telefoon onder. Deze elektronische betaalvormen brengen gemak met zich, dragen bij aan een uitbreiding van de afzetmarkt voor retailers, dragen bij aan de veiligheid van consumenten en retailers en zijn vaak kostenefficiënter dan contante betalingen. Voor mij is het daarom vanzelfsprekend dat ik blijf bijdragen aan het stimuleren van het gebruik van elektronisch betalingsverkeer en de verdere ontwikkeling daarvan.

Ook binnen de Europese Unie is er veel aandacht voor het stimuleren van elektronisch betalingsverkeer. In een fors aantal lidstaten is op dit punt nog een wereld te winnen; de betaalmarkten van alle lidstaten zijn onderling zeer verschillend. De Nederlandse betaalmarkt is in vergelijking met die van veel andere lidstaten op het punt van gebruik van elektronische betaaldiensten behoorlijk ontwikkeld. Een groei van de elektronische betaalmarkt in andere lidstaten kan de afzetmarkt vergroten voor alle Europese bedrijven, inclusief de Nederlandse. Mijn inzet binnen de Europese Unie is er dan ook op gericht om initiatieven die het elektronisch betalingsverkeer stimuleren te ondersteunen. Ik vind het daarbij met name van belang ervoor te zorgen dat de veiligheid van het elektronisch betalingsverkeer geborgd blijft. Daarnaast streef ik ernaar dat de kosten van ons betalingsverkeer zo weinig mogelijk toenemen als gevolg van Europese regelgeving. In de BNC-fiches over de door de Europese Commissie uitgebrachte voorstellen voor een herziening van de richtlijn betaaldiensten en invoering van een verordening over interbancaire vergoedingen heb ik dit nader toegelicht.2

Hierna ga ik voor uw informatie nader in op de volgende punten:

1. Inrichting toezicht op het betalingsverkeer;

2. MOB-rapportage «Analyse robuustheid van het elektronisch betalingsverkeer»;

3. Schadevergoedingsregeling/compensatieregeling;

4. Coulancebeleid banken;

5. Verwerken van betaaltransacties 24/7;

6. Back-up systeem voor pinnen.

U heeft ook gevraagd of het Convenant Betalingsverkeer tussen Detailhandel Nederland en de NVB na 1 januari 2014 nog zal worden voortgezet. De laatste informatie die ik op dat punt heb is dat de overleggen over dit punt tussen de betrokken partijen nog gaande zijn. Wanneer de resultaten uit dit overleg bekend zijn, zal ik u daarover nader informeren.

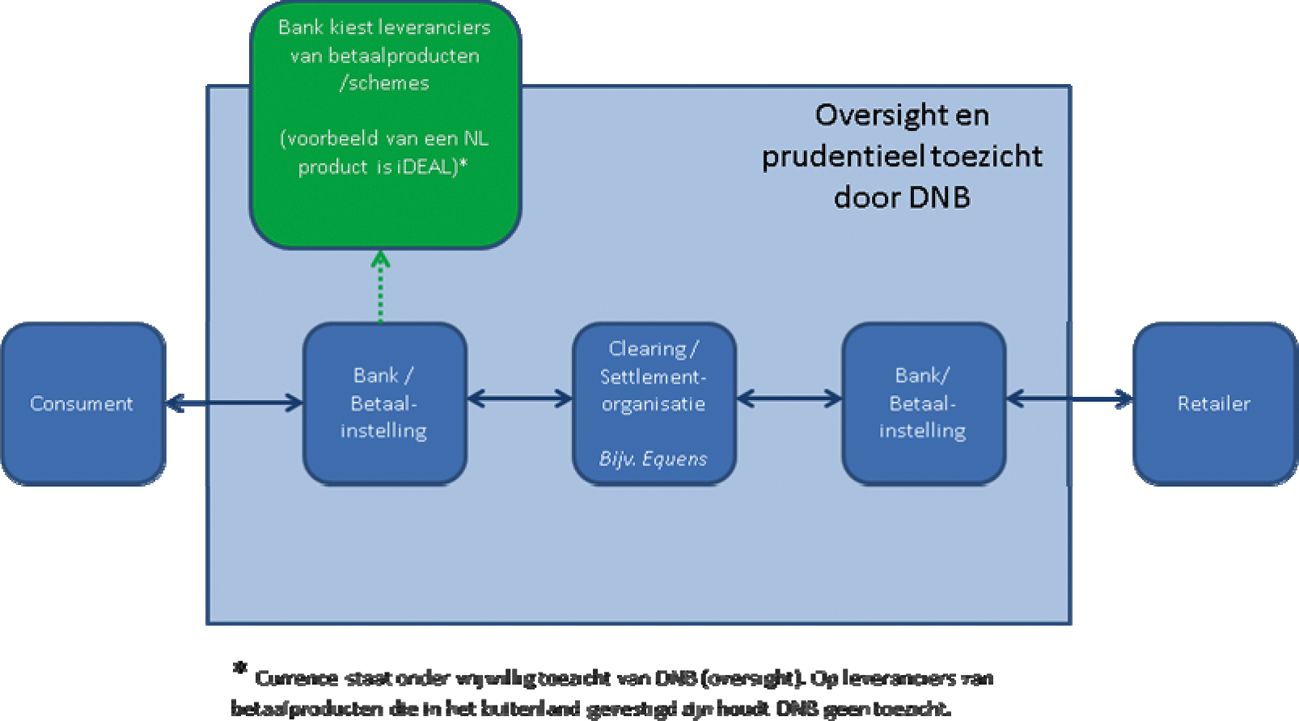

Het toezicht op het betalingsverkeer bestaat uit toezicht op individuele instellingen vanuit de invalshoek van de betalingsinfrastructuur als geheel («oversight») van de Nederlandsche Bank (DNB) en uit prudentieel toezicht op individuele, vergunninghoudende ondernemingen die een rol spelen in de betalingsinfrastructuur. Versimpeld weergegeven ziet (het toezicht op) de betaalketen er als volgt uit:

Het door DNB uitgeoefende oversight vloeit voort uit haar centrale-banktaak om de goede werking van het betalingsverkeer te bevorderen en daarmee bij te dragen aan de stabiliteit van de financiële sector als geheel. DNB gebruikt voor de invulling van dit oversight onder meer internationale richtsnoeren3 die door de centrale banken4 in april 2012 zijn vastgesteld. Het oversight ziet op de hoofdschakels uit de keten (banken, betaalinstellingen en clearing- en settlementorganisaties).

Daarnaast houdt DNB prudentieel toezicht op individuele, vergunninghoudende ondernemingen. Nu al wordt prudentieel toezicht gehouden op banken, elektronisch geldinstellingen en betaalinstellingen; na aanvaarding van de Wijzigingswet 2014 door het parlement, zal daar toezicht op de afwikkelondernemingen bij komen. In het kader van het prudentieel toezicht wordt onder meer bezien of de bedrijfsvoering van de onderneming goed is ingericht. Daarbij toetst DNB of de bedrijfsvoering zodanig is ingericht dat deze een beheerste en integere uitoefening van het bedrijf van de financiële onderneming waarborgt. Deze toets op de bedrijfsvoering van individuele ondernemingen is opgenomen in artikel 3:17 van de Wet op het financieel toezicht.

Naar aanleiding van de richtsnoeren die in april 2012 door de centrale banken zijn vastgesteld en om buiten kijf te stellen dat vergunninghouders zich bij de inrichting van hun bedrijfsvoering moeten houden aan de regels die DNB mede ten behoeve van haar oversighttaak stelt om een goede werking van het betalingsverkeer te bevorderen, wordt in de nog bij Uw Kamer in te dienen Wijzigingswet financiële markten 2015 voorgesteld om artikel 3:17 van de Wet op het financieel toezicht aan te passen. In dit artikel wordt expliciet opgenomen dat regels kunnen worden gesteld aan de bedrijfsvoering van vergunninghouders ter bevordering van een goede werking van het betalingsverkeer. De bedoeling is bij de uitwerking van deze bepaling onder andere aan te sluiten bij de hierboven genoemde richtsnoeren die in april 2012 door de centrale banken zijn vastgesteld. Vergunninghouders in de betaalketen zijn banken en betaalinstellingen. Onder het voorbehoud van instemming van de Eerste Kamer der Staten-Generaal met de zogenoemde Wijzigingswet 2014,5 komen daar per 1 januari 2014 de afwikkelondernemingen bij. Tot de afwikkelondernemingen behoren de ondernemingen die de clearing van betaaltransacties afhandelen en ondernemingen die specifieke functies vervullen bij de overboeking van gelden. Met de invoering van een vergunningplicht voor afwikkelondernemingen staan de belangrijkste financiële ondernemingen die deel uitmaken van de betalingsinfrastructuur onder prudentieel toezicht en oversight van DNB.

Een aantal ondernemingen dat deel uitmaakt van de betalingsinfrastructuur heeft geen vergunningplicht; op deze ondernemingen houdt DNB dus geen prudentieel toezicht. Het betreft hier bijvoorbeeld de eigenaren van betaalproducten («scheme-owners») die door banken en betaalinstellingen aangeboden worden aan hun klanten. De voor Nederland belangrijkste van deze organisaties, Currence, staat onder vrijwillig toezicht van DNB (oversight). Mastercard, gevestigd in België, staat onder vrijwillig toezicht (oversight) van de Belgische toezichthouder.

Als bijlage bij deze brief is het recent afgeronde MOB-rapport «Analyse robuustheid van het elektronische betalingsverkeer» gevoegd. In dit rapport is onderzocht welke alternatieven er zijn bij (onverwachte) verstoringen in het betalingsverkeer. Geconstateerd wordt dat voor alle bestaande betaalproducten in meer of mindere mate alternatieven beschikbaar zijn of meer kanalen voorhanden zijn via welke een betaling kan worden uitgevoerd. Tegelijkertijd worden ook enkele verbeterpunten gesignaleerd. In de analyse is aangegeven dat al gewerkt wordt aan het verminderen van de onderlinge afhankelijkheid van de systemen van iDEAL en internetbankieren. Daarnaast wordt door banken en toonbankinstellingen nog overleg gevoerd over de ontwikkeling van eventuele fallback-oplossingen voor storingen in het pinkanaal.

Het MOB monitort de ingezette verbetertrajecten en zal hieraan aandacht besteden in haar jaarrapportage over het jaar 2013.

Diverse kamerleden hebben gevraagd of, analoog aan de energiesector en de telecomsector, overwogen zou moeten worden om een compensatieregeling of schadevergoedingsregeling in te voeren voor situaties waarin het elektronisch betalingsverkeer (tijdelijk) niet goed functioneert. In de energiesector verstrekt de netbeheerder compensatie aan consumenten en bedrijven bij langer durende storingen. Ratio achter invoering van deze regeling is dat de netbeheerder, die een unieke positie heeft in de markt, op deze wijze gestimuleerd wordt om de storing op een zo kort mogelijke termijn te verhelpen. Verder dient deze regeling ertoe partijen te compenseren voor het feit dat zij ongemak gehad hebben van de niet-verleende energieleverantie.

Er is echter een aantal belangrijke verschillen tussen de energiesector en het betalingsverkeer. Allereerst is er binnen het betalingsverkeer niet één partij die «het netwerk» beheert; het netwerk bestaat uit verschillende omgevingen die aan elkaar geschakeld zijn. Storingen kunnen zich echter voordoen in de bankomgeving, in de openbare datacominfrastructuur of in de betaalomgeving van de winkelier (bij pinstoringen) of van de consument (ingeval van internetbankieren).

In de tweede plaats kunnen retailers zelf tot op zekere hoogte invloed uitoefenen op de beschikbaarheid van het betalingsverkeer. Datacomproviders bieden netwerkdiensten met een verschillende kwaliteit en bijbehorend prijskaartje aan. Afhankelijk van het abonnement dat een ondernemer kiest en de wijze waarop hij in zijn (winkel)omgeving de betaalaansluitingen heeft ingericht, kan hij te maken krijgen met meer of minder (pin)storingen. Omdat een storing niet per definitie aan één partij te wijten is en de kwaliteit van de datacomverbindingen afhankelijk is van de keuzes die de betaaldienstgebruiker daar zelf in maakt, ligt het mijns inziens niet in de rede om een regeling te introduceren waarbij banken of betaalinstellingen een schadevergoeding of compensatie verschuldigd zijn bij een storing in de pinketen. Dit geldt temeer niet omdat betaaldienstgebruikers, door gebruik te maken van alternatieve betaalmogelijkheden (consumenten) dan wel meer betaalmogelijkheden aan te bieden (ondernemers), hun ongemak of eventuele (kans op) schade kunnen beperken die zij lijden bij een eventuele pinstoring. Alternatieven voor een pinbetaling kunnen bijvoorbeeld een betaling met contant geld of een creditcard zijn.

Naar het oordeel van het kabinet bestaat er nu geen overtuigende reden om voor storingen in de internetbankieromgeving een schadevergoedingsregeling of compensatieregeling te introduceren. Betrokken stakeholders hebben er, gelet op de onderlinge concurrentie, zelf groot belang bij om veelgebruikte betaalkanalen nog robuuster te maken en eventuele storingen zo snel mogelijk te verhelpen. Daarin past het door Currence, de Betaalvereniging en de banken gezamenlijk ingezette verbetertraject, dat erop gericht is om door investeringen in de infrastructuur de beschikbaarheid van de internetbankieromgeving en iDEAL verder te vergroten. De inzet van beschikbare middelen voor het robuuster maken van deze betaalkanalen spreekt mij meer aan dan deze middelen in te zetten voor het verstrekken van een schadevergoeding aan betaaldienstgebruikers die te maken krijgen met een tijdelijke storing. Daarbij helpt het dat er in de online-omgeving meer betaalmogelijkheden voorhanden zijn waardoor betaaldienstgebruikers bij een storing in een van de betaalkanalen nog alternatieve betaalopties hebben.

Diverse kamerleden hebben aangegeven meer inzicht te wensen in het coulancebeleid dat banken hanteren bij afschrijvingen van de rekening-courant waarvoor de rekeninghouder geen opdracht heeft gegeven. Coulancebeleid ziet op situaties waarin de klant op grond van de wettelijke en contractuele regeling geen recht op schadevergoeding heeft.

Iedere bank hanteert een eigen coulancebeleid, waarin de bank van geval tot geval bepaalt of zij schade wil vergoeden. Naar aanleiding van de in de Tweede Kamer geuite wens en mede op aandringen van mij en DNB, zijn de banken (vertegenwoordigd in de NVB) in overleg gegaan met de Consumentenbond om te zien of het mogelijk is om aan consumenten duidelijkheid te verschaffen over de minimum veiligheidsvoorschriften waaraan iedere consument zich volgens de banken zou moeten houden. Het doel van deze «Uniforme Veiligheidsregels» zou zijn om voor consumenten op consistente en transparante wijze de regels voor elektronisch bankieren en elektronisch betalen te formuleren. Als consumenten de Veiligheidsregels naleven dan kunnen zij erop rekenen dat zij het bedrag vergoed krijgen dat zonder hun toestemming van hun rekening is gehaald. De NVB en de Consumentenbond streven ernaar om het MOB in november 2013 te informeren over het eindresultaat van hun overleg.

Aan het MOB heb ik uw wens overgebracht om te onderzoeken of het mogelijk is om het betalingsverkeer 24 uur per dag, 7 dagen per week af te wikkelen. In een eerste reactie (bijgesloten bij deze brief)6 heeft het MOB mij laten weten dat een 24/7 afwikkeling van betaaltransacties conceptueel wel mogelijk is. Of en hoe dit in de praktijk kan worden gerealiseerd en wat de kosten en baten hiervan zijn, zal verder moeten worden onderzocht. Daarom hebben DNB en de banken afgesproken de komende maanden een nadere analyse op te stellen. Daarbij zullen vertegenwoordigers van gebruikers worden betrokken en wordt breder gekeken naar betaalproducten, om zo tot een beter oordeel te kunnen komen. Ik zal u over de uitkomsten van die analyse informeren zodra daarover meer bekend is.

U heeft gevraagd of het Belgische systeem voor offline-pinnen (TINA) ook voor Nederland een goede fallback optie zou kunnen zijn voor situaties waarin de pinfaciliteiten (tijdelijk) buiten werking zijn. In de bijgesloten nota van het MOB7 is toegelicht dat invoering in Nederland van een systeem als het Belgische systeem TINA niet in de rede ligt. Reden hiervoor is dat de Nederlandse betalingsinfrastructuur anders is ingericht dan de Belgische. Wel zijn banken en toonbankinstellingen in Nederland met elkaar in gesprek over (andere) fallback-oplossingen bij (pin)storingen. Zodra meer duidelijkheid bestaat over de uitkomsten van dit overleg, zal ik Uw Kamer daarvan op de hoogte stellen.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Kamerstuk 22 112, nr. 1703 (herziening richtlijn betaaldiensten) en Kamerstuk 22 112, nr. 1705 (verordening interbancaire vergoedingen).

Committee on Payment and Settlement Systems (CPSS) van de Bank for International Settlements (BIS)

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-27863-52.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.