Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 24515 nr. 579 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 24515 nr. 579 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 11 februari 2021

De financiële weerbaarheid van huishoudens is een belangrijk speerpunt in mijn agenda voor de financiële sector1 en van de Brede Schuldenaanpak van dit kabinet2. De coronacrisis en de (verwachte) economische effecten daarvan zorgen voor financiële onzekerheid voor huishoudens, wat het belang van financiële weerbaarheid des te meer onderstreept. Met het oog op adequate consumentenbescherming – een van de drie pijlers in mijn agenda om de financiële weerbaarheid van huishoudens te versterken – heb ik vorig jaar vanwege de gevolgen van de coronacrisis de maximale kredietvergoeding3 op jaarbasis tijdelijk verlaagd van 14 naar 10 procent. Hiermee wordt geborgd dat consumenten tegen lagere maandlasten geld kunnen lenen.4 In deze brief informeer ik u, mede namens de Minister voor Rechtsbescherming en de Minister van Sociale Zaken en Werkgelegenheid, dat ik de crisismaatregel verleng tot 1 september 2021. Tevens informeer ik u over mijn voornemen om de wettelijke verificatieplicht voor kredietverstrekkers te verlagen. Dit is het kredietbedrag waarboven een kredietverstrekker de financiële situatie van consumenten moet controleren. Ik wil dat bedrag verlagen van 1.000 euro naar 250 euro om consumenten beter te beschermen bij het afsluiten van een klein krediet. Verder informeer ik u over de nieuwe meting van betalingsachterstanden bij verzendhuiskredieten. Tot slot stuur ik u de uitkomsten van het onderzoek naar de effecten van een structurele verlaging van de maximale kredietvergoeding, zoals toegezegd in mijn brief van 27 oktober 2020.5

Verlengen tijdelijke crisismaatregel

In augustus 2020 heb ik de maximale kredietvergoeding in verband met de coronacrisis tijdelijk verlaagd van 14 naar 10 procent op jaarbasis.6 Deze crisisregeling duurt in ieder geval tot 1 maart a.s. en kan onder het besluit van augustus eenmaal met nog maximaal zes maanden worden verlengd. Omdat de crisis nog steeds gaande is, maak ik van deze mogelijkheid tot verlenging gebruik. Consumenten kunnen nog steeds een verlies van inkomen ondervinden door de crisis en behoefte hebben aan krediet. Door de crisismaatregel te verlengen, blijven de kosten van krediet lager en worden consumenten dus ook beter beschermd tegen de hoge kosten van krediet. De maximale kredietvergoeding zal tot 1 september 10 procent op jaarbasis blijven. Dit betekent dat ook kredieten die na 1 maart aanstaande worden afgesloten of nieuwe opnames binnen de kredietlimiet van reeds afgesloten doorlopende kredieten, worden verstrekt tegen maximaal het verlaagde rentepercentage. Ik zal – indien de gevolgen van de crisis hiertoe aanleiding geven – een nieuw besluit voorbereiden om de kredietvergoeding ook na 1 september langer tijdelijk te verlagen.

Nieuwe cijfers betalingsachterstanden verzendhuiskredieten

Op 5 januari 2020 heb ik uw Kamer geïnformeerd over cijfers van het BKR over betalingsachterstanden bij verzendhuiskredieten.7 Verzendhuiskrediet is krediet dat is verstrekt door verzendhuizen (postorderbedrijven) in de vorm van doorlopend krediet. Hoewel ik toen positieve ontwikkelingen bij aanbieders heb geconstateerd, waren mijn zorgen over de verzendhuiskredieten, en de mate waarin mensen door het aangaan van deze kredieten in financiële problemen kunnen komen, op dat moment nog niet weggenomen. Ik heb dan ook toegezegd achterstanden bij verzendhuiskredieten opnieuw te meten en te bezien of maatregelen van aanbieders leiden tot een (structurele) verlaging van achterstanden, of dat aanvullende maatregelen nodig zijn.

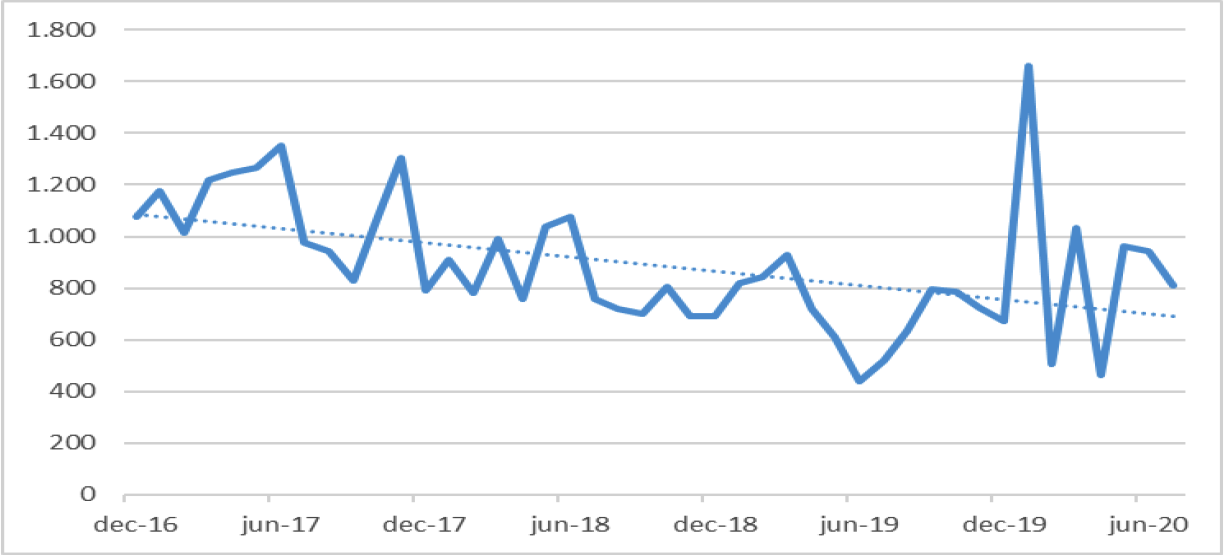

Ik heb bij BKR opnieuw cijfers opgevraagd over betalingsachterstanden bij verzendhuiskredieten. Hieruit blijkt dat het percentage kredieten met een achterstand over de gehele periode is afgenomen tot 24,1 procent in juli 2020 (tabel 1).8 Dit was 33,8 procent in mei 2017. Het absolute aantal verzendhuiskredieten met een betalingsachterstand is opnieuw afgenomen ten opzichte van de vorige meting in januari 2019 (–11%). Ook is na de vorige meting het maandelijks aantal nieuwe verzendhuiskredieten met een achterstand verder gedaald (figuur 1). Ik vind het positief dat deze trend zich doorzet.

|

Verzendhuiskrediet |

Ultimo mei 2017 |

Ultimo jan 2019 |

Ultimo jul 2020 |

|---|---|---|---|

|

Aantal uitstaande kredieten |

613.208 |

486.489 |

466.961 |

|

Aantal kredieten met betalingsachterstand |

207.379 |

126.514 |

112.404 |

|

% Kredieten met betalingsachterstand |

33,8% |

26,0% |

24,1% |

Figuur 1: aantal nieuwe betalingsachterstanden bij verzendhuiskredieten per maand.

De maatregelen die aanbieders hebben genomen om achterstanden terug te dringen lijken dus hun vruchten af te werpen.9 Bij het voorkomen van betalingsachterstanden spelen de leennormen ten behoeve van verantwoorde kredietverstrekking een belangrijke rol. De Nederlandse Vereniging van Banken (NVB) en de Vereniging van Financieringsmaatschappijen in Nederland (VFN) hebben de leennormen in gedragscodes uitgewerkt.10 De NVB en VFN hebben in overleg met de AFM en het Nibud gewerkt aan een nieuwe methodiek waarmee de financiële situatie van de klant preciezer in kaart wordt gebracht. Zo zullen bijvoorbeeld ook de daadwerkelijke kosten voor kinderopvang en de auto worden betrokken in het bepalen van de leenruimte. Hierdoor sluit het krediet beter aan op wat klanten financieel kunnen dragen. De nieuwe methodiek zal op 1 april 2021 in werking treden.11 Ik vind het goed dat kredietverstrekkers zelf maatregelen nemen om overkreditering en de kans op problematische schulden tegen te gaan. Met de aanscherping van de leennormen hebben zij een grote en belangrijke stap gezet.

Tegelijk zijn mijn zorgen over verzendhuiskredieten nog niet volledig weggenomen. Ik noem twee elementen in het bijzonder. Allereerst blijkt dat 75 procent van de verzendhuiskredieten met een betalingsachterstand is afgesloten voor 2015. Bijna 40 procent is zelfs afgesloten voor 2010. Voor een groot deel van deze kredietovereenkomsten zijn de vorderingen verkocht aan schuldopkopers. Ik vind het zorgelijk dat mensen zo lang met betalingsachterstanden blijven zitten, zeker in het licht van de vaak kleine oorspronkelijke kredietbedragen waar het hier om gaat. De VFN heeft mij toegezegd samen met haar leden-verzendhuizen en alle betrokken partijen het gesprek aan te gaan om te trachten het aantal oude overeenkomsten met achterstanden substantieel naar beneden te brengen. Ik juich dit initiatief toe en ik zal monitoren wat hier de resultaten van zijn.

Ten tweede valt het op dat betalingsachterstanden vaker voorkomen bij kredieten kleiner dan 1.000 euro.12 Dit is opmerkelijk, want juist bij deze kleine kredieten is het maandbedrag laag; je zou juist verwachten dat mensen vaker in de problemen komen bij grotere kredieten met hogere maandbedragen. Mogelijk komt dit doordat de kredietwaardigheid van de consument door de kredietverstrekker niet goed wordt getoetst of het inkomen niet correct wordt opgegeven. Kredietverstrekkers hebben pas vanaf een kredietbedrag van 1.000 euro een wettelijke verplichting om de financiële situatie van de consument te verifiëren13, bijvoorbeeld aan de hand van een loonstrook. Om ook consumenten te beschermen die een krediet afsluiten van minder dan 1.000 euro, wil ik deze wettelijke verificatieplicht verlagen naar 250 euro.14 Ik wil dat kredietaanbieders vanaf dit verlaagde bedrag gaan toetsen en verifiëren of het krediet wel aansluit bij de financiële situatie van de consument.

Structurele verlaging van de maximale kredietvergoeding

Ik heb SEO Economisch Onderzoek gevraagd om onderzoek te doen naar de effecten van een structurele verlaging van de maximale kredietvergoeding, waaronder het effect van een verlaging op de vraag naar en het aanbod van krediet.15 Het onderzoeksrapport is als bijlage bij deze brief opgenomen.16 Ik geef de uitkomsten van dit onderzoek hieronder op hoofdlijnen weer.

Opbouw kredietvergoeding

De kredietvergoeding omvat een vergoeding voor financieringskosten, operationele kosten, een risicopremie en een winstmarge. Kleine kredieten kennen hogere operationele kosten omdat de vaste kosten moeten worden terugverdiend met een lager kredietbedrag. Verstrekkers van grotere leningen (banken en financieringsmaatschappijen) hebben doorgaans lagere financieringskosten dan aanbieders van relatief kleinere (online) goederenkredieten.17 De onderzoekers vonden geen aanwijzingen dat grote overwinsten worden behaald bij het verstrekken van krediet waarbij de rente gelijk is aan of dichtbij de maximale kredietvergoeding van nu tijdelijk 10 procent. Voor een deel van het aanbod van kleine kredieten is de winst waarschijnlijk licht negatief.18 Bij een maximale kredietvergoeding van 14 procent zijn ook kleinere (online) goederenkredieten duidelijk winstgevend.

Effect op aanbod van krediet

Uit het onderzoek blijkt dat de rente van relatief kleine kredieten bij een verlaging van de maximale kredietvergoeding als eerste moet worden verlaagd. Het betreft kredieten tot doorgaans € 2.500 zoals roodstand, (online) goederenkrediet en creditcardleningen waarbij – voorafgaand aan de tijdelijke verlaging – rentes van meer dan 12 procent werden gehanteerd. Voor deze kredieten komt bij verlaging van de maximale kredietvergoeding de winstmarge als eerste onder druk te staan, waardoor aanbieders zullen proberen kosten te beperken. Hoe groter de verlaging van de maximale kredietvergoeding, hoe waarschijnlijker het is dat aanbieders in de huidige vorm geen winst meer kunnen maken en als gevolg daarvan hun voorwaarden aanpassen, zoals verhoging van de minimale looptijd of het minimum kredietbedrag, of dat ze dat segment verlaten. Bij bepaalde kredieten worden mogelijk kosten van gekoppelde producten verhoogd, zoals de kosten van het betaalproduct dat is gekoppeld aan een creditcard of van de goederen die worden gekocht met een (online) goederenkrediet. Bij een verlaging naar bijvoorbeeld 10 procent moeten tevens enkele gemeentelijke kredietbanken de rentes voor sociale kredieten en saneringskredieten verlagen. Voor kredietbanken die zelfstandig kostendekkend moeten zijn, kan een structurele verlaging mogelijk impact hebben op hun dienstverlening.

Effect op vraag naar krediet

De onderzoekers concluderen dat een verlaging van de maximale kredietvergoeding naar 10 procent waarschijnlijk niet of nauwelijks effect heeft op de vraag naar krediet. Bij de kleine kredieten die als eerste worden geraakt door een verlaging, is de vraagzijde minder gevoelig voor de rente dan bij grotere kredieten. Dit komt doordat kleine kredieten vaak worden gebruikt als gemaksproduct, denk aan roodstand of creditcard, of uit noodzaak zoals bij een (online) goederenkrediet. Hoe groter de verlaging van de kredietvergoeding, hoe meer grotere kredieten worden geraakt en hoe meer consumenten daarmee maandelijks op de kosten van het krediet kunnen besparen. Consumenten zullen daardoor dan mogelijk sneller geneigd zijn om (meer) te lenen.

Neveneffecten

In de veronderstelling dat de vraag naar krediet gelijk blijft, maar een deel van het aanbod wegvalt bij een lagere vergoeding, zien de onderzoekers bij een (forse) verlaging van de maximale kredietvergoeding vooral neveneffecten die samenhangen met een verschuiving van de vraag naar andere vaak duurdere producten, zoals mogelijkheden tot uitgesteld betalen en huren. Dat kan negatieve gevolgen hebben voor consumenten die (tijdelijk) afhankelijk zijn van krediet.

In mijn brief van 18 mei jl. over de tijdelijke verlaging van de maximale kredietvergoeding schreef ik dat het verlagen van de kredietvergoeding vraagt om het vinden van de juiste balans tussen betere consumentenbescherming en beperking van de kans op het intreden van onwenselijke effecten.19 Hier heeft het Nibud mij in een notitie ook op gewezen. In het onderzoeksrapport van SEO Economisch Onderzoek is nu uitgebreid beschreven wat de mogelijke effecten zijn van een structurele verlaging van de kredietvergoeding met diverse procentpunten. Zoals hierboven kort is samengevat, kan een (forse) verlaging van de kredietvergoeding ook negatieve gevolgen hebben. Deze negatieve gevolgen kunnen zowel zien op het aanbod van met name kleiner krediet, als op de consument zelf. Op basis van het onderzoek blijkt niet onomstotelijk bij welk percentage de juiste balans tussen gewenste en ongewenste effecten gevonden is. Daarom laat ik een keuze voor het structureel verlagen van de maximale kredietvergoeding over aan een volgend kabinet.

Vervolg

Met het verlengen van de crisismaatregel blijft de maximale kredietvergoeding tot 1 september maximaal 10 procent. Dit helpt huishoudens die als gevolg van de huidige pandemie een verlies van inkomen ervaren en behoefte hebben aan krediet. Daarnaast zijn er de laatste jaren de nodige inspanningen gedaan om betalingsachterstanden terug te dringen. De nieuwe cijfers laten zien dat dat lukt. Toch is verdere actie nodig om de achterstanden nog verder terug te dringen. De sector heeft zelf, samen met de AFM en het Nibud, een stap gezet door de aanscherping van de leennormen die ervoor zorgt dat krediet beter aansluit op wat klanten financieel kunnen dragen. De leennormen zijn een belangrijk instrument om te voorkomen dat consumenten door het afsluiten van consumptief krediet in de problemen komen.

Uit de cijfers van BKR blijkt dat veel van de huidige achterstanden zien op oude overeenkomsten. Het is onwenselijk dat deze achterstanden zo lang blijven slepen. Ik verwelkom dan ook het initiatief van VFN om te trachten het aantal oude overeenkomsten met achterstanden substantieel naar beneden te brengen. Ik blijf dit monitoren.

De komende tijd ga ik de benodigde stappen voorbereiden om de wettelijke verificatieplicht te verlagen naar 250 euro.20 Met het toevoegen van deze extra waarborg voor verantwoorde kredietverstrekking geef ik ook invulling aan de motie van het lid Kuzu c.s.21 over het bemoeilijken van het opbouwen van schulden.

De Minister van Financiën, W.B. Hoekstra

In Nederland is de totale kredietvergoeding (rente en kosten) voor consumptief krediet aan een jaarlijks maximum gebonden. Er mogen geen additionele kosten worden berekend. De maximale kredietvergoeding geldt voor alle soorten consumptief krediet. Dit betreft bijvoorbeeld rood staan, sociale kredieten van gemeentelijke kredietbanken, gespreid betalen met een creditcard of een persoonlijke lening voor de financiering van bijvoorbeeld een auto. Het bestaan van de maximale kredietvergoeding betekent niet dat kredietverstrekkers ook altijd de maximale rente vragen, hier zitten grote verschillen in.

De maximale kredietvergoeding op jaarbasis is de wettelijke rente (thans 2 procent) met een opslag. Met de tijdelijke crisismaatregel is de opslag verlaagd van 12 naar 8 procentpunten. Daarmee komt de tijdelijke maximale kredietvergoeding uit op 10 procent.

BKR «Betalingsachterstanden consumptief krediet» (21 december 2020). Raadpleegbaar via www.tweedekamer.nl.

https://www.nvb.nl/publicaties/gedragscodes/gedragscode-consumptief-krediet/ en http://vfn.nl/gedragscodes/.

Sinds het begin van dit jaar wordt gewerkt met een overgangsmaatregel, die is vormgegeven door een opslag op de huidige leennormen.

Van bijna 60 procent van de verzendhuiskredieten met een betalingsachterstand is het kredietbedrag kleiner dan 1.000 euro. Het maximum kredietbedrag is doorgaans 5.000 euro. Het percentage verzendhuiskrediet met een betalingsachterstand kleiner dan 1.000 euro is 27,4 procent (dit was in 2017 zelfs 49,7 procent), terwijl het achterstandspercentage bij kredieten groter dan 1.000 euro 20,6 procent bedraagt.

Het bedrag van 250 euro sluit aan bij de bestaande wettelijke verplichting voor kredietaanbieders om vanaf dit bedrag een BKR-toets uit te voeren.

Onder (online) goederenkredieten verstaan de onderzoekers kredieten, zowel doorlopend als aflopend, die consumenten kunnen gebruiken om hun (online) aankopen gespreid te betalen. Onder deze groep vallen ook verzendhuiskredieten, die altijd een doorlopend krediet zijn. Daarnaast zijn er kredietverstrekkers die als tussenpersoon fungeren en zelf geen goederen verkopen, maar alleen een (online) goederenkrediet faciliteren voor (web)winkels. De focus van de onderzoekers ligt op kleine (online) goederenkredieten, met een kredietbedrag tot 5.000 euro. Dit is de grens die verzendhuizen hanteren.

De geschatte gemiddelde winstmarge van een (online) goederenkrediet tot 1.500 euro is licht negatief. Voor enkele aanbieders is de winstmarge waarschijnlijk licht positief en voor enkele aanbieders waarschijnlijk licht negatief.

Voor aanscherping van de verificatieplicht wordt het proces ten behoeve van aanpassing van het Besluit Gedragstoezicht financiële ondernemingen Wft doorlopen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-24515-579.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.