Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 36204 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2022-2023 | 36204 nr. 6 |

Ontvangen 14 oktober 2022

Inhoudsopgave

|

I. |

ALGEMEEN |

1 |

|

1. |

Inleiding |

1 |

|

2. |

Achtergrond bij het Kerstarrest |

4 |

|

3. |

Voorgestelde aanpassingen |

6 |

|

3.1. |

Werkelijke samenstelling van het vermogen |

7 |

|

3.2. |

Forfaitaire rendementspercentages |

7 |

|

3.3. |

Vrijstelling groene beleggingen |

12 |

|

3.4. |

Peildatumarbitrage |

14 |

|

4. |

Overwogen alternatieven |

19 |

|

4.1. |

Forfaitaire variant voor alle vermogenscategorieën |

20 |

|

4.2. |

Heffingvrij inkomen |

20 |

|

5. |

Budgettaire effecten |

21 |

|

6. |

Doeltreffendheid en doelmatigheid |

24 |

|

7. |

Gevolgen voor het bedrijfsleven en de burger |

25 |

|

7.1. |

Inkomenseffecten |

25 |

|

7.2. |

Beroep op het doenvermogen |

25 |

|

8. |

Uitvoeringsaspecten |

26 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

27 |

Het kabinet heeft met interesse kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, D66, de PVV, het CDA, de SP, GroenLinks, de ChristenUnie en de SGP.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

De leden van de fractie van de VVD vragen of een tegemoetkoming voor eigenaren van vastgoed kan worden geregeld die een herallocatie van het vastgoed in een eigen besloten vennootschap overwegen. Deze leden denken hierbij aan een tijdelijke vrijstelling van overdrachtsbelasting. Ik ga ervan uit dat de genoemde leden bij hun vraag vooral de vastgoedeigenaren op het oog hebben die het vastgoed met veel schulden hebben gefinancierd. In het huidige stelsel hebben deze belastingplichtigen daarmee hun belastinggrondslag in box 3 sterk kunnen verlagen, in bepaalde situaties zelfs tot nihil. Ook onder de overbruggingswetgeving geldt dat schulden het inkomen uit sparen en beleggen verlagen. Dit kan in bepaalde gevallen nog steeds voordelig voor deze belastingplichtigen uitwerken. Het kabinet ziet dan ook geen aanleiding voor een verdere tegemoetkoming, ook niet voor een tijdelijke vrijstelling in de overdrachtsbelasting.

De leden van de fractie van D66 vragen waarom in het rapport van CapGemini van november 2021 het Kerstarrest niet is betrokken bij de inschatting van het tijdpad voor het stelsel op basis van werkelijk rendement. CapGemini heeft in oktober en november 2021 het onderzoek doorgevoerd waarover op 15 november 2021 het rapport is uitgebracht. Het Kerstarrest is op 24 december 2021 gewezen, dus meer dan een maand later dan de oplevering van het rapport. Aanvullend vragen deze leden waarom het rechtsherstel als gevolg van het Kerstarrest ertoe kon leiden dat de invoering van het toekomstige stelsel met een jaar wordt uitgesteld. Het Kerstarrest heeft een majeure operatie tot gevolg gehad: voor de jaren 2017 tot en met 2022 moet rechtsherstel worden geboden en – omdat het niet mogelijk is om al per 1 januari 2023 op het toekomstige stelsel over te stappen – moet voor de jaren vanaf 2023 de Wet inkomstenbelasting 2001 (Wet IB 2001) worden aangepast. Deze operatie heeft enorme impact op de capaciteiten binnen het Ministerie van Financiën en binnen de Belastingdienst, zowel qua menskracht als wat betreft de IT-systemen. Daardoor is bij de uitwerking van het nieuwe stelsel, waarmee in het voorjaar van 2021 al was begonnen, vertraging opgelopen. Uiteindelijk heeft de herijking in juli en augustus 2022 van het eerdere onderzoek van CapGemini uitgewezen dat 1 januari 2025 voor de introductie van het nieuwe stelsel niet meer haalbaar is. Hierover heb ik uw Kamer bij brief van 5 september 2022 geïnformeerd.1Een nadere toelichting over de herijking door CapGemini, de gesignaleerde risico’s en de aangepaste planning tot aan de invoering van het nieuwe box 3-stelsel heb ik uw Kamer in mijn brief van 29 september 2022 gegeven.2

Deze leden vragen verder in hoeverre waarborgen worden ingebouwd zodat het tijdpad naar invoering van een stelsel over werkelijk rendement niet ieder half jaar met een jaar naar achteren wordt geschoven. De huidige planning voor de wetgeving is een zo goed mogelijke inschatting – ambitieus en realistisch – van hoe invoering van het nieuwe stelsel kan verlopen. We kunnen hier samen op sturen en een vinger aan de pols houden, maar garanties zijn niet te geven. Het gaat om een grote stelselherziening met complexe wetgeving en ingrijpende gevolgen voor burgers, Belastingdienst en ketenpartners. Zoals we hebben geleerd met het Kerstarrest kunnen er altijd onvoorziene ontwikkelingen zijn, die leiden tot vertraging. De uitvoeringstoets die gepland is in het tweede kwartaal 2023 zal antwoord geven op de vraag per wanneer de nieuwe wetgeving daadwerkelijk kan worden ingevoerd. De planning voor het implementatie/realisatietraject wordt na afronding van de uitvoeringstoets opgesteld. Eén en ander is ook afhankelijk van de behandeling in het parlement en in hoeverre dat tot wijzigingen en toename in complexiteit leidt. In het implementatietraject worden alle voorbereidingen getroffen voor de implementatie van het nieuwe box 3-stelsel op basis van werkelijk rendement.

Ook vragen de leden van de fractie van D66 hoever de beperking strekt dat geen aanvullende beleidsinitiatieven mogen worden genomen om het tijdpad te halen. Zij vragen of er geen beleidsinitiatieven worden genomen in het box 3-domein, in het inkomstenbelastingdomein of dat de beperking verder strekt. Daarnaast vragen deze leden of het kabinet het een werkbare werkhypothese vindt dat de politiek geen besluiten mag nemen op fiscale beleidsterreinen enkel om een politieke wens te kunnen vervullen. Verder vragen deze leden of er niet impliciet om een beleidsvakantie is gevraagd door de Belastingdienst om dit te kunnen vervullen. Ook vragen deze leden of het kabinet het reëel vindt dat er enkel eens in de vier jaar fiscaal beleid wordt gemaakt dat impact heeft op de IV-portfolio van de Belastingdienst. Bij nieuw beleid is het altijd een vraag op welke termijn het ingevoerd kan worden. Dat is niet iets nieuws en niet specifiek voor box 3. Per wanneer nieuw beleid is in te voeren hangt mede af van wat er allemaal al op de planning staat. De ruimte voor aanvullende beleidswensen waarvoor structuurwijzigingen nodig zijn in de systemen voor de inkomensheffingen van de Belastingdienst, waaronder box 3, is de komende jaren zeer beperkt. Onder andere hierop ben ik uitgebreid ingegaan in mijn brief aan uw Kamer van 2 september 2022 over de stand van zaken Belastingdienst.3 Als er aanvullende beleidswensen of onverwachte knelpunten zijn, is herprioritering aan de orde. Omdat verandertrajecten vaak langer duren en in de tijd aan elkaar gebonden zijn, is in de praktijk ook daarvoor de ruimte naar verwachting beperkt. Dat zal beoordeeld moeten worden op het moment dat de vraag zich voordoet. Voor wijzigingen van parameters (bestaande bedragen en percentages in de ICT-systemen waarvan de waarden zich eenvoudig laten aanpassen) blijft wel ruimte. Beleidswijzigingen die niet veel beslag leggen op de verandercapaciteit van de ICT-systemen blijven zodoende wel mogelijk. Momenteel wordt het systeem waarmee de aanslagen inkomstenbelasting worden verwerkt gemoderniseerd. Dit systeem is deels gebouwd in de programmeertaal Cool:Gen. Het uitfaseren van Cool:Gen draagt bij aan een moderner IV landschap wat de flexibiliteit en wendbaarheid van de systemen ten goede komt.

De leden van de fractie van D66 vragen of de capaciteit voor het IV-portfolio kan worden uitgebreid en waarom dit wel of niet kan. Er wordt gewerkt aan uitbreiding van capaciteit en expertise om het IV-portfolio te kunnen realiseren. Dit is echter niet iets wat op korte termijn het gewenste resultaat zal geven. Zowel het werven als inhuren van medewerkers is in de huidige arbeidsmarkt een uitdaging. Daarnaast vragen de werkzaamheden voor de diverse wetgevingsonderwerpen medewerkers met zeer specialistische kennis (combinatie van IT en fiscaliteit). Er zijn helaas niet veel mensen met deze kennis. Deze nieuwe medewerkers moeten worden ingewerkt. Dat vraagt capaciteit van de zittende medewerkers wat deels ten koste gaat van hun productiviteit. Tot slot vraagt ook het vergrijzingsvraagstuk binnen de directie IV de nodige aandacht.

De leden van de fractie van het CDA vragen of alle relevante juridische adviezen ten aanzien van dit wetsvoorstel met de Kamer zijn gedeeld. Dit kan ik bevestigen. Alle juridische adviezen die in het kader van het rechtsherstel en daarmee ook in aanloop naar de overbruggingswetgeving bij de landsadvocaat en bij externe experts zijn aangevraagd zijn met de Kamer gedeeld.

De leden van de fractie van de ChristenUnie vragen hoe de Belastingdienst omgaat met verzoeken om ambtshalve vermindering die zijn ingediend door niet-bezwaarmakers in box 3 en welke juridische mogelijkheden deze groep heeft als het verzoek om ambtshalve vermindering niet wordt gehonoreerd door de Belastingdienst.

In mijn brief van 20 september 20224 heb ik het besluit over de niet-bezwaarmakers box 3 toegelicht. In de Kamerbrieven van 8 juli 2022 en 20 september 2022 heb ik eveneens aangegeven hoe de Hoge Raad heeft geoordeeld in zijn arrest van 20 mei 2022, inzake een belastingplichtige van wie de aanslagen over 2017 en 2018 onherroepelijk vaststonden ten tijde van het Kerstarrest. Uit het arrest van 20 mei 20225 volgt dat er geen juridische verplichting is om de desbetreffende aanslagen inkomstenbelasting te verminderen. De Belastingdienst zal verzoeken tot ambtshalve vermindering van niet-bezwaarmakers die een beroep doen op het Kerstarrest afwijzen, in lijn met het arrest van 20 mei 2022 en het besluit van het kabinet om geen compensatie te bieden aan de niet-bezwaarmakers. Vervolgens staat formeelrechtelijk voor hen tegen de afwijzingsbeschikking de mogelijkheid van bezwaar en beroep open.

De leden van de fractie van de ChristenUnie vragen naar de opvolging van de motie Grinwis c.s.6 over het functioneren van de massaalbezwaarprocedure. Deze leden vragen welke mogelijkheden het kabinet ziet om de massaalbezwaarprocedure te verbeteren. Zoals is toegelicht in de aanbiedingsbrief pakket Belastingplan 20237 onderschrijft het kabinet het belang om te onderzoeken hoe de massaalbezwaarprocedure kan worden verbeterd. Het bieden van (praktische) rechtsbescherming heeft het kabinet hoog in het vaandel. Het in 2021 verschenen rapport «Burgers beter beschermd»8 biedt een aantal duidelijke handvaten om de (praktische) rechtsbescherming te verbeteren. Eén van de aanbevelingen is om te «deformaliseren». Het kabinet vindt deze aanbeveling een goed idee. Momenteel loopt er een onderzoek hoe een gedeformaliseerde werkwijze het beste (juridisch) kan worden ondersteund. Het kabinet streeft naar een oplossing waarmee beide wensen, deformalisering en de verbetering van de massaalbezwaarprocedure, gezamenlijk goed tot uiting komen. Dit jaar zal de Kamer worden geïnformeerd over de voortgang van het onderzoek en daarmee ook de verbeteringen voor de massaalbezwaarprocedure.

De leden van de fracties van het CDA, van D66, van de VVD, van de SGP en van de PVV vragen naar de juridische houdbaarheid van het wetsvoorstel en de verwachtingen omtrent bezwaarschriften en rechtszaken. Voorts vragen zij of de omvang van de vermogenscategorieën en de forfaitaire rendementspercentages in lijn zijn met het Kerstarrest.9 De leden van de fractie van de SP vragen of het risico bestaat dat een groep belastingplichtigen te veel vermogensrendementsheffing betaalt.

De Hoge Raad heeft geoordeeld dat het box 3-stelsel in strijd is met het Europees Verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden (EVRM) voor degenen die door dit forfaitaire stelsel worden geconfronteerd met een heffing naar een voordeel uit sparen en beleggen dat hoger is dan het werkelijk behaalde rendement. Om het box 3-stelsel in lijn te brengen met het arrest van de Hoge Raad wordt een nieuwe berekening van het voordeel uit sparen en beleggen gemaakt. Daarbij wordt de fictieve vermogenssamenstelling losgelaten en wordt aangesloten bij de daadwerkelijk aangehouden banktegoeden, overige bezittingen en schulden. Voor elke vermogenscategorie wordt een eigen forfaitair rendementspercentage voorgesteld dat zoveel mogelijk aansluit bij het werkelijk behaalde rendement over de betreffende vermogenscategorie. De Hoge Raad heeft geoordeeld dat de wetgever bij het hanteren van een forfaitair stelsel de werkelijkheid moet trachten te benaderen. Met het voorgestelde stelsel wordt het daadwerkelijk behaalde rendement zo goed mogelijk benaderd. Dit geldt in het bijzonder voor de grote groep belastingplichtigen met (voornamelijk) spaargeld, omdat de spreiding in het rendement op spaargeld beperkt is. Ook na de voorgestelde aanpassingen is echter geen sprake van een heffing op basis van het werkelijk behaalde rendement. Het werkelijke rendement van een individuele belastingplichtige kan in een belastingjaar hoger of lager zijn dan het forfaitair bepaalde rendement. Het kabinet werkt weliswaar aan de invoering van een stelsel op basis van het werkelijk behaalde rendement, maar het is uitvoeringstechnisch niet mogelijk om op korte termijn of met terugwerkende kracht al het werkelijke rendement te belasten. Voor het rechtsherstel en de overbruggingswetgeving is daarom gekozen voor een methode die in grote mate geautomatiseerd is uit te voeren door de Belastingdienst, waarbij belastingplichtigen zo min mogelijk aanvullende gegevens hoeven aan te leveren. Hoewel het voorgestelde forfaitaire stelsel in een zeker opzicht ruw is, is het kabinet van oordeel dat het voorstel de proportionaliteitstoets van het EVRM kan doorstaan. Voor de proportionaliteitstoets is van belang dat een redelijke verhouding bestaat tussen de gehanteerde middelen en het beoogde doel van de heffing. Hierbij heeft de wetgever een ruime beoordelingsvrijheid. Deze redelijke verhouding is aanwezig gelet op het maatschappelijke en budgettaire belang van een heffing op vermogensinkomsten, de nadelen en onmogelijkheden van overwogen alternatieven en het feit dat het kabinet werkt aan een zo spoedig mogelijke invoering van een heffing op basis van het werkelijke rendement. Ook de Afdeling advisering van de Raad van State (de Afdeling) wijst in het advies bij het wetsvoorstel op het belang van een werkbare en evenwichtige afwikkeling. De Afdeling wijst erop dat een regeling die optimaal tegemoet komt aan het Kerstarrest, maar niet uitvoerbaar is, uiteindelijk niet bijdraagt aan rechtsherstel voor betrokkenen en dat deze wegingen voor de overbruggingswetgeving niet wezenlijk anders zijn. Ook de Advocaat-Generaal stelde in zijn conclusie bij het Kerstarrest voor om het rechtstekort in box 3 op te heffen door de forfaitaire vermogenssamenstelling los te laten en aan te sluiten bij het daadwerkelijk aangehouden spaargeld en overige bezittingen.10 Per saldo is het kabinet van mening dat met het voorgestelde stelsel naar redelijkheid uitvoering wordt gegeven aan het Kerstarrest. Het is echter mogelijk dat belastingplichtigen met lagere rendementen dan de gehanteerde forfaits zich benadeeld voelen door de heffing en in bezwaar zullen gaan. Ik houd contact met belangenorganisaties waaronder de koepelorganisaties voor belastingadviseurs, Consumentenbond en Bond voor Belastingbetalers over het vervolg van eventuele bezwaar- en beroepsprocedures, waarbij ik wil bekijken of procesafspraken gemaakt kunnen worden zodat deze zo min mogelijk belastend zijn voor belastingplichtigen, belastingadviseurs en de Belastingdienst.

De leden van de fractie van de ChristenUnie vragen hoe het begrip heffingvrij vermogen zich verhoudt tot het nieuwe box 3-stelsel en de overbruggingswet. In de overbruggingsperiode blijft het heffingvrije vermogen gehandhaafd, wel met verhoging van het vrijgestelde bedrag, zoals deze leden in het wetsvoorstel Belastingplan 2023 hebben gezien. Ook in de overbruggingsperiode uitgaan van een heffingvrij vermogen sluit aan bij het bestaande stelsel en de bestaande systemen van de Belastingdienst en externe softwareaanbieders. In het nieuwe stelsel waarin box 3-heffing over het werkelijke rendement plaats zal vinden zal worden overgestapt naar een heffingvrij inkomen en komt het begrip heffingvrij vermogen te vervallen.

Deze leden vragen verder op welke manier het heffingvrije vermogen onder de overbruggingswetgeving wordt toegerekend. De leden van de fractie van D66 vragen in deze samenhang of belastingplichtigen vrij zijn om te kiezen op welke vermogenscategorie zij het heffingvrije vermogen toepassen. Het heffingvrije vermogen wordt in de systematiek automatisch evenredig verdeeld over de verschillende vermogenscategorieën. Belastingplichtigen hoeven dit dus niet zelf te doen. In de gekozen systematiek wordt het rendement berekend over alle verschillende vermogenscategorieën. De som van de berekende rendementen per vermogenscategorie vormt het totaal rendement. Een deel van het totale rendement wordt op basis van de verhouding tussen het heffingvrije vermogen en de totale rendementsgrondslag toegekend aan het heffingvrije vermogen. Dit deel van het rendement wordt niet in de heffing betrokken. Door deze systematiek wordt het heffingvrije vermogen automatisch evenredig toegekend aan de verschillende vermogensbestanddelen.

Ook vragen deze leden naar de rechtvaardigingsgrond voor het heffingvrije vermogen in het licht van het lagere rendementspercentage voor spaarders. Ik begrijp hieruit dat zij vragen of spaarders minder gebruik kunnen maken van het verhoogde heffingvrije vermogen in combinatie met het lage rendementspercentage. Deze zorg van de genoemde leden is ongegrond. Zogeheten kleine spaarders die onder het heffingvrije vermogen blijven, zullen geen belasting verschuldigd zijn. Spaarders die hier wel boven komen hoeven alleen belasting te betalen over het deel van hun vermogen dat boven het heffingvrije vermogen uitkomt. Over dit deel wordt met een rendementspercentage gerekend dat de gemiddelde spaarrente in het belastingjaar weerspiegelt, waardoor zij minder belasting zullen betalen dan in het huidige stelsel. Overigens hebben spaarders en beleggers procentueel hetzelfde voordeel van het heffingvrije vermogen.

Voorts vragen deze leden wat de budgettaire opbrengst zou zijn bij een verlaging van het heffingvrije vermogen in box 3 met stappen van € 10.000. Het verlagen van het heffingvrije vermogen van € 57.000 naar € 47.000 levert in 2023 naar schatting € 164 miljoen op. Een verlaging van € 57.000 naar € 37.000 levert in 2023 naar schatting € 344 miljoen op.

In dit kader vragen de leden van de fractie van de ChristenUnie welke uitvoeringsgevolgen moeten worden verbonden aan een lager heffingvrij vermogen.

Verlaging van het heffingvrije vermogen brengt uitbreiding mee van de kring van belastingplichtigen die daadwerkelijk in de heffing zouden worden betrokken, waardoor de uitvoeringslast toeneemt.

De leden van de fractie van D66 vragen waarom is gekozen voor de drie genoemde vermogenscategorieën en op basis waarvan deze vermogensbestanddelen in één categorie worden geclusterd. Voorts vragen zij waarom voor het aantal van drie categorieën is gekozen.

Bij de vormgeving van de overbruggingswetgeving zijn diverse alternatieven onderzocht, zoals een forfaitaire variant voor alle vermogenscategorieën en een tegenbewijsregeling. De tegenbewijsregeling had echter als nadeel dat het uitvragen van het rendement te veel zou vergen van de uitvoering door de Belastingdienst en het doenvermogen van burgers. Verder zou ook de dekkingsopgave aanzienlijk verhoogd worden indien voor een forfaitaire variant voor alle vermogenscategorieën gekozen zou worden. Daarnaast wordt met het huidige voorstel aangesloten bij het rechtsherstel, wat de begrijpelijkheid en uitvoering ten goede komt. Ook wordt hiermee aan spaarders tegemoet gekomen en blijft de budgettaire derving beperkt. Om deze redenen is ervoor gekozen om met drie categorieën te werken.

De leden van de fractie van de SGP vragen of de vrijstelling voor contant geld blijft bestaan. Deze wordt met het onderhavige wetsvoorstel niet gewijzigd. Over het bedrag dat boven het vrijgestelde bedrag uitkomt, wordt dan een forfaitair rendement conform vermogenscategorie 1 (banktegoeden) gerekend.

De leden van de fractie van de VVD vragen of kan worden voorkomen dat de maand december volledig buiten de boot valt bij de jaarlijkse rendementspercentages voor spaargeld en schulden, bijvoorbeeld door december te betrekken bij de berekeningen van het daaropvolgende jaar. Het kabinet heeft drie mogelijke oplossingen onderzocht om het probleem te ondervangen dat het cijfer van december niet op tijd bekend is. De eerste optie is om het cijfer van de maand december te laten vervallen en een elfmaandsgemiddelde te hanteren. De tweede optie is het voorstel van deze leden, waarbij de maand december meetelt voor het daaropvolgende belastingjaar. De derde optie en de voorkeursoptie van het kabinet is om de maand december in het twaalfmaandsgemiddelde te vervangen door de maand november, waarmee de maand november dus dubbel wordt geteld. Het nadeel van de eerste optie is dat het aantal maanden dat in aanmerking wordt genomen, wordt beperkt en daardoor een minder nauwkeurige uitkomst geeft dan het dubbel tellen van de maand november. Het nadeel van de tweede optie is dat de periode van het belastingjaar wordt losgelaten. Bovendien blijkt uit een analyse van het verleden dat het dubbel tellen van de maand november van alle opties het dichtst in de buurt zou zijn gekomen van het jaargemiddelde, zoals onderstaande tabel 1 aantoont voor de spaarrente. Het kabinet is daarom van mening dat de gekozen optie de beste oplossing biedt.

|

jan-dec («echte» gemiddelde) |

jan-nov (optie 1) |

dec-nov (optie 2) |

jan-nov + nov (optie 3) |

|

|---|---|---|---|---|

|

2017 |

0,249 |

0,258 |

0,271 |

0,251 |

|

2018 |

0,123 |

0,125 |

0,127 |

0,123 |

|

2019 |

0,082 |

0,084 |

0,085 |

0,082 |

|

2020 |

0,042 |

0,044 |

0,045 |

0,042 |

|

2021 |

0,013 |

0,014 |

0,014 |

0,013 |

De leden van de fracties van de VVD, D66 en de SGP vragen naar de onderbouwing van het forfaitaire rendementspercentage voor schulden. De leden van de fractie van D66 vragen zich af waarom gekozen wordt voor een hypotheekcijfer voor alle huishoudens en niet specifiek voor particulieren in box 3. De leden van de fractie van de SGP vragen welk deel van de schuld te herleiden is tot consumptieve kredieten en de leden van de VVD vragen waarom niet ook rekening is gehouden met consumptieve kredieten. De leden van de fractie van de VVD vragen bovendien om de definitie zodanig te wijzigen dat het een nauwe relatie heeft met de tarieven voor effectenkrediet en externe financiering van commercieel vastgoed.

Door het loslaten van de forfaitaire samenstelling van het vermogen en het hanteren van rendementspercentages voor de hierboven beschreven vermogenscategorieën wordt het werkelijk behaalde rendement beter benaderd dan in het huidige stelsel. Ook na de voorgestelde aanpassingen is echter nog geen sprake van een heffing op basis van het werkelijk behaalde rendement. Het nadeel van een forfait blijft bestaan: het werkelijke rendement van een individuele belastingplichtige kan in een belastingjaar hoger of lager zijn dan het forfaitair bepaalde rendement, dat geldt ook voor schulden.

Het kabinet realiseert zich dat elke keuze voor een nieuw forfait discussie kan oproepen. Het klopt dat consumptieve kredieten vaak een hogere rente hebben dan hypotheekschulden. Het klopt ook dat niet alle hypotheken dezelfde rente hebben. De rente op de hypotheek voor een eigen woning zal niet in alle gevallen gelijk zijn aan de rente op de hypotheek voor een tweede woning. Hypotheken die verder in het verleden zijn afgesloten, hebben doorgaans een hogere rente dan hypotheken die recent zijn aangegaan. Belastingplichtigen met hypotheken in box 3 zijn divers: er zijn grote vastgoedbeleggers en mensen met een vakantiewoning. Leningen aan gelieerde partijen, zoals kinderen of de eigen besloten vennootschap, kunnen juist weer een relatief lage rente hebben. Het is inherent aan de keuze voor een forfait dat deze verschillen ontstaan. Het kabinet werkt aan de invoering van een stelsel op basis van het werkelijk behaalde rendement, zodat dit nadeel zo snel als mogelijk verdwijnt.

Het is niet bekend hoeveel van de schuld in box 3 bestaat uit consumptieve kredieten en wat daarvan de rente is. Hetzelfde geldt voor leningen aan gelieerde partijen. Wel is te zien dat 90% van de schuld in box 3 zich concentreert bij bezitters van onroerend goed. Dit alles overwegende, acht het kabinet de keuze voor de gemiddelde rente op het totaal aan uitstaande hypotheken van huishoudens de meest evenwichtige en is zij niet voornemens dit te wijzigen.

De leden van de fractie van D66 vragen daarnaast of het feit dat de meeste schuld zich concentreert bij bezitters van onroerende zaken geen motivatie is om een cap te hanteren op rentenaftrek van schulden in box 3. Het kabinet ziet dit niet als een reden om een dergelijke cap voor te stellen. Voor belastingplichtigen met schulden boven de cap zou dat betekenen dat wordt afgeweken van het principe dat het forfaitaire rendement het werkelijke rendement zo goed als mogelijk benadert. Daarnaast zou dit voorstel het stelsel complexer maken.

De leden van de fractie van D66 vragen waarom voor het forfaitaire rendementspercentage op spaargeld is gekozen om aan te sluiten bij het gemiddelde maandelijkse rentepercentage op deposito’s van huishoudens met een opzegtermijn van maximaal drie maanden van het lopende kalenderjaar. Deze leden vragen of dit empirisch is onderzocht en wat de achtergrond van de keuze is. Dit percentage is niet nieuw: het wordt al vanaf 2017 gebruikt in box 3 om de gemiddelde rente op spaargeld te bepalen. Wel nieuw is het voorstel om nu het gemiddelde in het belastingjaar zelf te gebruiken, om beter aan te sluiten bij het werkelijke rendement op spaargeld in het belastingjaar. In de bijlage bij de memorie van toelichting van het Belastingplan 2016 is dieper ingegaan op de keuze voor dit percentage. Dit percentage is de rentestand op direct opvraagbare tegoeden voor huishoudens zoals gepubliceerd door De Nederlandsche Bank. Spaartegoeden die langer dan drie maanden niet opvraagbaar zijn, kennen een hogere rente, maar maken een beperkt deel uit van het totale spaargeld.

De leden van de fractie van D66 vragen waarom ervoor is gekozen om schulden als vermogenscategorie te betrekken in de vormgeving van de overbruggingswet en waarom niet de verrekenbaarheid van schulden beperkt is. In dat kader noemen deze leden als voorbeeld dat een belastingplichtige een lening bij zijn eigen besloten vennootschap aangaat om daarmee in box 3 te beleggen en tevens deze schuld in box 3 van zijn vermogen in aftrek brengt. In lijn met het Kerstarrest is het de bedoeling van het kabinet met onderhavig wetsvoorstel het daadwerkelijk behaalde rendement beter te benaderen. Daarvoor is het noodzakelijk om schulden als een eigen vermogenscategorie te behandelen die een eigen (negatief) forfait kent. Het forfaitaire rendementspercentage voor schulden wordt gebaseerd op gemiddelden van het lopende kalenderjaar. Hiervoor wordt aangesloten bij de gemiddelde maandelijkse rente over het totale uitstaande bedrag aan woninghypotheken van huishoudens van het lopende kalenderjaar, zoals gepubliceerd door De Nederlandsche Bank. Voor aansluiting bij de hypotheekrente is gekozen, omdat uit een analyse van de aangiftegegevens van de Belastingdienst blijkt dat verreweg het grootste deel van de schulden in box 3 zich concentreert bij bezitters van onroerende zaken. Om die reden is het zeer aannemelijk dat het grootste deel van de schulden in box 3 is aangegaan als hypotheekschuld ter financiering van een onroerende zaak. Dit betekent ook dat voor de berekening van het effectieve rendementspercentage het negatieve forfaitaire rendement op schulden lager is dan het positieve forfaitaire rendement op het vastgoed dat in de vermogenscategorie «overige bezittingen» met een hoger forfaitair rendementspercentage in aanmerking wordt genomen.

De leden van de fractie van de SGP vragen om een reflectie op het feit dat in de overbruggingsfase schulden niet meer verrekenbaar zijn met de waarde van andere vermogensonderdelen, waardoor belastingplichtigen voor een hoger bedrag in de heffing worden betrokken. In dat kader vragen deze leden in hoeverre belastingplichtigen daardoor nadelen ervaren. Ook onder de overbruggingswetgeving geldt dat schulden het inkomen uit sparen en beleggen verlagen. Dit komt doordat het forfaitair bepaalde rendement op schulden negatief in de berekening meetelt. Daarnaast verlagen schulden de rendementsgrondslag (het vermogen). Als de waarde van de bezittingen even groot is als de waarde van de schulden, zal deze belastingplichtige onder de overbruggingswetgeving geen belasting zijn verschuldigd over zijn inkomen, omdat het heffingvrije vermogen niet wordt overschreden.

De leden van de fractie van de SGP vragen in het kader van het pas achteraf vaststellen van twee van de drie forfaitaire rendementspercentages en onder verwijzing naar het advies van de Afdeling naar de rechtszekerheid voor belastingplichtigen en of er nog andere voorbeelden zijn dan het in de memorie van toelichting aangehaalde voorbeeld van een ondernemer die aan het begin van het kalenderjaar ook nog niet precies weet wat aan het einde van dat jaar zijn winst zal zijn. Allereerst wil ik beklemtonen dat het achteraf vaststellen van de forfaitaire rendementspercentages voor banktegoeden en schulden alleen de definitieve vaststelling van die percentages betreft. Lopende het jaar zijn er voor beide categorieën uiteraard ook al wettelijk vastgestelde forfaitaire rendementspercentages in de Wet IB 2001 opgenomen. De wettelijke grondslag is daarmee volledig duidelijk voor belastingplichtigen en de rechtszekerheid naar de overtuiging van het kabinet niet in het geding. Dit wordt ook duidelijk aan de hand van het volgende voorbeeld: in het toekomstige stelsel van box 3, waarin op basis van het werkelijke rendement wordt geheven, is voor de belastingplichtige aan het begin van het kalenderjaar ook niet duidelijk welk rendement hij werkelijk na afloop van dat jaar definitief zal hebben behaald. Het bereiken van dat werkelijke rendement ligt ook niet uitsluitend in zijn eigen handen, zoals de Afdeling bij het eerdere voorbeeld van de ondernemer wel als verschil uitwerkt. Een belastingplichtige heeft geen volledige invloed op welke rente of andere rendementen hij met zijn banktegoeden en beleggingen behaalt. Hij is daarbij in de meeste gevallen afhankelijk van hetgeen financiële instellingen voor hem kunnen betekenen. Hoe succesvol dan wel niet deze waren is in totaal pas na afloop van het kalenderjaar zichtbaar en in de loop van dat jaar niet volledig naar de eigen hand te zetten voor de belastingplichtige. Hierbij mag ook niet uit het oog worden verloren dat de rentepercentages door banken en openbare bronnen gepubliceerd worden en door de burger gecheckt kunnen worden. De wijze waarop het forfait achteraf definitief wordt vastgesteld is vooraf al duidelijk kenbaar en de reden achter het achteraf vaststellen is om zo goed mogelijk het werkelijke rendement te benaderen. Dit alles bij elkaar beschouwd blijft het kabinet bij zijn insteek dat de voorgestelde maatregel de rechtszekerheid van belastingplichtigen voldoende niet in het geding brengt.

De leden van de fractie van de SGP onderschrijven dat de heffing in box 3 zoveel mogelijk aan moet sluiten bij het werkelijke rendement en dat dit enkel achteraf vastgesteld kan worden. Deze leden vragen welke mogelijkheden het kabinet heeft overwogen om zowel recht te doen aan het werkelijke rendement als aan het rechtzekerheidsbeginsel. Deze leden vragen daarnaast hoe het kabinet aankijkt tegen een vooraf vastgestelde bandbreedte van het rendementspercentage om belastingplichtigen meer zekerheid te geven over de te betalen belasting. Het kabinet is van mening dat met het huidige voorstel zowel recht wordt gedaan aan de zo goed mogelijke benadering van het werkelijke rendement als aan het rechtzekerheidsbeginsel. Immers bij aanvang van het kalenderjaar is duidelijk op welke wijze de grondslag wordt bepaald en tegen welk tarief over het box 3-inkomen zal worden geheven. Bovendien zijn de maandelijkse percentages waar de forfaits op worden gebaseerd gedurende het kalenderjaar in openbare bronnen te raadplegen. Het overwogen alternatief – forfaits die zien op een periode voorafgaand aan het belastingjaar – acht het kabinet minder rechtvaardig, omdat niet wordt aangesloten bij het rendement in het belastingjaar zelf. Het kabinet is geen voorstander van het instellen van een bandbreedte van het rendementspercentage. Dit wijkt af van het principe dat wordt aangesloten bij het gemiddelde rendement en zou het stelsel complexer maken.

De leden van de fracties van de PVV, de VVD en het CDA vragen naar inflatie met betrekking tot het overbruggingsstelsel in box 3. De leden van de fracties van de VVD en het CDA vragen daarnaast waarom kostenaftrek en inflatie niet zijn meegenomen in het wetsvoorstel. Aanvullend vragen de leden van de fractie van het CDA waarom gekozen is voor één categorie overige bezittingen en voor één rentepercentage voor schulden.

In box 3 wordt het nominale rendement belast, daarin speelt inflatie geen rol. Ook de Hoge Raad heeft in de berekening van het rendement van de bezwaarmaker in het Kerstarrest geen rekening gehouden met inflatie. Wel wordt de hoogte van het heffingvrije vermogen jaarlijks geïndexeerd aan de hand van de inflatie. Net als in het oude stelsel dat gold vanaf 2017, is er geen aftrek voor kosten ter verwerving, inning en behoud van het inkomen uit vermogen in het overbruggingsstelsel. Wel is er een aftrek voor financieringskosten, dat wil zeggen de rente op schulden. Ook sommige inkomsten, zoals verhuurinkomsten, worden nog niet belast. In de bijlage bij de memorie van toelichting van het Belastingplan 2016 is destijds geschreven dat voorzichtigheidshalve wordt aangenomen dat eventuele huuropbrengsten en kosten van bezit per saldo tegen elkaar wegvallen. Het kabinet erkent dat dit op individueel niveau niet altijd het geval is. Dit nadeel van een forfaitair stelsel wordt opgelost wanneer een stelsel op basis van werkelijk rendement in gaat. Het kabinet werkt eraan om dit stelsel zo snel als mogelijk in te voeren. Tot slot vloeit uit de keuze voor één categorie overige bezittingen en voor één rentepercentage voor schulden voort uit de keuzes die in het kader van het rechtsherstel zijn gemaakt. Beide keuzes zijn uitgebreid toegelicht in de Voorbereidingsbrief technische briefing box 3 van 15 april 202211 en tijdens de technische briefing op 20 april 2022. In de weging bij deze keuzes zijn de overwegingen in het Kerstarrest, de uitvoerbaarheid voor de Belastingdienst en ketenpartners en de begrijpelijkheid voor burgers gewogen.

De leden van de fractie van de SP vragen naar de hoogte van de langetermijnrendementen op onroerende zaken, aandelen en obligaties. Voor 2023 zijn deze vastgesteld op 5,70% voor onroerende zaken, 8,47% voor effecten en 2,47% voor obligaties. Meer informatie over de berekeningswijze is te vinden in de bijlage bij de Kamerbrief over het toekomstige box 3 stelsel op basis van werkelijk rendement verzonden op 29 september 2022.

De leden van de fractie van D66 vragen wie voordeel en wie nadeel ondervindt van het voorgestelde stelsel. Met het voorgestelde stelsel wordt met name aan spaarders tegemoetgekomen, doordat wordt aangesloten bij de werkelijke verdeling van het vermogen en niet wordt uitgegaan van een forfaitaire vermogensmix. Daarmee sluit deze variant het beste aan bij de motie Eppink.12 Daarnaast leidt het voorgestelde stelsel ertoe dat belastingplichtigen met veel beleggingen en weinig spaargeld niet voor een te laag voordeel uit sparen en beleggen worden belast. Belastingplichtigen met gemiddeld genomen een rendement dat hoger is dan het forfaitaire rendement in het huidige stelsel zullen daardoor inderdaad meer belasting gaan betalen en belastingplichtigen met gemiddeld genomen weinig rendement (zoals spaarders) zullen minder gaan betalen.

De leden van de fractie van D66 vragen of het klopt dat bij een negatief rendement geen sprake is van een belastingteruggave, dat een negatief rendement niet kan worden verrekend met positieve rendementen in toekomstige jaren en ook niet met inkomen in box 1 of box 2. Het klopt dat in het onderhavige wetsvoorstel geen mogelijkheid tot verliesverrekening is opgenomen. Dit geldt zowel voor binnen box 3 als voor tussen de verschillende boxen en is in lijn met het huidige box 3-stelsel waar ook geen mogelijkheid tot verliesverrekening bestaat. Verliesverrekening past alleen bij een stelsel van heffing op basis van werkelijk rendement. Een dergelijk stelsel met verliesverrekeningsmogelijkheid is echter op korte termijn niet mogelijk om in te voeren.

De leden van de fractie van D66 vragen of het brede rendementsbegrip ook één van de uitgangspunten is van het stelsel van werkelijk rendement. De bedoeling van het nieuwe stelsel is om belasting te heffen over het werkelijke rendement uit vermogen in box 3. Dat rendement kan bestaan uit drie onderdelen: reguliere inkomsten, waardemutaties en kosten. Het brede rendementsbegrip is daarmee ook één van de uitgangspunten van het stelsel van werkelijk rendement.

De leden van de fractie van de SGP vragen of het klopt dat het totale vermogen, banktegoeden plus overige bezittingen minus schulden, wordt verminderd met het heffingvrije vermogen. Dat is correct. Het totaal van alle bezittingen minus het totaal van alle schulden wordt verminderd met het heffingvrije vermogen.

De leden van de fractie van de SGP vragen of belastingplichtigen met vooral overige bezittingen relatief meer profiteren van het handhaven van het heffingvrije vermogen (in plaats van een heffingvrij inkomen) dan spaarders. Onder de overbruggingswetgeving hebben belastingplichtigen met vermogensbestanddelen met een hoog forfaitair rendement (zoals overige bezittingen) inderdaad meer baat bij het heffingvrije vermogen dan belastingplichtigen met bestanddelen met een laag forfaitair rendement (zoals spaargeld). De leden vragen hoe het kabinet de werking van het heffingvrije vermogen beoordeelt. Het kabinet acht dit rechtvaardig. Door het heffingvrije vermogen bij de berekening van de grondslag sparen en beleggen in aanmerking te nemen en op die grondslag vervolgens het individuele forfaitaire rendementspercentage toe te passen, hebben alle belastingplichtigen er evenredig veel voordeel van.

De leden van de fractie van de ChristenUnie vragen om een overzicht van de hoogte van de vrijstelling groen sparen en beleggen in het verleden en in 2023. Dit is uiteengezet voor een alleenstaande in onderstaande tabel 2. Voor fiscale partners is de vrijstelling dubbel zo groot als het aangegeven bedrag.

|

Jaar |

Vrijstelling groen sparen en beleggen alleenstaande |

|---|---|

|

2001 |

€ 46.984 |

|

2002 |

€ 48.441 |

|

2003 |

€ 50.185 |

|

2004 |

€ 51.390 |

|

2005 |

€ 52.110 |

|

2006 |

€ 52.579 |

|

2007 |

€ 53.421 |

|

2008 |

€ 54.223 |

|

2009 |

€ 55.145 |

|

2010 |

€ 55.145 |

|

2011 |

€ 55.476 |

|

2012 |

€ 56.420 |

|

2013 |

€ 56.420 |

|

2014 |

€ 56.420 |

|

2015 |

€ 56.928 |

|

2016 |

€ 57.213 |

|

2017 |

€ 57.385 |

|

2018 |

€ 57.845 |

|

2019 |

€ 58.540 |

|

2020 |

€ 59.477 |

|

2021 |

€ 60.429 |

|

2022 |

€ 61.215 |

|

2023 |

€ 65.072 |

Deze leden vragen tevens hoeveel belastingplichtigen van deze vrijstelling gebruikmaken en wat de hoogte van het fiscale voordeel is. Naar schatting zullen in 2023 ongeveer 110.000 belastingplichtigen van de vrijstelling gebruikmaken. De hoogte van het fiscale voordeel wordt jaarlijks gepubliceerd in Bijlage 9 van de Miljoenennota. Een handig overzicht is ook te vinden op www.rijksfinancien.nl/fiscale-regelingen. Onderstaande tabel 3 toont de laatste cijfers uit Bijlage 9 van de Miljoenennota 2023:

|

Jaar |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|---|---|---|---|---|---|---|

|

Budgettaire belang vrijstelling groen sparen en beleggen (in miljoenen euro’s) |

40 |

45 |

47 |

53 |

58 |

19 |

Het budgettaire belang daalt in 2023 vanwege de introductie van het overbruggingsstelsel in box 3. Naar schatting twee derde deel van de groene producten in box 3 zijn groene spaarproducten. Omdat over spaargeld vanaf 2023 naar verwachting weinig belasting wordt betaald, is ook het voordeel van de vrijstelling voor spaargeld (gemeten in euro’s) kleiner.

De leden van de fracties van de SGP en van de ChristenUnie stellen vragen over de gevolgen voor de uitvoering van de vrijstelling voor groene beleggingen. De verwerking van groene spaartegoeden zal moeten worden aangepast. Groene spaartegoeden vallen nu in de aangifte in de categorie beleggingen. De gevolgen voor de uitvoering betreffen IV-werkzaamheden, die worden geraamd op ongeveer 150 IV-dagen.

De leden van de fractie van de ChristenUnie vragen of de vrijstelling groen sparen en beleggen, mede gezien de stelselwijziging in box 3, de moeite waard is. Voorts vragen zij wat de (budgettaire) gevolgen zijn als deze vrijstelling zou komen te vervallen. Vooral voor groene beleggingsproducten is de vrijstelling in 2023 de moeite waard, omdat het forfaitair rendement op overige bezittingen uitkomt op 6,17%. Het forfaitaire rendement voor bank- en spaartegoeden wordt pas na afloop van 2023 bepaald en gebaseerd op de gemiddelde spaarrente in 2023. Als de gemiddelde spaarrente laag blijft, dan betalen belastingplichtigen weinig belasting over hun groene spaargeld en is het voordeel van de vrijstelling (gemeten in euro’s) dus kleiner. Daarbij dient opgemerkt te worden dat het voordeel van de vrijstelling toeneemt wanneer in de toekomst de spaarrente stijgt. Zowel spaarders als beleggers profiteren van de heffingskorting groen sparen en beleggen, die 0,7% van het vrijgestelde vermogen bedraagt. Het voordeel van de heffingskorting is voor spaarders en beleggers dus gelijk. Tezamen acht het kabinet deze regelingen voor beide groepen de moeite waard. Als de vrijstelling voor groene beleggingen zou komen te vervallen, dan heeft dat tot gevolg dat de bezitters van groene beleggingen meer inkomstenbelasting gaan betalen in box 3. De budgettaire gevolgen hiervan zijn dat de belastingopbrengst naar schatting met € 19 miljoen toeneemt, zoals is opgenomen in bijlage 9 van de Miljoenennota 2023. Hierbij is geen rekening gehouden met eventuele gedragseffecten. Belastingplichtigen kunnen immers altijd kiezen voor een andere verdeling van sparen en (groen) beleggen.

De leden van de fractie van de ChristenUnie vragen of de vrijstelling voor groen sparen of beleggen zou moeten worden verhoogd om de doelmatigheid en doeltreffendheid te verbeteren. Volgens het kabinet is de vrijstelling voor groen sparen en beleggen doelmatig en doeltreffend. Het kabinet ziet daarom geen aanleiding om in het kader van de Overbruggingswet box 3 iets te wijzigen aan deze vrijstelling. Een verhoging ervan heeft ook budgettaire consequenties, namelijk een derving, waarvoor dekking zou moeten worden gevonden.

De leden van de fractie van de SGP vragen waarom er niet voor is gekozen om de verdeling van de vijstelling groene beleggingen af te laten hangen van de werkelijke verdeling van groene spaartegoeden en groene beleggingen. Voorgesteld is om de vrijstelling eerst in mindering te brengen op de groene beleggingen en een eventueel resterend deel van de vrijstelling in mindering te brengen op de groene spaartegoeden. Deze verdeling is in het voordeel van belastingplichtigen en eenvoudiger te begrijpen voor de burger dan wanneer eerst een pro-rata-berekening zou moeten worden gemaakt. Daardoor is de voorgestelde verdeling ook eenvoudiger voor de uitvoering. Om die redenen heeft het kabinet voor de voorgestelde verdeling gekozen.

De leden van de fractie van de SGP vragen naar de budgettaire consequenties van het splitsen van de vrijstelling op basis van de werkelijke verdeling van groene spaartegoeden en groene beleggingen. De splitsing van de vrijstelling op basis van de werkelijke verdeling heeft geen budgettaire consequenties. Er is geen alternatief om dit tegen af te zetten. Dit is onderdeel van de overgang op het nieuwe overbruggingsstelsel die in totaal € 385 miljoen per jaar kost.

Over de peildatumarbitrage zijn veel vragen gesteld. Uit de vragen blijkt dat vooral de periode waarin sprake kan zijn van arbitrage tot verwarring leidt. Daarom ga ik inleidend graag eerst nogmaals in het algemeen op dat aspect van de voorgestelde anti-arbitragebepaling in.

In de wettekst wordt voorgesteld om een periode van drie maanden in aanmerking te nemen. Binnen deze drie maanden moet een eerste handeling plaatsvinden waarmee bijvoorbeeld vermogensonderdelen uit de categorie overige beleggingen worden vervreemd en het ontvangen geld op een bankrekening wordt ondergebracht. Op het moment van deze vervreemding begint voor deze belastingplichtige de periode van drie maanden te lopen. Als voor afloop van deze drie maanden de peildatum (1 januari) wordt gepasseerd én daarna (binnen de drie maanden vanaf het moment van vervreemden) een tweede handeling plaatsvindt waarmee een deel van het banktegoed weer wordt geïnvesteerd in bijvoorbeeld aandelen, kan naar de beweegredenen van de belastingplichtige voor deze handelingen worden gekeken. Als deze beweegredenen erop gericht waren om voornamelijk een fiscaal voordeel met de twee handelingen en de timing ervan te behalen, dan dienen deze arbitragehandelingen fiscaal te worden genegeerd. De zin in de memorie van toelichting «De arbitrageperiode van drie maanden betekent dat transacties gedaan voor 1 oktober en na 31 maart sowieso niet als arbitragehandeling worden aangemerkt.» dient ter verduidelijking van de periode van drie maanden. Bij een transactie op bijvoorbeeld 30 september kan geen sprake zijn van een start van een driemaandenperiode die aan de eisen voor een arbitrage zou kunnen voldoen. Deze drie maanden zijn op 31 december afgelopen, waardoor het om een tijdvak gaat waarin geen peildatum (1 januari) ligt. Vindt in dit voorbeeld de tweede handeling op 2 januari plaats, valt dat buiten de driemaandentermijn en leidt de tweede handeling er dus niet toe dat voor die belastingplichtige sprake is van arbitragehandelingen, nog los van de beweegreden om de tweede transactie aan te gaan. Hetzelfde geldt voor een driemaandentermijn die na 31 maart eindigt. Daarvoor moet een belastingplichtige na 1 januari een bepaalde handeling hebben uitgevoerd, maar omdat in die periode geen peildatum ligt voldoet ook dit tijdsverloop niet aan de voorwaarden voor arbitrage. Kortom: anders dan door enkele leden verondersteld gaat het niet om een arbitrageperiode van zes maanden, maar om een periode van drie maanden.

De leden van de fractie van de VVD vragen welke alternatieven zijn of worden overwogen om peildatumarbitrage tegen te gaan. Verder vragen deze leden welke alternatieven naast «fraus legis» op tafel hebben gelegen. Ook de leden van de fractie van het CDA vragen of er, naast het door de Raad van State voorgestelde alternatief, nog andere alternatieven zijn om peildatumarbitrage tegen te gaan. De leden van de fractie van de VVD vragen of ook meerdere peildata in een jaar zijn overwogen om arbitrage tegen te gaan, in de vorm van vaste data als ook in de vorm van «at random» of steekproefsgewijs.

Onderzocht is of de bestaande instrumenten in de fiscaliteit om arbitrage tegen te gaan, te weten fraus legis, zelfstandige fiscale kwalificatie en schijnhandeling, voldoende zijn voor de bestrijding van arbitrage in box 3. De laatste twee vormen werden niet afdoende geacht. Voor zelfstandige fiscale kwalificatie geldt dat dit instrument in dit geval bijzonder lastig toe te passen is, omdat het een belastingplichtige vrijstaat vermogensbestanddelen te verkopen. Voor de schijnhandeling geldt dat dit instrument kan worden ingezet in situaties waarin de schijn wordt gewekt van omzetting van vermogensbestanddelen, terwijl het bij peildatumarbitrage juist gaat om daadwerkelijke omzetting. Daarnaast geldt dat voor het bestrijden van peildatumarbitrage fraus legis in theorie kan werken, maar in de praktijk niet vaak toepasbaar zal zijn wegens onder meer de substantiële bewijslast die op de inspecteur zal rusten en de bijbehorende discussiepunten, zoals de benodigde strijdigheid met doel en strekking van de wet. Belangrijker nog is dat een wettelijke anti-arbitragebepaling voor zowel de belastingplichtige als de Belastingdienst meer duidelijkheid biedt over de vraag wanneer sprake kan zijn van ongewenste arbitrage.

Als alternatief is ook overwogen om meerdere peildata te introduceren. Dat is omwille van de implicaties voor de uitvoering door de Belastingdienst en door ketenpartners niet haalbaar geacht. Meerdere peildata zouden ook meerdere nieuwe renseigneringsstromen tussen de ketenpartners en de Belastingdienst betekenen. Deze zijn in de systemen van alle betrokkenen niet eenvoudig en in zo’n korte tijd tot stand te brengen. Daarmee is het niet mogelijk meer dan één peildatum te hanteren.

De leden van de fractie van D66 zijn het eens dat fiscale overwegingen niet als zakelijke overweging zouden moeten kunnen kwalificeren. Zij vragen of dit in brede zin geldt of alleen voor de box 3-schuld. Fiscaal voordeel zou volgens hen niet alleen voor box 3, maar ook voor andere belastingen niet als zakelijke reden moeten kwalificeren. Verder vragen zij of de zakelijke overwegingen enige zwaarte moeten kennen willen zij worden toegekend.

Binnen de Wet IB 2001 is de zakelijke overweging voor particulieren van belang in verband met de zogeheten anti-boxhopbepaling.13 In deze bepaling worden regels gesteld om te voorkomen dat bestanddelen binnen een bepaalde periode over de boxen heen worden verschoven om enkel fiscale redenen. Een dergelijke verschuiving om zakelijke redenen heeft geen fiscale gevolgen. «Zakelijke overweging» wordt in dat verband gezien als «niet-fiscale overweging». Voor de peildatumarbitrage is daarbij aangesloten. De toets of sprake is van zakelijke overwegingen is in eerste instantie aan de Belastingdienst. Voor het toekennen van een bepaalde zwaarte aan zakelijke overwegingen ziet het kabinet op dit moment geen aanleiding. Wel is voorzien in de mogelijkheid om bij ministeriële regeling nadere regels te stellen over de toepassing van de arbitragebepaling in het voorgestelde artikel 5.24, derde lid, Wet IB 2001.

De leden van de fractie van D66 vragen of de jurisprudentie die thans is ontwikkeld ten aanzien van peildatumarbitrage in het huidige box 3-stelsel niet ook zal gelden in het overbruggingsstelsel. De voorgestelde anti-arbitragebepaling is nieuw en volledig afgestemd op het box 3-stelsel dat met de overbruggingswet box 3 wordt voorgesteld. Hierdoor is jurisprudentie met betrekking tot het huidige box 3-stelsel, jurisprudentie die ziet op bepalingen tegen arbitrage tussen de boxen 1, 2 en 3 van de inkomstenbelasting en dus niet op arbitrage binnen box 3 zelf, niet een op een toepasbaar op de voorgestelde anti-arbitragebepaling.

De leden van de fractie van de PVV vragen of elke omzetting van vermogensbestanddelen tussen 1 oktober en 31 maart wordt beschouwd als een niet-zakelijke handeling door de belastingplichtige, tenzij deze tegenbewijs biedt.

Met de anti-arbitrageregeling wordt geregeld dat voor een belastingplichtige met box 3-inkomen handelingen in de vorm van een tijdelijke omzetting van overige bezittingen in banktegoeden in een aaneengesloten periode van drie maanden die aanvangt voor en eindigt na de peildatum, worden genegeerd. Hierbij dient wel sprake te zijn van het volgende: i) de waarde van die overige bezittingen op de peildatum dient lager te zijn dan de waarde van die overige bezittingen op een ander na de peildatum liggend moment in de genoemde periode van drie maanden en ii) de waarde van die banktegoeden op enig moment in die periode maar na de peildatum dient lager te zijn dan de waarde van die banktegoeden op de peildatum. Voor het aangaan van schulden geldt een soortgelijke bepaling. Echter, een belangrijke uitzondering op deze regels is wanneer de belastingplichtige aannemelijk maakt dat aan zijn handelingen zakelijke overwegingen ten grondslag liggen. In dit geval worden de handelingen van de belastingplichtige fiscaal niet genegeerd. In de memorie van toelichting op het wetsvoorstel is een uitgebreid voorbeeld opgenomen om de werking van de bepaling te schetsen.14

In de praktijk komt dit op het volgende neer. Bij het doen van aangifte dient de belastingplichtige zelf de volgende twee inschattingen te maken. Ten eerste dient hij te bepalen of in zijn situatie sprake is van handelingen die voldoen aan de arbitragebepaling, zoals hierboven geschetst (arbitragehandelingen). Ten tweede dient hij te bepalen of bij de arbitragehandelingen sprake is van zakelijke overwegingen. Als de belastingplichtige bijvoorbeeld van mening is dat hij zakelijke overwegingen en dus niet-fiscale overwegingen had bij zijn handelingen, kan hij bij het invullen van de aangifte aansluiten bij de soort en de waarde van de vermogensbestanddelen waarover hij op de peildatum daadwerkelijk beschikt. Door middel van gerichte uitvraag bij belastingplichtigen met box 3-inkomen kan de Belastingdienst toetsen of sprake is van genoemde peildatumarbitrage.

De leden van de fractie van het CDA vragen in hoeverre wordt verwacht dat belastingplichtigen peildatumarbitrage zouden gaan toepassen indien er geen anti-arbitragebepaling zou zijn opgenomen. In 2023 levert het een belegger met € 1 miljoen aan aandelen naar schatting een fiscaal voordeel op van ongeveer € 17.500 wanneer de aandelen tijdelijk rond 1 januari worden omgezet in spaargeld. Dat is voldoende substantieel om te verwachten dat een aanzienlijk deel van de grote beleggers in effecten van deze mogelijkheid gebruik zou willen maken als er geen anti-arbitragebepaling is opgenomen.

Het is niet mogelijk om een bedrag voor de peildatumarbitrage aan te geven. Bij de overgang op het overbruggingsstelsel kunnen meerdere gedragseffecten optreden, die gezamenlijk zijn ingeschat op 20% van de extra opbrengst bij mensen die meer box 3 moeten betalen. Indien zou worden besloten om geen bepaling voor peildatumarbitrage op te nemen, dan moet deze inschatting, en daarmee de raming van de overbruggingswet, worden herzien.

De leden van de fractie van het CDA vragen zich af of de Belastingdienst voldoende capaciteit beschikbaar heeft voor handhaving op het punt van peildatumarbitrage, gekoppeld aan de constatering dat de betreffende wetsbepaling een beroep doet op het doenvermogen van belastingplichtigen. De leden van de fractie van de SP vragen in deze samenhang of het door belastingplichtigen aannemelijk laten maken dat sprake is van zakelijke overwegingen afdoende bescherming is tegen peildatumarbitrage. Zij vragen dit in het kader van handhaving door de Belastingdienst. Verder vragen deze leden of er veel peildatumarbitrage onopgemerkt blijft.

De genoemde leden lijken ervan uit te gaan dat arbitrage op grote schaal plaats zal vinden. Dat is niet het uitgangspunt van het kabinet. Met het opnemen van een anti-arbitragebepaling wordt het signaal afgegeven dat peildatumarbitrage maatschappelijk niet wenselijk is. Daarbij komt dat peildatumarbitrage zich alleen zal voordoen bij belastingplichtigen die beschikken over vermogensbestanddelen in box 3 die vallen in de categorie overige bezittingen en relatief eenvoudig liquide te maken zijn. In de aangifte inkomstenbelasting wordt uitvraag gedaan of sprake is geweest van peildatumarbitrage en of in dat geval sprake is geweest van zakelijke overwegingen. Daarmee heeft de Belastingdienst de groep belastingplichtigen in beeld bij wie mogelijk peildatumarbitrage aan de orde is.

De Belastingdienst zal vervolgens risicogericht toetsen of sprake is van arbitragehandelingen waaraan geen zakelijke overwegingen ten grondslag liggen. De Belastingdienst kan daartoe een gerichte uitvraag doen bij belastingplichtigen. Als de belastingplichtige bij die uitvraag niet aan zijn bewijslast kan voldoen, kan dit tot een correctie leiden. Daarnaast zal de Belastingdienst in het kader van de toezichtstrategie door middel van steekproeven ook aangiftes controleren waarin het invulveld over peildatumarbitrage niet is ingevuld. Aangezien voor belastingplichtigen niet is in te schatten of zij in een steekproef worden betrokken, heeft de anti-arbitragebepaling op die manier een afschrikkende werking. Financiële instellingen zullen naar het kabinet verwacht dan ook geen producten ontwikkelen die tot arbitrage zouden kunnen leiden.

De Overbruggingswet box 3 is bedoeld voor de overgangsperiode tot aan het nieuwe box 3-stelsel waarin op basis van het werkelijke rendement wordt geheven. Voor deze periode acht het kabinet de voorgestelde anti-arbitragebepaling voldoende om arbitrage te voorkomen.

Tot slot merk ik op dat in de memorie van toelichting is vermeld dat in het voorgestelde artikel 5.24, derde lid, Wet IB 2001 wordt geregeld dat bij ministeriële regeling nadere regels kunnen worden gesteld over toepassing van de arbitragebepaling.

De leden van de fractie van het CDA vragen of de periode van zes maanden redelijk is en of deze maatregel proportioneel is. De leden van de fractie van de SGP stellen een aantal vragen over de arbitrageperiode, waarbij zij van een periode van zes maanden uitgaan. Zoals in de inleiding bij deze paragraaf aangegeven, ziet de voorgestelde anti-arbitragebepaling niet op een periode van zes maanden. Het gaat om een tijdvak van drie maanden. Naast het feit dat binnen deze drie maanden twee handelingen moeten hebben plaatsgevonden én een peildatum erin moet liggen, moet er ook nog de persoonlijke insteek zijn geweest om een fiscaal voordeel te behalen. Bij zakelijke, niet-fiscale overwegingen, is de anti-arbitragebepaling namelijk niet van toepassing. Dit alles bij elkaar beschouwd maakt de voorgestelde maatregel volgens het kabinet proportioneel.

De leden van de fractie van de ChristenUnie vragen of de maatregel tegen peildatumarbitrage wel zal werken, omdat het voor de Belastingdienst buitengewoon lastig zal zijn om te bewijzen dat geen sprake is van een zakelijke overweging op het moment dat een belastingplichtige zich daarop beroept. Daarnaast vragen de leden van de fractie van D66 of het klopt dat de bewijslast bij de belastingplichtige ligt om aannemelijk te maken dat er zakelijke redenen zijn om de bepalingen die peildatumarbitrage dienen te voorkomen buiten toepassing te stellen.

Voor zover bij het handelen van de belastingplichtige sprake is van zakelijke overwegingen (dat wil zeggen niet-fiscale overwegingen), is geen sprake van peildatumarbitrage. Op verzoek van de inspecteur dient de belastingplichtige dit aannemelijk te kunnen maken. Dit betekent dat de Belastingdienst uitvraag kan doen bij belastingplichtigen om zijn zakelijke overwegingen aannemelijk te maken in plaats van dat de Belastingdienst moet bewijzen dat sprake is van niet-zakelijke overwegingen. Het is in dit verband voldoende dat aan de handelingen enig zakelijk belang ten grondslag ligt. De bewijslast ligt primair bij de belastingplichtige. Als sprake is van zakelijke overwegingen, zal de inspecteur geen correctie aanbrengen. Het kabinet acht deze bewijslastverdeling passend voor een goede werking van de anti-arbitrageregeling. Met de voorgestelde anti-arbitragebepaling is gezocht naar een balans tussen het voorkomen van fiscaal gedreven handelingen en het beperken van administratieve lasten voor de burger bij het toetsen ervan. Het kabinet is van mening dat de voorgestelde anti-arbitragebepaling voldoende zal werken om evidente arbitrage aan te pakken.

De leden van de fractie van de ChristenUnie vragen of het mogelijk zou zijn om een kortere termijn van bijvoorbeeld twee weken voor de anti-arbitragebepaling te hanteren, waarbij ook transacties gedaan vanuit zakelijke overwegingen in die periode worden verboden. Het voorstel van deze leden zou peildatumarbitrage niet of nauwelijks ontmoedigen, omdat het in 2023 ook zeer lonend wordt om te arbitreren over een periode van twee weken. Pas vanaf een lange periode van meerdere maanden is de verwachte gemiste koerswinst vergelijkbaar met het fiscale voordeel dat kan worden behaald door aandelen gedurende die periode om te zetten in spaargeld. Daarnaast zou een algeheel verbod op bepaalde transacties mogelijk in strijd zijn met het ongestoord genot van eigendom uit het EVRM.

De leden van de fractie van de ChristenUnie vragen waarom niet is voorzien in een evaluatiebepaling van de anti-arbitragemaatregel, zodat hiervan geleerd kan worden voor de komende jaren waarin deze overgangsregeling voor box 3 van kracht is. Met betrekking tot de gehele Overbruggingswet box 3 is geen evaluatiebepaling voorgesteld. De reden hiervoor is dat de overbruggingswet als een tijdelijke wet is bedoeld en zal gelden tot het moment (2026) dat een box 3-stelsel op basis van werkelijk rendement wordt ingevoerd.

De leden van de fractie van de SGP wijzen erop dat het wetsvoorstel Overbruggingswet box 3 in werking treedt op 1 januari 2023, terwijl de arbitrageperiode voor 2023 al deels in 2022 ligt. Deze leden vragen hoe hiermee wordt omgegaan. In 2023 dient de belastingplichtige zelf de volgende twee inschattingen te maken. Ten eerste dient hij te bepalen of in zijn situatie sprake is van handelingen die voldoen aan de arbitragebepaling (arbitragehandelingen). In het kort zijn arbitragehandelingen de aan- en verkoop van een vermogensbestanddeel binnen drie maanden waarbij in die periode een peildatum valt. In verband met de arbitrageperiode van drie maanden worden transacties die zijn gedaan voor 1 oktober en na 31 maart sowieso niet als arbitragehandeling aangemerkt. Dat geldt ook als een verkocht dan wel aangekocht vermogensbestanddeel weer wordt aangekocht dan wel verkocht meer dan drie maanden na de oorspronkelijke transactie. Samengevat moeten beide omzettingshandelingen plaatsvinden binnen een periode van drie maanden waarin een peildatum ligt. Het is dus juist dat de arbitrageperiode al deels in 2022 kan liggen. Als sprake is van arbitragehandelingen, moet de belastingplichtige bepalen of bij de arbitragehandelingen sprake is van zakelijke overwegingen. Als daarvan sprake is, is geen sprake van peildatumarbitrage. Als de belastingplichtige per peildatum 1 januari 2023 tot de conclusie komt dat in zijn geval wel sprake is van arbitrage kan hij dit of via het aanvragen of corrigeren van een voorlopige aanslag over 2023 rechtzetten of in zijn aangifte over 2023 in 2024 corrigeren.

De leden van de fractie van de SGP vragen of precies kan worden aangeven hoe wordt bepaald of transacties in de arbitrageperiode gedaan zijn op basis van zakelijke overwegingen en waaraan de bewijslast moet voldoen.

Voor zover bij het handelen van de belastingplichtige in de arbitrageperiode sprake is van zakelijke overwegingen (dat wil zeggen niet-fiscale overwegingen), is geen sprake van peildatumarbitrage. Op verzoek dient de belastingplichtige dit aannemelijk te kunnen maken. Op welke wijze hij dit doet, is niet voorgeschreven. Hiervoor geldt – evenals voor vele andere wettelijke bepalingen – de zogenaamde vrije bewijsleer. Dit betekent dat de belastingplichtige op iedere wijze en in iedere vorm bewijs mag leveren waarmee hij aannemelijk kan maken dat sprake is geweest van zakelijke overwegingen.

De leden van de fractie van de SGP vragen in verband met de (veronderstelde lengte van de) arbitrageperiode om een reflectie op de economische gevolgen ervan en of transacties niet worden ontmoedigd. De genoemde leden gaan uit van een arbitrageperiode van zes maanden. Deze is, zoals al toegelicht, niet aan de orde. Het gaat om een periode van drie maanden die op een individueel tijdstip met het uitvoeren van de eerste transactie begint. Aangezien voor de toepassing van de anti-arbitragebepaling ook de individuele drijfveer om (uitsluitend) een fiscaal voordeel te behalen erbij moet komen, stelt de arbitrageperiode van drie maanden naar de mening van het kabinet geen belemmering voor reguliere transacties voor.

De leden van de fractie van GroenLinks vragen of ook het voorstel van een aantal partijen om een tijdelijke progressieve vermogensbelasting te introduceren is overwogen. Voorafgaand aan het opstellen van dit wetsvoorstel is al onderzocht of het mogelijk is om met ingang van 1 januari 2023 een vermogensbelasting te introduceren. Hierover is toen ook advies van de landsadvocaat ingewonnen. In de brief van 15 april 202215 is desbetreffend toegelicht dat per 2023 alleen het huidige box 3-systeem in de systemen van de Belastingdienst kan worden voortgezet. Daarbij zouden de verschillende onderdelen alleen een andere naam krijgen, maar materieel vrijwel niets veranderen. Dit zou juridisch uiterst kwetsbaar zijn, waarvoor ook de landsadvocaat waarschuwde. Daarnaast zou de introductie van een nieuw belastingmiddel, namelijk een vermogensbelasting, een nog veel groter beslag op de systemen van de Belastingdienst en de ketenpartners leggen, wat niet gerechtvaardigd zou zijn als dit alleen voor een overbruggingsperiode zou worden gedaan.

De leden van de fractie van D66 vragen of de gekozen variant ervoor zorgt dat minder druk wordt gelegd op de uitvoering ten opzichte van een forfaitaire variant voor alle vermogenscategorieën. Voorts vragen zij of beleggers een groter voordeel zouden hebben bij een forfaitaire variant voor alle vermogenscategorieën ten opzichte van de huidige gekozen variant.

De gekozen variant legt minder druk op de uitvoering. Gekozen is immers om met de overbruggingswetgeving zo veel mogelijk aan te sluiten bij het rechtsherstel voor box 3.

Een forfaitaire variant voor alle vermogenscategorieën zou voor beleggers op de lange termijn niet tot een groter voordeel moeten leiden. Voor de berekening van de rendementspercentages wordt namelijk gekeken naar het langetermijnrendement, waardoor dit aan zou moeten sluiten op de rendementspercentages die gehanteerd zouden worden bij een forfaitaire variant voor alle vermogenscategorieën. Wel kan er in sommige jaren een afwijking zijn, doordat een daling in bijvoorbeeld huizenprijzen of aandelenkoersen niet direct doorwerkt in het rendementspercentage. In de raming voor de forfaitaire variant voor alle vermogenscategorieën was op korte termijn een grotere derving berekend dan voor de gekozen variant. De geraamde derving was € 385 miljoen per jaar voor de gekozen spaarvariant, maar voor de forfaitaire variant voor alle vermogenscategorieën was dit € 580 miljoen in 2023 en ruim € 2 miljard in 2024. Deze hogere derving komt onder andere doordat het langetermijnrendementspercentage vanaf 2023 relatief hoog uitkomt (6,17% in 2023) in vergelijking met het verleden, vanwege de sterke stijging van huizen- en aandelenprijzen in 2021 (23,32% voor aandelen, 15,15% voor huizen). Het is echter niet met enige zekerheid te voorspellen of de huizen- en aandelenmarkten het in de nabije toekomst beter of slechter gaan doen dan het forfait. Het werkelijke rendement van een individuele belastingplichtige kan in een belastingjaar dus hoger of lager zijn dan het forfaitair bepaalde rendement. Het kabinet werkt aan de invoering van een stelsel op basis van het werkelijk behaalde rendement.

De leden van de fractie van GroenLinks vragen of bij de overgang naar een heffing op basis van daadwerkelijk behaald rendement moet worden overgestapt van een heffingvrij vermogen naar een heffingvrij inkomen, of deze stap dan niet nu al zou kunnen worden gezet en of dat zou kunnen bijdragen aan minder complexiteit bij het invoeren van het toekomstige box 3-stelsel. In het toekomstige stelsel waarin over het werkelijke rendement wordt geheven past een heffingvrij vermogen niet meer en zal daarom een heffingvrij inkomen in aanmerking worden genomen. In de overbruggingsperiode overstappen naar een heffingvrij inkomen zou een systeembreuk betekenen die in deze fase juist tot meer complexiteit zou leiden. Dit zou zeker geen bijdrage voor minder complexiteit bij het overstappen naar het box 3-stelsel op basis van werkelijk rendement met zich brengen. Ook technisch gezien ligt een dergelijke stap niet voor de hand: Het tussentijds overstappen van een heffingvrij vermogen naar een heffingvrij inkomen zou voor de implementatie in de systemen betekenen dat in meerdere belastingjaren achtereen met betrekking tot de berekenstructuur wijzigingen worden doorgevoerd. Dat zal in totaal meer capaciteit van de IV-organisatie van de Belastingdienst vragen dan wanneer de overgang naar een heffingvrij inkomen wordt gecombineerd met de overgang naar een stelsel van werkelijk rendement.

De leden van de fractie van D66 vragen hoe groot de groep is van belastingplichtigen die onder de overbruggingswetgeving een voordeel geniet door vermogen te financieren met schulden ten gevolge van het hanteren van een heffingvrij vermogen (in plaats van een heffingvrij inkomen). De groep belastingplichtigen die baat heeft bij het handhaven van het heffingvrije vermogen heeft enerzijds veel schulden en veel beleggingen en anderzijds een vermogen dat per saldo onder of net boven het heffingvrije vermogen uitkomt. Ter indicatie: er zijn er circa 4.000 belastingplichtigen (0,2% van de box 3 populatie) wier vermogen (na aftrek van schulden) minder dan 5% van het bezit bedraagt en die door financiering van «overige bezittingen» met schulden een relatief groot voordeel genieten van het handhaven van het heffingvrije vermogen. Overigens bestaat dit voordeel alleen in vergelijking met andere belastingplichtigen onder de overbruggingswetgeving. De belastingplichtigen die profiteren van het handhaven van het heffingvrije vermogen betalen onder de overbruggingswetgeving namelijk net zo veel of meer belasting dan onder het oude stelsel het geval was. De gemiddelde omvang van de leningen van deze groep is circa € 220.000.

De leden van de fractie van D66 vragen of is gekozen voor het heffingvrije vermogen met het oog op de uitvoerbaarheid. De uitvoerbaarheid heeft een rol gespeeld bij de besluitvorming. De keuze voor het heffingvrije vermogen sluit aan bij het bestaande stelsel, bestaand beleid rondom het uitnodigen tot het doen van aangifte en de bestaande systemen van de Belastingdienst en externe softwareaanbieders. De keuze voor het heffingvrije vermogen draagt bij aan de maak- en haalbaarheid van het overbruggingsstelsel.

De leden van de fracties van D66 en van het CDA vragen om een nadere toelichting op de raming van de overbruggingswetgeving, met name op de mate van gedragseffecten. Zoals beschreven in de memorie van toelichting is op voorhand niet goed te voorspellen hoe groot eventuele gedragseffecten precies zullen zijn. In de raming is hier een zo goed mogelijke inschatting van gemaakt. Er is rekening gehouden met twee gedragseffecten. Ten eerste gaat een deel van de belastingplichtigen, voornamelijk vermogende beleggers met schulden, (fors) meer belasting betalen in box 3. Een deel van hen zal hier mogelijk op reageren door vermogen te verplaatsen naar andere fiscale regimes of door de samenstelling van hun vermogen aan te passen. Dit verlaagt de belastingopbrengst. Ten tweede kan er sprake zijn van peildatumanticipatie. Hoewel peildatumarbitrage niet is toegestaan, is het wel mogelijk dat belastingplichtigen de aankoop van een tweede woning of een aandelenpakket uitstellen tot na de peildatum van 1 januari. Meer details van de raming zijn te vinden in de ramingstoelichting, bijgevoegd bij het Belastingplan 2023.

De leden van de fractie van GroenLinks vragen het kabinet om de stelling te bevestigen dat de belastingopbrengst uit box 3 de komende jaren lijkt te gaan afnemen. Het kabinet kan deze stelling niet bevestigen. Vanwege de uitspraak van de Hoge Raad wordt in box 3 tijdelijk een nieuw stelsel ingevoerd gedurende de jaren 2023, 2024 en 2025. Dat kost elk van deze drie jaar € 385 miljoen. Het verhogen van het tarief en het heffingvrije vermogen levert per saldo geld op. Daarnaast wordt de leegwaarderatio aangepast, ook dat levert geld op. Tabel 4 laat zien dat de geraamde opbrengst in box 3 in 2023 inderdaad aanvankelijk lager is dan oorspronkelijk begroot, maar daarna groter. De weergegeven bedragen zijn in miljoenen euro’s en in het prijsniveau van 2019. Een minteken betekent derving.

|

2023 |

2024 |

2025 |

|

|---|---|---|---|

|

Overbruggingswetgeving box 3 |

– 385 |

– 385 |

– 385 |

|

Verhogen tarief en heffingvrij vermogen |

84 |

217 |

350 |

|

Actualiseren leegwaarderatio box 3 |

194 |

194 |

194 |

|

Totaal maatregelen box 3 |

– 107 |

26 |

159 |

Deze leden vragen daarnaast of het klopt dat de verhoging van het tarief in box 3 niet voldoende is om de derving van de Overbruggingswet box 3 te dekken en waarom niet is gekozen voor een hoger tarief om de derving volledig te dekken. Het klopt dat de geraamde opbrengst van de tariefsverhoging in combinatie met het verhogen van het heffingvrije vermogen lager is dan de geraamde derving van de Overbruggingswet box 3. Het kabinet merkt echter op dat de derving van de Overbruggingswet box 3 is gedekt in de Voorjaarsnota. Tot de tariefsverhoging in box 3 is besloten tijdens de augustusbesluitvorming en de opbrengst is ingezet om de koopkracht te ondersteunen.

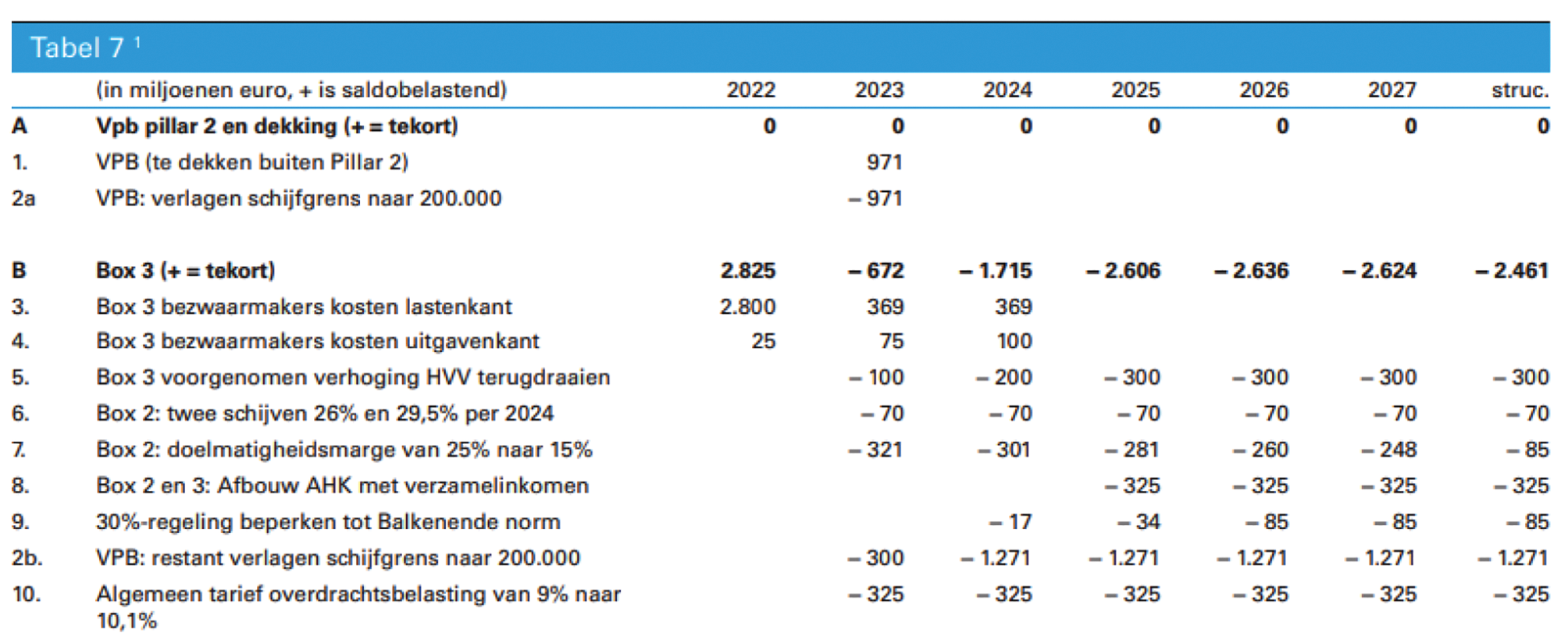

Verder vragen deze leden te onderbouwen hoe de budgettaire derving van het box 3 arrest van € 2.830 miljoen wordt gedekt. Zij vragen om in een tabel aan te geven welke maatregelen zijn genomen, wat de opbrengst per maatregel is en wat de totale opbrengst is. Zij vragen om de verwachte derving voor de Overbruggingswet box 3 hierbij mee te nemen. De leden vragen zich voorts af of het klopt dat de volledige derving van het rechtsherstel en de overbruggingswet wordt gedekt door maatregelen in box 2 en box 3.

In de Voorjaarsnota 2022 die op 20 mei 2022 is aangeboden aan de Tweede Kamer is toegelicht hoe de budgettaire derving naar aanleiding van het arrest van de Hoge Raad over box 3 is gedekt. De tabel waar de leden van de fractie van GroenLinks om vragen is te vinden op pagina 13 van de Voorjaarsnota. Het relevante deel (deel B) van de tabel is hieronder ingevoegd (tabel 5).

Tabel 5 Deel B van tabel 7 uit de Voorjaarsnota

Tabel 5 geeft weer welke maatregelen worden genomen om de budgettaire derving van het rechtsherstel en de overbruggingswet te dekken. De dekking voor deze derving is afkomstig uit het domein vermogen box 2 en box 3. Bijvoorbeeld door de in het coalitieakkoord voorgenomen verhoging van het heffingvrije vermogen in box 3 terug te draaien, twee schijven te introduceren in box 2, de algemene heffingskorting af te bouwen met het verzamelinkomen, en de doelmatigheidsmarge te verlagen. In de augustusbesluitvorming is die laatste maatregel aangepast naar het afschaffen van de doelmatigheidsmarge.

De leden van de fractie van GroenLinks vragen in relatie tot de Overbruggingswet en het rechtsherstel daarnaast om de precieze derving per jaar. Die derving staat uitgesplitst in onderstaande tabel 6, in miljoenen euro’s. In de Voorjaarsnota is prijsniveau 2022 gehanteerd voor alle cijfers, terwijl onderstaande cijfers in tabel 6 voor de Overbruggingswet box 3 in prijsniveau 2023 staan. Daarom is er een klein verschil in de cijfers.

|

2022 |

2023 |

2024 |

2025 |

2026 |

struc |

|

|---|---|---|---|---|---|---|

|

Herstel |

– 2.830 |

0 |

0 |

0 |

0 |

0 |

|

Overbruggingswet box 3 |

0 |

– 385 |

– 385 |

– 385 |

0 |

0 |

Mogelijk doelen deze leden op een uitsplitsing van de derving van het rechtsherstel naar de belastingjaren waarin de aanslagen worden hersteld. Dat staat in onderstaande tabel, opnieuw in miljoenen euro’s. Een minteken betekent derving.

|

Jaar |

Bedrag herstel |

|---|---|

|

2017 |

– 84 |

|

2018 |

– 74 |

|

2019 |

– 175 |

|

2020 |

– 374 |

|

2021 |

– 1.069 |

|

2022 |

– 1.052 |

|

Totaal |

– 2.830 |

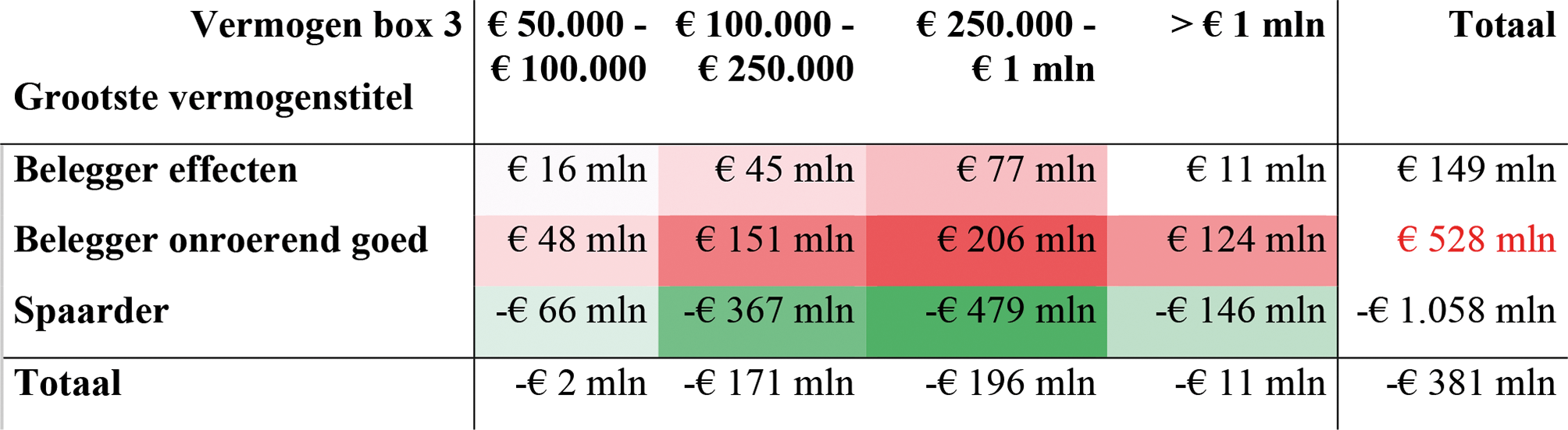

De leden van de fractie van de SGP merken op dat de derving door het rechtsherstel in 2022 groter is dan de derving van de Overbruggingswet, omdat sommige belastingplichtigen vanaf 2023 meer belasting gaan betalen. Zij vragen bij welke groepen dit neerslaat en of dit vooral belastingplichtigen zijn met bezit in de categorie «overige bezittingen».

Deze lastenverzwaring slaat inderdaad voornamelijk neer bij personen met «overige bezittingen», in het bijzonder bij bezitters van onroerend goed gefinancierd met schulden. Dat zijn grotendeels vermogende personen. In Tabel 3.3 van Bijlage 1 bij de Kamerbrief technische briefing box 3 van 19 april 2022 is dit geanalyseerd. Die tabel is hieronder ingevoegd (tabel 8) en toont de budgettaire opbrengst van de overbruggingswetgeving in 2023 bij verschillende categorieën belastingplichtigen. Een belastingplichtige kwalificeert als «spaarder» als het spaarvermogen groter is dan het beleggingsvermogen. De groep beleggers is onderverdeeld in beleggers met in meerderheid effecten en beleggers met in meerderheid onroerend goed. Een rode cel betekent dat die belastingplichtigen vanaf 2023 meer belasting gaan betalen, een groene cel juist minder.

Tabel 8 Budgettaire gevolgen overbruggingswetgeving voor verschillende groepen belastingplichtigen