Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35420 nr. 103 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35420 nr. 103 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 28 augustus 2020

Op 12 maart 2020 heeft het kabinet een tijdelijke versoepeling van het uitstelbeleid aangekondigd voor belastingschulden van ondernemers die door de coronacrisis in liquiditeitsproblemen zijn gekomen (Kamerstuk 35 420, nr. 1). Vanaf het moment dat de ondernemer zich meldt voor deze regeling krijgt hij uitstel van betaling voor de meeste belastingen1 gedurende drie maanden. Ondernemers kunnen op verzoek langer dan drie maanden uitstel van betaling krijgen als zij aan bepaalde voorwaarden voldoen. Zo moeten zij in ieder geval aannemelijk maken dat de betalingsproblemen door de coronacrisis zijn ontstaan.

Omdat het kabinet gedurende de crisis constateerde dat ondernemers in veel sectoren onverminderd betalingsproblemen ondervonden, is in de brief aan uw Kamer van 29 mei 2020 een verlenging van de tijdelijke uitstelregeling toegezegd; ondernemers kunnen zich tot 1 oktober voor de uitstelregeling aanmelden. Voor ondernemers die al in een vroeg stadium uitstel van betaling hadden aangevraagd, is toegezegd dat dit uitstel niet voor 1 oktober 2020 wordt ingetrokken.

In deze brief informeer ik u, mede namens de Staatssecretaris van Financiën – Toeslagen en Douane, over de voorgenomen afbouw van deze tijdelijke uitstelregeling. Daarbij staat voor het kabinet voorop dat er voor het aflossen van de belastingschuld die in de afgelopen maanden is opgebouwd een ruimhartige aflossingsregeling komt. De belangrijkste elementen van de voorgenomen afbouw zijn (1) het hervatten van de nieuw opgekomen betalingsverplichtingen per 1 januari 2021 of, als slechts uitstel voor drie maanden is verleend, zodra het uitstel afloopt; en (2) een betalingsregeling van 24 maanden vanaf 1 januari 2021 voor de opgebouwde belastingschuld.

Hierbij geldt als uitgangspunt dat de huidige voorschriften met betrekking tot het coronavirus, waaronder de contactbeperkende maatregelen, niet verder aangescherpt worden. De regeling kan nader worden bezien mocht de ontwikkeling van het coronavirus met nieuwe of verscherpte maatregelen hier aanleiding toe geven.

Om ondernemers die van de aflossingsmogelijkheid van 24 maanden gebruik willen maken zo min mogelijk met extra kosten te confronteren, zal ik bovendien het percentage van de invorderingsrente langer op 0,01% vaststellen. Ook hierover informeer ik u nader in deze brief.

Naast de afbouw van de tijdelijke uitstelregeling worden daarmee samenhangende versoepelingen ten aanzien van de g-rekening en de verklaring omtrent betalingsgedrag in dezelfde lijn afgebouwd. Ook wordt het versoepelde beleid ten aanzien van de betalingsverzuimboetes per 1 januari 2021 beëindigd. Dat betekent dat na 1 januari een betaalverzuimboete is verschuldigd als niet op tijd wordt voldaan aan betalingsverplichtingen.

Stand van zaken tijdelijke uitstelregeling

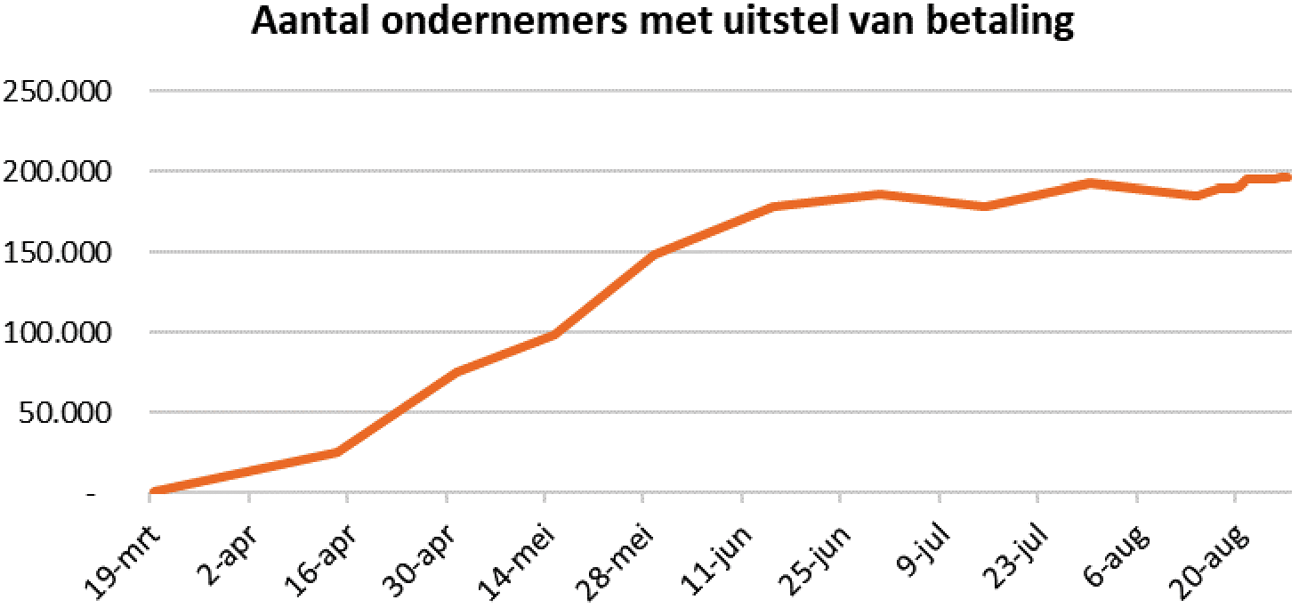

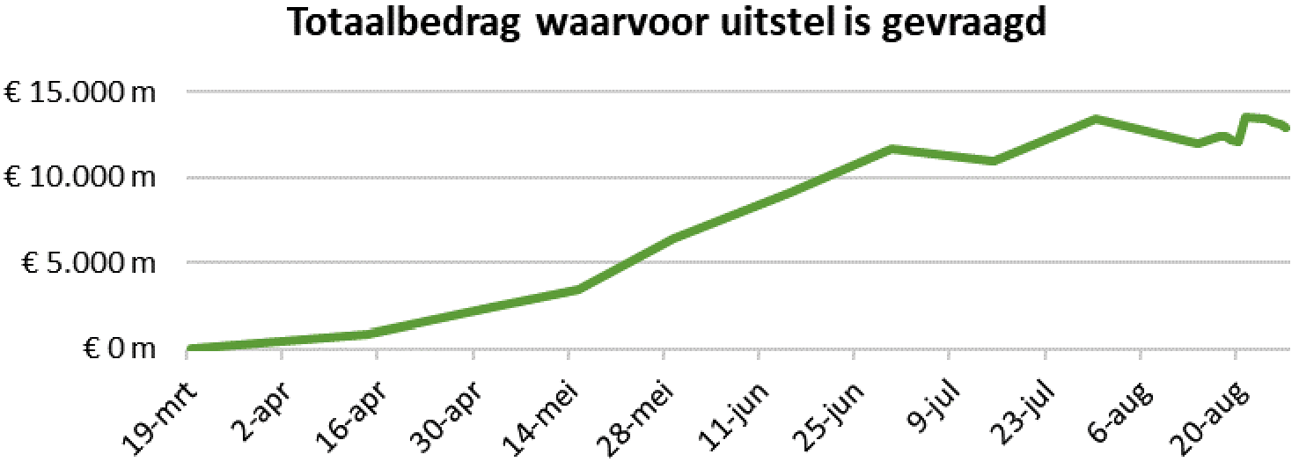

Er zijn op dit moment ongeveer 240.000 ondernemers die gebruik hebben gemaakt van de tijdelijke regeling voor uitstel van betaling. Op dit moment zijn er nog zo’n 196.000 ondernemers die gebruik maken van de regeling. Dat is minder dan in eerste instantie werd verwacht. Het totaalbedrag van de uitstaande belastingschulden waarvoor om uitstel is verzocht, bedraagt bijna € 13 miljard. Ongeveer 44.000 ondernemers hebben inmiddels uit eigen beweging hun opgebouwde belastingschuld afgelost, nadat zij eerst 3 maanden uitstel hadden gekregen.

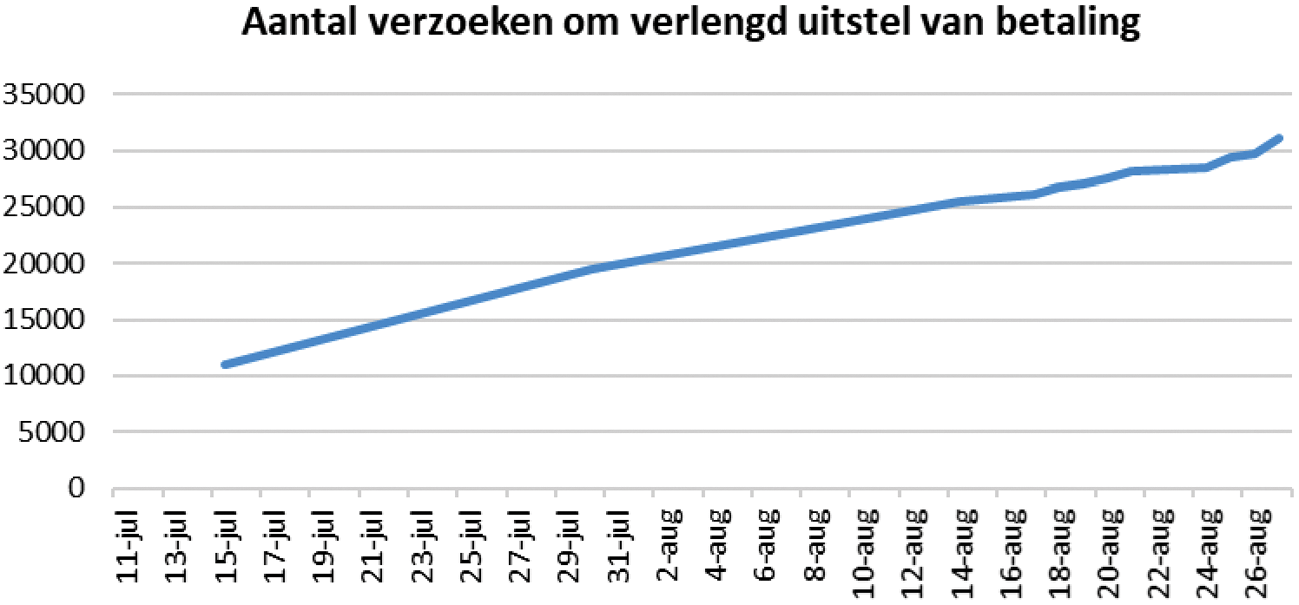

Van de 196.000 ondernemers in de uitstelregeling hebben tot nu toe ruim 31.000 ondernemers verzocht om verlenging van het uitstel. Dat relatief beperkte aantal is deels te verklaren doordat niet in alle gevallen al drie maanden zijn verstreken sinds de initiële aanvraag is ingediend.

De meeste aanvragen (12%) om uitstel van betaling komen vanuit de zakelijke dienstverlening (hieronder vallen bijvoorbeeld uitzendbureaus), de horeca (9%) en de detailhandel (9%).

Hierna vindt u een grafische weergave van het aantal initiële verzoeken om uitstel, het aantal verzoeken om verlengd uitstel en de daarmee gemoeide bedragen.

Figuur 1. Het aantal ondernemers dat om uitstel van betaling heeft verzocht (saldo) in de tijd.

Figuur 2. Het aantal ondernemers verlengd uitstel van betaling in de tijd.

Figuur 3. Het uitstaande totaalbedrag waarvoor uitstel van betaling is aangevraagd in de tijd. Dalingen worden vooral veroorzaakt doordat uitgestelde bedragen zijn voldaan.

Afbouw van de tijdelijke uitstelregeling

Hervatten lopende betalingsverplichtingen

Ik vind het belangrijk dat de betalingsachterstanden van ondernemers niet verder oplopen dan noodzakelijk, met name ter voorkoming van problematische schuldsituaties. De nieuw opgekomen betalingsverplichtingen van alle ondernemers zullen daarom per 1 januari 2021 worden hervat, tenzij het uitstel al eerder is afgelopen. Ondernemers die slechts initieel uitstel van 3 maanden hebben aangevraagd – en geen verlenging van het uitstel hebben gekregen of dit niet aangevraagd hebben – moeten hun nieuw opgekomen betalingsverplichtingen hervatten na afloop van de 3-maandentermijn. Dat kan dus al (ruim) voor 1 januari 2021 het geval zijn. De Belastingdienst informeert ondernemers bij wie het initiële uitstel afloopt, over de mogelijkheid om het uitstel vóór 1 oktober 2020 te verlengen.

Ik meen dat de datum van 1 januari 2021 realistisch is. Het totale aantal verzoeken om versoepeld uitstel van betaling valt tot nu toe namelijk mee. Ondernemers zijn soms uit zichzelf al begonnen met aflossen en er is gelegenheid voor ondernemers om zich voor te bereiden op de nieuwe situatie.

In de praktijk betekent dit dat ondernemers weer tijdig hun belasting gaan betalen over de tijdvakken van het vierde kwartaal 2020, van december 2020 en van de 13e vierwekenperiode 2020. De betalingsverplichting over die tijdvakken ontstaat immers in 2021.

Aflossen opgebouwde belastingschuld

Voor het aflossen van de belastingschuld die in de afgelopen maanden is opgebouwd wil ik een ruimhartige regeling treffen. Aflossingen op de opgebouwde schuld zullen door een aanzienlijk deel van de ondernemers namelijk worden gedaan uit lopende (mogelijk nog beperkte) inkomsten waaruit ook vaste lasten en andere betalingsverplichtingen moeten worden voldaan. Ik geef ondernemers daarom tot 1 januari 2023 de gelegenheid om de opgebouwde belastingschuld in maximaal 24 gelijke maandelijkse termijnen af te lossen. Deze termijn is aanzienlijk ruimer dan de gebruikelijke termijnen voor het verlenen van uitstel van belastingschulden (doorgaans maximaal 12 maanden). Ook wordt geen zekerheid gevraagd voor de schuld zoals onder bestaand beleid gebruikelijk is. Het kabinet biedt ondernemers zodoende een realistische betalingsregeling, maar ook perspectief op een «schone lei».

Tijdens de aflossingsregeling voor het corona-uitstel wordt er niet verrekend met eventuele belastingteruggaven en worden er in beginsel geen nadere voorwaarden gesteld. Een uitzondering hierop is als de belangen van de Staat in het geding zijn. Dit zal zich slechts in uitzonderingssituaties voor doen. Ik denk dan bijvoorbeeld aan evidente misbruiksituaties waarin verhaalsmogelijkheden in gevaar komen.

Niet elke onderneming zal in staat zijn de opgebouwde belastingschuld binnen de gestelde termijn van 24 maanden af te lossen.

In die gevallen zal er worden gezocht naar maatwerkoplossingen, bijvoorbeeld in de vorm van langer uitstel, op grond van bestaand beleid2. Op grond van het bestaande beleid kan de ondernemer die buiten zijn schuld in tijdelijke liquiditeitsproblemen is gekomen, uitstel krijgen voor een langere periode. De ondernemer moet dan, met een verklaring van een derde deskundige, aannemelijk maken dat er sprake is van werkelijk bestaande betalingsproblemen, dat deze van tijdelijke aard zijn, dat deze vóór een bepaald tijdstip worden opgelost en dat er sprake is van een levensvatbare onderneming. Verder kan de Belastingdienst bij het verlenen van extra uitstel nadere voorwaarden stellen. De Belastingdienst vraagt ook zoveel mogelijk zekerheid voor de voldoening van de schuld om de risico’s voor de schatkist te beperken. Daarbij is er ruimte om rekening te houden met de individuele situatie van de ondernemer. Bij het zoeken naar maatwerkoplossingen zal er altijd een belangenafweging plaatsvinden.

Een deel van de ondernemingen is mogelijk alleen nog levensvatbaar als alle schuldeisers hun vordering geheel of gedeeltelijk kwijtschelden (sanering). Ik zal de komende periode, samen met mijn ambtgenoten van andere departementen en met enkele andere grote schuldeisers, onderzoeken of een verruiming van de bestaande saneringsmogelijkheden nodig en wenselijk is. Voor een deel van de ondernemers zal de ontstane situatie reden zijn om te overwegen om te stoppen met hun onderneming. De Belastingdienst en Kamer van Koophandel zijn met elkaar in gesprek over intensievere begeleiding van dit proces.

Voorbeeld 1: Verlengd uitstel van betaling

Een ondernemer heeft op 1 mei 2020 initieel uitstel gevraagd voor zijn belastingaanslagen. Zijn schuld bedraagt op dat moment € 28.000. Het initiële uitstel eindigt op 1 augustus 2020. De ondernemer moet vanaf die datum aan zijn nieuw opgekomen betalingsverplichtingen voldoen (tijdvakken juli en derde kwartaal 2020), maar hij voorziet dat hij niet aan zijn verplichtingen kan voldoen.

De ondernemer vraagt zijn administratiekantoor om een derdenverklaring en een liquiditeitsprognose. Vervolgens vraagt hij verlengd uitstel van betaling aan. De ondernemer krijgt verlengde uitstel tot 1 januari 2021. De nieuwe aanslagen die tussen augustus en december 2020 worden opgelegd, worden opgenomen in het uitstel. Voor de openstaande schuld van € 28.000 start een betalingsregeling op 1 januari 2021.

Voorbeeld 2: Betalingsregeling en tussentijdse aflossing

Een ondernemer heeft op 1 juli 2020 verlengd uitstel aangevraagd en gekregen. Zijn schuld bedraagt € 16.000. Het uitstel loopt af op 1 januari 2021. De ondernemer moet vanaf die datum weer aan zijn nieuw opgekomen verplichtingen voldoen. In september 2020 heeft de ondernemer een hogere omzet behaald dan hij had verwacht. Hij gebruikt het bedrag van € 4.000 om zijn schuld alvast gedeeltelijk af te lossen.

Zijn schuld is eind december 2020 nog € 12.000. De ondernemer lost in 24 gelijke termijnen zijn schuld af: € 500 per maand. In augustus 2021 blijkt dat de ondernemer niet meer aan zijn aflossingsverplichtingen kan voldoen. De ondernemer neemt contact op met de Belastingdienst voor een maatwerkoplossing binnen het bestaande beleid.

Hoewel ik in eerste instantie een differentiatie per branche voor ogen had bij de afbouw van de uitstelregeling, kies ik daar, in overleg met ondernemersorganisaties, toch niet voor.

De afbakening van branches blijkt in de praktijk lastig en bovendien is er niet altijd een rechtvaardiging voor het maken van onderscheid tussen branches.

Daarnaast kan het ook zo zijn dat niet de branche, maar de unieke individuele situatie van de ondernemer bepalend is voor het ontstaan van liquiditeitsproblemen. Ik kies daarom voor een generieke afbouwregeling voor alle ondernemers die uitstel van betaling hebben gekregen. Dit borgt de rechtsgelijkheid en rechtszekerheid en geeft duidelijkheid aan ondernemers. Bovendien past een standaard afbouwregeling voor alle ondernemers bij de generieke aard van de uitstelregeling. Een standaardregeling is ook voor de Belastingdienst beter uitvoerbaar.

Uiteraard staat het ondernemers vrij om, voorafgaand aan de betalingsregeling die gaat lopen vanaf 1 januari 2021, al te starten met aflossen van hun belastingschulden. Als er vóór 1 januari een restschuld openstaat, wordt deze opgenomen in de betalingsregeling.

Belasting- en invorderingsrente

Invorderingsrente is verschuldigd over openstaande belastingschulden die niet binnen de betalingstermijn zijn voldaan. Om de rentekosten voor ondernemers te beperken, heeft het kabinet de in rekening te brengen invorderingsrente tijdelijk verlaagd naar 0,01%. Dit zorgt ervoor dat ondernemers vrijwel geen rentekosten hebben op de belastingschuld die ze opbouwen gedurende de periode dat ze uitstel van betaling genieten. Ook andere belastingschuldigen profiteren van dit rentepercentage. Het kabinet verlengt de verlaagde invorderingsrente van 0,01% tot en met 31 december 2021. Dit zorgt ervoor dat ondernemers de komende tijd ook vrijwel geen rentekosten hebben op de belastingschuld die ze aan het aflossen zijn.

De belastingrente zal per 1 oktober 2020 weer teruggaan naar het oorspronkelijke niveau van 4%. Belastingrente wordt – kort gezegd – in rekening gebracht als een aanslag door toedoen van de ondernemer te laat kan worden vastgesteld of als in de aanslag wordt afgeweken van de aangifte. Belastingrente geeft hierdoor een prikkel om op tijd en juist aangifte te doen en/of een voorlopige aanslag aan te vragen. Als ondernemers dit doen, vindt confrontatie met belastingrente niet plaats. De belastingrente voor de vennootschapsbelasting (vpb) zal tot en met 31 december 2021 ook op 4% worden gesteld, in plaats van op het oorspronkelijke niveau van 8%. Hierdoor worden ondernemers die te maken krijgen met belastingrente niet direct met hoge lasten geconfronteerd.

|

Rentesoort |

Percentages pre-noodpakket |

Noodpakket (tot 1 oktober 2020) |

Q4 2020 |

2021 |

|---|---|---|---|---|

|

Invorderingsrente |

4% |

0,01%1 |

0,01% |

0,01% |

|

Belastingrente (alle belastingen, niet vpb) |

4% |

0,01%2 |

4% |

4% |

|

Belastingrente (vpb) |

8% |

0,01%3 |

4% |

4% |

Voor Caribisch Nederland wordt voor de tijdelijk verlaagde invorderingsrente naar 0% aangesloten bij de voor Europees Nederland geldende termijn, namelijk tot en met 31 december 2021.

Communicatie over afbouw uitstelregeling

Sinds juni van dit jaar geldt de volgende werkwijze: er wordt contact opgenomen met ondernemers die niet om verlenging van het initiële uitstel van 3 maanden hebben gevraagd en die niet aan hun nieuw opgekomen betalingsverplichtingen voldoen. Zij worden bovendien gewezen op het feit dat zij tot 1 oktober nog om verlenging van het uitstel kunnen vragen. Als zij van deze mogelijkheid geen gebruik maken en ook niet starten met betaling van de nieuw opgekomen verplichtingen, kan de invordering worden gestart voor de nieuwe schuld, ook is verrekening mogelijk met bedragen die de ondernemer anders van de Belastingdienst zou terugontvangen. Ondernemers worden in de brief aangemoedigd om al vóór 1 januari 2021 te beginnen met het aflossen van de opgebouwde schuld, als hun financiële situatie dat toestaat.

Ondernemers aan wie uitstel van betaling is verleend, ontvangen binnenkort een brief met algemene informatie over de hoofdlijnen van afbouw van de uitstelregeling. In december 2020 volgt een gedetailleerde brief met informatie over een betalingsregeling voor de opgebouwde schuld, waarvan de eerste termijn eind januari 2021 vervalt. De brief bevat onder meer de voorwaarden voor de betalingsregeling en een voorlopig overzicht van de opgebouwde schuld, waarop de betalingsregeling in eerste instantie wordt gebaseerd.

In december 2020 is het nog niet mogelijk om voor alle ondernemers de totale schuld vast te stellen. De omzetbelastingaangifte over het tijdvak november 2020 bijvoorbeeld, hoeft pas op 31 december 2020 bij de Belastingdienst binnen te zijn. Ondernemers ontvangen daarom begin maart 2021 opnieuw een actueel overzicht van hun opgebouwde schuld, inclusief de resterende betalingstermijnen en de (eventueel aangepaste) bijbehorende bedragen. Gedurende de looptijd van de betalingsregeling, ontvangen ondernemers periodiek informatie over hun betalingsregeling. Na de laatste betalingstermijn krijgen ondernemers een eindafrekening met een overzicht van de nog resterende te betalen (rente)bedragen.

Houdt de ondernemer zich niet aan de voorwaarden voor de betalingsregeling – het nakomen van de nieuw opgekomen verplichtingen en de periodieke termijnen – dan kan de invordering worden gestart.

Samenhangende maatregelen

Verruimde deblokkering g-rekening

In lijn met de afbouw van de versoepelde uitstelregeling, worden ook de verruimde deblokkeringsmogelijkheid van de g-rekening afgebouwd.

Ondernemers in de bouw- en uitzendbranche met een g-rekening hebben tijdelijk de mogelijkheid om te beschikken over het saldo op de g-rekening ter hoogte van het bedrag waarvoor uitstel van betaling op grond van de tijdelijke regeling is verleend. Met het afbouwen van het versoepelde uitstelbeleid komt eveneens geleidelijk een einde aan de verruimde deblokkeringsmogelijkheid van de g-rekening. Die regeling was immers bedoeld ondernemers met een g-rekening dezelfde financiële armslag te geven als ondernemers zonder g-rekening.

Zolang en voor zover de ondernemer uitstel van betaling geniet en zich aan de lopende betalingsverplichtingen en aflossingsverplichtingen houdt, blijft deblokkering van het saldo van de g-rekening mogelijk. Het versoepelde beleid ten aanzien van de g-rekening loopt definitief af op 1 januari 2023, als ook het versoepelde uitstelbeleid definitief afloopt.

Betalingsverzuimboetes

Ook de tijdelijke versoepeling ten aanzien van de betalingsverzuimboetes komt per 1 januari 2021 te vervallen. Het niet op aangifte afdragen van loonbelasting of btw over het belastingtijdvak december 2020 bijvoorbeeld, wordt dan weer volgens het reguliere beleid beboet.

Verstrekken schone verklaring omtrent betalingsgedrag

Zolang de ondernemer vanaf 1 januari 2021 uitstel van betaling geniet en zich aan de lopende betalingsverplichtingen en aflossingsverplichtingen houdt, zal de Belastingdienst op verzoek een schone verklaring omtrent betalingsgedrag blijven afgeven gedurende de looptijd van de betalingsregeling.

Energiebelasting (EB) en Opslag Duurzame Energie- en klimaattransitie (ODE)

Tijdelijk is goedgekeurd dat energieleveranciers onder bepaalde voorwaarden geen EB en ODE verschuldigd worden voor leveringen van elektriciteit en aardgas in de maanden april tot en met september. Belangrijkste voorwaarde daarbij is dat de energieleverancier op de factuur voor die maanden de EB en ODE niet in rekening brengt aan zijn afnemer, maar uiterlijk in december. Hiermee is een liquiditeitsvoordeel gecreëerd voor afnemers van elektriciteit en aardgas, dat met het reguliere tijdelijke uitstelbeleid voor de EB en ODE niet bereikt kon worden. Alleen de belastingplichtigen voor de EB en ODE komen namelijk in aanmerking voor het uitstel van betaling. Meestal is dat de energieleverancier. Aangezien het uitstelbeleid per 1 oktober wordt afgebouwd, wordt de goedkeuring voor de EB en ODE niet verlengd.

Caribisch Nederland

Voor Caribisch Nederland wordt het uitstel van het betalen van belasting afgebouwd conform de voorgenomen afbouw van de tijdelijke uitstelregeling in Europees Nederland. Dat betekent dat het tijdelijk uitstel van betalen van belasting wordt verlengd tot en met 31 december 2020, dat vanaf 1 januari 2021 aan nieuw opgekomen betalingsverplichtingen moet worden voldaan en dat vanaf 1 januari 2021 de openstaande uitgestelde belastingschuld via een betalingsregeling in maximaal 24 maanden volledig moet worden betaald.

Samenvatting afbouw tijdelijke maatregelen

Hieronder vindt u een chronologisch overzicht van de afbouw van de tijdelijke versoepeling van het uitstelbeleid en de daarmee samenhangende maatregelen.

|

1 oktober 2020 |

Een initieel verzoek om uitstel van betaling voor 3 maanden kan nog worden ingediend tot 1 oktober 2020. Ook kan tot die tijd nog een verzoek om verlengd uitstel van betaling worden ingediend. Het uitstel geldt tot uiterlijk 31 december 2020. De goedkeuring voor EB/ODE wordt niet verlengd. |

|

1 januari 2021 |

Voldoen aan nieuw opgekomen aangifte- en betalingsbetalingsverplichtingen; eerder als het uitstel eerder afloopt en geen verlengd uitstel is aangevraagd. |

|

1 januari 2021 |

Start aflossen opgebouwde belastingschuld in maximaal 24 gelijke maandelijkse termijnen. Geheel of gedeeltelijk aflossen vóór die datum is uiteraard mogelijk. In de brief die ondernemers ontvangen als het initiële uitstel eindigt, wordt hierop ook gewezen. |

|

1 januari 2021 |

Afbouw verruimde deblokkeringsregeling voor g-rekeningen. Overschotten worden gedeblokkeerd als de ondernemer zich aan de betalingsregeling houdt en nieuw opgekomen verplichtingen bijhoudt. Dit betekent dat de verruiming van de deblokkeringsregeling blijft gelden zolang de betalingsregeling van maximaal 24 maanden loopt. Uitwinning van het g-rekeningsaldo en afwijzing van een verzoek tot deblokkering is mogelijk indien en voor zover nieuw opgekomen verplichtingen niet worden nagekomen of aflossingstermijnen niet worden voldaan. |

|

1 januari 2021 |

Met ingang van 1 januari 2021 worden in alle gevallen weer betalingsverzuimboetes verschuldigd voor het niet voldoen aan nieuw opgekomen betalingsverplichtingen die ontstaan vanaf 1 januari 2021. |

|

Vanaf 1 januari 2021 |

Tot 1 januari 2021 geldt dat belastingschulden waarvoor uitstel is verleend in beginsel niet actief worden ingevorderd. Als lopende verplichtingen na 1 januari 2021 niet worden hervat of aflossingen op de opgebouwde schuld niet tijdig worden gedaan, zal de Belastingdienst de reguliere invorderingsmaatregelen (betalingsherinnering, aanmaning, etc.) hervatten. Dat kan al eerder het geval zijn als de 3 maanden uitstel verstreken zijn en geen verlengd uitstel is aangevraagd. |

|

Vanaf 1 januari 2021 |

Als het aflossen van de opgebouwde schuld niet mogelijk is binnen de maximale termijn, maar aannemelijk is dat de onderneming wel levensvatbaar is, kan worden gezocht naar een maatwerkoplossing binnen het reguliere beleid. |

Conclusie

Ik meen met de hiervoor beschreven afbouw van de uitstelregeling het grootste deel van de ondernemers die zwaar getroffen zijn door de coronacrisis ruimhartig te ondersteunen. In gevallen waarin deze regeling niet voldoende is, zal de Belastingdienst zoeken naar maatwerkoplossingen binnen het bestaande beleid. Uiteraard blijf ik de ontwikkelingen rondom het coronavirus volgen en waar dat noodzakelijk is, worden de hier beschreven regelingen bijgesteld.

De Staatssecretaris van Financiën, J.A. Vijlbrief

Het versoepelde uitstelbeleid geldt voor de inkomstenbelasting, vennootschapsbelasting, omzetbelasting (btw), loonbelasting, kansspelbelasting, assurantiebelasting, verhuurderheffing, milieubelastingen (EB/ODE, kolenbelasting, afvalstoffenbelasting, belasting op leidingwater), accijnzen, verbruiksbelasting van alcoholvrije dranken en vergelijkbare belastingen in Caribisch Nederland, alsmede de belasting van personenauto's en motorrijwielen (BPM) vanaf het tijdvak mei 2020. De maatregel is niet van toepassing op de omzetbelasting, de accijnzen, de verbruiksbelasting van alcoholvrije dranken en de kolenbelasting voor zover deze belastingen worden geheven met toepassing van de douanewetgeving ter zake van de invoer.

Zie in het bijzonder het bepaalde in artikel 25.6.2a. van de Leidraad Invordering 2008 (Bijzondere omstandigheden betalingsregeling ondernemers).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35420-103.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.